Замена стороны договора ндс

Опубликовано: 02.05.2024

Составление соглашения о замене стороны в договоре происходит в случаях, когда по каким-либо причинам одна из сторон договорных отношений не имеет возможности исполнить взятые на себя обязательства.

Когда чаще всего происходит смена стороны

Обстоятельства, по которым бывает необходимо проведение замены одной из сторон, могут быть самые разные:

- финансовые проблемы или банкротство предприятия;

- производственные трудности;

- «переезд» компании;

- смена руководства фирмы и т.д.

Кто может участвовать в соглашении

В соглашении о замене стороны в договоре могут участвовать предприятия и организации, юридические лица, а также обычные граждане, достигшие совершеннолетнего возраста.

Суть документа

Основная задача соглашения: полная передача полномочий, прав и обязанностей от одной стороны договора третьему лицу. Таким образом, соглашение априори носит трехсторонний характер.

При этом передающая сторона обязана уведомить своего контрагента о намечающейся замене заблаговременно и получить на это письменное согласие, которое может быть оформлено отдельным документом или выглядеть в виде резолюции на соглашении.

Замена стороны может производиться на любом этапе исполнения договора.

Когда нельзя делать замену

Законодательство РФ регламентирует ситуации, в которых невозможно проводить замену одной из сторон договора. В частности, к ним относятся случаи, касающиеся возмещения причинения ущерба здоровью (причем как морального, так и материального), а также вопросы, связанные с алиментами.

Способы замены сторон

Всего существует два способа перевести права и обязанности по договору на третье лицо:

- при помощи соглашения между субъектом, которое ранее было стороной основного договора и новым лицом (т.н. уступки требования);

- при помощи закона (например, на основании решения суда).

Кто должен составлять текст соглашения

Функция по непосредственному формированию соглашения возлагается на представителя той организации, которая инициирует замену. Как правило, это юрисконсульт или руководитель структурного подразделения, в ведении которого находится договор, по которому производится смена стороны. В любом случае, это должен быть человек, имеющий представление о том, как правильно писать подобного рода документы и знакомый с законодательством РФ по этой части.

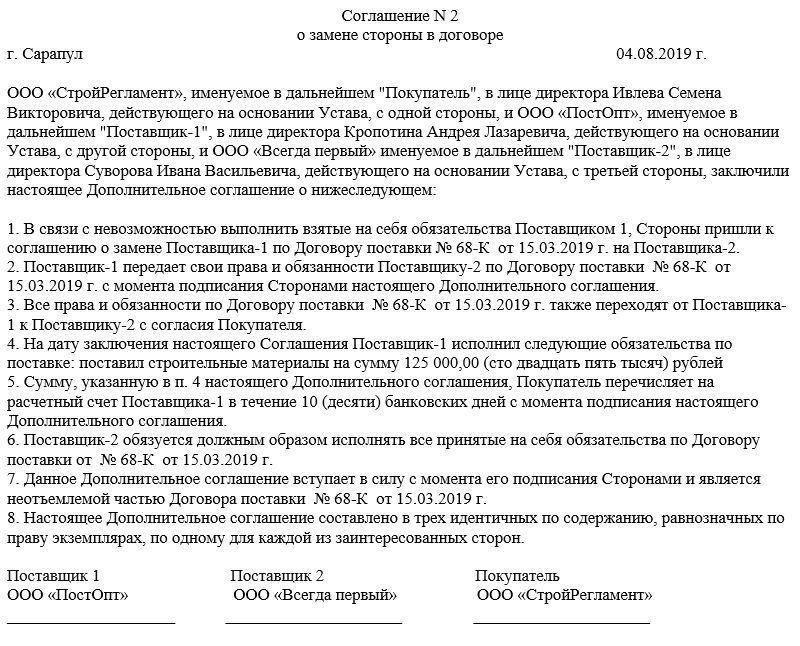

На что обратить внимание при составлении соглашения, образец

Единой унифицированной формы соглашения о замене стороны по договору на сегодняшний день нет, так что представители организаций и предприятий могут формировать его в произвольном виде, или, если на предприятии есть разработанный и утвержденный шаблон этого документа — по его образцу.

Главное условие, чтобы структура соглашения отвечала определенным стандартам делопроизводства, а текст содержал ряд обязательных сведений:

- место, дата составления документа;

- полные наименования организаций, между которыми заключается соглашение, а также название той компании, которая в договоре остается неизменной стороной, с указанием их учредительных данных, должностей, фамилий-имен-отчеств руководителей или их законных представителей.

Основная часть соглашения должна включать в себя:

- ссылку на договор (номер, дату заключения), по которому происходит замена;

- сведения о комплексе прав и обязанностей, которые передаются;

- если часть обязательств уже была выполнена – информацию и о них;

- если замена стороны договора влечет за собой перемену некоторых его пунктов это также необходимо обязательно отметить;

- зафиксировать добровольное согласие принимающей права и обязанности по договору организации, а также то, что отныне вся ответственность переходит к ней.

Все остальные пункты соглашения отдаются на откуп составителей документа и зависят от конкретных обстоятельств того или иного дела.

Оформление документа

Также как и текст соглашения, так и его оформление может происходить в свободном виде: его допустимо печатать на компьютере или писать от руки, на обычном листе бумаги любого удобного формата или на фирменном бланке одной из компаний.

Необходимо только лишь то, чтобы документ был подписан всеми участниками сделки, в том числе, представителем неизменной стороны договора (при этом использование факсимильных автографов, т.е. отпечатанных каким бы то ни было способом исключено).

В тех случаях, когда в нормативно-правовых актах предприятий, участвующих в соглашении, зарегистрировано требование удостоверять бумаги с помощью печатей, бланк нужно проштамповать.

Соглашение следует сделать в трех идентичных по тексту, равнозначных по праву экземплярах – по одному для каждой из заинтересованных сторон и обязательно зарегистрировать в журнале учета договорной документации.

После заключения соглашения

После того, как соглашение будет подписано, все права, полномочия и обязанности по поводу исполнения условий договора, а также ответственность за их нарушение, переходят к той организации, которая их на себя взяла. Первоначальная сторона полностью освобождается от всех обязательств в том размере, который указан в соглашении. Дальнейшее взаимодействие по договору происходит только между вновь установленными субъектами.

Как и сколько времени хранить документ

Держать соглашение о замене стороны по договору следует вместе с самим договором в отдельной папке в месте, закрытом от доступа посторонних лиц. Длительность хранения определяется нормами, установленными законодательством РФ или внутренними нормативно-правовыми актами фирмы (но не меньше трех лет).

Строительные организации нередко сталкиваются с необходимостью уступки прав требования. Один из таких случаев – уступка права требования выполнения работ, оплаченных в предварительном порядке. Что делать в этой ситуации подрядчику, если он уже принял к вычету НДС с перечисленного субподрядчику аванса?

Замена стороны в договоре

Рассмотрим ситуацию. Организация является подрядчиком, часть работ выполняет собственными силами, часть с привлечением субподрядчиков, в том числе по благоустройству. Авансирование шло транзитом по схеме «заказчик – подрядчик – субподрядчик». Подрядная организация начисляла НДС с аванса от заказчика и принимала к вычету налог с аванса, перечисленного ею субподрядчику. Акты выполненных работ по форме № КС-2 пока не составлены.

31 мая 2013 года подписано соглашение о замене стороны в договоре (об уступке права требования), на основании которого задолженность субподрядчика по оплате работ передана заказчику (теперь они работают напрямую). В связи с этим заказчик обязался уплатить подрядчику сумму в размере перечисленного субподрядчику аванса (скорее всего, по окончании работ просто будет проведен зачет в счет неотработанного аванса). Что делать подрядчику с ранее возмещенным НДС с аванса, выплаченного субподрядчику: восстанавливать его или ждать, когда заказчик рассчитается с ним – перечислит деньги или подпишет акт взаимозачета?

Гражданско-правовое регулирование

Кредитор может передать свое право требования, возникшее в связи с исполнением им обязательства, другому лицу. Согласие должника не нужно. Исключение составляют случаи, когда прямой запрет установлен договором либо законом (п. 1, 2 ст. 382 Гражданского кодекса РФ). Регламентируют отношения, связанные с переходом прав кредитора к другому лицу, статьи 382–390 Гражданского кодекса РФ. При этом действует единственное ограничение по виду уступаемых прав: не допускается переход прав, неразрывно связанных с личностью кредитора, в частности требований об алиментах и о возмещении вреда, причиненного жизни или здоровью (ст. 383 Гражданского кодекса РФ).Следовательно, уступлено может быть не только денежное требование по оплате товаров (работ, услуг), но и требование, связанное с поставкой товаров, выполнением работ, оказанием услуг.

В приведенной ситуации уступается именно такое требование: работы по проведению благоустройства оплачены подрядчиком (первоначальным кредитором), а принимать их по актам будет непосредственно заказчик (новый кредитор).

Таким образом, в результате совершения сделки об уступке требования происходит перемена кредитора в обязательстве. Само обязательство не прекращается, изменяется лишь его субъектный состав.

Нюансы налогообложения

Перейдем к налоговым вопросам.

Вычет налога

В силу пункта 12 статьи 171 Налогового кодекса РФ вычетам у налогоплательщика, перечислившего суммы оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг и т. д.), подлежат суммы налога, предъявленные продавцом этих товаров (работ, услуг), имущественных прав. Такие вычеты, согласно пункту 9 статьи 172 Налогового кодекса РФ, производятся на основании:

– счетов-фактур, выставленных продавцами при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

– документов, подтверждающих фактическое перечисление сумм предоплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав;

– договора, предусматривающего перечисление указанных сумм.

Восстановление

Перечень случаев восстановления налога на добавленную стоимость носит закрытый характер. Иных оснований для восстановления налога, помимо указанных в пункте 3 статьи 170 Налогового кодекса РФ, налоговым законодательством не установлено. Так, суммы НДС, принятые к вычету при перечислении предварительной оплаты, в соответствии с подпунктом 3 пункта 3 статьи 170 Налогового кодекса РФ подлежат восстановлению в двух случаях:

– принятие к учету предварительно оплаченных товаров (работ, услуг);

– изменение (расторжение) договора с одновременным возвратом аванса.

Налог восстанавливают в том периоде, когда приняты работы либо произошло изменение (расторжение) договора.

Как видно из формулировок, Налоговый кодекс РФ не обязывает подрядчика восстанавливать НДС при уступке требования по оплаченным авансом работам. Формально в рассматриваемом случае условия договора остаются прежними. Не происходит и прямого возврата аванса от субподрядчика: денежные средства подрядчик получает уже от заказчика за уступленное право требования.

Однако такая позиция не является бесспорной. Дело в том, что предварительная оплата, перечисленная исполнителю (в нашем случае – субподрядчику), не считаться таковой с даты заключения договора об уступке прав требования, ведь у подрядчика прекращается право требования к субподрядчику по выполнению работ. После уступки права требования подрядчик по отношению к субподрядчику перестает быть заказчиком по договору о выполнении работ по благоустройству, данное право передается третьему лицу. Принимать эти работы и подписывать акты по формам № КС-2 и № КС-3 будет уже новый кредитор – заказчик. Значит, с даты заключения соглашения об уступке права требования подрядчик утрачивает право на вычет НДС, перечисленного субподрядчику в составе предоплаты. И поэтому такие суммы налога подлежат восстановлению для уплаты в бюджет на основании подпункта 3 пункта 3 статьи 170 Налогового кодекса РФ.

Следовательно, во избежание налоговых споров наиболее безопасным будет восстановить НДС в размере суммы, принятой ранее к вычету с перечисленного субподрядчику аванса. Причем сделать это необходимо именно на дату заключения соглашения об уступке права требования, а не на дату оплаты по этому соглашению.

Важно запомнить

Вычеты сумм НДС производятся на основании счетов-фактур, выставленных продавцами при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, документов, подтверждающих фактическое перечисление указанных сумм, при наличии договора, предусматривающего перечисление указанных сумм (п. 9 ст. 172 Налогового кодекса РФ).

«Клерк» Рубрика НДС

Катерина Васенова, руководитель отдела аудита компании «Уверенность»

Вопрос от читательницы Клерк.Ру Елены (г. Тамбов)

Ранее заказчиком (Организация А) был заключен договор на выполнение проектных работ с подрядчиком (Организация Б) и перечислен аванс по договору. Затем организации А и Б заключили тройственное соглашение о замене стороны в договоре с новым заказчиком (Организацией В), по которому все права и обязанности заказчика переходят к новому заказчику, т. е. появляется задолженность организации В перед организацией А по оплате ранее перечисленного организацией А аванса и задолженность организации Б перед организацией В по сдаче работ.

Прошу пояснить, как отразить в учете нового заказчика (организации В) задолженности, возникающие при заключении этого соглашения: кредиторскую перед организацией А и дебиторскую - организации Б?

Нужно ли начислить НДС с авансов по задолженности с организацией А? Можно ли принять к вычету НДС по задолженности с организацией Б? На мой взгляд, получается проводка: 60.02 (76.05) орг. Б - 62.02 орг.

Волнует вопрос по НДС.

В бухгалтерском учете Организации В необходимо отразить смену Заказчика следующими проводками:

Д60/орг-я Б К62 (или 76)/орг-я А - отражена смена Заказчика в Организации В

Согласно ст.146 и ст.167 НК РФ предварительная оплата включается в налоговую базу при определении НДС. Предварительной оплатой (авансом) является оплата, полученная продавцом в счет предстоящей поставки товаров (выполнения работ, оказания услуг), передачи имущественных прав. То есть до даты фактической отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав покупателю (п. 1 ст. 487 ГК РФ). При этом под оплатой подразумевается не только поступление денежных средств, но и получение товаров (работ, услуг), имущественных прав в счет предстоящей отгрузки. Соответственно, в Вашей ситуации при заключении трехстороннего соглашения возникает база для исчисления НДС с аванса.

Отмечу также, что абз. 2 п. 17 Правил ведения , утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137, установлено следующее: счета-фактуры на сумму предоплаты регистрируются в книге продаж и в том случае, если расчеты производятся в безденежной форме. При этом принять НДС к вычету с аванса перед организацией Б Вы не можете, поскольку не выполнены условия применения вычета НДС по авансам, перечисленным в п.9 ст.172 НК РФ, а именно: отсутствует документ, подтверждающий перечисление аванса (Письмо Минфина России от 06.03.2009 N 03-07-15/39).

Также в соответствии с пп. "д" п. 19 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утвержденных Постановлением Правительства РФ от 26.12.2011 N 1137, в книге покупок не регистрируются счета-фактуры, полученные на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав при безденежных формах расчетов.

Если Вы все же решите применить вычет по счету-фактуре от организации Б на полученный аванс с соблюдением условий п.9 ст.172 НК РФ, то принятое решение придется отстаивать в суде, но возможен и положительный результат (Постановлением ФАС Северо-Западного округа от 19.01.2012 по делу N А05-5313/2011; Постановлением ФАС Поволжского округа от 03.10.2011 по делу N А12-22832/2010)

Получить персональную консультацию Катерины Васеновой в режиме онлайн очень просто - нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

Правовые основы

Гражданское законодательство предусматривает возможность перемены должника в обязательстве путем перевода долга первоначальным должником на нового должника.

В отличие от случаев перемены кредитора в обязательстве, когда должника достаточно уведомить о смене кредитора, перевод должником своего долга на другое лицо допускается лишь с согласия кредитора (п. 1 ст. 391 ГК РФ).

Первоначальный должник должен предоставить кредитору письмо с просьбой дать согласие на перевод своего долга на третье лицо.

Кредитор в письменной форме должен указать, что он не против замены должника.

Новый должник вправе выдвигать против требования кредитора возражения, основанные на отношениях между кредитором и первоначальным должником (ст. 392 ГК РФ).

Перевод долга по сделке, совершенной в простой письменной или нотариальной форме, должен быть совершен соответственно в простой письменной или нотариальной форме.

Договор о переводе долга заключают между собой первоначальный и новый должник.

Следует иметь в виду, что договор перевода долга не может существовать сам по себе.

Ему непременно должно сопутствовать обязательство первоначального должника перед новым должником, или наоборот.

Например, первоначальный должник обязуется в будущем отдать новому должнику денежные средства, поставить товары, выполнить работы, оказать услуги и т.д.

Такое обязательство может уже существовать к моменту заключения договора перевода долга.

Тогда новый должник принимает на себя долг первоначального должника в счет ранее полученных от первоначального должника денежных средств, товаров, работ, услуг.

В таком случае встречные обязательства сторон прекращаются полностью или частично зачетом взаимных требований (ст. 410 ГК РФ).

Если одна организация принимает на себя долг другой организации и больше никаких обязательств между ними не существует, то можно говорить о факте дарения между коммерческими организациями.

Согласно ст. 575 ГК РФ дарение между коммерческими организациями запрещено, поэтому сделка по переводу долга в таких случаях может быть признана ничтожной.

Как правило, существование обязательства первоначального должника перед новым должником (или нового должника перед первоначальным должником) указывается в договоре перевода долга, а по исполнении сторонами своих обязательств подписывается акт о зачете взаимных требований.

Учет у кредитора

В бухгалтерском учете кредитора смена должника отражается внутренними записями по счету 62 «Расчеты с покупателями и заказчиками»:

ДЕБЕТ 62 субсчет «Расчеты с новым должником» КРЕДИТ 62 субсчет «Расчеты с первоначальным должником» .

Поступление денежных средств от нового должника отражается записью:

ДЕБЕТ 50, 51 КРЕДИТ 62 субсчет «Расчеты с новым должником» .

Учет у первоначального должника

Отражение перевода долга в бухгалтерском учете первоначального должника будет зависеть от того, существует ли задолженность нового должника перед первоначальным должником.

Часто первоначальный должник переводит свой долг лицу, которое имеет перед ним задолженность.

В этом случае между первоначальным должником и новым должником происходит зачет взаимных требований.

Рассмотрим на примере порядок бухгалтерских записей в учете первоначального должника в случае, когда первоначальный должник одновременно является кредитором нового должника.

Организация «Альфа» отгрузила организации «Бета» товар.

Организация «Гамма» выполнила работы для организации «Альфа».

В связи с недостатком свободных денежных средств по согласованию с организацией «Гамма» (кредитором) организация «Альфа» (первоначальный должник) перевела свой долг перед организацией «Гамма» на организацию «Бета» (нового должника).

Долг организации «Бета» перед организацией «Альфа» за поступившие товары будет зачтен в счет уплаты долга за «Альфу» организации «Гамма».

Бухгалтерские записи у организации «Альфа» при этом будут следующими.

– отгружены товары организации «Бета»;

– начислен НДС со стоимости отгруженных товаров;

– принят результат работ, выполненных организацией «Гамма»;

– отражен НДС по принятой работе;

– отражен перевод долга перед организацией «Гамма» на организацию «Бета»;

– сумма НДС по принятой работе предъявлена к вычету.

Если новый должник не имеет обязательств перед первоначальным должником , то в момент перевода долга у первоначального должника возникает кредиторская задолженность перед новым должником, то есть новый должник становится кредитором первоначального должника.

Организация «Браво» (первоначальный должник) перевела свой долг перед организацией «Союз» (кредитором) на организацию «Прогресс» (нового должника).

«Прогресс» на момент перевода долга обязательств перед организацией «Браво» не имеет.

«Прогресс» и «Браво» договорились, что «Браво» (первоначальный должник) погасит свой долг (как было сказано выше, в момент перевода долга у первоначального должника возникает кредиторская задолженность перед новым должником) перед «Прогрессом» (новым должником) денежными средствами.

Перевод долга в учете организации «Браво» в таком случае отражается записью:

– перечислены денежные средства организации «Прогресс» (новому должнику).

Если новый и первоначальный должник договорились, что в счет погашения своего долга первоначальный должник («Браво») передаст новому должнику («Прогресс») товары (выполнит для него работы, окажет услуги), то такая передача товаров (выполнение работ, оказание услуг) будет считаться для первоначального должника реализацией.

Бухгалтерские записи в учете организации «Браво» в таком случае будут следующими.

– отражен перевод долга перед организацией «Союз» на организацию «Прогресс»;

– отгружены товары организации «Прогресс»;

– начислен НДС со стоимости отгруженных товаров.

Учет у нового должника

Отражение перевода долга в бухгалтерском учете нового должника также зависит от того, имеется ли на момент перевода долга задолженность нового должника перед первоначальным должником.

Возьмем условия примера 1.

У нового должника (организация «Бета») принятие на себя задолженности организации «Альфа» отражается следующими записями.

– поступили товары от организации «Альфа»;

– отражен НДС по принятым товарам;

– принята задолженность организации «Альфа» перед организацией «Гамма»;

– перечислены деньги в погашение задолженности перед организацией «Гамма»;

– принят к вычету НДС по приобретенным у организации «Альфа» товарам.

Если первоначальный должник собирается оплатить денежными средствами (как в примере 2) свою задолженность перед новым должником, возникшую в результате перевода долга (мы отмечали выше, что в результате перевода долга новый должник становится кредитором первоначального должника), то в учете нового должника будут сделаны следующие записи.

ДЕБЕТ 76 субсчет «Расчеты с первоначальным должником» КРЕДИТ 76 субсчет «Расчеты с кредитором»

ДЕБЕТ 76 субсчет «Расчеты с кредитором» КРЕДИТ 50, 51

ДЕБЕТ 50, 51 КРЕДИТ 76 субсчет «Расчеты с первоначальным должником»

– получены денежные средства от первоначального должника в погашение его долга.

Если кредитор определяет выручку для целей исчисления НДС по оплате, то он исчисляет и уплачивает в бюджет НДС по товарам (работам, услугам), реализованным первоначальному должнику, в момент погашения задолженности новым должником (п.п. 2 п. 1 ст. 167 НК РФ).

Если кредитор определяет выручку для целей налогообложения НДС по отгрузке, налоговая база по НДС возникает у него в момент отгрузки товаров (работ, услуг) первоначальному покупателю и от момента получения оплаты не зависит (п.п. 1 п. 1 ст. 167 НК РФ).

В соответствии со ст. 168 НК РФ при реализации товаров (работ, услуг) налогоплательщик дополнительно к цене (тарифу) реализуемых товаров (работ, услуг) обязан предъявить к оплате покупателю этих товаров (работ, услуг) соответствующую сумму налога.

Поскольку покупателем товаров (работ, услуг) является первоначальный должник, то счет-фактура выставляется кредитором на имя первоначального должника независимо от того, что оплата поступит от нового должника.

Накладная на отпуск товара также оформляется на покупателя по договору, то есть на имя первоначального должника.

У первоначального должника

Рассмотрим порядок исчисления НДС первоначальным должником на основе ситуации, изложенной в примере 2.

Согласно п. 2 ст. 171 НК РФ вычетам подлежат суммы НДС, предъявленные налогоплательщику и уплаченные им при приобретении товаров (работ, услуг) на территории Российской Федерации.

Данные налоговые вычеты производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), и документов, подтверждающих фактическую уплату сумм налога (п. 1 ст. 172 НК РФ).

Существуют различные мнения по поводу того, когда первоначальный должник («Браво») может принять к вычету НДС по приобретенным у кредитора («Союз») товарам (работам, услугам): в момент погашения задолженности новым должником («Прогресс») перед кредитором (организацией «Союз») или в момент погашения первоначальным должником («Браво») своей задолженности перед новым должником.

Однако очевидно, что из положений статей 171 и 172 НК РФ следует, что суммы предъявленного покупателю НДС должны быть уплачены самим покупателем (организацией «Браво»), то есть за счет средств покупателя.

Поэтому принять к вычету НДС по приобретенным товарам (работам, услугам) первоначальный должник («Браво») сможет только в случае, когда:

– новый должник рассчитается с кредитором;

– будет погашена задолженность первоначального должника перед новым должником.

У нового должника

В ситуации, рассмотренной в примере 1 (новый должник (организация «Бета») на момент перевода долга имеет задолженность по оплате товаров (работ, услуг) перед первоначальным должником – организацией «Альфа»), новый должник («Бета») может принять к вычету НДС по товарам (работам, услугам), ранее приобретенным у первоначального должника (организации «Альфа») после погашения задолженности перед кредитором (организацией «Гамма») и зачета взаимных требований с первоначальным должником.

Справочная / Договоры

Как передать права по договору другому лицу

Предприниматель может уступать свои права по договору. К примеру, продать дебиторку за товар скупщику долгов — и там разберутся с покупателем. Или перевести аренду с одной своей фирмы на другую — тогда офис займёт новый арендатор. Скажем больше: права, которые появились не из договора, тоже можно уступить. Например, отдать более подкованному партнёру требование к соседу оплатить ремонт офиса после затопления.

Такую штуку закон называет переменой лиц в обязательстве. Чтобы её провернуть, подписывают специальный договор. И здесь целое море нюансов, в которые надо вникнуть.

Как по закону передают права и какие договоры подписывают

Чтобы понять, как передавать права, разберёмся, что такое обязательство .

Любое обязательство устроено так. Есть должник — лицо, которое обязано, и кредитор — лицо, которому должны.

Договор — это взаимное обязательство. Тут каждая сторона одновременно и должник, и кредитор.

Покупатель и продавец заключили договор поставки планшетов. Продавец — это должник с обязанностью привезти в магазин планшеты и кредитор с правом на оплату товара. Покупатель — должник с обязанностью оплатить товар и кредитор с правом получить планшеты.

Бывают обязательства, которые появились не из договора. Самый жизненный пример — это право на возмещение вреда. Тут тоже есть должник и кредитор — но они не меняются местами, как ни крути.

Клиент в магазине случайно разбил витрину. Теперь он должен деньги. Клиент здесь должник с обязанностью заплатить. Владелец магазина — кредитор с правом на оплату в счёт возмещения вреда.

Есть три вида перехода прав в обязательствах. Какой выбрать — зависит от задачи предпринимателя.

🔘 Уступка требования — она же цессия . Это когда кредитор передаёт другому лицу право что-то получить с должника.

Передать можно денежное требование — например, заплатить за товар, или неденежное — пустить в помещение нового арендатора. Чтобы уступить права, старый и новый кредитор подписывают договор уступки права требования . На уступку прав не нужно согласие должника, который должен деньги. А вот согласие должника по неденежной обязанности иногда требуется по условиям договора.

🔘 Перевод долга. В этом случае кто-то со стороны берёт на себя обязанность должника. Например, один ИП обязуется заплатить за другого ИП по договору поставки. Или учредитель согласен погасить долг ООО по исполнительному листу личными деньгами. Для этого заключают договор о переводе долга . Согласие кредитора на перевод долга обязательно.

🔘 Передача договора: право требования + долг . Здесь одна сторона выходит из договора, а её место занимает новое лицо. Например, есть девушка с ИП, и у нее заключён длительный договор на мытьё окон в офисе. Девушка уходит в декрет. Но её бизнес готова продолжить сестра — тоже с ИП. Тогда два ИП и заказчик подписывают договор на замену стороны по договору на услуги.

Ещё есть случаи, когда обязательство переходит к новому лицу само собой:

— При реорганизации юрлица: два ООО объединились в одну фирму, и к новой перешли все клиентские договоры и долги старых.

— Поручитель закрыл долг. Теперь должник обязан ему, а не банку.

— Страховая выплатила возмещение за ущерб. В этом случае к ней переходит право требования к виновнику ущерба. Это называется суброгацией.

— Человек умер, не успев отдать кредиты. Родственники, которым перешло наследство, обязаны погасить долг банку за умершего.

Когда права нельзя уступать

Продать долг или сменить сторону в договоре можно не всегда. Есть полные запреты, а иногда — условия и риски.

Личность кредитора

Нельзя уступать права, которые связаны с личностью кредитора. Это права на алименты, пенсии, оплату вреда жизни и здоровью, деньги за моральный вред, штраф на нарушение прав потребителей. Договор на уступку подобных прав — бесполезная бумага. Должник вправе ни копейки не платить новому кредитору.

Бывает, что роль личности кредитора следует из сути договора. К примеру, клининговая компания раз в месяц бесплатно моет пол пенсионеру. Уступить кому-то права на услуги уборки пенсионер не может.

Договор на торгах

Права по договорам, заключённым через аукцион или конкурс, запрещено отдавать кому-то другому. Исключение — права на денежные выплаты. К примеру, нельзя передать партнёру право аренды уличной точки, потому что её получили у администрации через конкурс. Без нового тендера здесь не обойтись. Но можно спокойно уступить права на возврат переплаты арендных платежей.

Дарение между юрлицами

Коммерческие организации уступать друг другу права и долги могут только платно. Иначе это дарение, которое запрещено ст. 575 ГК РФ.

Предприниматель на грани банкротства

Опасно уступать дебиторку, если предприниматель предчувствует крах бизнеса и хочет вывести активы. Если в течение следующего года дойдёт до банкротства, продажу дебиторки по заниженной цене кредиторы могут отменить. Такой вывод активов называется подозрительной сделкой по ст. 61.2 Закона о банкротстве.

Как оформляют договор уступки права требования

Права требования передают по договору уступки. Того, кто передает право, называют цедентом , кто получает — цессионарием . Другие названия договора уступки — договор цессии, соглашение о переводе прав. Увидите подобные названия — знайте, это одно и то же.

Если договор заверяли у нотариуса или носили в Росреестр, с договором уступки надо сделать то же самое.

По умолчанию для уступки прав кредитора на получение денег не нужно согласие должника. Считается, что должнику неважно, кому переводить деньги. Но иногда в договор включают условие о запрете уступки или обязательном согласии должника. В этом случае уступить право требования денег всё равно можно. Но должник может отменить уступку в суде, если докажет, что кредиторы просто хотели испортить его дела. Например, новый и старый продавцы понимали, что должник, переводя деньги, потеряет на большой комиссии.

Уступать неденежное право требования можно без согласия должника, если это не усложняет его обязанности. К примеру, предприниматель из Москвы хочет отказаться от оплаченных услуг уборки и передать права другу из Подмосковья. Выезд в Подмосковье усложняет услугу клинера — передавать права на нее нельзя. Бывает, договором запрещена уступка неденежного права требования или нужно согласие должника. Это законно и действует без оговорок.

Уступить права можно даже по договору, который предприниматель только планирует заключить.

Цену уступки и порядок оплаты можно прописать любые. От дисконта до твёрдой суммы. Срок — от полной предоплаты до перевода денег по факту получения долга.

Порядок заключения договора уступки примерно такой:

Цедент и цессионарий составляют и подписывают договор уступки. Коммерческие юрлица договариваются по оплате. ИП и физлица могут уступать права даром. Принципиально прописать, какое именно требование передают.

Цедент передаёт, а Цессионарий принимает право требования Цедента к Индивидуальному предпринимателю Иванову Ивану Ивановичу ИНН 590525425555, ОГРНИП 6545645646546, адрес регистрации: г. Саратов, пр. Ленина, д. 1 (далее по тексту — Должник) в размере 100 000 рублей, являющееся задолженностью по Договору поставки товара № 3 от 01.02.2021 года.

Цедент отдаёт цессионарию документы, которые понадобятся, чтобы получить с должника своё. Это договор, акты, накладные, акты сверок, чеки об оплате.

Должнику отправляют уведомление, что исполнять такие-то обязательства теперь следует новому кредитору. Чтобы должник не подозревал подвох, уведомление обычно отправляет цедент. Лучший способ оповестить должника — заказное письмо с уведомлением. До уведомления должник остается обязанным цеденту.

Гарантии, что должник заплатит, нет. Кредитор не отвечает за оплату от должника. Но в договоре цессии можно договориться, что кредитор поручается за должника и, в случае чего, отдаст свои деньги.

Простая онлайн-бухгалтерия для предпринимателей

Сервис заменит вам бухгалтера и поможет сэкономить. Эльба сама подготовит отчётность и отправит её через интернет. Она рассчитает налоги, поможет формировать документы по сделкам и не потребует специальных знаний.

Как оформляют договор перевода долга

Договор перевода долга заключают только с согласия кредитора. Так нужно, чтобы должники не злоупотребляли. Кредитор может попросить доказательства платёжеспособности нового должника и, если всё плохо, отказаться иметь с ним дело. Без согласия кредитора замена должника не работает.

Чтобы не плодить лишние бумаги, обычно перевод долга оформляют трёхсторонним договором. В нём есть кредитор , первоначальный и новый должники . Как вариант, договор могут заключить только должники. Тогда от кредитора берут письменное согласие на перевод долга. Для ИП и юрлиц есть особый вариант: договор заключают кредитор и новый должник. В этом случае новый должник может потом спросить деньги со старого должника.

У старого должника могут быть возражения к кредитору. Например, что долг меньше, поскольку в партии поставленных планшетов два оказались с браком. Право на такую претензию по качеству переходит к новому должнику. В итоге кредитор может получить гораздо меньше, чем рассчитывал.

Договор о переводе долга оформляют так:

Кредитор и должники заполняют и подписывают договор. В тексте пишут сумму долга и откуда он взялся.

Первоначальный должник переводит на Нового должника долг перед Кредитором по уплате денег в сумме 100 000 рублей за поставленный товар по Товарно-транспортной накладной № 1 от 05.01.2021 года, согласно Договору на поставку товара от 04.01.2021 года № 3 и Акта сверки взаимных расчётов от 01.09.2021 года.

Старый должник отдаёт новому документы, которые подтверждают долг и его размер: договоры, накладные, акты, платежки.

Новый должник платит кредитору. Если нет — кредитор идёт в суд.

Если должники — предприниматели, после оплаты старый должник компенсирует новому потраченные деньги.

Как оформляют замену стороны в договоре: право требования + долг

Для полной замены стороны в договоре обязательно спрашивают согласие второй стороны. Без этого замена недействительна — в договоре остаётся всё, как было.

Например, у заказчика и исполнителя есть договор на разработку программы и продажу исключительных прав. Пока программу пишут, заказчик решает, что исключительные права лучше оформить на другую его фирму. И заплатить исполнителю со счёта этой фирмы. Чтобы поменять заказчика в договоре на разработку программы, обязательно спрашивают согласие исполнителя.

Замену стороны в договоре оформляют трёхсторонним соглашением. После подписания все права и обязанности по договору получает новая сторона. А ещё — долги, штрафы, претензии, рекламации и любые другие проблемы первоначальной стороны.

Читайте также: