Вопросы по ндс на собеседовании

Опубликовано: 26.04.2024

Автор: Светлана Новикова Старший менеджер по персоналу

Автор: Светлана Новикова

Старший менеджер по персоналу

Чтобы и директор спал спокойно, и фирма процветала, и контролеры уходили ни с чем, нужен по-настоящему профессиональный главный бухгалтер.

1С-WiseAdvice делится своими наработками и секретами, как проводить собеседование на должность главного бухгалтера, какие вопросы задать и какие тесты использовать, чтобы выбрать лучшего из кандидатов.

Опустим общие советы про изучение резюме, оценку внешнего вида и стандартные вопросы наподобие «Чем вас привлекает работа в нашей компании» и «Кем вы видите себя через 5 лет», а перейдем сразу к делу.

Как проводить собеседование с главным бухгалтером

Первичную информацию о кандидате может узнать менеджер по персоналу, чтобы сразу отсеять тех, кто не подходит, и выбрать нескольких человек для более детального собеседования.

Вопросы для главного бухгалтера на собеседовании

На начальном этапе нужно узнать, достаточно ли у главбуха квалификации и опыта, чтобы работать в вашей компании:

- Как долго вы работаете в бухгалтерской сфере?

- Почему уволились (собираетесь уволиться) с предыдущего места работы?

- С какими системами налогообложения имели опыт работы?

Совет от 1С-WiseAdvice

Если у кандидата есть опыт работы на общей системе налогообложения (ОСНО), но он не работал со спецрежимами (УСН, ЕНВД, ЕСХН) – это не критично. Но если вы применяете общий режим, не рискуйте брать на работу главбуха, который имеет практический опыт только на спецрежимах, но не работал на ОСНО. Общая система налогообложения самая сложная, и пока главбух перестраивается на общий режим, он может наделать немало ошибок по неопытности.

- Сколько бухгалтеров было в штате на предыдущем месте работы?

- Есть ли опыт в управленческом учете, бюджетировании и планировании? (это важно для небольших компаний, где нет должности финансового директора и его функции возлагаются на главного бухгалтера).

- Какая сфера деятельности была у предыдущего работодателя и какие обороты? Имейте в виду, что, если кандидат был хорошим главбухом в услугах или торговле, а у вас производство, он вам не подойдет, потому что производство – это другой, намного более сложный уровень бухгалтерии. А вот главбуха с производства на услуги или в торговлю можно брать без опаски.

- Какие нестандартные задачи приходилось решать?

- В каких бухгалтерских программах умеете работать?

- Знаете ли международные стандарты финансовой отчетности? (если нужно).

- Приходилось ли применять методы оптимизации налогообложения? Какие были результаты?

Остальные вопросы подбирайте, исходя из специфики работы вашей компании.

Обязательно поинтересуйтесь, по какой причине кандидат уволился или собирается уволиться с прежнего места работы, что нравилось и не нравилось на последнем месте. Если он плохо отзывается о предыдущем работодателе – это тревожный звоночек, особенно, если критика не конструктивная. Если вы не сработаетесь, он так же плохо будет отзываться о вас, а может и размещать негативные отзывы в сети.

Хорошо, если кандидат и сам задает вопросы тем, кто его собеседует. Соискатель, который боится лишний раз открыть рот и ничем не интересуется, вряд ли будет хорошим главбухом.

Если кандидат удовлетворяет первичным требованиям, можно переходить к тестам на проверку профессиональных и личностных качеств.

Примеры тестов на собеседование для главного бухгалтера

Здесь расскажем, какие тесты используем мы при приеме на работу, и для чего это нужно.

Тест на внимательность

Внимательность – ключевое качество для бухгалтера любого уровня, потому что цена ошибки может быть очень большой. Если у бухгалтера нет врожденной внимательности, он будет постоянно ошибаться.

Для проверки внимательности мы применяем корректурную пробу. Для этого берется лист бумаги, на котором в случайном порядке расположены цифры, буквы, фигуры. Другой вариант – готовый газетный текст. Кандидат должен за определенный промежуток времени (стандартно пять минут) вычеркнуть заданную цифру, букву, сочетание букв (или одно подчеркивать, а другое вычеркивать и т.д.).

Тест помогает определить, насколько кандидат внимателен, способен концентрироваться и переключаться.

Тест на логику и интеллектуальный уровень

Мы применяем методику КОТ – краткий отборочный тест. С его помощью можно определить общий уровень интеллектуальных способностей, гибкость мышления, способность к обобщению и анализу, точность и скорость восприятия материала, способность выбирать оптимальную стратегию и т.д.

Тест на знание проводок

Мы предлагаем кандидату перечень операций, по которым он должен:

- составить проводки;

- сделать записи в книге покупок / книге продаж;

- сделать записи в Книге учета доходов и расходов.

Тест от 1С-WiseAdvice: проверьте своего главбуха

Предложите соискателю ответить на вопросы в зависимости от системы налогообложения, которую применяет ваша компания: ОСНО или УСН. Результаты теста с комментариями и рекомендациями экспертов придут на ваш e-mail.

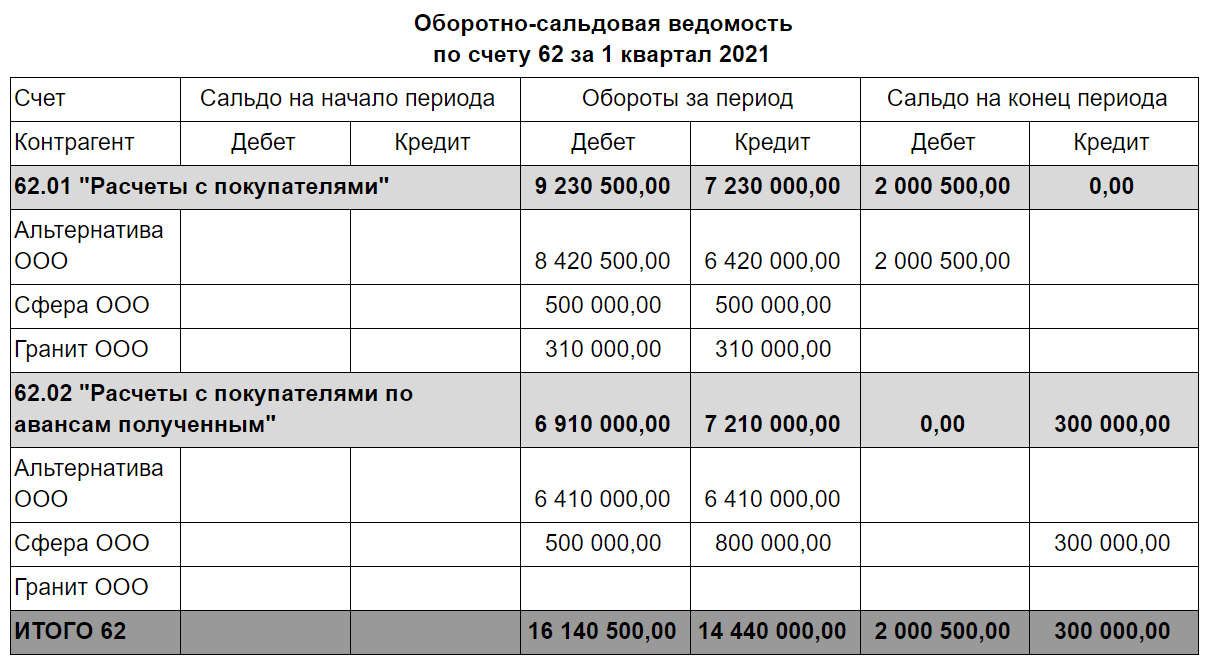

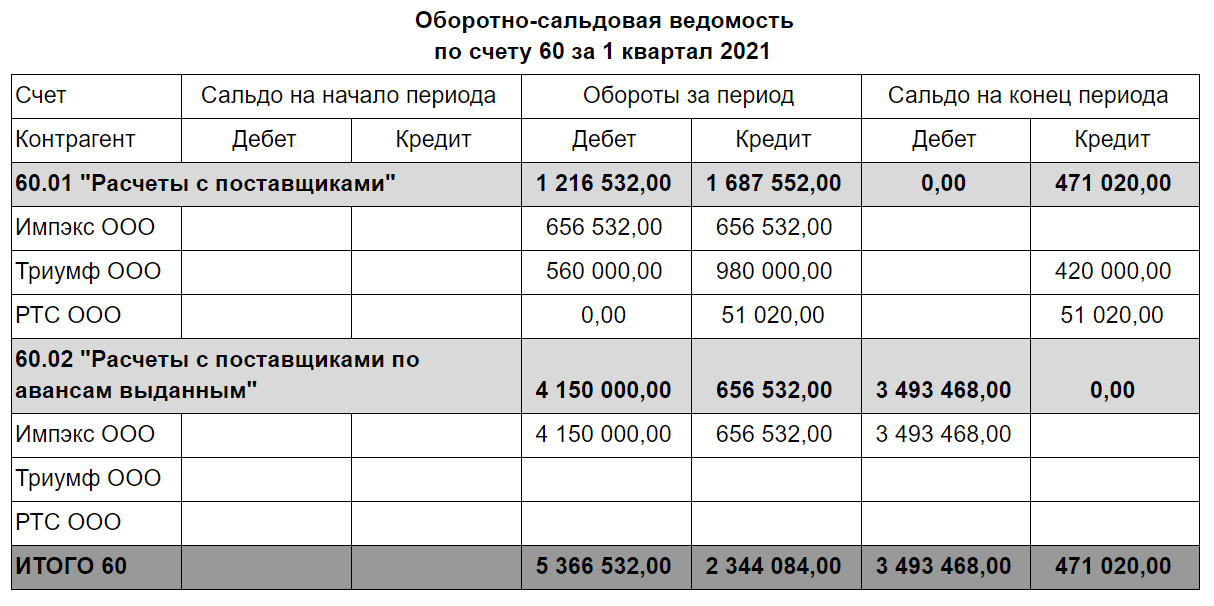

Анализ «оборотки»

Все претенденты на должность бухгалтера в компании 1С-WiseAdvice должны продемонстрировать умение читать оборотно-сальдовую ведомость.

Кроме навыка подобного анализа, для нас важно умение претендента вычленять необходимую информацию из основных регистров бухгалтерского учета, например:

- какую деятельность ведет клиент, какие операции у него есть (экспорт, импорт, кредиты, займы);

- какие можно применить способы в данном случае, чтобы снизить налоговую нагрузку;

- на что обратить внимание руководителю при принятии управленческого решения (прибыль/убыток по балансу);

- сделаны ли регламентированные операции при закрытии периода;

- контрольные соотношения при формировании декларации по НДС.

Но одних только тестов не всегда достаточно, если речь идет о выборе главбуха, а не рядового бухгалтера. Если в компании нет человека, который сможет оценить профессиональный уровень кандидата и задать ему узконаправленные вопросы, привлеките специалиста со стороны, попросите его поприсутствовать на собеседовании или составить тест, заточенный под вашу специфику. Как вариант – обратиться на возмездной основе в аудиторскую или консалтинговую компанию, чтобы получить оценку профессионализма кандидата.

Главбух познается в работе

По-настоящему оценить профессионала можно только во время работы. Не забывайте, что у вас есть возможность назначить кандидату испытательный срок. В общем случае он не может быть больше трех месяцев, но для главбухов и их заместителей можно назначать срок до шести месяцев (ст. 70 ТК РФ). А еще с главными бухгалтерами Трудовой кодекс разрешает заключать трудовые договоры на ограниченное время до пяти лет (ст. 59 ТК РФ).

Как проходит собеседование в 1С-WiseAdvice

Мы несем материальную ответственность перед клиентами за правильность учета, поэтому все кандидаты проходят довольно жесткий отбор. В системе HR-департамента есть отдел, который специализируется именно на оценке профессиональных и личных качеств бухгалтеров.

На первом этапе кандидаты общаются с менеджером по персоналу, заполняют анкеты и проходят тесты, о которых мы писали выше.

Кроме того, на этом этапе мы стараемся выявить уровень клиентоориентированности кандидата. Это достаточно сложно выявить при собеседовании, но у опытных HR-менеджеров есть определенные маркеры для определения уровня дружелюбия, доброжелательности, вежливости и интеллигентности.

На втором этапе присоединяется будущий непосредственный руководитель кандидата. Есть такое понятие, как «химия» между начальником и подчиненным, это тоже нужно учитывать.

Кандидаты на самые ответственные должности проходят третий уровень испытания – собеседование с высшим руководством компании.

В результате к нам на работу попадают только лучшие, а в процессе работы они еще больше вырастают как профессионалы. Такие алмазы стоят дорого, и не все компании могут их себе позволить. Чтобы вашей бухгалтерией занимались лучшие специалисты, но вы за это платили приемлемые деньги, обратитесь в 1С-WiseAdvice за комплексным бухгалтерским аутсорсингом.

«Клерк» Рубрика Главбух: права, обязанности, передача дел

Если вы планируете устраиваться на работу бухгалтером, учтите, что работодатели обращают внимание, как на личностные, так и на профессиональные качества. Коммуникабельность, приветливость, уверенность в себе, ответственность – это всё важно, но недостаточно.

Готовясь к собеседованию, максимально мобилизуйте свои навыки и знания, а также ознакомьтесь с типичными тестами, которые предлагают решить кандидатам на должность бухгалтера.

Цели профессионального тестирования

- реальных знаний и навыков претендента, уровня развития интеллекта;

- специальных и общих способностей;

- умения справляться с поставленными задачами;

- навыки работы со специализированным бухгалтерским обеспечением;

- практические способности решать сложные профессиональные задания и т.д.

Рядовые бухгалтеры должны уметь работать с программой 1С.

К главным же бухгалтерам выдвигаются более серьёзные требования. Эти специалисты несут ответственность за работу всего отдела, управляют денежными потоками организации, оптимизируют систему налогообложения, организовывают финансовое взаимодействие между компанией и кредиторами, инвесторами. Конечно, на эту должность работодатель выбирает наиболее квалифицированного претендента.

На собеседовании некоторые кандидаты, у которых нет нужных навыков и знаний, умеют грамотно презентовать себя, просто очаровывая собеседника. Другие же соискатели сдержанные и несмелые, но знают всё, что нужно знать работнику для должного выполнения своих обязательств. Вот как раз тесты и помогают определить профессионализм, опыт, подготовку человека. Основным преимуществом тестирования является то, что очень сложно, практически невозможно предугадать вопросы и найти готовые ответы.

Типы заданий

Тестирование бухгалтеров на профпригодность, как правило, многоуровневое. Тест состоит из нескольких блоков.

Экспресс-тесты

1. Депонирование средств при выдаче чековых книжек отражается по дебету счета .

B. «Специальные счета в банках»;

2. Недостачи и потери от порчи материальных ценностей в цехах включаются в состав расходов.

3. Пассивные счета - это счета для учета:

B. результатов хозяйственной деятельности;

C. источников образования активов и прав;

4. По срокам составления отчетность может подразделяться на:

5. Первоначальная стоимость готовой продукции – это:

A. стоимость запасов, используемых для изготовления данной готовой продукции;

B. производственная себестоимость данной готовой продукции;

C. производственная себестоимость плюс расходы на сбыт;

D. цена, по которой реализуется готовая продукция.

Ситуационные задания

Пример14 августа 2016 г. организация продала основное средство (А/М ВАЗ-2107) подоговорной цене 118 000 руб, в т.ч. НДС. Первоначальная стоимость транспортного средства – 135 000 руб. Дата ввода в эксплуатацию 27 июля 2015 г. Срок полезного использования – 60 месяцев.

1. Составьте бухгалтерские проводки и определите финансовый результат (организация на общем режиме налогообложения).

2. Нужно ли применять ПБУ 18/02 в данной ситуации?

Работа с программами

ПримерНа анализах бухгалтерских счетов представлена вся хозяйственная деятельность организации за 1 квартал 2017 г. Условно будем считать, что больше никаких операций не было и все расходы, отраженные на счетах принимаются для целей налогообложения. Дополните бухгалтерские записи по закрытию месяца, определите финансовый результат и начислите налог на прибыль и НДС. Подготовьте краткий отчет для руководителя о суммах налогов, подлежащих уплате в бюджет.

На собеседовании кандидату могут ставить вопросы, касающиеся работы с специализированным программным обеспечением (1С).

- С какими типовыми конфигурациями вы работали в своей практике?

- Как работает клиент-банк в 1С?

- Чем отличается серия от характеристики?

- Назовите отличия между 1С 8.2 от 1С 8.1.

- Как осуществляется организация типового обмена между БП и ЗУП.

- Что такое тонкий клиент?

Мини-задачи

ПримерНалог на прибыль, нарастающим итогом:

- за первый квартал 600 000.;

- за 6 мес. 930 000;

- за 9 мес. 1960 000 руб.

Кейс-вопросы

Примеры:

- Как контролировать дебиторскую задолженность?

- Как ускорить выставление счетов клиентам?

По статистике, из 20 соискателей выполняют тест только 5, и всего 1 из них правильно.

Правила тестирования

Даже если вы найдёте готовые тесты с ответами, не спешите переписывать, ведь в вашем варианте, скорее всего, изменена формулировка, данные.

Даже одна цифра влияет на результат. К тому же в офисе, если вас пригласят повторно, предложат решить задание, чтобы определить, самостоятельно ли вы сделали тест.

Чтобы продемонстрировать работодателю профессиональные качества, свой потенциал и возможности, можно подготовиться дома.

Конечно, это займёт время, ведь придётся достать старые записи и книги, повторить термины, формулы. Ознакомьтесь со сферой деятельности предприятия, спецификой, разработайте собственные стратегии, которые могут быть полезными и эффективными, ведь успешные компании принимают на работу людей не за их прошлые достижения, а за будущие.

В этой статье приведено задание для главного бухгалтера - 2021, которое можно предложить кандидатам при подборе или порешать просто для удовольствия, чтобы освежить знания и отточить профессиональное мастерство.

Задание включает 10 задач и охватывает самые важные темы бухгалтерского, налогового учета и управленческого учета: ПБУ 18/02, онлайн-кассы, импорт товаров, расчеты в валюте, себестоимость, расчет НДС, расчет налога на прибыль, расчет единого налога по УСН, расчет точки безубыточности и составление управленческой отчетности.

Специализация вопросов.

Общие вопросы: задачи 1- 4, 9.

Для главного бухгалтера на упрощенной системе налогообложения: задачи 6, 8.

Для главного бухгалтера на общей системе налогообложения: задачи 5, 7.

Для главного бухгалтера с функциями финансового директора: задача 10.Уровень сложности - высокий.

Дата составления: 01.02.2021.

Если есть вопросы - задавайте в комментариях. Всегда рада обратной связи!Искренне ваша,

Елена ПоздняковаПодробные пояснения ко всем задачам

Задача №1. Отложенный налоговый актив (ПБУ 18/02).

Дополнительные материалы к задаче №1 про ПБУ 18:

Задача №2. Онлайн-касса

Ответ:

В соответствии с законом 54-ФЗ "О применении ККТ" организации и ИП обязаны применять онлайн-кассу и выдавать чеки ПРИ РАСЧЕТАХ.В понятие РАСЧЕТЫ для целей 54-ФЗ входит:

- прием и выплата денежных средств;

- наличными деньгами или в безналичном порядке;

- за товары, работы, услуги;

- предварительной оплаты;

- зачет авансов;

- предоставление и погашение займов для оплаты товаров, работ, услуг;

- предоставление или получение иного встречного предоставления за товары, работы, услуги.Учитывая взаимосвязанные положения 54-ФЗ, отгрузка с отсрочкой - это предоставление займа товаром. Письмо Минфина РФ от 11 июля 2017 г. N ЕД-3-20/4686@.

Дополнительные материалы к задаче №2 про онлайн-кассу :

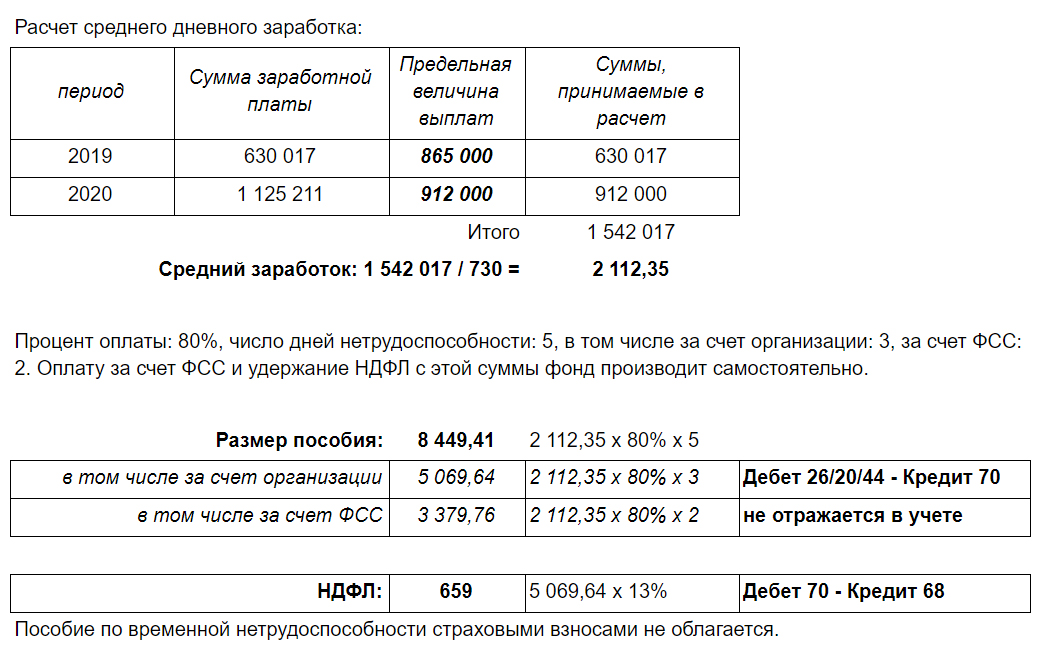

Задача №3. Пособие по временной нетрудоспособности

Сотрудник Соколов представил в бухгалтерию больничный лист за период с 18.02.2021 по 22.02.2021.

Его заработная плата составила:

2019 - 630 017 руб.

2020 - 1 125 211 руб.

2021 (с 01.01.2021 по 31.01.2021) - 118 147 руб.Трудовой стаж - 7 лет

Рассчитайте размер пособия, налоги и составьте бухгалтерские проводки. Сотрудник является налоговым резидентом РФ.

Дополнительные материалы к задаче №3 по теме Заработная плата :

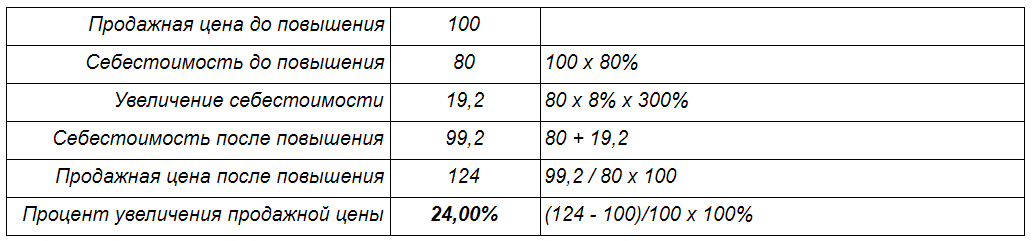

Задача № 4. Продажная цена и себестоимость

Себестоимость составляет 80% от продажной цены, а компонент N составляет 8% от всей себестоимости.

Цена компонента N выросла на 300%.

На сколько процентов нужно поднять цену, чтобы доля себестоимости в цене продажи сохранилась?Ответ:

Ответ: 24,00% Можно рассчитать двумя способами:Способ №1. Прямым счетом.

Принимаем продажную цену до повышения за 100 рублей и рассчитываем новую цену и процент изменения:

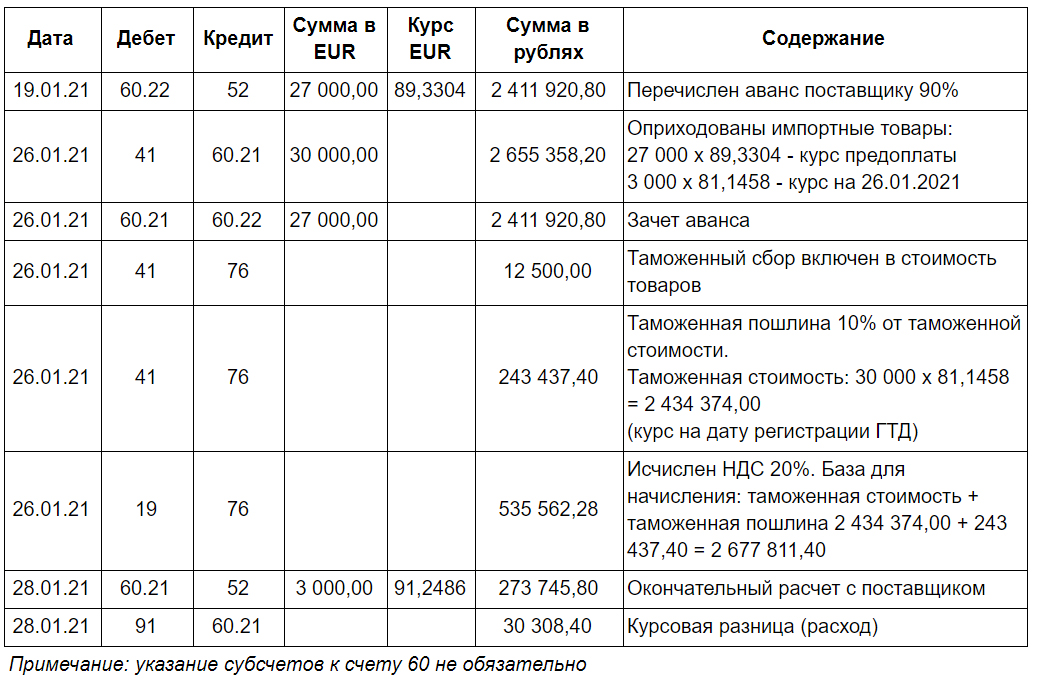

Задача №5. Импорт

Российская организация приобрела в Польше партию товаров для перепродажи.

Стоимость партии по контракту - 30 000 EUR.

Ввозной НДС - 20%, таможенная пошлина - 10%, таможенный сбор составил 12 500 руб.Были совершены следующие операции:

19.01.2021 - предоплата поставщику 90%

26.01.2021 - оплата таможенных платежей, регистрация таможенной декларации, проставление отметки Выпуск разрешен на ГТД, переход права собственности на товар

28.01.2021 - окончательный расчет с поставщикомСоставьте проводки по расчетам с поставщиком, формированию себестоимости и отражению НДС.

Рассчитайте себестоимость партии по данным бухгалтерского учета.Курс EUR (по данным ЦБ):

19.01.21 89,3304

26.01.21 81,1458

28.01.21 91,2486

Дополнительные материалы к задаче №5 по теме Импорт :

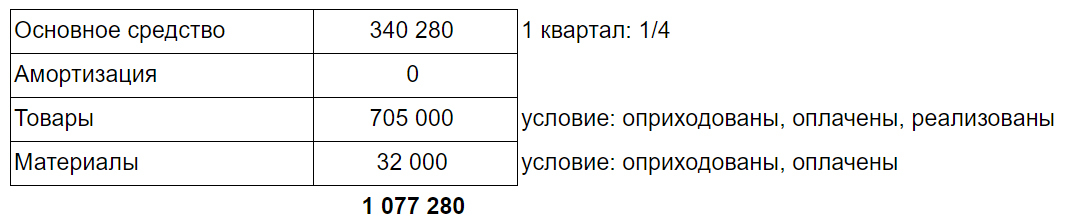

Задача №6. Расходы на УСН

Компания на УСН, объект налогообложения: доходы минус расходы.

За 1 квартал 2021 года были совершены следующие операции:1) Оплачено и введено в эксплуатацию основное средство - 1 361 120

2) Начислена амортизация - 32 408

3) Оплачены и оприходованы товары - 810 000 (из них: 105 000 - остались на остатке, 705 000 - реализованы)

4) Оплачены и оприходованы материалы для хозяйственных нужд офиса - 32 000 (из них: 17 300 - остались на остатке, 14 700 - использованы)Какую сумму можно принять в расходы для целей расчета единого налога по УСН за 1 квартал 2021?

Дополнительные материалы к задаче №6 про расходы на УСН :

Задача № 7. Расчет НДС (1 квартал 2021)

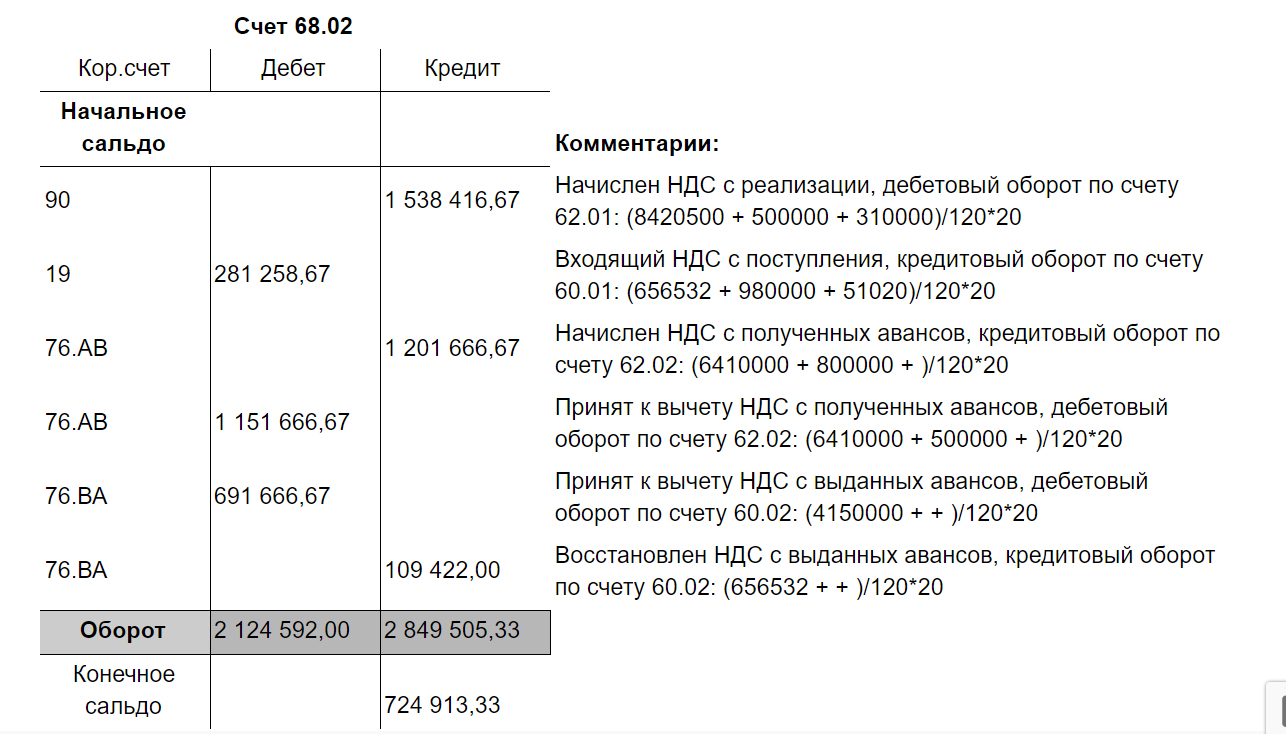

Ниже представлены оборотно-сальдовые ведомости компании-плательщика НДС за 1 квартал 2021 по счетам 62 и 60 в разрезе субсчетов.

На основании этих данных рассчитайте сумму НДС к уплате (или возмещению) за 1 квартал 2021 и составьте анализ счета 68.02 (НДС).

Все операции облагаются НДС по ставке 20%, все счета-фактуры от поставщиков получены (в т.ч. и авансовые), и у организации есть право на налоговый вычет. Все поставщики применяют общий режим налогообложения.На счетах 60 и 62 отражены только стандартные операции, связанные с предоплатой, отгрузкой, поступлением, зачетом предоплаты и оплатой за ранее поставленные товары.

Дополнительные материалы к задаче №7 "Расчет НДС" :

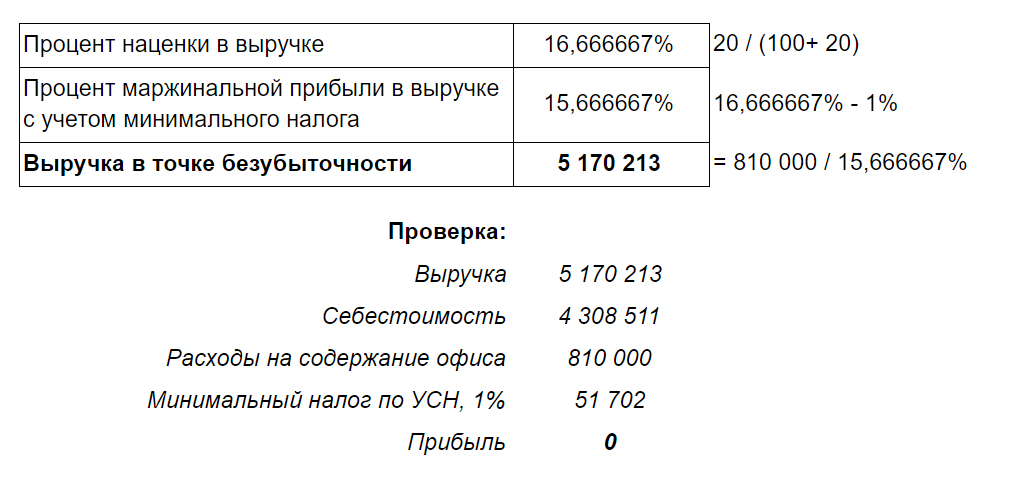

Задача №8. Точка безубыточности (продажи через интернет)

Организация ведет продажи бытовой техники через интернет, работает на упрощенной системе налогообложения, объект: доходы минус расходы.

Ежемесячные затраты на содержание офиса составляют 810 000 руб.

Наценка на покупную цену составляет 20%.Какую выручку нужно получить в месяц, чтобы прибыль была равна нулю?

Дополнительные материалы к задаче №_ про ___ :

Задача №9. С кем банк расторгает договор

В последнее время в практике компаний все чаще происходят ситуации, когда банк отказывает в проведении операции, расторгает договор банковского обслуживания или просит юр. лицо закрыть счет в банке без объяснения причин.

Две компании: Лион и АРКС обслуживаются в одном банке. С одной из них банк расторгает договор банковского счета и ссылается на правовые основания в соответствии со 115-ФЗ.

С кем и почему банк расторгает договор? Какие из перечисленных операций несут в себе потенциальные риски?

Операции по счету за текущий месяц представлены ниже:

Лион

12.09 – в банк было направлено поручение на перевод денежных средств на счет ИП за услуги 320 000, но отдел финансового мониторинга банка запросил договор и документы, подтверждающие факт оказания услуг. Руководитель компании не захотел представлять договор и в итоге отказался от проведения операции и перевел сумму с личной карточки

14.09 – перевод собственных средств на счет в другом банке 500 000

15.09 – снятие с корпоративной карты 150 000

16.09 – снятие с корпоративной карты 150 000АРКС

1.09 – внесены денежные средства учредителем на пополнение оборотных средств: 40 000 (основание: решение единственного участника)

04.09 - банк отказал в проведении операции по счету, перечисление беспроцентного займа 350 000 в связи с тем, что договор не был представлен в срок по запросу банка

12.09 – возврат средств покупателю в связи с расторжением договора 470 000 (основание: доп.соглашение, письмо об изменении реквизитов)

15.09 – банк отказал в проведении операции по счету: возврат средств покупателю в связи с расторжением договора 320 000 (основание: доп.соглашение, письмо об изменении реквизитов)Ответ:

Банк вправе расторгнуть договор с АРКС, потому что 2 раза отказал в проведении операций в течение календарного года.В соответствии с Федеральным законом 115-ФЗ "О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" от 07.08.2001 банк вправе расторгнуть договор банковского счета с клиентом в случае принятия в течение календарного года двух решений об отказе в проведении операций по распоряжению клиента (статья 7, пункт 5.2, абзац 2).

Основанием для такого решения может стать (115 –ФЗ Статья 7 п.11):

1. Не предоставление документов по сделке в банк на основании запроса банка

2. Возникновение подозрений у сотрудников банка на основании представленных документов

Положение о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (утв. Банком России 02.03.2012 N 375-П, ред. от 28.07.2016) расширило перечень оснований (пункт 6.3):

3. кредитная организация затруднилась сделать вывод об очевидном экономическом смысле сделки. Опять речь идет лишь о субъективном мнении сотрудников банка.

4. Проведение клиентом систематически или в значительных объемах операций, которые имеют признаки, указывающие на необычный характер сделки. Перечень признаков (сделок) приведен в Приложении к Положению о требованиях к правилам внутреннего контроля кредитной организации в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма" (утв. Банком России 02.03.2012 N 375-П, ред. от 28.07.2016). Этот перечень очень большой, в частности, все операции, приведенные в задании, включены в него.

Решение о том, сколько нужно провести подобных операций, чтобы они носили систематический характер или какой объем считать значительным, принимается субъективно сотрудником отдела финансового мониторинга банка.

5. В случае если клиент не представил актуальную информацию о местонахождении организации или о ее бенефициарном владельце (то есть бездействовал, чем воспрепятствовал кредитной организации обновить сведения, полученные в результате идентификации.

6. Иные факторы, самостоятельно определяемые кредитной организацией: например, налоговая нагрузка до 0,9% от оборота и незначительно превышающая.

Тест по теме: "Налог на добавленную стоимость (НДС)".

1. Когда необходимо начислить НДС при реализации недвижимого имущества?

1) На день государственной регистрации права собственности за покупателем

2) На день передачи недвижимого имущества покупателю по акту

3) На день заключения договора купли-продажи

4) На день подачи документов на государственную регистрацию права собственности на объект

5) На день поступления оплаты от покупателя

2. Налогоплательщик выявил в феврале 2021 года счет-фактуру по товару, приобретенному 10 декабря 2015 года.

Можно ли получить вычет НДС по такому счету-фактуре?

3) Зависит от условий договора

4) Зависит от учетной политики

3. Налогоплательщик выявил в феврале 2021 года счет-фактуру по товару, приобретенному 10 декабря 2019 года.

Как получить вычет НДС по такому счету-фактуре?

1) заявив вычет НДС в налоговой декларации, поданной за 1-й квартал 2021 года

2) представив уточненную налоговую декларацию за 4-й квартал 2019 года

3) обоими способами, указанными выше

4) вычет НДС по такому счету-фактуре получить нельзя

4. Налогоплательщик приобрел товар на сумму 12 млн. рублей (в том числе НДС 2 млн. рублей) в феврале 2021 года.

Можно ли принять вычет НДС по такому счету-фактуре частями в декларациях за 1 квартал (300 тыс. рублей), 2 квартал (700 тыс. рублей), 3 квартал (200 тыс. рублей) и 4 квартал (800 тыс. рублей) 2021 года?

3) Можно, если это оговорено в договоре

4) Можно, если это предусмотрено учетной политикой

5. Продавец получил аванс в счет предстоящей поставки товара в сумме 120 тыс. рублей в 1-м квартале 2020 года и исчислил НДС в сумме 20 тыс. рублей.

Во втором квартале 2020 года был реализован товар в счет полученного аванса.

Вправе ли продавец заявить вычет НДС с полученного аванса в налоговой декларации за 1-й квартал 2021 года?

3) Вправе, если договором допускается перенос вычета

4) Вправе, если это предусмотрено учетной политикой

6. Продавец получил аванс в счет предстоящей поставки товара в сумме 120 тыс. рублей в 1-м квартале 2021 года и исчислил НДС в сумме 20 тыс. рублей.

Во втором квартале 2021 года было подписано соглашение о расторжении договора, аванс был возвращен покупателю 10 июня 2021.

Продавец своевременно не заявил вычет НДС по этой операции и в 4-м квартале 2022 года была представлена уточненная налоговая декларация за 2-й квартал 2020 года с вычетом НДС по счету-фактуре по возвращенному авансу на сумму 120 тыс. рублей.

Получит ли продавец вычет в этой ситуации?

3) Получит, если это предусмотрено договором

4) Получит, если это предусмотрено учетной политикой

7. В договоре цена товара указана следующим образом: «Стоимость товара составляет 100 000 (Сто тысяч) рублей.»

Из переписки и иных документов условие об НДС не указано, но продавец настаивает на том, что цена указана без НДС по ставке 20% и требует оплату в сумме 120 тыс. рублей.

Какая цена договора и сумма НДС?

1) 100 000 рублей цена договора (в том числе НДС 16 667 рублей)

2) 120 000 рублей цена договора (в том числе НДС 20 000 рублей)

3) 116 667 рублей цена договора (в том числе НДС 16 667 рублей)

8. Облагается ли НДС реализация земельных участков?

2) Да, но только земельных участков сельскохозяйственного назначения

3) Да, но только земельных участков промышленного назначения

4) Да, но только лесных земельных участков

9. Облагается ли НДС аренда земли?

2) Да, но только если земля в аренду предоставляется частным собственником

3) Да, но только если земля в аренду предоставляется государством

4) Да, но НДС уплачивается налоговым агентом

10. Освобождается ли от НДС реализация программ для ЭВМ по лицензионному договору?

2) Да, но при условии, что такая программа включена в единый реестр российских программ для электронных вычислительных машин и баз данных

3) Да, но при условии, что правообладатель имеет государственную аккредитацию организации, осуществляющей свою деятельность в области информационных технологий

Рубрики:

Советуем прочитать

Тесты:

Счет-фактура

Тест по теме "Счет-фактура" (НДС).

Термины:

Косвенный налог, который установлен главой 21 «Налог на добавленную стоимость» Налогового кодекса Российской Федерации (НК РФ). Документ, который выставляет продавец, служащий основанием для принятия покупателем предъявленных продавцом сумм НДС к вычету. 21.01.2021

Лектор : Чамкина Надежда Степановна , советник государственной гражданской службы РФ I класса

Лучше всего ответить его же собственными словами. Именно поэтому мы опять посетили семинар Надежды Степановны Чамкиной - самого главного налогового специалиста в стране по НДС. Она дала официальную точку зрения по проблемам, волнующим слушателей из зала. Мы же, в свою очередь, подготовили собственные комментарии по тем вопросам, где официальная позиция, на наш взгляд, не совсем соответствует букве закона.

Счет-фактура. Документ поздно поступил к покупателю.

- Надежда Степановна, у нас много поставщиков в различных городах России. Они направляют нам счета-фактуры по почте. Естественно, некоторые из них поступают после срока представления декларации по НДС за истекший месяц. Существуют ли помимо журнала учета входящей корреспонденции какие-нибудь еще способы подтверждения даты получения счета-фактуры? Дело в том, что журнал учета входящей корреспонденции заводить в нашей компании слишком проблематично, поскольку счетов-фактур с опозданием приходит огромное количество.

- Заводить журнал учета входящей корреспонденции не обязательно. Законодатель не просто так придумал журнал учета полученных счетов-фактур. Его должны заполнять все плательщики НДС наряду с книгой покупок. И если счет-фактура пришел с опозданием, именно запись в журнале дает вам право применить вычет в более позднем периоде, чем тот, которым датирован счет-фактура. Других доказательств не потребуется. Ведь согласно постановлению правительства от 2 декабря 2000 г. № 914, регистрировать счета-фактуры в этом журнале нужно по мере их поступления. Вам остается только приложить к журналу конверты с датой получения счета-фактуры и сами счета-фактуры.

. или его поздно выписал поставщик

- У нас не раз бывали ситуации, когда поставщик нарушал требования Налогового кодекса РФ и выставлял нам счета-фактуры не в течение пяти установленных дней, а позже. Инспекторы отказывают нам в вычете по таким счетам-фактурам. Правомерны ли их действия?

- Я считаю, что да. В пункте 3 статьи 168 Налогового кодекса РФ четко сказано, что счет-фактура выписывается в течение пяти календарных дней с момента отгрузки. Если этот срок нарушен, то принять налог к вычету вы не имеете права, поскольку в этом случае считается, что счет-фактура выставлен с нарушением требований Налогового кодекса РФ.

- А вот как быть продавцу в ситуации, когда он отгружает товар в конце одного месяца, а счет-фактуру выписывает в следующем месяце, соблюдая при этом пятидневный срок. В каком периоде нам тогда необходимо начислить НДС в бюджет?

- Начислять НДС продавцу нужно в месяце, когда произошла сама отгрузка. Этого требует пункт 1 статьи 167 Налогового кодекса. Отгрузка - это хозяйственная операция, которая должна оформляться первичными документами, на основании которых ведется бухгалтерский учет. Поэтому датой отгрузки товаров признается дата первого по времени составления первичного документа, оформленного на покупателя. Именно в этом периоде у компании возникает налоговая база по НДС. А уже в течение пяти последующих дней поставщик выписывает счет-фактуру.

Оплата и отгрузка в одном налоговом периоде

- Мы довольно часто сталкиваемся с такой ситуацией. Получаем от покупателя аванс, а отгрузка проходит в этом же периоде. Нужно ли нам в этом случае выставлять счет-фактуру на полученную предоплату?

- Да, нужно. Объясню почему. Смотрите, на полученную частичную оплату поставщик выписывает счет-фактуру в одном экземпляре. Это предусмотрено пунктом 18 Правил ведения книг покупок и книг продаж*. Счет-фактуру поставщик регистрирует в книге продаж в хронологическом порядке. Это следует из пункта 17 Правил. А вот после того, как товар будет отгружен, этот счет-фактуру необходимо зарегистрировать в книге покупок - пункт 13 Правил. Если же вы этого не сделаете, вы нарушите Правила. Также специалисты Минфина России в своем письме от 25 августа 2005 г. № 03-04-11/209 настаивают, что даже если предоплата и отгрузка товара произошли в течение одного налогового периода, то счет-фактуру на полученный аванс выписывать все равно нужно, поскольку исключений в таких случаях Правила не предусматривают.

Комментарий редакции

Вычет по счету-фактуре, который выставлен позже пяти дней, возможен

В пункте 3 статьи 168 Налогового кодекса РФ действительно сказано, что счет-фактура должен быть выставлен в течение пяти дней с момента отгрузки. Однако там не сказано, что после этого срока оформить его нельзя. Поэтому такое нарушение вряд ли может быть достаточным основанием для отказа в вычете. По крайней мере, это не раз подтверждалось арбитражной практикой. Например, постановления ФАС Северо-Западного округа от 13 января 2006 г. № А56- 31806/04, Восточно-Сибирского округа от 19 мая 2005 г. № А33-23797/04-С3-Ф02- 2267/05-С1, Уральского округа от 17 августа 2005 г. № Ф09-3489/05-С1.

Вычет. Если за товар рассчитываются имуществом

- Надежда Степановна, у нас такая ситуация. Поставщик нам отгрузил товар, и мы, как полагается, приняли НДС к вычету. Затем руководство решило, что будет рассчитываться с поставщиком имуществом. Нужно ли восстанавливать принятый ранее к вычету налог?

- Да, сделать это просто необходимо. Ведь при расчете товаром вы должны были перечислить сумму НДС в адрес поставщика, что называется, «живыми» деньгами. Это прописано в новой редакции пункта 4 статьи 168 Налогового кодекса РФ, которая действует с начала этого года. Следовательно, получить вычет вы могли только при наличии соответствующего платежного поручения. Поэтому, если первоначально договор не предусматривал расчет имуществом, то вы имели право взять к вычету всю сумму НДС. Затем, когда было принято решение расплатиться с партнером имуществом, вы должны прежний налог сторнировать и подать уточненную декларацию.

Комментарий редакции

Без «авансового» счета-фактуры можно обойтись

В статье 163 Налогового кодекса РФ четко сказано, что налоговым периодом по НДС признается месяц либо квартал. Следовательно, налоговая база определяется либо в конце каждого календарного месяца, либо в конце квартала. Поэтому платеж за товар, отгруженный в том же налоговом периоде, не может считаться авансом, в том числе в случае, если денежные средства поступили раньше, чем произошла отгрузка товаров. К этой точке зрения склоняются многие арбитры - например, в постановлениях ФАС Московского округа от 6 марта 2006 г. № КА-А40/894-06, Поволжского округа от 24 января 2006 г. № А72-6633/ 04-7/498, Восточно-Сибирского округа от 24 января 2006 г. № А33-16072/05-Ф02-7021/ 05-С1. Соответственно, вы вправе не выписывать счет-фактуру на аванс. Но представители ФНС, как видите, настаивают на другой точке зрения.

Когда нет налоговой базы

- Наша организация создана совсем недавно. И деятельность пока не осуществляет. Однако помещение уже арендовано и приобретен товар для реализации. Можем ли принять к вычету суммы НДС по счетам-фактурам наших поставщиков, если выручки как таковой еще не получали?

- Этот вопрос довольно старый, но приходится слышать его практически на каждом семинаре. И всегда я отвечаю, что организация не имеет права принимать входной налог к вычету до тех пор, пока не появится налоговая база. Лишь в том периоде, когда у вас появится хоть рубль аванса либо выручки, вы сможете принять к вычету весь накопленный НДС, независимо от того, сколько счетов-фактур накопится к этому времени и сколько времени пройдет, пока не появится налогооблагаемая база.

Корректировка таможенной стоимости при импорте

- При таможенном оформлении импортируемого груза нам пришлось делать таможенную корректировку стоимости товара. Были доплачены таможенные пошлины и НДС. Товар выпущен в свободное обращение. Скажите, пожалуйста, имеем ли мы право принять к вычету НДС по таким товарам? И нужно ли с декларацией представлять еще и КТС - корректировку таможенной стоимости?

- Смотрите, вы налог доплатили, а значит, он уплачен в полном объеме. Следовательно, вы имеете полное право принять его к вычету. Теперь о документах. Представлять вместе с декларацией по НДС корректировку не нужно. Мы не подвергаем сомнению то, что пересчитали таможенники. Это что касается импорта товаров.

Ну, а если у кого-то будут экспортные операции, то для подтверждения обоснованности применения нулевой ставки представлять КТС просто необходимо. Поскольку корректировка таможенной стоимости - это неотъемлемая часть таможенной декларации.

Комментарий редакции

Запрет вычета без реализации можно обойти

И сделать это можно довольно легко. Для этого достаточно оформить разовую налогооблагаемую сделку на небольшую сумму. Скажем, продайте или просто подарите своему сотруднику какой-нибудь товар. Естественно, стоимость подарка не должна будет превышать 4000 рублей, иначе придется с цены презента удержать еще и НДФЛ (подп. 28 ст. 217 Налогового кодекса РФ). После такой несложной операции у вас появится налогооблагаемая база и принять к вычету весь накопленный НДС вы сможете уже без каких-либо преград.

Если с документами по экспорту опоздали

- Наша компания оказывает услуги по доставке грузов через таможенную границу России. Соответственно, мы имеем право на применение нулевой ставки по НДС. Однако как нам быть в случае, если пакет документов, подтверждающих экспорт, собран с нарушением сроков?

- Я понимаю вашу проблему. Ведь начиная с прошлого года компании, которые оказывают услуги, связанные с экспортом товаров, нулевую ставку подтверждают до 20-го числа следующего налогового периода. То есть на них не распространяются те 180 дней, которые предусмотрены для обычных экспортеров. Это произошло из-за того, что таким компаниям из пакета документов убрали таможенную декларацию, на подготовку которой как раз и требовалось 180 дней. Этой точки зрения придерживаются и мои коллеги из ФНС - письмо ФНС России от 9 августа 2006 г. № ШТ-6-03/786@.

Поэтому если вы не успели с документами, то должны уплатить сумму НДС из собственных средств. Только тогда, когда будет собран полный пакет документов, вы подаете декларацию, но, заметьте, не уточненную, а за тот период, когда собрали необходимые документы. При этом не забудьте поставить уплаченный ранее НДС к вычету.

Начисление. Покупателю предоставлена скидка

- Надежда Степановна, мы предоставляем покупателям скидки при достижении ими определенных объемов покупки. При этом скидки, согласно договору, не изменяют цену единицы товара, а всего лишь уменьшают кредиторскую задолженность покупателя. Можем ли мы корректировать свои налоговые обязательства по НДС в связи с предоставлением скидок?

- Нет, делать этого вы не можете. Премии и скидки, полученные покупателем по результатам продаж за определенный период без изменения цены товара, налогом на добавленную стоимость не облагаются. Поэтому у продавца товаров на сумму данных премий база по НДС корректироваться не должна. Этой же точки зрения придерживаются и специалисты Минфина России в письме от 20 декабря 2006 г. № 03-03-04/1/847.

Строим объект для собственных нужд

- Наша компания строит помещение для собственных нужд. Все работы выполняются подрядными организациями. Раз мы строим для собственного потребления, то надо ли начислять НДС?

- Нет, у вас не будет возникать объекта налогообложения, так как вы ничего не строили собственными силами. НДС возникает только в том случае, если вы сами выполняли какие-либо работы, то есть вели строительство не подрядным способом, а хозяйственным. Минфин не так давно давал разъяснения по этому вопросу в письме от 2 ноября 2006 г. № 03-04-10/19.

- А как быть в случае, если мы решим строить смешанным способом, то есть у нас будет не 100-процентный подряд?

- В ситуации, когда компания часть работ выполняет сама, а часть - с помощью подрядной организации, то она должна начислить НДС на стоимость всех работ, выполненных как собственными силами, так и подрядчиками. Такая точка зрения высказана финансовым ведомством в письме от 29 августа 2006 г. № 03-04-10/12.

Отчетность. Как сдавать декларации

- Мы сдаем электронную налоговую декларацию по НДС, а инспекторы требуют сдавать ее еще и на бумажном носителе. Скажите, пожалуйста, правомерно ли такое требование?

- Нет, такое требование со стороны инспектора неправомерно. Электронную отчетность дублировать на бумаге не нужно. Налогоплательщик сдает отчетность либо на бумаге, либо в электронном виде. Об этом сказано в пункте 3 статьи 80 Налогового кодекса РФ.

*Правила ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость, утвержденные постановлением Правительства РФ от 2 декабря 2000 г. № 914.

Читайте также: