Упд без ндс какой статус ставить

Опубликовано: 15.05.2024

Что означает УПД

УПД расшифровывается как универсальный передаточный документ.

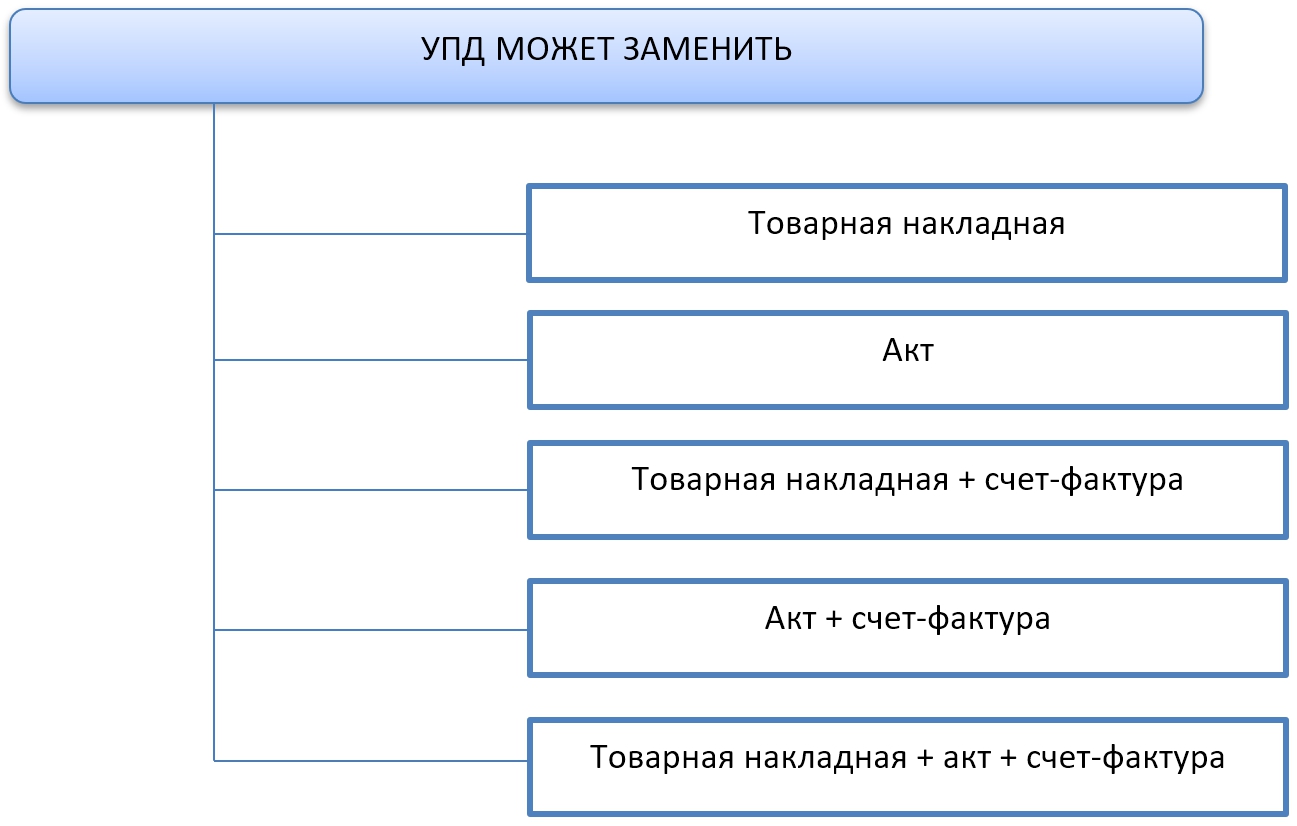

В современный документооборот УПД введен в 2013 году. Он призван сократить количество бумаг, оформляемых по сделке, так как представляет собой совокупность нескольких документов:

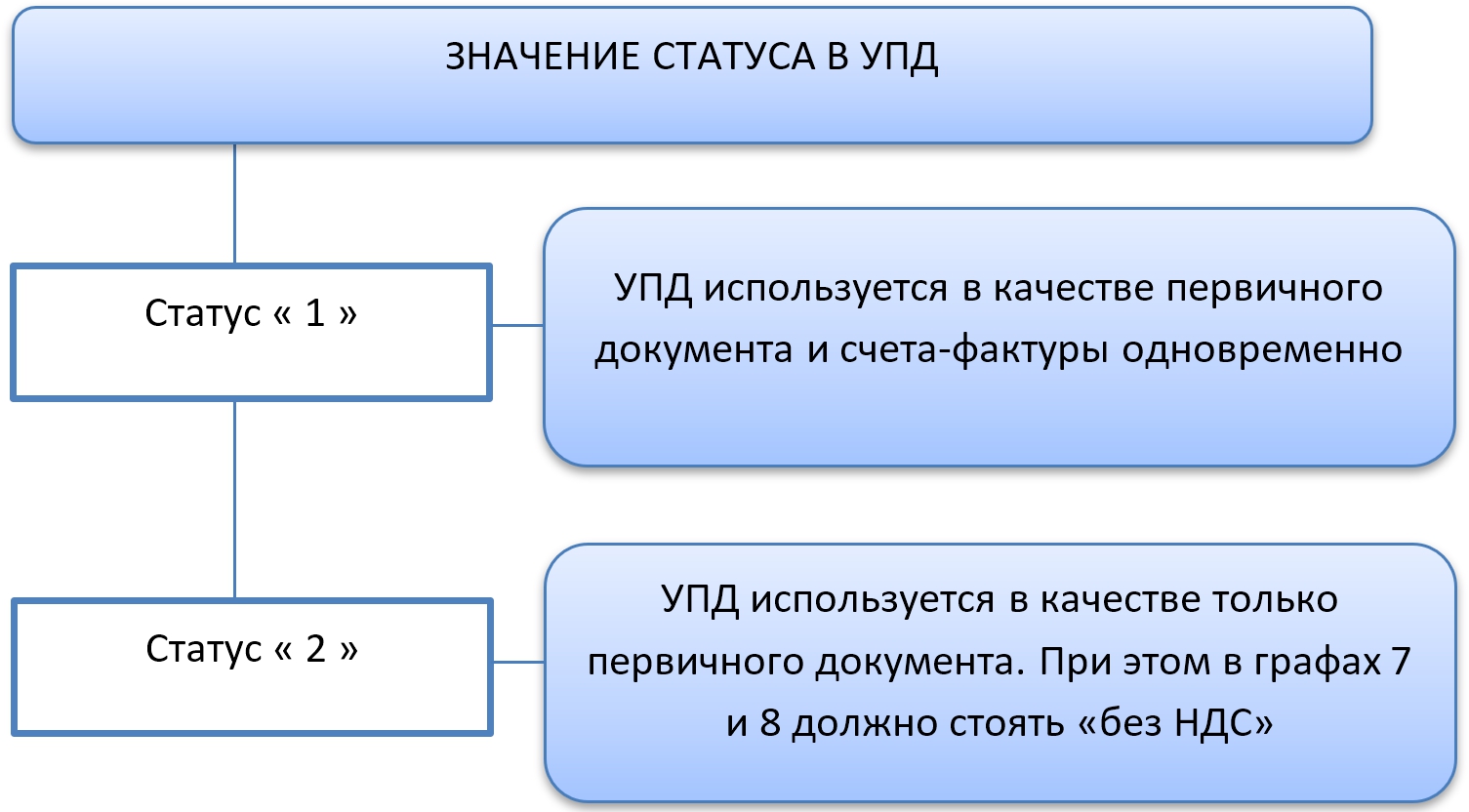

Как видно из схемы, УПД применяют вместо первичного документ (накладной/акта) и счета-фактуры.

Учтите, что первичка и счет-фактура служат в учете для разных целей:

Вот важные детали применения УПД:

- в одном документе можно сразу отразить и отгружаемые товары, и оказываемые услуги – если к моменту отгрузки товаров услуги уже оказаны;

- счет-фактура, выписываемый на полученный от покупателя аванс, не может быть заменен УПД;

- корректировочный счет-фактура может быть заменен на корректировочный УПД.

Какие хозсубъекты могут применять УПД

УПД может применять любой хозяйствующий субъект.

В договоре с контрагентом закрепляют факт предоставления УПД по поставленным товарам/оказанным услугам/выполненным работам.

Использование УПД не является обязанностью, делать это можно по своему желанию. Более того, с одними контрагентами можно применять УПД, а с другими – накладные/акты и счета-фактуры.

Как известно, упрощенцы не платят НДС, поэтому не составляют счета-фактуры. Если же упрощенец выставит счет-фактуру с выделенным НДС:

- он должен уплатить НДС в бюджет;

- представить декларацию по НДС – только в электронном виде;

- не может принять к вычету суммы НДС, выставленные поставщиками.

И тем не менее, упрощенец может выставить УПД и не получить таких последствий. Как это сделать? Для таких случаев предусмотрены в УПД статусы – 1 и 2.

Как упрощенцу выставить УПД и не попасть на уплату НДС

Как было сказано, УПД предназначен для уменьшения количества бумаг, оформляемых по сделке. Зачем же упрощенцу выставлять УПД, если он и так использует лишь один документ – акт/накладную – и не выписывает счет-фактуру?

Причин может быть много. Например, это:

- требование контрагента;

- так настроена действующая программа учета;

- просто удобнее работать с УПД.

В общем – раз право имеет, то и пользуется этим правом применять УПД. Но для упрощенца универсальный передаточный документ должен быть исключительно первичкой. Чтобы УПД на упрощенке не стал счетом-фактурой, при его заполнении нужно использовать статус «2».

То есть, УПД со статусом «2» – первичный документ. Статус «1» говорит о том, что УПД сочетает в себе первичку + счет-фактуру.

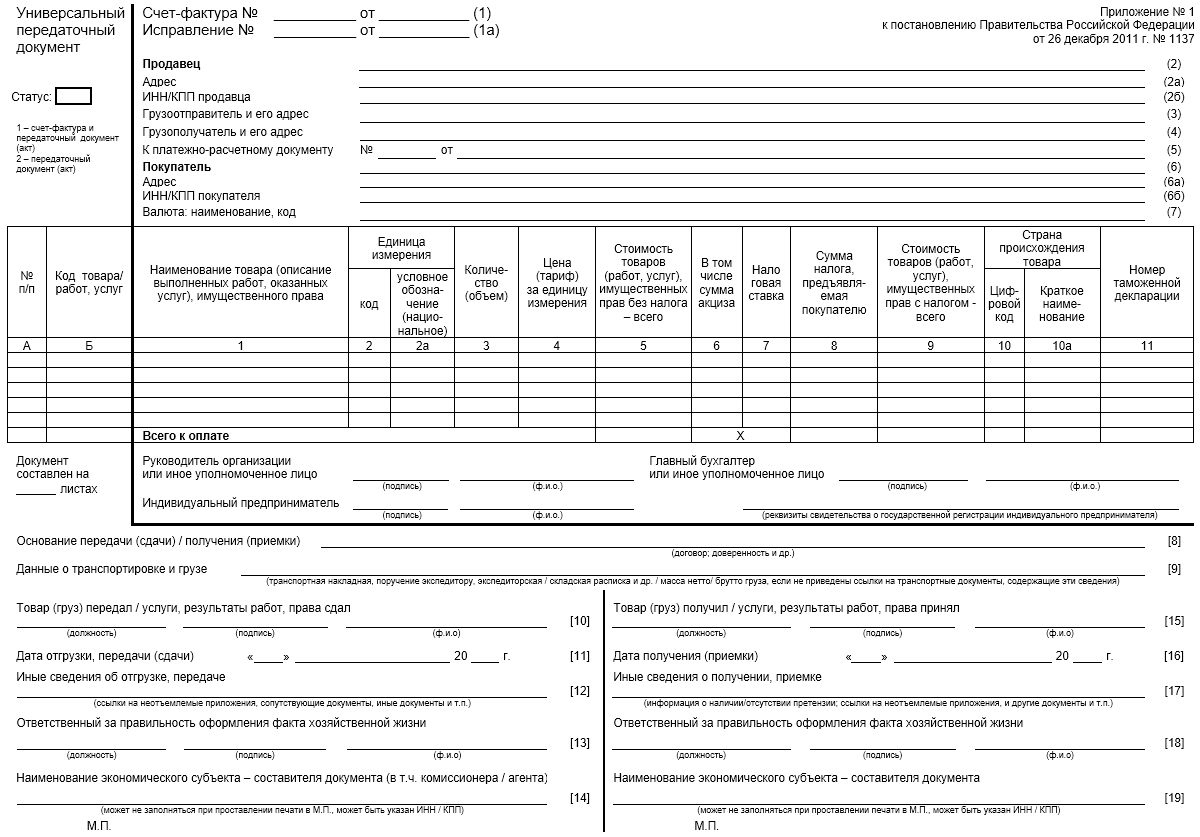

Бланк УПД

Бланк УПД и порядок его заполнения приведен в письме ФНС России от 21.10.2013 № ММВ-20-3/96. Он создан на основе формы счета-фактуры.

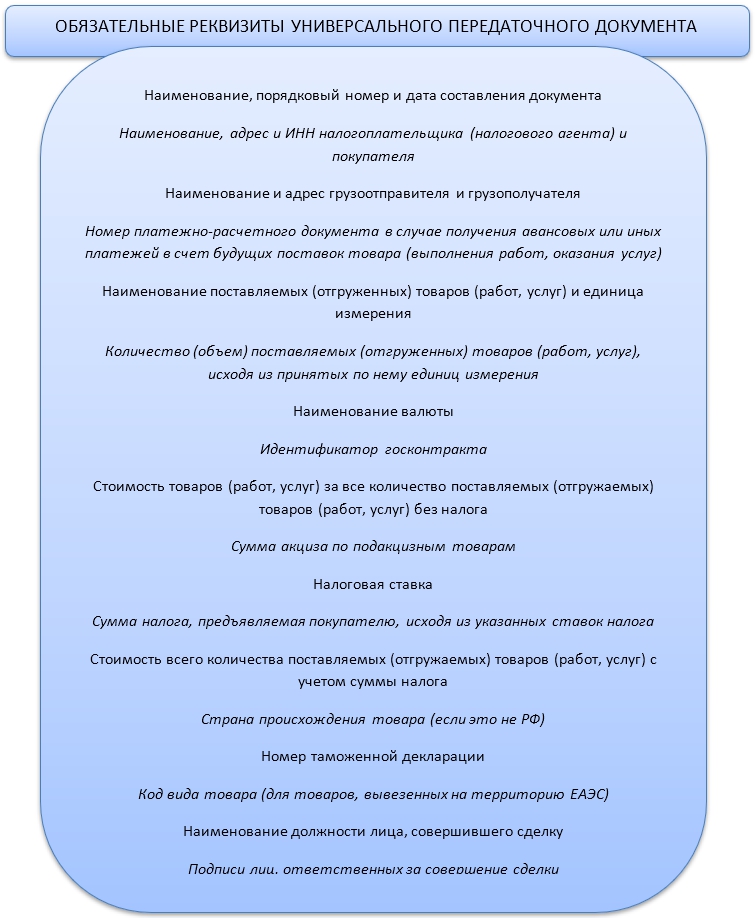

Не только применение самого УПД необязательно. Использование именно этой формы УПД – тоже не является однозначно необходимым. Дело в том, что унифицированные формы документов отменены. Есть лишь требование о наличии обязательных реквизитов.

К обязательным реквизитам УПД можно отнести следующие:

Статус в УПД можно отнести к реквизитам, свойственным только УПД, поэтому для него он обязателен.

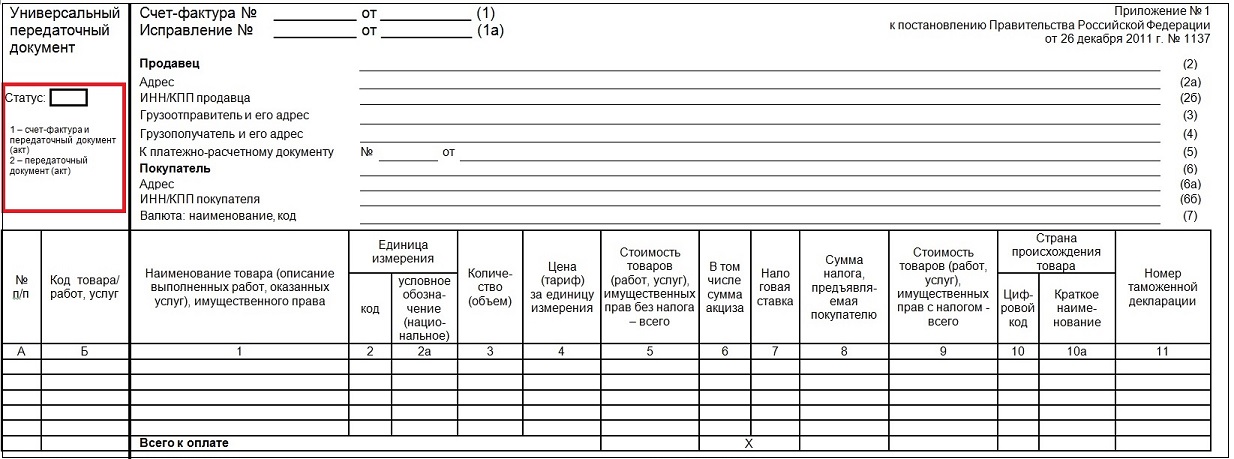

Как видно, статус надо проставлять в верхнем левом углу бланка. Повторим его возможное значение:

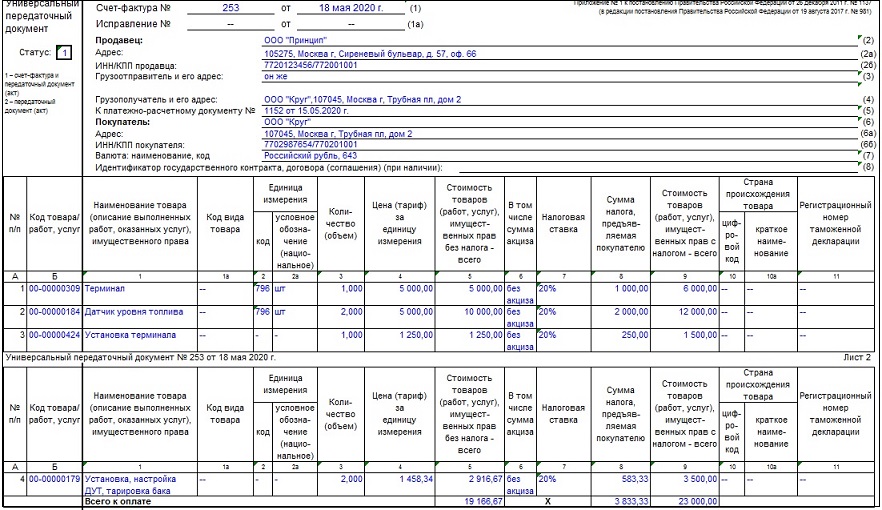

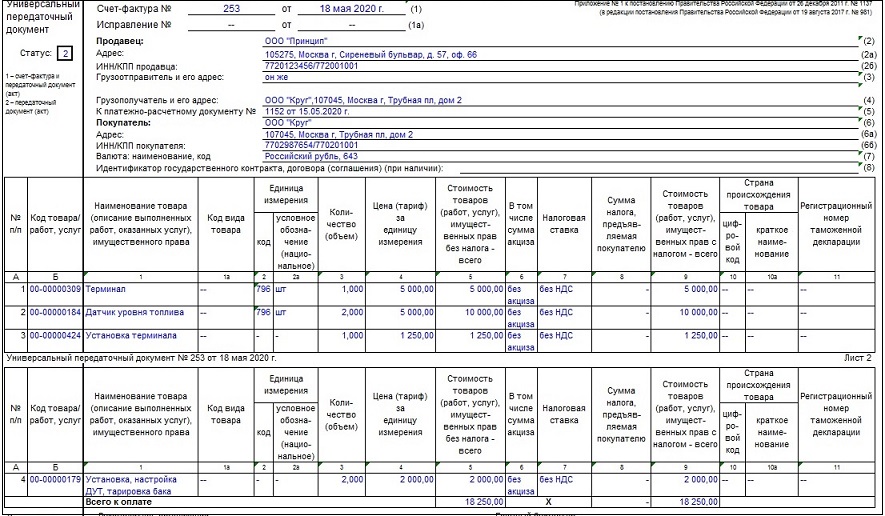

Порядок заполнения УПД с обоими статусами одинаков. Единственное – при использовании УПД в качестве первички ( т. е. со статусом «2»), в графах 7 и 8 пишут «без НДС».

Приведем 2 примера заполнения УПД. При этом обращаем внимание на заполнение статуса.

УПД, совмещающий документы

УПД, выступающий только в роли первички

Подводим итоги

УПД имеет два статуса. Статус «1» используют, когда УПД выступает в роли первички и счета-фактуры. Статус «2» – если УПД только первичный документ.

Его могут выставлять упрощенцы. И в этом случае УПД не приравнен к счету-фактуре.

«Клерк» Рубрика Первичка

Форма универсального передаточного документа предложена ФНС России. В связи с этим организации опасаются заполнять ее по своему усмотрению. Налоговая служба начала давать разъяснения по возникающим вопросам.

Что такое универсальный передаточный документ

Они утверждаются в учетной политике (п. 4 ПБУ 1/2008). Главное требование к таким документам - наличие обязательных реквизитов, предусмотренных Законом № 402-ФЗ.

Универсальный передаточный документ (УПД) разработан на основе счета-фактуры, а также ранее обязательных для применения форм первичных учетных документов (№ ТОРГ-12, М-15, ОС-1, товарного раздела ТТН). Следовательно, если хозяйство решило использовать УПД в своей деятельности, это нужно утвердить в установленном порядке.

Форма универсального передаточного документа, которая была предложена ФНС России в письме от 21 октября 2013 г. № ММВ-20-3/96@, носит рекомендательный характер.

Возможность объединения нескольких документов в одном объясняется тем, что дополнительные реквизиты в счетах-фактурах не являются основанием для отказа в вычете налога на добавленную стоимость.

А вот формы первичных учетных документов организации могут выбирать сами. В статье 9 Закона № 402-ФЗ установлен только перечень обязательных реквизитов.

В каких случаях хозяйство может воспользоваться УПД

На основании универсального передаточного документа можно вести бухучет, списывать затраты по налогу на прибыль, а также предъявлять НДС к вычету.

Применяться УПД может для оформления следующих операций:

- отгрузка товаров (в том числе с транспортировкой);

- передача результатов выполненных работ;

- оказание услуг;

- передача имущественных прав;

- отгрузка товаров (работ, услуг) комиссионером (агентом) комитенту (принципалу).

Сложности применения

Дополнительные реквизиты

Налоговое ведомство не видит в этом особых проблем. Предложенная им форма носит рекомендательный характер, поэтому она может быть дополнена любыми сведениями. Сделать это можно по аналогии со столбцами А и Б, строками 8-19 рекомендуемой формы (п. 3 письма ФНС России от 24 января 2014 г. № ЕД-4-15/1121@).

Можно ли исключать реквизиты

Такие же разъяснения давали и финансисты, например, в письме от 8 июля 2011 г. № 03-03-06/1/414. Но форма универсального передаточного документа не утверждена, а рекомендована. Поэтому можно предположить, что организация вправе применять не только форму, предложенную налоговиками, но и разработать свою по аналогии. И тогда можно не только добавлять необходимые реквизиты, но и исключать неиспользуемые. Но это лишь предположение. Каких-либо разъяснений по этому поводу пока нет.

Скидки покупателям

УПД на аванс

Однако если УПД выписан именно на аванс, применение такой формы не должно повлечь утраты права на вычет «авансового» налога на добавленную стоимость. Но доказывать это право скорее всего придется в суде.

Одинаковые операции можно оформлять разными документами

Налоговики подчеркнули, что если для отражения фактов хозяйственной жизни применяется не УПД, а другая форма, то отказать в учете данных операций в целях налогообложения нельзя.

Но в связи с этим возникает вопрос: можно ли одновременно использовать и УПД, и другой первичный учетный документ для оформления однородных хозяйственных операций? Например, при реализации товаров одним контрагентам составлять универсальный передаточный документ, а другим - товарную накладную и счет-фактуру. Такая потребность может возникнуть при поставках бюджетным организациям, так как некоторые из них требуют представлять два отдельных документа.

По нашему мнению, можно. Ведь законодательство о бухгалтерском учете не содержит ограничения, согласно которому для отражения аналогичных операций используются только одни формы первичных документов. Поэтому если хозяйство утвердит несколько форм для отражения одной и той же хозяйственной операции, то они могут использоваться одновременно.

Чтобы исключить вероятность споров, в договоре с контрагентом лучше указать, какие именно формы первичных документов будут использоваться в рамках данной сделки.

Тогда уже со ссылкой на письмо № ГД-4-3/1402@ можно обосновать, почему конкретная хозяйственная операция оформлена тем или иным документом.

О статусе универсального передаточного документа

Обратите внимание: в приложении № 4 к письму № ММВ-20-3/96@ сказано, что статус документа носит лишь информационный характер. А фактически он определяется наличием (или отсутствием) в нем всех показателей, обязательных для первичных учетных документов и (или) счетов-фактур. Поэтому, если продавец заполнил правильно все обязательные реквизиты УПД, но ошибся в поле «Статус» (вместо 1 поставил 2), это не означает, что покупатель не сможет воспользоваться вычетом «входного» налога на добавленную стоимость.

Если УПД используется только в качестве первичного документа (статус 2), то в нем не заполняются следующие показатели, которые обязательны исключительно для счета-фактуры:

- строка 5 «К платежно-расчетному документу»;

- графа 6 «В том числе сумма акциза»;

- графа 7 «Налоговая ставка»;

- графа 10 «Цифровой код страны происхождения товара»;

- графа 10а «Краткое наименование страны происхождения товара»;

- графа 11 «Номер таможенной декларации».

По выбору в этих полях можно ставить прочерки. Заметим, что если хозяйство не является плательщиком налога на добавленную стоимость и применяет универсальный передаточный документ только в качестве «первички», это не влечет обязанности по исчислению и уплате НДС в бюджет (у таких организаций не указываются значения в графах 7 и 8).

Важно запомнить

Универсальный передаточный документ совмещает в себе функции счета-фактуры и «первички». Его форма является рекомендуемой. Хозяйство вправе воспользоваться этим документом (но не обязано).

Универсальный передаточный документ можно использовать как для подтверждения расходов по налогу на прибыль, так и в качестве основания для НДС-вычета. От того, какой статус укажут в УПД, зависит его применение в качестве того или иного документа.

Применение УПД в качестве счета-фактуры

Чтобы использовать УПД для вычета НДС, в нем надо указать статус «1».

Однако, этот статус означает, что документ используется и как счет-фактура и как передаточный документ, например, акт по договору. То есть его могут использовать одновременно в целях бухучета, для исчисления налога на прибыль и для того, чтобы принять к вычету НДС.

Статуса для использования УПД только в качестве счета-фактуры не предусмотрено. На это обратила внимание ФНС в письме от 22.08.2018 № АС-4-15/16298@.

Поэтому, если вы хотите использовать только счет-фактуру, а первичный документ вам не нужен, то для оформления хозяйственной операции УПД не подойдет. В таком случае оформляйте обычный счет-фактуру по форме, утвержденной постановлением Правительства РФ от 26.12.2011 № 1137.

УПД должен быть правильно оформлен. А поскольку он применяется и как первичный документ, и как основание для вычета, надо одновременно заполнить все реквизиты, которые установлены в качестве обязательных для:

- первичных документов в соответствии со статьей 9 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете»;

- счетов-фактур в соответствии со статьей 169 Налогового кодекса.

Только в таком случае УПД со статусом «1» можно использовать одновременно как в целях исчисления налога на прибыль, так и расчетов с бюджетом по НДС.

Применение УПД для подтверждения расходов по налогу на прибыль

УПД со статусом «2» можно использовать только в качестве первичного документа.

В таком случае в нем не надо заполнять показатели, установленные в качестве обязательных исключительно для счета-фактуры:

- строку 7 «К платежно-расчетному документу»;

- графу 6 «В том числе сумма акциза»;

- графу 7 «Налоговая ставка»;

- графу 10 «Цифровой код страны происхождения товара»;

- графу 10а «Краткое наименование страны происхождения товара»;

- графу 11 «Номер таможенной декларации».

При этом, если фирма на УСН применяет УПД со статусом «2», который имеет в своем названии слово «счет-фактура», то она не должна ни исчислять, ни уплачивать НДС.

УПД со статусом «2» удобен при отгрузке комитентом товаров комиссионеру. В таком случае это будет первичный документ на передачу ценностей комиссионеру без перехода права собственности на них.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Выбор читателей

Разъяснения ФСС: как получить Сведения о застрахованном лице

Бесплатная КЭП с 1 июля 2021 года: кому и как ее получить

С 1 июля новые правила блокировки расчетных счетов

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

В этой статье мы будем разбираться, что это такое — универсальный или унифицированный передаточный документ (УПД) на товар в 1С. Рассмотрим, зачем может потребоваться подобная документация, когда их следует применять, как исправлять ошибки и в какие сроки нужно его оформлять. Его создание сильно упростило взаимодействие с поставщиками и контрагентами, ее можно задействовать при подсчете бухгалтерского и налогового учета. На его основании допускается вести бухучет, списывать затраты. Его удобнее заполнять в самых разных операциях, чем СФ или другую первичку. Главное — закрепить в специальных учетных бумагах, что он будет применяться, тогда он официально станет частью фирмы.

Что это за документ — УПД, что с ним делать и его расшифровка

Так называется бумага, которая объединяет функционал счет-фактуры и первички. Налоговой службой закреплена рекомендованная форма, как должен выглядеть и что содержать такой бланк. Но стоит помнить, что это — рекомендуемый вид.

Каждая компания может видоизменить некоторые поля при условии, что все они будут содержаться на листе. Организация может модернизировать блоки, дополнив своей информацией, которую они считают необходимой.

Важно закрепить формат в учетной политике и каждый раз использовать одинаковый тип с такими строчками:

- наименование;

- дата составления;

- содержание;

- измеритель;

- лица, которые отвечают за правильную подготовку.

Форма, которая рекомендуется ФНС — одна из возможных при передаче продукции и имущественных прав. Определено, что некоторые реквизиты обязательны, но он не содержит исчерпывающего списка из значений, которые необходимо включить. Поэтому стороны могут фиксировать свои дополнительные имущественные права, вписывать операции. Кроме того, они могут использовать другие первичные бумаги, единый передаточный документ — только одна из доступных им форм.

Для чего может оказаться нужна бумажная версия бланка

Он часто используется вместо первичной документации.

С его помощью легко поставлять самую разную продукцию или передавать имущественные или иные права на объекты.

Закон не заставляет пользоваться именно этим способом оформления документооборота.

Подписывают его в первом статусе с продающей стороны МОЛ, отвечающие за СФ и подобное. Во втором у продающего подписываются лица, которые должны следить за состоянием первичных бумаг. А от покупающей расписываются всегда лица, которые занимаются первичкой.

Бухгалтерские, созданные в электронном формате документы, сокращенно УПД

Этот формат имеет отличия от стандартного вида, он бывает:

- односторонним, в котором только один xml-файл, где есть подпись и информация о продавце;

- двусторонним, в этом случае внутри одного файла содержатся данные о продающей и покупающей стороне, их подписи.

Подписывают его лица, уполномоченные на это. Если разные люди отвечают за СФ и первичку, то строк будет несколько — по числу МОЛ.

Обязательно прописывать, какой статус имеет человек:

- сотрудник;

- работник организации, которая составляет файл продавца;

- член другой фирмы, при активации этого варианта следует вписать данные в поле «Основание полномочий»;

- уполномоченное физлицо.

Основные отличия между бумажной и электронной формами заключается в том, что второй тип имеет больше преимуществ и использовать его в современных реалиях намного удобнее.

Как минимум его проще отправлять клиенту — не придется тратить средства на курьеров или другие методы доставки. Скорость обмена значительно вырастает, не нужны расходники — бумага, краска для принтера, место для хранения. Ничего не теряется и процент ошибок близится к нулю.

Стоит интегрировать систему ЭДО, если организация планирует развиваться и наращивать продажи. Обратитесь в «Клеверенс», чтобы подобрать софт для выполнения и оптимизации ваших задач.

Хотите внедрить «Склад 15»?

Получите всю необходимую информацию у специалиста.

Зачем нужен: применение универсального передаточного документа, сокращенно называемого УПД

Его нельзя называть обязательным файлом для всех предприятий. Каждый налогоплательщик вправе сам определиться, нужно ли ему им пользоваться. Есть несколько популярных ситуаций, когда он актуален:

- отгружаются товары;

- передаются итоги по работам, которые были выполнены;

- компания выполняет услуги посредника;

- передаются имущественные права как в исключительном случае, так и по договору лицензии.

Главное — помнить, что для начала его использования требуется закрепить его в политике фирмы. А, кроме того, необходимо, чтобы руководитель организации составил распоряжение, в котором утверждает определенный бланк.

Когда и для чего можно начать применять универсальный для всех организаций передаточный документ (УПД)

Основная цель этой документации — упростить оформление хозяйственных операций, ведь вместо нескольких бумаг будет применяться одна универсальная, в которой не дублируются реквизиты. Формат объединяет СФ, ТОРГ-12, ОС-1, ТТН и некоторые другие типы.

Чаще всего налогоплательщики используют этот вид для:

- ведения бухучета;

- подтверждения затрат, чтобы учесть налог на прибыль;

- заявления вычета.

Начало формирования

Пользоваться упрощенным передаточным документом реально с любого момента. Предприятию разрешается задействовать как ту форму, которая рекомендована ФНС, так и ту, что они создадут сами. Им разрешено спроектировать собственный вид при условии, что в нем будут все необходимые реквизиты.

В первую очередь следует привести ее в соответствие с форматом, по которому заполняется СФ. Затем нужно закрепить разработанный шаблон в учетной политике. А если имеющаяся рекомендованная налоговой не устраивает, то допускается полностью переработать ее. Главное условие — соблюсти наличие и корректность реквизитов и их расположение. Например, в промежутке граф 1-11 не желательно изменять названия, удалять строки.

УПД — это первичный документ, очередность и образец заполнения которого должен знать ответственный сотрудник. Какие положения необходимо помнить:

- кто составляет бумагу и в каком количестве экземпляров;

- как заполняются строки, кто и что должен указывать;

- в какие сроки следует проставлять значения для определенных полей;

- что нужно прописывать представителям покупателя и не трогать продавцам.

Предупреждать поставщиков, клиентов и других контрагентов необязательно, обычно они не против новой системы, никаких рисков для них это не несет, если все оформлено верно. Но им может оказаться сложно сразу заполнить первые бланки. Поэтому мы советуем уладить все вопросы заранее. Сначала убедиться, что они справятся с этим, а потом начать отгрузку товаров по обновленной документации. Можно даже прописать применение этого формата в договоре.

Есть один нюанс — печать каждая фирма проставляет по своему усмотрению, можно этого не делать. Важно только определиться и формировать все одинаково.

Можно также создавать все типовые отгрузочные документы и УПД через специальные торговые программы. С их помощью не только печатаются файлы на подпись принимающей стороне, но и организуется весь документооборот.

Как заполнять

Главная особенность заключается в мультифункциональности документации. Стоит помнить, что обычно оформление этого бланка не вызывает никаких затруднений или сложностей. В нем содержатся знакомые всем бухгалтерам и другим МОЛ строчки.

В одной части файла находится жирная рамка, она дублирует данные из СФ, они необходимы. Туда вписывают информацию о содержании операции, ее участниках и реквизиты организаций. В эту зону лучше ничего лишнего не прописывать.

Под этим блоком отражаются подробности о договоре, который был заключен сторонами. С помощью показателя идентифицируется содержание сделки, поэтому его можно отнести к обязательным реквизитам, хотя он стоит уже за пределами части.

Ниже пишется все о транспортных накладных и других сопроводительных файлах, если они есть. Она уже не относится к непременным показателям, допускается без нее обойтись.

Конечно, в процессе деятельности любой фирмы регулярно происходят спорные ситуации и случайности, из-за которых специалист пишет неправильно. Документ можно скорректировать, если это делать правильно. В таблице ниже мы приводим особенности исправлений.

Что такое УПД

УПД — это универсальный передаточный документ. Его особенность — многофункциональность, благодаря которой можно заметно уменьшить объем документооборота.

Бумажный УПД: применение и оформление

На бумаге его можно использовать вместо:

- пакета «счет-фактура + первичный документ»;

- первичного документа.

С помощью УПД можно оформить:

- поставку товаров, услуг или работ;

- передачу имущественных прав.

Вы сами выбираете, что вам больше подходит, исходя из своих бизнес-процессов и документооборота. УПД является основанием для налогового и бухгалтерского учета, о чем говорится в письме ФНС от 21.10.2013 № ММВ-20-3/96@. Закон не обязывает использовать универсальный передаточный документ вместо товарной накладной, акта или пакета документов, включающего счета счет-фактуру и первичный учетный документ.

Письмо ФНС от 21.10.2013 № ММВ-20-3/96@ предлагает использовать форму УПД, которая может быть дополнена реквизитами по вашему желанию.

Электронный УПД: универсальный формат для трех типов документов

Возможность составить УПД в электронном виде появилась благодаря формату, утвержденному Приказом ФНС от 24.03.2016 № ММВ-7-15/155@. Формат электронного документа применяется шире, чем бумажный УПД. Пользователь сам выбирает, какие реквизиты заполнить и какую функцию выбрать для файла электронного документа, которая и определит тип полученного документа:

- СЧФ — счет-фактура;

- СЧФДОП — универсальный передаточный документ;

- ДОП — первичный документ, например, накладная или акт.

Составитель документа заполняет обязательные реквизиты в зависимости от выбранной функции, ведь для счета-фактуры и первичных документов они разные.

Документы с функциями СЧФДОП (УПД) или ДОП (первичный документ) подписывают и отправитель, и, как правило, получатель. Акт по длящимся услугам часто не подписывается получателем, так как считается, что услуга принята в момент ее оказания.

Документ с функцией СЧФ (счет-фактура) подписывает только отправитель — продавец.

Электронные документы экономят ваше время и ресурсы

Как заполнять электронный файл документа, зависит от его функции

Функция — СЧФ

Реквизиты, которые необходимо заполнить, определены п. 5 ст. 169 НК РФ:

- порядковый номер документа, число, месяц и год его формирования;

- название, адрес, ИНН обеих сторон сделки;

- названия и адреса отправителя и получателя груза;

- номер документа, который фиксирует аванс в счет предстоящих поставок;

- состав поставки, если возможно — единица измерения содержимого;

- количество содержимого поставки в единицах измерения, названных ранее; валюта;

- цена за единицу измерения поставки, не учитывая налог (исключение — государственная регулируемая цена, включающая налог);

- стоимость поставки или имущественных прав без налога;

- акциз, где это необходимо;

- налоговая ставка;

- налог для покупателя по действующим налоговым ставкам;

- стоимость поставки с учетом налога;

- страна происхождения товара;

- номер таможенной декларации;

- код вида товара по единой Товарной номенклатуре внешнеэкономической деятельности Евразийского экономического союза для товаров, вывезенных за пределы РФ на территорию Евразийского экономического союза.

В электронном формате появляется новое обязательное для заполнения поле — название субъекта, составившего файл продавца. Если продавец и составитель — разные субъекты, то второй заполняет поле «Основание, по которому экономический субъект является составителем файла обмена счета-фактуры (информации продавца)». Это важно для аутсорсеров и агентов.

Функция — ДОП

В файле документа нужно заполнить реквизиты, названные в ст. 9 Федерального закона № 402-ФЗ «О бухгалтерском учете»:

- название документа;

- число, месяц, год его создания;

- экономический субъект, который сформировал документ;

- суть сделки;

- сумма или объем поставки;

- ФИО и подписи ответственных лиц.

Функция — СЧФДОП

В файле документа должны быть все сведения, перечисленные выше.

Наши эксперты 24/7 помогают разбираться в вопросах ЭДО

Особенности формата

Если он используется как ДОП или СЧФДОП:

- Может иметь два наименования. Одно — официальное по факту хозяйственной жизни. Второе — о котором договорились контрагенты.

- Есть специальные поля для сведений о перевозчике.

- Требует подписи со стороны покупателя уполномоченным лицом, которое отвечает за оформление первичных документов.

Для всех типов документов

- Можно внести любые дополнительные сведения: вид операции, информация для участника документооборота, дополнения об участниках сделки.

- Сведения об участниках сделки содержат поля:

- код ОКПО;

- структурное подразделение;

- информация для участника документооборота;

- для ИП — ИНН, реквизиты свидетельства о государственной регистрации, ФИО; для ЮЛ — наименование, ИНН, КПП; для иностранного лица, которое не стоит на учете в налоговых органах, — название и другие сведения;

- адрес;

- контактные сведения (номер телефона, e-mail);

- банковские реквизиты.

- Блок «Подписант» включает четыре атрибута: «Область полномочий», «Статус», «Основание полномочий (доверия)», «Основания полномочий (доверия) организации».

«Область полномочий» обязательна для заполнения, выбирается нужное.

Области полномочий подписанта-продавца

Области полномочий подписанта-покупателя

Поле «Статус» заполнять обязательно. Можно указать:

1 — сотрудник продавца;

2 — сотрудник организации, составившей файл продавца;

3 — сотрудник иной уполномоченной организации;

4 — уполномоченное физическое лицо (в том числе ИП).

От выбранного статуса зависит информация в поле «Основание полномочий». Для 1, 2 и 3 это «Должностные обязанности» или другие основания полномочий. Для 4 — основания полномочий, например, доверенность, дата, номер.

Поле «Основание полномочий (доверия)» заполняется, только если статус подписанта — 3.

Обязательно указать, кто подписывает файл документа: физическое лицо, ИП или представитель юрлица. Для физического лица обязательны к заполнению лишь фамилия и имя, для ИП — ИНН, фамилия и имя, а для представителя юрлица — ИНН юрлица, должность, фамилия и имя.

Читайте также: