Приобретение коньяка в дьюти фри ставка ндс

Опубликовано: 08.05.2024

По закону, если предприниматель покупает товар за границей и привозит его в Россию, он платит НДС — налог на добавленную стоимость. Причем неважно, какая у него система налогообложения. Но НДС можно сократить или получить на него налоговый вычет. Эта статья поможет разобраться, кто и как может платить меньше.

Сколько платят НДС

С января 2019 года ставка НДС повысилась с 18% до 20% от стоимости товара. Такую ставку применяли с 1998 до 2004 года и снова вернулись к ней. Она же действует и для закупки товара за границей. В таких случаях НДС платит тот, кто покупает товар: владелец магазина закупил водки в Финляндии — НДС 20%, другой владелец закупил шоколад в Бельгии — снова 20%.

НДС платят таможне, кроме тех случаев, когда товары ввозят из стран Таможенного союза: Белоруссии, Казахстана, Армении и Киргизии. Тогда НДС отправляется в налоговую.

За оплату НДС отвечает сам предприниматель или его представитель — таможенный брокер.

Как считать и платить НДС

НДС платят вместе с таможенными платежами: акцизами, пошлинами и сборами. Акцизы платят только на некоторые товары вроде алкоголя, а пошлины и сборы — на любой товар.

Пошлины поступают в бюджет страны, их собирают за ввоз товара. А сборы берут за его хранение и сопровождение.

Если предоставить сопроводительные документы на товар, таможня сама рассчитает суммы пошлины и начислит НДС.

Вот как посчитать НДС, если не доверяете таможне.

1. Определить налоговую базу. Она складывается из пошлины и таможенной стоимости товаров. Таможенная стоимость — это цена за товар, которую заплатил предприниматель. Ставка пошлины зависит от товара: на икру и на сигареты ставки будут разными. Ставку говорят на таможне, или ее можно посмотреть в законе.

2. Умножить налоговую базу на ставку НДС. На примере это будет так:

Иван заказал две коробки белого шоколада из Бельгии.

Они стоят 1 000 евро, или 75 000 рублей по курсу Центробанка.

Ставка пошлины — 12%. Получаем 9 000 рублей.

(9 000 + 75 000) * 20% = 16 800 рублей.

16 800 рублей — вот такой НДС заплатит Иван за импорт этого шоколада.

Если предприниматель ввозит подакцизный товар, к сумме пошлины и товара добавляем сумму акцизов.

Льготные ставки

Закон предусматривает льготные ставки НДС: 10% и 0%. Ставку 10% применяют, если ввозят продукты питания или товары для детей; 0% — если ввозят товар для экспорта. Полный список льготников мы собрали в таблицу:

Ставка

Действует для компаний, которые

Ввозят товар на экспорт.

Занимаются международными пассажирскими перевозками;

авиаперевозками в Крым, Севастополь, в регионы Дальневосточного федерального округа и в Калининградскую область.

Транспортируют нефть и продукты ее переработки.

Продают продукты питания, детские товары, лекарства и медицинские изделия, газеты, журналы и книги, кроме рекламных и эротических.

Льготная таможенная процедура, чтобы не платить

НДС можно не платить, если попасть под льготную таможенную процедуру. Льготная таможенная процедура — это полное и частичное освобождение от таможенных платежей. Чтобы не запутаться, вот еще одна таблица:

Условия по НДС

Таможенная процедура

Налог не платят или платят часть

Ввоз товара на срок. Например, чтобы показать на выставке.

Ввоз товара, который раньше вывезли из России, чтобы переработать в другой стране.

Налог не платят

Переработка на территории России. Сюда относят выращивание животных, птиц, рыб, деревьев и кустарников; копирование аудио и видео.

Транзит: товар ввозят в Россию, а затем вывозят.

Реэкспорт: товар вывезли из России, а теперь он возвращается домой.

Беспошлинная торговля: товар продают в дьюти-фри.

Свободная таможенная зона. Товар привозят и используют в небольшом пространстве с охраной, например на складах.

Уничтожение товара: товар привозят, чтобы уничтожить или ввозят для продажи, но на таможне решают уничтожить.

Отказ в пользу государства: товар передают в собственность государству просто так.

Специальная процедура для трех видов товаров: вывезли для ремонта в другой стране и везут обратно; товары для консульств, допинг-контроля и научных исследований; дипломатическая почта и военная техника.

Если ничего из таблицы вам не подходит, для вас есть еще один способ снизить НДС при импорте — получить налоговый вычет.

Налоговый вычет на ОСН

НДС можно принять к налоговому вычету в течение трех лет после ввоза товара. В него входят все суммы, которые заплатили таможне.

Иван возит шоколад из Бельгии два года. За это время он привез 10 коробок и потратил 375 000 рублей. За всё время Иван заплатил 84 000 рублей НДС. На эту сумму он может получить вычет.

Получить вычет могут только ИП и компании на общей системе налогообложения . Если предприниматель работает на упрощенке «доходы минус расходы», он может включить сумму НДС в расходы. Предприниматели на упрощенке «доходы», патенте и вмененке не могут получить вычет.

- товары должны продавать в России;

- информацию о товарах должны включить в бухгалтерию компании;

- счет-фактуру и первичные документы нужно оформить правильно.

Это не всё. Налоговый вычет можно получить только, если товар прошел под одной из четырех таможенных процедур:

- товар привезли, чтобы использовать для внутреннего потребления;

- чтобы переработать и продавать в России;

- привезли временно, а потом увезут;

- чтобы переработать вне таможенной территории.

Чтобы получить вычет, важно выполнить все условия и подготовить документы для налоговой. Их подают в электронном или бумажном виде. Нужны такие документы:

- договор с иностранным партнером;

- счет на оплату от партнера;

- копия таможенной декларации;

- выписка со счета из банка, что платеж НДС прошел.

Налоговая получит документы, рассмотрит их и примет суммы из декларации к вычету.

Короче

Как платить НДС

Платить таможне, кроме стран Таможенного союза. Тогда налог отправлять налоговой.

Налог перечислять вместе с акцизами, пошлинами и сборами.

Чтобы посчитать НДС, сложить стоимость товара, пошлину и акциз, если он есть. И всё это умножить на ставку НДС.

Как сократить

Работать с льготными товарами: ввозить продукты питания, детские товары или лекарства.

Попасть под льготную таможенную процедуру. Это возможно, если использовать товар определенными способами.

Получить налоговый вычет. На него могут рассчитывать предприниматели на общей системе налогообложения.

3 года

в течение такого срока можно получить вычет на НДС

Беспошлинная торговля – это таможенная процедура (ранее применялся термин «таможенный режим беспошлинная торговля»), которая регламентирует деятельность специализированных магазинов – магазинов беспошлинной торговли duty free (МБТ). Это не совсем обычные магазины, они имеют пять существенных признаков, отличающих их от обычных супермаркетов, бутиков, продуктовых лавок.

Во-первых, магазины duty free располагаются в международных аэропортах, на железнодорожных и автомобильных пунктах пропуска, морских и речных портах, но не везде, а в так называемой «стерильной зоне», то есть в местах, оборудованных пунктами таможенного, санитарного, пограничного, иммиграционного контроля. Такие зоны еще называют транзитными. Пассажиры, следующие транзитом из одной страны в другую, не могут выйти наружу, так как не имеют визу для пребывания в стране, а транзитная зона, она же «стерильная», позволяет им переждать время до прибытия своего рейса. Это ожидание может растянуться на несколько часов. Все, что может потребоваться пассажирам, могут приобрести в магазине duty free. Здесь можно купить бутилированную воду, сигареты, косметику, одежду, алкоголь и другие необходимые товары – ассортимент широк.

Во-вторых, зарубежные товары, продающиеся в магазинах дьюти-фри, не облагаются ввозными таможенными пошлинами и НДС. Единственные выплаты на таможне – это сбор за таможенное оформление. Считается, что поскольку товары не вывозятся вглубь таможенной территории, а продаются физлицам, убывающим за рубеж, либо следующим через страну транзитом, то они могут не облагаться пошлинами. Специально для таможенного оформления таких товаров и используется таможенная процедура магазин беспошлинной торговли.

В-третьих, открыть магазин беспошлинной торговли может только юридическое лицо, зарегистрированное в соответствующем реестре ФТС РФ.

В-четвертых, помещение, занимаемое duty free, должно строго отвечать перечню законодательно утвержденных требований, так как МБТ является зоной беспошлинной торговли.

В-пятых, товары беспошлинной торговли реализуются только физлицам и только в розницу. Продажа оптовых товарных партий недопустима.

Магазины беспошлинной торговли пришли к нам с Запада. Здесь они успешно функционируют с середины ХХ века. У нас первый магазин duty free открыл свои двери в 1988 г., это произошло в Шереметьево. Магазин в Пулково (Ленинград) открылся год спустя. Сегодня, реестр владельцев МБТ, который ведет ФТС РФ, содержит данные о более чем 200 зарегистрированных юридических лицах, осуществляющих коммерческую деятельность – беспошлинная торговля. Среди них ООО «Регстаэр-М», АО «АРИАЛ», ООО «Кенигсберг Трейдинг» и др. МБТ размещаются в международных аэропортах (Домодедово, Пулково, Толмачево, др.), на автомобильных, железнодорожных п/п (МАПП, ДАПП, ЖДПП).

Магазины дьюти-фри располагаются в международных аэропортах, в местах пунктов пропуска (п/п), расположенных недалеко от государственной границы – на приграничных ж/д станциях, на автомобильных п/п – МАПП и ДАПП. От столь широкой географии присутствия магазинов duty free, конечно, выигрывает туристическая отрасль. Недалеко от Забайкальска уже действует похожая площадка. Ее услуги доступны многочисленным пассажирам, следующим железнодорожным транспортом по маршрутам Чита – Маньчжурия, Москва – Пекин. Если опыт окажется успешным, то уже в самое ближайшее время еще 30 подобных площадок появятся на путях следования различных видов транспорта.

| БЕСПОШЛИННАЯ ТОРГОВЛЯ КОЛИЧЕСТВО МБТ ПО ТИПУ ПУНКТОВ ПРОПУСКА (П/П) | ||

|---|---|---|

| Тип | Количество п/п с МБТ | Число МБТ по типу п/п |

| Воздушный | 41 | 146 |

| Авто | 38 | 50 |

| Морской (речной) | 4 (1) | 6 (2) |

| Железнодорожный | З | З |

| Итого | 87 | 207 |

Особенности таможенной процедуры беспошлинной торговли в России

Суть беспошлинной торговли в России: каждый раз, покупая товары в МБТ, пассажиры, тем самым, завершают таможенную процедуру беспошлинная торговля. Приобретенные товары становятся товарами для личного пользования, а не проданные, на усмотрение владельца МБТ, декларируются под другими таможенными режимами (реэкспортируются, уничтожаются, растамаживаются). Таможенную очистку товаров под таможенной процедурой беспошлинная торговля, выполняет владелец МБТ, либо таможенный представитель по его поручению.

Таможенный режим беспошлинной торговли регламентируется положениями Гл. ЗЗ (ст. 243-247), Гл. 60 ТК ЕАЭС (ст. 425-429). Владелец МБТ заполняет таможенные декларации (ДТ) и подает их в электронном виде.

В ДТ указывается код 96, обозначающий, что декларируемые товары помещаются под таможенную процедуру беспошлинная торговля. Возможно, потребуется предоставить на таможню товаросопроводительные документы.

До 2018 года действовавшее на тот момент законодательство позволяло МБТ продавать товары только физлицам, убывающим с территории Таможенного союза (ТС). Однако в новом кодексе ЕАЭС это жесткое правило было отменено и права убывающих с территории ТС, и права прибывающих на территорию ТС физлиц были уравнены. Отныне физлица, перемещающиеся через границу вправе приобретать товары в МБТ независимо от направления своего движения.

Имеется ряд условий, без соблюдения которых невозможно задекларировать товары под таможенной процедурой беспошлинная торговля:

- Соблюдены действующие запреты в области ВЭД;

- Товары продаются исключительно магазинами беспошлинной торговли;

- Покупатели – физлица, пересекающие границу ТС;

- Товары не тяжеловесны, не габаритны и после продажи квалифицируются как личные вещи физлиц.

Услуги по таможенному оформлению товаров магазина беспошлинной торговли в России

Наша компания «Универсальные Грузовые Решения» состоит в официальном реестре таможенных представителей ФТС РФ и производит профессиональное таможенное оформление товаров, в том числе по процедуре “беспошлинная торговля”. Наши декларанты обладают богатым многолетним опытом, который позволяет им выполнять таможенное оформление товаров под любыми таможенными процедурами. Вы можете доверить нам декларирование товаров любой сложности и объема. Все необходимые операции будут выполнены качественно, в сжатые сроки!

Доверившись нам, вы сможете рассчитывать на:

- Правовую, информационную поддержку по всем сопутствующим вопросам;

- Помощь при сборе (подготовке) пакета документов для подачи на таможню;

- Растаможку товаров;

- Затаможку товаров (помещение под процедуру реимпорт);

- Поддержку при прохождении всех таможенных операций (не зависимо от разновидности (специфики) товара);

- Профессиональную помощь при решении спорных ситуаций, что бы ни стало причиной их возникновения;

- Услуги таможенного представителя – таможенного брокера;

- Услуги таможенного декларанта;

- Мгновенную оплату таможенных платежей (карты «Раунд», «Таможенная карта»);

- Содействие при проведении сертификации товаров (декларации о происхождении, сертификаты соответствия).

Мы производим таможенное оформление товаров в:

- Аэропортах РФ (Шереметьево, Домодедово, Пулково, Внуково, Толмачево);

- На железнодорожных п/п – ЖДПП разных регионов РФ;

- На автомобильных п/п – МАПП и ДАПП разных регионов РФ;

- На речных, а также морских п/п Дальнего Востока, Сибири, Центрального, Северо-Западного, Южного федеральных округов РФ.

Сроки и стоимость оформления процедуры беспошлинной торговли

Цена или стоимость таможенного оформления товаров в нашей компании одна из самых минимальных по рынку и колеблется от 7000 до 15000 рублей. Окончательная цена на услуги таможенного представителя – таможенного брокера зависит от поставленных клиентом задач и наличия включенных услуг.

Мы готовы стать для Вас надежным партнером в таможне!

Узнайте, как работают дьюти-фри, или сразу пролистайте к сравнению цен в аэропортовых беспошлинных и обычных магазинах.

Как работают магазины дьюти-фри

Дьюти-фри — это режим торговли, при котором товары продаются без уплаты акцизов, пошлин и части налогов при условии вывоза покупки за границу.

Идея в том, что турист вправе не платить некоторые национальные налоги и пошлины, которые заложены в стоимость товара. Поэтому он покупает в дьюти-фри, к примеру, бутылку виски без акцизных марок, НДС и импортных пошлин и ввозит ее в другое государство как частное лицо. Если порог беспошлинного ввоза не превышен, то на таможне он не заполняет декларацию и ничего не платит.

От каких именно налогов и сборов освобождены товары в дьюти-фри, зависит от правил страны, к которой принадлежит магазин. Это одна из причин, почему цены в разных дьюти-фри отличаются.

Где находятся магазины Duty Free

Магазины дьюти-фри есть в большинстве международных аэропортов в зоне после паспортного и таможенного контроля. Иногда бывают и на входе в аэропорт, но покупать там можно только при наличии билета. На наземном КПП, вокзале или в морском порту у вас тоже есть шансы заскочить в магазин, где продаются конфеты и духи без налогов и пошлин.

Дьюти-фри по прилете встречаются реже, но количество таких мест растет. Магазины беспошлинной торговли для прилетевших пассажиров есть, например, в Стамбуле, Хургаде, Сингапуре, Сеуле, Лондоне, Пекине, Цюрихе и Осло. В России дьюти-фри в зонах прилета уже открылись в Москве (Шереметьево, Внуково), Санкт-Петербурге, Екатеринбурге, Самаре, Казани и Ростове-на-Дону.

Бывают и совсем приятные исключения:

- На Филиппинах есть целый беспошлинный молл в километре от аэропорта Манилы: за покупками можно приехать в течение 48 часов после прилета, сохранив посадочный талон.

- В Таиланде в магазинах сети King Power можно без спешки выбрать все что хотите прямо в городе и забрать покупки в аэропорту.

Почему в дьюти-фри разные цены

Цены на один и тот же товар в разных дьюти-фри-магазинах могут отличаться в полтора–два раза. И совершенно не факт, что шоколадка в дьюти-фри будет дешевле, чем в магазине у дома.

Почему так происходит?

Во-первых, продавец освобождается не от всех налогов, а только от их части. Остаются, например, страховые взносы, налоги на прибыль и имущество. Сколько конкретно налогов и пошлин «зашито» в цену товара, зависит от правил страны.

В шенгенских странах в аэропортовых дьюти-фри на некоторые товары бывают разные цены: для вылетающих за пределы Шенгена и для тех, у кого внутренний рейс.

Во-вторых, в стоимость товаров включаются расходы на зарплаты сотрудников, доставку товаров, лицензию на право беспошлинной торговли и куча других вещей. Всю разницу в налогах запросто может «съесть» дорогая аренда торговых площадей в аэропорту.

В-третьих, дьюти-фри, как и обычные магазины, вправе устанавливать цены по своему вкусу.

Большинство магазинов беспошлинной торговли принадлежат нескольким крупным сетям, в том числе Dufry, Lotte Duty Free, The Shilla Duty Free, China Duty Free Group, Lagardère Travel Retail, Gebr Heinemann и DFS Group.

Выгодно ли покупать в дьюти-фри

Считается, что в дьюти-фри дешевле покупать алкоголь и табак, потому что из цены вычитаются высокие акцизы. Парфюм, косметику, сувениры, сладости — наоборот, как говорят, не выгодно. Но общие советы — это ерунда.

📌 Чтобы воспользоваться Duty Free с гарантированной выгодой для себя, перед поездкой устройте небольшое исследование. Зайдите на сайты дьюти-фри тех аэропортов, через которые собираетесь лететь, и сравните цены на нужные товары. Потом проверьте, сколько то же самое стоит в обычных магазинах. Например:

- Вы возвращаетесь в Москву из Сеула и хотите купить туалетную воду Fahrenheit. Срочно передумайте, потому что в Корее она стоит 94 €, а в московских интернет-магазинах — от 67 €.

- Бельгийский шоколад Neuhaus выгоднее купить в аэропорту Брюсселя за 10,4 €, чем в фирменном магазине за 12 €.

- Порой доходит до абсурда: в дьюти-фри Хитроу скотч Johnnie Walker Blue Label King George V стоит 485 €, а в дьюти-фри Домодедово — 405 €. Шотландский виски в России дешевле, чем в Британии.

Правила провоза покупок Duty Free

Чтобы без проблем довезти коробки с конфетами и бутылки с ликером домой, нужно учесть два аспекта: требования к ручной клади и таможенные правила.

Дьюти-фри в ручной клади

- Все, что вы берете с собой в самолет, должно соответствовать нормам ручной клади авиакомпаний. К примеру, на борт «Аэрофлота» разрешают взять один запечатанный пакет дьюти-фри габаритами 115 см по сумме трех измерений.

- Алкоголь и парфюм в бутылках больше 100 мл покупайте после контроля безопасности, чтобы не попасть под правило о жидкостях в ручной клади. Если не устояли при входе в аэропорт, придется сдавать в багаж.

- На рейсах с пересадками заходите в дьюти-фри перед последним перелетом.

- Не пейте алкоголь из дьюти-фри на борту. По правилам, пакеты Duty Free должны оставаться запечатанными до выхода в город в конечном аэропорту.

Покупки дьюти-фри на таможне

- Узнайте, сколько алкоголя и табака можно без пошлин ввозить в страну, в которую вы прилетаете. К примеру, в Россию можно беспошлинно ввезти 3 литра алкоголя. Максимально допустимый лимит ввоза алкоголя в Россию — 5 литров, из которых за два придется заплатить пошлину по 10 € за литр.

- Если покупки не превышают лимит беспошлинного ввоза, то на таможне проходите через зеленый коридор. Если по правилам вы должны заплатить пошлину, то придется заполнить таможенную декларацию и пройти через красный коридор.

- Не покупайте в дьюти-фри больше, чем в принципе разрешено ввозить в страну (например, пять блоков сигарет при перелете в Бангкок), иначе, скорее всего, придется заплатить штраф.

Сравнение цен товаров в магазинах дьюти-фри от Москвы до Японии

Мы составили список распространенных товаров — спиртного, сладостей и парфюмерии, — которые с большой долей вероятности можно встретить в любом дьюти-фри мира. Собрали цены на них в аэропортовых дьюти-фри разных стран, перевели из местных валют в евро и заодно сравнили с ценами в обычных российских магазинах. Цены актуальны на декабрь 2019 года.

Сравнение цен на спиртное в дьюти-фри

В сравнении цен в дьюти-фри участвовали вермут Martini Bianco и виски Jack Daniel’s Black Label.

Цены в дьюти-фри на алкоголь Martini Bianco, 1 литр

Цены в дьюти-фри и обычных магазинах меняются, но при сравнении в декабре 2019 года получилось, что москвичам выгоднее купить бутылочку Jack Daniel’s в Домодедове или в магазине в городе, чем в других дьюти-фри из нашего исследования.

Цены в дьюти-фри на алкоголь Jack Daniel’s Black Label, 0,5 л

Сравнение цен на парфюмерию в дьюти-фри

Мы выяснили, сколько в дьюти-фри стоят парфюмерная вода My Burberry и туалетная вода Paco Rabanne 1 Million.

Цены в дьюти-фри на парфюм My Burberry Eau de Parfum, 50 мл

Оказалось, что цена туалетной воды Paco Rabanne 1 Million в дьюти-фри Тель-Авива и Антальи отличается почти вдвое.

Цены в дьюти-фри на Paco Rabanne 1 Million eau de Toilette, 100 мл

Сладости

Мы сравнивали, сколько стоят конфеты Ferrero Rocher и негласный символ магазинов дьюти-фри — шоколад Toblerone в треугольной упаковке.

Цены в дьюти-фри на набор шоколадных конфет Ferrero Rocher, 375 г

Большая шоколадка «Тоблерон» в аэропорту Берлина обойдется в два раза дешевле, чем в аэропорту Мумбая.

Цены в дьюти-фри на шоколад Toblerone dark bar, 360 г

Однозначно назвать самые дорогие и самые дешевые дьюти-фри мира нельзя — слишком велика зависимость от конкретного набора товаров. В исследовании Скайсканера самыми дешевыми чаще других оказывались магазины в аэропортах Берлина, Осло и Лондона, самыми дорогими — Сингапур, Копенгаген, Анталья, Дубай и Абу-Даби. Москва попала в обе категории: что-то в столичном аэропорту Домодедово стоит дешевле, чем в других дьюти-фри, что-то дороже.

Выгодно ли покупать в дьюти-фри или лучше купить в городе либо в интернет-магазине — зависит от конкретного товара.

Официальные сайты магазинов Duty Free

У некоторых беспошлинных магазинов в аэропортах есть сайты с ценами. Скайсканер собрал ссылки на некоторые из них, чтобы вы еще до вылета могли проверить стоимость нужных товаров и решить, выгодно ли покупать их в дьюти-фри.

- Казань, Иркутск, Москва (Домодедово, Жуковский), Самара в России, Саудовская Аравия, Баку (Азербайджан), Минск (Беларусь) — mydutyfree.net

- Москва (Внуково, Шереметьево), Санкт-Петербург, Ростов-на-Дону, Минеральные Воды — regstaer.ru

- Лондон, Эдинбург и еще два десятка аэропортов Великобритании — worlddutyfree.com

- Нью-Йорк, Вашингтон, Майами и другие аэропорты США — dutyfreeexpress.com

- Будапешт (Венгрия) и города Австрии и Германии — heinemann-dutyfree.com

- Множество городов по всему миру — shopdutyfree.com

- Осло — tax-free.no, Копенгаген — cph.dk, Дубай — dubaidutyfree.com, Абу-Даби — addf.ae, Тель-Авив — dutyfree.co.il, Токио — duty-free-japan.jp

Эти сайты могут пригодиться не только для сравнения цен, но и для экономии времени. Во многих дьюти-фри есть услуга предзаказа: вы выбираете нужные товары онлайн за несколько дней до вылета, а в аэропорту просто забираете свои покупки.

Другой способ не платить налоги с покупок за границей — вернуть их по системе Tax Free. Это когда вы сначала оплачиваете обычную стоимость товара, а потом в аэропорту вам возвращают сумму НДС. Читайте подробнее, как правильно воспользоваться системой Tax Free и сэкономить на шопинге за рубежом 👌

Ввоз продукции или получение услуг от иностранных контрагентов – операции, облагаемые НДС в обязательном порядке. статус российского налогоплательщика при этом неважен – это и юридические лица, работающие по ОСН, и освобожденные от НДС субъекты экономической деятельности, и предприятия-«упрощенцы», применяющие специальные налоговые режимы.

Товары/услуги, поступившие из-за рубежа, облагаются НДС при совокупности выполняемых условий:

- они будут перепроданы исключительно в границах российской территории;

- иностранный контрагент-поставщик не выступает налоговым резидентом, не зарегистрирован в контролирующих структурах РФ.

Не начисляется НДС лишь на отдельные характерные группы товарной продукции:

- изделия, поступившие по внешнеторговому договору, как безвозмездная помощь;

- не создаваемое отечественными компаниями спецтехнологичное оборудование;

- печатные издания и культурные раритеты для музеев, библиотек, архивов;

- специфические модификации лекарственных препаратов.

Ставки НДС по ТН ВЭД

Товарная номенклатура внешнеэкономической деятельности (ТН ВЭД) — специальный классификатор товаров, разработанный странами участниками ЕАЭС. Он представляет собой таблицу кодовых значений, каждое из которых относится к определенному типу товара – коду ТН ВЭД. Ставки НДС привязаны к коду ТН ВЭД. Этот код состоит из 10 цифр. Таможенный декларант, определив код товара, понимает значение ставки НДС. Точное соответствие подобранного кода номенклатуре – одна из самых важных задач таможенного декларанта.

Вам необходимо определить код ТН ВЭД? Не знаете какие платежи придется заплатить на таможне? – Мы поможем Вам!

Ставки таможенного НДС

Ставки таможенной пошлины и НДС отличаются. Ставки таможенного НДС применяются к более широким товарным категориям и регулируются налоговым законодательством РФ (ст. 164 НК РФ). Ставки таможенного НДС с 2021 года могут принимать три значения: 0%

— освобождение от уплаты налога,

10%

— льготное налогообложение,

20%

— полное налогообложение.

При помещении товаров под таможенные процедуры (статья 151 НК РФ):

2) Товаров для детей:

- трикотажных изделий для новорожденных и детей ясельной, дошкольной, младшей и старшей школьной возрастных групп: верхних трикотажных изделий, бельевых трикотажных изделий, чулочно-носочных изделий, прочих трикотажных изделий: перчаток, варежек, головных уборов;

- швейных изделий, в том числе изделий из натуральных овчины и кролика (включая изделия из натуральных овчины и кролика с кожаными вставками) для новорожденных и детей ясельной, дошкольной, младшей и старшей школьных возрастных групп, верхней одежды (в том числе плательной и костюмной группы), нательного белья, головных уборов, одежды и изделий для новорожденных и детей ясельной группы. Положения настоящего абзаца не распространяются на швейные изделия из натуральной кожи и натурального меха, за исключением натуральных овчины и кролика;

- обуви (за исключением спортивной): пинеток, гусариковой, дошкольной, школьной; валяной; резиновой: малодетской, детской, школьной;

- кроватей детских;

- матрацев детских;

- колясок;

- тетрадей школьных;

- игрушек;

- пластилина;

- пеналов;

- счетных палочек;

- счет школьных;

- дневников школьных;

- тетрадей для рисования;

- альбомов для рисования;

- альбомов для черчения;

- папок для тетрадей;

- обложек для учебников, дневников, тетрадей;

- касс цифр и букв;

- подгузников;

3) Периодические печатные издания, за исключением периодических печатных изданий рекламного или эротического характера.

Как на расчет влияет страна, из которой осуществляется импорт?

Порядок начисления НДС определяют две группы правил:

- относящиеся к странам — участницам Евразийского экономического союза (ЕАЭС);

- предназначенные для стран, не входящих в этот союз.

В ЕАЭС помимо России входят еще 4 страны: Армения, Белоруссия, Казахстан и Киргизия. Таможня между ними отсутствует, а взаимодействие в части ввоза товаров (в т. ч. по вопросам обложения НДС) регулирует Договор о ЕАЭС, подписанный 29.05.2014 в Астане.

Импорт в Россию из всех прочих стран происходит через таможню и подчинен порядку, устанавливаемому таможенным законодательством, которое базируется на ТК ЕАЭС и документах, публикуемых Федеральной таможенной службой России. В отношении начисления НДС основным документом здесь служит приказ ГТК РФ от 07.02.2001 № 131.

Существование разных правил предопределяет не только разницу в порядке определения налоговой базы, но и различие в иных аспектах работы с ввозным НДС. Вместе с тем существуют и общие для них принципы. В их числе:

- обязательность обложения налогом ввозимого товара, если он не относится к числу освобождаемых от этого (п. 1 ст. 71 Договора о ЕАЭС, п. 1 приложения к приказу ГТК РФ № 131);

- единый базовый список оснований, освобождающих от налогообложения, отсылающий к ст. 150 НК РФ (подп. 1 п. 6 ст. 72 Договора о ЕАЭС, п. 13 приложения к приказу ГТК РФ № 131);

- одинаковые значения применяемых для расчета ставок налога (п. 15 раздела III приложения № 18 к Договору о ЕАЭС, раздел 3 приложения к приказу ГТК РФ № 131).

Объединяет две группы правил и то обстоятельство, что от их применения не избавляет применение импортером спецрежима или освобождения, предусмотренного ст. 145 НК РФ. То есть лица, признаваемые неплательщиками НДС для целей обложения налогом на территории России, обязаны платить налог, начисляемый при ввозе товара в страну.

Для расчёта НДС нужно:

- Правильно определить код товара по ТН ВЭД;

- По коду определить налоговую ставку;

- Определить ставку ввозной пошлины;

- Определить ставку акцизы;

- Рассчитать таможенную стоимость товара и акциза;

- По формуле получим НДС = (Там. ст. + Там. пош. + Акц.) x Ставка НДС%.

Пример расчета НДС

Пример 1: Ввозится товар для авиационного завода: Трубы и трубки из алюминиевых сплавов без дальнейшей обработки после экструдирования для производства авиационных двигателей. Код товара 7608208902. НДС = 20%; Ввозная пошлина = 0%; Акциз = 0%; Таможенная стоимость = 78000 рублей. НДС = 78000 х 20% = 15600 руб.

Пример 2: Из Израиля ИП ввозит партию колясок для людей, не способных передвигаться. Код по ТН ВЭД 8713100000. Коляска относится к жизненно необходимой медицинской технике (преференциальный товар). Ввозная пошлина = 0, акцизом товар не облагается, НДС = 0%. Для применения этих ставок необходимо предоставить документы, подтверждающие целевое назначение коляски, выданные федеральным органом исполнительной власти, регистрационное удостоверение. Если подтверждающие документы предоставлены не будут, то НДС = 20%.

Примеры расчета налоговой базы при импорте из страны, не входящей в ЕАЭС

ООО «Сигнал» ввозит из Вьетнама охлажденную рыбу, не относящуюся к числу деликатесных. Таможенная стоимость партии — 300 000 российских рублей. Товар облагается таможенной пошлиной. Ее величина составляет 60 000 рублей. Подакцизным товар не является.

Налоговая база определится как сумма таможенной стоимости и таможенной пошлины, т. е. будет равна 300 000 + 60 000 = 360 000 рублей.

Ставка налога, применяемая для такого товара, как рыба, равна 10%. Соответственно, причитающийся к уплате налог составит 360 000 × 10% = 36 000 рублей.

ООО «Комфорт» декларирует поступление из Китая трикотажных изделий. В их числе есть предназначенные:

- для взрослых — их таможенная стоимость равна 400 000 российских рублей, таможенная пошлина по ним 80 000 рублей;

- для детей — их таможенная стоимость составляет 200 000 российских рублей, таможенная пошлина – 40 000 рублей.

К товарам для взрослых при расчете НДС будет применяться ставка 20%, а трикотаж, предназначенный для детей, облагается по ставке 10%. Соответственно, рассчитать базы нужно раздельно. Итоговая величина налога будет получена суммированием двух его значений, рассчитанных от двух разных баз: (400 000 + 80 000) × 20% + (200 000 + 40 000) × 10% = 120 000 рублей.

Как платится НДС в таможню

Физические лица

не являются плательщиками НДС, кроме отдельных случаев.

Юридические лица

, чтобы оплатить НДС и/или другие таможенные платежи, должны зарегистрироваться в Таможне и получить Единый Лицевой Счёт (ЕЛС). Чтобы избежать излишних расходов и задержек на таможне, деньги на счёт нужно перевести заранее в виде авансового платежа. Перевести деньги можно путём подачи Платёжного Поручения. Для заполнения Платёжного Поручения есть инструкция по заполнению. Случае переплаты в течение 30 дней можно подать заявление о возврате. НДС и другие платежи можно оплатить без авансирования в момент подачи таможенной декларации с помощью платёжной системы «Раунд» или «Таможенная карта».

Для оплаты НДС в платёжном поучении в поле 104 указывается Код Бюджетной Классификации (КБК), состоящий из 20 цифр. КБК определяет адрес и цель платежа, для оплаты сбора и НДС, КБК принимает значение: 15311009000010000180. Поле 107 код таможенного органа, администрирующего платёж, состоящий из 8 цифр без пробелов, точек и букв, код не имеет формата даты. Для ЕЛС в 107 поле указывается значение кода: 10000010.

Документы и информация для оплаты и возврата НДС на таможне

- Список документов для регистрации Юридического лица в таможне (Смотреть)

- Список документов для регистрации Индивидуального предпринимателя в таможне (Смотреть)

- Перечень соответствия кодов видов платежей, оплачиваемых на таможне, КБК (Смотреть)

- Платёжное поручение по уплате НДС на таможню (Смотреть)

- Инструкция по оплате таможенных платежей (Смотреть)

- Заявление о возврате авансовых платежей, в том числе НДС (Смотреть)

- Заявление о возврате (зачете) излишне уплаченных (взысканных) платежей (Смотреть)

- Заявление о возврате (зачете) денежного залога (Смотреть)

НДС при экспорте товаров

На экспорт товаров из России установлена нулевая ставка НДС, кроме того экспортёр может компенсировать НДС, уплаченный им при закупке товара. Это делается для избежания двойного налогообложения и развития ВЭД.

экспортёр закупил в России товаров на сумму 5000000 рублей и заплатил НДС, по ставке НДС=20%, сумма НДС составила 1000000 рублей. Вывезенный им товар он продал за 5500000 рублей, со ставкой НДС 0% (ст. 164 НК РФ). Так как экспортёр работает по ОСНО и является плательщиком НДС, то он имеет право на возврат уплаченного НДС. Для этого он должен предоставить документы (ст. 165 НК РФ), подтверждающие факт экспорта товара и уплаты НДС. После проведения камеральной проверки будет произведён возврат НДС.

Примеры расчета налоговой базы при импорте из ЕАЭС

ООО «Мир» в Россию из Республики Беларусь в августе ввезено 20 офисных столов. Цена каждого из них составляет 3 000 российских рублей. Соответственно, общая стоимость поставки — 60 000 российских рублей. Товар не подакцизный, т. е. акциз участвовать в расчете налоговой базы не будет.

Таким образом, налоговая база по этой поставке будет равна 60 000 рублей. Применяемая к ней ставка налога — 20%. Заплатить в бюджет по окончании августа ООО «Мир» придется 60 000 × 20% = 12 000 рублей.

По договору лизинга ООО «Кварц» в июне из Республики Беларусь получено оборудование технологической линии стоимостью 12 000 000 российских рублей. По условиям договора платежи рассчитаны на 12 месяцев и платятся равными долями. То есть в августе ООО «Кварц» предстоит уплатить белорусскому поставщику 1 000 000 рублей.

Именно эта сумма и станет налоговой базой для начисления ввозного НДС за август. Налог от нее составит: 1 000 000 × 20% = 200 000 рублей.

Возврат таможенного НДС при экспорте товаров

Участники ВЭД имеют право на вычет НДС, уплаченный ими при импорте товаров в РФ, только в том случае, если экспортер является плательщиком НДС. Если товары предназначены для операций, которые облагаются НДС, и они приняты к учёту. Вычет может быть осуществлён, если товар предназначается для операций, которые облагаются НДС. Для подтверждения права на налоговый вычет могут потребоваться документы:

- внешнеторговый контракт с иностранным поставщиком;

- счёт на оплату от поставщика (инвойс) счёт-фактура;

- таможенная декларация (копия);

- платёжное поручение выписки банка, удостоверенные дубликаты платежных ордеров.

Перечисленные документы, необходимо хранить в течение четырёх лет.

Если организация не является плательщиком НДС, то она, согласно законодательству, получить вычет не сможет. Это организации, выбравшие налоговые режимы: упрощённая система налогообложения (УСНО), единый налог на вменённый доход (ЕНВД), единый сельскохозяйственный налог (ЕСХН).

Наличие документов

Теперь рассмотрим приведенные условия более детально. Согласно таможенному законодательству, операция по осуществлению импорта начинается в момент передачи таможенникам декларации и всей необходимой для оформления ввозимых товаров документации. Завершается она выпуском товаров сотрудником таможни, который проставляет соответствующие отметки на декларации и других сопутствующих документах — транспортных, коммерческих и т. д.

Это означает, что ввезенный товар будет считаться выпущенным с таможни только тогда, когда у импортера на руках появится таможенная декларация и другие необходимые сопроводительные бумаги с разрешающей выпуск отметкой таможенников.

Услуги расчета НДС и таможенного оформления товаров

Наша компания “Универсальные Грузовые Решения” оказывает услуги по оформлению товаров на любых таможнях РФ, подбору кодов ТН ВЭД, определению таможенной стоимости товаров, расчету необходимых к уплате таможенных платежей и в том числе НДС. При необходимости мы имеем возможность оперативно оплачивать за клиента таможенные платежи и проводим оперативную растаможку или затаможку товаров на таможне, что существенно сокращает время и издержки.

Мы уверены, что станем Вам надежным партнером на таможне!

Узнать таможенный НДС или заказать услугу

Пакет необходимой документации

Для того чтобы отобразить в декларации данные при импорте и представить ее в налоговою инспекцию по месту учета, вам понадобится пакет документов:

- заявления (четыре экземпляра);

- банковские выписки;

- выписки транспортных документов;

- выписки счетов-фактур;

- выписки договоров;

- выписки информационных сообщений;

- прочие документы, которые участвовали в осуществлении ввоза товара.

Несомненно, Россия является достаточно богатой страной с весьма обширным списком продуктов и напитков. В ней можно приобрести практически весь ассортимент алкогольной продукции. Но, отправляясь в путешествие в другую страну, каждый человек норовит привезти домой некий сувенир в виде бутылочки отличного заморского спиртного.

Цены на вино России

Именно для таких желающих правительством Российской Федерации были разработаны правила ввоза алкоголя, которые чётко регламентируют порядок, нормы и количество разрешенных для ввоза на территорию России спиртных напитков.

Основные правила

Основные ограничения, нормы и правила ввоза были изменены и введены с вхождением Российского государства в таможенный союз. Именно он и регламентирует основные положения относительно ввоза многих товаров. Согласно Кодексу Таможенного Союза, любое физическое лицо с гражданством любой страны имеет право провозить 3 литра спиртных напитков.

При этом градус и оборот спиртного напитка не играют роли. Разрешается ввозить водку, вино, виски, саке, пиво и другую алкогольную продукцию. Стоить помнить, что ввоз алкоголя в количестве 3 литров не облагается налогами. Но это совсем не означает, что можно ввозить любое количество спиртного даже с учётом уплаты пошлинных сборов в бюджет. Согласно законодательным нормам, любому физическому лицу разрешается ввести не более пяти литров любого спиртного.

То есть, если человек провозит три литра напитка – он освобождается от оплаты пошлинных сборов, а вот за остальные два необходимо будет заплатить по 10 евро за каждый литр. В итоге, максимальная сумма пошлины может равняться 20 евро (при ввозимом объёме в пять литров).

Важно помнить, что осуществлять ввоз алкогольной продукции вправе лишь личность, достигшая совершеннолетия. Другими словами, человеку, который пытается ввезти алкоголь на территорию России должно исполниться на тот момент восемнадцать лет. Несовершеннолетние не имеют права провозить спиртные напитки. Такой объём спиртной продукции разрешается ввозить лишь одному человеку.

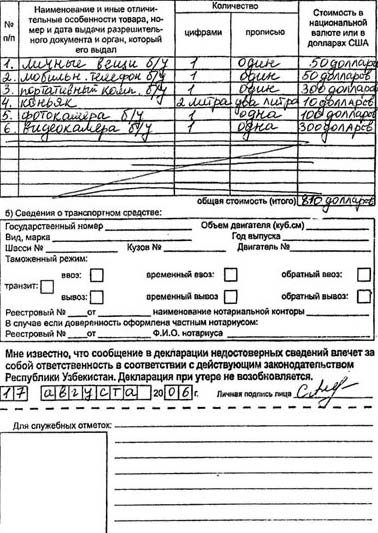

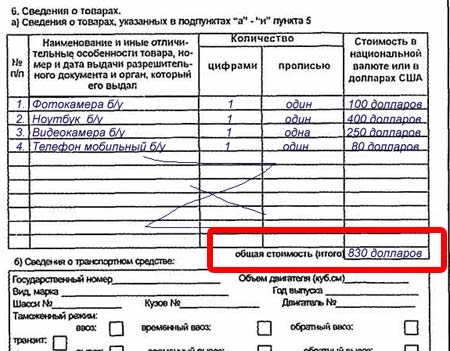

Заполнение декларации

Пример заполнения декларации при ввозе алкоголя в Россию

Важно помнить, что максимальное количество спиртного равно пяти литрам, но это касается лишь физических лиц, которые приобрели напитки исключительно для личного пользования и не намерены использовать их в коммерческой деятельности с целью получения прибыли. Для предпринимателей действуют другие нормы. Заполнять таможенную декларацию имеет право лишь человек, достигший 18 лет. Несовершеннолетний осуществлять такую процедуру не может.

Также стоит помнить, что таможенная декларация заполняется в случае превышения допускаемого объёма спиртного ( 3 литра, но не более 5 ). Если человек провозит три литра алкоголя и меньше, он также обязан задекларировать товар, то может это сделать в устной форме.

Но в любом случае он обязан уведомить сотрудника таможенной службы о наличии алкогольной продукции. А превышение нормы требует документального оформления, этого в 2021 году требуют таможенные правила Российской Федерации. Обычно люди, пересекающие границу, осведомлены о правилах ввоза алкоголя на территорию России. Такие представители могут сами подойти к стойкам, находящимся по периметру красного коридора и попросить у сотрудников таможенной службы бланки (декларацию).

В наземных пунктах пропуска с этой просьбой можно обратиться к любому представителю таможенной службы. Стоить помнить, что заполнению подлежат два бланка. Один остаётся непосредственно у личности, пересекающей российскую границу, а второй у сотрудников таможенной службы.

В декларации необходимо указать такие данные, как:

- Имя.

- Фамилию.

- Отчество.

- Домашний адрес фактического проживания (регистрации).

- Страну, в которую направляетесь (Россия).

Все данные должны быть идентичными паспортным данным. Если с человеком путешествуют несовершеннолетние дети в декларации также необходимо это указать. При заполнении декларации необходимо будет указать суммарную стоимость ввозимой продукции, которая подвергается оплате пошлинного сбора. Также потребуется указать точное количество. Важно помнить, что указывать необходимо именно в литрах.

Внизу декларации потребуется поставить свою подпись и дату её заполнения. Оба бланка предоставляются сотрудникам таможенной службы, после чего им осуществляется их проверка. Один экземпляр остаётся на руках у человека, а вторая копия изымается представителем таможенной службы для отчётности.

Важно помнить, что если человек осуществляет поездку в Россию и имеет спиртные напитки, подлежащие обязательному декларированию, он должен проходить именно через красный коридор.

Если не задекларировать «лишний» алкоголь, то можно не просто его лишиться посредством конфискации со стороны таможенной службы, но также понести ответственность согласно 16 статье Кодекса России. Она предполагает за несанкционированный ввоз алкоголя наложение штрафа на человека, в некоторых случаях конфискацию товара. При этом размер штрафа напрямую зависит от стоимости незадекларированного спиртного. Он может быть как стопроцентным, так и иметь двукратный размер.

Стоить помнить, что ввозить алкоголь в таком количестве можно лишь сугубо для личных целей. Согласно законодательству, правительство не регламентирует максимальное количество пересечения границы в сутки. Но важно учитывать, если человек достаточно много раз пересекал российскую границу за день, это может подтолкнуть сотрудников таможенной службы на мысль, что алкоголь провозится на весьма «неличные» цели перевозчика.

Данные нормы законопроекта распространяются на все виды транспорта и любые виды алкогольной продукции, приобретённые за пределами Российской Федерации.

Особенности

Бывают случаи, когда человек имеющий намерения въехать в Россию, предварительно не изучает таможенные правила этой страны и при этом делает попытку ввести больше трёх литров. В этом случае, сотрудниками таможенной службы проводится консультация относительно разрешённого количества и условиях декларирования товара.

При отсутствии денежных средств для оплаты пошлины, алкоголь может быть помещён на склад временного хранения. После того как человек оплатит пошлинный сбор он вправе забрать свои напитки. Если случаются подобные форс-мажорные ситуации, то в первую очередь необходимо обсудить это с представителем таможенной службы и договориться о хранении. Но стоит учитывать, что хранение на складе также платное.

Алкогольная продукция может перевозиться в ручной клади или багаже пассажира. Причём при авиаперелётах действует правило, согласно которому можно провозить не более 1 литра жидкостей, а объем тары не должен превышать 100 мл. в учёт берётся и продукция, приобретённая в магазинах беспошлинной торговли.

Норма провоза на каждого человека считается отдельно и не может складываться. Например, два пассажира летят совместно и желают перевезти 6 литров алкоголя. Чтобы не оплачивать пошлину, они должны положить по 3 литра продукции в каждый чемодан по отдельности.

Условия в 2021 году

Всем желающим пересечь российскую границу после 1 января 2021 года стоить помнить, что правила ввоза алкоголя изменились благодаря поправкам в постановления. А именно: исключение из документа п.7. Именно этот пункт разрешал ввозить алкогольную продукцию в количестве трёх литров без оплаты пошлины, и пяти литров с оплатой в государственный бюджет Российской Федерации.

Другими словами, исключение этого пункта подразумевает, что в 2021 году на территорию России запрещается ввозить алкогольную продукцию более 5 литров. Также достаточно важным аспектом является то, что на спиртном напитке в обязательном порядке должна присутствовать маркировка.

Основное положение относительно ввоза алкоголя в Россию было принято ещё в 2005 году, в 2010 году к нему были сделаны поправки. Но в 2021 году правительством Российской Федерации были внесены ещё некие поправки.

Косвенно все правила остались, за исключение одного: в 2021 году нельзя ввозить более трёх литров спиртного без оплаты пошлины и двух литров с оплатой налога. Спиртное, приобретённое в других местах без акцизных российских марок, в 2021 году не удастся провезти через российскую границу более чем 5 литров.

Также в конце марта 2017 года Госдума в первом чтении приняла закон, по которому россиян начнут штрафовать за провоз и перемещение по стране иностранного алкоголя свыше 5 литров без российских акцизных марок.

Читайте также: