Необходимо сформировать счет фактуры счет фактура по данным наименованиям товаров с учетом ндс 18 89

Опубликовано: 30.04.2024

Счёт-фактура — важнейший документ, который необходим для обеих сторон торговых сделок. Предприниматели, постоянно выставляющие и получающие счета-фактуры, знают, как много зависит от правильного и корректного заполнения этого документа.

Если вы уже знаете, какие именно элементы входят в счет-фактуру и что изменится в новом году, а также основные правила заполнения, вам будет полезна информация о том, как избежать досадных недоразумений и проблем с налоговыми вычетами.

Для чего нужна счёт-фактура

Документ, который составляется на стандартизированном бланке, включающем предусмотренную государством информацию, нужен и продавцам, и покупателям.

Когда осуществляется торговая сделка, нужно подтверждение того, что товар фактически был отгружен, оказаны услуги, сделана работа. Счет-фактура – это и есть как раз такое документальное подтверждение.

НДС и счет-фактура

При оплате сделки продавцом начисляется налог на добавленную стоимость. Именно документ, который мы рассматриваем (счет-фактура), как подтверждение уплаты НДС регистрируется покупателем в специальной книге. На основании этого документа он заполняет соответствующие показатели в декларации по НДС. По закону, покупатель имеет право на налоговый вычет по этой статье налогообложения (ст. 169 НК РФ), если все оформлено правильно и корректно.

Есть ситуации, когда НДС не начисляется, например, для предпринимателей, работающих по системе УСН. Но часто покупатель, несмотря на это обстоятельство, просит выставить ему счет-фактуру, пусть даже без НДС. Это не обязанность продавца, но иногда стоит все же пойти навстречу просьбе покупателя и оформить счет-фактуру, только указать в документе, что она без налога на добавленную стоимость, не заполняя соответствующую строчку бланка.

ВАЖНО! Если вы не являетесь плательщиком НДС, не стоит указывать в счете-фактуре вместо отметки «Без НДС» ставку в 0%. Даже нулевой процент показывает реальную ставку, на которую вы в таком случае не имеете права. Указание несоответствующей реальности ставки может создать много проблем получателю документа, начиная со штрафа и заканчивая начислением стандартной 18% ставки.

В каких случаях счёт-фактура не нужна

Есть ситуации, когда оформление счета-фактуры не является необходимым, а сделка подтверждается другими документами: счетом на оплату, накладными и др. Можно не озабочиваться счетом-фактурой, если:

- сделка не подлежит обложению НДС (ст. 149, 169 НК РФ);

- предприятие реализует физическим лица товары в розницу за «кэш» (для подобных сделок достаточно бланка строгой отчетности или чека из кассы);

- предприниматели находятся на специальных налоговых режимах (упрощенке, вмененке, ЕСХН, имеют патент);

- юридическое лицо отдает товар своему сотруднику безвозмездно (на основании письма Министерства финансов РФ от 08 февраля 2016 г. № 03-07-09/6171);

- планируется поставка товаров, и на нее получен аванс (при этом данный товар производят не дольше полугода, либо покупатель не платит НДС, либо для сделки предусмотрена нулевая ставка по данному налогу, например, товар идет на экспорт).

Чем чреваты ошибки

В любом документе могут быть случайно допущены ошибки и неточности, цена их может быть различной в зависимости от значимости бумаги. Чем же грозят ошибки в счете-фактуре?

Если данный документ заполнен с неточностями, покупателю может быть отказано в налоговом вычете по НДС. Естественно, что в дальнейшем покупатель уже не захочет иметь дела с продавцом, причинившим ему такой убыток.

Ошибка ошибке рознь

Не всякая ошибка ведет к печальным последствиям. Рассмотрим наиболее распространенные варианты неправильностей в счете-фактуре, на основании которых налоговая вправе отказаться возмещать НДС (п.2 ст. 169 НК РФ).

- Непонятное авторство. Если из документа сложно определить, кто именно покупатель, а кто продавец, такой счет-фактура будет признан недействительным. Это вполне вероятно. Если неправильно указаны или пропущены такие реквизиты обеих сторон, как:

- название организации;

- адрес;

- ИНН.

- Не тот товар или услуга. Если из счета-фактуры однозначно не следует, какой именно товар покупался или услуга была оказана, либо эта информация противоречит другим документам, НДС не вернут. Например, согласно счету-фактуре отгрузили конфеты «Ромашка» (это наименование товара указано в графе 1), а фактически были проданы конфеты «Красный мак».

- Неточности в денежных цифрах. Проблемы, связанные с неверным указанием стоимости продукции (услуги) или аванса, полученного за них, также нивелируют ценность счета-фактуры. Это может быть связано:

- с неверным указанием валюты оплаты (обратите внимание не только на название валюты, но и на ее код);

- с пропуском или неправильной информацией относительно количества товара (единиц работы или услуг);

- с ошибками в ценах;

- неправильное вычисление стоимости (количество, умноженное на цену, не дает в результате указанную цифру в графе «стоимость»).

- Неверное исчисление НДС. В графе, где указан НДС, указана одна ставка, а сумма вычислена по другой, либо насчитан стандартный процент, когда ставка должна была быть нулевой.

- Неизвестная сумма НДС. Если в соответствующей графе нет необходимой цифры, хотя в графе «ставка» она указана, а также, если приведенное число не получается перемножением ставки и суммы, уплаченной за товары (услуги).

Когда ошибки не фатальны

Налоговые органы не имеют права и обычно не отказывают в возврате налога, если в счете-фактуре допущены другие недостатки, например:

- вместо больших букв употреблены строчные или наоборот;

- пропущены кавычки;

- не хватает или поставлены лишние знаки, такие, как точки, тире, запятые, скобки;

- нет КПП или оно указано неверно;

- нет описания произведенных работ или оказанных услуг (информация графы 1);

- нет обоснования счета-фактуры номером договора;

- ошибки в указании платёжных реквизитов;

- нумерация с неточностями;

- не продублирована информация о грузополучателе, если он и покупатель – один и тот же (то же насчет продавца и грузоотправителя).

Допущена ошибка, что предпринять?

Если продавец, выставивший счет-фактуру, обнаружил в ней ошибки, он вправе внести необходимую корректировку. У покупателя такого права нет, но он может указать на ошибку выставителю счета-фактуры и попросить об исправлениях. Для этого предусмотрена специальная операция – корректировка счета-фактуры.

Правила корректировки

- Изменениям подвергаются оба экземпляра – и принадлежащий продавцу, и предназначенный для покупателя.

- Исправления обязательно визируются руководителем организации-продавца и заверяются его печатью (подпись главбуха не нужна). Вместо директора подписывать может уполномоченное лицо, указав свое ФИО и должность, а также пометить, что подпись поставлена «за руководителя организации».

- Обязательно датировать исправления.

- Неверные данные нужно зачеркнуть, написать правильные в свободном поле, рядом указать «исправлено», причём дописать, какие показатели на какие и в какой графе.

ВАЖНАЯ ИНФОРМАЦИЯ! Если ошибок слишком много и корректировка затруднительна, проще оформить испорченный документ заново. Это не противоречит закону, поскольку в НК Российской Федерации нет прямого запрета на замену дефектного счета-фактуры на новый документ. Но иногда такое право придется отстаивать в судебном порядке.

Действия получателя счета

Если покупателю был отправлен исправленный счет-фактура, он должен изменить данные в книге покупок, ведь там были указаны параметры дефектного счета либо ошибочные данные. Чтобы это совершить, покупателю нужно использовать дополнительный лист из Книги, только чтобы он соответствовал налоговому периоду покупки. На этом листе надо сделать запись об аннулировании конкретного счета-фактуры и вычислить сумму покупок, совершенных до этого счета, определив таким образом сумму, соответствующую упраздняемому счету-фактуре.

Реализовать законную возможность вычета НДС покупатель имеет право не только в том налоговом периоде, когда он совершил покупку: важно лишь, чтобы документ был зарегистрирован вовремя.

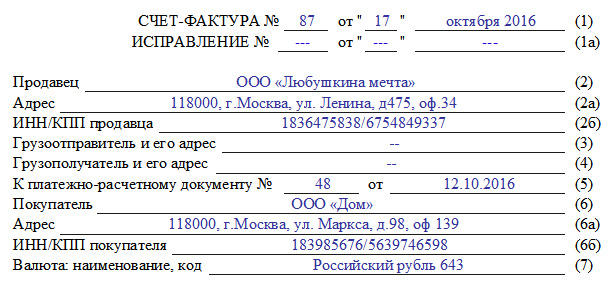

Образец заполнения счета-фактуры

Оформление стандартного счета–фактуры – не самая сложная процедура, тем не менее, у начинающих специалистов она может вызвать некоторые вопросы.

-

В начале документа пишется номер счета фактуры и дата его заполнения.

Номер счета может быть любым, главное условие, чтобы он шел по возрастающей линии к предыдущим. При этом, в тех случаях, когда по каким-либо обстоятельствам последовательность нумерации нарушается (к примеру за счетами-фактурами 21, 22, 23 следует 8), это не грозит ровно никакими санкциями со стороны контролирующих органов и налоговых структур. Что касается даты, то счет-фактура должна быть сделана либо непосредственно день в день с поставкой товарно-материальных ценностей или оказанием услуг или же в пятидневный период после этого.

Эти строки следует заполнять только тогда, когда речь идет о реализации товарно-материальных ценностей (т.е. при оказании услуг или выполнении работ в них нужно поставить прочерк). Когда речь именно о купле-продаже, то если грузоотправителем является продавец товара, то можно либо продублировать адрес полностью, либо коротко обозначить это двумя словами «тот же». А вот адрес грузополучателя указать нужно обязательно и полностью, включая индекс, номер офиса или склада и номер телефона.

Рубль кодируется цифрами 643.

Следующая часть документа содержит в себе таблицу, в которую включены основные показатели сделки.

- В первый столбец вписывается название объекта договора (так, как значится в самом договоре).

- Во второй, при необходимости, код продукции по Общероссийскому классификатору единиц измерения (ОКЕИ), условное обозначение (штуки, литры, килограммы и т.д.).

- В столбце под номером три указывается общее количество или объем товаров/услуг/работ, затем цена за единицу измерения.

- Столбцы от пятого до девятого являются обязательными к заполнению: сюда вносится стоимость с налогом и без него, размер налога (который, как известно, бывает 0%, 10%, 18%), а также окончательная цена с налогом. Компании, работающие без НДС, могут именно так и отметить в нужной ячейке.

- Десятый и одиннадцатый столбики предназначены для зарубежных товаров. В 10 и 10а включаются сведения о том государстве, которое является родиной происхождения товара (в виде кода по ОКСМ) и короткого словесного обозначения), в последний столбец вносится номер таможенной декларации, если таковая имеет место быть.

В завершение счет фактуру подписывает руководитель фирмы (директор или генеральный директор), а также главный бухгалтер. Если это одно и то же ли лицо, подпись следует продублировать.

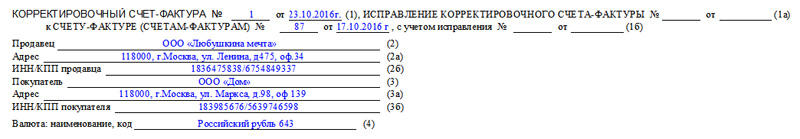

Пример корректировочного счета-фактуры на уменьшение

Корректировочный счет–фактура — документ, создаваемый в ситуациях, когда в договоре между сторонами произошли какие-либо перемены в части стоимости или количества поставляемых товаров, производимых услуг или выполняемых работ. Его форма достаточно понятна, но некоторые моменты нуждаются в разъяснениях.

В начале находится стандартная информация:

- номер корректировочного счета-фактуры (который может быть любым, так как поправки могут вноситься не один раз)

- день-месяц-год его заполнения,

- ссылка на первоначальную счет-фактуру (т.е. ту, которую он корректирует)

- реквизиты сторон.

Все данные должны быть аналогичны регистрационным бумагам компаний.

Ниже идет таблица, первый столбик которой касается названия объекта договора (товаров или услуг) строки во втором фиксируют произведенные изменения. В столбики 2 и 2а вписываются единицы измерения (в виде кода по ОКЕИ и словами), затем общий объем продукции или услуг и их цену за единицу измерения. Эти сведения могут быть идентичны первоначальной счету-фактуре или обновленными, в соответствии с новыми условиями договора. Затем идут столбики, касающиеся стоимости: сначала сюда вписываются те значения, которые были в предыдущем счете-фактуре, затем отредактированные значения. После этого в строках «увеличение» или «уменьшение» вносится показатель разницы в форме конкретной цифры. В обобщающую строчку под названием «Всего» ставятся суммированные цифры по всем измененным позициям товаров или услуг.

В заключение документ подписывается ответственными сотрудниками (руководителем фирмы и бухгалтером).

Справочная / НДС на УСН и патенте

Выставление счёта‑фактуры с НДС

Организации и предприниматели на спецрежимах в общем случае не платят НДС и счета-фактуры не выставляют. Об этом прямо сказано в Налоговом кодексе. Но контрагенты часто просят спецрежимников выставить счёт-фактуру — по незнанию или из-за своих бизнес-процессов. И предприниматель становится перед выбором: выставить счёт-фактуру или упустить ценного клиента.

Счёт-фактура с НДС = обязанность заплатить НДС

Счёт-фактуру нужно выставить в течение 5 календарных дней со дня отгрузки товара (выполнения работ, оказания услуг) или со дня получения оплаты. Составьте его в двух экземплярах, подпишите и передайте один экземпляр контрагенту.

Иногда заказчик просит выставить счёт-фактуру без НДС потому, что в его бухгалтерии такой порядок: на каждую покупку — счёт-фактура. В этом случае счёт-фактуру оформить можно, риска не будет. Несмотря на освобождение от НДС есть случаи, когда спецрежимник должен выставлять счета-фактуры.

В каких случаях вы обязаны выставить счёт-фактуру:

- являетесь налоговым агентом по НДС;

- работаете по договору как агент от своего имени: приобретаете товары или услуги с НДС для клиента на ОСНО или продаёте товары или услуги другой компании, которая работает с НДС;

- участвуете в договоре простого товарищества, доверительного управления имуществом или в концессионном соглашении.

Есть ещё один случай, когда нужно заплатить НДС — при импорте товара из-за границы, но тогда налог является таможенным платежом.

В остальных случаях выставление счёта-фактуры — ваше добровольное дело. Обратите внимание: при выставлении счёта-фактуры у вас появляется обязанность заплатить НДС в налоговую и сдать отчёт по НДС. В доходах УСН учитывается сумма оплаты от клиента без учёта НДС.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Она поможет выставлять счёт-фактуры, сформирует декларацию по НДС и отчётность по УСН.

Как выставить счёт-фактуру?

Счёт-фактура серьёзный документ, который полностью регламентируется законами. Он выставляется по специальной форме в соответствии с правилами. Чтобы не разбираться в законах и сложных терминологиях, счёт-фактуру можно выставить через Эльбу:

Когда вы идёте навстречу клиенту и выставляете счёт-фактуру на продажу товаров или услуг, он оформляется по общим правилам. По остальным операциям есть несколько нюансов.

Как выставить счёт-фактуру налоговому агенту по НДС

Счёт-фактура выставляется от имени продавца, а не от вашего. Т.е. в строках «Продавец», «Адрес» и «ИНН/КПП продавца» указываются данные вашего контрагента, а в данных покупателя — ваши данные. Обязательно заполните номер и дату платёжно-расчётного документа, по которым перечисляли оплату за товары или услуги.

Как выставить счёт-фактуру по агентскому договору

Когда вы как агент от своего имени покупаете товар или услугу для клиента на ОСНО, вместе с подтверждающими документами вы получите от поставщика счёт-фактуру на ваше имя. Вам необходимо выставить свой такой же счёт-фактуру покупателю, только в данных покупателя указать реквизиты вашего клиента, а в данных продавца оставить реквизиты поставщика. Дата у вашего счета-фактуры должна совпадать со счётом-фактурой, который вы получили от поставщика, а вот номер счета-фактуры присваиваете вы в соответствии с собственной нумерацией. Передайте покупателю копию счета-фактуры продавца — он ему также необходим для получения вычета по НДС.

При выставлении счетов-фактур по агентскому договору платить НДС не нужно. Информацию о выставленных счетах-фактурах нужно включить в отчётность по НДС.

Как посчитать сумму НДС к уплате в бюджет?

Когда вы продаёте товары или услуги с НДС по просьбе клиента, чтобы исчислить сумму налога умножьте стоимость товаров или услуг на ставку 20% или 10%. Так как на спецрежимах вычеты по НДС применять нельзя, по итогам квартала всю выделенную сумму НДС перечислите в бюджет.

- 20% – общая ставка;

- 10% для отдельных групп товаров: некоторые продукты, детские товары, медицинские товары;

- 0% по более редким операциям.

По операциям налогового агента НДС сумма налога рассчитывается с суммы оплаты, которая перечисляется продавцу. Это может быть сумма, прописанная в договоре, или сумма ежемесячного платежа при аренде у госучреждений. Важно: сумму НДС нужно удержать у продавца, а значит для расчёта налога применяется расчётная ставка 20/120 или 10/110.

Как сдать отчёт по НДС?

Если вы выставляли счёт-фактуру с НДС, в инспекцию необходимо сдать декларацию. Для отчётности по НДС установлены следующие сроки:

- за I квартал до 25 апреля;

- за II квартал до 25 июля;

- за III квартал до 25 октября;

- за IV квартал до 25 января.

Декларацию по НДС нужно предоставлять только в электронном виде. В ней должна содержаться информация обо всех полученных и выставленных счетах-фактурах. Эльба подготовит отчётность по НДС автоматически на основании выставленных документов и передаст в налоговую через интернет.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Как правильно зарегистрировать счет-фактуру, если он содержит НДС 0% и НДС, не принимаемый к возмещению (речь идет, к примеру, о железнодорожном билете, в котором выделена сумма НДС по ставке 18% (по питанию, не принимаемая налогоплательщиком к вычету) и по ставке 0% (по услугам перевозок))?

Рассмотрев вопрос, мы пришли к следующему выводу:

Указанный счет-фактуру или железнодорожный билет регистрировать в книге покупок не требуется (ни по покупкам, облагаемым по ставке 0%, ни в части налога, не принимаемого к вычету).

Обоснование вывода:

Правила ведения книги покупок, обязанность по ведению которой возложена на налогоплательщиков НДС, установлены постановлением Правительства РФ от 26.12.2011 N 1137 (далее - Правила) (п.п. 3, 8 ст. 169 НК РФ).

Исходя из п. 1 Правил, книга покупок применяется покупателями при расчете по НДС и предназначена для регистрации счетов-фактур и документов (чеков) для компенсации суммы НДС, выставленных (оформленных) продавцами, в целях определения суммы НДС, предъявляемой к вычету (возмещению) в установленном порядке.

При приобретении услуг, в частности, по перевозке работников к месту служебной командировки и обратно, включая услуги по предоставлению в пользование в поездах постельных принадлежностей, в книге покупок регистрируются счета-фактуры либо заполненные в установленном порядке бланки строгой отчетности или их копии с выделенной отдельной строкой суммой НДС, выданные работнику и включенные им в отчет о служебной командировке (п. 18 Правил). При приобретении железнодорожных билетов для проезда сотрудников организации к месту служебной командировки и обратно к вычету принимается сумма НДС, выделенная отдельной строкой в железнодорожном билете (в контрольном купоне электронного проездного документа) (письма Минфина России от 07.09.2018 N 03-07-11/63996, от 26.02.2016 N 03-07-11/11033 и др.).

Согласно п. 2 Правил в книге покупок подлежат регистрации счета-фактуры, полученные от продавцов, по мере возникновения права на налоговые вычеты в порядке, установленном ст. 172 НК РФ.

В свою очередь, налоговые вычеты представляют собой суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), а также имущественных прав на территории РФ (либо уплаченные налогоплательщиком при ввозе товаров на территорию РФ), на которые при определенных условиях уменьшается исчисленная налогоплательщиком общая сумма налога (п. 2 ст. 171, п. 1 ст. 172 НК РФ). Стоит отметить, что применение налоговых вычетов - это право налогоплательщика (п. 1 ст. 171 НК РФ).

Сумма НДС по счету-фактуре, принимаемая к вычету в текущем налоговом периоде, исчисленная исходя из применяемых ставок, указывается в графе 16 книги покупок (пп. "у" п. 6 Правил). При приобретении товаров (работ, услуг), имущественных прав для производства и (или) реализации товаров (работ, услуг), операции по реализации которых облагаются по различным налоговым ставкам и (или) не подлежат налогообложению НДС, регистрация счета-фактуры в графе 16 книги покупок производится на сумму, на которую налогоплательщик имеет право на вычет и которая определяется с учетом положений п. 10 ст. 165 и п. 4 ст. 170 НК РФ (смотрите также письмо Минфина России от 17.03.2015 N 03-07-11/14238).

Именно по графе 16 за каждый налоговый период ( квартал ) в книге покупок подводятся итоги, которые используются при составлении налоговой декларации по НДС (п.п. 5, 5.1 ст. 174 НК РФ, смотрите также п.п. 45, 45.3, 45.4 Порядка заполнения налоговой декларации по НДС, утвержденного Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@).

То есть в книге покупок регистрируются счета-фактуры, показатели которых (при наличии у налогоплательщика права на вычет) могут повлиять на итоговую сумму налога, подлежащую уплате в бюджет.

Налогоплательщик-продавец предъявляет к оплате покупателю сумму налога, исчисленную как соответствующая налоговой ставке процентная доля цены (тарифа) реализуемых товаров (работ, услуг, имущественных прав) (п. 1 ст. 166, п.п. 1, 2 ст. 168 НК РФ). Ставки НДС установлены ст. 164 НК РФ. Общая ставка на сегодняшний день составляет 18%, ставка 0% применяется в отношении операций, перечисленных в п. 1 ст. 164 НК РФ*(1).

Поскольку сумма налога, исчисленного по налоговой ставке 0%, будет равна нулю, то организация в отношении соответствующих услуг (в частности, по перевозке железнодорожным транспортом) НДС к вычету не принимает. Соответственно, в расчете НДС, подлежащего уплате в бюджет, эта операция участвовать не будет (п. 1 ст. 173 НК РФ). Исходя из приведенных выше положений и общих правил ведения книги покупок, регистрация счета-фактуры в отношении таких покупок не требуется (в графе 16 был бы ноль). Поэтому счет-фактура, полученный от продавца при приобретении товаров (работ, услуг), реализация которых облагается по разным налоговым ставкам, включая 0%, регистрируется в книге покупок только в части налога, рассчитанного по иной ставке, уменьшающего общую сумму исчисленного налогоплательщиком за налоговый период НДС.

Вместе с тем в рассматриваемой ситуации сумма НДС, предъявленная продавцом по услугам, облагаемым по ставке 18%, к вычету налогоплательщиком также не принимается (смотрите также письмо Минфина России от 06.10.2016 N 03-07-11/58108), что не позволяет в книге покупок регистрировать счет-фактуру в части, относящейся к этим услугам.

Учитывая изложенное, считаем, что указанный счет-фактуру или железнодорожный билет регистрировать в книге покупок не следует (ни по услугам, облагаемым по ставке 0%, ни в части НДС по ставке 18%, не принимаемого к вычету).

Поскольку официальных разъяснений по данному вопросу нами не обнаружено, напоминаем о праве налогоплательщика на обращение за письменными разъяснениями в территориальный налоговый орган (пп. 1 п. 1 ст. 21, пп. 4 п. 1 ст. 32 НК РФ, п. 25 Правил).

К сведению:

До 14.08.2014 форма книги покупок предусматривала регистрацию в ней всех полученных от продавцов счетов-фактур с разбивкой по стоимости покупок, облагаемых разными налоговыми ставками (18%, 10%, 0%, 20%) и стоимость покупок, освобождаемых от налога. При этом не требовалось включать в налоговую декларацию по НДС сведения, указанные в книге покупок и книге продаж налогоплательщика (смотрите п. 5.1 ст. 174 НК РФ, вступивший в силу с 1 января 2015 года). Поэтому в этот период оснований не включать в книгу покупок счета-фактуры по покупкам, облагаемым по ставке 0%, не было, несмотря на то, что при заполнении декларации данные такого счета-фактуры не учитывались*(2).

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Вычеты НДС по командировочным расходам на проезд и проживание;

- Энциклопедия решений. Книга покупок.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Лазарева Ирина

Ответ прошел контроль качества

2 ноября 2018 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

------------------------------------------------------------------------

*(1) В рамках данной консультации основания применения ставки 0% в отношении тех или иных услуг, приобретенных налогоплательщиком, не рассматриваем. Дополнительно смотрите: Энциклопедия решений. Нулевая ставка НДС по работам (услугам).

*(2) Вопрос: Каким образом отражается в налоговой декларации по НДС счет-фактура с нулевой ставкой налога, выданный сторонним перевозчиком, оказавшим организации услуги по международной перевозке? (ответ службы Правового консалтинга ГАРАНТ, апрель 2013 г.)

Предприниматели и организации на УСН и ЕНВД освобождены от уплаты НДС. Но бывают случаи, когда контрагенты просят выставить счёт-фактуру с НДС, чтобы сохранить его, позже получить по нему вычет и сэкономить на налогах. Рассказываем, что делать в такой ситуации.

Компании и ИП на спецрежимах могут выставлять своим покупателям счета-фактуры, но им это не всегда выгодно.

Денис Морозов, налоговый консультант, партнёр юридической компании «Туров и партнеры»:

«Весь НДС надо будет заплатить в бюджет и подать по нему декларацию. А вот получить налоговый вычет не получится. Ещё НДС не считается доходом, то есть при определении налоговой базы он не учитывается».

Когда выгодно выставлять счёт-фактуру с НДС

Например, вы работаете на УСН «Доходы минус расходы» и платите 15% налога. Вы закупили товар по цене 100 рублей за единицу и хотите продавать его по 125 рублей. Разница между продажной и закупочной ценой составит 25 рублей, с неё надо заплатить налог 15% — 3,75 рублей. Прибыль с продажи составит 21,25 рублей (125−100−3,75).

Ваш покупатель работает на основной системе налогообложения и просит выставить ему счёт-фактуру с НДС. У вас есть два варианта.

Вариант 1. Начислить НДС сверху продажной цены.

Если вы выставите счёт-фактуру на тот же товар и сверху начислите НДС 20%, то цена будет уже 150 рублей (125+(125*20%)).

С каждой единицы товара вам нужно будет заплатить НДС — 25 рублей (125*20%) и налог УСН — 3,75 рублей ((125−100)*15%).

Прибыль с продажи единицы товара будет 21,25 рублей (150−100−25−3,75).

Вариант 2. Заложить НДС в продажную цену.

Конечно покупателю не понравится увеличение цены на 20%, и он может потребовать отпустить ему товар по стандартной цене.

Тогда продажная стоимость составит прежние 125 рублей, НДС — 20,83 рублей (125/120*20), а налог УСН — 3,75 рублей ((125−100)*15%).

Ваша прибыль с продажи единицы товара будет всего 0,42 рубля (125−100−20,83−3,75).

Евгения Зальцзейлер, консультант по налоговому и бухгалтерскому учёту:

«Если покупатель очень для вас важен, а объём сделки с НДС составляет не более 10−15% товарооборота, то можно выставить счёт-фактуру с НДС. В других случаях выгоднее отказаться».

Как выставить счёт-фактуру с НДС

Если вы решили пойти навстречу клиенту и выставить счёт-фактуру на продажу товаров или услуг, его надо оформить по общим правилам:

- счёт-фактура заполняется по типовой форме;

- в документе обязательно должны быть указаны дата составления и номер счёта-фактуры, наименование, адрес и ИНН продавца и покупателя, стоимость товаров, работ, услуг — полный перечень определяет пункт 5 статьи 169 Налогового кодекса;

- счёт-фактуру можно заполнить от руки или в электронном виде;

- на документе должна быть подпись главного бухгалтера, руководителя компании или сотрудника компании, у которого есть доверенность или на которого составлен приказ;

- индивидуальным предпринимателям без бухгалтера подпись нужно поставить в строке «Индивидуальный предприниматель» и указать свои реквизиты;

- счёт-фактуру нужно выставить не позднее пяти календарных дней со дня отгрузки товара или предоставления услуг — п. 3 ст. 168 НК РФ.

Анастасия Милицкова, собственник бухгалтерской компании ООО «Правбух»:

«При продаже своих товаров и услуг без НДС поставщик составляет накладную или акт. При сделке с НДС нужно дополнительно к этим документам выставить счёт-фактуру. Фактически он служит только для учёта НДС. Именно данные этого счёта-фактуры ваш бухгалтер ежеквартально подаёт в налоговую. И абсолютно неважно, что сумма НДС указывается в других документах — счёт-фактура должен быть. Но есть одно исключение. При сделке с НДС можно вместо накладной или акта и счёта-фактуры выставить один документ — универсальный передаточный документ (УПД). Вот образец заполнения».

Когда ещё может понадобиться счёт-фактура с НДС

Счёт-фактура налоговому агенту по НДС. Например, вы арендуете помещение у города за 20 тысяч рублей. Эту сумму платите как арендную плату и ещё плюс 20% сверху — как НДС. Но для учёта НДС обязательно должен быть счёт-фактура, поэтому его нужно выставить и подшить себе в папку.

Такой счёт-фактура выставляется не от вашего имени, а от имени продавца. Поэтому в строках «Продавец», «Адрес» и «ИНН/КПП продавца» нужно указать данные вашего контрагента, а в блоке «Покупатель» — ваши реквизиты.

Счёт-фактура по агентскому договору. В этом случае множество нюансов: от чьего имени агент продаёт товары, является ли агент плательщиком НДС и так далее. Для составления таких счетов-фактур лучше обратиться к толковому бухгалтеру, который учтёт все подводные камни.

Когда подавать декларацию

Подать декларацию НДС надо не позднее 25 числа месяца, следующего за кварталом, в котором совершена сделка с НДС. Если вы выписали счёт-фактуру в августе 2019 года (3 квартал), то подать декларацию НДС надо не позднее 25 октября 2019 года. Декларация подаётся только в электронном виде. Если вы её не подали или сделали это позже, будьте готовы заплатить штраф не менее 1000 рублей.

Как уплатить НДС

Уплатить НДС можно как целиком, так и по частям. Платить нужно по итогам каждого налогового периода не позднее 25 числа, следующего за кварталом. За неуплату или просрочку вас оштрафуют на 20% от неуплаченной суммы или на 40%, если вы сделали это умышленно. За каждый календарный день просрочки налоговая начислит пени, которые вам тоже надо будет заплатить.

Анастасия Милицкова, собственник бухгалтерской компании ООО «Правбух»:

«НДС можно заплатить частями, но не менее ⅓ от всей суммы. Например, 900 рублей, указанные в декларации за 1 квартал, можно заплатить так: 300 рублей до 25 апреля, 300 рублей до 25 мая и 300 рублей до 25 июня. Если срок попадает на выходной день, можно заплатить в ближайший рабочий день. Реквизиты для оплаты есть на сайте налоговой».

Коротко

- Предприниматели на спецрежимах освобождены от уплаты НДС, но они могут выставлять счета-фактуры с НДС — законом это не запрещено.

- Счёт-фактуру с НДС выгодно выставлять, если вы не хотите потерять ценного клиента, а объём сделки с НДС — не более 10−15% товарооборота.

- Если вы решите выставить счёт-фактуру с НДС, надо заплатить налог в бюджет и подать по нему декларацию.

- Заплатить НДС можно как целиком, так и по частям.

- За просрочку в подаче декларации вам выпишут минимум 1000 рублей штрафа.

Полезная рассылка для бизнеса

Рассказываем про налоги, законы, чужой опыт и полезные инструменты для бизнеса. Оставьте свою почту и получите в подарок книгу «Сила эмоционального интеллекта».

Нужен ли вам этот курс?

Подпишитесь на наш канал на YouTube!

Темой нашей сегодняшней статьи будет рассмотрение такого документа, как счет-фактура, а именно, что это такое, для чего он нужен, как правильно заполнить, как провести счет-фактуру в 1с, виды счетов-фактур, когда и какие счета-фактуры выставлять.

Начнем с определения счета- фактуры и его важности для компаний.

Что такое счет-фактура. Зачем он нужен.

По правилам ст.168 и ст. 169 НК РФ счет-фактура – это основной документ для целей правильного исчисления и уплаты НДС. Т.е. при реализации товаров, работ, услуг, имущественных прав, продавец должен подтвердить начисление НДС посредством счета-фактуры. Аналогичным образом покупатель может принять к вычету НДС, исключительно на основании этого документа. Отсюда следует, что счет-фактура используется для налогового контроля, поэтому крайне важно безошибочно заполнить сей документ, чтобы впоследствии избежать конфликтов с работниками налоговой инспекции.

Обязательные реквизиты счета-фактуры.

Итак, для формирования счета-фактуры постановлением №1137 предусмотрена типовая форма. В п.5 ст. 169 НК РФ упомянуты обязательные для заполнения реквизиты:

- Номер и дата счета-фактуры.

- Реквизиты продавца и покупателя: название, адрес, ИНН.

- Наименование и адрес грузоотправителя и грузополучателя.

- При условии получения аванса в счет предстоящих поставок - номер платежного поручения.

- Валюта документа.

- Наименование товаров (работ, услуг), количество, а также единица измерения и стоимость единицы.

- Общая стоимость товара без учета налогов, сумма акциза, налоговая ставка, сумма НДС, конечная стоимость товара с налогами.

- Страна происхождения и номер ГТД, при ввозе товаров на территорию РФ.

- Подписи руководителя, главного бухгалтера или других, имеющих на это право, лиц.

Пример правильного оформления счета-фактуры!

Один немаловажный момент! Инспекторы могут обратить любую неточность в счете-фактуре против компании, т.е. отказать в вычете НДС. Поэтому, чтобы минимизировать риск отказа, важно знать существенность допущенных в счетах-фактурах ошибок.

Непростительные ошибки в счетах-фактурах.

♦ Ошибка 1. Очень часто бухгалтеры неверно указывают наименование компании-продавца или покупателя. Например, правильное название: "Консультация+", наименование с ошибкой: "Консультация". Наименование должно строго соответствовать фирменному названию, указанному в учредительных или регистрационных документах. Аналогичные ошибки допускаются в написании адреса и ИНН. Все они препятствуют идентификации продавца или покупателя.

♦ Ошибка 2. Указывается только наименование товара без артикулов или иных дополнительных характеристик, с помощью которых можно идентифицировать товар. Например, наименование товара «стекло осветленное» имеет различия по артикулам и размерам, если в документе указать несколько товаров только с одним и тем же названием, допустим «стекло», то такая ошибка, приведет к невозможности определения, какой именно товар был приобретен.

♦ Ошибка 3. Арифметические ошибки в расчете стоимости товаров также недопустимы.

♦ Ошибка 4 . Если компания занимается продажей товара, облагаемого по разным ставкам НДС, то бухгалтеру следует быть крайне внимательным, т.к. указание неверной ставки НДС повлечет за собой отказ в вычете.

♦ Ошибка 5. Нередко бухгалтеры или менеджеры, выписывающие счета-фактуры указывают верную ставку НДС, но при перемножении суммы без НДС на указанную ставку, получается неправильный показатель, не позволяющий определить сумму налога.

♦ Ошибка 6. В документе не прописано наименование валюты или указан ошибочный код валюты ;

Ошибки, не мешающие правильному пониманию сути обязательных реквизитов счета-фактуры, не являются существенными, и не влияют на вычет НДС.

Авансовый счет-фактура.

Т.к. выписать счет-фактуру следует в течение 5 дней с момента наиболее раннего из событий: реализации или предварительной оплаты в счет предстоящих поставок, то при поступлении авансового платежа выписывается авансовый счет-фактура. Его следует заполнять по той же форме, и тем же правилам, что и счет-фактуру на реализацию. (Постановление №1137) .Особое внимание стоит уделить строке 5 документа, где указывается номер и дата платежного поручения. Этот реквизит является обязательным.

Особенности корректировочного счета-фактуры.

Если покупатель и продавец письменно договорились об изменении стоимости товаров по причине корректировки цены или количества товаров, объема услуг и работ, то в таком случае продавец выписывает корректировочный счет-фактуру. Его особенность – это обязательное указание номера и даты корректировки, исходных данных, а также новых сведений о количестве и цене, стоимости без НДС, общей стоимости с налогом, и, конечно же, изменения величины самого налога.

Как провести счет-фактуру в 1С.

Давайте посмотрим, как сделать счет-фактуру в 1С 8.3.

Счет-фактура на реализацию в 1С8.3.

Прежде, чем выписать счет-фактуру на реализацию, создаем непосредственно документ реализации.

Для этого в разделе «Покупки и продажи» выбираем раздел «Покупки и продажи»

Открываем список документов «Реализация товаров и услуг» . В нем при помощи кнопки «Создать» вводим новый документ.

Заполняем все поля открытого документа.

- Вид операции – «Продажа, комиссия»

- Поле «Организация» заполняется автоматически.

- «Контрагента» (покупателя) выбираем либо из справочника «Покупатели», либо вводим нового, если его еще нет в базе.

- Записываем номер договора. В данном случае видом договора будет договор с покупателем.

- Далее выбираем «Склад», с которого отгружаем товар.

- Затем идет поле «зачет аванса». По умолчанию в программе стоит значение «автоматически». Я советую его оставить, т.к. при такой настройке программа будет автоматически анализировать наличие аванса по данному покупателю, что, несомненно, более удобно для учета.

- Если Вы откроете ссылку, расположенную чуть ниже, то в ней можно отрегулировать тип цен и НДС. Точнее способ его включения в цену - « в сумме» или «сверху».

- И, наконец, заполняем табличную часть.

- Заполненный документ сохраняем, проводим кнопкой «провести»

Нажимаем ее, и документ формируется сам. Проверяем его. По умолчанию формируется счет-фактура на реализацию, т.к. документом-основанием является «реализация товаров, услуг…», ставим дату и проводим документ.

Проверить правильность отражения операции на счетах бухгалтерского учета можно через документ «Реализация товаров, услуг…». В верхней панели документа нажимаем кнопку «ДтКт»

Проводка Дт 90.02.1 Кт 41.01 отражает списание товаров по себестоимости.

Дт 62.01 Кт 90.01.1 – это реализация товаров по продажной стоимости, включая НДС.

Дт 90.03 Кт 68.02 – начисленная сумма НДС. Эта проводка формируется при выставлении счета-фактуры.

Таким образом мы сформировали счет-фактуру на реализацию в 1С 8.3.

Читайте также: