Ндс в австрии 2021

Опубликовано: 13.05.2024

Налоги в Австрии выплачивают все. Юридические лица платят их на основе организационно-правовой формы ведения предпринимательской деятельности.

Подоходный налог

Граждане, проживающие в Австрии более 6 месяцев в год, определяются как резиденты страны. Соответственно, для них предусмотрена уплата налогов по государственному законодательству с доходов от предпринимательской деятельности, недвижимости и инвестирования.

Резиденты страны обязаны подавать налоговые документы, когда уровень налогооблагаемой базы становится больше 11 тыс. евро в год.

Налогооблагаемым доходом в Австрии считается:

- зарплата;

- доход от фриланса;

- прибыль самозанятых (ИП);

- валовая прибыль бизнеса;

- прибыль от производства товаров и оказания услуг;

- доход от сдачи недвижимости в аренду;

- прибыль сельского и лесного хозяйства.

Ставка налога на прибыль рассчитывается соответственно доходам:

| Годовая прибыль | Процентная ставка |

| До €11 000 | 0% |

| €11 000 – €18 000 | 25% |

| €18 000 – €31 000 | 35% |

| €31 000 – €60 000 | 42% |

| €60 000 – €90 000 | 48% |

| €90 000 – €1 000 000 | 50% |

| Более €1 000 000 | 55% |

В 2021 году минимальный налоговый порог заработной платы в Австрии (11 тыс. евро в год) облагается по меньшей ставке в 25%. Таков подоходный налог в Австрии. В случае трудоустройства в компании работодатель платит за работника налоги. Но если человек работает удалённо или на себя, то он сам в ответе за своевременные выплаты.

Выигрыши в казино, лотереи, ставки (легальны в Австрии) не считаются доходом, поэтому налогом не облагаются.

Рассчитать брутто можно самостоятельно в этом калькуляторе.

Кроме подоходного налога из зарплаты вычитают социальные отчисления:

- медицинское страхование – 7,65%;

- страховка от несчастных случаев – 1,2%;

- пенсионные отчисления – 22,8%.

- страховка от безработицы – 6%.

Юридические лица платят не подоходный налог, а корпоративный – 27,5%. ИП относится к физическим, а не юридическим лицам. Даже если компания не приносит прибыль, нужно платить установленный минимум – 1 750 (ООО) или 3 000 евро в год (АО).

Дивиденды тоже считаются доходом и облагаются налогом – 25% от суммы отчислений.

Налоги на недвижимость

Налог на недвижимость в Австрии платят те, кто покупает её или получает право застраиваться. Его размер – 3,5% от стоимости сделки. Также он может быть 2%, если сделка происходит между близкими людьми на территории, которая причисляется к сельскохозяйственным и аграрным хозяйствам в стране.

Ещё нужно платить за регистрацию недвижимости новых владельцев в земельном кадастре. Налог равен 1,1% оценочной кадастровой стоимости объекта. Выплачивают его в региональные властные структуры в том месте, где находится недвижимость. К исключениям относятся объекты, которые используются для следующих целей:

- образовательных;

- медицинских;

- научных;

- благотворительных.

Покупая австрийскую недвижимость, нужно учитывать следующие нюансы:

- В земельных книгах регистрационные сборы составляют 1% от цены объекта недвижимости.

- Работа нотариусов и юристов оплачивается клиентами в среднем в размере 2%, иногда эта стоимость возрастает до 5%.

- Граждане государств, которые не входят в состав ЕС, покупающие недвижимость в Австрии, выплачивают пошлины за разрешение местных чиновников, ответственных за передачу собственности.

Если австрийский дом или квартиру продадут в течение 10 лет после приобретения, то разница в стоимости продажи и покупки (полученная прибыль) будет обложена подоходными налогами.

Размер НДС в Австрии

В самом конце австрийских чеков есть надпись «MwSt», что означает НДС (Mehrwertsteuer). Налог уже включён в стоимость продукта, который написан на ценнике, и рассчитывать его самостоятельно не нужно.

В чеках всегда указан НДС – MWST

Для большинства продуктов действует ставка 20%. Кроме этого есть пониженная – 13%, и супернизкая – 10%. Ради интереса можно рассчитать НДС самостоятельно.

- НДС не облагаются общественный транспорт и размещение в отеле.

- Ставка 10% распространяется на общепит, билеты на поезда (внутренние и международные), газеты и журналы, ТВ и радио, собственную продукцию магазинов (например, Clever от Billa, Jeden Tag от Unimarkt).

- 13% для внутренних рейсов, билеты на спортивные мероприятия, концерты, парки развлечений, фермерское вино, цветы (букеты, в горшках).

- 20% на остальные товары и услуги.

Налогообложение для владельцев автомобилей

Ежегодно владельцы авто должны платить 2 разных налога: на выброс CO2 и страховой взнос. На покупку машины действует НДС 20%. Декларацию на приобретение автомобиля нужно подавать в ближайшем налоговом офисе (форма заявки).

Налогом не облагаются:

- авто на тест-драйве;

- общественный транспорт и такси;

- машины полицейских, скорой помощи, пожарных и т. д.;

- сельскохозяйственная техника (тракторы);

- ретро авто (если представляет историческую ценность);

- авто для инвалидов.

Стоимость регистрации автомобилей (одинакова для новых и подержанных), выплачивается один раз:

| Тип авто | Стоимость |

| Легковой | €191.1 |

| Грузовой | €191.1 |

| Землеройно-транспортный | €180.6 |

| Трейлер | €180.6 |

| Мотоцикл | €182.1 |

Расчёт страхового налога зависит напрямую от мощности двигателя. Ч ем больше кВт, тем больше нужно заплатить. От этого налога освобождаются владельцы электромобилей. Рассчитать, сколько платить в год или месяц, можно в калькуляторе.

Налог за выброс CO2 нужно платить, если превышена установленная норма — 2% от стоимости авто. В 2021 году это 118 г/км.

Ещё есть дорожный налог – Vignette. Он предназначен для езды по магистралям (касается и авто, и мотоциклов). При оплате дорожного налога владельцу машины выдают стикер с датой, который нужно приклеить на лобовое стекло. Его стоимость составляет (для машин и мотоциклов соответственно):

- 9,40 или 5,40 евро на 10 дней;

- 27,40 или 13,7 евро на 2 месяца;

- 91,10 или 36,2 евро на один год.

Другие налоги

В Австрии есть ряд дополнительных, немного странных, налогов.

Туристический налог

Иностранцам, которые приехали в Австрию в отпуск, необходимо оплатить туристический налог. Сделать это можно прямо в отеле. Размер налога составляет 2,20 евро/ночь за человека, а дети до 15 освобождаются от уплаты. Этот налог должны вносить только туристы с шенгенской визой «С», а не эмигранты.

Налоги на гипс

В Австрии отлично развит горнолыжный туризм. Как только начинается сезон, сюда съезжаются спортсмены со всех точек земного шара. Из-за этого появился любопытный налог.

У туристов есть обязательная медицинская страховка, которую всегда оформляют для получения визы в Австрию, но местным чиновникам этого показалось мало. Они придумали специальные горнолыжные сборы и назвали их «налог на гипс».

Ежегодно 150 тыс. людей травмируются во время катания на горных лыжах. Что им остаётся? Конечно же, обращаться в госпитали. Лечение в общей сложности обходится в 1 млрд шиллингов.

Из-за этого у чиновников Австрии возникла идея о помощи своим клиникам. Они берут со спортсменов дополнительный налог, который включён в стоимость услуг. Он взимается за каждый спуск. Неважно, что лыжник катается аккуратно и не получает травмы. Государство считает так: сейчас он ездит без последствий, а завтра может произойти неприятность.

Все собранные финансы передаются в австрийские больницы и клиники на лечение травм. Учитываются даже лёгкие царапины. Этот сбор входит в десятку самых странных и нелепых налогов в мире.

Косвенные налоговые сборы

В Австрии в 2021 году распространены косвенные налоговые сборы. Яркий тому пример – это государственная пошлина. Её используют при всевозможных сделках (например, по договорам лизинга). Размер составляет около 2%.

Таможенные пошлины применяются для продуктов, которые привозят из стран, не входящих в состав Евросоюза. Акцизные австрийские сборы распространяются на табак, алкоголь и горюче-смазочные материалы.

За рекламу нужно платить налог в 5%. Предусмотрены муниципальные сборы из зарплаты, составляющие 3% от её размера. За вывоз мусора тоже нужно платить, но во всех городах процент этого налога разный.

Церковный налог

Верующие совершеннолетние граждане и резиденты Австрии обязаны платить церковный налог — 1.1% от заработной платы. Это распространяется только на последователей католической церкви. Приверженцы других религий и атеисты имеют право официально отказаться от уплаты этого налога.

Правда, в таком случае больше нельзя воспользоваться церковными услугами: причастие, венчание, отпевание и захоронение на религиозном кладбище.

Из 8 859 992 людей в Австрии 4,98 млн — католики. Больше всего верующих в Вене, меньше всего — в Бургенланде.

Но есть и категория лиц, которые могут быть освобождены от церковного налога:

- безработные;

- государственные служащие;

- матери в декретном отпуске.

Чтобы отказаться от церковного налога, надо обратиться в ближайший офис Kirchenbeitragsstelle.

Налог на телевидение и радио

Австрийский закон гласит, если в доме есть телевизор или радио, нужно платить налог. Хотя «полноценным» налогом называть это не совсем верно.

Лицензия на ТВ и радио, как называют её австрийцы, распространяется на один адрес. Выплата покрывает до 10 девайсов в доме. Но если у налогоплательщика две квартиры и в каждом по телевизору, то платить придётся дважды.

У лицензии есть один плюс. Её владельцам предоставляют пакет федеральных каналов. Каждый месяц за ТВ нужно заплатить 13 евро, а за радио – 5 евро.

Оформить и оплатить лицензию или отказаться от неё можно на сайте GIS (Gebühren Info Service).

Двойное налогообложение в Австрии

В некоторых случаях налоги в Австрии придётся платить дважды:

- при трудоустройстве в одной стране ЕС и жизни в другой;

- в случае командировок за границу;

- при получении пенсии в Австрии из другой страны.

Возврат налогов

У иностранных гостей в Австрии есть ощутимые выгоды. При любых покупках стоимостью более 75 евро можно вернуть наличными 13% налоговой компенсации на добавленную стоимость при выезде из страны.

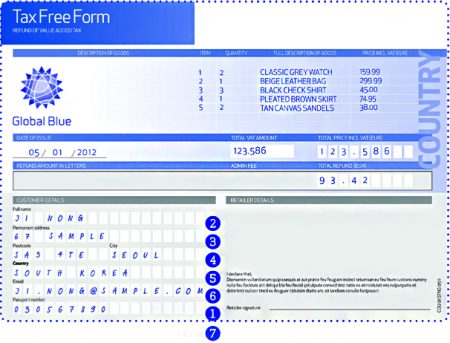

Форма Tax Free для возврата налога

Вернуть налог Tax Free можно через кредитную карту. При заполнении формы Tax Free нужно получить таможенную отметку. Она подтверждает экспорт товаров. Необходимо убедиться, что в ней правильно указан номер действующей кредитной карты.

Последствия уклонения от налогов в Австрии

От уплаты налога на ТВ можно уклоняться долго. Никто не придёт с обыском на дом, если человек не регистрировался на сайте GIS. Но если поймают, штраф может достигать 2 000 евро.

Можно не платить подоходный налог при работе фрилансером на российский рынок, если зарплата идёт на карточку российского банка. Но целенаправленное уклонение от уплаты налогов в Австрии наказывается административно (штраф) или уголовно.

Всё зависит от степени тяжести. Обычно присуждают штраф в 200% размере. Если нарушение серьёзное, то человек будет нести уголовную ответственность — от 6 месяцев до 10 лет.

В случае фальсификации бухгалтерской отчётности дополнительно могут присудить штраф до 25 000 евро. А вот за неоплаченный дорожный налог предусмотрено только административное наказание — штраф от 300 до 3 000 евро.

О значимых налоговых поправках, пониженных ставках и о том, почему налоговые органы могут отказать в вычете

Налог на добавленную стоимость – косвенный налог, который знаком каждому бухгалтеру. Если компания применяет общую систему налогообложения, исчисление НДС и заявление вычета являются ежеквартальными заботами финансовой службы. Посмотрим, что нового в регулировании НДС появится в 2021 г.

Налоговые нововведения

1. С 2021 г. все операции по реализации товаров (работ, услуг), совершенные организациями, признанными банкротами, будут освобождаться от налога. Потому налогоплательщик после признания его банкротом будет обязан единовременно восстановить ранее принятый к вычету в рамках обычной деятельности НДС, связанный с пока не реализованными товарами (работами, услугами) 1 .

2. Перестанут облагаться НДС некоторые операции по реализации передачи на территории РФ:

- исключительных прав на программы для ЭВМ и базы данных, включенные в единый реестр российских программ для ЭВМ и баз данных, прав на использование таких программ и баз данных. Исключение – случаи, когда эти права состоят в возможности распространять рекламу в интернете, получать доступ к ней, размещать предложения в интернете о покупке или продаже товаров, работ, услуг, имущественных прав, осуществлять поиск информации о потенциальных клиентах, заключать сделки;

- исключительных прав на изобретения, полезные модели, промышленные образцы, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности;

- неисключительных прав иностранному лицензиату, при этом место реализации таких услуг не территория России 2 .

3. Будет ограничен круг лиц, которые могут воспользоваться налоговыми преференциями. Это связано с тем, что станут облагаться НДС оказываемые после 1 января 2021 г. услуги по передаче прав на использование иностранного программного обеспечения, не включенного в единый реестр российских программ для ЭВМ и баз данных 3 .

4. Ужесточаются правила налогового администрирования НДС. С 1 июля 2021 г., в случае выявления налоговым органом нарушения установленных контрольных соотношений при заполнении декларации по НДС и неустранения их в 5-дневный срок после получения уведомления налогового органа, такая декларация считается непредставленной, и налогоплательщик может быть привлечен к ответственности, предусмотренной ст. 119 НК РФ.

Также с 1 января возмещение НДС будет возможно только при отсутствии недоимок по всем налогам, включая региональные и местные (ст. 176 НК РФ). Ранее условием возмещения НДС являлось отсутствие недоимок только по федеральным налогам.

С 1 января розничные магазины при продаже товаров иностранным гражданам смогут оформлять чеки для компенсации сумм НДС в электронной форме 4 .

5. С 1 июля 2021 г. в НК РФ вводится механизм прослеживаемости товаров:

- при реализации прослеживаемого товара налогоплательщики обязаны включать в счета-фактуры (в том числе корректировочные), составляемые исключительно в электронной форме, регистрационный номер декларации, номер партии прослеживаемого товара, единицы измерения и количество прослеживаемых товаров;

- налогоплательщики обязаны представлять в налоговый орган отчеты об операциях с прослеживаемыми товарами и документы, содержащие реквизиты прослеживаемости, в случаях и порядке, которые установит Правительство РФ;

- у налоговых органов появилось право на истребование документов при обнаружении противоречий между данными деклараций и сведениями по прослеживаемости товаров 5 .

6. С 2021 г. сокращается перечень операций, облагаемых НДС по ставке 10%. Внутренние воздушные перевозки пассажиров и багажа облагают НДС по ставке 20% 6 . Исключением будут авиаперевозки:

- в Крым, Севастополь и обратно;

- Калининградскую область, Дальневосточный федеральный округ и обратно;

- маршрут которых не предусматривает вылетов и посадок в Москве и Московской области.

Такие перевозки будут по-прежнему облагаться НДС по нулевой ставке.

Ставки НДС

В ст. 164 НК РФ предусмотрены три ставки НДС: 20%, 10% и 0%. Вся сумма НДС поступает в федеральный бюджет в полном объеме.

Применение ставки 0% во многих случаях связано с экспортом товаров, оказанием транспортно-экспедиционных услуг и услуг в сфере международных перевозок (в том числе водным, железнодорожным транспортом), оказанием услуг и выполнением работ во вспомогательных сферах, реализацией драгоценных металлов, припасов, вывезенных с территории РФ, товаров (работ, услуг) и имущественных прав при продаже их FIFA и дочерним организациям, товаров (работ, услуг) и имущественных прав, приобретаемых для организации и проведения XXII Олимпийских зимних игр.

Налогоплательщикам следует различать применение ставки 0% и освобождение от обязанности по уплате налога, поскольку документальное оформление отличается. Совершение ошибки (например, указание в документах «без НДС» вместо «0%») может повлечь возникновение проблем у компании или ее контрагентов.

Ставка 10% применяется при реализации:

- продуктов питания согласно списку, предусмотренному в подп. 1 п. 2 ст. 164 НК РФ;

- товаров для детей;

- периодических печатных изданий, за исключением таких изданий рекламного и эротического характера;

- медицинских товаров отечественного и зарубежного производства;

- услуг по внутренним воздушным перевозкам пассажиров и багажа.

Реализация не перечисленных в п. 1 и 2 ст. 164 НК РФ видов товаров, работ и услуг облагается по ставке 20%.

Причины отказа в вычете: на что обратит внимание инспектор?

Рассматривая НДС, невозможно не упомянуть о вычетах сумм налога, уплаченных контрагентам.

В ст. 171, 172 НК РФ предусмотрены три обязательных условия для вычета по НДС:

- наличие корректно оформленного счета-фактуры;

- принятие к учету приобретенных товаров (работ, услуг);

- использование в облагаемой НДС деятельности приобретенных товаров (работ, услуг).

Но даже при выполнении этих условий налогоплательщики иногда сталкиваются с отказом налоговых органов в предоставлении вычета. Чтобы обезопасить свою организацию, необходимо знать о причинах отказа:

- нарушения, допущенные при оформлении документов (в том числе первичных), или отсутствие документов;

- сомнения инспектора в реальности осуществленных операций;

- нарушение контрагентами требований законодательства, касающихся НДС;

- контрагенты имеют признаки компаний-однодневок.

Рассмотрим эти пункты подробнее.

Недочеты в документах

Часто налоговики настаивают на том, что отсутствие реквизитов или некорректное указание адреса контрагента, неполное наименование товаров препятствуют проверке сделки. Это значит, что в таких случаях налогоплательщики не смогут подтвердить право на вычет по НДС.

Вместе с тем не всегда ошибка мешает проверяющим. Согласно п. 2 ст. 169 НК РФ не являются основанием для отказа в принятии к вычету сумм налога ошибки в счетах-фактурах и корректировочных счетах-фактурах, которые не препятствуют налоговым органам при проведении проверки идентифицировать продавца, покупателя товаров (работ, услуг) и имущественных прав, наименование товаров (работ, услуг) и имущественных прав, их стоимость, налоговую ставку и сумму налога, предъявленную покупателю. Иными словами, если из содержания счета-фактуры можно определить, кто кому и что продает, то при отказе в вычете у налогоплательщика есть шанс оспорить такое решение. Даже ошибка в ИНН продавца не является причиной для отказа 7 .

Дополнительно информацию счета-фактуры можно подтвердить первичными документами, например товарными накладными. При разрешении спора в судебном порядке судьи рассматривают все документы в совокупности.

Если же в счете-фактуре допущены ошибки, которые не позволяют проверяющим установить предмет сделки и участников, то оспорить отказ в вычете будет сложно. А в случае отсутствия этого документа заявлять вычет по НДС бессмысленно 8 .

Таким образом, необходимо проверять все документы, оформленные контрагентами. При обнаружении опечаток и даже несущественных недочетов нужно оперативно их устранить, поскольку даже если документы идеальны, инспектор может отказать в вычете по причине…

Сомнения в реальности совершенной сделки

Налоговые органы нередко приходят к выводу о том, что мелкие недочеты, допущенные при документальном оформлении сделок, являются не случайными опечатками, а следствием того, что фактически сделки не было и участники невнимательно заполняли документы.

Отказывая в вычетах, инспекторы считают, что покупатель мог и должен был знать об использовании для применения налогового вычета документов, не подтверждающих реальные хозяйственные операции. При этом доводы о последующей реализации продукции, приобретенной в оспариваемых сделках, могут быть отклонены судом 9 .

В случае получения подобных претензий налогоплательщику необходимо приводить доказательства реальности совершенной сделки.

Нарушение законодательства контрагентами

По этой причине налоговые органы регулярно отказывают в вычетах налогоплательщикам. И это несмотря на неоднократные разъяснения о том, что налогоплательщик не несет ответственности за недобросовестные действия третьих лиц и законодательство о налогах и сборах не обязывает его осуществлять контрольные функции по уплате НДС контрагентом, так как они относятся к деятельности налогового органа.

При этом в большинстве случаев суды не соглашаются с инспекторами. Одним из последних значимых судебных дел, где рассматривались подобные претензии, стало дело «Звездочки». Верховный Суд РФ изложил важные выводы относительно ситуации, когда права на вычет по НДС лишен налогоплательщик-покупатель, который не преследовал цель уклонения от налогообложения в результате согласованных с иными лицами действий, не знал и не должен был знать о допущенных ими нарушениях, действовал как разумный участник хозяйственного оборота. Суд отметил, что в таком случае лишение права на вычет означало бы применение к налогоплательщику меры имущественной ответственности за неуплату налогов иными лицами, хотя он не имел возможности предотвратить эти нарушения или избежать наступления их последствий 10 .

Можно предположить, что выводы Верховного Суда будут способствовать уменьшению количества отказов в вычетах и споров в связи с переносом на налогоплательщиков ответственности за нарушения их контрагентов.

Контрагент имеет признаки компании-однодневки

Как указала ФНС России 11 , под фирмой-однодневкой понимается юридическое лицо, которое не обладает фактической самостоятельностью, создано без цели ведения предпринимательской деятельности, обычно не представляет налоговую отчетность, зарегистрировано по адресу массовой регистрации и т.д.

Суть схемы с участием фирм-однодневок сводится к искусственному включению их в цепочку хозяйственных связей. Незаконная цель достигается в результате согласованных противоправных действий налогоплательщика и подконтрольной ему фирмы-однодневки.

Вместе с тем налоговые органы отказывают в вычете и тем налогоплательщикам, которые не используют подобные схемы для незаконной минимизации налогов. Избежать этого помогут следующие шаги:

- проявляйте должную осмотрительность (проверяйте контрагентов: документы, их деловую репутацию, наличие возможности выполнить обязательства, наличие персонала, мощностей для хранения и т.д.);

- храните электронную переписку с контрагентами;

- оформляйте первичные документы согласно установленным правилам, чтобы было возможно проследить движение товара от продавца до покупателя, заявляющего вычет (включая посредников и транспортные компании);

- если товары приобретаются у перепродавцов, обязательно запросите техническую документацию (сертификаты на товар при наличии, инструкции, копии таможенных деклараций, если товар импортный, и т.д.).

1 Федеральный закон от 15 октября 2020 г. № 320-ФЗ.

2 Федеральный закон от 31 июля 2020 г. № 265-ФЗ.

3 Федеральный закон от 31 июля 2020 г. № 265-ФЗ; письма Минфина от 9 сентября 2020 г. № 03-07-14/79116; от 20 ноября 2020 г. № 03-07-08/101332.

4 Федеральный закон от 20 июля 2020 г. № 220-ФЗ.

5 Федеральный закон от 9 ноября 2020 г. № 371-ФЗ.

6 Федеральный закон от 6 апреля 2015 г. № 83-ФЗ.

7 Постановления ФАС Уральского округа от 29 апреля 2014 г. № Ф09-1691/14 по делу № А60-25894/2013; АС Центрального округа от 27 мая 2019 г. № Ф10-1436/2019 по делу № А62-2031/2018.

8 Постановление АС Дальневосточного округа от 31 мая 2018 г. № Ф03-1719/2018 по делу № А51-14757/2017.

9 Постановление АС Уральского округа от 6 марта 2017 г. № Ф09-12453/16 по делу № А60-35706/2016.

10 Определение ВС РФ от 14 мая 2020 г. № 307-ЭС19-27597.

11 Письмо ФНС России от 24 июля 2015 г. № ЕД-4-2/13005@.

НДС (налог на добавленную стоимость) пришел на смену налога с продаж в Германии в начале ХХ века. Это понятие быстро распространилось по всей Европе. Налог с реализованной продукции не мог «вычислить» потенциал продаж.

Вначале НДС облагался лишь чистый доход. Этот налог используют 137 мировых государств.

| Место | Страна | Ставка НДС |

| 1 | Венгрия | 27 % |

| 2 | Дания | 25 % |

| Норвегия | ||

| Швеция | ||

| 3 | Исландия | 24,5 % |

| 4 | Финляндия | 24 % |

| Греция | ||

| 5 | Польша | 23 % |

| Португалия | ||

| Ирландия | ||

| Уругвай | ||

| 6 | Словения | 22 % |

| Хорватия | ||

| Италия | ||

| 7 | Латвия | 21 % |

| Литва | ||

| Чехия | ||

| Аргентина | ||

| Бельгия | ||

| Испания | ||

| 8 | Россия | 20 % |

| Австрия | ||

| Молдавия | ||

| Армения | ||

| Украина | ||

| Албания | ||

| Болгария | ||

| Эстония | ||

| Франция | ||

| Словакия | ||

| Великобритания | ||

| Узбекистан | ||

| 9 | Германия | 19 % |

| Кипр | ||

| Румыния | ||

| Чили | ||

| 10 | Мальта | 18 % |

Топ-5 стран с самым низким показателем НДС

Таблица сравнения НДС и уровня жизни в странах мира

В Европейской Союзе каждое государство решает самостоятельно, какую ставку НДС использовать. И хотя конкретного правила нет, все же имеются определенные ориентиры.

- Во-первых, ставка не должна быть меньше 15 %.

- Во-вторых, есть список товаров, на которые ставка очень низкая или нулевая.

Это позволяет бизнесменам выбирать экономически выгодную страну для развития собственного дела.

Как такового НДС в США нет, но их налог чем-то напоминает привычную систему. Взгляды американцев консервативны, однако, как показывает время, верны.

В Африке и на Востоке действует НДС стандартного типа. Культура и обособленность позволяют государствам регионов иметь гибкие взгляды и умно вести экономическую политику.

Страны с самыми высокими налогами в мире

Где не применяется налог на добавленную стоимость

НДС нет в Соединенных Штатах Америки. В стране пошлины меньше, чем НДС большинства обеспеченных мировых держав. Новая система кажется стране слишком сложной и непонятной.

Отлично справляются без НДС богатые арабские страны с огромными ресурсами: Оман, Кувейт, Бахрейн, Катар.

Не имеют ставки и следующие острова: Каймановы, Бермудские, Багамские. В то же время совсем без налогов они не живут. Действует пошлина около 70 % на импортные товары.

Самые низкие налоги в мире

Размер НДС в странах ЕС

В 2020 году был зафиксирован максимальный уровень НДС в Италии и составил 22 %. В 2013 году показатель был 21 %. Но это касается только стран, которые входят в G 20 — Большую двадцатку.

Среди государств, которые не входят в это число, выделяется огромной процентной ставкой Греция и Венгрия: 24 и 27 % соответственно.

Впечатляют цифры северных государств:

Стандартной для Европы ставкой является 20–22 %.

- НДС в Австрии и Великобритании составляют 20 %,

- НДС в Нидерландах и Бельгии — 22%.

НДС в Латвии и НДС в Литве — 20 %. Но имеются дополнительные льготные варианты в Латвийской Республике. К некоторым областям применяется ставка в 12 и в 5 % или отсутствие налога.

НДС Эстонии — 20 %, но есть льготная ставка в 9 %. Последняя касается таких сфер, как фармакология, медицина, печатная продукция. Некоторые виды транспорта Эстония не облагает налогом вовсе.

НДС и средняя зарплата в ЕС и России

Ближний Восток

Саудовская Аравия стала впервые пользоваться схемой НДС в начале 2018 года, и это было 5 %. Такое решение поддержали и Объединенные Арабские Эмираты, введя у себя идентичный налог.

НДС в Израиле менялся несколько раз и сейчас составляет 17 %. Примечательно, что в городе Эйлат это не действует, и товары можно покупать по себестоимости.

В Азербайджане НДС — 18 %, в Республике Беларусь ставка составляет 20 %.

Казахстан и Кыргызстан имеют ставку в 12 %. В Узбекистане, Молдове и Украине она составляет 20 %.

Россия

В Российской Федерации НДС составляет 20 %. Это довольно много, но в стране активно используются льготы.

Для товаров следующих групп применяется ставка в 10 %: мясная и молочная продукция, морепродукты и овощи.

Кроме того, нечасто, но используется нулевая ставка.

Это, прежде всего, касается экспортных процедур, международных перевозок в сфере нефтедобычи. Поднять НДС вынудила сложная экономическая ситуация, возникшая вследствие падения цен на нефть.

Сейчас Россия стремится меньше зависеть от некогда прибыльной сферы и стала больше развивать транспорт, связь, услуги и информатизацию.

В Таиланде НДС составляет 7 % и включает в себя все товары и счета в заведениях питания. В этой стране турист может рассчитывать впоследствии на возврат налога за покупки в специальных точках.

В Малайзии НДС не используется. Действует корпоративный налог со стандартной ставкой в 28 %, но льготы доступны на многие товары.

Сингапур поражает низкой ставкой в 5 %. В Индии НДС составляет 4–5 %, но облагаются только основные группы товаров.

Китай в 2020 году уменьшил НДС на один процент — с 17% до 16%.

В ЮАР ставка равняется 15 %, в Южной Корее и Индонезии — 10%.

Общая сумма налогов в разных странах

Взаимосвязь уровня НДС и качества жизни

НДС платят потребители, простые люди, так как он заложен в цене товара. Начисляется с самого производства и является ориентиром для определения наценки при продаже. По сути, то, что накручивает продавец, возвращает налогоплательщик в качестве НДС.

Таким образом, в бюджет государства идут средства. Однако высокий уровень НДС свидетельствует о трудном экономическом положении в стране.

В большинстве случаев этот налог не отражает реальной жизни в отдельно взятой стране.

Почему используется НДС

Во-первых, этот налог нужен из-за большого количества теневого и нелегального бизнеса. Если необходимые деньги не идут в казну, то можно их получать через покупки товаров людьми и от оказанных услуг.

Но оправдать использование НДС только наличием подпольного бизнеса неправильно. К примеру, на Скандинавском полуострове — одна из самых высоких на планете ставка НДС, и это обусловлено большой территорией. Устанавливать в этом регионе невысокую ставку нет смысла, так как высокий уровень жизни позволяет пополнять казну без трудностей для местного населения.

Подобный механизм действует и в большинстве других стран Европы, где НДС составляет от 17 %. Ставка ниже устанавливается обычно малоразвитыми странами. Однако в Латинской Америке проходит немного фаз от производства до прилавка, так что высокий налог может вызвать волну недовольства.

Во-вторых, ряд стран использует пониженные налоги на определенные группы товаров:

- Япония — вещи для детей;

- Швеция — услуги проезда на общественном транспорте;

- Франция — медицинские товары.

Благодаря таким льготам НДС в 20 % не кажется слишком высоким и принимается населением. На повседневную жизнь это не сильно влияет.

В-третьих, порой поднятие НДС — последняя мера для устранения экономического кризиса в стране. Это помогает пополнить бюджет в короткие сроки.

Но имеются и свои трудности. Льготным категориям людей повышение НДС не сильно мешает, а вот по среднему классу данная процедура бьет серьезно. Дороговизна покупок отпугивает граждан и заставляет их экономить.

Товары на полках есть, но государству от этого никакой пользы. В сложной ситуации может даже приостановиться производство, и волна кризиса ударит с новой силой. Все зависит от экономической политики, проводимой чиновниками.

Зачастую использование НДС с его положительными и негативными сторонами является необходимостью. Использование США налога с продаж и игнорирование НДС — исключительный и единственный случай. Тем, кто использует НДС, избавляться от него не имеет смысла.

К положительным аспектам использования этого принципа можно добавить еще несколько.

- Документация. Налог помогает оптимизировать бухгалтерский учет предпринимателю или фирме. Особенно это ценно в конце периода отчетности перед налоговой службой.

- Перспектива в экономическом росте. При грамотном администрировании НДС можно со временем вносить коррективы в ставку, тем самым создавая мощную опору в экономическом плане. К примеру, важно сохранять баланс, при тяжелой ситуации поднимать ставку, когда все в порядке, немного снижать. Но при этом необходимо, чтобы население понимало, что и ради чего делается. Иначе эффективность будет низкой.

Подробнее о НДС в следующем видео:

В Европейском союзе планируется внести существенные изменения в правила налогообложения. Они вступят в силу 1 июля 2021 года.

В Европейском союзе планируется внести существенные изменения в правила налогообложения. Они вступят в силу 1 июля 2021 года.

Кого в первую очередь затронут эти изменения?

Новые правила повлияют на все компании, но в основном они коснутся продаж B2C (бизнес — потребитель) и онлайн‑маркетплейсов, расположенных за пределами ЕС, а также зарегистрированных в ЕС компаний, реализующих продажи в ЕС.*

Эти изменения приведут к упрощению процедур и сокращению администрирования. Также они могут существенно сказаться на принципах ведения коммерческой деятельности в ЕС.

Три крупнейших изменения:

Изменения в правилах взимания НДС уже действуют в Великобритании с января 2021 года после ее выхода из ЕС. Более подробную информацию об этих изменениях см. в нашем обзоре.

IOSS и НДС: чем мы можем помочь

FedEx и KPMG объединили усилия для разработки эксклюзивного сервиса по уплате НДС, который упрощает работу с системой Import One-Stop Shop (IOSS). Клиенты FedEx получат скидку на предоставляемые услуги.

Преимущества нового сервиса:

- простая регистрация в системе IOSS с выделенной службой поддержки;

- подготовка и отправка вашего ежемесячного возврата IOSS;

- вся необходимая информация о сроках уплаты НДС, справочные описания платежей и данные банковских счетов в одном месте;

- возможность переслать любые связанные с IOSS сообщения от налоговой службы и получить инструкцию по дальнейшим действиям;

- актуальная информация о ваших обязательствах и возвратах по IOSS.

Узнайте больше о том, как мы можем упростить торговлю между разными странами и облегчить для вас работу с налогами.

1. Посылки стоимостью менее 22 евро теперь будут облагаться НДС.

Что это означает?

С 1 июля 2021 года НДС будет взиматься со всех коммерческих грузов, импортируемых в ЕС, независимо от стоимости содержимого. Для грузов стоимостью менее 150 евро НДС будет взиматься либо в момент оплаты заказа с использованием новой системы Import One‑Stop Shop (IOSS), либо при содействии организации, декларирующей посылку (FedEx).

Как изменения повлияют на мой бизнес?

Если ваша компания зарегистрирована за пределами ЕС, ваши клиенты больше не смогут импортировать в ЕС отправления стоимостью менее 22 евро без уплаты НДС.

Как это будет работать на практике?

Пример

Покупатель из ЕС приобретает в китайском онлайн‑магазине одну пару носков стоимостью 10 евро.

До 1 июля 2021 года

Импортируемое в ЕС отправление не облагается НДС, так как стоимость содержимого не превышает 22 евро.

После 1 июля 2021 года

Все отправления облагаются НДС независимо от стоимости содержимого. Ставку налога определяют власти страны проживания покупателя.

2. Внедряется система Import One‑Stop Shop (IOSS).

Что это означает?

Европейский союз внедряет необязательную систему Import One‑Stop Shop (IOSS) для упрощения таможенного оформления товаров из онлайн‑магазинов стоимостью менее 150 евро. С ее помощью вы как продавец или представитель сайта‑маркетплейса сможете взимать НДС с покупателя в момент оформления заказа и передавать эти средства напрямую государственным органам. Использование IOSS может упростить процедуру и сделать ее более прозрачной для покупателя, а также поможет повысить эффективность таможенных процедур.

Если продавец не работает с этой системой, компания FedEx самостоятельно свяжется с покупателем для уплаты налога и передаст собранные средства властям.

Как изменения повлияют на мой бизнес?

Большинству продавцов для регистрации в IOSS необходимо будет воспользоваться услугами посредника для регистрации бизнеса и подачи декларации НДС от имени компании, если только компания уже не находится в одной из стран‑членов Евросоюза. Затем продавцы должны предоставить свой номер IOSS таможенному декларанту (FedEx).

НДС для розничных продаж уплачивается в виде ежемесячного сбора в выбранной стране ЕС. Затем власти этой страны перенаправят декларацию и оплату в страну назначения посылки. Соответственно, продавцам больше не нужно будет регистрироваться в качестве налогоплательщика в каждой из стран ЕС, где они реализуют товары.

Как это будет работать на практике?

Пример

Онлайн‑магазин из США продает электронику стоимостью менее 150 евро клиентам из пяти стран ЕС.

До 1 июля 2021 года

Онлайн‑магазин из США необходимо зарегистрировать и платить НДС в каждой из стран‑импортеров.

После 1 июля 2021 года

Можно закрыть заграничные филиалы онлайн‑магазина из США и зарегистрировать его в системе IOSS в одной из стран, чтобы платить НДС только в точке первичного импорта товара. В противном случае покупатели продолжат платить НДС в каждой отдельной стране.

Как введение IOSS поможет развитию вашего бизнеса

Import One-Stop Shop (IOSS) — это новый налоговый режим для ЕС, который упростит уплату НДС для продавцов из интернет‑магазинов, зарегистрированных за пределами ЕС, при продаже товаров покупателям из ЕС. Узнайте, как работает эта система, можете ли вы ей воспользоваться и чем она может быть полезна вам и вашим клиентам.

Ответы на ваши вопросы, связанные с IOSS:

FedEx вместе с KPMG разрабатывает решение для работы с IOSS, предназначенное для клиентов FedEx Express и TNT, зарегистрированных за пределами ЕС. После регистрации в сервисе компании KPMG она возьмет на себя регистрацию номера IOSS от вашего имени, а также будет готовить и отправлять ежемесячный возврат IOSS, когда вы получите этот номер.

Подробности можно узнать на портале KPMG IOSS.

Чтобы начать пользоваться системой IOSS с 1 июля 2021 года, в авианакладных для всех прямых отправлений клиентам интернет‑магазинов, проживающим в ЕС, необходимо будет указывать номер IOSS, если стоимость посылки не превышает 150 евро, а товар не облагается акцизом. FedEx/TNT затем укажет этот номер в таможенной декларации.

Если вы используете одну из наших платформ для автоматизации логистики, номер IOSS можно ввести при бронировании отправления. Точные инструкции для различных платформ приведены ниже.

Если логистического решения, с которым вы работаете, нет в списке, для использования IOSS вам необходимо будет перейти на поддерживающую его платформу, например модернизированный FedEx Ship Manager TM на сайте fedex.com или MyTNT2.

Обратите внимание, что с 1 июля 2021 года для всех отправлений и товаров для получателей из Евросоюза должна быть указана таможенная стоимость. Для всех категорий посылок, кроме документов, необходим коммерческий счет‑фактура. Указывайте в поле авианакладной «Таможенная стоимость» полную стоимость содержимого посылки за исключением расходов на перевозку и иных сборов.

Для прямых отправлений клиентам с использованием IOSS рекомендуется также указывать в коммерческом счете‑фактуре розничную цену товара в евро (€), чтобы колебания курсов валют в момент импорта не вызвали расхождений в стоимости посылки.

Если вы хотите вернуть товар, отправленный из‑за пределов ЕС, необходимо будет создать авианакладную FedEx/TNT со ссылкой на предыдущую авианакладную в поле «Описание» и четко указать, что отправление предназначено для возврата покупки. Компании KPMG нужно предоставить описание возвращаемых товаров (независимо от того, выбрали вы FedEx или другого перевозчика), за которые необходимо вернуть НДС, и сумма вашего НДС к возврату будет соответствующим образом изменена.

Если вы не пользуетесь системой IOSS, FedEx заплатит НДС на импорт от вашего имени с вашего кредитного счета. Так мы сможем в кратчайшие сроки доставить отправление. Обратите внимание, что после этого мы отправим получателю счет на эту сумму, включающий плату за обработку платежа. Эта сумма будет проведена либо как предоплата, либо как компенсация и будет включена в общую сумму дополнительных сборов. Ознакомьтесь с нашим списком дополнительных сборов за таможенное оформление, чтобы узнать его стоимость в стране назначения.

Также обратите внимание, что, если ваша компания зарегистрирована в ЕС или вы пользуетесь услугами посредника, выполняющего все связанные с IOSS обязательства, вы можете зарегистрироваться в системе IOSS самостоятельно, не прибегая к посредничеству FedEx.

Для доступа к системе Import One‑Stop Shop (IOSS) компании должны зарегистрироваться на портале IOSS одной из стран‑членов ЕС после 1 апреля 2021 года. Компаниям, еще не зарегистрированным на территории ЕС, обычно необходимо назначить посредника, учрежденного в ЕС, для выполнения обязательств по НДС.

3. Некоторые онлайн‑маркетплейсы будут взимать НДС самостоятельно.

Что это означает?

Маркетплейсы, подпадающие под действие новых правил ЕС по НДС, могут, например, стать онлайн‑платформами, облегчающими торговую сделку. Они позволят продавцам продавать товары напрямую покупателям.

Если сайт‑маркетплейс будет зарегистрирован в системе IOSS, то именно площадка, а не продавцы, будет нести ответственность за сбор, декларацию и уплату НДС покупателями. Эта схема будет применяться для розничных продавцов в отношении товаров стоимостью менее 150 евро, которые продаются на маркетплейсе.

Как изменения повлияют на мой бизнес?

Если сайт‑маркетплейс работает с IOSS, компании, реализующие товар на этом сайте, должны использовать его номер IOSS при оформлении заказов. Также они будут обязаны сообщить этот номер организации, которая будет заниматься таможенным декларированием отправлений (FedEx).

Компании, реализующие свои товары на разных маркетплейсах, обязаны будут вести учет продаж на каждой платформе по отдельности. Также им будет необходимо предоставлять таможенному декларанту информацию о соответствующем номере IOSS для каждой сделки по продаже.

Как это будет работать на практике?

Пример

Покупатель из ЕС приобретает на маркетплейсе, зарегистрированном в системе IOSS, вазу стоимостью 90 евро у продавца из Китая.

До 1 июля 2021 года

Покупатель, который приобрел вазу у продавца, обязан уплатить НДС за покупку в момент импорта отправления.

После 1 июля 2021 года

Маркетплейс, на котором была приобретена ваза, использует систему IOSS и взимает сумму налога с покупателя в момент оформления заказа, передавая средства в соответствующие органы.

Более подробную информацию об использовании IOSS и о других важных изменениях в правилах ЕС по взиманию НДС см. в Бюро публикаций Европейского Союза.

К странам ЕС относятся Австрия, Бельгия, Болгария, Венгрия, Германия, Греция, Дания, Ирландия, Испания, Италия, Кипр, Латвия, Литва, Люксембург, Мальта, Нидерланды, Польша, Португалия, Румыния, Словакия, Словения, Финляндия, Франция, Хорватия, Чехия, Швеция, Эстония.

Обратите внимание, что в соответствии с положениями Совместного протокола между ЕС и Великобританией Северная Ирландия остается частью зоны НДС ЕС в отношении товаров. Это означает, что новые положения будут также распространяться на товары, импортируемые в Северную Ирландию из других стран мира.

Представленная в этом документе информация не заменяет консультацию юриста и/или представителя налоговых органов. Данные приведены только для справки. Информация в этом документе может не совпадать с новейшими редакциями законодательных актов и других официальных документов. Рекомендуем после прочтения этого документа обратиться к юристу за консультацией по любым вопросам, связанным с уплатой налогов и другими юридическими тонкостями. Мы не несем ответственности за любые действия, совершенные или не совершенные после ознакомления с представленной на этом сайте информацией. Содержимое настоящей публикации предоставляется на условиях «как есть»; мы не гарантируем, что документ не содержит ошибок.

Австрийская Республика, в отличие от офшорных территорий, является респектабельной юрисдикцией. Законодательство этого государства позволяет осуществлять ряд эффективных налоговых схем, чем уже достаточно давно пользуется европейский бизнес для целей международного налогового планирования. Кроме того, Австрию можно поставить в один ряд с Бельгией, Лихтенштейном и Швейцарией как по уровню банковской тайны, так и по уровню понятности и гибкости налогового и корпоративного законодательства.

Налог на прибыль в Автрии уплачивается исходя из результатов прошлого года

Компания – налоговый резидент Австрии обязана уплачивать корпоративный налог на прибыль (Закон о налогообложении корпораций 1988, BGBI I. p. 3150 от 1999 года – Koerperschaftsteuergesets). Он взимается с общемирового дохода организации, уменьшенного на величину расходов. При этом компания признается налоговым резидентом, если ее юридический адрес или орган управления находятся на территории Австрии. Единая ставка корпоративного налога составляет 25 процентов. Также установлен минимально возможный уровень налога: для ООО (GmbH) – 1750 евро (около 77 тыс. руб.), для акционерных компаний (AG) – 3500 евро (около 155 тыс. руб.).

Налоговым периодом является календарный год, но по согласованию с налоговиками он может быть изменен. Уплата налога производится авансом равными частями (15 февраля, 15 мая, 15 августа, 15 ноября). Размер аванса, как правило, исчисляется исходя из данных об уплате налогов за прошлый период. В дальнейшем, если сумма авансированного налога превышает фактический начисленный налог, избыточные платежи подлежат возврату или зачету.

Полученные дивиденды в большинстве случаев не облагаются налогом на прибыль

Что касается пассивных доходов, то проценты и роялти, полученные австрийской компанией, облагаются корпоративным налогом по обычной ставке. С дивидендами немного сложнее. В общем случае дивиденды, поступившие от резидента Австрии, освобождаются от налогообложения. Что касается сумм, полученных от иностранной компании, то корпоративный налог платить нужно только при выполнении одного из следующих условий:

головная компания владеет менее чем 10 процентами уставного или акционерного капитала дочерней иностранной компании не менее года;

налогообложение дочерней компании гораздо ниже австрийского, и она получает пассивные доходы в виде роялти, процентов, дивидендов от неквалифицированного участия и продажи долей или акций.

Заметим, на практике налоговыми службами Австрии налогообложение считается не ниже австрийского, если ставка корпоративного налога составляет не менее 15 процентов. При этом если компания платит налог по меньшей ставке из-за использования специальных налоговых режимов внутри страны, то ее налогообложение также признается нормальным.

Таким образом, дивиденды могут не облагаться налогами в Австрии, даже если дочерняя компания вообще не платит налогов у себя в стране, то есть является офшором, если будут соблюдены остальные условия.

Если австрийская компания владеет иностранной «дочкой» менее года, дивиденды облагаются налогом по ставке 25 процентов. Однако после истечения годичного периода владения акциями уплаченный налог может быть возмещен или зачтен. Также облагается налогом по обычной ставке дивидендный доход австрийской компании от дочерней компании, не осуществляющей никакой другой реальной деятельности, кроме получения дивидендов из-за рубежа. В случае с офшором этого можно легко избежать, если «дочка», распределяющая дивиденды австрийской компании, получает прибыль от торговой деятельности.

Освобождается от налогообложения прибыль от продажи долей или акций дочерней иностранной компании. Причем независимо от того, есть ли между Австрией и страной, где учреждена дочерняя компания, соглашение об избежании двойного налогообложения.

Также не облагаются налогом доходы компании в виде взносов в ее уставный капитал при его формировании или увеличении.

Налоги у источника в Автрии зависят от вида выплат

Налог у источника на дивиденды, распределяемые иностранному учредителю, взимается по ставке 25 процентов, в случае если соглашением об избежании двойного налогообложения не предусмотрена пониженная ставка.

Проценты, выплачиваемые любым иностранным компаниям (за исключением процентов по займам, секьюритизированным австрийской недвижимостью), не облагаются налогом у источника выплаты в Австрии. При выплате роялти налог у источника удерживается по ставке 20 процентов, если более низкая ставка не предусмотрена соглашением об избежании двойного налогообложения.

В частности, Директива ЕС о процентах и роялти 2003/49/EC освобождает роялти от налога у источника при выплате в пользу компании, зарегистрированной в пределах ЕС. Однако при этом европейская компания-получатель должна осуществлять и какую-то иную хозяйственную деятельность помимо получения пассивных доходов и соответствовать требованиям, указанным в директиве. В противном случае роялти могут быть квалифицированы как выплата скрытых дивидендов.

Отсутствие ограничений по контролируемым компаниям выгодно для налогового планирования

Австрия не имеет норм о переносе нераспределенной прибыли подконтрольных зарубежных компаний на австрийские материнские компании. То есть на практике нераспределенная прибыль дочерней офшорной компании ни в коем случае не может быть ассоциирована с австрийской материнской компанией и соответственно обложена налогами в Австрии.

Правила тонкой капитализации также отсутствуют. Соответственно, в большинстве случаев проценты, выплачиваемые дочерней австрийской компанией иностранному акционеру, полностью принимаются к вычету для целей налогообложения. Следовательно, налогооблагаемую базу можно регулировать таким образом, чтобы существенно снизить налогообложение австрийской компании.

НДС и налог на имущество аналогичны российским

НДС установлен Законом о налоге с оборота (Umsatzsteuergesetz 1994) и регулируется директивами (Umsatzsteuerrichtlinien 2000). Стандартная ставка этого налога в Австрии составляет 20 процентов. Иные ставки, равные 12 и 10 процентам, применяются при строго определенных операциях, а ставка 0 процентов – при экспорте.

Налоговые резиденты Австрии также несут обязанность уплаты налога на имущество, находящееся на территории Австрии. Стандартная ставка налога на имущество составляет 0,2 процента, умноженные на муниципальный коэффициент от 1 до 5.

Подоходный налог физлица взимается по прогрессивной ставке

С доходов сотрудников компаний, работающих на территории Австрии, удерживается подоходный налог (регулируется Законом о подоходном налоге 1988, BGBI.I. p. 1270 от 1997 года – Einkommensteuergesets) и уплачиваются взносы по социальному страхованию (Sozialsteuer).

Подоходный налог исчисляется исходя из дохода физического лица, уменьшенного на налоговые вычеты. Причем помимо социальных налоговых вычетов установлен также перечень допустимых расходов физического лица, на которые можно уменьшить налоговую базу. За счет этого эффективная ставка подоходного налога может быть снижена в разы.

В течение года шкала налогообложения дохода физических лиц выглядит следующим образом:

до 10 000 евро (около 442 тыс. руб.) – 0 процентов;

от 10 001 до 26 000 евро (от 442 тыс. руб. до 1,15 млн руб.) – 38,33 процента;

от 26 001 до 51 000 евро (от 1,15 млн руб. до 2,25 млн руб.)– 43,59 процента;

более 51 000 евро (свыше 2,254 млн руб.) – 50 процентов.

Обязанность по уплате взносов по социальному страхованию возложена на австрийских работодателей. Необлагаемый минимум – 47 160 евро в год (около 2,085 млн руб.) или 3930 евро в месяц (около 174 тыс. руб.) – взносы уплачиваются лишь с сумм, превышающих этот лимит.

Совокупная ставка страховых взносов составляет 21,7 процента для рабочих и 21,83 для служащих.

Австрия имеет соглашения об избежании двойного налогообложения со многими офшорами

В большинстве случаев соглашениями об избежании двойного налогообложения устанавливаются пониженные либо нулевые ставки на выплату дивидендов, процентов и роялти, которые, как правило, используются в качестве инструментов международного налогового планирования. Примечательно также, что Австрия имеет реально применяемые соглашения с такими низконалоговыми/офшорными странами как Барбадос, Белиз, Кипр, Лихтенштейн, Объединенные Арабские Эмираты, Швейцария.

Между правительствами Австрийской Республики и Российской Федерации заключена Конвенция об избежании двойного налогообложения от 13.04.2000 (ратифицирована Федеральным законом от 26.11.02 № 146-ФЗ). Ее положения, в частности, предусматривают, что прибыль австрийской компании, полученная в России от предпринимательской деятельности не через постоянное представительство, не облагается налогом у источника в России (ст. 7 Конвенции). То же самое справедливо и для российской компании в Австрии.

В отношении дивидендов допустимо взимать налог у источника не выше 15 процентов, а если сумма инвестиций в дочернюю компанию превысила 100 тыс. долларов США (около 3,35 млн руб.) и 10 процентов капитала – не выше 5 процентов (ст. 10 Конвенции).

На практике право на использование 5-процентной ставки можно получить и без взноса 100 тыс. долларов США в капитал российской компании. Для этого офшорная компания регистрирует российскую компанию, а затем продает свою долю в уставном капитале дружественной австрийской компании по цене более 100 тыс. долларов США. При этом доплата производится, например, векселем. Претензии по поводу разниц между размером уставного капитала и стоимостью долей российские налоговые органы предъявить не смогут – этот вопрос относится только к сторонам сделки купли-продажи акций.

При перечислении дивидендов из Австрии в Россию совокупный налог составит 15 или 9 процентов в зависимости от доли участия, так как 15 или 5 процентов у источника выплаты в Австрии можно будет зачесть в счет уплаты российского налога на прибыль, но не более 9 процентов. В определенных случаях он может быть снижен до 5 процентов, если дивиденды в России будут облагаться по ставке 0 процентов (подп. 1 п. 3 ст. 284 НК РФ). При выплате дивидендов из России в Австрию – 15 или 5 процентов (российский налог у источника).

Проценты и роялти подлежат налогообложению исключительно в стране-получателе (ст. 11 и 12 Конвенции).

Три примера использования автрийских компаний в налоговом планировании

Поскольку Австрия как таковая не является офшорной юрисдикцией, то для получения налоговой выгоды необходимо привлечение еще одной дружественной компании. В частности, мы рассмотрим три примера налоговой оптимизации с помощью компании из Объединенных Арабских Эмиратов, с которыми у Австрии заключено соглашение об избежании двойного налогообложения.

Если компания из Объединенных Арабских Эмиратов зарегистрирована на территории одной из свободных экономических зон (в настоящий момент на территории ОАЭ действуют 8 свободных экономических зон и 1 особая промышленная зона), то полученные ею, к примеру, дивиденды не будут облагаться налогами. Далее вся полученная прибыль без дополнительной налоговой нагрузки может быть переведена на личный счет конечного бенефициара.

Вместо компании из ОАЭ на практике часто используют кипрскую. Такая компания подпадает под действие Директивы ЕС о материнских и дочерних компаниях (90/435/EEC). То есть дивиденды, выплачиваемые кипрской компании, будут освобождены от налогообложения в Австрии. На Кипре доход в виде дивидендов также не будет облагаться налогами при условии выполнения требований Закона о специальном взносе на оборону. При дальнейшем перечислении средств бенефициару не нужно удерживать налоги, если деятельность иностранной компании-получателя не образует постоянного представительства на Кипре либо бенефициар не является резидентом Кипра.

Распределение прибыли между учредителями. Компания из Объединенных Арабских Эмиратов владеет австрийской компанией (см. схему 1). Последняя в свою очередь инвестирует в российскую дочернюю компанию сумму, эквивалентную не менее 100 тыс. долларов США, либо покупает долю в ее уставном капитале на вторичном рынке. Российская компания при выплате дивидендов австрийской удержит налог у источника по ставке лишь 5 процентов (п. 2а ст. 10 Конвенции).

Если австрийская компания владеет более чем 10 процентами капитала российской организации на протяжении календарного года, полученные дивиденды будут освобождены от налогообложения в Австрии.

При дальнейшем распределении дивидендов в компанию, зарегистрированную в ОАЭ, применяется Соглашение об избежании двойного налогообложения между Австрийской Республикой и Объединенными Арабскими Эмиратами от 29.07.04. Статья 10 Соглашения предусматривает, что налог на распределяемые дивиденды удерживается в стране – получателе дивидендов, то есть в ОАЭ. А как уже было сказано выше, компания, зарегистрированная в свободной экономической зоне в ОАЭ, не уплачивает налог с полученных от австрийской компании дивидендов.

Безналоговая продажа акций или долей российской компании. Известно, что прибыль от продажи акций или долей в России облагается налогом по ставке 20 процентов. А в случае продажи отдельного актива, к примеру недвижимости, помимо налога на прибыль возникает еще и обязанность по уплате НДС по ставке 18 процентов. Для оптимизации налогообложения при продаже бизнеса или имущественного комплекса (при этом имеет смысл выделить актив в отдельное юридическое лицо) можно использовать уже рассмотренную структуру группы компаний (см. схему 2).

В случае продажи австрийской материнской компанией акций или долей российской дочки российскому же покупателю прибыль облагается налогом только на территории Австрии (п. 4 ст. 13 Конвенции). Причем вне зависимости от того, какую долю составляет недвижимое имущество в капитале российской компании (письмо УФНС по г. Москве от 17.12.07 № 20-12/121031). Указанный доход на территории России налогом на прибыль не облагается. Как уже было сказано выше, доходы от продажи акций или долей в зарубежных компаниях в Австрии налогами также не облагаются.

После продажи российской компании полученная материнской компанией прибыль распределяется в качестве дивидендов в ОАЭ или на Кипр аналогично предыдущему примеру. Как итог: офшорная компания получает чистую прибыль от продажи российской компании с существенной налоговой экономией.

Перевод прибыли в офшорную компанию с помощью займа. Например, офшорная компания в ОАЭ предоставила заем австрийской материнской компании, которая в свою очередь передала его российской «дочке» по чуть большей ставке (см. схему 3).

При этом проценты, выплачиваемые российской фирмой по договору займа, будут облагаться налогом на прибыль только на территории Австрии (ст. 11 Конвенции). Для российской же компании данные выплаты – внереализационный расход (подп. 2 п. 1 ст. 265, п. 1 ст. 269 НК РФ). Однако при этом стоит учитывать, что в России в отношении аффилированных лиц применяются правила тонкой капитализации по контролируемой задолженности (п. 2 ст. 269 НК РФ). Поэтому при построении подобной схемы целесообразно избегать аффилированности австрийской и российской компаний либо скрыть ее (например, через заем от другой австрийской компании, контролируемый тем же бенефициаром через цепочку офшорных компаний). Очевидно, что в последнем случае возникает некоторый риск предъявления налоговых претензий в России.

При выплате процентов из Австрии в ОАЭ налога у источника в Австрии не возникнет – данный доход облагается налогом в ОАЭ (ст. 11 Соглашения). Австрийская компания уплатит лишь местный корпоративный налог с разницы между полученными и уплаченными процентами. В случае если прибыль австрийской компании составит 1–2 процента от суммы займа, эффективная налоговая ставка в Австрии составит 0,25–0,5 процента (1% ? 25 % или 2% ? 25%).

Дивиденды могут не облагаться налогами

в Австрии, даже если «дочка» вообще не платит налогов у себя в стране, то есть является офшорной

Нераспределенная прибыль дочерней офшорной компании ни в коем случае не может быть обложена налогами в Австрии

Австрия имеет реально применяемые соглашения об избежании двойного налогообложения с такими офшорными странами как Барбадос и Белиз

СХЕМА 1. Распределение прибыли между учредителями с минимальным налогообложением

СХЕМА 2. Безналоговая продажа акций или долей российской компании

СХЕМА 3. Перевод прибыли в офшорную компанию с помощью займа

Читайте также: