Направление списания ндс не принимаемого к ну статья расходов

Опубликовано: 01.05.2024

Необходимость списания «зависшего» в учетных данных НДС, не принятого к вычету, возникает нередко. По какой бы причине ни произошел отказ в вычете, эти суммы должны быть списаны своевременно, в противном случае фирма будет вынуждена давать объяснения внешним пользователям, изучающим ее бухгалтерскую отчетность. Значительные суммы не принятого к вычету НДС могут свидетельствовать о небрежном ведении учета, негативно влиять на престиж фирмы.

Проводки с примером

Предположим, фирма приобрела у поставщика материалы на сумму 180 000 рублей, в т.ч. НДС 20%. Поставщик не отразил операцию в продажах (т.н. налоговый разрыв), и в результате фирме было в вычете отказано. 180 000: 1,2 = 150 000 руб. 180 000 – 150 000 = 30 000 руб.

Вопрос: Допустимо ли включить в договор поставки условие о возмещении поставщиком покупателю суммы НДС, не принятого к вычету покупателем в связи с невыполнением поставщиком своих налоговых обязанностей?

Посмотреть ответ

- Д10 К60 — 150 000 руб.

- Д19 К60 — 30 000 руб. — оприходованы ТМЦ и выделен НДС по ним.

- Д68 К19 — 30 000 руб. — входной НДС предъявлен к вычету.

После проверки ИФНС и отказа в вычете:

- Д68 К19 — 30 000 руб. — проводка сторнируется.

- Д91 К19 — списание в затраты НДС.

Вместо 91 может использоваться счет 99.

Отметим, что по налоговому законодательству контрагент может прислать подтверждающий счет-фактуру не сразу, а в течение 3-х лет. Списание НДС целесообразно проводить не раньше, чем истечет этот срок.

Вопрос: Может ли продавец в случае возврата ему товаров, не принятых покупателем на учет, уменьшить налоговую базу, а не принимать НДС к вычету в порядке п. 5 ст. 171 и п. 4 ст. 172 НК РФ?

Посмотреть ответ

По умолчанию «зависший» НДС не отражается в расчетах по налогу на прибыль (ст. 170 НК РФ):

- не уменьшает облагаемую сумму;

- не включается в затраты по товарам, услугам, работам.

Приведенная схема проводок соответствует нормам НК РФ.

Как избежать отказа в вычетах

Учетная практика по НДС свидетельствует, что отказ в вычете со стороны ИФНС может наступить в следующих случаях:

- счет-фактура от поставщика содержит ошибки;

- счет-фактура от поставщика отсутствует, а в документах на приход налог выделен;

- поставщик не отразил операцию в налоговой документации (в книге продаж);

- истек трехлетний срок предъявления НДС к вычету.

Риск отказа можно свести к минимуму, если:

- проводить предварительную сверку с контрагентами, в первую очередь постоянными, связанными с фирмой крупными сделками;

- хранить первичные бухгалтерские и налоговые документы в полном объеме;

- не пропускать сроки, указанные в законодательстве для вычетов по НДС.

Нюансы

Выделим некоторые особенности учета невозмещенного НДС. Если в документе на покупку выделен НДС, но при этом бухгалтеру ясно, что счетом-фактурой она подтверждена не будет (например, в акте, накладной), налоговая, с высокой долей вероятности, к вычету эту сумму не примет. Целесообразно сразу в момент обнаружения безнадежной суммы ее списать на 91 счет.

НДС по командировкам принимается к вычету (ст. 264-1(12) НК РФ). Из подтверждающих документов должно быть ясно видно, что эти затраты связаны с производственной деятельностью. Если такая информация отсутствует, можно сразу списывать налог на 91 счет, поскольку ИФНС не возместит его.

Еще один нюанс, связанный с командировками. Налоговая настаивает, что операция, по которой возмещается налог, должна быть подтверждена счетом-фактурой, предъявленным фирме, или бланком строгой отчетности, оформленным аналогично чекам ККТ, где НДС обязательно должен быть выделен. Судебные органы вступают в полемику с контролирующими и рядом своих решений отменяют это требование, указывая, что может быть принят к вычету и не выделенный отдельной строчкой в документе НДС (например, в квитанции). Такое решение озвучил, например ФАС МО (№КА-А40/6657-11 от 26/07/11 года), это не единственный судебный случай.

Когда НДС можно учесть в расходах

Ранее мы говорили, что НДС в расходах фирмы учесть нельзя. Существуют, однако, исключения из этого правила. В некоторых случаях предъявить к вычету НДС возможности нет, а списать на расходы возможно (по тексту ст. 170 НК РФ, п. 2,5, ст. 169-3(1), писем Минфина №03-07-07/72 от 02/11/10, 03-07-08/195 от 01/10/09, 03-11-06/3/227 от 03/09/09 г.):

- Суммы НДС, фактически уплаченные в момент ввоза товаров на территорию РФ, если они будут использованы, в свою очередь, в производстве товаров, не облагаемых налогом. То же самое касается и работ, услуг.

- Суммы НДС по приобретенным товарам, работам, услугам, если в дальнейшем они используются в производстве, реализации за пределами РФ.

- Фирма находится на спецрежиме, освобождена от уплаты налога. Здесь нужно иметь в виду, что счета-фактуры таким фирмам при покупке можно не выдавать, однако при условии, что между ими и продавцом заключено соглашение об этом.

- Приобретения будут использованы в операциях, не являющихся по НК РФ реализацией.

- В определенных НК РФ случаях НДС включают в затраты по прибыли банки, пенсионные фонды (негосударственные), страховые компании, клиринговые фирмы, участники фондового рынка, и др.

При формировании проводок корректным будет сначала выделить НДС, а затем отнести его на затраты.

Пример

Фирма приобрела сырье для производства товара на экспорт на сумму 240 000 рублей, в том числе НДС 20%

- Д10 К60 — 200 000 руб.

- Д19 К60 — 40 000 руб.

- Д10 К19 — 40 000 руб.

НДС полностью вошел в стоимость ТМЦ.

Внимание! НДС в затратах при УСНО «доходы минус расходы» отражается только после продажи актива, товара (ст. 346.16, 346.17, письмо Минфина №03-11-09/6275 от 17/02/14 года).

Как настроить учетную политику в 1С 8.3 Управление торговлей 11?

Смотрите видео инструкцию по этой статье на моём Ютуб-канале:

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

Учетная политика в 1С – это информация о системе налогообложения (ОСНО, УСН, ЕНДВ), задание метода оценки стоимости товаров (по средней или ФИФО – первым пришел и первым уйдет), а также политика учета НДС (если у вас общая система налогообложения).

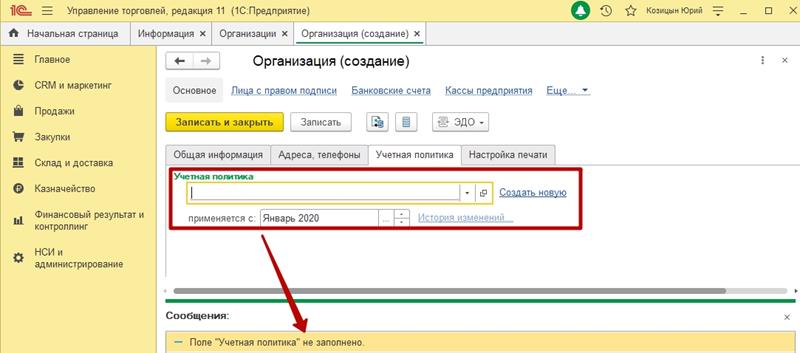

Данные об учетной политики в 1С обязательны к заполнению при создании новой организации в 1С Управление торговлей 11. Если не указать учетную политику, то программа будет выдавать ошибку при записи организации.

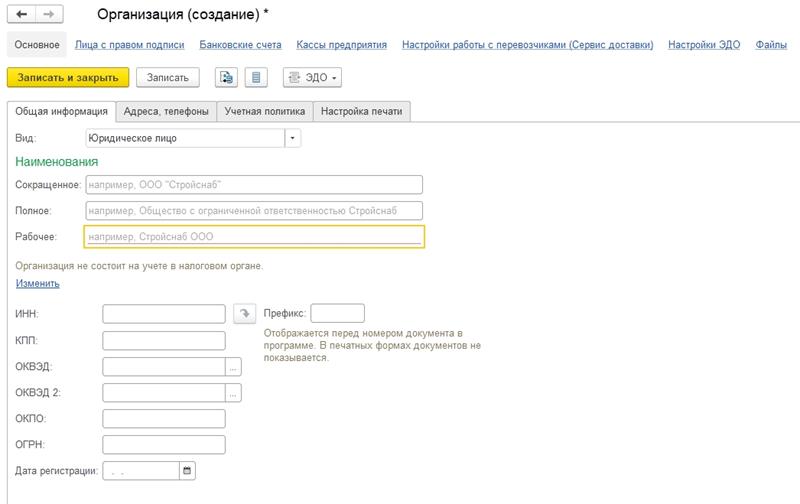

Шаг 1. Заполнение основной информации по организации.

Заполните основную информацию об организации на закладке «Общая информация». Здесь каждое поле говорит само за себя и отдельных пояснений не требует.

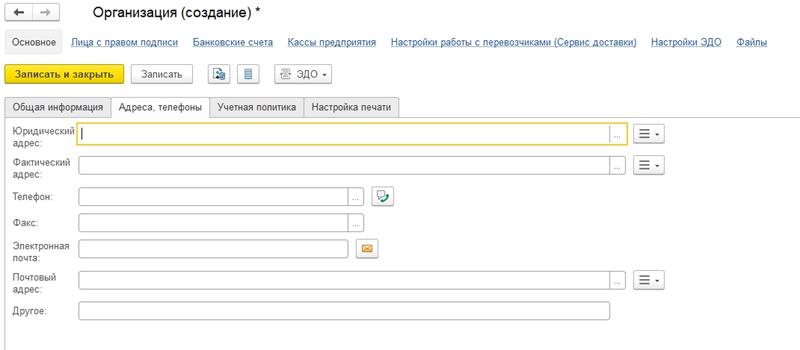

Шаг 2. Заполнение контактной информации.

На закладке «Адреса, телефоны» - укажите контактную информацию вашего юридического лица или индивидуального предпринимателя.

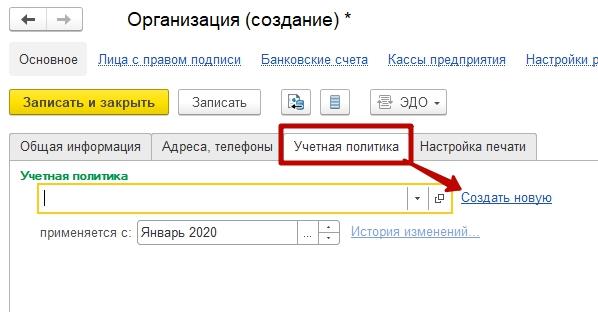

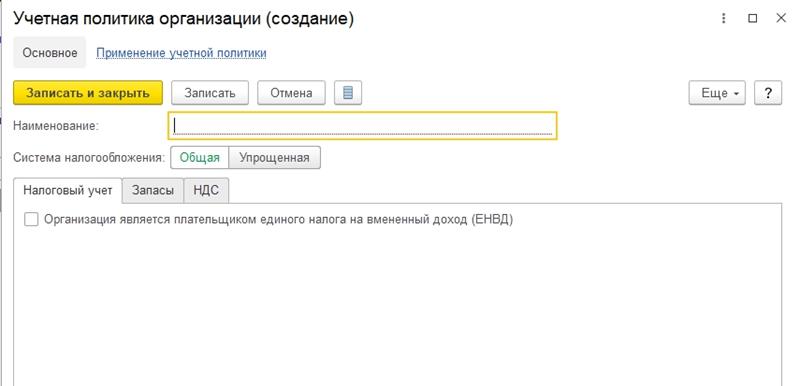

Шаг 3. Создание учетной политики в 1С

Теперь на закладке «Учетная политика», справа от одноименного поля нажмите ссылку «Создать новую».

Откроется новое окно «Учетная политика организации (создание)».

Шаг 4. Если упрощенная система налогообложения.

В поле «Наименование» укажите любое удобное для вас наименование, например - «Основная учетная политика».

Чуть ниже, справа от надписи «Система налогообложения» укажите свою систему: Упрощенная или Общая (когда вы регистрировали фирму, если не подавали заявление на переход на УСН, то ваша система налогообложения ОСНО).

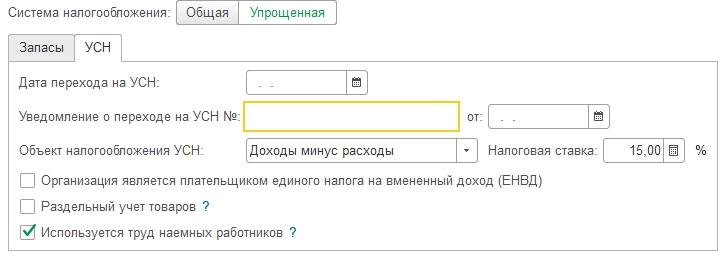

Если ваша система УСН, то всё сильно упрощается, вам будет доступно всего 2е закладки: «Запасы» и «УСН», на первой закладке оставьте все как есть, а на второй просто укажите дату перехода на УСН (или дату регистрации фирмы, если был переход при государственной регистрации организации), а также выберите Объект налогообложения УСН и выберите налоговую ставку УСН действующую в вашем регионе.

Внизу отметьте флажками: используется ли труд наемных сотрудников, являетесь ли вы плательщиком ЕНДВ и используете ли вы раздельный учет товаров (это сложная схема, когда часть товаров может относиться к разным системам налогообложения).

Шаг 5. Если общая система налогообложения.

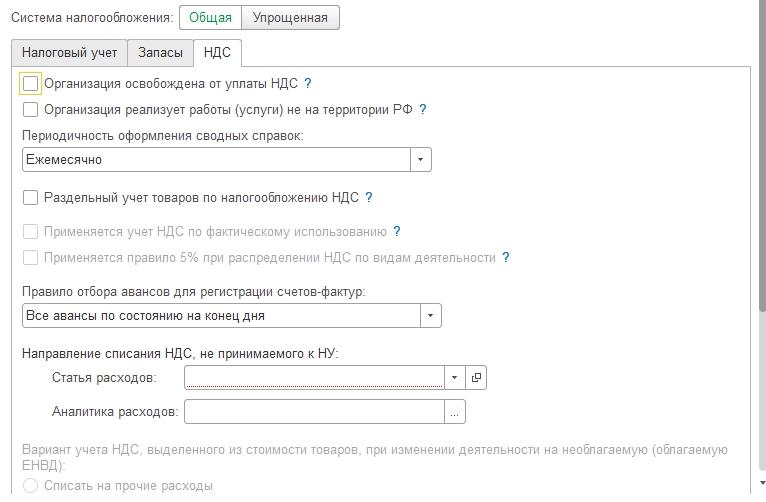

Если ваша система налогообложения «Общая» (ОСНО), то вам уже будут доступны 3 вкладки: «Налоговый учет», «Запасы» и «НДС».

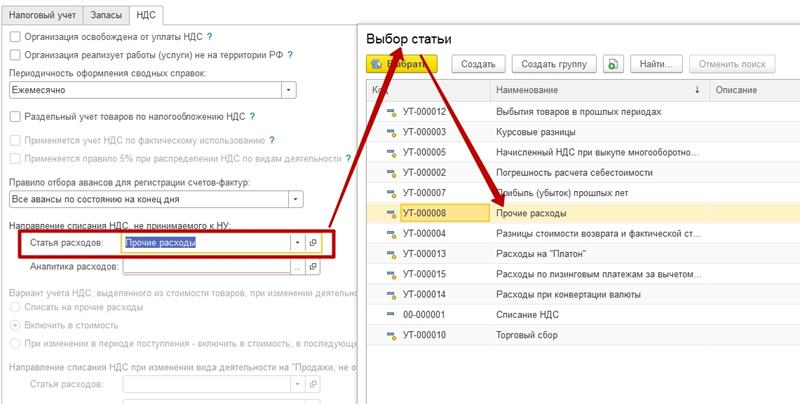

Если у вашей организации на ОСНО нет каких-либо особенностей учета, то все значения учетной политики в 1С оставляем по умолчанию. Единственное, на закладке «НДС» необходимо заполнить поле «Статья расходов» в разделе «Направление списания НДС, не принимаемого к НУ». Для этого можете просто выбрать предопределённую статью расхода «Прочие расходы».

Поле «Аналитика расходов» можно не заполнять.

Смотрите видео инструкцию по этой статье на моём Ютуб-канале:

Учетная политика - это свод правил бухгалтерского и налогового учета предприятия. Задается учетная политика в карточке организации: раздел НСИ и администрирование – НСИ – Сведения о предприятии. Если в одной базе ведется учет по нескольким организациям, тогда вместо сведений о предприятии будет указано – Организации:

Рисунок 1 – Доступ к справочнику Организации

Учетную политику можно создать для каждой организации отдельно. Если же учетная политика одинаковая, то можно использовать одну для всех организаций.

В карточке организации на закладке Учетная политика и налоги переходим по гиперссылке Создать новую:

Рисунок 2 – Создание новой учетной политики

В прикладном решении поддерживаются следующие системы налогообложения:

- Общая система налогообложения – ОСНО (не поддерживается учет предпринимателей, осуществляющих свою деятельность по индивидуальной схеме (ИП)).

- Упрощенная система налогообложения – УСН.

- Единый налог на вмененный доход – ЕНВД.

Рисунок 3 – Выбор системы налогообложения

- Для начала рассмотрим настройку учетной политики при ОСНО

- Вкладка Налоговый учет:

Здесь устанавливаете флажок, если в организации применяется ЕНВД. Также указывается база распределения расходов по видам деятельности, которые невозможно отнести к конкретным видам.

Далее необходимо выбрать один из вариантов ведения учета расчетов по налогу на прибыль организаций:

- не ведется - для организаций, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность;

- Ведется балансовым методом - рекомендуемый вариант (построен на основе Рекомендации № Р-102/2019-КпР "Порядок учета налога на прибыль" Фонда НРБУ БМЦ);

- Ведется балансовым методом с отражением постоянных и временных разниц – требуется отражать в учете информацию о постоянных и временных разницах в стоимости активов и обязательств;

- Ведется затратным методом (методом отсрочки) - основанный на сравнении доходов (расходов) отчетного периода, определенных для целей бухгалтерского учета и для целей налогообложения прибыли.

Также необходимо выбрать метод начисления амортизации в налоговом учете:

- линейный;

- нелинейный.

![Настройка налогового учета при ОСНО]()

Рисунок 4 – Настройка налогового учета при ОСНО

На данной вкладке выбираем один из вариантов расчета себестоимости товаров при списании:

- средняя за месяц

- ФИФО

Для использования партионного учета в учетной политике нужно выбрать вариант «ФИФО».

В случае установки флага Сборка товаров через счет 20 операции отражаются с использованием транзитного счета 20. При снятом флаге проводки формируются в прямой корреспонденции между счетам учета номенклатуры:

![Выбор метода списания товаров]()

Рисунок 5 – Выбор метода списания товаров

Если организация освобождена от НДС, то необходимо установить флаг Организация освобождена от уплаты НДС. В этом случае входной НДС при закупке включается в стоимость товаров (услуг), реализация осуществляется Без НДС.

Если предприятие осуществляет деятельность с разным порядком налогообложения (реализацию товаров «Без НДС», применяет ЕНВД, и т.д.), то необходимо установить флаг Раздельный учет по налогообложению НДС.

Если применяется раздельный учет НДС и необходимо вести раздельный учет входящего НДС по постатейным производственным расходам, то необходимо установить флаг Раздельный учет постатейных производственных затрат по налогообложению НДС .

Если применяется раздельный учет постатейных производственных затрат по налогообложению НДС и применяется особый порядок учета НДС для продукции с длительным циклом производства, то необходимо установить флаг Учет НДС длительного цикла производства.

Если применяется раздельный учет НДС, доступна установка флага Применяется учет НДС по фактическому использованию. В этом случае входной НДС при поступлении не принимается к вычету, а дожидается точного определения вида деятельности при реализации (потреблении) товаров.

Флаг 5% порог при распределении НДС по видам деятельности определяет возможность отнесения всей суммы НДС на принятие к вычету, в том случае, если выручка от реализации по необлагаемым НДС видам деятельности в текущем налоговом периоде не превысила 5% от общей суммы выручки по организации.

Правило отбора авансов для регистрации счетов-фактур определяет, в течение какого времени незачтенный аванс учитывается без формирования Счета-фактуры на аванс. Выбранное значение влияет на необходимость формирования документов в Помощнике по учету НДС.

При списании НДС на расходы в первичных документах статья расходов и аналитика расходов в документах не указываются. Эти параметры отражаются в настройке учетной политики в разделе Направление списания НДС, не принимаемого к НУ закладки НДС.

Вариант учета НДС, выделенного из стоимости товаров, при изменении вида деятельности на не облагаемую НДС определяет порядок учета при соответствующих сменах вида деятельности партий товаров. Выбранный порядок учета определяет политику отнесения НДС, как уже принятого к вычету (подлежащего восстановлению), так и еще не принятого, но выделенного из стоимости товаров. В зависимости от выбранного варианта доступны к настройке статьи и аналитики отнесения НДС.

![Настройка учета по НДС]()

Рисунок 6 – Настройка учета по НДС

На данной вкладке выполняется настройка детализации расчетов с работниками на счете 70 «Оплата труда». Если флаг установлен, то документ Отражение зарплаты в финансовом учете должен содержать данные по работникам.

Если необходимо формировать проводки при взаимозачетах через 76 счет, тогда нужно установить данный флажок.

![Настройка расчетов]()

Рисунок 7 – Настройка расчетов

Флаг Формировать резервы по сомнительным долгам в бухгалтерском учете определяет необходимость отчисления в резервы по сомнительным долгам по дебиторской задолженности с настраиваемой периодичностью по бухгалтерскому учету. Порядок оценки задолженности по бухгалтерскому учету задается в отдельной форме при нажатии на гиперссылку Настроить порядок оценки задолженности.

Флаг Формировать резервы по сомнительным долгам в налоговом учете определяет необходимость отчисления в резервы по сомнительным долгам по дебиторской задолженности с настраиваемой периодичностью по налоговому учету. Если срок задолженности от 45 до 90 дней (включительно), то отчисляется 50% от суммы долга, свыше 90 дней - 100% от суммы долга. При расчете учитывается норма в 10% от выручки. В случае применения организацией ПБУ 18/02 Учет расчетов по налогу на прибыль, поле Вид разниц ПБУ 18/02 задает на постоянных или временных разницах будут отражаться различия между бухгалтерским и налоговым учетом.

Ведение оценочных обязательств (резервов) отпусков возможно как в бухгалтерском, так и в налоговом учетах. Доступно два метода расчета обязательств:

- Нормативный метод: при использовании этого метода в учетной политике определяется некая величина - Норматив от ФОТ. Сумма резерва ежемесячно вычисляется исходя из фактического фонда оплаты труда расчетного месяца и норматива. Полученная величина увеличивается на сумму страховых взносов.

- Метод обязательств: сумма резерва рассчитывается ежемесячно исходя из средней заработной плата работника и количества дней отпуска, которые положены за отработанный период. Полученная величина увеличивается на на сумму страховых взносов.

Для налогового учета используется только нормативный метод, для которого требуется указать Ежемесячный процент отчислений (норматив) и Предельную сумму отчислений в год. Настройки расчета оценочных обязательств доступны только при использовании встроенной подсистемы расчета зарплаты. Если кадровый учет и расчет зарплаты выполняется во внешней программе, то рассчитанные суммы резервов и выплат за счет резервов вносятся в документы Начисление оценочных обязательств и Отражение зарплаты в финансовом учете.

![Настройка учета резервов]()

Рисунок 8 – Настройка учета резервов

При выборе УСН настройки по учету Запасов, Расчетов и Резервов заполняются по аналогии с ОСНО.

При УСН отсутствует вкладка по настройке НДС, Налоговый учет и добавляется вкладка УСН:

![Заполнение вкладки УСН]()

Рисунок 9 – Заполнение вкладки УСН

На данной вкладке необходимо указать дату перехода на УСН и данные уведомления.

Далее нужно выбрать вариант УСН: Доходы или Доходы и расходы.

Также программа предлагает максимальный процент налога по умолчанию, но его можно изменить при необходимости.

При установленной настройке используется труд наемных работников – индивидуальные предприниматели, без работников, которые применяет УСН доходы, могут уменьшить налог на величину страховых взносов. В данном случае размер налогового вычета составит 100%.

После записи учетной политики, необходимо указать период, с которого она действует:

![Период применения учетной политики]()

Рисунок 10 – Период применения учетной политики

Письмо Министерства финансов РФ № 03-03-06/1/7684 от 06.02.2020

В общем случае сумма НДС в расходы, учитываемые в целях налогообложения прибыли организаций, не включается. Такая возможность имеется, но только в порядке, установленном статьей 170 НК РФ, в отношении НДС, который не принимается к вычету, а включается в стоимость товара.

НДС, предъявленный продавцами при продаже товаров, не учитывается в расходах при расчете налога на прибыль (п. 1 ст. 170 НК РФ). Исключение составляют случаи, когда входной НДС включается в стоимость товаров. Тогда он попадает в расходы при списании материальных ценностей в производство или в составе амортизационных отчислений. Случаи, когда сумму входного НДС включают в стоимость товаров, перечислены в пункте 2 статьи 170 НК РФ. Хотя случаев, когда входной НДС нельзя принять к вычету, в жизни значительно больше.

Освобождение от НДС

Первый случай – это когда купленные товары (работы, услуги) используются при производстве или реализации товаров (работ, услуг), освобожденных от НДС.

Например, фирма, занимающаяся исключительно куплей-продажей ценных бумаг, приобрела канцтовары. Ценные бумаги не облагаются НДС, следовательно, налог, который был предъявлен поставщиком канцелярских товаров, к вычету не принимается, а включается в состав расходов фирмы.

Не получится принять входной НДС к вычету и при озеленении территории. У организаций и предпринимателей нет права на вычет, поскольку растения не используются в операциях, облагаемых НДС, то есть не выполняются требования пункта 2 статьи 171 НК РФ (см. письмо Минфина от 18.10.2011 № 03-07-11/278). Хотя если озеленение было проведено по предписанию контролирующих инстанций (местной администрации, комитета по благоустройству, Госстройндзора и пр.), то НДС можно вычесть.

При этом должен быть документ, содержащий соответствующие предписания.

Например, одна из московских компаний смогла доказать свою правоту в суде, предъявив в качестве аргумента заключение Москомархитектуры. В документе говорилось, что условием для принятия здания в эксплуатацию является озеленение прилегающей к нему территории. При подобных обстоятельствах судьи признали вычет «входного» НДС обоснованным (см. постановление ФАС Московского округа от 26.01.2009 № КА-А40/13294-08).

Покупатель не платит НДС

Второй случай – это когда фирма, которая приобрела товары (работы, услуги), применяет один из спецрежимов или не является плательщиком НДС на основании статьи 145 НК РФ.

Пример 1. Покупка товара при УСН

Фирма, перешедшая на УСН, приобрела хлебобулочные изделия для перепродажи на общую сумму 11 000 руб. (в том числе НДС – 1000 руб.).

«Упрощенцы» плательщиками НДС не являются.

Следовательно, сумма налога, предъявленная продавцом, к вычету не принимается, а включается в стоимость товара и спишется при его реализации.

Товар приобретен для использования в необлагаемых операциях

Третий случай – специальное приобретение товаров (работ, услуг) для операций, которые по НК РФ в налоговую базу не включаются и, следовательно, не облагаются НДС.

передача имущества в качестве вклада в уставный капитал другой фирмы, а также в качестве вклада по договору о совместной деятельности;

безвозмездная передача имущества органам государственной власти и местного самоуправления;

передача имущества некоммерческим организациям на осуществление уставной деятельности, не связанной с предпринимательством.

Пример 2. Оплата доли в уставном капитале

АО «Акация» является учредителем ООО «Сирень».

Величина доли «Актива» в уставном капитале «Пассива» – 59 000 руб.

Согласно учредительному договору, в качестве оплаты своей доли в уставном капитале «Акация» вносит партию материалов.

Соответствующие материалы «Акация» приобрела за 60 000 руб. (в том числе НДС – 10 000 руб.).

НДС, предъявленный поставщиком материалов, бухгалтер «Акации» к вычету не принимает, а учитывает в их стоимости.

Проводки в данном случае будут такими:

– 60 000 руб. – оприходованы материалы (включая НДС);

– 60 000 руб. – списана балансовая стоимость материалов, переданных в качестве вклада в уставный капитал;

– 60 000 руб. – вклад в уставный капитал отражен в составе финансовых вложений.

Ситуация для банков

Это ситуация, когда товары (в том числе основные средства, нематериальные активы и имущественные права), купленные банками, реализуются ими до начала использования в банковских операциях, до сдачи в аренду, а также до ввода в эксплуатацию. Причем такие банки должны иметь право применять пункт 5 статьи 170 НК РФ, то есть включать в расходы, учитываемые при исчислении налога на прибыль, суммы НДС, которые уплачены поставщикам по приобретаемым товарам (работам, услугам). При этом вся сумма налога, выставленная ими по операциям, облагаемым НДС, подлежит уплате в бюджет.

Когда порядок не действует

Есть случаи, когда НДС к вычету не принимается, но порядок, прописанный в статье 170 НК РФ об отнесении НДС в стоимость приобретенных ценностей не действует.

Нередко организации покупают товары в розничных магазинах за наличный расчет, например, для хозяйственных нужд, и магазин выдает кассовый чек, в котором сумма НДС указана отдельной строкой. Как поступить с этим НДС: заявить по нему вычет или учесть в составе расходов при расчете налога на прибыль?

Ни того, ни другого делать нельзя.

По общему правилу вычеты по НДС производятся на основании счетов-фактур, выставленных продавцами при реализации товаров (п. 1 ст. 172 НК РФ). Налоговый кодекс не предусматривает каких-либо особенностей вычета НДС при покупке товаров в розницу. То есть входной НДС по товарам, купленным в розничной сети за наличный расчет, нельзя принять к вычету без счетов-фактур.

Организация не может учесть в стоимости товаров сумму НДС, указанную в кассовом чеке, и не принимаемую к вычету в отсутствие счета-фактуры. Случаи, когда у покупателя отсутствуют счета-фактуры по купленным товарам, в статье 170 НК РФ не упоминаются.

А отнести этот НДС в состав расходов не позволяет пункт 19 статьи 270 Налогового кодекса, который относит к расходам, не учитываемым при расчете налога на прибыль суммы налогов, предъявленных налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). Так рассудили финансисты в письме от 24.01.2017 № 03-07-11/3094.

Что же делать, если НДС нельзя отнести в стоимость товаров на основании статьи 170 НК РФ? Только одно: списать на прочие расходы и отразить постоянный налоговый расход.

Пример 3. Списание суммы НДС

Подотчетное лицо закупило в розничном магазине материалы на сумму 12 000 руб., в т. ч. НДС в сумме 2000 руб. В качестве подтверждающих документов были представлены кассовый и товарный чеки, в которых НДС был выделен отдельной строкой.

Руководитель утвердил авансовый отчет. Бухгалтер сделал проводки:

- 10 000 руб. (12 000 - 2000) – отражена стоимость материалов;

- 2000 руб. - отражена сумма НДС, выделенная в кассовом чеке по приобретенным материалам;

Дебет 91, субсчет «Прочие расходы» Кредит 71

- 2000 руб. - списана сумма НДС, выделенная в кассовом чеке по приобретенным материалам;

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на прибыль»

- 400 руб. (2000 руб. х 20%) – отражен постоянный налоговый расход.

И еще один случай. Речь идет о ситуации, когда организация имеет дебиторскую задолженность покупателей по оплате выполненных работ (оказанных услуг). Зачастую должники находятся в стадии банкротства, поэтому взыскать задолженность невозможно.

Однако по истечении срока исковой давности (три года) дебиторскую задолженность покупателей нужно списать. Возникает вопрос, может ли организация принять к вычету НДС, начисленный и уплаченный в бюджет при реализации этих услуг?

Нет, нельзя. Вычет НДС, предъявленного покупателю в связи с истечением срока исковой давности по оплате оказанных ему услуг, статьей 171 НК РФ не предусмотрен.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журналаНовые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

Принять НДС к вычету возможно при соблюдении ряда условий, прописанных в Налоговом кодексе. Но, как показывает практика, налоговики запросто находят повод для того, чтобы в вычете отказать. И тогда у компании возникает необходимость в списании НДС – суммы не принятого к вычету налога.

В каких случаях компании отказывают в вычетах, что делать в случае отказа и как в принципе не попадать в подобные ситуации – читайте в нашем материале.

Последствия отказа в вычете НДС

- недочетов в полученном от поставщика счете-фактуре;

- так называемого налогового разрыва – когда поставщик не отразил реализацию или аванс в своей книге продаж.

Чтобы оценить последствия отказа в вычете, достаточно вдумчиво посмотреть на расшифровку аббревиатуры НДС – это налог на так называемую добавленную стоимость. То есть неподтвержденный НДС априори не может быть отнесен на:

- расходы, уменьшающие налогооблагаемую прибыль (п. 1 ст. 170 НК РФ);

- стоимость товаров, работ или услуг (п. 2 ст. 170 НК РФ).

Таким образом, неучтенный НДС нельзя отразить в составе расходов, уменьшающих прибыль. Соответственно, в бухгалтерском учете списание НДС необходимо отразить в составе прочих расходов, уменьшающих прибыль (для проводок используется счет 91). По мнению инспекторов:

- в налоговом учете такой НДС отражать нельзя;

- налогооблагаемую прибыль НДС, не принятый к вычету, уменьшать не должен.

Для обоснования такого невыгодного для налогоплательщиков вывода инспекторы используют ссылку на пункт 19 статьи 270 НК РФ.

Однако на основании подпункта 1 пункта 1 статьи 264 НК РФ позицию налоговиков можно оспорить. При этом компании нужно доказать факт оплаты НДС. Например, можно предъявить платежное поручение. Кроме того, нужно будет подготовить контраргументы на доводы проверяющих.

Если компания – не микропредприятие

Поскольку не принятый к вычету НДС нельзя учесть при налогообложении прибыли, у компании будут возникать постоянные налоговые обязательства. На практике это означает, что большинству компаний из-за НДС, не принимаемого к вычету, грозит перспектива постоянных объяснений ИФНС разницы в размере прибыли компании.

Напомним, что бухгалтерскую и налоговую прибыль тщательно изучают:

- налоговые органы;

- внешние пользователи бухгалтерской отчетности.

Для того чтобы снизить подобные риски, к результатам, выдаваемым АСК НДС-2, лучше готовиться заранее, а именно:

- держать в порядке первичные документы;

- не пропускать 3-летний срок, когда НДС за прошлые периоды можно заявить к вычету.

Особенно важно отслеживать НДС за прошлые периоды, если компания была вызвана на налоговую комиссию по НДС, где инспекторы заявили, что АСК НДС-2 выявила подозрительные счета-фактуры, выписанные на компанию.

В последнее время такие предупреждения поступают нередко еще до того, как компания отразила в декларации счета-фактуры, вызывающие вопросы. Нередко налоговики убеждают гендиректоров, что в последующие три года спорные счета-фактуры возможно перестанут вызывать вопросы, и их можно будет предъявить к вычету.

Как избежать отказов в вычетах

Основной способ предотвратить возникновение неподтвержденного НДС – проводить сверки с контрагентами перед сдачей отчетности по НДС.

Такая сверка накануне декларационной кампании позволяет выявить:

- расхождения по суммам НДС;

- разрывы (отсутствие операции в декларации контрагента или отсутствие намерения у контрагента сдать саму декларацию).

Сверка с контрагентом по НДС сводит к минимуму риск возникновения претензий и отказа в применении вычетов.

Порядок в «первичке» – еще один обязательный пункт такой предварительной подготовки. И не только потому, что оправдательные документы – первое, что проверяют налоговики на «камералке» по НДС. Без первичных документов в принципе невозможно провести сверку с контрагентами.

Клиенты нашей компании могут воспользоваться преимуществами уникальной запатентованной технологии обработки первичных документов «Процессинг», которую применяет 1C-WiseAdvice. Указанная технология в режиме онлайн позволяет контролировать:

- наличие, полноту и качество первичных документов;

- оперативность и факт обработки первичных документов (упрощенно схема выглядит так – ничего не теряем, не забываем, не упускаем из виду).

Хранение истории движения любого документа – от поступления его к нам в офис до отражения его в учете предоставляет нашим клиентам дополнительный бонус. Такой подход позволяет:

- обеспечить оперативный контроль за состоянием «первички»;

- в максимально сжатые сроки подготовить документы, которые требует ИФНС в рамках камеральной проверки по НДС.

Разумеется, «Процессинг» использует и стандартные функции 1С, в частности позволяет делать замечания к качеству и наличию необходимых документов прямо в учетной программе (мы используем систему 1С). Удобный отчет о недостающих (требующих исправления) документах мы можем отправлять нашим клиентам:

- в любой момент времени;

- с любой периодичностью, заранее согласованной с клиентом.

Отметим, что в стандартной версии сервиса мы делаем это раз в месяц. Однако у некоторых клиентов есть доступ к 1С, и они сами в режиме онлайн могут видеть, что по факту происходит с их документами.

Регулярная обратная связь о состоянии первичных документов позволит Вам решать вопрос со сбором и корректировкой документов не в последний момент перед сдачей декларации по НДС, а в спокойном режиме – в течение отчетного квартала.

Читайте также: