Как исправить ставку ндс в счет фактуре

Опубликовано: 06.05.2024

Как известно, для ограниченного перечня продовольственных товаров, печатной продукции, медицинских товаров и товаров для детей ставка НДС установлена в размере 10%. Для большинства же товаров ставка НДС составляет 18%. На практике нередко бывают случаи, когда по тем или иным причинам бухгалтер неверно применил ставку налога.

Здесь возможны такие ситуации:

- применена заниженная (10% вместо 18%) ставка НДС;

- применена завышенная (18% вместо 10%) ставка НДС.

Рассмотрим каждую из этих ситуаций в отдельности.

Применена заниженная (10% вместо 18%) ставка НДС

Такая ошибка будет квалифицирована как неполная уплата НДС в бюджет.

Если ошибку выявят при налоговой проверке, это может повлечь за собой не только взыскание недоимки и пеней, но и финансовые санкции, предусмотренные статьей 122 Налогового кодекса РФ.

Как действовать, если вы выявили подобную ошибку, покажет пример.

ДЕБЕТ 62 КРЕДИТ 90-1

— 8000 руб. – доначислена выручка от продажи партии обуви;

ДЕБЕТ 90-3 КРЕДИТ 68 СУБСЧЕТ «РАСЧЕТЫ ПО НДС»

— 8000 руб. – доначислен НДС к уплате в бюджет.

Кроме этого, бухгалтер «Актива» должен сдать в налоговую инспекцию уточненную декларацию по НДС за II квартал.

В ней бухгалтер должен указать начисленный НДС в сумме 270 000 рублей (262 000 + 8000). Сумма вычетов по НДС не изменится. В результате сумма налога к уплате за II квартал увеличится до 45 000 рублей (270 000 – 225 000).

Однако такой способ исправления ошибки имеет много недостатков, и главный из них – покупатель может отказаться доплачивать по вновь выставленному счету-фактуре. Фактически это означает, что налог на добавленную стоимость продавцу придется доплачивать за счет собственных средств.

Поэтому на практике предпочтительнее использовать другой способ.

«Актив» может обратиться к «Пассиву» с просьбой заменить ранее составленные документы (договор, накладную, счет-фактуру). Суть такой замены заключается в том, чтобы, не меняя общей суммы договора, перераспределить суммы стоимости товара и налога на добавленную стоимость (исходя из предположения, что 110 000 руб. – это стоимость партии товара, включая сумму НДС по ставке 18%).

При этом соответствующие строки нового счета-фактуры будут выглядеть так:

| Графа счета-фактуры | Показатель |

| Стоимость товаров (работ, услуг), всего без налога | 93 220 руб. |

| Налоговая ставка | 18% |

| Сумма налога | 16 780 руб. |

| Стоимость товаров (работ, услуг), всего с учетом налога | 110 000 руб. |

Покупателю это выгодно: не доплачивая никаких денег продавцу, он сможет принять к вычету НДС по купленным товарам в большей сумме, чем прежде.

В этом случае нужно доначислить НДС на сумму 6780 рублей (16 780 – 10 000).

В уточненной декларации за II квартал по строке 010 и 120 нужно указать НДС в сумме 268 780 рублей (262 000 + 6780). Сумма вычетов по НДС не изменится.

В результате сумма налога к уплате за II квартал увеличится до 43 780 рублей (268 780 – 225 000).

Этот показатель укажите в строке 230 декларации.

Применена завышенная (18% вместо 10% или 0%) ставка НДС

Согласно официальной позиции контролирующих органов изменять установленную законодательством ставку налога по своему усмотрению нельзя. На это указывают в своих письмах специалисты Минфина России (письма Минфина РФ от 25 июля 2008 г. № 03-07-08/187, от 12 апреля 2007 г. № 03-07-08/76).

К аналогичному выводу пришел и Конституционный Суд России в Определении от 15 мая 2007 года № 372-О-П. Судьи указали: поскольку налоговая ставка является неотъемлемым элементом налогообложения, налогоплательщик не имеет права отказаться от ее применения или произвольно менять.

Президиум ВАС России в постановлении от 20 декабря 2005 года № 9252/05 пришел к заключению, что ошибочно предъявленные суммы НДС поставщиком (с использованием неправильной ставки) не могут быть приняты к вычету покупателем.

Позднее Президиум ВАС в постановлении от 25 февраля 2009 года № 13893/08 также указал, что счета-фактуры, содержащие неверную налоговую ставку, не соответствуют обязательным требованиям пункта 5 статьи 169 Налогового кодекса. Поэтому такие счета-фактуры не могут являться основанием для принятия к вычету НДС, предъявленного продавцом покупателю (п. 2 ст. 169 НК РФ).

Налоговики также поддерживают позицию финансистов и высших судей: «. при реализации товаров, подлежащих налогообложению по ставке 10 процентов, в случае указания в счете-фактуре налоговой ставки, не соответствующей размеру налоговой ставки, установленной пунктом 2 статьи 164 Кодекса, данный счет-фактура является не соответствующим требованиям подпунктов 10 и 11 пункта 5 статьи 169 Кодекса и, следовательно, не может являться основанием для принятия предъявленных сумм налога к вычету» (письмо ФНС РФ от 2 июня 2005 г. № 03-4-03/925/28).

Таким образом, если ваш продавец допустил ошибку, указав в счете-фактуре ставку 18% вместо положенных 10%, права на налоговый вычет по такому документу вы не имеете.

Обратитесь к продавцу с просьбой выставить новый счет-фактуру. В нем в строке 1 он должен указать номер и дату первоначального документа, а в строке 1а – порядковый номер и дату исправления. Получив исправленный счет-фактуру, его можно зарегистрировать в книге покупок в том периоде, когда он выставлен.

Кроме того, вы вправе потребовать от продавца вернуть сумму НДС, которая была уплачена по завышенной ставке, как неосновательное обогащение (постановление Президиума ВАС РФ от 9 апреля 2009 г. № 16318/08).

Если вы уже воспользовались вычетом по первоначальному счету-фактуре с неверной ставкой НДС, необходимо внести исправления в книгу покупок: «убрать» вычет из того периода, когда он был заявлен первоначально, оформив дополнительный лист, и заявить его в книге покупок текущего периода, зарегистрировав исправленный счет-фактуру. Также нужно представить в налоговую инспекцию уточненную декларацию по НДС.

Отметим, что особенно часто вопрос правомерности вычета НДС, выставленного по ставке 18% вместо 0%, возникает в отношении услуг, связанных с международными перевозками. Причем тот факт, что у компании-перевозчика отсутствует полный пакет документов для применения нулевой ставки (п. 3.1 ст. 165 НК РФ), не дает ему права на указание в счете-фактуре иной ставки налога (письме Минфина РФ от 17 июня 2009 г. № 03-07-08/134).

Предположим, что бухгалтер «Актива» обнаружил ошибку в августе того же года, то есть III квартале. В августе он должен сторнировать неверно начисленную выручку и сумму НДС, причитающуюся к уплате в бюджет, и сделать новые проводки с верными суммами:

ДЕБЕТ 62 КРЕДИТ 90-1

— 236 000 руб. – сторнирована неверно рассчитанная выручка;

ДЕБЕТ 90-3 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 36 000 руб. – сторнирован неверно начисленный НДС;

ДЕБЕТ 62 КРЕДИТ 90-1

— 220 000 руб. – отражена выручка от реализации партии мороженого;

ДЕБЕТ 90-3 КРЕДИТ 68 субсчет «Расчеты по НДС»

— 20 000 руб. – начислен НДС к уплате в бюджет.

Поскольку ошибка в учете привела к переплате НДС, уточненную декларацию за I квартал «Актив» может не представлять (п. 1 ст. 54 НК РФ).

Перерасчет НДС «Актив» сделает в периоде обнаружения ошибки, то есть в III квартале. Этот перерасчет войдет в показатели декларации по НДС за текущий III квартал.

Бератор нового поколения

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

То, что нужно каждому бухгалтеру. Полный объем всегда актуальных правил учета и налогообложения.

«Клерк» Рубрика НДС

Каждому из нас свойственно ошибаться. Ошибки в счетах-фактурах приводят к невозможности для покупателя принять соответствующие суммы налога на добавленную стоимость к вычету, тем самым заставляя налогоплательщика уплачивать в бюджет повышенные суммы налога на добавленную стоимость.

Вовремя не выявленная налогоплательщиком – покупателем товара (работы, услуги) ошибка, обнаруженная налоговыми органами в ходе проведения проверки, приводит к необходимости не только доплачивать в бюджет сумму налога, но и к оплате штрафных санкций. Одной из распространенных ошибок является ошибка в налоговой ставке.

Беда в том, что такая ошибка является источником неприятностей для покупателя товаров (работ, услуг), поскольку, во-первых, покупатель не сможет применить вычет по НДС, во-вторых, оплатит поставщику в составе цены товара сумму НДС по завышенной ставке.

Сегодня мы рассмотрим, как повлияет на покупателя ситуация, при которой поставщик ошибся в ставке НДС и предъявил в счете-фактуре 18% (вместо льготной ставки 10%), уплатил налог в бюджет и исправлять счет-фактуру и подавать «уточненку» отказывается.

Мы ответим на главный вопрос, по какой ставке зачесть НДС к вычету покупателю – по льготной или по той, что указана в счете - фактуре (18%). И как в этом случае взаимодействовать с налоговыми органами во избежание санкций?

Счет-фактура

Счет-фактура – необходима покупателю для того, чтобы иметь возможность уменьшить сумму исчисленного к уплате НДС на сумму налоговых вычетов (п. 1 ст. 169, ст. 172 НК РФ). В ст. 169 НК РФ прописаны все требования, предъявляемые к счетам-фактурам, и перечислены все обязательные реквизиты, которые этот документ должен содержать.

Требования, предъявляемые к счету-фактуре и предусмотренные п. 5,6 ст. 169 НК РФ являются необходимыми для принятия покупателем к вычету сумм налога, предъявленных продавцом.

Налоговая ставка является как раз одним из обязательных реквизитов счета-фактуры (подп. 10 п. 5 и подп. 6 п. 5.1 ст. 169 НК РФ). Налоговая ставка отражается в графе 7 табличной части счета-фактуры.

Указывает налоговую ставку в счете-фактуре продавец при ее выставлении в адрес покупателя, предъявив к оплате покупателю товаров (работ, услуг), имущественных прав соответствующую сумму налога (п. 1-3 ст. 168 НК РФ). Размеры налоговых ставок по налогу на добавленную стоимость установлены ст. 164 НК РФ.

Налогоплательщик не вправе самостоятельно изменить установленную налоговым законодательством ставку налога, соответственно счета-фактуры, выставленные с нарушением требований, предусмотренных п. 5 ст. 169 НК РФ, не могут служить основанием для налогового вычета, поскольку соответствующая налоговая ставка, в данном случае 18 процентов, указана в них неправомерно.

С 01 января 2010 года п. 2 ст. 169 НК РФ содержит еще норму об ошибках в счетах-фактурах, не являющихся основанием для отказа в принятии к вычету сумм налога.

Ошибки не должны препятствовать налоговым органам при проведении налоговой проверки идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю.

Как видим, налоговая ставка указана среди обязательных реквизитов, которые должна содержать счет-фактура. Продавец обязан предъявить к оплате покупателю товаров (работ, услуг), имущественных прав соответствующую сумму налога, указанную в ст. 164 НК РФ. Если ошибка в счете-фактуре препятствует налоговым органам при проведении проверки идентифицировать налоговую ставку, налогоплательщику будет отказано в налоговом вычете.

Вывод: Получив от поставщика счет-фактуру с неверно указанной налоговой ставкой и суммой налога, не принимайте НДС по такому счету-фактуре к вычету, самостоятельно исправления не вносите, и потребуйте от поставщика внести соответствующие исправления в разумный срок.

Как добиться от поставщика внесения изменений в счета-фактуры

Заключая договор с контрагентом, мы часто не задумываемся о его содержании, определяем основные условия, связанные с поставкой и оплатой, забыв о подробностях и частностях. Именно поэтому отношения между контрагентами остаются до конца неурегулированными.

Ведь, в договоре можно предусмотреть срок замены или исправления счета-фактуры, и ответственность за несвоевременное предоставление надлежаще оформленного счета-фактуры. Особенно это актуально тогда, когда согласно условиям договора покупатель оплачивает товары (работы, услуги) авансом. В этом случае приостановление оплаты – не аргумент, покупатель рискует остаться без документов, а поставщик безнаказанно может представить неверные документы или отказаться вносить в них необходимые исправления.

Предусмотрите штрафные санкции или в зависимости от количества дней просрочки представления правильного документа, или в фиксированной сумме за каждый не представленный своевременно документ. Это убережет Вас от дополнительного налогового бремени и ссор с поставщиком.

Обратите внимание, на тот факт, что цена договора является его существенным условием. Изменение цены возможно только в случаях и на условиях, предусмотренных договором (ст. 424 ГК РФ). Поэтому добавив к ранее оговоренной цене НДС по завышенной ставке, поставщик увеличивает стоимость товара.

Изменение стоимости товара можно приравнивать к изменению существенных условий заключенного договора купли-продажи (ст. 432 ГК РФ). Изменить цену договора можно только по соглашению сторон, что предусмотрено ст. 450 ГК РФ. Поэтому покупатель, который получает от поставщиков счета-фактуры с применением завышенной ставки НДС, имеет право в судебном порядке взыскать с последних суммы переплаты.

Что делать?

Самостоятельно исправлять входной счет-фактуру нельзя, поскольку это нарушает требования пункта 29 Правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость (утв. постановлением Правительства РФ от 2 декабря 2000 г. № 914). Рядом с исправлениями, внесенными в счета-фактуры, должна стоять виза руководителя и печать фирмы-продавца, а так же указана дата исправления.

Только получив от поставщика исправленный счет-фактуру, его можно зарегистрировать в своей книге покупок, причем именно в периоде внесения исправлений. Если вычет был произведен в периоде получения счета-фактуры с неверной ставкой, необходимо внести исправления в книгу покупок. Для этого вычет исключается из того периода, когда он был заявлен первоначально (путем оформления дополнительного листа к книге покупок), и заявляется в книге покупок текущего периода посредством регистрации в ней исправленного счета-фактуры.

На основании изменений, внесенных в книгу покупок, налогоплательщик обязан представить в налоговые органы корректирующую налоговую декларацию за тот налоговый период, за который был применен налоговый вычет по счету-фактуре, оформленному с ошибками. Вычет по исправленному счету-фактуре включается в налоговую декларацию за тот период, когда организация получила исправленный счет-фактуру.

В дальнейшем, отгружать товар в адрес покупателей организация должна включив в его стоимость сумму налога по соответствующим налоговым ставкам, указанным в ст. 164 НК РФ для определенных категорий товаров, независимо от того, какую ставку по НДС по этим товарам применил поставщик.

заместитель руководителя отдела консалтинга, главный эксперт по налогам и бухучету компании «Правовест Аудит», аттестованный аудитор, советник налоговой службы II ранга

На практике бывают случаи, когда в уже сданную декларацию нужно внести исправления. Такое случается, например, если был выставлен «лишний» счет-фактура либо, наоборот, не был заявлен вычет НДС. Бывают ошибки, связанные с неправильным заполнением счета-фактуры, его регистрацией с завышенной суммой НДС и некоторые другие. Как правильно поступить налогоплательщику в таких ситуациях рассмотрим в статье.

Обязательно ли делать уточнения и как это происходит?

- если ошибка привела к неуплате налога, в частности, когда в декларации была занижена сумма НДС к уплате (п. 1 ст.81 НК РФ).

если же налогоплательщик совершил иную ошибку:

- неверный номер и/или дата счета-фактуры;

- неправильный ИНН покупателя и др.

При этом, корректировки в книгу продаж/книгу покупок вносятся обязательно. Даже в тех случаях, когда уточненную декларацию можно не подавать.

Если подавать «уточненку» обязательно, то нужно:

1. внести исправления в книгу продаж или книгу покупок;

2. уплатить недоимку и соответствующие пени (п. 1 и п. 4 ст. 81 НК РФ);

3. предоставить уточненную декларацию.

Иногда исправления происходят во время камеральной проверки декларации по НДС. Это касается технических ошибок, не затрагивающих числовые показатели. Налоговая служба после выявления нестыковок запросит пояснения. В ответ на это требование налогоплательщик разъяснит и фактически исправит недочеты в разделах 8 и 9 декларации по НДС

Ситуация из практики.

Вопрос: налогоплательщик указал неправильный адрес контрагента, когда вносил счета-фактуры в бухгалтерскую программу. Стоит ли волноваться, что во время камеральной проверки декларации по НДС эта ошибка будет обнаружена?

Ответ: адрес контрагента не указывается ни в книге продаж, ни в книге покупок. Следовательно, декларация этот реквизит не содержит. Поэтому беспокоиться не стоит. Нужно просто внести исправления в бухгалтерскую программу.

Как внести исправления в книгу продаж и книгу покупок

Если выставленный счет-фактура не был зарегистрирован в книге покупок/продаж

Его нужно зарегистрировать в дополнительном листе к книге продаж/покупок квартала, в котором возникло право на вычет/ налоговая база по НДС.

Если оформлена реализация товара, которой не было

В дополнительном листе к книге продаж необходимо повторить «лишнюю» запись о счете-фактуре. При этом его числовые показатели указываются с отрицательным знаком.

Разъяснение ФНС: если выставленный счет-фактуру продавец не зарегистрировал в книге продаж, а покупатель в книге покупок, то никаких налоговых последствий у сторон сделки не возникает (Письмо ФНС РФ от 30 апреля 2015 г. № БС-18-6/499@). Иными словами, для аннулирования выставленного счета-фактуры достаточно аннулировать запись о нем в книге продаж.

Если указана неверная сумма НДС к уплате (зарегистрирован счет-фактура с некорректными числовыми показателями)

В дополнительном листе книги продаж (книги покупок) требуется повторить неправильные записи, но указать числовые показатели со знаком «минус». После чего нужно сделать правильную запись.

Если не заявлен вычет НДС

Сначала нужно разобраться: можно ли перенести этот вычет на следующий период или нет?

Так, например, вычет НДС по товарам (работам, услугам), указанным в п. 2 ст.171 НК РФ (НДС, предъявленный продавцами и «таможенный» НДС), можно заявить в течение 3 лет после отражения товаров (работ, услуг) в учете (п. 1.1 ст.172 НК РФ). Заявить такие вычеты можно как в текущем периоде, так и в уточненной декларации по НДС, если конечно сроки для вычета НДС не пропущены.Важно: такие вычеты можно заявлять частями в разных кварталах (Письмо Минфина России от 18.05.2015 № 03-07-РЗ/28263). Исключения — вычеты НДС по основным средствам, оборудованию к установке и (или) нематериальным активам. НДС по ним переносить можно, но заявлять его необходимо в полном объеме (Письмо Минфина России от 19.12.2017 № 03-07-11/84699).Вычеты, не указанные в п.1.1. ст.172 НК РФ, переносить на более поздний период не следует (Письма Минфина от 21.07.2015 № 03-07-11/41908, от 09.04.2015 № 03-07-11/20290). Если налогоплательщик забыл заявить их к вычету, то для реализации этого права нужно представить уточненную декларацию, а забытый счет-фактуру следует зарегистрировать в дополнительном листе книги покупок квартала, в котором возникло право на вычет.

Действия продавца:

1) выставить правильно заполненный счет-фактуру с тем же номером и датой;Обратите внимание: все показатели счета-фактуры заполняются так, как это должно быть с учетом всех необходимых правок. Только в строке 1а указывают номер и дату исправления счета-фактуры.2) внести исправления в книгу продаж того периода, в котором был зарегистрирован первоначальный счет-фактура. Напомним, что исправления книги продаж производятся в дополнительном листе книги продаж того квартала, в котором был зарегистрирован счет-фактура с ошибкой. Т.е. нужно аннулировать запись о неправильно заполненном счете-фактуре в книге продаж (его числовые показатели указываются с отрицательным значением);

3) зарегистрировать исправленный счет-фактуру;

4) представить уточненную декларацию по НДС, независимо от того как изменилась налоговая база по НДС (в большую или меньшую сторону).

Действия покупателя:

1) аннулировать запись о неправильно заполненном счете-фактуре (п. 3 и п. 5 Правил заполнения дополнительного листа книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

2) зарегистрировать исправленный счет-фактуру в дополнительном листе книги покупок за квартал, в котором был зарегистрирован счет-фактура до внесения в него исправлений (п. 4. и п. 9 Правил ведения книги покупок, применяемой при расчетах по налогу на добавленную стоимость, утв. Постановлением № 1137);

3) представить уточненную декларацию по НДС;По мнению автора, даже если покупатель принял к вычету НДС в меньшей сумме, чем указано в исправленном счете-фактуре, ему следует представить «уточнёнку» по НДС.Зачем покупателю уточненная декларация в данном случае?

- существенные ошибки в счете-фактуре не дают покупателю право на вычет НДС (п.2 ст.169 НК РФ). Поэтому, неважно получил покупатель исправленный счет-фактуру или нет, вычет по неправильно заполненному счету-фактуре невозможен. Следовательно, если покупатель принял к вычету НДС по такому счету-фактуре, он завысил сумму вычетов, т.е. совершил ошибку, которая привела к неуплате налога. Такие ошибки должны быть исправлены (п.1 ст.81 НК РФ).

- если у покупателя нет уточненной декларации по НДС, то его данные не сойдутся с данными декларации продавца.

Как составить уточненную декларацию по НДС?

В уточненную декларацию нужно включить: те разделы и приложения к ним, которые уже направлялись (с учетом корректировок) + иные разделы (приложения), если в них вносятся изменения/дополнения (п. 2 Порядка заполнения декларации по НДС, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее — Порядок заполнения декларации).

Таким образом, разделы 1-7 декларации по НДС представляются «снова» (с учетом необходимых исправлений).

Если при исправлении ошибок применялся дополнительный лист книги продаж/покупок, уточненную декларацию следует дополнить Приложением № 1 к разделу 9 (данными из доплиста книги продаж) и (или) Приложением № 1 к разделу 8 (данными из доплиста книги покупок). При этом в разделах с 8 по 12, если их исправлять не нужно, в графе 3 по строке 001 указывается признак актуальности сведений цифра «1», а в строках 005, 010 — 190 ставятся прочерки (п. 45.2 и др. Порядка заполнения декларации). Это значит, что данные из книги продаж и покупок, а также данные разделов 10-12 декларации (если они были включены в первоначальную декларацию) повторно загружать не нужно.

В Приложениях № 1 раздела 8 и 9 декларации по строке 001 указывается признак актуальности сведений цифра «0». В приложения № 1 к разделу 8 и разделу 9 будут загружены только данные дополнительных листов книги продаж/покупок.

Если к книге продаж или книге покупок за один и тот же квартал составлено несколько дополнительных листов (уточнения вносились 2 и более раз), в Приложениях № 1 к разделу 8 и (или) 9 информация из нескольких дополнительных листов отражается как один дополнительный лист. Т.е. в строках 090 — 300 Приложения № 1 к разделу 9 декларации отражаются данные, указанные в графах 2 — 8, 10 — 19 всех дополнительных листов книги продаж (п. 48.8 Порядка заполнения налоговой декларации по налогу на добавленную стоимость, утв. Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@). Соответственно заполняется и Приложение № 1 к разделу 8.

Вопрос клиента:

Как отразить в уточненной декларации по НДС сторно по счет-фактуре недобросовестного поставщика, ранее принятой к вычету в программе 1С: Бухгалтерия 3.0?

Ответ специалиста линии консультаций:

Бывают случаи, когда из ИФНС поступают требования о сдаче уточненной НД по НДС в связи с тем, что один или несколько поставщиков вашей компании не отражал к начислению НДС по тем счет-фактурам,

которые были приняты вашей организацией к вычету или вовсе подавал "нулевки" по НДС. Стоит заметить, что отказ в вычете НДС заказчику при наличии у подрядчика признаков

однодневки правомерен в случае, если налоговым органом будет доказано нарушение заказчиком пределов прав по исчислению налоговой базы и суммы налога, а также фиктивность проведенных операций.

Но в данной статье мы рассмотрим случай, когда "уточненку" действительно нужно подать, правомерность вычета доказать не смогли, но обоснованность расходов по учету налога на прибыль подтверждена.

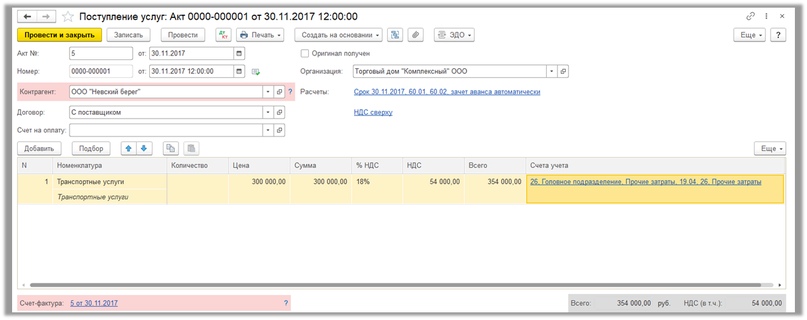

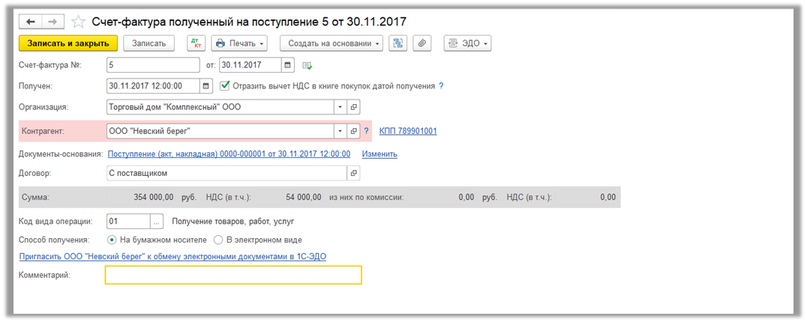

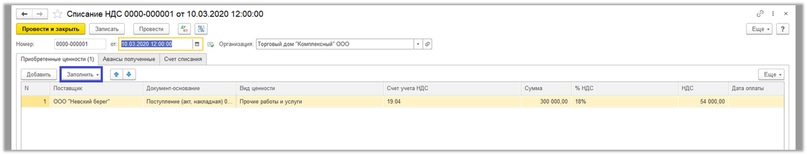

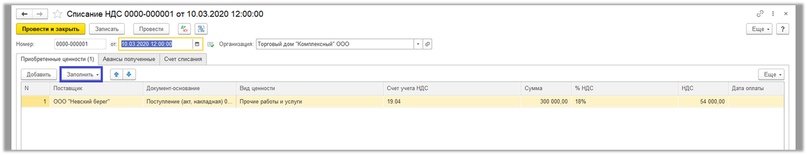

1. 30.11.2017 поставщик предоставил документы по транспортным услугам: акт и счет-фактуру.

2. Вычет по счет-фактуре отражён в книге покупок датой получения.

3. 05.03.2020 пришло требование из ИФНС о предоставлении уточненной декларации за 4 кв. 2017 в связи с тем, что контрагент ООО «Невский берег» не отражал в своей налоговой декларации информацию о реализации данных услуг.

Поставщик на связь не выходит, дополнительные доказательства для ИФНС не собрано и было принято решение подать уточненную налоговую декларацию по НДС за 4 кв. 2017, убрав данный вычет.

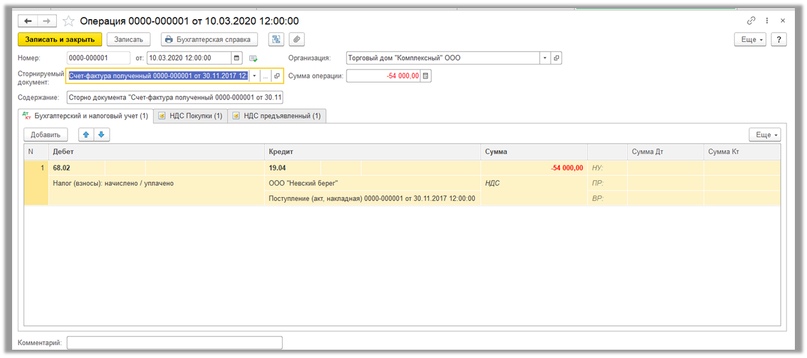

Для этого в разделе «Операции» открываем журнал «Операции, введенные вручную» и создаем новый документ «Сторно документа». Дата операции будет датой доп. листа в Книге покупок. В качестве сторнируемого документа выбираем Счет-фактуру полученный.

Автоматический заполняются сторно по проводкам – принятие НДС к вычету, а также сторно записей по регистрам накопления «НДС покупки» и «НДС предъявленный».

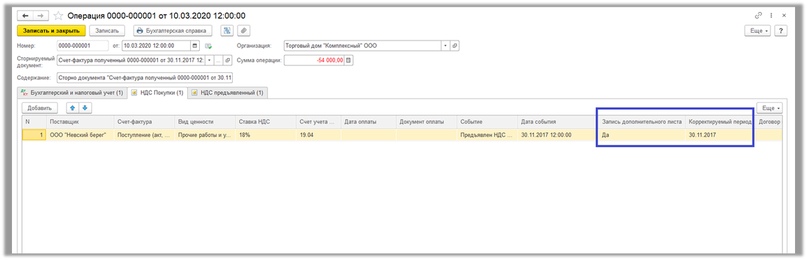

4. Переходим на вкладку «НДС Покупки» - именно этот регистр накопления отвечает за наличие записей в книге покупок в декларации и отчете Книга покупок. В столбце «Запись дополнительного листа» ставим значение «Да», а «Корректируемый период» выбираем тот, в котором был принят НДС к вычету, в данном случае – 30.11.2017.

5. После того как была сделана данная сторнирующая запись, на сч. 19.04 повис остаток по НДС по данному документу поступления. Данный НДС необходимо списать на расходы организации, не принимая их к налоговому учёту.

6. Для списания НДС на расходы используем документ «Списание НДС» в журнале документов «Регламентные операции по НДС» в разделе «Операции». Заполняем документ по поступлению по кнопке «Заполнить» той же датой, что и операция «Сторно документа».

7. На вкладке «Счет списания» выбираем счет учета 91.02 и статью «Списание выделенного НДС на прочие расходы». Обратить внимание, что данная статья не должна приниматься в расходах по налоговому учету.

Обращаем внимание, что списывать НДС необходимо именно этой операцией, а не ручными записями, иначе при заполнении следующей книги покупок будет подбираться снова данный документ поступления.

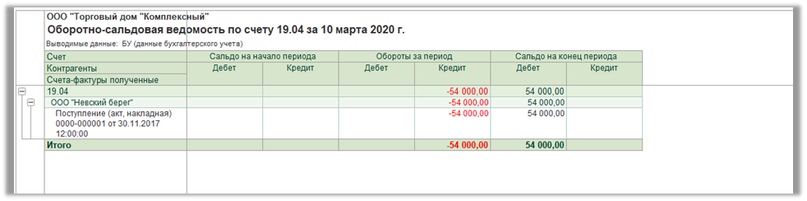

8. Теперь сальдо на сч. 19.04 нет, а запись доп. листа выглядит следующим образом:

Автор: Зайцева С. Н., эксперт информационно-справочной системы «Аюдар Инфо»

Можно и не исправлять

Согласно нормам законодательства исправлению подлежат ошибки, которые препятствуют покупателю получить вычет по НДС.

В силу абз. 2 п. 2 ст. 169 НК РФ ошибки в счетах-фактурах и корректировочных счетах-фактурах, не препятствующие налоговым органам при проведении проверки идентифицировать продавца, покупателя, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также ставку налога, не являются основанием для отказа в принятии к вычету сумм НДС (см. также Письмо Минфина России от 06.09.2018 № 03-07-11/63744).

Например, не требует исправлений счет-фактура, в котором неверно указан номер, поскольку такая опечатка не мешает идентифицировать продавца и покупателя, стоимость поставки, ставку и сумму налога (Письмо Минфина России от 12.01.2017 № 03-07-09/411).

Ошибка в дате составления счета-фактуры (допустим, указан месяц, относящийся к следующему кварталу) также не помешает налоговикам проверить основные показатели. Значит, не нужно исправлять документ или составлять новый. Данный вывод подтверждается абз. 4 п. 7 Правил заполнения счета-фактуры: в случае обнаружения в счетах-фактурах ошибок, не препятствующих налоговым органам идентифицировать продавца, покупателя товаров (работ, услуг), имущественных прав, наименование товаров (работ, услуг), имущественных прав, их стоимость, а также налоговую ставку и сумму налога, предъявленную покупателю, новые экземпляры счетов-фактур не составляются.

Заметим, если подобная ошибка выявлена в ходе налоговой проверки, инспекторы обязаны сообщить о ней налогоплательщику и потребовать представления (в течение пяти дней) необходимых пояснений или внесения соответствующих исправлений в установленный срок (п. 3 ст. 88 НК РФ).

В ответ на запрос инспектора налогоплательщик может дать пояснения к опечатке, допущенной в дате составления счета-фактуры. Однако не исключено, что, обнаружив ошибку (даже небольшую) в счете-фактуре, покупатель будет настаивать на том, чтоб продавец внес исправления в документ.

К сведению: в случае если продавец составил исправленный счет-фактуру при обнаружении ошибок, не препятствующих налоговым органам идентифицировать показатели, перечисленные в абз. 2 п. 2 ст. 169 НК РФ, такой счет-фактура в книге продаж не регистрируется.

Если продавец исправит недочет, счет-фактуру в книге продаж он может не регистрировать, на чем Минфин заострил внимание в Письме от 06.05.2019 № 03-07-11/32905. Но тогда у покупателя возникнут проблемы с вычетом, поскольку проверочная программа выявит налоговый разрыв.

В Письме № 03-07-11/32905 специалисты финансового ведомства отметили, что согласно п. 5.1 ст. 174 НК РФ в декларацию по НДС подлежат включению сведения, указанные в книге покупок и книге продаж налогоплательщика, что создает условия для налогового контроля за сведениями, содержащимися в налоговых декларациях продавцов товаров (работ, услуг) и их покупателей. Таким образом, в случае если продавцом исправленный счет-фактура, выставленный покупателю, в книге продаж не зарегистрирован и, соответственно, сведения этого счета-фактуры в налоговую декларацию не включены, то у покупателя оснований для применения вычетов по налогу не имеется.

Если исправлять, то как?

В иных случаях (независимо от характера ошибки: техническая или арифметическая) в счет-фактуру исправления вносятся путем составления нового документа.

Для заполнения строки 1 используют прежние данные: номер и дату из первичного экземпляра. В строке 1а указывают порядковый номер и дату исправления (см. абз. 3 п. 7 Правил заполнения счета-фактуры).

Что касается других строк и граф, то они заполняются с правильными значениями, а при необходимости в них включаются новые (не отраженные ранее) данные. В приведенном примере поставщик выпишет новый счет-фактуру под тем же номером и с той же датой, что были приведены в первичном экземпляре, в строке 1а укажет номер и дату исправления, а в строке 6б – ИНН и КПП покупателя.

Если же, допустим, исправляется ошибка, вызванная указанием неверной ставки налога, продавец заполнит не только строки 1 и 1а нового экземпляра счета-фактуры, но и графу 7 – внесет верное значение ставки. Остальные строки и графы должны, соответственно, содержать правильные значения.

Исправленный счет-фактуру визируют руководитель и главный бухгалтер или ИП либо иные уполномоченные на то лица (п. 6 ст. 169 НК РФ, п. 7 Правил заполнения счета-фактуры).

Если исправления вносятся в счет-фактуру, к которому ранее составлялся корректировочный счет-фактура, в исправленном счете-фактуре данные приводятся без учета сведений из корректировочных (п. 7 Правил заполнения счета-фактуры).

Согласно п. 6 Правил заполнения корректировочного счета-фактуры если ошибка допущена как в первоначальном, так и в корректировочном счете-фактуре, исправляются оба документа (к корректировочному также составляется исправленный).

О нюансах исправления счета-фактуры

А теперь остановимся на особенностях внесения изменений в счет-фактуру.

Во-первых, нужно помнить, что при внесении исправлений в счет-фактуру применяется та его форма, что действовала на дату составления первоначального счета-фактуры. На это указала ФНС в Письме от 07.06.2018 № СД-3-3/3806@ и Минфин в Письме № 03-07-11/32905.

Во-вторых, при исправлении технической ошибки, допущенной при оформлении «отгрузочного» счета-фактуры, в результате чего меняется стоимость товаров (работ, услуг), выставлять корректировочный счет-фактуру не нужно. В таких случаях «отгрузочный» счет-фактура исправляется в порядке, установленном п. 7 Правил заполнения счета-фактуры (письма Минфина России от 18.12.2017 № 03-07-11/84472, ФНС России от 23.08.2012 № АС-4-3/13968@, от 01.02.2013 № ЕД-4-3/1406@).

В-третьих, не нужно исправлять счет-фактуру, если стоимость отгруженных товаров (работ, услуг) изменилась не из-за ошибки, а, например, по согласованию сторон. В этом случае продавец должен выставить корректировочный счет-фактуру (п. 3 ст. 168 НК РФ).

К сведению: корректировочные счета-фактуры выставляются продавцами при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости отгрузки, в том числе из-за изменения цены (тарифа) и (или) количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, но не позднее трех лет с момента составления корректировочного счета-фактуры (п. 10 ст. 172 НК РФ). Поэтому, например, в случае изменения стоимости строительно-монтажных работ, выполненных подрядчиком и принятых заказчиком, подрядчик выставляет корректировочные счета-фактуры, в том числе при наличии «первички», подтверждающей изменение стоимости данных работ (Письмо Минфина России от 02.04.2019 № 03-07-10/22587).

К вопросу о налоговой декларации

Остановимся еще на одном моменте, который может возникнуть при внесении исправлений в счет-фактуру.

Если данные по первичному («ошибочному») экземпляру счета-фактуры уже отражены в декларации по НДС, исправления вносятся не только в сам счет-фактуру, но и в декларацию.

При этом стоит иметь в виду, что если недостоверные сведения, а также ошибки не приводят к занижению суммы налога, налогоплательщик вправе (не обязан) внести необходимые изменения в декларацию и представить в налоговый орган «уточненку» за тот налоговый период, в котором был зарегистрирован первичный счет-фактура в книге продаж продавца. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока (абз. 2 п. 1 ст. 81 НК РФ).

Вернемся к нашему примеру об ошибке в счете-фактуре в связи с неуказанием ИНН и КПП покупателя. В Письме № СД-4-3/5268@ ФНС отметила: поскольку в рассматриваемой ситуации выставление продавцом первичного счета-фактуры (без указания ИНН и КПП) не привело к занижению суммы НДС, подлежащей уплате в бюджет РФ у продавца, такой налогоплательщик-продавец вправе представить уточненную декларацию по НДС. В случае если продавец не представил «уточненку» и при налоговой проверке выявлены расхождения между сведениями из книги покупок покупателя и книги продаж продавца, они могут быть урегулированы посредством представления пояснений со стороны покупателя и продавца в соответствии с Письмом ФНС России от 06.11.2015 № ЕД-4-15/19395.

Если допущенные ошибки привели к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в декларацию и подать в налоговый орган уточненную декларацию в установленном порядке (абз. 1 п. 1 ст. 81 НК РФ).

Мы рассмотрели некоторые вопросы, которые могут возникнуть у продавца при исправлении им счета-фактуры, в котором обнаружена ошибка. Не стоит забывать, что при этом применяется форма, которая действовала на дату составления первоначального счета-фактуры.

Возможно, в связи с исправлением ошибок в счетах-фактурах возникнет обязанность по представлению уточненных налоговых деклараций.

Если продавец по просьбе покупателя исправляет в счете-фактуре несущественные ошибки, ему нужно зарегистрировать документ в книге продаж, в противном случае в вычете покупателю откажут.

Кстати, о вычетах НДС. В Письме № СД-4-3/5268@ ФНС напомнила, что налогоплательщик вправе заявить к вычету налог на основании счета-фактуры с внесенными в него исправлениями за любой из входящих в трехлетний срок налоговый период после принятия на учет покупки при наличии указанного счета-фактуры. Исправленный счет-фактура регистрируется в книге покупок в порядке, приведенном в п. 9 Правил ведения книги покупок (см. также Письмо Минфина России № 03-07-11/84472).

Читайте также: