Аск ндс 2 результаты

Опубликовано: 09.05.2024

![]()

«Клерк» Рубрика НДС

Почему же АСК НДС-2 до сих пор так и не победила «бумажный» НДС и поможет ли ей в этом новый Регламент? Давайте разберемся.

Во-первых, надо понимать, что АСК НДС-2 это поисковая система. У нее нет задачи кого-то побеждать, исключать, доначислять, ликвидировать. Она просто показывает налоговикам разрывы! А уже задача налоговиков как-то пресекать эти схемы. При помощи инструментов, которые даны в Налоговом кодексе, кстати! Это важно. Это значит что они не могут просто доначислить налоги на основании того, что в АСК НДС-2 разрыв. Хотя попытки такие они делали.

Во-вторых, существует неверное представление о работе АСК НДС-2. Многие думают что продавцы бумажного НДС постоянно находят лазейки в ее работе, а налоговики ее дорабатывают чтобы все лучше и лучше выявлять новые схемы. На самом деле, все не так.

Разрывы все АСК НДС-2 видела сразу, еще с 2015 года. Проблема в том, что налоговики не всегда могут достоверно выявить налогоплательщика, который наварился на этих «потерях» НДС в разрыве. Ведь очевидно, если воздействовать на контору, на которой случился разрыв, толку для бюджета будет мало. То есть АСК НДС-2 свое отрабатывает, а вот налоговики со своей задачей найти и пресечь не совсем справляются. Что и понятно, рук не хватает.

То есть, вся эта недолгая шестилетняя история эволюции администрирования НДС — это просто попытки налоговиков «монетизировать» тот пласт информации, который им предоставляет система. По сети гуляет внутренняя статистика налоговиков, из которой видно, что разрывы они видели все (ну «почти» все), просто отрабатывали только не более 10%. А потом с 2016 года уровень отработки вырос до 70%-80%.

Кратко напомню основные вехи этой эволюции. Сначала, как я уже сказал, налоговые органы делали робкие попытки доначислить просто на основании разрывов в АСК НДС-2. При этом надо помнить, что без выездной проверки этого сделать все равно бы не получилось. Но суды не оценили порыв налоговиков. Неудивительно, ведь в Налоговом кодексе об АСК НДС-2 ни слова.

Следующим заходом было пытаться доначислять в камеральных проверках, но такой способ тоже оказался ресурсозатратным, потому что налогоплательщики оспаривали эти доначисления, а возможностей по сбору доказательств в камеральной проверке у налоговиков несоизмеримо меньше. Опять рук не хватило.

Потом, как многие помнят, была история с тематическими проверками. Когда ВНП назначается не за три года, а за один квартал и по одному налогу (НДС) или по двум (НДС и налог на прибыль), но проверяют только подозрительные сделки. И ничего более.

Ну и последней итерацией стали побуждения. По сути, коллекторский способ, когда не надо соблюдать все процессуальные нормы, а достаточно припугнуть налогоплательщика и он уточнится и заплатит налоги в бюджет добровольно. Этот метод стал самым эффективным. В 2017 году в бюджет в результате побуждения поступило 50 млрд. рублей, в 2018 году 80 млрд. рублей, а в 2019 уже 130 млрд. рублей.

Для сравнения: по результатам проведения проверок (камеральных и выездных) в 2019 году в бюджет поступило 190 млрд рублей. Если тенденция сохранится, то в 2020 году побуждения должны догнать контрольные мероприятия (а с учетом приостановки проверок в связи с пандемией рискуют и обогнать).

Для целей повышения эффективности побуждений ФНС России ввела новые регламенты в 2019 (для отработки сложных разрывов) и в июне 2020 (для отработки разрывов и побуждения Выгодоприобретателей).

Какие новые проблемы ожидать налогоплательщикам в связи с новыми Регламентами?

1. Самый неприятный сюрприз — это запрет «замены» плохих контрагентов. Как это работает? Все проблемные места по конкретной инспекции попадают в сводный ежеквартальный отчет 2-МЭ (накопительно за 12 предыдущих кварталов). Соответственно, инспекция отрабатывает их на предмет устранения (побуждает к добровольному уточнению, начисляет в рамках КНП, начисляет в рамках тематической ВНП). Теперь по новому регламенту замена контрагента в книге покупок без уплаты соответствующей суммы налога не улучшает показатели налоговой инспекции в ежеквартальном отчете 2-МЭ.

То есть, если вас побуждают убрать «проблемного» контрагента и доплатить налог в бюджет, замена этого «проблемного» контрагента на другого «приличного» не спасет. Вас продолжат побуждать заплатить эту сумму НДС еще в течении 12 кварталов.

2. Порешать со своими налоговиками вряд ли получится. Побуждения налогоплательщика, который по мнению инспекции получил налоговую выгоду (Выгодоприобретатель) от схемы ведет, естественно, та инспекция, в которой он состоит на учете. Налоговый кодекс иных вариантов не предусматривает.

Но согласно внутреннему регламенту налоговиков, ответственной за побуждение является совсем не эта инспекция, а та, в которой выявлен технический разрыв.

3. Налоговики знают про такой, пожалуй, последний инструмент защиты, как создание контролируемого первого звена. В новом регламенте предусмотрен не только поиск Выгодоприобретателей, но и фиксация и контроль устойчивых пар «Выгодоприобретатель — Первое звено». Это все делается с учетом применения ст. 54.1 НК РФ, которая запрещает налоговую выгоду если сделка не исполнена стороной договора (первое звено).

Однако тут стоит сказать, что это изменение не прямого действия, как два предыдущих. Это пока исключительно как накопление информации. То есть, завтра же все контролируемые первые звенья не накроют. Но точно будут искать способ «монетизации» этой информации и почти наверняка найдут.

4. Очень многих пугают расширением списка вариантов «разрыва» — созданием списка Операций Особого Контроля. Но это относится больше к противодействию площадкам по торговле «бумажным» НДС и направлено на более эффективное пресечение изощренных способов прятать «разрывы». Реального бизнеса это касается мало.

С точки зрения выявления разрывов это тоже не означает, что были какие-то разрывы, которые раньше были не видны, а теперь станут видны. Разрывы были видны все. Правильнее говорить о том, что эти разрывы будут выявлять гораздо быстрее, таким образом срок жизни «бумажной» отчетности еще сократится. Об этом надо задуматься, структурируя вход «бумаги» в бизнес тем, кто ее до сих пор использует. Но лучше вообще отказаться от такого способа оптимизации НДС.

5. Все разрывы, включая созданные операциями особого контроля, будут висеть в отчете об эффективности работы конкретной инспекции в течении 12 кварталов или пока сумма разрыва не поступит в бюджет. Поэтому если вам не повезло и ваш Поставщик просто кинул свою контору не сдав отчетность, терпеть побуждения вам придется три года.

Ваши пояснения ничего не изменят. Однако лучше все же их предоставить, причем как можно более развернуто, это может избавить вас от назначения тематической ВНП.

6. Также, важным является то, что оба регламента направлены на поиск Выгодоприобретателя среди Покупателей. То есть, если ваш Поставщик продает вам товар через свою прокладку, на которой оптимизирует НДС с наценки, вопросы налоговики будут задавать все равно вам.

Тут скорее даже не налоговики виноваты, а конструкция нашего законодательства (а именно ст. 54.1 НК РФ), в которой исключить вычеты проще, чем доначислить выручку (в первую очередь поэтому надо уходить от устоявшегося клише «Нам нужен Поставщик с НДС» — упрощенец, а если еще и на сумму НДС он скинул цену, гораздо менее рисковый партнер).

7. Поиск Выгодоприобретателей теперь осуществляется в соответствии с бальной системой, согласно которой не очень «жирные» (мало активов и мало сотрудников) компании не признаются Выгодоприобретателями.

Для примера (это реальный кейс), компания с 800 тыс. рублей внеоборотных активов, с 7 сотрудниками, имеющая вычеты по НДС 82% и среднюю официальную зарплату 30 тыс. рублей, наберет лишь 35 баллов, тогда как на Выгодоприобретателя надо 50 баллов. Поэтому если вы большая и дорогая компания, вопросы по НДС сначала зададут именно вам, даже если с «бумажным» НДС баловался Поставщик (с указанными параметрами).

8. Побуждения налогоплательщиков к самостоятельному уточнению налоговых обязательств теперь официально закреплены на уровне внутренних регламентов. То есть, это теперь не инициатива на местах, а целенаправленное воздействие на налогоплательщика, утвержденное ФНС России.

Что делать?

1. Тщательно проводить комплаенс поставщиков. Причем из особо рисковых сфер деятельности (клининг, транспорт) вообще желательно работать с упрощенцами. То, что вы надеетесь обхитрить бюджет, переложив риски за полученную вами экономию налога (а то, что клининг и транспорт закрывают этот НДС «бумагой» — 100%) выйдет вам боком. Если на вашем Поставщике не будет дорогостоящих активов, вопросы будут задавать вам. Побуждать уточниться тоже.

2. Многие налоговые юристы и консультанты рекомендуют не отвечать на запросы налоговиков и отказывать по любым формальным основаниям. На самом деле универсального рецепта тут нет. Безусловно, отвечать на все и в полном объеме не стоит, тем более налоговики обычно шлют требования, составленные по образцам, которые содержат все что надо и все что не надо. При этом, если вы сами не используете «бумажный» НДС, то с налоговым органом надо идти на контакт. Механизмы поиска не совсем справедливы (ищут Покупателя с активами, а не ту компанию, которая «бумажный» НДС покупала), но они такие какие есть.

Если по требованию запросили подтверждение реальности сделки с каким-то вашим Поставщиком, то скорей всего лучше предоставить, даже если запрос по каким-то параметрам не совсем правомочен. Наличие у вас реальных фактов, подтверждающих реальность сделки с вашим Поставщиком охладит пыл налогового органа в части желания назначить выездную налоговую проверку. Если у вашей инспекции появилась проблема (разрыв), то налоговый орган не успокоится пока деньги не поступят в бюджет, даже если все сроки по камеральному контролю периода вышли (по регламенту разрыв висит в отчетности 12 кварталов). Поэтому лучше показать, что у вас все нормально, чтобы они искали в другом месте, чем гордо отбивать все требования и получить выездную проверку.

3. Ну а тем, кто по-прежнему не может обходиться без «бумаги», станет еще сложнее. К сожалению, уже не подойдет продукт, у которого в качестве гарантийного сопровождения предлагается замена Поставщика. Это теперь не спасает. Поэтому надо искать таких, которые готовы держать отчетность в течении нужного вам срока без замен.

Да, кстати, надеяться что этот срок будет больше года, в нынешних условиях тоже не стоит. Поэтому даже если вы и найдете такого поставщика «бумаги» (на удивление, они по прежнему есть), нужно еще и правильно структурировать вход в свой бизнес.

4. Как я уже отмечал выше побуждения официально закреплены во внутренних регламентах налоговых органов, при этом эта процедура вообще никак не закреплена в Налоговом кодексе. В связи с этим создается ситуация, когда у налогоплательщика нет никакой определенности, какие действия и в каком объеме может совершать налоговый орган, почему он это делает, в чем заключается проблема у налогоплательщика, а также отсутствуют гарантии защиты его прав (как, например, при полностью регламентированной выездной налоговой проверке).

Поэтому рекомендуем вам в случае, если в отношении вас ведутся какие-либо побуждающие действия, обращаться к специалистам, не только знающим Налоговый кодекс (которые предлагают по формальным основаниям ни на что не отвечать), но и четко понимающим порядок администрирования и действия налоговых органов по побуждению налогоплательщика. Вопросы, своевременно снятые на этапе предварительных претензий, могут уберечь вас от выездной налоговой проверки.

Самые значительные махинации по уходу от уплаты налогов были в системе налога на добавленную стоимость (НДС). В поисках оптимального решения проблемы, еще в 2013 году ФНС внедрила автоматизированную систему контроля за возмещением НДС – АСК НДС. Результаты работы системы впечатлили – при сохранении прежней ставки налога собираемость выросла в несколько раз. В 2015 году был внедрен второй этап системы АСК НДС-2.

Обновленная АСК НДС-2 уже могла автоматически сопоставлять данные поставщиков и покупателей, находить несоответствия и сигнализировать о возможных правонарушениях.

Как работает АСК НДС-2

Работа системы АСК НДС-2 построена на обнаружении налоговых разрывов – расхождений в указании сумм налогов у поставщика и покупателя.

При уплате НДС покупатель из начисленной суммы налога может вычесть «входной» налог на приобретённые товары.

Например, компания «Роза» купила утюги у компании «Ласточка» на сумму 60000 рублей, в том числе НДС 10000 рублей. В последствии компания «Роза» продала утюги уже за 90000 рублей, НДС при этом составит 15000 руб. При уплате НДС «Роза» должна будет внести не 15000 рублей, а всего лишь 5000 рублей, так как «входной» НДС вычитается (15000-10000=5000).

Такая особенность расчета НДС ранее приводила к использованию фирм однодневок, с помощью которых компании пытались минимизировать свои налоги, оформляя «бумажный» НДС.

Однако система АСК НДС-2 способна сопоставлять данные компаний и отслеживать подобные махинации.

Так в приведенном примере при заполнении декларации компания «Ласточка» должна указать, что продала утюги за 600000 рублей, а компания «Роза» в своей декларации, что приобрела утюги за 60000 рублей. Указанные суммы, размер НДС, номера и даты счетов фактур в декларациях двух компаний должны совпасть. Если данные не совпадут, то возникнет расхождение, которое зафиксирует система АСК НДС-2

Расхождение может быть двух видов:

✔ Первый вид – НДС. В этом случае и продавец, и покупатель декларации сдали, но данные в их декларациях отличаются.

✔ Второй вид – Разрыв – возникает в том случае, если один из налогоплательщиков либо не сдал декларацию, либо сдал нулевую декларацию, либо в сданной декларации сведения об операции отсутствуют.

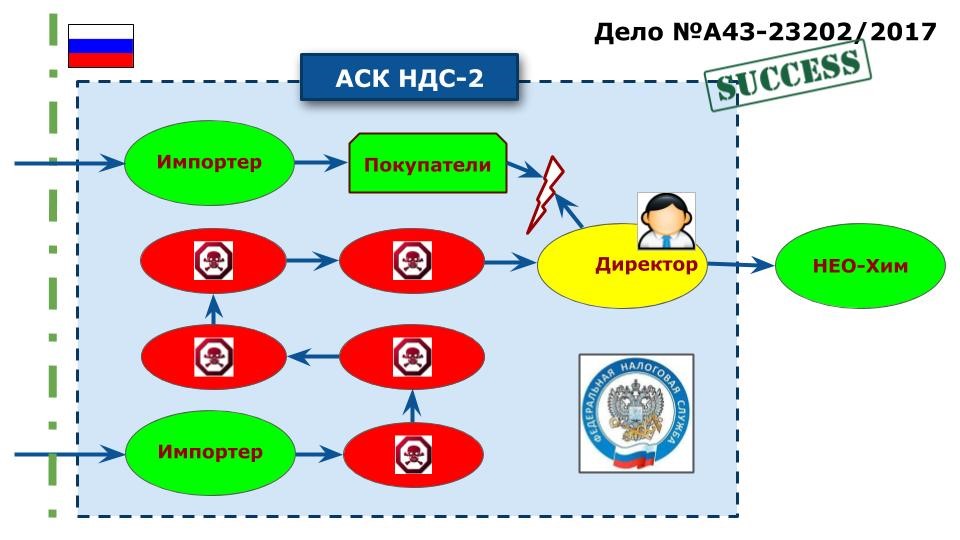

Разрывы могут быть простыми – когда операция проходит при участии двух компаний – покупателя и продавца, а могут быть сложными при участии более двух компаний. При этом АСК НДС-2 сама выстроит дерево связей и поможет определить выгодоприобретателя по НДС.

При обнаружении расхождений АСК НДС-2 отправит поставщику и покупателю автоматические требования пояснений, на которые необходимо ответить в течение 5 дней. Пояснения предоставляются в электронном виде. В случае необходимости налоговая может провести проверку.

СУР. СИСТЕМА СВЕТОФОР

Система управления рисками СУР АСК НДС-2 для определения налоговых рисков использует несколько критериев, в соответствии с которыми делит компании на три группы:

✔ Высокий риск. В программе отражается красным цветом.

✔ Средний риск. В программе отражается желтым цветом.

✔ Низкий риск. В программе отражается зеленым цветом.

В группу с низким риском попадают компании, ведущие реальную финансово-хозяйственную деятельность, своевременно оплачивающие налоги, обладающие необходимыми активами.

В группу с высоким риском определяют компании, которые замечены в уклонении от налогов, а также не имеющие ресурсов для ведения деятельности.

В группу со средним риском попадают компании, которые не вошли ни группу высокого риска ни в группу низкого риска.

Компаниям с высокой степенью риска налоговая уделяет пристальное внимание, проводит дополнительные проверки.

Чтобы не попасть в группу с высокой степенью риска «БУХГАЛТЕРРА» рекомендует проверять своих контрагентов:

— Запрашивать бухгалтерскую отчетность.

— Смотреть отзывы в Интернете.

— Проверять судебную историю.

К сожалению, налоговая не дает официальных сведений о том к какой группе риска может относится ваша компания. Однако попробовать узнать об этом можно у работников налоговой.

Выявление нарушений, связанных с уклонением от уплаты НДС, требует анализа большого количества документов. Связано это с тем, что нарушители для маскировки своих преступных действий используют большое количество фиктивных и связанных предприятий. В помощь инспекторам налоговая служба запустила АИС АСК НДС. Этот сервис автоматически анализирует поданные налоговые декларации и движение денежных средств с целью обнаружения нарушений.

Рассмотрим подробнее, как работает АСК НДС 2 и в чем отличие этого сервиса от АСК НДС 3 — более продвинутой версии системы.

- АСК НДС: что это за программа

- АСК НДС 2 и АСК НДС 3: в чем отличия

- Как работает система контроля

- Как АСК НДС выявляет налоговые риски

- Налоговый разрыв по НДС

- Сложные налоговые разрывы по НДС и углубленная камеральная проверка

АСК НДС: что это за программа

АИС АСК НДС предназначена для того, чтобы анализировать декларации по налогу на добавленную стоимость, которые сдают субъекты предпринимательства. Она сравнивает уплаченный и предъявленный к возмещению налог и на основе этого сравнения выявляет субъектов предпринимательства, которые незаконно предъявляют НДС к вычету.

Кроме того, АСК НДС 3 обнаруживает признаки уклонения от других видов налогов. Например, с помощью этого сервиса можно выявить компании, которые минимизируют налог на прибыль или уклоняются от его уплаты путем использования фиктивных компаний в качестве контрагентов, оказывающих выдуманные услуги.

АСК НДС 2 и АСК НДС 3: в чем отличие

Первая версия АИС АСК НДС вышла в 2013 году по инициативе Федеральной налоговой службы РФ. Основная цель запуска этой автоматизированной компьютерной системы — предотвращение незаконных действий со стороны плательщиков при начислении НДС и предъявлении налога к вычету (возмещению из бюджета).

Система АСК НДС позволяет без участия налогового инспектора выявить недобросовестные действия плательщика налога.

В 2015 году появилась вторая версия системы. Она стала работать более эффективно, появилась возможность выявлять фиктивные компании, которые используются в схемах возмещения НДС. Она позволила анализировать не только налоговые декларации, но и книги покупок и продаж каждого субъекта предпринимательства в цепочке.

Благодаря АИС АСК НДС можно проследить всю цепочку переводов, не прибегая к кропотливому анализу документов плательщиков.

АСК НДС 3 — это самая новая система автоматизированного контроля денежных средств. Она дает возможность отследить перемещение денег между счетами компаний и физических лиц. Инспектора налоговой службы прогнозируют увеличение эффективности системы на 90% в сравнении с текущим уровнем.

В третьей версии системы реализованы сложные алгоритмы анализа движения денежных средств, благодаря которому можно обнаружить факт уклонения от уплаты НДС и определить сумму доначисления. Кроме того, отслеживание платежа позволяет определить фиктивные субъекты предпринимательства и зависимые компании.

Как работает система контроля

Схема работы системы АСК НДС 3 достаточно проста. Сервис проводит проверку деклараций с помощью особых алгоритмов. После сдачи деклараций АИС проверяет:

- Совпадение сумм, указанных во взаимосвязанных разделах налоговой декларации. Например, при сдаче налоговой отчетности по НДС информация из частей 8 и 9 должна совпадать с информацией из раздела 3;

- Совпадение реквизитов компании, которая сдала отчетность, с реквизитами, указанными у ее контрагентов. То есть суммы в декларации проверяемого субъекта и его контрагента должны быть равными. Проверяется сумма НДС к вычету покупателя и сумма налога к уплате продавца.

- Совпадение сумм НДС, которые указываются плательщиком при составлении платежного поручения. Эту сумму алгоритм считывает и сравнивает с той, что указана в налоговой декларации по НДС.

Выявление нарушений автоматизированной системой в адрес налогоплательщика направляется:

Обратите внимание, если требование было отправлено ошибочно, необходимо в любом случае ответить в ИФНС во избежание санкций вплоть до приостановления операций по расчетному счету.

Как АСК НДС выявляет налоговые риски

При сдаче отчетности сервис автоматически присваивает декларациям разные статусы. Как система АСК НДС 2 распределяет налогоплательщиков? Существует градация из трех уровней:

- Высокий. К нему относятся компании, при проверке которых ранее были выявлены нарушения налогового законодательства. Также в этой категории находятся субъекты предпринимательства, которые платят минимальные суммы налогов. Велика вероятность, что по результатам работы автоматизированной системы будет назначена выездная проверка.

- Средний. В этой категории представлены компании, которые не полностью выполняют налоговые обязательства перед государством.

- Низкий. Здесь представлены субъекты предпринимательства, которые не допускают нарушений и выплачивают налоги в сумме, которая характерна для отрасли и компании.

Декларации, которые сдают компании из 1 и 2 группы, проверяются более тщательно, по ним проводится камеральная проверка в налоговой службе.

Налоговый разрыв по НДС

Основная цель системы АСК НДС — выявление налоговых разрывов. Под этим термином понимают разницу между суммой налога, которую компания должна уплатить и которую фактически уплатила. Благодаря анализу связанных между собой контрагентов система контроля автоматически выявляет сложные ситуации и сообщает о них инспекторам.

С помощью автоматической системы определяются два типа нарушений:

- Разрывы. К ним относятся непредоставление налоговой декларации в установленный законом срок или сдача отчетности с нулевыми показателями. Также система определяет отсутствие аналогичной операции у контрагента (только с уплатой НДС.

- Расхождение между документами контрагентов. Алгоритм определяет факт предъявления к вычету НДС в сумме, которая превышает сумму уплаченного налога в документах контагента.

Если будет обнаружено расхождение, АИС АСК НДС самостоятельно формирует требование и отправляет его в адрес проверяемой компании. Инспектор в этом процессе участия не принимает, что облегчает его работу.

Сложные налоговые разрывы по НДС и углубленная камеральная проверка

Налоговый инспектор включается в работу в том случае, если компания не отреагировала на направленное требование либо система АСК НДС путем анализа сложного дерева связей выявила использование транзитных или фиктивных компаний для маскировки уклонения от уплаты НДС.

Например, компания приобретала ТМЦ не напрямую у фиктивной компании, а через несколько транзитных фирм. При поверхностной проверке эта сделка будет законной, но фактически НДС в бюджет не уплачен. Значит, и предъявлять его к вычету незаконно.

Сложные расхождения обрабатываются вручную инспекторами в ИФНС, где зарегистрирована компания, подавшая неправильную декларацию. Инспектора проводят камеральную проверку для определения фиктивных субъектов и транзитных компаний, а также лица, который получил незаконный доход путем уклонения от уплаты налога или получения возмещения.

Для этого анализируются следующие сведения:

- ФИО руководителя или учредителя, определение факта участия должностного лица в управлении или регистрации большого количества компаний («массовый руководитель»);

- Количество сотрудников, которые работают компании;

- Наличие требования об исключении компании из реестра вследствие того, что оно не работает в соответствии с законодательством РФ;

- Недостоверная информация о должностных лицах или собственниках компании, ее фактическом адресе в реестре юридических лиц;

- Наличие протоколов допросов должностных лиц или участие в управлении компании людей, которым судом запрещено занимать эту должность;

- Количество расчетных счетов и наличие информации о том, что движение денег по ним приостанавливалось по какой-либо причине;

- Налоговая нагрузка и процент налоговых отчислений в сравнении с оборотом компании;

- Наличие задолженностей по уплате налогов и взносов в государственные фонды;

Инспектор может проверить и другую информацию в зависимости от глубины проверки.

Реально ли доказать в суде ошибочные выводы контролеров, основанные на данных АСК НДС 2? Павел Мартынченко, ведущий юрисконсульт департамента налоговой безопасности, международного планирования и развития КСК групп, изучил последние постановления арбитров и узнал, что не всегда арбитры строго следуют выводам систем ФНС.

ФНС не скрывает возможности своих новых систем автоматического контроля за уплатой налогов АСК НДС 2 и АИС налог 3. В 2014 году бизнесменов обязали представлять отчетность по НДС в электронном виде (декларация + книга покупок/продаж). Эти данные загружаются в базу данных налоговых органов, где автоматически обрабатываются для выявления налоговых разрывов, другими словами – неуплаты НДС.

Со слов главного налогового инспектора страны Михаила Мишустина, «доля сомнительных вычетов за III квартал 2017 года снизилась до 0,7 процента – более чем в 13 раз, в то время как в III квартале 2015 года она составляла девять процентов». Во многом снижение количества сомнительных сделок обусловлено успешной работой комплекса АСК НДС 2.

На практике программа ищет «фирмы-однодневки». Как это происходит? Недобросовестная компания либо не представляет сведения в инспекцию, либо представляет, но они носят недостоверный характер. Таким образом, программа фиксирует недобросовестные организации и выстраивает древо связей с остальными участниками товарооборота. Совокупность полученных данных позволяет ревизорам установить выгодоприобретателя по налоговым вычетам НДС, так как право на вычеты получает бизнесмен (состоящий на ОСН), приобретая товары, работы или услуги у своих контрагентов, предъявляющих ему соответствующую сумму налога (п. 2 ст. 171 НК РФ). Соответственно, таким выгодоприобретателем могут стать любая коммерческая организация или предприниматель, претендующие на налоговый вычет.

В основном инспекция предъявляет претензии по итогам проведения камеральной или выездной проверки, но в последнее время – и до проведения ревизий в рамках предпроверочного анализа.

Рассмотрим несколько ситуаций, с которыми столкнулись налогоплательщики, на примере судебных дел по налоговым спорам.

Сомнительная цепочка

В Постановлении Девятого арбитражного апелляционного суда от 13 декабря 2017 года № 09АП-59460/2017 по делу № А40-76179/17 суд признал решение инспекторов по итогам камеральной проверки декларации по НДС с доначислениями этого налога в сумме более четырех миллионов рублей законным и обоснованным на основании следующего.

Компания заявила вычет по взаимоотношениям с контрагентом, который, по мнению ревизоров, в реальности поставок товара осуществить не мог, поскольку эта компания в своей декларации по НДС отразила сведения о приобретении этого же товара у компаний (субпоставщиков), которые также не могли его поставить ввиду отсутствия материально-технической базы. Данные об этих операциях и сомнительных контрагентах налоговая служба получила из АСК НДС 2, на что суд, вынесший решение, ссылается в судебном акте. Автоматизированная система помогла инспекторам установить цепочку движения товара, оперативно выявить «однодневки» и без проведения выездной проверки доначислить НДС после обычной «камералки».

«Нормальный» подрядчик

В Постановлении Девятого арбитражного апелляционного суда от 18 мая 2017 года № 09АП-10542/2017 по делу № А40-197462/16, оставленном без изменения постановлением кассации, суд не стал отменять решение налоговой инспекции об отказе в возмещении НДС на сумму более восьми миллионов рублей ввиду недоказанности формирования законных вычетов для возмещения налога. Дело было вот в чем: организация заявила возмещение по операциям с подрядчиком, выполнившим по бумагам строительно-монтажные работы, который в своей декларации по НДС отразил недостоверные сведения.

Как указал суд, согласно сведениям из информационного ресурса АСК НДС 2, позволяющего сопоставлять данные книг покупок покупателя и продавца, отраженных в них счетах-фактур, и данным из представленной в налоговый орган декларации было установлено, что вычеты, заявленные спорным контрагентом, заявлены по взаимоотношениям с «фирмами-однодневками», не имеющими ресурсов для выполнения каких-либо работ.

В свою защиту налогоплательщик сослался на то, что его спорный контрагент ошибочно указал в книге покупок счета-фактуры по «однодневкам» и что работу в действительности выполнили другие подрядчики. Однако арбитры не приняли данный довод, указав, что согласно «древу связей», сформированному АСК НДС 2, спорный подрядчик функционировал только с «однодневками», иных, «нормальных» контрагентов у него не было.

На службе бизнеса

Несмотря на большое количество отрицательной для коммерсантов судебной практики, в которой арбитры ссылаются на сведения из АСК НДС 2 как на доказательства недобросовестности бизнеса, в Постановлении Девятого арбитражного апелляционного суда от 12 марта 2018 года № 09АП-4856/2018 по делу № А40-179491/17, удовлетворяя требования компании, судебная коллегия приняла довод общества о реальности контрагента ввиду представления им налоговой декларации, которая прошла проверку в системе АСК НДС 2.

Коммерсанты апеллировали к тому, что в результате автоматизированной проверки нарушений выявлено не было. Большая сумма вычета не противоречит нормам налогового законодательства и не является ошибкой. То есть если программа приняла декларацию, требования в адрес компании и ее контрагента о даче пояснений не последовало, значит, декларация достоверна. Суд признал, что вычет в размере 14 миллионов рублей правомерен.

Без основания

В Постановлении Восемнадцатого арбитражного апелляционного суда от 19 июня 2017 года № 18АП-5899/2017, 18АП-6041/2017 по делу № А76-27274/2016 суд удовлетворил требования фирмы о возмещении НДС и признании вычетов законными в сумме 1,8 миллионов рублей, несмотря на минимальную уплату этого налога контрагентами. Отказывая в праве на вычет, контролеры сослались на следующее: исходя из сведений, содержащихся в программном комплексе АИС Налог-3 АСК НДС 2, в счетах-фактурах компании отсутствовали отметки о сопоставлении с продавцами товара (спорными контрагентами) в разделе 8 декларации по НДС.

Судебная коллегия отвергла указанный довод со ссылкой на отсутствие такого основания для применения вычетов по НДС (п. 1 ст. 169, п. п. 1 и 2 ст. 171, п. 1 ст. 172 НК РФ).

Кроме этого коллегия указала, что компания не может отвечать за действия своих контрагентов по отражению в налоговом учете операций. А главный критерий признания вычетов правомерными – это реальность операций и проявление должной степени осмотрительности и осторожности при выборе поставщика.

К аналогичным выводам приходят суды в Постановлении Арбитражного суда Московского округа от 18 июля 2017 года № Ф05-8203/2017 по делу № А40-43799/2016.

В свою защиту налогоплательщик сослался на то, что его спорный контрагент ошибочно указал в книге покупок счета-фактуры по «однодневкам» и что работу в действительности выполнили другие подрядчики. Однако арбитры не приняли данный довод.

Таким образом, судебная практика по налоговым спорам подтверждает вывод о том, что главным критерием в признании налоговых вычетов обоснованными является реальность операций и осмотрительность компании.

Согласно правовой позиции Высшего арбитражного суда, изложенной в Постановлении Президиума от 25 мая 2010 года № 15658/09, актуальной по сей день, в обоснование своих доводов о проявлении должной осмотрительности и выбора именно этого контрагента фирма может ссылаться не только на коммерческую привлекательность сделки и ее условия, но и на наличие проверенной деловой репутации, подтвержденной платежеспособности и возможности выполнить взятые на себя обязательства по договору (материально-техническая база, квалифицированный персонал и т. д.).

К аналогичным выводам приходит суд в Постановлении Арбитражного суда Московского округа от 11 сентября 2017 года № Ф05-12716/2017 по делу № А41-74234/2016, признавая обоснованной налоговую выгоду по сделке с, казалось бы, сомнительными контрагентами. Таким образом, следуя правилам поведения, продиктованными нам новой реальностью и ФНС, в части осмотрительности при выборе деловых партнеров и подтверждения реальности сделки, даже если среди контрагентом оказалась недобросовестная организация, предприниматели могут защитить свои права и не платить налог дважды – «за себя и за того парня».

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

С 2018 года усилился налоговый надзор за организациями. Особенно по операциям с НДС. Контролеры вводят новые автоматизированные системы проверки, подключают для контроля следственные органы и банки, минимизируют количество налоговых схем. Обезопасить компанию от внезапной проверки и навести порядок с операциями по НДС поможет наша статья.

Автоматизированный контроль «АСК НДС-2»

С 2018 года налоговики ужесточили контроль за заполнением декларации НДС. Для полной прозрачности деятельности теперь каждый отчет проверят с помощью специальной программы «АСК НДС-2». Программа анализирует контрольные соотношения, расхождения в реквизитах контрагентов, коды операций и другие данные декларации. После этого налогоплательщику присваивается уровень риска — высокий, средний или низкий. Такие категории риска описаны в письме ФНС от 03.06.2016 № ЕД-4-15/9933. Разберем подробнее в таблице:

Если по итогам ревизии программа «АСК НДС-2» присвоит компании низкий или средний уровень налогового риска, срок возмещения налога сократят. Вместо трех месяцев до двух. Для этого должны выполняться условия:

- компания не замечена в сомнительных сделках;

- не менее 90% вычетов заявлено по договорам с контрагентами с низким уровнем риска.

НДС к возмещению ограничен в размере. Он не должен быть больше суммы уплаченных налогов за три прошедших года. В расчет берут только налог на прибыль, НДС, НДПИ и акцизы (письмо ФНС от 13.07.2017 № ММВ-20-15/112).

Банковский контроль НДС

C февраля 2018 года банковские организации активно помогают ИФНС находить налоговые схемы и контролировать операции с НДС. Банки еженедельно анализируют платежные поручения с НДС. Главная цель такого анализа найти факт уклонения от уплаты налогов (рекомендации Банка России от 16.02.2018 № 5-МР).

Рассмотрим, в каких случаях банки проверят компанию в первую очередь.

Случай 1. Компания делает переводы без НДС через сомнительные счета

Количество операций, вызывающих подозрение банкиров ограничено. Это переводы:

- на счета ФГУП «Почта России»;

- с расчетного счета на карточные счета физических лиц;

- туроператоров и турагентов;

- платежных агентов и банковских платежных агентов.

Случай 2. Компания проводит переводы без НДС в отдельных отраслях экономики

Опасные отрасли указаны в тех же рекомендациях № 5-МР. К ним относятся:

- строительство;

- торговля драгоценными металлами и ювелирными изделиями;

- торговля стройматериалами и лесоматериалами;

- предоставление персонала (аутстаффинг);

- сельское хозяйство;

- оптовая торговля металлоломом;

- грузоперевозки автотранспортом.

Случай 3. Доля поступлений с НДС более 70%, расход менее 30%

В рекомендациях № 5-МР ЦБ требует, чтобы банк тщательно проследил за работой таких компаний. Банкиры пришлют компании запрос с требованием пояснить расчеты. В некоторых случаях могут запросить и информацию по контрагентам: товарные накладные, счета-фактуры, акты, договоры и т.д.

Банки сверяют компанию и контрагентов по IP-адресу компьютеров, телефонам, электронной подписи. Если банкиры установят, что ЭЦП получал один и тот же человек или расчеты ведутся с одного IP-адреса организацию могут заподозрить в сомнительных операциях.

Если компания не даст ответ банку, он может заблокировать счет до выяснения обстоятельств, а в дальнейшем внести компанию в черный список. Перечень компаний из черного списка известен всем банкам. Работать ли дальше с таким партнером каждый банк решает самостоятельно, учитывая при этом степень уровня риска клиента (письмо ЦБ от 15.06.2017 № ИН-014-12/29).

Как же ответить банку? Определенного шаблона нет. Составьте пояснение в свободной форме. Приложите к пояснениям платежные поручения по НДС — это будет дополнительным аргументом, что компания является добросовестным налогоплательщиком и не уклоняется от уплаты налога.

Стоит отметить, что банки анализируют компании и по дополнительным критериям. Помимо несостыковок с НДС подозрение кредитных организаций могут вызвать следующие операции:

- налоговая нагрузка менее 0,9% от оборота;

- уплатили НДФЛ, а взносы не перечислили;

- нет платежей по аренде и коммунальным расходам;

- ФОТ установлен ниже прожиточного минимума;

- объем операций не соответствует минимальному остатку на расчетном счете;

- резко увеличились обороты по счету;

- с расчетного счета не выплачивается зарплата персоналу;

Анализ сделок с НДС

В августе 2017 году вступила в действие статья 54.1 НК. Она раскрывает понятие необоснованной налоговой выгоды и устанавливает ответственность для недобросовестных компаний.

Часто необоснованная налоговая выгода возникает из-за неправомерно заявленных вычетов по НДС. Статья 54.1 НК описывает два таких случая:

- Умышленное искажение данных по декларации с целью минимизировать налоги (п. 1 ст. 54.1 НК). Например, если дата договора с поставщиком позже фактической даты доставки материалов.

- Совершение фиктивных сделок с целью снизить налоговую нагрузку (п. 2 ст. 54.1 НК). Например, заключение договора на работы с компанией, которая не имеют ресурса на такую деятельность.

Судебная практика в похожих ситуациях складывается как правило не в пользу налогоплательщиков. В одном из дел судьи доначислили организации НДС в размере миллиона рублей за незаконное применение вычетов (определение Верховного суда РФ от 16.05.2016 № 305-КГ16-3911).

Помимо этого налоговые органы не пропустят следующие сделки:

- с участием взаимозависимых лиц. Контролеры обратят внимание на большие суммы наличных расчетов, дробление бизнеса через спецрежимы, операции с одинаковыми контрагентами и т.д.

- без экономического обоснования. Например, если организация присоединяет компанию с многомиллионными долгами и не имеющую активов.

Стоит отметить, что в п. 3 ст. 54.1 НК есть и положительные моменты для налогоплательщиков. Например, инспекторы не снимут расходы если «первичка» подписана неуполномоченным лицом или контрагент не заплатил налоги в срок.

Читайте также: