Замена кодов октмо в учете по ндфл 1с

Опубликовано: 16.05.2024

- 2‑НДФЛ — до 1 апреля во всех налоговых

- 6‑НДФЛ в 2021 году

- Стандартные налоговые вычеты по НДФЛ

- Как в 2‑НДФЛ отражать зарплату за декабрь, выданную в январе?

- Как заполнить 2‑НДФЛ в 2021 году

Справочная / Отчётность и налоги за сотрудников

НДФЛ при смене юридического адреса

Разбираемся, куда платить и как отчитываться по НДФЛ после смены юридического адреса. Инструкция будет полезна организациям и предпринимателям на УСН с сотрудниками.

Дождитесь изменений в ЕГРЮЛ / ЕГРИП

Вы сменили юридический адрес ООО или прописку ИП. Посмотрите, появились ли новые реквизиты в ЕГРЮЛ / ЕГРИП. Организациям нужно обратить внимание на ОКТМО, КПП и код налоговой инспекции. ИП — на ОКТМО и номер налоговой. Если реестр уже обновился, пора проверять реквизиты в платёжках и отчётах.

Проверьте ОКТМО — код по классификатору территорий муниципальных образований

Начисления и уплаты должны быть на одном ОКТМО. Начисления — то, что вы показали в отчёте 6-НДФЛ и должны заплатить, а уплаты — то, что вы фактически заплатили. Важно, чтобы ОКТМО в отчёте и платёжках совпадали.

Налоговая записывает начисления и уплаты в специальную карточку по расчётам с бюджетом. Новый ОКТМО означает, что вам открыли ещё одну карточку. Если продолжите платить и отчитываться, как раньше, по одной образуется переплата, а по другой — недоимка.

ОКТМО может поменяться, даже если переехали на соседнюю улицу.

После изменений в ЕГРЮЛ / ЕГРИП отчитывайтесь в новую налоговую

В идеале должно быть так: вы пишите заявление на смену юридического адреса, вас снимают с учёта в старой налоговой и передают карточку по расчётам с бюджетом в новую инспекцию. С этого момента платите и отчитываетесь только туда.

В порядке заполнения 6-НДФЛ сказано, что организации указывают код по ОКТМО того муниципального образования, где находится организация или её обособленное подразделение. Формально наличие обособки — единственная причина, когда за один период нужно сдавать отчёты с разными ОКТМО.

Но на практике бывает по-другому. Иногда из-за переезда налоговики просят сдать два комплекта отчётности.

☎️ Позвоните в новую налоговую и спросите, как сдавать 6-НДФЛ и 2-НДФЛ за период переезда.

Если скажут «сдавайте один отчёт с новым ОКТМО», измените реквизиты в Эльбе и отправляйте отчёты в новую налоговую. Правильные платёжки и отчёты будут формироваться автоматически. Больше ничего делать не нужно.

⚠️Если за период переезда попросят сдать два отчёта с разными ОКТМО, действуйте по инструкции ниже.

Как правильно заплатить НДФЛ

Предположим, запись об изменениях в ЕГРЮЛ сделана 20 мая. С этой даты перечисляйте НДФЛ и сдавайте отчёты в новую налоговую. Хронология будет такой:

Выдали зарплату за март

Заплатили НДФЛ с зарплаты за март по старым реквизитам

Выдали зарплату за апрель

Заплатили НДФЛ с зарплаты за апрель по старым реквизитам

20 мая

Появилась запись в ЕГРЮЛ: новые ОКТМО, КПП и код инспекции

Выдали зарплату за май

Заплатили НДФЛ с зарплаты за май по новым реквизитам

Чтобы в Эльбе формировались правильные платёжки, измените реквизиты на актуальные.

Как сформировать два комплекта 6-НДФЛ

В инструкции опираемся на разъяснения из письма ФНС № БС-4-11/25114@:

Отчёт 6-НДФЛ сдают поквартально. Переезд пришёлся на май, поэтому за полугодие надо сформировать два комплекта отчётности: оба в новую налоговую, с новым КПП. В первом отчёте будут начисления до переезда и старый ОКТМО, во втором — начисления после переезда и новый ОКТМО.

- В Эльбе найдите задачу «Сдать отчёт 6-НДФЛ за I полугодие», на последнем шаге нажмите «Сохранить файл для ИФНС» — загрузится файл отчёта в формате xml.

В разделе 2 — три начисления НДФЛ: с зарплаты за март, апрель и май. Если сдать отчёт в таком виде, то все они попадут на новый ОКТМО. Это приведёт к недоимкам и переплатам.

- Скопируйте отчёт. Копия понадобится позже, чтобы сделать отчёт с новым ОКТМО.

- Скачайте Налогоплательщик ЮЛ, запустите программу. Добавьте реквизиты организации в разделе «Налогоплательщик».

- Перейдите в раздел Сервис → Приём документов из файлов.

- Откройте файл, который выгрузили из Эльбы. На титульном листе укажите старый ОКТМО.

Перейдите в Раздел 2 и удалите июньскую выплату: клик правой клавишей мыши → удалить строку.

Сохраните файл на компьютере в формате xml (не Excel). Это будет первый комплект отчётности со старым ОКТМО.

- Откройте с помощью Налогоплательщика копию отчёта, выгруженного из Эльбы. Удалите первые два начисления — останется только июньская выплата. Проверьте, чтобы на титульном листе был указан новый ОКТМО. Это второй комплект отчётности за полугодие.

- После исправления присылайте отчёты нам на e@kontur.ru, мы загрузим их в вашу учётную запись для отправки в налоговую. В теме письма напишите: «подгрузка отчётов 6-НДФЛ из-за смены юридического адреса».

Отчёты за 9 месяцев и за год формируйте в Эльбе как обычно, редактировать их не нужно.

Как сформировать два комплекта 2-НДФЛ

Справки 2-НДФЛ сдают по итогам года. В первом комплекте должны быть доходы до смены адреса и старый ОКТМО, во втором — суммы после смены адреса и новый ОКТМО. Принцип такой же, как с 6-НДФЛ.

- Сформируйте 2-НДФЛ в Эльбе, сохраните файл для ИФНС. Имейте в виду: задача открывается в январе.

- Откройте справки в Налогоплательщике, отредактируйте начисления по месяцам, проверьте ОКТМО. Файлы сохраните в формате xml.

- Заполнить ОКТМО в 1С 8.3

- ОКТМО в документах и отчетах в 1С

- Заполнение ОКТМО для пользователей 1С:Зарплата и управление персоналом 3.1

Учет в обособленных подразделениях, автоматизация работы по структурированию налога на прибыль по обособленным ответвлениям основной компании

ОКТМО – Общероссийский классификатор муниципальных образований, пришедший на смену ОКАТО с 2014 года, созданный для упрощения обработки данных по муниципальным образованиям. ОКТМО указывается во всех налоговых документах, налоговых платежах, формах отчетности. В документах, где его необходимо указывать, для этого предназначено специальное поле. И в работе с программой 1С, чтобы формы документов и отчетности корректно заполнялись и все реквизиты были на месте, в том числе и ОКТМО, их надо предварительно занести. Рассмотрим, где организация задает ОКТМО и как отражается это значение в отчетах и документах, на примере программы «1С:Бухгалтерия 3.0».

Заполнить ОКТМО в 1С 8.3

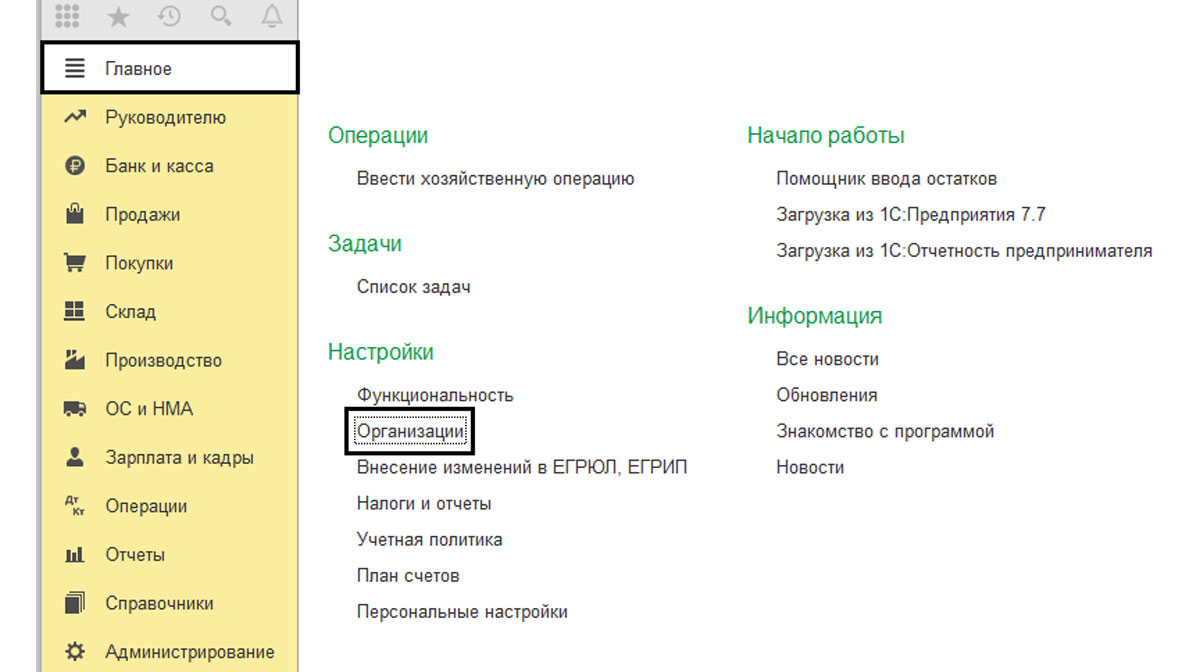

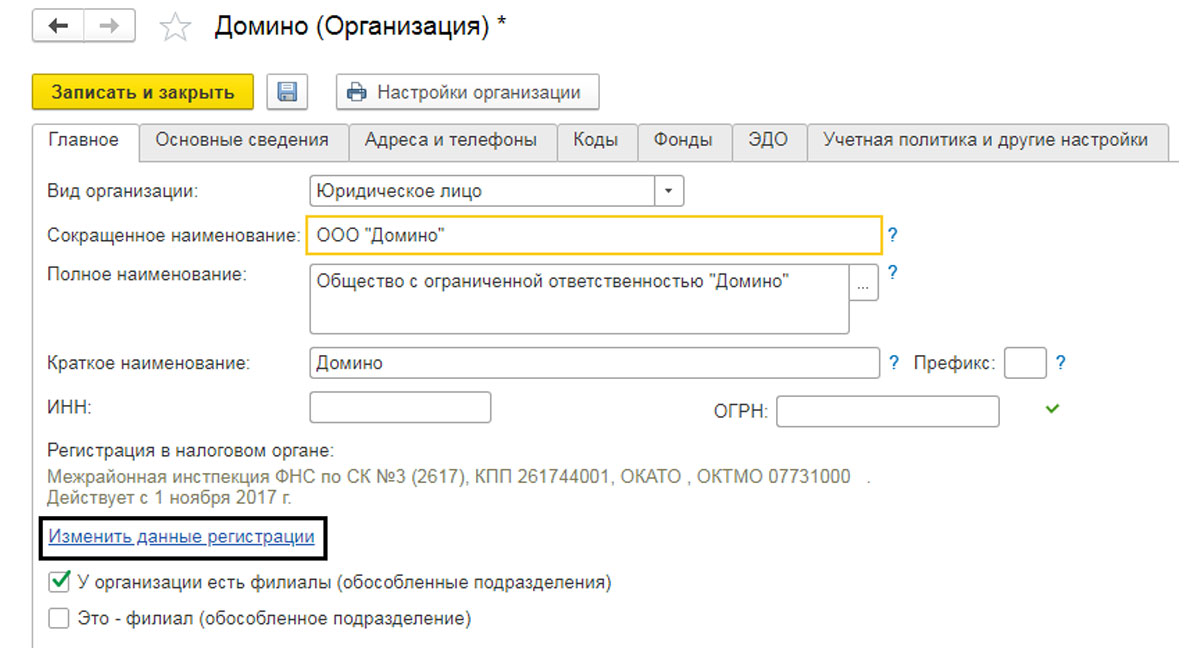

Реквизит ОКТМО заполняется пользователем вместе с остальными данными в карточке организации. Перейдем в раздел меню «Главное» - «Организации».

Рис.1 Перейдем в раздел меню «Главное» - «Организации»

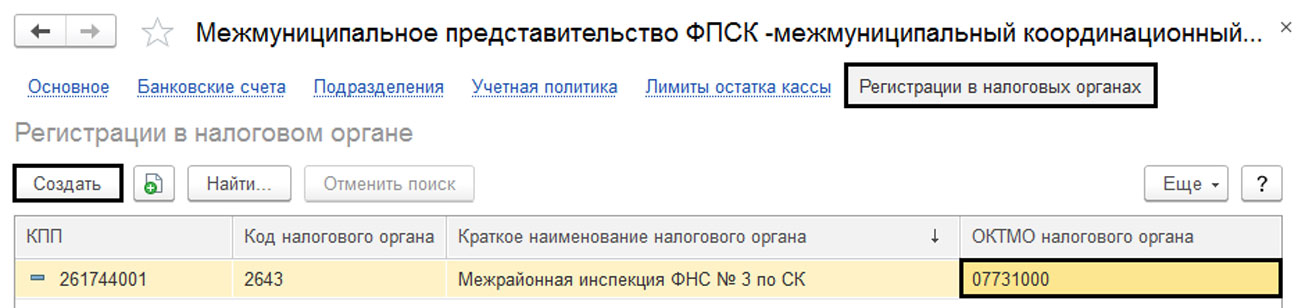

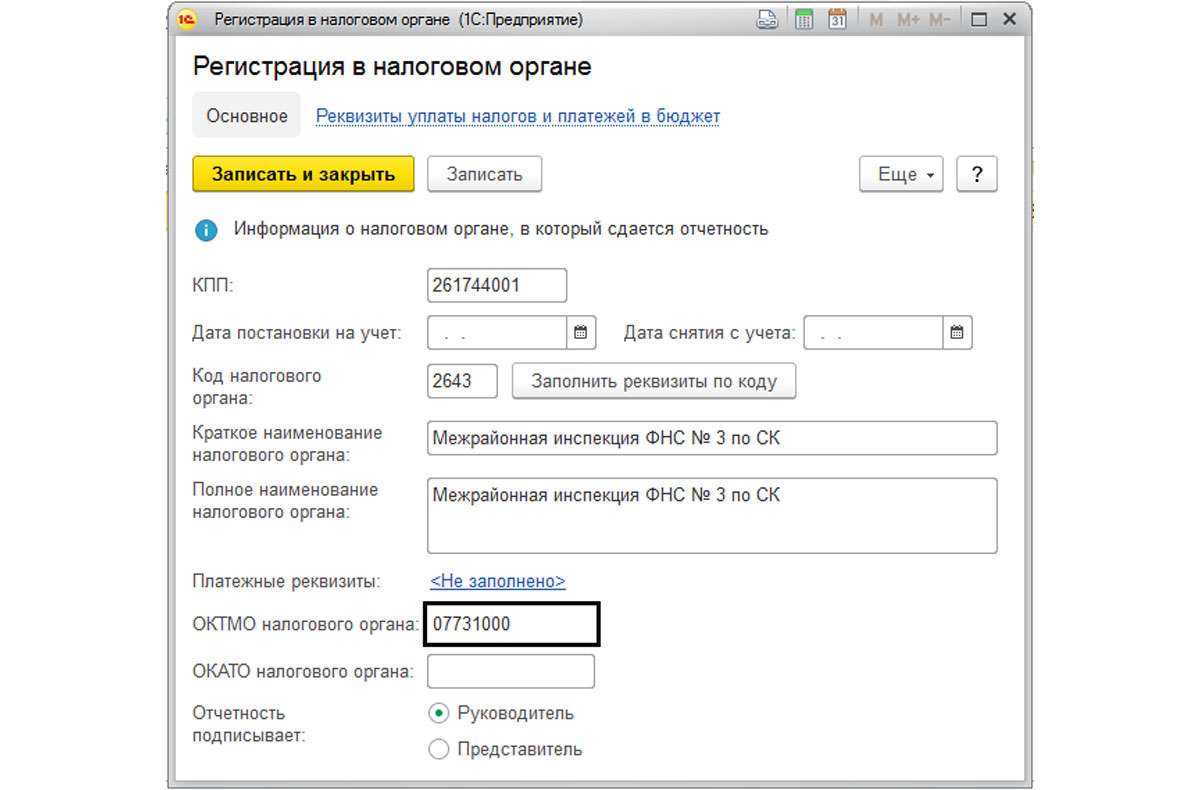

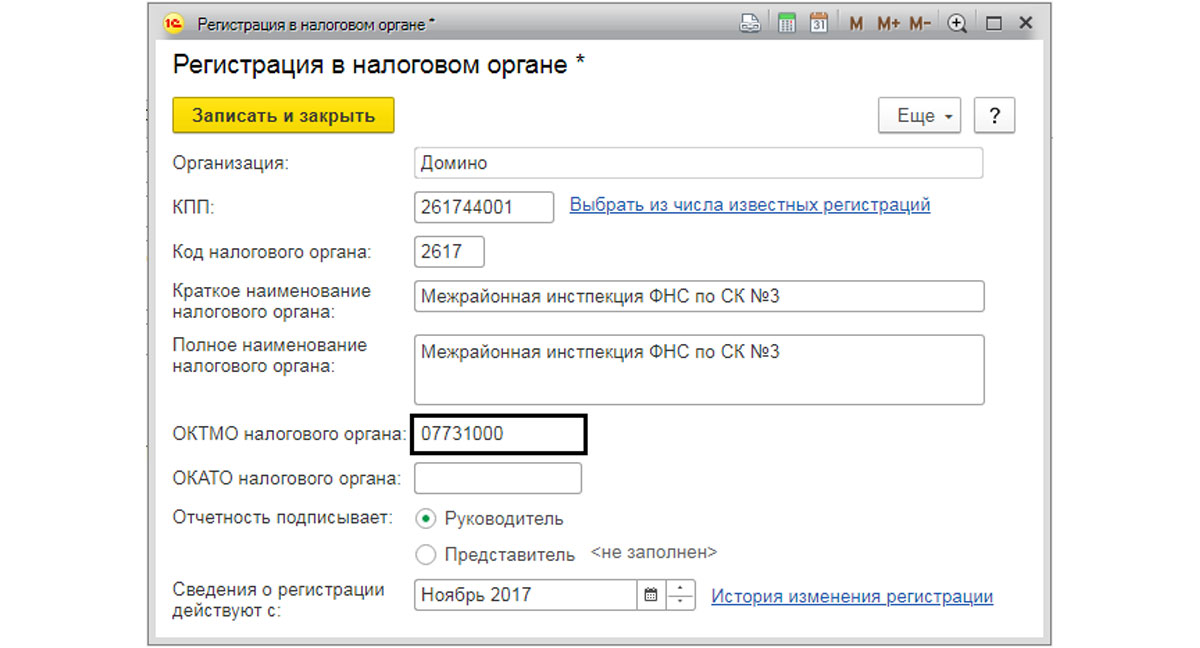

Рис.2 Регистрационные данные в налоговой инспекции

Рис.3 Регистрационные данные в налоговой инспекции

В этой карточке мы и указываем наш ОКТМО – код территории, на которой, в соответствии с Общероссийским классификатором зарегистрирована наша деятельность.

ОКТМО в документах и отчетах в 1С

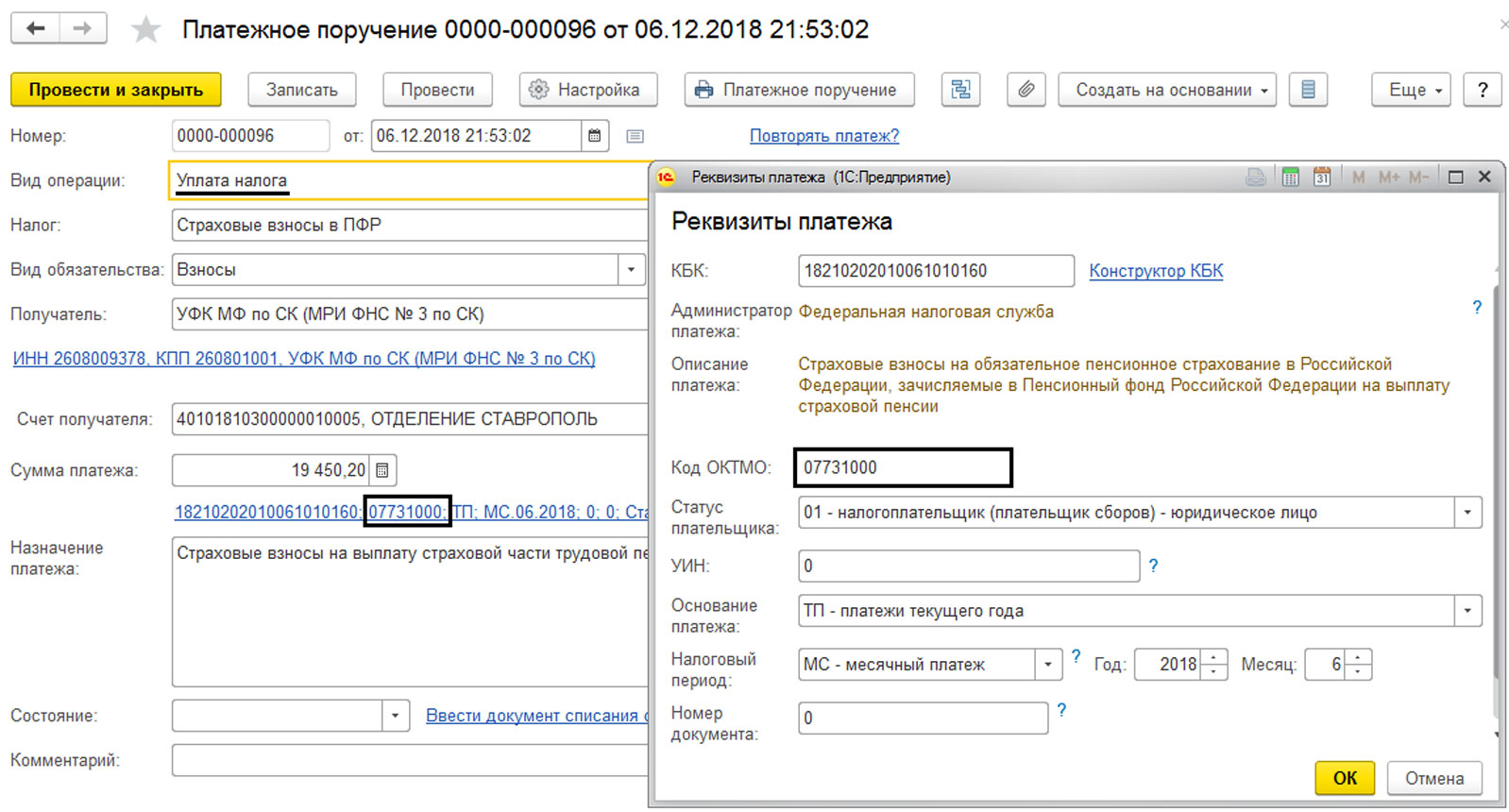

При заполнении документов или формировании отчетов ОКТМО заполняется автоматически.

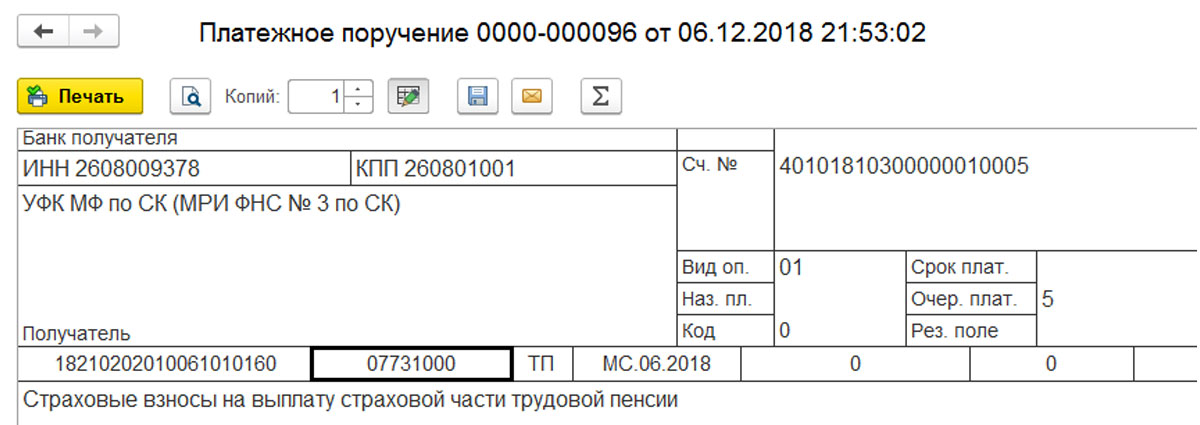

Рассмотрим, платежное поручение («Банк и касса» - «Платежные поручения»). При выборе вида операции «Уплата налога» и выборе в качестве получателя МРИ ФНС, поля для налоговых платежей заполняются автоматически. В том числе мы видим и наш ОКТМО, в строке в виде гиперссылки, вместе с КБК платежа и другими реквизитами.

Рис.4 ОКТМО в документах и отчетах

При выводе на печать формы «Платежного поручения» мы видим заполненный ОКТМО в поле реквизитов «Получатель».

Рис.5 ОКТМО в платежном поручении

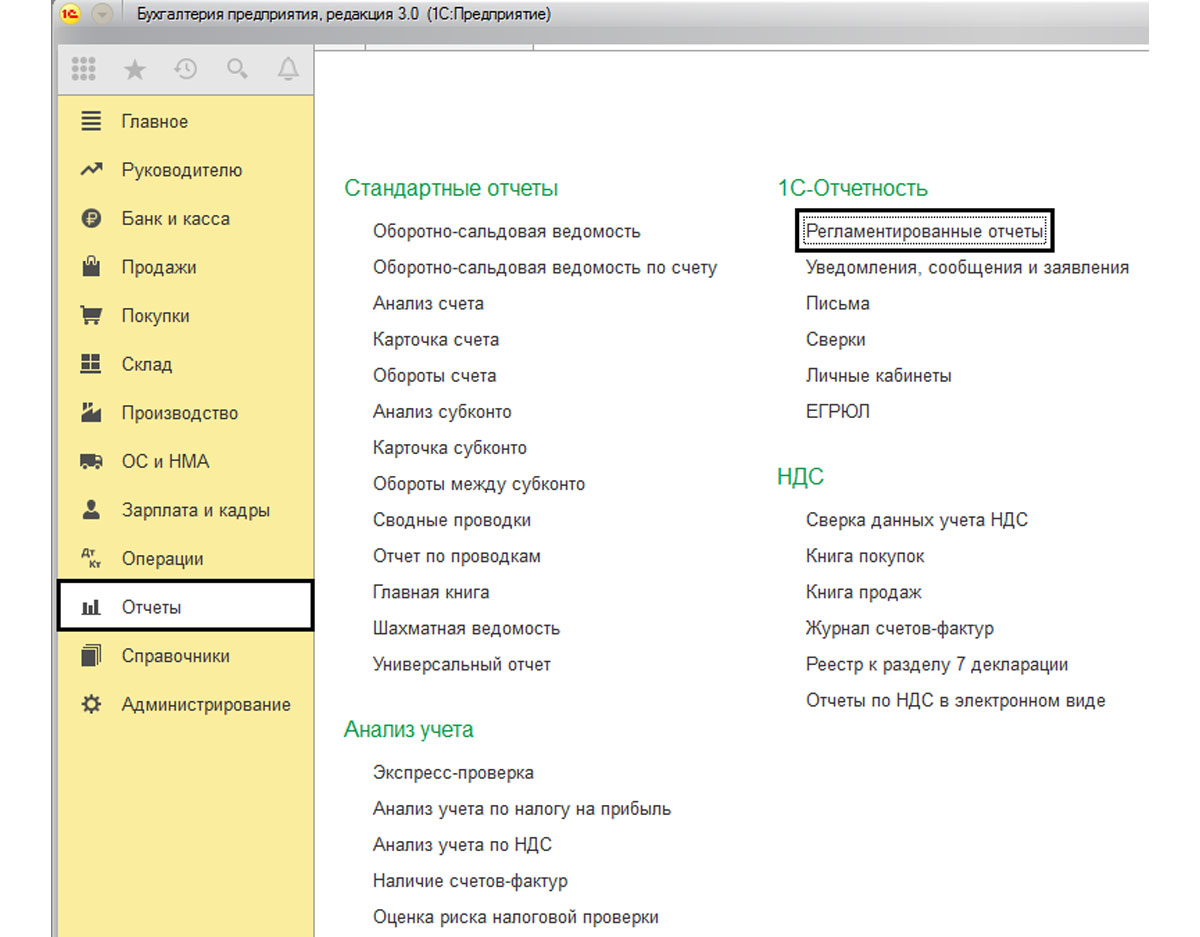

Откроем регламентированные отчеты - «Отчеты» - «1С - Отчетность» - «Регламентированные».

Рис.6 Откроем регламентированные отчеты

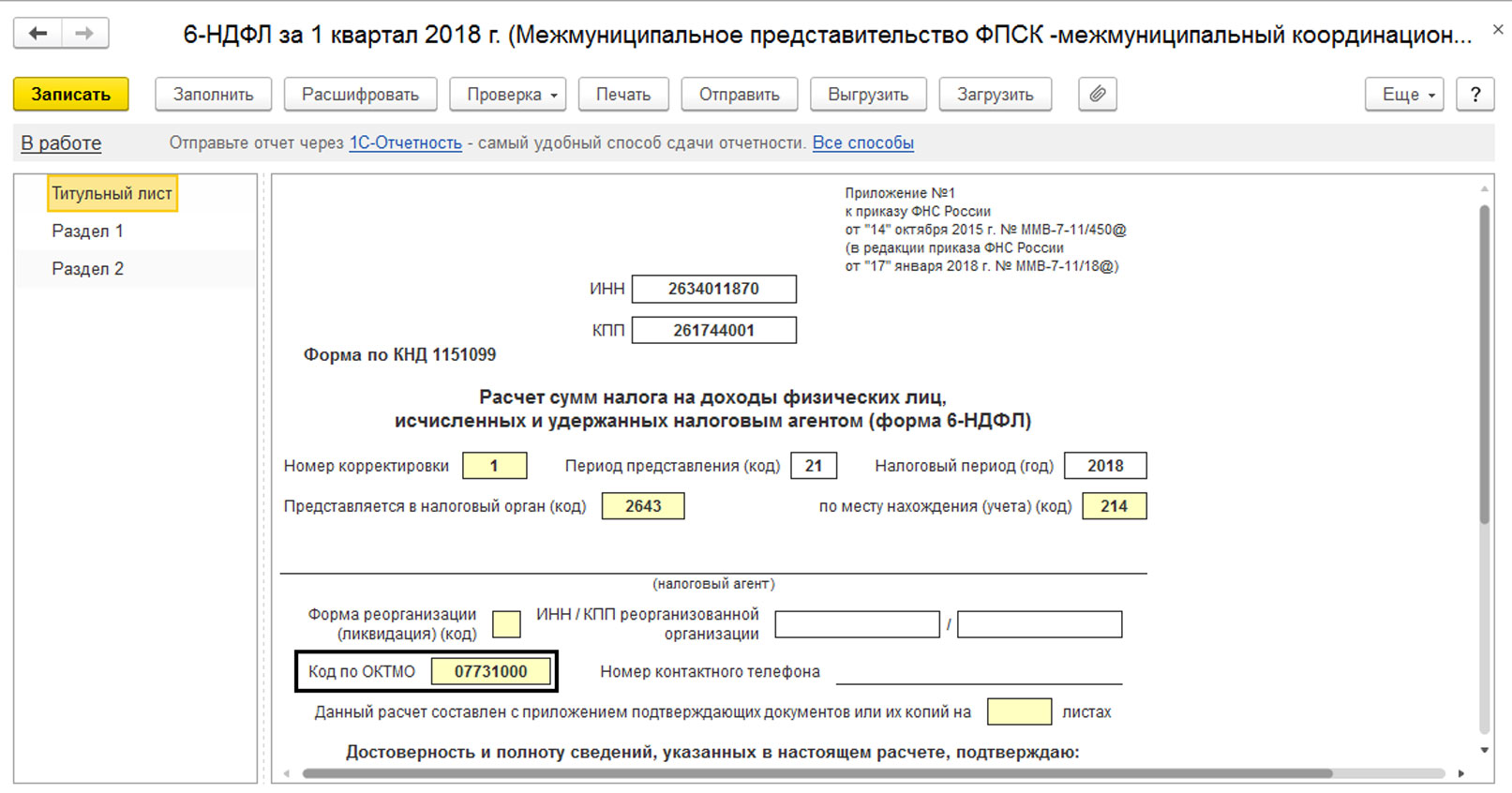

Выберем любой отчет (в нашем примере это 6-НДФЛ) и увидим, что там при заполнении проставляются все реквизиты, в том числе мы видим и ОКТМО.

Рис.7 ОКТМО в 6-НДФЛ

Заполнение ОКТМО для пользователей 1С:Зарплата и управление персоналом 3.1

Немного другой интерфейс у пользователей программы ЗУП. Зайдем в карточку своей организации: меню программы «Настройка» - «Организации». Открыв данные нашего предприятия в нижней части окна, переходим по гиперссылке «Изменить данные регистрации».

Рис.8 Гиперссылка «Изменить данные регистрации»

Рис.9 Поле «ОКТМО налогового органа»

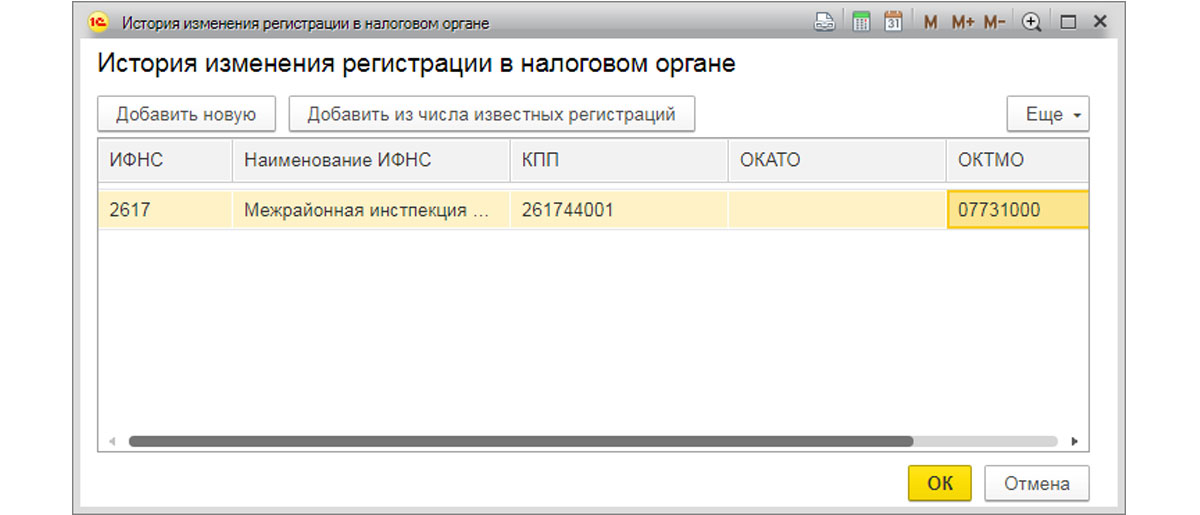

Нажав гиперссылку «История изменения регистрации», можно посмотреть и отредактировать историю изменения этого реквизита.

Рис.10 Гиперссылка «История изменения регистрации»

Для пользователей других конфигураций 1С, ОКТМО заполняется аналогично в сведениях об организации. Таким образом, один раз заполнив данные регистрации в налоговом органе, эти значения будут автоматически подставляться при заполнении форм документов или отчетов.

НДФЛ — это налог, который платят все организации, имеющие наемных сотрудников. Правильность начисления и перечисления налога проверяется с помощью подаваемых отчетов 2-НДФЛ и 6-НДФЛ. На практике встречаются ситуации, когда организация меняет юридический адрес, а это влечет за собой и смену налогового органа. Соответственно, КПП и ОКТМО также изменятся.

Ответственный за отчеты не всегда понимает, как заполнять отчетность при изменении регистрационных данных, ведь часть сведений по НДФЛ формируются с одними данными организации — старыми, а часть с другими — новыми. Также параллельно возникает вопрос: когда начинать платить НДФЛ в новую ИФНС? Ответы на эти и многие другие вопросы по такое сложной теме вы найдете в нашей публикации.

Разберемся для начала в теории.

Данный материал касается не только смены юридического адреса организации. Смена индивидуальным предпринимателем (ИП) прописки влечет изменение налогового органа. Даже смена улицы может привести к изменению ОКТМО.

Действуйте по следующей схеме.

Первое — внесение изменений в ЕГРЮЛ или ЕГРИП. Для ИП — проверьте новые ОКТМО и код ИФНС. Для юридических лиц проверьте и новый КПП. После обновления данных в реестре, измените реквизиты в программе 1С и платежных документах.

Второе — проверка ОКТМО (общероссийский классификатор территорий муниципального образования). Платежи и начисления по ОКТМО должны совпадать. В противном случае может возникнуть недоплаты и переплаты в разрезе этого кода.

Третье — после внесения изменений в ЕГРЮЛ / ЕГРИП оплата производится и отчетность сдается в новую ИФНС.

Отчеты 2-НДФЛ и 6-НДФЛ сдаются в двух экземплярах, со старым ОКТМО и новым ОКТМО. Чтобы не столкнуться с недопониманием со стороны налоговой, этот момент можно у них уточнить.

Рассмотрим на условном примере: ООО «Карамелька» изменило юридический адрес и регистрацию в налоговом органе в декабре 2020 г. Бухгалтер вносила документы по расчету заработной платы и выплатам. Рассмотрим, как это отражается в программе 1С: ЗУП.

Проверьте ОКТМО — код по классификатору территорий муниципальных образований

Начисления и уплаты должны быть на одном ОКТМО. Начисления — то, что вы показали в отчёте 6-НДФЛ и должны заплатить, а уплаты — то, что вы фактически заплатили. Важно, чтобы ОКТМО в отчёте и платёжках совпадали.

Налоговая записывает начисления и уплаты в специальную карточку по расчётам с бюджетом. Новый ОКТМО означает, что вам открыли ещё одну карточку. Если продолжите платить и отчитываться, как раньше, по одной образуется переплата, а по другой — недоимка.

ОКТМО может поменяться, даже если переехали на соседнюю улицу.

Как заполняют 6-НДФЛ по «обособленцам»

В общем случае у компании, имеющей обособленные подразделения, через которые также выплачивают доходы работникам, количество расчетов 6-НДФЛ должно соответствовать количеству обособленных подразделений плюс 1.

6-НДФЛ нужно заполнить отдельно по каждой «обособке», причем независимо от того, что обособленные подразделения состоят на учете в одном налоговом органе.

Подразделения компании могут находиться в одном муниципальном образовании или городе федерального значения, но на территориях, подведомственных разным налоговым инспекциям. В этом случае перечислять налог с доходов работников этих подразделений и подавать расчеты 6-НДФЛ нужно по месту учета каждого такого «обособленца».

Бывает так, что организация ликвидировала «обособку», а потом выявила ошибки в 6-НДФЛ по сотрудникам уже закрытого подразделения. В этом случае «уточненку» нужно сдать в инспекцию по месту нахождения налогового агента, то есть головной организации. При этом в расчете нужно указать ИНН и КПП налогового агента, а ОКТМО – ликвидированного подразделения.

После изменений в ЕГРЮЛ / ЕГРИП отчитывайтесь в новую налоговую

В идеале должно быть так: вы пишите заявление на смену юридического адреса, вас снимают с учёта в старой налоговой и передают карточку по расчётам с бюджетом в новую инспекцию. С этого момента платите и отчитываетесь только туда.

В порядке заполнения 6-НДФЛ сказано, что организации указывают код по ОКТМО того муниципального образования, где находится организация или её обособленное подразделение. Формально наличие обособки — единственная причина, когда за один период нужно сдавать отчёты с разными ОКТМО.

Но на практике бывает по-другому. Иногда из-за переезда налоговики просят сдать два комплекта отчётности.

☎️ Позвоните в новую налоговую и спросите, как сдавать 6-НДФЛ и 2-НДФЛ за период переезда.

Если скажут «сдавайте один отчёт с новым ОКТМО», измените реквизиты в Эльбе и отправляйте отчёты в новую налоговую. Правильные платёжки и отчёты будут формироваться автоматически. Больше ничего делать не нужно.

⚠️Если за период переезда попросят сдать два отчёта с разными ОКТМО, действуйте по инструкции ниже.

Что учесть при заполнении формы 6-НДФЛ

Все организации и ИП, являющиеся налоговыми агентами по НДФЛ, должны ежеквартально представлять в свою ИФНС расчет 6-НДФЛ.

Форма 6-НДФЛ, а также порядок ее заполнения и формат представления в электронной форме утверждены приказом ФНС России от 14 октября 2015 г. № ММВ-7-11/[email protected] Расчет нужно представить в электронном виде по телекоммуникационным каналам связи. На «бумаге» это могут сделать те работодатели, от которых в налоговом периоде получили доходы не более 25 человек.

В расчете работодатель предоставляет общую информацию по всем физлицам, которые получили доход.

Кроме зарплаты сотрудников, НДФЛ нужно платить и с других доходов, которые физлица получили от вас, например:

- вознаграждения по гражданско-правовым договорам;

- беспроцентные займы;

- подарки;

- дивиденды.

Расчет нужно заполнять отдельно по каждому коду ОКТМО. Их перечень установлен Общероссийским классификатором территорий муниципальных образований ОК 033-2013 (утв. приказом Росстандарта от 14 июня 2013 г. № 159-ст).

Индивидуальные предприниматели указывают код по ОКТМО по месту жительства. А те, которые платят ЕНВД и ПСН-налог, — по месту осуществления деятельности.

Проверить корректно ли заполнен расчет можно, используя контрольные соотношения для формы 6-НДФЛ, предложенные налоговиками.

Если в первом квартале 2021 года не производились выплаты физлицам, с которых должен быть удержан налог, то представлять данный расчет не нужно. То есть, сдавать «нулевой» расчет 6-НДФЛ необязательно.

Если доходы выплачивает как головная компания, так и обособленное подразделение, нужно заполнить два расчета с разными кодами по ОКТМО и представить их в две налоговые инспекции — по принадлежности кодам.

Как правильно заплатить НДФЛ

Предположим, запись об изменениях в ЕГРЮЛ сделана 20 мая. С этой даты перечисляйте НДФЛ и сдавайте отчёты в новую налоговую. Хронология будет такой:

| 10 апреля | Выдали зарплату за март |

| 11 апреля | Заплатили НДФЛ с зарплаты за март по старым реквизитам |

| 10 мая | Выдали зарплату за апрель |

| 13 мая | Заплатили НДФЛ с зарплаты за апрель по старым реквизитам |

| 20 мая | Появилась запись в ЕГРЮЛ: новые ОКТМО, КПП и код инспекции |

| 10 июня | Выдали зарплату за май |

| 11 июня | Заплатили НДФЛ с зарплаты за май по новым реквизитам |

Чтобы в Эльбе формировались правильные платёжки, измените реквизиты на актуальные.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как сформировать два комплекта 6-НДФЛ

В инструкции опираемся на разъяснения из письма ФНС № БС-4-11/[email protected]:

Отчёт 6-НДФЛ сдают поквартально. Переезд пришёлся на май, поэтому за полугодие надо сформировать два комплекта отчётности: оба в новую налоговую, с новым КПП. В первом отчёте будут начисления до переезда и старый ОКТМО, во втором — начисления после переезда и новый ОКТМО.

- В Эльбе найдите задачу «Сдать отчёт 6-НДФЛ за I полугодие», на последнем шаге нажмите «Сохранить файл для ИФНС» — загрузится файл отчёта в формате xml.

В разделе 2 — три начисления НДФЛ: с зарплаты за март, апрель и май. Если сдать отчёт в таком виде, то все они попадут на новый ОКТМО. Это приведёт к недоимкам и переплатам.

- Скопируйте отчёт. Копия понадобится позже, чтобы сделать отчёт с новым ОКТМО.

- Скачайте Налогоплательщик ЮЛ, запустите программу. Добавьте реквизиты организации в разделе «Налогоплательщик».

- Перейдите в раздел Сервис → Приём документов из файлов.

- Откройте файл, который выгрузили из Эльбы. На титульном листе укажите старый ОКТМО.

Перейдите в Раздел 2 и удалите июньскую выплату: клик правой клавишей мыши → удалить строку.

Сохраните файл на компьютере в формате xml (не Excel). Это будет первый комплект отчётности со старым ОКТМО.

- Откройте с помощью Налогоплательщика копию отчёта, выгруженного из Эльбы. Удалите первые два начисления — останется только июньская выплата. Проверьте, чтобы на титульном листе был указан новый ОКТМО. Это второй комплект отчётности за полугодие.

- После исправления присылайте отчёты нам на, мы загрузим их в вашу учётную запись для отправки в налоговую. В теме письма напишите: «подгрузка отчётов 6-НДФЛ из-за смены юридического адреса».

Отчёты за 9 месяцев и за год формируйте в Эльбе как обычно, редактировать их не нужно.

Как изменить юридический адрес в 1С и регистрацию в налоговом органе?

Для изменения реквизитов откройте карточку организации.

Шаг 1. Перейдите в раздел «Настройки» — «Организации». На закладке «Адреса и телефоны» измените адрес организации.

Данный реквизит не периодический и не хранит историю его изменения. Поэтому рекомендуем сделать копию информационной базы со старым адресом, чтобы можно было распечатать «старые» документы или справки за прошлые периоды с прежними реквизитами.

Для заполнения строк фактический и почтовый адрес, при их совпадении воспользуйтесь кнопкой «Заполнить».

Шаг 2. На закладке «Главное» перейдите по гиперссылке «Изменить данные регистрации». В открывшемся окне нажмите «История изменения регистрации» и внесите новые сведения об организации.

- КПП;

- код налогового органа;

- краткое и полное наименование налогового органа;

- ОКТМО.

При сохранении сведений обратите внимание на значение в «Действует с». Данные реквизиты периодические, и их изменение хранится в истории значений. До указанной даты учитываются старые реквизиты, после — измененные.

Сохраните изменения в карточке — «Записать и закрыть».

Шаг 3. На запрос программы об изменения, нажмите кнопку «Изменились данные о регистрации в налоговом органе».

После этого в карточке организации отобразятся новые сведения о регистрации и месяц, с которого они действуют.

Если у вас возникли проблемы и путаница в данных ИФНС, обратите внимание на то, с какого месяца у вас введена информация. Возможно, вы не предали особое значение этому моменту и при сохранении сведений оставили месяц, указанный по умолчанию — текущий.

Как сформировать два комплекта 2-НДФЛ

Справки 2-НДФЛ сдают по итогам года. В первом комплекте должны быть доходы до смены адреса и старый ОКТМО, во втором — суммы после смены адреса и новый ОКТМО. Принцип такой же, как с 6-НДФЛ.

- Сформируйте 2-НДФЛ в Эльбе, сохраните файл для ИФНС. Имейте в виду: задача открывается в январе.

- Откройте справки в Налогоплательщике, отредактируйте начисления по месяцам, проверьте ОКТМО. Файлы сохраните в формате xml.

- Отправьте оба файла в техподдержку на

Не заполняется отчет. Как проверить в 1С разделение доходов между ИФНС?

При заполнении отчета в налоговую, например, справки 2-НДФЛ, пользователь может столкнуться с ошибкой: «При выплате доходов не зарегистрированы доходы» с указанием регистрационных данных организации.

В данном случае программа абсолютно права! Ведь мы выше рассмотрели документы начисления и выплаты зарплаты, в которых указана «старая» ИФНС.

Если ответ очевиден, то просто перезаполните и перепроверьте документы после даты изменения регистрационных данных.

А как можно посмотреть, в каких документах какая налоговая зафиксирована? Сделать это легко с помощью Универсального отчета.

Шаг 1. Перейдите в раздел «Администрирование» — «Печатные формы, отчеты и обработки». Откройте гиперссылку «Универсальный отчет».

Шаг 2. Выберите регистр накопления «Расчеты налоговых агентов с бюджетом по НДФЛ», задайте период — год.

Если в базе 1С: ЗУП ведется учет по нескольким организациям, нажав кнопку «Настройки», установите отбор по организации. В нашем примере установлен отбор по ООО «Карамелька».

Содержание статьи:

Что такое ОКТМО?

ФНС России выпустила письмо от 17.10.2013 № ЕД-4-3/18585, в котором сообщила, что Минфин России принял решение с 1 января 2014 года вместо кодов ОКАТО применять в бюджетном процессе коды ОКТМО. ОКТМО - это общероссийский классификатор территорий муниципальных образований. Он был утвержден 14 декабря 2005 года. Приказом Федерального агентства по техническому регулированию и метрологии от 14.06.2013 № 159-ст вводится в действие и внедряется в статистическую практику новая версия классификатора.

В чем отличие новой версии классификатора? (ОКТМО)

В версии 2013 года добавлен второй раздел, содержащий коды для населенных пунктов. Как и раньше, в первом разделе структура кода ОКТМО состоит из 8-ми символов, и формула выглядит так:

ПП ВВВ ТТТ, где

• ПП – это первая ступень классификации, включающая группировки муниципальных образований субъектов Российской Федерации;

• ВВВ - вторая ступень классификации:

- муниципальные районы;

- городские округа;

- внутригородские территории городов федерального значения;

• ТТТ - третья ступень классификации:

- городские поселения;

- сельские поселения.

ПП ВВВ ТТТ ННН, где

• ННН идентифицируют населенные пункты;

• Города кодируются серией кодов – от 001 до 049;

• Поселки городского типа (рабочие поселки, курортные поселки, дачные поселки, поселки, городские поселки) кодируются серией кодов – от 051 до 099;

• Сельские населенные пункты (поселки, села, станицы, деревни, хутора, кишлаки, аулы и др.) кодируются серией кодов – от 101 до 999.

Населенному пункту, являющемуся административным центром муниципального района, сельского поселения, городу, поселку, входящему в состав городского округа, городского поселения, присваивается трехзначный номер на последнем разряде с цифрой 1:

• для городов – 001;

• для поселков городского типа – 051;

• для сельских населенных пунктов - 101.

ОКТМО связан с действующим в настоящее время Общероссийским классификатором объектов административно-территориального деления (ОКАТО). Коду каждого муниципального образования поставлен в соответствие код ОКАТО, присвоенный населенному пункту, входящему в состав муниципального образования.

Сколько знаков кода (8 или 11) должно быть в отчете и надо ли добавлять нули в 8-ми значный код по ОКТМО?

Теперь, когда понятно, что и 8-ми, и 11-ти значные коды существуют и называются одинаково – КОД по ОКТМО, - становится понятно и то, что это вызвает неопределенность. Но нет информации, когда будет внесена ясность. Мы не можем посоветовать принять какое-либо решение в условиях неопределенности. И нет другого варианта, кроме как подождать пока в описаниях форматов отчетов появятся однозначные указания. На сегодняшний день непонятно, почему вообще возникает предположение дополнять именно нулями, а не какими-то другими символами. Да и надо ли дополнять?

Как в программах 1С установить соответствие между кодами ОКАТО и ОКТМО?

Для учета доходов, сумм исчисленного, удержанного и уплаченного по НДФЛ реализован дополнительный разрез учета - коды по ОКТМО.

Код ОКТМО организации теперь можно указать в ее карточке на закладке Коды, для территориально обособленных подразделений, зарегистрированных в ИФНС, код ОКТМО также указывается в их карточке. При записи такого подразделения в 2013 году обязательными для заполнения являются оба кода (ОКТМО и ОКАТО), с 2014 года обязательный только код ОКТМО.

При регистрации уплаты НДФЛ за 2013 год в документе по-прежнему указывается код ОКАТО, однако для формирования отчетности за 2013 год необходимо, чтобы для организации и обособленных подразделений уже в 2013 году были указаны коды ОКТМО. Кроме того, сведения об уже зарегистрированных в 2013 году перечислениях налога (и необходимых к перечислению сумм) необходимо дополнить информацией об ОКТМО, соответствующих ОКАТО, по которым ранее был зарегистрирован налог.

Для того чтобы избежать массового «ручного» перепроведения документов (после заполнения кодов ОКТМО у организации и обособленных подразделений), в версии 2.5.75 программы «1С:Зарплата и управление персоналом 8» был реализован специальный помощник, который полностью автоматически заполняет все требуемые учетные регистры программы в соответствии с указанными ему новыми кодами ОКТМО. Также он вносит эти коды непосредственно в карточки организаций и обособленных подразделений.

После заполнения кодов ОКТМО у организации и обособленных подразделений, так же как и ранее после изменений кодов ОКАТО небходимо перепровести все документы, зарегистрировавшие НДФЛ. Для того чтобы избежать этого трудоемкого и не всегда безопасного действия был реализован Помощник установки соответствий. В описании работы (см. справку) Помощника говорится, что доступен он лишь до момента пока не нажата кнопка Обработать данные учета.

После того как эта кнопка нажата и данные обработаны, согласно инструкции, обработка больше не доступна. Но что теперь делать, если все-таки ошиблись?

Придется действовать точно так же, как и раньше при обнаружении ошибки в коде ОКАТО. Перепроводить докумены, исчислившие НДФЛ. Трудоемкость этого действия велика. При этом существуют риски того, что НДФЛ на стыке 2012-2013 годов перерегистрируется в другом налоговом периоде. Поэтому рекомендуем проанализировать возможность возврата к сохраненной версии базы данных (БД) до проведения обработки.

О тметим, что в конфигурациях «1С:Предприятия 8» редакции 3.0 - программа «1С:Бухгалтерия 8» и «1С:Зарплата и управление персоналом 8», - переход на ОКТМО значительно упрощен: ОКТМО указывается только в регистрациях в ИФНС, куда его рекомендуется внести уже тогда, когда появится окончательная ясность с их применением.

Проблема учета НДФЛ у ИП при нескольких ОКТМО в одной налоговой инспекции в программе «1С:ЗУП 3.1». Легасофт.

У индивидуальных предпринимателей иногда возникает ситуация, когда необходимо сдавать отчеты 6-НДФЛ и 2-НДФЛ в один и тот же налоговый орган, но по разным кодам ОКТМО. Казалось бы – ничего сложного, однако, при попытке сформировать такую отчетность в программе «1С:ЗУП 3.1» возникают непредвиденные проблемы. Давайте рассмотрим пути их решения на конкретном примере.

В программе «1С:ЗУП 3.1» создадим организацию – индивидуального предпринимателя и укажем для него регистрацию в налоговом органе, прописав соответствующий код налоговой и ОКТМО (см. рис. 1)

У индивидуального предпринимателя есть два подразделения Магазин 1 и Магазин 2, которые территориально расположены в разных городах, имеющих различный код ОКТМО. Допустим, ОКТМО Магазина 1 совпадает с ОКТМО регистрации индивидуального предпринимателя, а ОКТМО Магазина 2 – отличается. Для того, чтобы завести отдельную регистрацию в налоговом органе для Магазина 2, в первую очередь устанавливаем флажок У организации есть филиалы (обособленные подразделения) (см. рис. 2). В данной ситуации это, скорее, формальность, поскольку ни о каких обособленных подразделениях у индивидуального предпринимателя речь не идет. Однако, в программе это единственный способ завести отдельную регистрацию в налоговом органе для подразделения, поэтому флажок придётся поставить.

Далее через главное меню заходим в справочник «Регистрации в налоговом органе» и создаем новый элемент этого справочника. Код налоговой указываем тот же самый, что и для основной регистрации, так как оба подразделения относятся к одной и той же межрайонной налоговой. Код ОКТМО указываем новый (см. рис. 3).

Казалось бы всё хорошо и правильно, но, при попытке сохранить вновь созданный элемент, получаем сообщение «Для данной организации уже существует запись с указанным кодом налогового органа» (см. рис. 4).

Встроенный алгоритм проверки не позволяет создать для одной и той же организации регистрации с разным ОКТМО. Как же быть? Неужели придется делить отчеты 2-НДФЛ и 6-НДФЛ вручную? Давайте попробуем использовать нестандартный подход.

Сначала изменим код налогового органа на какой-либо другой, чтобы программа позволила нам записать элемент справочника (см. рис. 5)

Далее в карточке подразделения Магазин 2 устанавливаем галочку Это – обособленное подразделение и выбираем вновь созданную регистрацию в налоговом органе (см. рис. 6).

Далее открываем Главное меню -> Все функции -> Обработки -> Групповое изменение реквизитов. В секции Выбор элементов для изменения в поле Изменять выбираем справочник Регистрации в налоговом органе. Также устанавливаем условие отбора в качестве ссылки на проблемный элемент справочника (см. рис. 7).

Затем нажимаем на кнопку Дополнительные параметры и устанавливаем флажки Показывать служебные реквизиты и Режим разработчика (см. рис. 8).

Далее нажимаем на кнопку Изменить реквизиты. Внимание! Изменяемый элемент справочника при этом должен быть закрыт!

Как результат, получаем два элемента справочника Регистрации в налоговом органе с одним и тем же кодом налоговой и разными кодами ОКТМО (см. рис 9).

Их можно будет выбрать в отчетах 6-НДФЛ и 2-НДФЛ и автоматически сформировать два отчета по разным ОКТМО в одну и ту же ИФНС.

Читайте также: