Выходное пособие при увольнении ндфл и страховые взносы в 1с

Опубликовано: 25.04.2024

- Консультации по выходным пособиям в 1С:ЗУП

- Настроим выходное пособие в 1С:ЗУП

- Дополнительные виды помощи при увольнении

Протестируйте качество нашей работы - первая консультация по 1С:ЗУП бесплатно!

Выделенная линия консультаций. Закажите первую услугу по выходным пособиям бесплатно!

Трудовым законодательством предусматривается возможность оплаты пособия уволенному в связи:

- С принятием решения со стороны компании-работодателя об уменьшении штата фирмы или общего количества служащих;

- С нежеланием со стороны работающего продолжать трудиться при смене работодателем существенных условий трудового договора;

- С отказом самого работающего от совместного с компанией перемещения в другое, территориально отнесенное, место.

Подробный перечень случаев, когда работодатель должен выдать пособие и ограничение размера пособия, приведены в статье 178 ТК Российской Федерации.

Начислить выходное пособие при увольнении можно по таким причинам, как:

- Из-за ликвидации фирмы, сокращения объема или штата;

- Из-за отказа работающего перевестись на другую работу, показанную ему по медицинским показаниям, либо при отсутствии в компании такой работы;

- Из-за призыва на военную службу;

- Возвращение человека, ранее исполнявшего эту работу;

- Нежеланием переехать в другое место (территориально) вместе с работодателем;

- Признание полностью неспособным к трудовой деятельности;

- Отказ работать из-за изменений условий заключенного при поступлении договора.

Выданные по вышеуказанным причинам пособия не являются объектом налогообложения по налогу на доходы физлиц.

Чтобы создать нужные нам документы и правильно посчитать нашу выплату, надо:

- В функциональной области «Кадры» выбрать команду «Приемы, переводы, увольнения». Появится список соответствующих кадровых документов;

- Нажать на «Создать», из появившегося списка выбрать «Увольнение/Увольнение списком».

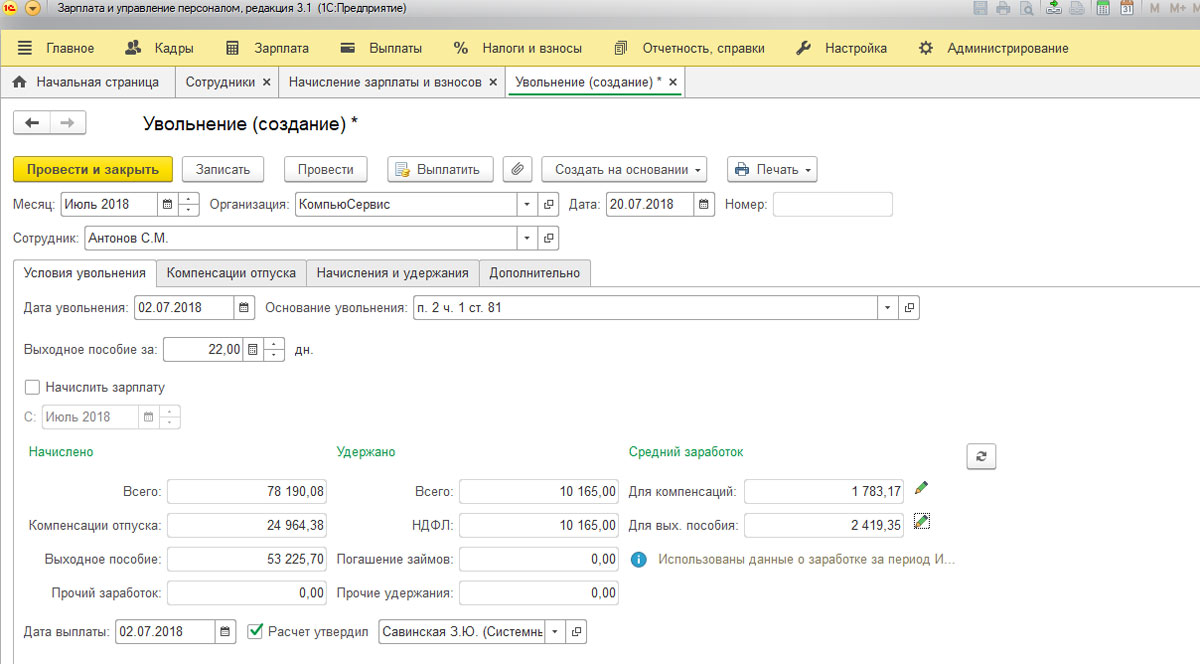

«Увольнение» (Рис.1):

- Выбрать месяц ухода, по умолчанию – текущий;

- День увольнения;

- Основание, в соответствии с которым оплачивается пособие;

- В поле «Выходное пособие за» написать, сколько отработано всего дней, за которые будет сделана выплата.

Объем среднедневного заработка для расчета пособия будет показан в поле «Для вых. пособия» группы реквизитов «Средний заработок». Для его корректировки можно нажать на изображение карандаша.

Рис.1 Увольнение

- Сотрудник увольняется с первого июня 2018 года по основанию п.2.ч.1 ст. 81 – «Сокращение штата». В июле 2018 г. – 21 день, поэтому в поле «Выходное пособие за» требуется указать число 21.

- Если сотрудник увольняется с первого февраля 2018 года, в феврале 2018 года – 20 дней, тогда проставляем число 20.

- Если работнику положен двухнедельный средний заработок, то для случая увольнения первого июля 2018 года в поле требуется указать 10 рабочих дней.

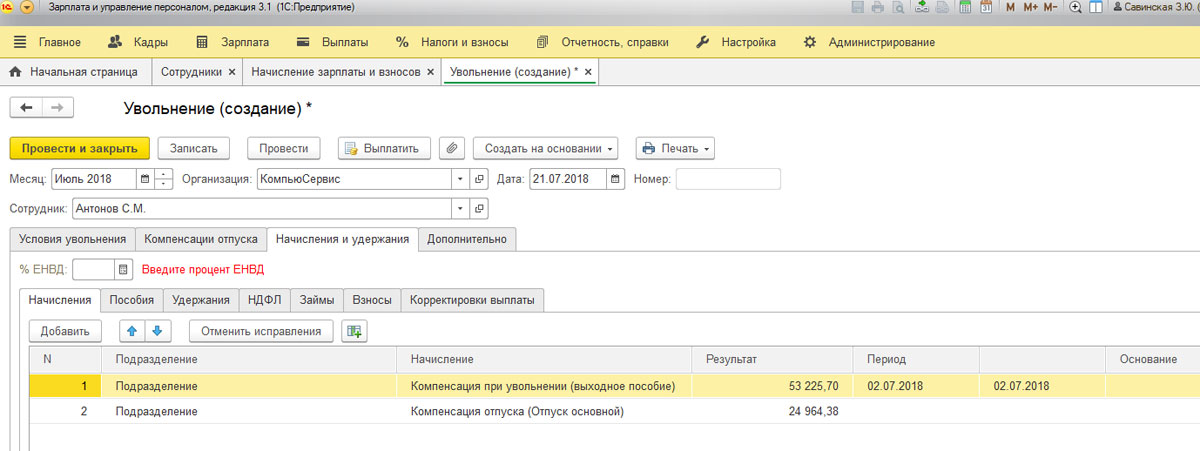

После заполнения всех реквизитов в «Увольнении» на закладке «Начисления» и внесения числа дней, за которые будет положена компенсация, появляется вид оплаты «Компенсация…». Если вам необходима помощь в настройке 1С:ЗУП, свяжитесь с нашими специалистами, оставив заявку на сайте или по телефону, мы поможем разобраться и подскажем наиболее оптимальные для вас настройки.

Рис.2 Компенсация

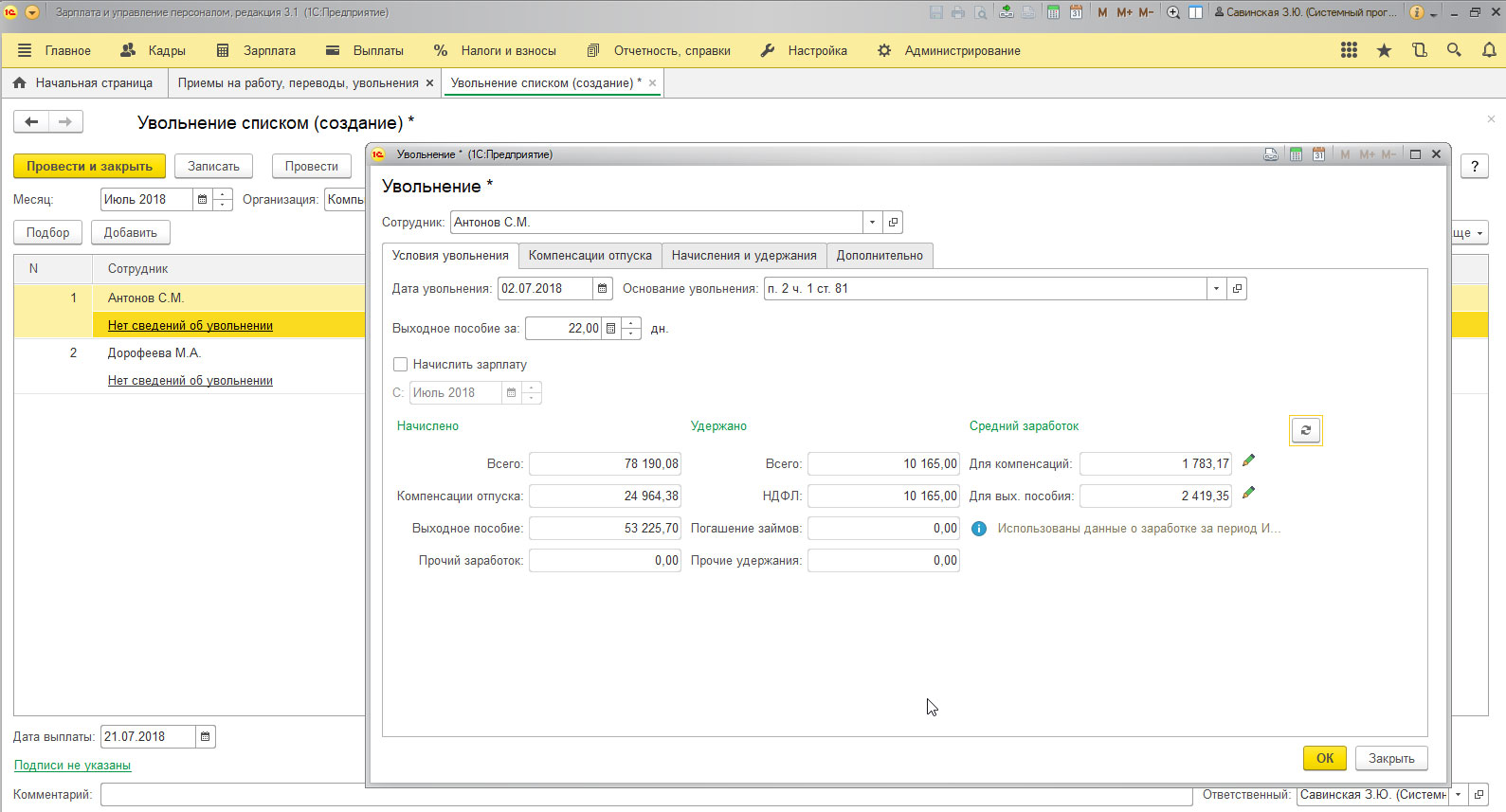

Чтобы произвести подсчет в документе «Увольнение списком»:

- В журнале «Приемы, переводы, увольнение» нажать на кнопку «Создать» и найти в списке «Увольнение списком». Появится окно нового документа (Рис.3);

- Наполнить табличную часть списком увольняемых;

- Нажать на ссылку «Нет сведений об увольнении», в появившемся окне «Увольнение» указать дату и основание увольнения и сколько отработано дней, за которые полагается помощь.

Рис.3 Увольнение списком

Значения полей в закладках «Условия увольнения», «Компенсация отпуска», «Начисления и удержания» и «Дополнительно» в окне «Увольнение» документа «Увольнение списка» рассчитываются аналогично одноименным полям документа «Увольнение».

Консультации по выходным пособиям в 1С:ЗУП

Протестируйте качество нашей работы - первая консультация по выходным пособиям в 1С:ЗУП бесплатно!

Настроим выходное пособие в 1С:ЗУП

Настроим 1С:ЗУП для корректного расчеты и выплаты выходных пособий. Решим задачу уже сегодня!

Дополнительные виды помощи при увольнении

Статьей 178 ТК РФ допускается, что договором или локальными нормативными актами работодателя оговаривается выдача других видов помощи для увольняющегося. Такие пособия являются объектом налогообложения по налогу на доходы физических лиц.

Чтобы в ЗУП начислить рассматриваемое пособие, являющееся объектом налогообложения, то есть превышающее законодательно установленные значения, надо сделать новое начисление и использовать с ним документ «Разовое начисление».

Рис.4 Разовое начисление

- Код, наименование: выбрать наш вид;

- Назначение начисления: прочие начисления и выплаты;

- Начисление выполняется: по отдельному документу;

- Вид документа: разовое начисление;

- Учет времени: дополнительная оплата за уже отработанное время;

- На закладках «зависимости», «приоритет», средний заработок заполняем необходимую информацию;

- На закладке «налоги, взносы, бухучет» указываем, что начисление облагается НДФЛ, указываем код дохода, указываем, что начисление является доходом, целиком облагаемым страховым взносом, и учитывается в расходах на зарплату по требуемой статье налогового кодекса.

Далее при необходимости заполняем поля на закладке «описание».

Если у вас остались вопросы, обратитесь к нашим специалистам по сопровождению 1С ЗУП, которые помогут корректно начислить выходное пособие, гарантируя правильность учета.

Начисление выходного пособия в связи с сокращением штата сотрудников

Сотрудница ЗАО "Швейная фабрика" Соколова И.А. уволена 25 февраля 2014 г. в связи с сокращением штата. При увольнении сотруднице полагается выходное пособие в размере среднемесячного заработка. Сотруднице следует выплатить выходное пособие за 19 рабочих дней, приходящихся на период с 26 февраля 2014 г. по 25 марта 2014 г. и сохраняемый заработок на период трудоустройства за 39 рабочих дней, приходящихся на период с 26 марта 2014 г. по 25 мая 2014 г.

Соколовой И.А. также полагается компенсация за неиспользованный отпуск за 5,67 календарных дней в сумме 7 714,26 руб., так как она не полностью использовала дни ежегодного отпуска за отработанное время.

Сотрудница была принята на работу 22.09.2013 и уволена 25.02.2014. Фактически она отработала 5 месяцев, за которые ей был начислен доход, учитываемый при исчислении среднего заработка для выходного пособия на сумму 192 000 руб. Количество рабочих дней, принимаемое в расчет среднего заработка для выходного пособия, составляет 99.

Среднедневной заработок равен: 192 000 руб. / 99 дней = 1 939,39 руб.

За 19 рабочих дней Соколовой И.А. полагается выходное пособие в сумме: 1 939,39 руб. * 19 дней = 36 848,41 руб.

За 39 рабочих дня сотруднице полагается сохраняемый заработок на период трудоустройства в сумме: 1 939,39 руб. * 39 дней = 75 636,21 руб.

Выполняются следующие действия:

Настройка вида расчета

Вид расчета, используемый для начисления выходного пособия в связи с сокращением штата сотрудников, описывается в плане видов расчета Начисления.

- Раздел Сотрудники и зарплата - Справочники и настройки - Начисления.

- Нажмите на кнопку Создать

![]()

. - В поле Наименование заполните название вида расчета, в нашем примере - Выходное пособие при увольнении (сокращение штата сотрудников) (рис. 3).

- В поле Код укажите код вида расчета (он должен быть уникальным).

- В разделе Налоги и взносы:

- поле НДФЛ не заполняется, так как согласно законодательству выходное пособие не облагается НДФЛ (п. 3 ст. 217 НК РФ);

- в поле Страховые взносы выберите способ учета доходов сотрудников при исчислении страховых взносов. В нашем примере выберите Доходы, целиком не облагаемые страховыми взносами, кроме пособий за счет ФСС и денежного довольствия военнослужащих. Так как согласно законодательству выходное пособие не облагается страховыми взносами (п. 2 ч. 1 ст. 9 Федерального закона от 24.07.2009 № 212-ФЗ, пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ);

- флажок Доход в натуральной форме установите, если начисление не выплачивается сотрудникам на руки. В нашем примере флажок устанавливать не нужно;

- в поле Вид начисления по ст.255 НК в нашем примере выберите пп.9, ст.255 НК РФ. Согласно пп. 9 ст. 255 НК РФ к расходам на оплату труда относятся начисления сотрудникам, высвобождаемым в связи с реорганизацией или ликвидацией налогоплательщика, сокращением численности или штата сотрудников организации, что соответствует условию нашего примера.

- В разделе Отражение в бухгалтерском учете укажите способ отражения начисления в бухгалтерском учете для формирования проводок по начислению. Данное поле следует заполнять лишь в том случае, если начисление отражается в бухгалтерском учете одинаковым способом для всех сотрудников организации. В нашем примере данное поле не заполняется. В этом случае при начислении данного вида расчета используется способ отражения, который указан для сотрудника в регистре сведений Бухучет зарплаты сотрудников, либо (если не указан) способ отражения, который указан для организации в целом в регистре сведений Бухучет зарплаты организаций.

- Далее нажмите на кнопку Записать и закрыть.

«Клерк» Рубрика 1С

Довольно часто бухгалтеру приходится начислять и выплачивать доход не только штатным сотрудникам, но прочим физическим лицам, с которыми учреждение никогда не состояло или уже не стоит в трудовых отношениях. Это могут быть случаи выплат сумм родственникам умершего работника, различных призов, выплат материальных помощей бывшим сотрудникам, ветеранам, различных выплат по судебным заседаниям и т.д. Учет таких выплат в продуктах «1С» иногда вызывает у бухгалтеров затруднения.

В зарплатных программах «1С» имеют большие возможности. Поэтому в них волне можно реализовать учет доходов граждан, которые не состоят в трудовых отношениях с работодателем. При этом такие выплаты будут учитываться в отчетности по НДФЛ и страховым взносам РСВ в тех случаях, когда они подлежат налогообложению.

Для этого пользователю необходимо сделать определенные настройки в системе: Настройка — Расчет зарплаты и установить соответствующие флажки для тех доходов, которые будут использоваться в конкретном учреждении (рисунок 1):

Рис. 1. Настройка констант для формирования прочих доходов

Без этих настроек, а так же регистрация прочих доходов и выплат бывшим работникам, пользователю будет не доступна. После включения этих настроек на закладке «Выплаты» должны появиться соответствующие документы и справочники (рисунок 2):

Рис. 2. Настройка видимости документов и справочников в 1С

Далее настройка программы «1С» происходит в зависимости от категории физических лиц, которым производятся выплаты.

Рис. 3. Настройка регистрации прочих доходов физических лиц

Виды прочих доходов физических лиц выбираются и создаются в соответствующем справочнике (рисунок 4):

Рис. 4. Настройка справочника прочих доходов

Получателем дохода в данном случае является физическое лицо, поэтому достаточно только заполнить карточку физического лица в программе (рисунок 5):

Рис. 5. Карточка физического лица

К выплатам физическим лицам можно отнести социальное пособие на погребение, которое выплачивается родственнику умершего работника. Оно выплачивается из фонда ФСС, и эта сумма должна учитываться в соответствующем разделе отчета РСВ.

Для регистрации начисления необходимо ввести документ «Единовременное пособие за счет ФСС», в котором указать кому выплачивается пособие (рисунок 6):

Рис. 6. Документ «Единовременное пособие за счет ФСС»

- сохраняемый заработок на время трудоустройства

- материальная помощь бывшем работнику, пенсионеру

- различные выплаты по суду

- и т.д.

1) На основании документа-увольнения (рисунок 7):

?

Если документ создается на основании увольнения, то суммы заполняются автоматически. В комментарии к документу «Выплата бывшим сотрудникам» проставляется средний заработок и количество дней, за которые необходимо выплатить этот заработок (рисунок 8).

Рис. 8. Начисление сохраняемого заработка на время трудоустройства с помощью документа «Выплата бывшим сотрудникам»

Бывают случаи, когда выходное пособие или дополнительная компенсация выплачиваются в повышенном размере. Такая сумма выходного пособия, которая превышает размеры, установленные ст. 178 ТК РФ, подлежит обложению НДФЛ. Чтобы правильно отобразить эти суммы для целей налогообложения, надо в программе создавать новый вид выплаты, где прописать коды дохода для НДФЛ и страховых взносов. Сумму выплаты в таком случае в документ надо проставить вручную.

2)С помощью документа «Разовое начисление»

Обычно этот документ используется для работников учреждения, но его можно так же использоваться и для бывших работников, поскольку они в справочнике «Сотрудники» уже есть.

Для примера рассмотрим выплату дополнительной компенсации при увольнении сверх положенных сумм, которая считается по среднему заработку.

Сначала надо завести и настроить новое начисление (рисунок 9):

Рис. 9. Настройка начисления

В формуле можно выбрать предопределенный показатель «СреднийЗаработокОбщий», количество дней компенсации нужно будет вводить в документ самостоятельно (рисунок 10):

Рис.10. Начисление дохода бывшему работнику с помощью документа «Разовое начисление»

Таким же образом можно настроить и другие виды начислений, которые можно использовать в документах «Разовое начисление», «Материальная помощь»

3. Получение отчетности

Рис. 11. Формирование отчета по начислениям прочих доходов

4. Отражение в бухгалтерские проводках

Рис. 12. Формирование учетной операции

Поэтому, чтобы проверить суммы документа «отражение зарплаты в бухучете» со сводами по заработной плате, надо сложить суммы двух отчетов: «Свод по зарплате» и «Незарплатные доходы»

Внимание:

Факт перечисления денежных средств таким физическим лицам отражается в бухгалтерской программе. Поэтому никаких ведомостей на выплату в типовой зарплатной системе делать не надо и возможности нет.

Рис. 13. Настройка констант для формирования ведомостей на выплату в версии КОРП

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Консультация предоставлена 16.03.2018 года

При увольнении сотрудника по соглашению сторон (в трудовом договоре данные выплаты прописаны, а коллективного договора нет) выплачена денежная компенсация в размере 3-х среднемесячных заработных плат.

Облагаются ли эти выплаты НДФЛ и страховыми взносами?

Рассмотрев вопрос, мы пришли к следующему выводу:

Поскольку выходное пособие при увольнении предусмотрено трудовым договором и его величина не превышает трехкратного среднего месячного заработка работника, данная выплата не облагается НДФЛ и страховыми взносам.

Соглашение сторон является самостоятельным основанием для прекращения трудового договора (п. 1 ст. 77 ТК РФ). Частью четвертой ст. 178 ТК РФ установлено, что трудовым или коллективным договором могут предусматриваться дополнительные (помимо прямо указанных в ТК РФ) случаи выплаты выходных пособий, а также устанавливаться повышенные размеры таких пособий.

НДФЛ

Согласно п. 1 ст. 210 НК РФ при определении налоговой базы по НДФЛ учитываются все доходы плательщика, полученные им как в денежной, так и в натуральной форме. При этом в ст. 217 НК РФ перечислены доходы, которые налогообложению не подлежат (освобождаются от налогообложения).

Так, в соответствии с п. 3 ст. 217 НК РФ не облагаются НДФЛ (за отдельными исключениями) установленные действующим законодательством РФ, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления компенсационные выплаты (в пределах норм, установленных в соответствии с законодательством РФ), связанные с увольнением работников. При этом специально оговорено, что суммы выплат в виде выходного пособия, среднего месячного заработка на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации освобождаются от налогообложения лишь в части, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях). Суммы пособий, превышающие указанный предел, подлежат обложению НДФЛ на общих основаниях.

Таким образом, компенсационные выплаты, связанные с увольнением работников, предусмотренные коллективным или трудовыми договорами, освобождаются от обложения налогом на доходы физических лиц на основании п. 3 ст. 217 НК РФ в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях) (смотрите также письма Минфина России от 14.12.2017 N 03-04-06/83826, от 25.04.2017 N 03-04-06/24853, от 17.03.2017 N 03-04-06/15529).

При этом положения п. 3 ст. 217 НК РФ применяются в отношении доходов любых сотрудников организации независимо от занимаемой должности (письма Минфина России от 25.07.2017 N 03-04-06/47374, от 20.07.2017 N 03-04-05/46193, от 28.04.2017 N 03-04-06/25874, от 22.02.2017 N 03-04-06/10153, от 01.02.2017 N 03-04-06/5210, ФНС 13.11.2015 N БС-4-11/19889@ и др.).

Соответственно, выходное пособие, выплачиваемое работнику в рассматриваемой ситуации, не подлежит обложению НДФЛ (выплата пособия предусмотрена трудовым договором, размер пособия не превышает трехкратного среднего месячного заработка).

Страховые взносы в ПФР, ФОМС, ФСС РФ

Согласно абзацу 2 пп. 1 п. 1 ст. 419 НК РФ организации, производящие выплаты и иные вознаграждения физическим лицам и являющиеся страхователями в соответствии с федеральными законами о конкретных видах обязательного социального страхования, признаются плательщиками страховых взносов.

Суммы выплат и иных вознаграждений, не подлежащие обложению страховыми взносами, перечислены в п. 1 ст. 422 НК РФ. Этот перечень является исчерпывающим и не может толковаться расширительно (письмо Минфина России от 14.02.2017 N 03-15-06/8071). Абзац шестой пп. 2 п. 1 ст. 422 НК РФ содержит положения практически аналогичные рассмотренным выше (п. 3 ст. 217 НК РФ) - из данной нормы следует, что не подлежат обложению страховыми взносами, в частности, суммы выплат в виде выходного пособия в части, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный размер среднего месячного заработка для работников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях) (смотрите также письма Минфина России от 22.06.2017 N 03-04-06/39345, от 20.04.2017 N 03-04-06/23897, от 07.03.2017 N 03-04-06/12796, от 08.02.2017 N 03-04-06/6652, от 16.11.2016 N 03-04-12/6708, письмо Минтруда России от 11.03.2016 N 17-3/В-98).

Освобождение сумм выходных пособий от обложения страховыми взносами не ставится в зависимость от оснований расторжения трудового договора с работниками. Соответственно, в рассматриваемом случае суммы выходного пособия, выплачиваемые работнику при увольнении, страховыми взносами не облагаются.

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний

Порядок уплаты взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний регулируется Федеральным законом от 24.07.1998 N 125-ФЗ. Суммы выплат в виде выходного пособия в части, не превышающей в целом трехкратный размер среднего месячного заработка, не облагаются взносами на данный вид обязательного страхования на основании абзаца шестого - девятого пп. 2 п. 1 ст. 20.2 Закона N 125-ФЗ).

Эксперт службы Правового консалтинга ГАРАНТ

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

Размер денежной суммы, установленной с помощью Трудового Кодекса или коллективного соглашения, который выплачивается сотруднику в день его увольнения, является предметом многочисленных споров.

Российское законодательство требует от граждан выплату с выходного пособия определенного перечня налогов. Аспекты, посвященные теме платы налогов на доходы физических лиц (НДФЛ) при получении выходного пособия будут подробно рассмотрены в данной статье.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь через онлайн-консультант справа или звоните по телефонам бесплатной консультации :

Перед тем как приступить к выплате налогов, необходимо точно определить размер выходного пособия, с которого они будут удерживаться. Разобраться в этом вопросе поможет статья 178 ТК РФ.

Далее рекомендуем ознакомиться с помощью Налогового кодекса с обязанностями физических лиц, являющихся налогоплательщиками (статья 23), после чего рассмотреть перечень доходов, на которые не установлен НДФЛ (статья 217 действующего кодекса). Также есть дополнительные статьи 210-214 и законодательные акты под номерами 225-228.

НДФЛ и страховые взносы

НДФЛ – это государственный сбор с населения и предприятий, который является обязательным и поступает в бюджет государства.

НДФЛ подсчитывается в процентном соотношении от суммарного дохода. Однако для правильного вычисления его размера не нужно учитывать затраты, произведенные для осуществления оправданной деятельности экономического типа.

Такие затраты должны быть зафиксированы документальным путем и соответствовать существующим российским законодательным актам. Информацию о примерах данных расходов, а также требования, предъявляемые для них, можно найти в 252 статье Налогового кодекса.В категории лиц, с которых взимается НДФЛ, входят:

Лица (резиденты налогового типа), пребывающие на территории России на протяжении периода, который превышает лимит 183 календарных дней.

По истечению этого срока они приобретают на год статус российских резидентов. Физические лица должны при этом иметь официальную регистрацию и соблюдать требования национального законодательства.

Лица, получающие свои доходы в Российской Федерации, которые не относятся к числу налоговых резидентов. Таким образом, с различных видов прибыли, перечисленных статьей Налогового кодекса номер 208, государством взимаются налоги на доходы физических лиц. Размер налогового платежа варьируется в зависимости от того является ли лицо резидентом России, а также от вида источников с которых был получен доход.

Например, от заработной платы вычитают 13% и платят государству, а в случае выигрыша эта сумма значительно больше – 35%. Обязанность уплаты НДФЛ возложена на лицо, предоставляющее работу. Если же вы работаете на себя или имеете прибыль не только от зарплаты, но и от дополнительных источников, то этот процесс нужно проводить самостоятельно.

Чтобы избежать штрафных санкций, рекомендуем предоставлять декларацию сотрудникам инспекции и выплачивать все налоги строго в срок.

Страховые взносы – это определенные денежные платежи, которые платят за услуги страхования. Законодательными актами или же иными страховыми документами предусмотрена обязательная выплата взносов со стороны страхователя для лица, которое предоставляет страховку.

Если наступят страховые случаи, то страхователю будут возмещены убытки, но при условии своевременного внесения требуемых платежей в полном объеме. Именно за счет суммарного количества выплаченных взносов страховщик и покрывает убытки пострадавшему лицу.

Прочитать обо всех интересующих вас подробностях касательно взносов страхового типа можно в 34 главе Налогового кодекса.

Удерживаются налоги при увольнении или нет?

Теперь от общего подхода касательно НДФЛ и страховых взносов перейдем непосредственно к отношению этих выплат к процессу увольнения. Статьи Налогового кодекса гласят о том, что:

- Заработная плата, предусмотренная законодательными актами, которую

получает физическое лицо в день увольнения, подлежит удержанию НДФЛ (статья 210, пункт 1).- Те выходные пособия, которые приняты и одобрены законодательными актами, не облагаются НДФЛ (статья 217).

- В тех ситуациях, когда сотрудник не брал положенный отпуск, он получает материальную компенсацию со стороны работодателя при увольнении с предприятия, из которой необходимо также вычесть НДФЛ (статья 127 Трудового кодекса, часть первая).

Выходное пособие – что это такое? Читайте в нашей статье.

К списку обязанностей лица, являющегося работодателем, относится перечисление страховых взносов в ряд различных организаций (полагаясь на требования федерального закона № 212-ФЗ):

к содержанию ↑

- Пенсионный Фонд.

- Фонд страхования социального направления.

- Федеральный фонд, который несет ответственность за медицинское страхование в обязательном порядке.

- Также необходимо заплатить взнос социального типа, страхующий при происшествии несчастных случаев, ухудшении состояния здоровья на рабочем месте, а также появлении профессиональных недугов.

По сокращению штата

Если происходит сокращение штата, то сотрудники могут получить не только положенную им заработную плату, но и компенсацию за не потраченный отпускной период. При этом данные материальные компенсации не требуют внесения с них такого вида налогового платежа как НДФЛ.

Также при сокращении для работников имеется возможность получения выходного пособия. В ряде случаев сотрудникам выплачивается среднемесячный оклад до момента трудоустройства в новое место (подробности и нюансы читайте в статье 178 Трудового кодекса).Кроме того, выплачивается компенсация, положенная при разрыве трудового соглашения по инициативе лица, которое выполняет обязанности руководителя, раньше оговоренных сроков. Данные выплаты подлежат снятию НДФЛ.

При разрыве трудового соглашения (в результате сокращения) со всех выплат необходимо внести страховые взносы в соответствующие фонды (Федеральный закон № 212-Ф3, статьи под номерами 7 и 20.1, а также закон № 125-ФЗ).

По соглашению сторон

Если физическое лицо изъявило желание прекратить работу и получило на это согласие со стороны работодателя, то в таком случае выходное пособие не выплачивается. Но иногда в условиях трудового контракта прописываются случаи, в которых предусмотрено пособие.

В четвертой части статьи 178 говорится о возможности выплаты со стороны работодателя пособий в больших суммах, чем положенную по стандартам.

Статья 78 ТК РФ говорит, что предприятие имеет право назначить выплату в увеличенном объеме, если работник покидает рабочее место и разрывает трудовой договор с работодателем, который дал на это согласие.

Если размер данной денежной выплаты больше среднемесячных заработков, просуммированных за три месяца, на некоторую сумму, то именно с нее удерживается НДФЛ.

Также при увольнении по соглашению сторон требуется выплата взносов в Пенсионный и Социальные фонды и в фонд, ответственный за медицинскую страховку. В девятой статье федерального закона № 212-ФЗ зафиксирован перечень основных видов страховых выплат, которые не нужно перечислять в вышеперечисленные фонды.

Подробней об удержании НДФЛ узнайте из ролика:

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему - позвоните прямо сейчас:

Это быстро и бесплатно !Читайте также: