В кудир не попадает ндфл с больничного

Опубликовано: 01.05.2024

Своевременное исправление нарушений и ошибок ведения книги учета доходов и расходов позволит избежать претензий со стороны проверяющих по поводу включения в налоговую базу отдельных доходов и расходов.

Екатерина Шестакова,

к. ю. н., генеральный директор компании «Актуальный менеджмент»

Экспертиза статьи:

Елена Королева,

служба Правового консалтинга ГАРАНТ,

налоговый консультант

Фирмы на УСН ведут новую форму книги учета доходов и расходов (далее — Книга) 1 с 2013 года. Рассмотрим выявленные за налоговый период и наиболее часто встречаемые нарушения и ошибки, возникающие при ее ведении, а также порядок их исправления в случае, когда компания применяет объект налогообложения «доходы, уменьшенные на величину расходов».

Распространенные нарушения и ошибки

Основным нарушением является несвоевременное отражение или неотражение в учете доходов и расходов. В результате него бухгалтер или руководитель компании нередко просто забывают показать какую-либо операцию в Книге и, следовательно, не могут подтвердить при налоговой проверке свои расходы, даже если есть первичные документы.

Это подтверждает и арбитражная практика. Так, ВАС РФ счел правильными доводы суда первой инстанции, который указал 2 , что «первичка», представленная заявителем, не подтверждает расходы. Судьи оценили эти документы и не сочли возможным принять их в обоснование расходов, мотивируя свое решение отсутствием спорных хозяйственных операций в Книге. Не были приняты во внимание и доводы заявителя о возможности внести в Книгу исправления. ВАС РФ сослался на то, что такие доводы не свидетельствуют о неправильном применении нижестоящими судами норм права. К аналогичному выводу пришел и ФАС Восточно-Сибирского округа 3 . По мнению судей, отсутствие сумм в Книге, отраженных в представленных первичных документах, не позволяет сделать вывод о том, что расходы действительно понесены.

Еще одним распространенным нарушением является не отражение в Книге денежных средств, поступающих в кассу организации. Инспекторы выявляют такую преднамеренную ошибку путем проведения контрольных закупок и выигрывают судебные споры. Так, ФАС Московского округа согласился с налоговиками в части доначисления «упрощенного» налога, сославшись на нарушение фирмой порядка признания доходов 4 .

Постановление Президиума ВАС РФ от 29 июня 2010 г. № 808/10

Пунктом 2 статьи 346.17 Кодекса предусмотрено, что расходами признаются затраты после их фактической оплаты. Вместе с тем подпунктом 2 пункта 2 названной статьи установлено, что расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, учитываются в составе расходов по мере реализации указанных товаров.

Таким образом, из данной статьи следует, что если товар приобретен для дальнейшей реализации, расходы на его приобретение подлежат учету при налогообложении не по мере фактической оплаты стоимости этого товара, а по мере реализации его покупателю.

Поскольку в главе 26.2 Кодекса не содержится норм, которые определяют для налогоплательщиков, применяющих упрощенную систему налогообложения, момент реализации товаров (работ, услуг), расходы на оплату товаров, предназначенных для дальнейшей реализации, признаются, как прямо указано в подпункте 2 пункта 2 статьи 346.17 Кодекса, по мере реализации указанных товаров.

Часто встречается неправильное отражение доходов и расходов. Например, многие торговые компании списывают расходы по оплате стоимости приобретенных для дальнейшей реализации товаров единовременно. Однако списывать такие затраты следует по мере дальнейшей реализации товаров, после оплаты их покупателем и передачи последнему права собственности на них 5 . Кроме того, судьи указывают 6 , что затраты на оплату товаров, предназначенных для дальнейшей реализации, признаются в составе расходов при расчете «упрощенного» налога после фактической передачи товаров покупателю, независимо от того, полностью они оплачены или нет.

Некоторые фирмы не знают, нужно ли отражать расходы на приобретенные товары (работы, услуги) с НДС или без него. По общему правилу, «упрощенцы» не являются плательщиками НДС 7 , поэтому налог необходимо включать в сумму расходов. Если товары куплены для дальнейшей перепродажи, то НДС с их приобретения учитывается в расходах по мере дальнейшей реализации 8 .

Нередки ошибки заполнения Книги (неверное указание содержания операции, например, из строки не ясно, какая операция в действительности была произведена; неправильное заполнение реквизитов платежных документов и прочее).

Возможны технические сбои в работе программного обеспечения при ведении Книги или заполнении декларации на ее основе. Если фирма вовремя все подкорректирует и укажет на сбой, у нее больше шансов победить в налоговом споре. Так, судьи приняли позицию компании, согласно которой из за сбоя в программе в декларации за 2010 год была отражена меньшая сумма доходов и расходов. При этом сумма налога, исчисленная к уплате, была отражена верно 9 .

Рассмотрим ошибки заполнения Книги на примере.

Пример

Компания «Актив» (объект налогообложения «доходы, уменьшенные на величину расходов») занимается продажей постельного белья. Закупочная цена комплектов на текстильной фабрике — 590 руб. (в т. ч. НДС — 90 руб.) за 1 шт. Фирма впоследствии реализует их по цене 1200 руб. (без НДС) за 1 шт.

03.02.2014 произведена закупка 120 комплектов на общую сумму:

120 шт. x 590 руб./шт. = 70 800 руб. (в т. ч. НДС — 10 800 руб.).

Все комплекты были реализованы 05.02.2014 на сумму:

120 шт. x 590 руб./шт. = 70 800 руб. (в т. ч. НДС — 10 800 руб.).

Бухгалтер отразил доходы и расходы следующим образом (см. строку 25 на рис. 1). В данном случае можно выделить следующие ошибки:

1. Неправильное отражение НДС (забыли включить в расходы).

2. На основании платежного документа (оплата товара) отражены расходы на товар и оплата (реализация) товара.

Любое исправление должно быть обоснованным и подтверждаться первичными документами. В большинстве случаев таким документом будет бухгалтерская справка, которую оформляют самостоятельно, указав в ней все обязательные реквизиты (ст. 9 Федерального закона от 06.12.2011 № 402 ФЗ). Отметим, что образец бухгалтерской справки можно разработать один раз и утвердить приказом руководителя в качестве приложения к учетной политике.

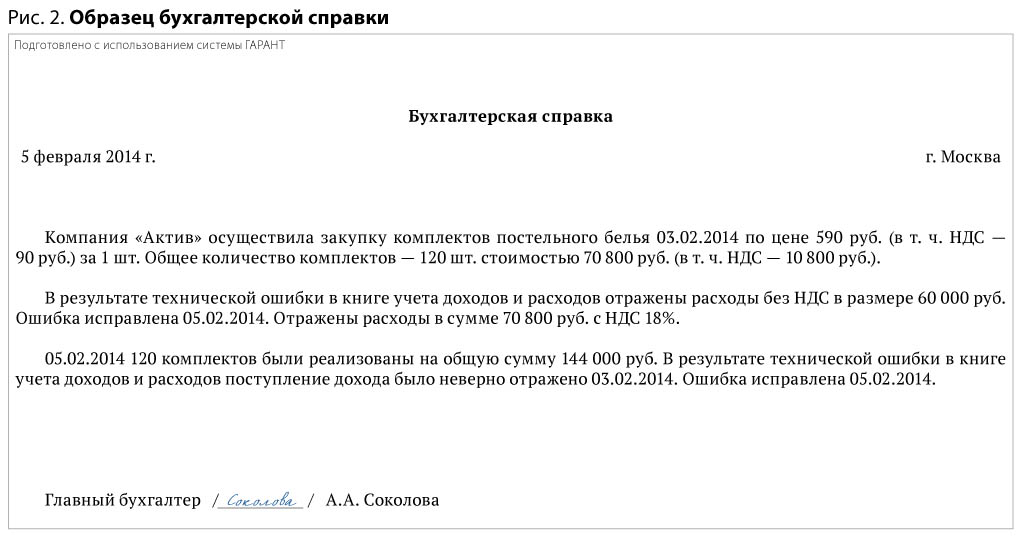

Перед внесением исправлений в Книгу составлена бухгалтерская справка (см. рис. 2).

Порядок исправления ошибок установлен в пункте 1.6 приказа Минфина России от 22.10.2012 № 135н. Исправление любой ошибки (описки) в бумажной Книге подтверждается подписью руководителя и заверяется печатью организации. Руководитель, помимо исправления ошибки, вправе поставить рядом с верными данными надпись «Исправленному верить». Кроме того, указывается дата исправления, без нее не ясно, когда были внесены изменения.

Бухгалтер и руководитель внесли исправления в Книгу (см. строки 26 и 27 на рис. 1).

Отметим, что в некоторых случаях корректировки Книги не связаны с ошибками. Например, когда скидка предоставлена продавцом уже после того, как подписан договор, но до момента поступления к нему денег, никаких корректировок в учете у продавца и у покупателя делать не нужно. Если же оплата произведена и покупатель не намерен оставлять ее в качестве аванса под будущие поставки, Книгу придется корректировать. В таком случае продавец на дату возврата денег сторнирует доходы на сумму скидки 10 .

При исправлении ошибок, относящихся к прошлым налоговым периодам, применяются положения статей 54 и 81 Налогового кодекса, которые устанавливают порядок представления уточненных налоговых деклараций. Кроме исправления ошибки в учете фирма обязана подать уточненную декларацию вместо представленной ранее, если искажения в последней привели к занижению суммы «упрощенного» налога 11 .

Ответственность

Вопрос о том, могут ли инспекторы оштрафовать фирму за неправильное ведение Книги, является спорным. Судьи и контролеры считают, что данный документ является налоговым регистром, поэтому следует отвечать 12 . Однако в законодательстве по этому поводу ничего не сказано. Также с 2013 года компании не обязаны заверять Книгу в инспекции 13 .

3 пост. ФАС ВСО от 01.03.2011 № А78-3971/2010.

4 п. 1 ст. 367.17 НК РФ; пост. ФАС МО от 04.05.2007 № КА-А40/3180-07.

5 п. 7 ст. 1, п. 2 ст. 5 Федерального закона от 21.07.2005 № 101-ФЗ; письма Минфина России от 07.08.2013 № 03-11-06/2/31883, от 24.01.2011 № 03-11-11/12, ФНС России от 24.11.2010 № ШС-37-3/16197@.

6 пост. Президиума ВАС РФ от 29.06.2010 № 808/10.

8 Письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 23 августа 2013 г. N 03-11-06/2/34691 "О применении УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов".

9 пост. ФАС ПО от 25.06.2013 № Ф06-4895/13.

12 решение ВАС РФ от 08.09.2004 № 9352/04; пост. ВАС РФ от 11.09.2009 № 9513/09, ФАС МО от 17.03.2011 № Ф05-1154/2011, ФАС СЗО от 13.07.2009 № А05-11078/2008; письмо ФНС России от 16.08.2011 № АС-4-3/13352@.

13 приказ Минфина России от 22.10.2012 № 135н; информационное сообщение Минфина России от 29.12.2012.

Автор статьи — Аналитик в Контур.Бухгалтерии

Контур.Бухгалтерия — облачная бухгалтерия для бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Зачем нужно вести и нужно ли сдавать КУДиР

Книга учета доходов и расходов — это особый реестр, куда налогоплательщики, применяющие упрощенную систему налогообложения (УСН), заносят хозяйственные операции для последующего расчета налоговой базы по налогу УСН. Обязанность вести книгу учета доходов и расходов или КУДиР, как ее часто называют бухгалтеры, установлена статьей 346.24 НК РФ. Она есть и у организаций, и у предпринимателей.

Ошибки или отказ от ведения КУДиР, может привести к штрафам от 10 000 до 30 000 рублей. А если нарушения приведут к занижению налогооблагаемой базы — штраф в 20% суммы неуплаченного налога, но не меньше 40 000 рублей. Это закреплено в статье 120 НК РФ.

При этом обязанности сдавать КУДиР в налоговую нет. Если налоговики потребуют предоставить Книгу учета доходов и расходов в ходе выездной проверки, тогда вы обязаны предоставить Книгу в бумажном варианте, сшитую, пронумерованную и подписанную (ст. 89, 93 НК РФ). Также КУДиР может понадобиться, чтобы показать расходование средств целевого финансирования, или показать ПФР доходы для определения ставки страховых взносов ИП, или в банке для кредита.

В какой форме вести КУДиР и когда ее создать

Новую книгу нужно открывать на каждый налоговый период — календарный год. Если организация создана в течение года, книга открывается со дня создания и до конца года. Вести ее можно в бумажном и электронном виде. От выбора формата зависит порядок оформления:

- В бумажной книге до начала записей нужно заполнить титульный лист, сшить и пронумеровать страницы, указать количество страниц на последней странице, заверить КУДиР подписью и печатью (при наличии);

- Электронную книгу в конце налогового периода нужно распечатать, сшить, пронумеровать страницы и указать их количество, заверить подписью и печатью (при наличии).

Выбранный способ ведения книги можно установить приказом руководителя или закрепить в учетной политике. Многие бухгалтерские программы и веб-сервисы (такие как Контур.Бухгалтерия или Эльба) с разной степенью простоты позволяют вести книгу в электронном виде. В конце года или если налоговая потребует, можно распечатать.

КУДиР оформляется в одном экземпляре. При наличии обособленных подразделений, книгу формирует головной офис. Данные подразделений в ней отдельно выделять не нужно (ст. 346.24 НК РФ).

Как заполнять Книгу учета доходов и расходов (КУДиР)

Форма и порядок заполнения книги утверждены приказом Минфина РФ от 22.10.2012 № 135Н. КУДиР состоит из титульного листа и 5 разделов. Форма книги одинакова и для организаций, и для предпринимателей на УСН. От объекта налогообложения она тоже не зависит — меняется только порядок заполнения.

Налогоплательщики, применяющие УСН с объектом «доходы» заполняют 1, 4 и 5 разделы. При этом в первом разделе надо заполнить только графу с доходами.

Налогоплательщики с объектом «доходы за вычетом расходов» заполняют 1 и 3 разделы. А если есть основные средства (ОС), то и 2 раздел Книги. Дополнительно понадобится справка к разделу 1.

Общие правила заполнения

Отражайте в книги хозоперации отчетных и налогового периодов. Все записи вносите в хронологическом порядке на основании первичных документов. Регистрируйте в ней документы о получении или перечислении оплаты, а также подтверждения расходов (платежные поручения, чеки, акты, накладные и пр.) Все показатели указывайте в рублях и копейках.

Раздел 1 «Доходы и расходы»

УСН 6% — в первый раздел нужно вносить только деньги, которые поступают на расчетный счет или в кассу организации. Тут же надо указать дату и номер первичного документа: платежного поручения, приходного кассового ордера или выписки кредитной организации. Блок «расходы» для упрощенцев с объектом «доходы» обычно не актуален. В него нужно заносить только:

- расходы, осуществленные за счет субсидий;

- расходы, предусмотренные условиями получения выплат на содействие самозанятости безработных и стимулирование создания безработными гражданами новых рабочих мест.

Это связано с тем, что полученное финансирование можно признать в доходах только по мере расходования. В остальных случаях заполнять графу 5 не обязательно, но и не запрещено. Некоторые доходники делают это, чтобы не терять контроль за расходами.

УСН 15% — первый раздел заполняйте полностью. Указывайте только те доходы и расходы, которые включаются в налоговую базу по налогу УСН. Прочие доходы и расходы указывать не нужно. Финансовые затраты, которые не связаны с получением прибыли, в Книгу не включайте.

Как правильно отражать доходы и расходы в разделе 1 подробно описано в статье 346.17 НК РФ. Там же прописан порядок признания доходов и расходов. Согласно нему и нужно заводить в Книгу доходы и расходы.

Также заполняется справка к разделу 1, где и производится расчет налога. Ее надо составить после подсчета итоговой суммы доходов и расходов, то есть по итогам года.

Раздел 2 «Расчет расходов на приобретение основных средств и нематериальных активов»

Упрощенцы с объектом налогообложения «доходы за вычетом расходов» заполняют второй раздел КУДиР, где отражается полная информация об основных средствах: дата приобретения, дата ввода в эксплуатацию, срок полезного использования, остаточная стоимость и другие параметры для расчёта налоговой базы. Сюда можно внести только расходы, подтвержденные документами, которые направлены на покупку (создание) ОС и НМА или на достройку, дооборудование, реконструкцию, модернизацию, перевооружение.

Раздел 3 «Расчет суммы убытка, уменьшающей налоговую базу»

Этот раздел заполняют только организации и ИП на УСН 15% в том случае, когда в прошедших годах были убытки, которые можно перенести на следующие налоговые периоды в течение 10 лет.

Указываются суммы убытка за предыдущие годы, если есть. Потом эти данные включаются в справку к разделу 1. Если вы получили убыток в 2020 году, укажите его в Справке к Разделу 1. Третий раздел будет необходимо заполнить только в 2021 году. Если в прошлых периодах убытка не было, раздел можно не заполнять.

Раздел 4 «Расходы, предусмотренные пунктом 3.1 статьи 346.21 НК РФ, уменьшающие сумму налога»

Этот раздел для упрощенцев на «доходах». В нем указывается информация о выплатах страховых взносов за работников и больничных пособий, на которые можно потенциально уменьшить налог УСН с объектом «доходы». ИП в этом разделе указывает и взносы, которые платит за себя.

Раздел 5 «Сумма торгового сбора, уменьшающая сумму налога»

Этот раздел для упрощенцев на «доходах». Его ввели с января 2018 года. Указывайте в нем суммы торгового сбора или его части, в день уплаты. Сумма сбора вносится на основании официального документа из налоговой, в котором указано, что предприниматель обязан его уплачивать.

Заполнять раздел надо всем, а не только плательщикам торгового сбора. Если в вашем регионе сбор не введен, укажите в пятом разделе отчетный год, а в показателях проставьте прочерки. Так вы защититесь от претензий инспекторов, ведь по сути без раздела 5 регистр будет не полным.

А теперь подробнее о практике ведения КУДиР.

Как отражать доходы в КУДиР

В общем правиле доходы отражаются кассовым методом: на дату поступления на расчетный счет, в кассу или иным способом.

Для денег все понятно: есть дата платежного поручения или приходного кассового ордера и сумма. Но если доход поступил в виде имущества: компьютера, например?

Как учесть натуральный доход в КУДиР

Натуральный доход в виде имущества, материалов и прочего учитывается по рыночной стоимости. Как ее определять, можно посмотреть в статье 40 НК РФ. Отражать поступление нужно в деньгах на дату передачи имущества. Подтверждающим документом станет накладная или акт на передачу.

Пример отражения натурального дохода в КУДиР:

Доходы и расходы

Сумма

Дата и номер первичного документа

Доходы, учитываемые при исчислении налоговой базы

Расходы, учитываемые при исчислении налоговой базы

Добрый день, подскажите пожалуйста, зарплата рассчитывается в программе ЗУП, затем переносится в бухгалтерию. В январе прошла оплата аванса по зарплате, а в КУДиР по 6гр. начислен стоит вся сумма аванса, а в7гр. за минусом суммы больничного листа начисленного в январе за счет соцстраха за минусом НДФЛ. В чем проблема? Разве не вся сумма аванса должна попадать и в 6 и в 7 гр?

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

![]()

Ирина Шаврова Profbuh8.ru Май 30 2017 - 14:38

Ольга, зарплата работает следующим образом: Вы начисляете что-то, например, отпуск, а потом выплачиваете что-то, например, не выплачивая отпускных. И сумма сразу попадет в КУДиР, потому что программа видит какие-то деньги и сразу на них реагирует. Есть долг по выплате – пришли деньги и она берет их в оборот.

Это очень неудобно и приводит к большим проблемам при сдаче НДФЛ.

Мы рассматривали эти ситуации неоднократно у своих клиентов и писали в 1С. Проблема есть и именно при невыплатах начисленного дохода ВОВРЕМЯ.

Поэтому мы всегда говорим нашим студентам, что НЕЛЬЗЯ НЕ ВЫПЛАЧИВАТЬ зарплату в конфигурации Бухгалтерия 3.0, хотя бы частично, хоть рубль выплатить: и тогда сразу все регистры работают корректно.

Вы можете написать свою ситуацию на горячую линию 1С: чем больше о ситуации пишут, тем больше внимания уделяется проблеме.

Это больше проблема НДФЛ, а что касается попадания данных в КУДиР, то нужно уже смотреть Вашу базу и анализировать ее. Но с большрй вероятностью проблема в том, что программа увидела выплату по начислению зарплаты с отпуском (у Вас шло в одной ведомости?) и появились данные в КУДиР.

![]()

Сформировала этот отчет, но я и сама знаю какая сумма не попала в расход при УСН, а вот почему не попала, так и не понятно. В другом месяце не попали суммы оплаченные поставщикам подотчетным лицом. Базу веду с 01.01.2017г. и суммы оплаченные были остатками на начало года, поступление по ним сделать же не могу, задвоится.

Ирина Шаврова Profbuh8.ru Май 26 2017 - 11:48

Добрый день!

Данных Ваших у нас нет. Но если Вы правильно заводили остатки ЧЕРЕЗ ПОМОЩНИК ВВОДА ОСТАТКОВ, а не через бухоперацию со вспомогательным счетом 000, то у Вас должны были эти данные правильно разнеститсь и по налоговым регистрам. С подотчетниками заполняется автоматически Прочие расчеты. При закрытии месяца и операциях учета данные эти используются.

—

На самом деле ввод начальных данных в нужные регистры при начале учета мы можем выполнить сами.

В 1С не все такие моменты учтены. Некоторые советуют заводить документы на 31.12.16 по подотчетникам, некоторые – писать остатки в нужные регистры напрямую. Тут нужно прорабатывать ситуацию с учетом того, что больше удобно в Вашей ситуации.

Напоминаю, что Вы можете сами внести данные в любые регистры Операцией, введенной вручную – Создать – Операция – кн. ЕЩЕ – Выбор регистров накопления – Расходы при УСН.

Или воспользоваться записью в регистр КУДиР по соответствующему документу.

Ирина Шаврова Profbuh8.ru Май 25 2017 - 15:21

Дорогой Коллега.)

Вы же у нас профи уже в этих вопросах. Не догадываетесь, что я предложу? Правильно!

Сделайте в универсальном отчете отчет по регистру накопления “Расходы при УСН” и посмотрите, почему и из-за чего не выполняются условия принятия расходов в КУДиР в полной мере.

Настройки Универсального отчета мы даем в раздаточном материале к курсу и постоянно их пополняем. Скачайте раздатку, выберите нужную настройку и проанализируйте результат.

* Конечно, не всегда вся сумма полностью попадает в графы КУДиР. Всегда нужно смотреть конкретную ситуацию, а значит строить в Универсальном отчете отчет по регистру накопления “Расходы при УСН”. Например, в 7 графу может попасть не вся сумма расходов, если, сумма начисления по зарплате окажется меньше, чем сумма выплаты (списания со счета).

Нет времени читать?

Упрощенцы с объектом доходы минус расходы вправе учесть в затратах оплату труда работникам. Для этого нужно внести суммы в главный налоговый регистр упрощенцев — Книгу учета доходов и расходов. Рассмотрим, как ЗП попадает в КУДИР в программе «1С:Бухгалтерия 8», ред. 3.0.

Когда зарплата попадает в КУДИР

В расходы на оплату труда упрощенцы включают любые начисления работникам, которые предусмотрены ст. 255 НК РФ (п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ).

Так как на УСН используют кассовый метод признания доходов и расходов, зарплату можно учесть только после ее выплаты (п. 2 ст. 346.17 НК РФ).

НДФЛ, удержанный с зарплаты, учитывают в расходах только после выплаты самой ЗП и перечисления налога в бюджет (письма Минфина РФ от 05.02.2016 № 03-11-06/2/5880, от 25.06.2009 № 03-11-09/225, УФНС РФ по г. Москве от 14.09.2010 № 16-15/096615@).

Что настроить в программе

Можно вести учет заработной платы непосредственно в «1С:Бухгалтерия 8», ред. 3.0, или загружать в нее данные из внешней программы. В разделе «Зарплата и кадры» — «Настройки зарплаты» в блоке «Общие настройки» установите переключатель в соответствующее положение (Рис. 1). Так, если выбрали первый вариант, поставьте пометку «В этой программе».

По ссылке «Порядок учета зарплаты» выберите способ отражения в бухучете (по умолчанию или создать новый), укажите сроки выплаты аванса и заработной платы, процент аванса.

В разделе «Главное» — «План счетов» в настройках плана счетов проверьте, какой переключатель стоит в блоке «Учет расчетов с персоналом» (рис. 2):

- Сводно по всем работникам. Тогда, чтобы отразить зарплату в КУДИР, создавайте документ «Запись книги доходов и расходов УСН».

- По каждому работнику. В этом случае, чтобы отразить зарплату в КУДИР, используют документы по начислению и выплате зарплаты.

Проводим аванс по зарплате

Создаем документ «Ведомость в банк» (или «Ведомость в кассу») и «Списание с расчетного счета» (или «Выдача наличных»).

Проходим в раздел «Зарплата и кадры» — «Ведомости в банк (кассу)», по кнопке «Заполнить» программа заполняет табличную часть документа (Рис. 3). Непосредственно из ведомости, по кнопке «Оплатить», 1С создает документ списания или выдачи наличных. Проводим и закрываем.

Данный документ не формирует проводки, он генерирует только записи по регистрам УСН. Проводки формируют документы списания или выдачи наличных. Регистры УСН не являются Книгой доходов и расходов, они формируются программой как промежуточный этап. В дальнейшем программа исходя из данных регистров формирует саму КУДИР. Когда мы выплачиваем аванс, он попадает в КУДИР как расход УСН, но принять к вычету мы его можем только после начисления зарплаты. Зарплата и НДФЛ в свою очередь отразятся в КУДИР как расходы, учитываемые в налоговой базе, только после фактической оплаты.

Закрываем месяц

Последним календарным днем каждого месяца создаем и проводим документ «Начисление заработной платы». По кнопке «Заполнить» документ автоматически подтягивает сотрудников, суммы зарплаты, НДФЛ и взносы (рис. 4).

Как только провели документ, программа сформирует проводки по начисленной зарплате, удержанному НДФЛ, начисленным страховым взносам, а также записи по регистрам УСН, в том числе регистр Книги доходов и расходов, на основании которого программа вносит данные в КУДИР о принятии авансового платежа к расходам, учитываемым при исчислении налоговой базы.

Окончательно рассчитываем сотрудников

Документы на выплату зарплаты и уплату НДФЛ можно создать автоматически по кнопке «Выплатить» в документе «Начисление зарплаты».

В открывшейся форме «Зарплата» раскройте блок «Документы», затем разверните ссылку «Документы» (рис. 5). Дальше порядок действий зависит от того, как выдаем ЗП — через банк или кассу.

- Если оплачиваем через банк: по ссылке «Реестр перечислений» откройте документ «Ведомость в банк», нажмите «Оплатить». Автоматически получите документ «Списание с расчетного счета».

- Если оплачиваем через кассу: по ссылке «Платежная ведомость» откройте «Ведомость в кассу», по ссылке «Выдача наличных» создайте документ.

Переводим агентский НДФЛ

Чтобы оплатить начисленный НДФЛ, в форме «Зарплата» в разделе «Оплата НДФЛ» выбираем ссылку «Платежное поручение». В открывшемся документе внизу по ссылке «Ввести документ списания с расчетного счета» создаем документ списания.

Формируем Книгу учета

Перед тем, как сформировать КУДИР, запустите операцию «Закрытие месяца».

В разделе «Отчет» — «Книга доходов и расходов УСН» сформируйте непосредственно КУДИР (рис. 6). В разделе «Доходы и расходы» Книги, в графе «Расходы, учитываемые при исчислении налоговой базы», будут фигурировать проведенные оплаты труда.

Автор: Анастасия Миненко,

бухгалтер-консультант Линии Консультаций «ГЭНДАЛЬФ»

Из этой статьи можно узнать о назначении книги учета доходов и расходов, изменениях 2021 года, нюансах заполнения, а также ведении ее в электронном виде. После отмены ЕНВД предпринимателям предстоит перейти на другие системы налогообложения. Информация о КУДиР будет полезна: вмененщикам не нужно было заполнять ее. Для большей наглядности мы разместили пример заполнения книги учета доходов и расходов.

Что такое КУДиР и зачем она нужна?

Книга учета доходов и расходов (КУДиР) — документ, в котором учитывается денежное движение на предприятии. Все бизнесмены, за исключением тех, что выбрали ЕНВД или НПД, обязаны вести КУДиР. В ней 5 разделов и на то, какие страницы нужно заполнять, определено системой и объектом налогообложения. Вести документ можно в бумажном или электронном виде, а в случае, если операций много, предприниматель может автоматизировать процесс с помощью специальных онлайн-сервисов.

Изменения в КУДиР с 2021 года

В НК много изменений за последнее время. Перемены не коснулись КУДиР: до сих пор актуальна форма, утвержденная Минфином еще в 2018 году. Вести книгу можно как в печатном, так и в электронном виде. Из нюансов можно отметить разве что необходимость распечатывать электронную версию по завершении отчётного периода. Сдавать КУДиР также не нужно, но её наличие необходимо.

Подача и заверение КУДиР

Книгу учета доходов и расходов не нужно ни заверять, ни относить в ФНС. Но она должна быть на предприятии, иначе бизнесмена ждёт штраф: 200 рублей для ИП и 10 000 для ООО. Хранит документацию нужно в бумажном и прошитом виде, а страницы должны быть пронумерованы.

Бланк КУДиР в 2021 году

Есть два варианта книги учета доходов и расходов: для УСН и для патента. Причём её ведение на упрощенке зависит от того, какой объект налогообложения был выбран. Чтобы скачать нужный файл, нажмите на его название:

Как заполнить КУДиР на УСН «Доходы»

Объект налогообложения влияет на то, какие разделы книги нужно заполнять. Когда речь идёт о «Доходах», предприниматель указывает информацию, требующуюся в разделах I, IV и V. Примеры:

-

Раздел I. Доходы и расходы

Раздел IV. Расходы, уменьшающие налог

Раздел V. Торговый сбор, уменьшающий налог

Как заполнить КУДиР на УСН «Доходы минус расходы»

УСН с объектом «Доходы минус расходы» предполагает заполнение разделов с I по III. Также необходима справка к первому разделу по итогам суммы доходов и расходов.

-

Раздел I. Доходы и расходы

Раздел II. Расходы на основные средства и нематериальные активы

Раздел III. Убытки прошлых периодов, уменьшающие налоговую базу

Как заполнить книгу учета доходов для ИП на патенте

КУДиР на патенте имеет ряд отличий:

- книга ведется отдельная для каждого патента;

- средства нужно регистрировать в день их поступления в кассу или на счёт;

- любой документ, который подтверждает оплату, может использоваться в качестве основания для фиксирования операции;

- учет денежных средств ведется в хронологическом порядке.

Пример заполнения можно посмотреть на скриншотах ниже:

Нужно ли КУДиР ставить на учет в ИФНС?

С 2021 года книгу учета доходов и расходов не нужно ставить на учет в ИФНС. Однако её необходимо вести и в конце отчетного периода печатать. В противном случае во время проверки Налоговой на предприятие может быть наложен штраф: 200 рублей для ИП и 10 000 рублей для организаций.

Как правильно прошить КУДиР

У Государства нет жестко регламентированных требований к процессу прошивки. Важно соблюдать лишь несколько условий: место сшивки должно быть опечатано и заверено, а страницы пронумерованы.

Прошить можно так:

-

Складываем листы и делаем отверстия: иголкой, если документ небольшой, и дыроколом, если он толстый.

Продеваем нитки или ленту и завязываем узел на тыльной стороне книги.

Этого достаточно, чтобы прошить.

Опечатать можно двумя способами:

-

Берём небольшой листок и сгибаем его: узкая часть должна закрыть ленту/нитку со стороны первого листа, а широкая – сзади. Приклеиваем и пишем количество страниц прописью и цифрой, дату, ФИО заверившего. Можно поставить печать, если она есть. Также не забудьте расписаться. Будет лучше, если подпись расположится как на листе, так и на документе.

Делаем отверстие в книге через все листы. Сквозь них продеваем нитки/ленту, делаем узел на задней стороне документа. Фиксируем концы листком бумаги, на котором пишем ту же информацию, что и в предыдущем способе.

Как вести КУДиР в электронном виде

Существуют сервисы, позволяющие вести КУДиР не вручную, а в электронном виде. Можно выбрать один из них и упростить себе жизнь. Никто не отменял и возможность заполнять форму в Excel. Главное не забыть о том, что в конце отчетного периода нужно распечатать файл.

Нужна ли книга учета доходов при переходе с ЕНВД?

КУДиР необходима предпринимателям и организациям, работающим на ОСН, упрощенке, патенте или ЕСХН. Если бизнесмен в 2021 году выберет один из этих режимов, ему придётся заполнять книгу учёта доходов и расходов. Если же он предпочтет налог на профессиональную деятельность, в КУДиР нужды не будет.

Читайте также: