В 1 с 8 3 зуп ндфл начисленный и удержанный не совпадает как исправить

Опубликовано: 25.04.2024

В случае возникновения ситуации, когда была допущена ошибка в расчете налога на доходы физического лица и сумма налога превысила правильное значение необходимо провести возврат НДФЛ в 1С сотруднику.

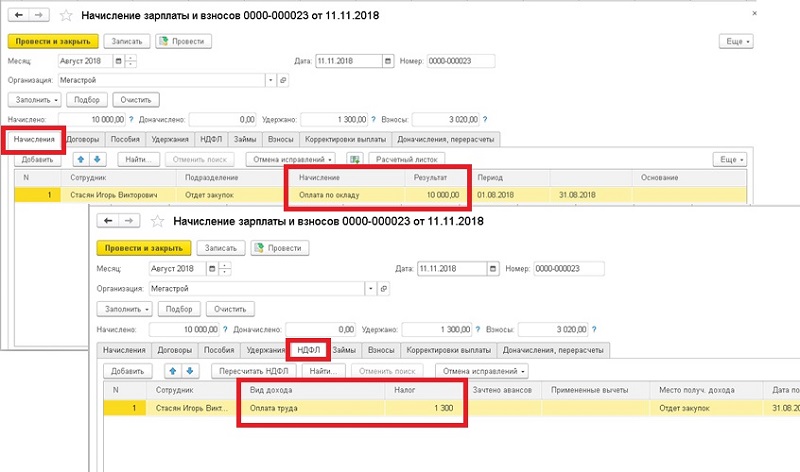

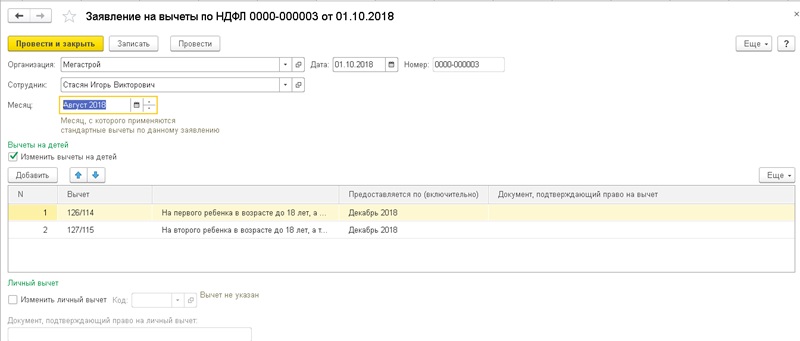

Рассмотрим пример, когда НДФЛ был начислен за период работы с августа по октябрь без учета полагающихся работнику налоговых вычетов в связи с тем, что заявление на вычет не было введено своевременно.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

• Сотрудник: Стасян Игорь Викторович

• Период некорректно начисленной суммы налога: август-октябрь

• Оплата по окладу: 10 000 руб.

• Месяц внесения заявления о предоставлении вычетов: ноябрь

• Полагающиеся вычеты: на первого и второго ребенка в возрасте до 18 лет по 1 400 руб.

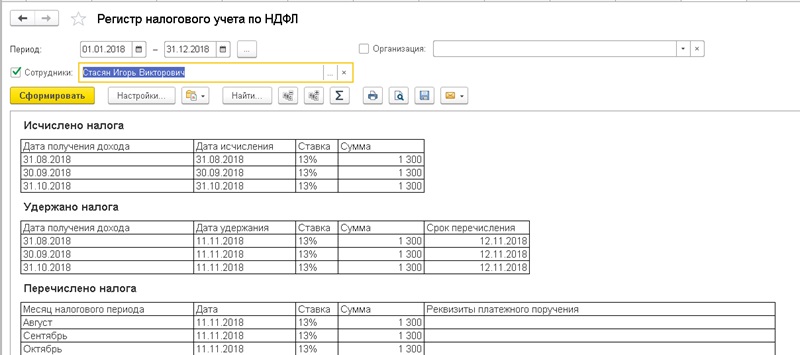

Таким образом, за указанный период времени ежемесячно с заработной платы сотрудника удерживалась сумма оплаты НДФЛ 1 300 руб. (13%).

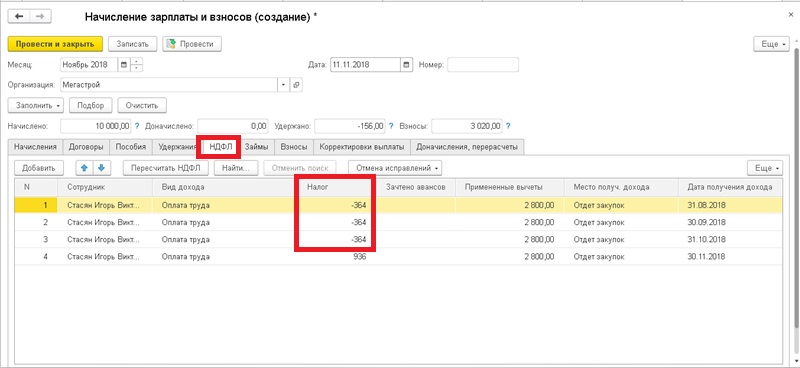

Ежемесячный платеж НДФЛ с учетом вычетов составляет 936 руб. Ежемесячная переплата НДФЛ 364 руб.

Если у вас есть вопросы по теме как сделать возврат НДФЛ в 1с, задайте их в комментариях под статьей, наши специалисты постараются ответить на них.

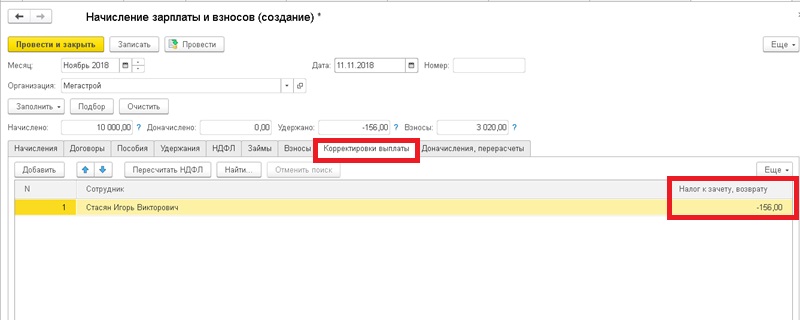

После того как в программу внесено заявление о предоставлении вычетов при начислении заработной платы за ноябрь происходит автоматический перерасчет НДФЛ, суммы переплат показаны по месяцам со знаком минус.

Так как общая сумма переплаты превысила сумму налога за ноябрь (936-364*3=156), разница отражается на вкладке Корректировка выплаты.

За ноябрь сумма удержания НДФЛ равна 0. Поступить с долгом в 156 руб. можно следующими способами: провести его возврат или учесть при расчете зарплаты в следующем месяце.

Мы оформим возврат переплаченной суммы налога на тот же счет сотрудника, на который была переведена его заработная плата. Основанием возврата должно являться заявление сотрудника.

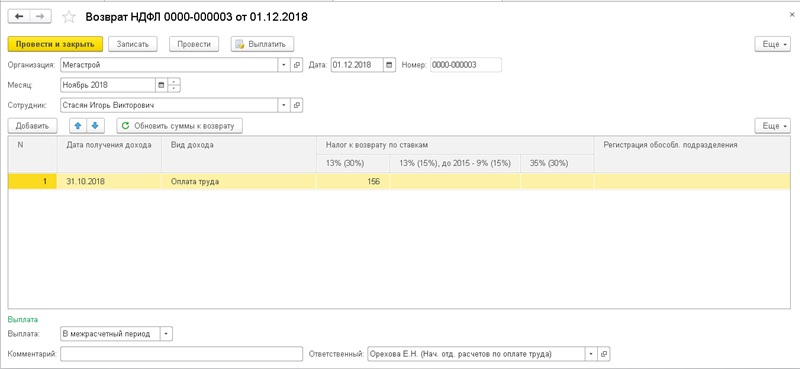

Открываем раздел Налоги и взносы и выбираем Возврат НДФЛ. Создаем новый документ. Заполняем поля шапки нового документа:

• Организация, в которой работает сотрудник;

• Дата заполнится автоматически текущим числом;

• Месяц, в котором производится возврат суммы излишне уплаченного налога - ноябрь.

• Сотрудник, которому необходимо возвратить излишне удержанный налог - Стасян Игорь Викторович.

Табличная часть документа заполниться автоматически при выборе сотрудника по данным зафиксированной в системе суммы долга перед сотрудником. В нашем примере это Вид дохода Оплата труда по ставке 13% в размере 156 руб.

В нижней части документа необходимо указать, когда будет осуществлена выплата сотруднику. Выберем вариант В межрасчетный период.

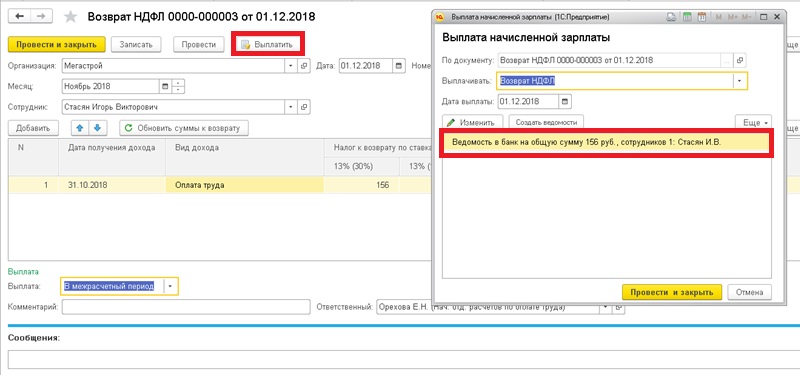

На основании проведенного документа проводим выплату сотруднику. Для этого используем команду Выплатить. В результате будет сформирован документ Ведомость в банк, который необходимо провести.

Автоматическое формирование ведомости по данным документам возврата возможно только если банковский счет совпадает с тем, на который поступила заработная плата сотрудника и выплата приходится на межрасчетный период. В противном случае, если оплата осуществлялась по другому банковскому счету или выдавалась наличными, то оформить возврат можно так же с помощью документа Ведомость в банк, но введя его из соответствующего журнала документов.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Налог с "межрасчетных" выплат рассчитывается и фиксируется непосредственно документами, которыми такие доходы начисляются:

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

В документах, регистрирующих "межрасчетные" выплаты, предоставлена возможность указания предполагаемой даты выплаты дохода.

В общем случае дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках (пп. 1 п. 1 ст. 223 НК РФ). В документах с помощью которых начисляются доходы не в виде оплаты труда ("межрасчетные" выплаты) дата получения дохода определяется по дате предполагаемой выплаты дохода (рис. 1), которая указывается в поле Дата выплаты. Дата указывается вручную непосредственно при начислении "межрасчетных" выплат в перечисленных выше документах, однако предусмотрен сервис ее автоматического заполнения.

В документе Отпуск (раздел Зарплата - Отпуска) по умолчанию считается, что отпускные будут выплачены В межрасчетный период. Поле Дата выплаты автоматически заполняется датой, на 3 рабочих дня меньшей даты начала отпуска (рис. 1). При изменении даты начала отпуска, дата выплаты перезаполняется автоматически.

В остальных документах, с помощью которых начисляются "межрасчетные" выплаты (кроме документа Дивиденды, где дата выплаты указывается вручную) в поле Дата выплата указывается по умолчанию дата, следующая за текущей датой компьютера. Если доход предполагается выплатить в другой день, то дата может быть изменена в соответствии с реальной предполагаемой датой выплаты этого дохода.

Рисунок 1.

При необходимости "межрасчетные" выплаты могут быть выплачены вместе с зарплатой или с авансом. Для этого в документах, с помощью которых такие доходы начисляются, в поле Выплата указывается - С зарплатой или С авансом. Для автоматического заполнения даты выплаты в этом случае в настройках учетной политики организации в разделе Выплата зарплаты (раздел Настройка – Предприятие – Организации – закладка Учетная политика и другие настройки – ссылка Бухучет и выплата зарплаты) предусмотрено указание даты выплаты аванса и даты выплаты зарплаты, которые и будут использоваться для автоматической подстановки в документы (рис. 2).

Рисунок 2.

В документах, в которых производится расчет среднего заработка - Больничный лист, Отпуск, Командировка, Оплата дней по уходу за детьми-инвалидами, Увольнение автоматически появляется раздел Удержано (рис. 3), в котором отражаются суммы исчисленного НДФЛ и прочих постоянных удержаний, назначенные для сотрудника и которые учитываются при выплате. Более подробно о расчете НДФЛ и прочих удержаний можно посмотреть, нажав на ссылки Подробнее о расчете НДФЛ и Подробнее о расчете удержаний. Сумма налога определяется нарастающим итогом с начала налогового периода с учетом ранее начисленных сумм налога, кроме того, предоставляются все налоговые вычеты, на которые имеет право сотрудник. Удержания рассчитываются только те, в настройках которых используется показатель Расчетная база.

Рисунок 3.

Рисунок 4.

При проведении документов, с помощью которых начисляются "межрасчетные" выплаты:

Помимо учета исчисленного НДФЛ в программе ведется учет фактически удержанного с сотрудников налога. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, но с учетом особенностей, установленных п. 4 ст. 226 НК РФ. Так, с 01.01.2016, при выплате налогоплательщику дохода в натуральной форме или получении им дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

В программе удержание налога производятся при проведении документов выплаты заработной платы: Ведомость в банк, Ведомость в кассу, Ведомость выплаты через раздатчика, Ведомость перечислений на счета. Дата удержания налога в учете будет отражаться датой документа на выплату. Документ на выплату "межрасчетного" дохода можно сразу создать из документа, с помощью которого такой доход был начислен, по кнопке Выплатить (рис. 5). При нажатии на кнопку открывается окно Выплата начисленной зарплаты. В табличной части автоматически отображается ведомость, созданная по документу, которую можно открыть, посмотреть и при необходимости отредактировать. По кнопке Провести и закрыть можно сразу зарегистрировать оплату ведомости. Сумма к выплате заполняется с учетом налога и удержаний, рассчитанных и зафиксированных документом начисления.

Удержанный НДФЛ с доходов начисленные документами Дивиденды и Выплата бывшим сотрудникам фиксируется сразу при проведении данных документов, так как документы на выплату таких доходов отражаются в бухгалтерской программе.

Рисунок 5.

Далее необходимо перечислить налог с "межрасчетных" выплат. В программе также ведется учет перечисленного налога, для отражения в отчетности. Более подробно об этом смотрите в статье Учет перечисленного НДФЛ. Сроки перечисления налога зависят от того, с каких доходов удержан НДФЛ.

Обратите внимание! С 01.01.2016 налоговые агенты обязаны перечислять суммы удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода за исключением некоторых доходов.

Для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Так как "межрасчетные" доходы, выплачиваются отдельно от зарплаты, то необходимо снять флажок Налог перечислен вместе с зарплатой в документе выплаты, и зарегистрировать факт перечисления налога документом Перечисление НДФЛ в бюджет по ссылке Ввести данные о перечислении НДФЛ (рис. 6) или ввести этот документ отдельно из журнала с одноименным названием (раздел Налоги и взносы - Перечисление НДФЛ в бюджет). При выплате окончательного расчета при увольнении, флажок Налог перечислен вместе с зарплатой снимать не нужно.

Рисунок 6.

Для анализа данных об исчисленном, удержанном, перечисленном НДФЛ и фактически предоставленных физическим лицам налоговых вычетах за любой период можно сформировать отчеты - Анализ НДФЛ по месяцам (раздел Налоги и взносы – Отчеты по налогам и взносам) (рис. 7), "Сводная" справка 2-НДФЛ. Для анализа сумм удержанного и перечисленного налога удобно также использовать отчет Анализ уплаты НДФЛ.

Рисунок 7.

При итоговом расчете зарплаты в конце месяца учитываются ранее исчисленные в этом месяце налоги, удержания зарегистрированные "межрасчетными" документами.

Для анализа сформируем регистр налогового учета по НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам – ссылка Регистр налогового учета по НДФЛ) (рис. 8).

Рисунок 8.

1. Анализ НДФЛ по сотруднику в 1С

При начислении зарплаты и расчете налогов порой надо оформить множество документов, корректировок, выплат. От правильности и сохранения методологической последовательности зависит правильность начислений зарплаты и налогов в 1С.

Чаще всего допущенные ошибки в расчетах зарплаты и налогах 1С видны сразу. Основные сложности возникают при удержании и перечислении НДФЛ, а также при распределении удержанного и перечисленного налога по обособленным подразделениям, по регистрации в налоговом органе.

В связи с большой нагрузкой на работников бухгалтерии, вопросом правильности начисления налога НДФЛ в 1С начинают заниматься при увольнении сотрудника или сдачи отчетности по 2-НДФЛ и 6-НДФЛ.

В таких случаях возникает необходимость провести анализ по НДФЛ.

2. Отчет «Подробный анализ НДФЛ по сотрудникам» в 1С

Наиболее простым инструментом для анализа ошибок является отчет «Подробный анализ НДФЛ по сотруднику», в 1С: «Налоги и взносы → Отчеты по налогам и взносам».

Наиболее частые ошибки при расчете НДФЛ возникают в документах выплаты заработной платы:

· Ведомость в кассу;

· Ведомость в банк;

· Ведомость на счета;

· Ведомость через раздатчика.

Данная ошибка возникает при оформлении документов выплаты «задним числом» или в случае, когда ранее созданный документ проводят после регистрации более поздней выплаты.

3. Применение отчета в 1С Зарплата и Управление Персоналом 8

Налог, который удержан и перечислен, отражаются в отчетах при проведении документов оплаты. На практике, отражение налога иногда происходи не верно.

Как видно в приведенном примере, ошибки и их причины сразу обнаруживаются. Отчет использует все необходимые регистры:

При попытке анализировать большинство отчетов возможны определенные трудности в понимании того, как заполнены поля отчетов в 1С. В этом смысле «Подробный анализ НДФЛ по сотрудникам» выгодно отличается понятностью и простотой.

Ошибку, возникающую при расчете, удержании и перечислении НДФЛ проще всего устранить при восстановлении методологической последовательности документа и/или при использовании функции «Обновить налог» в ведомости на выплату.

Чаще всего этого достаточно, чтобы устранить ошибку в удержании и перечислении налога.

В более сложных случаях следует корректировать НДФЛ в документах начисления.

Если ошибка в начислении налога произошла в текущем периоде, правильней всего будет сделать перерасчет начислений по рассматриваемому сотруднику. После этого перепровести соответствующие выплаты и обязательно обновить налог в этой выплате.

Если ошибка выявлена в прошлом периоде, то возможны несколько вариантов внесения корректировок:

· Исправление документа начислений;

· Корректировка выплаты или Доначисление в документе начисления заработной платы;

· Доначисление, перерасчет отдельным документом, если такая возможность активирована.

· Обязательно нужно проверять правильность начисления и удержания по конкретным сотрудникам при оплате отпускных, а также при увольнении сотрудника.

· регулярно проводить проверку расчетов по НДФЛ важно и по той причине, что от этого зависит заполнение отчета 6-НДФЛ;

· для предупреждения возникновения ошибок не рекомендуется создавать документы выплаты через копирование более ранних документов выплаты;

· если вы осуществляете изменение в каких-либо документах, не забывайте, что требуется переоформление и перепроведение всех более поздних документов;

· вносить изменения в документы предыдущего отчетного периода не рекомендуется (если изменения необходимо внести именно в более ранний отчетный период – необходимо проверить всю отчетность по налогам и, в случае её изменения, сдать корректирующую отчетность.

В рассмотренном примере использовалась стандартная настройка 1С Зарплата и Управление Персоналом 8.

Если по какой-то причине отчет перестает формироваться, следует восстановить стандартные настройки отчета.

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.15.139.

Сегодня речь идет об ошибке заполнения поля Месяц документа Отпуск. В результате этой ошибки в отдельных регистрах искажается период исчисленного НДФЛ, и сумма налога не попадает в ведомость на выплату отпуска.

Отражение ошибки в 6-НДФЛ

Указанная ошибка проявляется в обоих разделах 6-НДФЛ. В разделе 1 это искажение строк 070 и 080: сумма НДФЛ по отпуску отражается как неудержанная.

В разделе 2 это искажение строки 140: сумма удержанного НДФЛ по отпуску равна 0.

Отражение ошибки в документах ЗУП 3.1

В нашем примере ошибка возникла из-за некорректного выбора значения поля Месяц в документе Отпуск. Далее она попала в ведомость на выплату отпуска и через нее повлияла на заполнение расчета 6-НДФЛ.

Рассмотрим, как сделать правильно. Методика работы в программе «1С:Зарплата и управление персоналом 8» предусматривает, что в документе Отпуск в поле Месяц необходимо указать месяц, в котором был рассчитан средний заработок и начислены отпускные.

Методические особенности исправления ошибки

На что обратить внимание при выборе порядка исправления упомянутой ошибки:

оплачена ли ведомость на выплату отпуска;

отпускные рассчитаны и выплачены в одном квартале или в двух смежных;

сдан ли налоговый расчет 6-НДФЛ за квартал, в котором рассчитан отпуск.

Эти обстоятельства определят доступные возможности исправления ошибки. Комбинации этих обстоятельств формируют сценарии исправления ошибки.

Сценарии исправления ошибки

Мы выделяем два сценария исправления ошибки по наиболее важному фактору. Это факт сдачи налогового расчета. Такая градация удобна и тем, что позволит дать рекомендации в зависимости от сроков обнаружения ошибки.

В каждом сценарии мы выделили отдельные варианты, чтобы разобрать все возможные ситуации по порядку. В каждом видео этого цикла уроков мы рассмотрим один вариант одного сценария.

Сценарий 1. Налоговый расчет за квартал не сдан

Это означает, что мы сможем внести исправления в оригинальном расчете.

Вариант 2. Отпуск оплачен, зарплата еще не выплачена

В прошлом материале мы рассмотрели вариант 1 первого сценария. Перейдем к варианту 2. Во втором варианте ошибка была обнаружена уже после выплаты отпускных. При этом исправление ошибки производится до срока сдачи 6-НДФЛ за квартал, в котором был рассчитан отпуск.

Перейдем к документу Отпуск.

Перейдем к документу Ведомость в банк на выплату отпуска. Обратим внимание: сумма отпускных к выплате уже уменьшена на сумму НДФЛ. Почему это произошло, при том что НДФЛ к перечислению не заполнен?

Нас выручила программа «1С:Зарплата и управление персоналом 8» ред. 3.1 благодаря заложенным правилам учета НДФЛ по отпускам. Порядок исчисления и удержания НДФЛ с отпускных выплат не зависит от того, какие варианты исчисления и удержания НДФЛ с межрасчетного начисления зарплаты в настройках учетной политики вы выбрали. Эта настройка учетной политики применяется только в отношении доходов, являющихся оплатой труда, и не применяется в отношении других доходов. При выплате отпускных в межрасчетный период сумма к выплате будет уменьшена на сумму налога по общим правилам независимо от значения поля Месяц выплаты.

При этом сумма НДФЛ не появилась в ведомости, поскольку она подтягивается в нее, если дата фактического получения дохода попадет в выбранный в ней Месяц выплаты. А дата фактического получения дохода по нашему отпуску относится не к декабрю, а к ноябрю.

Таким образом де-факто в ведомости налог уже удержан, но в регистрах учета НДФЛ это не отражено. Для исправления 6-НДФЛ нам надо отразить сумму налога в этих регистрах. Как мы это сделаем: поскольку наши исправления не затронут сумму к выплате, мы можем указать сумму удержанного налога в этой же ведомости. При этом мы не исказим отражение фактов хозяйственной деятельности. Более того, после исправлений эти факты будут отражены, как этого требует законодательство о бухгалтерском учете в РФ.

Для этого отменим проведение документа, исправим значение поля Месяц выплаты и нажмем на кнопку Заполнить. Однако этого недостаточно. Важно помнить: в учете расчетов с сотрудниками все взаимосвязано.

После этих действий обязательно пересчитайте страховые взносы за месяц, в который вы перенесли документ Отпуск. В нашем случае это удобно сделать в документе Перерасчет страховых взносов, выбрав в нем месяц, в котором был рассчитан отпуск.

Также необходимо перезаполнить документ Отражение зарплаты в бухучете за месяц расчета отпуска, если вы начисляете резервы по отпускам или используете синхронизацию с другими базами данных на платформе «1С:Предприятие».

Вернемся к расчету 6-НДФЛ. Нажмем на кнопку Заполнить и посмотрим на изменения. Легко видеть, что в разделе 1 автоматически заполнены исправления строк 070 и 080. А в разделе 2 – строки 140 блока по отпуску.

Мы исправили ошибку так, чтобы оба раздела 6-НДФЛ заполнились верно автоматически, и мы учли влияние исправлений на все остальные операции учета.

В конфигурации 1С 8 бухгалтеру необходимо следить за совпадением дат в реестрах и межрасчетных документах. Если числа в них не будут различаться, то начисление налога произойдет неправильно. Подобные ошибки нужно исправлять.

1С: Зарплата и управление персоналом 8.2, версия 2.5

Для примера возможных ошибок можно рассмотреть формирование документа «Отпуск». Например, бухгалтер начислил отпускные, и их выплата планировалась на 31.01. Но получил сотрудник эти средства 30.01. В таком случае возникает изменение даты в ведомости по начислению отпускных.То есть в отчете фиксируется 30.01.

Если зайти в регистр учета налогов после такой ошибки, то можно увидеть, что в нем отображается дата, указанная в табличной части НДФЛ. Она находится в закладке «Оплата», которая расположена в документе «Начисление отпуска сотрудникам организаций».

На этом примере можно понять последствия несоответствия дат в рамках любого месяца. Чтобы числа начали совпадать, нужно выполнить одно из двух действий:

- Сделать перерасчет полностью всего документа.

- Пересчитать только НДФЛ.

Бывает, что по различным причинам пересчет выполнять нельзя или нежелательно. В этом случае дату можно изменить в ручном режиме.

Если провести документ с разными датами, то программа не будет работать корректно. Возникнет расхождение в данных, которые содержат два регистра.

Не совпадающие даты приведут к конфликту процессов.

После осуществления выплаты по отпускным нужно посмотреть движение этого документа по регистру, в котором учитываются налоги. В нем будет фиксироваться уже удержанный налог. Если дата, выведенная в нем будет совпадать с датой регистра начисления, система зафиксирует ошибку.

Может появиться еще одна ошибка. Когда в системе запускается процесс начисления зарплаты, программа начинает приводить в соответствие данные НДФЛ. Допустим, даты были указаны неверно. Сначала начисление зарплаты (30 число) и потом удержание налога (31 число).

Система фиксирует такой порядок, как неверный, и самостоятельно корректирует цифры. По этой причине автоматически происходит отмена налога с даты 31.01 и производится его удержание в день начисления зарплаты – 30.01, без изменения суммы.

Когда выплачивается заработная плата, программа фиксирует удержанный налог похожим образом. Строка в НДФЛ 31.01 идет с минусом, а во второй строке (30.01) отмечается плюс.

Еще одно возможное следствие неверно указанных дат – появление двух групп строк (с 100 по 140). В первой группе программа будет все сторнировать, во второй – начислять заново.

Избежать появления таких ошибок можно за счет отслеживания дат в двух списках. Имеется в виду учет налогов и доходов.

Если эти даты совпадают, программа будет работать корректно.

1С: ЗУП 8.3, версия 3.1

В этой версии ПО, дата, когда происходит получение дохода, тоже фиксируется в двух регистрах:

- учета доходов;

- учета налогов.

Для примера работы с ошибками можно снова взять документ «Отпуск».В Регистре, содержащем информацию об учете доходов, отображается день выплаты, зафиксированный в главной форме документа.

В Регистре учета налогов содержится дата из формы «Подробнее о расчете НДФЛ».

Нужно следить за тем, чтобы эти две даты совпадали. Выполнение такой задачи облегчается за счет удобной особенности работы программы. Если происходит изменение дат в основной форме документа, цифры автоматически изменятся и в другой.

То есть программа ЗУП 3.1. помогает сохранять соответствие документов.

Но одна ошибка в этом релизе программного продукта от 1С возможна. Она может появиться в документе «Больничный лист».

Если он будет проводиться вместе с выплатой заработной платы и произойдет неправильное изменение даты, то автоматическая замена цифр не сработает.В форме «Подробнее о расчете НДФЛ» останется прежняя дата.

- вручную установить правильную дату в этой форме;

- выполнить перерасчет.

Во всех остальных случаях программа должна автоматически производить замену цифр при вводе даты выплаты. Но проверять соответствие все равно рекомендуется.

1С: Бухгалтерия 8.3, версия 3.0

В этом решении от 1С присутствуют два межрасчетных документа:

- Отпуск.

- Больничный лист.

В системе указывается дата выплаты в этих двух случаях. Если она изменяется, необходимая коррекция других цифр производится автоматически. В том числе корректируется и дата получения дохода для НДФЛ.

Проверять их соответствие в любом случае стоит.

Исчисление НДФЛ

При выполнении этой операции нужно всегда проверять дату начисления налога. Он должен начисляться раньше, чем произойдет его удержание. Если не было произведено начисление, то и удерживать будет нечего.По этой причине даты нужно отслеживать.

Ошибка может возникнуть при фиксации незарплатных доходов. День создания документа используется в качестве даты, когда производится начисления налога. Это значит, что нужно следить за данными в документах «Отпуск» и «Больничный».

Работа с межрасчетными документами 1С: ЗУП 8.3,версия 3.1

Допустим, в документе «Отпуск»запланированная дата выплаты – это 28.01. К ошибке может привести установка другого числа в качестве дня создания документа. Например, 30.01.

Если проследить за тем, чтобы день создания документа «Отпуск» шел раньше запланированной даты выплаты, то проблем при регистрации налога не возникнет.

Программа позволит заполнить ведомость.

Налог определится без сложностей и будет зафиксирован, как удержанный в процессе проведения Ведомости.

Ошибки в межрасчетной документации 1С: Бухгалтерия 3.0

Для тестирования возможных ошибок можно ввести неверные даты в документе «Отпуск».В качестве даты выплаты устанавливается 05.09. При этом день создания документ будет другой – 10 сентября. После этих действий нужно провести документ.

В итоге система выдаст сбой в датах и не даст провести документ

Следить за датами в отчетах особенно важно в версии ПО 3.0. В этой конфигурации пользователь не может увидеть удержанный НДФЛ в форме ошибок, которая выводится на рабочий экран.

Если даты не совпадают, это можно заметить только при самостоятельном изучении регистра.

Исправления в межрасчетной документации 1С: ЗУП 8.2, версия 2.5

Во время работы с этой версией ПО ситуация обстоит немного иначе. Даты, зафиксированные в документе «Отпуск», не оказывают влияние на процесс расчета НДФЛ, который был удержан.

Если в ведомости внести дату 30 января, а выплату начисленных отпускных определить на 28.01, то после завершения процедуры проведения никаких ощутимых изменений не произойдет.

Изучив регистры, можно увидеть, что программа заметила удержанный НДФЛ и зарегистрировала его несмотря на несовпадающие даты.

Ошибки в отчетах 2-НДФЛ

Если бухгалтер подал в налоговую службу справку, содержащую ошибку, то компании будет начислен штраф. Избежать таких неприятных расходов можно исправив данные до составления сотрудниками НС акта о нарушениях.То есть необходимо самостоятельно выявить допущенные ошибки и передать в налоговую сведения с уточнениями.

Если ФНС отправит компании требование предоставить пояснение относительно ошибок в справке 2-НДФЛ, то после получения такого документа уйти от штрафа не получится. Иногда у организации возникает необходимость в корректировке 2-НДФЛ по одному или нескольким сотрудника за предыдущий год.

Причиной ее подачи может быть:

- ошибка бухгалтера;

- опечатка;

- ошибка в расчетах и др.

В этом случае необходимо уточнить налоговые обязательства физлица, получающего доход от организации, то есть сотрудника компании.

При помощи новой справки неверные данные будут исправлены.

По закону оформлять корректировку 2-НДФЛ можно даже по одному сотруднику.При уточнении данных не нужно менять номер документа.

Форму для сдачи корректировки необходимо использовать ту же, что и при заполнении первичной справки о доходах.В новом документе нужно отобразить показатели, которые:

- были исправлены;

- остались нетронуты, поскольку изначально верны.

В шапке новой корректирующей справки 2-НДФЛ нужно указать новую дату составления и порядковый номер первого документа.Разделы с 1 по 5 заполняются так же.

Если бухгалтер сдал справку не на того человека или не в ту инспекцию, то нужно использовать аннулирующую корректировку. Ее номер в 2-НДФЛ – 99.Такой документ подается для удаления определенной информации из предоставленной ранее справки.

Заполнять нужно только 2 раздела:

- Данные о налоговом агенте.

- Данные о получателе налога.

Остальные разделы при подаче корректировки «99» согласно закону заполнять не обязательно.

Читайте также: