Сверка 2 ндфл и 6 ндфл в 1с 8

Опубликовано: 24.04.2024

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

При составлении любого документа с отчетными цифрами важно считать их правильно. Для проверки отчетности на ошибки разработаны контрольные соотношения — равенство значений определенных строк в отчетности. Они позволяют выявить расхождения и устранить их перед отправкой документа, а значит избежать штрафа за недостоверные сведения — 500 рублей за каждый расчет. Контрольные соотношения 6-НДФЛ — это равенство значений строк внутри формы, и совпадение значений с другими формами отчетности. Расскажем о показателях, которые нужно сравнить между собой перед сдачей 6-НДФЛ.

В 2021 году форма 6-НДФЛ сильно изменилась, поэтому чиновники выпустили новые контрольные соотношения, утвержденные в письме ФНС от 23.03.2021 № БС-4-11/3759@.

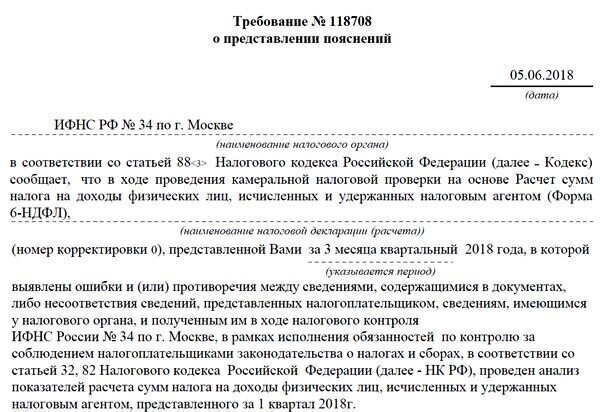

Если при проверке налоговики выявят нарушения, вы получите письменное уведомление о выявленных ошибках, противоречиях и несоответствиях с требованием пояснить их и при необходимости внести исправления. Пояснения придется давать в течение 5 рабочих дней с получения письма от налоговой.

Показатели внутри 6-НДФЛ

В состав 6-НДФЛ с 2021 года вошла бывшая справка 2-НДФЛ. Теперь она стала Приложением № 1 к расчету и называется «Справка о доходах и суммах налога физического лица». Все соотношения между 6-НДФЛ и 2-НДФЛ теперь стали внутридокументными. Причем для проверки правильности заполнения справки из приложения предусмотрены как отдельные соотношения, так и взаимоувязка показателей с основным расчетом 6-НДФЛ.

Контрольные соотношения по основной части расчета 6-НДФЛ

Инспекторы проверяют показатели строк 110, 130, 140, 150 и 170. По строке 110 нарастающим итогом с начала года фиксируется сумма дохода, по строке 130 — величина налоговых вычетов по всем работникам.

- Посмотрите на строки 110 и 130: размер вычета не может быть больше дохода. Если у вас значение строки 130 больше суммы в строке 110, значит, завышена сумма налоговых вычетов — ищите ошибку;

- Должно выполняться равенство: (ст. 110 – ст. 130) / 100 × ст. 100 = ст. 140. Если равенство не выполняется, то налог или завышен (сумма в ст. 140 больше) или занижен (сумма в ст. 140 меньше). Допускается отклонение величины налога от ст. 140 в обе стороны на следующую величину: ст. 120 × 1 рубль × количество строк 021. В противном случае ищите ошибку;

- Значение ст. 150 не может быть больше значения ст. 140. Это означает, что фиксированный авансовый платеж превысил исчисленный налог, следовательно завышена сумма фиксированного авансового платежа. В таком случае ждите письмо от ФНС с просьбой разъяснить причину снижения НДФЛ.

Контрольные соотношения по Приложению № 1 к 6-НДФЛ

Их надо использовать для годового расчета, так как приложение № 1 заполняется только по итогам года.

- Налоговая база из раздела 2 (при ставке 13 или 15 %) должна быть равна общей сумме дохода из раздела 2 за вычетом суммы всех строк «Сумма вычета» из раздела 3 и приложения «Сведения о доходах и соответствующих вычетах по месяцам».

- Сумма налога исчисленная из раздела 2 за вычетом налоговой базы, умноженной на ставку налога, не должна быть больше 1 рубля. Если разница получилась больше, то сумму исчисленную сумму налога посчитают несоответствующей расчетному значению.

- Разница между общей суммой дохода и суммой вычетов из приложения « Сведения о доходах и соответствующих вычетах по месяцам», умноженная на ставку налога, должна отличаться от исчисленной суммы налога по разделу 2 приложения 1 не более чем на 1 рубль.

- Неудержанный налог из раздела 4 приложения 1 должен отличаться не больше чем на 1 рубль от абсолютного значения, рассчитанного по формуле ( « Сумма дохода , с которого не удержан налог налоговым агентом» раздела 4 приложения N 1 к 6-НДФЛ × ставка / 100 - «Сумма неудержанного налога» Раздела 4 приложения 1 к 6-НДФЛ).

- Общая сумма доходов из всех разделов 2 приложения № 1 должна быть равна сумме всех строк «Сумма дохода» приложения « Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

- Сумма дохода, с которого не удержан налог, указанная в разделе 4 приложения 1 должна быть меньше или равна общей сумме дохода.

Взаимоувязка показателей Приложения № 1 и основной части расчета 6-НДФЛ

Их надо использовать для годового расчета, так как приложение № 1 заполняется только по итогам года.

- Количество сотрудников в ст. 120 6-НДФЛ и число справок из приложения № 1, представленных по всем налогоплательщикам, должны быть равны. Если они не совпадают, то вы указали в 6-НДФЛ не всех физлиц, получавших доход, или сдали справки не по всем сотрудникам.

- Начисленная сумма дохода из строки 110, облагаемая налогом по соответствующей ставке, должна быть равна сумме строк «Общая сумма дохода» из приложения 1 по соответствующей ставке и по всем налогоплательщикам. Если это не так, то сумма начисленного налога занижена или завышена;

- Сумма дохода, начисленная в виде дивидендов и отраженная в строке 111, должна быть равна сумме дохода в виде дивидендов (по коду 1010) из приложения № 1 по всем налогоплательщикам. Если равенство не соблюдается, сумма дивидендов занижена или завышена.

- Сумма вычетов из строки 130 6-НДФЛ должна быть равна сумме строк «Сумма вычета» из раздела 3 приложений 1 и строк «Сумма вычета» из приложения « Сведения о доходах и соответствующих вычетах по месяцам налогового периода».

- Сумма налога исчисленная в строке 140 равна сумме строк «Сумма налога исчисленная» по соответствующей ставке из приложения № 1 по всем налогоплательщикам. Нарушение говорит о завышении или занижении исчисленного налога.

- Сумма неудержанного НДФЛ должна быть равна сумме строк «Сумма налога не удержанная налоговым агентом» из приложений № 1 к 6-НДФЛ по всем налогоплательщикам. Иначе неудержанная сумма где-то указана неверно.

- Сумма фиксированного авансового платежа по соответствующей ставке (строка 150) должна быть равна сумме строк «Сумма фиксированных авансовых платежей» из раздела 2 приложений 1.

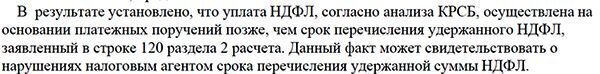

6-НДФЛ и карточка расчетов с бюджетом (КРСБ)

КРСБ — особый регистр, который ведут налоговые органы для учета налогов, страхвзносов и других платежей по каждому налогоплательщику. У налогоплательщиков нет к ней непосредственного доступа, ее данные засекречены и являются налоговой тайной. По ней налоговая тоже проверяет правильность заполнения.

- Разница между строкой ст. 160 и ст. 190 не может быть больше, чем уплачено НДФЛ по данному отчетному периоду с начала налогового периода. Если разница выше, то возможно не перечислена сумма налога в бюджет;

- Дата перечисления налога из ст. 021 раздела 1 расчета 6-НДФЛ должна соответствовать дате уплаты суммы НДФЛ.

6-НДФЛ и РСВ

ФНС придерживается двух правил при сопоставлении показателей данных форм.

- Если сдаете 6-НДФЛ, то сдайте и РСВ;

- В 6-НДФЛ сумма доходов, начисленных по трудовым и гражданско-правовым договорам (ст. 112 + ст. 113), должна быть больше или равна базе для исчисления страховых взносов, указанной в строке 050 Приложения 1 к Разделу 1 РСВ. Это соотношение используется для проверки налогового агента в целом, с учетом обособленных подразделений. Если в 6-НДФЛ сумма доходов меньше базы по страховым взносам, то возможно занижение налоговой базы по НДФЛ.

6-НДФЛ и банковские счета

С 2021 года налоговики начали сравнивать выплаты физлицам по расчетному счету с данными 6-НДФЛ. Чтобы выполнить соотношение и избежать вопросов, нужно платить физлицам разницу между начисленным доходом из строки 110 и исчисленным налогом из строки 140.

Если по 6-НДФЛ сумма выплат будет меньше фактически перечисленных, налоговая заподозрит не полное отражение сумм выплаченного в отчетном периоде дохода. Помочь тут может точное назначение в платежке. Например, не просто «аванс», а «перечисление подотчетных сумм на командировочные расходу И. И. Иванову (приказ от 15.04.2021 № 123)».

6-НДФЛ и минимальный размер оплаты труда

С 2020 года данные, указанные в 6-НДФЛ дополнительно сравнивают с величиной МРОТ и среднеотраслевой зарплаты. Должны быть соблюдены следующие соотношения:

- Средняя зарплата, отраженная 6-НДФЛ, должна быть больше или равна МРОТ (12 792 рубля в 2021 году). Средний заработок рассчитывается по каждому сотруднику. Если средняя заработная плата окажется меньше МРОТ, то есть вероятность занижения суммы налоговой базы;

- Средняя зарплата, отраженная в 6-НДФЛ, должна быть больше или равна средней зарплате в субъекте РФ по соответствующей отрасли экономики. Несоблюдение этого соотношения также свидетельствует о возможном занижении налоговой базы.

Создайте порядок внутреннего контроля, чтобы вовремя отслеживать и исправлять ошибки в отчетах. Сравнение контрольных строк поможет на этапе составления отчетности привести документы в порядок, избежать требований от налоговой и штрафов.

Автор статьи: Юлия Хайрулина

Легко сдавайте 6-НДФЛ в веб-сервисе для малого бизнеса Контур.Бухгалтерия. В одной системе объединены простой учет, зарплата, налоги и отчетность через интернет. Сервис сам рассчитает налоги на основе учетных данных и сформирует отчеты. Первые 14 дней работы — бесплатно.

Приказом ФНС России от 14.10.2015 N ММВ-7- 11/450@ была утверждена отчётная форма Данный расчет предоставляется в налоговую инспекцию ежеквартально. Предельный срок сдачи — последний день месяца, который следует за отчётным.

По форме налоговые агенты отчитываются уже второй год, однако при его заполнении возникает большое количество вопросов, не все нюансы рассмотрены и отражены в рекомендациях, данных налоговиками. Разъяснения и уточнения по спорным вопросам регулярно даются в официальных письмах ФНС Российской Федерации.

При неправильном оформлении и ошибках в расчёте 6НДФЛ предусмотрены штрафные санкции. За обнаруженные налоговиками неточности придётся заплатить штраф в пятьсот рублей за каждый неправильный расчет.

| На что обратить внимание | Нормативное обоснование | |

| 1 раздел | ||

| Доходы, полностью освобождаемые от НДФЛ, согласно ст.217 НК РФ по стр.020 не отражаются. | Письмо ФНС России от 19.01.2017 № БС-4-11/787@ Письмо ФНС России от 24.03.2016 № БС-4-11/5106 Письмо ФНС России от 23.03.2016 № БС-4-11/4901 Письмо ФНС России от 01.08.2016 № БС-4-11/13984 @ (вопрос 4) | |

| Стр.020 больше или равна стр.030 | Вычеты не могут быть больше начисленного дохода | |

| (Стр.020 — стр.030) / 100 х стр.010 = стр.040 | (Доход — вычеты) х ставку = исчисленный НДФЛ Письмо ФНС России от 10.03.2016 N БС-4- 11/3852@ «О направлении Контрольных соотношений» | |

| Стр. 020 не всегда равна начисленному доходу по Расчетной ведомости за отчетный период. В стр.020 за отчетный период не отражаются начисленные, но не выплаченные в отчетном периоде: отпускные, пособия по временной нетрудоспособности, вознаграждения по договорам гражданско-правового характера и т.п. выплаты. | Письмо ФНС России от 25.01.2017 № БС-4- 11/1249@ Письмо ФНС России от 05.12.2016 № БС-4- 11/23138@ Письмо ФНС России от 21.10.2016 № БС-3- 11/4922@ Письмо ФНС России от 22.09.2016 № БС-3- 11/4348@ Письмо ФНС России от 17.10.2016 № БС-3- 11/4816@) | |

| Стр.040 не всегда равна исчисленному НДФЛ по расчетной ведомости за отчетной период и по Кт.сч.68.1. В стр.040 не отражается НДФЛ исчисленный с дохода в виде отпускных, пособий по временной нетрудоспособности, вознаграждения по договорам гражданско-правового характера выплаченного в следующем отчетном периоде. | Письмо ФНС России от 25.01.2017 № БС-4- 11/1249@ Письмо ФНС России от 05.12.2016 № БС-4- 11/23138@ Письмо ФНС России от 21.10.2016 № БС-3- 11/4922@ Письмо ФНС России от 22.09.2016 № БС-3- 11/4348@ Письмо ФНС России от 15.03.2016 № БС-4- 11/4222@ Письмо ФНС России от 17.10.2016 № БС-3- 11/4816@) | |

| Стр.040 неравна стр.070. В строке 070 отражается НДФЛ с вознаграждения фактически выплаченного в отчетном периоде. Равенство соблюдается только в случае, если заработная плата выплачивается в месяце начисления. | Письмо ФНС России от 01.08.2016 № БС-4- 11/13984@ (вопрос 6) | |

| 2 раздел | ||

| Стр.100 Дата фактического получения дохода: | ||

| Заработная плата | Последний день месяца, за который она начислена. | П.2 Ст.223 НК РФ |

| Заработная плата при увольнении | День выплаты заработной платы под расчет (как правило, это день увольнения). | П.2 ст.223 НК РФ |

| Заработная плата, выплаченная раньше окончания месяца за который начислена | Последний день месяца, за который она начислена. | П.2 ст.223 НК РФ Письмо ФНС России от 24.03.2016 № БС-4-11/5106 |

| Доход в виде материальной выгоды от экономии на процентах за пользование заемными средствами | Последний день каждого месяца в течение срока, на который были предоставлены заемные средства, при получении дохода в виде материальной выгоды, полученной от экономии на процентах при получении заемных средств (не важно, когда погашен займ) | Пп.7 п.1 ст.223 НК РФ Письмо ФНС России от 27.01.2017 № БС-4-11/1373@ |

| Сверхнормативные командировочные | Последний день месяца, в котором утверждены авансовые отчеты | Пп.6 п.1 ст.223 НК РФ |

| Ежемесячная премия | Последний день месяца, за который ежемесячная премия начисляется | Письмо ФНС России от 11.04.2017 № БС-4- 11/6836@ Письмо ФНС России от 19.04.2017 № БС-4- 11/7510@ Письмо ФНС России от 24.01.2017 № БС-4- 11/1139@ |

| Премии за период превышающий один месяц | Последний день месяца, в котором подписан приказ на премию | Письмо ФНС России от 19.04.2017 № БС-4- 11/7510@ Письмо ФНС России от 24.01.2017 № БС-4- 11/1139@ |

| Единовременная премия | День выплаты премии | Письмо ФНС России от 11.04.2017 № БС-4- 11/6836@ |

| Пособие по временной нетрудоспособности , отпускные, вознаграждение по ГПХ, доход в натуральном виде, материальная помощь и т.п. | День выплаты дохода | П.1 ст.223 НК РФ |

| Доход в натуральной форме при невозможности удержать НДФЛ | День выплаты дохода | Пп.2 п.1 ст.223 НК РФ Письмо ФНС России от 01.08.2016 № БС-4- 11/13984@ (вопрос 2) |

| Стр.110 Дата удержания налога | ||

| Заработная плата, пособия по временной нетрудоспособности ,отпускные, вознаграждения по договорам гражданско- правового характера, материальная помощь, премии и т.п. | День выплаты дохода | П.4 ст.226 НК РФ |

| Натуральный доход | Ближайший день выплаты дохода в денежной форме | П.4 ст.226 НК РФ |

| Доход в виде материальной выгоды от экономии на процентах, сверхнормативные командировочные | Ближайший день выплаты дохода в следующем месяце, за месяцем в котором была посчитана материальная выгода, в котором утверждены авансовые отчеты. | П.4 ст.226 НК РФ Письмо ФНС России от 27.01.2017 № БС-4- 11/1373@ |

| Стр.120 Срок перечисления налога | ||

| Заработная плата, премии, материальная помощь, вознаграждение по договорам гражданско- правового характера, натуральный доход, сверхнормативные командировочные и т.д. | Следующий день за днем выплаты дохода (удержания налога, если это натуральный доход, материальная выгода, сверхнормативные командировочные). | Письмо ФНС России от 20.01.2016 № БС-4-11/546@ Письмо ФНС России от 05.04.2017 № БС-4- 11/6420@ |

| Пособие по временной нетрудоспособности ,отпускные | Последний день месяца, в котором были фактически выплачены отпускные и пособия. | Письмо ФНС России от 20.01.2016 № БС-4-11/546@ Письмо ФНС России от 05.04.2017 № БС-4- 11/6420@ |

| Доплата пособия по временной нетрудоспособности до среднего заработка | Следующий день за днем выплаты дохода | Письмо ФНС России от 01.08.2016 № БС-4-11/13984@ (вопрос 10) |

На все случаи отражения дохода и НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления налоговики и чиновники разъясняют отдельными письмами.

Приходите на Круглые столы или заказывайте по ним конспекты >> см. расписание

Август 2017 г. Эксперты компании «Правовест Аудит»

Мы всегда рады помочь Вам! Обращайтесь к профессионалам!

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Подходит к концу второй год, как налоговая проверка 6-НДФЛ стала источником пополнения бюджета 20-процентными штрафами от суммы налога в камеральном режиме (ст. 123 НК РФ). Как уменьшить риски огромных штрафов – читайте в нашей статье.

Особенности камеральной проверки 6-НДФЛ: сроки, порядок, этапы проверки

С момента представления 6-НДФЛ в налоговый орган начинает действовать следующий алгоритм:

- Срок проведения камеральной проверки: отдел камеральных проверок обязан приступить к проверке 6-НДФЛ в течении трех месяцев.

- Налоговики проверяют сведения, указанные в 6-НДФЛ на предмет обнаружения различных расхождений. Это могут быть: ошибки или противоречия между указанными в 6-НДФЛ сведениями (далее – сведения); несоответствие сведений данным самого налогового органа.

- Следующий этап зависит от результатов проверки:

- Расхождения не обнаружены – проверка будет завершена, так же, как и начата – без каких-либо извещений налогового агента.

- При обнаружении расхождений – инспекция сообщит об этом налоговому агенту. Например, так:

После описания расхождений налоговому агенту предлагают несколько рекомендаций по дальнейшим действиям.

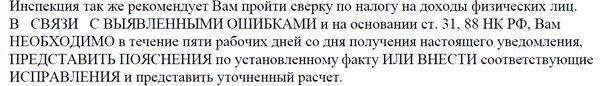

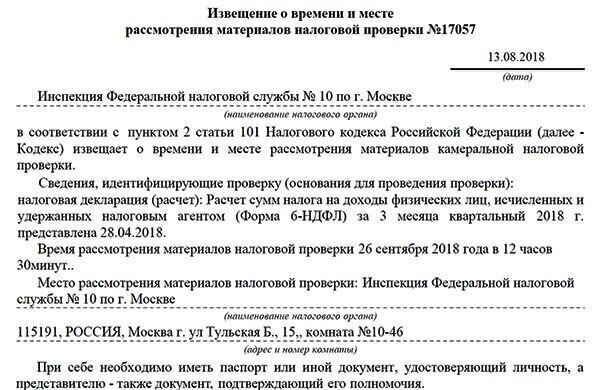

- Срок ответа на требование налоговой – 5 рабочих дней. Однако, если речь идет о доплате, то налоговики нередко срок до 10 дней. Например, так:

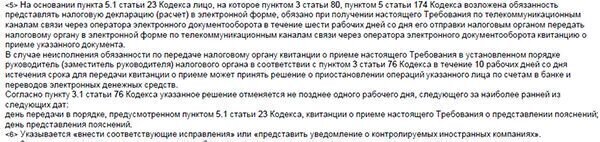

Отсчет любого из сроков необходимо начать на следующий день после получения требования. Дата получения будет указана:

- на экземпляре требования (при его вручении лично, под подпись о получении);

- в квитанции о приеме отправленной налоговым агентом по телекоммуникационным каналам связи (ТКС) в ответ на требование, поступившее в электронном виде (пп. 6, 12, 13 Порядка, утв. приказом ФНС РФ от 17.02.2011 № ММВ-7-2/168, ст. 19 Федерального закона от 06.04.2011 № 63-ФЗ).

Хуже всего, когда налоговая использует почтовые отправления. В этом случае требования будет отнесено к полученным по истечении 6-ти рабочих дней с даты направления заказного письма (п. 1 ст. 93 и п. 4 ст. 93.1 НК РФ).

С учетом арбитражной практики, при наличии доказательств получения требования налогоплательщиком, срок все же можно начать отсчитывать со дня фактического получения требования. Например, такой вывод содержит Постановление Девятого арбитражного апелляционного суда от 22.07.2016 № 09АП-21552/2016 по делу № А40-6290/16. Речь в указанном постановлении идет о сроках, используемых ФСС, однако выводы сделаны на основании налогового законодательства.

Контрольные соотношения

Основа работы камерального отдела – проверить контрольные соотношения между данными расчетов 6-НДФЛ, 2-НДФЛ и по страховым взносам (далее – РСВ). При камеральной проверке годовой 6-НДФЛ также используют показатели декларации по налогу на прибыль.

Взаимоувязка внутри расчета и с 2-НДФЛ

До появления 6-НДФЛ компаниям начисляли 20-процентый штраф по НДФЛ нечасто: для этого нужна была выездная проверка (2-НДФЛ не отнесена к декларациям, и камеральная налоговая проверка этой формы невозможна). Сейчас к штрафу компанию может привести запрос от налоговиков об информации, связанной с расчетом и уплатой налогов (ст. 31 НК РФ). Основное отличие такого запроса от требования в рамках камеральной проверки в том, что:

- налоговое законодательство не устанавливает предельный срок для выявления недостоверных сведений;

- производство по делу о фактах представления 2-НДФЛ, содержащих недостоверные сведения, регулирует статья 101.4, а не статья 88 Налогового кодекса РФ.

За недостоверные сведения штраф составит 500 рублей за каждую справку, указанную в акте об обнаружении фактов налоговых правонарушений. Штраф 20% могут начислить только по результатам камеральной налоговой проверки 6-НДФЛ. В том числе при выявлении расхождений с формой 2-НДФЛ.

Контрольные соотношения для рассматриваемых форм неизменны уже несколько лет и установлены в Письме ФНС от 10.03.2016 № БС-4-11/3852@. Контрольные соотношения показателей внутри самой 6-НДФЛ и с показателями 2-НДФЛ смотрите в Приложении к титульному листу № 1.1 вышеназванного письма.

Взаимоувязка с РСВ и особенности камеральной налоговой проверки годовой 6-НДФЛ

При наличии 6-НДФЛ камеральные отделы обязательно проверяют, чтобы компания сдала и РСВ. Контрольное соотношение при взаимоувязке 6-НДФЛ с РСВ – одно:

строка 020 6-НДФЛ – строка 012 6-НДФЛ ≥ строки 030 подраздела 1.1 раздела 1 РСВ.

Годовую отчетность по НДФЛ проверяющие обязательно сверят с декларацией по прибыли из-за выплаты дивидендов. Контрольные соотношения также установлены письмом № БС-4-11/3852@. При наличии дивидендов строки 020 и 040 6-НДФЛ сверяют суммой показателей:

- соответствующих строк 2-НДФЛ;

- строк 020 и 030, соответственно, приложения 2 декларации по налогу на прибыль.

Если дивиденды не начислены, то показатели декларации по прибыли не участвуют в камеральной налоговой проверке 6-НДФЛ. Проконтролировать, в каком размере заработная плата отражена в расходной части по налогу на прибыль, камеральщики пока не могут.

Минимизируем риски

Стандартные бухгалтерские программы и программы операторов электронной отчетности проверяют взаимоувязку всех показателей внутри 6-НДФЛ. Однако проверка взаимоувязок с другими отчетами в налоговую пока вне возможностей стандартных программ.

Несмотря на трудоемкость, проверка взаимоувязки нужна, без нее бухгалтер рискует потратить время на:

- пояснения при камеральной налоговой проверке 6-НДФЛ;

- составление уточненки.

Помимо увеличения трудозатрат вполне возможны доначисления и штрафы.

Конечно, не всегда проверочные формулы Письма № БС-4-11/3852@ работают корректно. В этом случае можно заранее подготовить объяснения для камеральной проверки.

Частые ошибки, которые находят налоговики в расчете 6-НДФЛ

Ошибки, которые чаще всего допускают налоговые агенты, рассмотрены в Письме ФНС России от 01.11.17 № ГД-4-11/22216@. Примечательно, что 2018 год не привнес ничего нового в перечень нарушений, который налоговики для удобства оформили в виде таблицы в Приложении к данному письму.

Приведем формулировки из реальных требований налоговиков:

Такое требование могут получить бухгалтеры, которые заполняют 6-НДФЛ не в автоматическом режиме, либо при разноске банковской выписки допущена неточность. То есть причина чаще всего в уже упомянутом человеческом факторе.

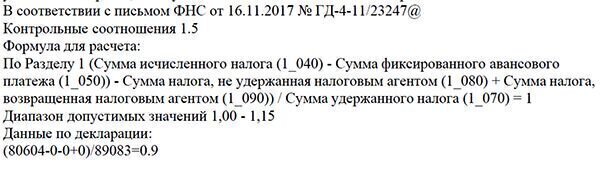

Иногда присланные требования явно составлены в автоматизированном режиме, и налоговая вдруг требует пояснения о расхождении в 0,9 рубля.

Приведенные примеры наиболее простые, но и они требуют от бухгалтера немалых трудозатрат. Оптимизировать взаимодействие с налоговой можно за счет регулярных сверок.

После введения 6-НДФЛ налоговый агент перестал видеть в своей карточке расчетов с бюджетом только переплату и начисления (доначисления) по результатам выездной налоговой проверки. Проставляя оплаты в 6-НДФЛ, необходимо проверять, отражены ли они в вашей карточке расчетов и с каким ОКТМО.

Особенно проверка разноски ОКТМО важна, когда компания сменила инспекцию (даже в пределах одного города). Даже видя оплату, но с другим ОКТМО, отдел камеральной проверки сообщит компании о несвоевременной оплате.

Как подготовить пояснение по противоречиям в 6-НДФЛ

Бухгалтеру, позвонившему сообщить, что требование явно некорректно (например, упомянуто расхождение о пресловутых 0,9 руб.), инспекторы нередко говорят, что это ошибка программы, и присылать им ничего не нужно, так как почта и так перегружена.

Чаще всего налоговые агенты дают такие пояснения:

Образец пояснений по расхождениям в 6-НДФЛ

При отправке пояснения по ТКС обязательно укажите в теме письма не только реквизиты требования, но и ФИО инспектора, указанного исполнителем по требованию (обычно в самом конце требования, мелким шрифтом). Реестр приложенных документов программа оператора ТКС сформирует автоматически, поэтому называйте приложенные файлы наглядно. Например, «Платежное поручение_НДФЛ 5677 от 01.10.2018».

Последствия «камералки» 6-НДФЛ для налогового агента

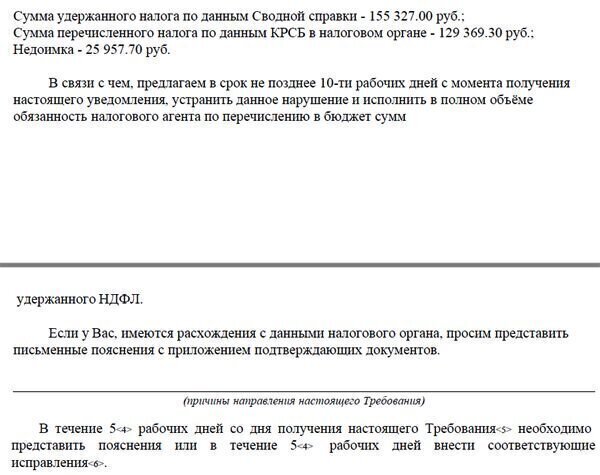

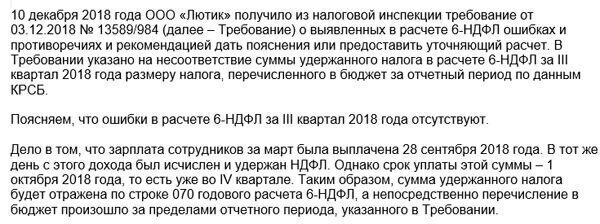

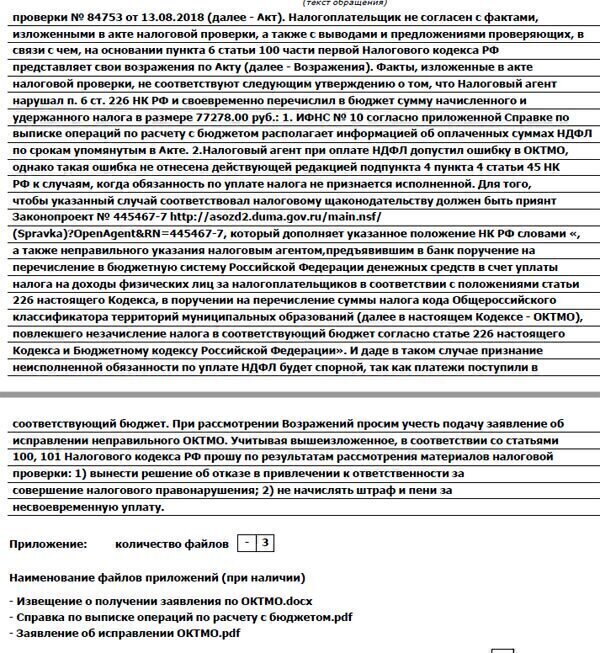

Бухгалтеры, которые не успевают подготовить пояснения в 5-дневный срок, нередко сдают уточняющий 6-НДФЛ с минимальными правками, не влияющими на суммы налогов. Однако если нестыковки, указанные инспекторами, не устранены, – придет еще одно требование или же сразу акт налоговой проверки по 6-НДФЛ. Например, такой:

Вместе с актом придет извещение о времени и месте рассмотрения материалов проверки:

В нашем примере на представленный акт бухгалтер отправил такие возражения (орфография сохранена).

На рассмотрение возражений бухгалтер не явился. Только в декабре инспектор позвонил и попросил прислать уточнение к возражениям с приложением платежных поручений.

Несмотря на то, что информация о всех платежах была разнесена в КРСБ, бухгалтер отправил платежные поручения, и на этом камеральная налоговая проверка для него благополучно закончилась.

Отметим, что на личное присутствие при рассмотрении возражений время все же находить нужно. В противном случае может возникнуть необходимость в обжаловании уже не акта, а решения налогового органа.

Как сократить время на подготовку к камеральной проверке

Специалисты компании прекрасно знают:

- что именно проверяют налоговики;

- какие показатели требуют взаимоувязки;

- как избежать ненужных вопросов о расхождениях в отчетности (самое простое – вести бухгалтерский учет по правилам налогового).

Специализация на камеральных проверках позволяет анализировать и выдерживать сотни контрольных соотношений в формах отчетности, на которые опирается ИФНС, принимая решение, в том числе и о выездной налоговой проверке.

Конечно, ни одной фирме не грозит выездная проверка 6-НДФЛ, однако налоговики проверят вместе с НДФЛ и другие отчисления от зарплаты. Возможности крупной компании позволяют 1C-WiseAdvice:

- работать с лучшими методологами 1С;

- поддерживать такую систему автоматизированного контроля, которая позволяет снизить риск влияния человеческого фактора до минимума.

Программа жестко контролирует последовательность и правильность учетного процесса. А «интеллектуальную» часть работы бухгалтера контролируют внутренние аудиторы, которые:

- консультируют специалистов в процессе подготовки отчетности;

- тщательно проверяют ее качество отчетов до отправки в налоговую.

Такой двусторонний контроль (программный и интеллектуальный) гарантирует оказание услуг на высочайшем профессиональном уровне.

И. И. Греченко

автор статьи, консультант Аскон по бухгалтерскому учету и налогообложению

Представленный в налоговый орган расчет 6-НДФЛ автоматически проверяется по контрольным соотношениям (Письмо ФНС России от 16.07.2013 № АС-4-2/12705 (пп. 1, 2 п. 2.4)). Поэтому перед направлением расчета в налоговый орган следует проверить его самостоятельно.

Если вы правильно заполнили расчет 6-НДФЛ, у вас не вправе потребовать какие-либо дополнительные документы (п. 7 ст. 88 НК РФ). В этом случае налоговый орган проводит проверку на основании тех документов, которыми он располагает, и акт камеральной проверки не составляется (п. 5 ст. 88 НК РФ). Проверка считается оконченной по истечении трех месяцев.

При осуществлении проверки контрольных соотношений 6-НДФЛ и 2-НДФЛ самое главное – это сверка соотношения данных в самих формах и налога, определенного расчетным путем.

Как проверить 6-НДФЛ и 2-НДФЛ?

Контрольные соотношения за год проверяются по таким пунктам:

- Строка 020 расчета 6-НДФЛ по каждой ставке должна быть равна:

сумма строк «Общая сумма дохода» справок 2-НДФЛ по этой же ставке + сумма строк 020 Приложений 2 к декларации по налогу на прибыль по этой же ставке.

Если условие не соблюдается, проверьте, все ли доходы по каждой ставке НДФЛ вы отразили в трех отчетах. Добавьте пропущенное, удалите лишнее или подайте уточненную отчетность с исправлением ошибки при необходимости.

- Строка 025 расчета 6-НДФЛ должна быть равна:

сумме дивидендов в разд. 3 по коду дохода 1010 справок 2-НДФЛ либо

для АО – сумме дивидендов по коду дохода 1010 Приложений 2 к декларации по налогу на прибыль.

Если равенство нарушено, проверьте, все ли выплаченные дивиденды вы отразили в отчетности, нет ли пропуска.

- Строка 040 расчета 6-НДФЛ по каждой ставке НДФЛ должна быть равна:

сумма строк «Сумма налога исчисленная» в разд. 5 по этой же ставке справок 2-НДФЛ + сумма строк 030 Приложений 2 к декларации по налогу на прибыль по этой же ставке.

Если равенство нарушено, проверьте, верно ли начислили сумму НДФЛ по конкретной ставке, со всех ли доходов начислили НДФЛ, исправьте ошибки в доходах, вычетах, в том числе арифметические.

- Строка 060 расчета 6-НДФЛ должна быть равна:

количество справок 2-НДФЛ с признаком 1 + количество Приложений 2 к декларации по налогу на прибыль.

Проверьте, верно ли посчитали граждан во всех отчетах, нет ли пропусков или дублей.

- Строка 080 расчета 6-НДФЛ должна быть равна:

сумма строк «Сумма налога, не удержанная налоговым агентом» разд. 5 справок 2-НДФЛ + сумма строк 034 Приложений 2 к декларации по налогу на прибыль.

Проверьте, верно ли рассчитали в отчетах сумму НДФЛ, которую правомерно не удержали.

Если у вас не выполняются данные контрольные соотношения, то в случае получения запроса от налогового органа о представлении пояснений необходимо выяснить причину расхождений:

К примеру, самая распространенная ситуация, когда заработная плата начислена в декабре 2017 года, а фактически выдана в январе 2018 года. Соответственно НДФЛ удержан тоже в январе.

В расчет 6-НДФЛ за 2017 год сумма налога, удержанная с декабрьской зарплаты, не попадет. Эту сумму необходимо указать только в разделе 1 по строке 040 «Сумма исчисленного налога». В строке 070 «Сумма удержанного налога» НДФЛ с декабрьского дохода будет учтен только в I квартале 2018 года.

С 2-НДФЛ немного иная ситуация. В справке необходимо отразить удержанный НДФЛ за тот налоговый период, за который исчислен налог. Т. е. в 2-НДФЛ за 2017 год попадет и налог, удержанный с начисленного в декабре дохода. Кстати, если налоговый агент удержал НДФЛ после окончания налогового периода (года) и после представления справок 2-НДФЛ в ИФНС, то ему придется сдать корректировки.

В итоге мы видим, что суммы налога, отражаемые в годовых отчетах 6-НДФЛ и 2-НДФЛ, разнятся. И это не является ошибкой.

Возникает вопрос: возможен ли отказ налогового органа в приеме отчета по форме 6-НДФЛ в связи с невыполнением контрольных соотношений?

Для ответа на него обратимся к положениям налогового законодательства, которые налоговики обязаны неукоснительно соблюдать.

Положения п. 4 ст. 80, ст. 230 НК РФ, предписывают обязательное соблюдение формы (формата) и порядка представления расчета сумм НДФЛ. Отказ в приеме расчета сумм НДФЛ возможен в случаях:

- несоблюдения установленной формы (установленного формата) расчета сумм НДФЛ;

- представления налоговым агентом расчета сумм НДФЛ в налоговый орган не по месту учета.

Также основания для отказа в приеме налогового расчета поименованы в п. 28 Административного регламента Федеральной налоговой службы, утвержденного Приказом Минфина России от 02.07.2012 № 99н:

- отсутствие документов, удостоверяющих личность физического лица, или отказ физического лица предъявить должностному лицу, предоставляющему государственную услугу, такие документы в случае представления налоговой декларации (расчета) непосредственно этим лицом;

- отсутствие документов, подтверждающих полномочия физического лица – уполномоченного представителя заявителя на представление декларации (расчета) или подтверждение достоверности и полноты сведений, указанных в декларации (расчете), либо отказ указанного лица предъявить должностному лицу такие документы;

- представление декларации (расчета) не по установленной форме (установленному формату);

- отсутствие в декларации (расчете), представленной на бумажном носителе, подписи руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя), уполномоченного подтверждать достоверность и полноту сведений, указанных в декларации (расчете), печати организации;

- отсутствие усиленной квалифицированной электронной подписи руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя) или несоответствие данных владельца квалифицированного сертификата данным руководителя (иного представителя – физического лица) организации-заявителя (физического лица – заявителя или его представителя) в декларации (расчете) в случае ее представления в электронной форме по ТКС;

- представление декларации (расчета) в ИФНС, в компетенцию которой не входит прием этой налоговой декларации (расчета).

Как мы видим, налоговые органы не вправе отказать в приеме отчетности по основанию несоблюдения контрольных соотношений.

Выводы:

Еще по теме

Актуальную информацию по НДФЛ вы найдете в Путеводителе Как сдать отчетность по НДФЛ налоговому агенту

Спасибо!

Наш менеджер уже увидел Ваше обращение и спешит помочь Вам как можно скорее!

В рабочее время (пн – пт с 9:00 до 18:00) наши менеджеры очень активны и общительны и с радостью ответят Вам в течение дня.

В остальное время – дожидайтесь ответа на следующий рабочий день.

А пока предлагаем вам:

- Почитать отзывы наших клиентов;

- Узнать о новинках для бизнеса в блоге;

- Пообщаться с нашими клиентами в группе ВКонтакте и на Facebook.

Заказ обратного звонка

Ни для кого не секрет, что отчетные формы меняются с завидной регулярностью. Постоянные новшества давно перестали удивлять бухгалтеров и стали частью ежедневной работы. Но новая форма расчета 6-НДФЛ всколыхнула в профессиональных рядах волну волнений и непонимания. Такое поведение специалистов вполне объяснимо: так как предыдущая форма была не из легких и многие долгое время привыкали к ее заполнению.

Начиная с первого квартала 2021 года компаниям необходимо отчитаться по новой форме расчета 6-НДФЛ, которая была утверждена приказом ФНС от 15.10.2020 № ЕД-7-11/753@ . Отчет следует предоставить не позднее 30 апреля.

Сразу заметим, что несмотря на то, что расчет претерпел существенные изменения, он по-прежнему заполняется нарастающим итогом.

Состоит новый 6-НДФЛ из титульного листа, двух разделов и приложения. Данное приложение является в своем роде аналогом отмененной с 2021 года справки 2-НДФЛ. Следует заметить, что заполнить его придется налоговым агентам только за год.

Не обойдем вниманием и главное отличие новой формы расчета от старой, которое сразу бросается в глаза – это то, что разделы буквально поменялись местами, при этом потеряв и приобретя некоторые показатели. Подробнее разберем ниже.

Стоит сразу предупредить, что для формирования расчета необходимо обновить программу до релиза 3.0.91.31 или выше. Проверить актуальность базы можно, вызвав справку «О программе».

Рис. 1. Проверка редакции программы

Переходим в «Регламентированные отчеты».

Рис. 2. Регламентированные отчеты

Далее нажимаем кнопку «Создать». В окне «Виды отчетов» выбираем закладку «Все». Нажимаем на «+», разворачиваем содержимое папки «ФНС» и выбираем «6-НДФЛ (с 2021года)». Далее, для того чтобы нам в будущем постоянно не искать это отчет, мы нажимаем на «Звездочку», тем самым добавляя его в закладку «Избранные».

Рис. 3. Создание отчета 6-НДФЛ

Выбрав отчет, во всплывающем окне проверяем период, за который следует отчитаться и редакцию формы.

Рис. 4. Период отчета и редакция

Титульный лист существенно не изменился. Были переименованы некоторые поля, а также при лишении полномочий или закрытии обособленного подразделения в специальном поле следует установить код 9. Остальные коды не поменялись.

Раздел 1

Перейдем к анализу первого раздела. Опытные бухгалтеры наверняка сразу заметят его сходство со вторым разделом старой формы расчета. Только теперь данный раздел заполняется в разрезе КБК. Для многих организаций этот показатель будет не важен, так как если доходы сотрудника не превысят 5 миллионов рублей на человека, то в отчет будет попадать один «старый» КБК. И ничего для этих организаций не изменится.

Строка 020 показывает общую сумму налога, удержанную за последние три месяца.

Заметим, что в разделе исключены данные, которые раньше заполнялись по строкам 100, 110 и 130 раздела 2 старой формы. Эти показатели с января 2021 года не рассчитываются и не фиксируются в информационной базе.

В поле 021 отражается срок уплаты налога. То есть дата, не позднее которой нужно перечислить НДФЛ. Указание даты перечисления налога будет ошибкой.

В поле 022 указывайте общую сумму НДФЛ, с одинаковым сроком уплаты. Поле 020 будет равняться сумме всех полей 022.

Суммы возвращенного налога за три последних месяца укажите в полях 030-032. Строк с полями будет столько, сколько было возвратов. Общая сумма возвращенного НДФЛ отразится в поле 030 и будет равна сумме всех полей под номером 032.

Раздел 2

Данные второго раздела показываются не только в разрезе КБК, но и в разрезе ставок. Показатели этого раздела соответствуют показателям раздела 1 старой формы отчета и, как и прежде, заполняются нарастающим итогом с начала года.

Появились два новых поля 112 и 113. В 1С 8.3 реализован следующий алгоритм заполнения данных строк:

Поле 112 заполняется по кодам дохода: 2000, 2002, 2003, 2012, 2013, 2014, 2300, 2530, 2760, 2762, также в это поле попадут доходы с кодами 2710, 2720 и 4800, но только в том случае, если они получены в дни действия трудовых договоров.

Поле 113 заполняется по кодам дохода: 2001, 2010, а также коды 2710, 2720 и 4800, но только в том случае, если в дни получения дохода действовал договор ГПХ.

Приложение 1 «Справка о доходах и суммах налога физического лица»

Данная справка заполняется только в годовом отчете и практически аналогична отмененной форме 2-НДФЛ.

Разделы 1-3 заполняются также, как и справка 2-НДФЛ.

В справке появился новый раздел 4, предназначенный для отражения дохода, с которого налог не был удержан, и суммы неудержанного налога.

Рис. 9. Разделы 1-3 приложения 1

Рис. 10. Раздел 4 приложения 1

Что же касается справки о доходах, которую организации выдают по заявлению своим сотрудникам, то она не изменилась.

Сформировать ее, как и прежде, можно в разделе «Зарплата и кадры», выбрав соответствующий пункт.

Рис. 11. Формирование справки о доходах

Начните сдавать отчетность из вашей программы 1С!

Читайте также: