Сколько действительна справка 2 ндфл для службы занятости

Опубликовано: 01.05.2024

При получении потребительского кредита, оформлении рефинансирования или реструктуризации, банки запрашивают различные документы, среди которых — справка 2-НДФЛ.

- Зачем нужна справка 2-НДФЛ при оформлении кредита

- Как получить справку по форме 2-НДФЛ

- Срок действия документа

- Образец справки

- Можно ли купить справку 2-НДФЛ

- Как банки проверяют справки о доходах

- Как получить кредит без предоставления справки

- Заключение

Зачем нужна справка 2-НДФЛ при оформлении кредита

Сбербанк, а также остальные кредитные организации страхуются и выплачивают ипотечный кредит или другой вид кредитования после подтверждения платёжеспособности соискателя.

Документ, подтверждающий доходы, необходим:

- Лицам, желающим впервые получить кредит наличными (у них не сформирована кредитная история).

- Как подтверждение официального трудоустройства работающим пенсионерам.

- Гражданам, желающим выступить поручителями.

- Для снижения процентной ставки и повышения шансов на получение кредита при испорченной репутации.

На заметку! Если лицо, цель которого — получение займа, не участвует в зарплатном проекте, финучреждение обязательно запросит документы, подтверждающие его платежеспособность.

Как получить справку по форме 2-НДФЛ

Если гражданин, желающий взять деньги в долг в финансовом учреждении, официально трудоустроен, с получением бумаги не возникает сложностей.

Справка по форме 2-НДФЛ, которую запрашивают кредитные учреждения, берется в бухгалтерии по месту работы. По закону срок выдачи документа составляет не более 3 дней. Справка без официального штампа организации и подписи представителя компании не является действительной.

Чтобы взять документ, необходимо посетить бухгалтерию и написать заявление в свободной форме.

Бывают случаи, что работодатель наотрез отказывается выдавать бумагу по форме 2-НДФЛ. В таком случае сотрудник предприятия имеет право написать жалобу, обратившись в государственную инспекцию труда. Если ваши требования игнорируются и дальше, обращайтесь в вышестоящие органы — жалуйтесь в прокуратуру.

На заметку! Срок хранения налоговой документации контролируется законом «О бухгалтерском учете» № 402 и Налоговым кодексом РФ. Это 4 года. По истечение этого времени руководитель компании вправе отказать в выдаче справки 2-НДФЛ для предъявления в банк. Закон нарушен не будет.

Ещё один способ получить документ по форме 2-НДФЛ (за три последние года, кроме текущего) — портал ФНС (при имеющейся учётной записи).

- Войдите в Личный кабинет (создаётся во время регистрации).

- Найдите виртуальную кнопку «Мои налоги» и нажмите её.

- Найдите вкладку «Сведения о доходах».

- Укажите год, за который вам нужна информация.

- Нажимаете кнопку «Справка по форме 2-НДФЛ с подписью».

- Сохраните документ на планшете, смартфоне или другом устройстве, скачав его.

- Отправьте в банк, который запрашивает информацию.

Документ, выданный в дистанционном режиме, имеет юридическую силу и заверяется электронной подписью налогового органа.

В сети можно найти информацию, что документ можно получить через портал Госуслуги. Сведения верные, но справку присылают без электронной подписи, поэтому для получения денег она не подойдёт.

Такой же документ могут запросить студенты, получающие стипендию и неработающие граждане, находящиеся на учёте в центре занятости.

Срок действия документа

Чтобы взять потребительский кредит, документ по форме 2-НДФЛ обязательно потребуется. Он не имеет срока действия, но должен быть представлен в определённый период, установленный кредитными организациями. Бумага действительна в течение от 10 до 30 дней со дня выдачи. По истечении этого периода справка не является актуальной и требует замены.

Судя по отзывам заёмщиков, чем раньше вы предоставите бумагу о доходах, тем больше шансов на получение финансирования.

Если в планах получение займа на сумму до 300 тыс. р., указания дохода за последние 4 месяца — достаточно. Чтобы оформить займ на сумму свыше 1 млн. рублей, банки могут запросить доходы за три года.

Образец справки

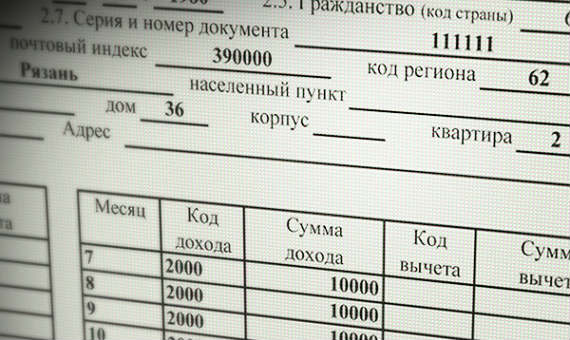

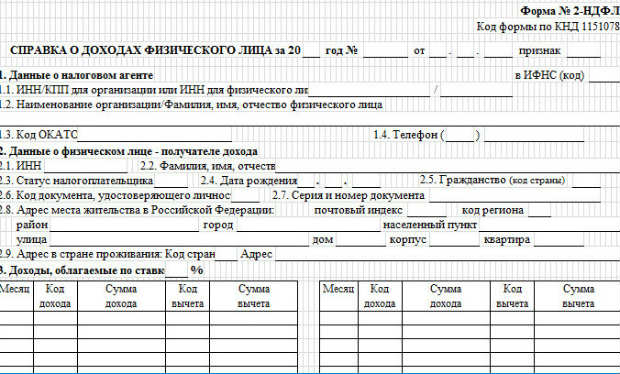

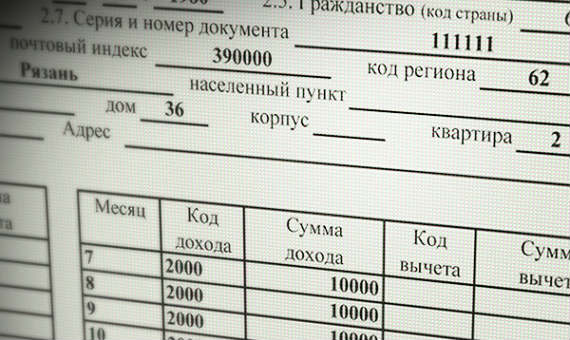

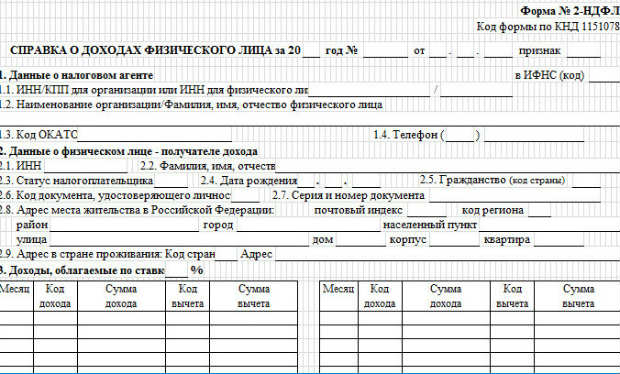

Во время предоставления бумаги финансовой организации, нужно проверить правильность её заполнения. Справка имеет раздел, куда вписывают сведения о налоговом агенте. Обязательно вписывается информация о получателе доходов, то есть — физическом лице. Имеется раздел, куда нужно вписать доходы, начисленные работнику на протяжении календарного года. Указывается также ставка, с которой вычитывали подоходный налог — 13 или 30%. Также прописывают налоговые вычеты и общие суммы дохода и налога.

Обратите внимание! В документе недопустимо наличие ошибок, опечаток и исправлений. Информация должна отвечать действительности. Если во время проверки будет обнаружен завышенный размер заработной платы, соискатель получит отказ в получении финансирования и «минус» к репутации.

Образец, как выглядит бланк 2-НДФЛ в 2020 году:

Можно ли купить справку 2-НДФЛ

К сожалению, не всегда удаётся оформить и получить кредитование по одному паспорту. Поэтому многие соискатели стараются купить нужный им документ. Продажу документов предлагают различные агентства в интернете. Стоимость справки разная — в пределах 15 — 50 000 рублей. В покупных документах содержится достоверная информация о компании, которая действительно функционирует в РФ. Кроме того, если сотрудник банка позвонит по указанному номеру, с целью, подтвердить нужную информацию, он получит утвердительный ответ.

Обратите внимание! Если во время проверки подделка справки сотрудником финансового учреждения будет обнаружена, вам 100% откажут в выдаче кредита — в лучшем случае. В худшем — будет написано заявление о подделке документов и направлено в правоохранительные органы для возбуждения уголовного дела.

Если кредит получен, но заёмщик его не возвращает, в этом случае, если будет обнаружена и доказана подделка документации, заёмщик может получить срок за мошеннические действия.

Кроме уголовной ответственности подделка документации чревата другими последствиями:

- Отказ в выдаче кредитования без объяснения причины.

- Испорченная репутация.

- Большие штрафы и принудительные работы.

- Занесение гражданина в стоп-лист, что в дальнейшем сделает невозможным получение займ в кредитной организации.

К ответственности может быть привлечён бухгалтер, руководитель или другое лицо, согласившееся сделать поддельную бумагу.

Как банки проверяют справки о доходах

Проверка документов банками Москвы и других городов осуществляется в несколько этапов.

Выполняется сотрудником финансовой организации. Специалист проверяет подлинность предоставленной бумаги и правильность её заполнения. Особе внимание уделяется таким нюансам:

- ИНН работодателя и ИНН на штампе должны быть одинаковые.

- Отсутствие помарок, опечаток, ошибок.

- Правильность начисления сумм.

- Правильность проставления кодов вычетов и удержаний.

При обнаружении любых недочётов бланк возвращают с просьбой предоставить новую справку.

Изучение информации о соискателе

Банковские сотрудники звонят в организацию, где работает лицо, подавшее заявку на кредит, обзванивают родственников, с целью узнать максимум информации о заёмщике. Специалисты подают запросы по месту работы с целью подтвердить подлинность документа о доходах. Проверяется информация о том, соответствует ли уровень занимаемой должности размеру получаемой заработной платы.

Проверка службой безопасности

Как правило, она подключается тогда, когда человек хочет получить большую сумму.

- Проверяются все данные о заёмщике, присланные в анкете.

- Работники службы безопасности общаются с коллегами и работодателем заёмщика.

- При ипотечном займе отправляется запрос в налоговую с целью уточнения информации о своевременной уплате налогов.

При резких скачках в зарплате будет проверена и эта информация.

Как получить кредит без предоставления справки

Взять большую сумму без предоставления справки о доходах не получится. Есть банки, которые выплачивают максимальный займ по одному паспорту. Например, получить онлайн-кредит по одному документу можно в Ренессанс Кредит. Максимальный кредитный лимит — 300 000 рублей. До 700 000 рублей в этом же банке можно взять деньги без документа 2-НДФЛ клиентам банка с хорошей кредитной историей.

Кредиты под залог банки также выплачивают без подтверждения доходов. От вас потребуется паспорт + документация на закладываемое имущество.

Если банки отказали, выручат МФО, многие из них предоставляют немаленькие суммы.

Заключение

Подтвердив свою платежеспособность справкой по форме 2-НДФЛ, шансы на получение кредита увеличатся в разы. Главное, чтобы документ был действительный и не поддельный.

НДФЛ наравне с большинством налогов направляется в федеральный бюджет. Далее средства распределяются согласно потребностям по социальным нуждам. Основные направления: здравоохранение, жилищное хозяйство, дороги, экология, безопасность, социальная поддержка.

Что это за налог?

НДФЛ является налогом федерального уровня, деньги поступают в госказну. Аббревиатура означает «Налог на доходы физических лиц». Сумма рассчитывается в процентах от общего дохода гражданина за налоговый период. Правила формирования налога, заполнения стандартизированных форм отчетности и соблюдения обязательств уплаты регламентируются НК РФ.

- 9 % на доход, полученный до 2015 г.;

- 13 % – ведущая ставка для большинства видов дохода (заработная плата, продажа личного имущества, рента и другие вознаграждения);

- 15 % на доход от дивидендов, полученных от компаний РФ физическими лицами, проживающими за рубежом;

- 30 % для нерезидентов;

- 35 % на выигрыши в виде подарков и призов, повышенные доходы от банковских вкладов.

Расчет и отчисление НДФЛ выполняет налоговый агент. Это юридическое или физическое лицо, обязанное по закону или договорным условиям удерживать и перечислять налог в бюджет.

Как уменьшить налоговые выплаты?

Существует льготное освобождение от НДФЛ и вычеты, уменьшающие сумму налога. Последние предоставляются государством в качестве соцподдержки. Вычеты бывают:

- Стандартными. Фиксированные суммы при наличии детей. Вычет на первого ребенка 1 400 руб., на второго 1 400 руб., на третьего 3 000 рублей, на инвалида 12 000 в месяц.

- Имущественными. Предусмотрены в сфере улучшения жилищных условий (покупка недвижимости, отделка и строительство дома). Максимальный размер вычета 260 тыс. рублей. При оформлении ипотечного кредита вычет до 390 тыс. рублей.

- Социальными. Речь о льготах в размере 13 %, предусмотренных для расходов на образование, лечение. Максимальный размер вычета 120 тыс. руб. в год.

- Профессиональными. Касаются изобретателей, авторов, адвокатов, нотариусов, ИП.

ВАЖНО! Налоговые вычеты не выдаются всем желающим из бюджета страны. Человек получает не больше уплаченной суммы налога. Государство возвращает 13 % или полностью освобождает от уплаты НДФЛ.

Что такое справка 2-НДФЛ?

Документ удостоверяет доходы, официально полученные налогоплательщиком. Справка оформляется работодателем, деканатом, на бирже труда (в зависимости от категории гражданина). Бланк справки 2-НДФЛ содержит разделы:

- информацию о работодателе (реквизиты, наименование);

- данные о налогоплательщике;

- месячный доход, облагаемый по ставке 13 %;

- налоговые вычеты с кодами (социальные, стандартные, имущественные);

- расчет по сумме доходов, полагающихся вычетов и удержанных налогов.

Зачем нужна справка 2-НДФЛ?

Справка нужна налоговым агентам, физическим лицам, ИП, пенсионерам и другим категориям по разным причинам.

Налоговым агентам документ нужен как подтверждение исполнения обязательств по удержанию и перечислению НДФЛ в налоговые органы за персонал, который числится в штате.

Физическим лицам, официально трудоустроенным в РФ, справка нужна в качестве подтверждения дохода при оформлении банковского кредита, пособий, пенсии, расчете отпусков и больничных листов.

Индивидуальному предпринимателю 2-НДФЛ требуется в тех же ситуациях, что физическому лицу. Подтвердить доходы ИП может с помощью декларации 3-НДФЛ, в которой не учитывается НДС.

Пенсионерам документ нужен для оформления займов, получения субсидий. Справку выдают только тем, кто получает выплаты из НПФ.

Где её могут потребовать?

Распространенные ситуации, когда нужна справка 2-НДФЛ:

- оформление ипотечного и других кредитов в банке;

- увольнение сотрудника (справку может запросить новый работодатель);

- получение вычетов в налоговой службе;

- трудоустройство (информация из справки нужна бухгалтеру для оценки налоговых вычетов сотрудника);

- оформление пособий в органах социальной защиты;

- оформление детей в школу и детские сады (получение льгот в виде бесплатного питания и др.);

- получение визы и гражданства;

- судебные разбирательства, касающиеся трудовых споров;

- оформление декрета (выплата пособий по уходу за детьми).

Когда 2-НДФЛ не требуется?

Справка требуется в большинстве случаев в качестве подтверждения уровня дохода гражданина РФ, за исключением таких ситуаций:

- за указанный период не было доходов;

- не требуются налоговые вычеты;

- первое трудоустройство;

- оформление на новое место работы с первого дня нового года.

Сколько действует справка?

Срок действия документа зависит от требований запрашивающей инстанции. Сама по себе справка 2-НДФЛ не имеет ограничений по срокам действия, поскольку отражает данные за определенный период, и они не меняются со временем. Остается вопрос, насколько актуальны сведения для конкретной организации.

СПРАВКА! Информация о заработной плате, начисленной сотруднику в минувшем году, а также об уплаченных налогах из 2-НДФЛ переносится в 3-НДФЛ для получения налоговых вычетов. В таком случае действие справки составляет 3 года.

Бухгалтер на предприятии должен уложиться в период, предусмотренный для декларационной кампании.

Банки самостоятельно определяют срок действия 2-НДФЛ. Часто требуют отражение данных об актуальной платежеспособности, поэтому документ должен быть выдан не более 1 месяца назад.

Для получения визы консульские представительства запрашивают справку о доходах без установленных сроков выдачи, но опытные туристы рекомендуют представлять документ, оформленный не более 1 месяца назад.

Как получить справку 2-НДФЛ?

Справка выдается бесплатно в бухгалтерии работодателя. Срок выдачи – в течение 3 дней с момента запроса (ст. 62 ТК РФ). Документ визируется печатью компании и подписью руководителя. Ошибки и исправления не допускаются. Распространенные ошибки в заполнении:

- нет подписи бухгалтера. Выполняется синей ручкой, не перекрывается печатью;

- неверный формат даты. Нужно указывать ДД.ММ.ГГГГ.

- печать не на месте. Положено ставить штамп на участок бланка с пометкой «М. П.».

Если лицо сменило несколько мест трудоустройства, последний работодатель вправе указывать только те доходы, налоги и вычеты, которые связаны с деятельностью на его предприятии.

Разница между 2-НДФЛ и 3-НДФЛ

Основное отличие двух документов в наполнении. 2-НДФЛ отражает информацию о полученных доходах в конкретной компании и удержанном налоге. 3-НДФЛ содержит большее количество страниц, включает все доходы, полученные налогоплательщиком за отчетный период. Первую выдает работодатель, вторую гражданин заполняет и представляет в налоговый орган самостоятельно.

Кто должен уплачивать его самостоятельно?

Ряд категорий граждан должны самостоятельно рассчитывать и уплачивать налог с доходов. В список попадают:

- индивидуальные предприниматели (за себя и сотрудников);

- адвокаты, нотариусы и другие специалисты, ведущие частную практику;

- граждане, получившие доход от продажи недвижимого имущества, бывшего в собственности от 5 лет;

- граждане РФ, сдающие имущество в аренду на территории России и других стран;

- лица, получившие подарок по договору дарения не от близких родственников;

- россияне, получившие вознаграждение в виде денег от физических лиц и юридических (не выступающих налоговыми агентами);

- получатели призов в лотерее, если организатор не является налоговым агентом;

- получатели денежных отчислений от объектов авторского права в качестве наследников;

- держатели депозита в банке, если процентный доход выше ставки ЦБ (на 5 % по рублевым и на 9 % по валютным вкладам).

СПРАВКА! Наследники, получившие и пользующиеся имуществом, не уплачивают НДФЛ. Если унаследованное имущество продано в течение ближайших 5 лет (жилье) или 3 лет (иное), то предстоит уплатить налог.

Кому полагается налоговый вычет?

Вычетом называют сумму доходов налоговых резидентов, с которой по закону можно не платить НДФЛ или вернуть часть удержанного. НК РФ предусматривает 6 налоговых вычетов:

- Стандартный (ст. 218).

- Социальный (ст. 219).

- Инвестиционный (ст. 219).

- Имущественный (ст. 220).

- По сделкам с финансовыми инструментами, ценными бумагами (ст. 220.1).

- Профессиональный (ст. 221).

ВАЖНО! Нерезиденты также могут рассчитывать на налоговые вычеты. Ситуация касается оплаты лечения, покупки квартиры, инвестиций и уплаты за учебу.

Вычет получают в следующем году в налоговых органах (на основании 3-НДФЛ) или в текущем у работодателя (без декларации).

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2020 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

СПРАВКА! Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

Справка по форме 2-НДФЛ служит основным способом для подтверждения дохода. Чаще всего ее требуют банки в момент подачи документов для выдачи кредита. На основании этой справки высчитывается платежеспособность потенциального клиента и принимается решение о выдаче кредита или отказе в нем.

Общая информация о справке

НДФЛ или налог на доходы физических лиц выплачивается работодателем. Если последний не в состоянии оплатить своевременно налог, то в справке делается соответствующая отметка. Однако оплачивать данный налог нужно не по окончанию календарного года, а каждый квартал. Для каждого физического лица изготавливается отдельная справка.

Согласно действующему законодательству, в данной справке должны содержаться следующие сведения:

- Номер ИФНС, куда будет подаваться эта справка.

- Данные о налоговом агенте, а именно ИНН, КПП, другие реквизиты и контактная информация. Налоговым агентом выступает работодатель.

- ОКТМО налогового агента.

- Сведения о физическом лице, а именно его фамилия, имя, отчество, паспортные данные, ИНН, статус и гражданство.

- Доход физического лица за весь год с помесячной расшифровкой.

- Примененные налоговые вычеты (если были).

- Начисленный и удержанный НДФЛ.

В данной справке содержатся данные за весь год. Однако если сотрудник отработал на предприятии менее одного года, то она составляется, учитывая фактически отработанное время.

В справке по форме 2-НДФЛ отображается информация о правильности начисления доходов и налоговых отчислений.

Какие доходы отображаются в справке

В данной справке должны отображаться все доходы, которые физическое лицо получило за отчетный период, а именно:

- Доходы, полученные во время выполнения своих трудовых обязанностей.

- Доходы, полученные в натуральном выражении.

- Доходы, полученные от действий физического лица за пределами Российской Федерации.

Если справка делается для иностранных граждан, то в ней указываются доходы, полученные на территории РФ.

Для чего нужна справка 2-НДФЛ

С помощью этой справки возможно подтвердить свой официальный доход в различных инстанциях, в том числе в банках для получения займа. Также возможно предоставить сведения о получении налогового вычета за определенный период. При наличии второго гражданства справка предъявляется в налоговые органы другого государства

Срок действия справки 2-НДФЛ

Согласно внутреннему законодательству, срока годности у справки 2-НДФЛ нет, однако она становится неактуальной после получения очередного дохода физическим лицом, так как должна отображать все сведения о полученных денежных средствах. Именно поэтому многие организации самостоятельно устанавливают временные рамки срока действия данной справки.

Так, для ИНФС срок годности справки составляет один календарный год. Она предоставляется единовременно раз в год или по требованию налогового органа. При отсутствии деятельности предприятия или при отсутствии начисленной заработной платы требуется предоставить справку об отсутствии налоговой базы по НДФЛ.

Что касается финансово-кредитных учреждений, то для них срок действия справки 2-НДФЛ составляет 1 календарный месяц при получении ипотечных кредитов или автокредитов, а для мелких потребительских кредитов ее срок может быть ограничен до 10 дней. Важно, чтобы информация в справке для банка была идентична с реальными доходами физического лица, так как многие банки сличают информацию с налоговыми отчислениями. При обнаружении несоответствия, в выдаче займа отказывают без объяснения причины.

Рекомендации

Перед заказом справки по форме 2-НДФЛ рекомендуется узнать в органе, который ее требует, срок ее действия. Это позволит заранее подготовить весь необходимый пакет документов, а данную справку заказать в последний момент. Обычно она изготавливается бесплатно в течение 2-3 рабочих дней.

Если по каким-то причинам организация разграничивает базу для НДФЛ и общий доход работника, можно заказать справку по форме банка, где будут учитываться полностью все доходы сотрудника за отчетный период. Однако многие финансово-кредитные организации не принимают такую справку, а те, которые принимают ее, предлагают своим клиентам повышенную процентную ставку.

При обращении сразу в несколько банков стоит заказать несколько справок В данном случае есть возможность выбрать тот банк, который предоставляет наиболее выгодные условия кредитования.

База для расчета

П орядок определения размеров пособия по безработице и указанных выше стипендий прописан в Законе РФ от 19.04.1991 г. № 1032-1 «О занятости населения в Российской Федерации» (далее – Закон о занятости). При постановке на учет в органах службы занятости гражданин должен представить пакет документов, включающий также справку о среднем заработке за крайние три месяца по последнему месту работы (п. 2 ст. 3 Закона о занятости). Причем с 2009 года Федеральным законом от 27.12.2008 г. № 287-ФЗ «О внесении изменений в Закон Российской Федерации «О занятости населения в Российской Федерации» размеры пособий по безработице, выплачиваемых лицам, уволенным по сокращению численности либо штата и по собственному желанию, совпадает.

Отметим, что работодатель обязан безвозмездно не позднее трех рабочих дней со дня подачи заявления выдать бывшему сотруднику справку о заработной плате (ст. 62 ТК РФ). При этом на законодательном уровне образец такой справки не утвержден, поэтому центры занятости часто принимают сведения по установленным ими формам.

Обратите внимание: во всех случаях сумма выплат, увеличенных на размер районного коэффициента, не должна быть ниже минимальной величины пособия и не может превышать его максимальную величину (п. 1 ст. 29, п. 1 ст. 33 Закона о занятости). При этом в 2009 году минимальная величина пособия по безработице составляет 850 руб., максимальная – 4 900 руб. (п. 1 постановления Правительства от 08.12.2008 г. № 915).

Учтите, что гражданам, расторгнувшим трудовой договор с работодателем – физическим лицом, размер пособия по безработице и периоды его выплаты определяются в соответствии с положениями пункта 2 статьи 30 и пункта 1 статьи 34 Закона о занятости http://www.trudvsem.ru ."> 2 . Пособие по безработице в данном случае в течение и первого, и второго 6-месячных периодов следует начислять в размере минимальной величины пособия по безработице, увеличенной на районный коэффициент.

Расчет среднего заработка

Нормативно-правовой акт

Порядок исчисления среднего заработка для предоставления в центры занятости отличается от правил расчета выплат для отпусков, командировок и пособий по временной нетрудоспособности. В данном случае следует руководствоваться Порядком исчисления среднего заработка для определения размера пособия по безработице и стипендии, выплачиваемой гражданам в период профессиональной подготовки, переподготовки и повышения квалификации по направлению органов службы занятости, утвержденным постановлением Минтруда от 12.08.2003 г. № 62 (далее – Порядок).

Рассматриваемый Порядок применяют для определения размера следующих выплат (п. 1 Порядка):

- пособия по безработице, в том числе в период временной нетрудоспособности безработного и в период участия его в общественных работах;

- стипендии в период профессиональной подготовки, повышения квалификации, переподготовки по направлению органов службы занятости, в том числе в период временной нетрудоспособности.

Расчетный период

В данном случае средний заработок работника исчисляют за последние 3 календарных месяца – с 1-го до 1-го числа, предшествующих месяцу увольнения (п. 3 Порядка). При этом согласно пункту 4 Порядка из расчетного периода исключают время (и начисленные в течение него суммы), когда:

- за работником сохранялся средний заработок;

- работник получал пособие по временной нетрудоспособности либо пособие по беременности и родам;

- сотрудник не работал в связи с простоем, возникшим по вине работодателя, либо по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свои трудовые обязанности;

- работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

- сотрудник освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством;

- работнику предоставлялись дни отдыха (отгулов) в случаях, установленных законодательством.

Возникает вопрос: как быть, если работник за расчетный период не имел фактически начисленной заработной платы или фактически отработанных дней либо этот период состоял из времени, исключаемого из расчетного периода? В данном случае следует исходить из суммы заработной платы, начисленной за предшествующий период времени, равный расчетному (п. 5 Порядка).

Выплаты, участвующие в расчете

Для расчета среднего заработка учитывают все предусмотренные системой оплаты труда виды выплат.

Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в соответствующей организации независимо от источников этих выплат, к которым относятся:

- а) заработная плата, начисленная работникам по тарифным ставкам (должностным окладам) за отработанное время;

- б) заработная плата, начисленная работникам за выполненную работу по сдельным расценкам;

- в) заработная плата, начисленная работникам за выполненную работу в процентах от выручки от реализации продукции (выполнения работ, оказания услуг), или комиссионное вознаграждение;

- г) заработная плата, выданная в неденежной форме;

- д) денежное вознаграждение, начисленное за отработанное время лицам, замещающим государственные должности;

- е) начисленные в редакциях средств массовой информации и организациях искусства гонорар работников, состоящих в списочном составе этих редакций и организаций, и (или) оплата их труда, осуществляемая по ставкам (расценкам) авторского (постановочного) вознаграждения;

- ж) заработная плата, начисленная преподавателям учреждений начального и среднего профессионального образования за часы преподавательской работы сверх уменьшенной годовой учебной нагрузки (учитывается в размере одной десятой за каждый месяц расчетного периода независимо от времени начисления);

- з) разница в должностных окладах работников, перешедших на нижеоплачиваемую работу (должность) с сохранением размера должностного оклада по предыдущему месту работы (должности);

- и) заработная плата, окончательно рассчитанная по завершении календарного года, обусловленная системой оплаты труда (учитывается в размере одной двенадцатой за каждый месяц расчетного периода независимо от времени начисления);

- к) надбавки и доплаты к тарифным ставкам (должностным окладам) за профессиональное мастерство, классность, квалификационный разряд (классный чин, дипломатический ранг), выслугу лет (стаж работы), особые условия государственной службы, ученую степень, ученое звание, знание иностранного языка, работу со сведениями, составляющими государственную тайну, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ, исполнение обязанностей временно отсутствующего работника без освобождения от своей основной работы, руководство бригадой;

- л) выплаты, связанные с условиями труда, в том числе выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате), повышенная оплата труда на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы;

- м) премии и вознаграждения, включая вознаграждение по итогам работы за год и единовременное вознаграждение за выслугу лет;

- н) другие виды выплат в соответствии с действующими в организации системами оплаты труда.

При этом заработную плату, окончательно рассчитанную по завершении календарного года, следует учитывать в размере одной двенадцатой за каждый месяц расчетного периода вне зависимости от времени ее начисления.

При определении среднего заработка премии и вознаграждения, фактически начисленные за расчетный период, учитываются в соответствии с пунктом 9 Порядка (см. Таблицу 2).

Возникает вопрос: как учитывать премии, если время, приходящееся на расчетный период, отработано не полностью либо из него исключались периоды в соответствии с пунктом 4 Порядка? В этом случае премии и вознаграждения учитывают пропорционально времени, отработанному в расчетный период. Исключение составляют ежемесячные премии, выплачиваемые вместе с заработной платой за данный месяц (п. 9 Порядка).

Порядок исчисления

Средний заработок работника определяют следующим образом (п. 7 Порядка):

При этом среднемесячное число рабочих дней в расчетном периоде определяют в зависимости от установленной в организации продолжительности рабочей недели.

В свою очередь средний дневной заработок исчисляют по формуле:

Работник, уволенный 26.08.2009 г., попросил работодателя выдать ему справку о средней заработной плате для предоставления в центр занятости. Рассчитаем среднюю заработную плату работника при условии, что:

- расчетный период – с 01.05.2009 г. по 31.07.2009 г.;

- количество рабочих дней в расчетном периоде – 63 дн.;

- количество фактически отработанных дней в расчетном периоде – 60 дн.;

- заработная плата в расчетном периоде – 31 500 руб.

При установлении работнику неполного рабочего времени (неполной рабочей недели, неполного рабочего дня) средний дневной заработок исчисляют в следующем порядке:

При определении среднего заработка сотруднику, которому установлен суммированный учет рабочего времени, используют средний часовой заработок (п. 8 Порядка):

При этом средний заработок работника определяют по формуле:

Среднемесячное количество рабочих часов в расчетном периоде рассчитывают в зависимости от установленной в организации продолжительности рабочей недели.

Возникает вопрос: как быть, если сотрудник за расчетный период и до расчетного периода не имел фактически начисленной заработной платы или фактически отработанных дней? В данном случае средний заработок следует определять исходя из суммы заработной платы, фактически начисленной за отработанные работником дни в месяце увольнения (п. 6 Порядка).

Если произошло повышение окладов

При увеличении окладов в организации средний заработок работников повышают в следующем порядке (п. 10 Порядка):

- если повышение произошло в расчетном периоде, то выплаты, учитываемые при определении среднего заработка и начисленные за предшествующий повышению период времени, увеличивают на коэффициенты, которые вычисляют по формуле:

Работник, уволенный 28.08.2009 г., попросил работодателя выдать справку о средней заработной плате для предоставления в центр занятости. Рассчитаем среднюю заработную плату работника при условии, что:

- расчетный период с 01.05.2009 г. по 31.07.2009 г. отработан полностью;

- количество рабочих дней в расчетном периоде – 63 дн. (19 дн. + 21 дн. + 23 дн.);

- в расчетном периоде произошло повышение окладов. Заработная плата в расчетном периоде составила: 35 200 руб. (10 000 руб. + 12 600 руб. + 12 600 руб.).

Справка по форме 2-НДФЛ служит основным способом для подтверждения дохода. Чаще всего ее требуют банки в момент подачи документов для выдачи кредита. На основании этой справки высчитывается платежеспособность потенциального клиента и принимается решение о выдаче кредита или отказе в нем.

Общая информация о справке

НДФЛ или налог на доходы физических лиц выплачивается работодателем. Если последний не в состоянии оплатить своевременно налог, то в справке делается соответствующая отметка. Однако оплачивать данный налог нужно не по окончанию календарного года, а каждый квартал. Для каждого физического лица изготавливается отдельная справка.

Согласно действующему законодательству, в данной справке должны содержаться следующие сведения:

- Номер ИФНС, куда будет подаваться эта справка.

- Данные о налоговом агенте, а именно ИНН, КПП, другие реквизиты и контактная информация. Налоговым агентом выступает работодатель.

- ОКТМО налогового агента.

- Сведения о физическом лице, а именно его фамилия, имя, отчество, паспортные данные, ИНН, статус и гражданство.

- Доход физического лица за весь год с помесячной расшифровкой.

- Примененные налоговые вычеты (если были).

- Начисленный и удержанный НДФЛ.

В данной справке содержатся данные за весь год. Однако если сотрудник отработал на предприятии менее одного года, то она составляется, учитывая фактически отработанное время.

В справке по форме 2-НДФЛ отображается информация о правильности начисления доходов и налоговых отчислений.

Какие доходы отображаются в справке

В данной справке должны отображаться все доходы, которые физическое лицо получило за отчетный период, а именно:

- Доходы, полученные во время выполнения своих трудовых обязанностей.

- Доходы, полученные в натуральном выражении.

- Доходы, полученные от действий физического лица за пределами Российской Федерации.

Если справка делается для иностранных граждан, то в ней указываются доходы, полученные на территории РФ.

Для чего нужна справка 2-НДФЛ

С помощью этой справки возможно подтвердить свой официальный доход в различных инстанциях, в том числе в банках для получения займа. Также возможно предоставить сведения о получении налогового вычета за определенный период. При наличии второго гражданства справка предъявляется в налоговые органы другого государства

Срок действия справки 2-НДФЛ

Согласно внутреннему законодательству, срока годности у справки 2-НДФЛ нет, однако она становится неактуальной после получения очередного дохода физическим лицом, так как должна отображать все сведения о полученных денежных средствах. Именно поэтому многие организации самостоятельно устанавливают временные рамки срока действия данной справки.

Так, для ИНФС срок годности справки составляет один календарный год. Она предоставляется единовременно раз в год или по требованию налогового органа. При отсутствии деятельности предприятия или при отсутствии начисленной заработной платы требуется предоставить справку об отсутствии налоговой базы по НДФЛ.

Что касается финансово-кредитных учреждений, то для них срок действия справки 2-НДФЛ составляет 1 календарный месяц при получении ипотечных кредитов или автокредитов, а для мелких потребительских кредитов ее срок может быть ограничен до 10 дней. Важно, чтобы информация в справке для банка была идентична с реальными доходами физического лица, так как многие банки сличают информацию с налоговыми отчислениями. При обнаружении несоответствия, в выдаче займа отказывают без объяснения причины.

Рекомендации

Перед заказом справки по форме 2-НДФЛ рекомендуется узнать в органе, который ее требует, срок ее действия. Это позволит заранее подготовить весь необходимый пакет документов, а данную справку заказать в последний момент. Обычно она изготавливается бесплатно в течение 2-3 рабочих дней.

Если по каким-то причинам организация разграничивает базу для НДФЛ и общий доход работника, можно заказать справку по форме банка, где будут учитываться полностью все доходы сотрудника за отчетный период. Однако многие финансово-кредитные организации не принимают такую справку, а те, которые принимают ее, предлагают своим клиентам повышенную процентную ставку.

При обращении сразу в несколько банков стоит заказать несколько справок В данном случае есть возможность выбрать тот банк, который предоставляет наиболее выгодные условия кредитования.

Читайте также: