Почему начисляют пени по ндфл если налог уплачен вовремя

Опубликовано: 09.05.2024

Автор: Екатерина Соловьева Бухгалтер-консультант

Автор: Екатерина Соловьева

Бухгалтер-консультант

Неуплата налогов в бюджет может повлечь за собой ответственность, вплоть до уголовной. А между тем, она далеко не всегда бывает связана со злым умыслом руководства компании. Зачастую недоплаты вызваны ошибками в расчете налогов или при заполнении платежных поручений, невнимательностью бухгалтера к срокам уплаты налогов. Когда возникает недоимка и чем она грозит? Какие меры предпримет ИФНС, чтобы заставить компанию уплатить налоги? Что делать, чтобы избежать досадных оплошностей? Об этом – в нашей статье.

Что такое недоимка по налогам и когда она возникает?

Сначала разберемся – что из себя представляет недоимка и почему возникает.

Чем отличается недоимка от задолженности по налогам?

Обратимся к определению, которое содержится в статье 11 НК РФ. Согласно ему, недоимка – это сумма налога (сбора, страховых взносов), не уплаченная вовремя. Из этого определения следуют два вывода.

Во-первых, недоимка представляет собой именно сумму обязательного платежа в бюджет (то есть, налога, сбора, взноса). И не включает начисленные санкции за неуплату (пени и штрафы).

Во-вторых, речь идет именно о просроченном платеже. То есть о налоге (сборе, взносе), не перечисленном в бюджет своевременно.

Задолженность перед бюджетом – понятие более широкое.

Во-первых, когда говорят о такой задолженности, подразумевают не только налоговые долги, но и долги по санкциям – пеням и штрафам.

Во-вторых, налоговая задолженность – это не всегда просроченные платежи. То есть, задолженность может быть текущей или просроченной.

Например – компания сдала декларацию по НДС за третий квартал 21 октября (в то время, как крайний срок сдачи – 25 октября). В декларации НДС заявлен к уплате на сумму 9000 руб. По правилам, которые установлены статьей 174 НК РФ, НДС надо платить равными долями в течение трех месяцев, следующих за отчетным кварталом, не позже 25 числа каждого из этих месяцев. Предположим, что фирма перечислила часть налога в сумме 3000 руб. 22 октября.

Таким образом, у нее числится задолженность перед бюджетом по НДС на сумму 6000 руб. (9000 руб. – 3000 руб.). Но такая задолженность не считается недоимкой, это текущий долг. Ведь 1/3 налога компания заплатила вовремя. А перечислить следующую часть она должна только 25 ноября.

Другой пример. По общему правилу, отпускные выплачивают сотрудникам за три дня до начала отпуска. При выплате отпускных с них удерживают НДФЛ (п. 1 ст. 223 НК РФ). Формально в этот момент у организации (налогового агента) возникает задолженность перед бюджетом по НДФЛ. Но такая задолженность тоже является текущей. Ведь перечислить налог в бюджет в этом случае компания обязана в последнее число месяца, в котором выплатили отпускные (п. 6 ст. 226 НК РФ).

Итак, вот главные различия между недоимкой и задолженностью перед бюджетом:

- недоимка – это всегда просроченный долг, в то время как задолженность может быть как просроченной, так и текущей;

- недоимка включает в себя только сумму неуплаченного налога (сбора, взноса). А задолженность перед бюджетом – это налог (сбор, взнос) плюс санкции.

Почему может образоваться недоимка

Это может произойти в силу разных обстоятельств. Например:

- бухгалтер ошибся при исчислении облагаемой базы или суммы налога. Либо умышленно занизил налогооблагаемую базу. Это выяснилось при камеральной или выездной проверке;

- сумма налога (сбора, взноса) была рассчитана правильно и верно отражена в декларации. Ошибка возникла при заполнении платежного поручения;

- сумма налога (сбора, взноса) исчислена, отражена в декларации и указана в «платежке» верно. Но платеж отправлен по неправильным реквизитам (например, не на тот КБК). Это было выявлено при сверке расчетов с бюджетом;

- бухгалтер «забыл» заплатить налог вовремя.

В зависимости от того, по какой причине возникла недоплата, различаются виды и степени ответственности.

Ответственность за неуплату налога и возможные последствия

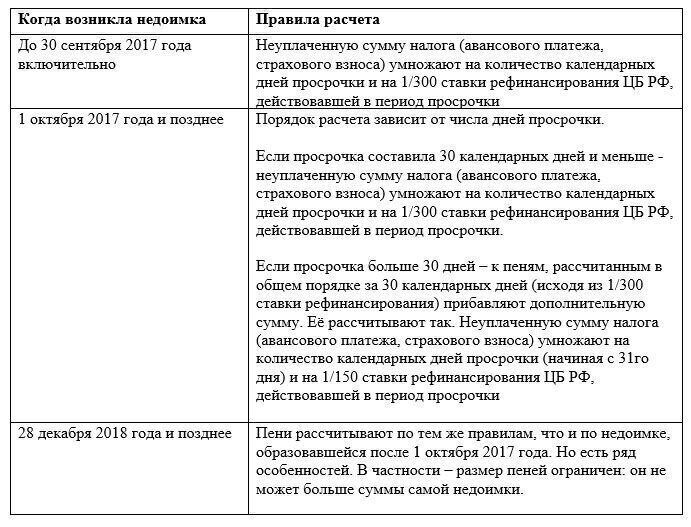

Если налог (сбор, взнос) не заплатить в положенный срок, на сумму недоплаты будут начислены пени. Порядок их расчета зависит от того, когда именно возникла недоимка.

Такой порядок следует из статьи 75 НК РФ, пункта 9 статьи 13 Закона от 30 ноября 2016 № 401-ФЗ, статьи 9 Закона от 27.11.2018 № 424-ФЗ, писем Минфина от 01.08.2017 № 03-02-07/1/48936, от 10.07.2017 № 03-02-07/1/43489.

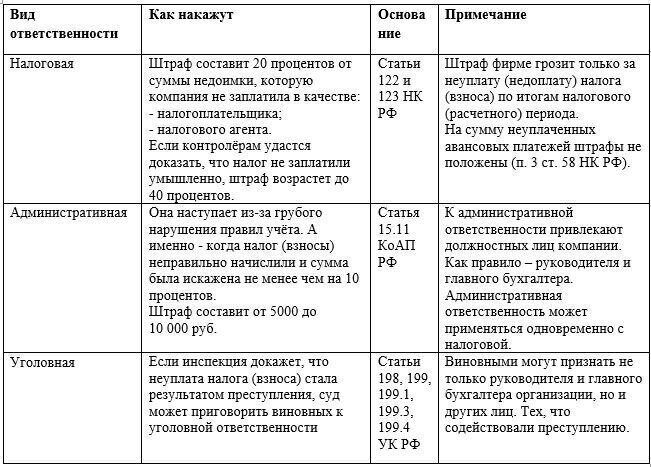

Помимо пени, организацию могут привлечь к налоговой ответственности. А ее руководство – к ответственности административной и, в особо тяжелых случаях – уголовной. Здесь важно обратить внимание на следующий момент. Компанию и ее должностных лиц накажут, если налог (сбор, взнос) не заплатили из-за ошибок в расчете либо неправомерных действий. Иными словами, ответственность наступит, только если недоимка возникла по причине неправильного исчисления налога или умышленного занижения его суммы.

Если же бюджетный платеж рассчитали верно, но не уплатили вовремя либо перечислили не в той сумме (из-за ошибки в «платежке») или не на тот КБК, ответственности удастся избежать. В этом случае компании «грозят» только пени. Такие выводы следуют из письма Минфина от 24.05.2017 № 03-02-07/1/31912, п. 19 постановления Пленума ВАС от 30.07.2013 № 57.

Подробнее виды ответственности рассмотрены в таблице.

Порядок и сроки взыскания недоимки

Образовавшуюся у компании недоимку инспекторы будут взыскивать. При этом они будут действовать по такому алгоритму.

Шаг № 1: направят требование об уплате налога (сбора, страхового взноса)

Обнаружив недоимку, инспекторы сначала направят организации требование об уплате налога (сбора, страховых взносов). Здесь существуют определенные правила по срокам:

В общем случае требование направляют в течение трех месяцев с момента обнаружения недоплаты; если сумма недоплаченного налога (а также задолженности по пеням и штрафам по нему) небольшая – меньше 500 рублей, то требование выставят в течение года со дня выявления недоимки; если требование выставляют по результатам налоговой проверки, то срок – 20 рабочих дней с даты вступления в силу решения по итогам такой проверки.

Такие правила установлены статьей 70 НК РФ.

Пункт 4 статьи 69 НК РФ устанавливает – какая именно информация должна содержаться в требовании. Так, в документе должны быть указаны следующие данные:

- сумма задолженности по налогу (сбору, взносу);

- размер начисленных пеней;

- срок исполнения требования;

- меры по взысканию недоимки, которые предпримет налоговая инспекция в случае неисполнения требования;

- основания, по которым взимается налог (сбор, страховой взнос), и нормы налогового законодательства, которые обязывают организацию заплатить его.

Если какие-либо из перечисленных сведений в документе отсутствуют, то оно считается оформленным с нарушениями. Как следствие – налогоплательщик вправе не исполнять его. Такой вывод следует из Постановления Президиума ВАС от 22.07.2003 № 2100/03.

Если требование составлено без нарушений, организация обязана его выполнить. Общий срок исполнения – восемь рабочих дней с даты получения. Но в самом документе может быть проставлен и другой (более длительный) срок. Такой порядок предусмотрен пунктом 4 статьи 69 НК РФ.

Дату получения требования организацией считают в зависимости от того, каким именно способом оно было представлено. Так, если документ отдали непосредственно руководителю в руки, то день получения – это собственно момент вручения документа. Если налоговики отправили требование по почте заказным письмом, то оно считается полученным на шестой рабочий день с момента отправки.

Если же документ переслали в электронном виде по ТКС, то он считается полученным в тот день, когда компания отправила электронную квитанцию о приеме. Такие выводы следуют из пунктов 6 и 8 статьи 69 НК РФ и пунктов 5 и 12 Порядка, утвержденного приказом ФНС от 27.02.2017 № ММВ-7-8/200.

Впрочем, требование инспекции можно обжаловать. Для этого компания вправе обратиться в суд (п. 1 ст. 138 НК РФ).

Шаг № 2: вынесут решение о взыскании и спишут деньги со счетов

Если в установленный срок компания не погасит недоимку, контролеры вынесут решение о взыскании. Форма документа утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Оформить его ИФНС обязана в течение двух месяцев с того момента, когда истек срок исполнения требования организацией. Пропустив двухмесячный период, взыскать недоимку с организации инспекция сможет только через суд.

Решение о взыскании направляют компании. Сделать это контролеры должны за шесть рабочих дней с момента его принятия.

В ряде случаев решение могут приостановить или отозвать. Так, оно будет приостановлено в следующих ситуациях:

- фирма получила отсрочку или рассрочку уплаты налога (взноса);

- на счета организации в банках суд наложил арест;

- вышестоящая инстанция велела приостановить взыскание.

Решение отзовут, в частности, если:

- недоимка уже погашена либо признана безнадежной и списана;

- компания подала «уточненку», где сумма налога (взноса) уменьшилась и недоимки не стало.

Такой порядок следует из пунктов 4.1 и 10 статьи 46 НК РФ.

Исполнять решение о взыскании будут за счет средств на счетах организации. В первую очередь, деньги спишут с рублевого расчетного счета. Для этого ИФНС направит в обслуживающий компанию банк поручение на перечисление налога. Банк обязан исполнить его не позднее следующего операционного дня.

Если денег на расчетном счете недостаточно, могут быть задействованы (при определенных условиях) практически любые счета и вклады организации. В частности, валютный счет, депозитные вклады, счет в драгметаллах. Кроме того, при недостаточности средств на счетах и вкладах контролеры вправе взыскать недоимку за счет электронных денег фирмы.

Шаг № 3: взыщут недоимку за счет имущества компании

Если средств на счетах и электронных денег компании не хватило для погашения недоимки, налоговики могут взыскать ее за счет прочего имущества организации (п. 7, 10 ст. 46, ст. 47 НК РФ).

Перечень такого имущества приведен в пункте 5 статьи 47 НК РФ. В принципе, это может быть любое имущество фирмы, которое числится на ее балансе – готовая продукция, товары на складе, оборудование, помещения, материалы и т.п. Соответствующее решение ревизоры примут в течение одного года после окончания срока исполнения требования об уплате налога (страхового взноса).

Взыскание производится судебным приставом – по решению и на основании постановления ИФНС (п. 9 ст. 47 НК РФ). Формы этих документов утверждены приказом ФНС от 13.02.2017 № ММВ-7-8/179.

Шаг № 4: заблокируют счета и арестуют имущество

Чтобы обеспечить взыскание недоимки, контролеры могут приостановить операции по счетам фирмы или наложить арест на ее имущество. Основание – статьи 76 и 77 НК РФ.

Блокировка счета производится по решению, форма которого утверждена приказом ФНС от 13.02.2017 № ММВ-7-8/179. Его выносят после того, как оформят решение о взыскании долга перед бюджетом. Причем заблокировать могут не только банковские счета, но и «электронные кошельки» компании. Сумма заблокированных средств равна сумме недоимки. То есть, если остаток на счету больше недоплаты налога, разницу фирма может использовать по своему усмотрению.

Арест имущества возможен только с санкции прокурора. Его накладывают в том случае, если денег на счетах недостаточно, чтобы погасить недоимку. Основание для ареста – постановление ИФНС (по форме, утвержденной приказом ФНС от 13.02.2017 № ММВ-7-8/179). Эта обеспечительная мера означает, что владеть, пользоваться и распоряжаться имуществом компания может только под контролем налоговой инспекции. После погашения недоимки чиновники вынесут решение об отмене ареста.

Когда недоимку признают безнадежной

Решение признать недоимку безнадежной принимает ИФНС. Основания для такого решения приведены в пункте 1 статьи 59 НК РФ. В частности, контролеры спишут долг в следующих случаях:

- если компания ликвидируется. Безнадежной признают ту часть задолженности, на погашение которой денег и имущества фирмы не хватило, а покрыть ее за счет средств учредителей и участников невозможно;

- по решению суда – в связи с истечением срока взыскания;

- долги были списаны со счета организации, но не поступили в бюджет потому, что обслуживающий ее банк был ликвидирован;

- если размер задолженности перед бюджетом не превышает 300 000 руб., а с момента ее образования прошло пять лет.

После того, как инспекция спишет налоговую задолженность, компания вправе списать ее и в своем учете.

Подведем итог

Если у компании образовалась недоимка по налогам, это может привести к крайне неприятным последствиям. Во-первых, возникнут лишние траты в виде пеней, а в ряде случаев – и штрафов, которые при крупной сумме задолженности могут быть весьма значительны. Во-вторых, должностных лиц могут привлечь к административной, а при определенных обстоятельствах – и к уголовной – ответственности.

В-третьих, блокировка счетов и арест имущества могут парализовать весь бизнес и поставить под угрозу само существование предприятия.

Парадоксальность такой ситуации заключается в том, что директор и/или собственник компании оказываются в зависимом положении. Поскольку могут пострадать из-за низкой квалификации, невнимательности или безответственности бухгалтера.

Всего этого можно избежать, если передать бухгалтерию на аутсорсинг. В этом случае вы можете быть уверены в том, что налоги будут правильно рассчитаны и вовремя перечислены по верным реквизитам. Также мы регулярно проводим сверки с налоговой, чтобы убедиться в отсутствии у компании налоговых долгов.

Программа ФНС начисляет пени тем, кто платит вовремя

Как теперь заполнять платежки?

У компаний появляются странные пени. Инспекторы объясняют, что так работает новая программа, и советуют по-другому заполнять платежки. Соглашаться ли на это и как обнулить долги, узнаете из статьи.

Пени появились из-за того, что инспекции переходят на новую программу АИС «Налог-3». В программе инспекции платежи по налогу должны привязываться к их начислению. К примеру, ежемесячный платеж по налогу на прибыль нужно перечислить 28 июня. Для налоговиков это дата начисления платежа. Если программа по каким-то причинам не сможет привязать платежку компании к начислению, то с 29 июня она автоматически рассчитает пени. Почему так происходит?

Налоговики сообщают: платежи не сопоставляются с начислениями, потому что в поле 107 платежки стоит не тот код. В этом поле компании ставят код периода. К примеру, для ежемесячных авансов по прибыли бухгалтеры указывали код месяца — «МС». По ежеквартальным платежам ставили «КВ».

Инспекторы выдают разные версии, как заполнять поле 107, чтобы платежи сопоставились с начислениями. Например, в платежке на ежемесячные авансы по прибыли за май вместо «МС» некоторые налоговики рекомендуют ставить «КВ.01». По НДФЛ инспекторы иногда советуют указывать не «МС», а конкретную дату — срок уплаты налога.

«Платежки теперь заполнять по-новому?»

Правила, по которым компании заполняют платежки, не изменились (утв. приказом Минфина от 12.11.2013 № 107н ). В поле 107 нужно указать код, который обозначает периодичность уплаты. Например, если авансы по налогу на прибыль компания перечисляет ежемесячно, нужно указать «МС». То же самое относится к взносам. Это нам подтвердили в ФНС.

Другой вариант — попробовать поставить код, который рекомендуют ваши инспекторы. Но вряд ли налоговики могут дать вам гарантию, что в этом случае не появятся недоимки и пени. Как действовать, если из-за неверного кода возникнет задолженность, читайте дальше.

Пени появляются не только по ежемесячным платежам. Они могут образоваться, например, когда программа должна учесть сразу несколько платежек. К примеру, компания сдала декларацию по упрощенке. Программа должна учесть три авансовых платежа и налог, перечисленный по итогам года. Здесь также не исключены сбои.

Безопаснее проверять, правильные ли коды и цифры вы поставили. Пока в программе сбои, это не гарантирует стопроцентную защиту от недоимки и пеней. Но неправильный код и даже неверный номер месяца в поле 107 могут привести к дополнительной путанице, и платеж не зачтут как уплаченный. Какой код ставить в ближайших платежах смотри в таблице

| Платеж | Срок уплаты | Что указать в поле 107 |

| Платежи в июне | ||

| Взносы в налоговую за май | 17 июня (перенос с 15 июня) | МС.05.2019 |

| НДС — 1/3 платежа за I квартал | 25 июня | КВ.01.2019 |

| Третий ежемесячный авансовый платеж по налогу на прибыль во II квартале, если компания платит авансы исходя из прибыли за предыдущий квартал | 28 июня | МС.06.2019 |

| Аванс по налогу на прибыль за май, если компания платит авансы исходя из фактически полученной прибыли | 28 июня | МС.05.2019 |

| НДФЛ с зарплаты за май | Срок зависит от дня зарплаты | МС.05.2019 |

| Платежи в июле | ||

| НДФЛ с отпусков и больничных за июнь | 1 июля (перенос с 30 июня) | МС.06.2019 |

| Взносы в налоговую за июнь | 15 июля | МС.06.2019 |

| НДС — 1/3 платежа за II квартал | 25 июля | КВ.02.2019 |

| ЕНВД за II квартал | 25 июля | КВ.02.2019 |

| Аванс по налогу на упрощенке за полугодие | 25 июля | КВ.02.2019 |

| Первый ежемесячный авансовый платеж по налогу на прибыль в III квартале, если компания платит авансы исходя из прибыли за предыдущий квартал | 29 июля (перенос с 28 июля) | МС.07.2019 |

| Аванс по налогу на прибыль за II квартал, если компания платит авансы исходя из прибыли за предыдущий квартал | 29 июля (перенос с 28 июля) | КВ.02.2019 |

| Аванс по налогу на прибыль за II квартал, если компания платит авансы поквартально | 29 июля (перенос с 28 июля) | КВ.02.2019 |

| Аванс по налогу на прибыль за июнь, если компания платит авансы исходя из фактически полученной прибыли | 29 июля (перенос с 28 июля) | МС.06.2019 |

| Аванс по налогу на имущество за II квартал | Срок устанавливают в региональном законе | КВ.02.2019 |

| НДФЛ с зарплаты за июнь | Срок зависит от дня зарплаты | МС.06.2019 |

| НДФЛ с отпускных и больничных за июль | 31 июля | МС.07.2019 |

Если вы указали в поле 107 платежки неверный код, сначала посмотрите выписку операций по расчету с бюджетом. Увидите, что появились недоимка и пени, — напишите заявление об уточнении платежа. Тогда налоговики обнулят пени.

В законе не сказано, в какой срок инспекторы должны принять решение об уточнении платежа. Минфин считает, что в данном случае действует такой же срок, как при зачете налогов. Поэтому уточнить платеж налоговики должны в течение 10 рабочих дней с даты получения заявления компании или со дня подписания акта сверки, если ее проводили ( письмо Минфина от 31.07.2008 № 03-02-07/1-324 ). Затем в течение пяти рабочих дней налоговики должны уведомить компанию об уточнении платежа ( п. 7 ст. 45 НК ).

Программа ФНС начисляет пени тем, кто платит вовремя

Как теперь заполнять платежки?

У компаний появляются странные пени. Инспекторы объясняют, что так работает новая программа, и советуют по-другому заполнять платежки. Соглашаться ли на это и как обнулить долги, узнаете из статьи.

Пени появились из-за того, что инспекции переходят на новую программу АИС «Налог-3». В программе инспекции платежи по налогу должны привязываться к их начислению. К примеру, ежемесячный платеж по налогу на прибыль нужно перечислить 28 июня. Для налоговиков это дата начисления платежа. Если программа по каким-то причинам не сможет привязать платежку компании к начислению, то с 29 июня она автоматически рассчитает пени. Почему так происходит?

Налоговики сообщают: платежи не сопоставляются с начислениями, потому что в поле 107 платежки стоит не тот код. В этом поле компании ставят код периода. К примеру, для ежемесячных авансов по прибыли бухгалтеры указывали код месяца — «МС». По ежеквартальным платежам ставили «КВ».

Инспекторы выдают разные версии, как заполнять поле 107, чтобы платежи сопоставились с начислениями. Например, в платежке на ежемесячные авансы по прибыли за май вместо «МС» некоторые налоговики рекомендуют ставить «КВ.01». По НДФЛ инспекторы иногда советуют указывать не «МС», а конкретную дату — срок уплаты налога.

«Платежки теперь заполнять по-новому?»

Правила, по которым компании заполняют платежки, не изменились (утв. приказом Минфина от 12.11.2013 № 107н ). В поле 107 нужно указать код, который обозначает периодичность уплаты. Например, если авансы по налогу на прибыль компания перечисляет ежемесячно, нужно указать «МС». То же самое относится к взносам. Это нам подтвердили в ФНС.

Другой вариант — попробовать поставить код, который рекомендуют ваши инспекторы. Но вряд ли налоговики могут дать вам гарантию, что в этом случае не появятся недоимки и пени. Как действовать, если из-за неверного кода возникнет задолженность, читайте дальше.

Пени появляются не только по ежемесячным платежам. Они могут образоваться, например, когда программа должна учесть сразу несколько платежек. К примеру, компания сдала декларацию по упрощенке. Программа должна учесть три авансовых платежа и налог, перечисленный по итогам года. Здесь также не исключены сбои.

Безопаснее проверять, правильные ли коды и цифры вы поставили. Пока в программе сбои, это не гарантирует стопроцентную защиту от недоимки и пеней. Но неправильный код и даже неверный номер месяца в поле 107 могут привести к дополнительной путанице, и платеж не зачтут как уплаченный. Какой код ставить в ближайших платежах смотри в таблице

| Платеж | Срок уплаты | Что указать в поле 107 |

| Платежи в июне | ||

| Взносы в налоговую за май | 17 июня (перенос с 15 июня) | МС.05.2019 |

| НДС — 1/3 платежа за I квартал | 25 июня | КВ.01.2019 |

| Третий ежемесячный авансовый платеж по налогу на прибыль во II квартале, если компания платит авансы исходя из прибыли за предыдущий квартал | 28 июня | МС.06.2019 |

| Аванс по налогу на прибыль за май, если компания платит авансы исходя из фактически полученной прибыли | 28 июня | МС.05.2019 |

| НДФЛ с зарплаты за май | Срок зависит от дня зарплаты | МС.05.2019 |

| Платежи в июле | ||

| НДФЛ с отпусков и больничных за июнь | 1 июля (перенос с 30 июня) | МС.06.2019 |

| Взносы в налоговую за июнь | 15 июля | МС.06.2019 |

| НДС — 1/3 платежа за II квартал | 25 июля | КВ.02.2019 |

| ЕНВД за II квартал | 25 июля | КВ.02.2019 |

| Аванс по налогу на упрощенке за полугодие | 25 июля | КВ.02.2019 |

| Первый ежемесячный авансовый платеж по налогу на прибыль в III квартале, если компания платит авансы исходя из прибыли за предыдущий квартал | 29 июля (перенос с 28 июля) | МС.07.2019 |

| Аванс по налогу на прибыль за II квартал, если компания платит авансы исходя из прибыли за предыдущий квартал | 29 июля (перенос с 28 июля) | КВ.02.2019 |

| Аванс по налогу на прибыль за II квартал, если компания платит авансы поквартально | 29 июля (перенос с 28 июля) | КВ.02.2019 |

| Аванс по налогу на прибыль за июнь, если компания платит авансы исходя из фактически полученной прибыли | 29 июля (перенос с 28 июля) | МС.06.2019 |

| Аванс по налогу на имущество за II квартал | Срок устанавливают в региональном законе | КВ.02.2019 |

| НДФЛ с зарплаты за июнь | Срок зависит от дня зарплаты | МС.06.2019 |

| НДФЛ с отпускных и больничных за июль | 31 июля | МС.07.2019 |

Если вы указали в поле 107 платежки неверный код, сначала посмотрите выписку операций по расчету с бюджетом. Увидите, что появились недоимка и пени, — напишите заявление об уточнении платежа. Тогда налоговики обнулят пени.

В законе не сказано, в какой срок инспекторы должны принять решение об уточнении платежа. Минфин считает, что в данном случае действует такой же срок, как при зачете налогов. Поэтому уточнить платеж налоговики должны в течение 10 рабочих дней с даты получения заявления компании или со дня подписания акта сверки, если ее проводили ( письмо Минфина от 31.07.2008 № 03-02-07/1-324 ). Затем в течение пяти рабочих дней налоговики должны уведомить компанию об уточнении платежа ( п. 7 ст. 45 НК ).

Автор: Данченко С.П., эксперт журнала

В силу самых разных причин налоговые агенты нередко перечисляют НДФЛ в бюджет позже установленного срока. Согласно действующим нормам кроме пени в этом случае налоговики начисляли еще и штраф за несвоевременный НДФЛ – 20 % от неперечисленной суммы, – что выливалось в весьма ощутимые потери налогового агента. Но с 2019 года ситуация изменится – штрафа можно будет избежать. Подробности – в нашем материале.

Уплата НДФЛ позже срока = пени + штраф.

Действующая редакция ст. 123 НК РФ устанавливает для налоговых агентов ответственность за неправомерное неудержание и неперечисление (неполное удержание и (или) перечисление) в установленный НК РФ срок сумм налога, подлежащего удержанию и перечислению налоговым агентом: штраф в размере 20 % от суммы, подлежащей удержанию или перечислению.

На практике данная норма наиболее широко применяется в отношении налоговых агентов по НДФЛ в случае перечисления сумм налога позже установленных сроков. Получается, что если налоговый агент перечислил сумму НДФЛ позже установленного срока, но сделал это сам независимо от требований налогового органа, а также уплатил пени, то ему ответственности все равно не избежать: при выездной налоговой проверке ему будет начислен штраф за несвоевременную уплату налога. При этом штраф за несвоевременный НДФЛ будет начислен независимо от того, на какое время был задержан платеж и по какой причине.

Еще в Письме Минфина России от 04.04.2017 № 03-02-08/19755 было сказано, что НК РФ не предусмотрено освобождение налогового агента от ответственности в зависимости от срока неправомерного неисполнения им установленной обязанности по удержанию и перечислению суммы налога в бюджетную систему РФ. Что же касается причины, по которой НДФЛ не был уплачен в установленный срок, финансисты отмечают, что отсутствие вины лица в совершении налогового правонарушения согласно пп. 2 п. 1 ст. 109 НК РФ является обстоятельством, исключающим привлечение этого лица к ответственности за совершение налогового правонарушения. При применении налоговой санкции судом или налоговым органом, рассматривающим дело, учитываются обстоятельства, исключающие вину лица в совершении налогового правонарушения, или обстоятельства, смягчающие ответственность за совершение налогового правонарушения (ст. 111 и 112 НК РФ).

Но на практике ни отсутствие умысла в совершении налогового правонарушения, ни совершение налогового правонарушения впервые, ни тяжелое финансовое положение налогового агента, ни какие-либо другие причины не принимались налоговыми органами в качестве обстоятельств, исключающих или смягчающих вину в данном случае. Это связано с принципиальным подходом контролирующих органов к рассматриваемому вопросу: источником перечисления налоговым агентом сумм НДФЛ в бюджетную систему РФ являются суммы денежных средств, удерживаемые у налогоплательщиков (Письмо Минфина России от 15.10.2012 № 03-02-07/1-253).

В Письме от 15.03.2018 № 03-04-05/16172 представители Минфина прямо указали, что налоговый агент перечисляет не свои денежные средства, а денежные средства, удержанные непосредственно из доходов налогоплательщика при их фактической выплате. Соответственно, не перечислив в установленный срок НДФЛ, налоговый агент незаконно пользуется денежными средствами налогоплательщиков, что недопустимо.

При этом на практике налоговики пытались применить ст. 123 НК РФ и в случае своевременной уплаты НДФЛ в бюджет, но с ошибками в платежном поручении, например при уплате НДФЛ обособленным подразделением организации. Хотя согласно правовой позиции ВАС налоговый агент признается исполнившим свои обязательства перед бюджетной системой РФ в случае исчисления, удержания и перечисления налога на соответствующий счет Федерального казначейства (Постановление Президиума ВАС РФ от 23.07.2013 № 784/13 по делу № А06-9384/2011). Также Президиум ВАС пришел к выводу о том, что неправильное указание в платежных документах кода ОКАТО не ведет к образованию недоимки и не может рассматриваться как основание для начисления сумм пеней, поскольку налог в бюджетную систему РФ налоговым агентом перечислен в установленный срок. Аналогичная позиция отражена в Определении ВС РФ от 10.03.2015 № 305-КГ15-157 по делу № А40-19592/14. Соответственно, указание реквизитов организации вместо указания реквизитов ее обособленного подразделения не является основанием для признания обязанности по уплате налога в бюджетную систему РФ неисполненной.

В Письме ФНС России от 24.11.2017 № ГД-4-11/23852 однозначно сказано, что НК РФ не предусматривает ответственности за ненадлежащее исполнение налоговым агентом своих обязанностей, в частности за нарушение порядка перечисления удержанного НДФЛ. Следовательно, если налоговым агентом НДФЛ был удержан и перечислен своевременно и в полном объеме, у налогового органа не имеется оснований для привлечения его к налоговой ответственности в соответствии со ст. 123 НК РФ. Данная позиция нашла свое отражение еще в Постановлении ВАС РФ от 24.03.2009 № 14519/08.

При этом налоговики напоминают, что нарушение порядка перечисления налога приводит к трудностям идентификации налоговым органом платежей, а также сложностям для самого налогового агента при уточнении оснований, типа и принадлежности платежа. С этим трудно не согласиться.

Последняя инстанция – Конституционный суд.

Сложившаяся ситуация не могла устроить налоговых агентов, и они обращались в суд. Но суды принимали сторону налоговиков, указывая, например, что обстоятельств, объективно препятствовавших своевременному исполнению обязанности по перечислению удержанного НДФЛ в бюджет, налоговым агентом не приведено и судами не установлено, в связи с чем штраф за несвоевременный НДФЛ по ст. 123 НК РФ начислен правомерно (Определение ВС РФ от 19.12.2016 № 305-КГ16-17454 по делу № А40-189421/2015). И это несмотря на то, что налоговый агент в данном случае при отсутствии ошибок в представленных расчетах по НДФЛ самостоятельно погасил задолженность в бюджет по НДФЛ и уплатил пени.

Последней инстанцией в данном споре оставался Конституционный суд, в который и обратился налоговый агент (Постановление КС РФ от 06.02.2018 № 6-П). Он оспорил конституционность п. 4 ст. 81 и ст. 123 НК РФ.

Согласно п. 4 ст. 81 НК РФ если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

По мнению налогового агента (ОАО), положения п. 4 ст. 81 и ст. 123 НК РФ противоречат ст. 19, 46 и 55 Конституции РФ, поскольку позволяют освобождать налогового агента от налоговой ответственности (штрафа) за несвоевременное перечисление в бюджет удержанных им сумм НДФЛ лишь в том случае, если он представит уточненную налоговую отчетность. Поскольку же при изначально правильно составленной отчетности это условие исполнить нельзя, освобождением от налоговой ответственности за такую просрочку могут пользоваться лишь налоговые агенты, представившие недостоверную налоговую отчетность.

Кроме этого, ОАО указывало на то, что штраф по ст. 123 НК РФ не зависит от срока просрочки уплаты НДФЛ и факта самостоятельного устранения задолженности до окончания налогового периода с уплатой пеней в возмещение ущерба казне.

Принимая во внимание расхождения в понимании положений п. 4 ст. 81 и ст. 123 НК РФ, имеющие место в судебной практике, Конституционный суд пришел к выводу, что эти положения в их взаимосвязи и с учетом их места в системе правового регулирования не должны толковаться как лишающие налогового агента, допустившего просрочку в уплате НДФЛ, который был правильно исчислен им в представленном налоговому органу расчете, права на освобождение от налоговой ответственности. При этом КС РФ установил следующие условия:

налоговый агент уплатил недостающую сумму налога и соответствующие ей пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления удержанного налога или о назначении выездной налоговой проверки;

отсутствие доказательств, указывающих на то, что несвоевременное перечисление налоговым агентом в бюджет сумм налога носило преднамеренный характер, не было результатом его упущения (технической или иной ошибки).

Данный вывод был очень важен для налоговых агентов, поскольку, во-первых, он обязывает законодателя устранить расплывчатость приведенных налоговых норм, а во-вторых, дает налоговому агенту, который обратился в Конституционный суд, возможность пересмотреть решения суда, вынесенного ранее, по вновь открывшимся обстоятельствам со ссылкой на данное постановление КС РФ. Таким образом, конституционно-правовой смысл взаимосвязанных положений п. 4 ст. 81 и ст. 123 НК РФ, выявленный Конституционным судом, является общеобязательным, что исключает любое иное их истолкование в правоприменительной практике.

ОАО использовало свой шанс и отсудило у налоговиков всю сумму штрафа, которая была ранее начислена по ст. 123 НК РФ (Решение Арбитражного суда г. Москвы от 19.07.2018 по делу № А40-189421/15-108-1542).

Штрафа можно избежать: условия установлены.

В целях реализации Постановления КС РФ № 6-П, которым взаимосвязанные положения п. 4 ст. 81 и ст. 123 НК РФ признаны не противоречащими Конституции РФ в той мере, в какой они не препятствуют освобождению от налоговой ответственности за несвоевременное перечисление в бюджет сумм НДФЛ налоговых агентов, не допустивших искажения налоговой отчетности, если они самостоятельно (до момента, когда им стало известно об обнаружении налоговым органом факта несвоевременной уплаты налога или о назначении выездной налоговой проверки) уплатили необходимые суммы налога и пени, а несвоевременное перечисление ими в бюджет соответствующих сумм явилось результатом технической или иной ошибки и носило непреднамеренный характер, законодатель внес изменения в НК РФ.

28.12.2018 был опубликован Федеральный закон от 27.12.2018 № 546-ФЗ[1]. Начало действия документа – 28.01.2019.

Статья 123 НК РФ дополнена п. 2, согласно которому налоговый агент освобождается от ответственности, предусмотренной названной статьей, при одновременном выполнении следующих условий:

налоговый расчет (расчет по налогу) представлен в налоговый орган в установленный срок;

в налоговом расчете (расчете по налогу) отсутствуют факты неотражения или неполноты отражения сведений и (или) ошибки, приводящие к занижению суммы налога, подлежащей перечислению в бюджетную систему РФ;

налоговым агентом самостоятельно перечислены в бюджетную систему РФ сумма налога, не перечисленная в установленный срок, и соответствующие пени до момента, когда ему стало известно об обнаружении налоговым органом факта несвоевременного перечисления суммы налога или о назначении выездной налоговой проверки по такому налогу за соответствующий налоговый период.

Внесенная норма позволяет налоговому агенту избежать штрафа в 20 % от не перечисленной в установленный срок суммы НДФЛ, но при выполнении ряда условий:

отчетность по НДФЛ, в частности расчет по форме 6-НДФЛ, корректна и представлена в установленный срок;

сумма налога уплачена налоговым агентом самостоятельно до активизации налогового органа по данному вопросу;

пени рассчитаны самим налоговым агентом и уплачены в бюджет.

Безусловно, данные новшества убирают дискриминацию в отношении налоговых агентов и уравнивают их в правах с налогоплательщиками: теперь за пропуск сроков перечисления НДФЛ в бюджет нужно будет уплатить только пени при выполнении прочих условий.

В заключение отметим, что ст. 123 НК РФ применяется не только в отношении налоговых агентов по НДФЛ, но и в отношении налоговых агентов по НДС и по налогу на прибыль (ст. 174, 287, 310 НК РФ). Соответственно, на них также распространяется действие новой нормы: НК РФ не предусматривается различное применение ст. 123 НК РФ в зависимости от конкретного налога, по которому совершено соответствующее налоговое правонарушение (Письмо Минфина России от 15.10.2012 № 03-02-07/1-253).

[1] «О внесении изменений в часть первую Налогового кодекса Российской Федерации».

![]()

Да, такая ситуация знакома. Но, насколько я знаю, датой оплаты считается дата, когды вы, оплатили налог.

Например, в ГИБДД, ждут 10 дней, а только после этого считают, что есть просрочка.

налоговой просто не хочется с этим заморачиваться, но и мы- плательщики, не хотим этого делать.

Ведь у нас есть право придти в налоговую с квитанциями и провести пометку, что все уплачено вовремя.

У меня, например, это порядка 3-7 рублей в год получается, так я из за такой суммы просто не хочу туда идти и терять время. Я, простите, за проезд до налоговой и назад заплачу больше) 46 рублей в оба конца.

Так и многие другие.

![]()

Многие замечают, что каждый год повторяется ситуация, когда начисляются пени по налогам, хотя все было оплачено вовремя. Как выясняется, такая ситуация (?искуственно или естественно) возникает, как объясняет Налоговая, по причине того, что зачисление средств на счет Налоговой происходит позже, чем человек оплатил, то есть проходит какое-то время, пока банки переводят эти средства. Поэтому, раз приходят они с запозданиями, то Налоговая успевает начислить пени.

Возможно(?), эту пролему можно было бы решить внесением оплаты непосредственно в Налоговой, чтобы не получилось так, что деньги в каком-то банке "задержались", так как помимо "задержки" средств банками еще и сама Налоговая зачастую отправляет письма со счетом в самый последний день, тем самым сокращая время, в которое человек может внести оплату.

![]()

Ситуация с начислением пени при полной и своевременной оплате налога, мягко говоря, неприятна. Но объяснима.

Как вы, наверное, знаете, у налоговых инспекций нет функций приема платежей. Налоговая служба — орган исполнительной власти, контролирующий и надзирающий, и с деньгами непосредственно она не работает. Сделано это, чтобы служба не отвлекалась на совершенно не свойственные ей задачи.

Налоговые платежи должны поступить в бюджет, а за государственный бюджет в стране отвечает федеральное казначейство. Это оно берет, распределяет и перечисляет деньги непосредственно.

Так что любой налоговый платеж проходит несколько этапов:

- отделение банка или почты — платежи принимают и оформляют документы на их перечисление,

- органы федерального казначейства — платежи собирают, группируют и перечисляют в бюджет соответствующего уровня, а после — информируют о них налоговиков,

- налоговая служба — получает сведения о платежах и ведёт их учет по плательщикам.

Обратите внимание: налоговая инспекция с платежами (деньгами) не работает — она работает с данными о платежах. Грубо говоря: налоговики ведут этакую огромную бухгалтерскую книгу, в которой учитывают взнос каждого плательщика в бюджет государства.

Весь учет ведется не человеком, а программой. Это проще и быстрее. Но, пожалуйста, имейте в виду: на сбор, перечисление и обработку налогов нужно время, самих платежей — огромное количество даже просто за день (а программа одна, с единой базой от Камчатки до Калининграда) — ничего удивительного в том, что информация о произведенном платеже попадает в налоговую не в ту же минуту, а позже. Задержка, на самом деле, не так уж велика — от трех до пяти дней (больше — редко).

Сведения о начислениях, кстати, поступают куда быстрее. Во-первых, потому что начисления делает сама инспекция (им не надо никуда идти — уже на месте). Во-вторых, потому что делается это заранее: налоги начисляются в мае-июне, а сроки их уплаты наступят только в декабре — им остается только храниться и ждать своего часа.

Платежи заранее делаются редко. Основная их масса идёт практически в день, установленный как срок уплаты. Конечно, некоторую роль в этом играет поздняя рассылка налоговых уведомлений, но налоговые инспекции в этом не виноваты: с 2012 года они печатью и рассылкой уведомлений не занимаются; эти функции отданы отдельной службе, отделений которой на всю страну немного (скажем, весь Дальний Восток и Восточную Сибирь обслуживает служба г. Кемерово) и идут письма почтой (как работает наша почта, думаю, объяснять не надо). Однако задержки с рассылкой все же не так часты (серьезная задержка была только в 2016 году).

Вот и получается, что:

- начисления сформированы заранее и отражаются в момент наступления срока уплаты,

- сведения о платежах, если они не сделаны до наступления срока, поступают с задержкой до недели.

Пеня же начинает считаться на следующий день, как только срок уплаты, установленный по закону, прошел. Начислением пени, кстати, тоже ведает не инспектор, а программа и в её электронных мозгах установка «задержки начисления на банковский пробег» не предусмотрена — проще и легче произвести пересчет, когда данные о платежах все же поступят.

И да, это не смешно, но требования на пеню формирует и направляет на рассылку все та же программа: одному-двум инспекторам проверять каждого плательщика нереально и нецелесообразно (да и сроки взыскания при этом легко упустить) — гораздо проще и менее затратно массово сформировать требования и уточнять их индивидуально, если такая необходимость возникнет.

Так что появление пени в карточках (и в Личном кабинете плательщика) в первые дни после наступления срока уплаты имущественного налога — дело, можно сказать, привычное и обычное. Примерно в течение недели информация о платежах наконец-то доходит до инспекций и пени пересчитываются и исчезают.

Как правило, в 90 % случаев помогает ранняя уплата: если не тянуть до последнего дня, а заплатить сразу после получения уведомления, данные о платеже уже будут в карточке и пени не возникнут.

Совет второй: нежелательно производить оплату налогов через отделения почты (это учреждение часто оформляет поручения на перечисление средств в бюджет этак раз в десять дней) и платить налоги в нерабочие дни (по крайней мере — перед самым установленным сроком, так как банки все равно перечисление в бюджет сделают первым рабочим днем).

И еще, пожалуйста, при уплате налогов через терминалы — с использованием индекса документа или штрихкод — не меняйте в квитанции ничего, а особенно — сумму платежа. Любое изменение реквизита — и платеж не опознается программой и требует уточнения (а пока он не опознан — в карточке плательщика его нет, со всеми вытекающими последствиями).

Если все сделано правильно и вовремя, а пеня числится и не уходит — обращайтесь в налоговую инспекцию. Ходить никуда не надо, обращение можно просто написать через Личный кабинет налогоплательщика или через сервис «Обратиться в ФНС» (только выбирайте правильно свой регион). Такие обращения рассматриваются всегда, причем в течение 20 календарных дней, и на них обязательно пишутся официальные ответы.

Очень может быть, что в правильном платеже всего-то навсего нужно уточнить период уплаты (год, который часто банки ставят «не глядя» - текущий) и пеня исчезнет бесследно.

Читайте также: