Передача задолженности по ндфл в налоговую проводка

Опубликовано: 02.05.2024

Автор: Юлия Попик старший бухгалтер по расчету заработной платы

Автор: Юлия Попик

старший бухгалтер по расчету заработной платы

Переплата налога на доходы физлиц в бюджет может возникнуть по разным причинам. Но независимо от того, из-за чего она образовалась, основная сложность при ее возврате заключается в том, что организация не считается плательщиком этого налога. Она выступает в качестве налогового агента. А плательщиками являются сотрудники организации, получающие от нее доход.

Поэтому процедура возврата НДФЛ из бюджета строго регламентирована и отличается от общего порядка возврата налогов. Зачет переплаты по НДФЛ тоже сопряжен с трудностями – сделать это удастся не всегда. Обо всем по порядку – в нашей статье.

Когда возникает переплата

Переплата по НДФЛ в бюджет может образоваться в двух случаях.

Первый случай. Организация удержала из дохода сотрудника больше положенного. Например – из-за того, что бухгалтер неправильно рассчитал облагаемую базу или неверно применил вычеты по НДФЛ, либо работник не вовремя представил в бухгалтерию подтверждающие документы на вычет, и т.п. Эту же (излишне удержанную) сумму и заплатили в бюджет. В данном случае речь идет об излишне удержанном НДФЛ из доходов налогоплательщика.

Второй случай. Организация рассчитала и удержала НДФЛ правильно. Но в бюджет перечислила больше, чем нужно. Это может произойти, например:

- из-за ошибки бухгалтера при оформлении платежного поручения на уплату налога;

- из-за того, что налог заплатили раньше срока (до того, как выплатили работникам доход и удержали из него НДФЛ). В этом случае получается, что возникает переплата за счет собственных средств организации, а не налогоплательщика.

Как вернуть переплаченный налог

Порядок возврата налога зависит от того, по какой причине возникла переплата.

Ситуация 1. Переплата НДФЛ образовалась из-за того, что налог был излишне удержан из доходов сотрудника.

Правила возврата НДФЛ в этой ситуации установлены статьей 231 НК РФ. Алгоритм действий – следующий.

Выявить излишне удержанный налог работник может и самостоятельно.

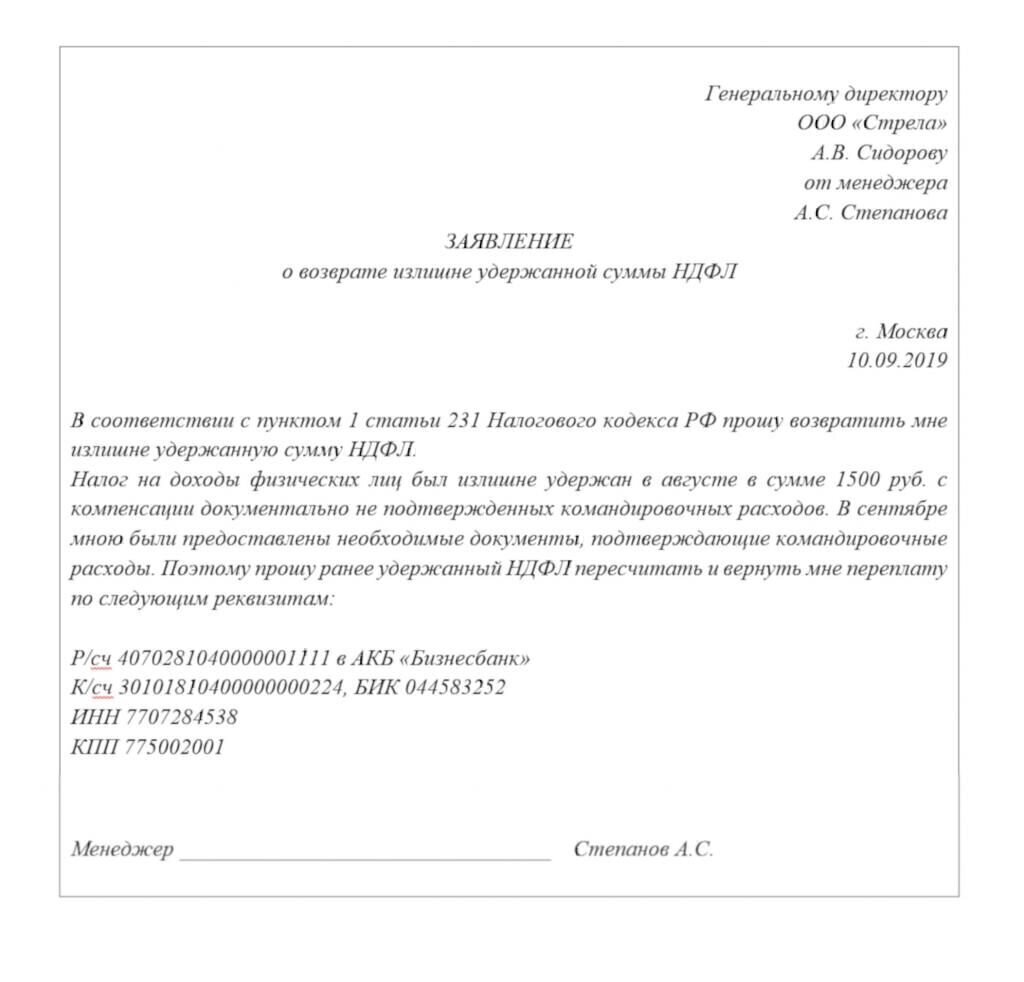

Независимо от того, кто обнаружил переплату (бухгалтер или сотрудник), работник пишет на имя руководителя организации заявление на возврат НДФЛ. Именно этот документ и будет являться основанием для возврата налога. Составить его можно в произвольной форме. Например, так:

Переплату по НДФЛ организация должна перечислить сотруднику в течение трех месяцев со дня получения от него заявления. Основание – пункт 1 статьи 231 НК РФ. Здесь нужно обратить внимание на два важных момента.

Во-первых, излишне удержанную сумму НДФЛ можно только перечислить на банковский счет работника – возвращать налог наличными нельзя (п. 1 ст. 231 НК РФ). Причем это правило действует независимо от того, какой порядок выплаты зарплаты установлен в организации – наличными из кассы или «безналом» на карты сотрудников.

Во-вторых, нужно строго соблюдать сроки возврата излишне удержанного налога работнику. Если в течение положенного срока (трех месяцев) организация не вернет сотруднику переплату, то на сумму невозвращенного налога она должна будет начислить проценты за каждый день просрочки. Проценты начисляются по ставкам рефинансирования, действовавшим в дни нарушения срока возврата. Такой порядок предусмотрен абзацами 3–5 пункта 1 статьи 231 НК РФ.

Статья 231 НК РФ четко устанавливает источники, за счет которых можно вернуть НДФЛ сотруднику. А именно – это предстоящие платежи по НДФЛ, удержанному и подлежащему перечислению в бюджет:

- из доходов того же работника, у которого излишне удержали налог;

- из доходов других налогоплательщиков, по отношению к которым организация выступает налоговым агентом.

Бухгалтер по ошибке излишне удержал НДФЛ с выплат менеджеру Степанову за август 2019 года. Сумма излишне удержанного налога составила 1300 руб. Ошибка была обнаружена в сентябре 2019 года. Общая сумма НДФЛ, удержанная из зарплаты всех сотрудников организации за сентябрь, составила 130 000 руб. Из этой суммы бухгалтер перечислил в бюджет только 128 700 руб. Разница в размере 1300 руб. была перечислена на банковский счет, указанный Степановым в заявлении на возврат излишне удержанного НДФЛ.

И только если указанных платежей недостаточно для того, чтобы вернуть НДФЛ налогоплательщику в положенный срок, организация обращается в налоговую инспекцию за возвратом налога из бюджета (п.1 ст. 231 НК РФ). Для этого в ИФНС нужно подать заявление о возврате налога, форма которого утверждена Приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение № 8). Представить документ в инспекцию необходимо в течение 10 дней со дня получения заявления от сотрудника.

К заявлению нужно приложить:

- выписку из налогового регистра по НДФЛ о доходах сотрудника;

- копию заявления сотрудника (с указанием причины образования переплаты, даты ее возникновения и суммы);

- копию справки по форме 2-НДФЛ по состоянию на дату обращения за возвратом;

- данные о расчетах с бюджетом по НДФЛ начиная с того года, за который был произведен перерасчет налога.

В качестве документа, подтверждающего данные о расчетах с бюджетом по НДФЛ, можно представить выписку по счету 68 субсчет «Расчеты с бюджетом по НДФЛ». Сумма начислений по кредиту этого счета должна быть сторнирована на сумму переплаты налога (чтобы была видна сумма переплаты).

Такой вывод следует из положений пункта 1 статьи 231 НК РФ.

Возвращать переплату по НДФЛ организации – налоговому агенту налоговая инспекция будет в общем порядке, который установлен статьей 78 НК РФ.

Так, решение о возврате переплаты (или отказе в этом) инспекция должна принять в течение 10 дней:

- со дня получения заявления от организации, если сверка расчетов с бюджетом не проводилась;

- со дня подписания акта сверки, если сверка была.

Такой порядок предусмотрен пунктом 8 статьи 78 НК РФ.

Известить организацию о своем решении (согласии на возврат или отказе) инспекция обязана в течение 5 дней со дня принятия решения (п. 9 ст. 78 НК РФ). Форма решения о возврате и форма решения об отказе в возврате излишне уплаченного налога утверждены приказом ФНС России от 14.02.2017 № ММВ-7-8/182@.

Вернуть переплату налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации (п. 6 ст. 78 НК РФ).

Ожидая поступления средств из бюджета на свой расчетный счет, организация – налоговый агент вправе вернуть сотруднику излишне удержанную сумму НДФЛ за счет собственных средств (абз. 9 п.1 ст. 231 НК РФ).

Ситуация 2. Переплата по НДФЛ образовалась из-за того, что организация перечислила в бюджет налог в большей сумме, чем положено. При этом налог с доходов сотрудников был рассчитан и удержан верно.

В данном случае переплаченные в бюджет деньги можно вернуть на банковский счет организации.

Для этого нужно подать в налоговую инспекцию заявление по форме, которая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182@ (Приложение 8). К нему нужно приложить платежное поручение на уплату налога и выписку из регистра по НДФЛ. Эти документы подтвердят, что лишние суммы были уплачены в бюджет.

Такой вывод следует из статьи 78 НК РФ и письма Минфина России от 23.11.2017 № 03-04-05/77502.

Получив комплект документов, ИФНС будет возвращать переплату по общей процедуре, которая прописана в статье 78 НК РФ.

Правда, здесь может возникнуть одна сложность.

Она связана с тем, что НДФЛ работодатель платит не за себя, а за своих сотрудников. Именно они являются налогоплательщиками, а организация выступает как налоговый агент.

Обязанность перечислить НДФЛ в бюджет появляется у налогового агента только после того, как налог был удержан из доходов налогоплательщика. И только в пределах той суммы, которая была фактически удержана. А удержать сумму налога можно лишь при фактической выдаче зарплаты из кассы или при переводе на банковский счет сотрудника (письма Минфина от 13.02.2019 № 03-04-06/8932, от 01.02.2016 № 03-04-06/4321, от 10.07.2014 № 03-04-06/33737, ФНС от 25.07.2014 № БС-4-11/14507).

Перечислять налог в бюджет за счет собственных средств налоговые агенты не вправе. Делать это прямо запрещает пункт 9 статьи 226 НК РФ.

Вот и получается, что раньше, чем организация выплатила доход, перечислить НДФЛ в бюджет невозможно. Поэтому, если налоговый агент заплатил налог в бюджет больше, чем удержал, или перечислил НДФЛ раньше срока, налоговые инспекторы не считают такие суммы ни авансовым платежом, ни излишне уплаченным налогом. Они рассматривают их как ошибочный платеж.

Такой вывод следует, в частности, из Письма ФНС России от 06.02.2017 № ГД-4-8/2085@.

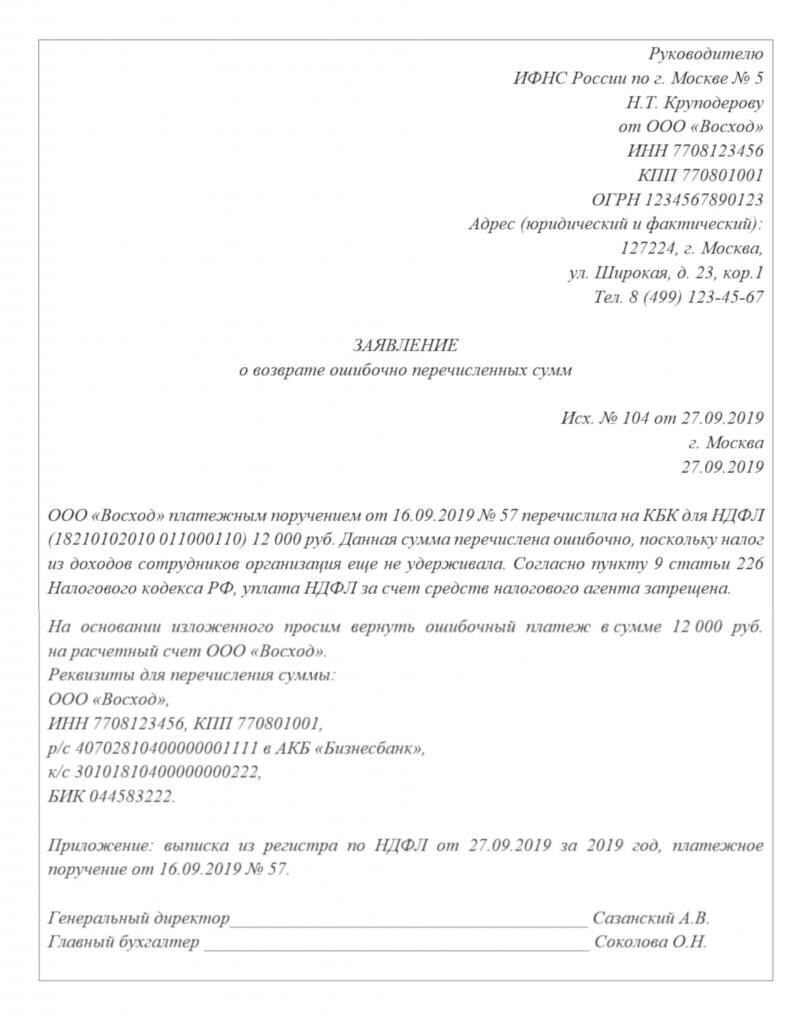

По этим причинам, как показывает практика, некоторые инспекции не принимают утвержденную форму заявления на возврат налога. В этом случае, чтобы вернуть переплату по НДФЛ, можно заполнить заявление в произвольной форме. Например, так:

Когда можно зачесть переплату по НДФЛ

НДФЛ является федеральным налогом.

По общему правилу, переплату по федеральному налогу можно зачесть:

- в счет погашения недоимки (задолженности по пеням, штрафам) по другим федеральным налогам;

- в счет предстоящих платежей по тому же или другим федеральным налогам.

Основание – статья 78 НК РФ.

Однако и здесь есть нюансы.

Если переплата по НДФЛ образовалась из-за того, что налог был излишне удержан из доходов налогоплательщиков, то зачесть такую переплату в счет других федеральных налогов (например, НДС или налога на прибыль) не получится. Чиновники считают, что нельзя зачесть переплату, которую организация излишне удержала у налогоплательщика в качестве налогового агента, в счет обязательств по тем налогам, которые она платит как налогоплательщик. Об этом сказано, в частности, в Письме Минфина от 22.01.2018 № 03-02-07/1/3224.

Таким образом, в данной ситуации возможен единственный выход – возвращать излишне удержанный НДФЛ по процедуре, которая установлена статьей 231 НК РФ (она была рассмотрена выше).

Если организация без ошибок исчислила и удержала НДФЛ, но в бюджет перечислила больше, чем положено (или заплатила налог за счет собственных средств досрочно), то правила такие.

Зачесть переплату в счет будущих платежей по НДФЛ в данном случае не удастся. Ведь, как уже было сказано, такая переплата будет считаться ошибочным платежом (а не суммой НДФЛ, уплаченной налоговым агентом). Стало быть, зачесть такой платеж в счет НДФЛ – нельзя. Об этом сказано в Письме ФНС России от 06.02.2017 № ГД-4-8/2085@.

А вот зачесть этот ошибочный платеж в счет других федеральных налогов, которые организация платит как налогоплательщик, – вполне возможно. Например, его можно зачесть в счет недоимок или будущих платежей по НДС или налогу на прибыль (Письмо ФНС России от 06.02.2017 № ГД-4-8/2085@). Чтобы зачесть переплату по НДФЛ в другие налоги, в налоговую инспекцию нужно подать заявление по форме, которая утверждена приказом ФНС от 14.02.2017 № ММВ-7-8/182@. К заявлению нужно приложить платежное поручение и выписку из регистра по НДФЛ.

13 августа бухгалтер удержал и заплатил НДФЛ с зарплаты работников за июль. Сумма удержанного налога составила 20 000 руб. По ошибке, в бюджет было перечислено больше, чем удержано. Сумма платежа по НДФЛ составила 32 000 руб. Организация решила зачесть переплату в сумме 12 000 руб. в счет предстоящих платежей по НДС за III квартал 2019 года. Для этого бухгалтер подал в налоговую инспекцию заявление на зачет.

Подведем итог. Ошибки при исчислении НДФЛ, подлежащего уплате в бюджет, возможны на любой стадии этого процесса. Так, бухгалтер может неверно удержать налог – неправильно рассчитав налоговую базу или некорректно применив вычеты по НДФЛ. Но даже если налог удержан правильно – никто не застрахован от ошибок при его перечислении. Процесс возврата НДФЛ из бюджета достаточно трудоемкий и длительный.

Тогда риск возникновения переплат по НДФЛ вследствие ошибки в расчете или платежном поручении будет практически исключен. Уникальная система многоуровневого контроля, которую мы внедрили, позволяет исключить ошибки на любой стадии процесса. Все рутинные операции автоматизированы. Помимо этого, ежедневный аудит качества учета осуществляет программа «Электронный аудитор», созданная нашими IT-специалистами на базе программного продукта 1С.

Но даже если случится маловероятное – по вине наших специалистов у клиента возникнет переплата НДФЛ – ответственность за финансовые риски несет наша компания, и все потери клиента будут компенсированы 1C-WiseAdvice. Это является страховым случаем в рамках эксклюзивного полиса страхования профессиональной ответственности.

Передача задолженности в налоговый орган по ндфл проводки

Правомерно ли в этом случае привлекать его к ответственности, несмотря на то что, по сути, задолженность отсутствует (либо существует, но в меньшей сумме)? Как отмечает Минфин России, налоговые органы, привлекая организацию к ответственности, действуют законно.

Отражения в учете задолженности по начисленому ндфл

В связи с поправками в норму п. 5 ст. Расчеты с физическими лицами, которые не являются работниками организации и выполняют работы (оказывают услуги) на основе договоров гражданско-правового характера: Дебет 20 «Основное производство» (25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 44 «Расходы на продажу» и другие) Кредит 60 «Расчеты с поставщиками и подрядчиками» (76 «Расчеты с разными дебиторами и кредиторами») – начислен доход физическим лицам; Дебет 60 «Расчеты с поставщиками и подрядчиками» (76 «Расчеты с разными дебиторами и кредиторами») Кредит 68 «Расчеты по налогам и сборам»/субсчет «Расчеты по НДФЛ» – удержан НДФЛ из доходов физических лиц; Дебет 68 «Расчеты по налогам и сборам»/субсчет «Расчеты по НДФЛ» Кредит 51 «Расчетные счета» – сумма НДФЛ перечислена в бюджет с расчетного счета организации. 3. Дебет 68 «Расчеты по налогам и сборам»/субсчет «Расчеты по НДФЛ» Кредит 51 «Расчетные счета» – 7 150 рублей – перечислен НДФЛ в бюджет с расчетного счета организации; Дебет 91 «Прочие доходы и расходы»/субсчет 2 «Прочие расходы» Кредит 73 «Расчеты с персоналом по прочим операциям» – 55 000 рублей – начислена материальная помощь работнику; Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 68 «Расчеты по налогам и сборам»/субсчет «Расчеты по НДФЛ» – 650 рублей – удержан НДФЛ из суммы материальной помощи; Дебет 73 «Расчеты с персоналом по прочим операциям» Кредит 50 «Касса» – 54 350 рублей – произведена выплата материальной помощи работнику; Дебет 68 «Расчеты по налогам и сборам»/субсчет «Расчеты по НДФЛ» Кредит 51 «Расчетные счета» – 650 рублей – перечислен НДФЛ в бюджет с расчетного счета организации.

«1С:Предприятие 8». Почему в бухгалтерском учете данные для проводок и проводки формируются по исчисленному НДФЛ?

— в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)».». Счет 70 корреспондирует, в частности, по дебету с счетом 68 «Расчеты по налогам и сборам», по кредиту – со счетом 20 «Основное производство». 2. «Счет 68 «Расчеты по налогам и сборам» предназначен для обобщения информации о расчетах с бюджетами по налогам и сборам, уплачиваемым организацией, и налогам с работниками этой организации.

Счет 68 «Расчеты по налогам и сборам» кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты (в корреспонденции со счетом 99 «Прибыли и убытки» — на сумму налога на прибыль, со счетом 70 «Расчеты с персоналом по оплате труда» — на сумму подоходного налога и т.д.).

По дебету счета 68 «Расчеты по налогам и сборам» отражаются суммы, фактически перечисленные в бюджет, а также суммы налога на добавленную стоимость, списанные со счета 19 «Налог на добавленную стоимость по приобретенным ценностям».

Передача задолженности в налоговый орган по ндфл проводки

<> Из статьи журнала «Российский налоговый курьер», № 12, июнь 2016 Какие схемы ухода от налогов и взносов будут видны в форме 6-НДФЛ Почему теперь нельзя удержать, но не уплатить НДФЛ в бюджет Какие налоговые схемы новая отчетность побороть не сможет Какие суммы отражать в расчете: исчисленные или удержанные Благодарим за предоставление материала журнал «Практическое налоговое планирование» Впервые по форме 6-НДФЛ компании отчитались 4 мая (см.

врезку ниже). Новая отчетность затронула способы экономии на налогах с участием физических лиц.

НК РФ). Вы вправе передать документы в инспекцию лично. Подготовьте сопроводительное письмо с описью документов в двух экземплярах. Попросите инспектора поставить на вашем экземпляре сопроводительного письма дату и подпись.

Тогда вы избежите штрафа за просрочку представления документов по запросу.

Не спешите соглашаться с пенями Налоговый инспектор начислил пени за просрочку уплаты НДФЛ.

Ндфл бухгалтерские проводки

В день исчисления налога бухгалтер не применил детский вычет намеренно, отложил эту операцию на конец месяца.

6 июля сотрудница получила пособие. Когда нужно сделать проводку Дебет 70 Кредит 68 «Расчеты по НДФЛ»? 4 июля Делаем в бухучете проводку

«Дебет 69 (субсчет «Расчеты по взносам на случай временной нетрудоспособности и в связи с материнством») Кредит 70»

— начислено пособие по временной нетрудоспособности по уходу за заболевшим ребенком за счет средств ФСС РФ.

4. Показываем в бухучете проводку Дебет 70 Кредит 68 субсчет «Расчеты по НДФЛ» — 520 руб.

Передача задолженности в налоговый орган по ндфл проводки

Рис. 1 В результате, в отчете Свод начислений и удержаний по организации сумма исчисленного налога, который нечем оплатить, отразится в разделе 5 Сальдо в графе Долг за работниками на конец месяца (см. рис. 2). Рис. 2 Чтобы скорректировать эту запись, введем в базу документ Корректировка записей регистров накопления: 1.

Посмотрим состояние регистра накопления Взаиморасчеты с сотрудниками организации (рис.

1). Из документа, которым был начислен НДФЛ — Начисление зарплаты сотрудникам организации — следует перейти к регистру Взаиморасчеты с сотрудниками организации (меню Действие -> Перейти). 2. Вводим новый документ Корректировка записей регистров накопления: в меню Настройка устанавливаем флаг регистра, который собираемся редактировать. В нашем случае это Взаиморасчеты с сотрудниками организации.

Добавляем строку. Важно, чтобы при занесении сведений значения даты и суммы точно соответствовали пункту 1.

advocatus54.ru

Как происходит учет расчетов по НДФЛ, какие проводки необходимо отразить в бухгалтерии? Также предлагаем вашему вниманию примеры расчета подоходного налога в отношении некоторых видов доходов физических лиц: как посчитать НДФЛ с зарплаты, процентов и дивидендов.

Проводки по счету 68 Для учета расчетов по налогу на доходы физических лиц используется счет 68 «Расчеты по налогам и сборам».

Учет расчетов по НДФЛ, проводки, примеры

в размере 200 000 руб. Проценты за пользование кредитом составили 10 000 руб.

Посчитаем НДФЛ в данном примере и выполним необходимые проводки.На доход в виде процентов с краткосрочного кредита применяется 13%.НДФЛ = 10 000 * 13 / 100 = 1300 руб.СуммаДебетКредитНазвание операции200 0005066Получен краткосрочный кредит от Иванова100009166Начислены проценты за пользование кредитом13006668Начислен НДФЛ к уплате с процентов208 7006650Возвращены заемные средства с учетом процентов13006851Налог, подлежащий уплате, перечислен в бюджетИванову начислена зарплата с учетом премии в размере 30 000 руб. Иванов имеет право на вычет в размере 500 руб., также он имеет одного ребенка. Посчитаем НДФЛ с этой зарплату и произведем необходимые проводки по его удержанию:Зарплата за минусом вычетов облагается налоговой ставкой 13%.НДФЛ = (30 000 — 500 — 1400) * 13 / 100 = 3653 руб.На руки Иванов получит зарплату

Из ИФНС пришли документы на удержание с работника долга по «личным» налогам: как быть?

Если же в послании от инспекции будут находиться не оригиналы, а копии названных документов либо эти бумаги будут как-то иначе называться (например, вместо судебного приказа пришло судебное постановление), организация имеет полное право оставить их без внимания.

При этом лучше вернуть полученные документы в налоговую инспекцию, оставив себе копию и указав в сопроводительном письме причину их неисполнения. При удержании с работника и перечислении налоговой задолженности нужно помнить следующее. ПРАВИЛО 1. Недоимка удерживается из зарплаты и иных доходов работника, включая выплаты по больничному и отпускные.

Но из некоторых сумм, которые работодатель выплачивает работнику, удержание по исполнительным документам производить нельзя. К ним, в частности, относятся:

О том, какие суммы должны либо могут удерживаться

НДФЛ: проводки

- Доходы, облагаемые по ставке 15 %:

- дивиденды от российских компаний, полученные нерезидентами.

- Доходы, облагаемые по ставке 9 %:

- проценты по облигациям с ипотечным покрытием, выпущенным до 01.01.2007;

- учредителей доверительного управления ипотечным покрытием, по ипотечным сертификатам участия, выданным до 01.01.2007.

Когда начислен НДФЛ, проводка возникает по кредиту счета 68.01 в корреспонденции со счетами бухгалтерского учета, по которым начислены доходы. В зависимости от вида получаемых работником вознаграждений проводки по начислению налога на доходы физических лиц имеют следующие корреспонденции:

- Дт 70 Кт 68.01 — удержан НДФЛ:

- с больничных;

- с отпускных;

- с премий;

- с зарплаты;

- с командировочных сверх норматива;

Задолженность работников по имущественным налогам и НДФЛ будут взыскивать через работодателей: что должен делать бухгалтер

Рассмотрим эти меры.

Напомним, что обязанность физлиц по уплате имущественных налогов возникает после получения «единого» налогового уведомления (п. 4 НК РФ). В нем приводятся расчеты сразу по трех налогам: транспортному, земельному и налогу на имущество физлиц (форма «единого» уведомления утверждена приказом ФНС России ). Если физлицо не заплатит налоги в срок, указанный в уведомлении, инспекторы сначала проверят, есть ли у него переплата по соответствующему виду налогов, которую можно зачесть в счет погашения недоимки (п.

5 НК РФ). Если такой переплаты нет, налоговики выставят требование об уплате (приложение № 3 к приказу ФНС России ). Срок выставления требования зависит от суммы задолженности — чем она больше, тем быстрее налоговики составят этот документ.

Начислен НДФЛ (бухгалтерская проводка)

, удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст.

227.1 НК РФ. Формула для расчета НДФЛ следующая: НДФЛ = (Дох – Выч) × Ст, где:

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов).

- Дох — сумма дохода сотрудника за месяц, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- НДФЛ — величина налога к удержанию;

- Дт 70 «Ф.И.О. сотрудника» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ;

- Дт 70 «Ф.И.О.

сотрудника» Кт 51 (50) — выдана заработная плата;

- Начисление НДФЛ: проводки налогового агента (основные)

- Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

- Порядок исчисления НДФЛ по материальной выгоде (пример)

- Начисление НДФЛ при командировочных расходах

- Начисление НДФЛ на выплаченные дивиденды

- Приобретение работ, услуг у физического лица

- Итоги

Начисление НДФЛ: проводки налогового агента (основные)

Для начала уточним: НДФЛ — это налог на доходы физических лиц. Из самого названия следует, что плательщиками данного налога являются физические лица:

- резиденты РФ;

- нерезиденты РФ, получающие доходы в РФ (ст. 207 НК РФ).

Кто является резидентом по НДФЛ, читайте в статье «Налоговый резидент России для целей НДФЛ».

Регламентируется порядок расчета и уплаты НДФЛ гл. 23 НК РФ. Следуя правилам, изложенным в этой главе, организация, выплачивающая доход физическому лицу, обязана рассчитать, удержать и перечислить в бюджет НДФЛ с начисленного дохода, а физлицу уже выплатить доход за вычетом НДФЛ (п. 1 ст. 226 НК РФ). Таким образом, организация при выплате дохода физическому лицу становится налоговым агентом по НДФЛ (ст. 226 НК РФ).

Если у вас есть доступ к КонсультантПлюс, узнайте как налоговый агент исчисляет НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Правильное определение даты удержания налога важно для заполнения отчета 6-НДФЛ. Подробнее об этом — в статье «Дата удержания налога в форме 6-НДФЛ».

Учет налога ведется на счете 68, субсчет «НДФЛ». Начисления отражаются по кредиту этого счета в корреспонденции со счетами, выбираемыми в зависимости от ситуации. Рассмотрим их подробнее.

Приведем основные случаи, которые могут возникнуть у фирмы при выплате дохода физическому лицу.

Как рассчитать налог на доходы физических лиц по трудовому договору (формула)

Основной вид дохода, при котором организация становится налоговым агентом по НДФЛ, — это начисления по трудовому договору.

Как правило, такими выплатами являются: заработная плата, премии различного характера, надбавки, компенсации сверх нормы, относящиеся к трудовому договору.

В каких случаях премии не облагаются НДФЛ, читайте в статье «Облагается ли премия НДФЛ (подоходным налогом)?».

Со всех этих выплат, за минусом представляемых вычетов (ст. 218, 219, 220 НК РФ), удерживается налог: ежемесячно в размере 13% для резидентов и 30% для нерезидентов, кроме перечисленных в ст. 227.1 НК РФ.

Формула для расчета НДФЛ следующая:

НДФЛ = (Дох – Выч) × Ст,

- НДФЛ — величина налога к удержанию;

- Дох — сумма дохода сотрудника за месяц, включая премии, надбавки и т. д;

- Выч — сумма вычетов (детский, имущественный, социальный), предоставляемых по заявлению работника;

- Ст — ставка налога (13% для резидентов, 30% для нерезидентов).

- Дт 44 (20, 26) Кт 70 «Ф.И.О. сотрудника» — начислена заработная плата;

- Дт 70 «Ф.И.О. сотрудника» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ;

- Дт 70 «Ф.И.О. сотрудника» Кт 51 (50) — выдана заработная плата;

- Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

Порядок исчисления НДФЛ по материальной выгоде (пример)

При получении от организации низкопроцентного или беспроцентного займа у сотрудника возникает материальная выгода в части экономии на процентах.

ВАЖНО! С 2018 года введены новые условия обложения НДФЛ данного вида матвыгоды. Подробнее см. здесь.

При этом имеет значение, в какой валюте оформлен договор займа.

Если он оформлен в рублях, то пороговая ставка составляет 2/3 действующей ставки рефинансирования, установленной Центральным банком Российской Федерации на дату получения дохода (п. 2 ст. 212 НК РФ).

ВАЖНО! С 2016 года ставка рефинансирования приравнена к ключевой ставке (указание ЦБ РФ от 11.12.2015 № 3894-У). Ее размеры за разные периоды см. здесь.

Если заем оформлен в валюте, то установленное пороговое значение — 9% годовых (п. 2 ст. 212 НК РФ).

Если проценты меньше пороговых значений или не взимаются совсем, с разницы удерживается НДФЛ по ставке 35%.

По начислению НДФЛ проводки лучше рассмотреть на конкретном примере.

Организация выдала заем сотруднику Иванову И. И. (резиденту РФ) сроком на 1 год в рублях по ставке 3% годовых с выплатой процентов в конце срока займа. Размер займа — 500 000 руб.

Дт 73 «Иванов И. И.» Кт 50 — 500 000 руб. — сумма займа выдана Иванову 15.01.2021.

Доход с суммы матвыгоды с 2016 года вне зависимости от даты уплаты процентов определяют ежемесячно на последний день месяца. Рассчитаем сумму процентов по займу за январь 2021 года. Частичного возврата займа в январе не было. Число дней, за которые рассчитывается материальная выгода с 16.01.2021 по 31.01.2021, составляет 16.

500 000 × 0,03 × 16/365 = 657,53 руб.

Дт 73 «Иванов И. И.» Кт 91 — 657,53 руб. — начислены проценты за пользование займом за январь 2021 года.

Рассчитаем НДФЛ с суммы материальной выгоды (при ставке ЦБ, равной 6,25%).

2/3 × 6,25% = 4,17% — порог, учитывая действующую ставку рефинансирования.

4,17 – 3 = 1,17% — процент по материальной выгоде.

500 000 × 0,0117 × 16 / 365 = 256,44 руб. — материальная выгода за январь 2021 года. Рассчитаем с нее НДФЛ (35%): 256,44 × 0,35 = 90 руб.

Если бы Иванов был нерезидентом РФ, то налог бы удержали по ставке 30% (п. 3 ст. 224 НК РФ).

Дт 70 (73) «Иванов И. И.» Кт 68 «НДФЛ» — 166 руб. — НДФЛ с материальной выгоды за январь 2021 года удержан из зарплаты (или других доходов) работника.

Дт 68 «НДФЛ» Кт 51 — 166 руб. — НДФЛ с экономии на процентах за январь 2021 года перечислен в бюджет.

Нужно ли начислять НДФЛ, если за физлицо налог уплатило третье лицо, разъяснили эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе бесплатно.

Начисление НДФЛ при командировочных расходах

Командировочные расходы в части суточных и неподтвержденных затрат по найму жилого помещения, согласно п. 3 ст. 217 НК РФ, для целей налогообложения по НДФЛ нормируются. Суточные сверх нормы и расходы на наем жилого помещения, не подтвержденный документально, облагаются НДФЛ по ставке 13%.

Нормы для суточных установлены в пределах: при командировках по России — не более 700 руб. в день, при командировках за границу — не более 2 500 руб. в день.

Об аналогичных ограничениях, действующих для суточных в части начисления страховых взносов, читайте в этой статье.

При выплате организацией сотруднику суточных по внутреннему приказу выше установленной нормы делаются следующие проводки:

Дт 71 «Ф. И. О. сотрудника» Кт 50 (51) — выдан аванс подотчетному лицу на командировочные расходы.

Дт 44 (20, 26) Кт 71 «Ф. И. О. сотрудника» — начислены командировочные расходы.

Дт 70 «Ф. И. О. сотрудника» Кт 68 «НДФЛ» — начислен НДФЛ с сумм по командировкам, превышающим норму. Датой получения такого дохода с 2016 года считается последний день того месяца, в котором утвержден соответствующий авансовый отчет (подп. 6 п. 1 ст. 223 НК РФ). Ранее его учитывали на дату утверждения авансового отчета.

Дт 68 «НДФЛ» Кт 51 — оплачен НДФЛ в бюджет.

Начисление НДФЛ на выплаченные дивиденды

Дивиденды — это доходы учредителей. Если учредитель — физлицо, то его доход облагается НДФЛ по ставке 13%. Учет выплаченных дивидендов для учредителей, являющихся сотрудниками организации, может вестись как на 70, так и на счете 75, но если учредитель — не сотрудник организации, то используется только счет 75.

Дт 84 Кт 75 «Ф. И. О. учредителя» — начислены дивиденды.

Дт 75 «Ф. И. О. учредителя» Кт 68 «НДФЛ» — начислен (удержан) НДФЛ с дивидендов.

Дт 75 «Ф. И. О. учредителя» Кт 51 — выплачены дивиденды учредителю за минусом НДФЛ.

Дт 68 «НДФЛ» Кт 51 — оплачен НДФЛ в бюджет.

КБК для уплаты НДФЛ с выплаченных дивидендов ищите в этой статье.

Приобретение работ, услуг у физического лица

Еще одна ситуация, которая может возникнуть, — это приобретение работ или услуг (например, по аренде нежилого помещения) организацией у физлица. В силу ст. 226 НК РФ организация в этом случае обязана удержать НДФЛ с суммы выплат, уплатить его в бюджет, а продавцу перечислить сумму за вычетом НДФЛ по ставке 13% (за исключением доходов, перечисленных в ст. 217 НК РФ).

В этом случае делаются проводки:

Дт 20 (26, 44) Кт 76 «Ф. И. О.» (60) — приобретены услуги, работы у физлица.

Дт 76 «Ф. И. О.» (60) Кт 68 «НДФЛ» — начислен (удержан) НДФЛ.

Дт 68 «НДФЛ» Кт 51 — НДФЛ перечислен в бюджет.

Дт 76 «Ф. И. О.» (60) Кт 51 — перечислена сумма за услуги, работы физлицу за вычетом НДФЛ.

Основное, что нужно помнить, — НДФЛ берется с доходов конкретного физического лица, и какой бы счет при его начислении не был задействован, на нем необходимо вести аналитику по каждому физлицу, из доходов которого был удержан НДФЛ. А также следует помнить, что законодательно установлены необлагаемые налогом доходы физического лица — все они перечислены в ст. 217 НК РФ.

Итоги

Хозсубъекты, выплачивающие доходы физлицам, становятся налоговыми агентами по НДФЛ и обязаны удержать и перечислить в бюджет исчисленную сумму налога. Учет НДФЛ ведется с использованием счета 68, субсчет НДФЛ, в корреспонденции со счетами, соответствующими осуществляемой операции.

Получить 200 видеоуроков по 1С бесплатно:

Jul 21.11.2013

Добрый день:)

ОСНО. При выполнении 2 части модуля 8 видеоурок 7.3. после проведения Документа:Списание с расчетного счета и рассмотрения проводок обнаружила, что у меня не совпадает с видео количество закладок, т.е. отсутствует закладка по регистру «Расчеты налоговых агентов с бюджетом по НДФЛ». Пробовала добавить эту закладку через кнопку настройки, и изменением формы; – закладка добавилась, но записи не появились. При последующем закрытии и открытии эта закладка опять исчезла. Хотя в видео-уроке эта закладка есть и заполнена по по 3-ём сотрудникам со знаком «-».

Пжлста, подскажите, в чем моя ошибка? Почему не заполняется регистр в закладке? (Начисление з/пл и выплата з/пл по регистрам с видео совпадает)

Елена Бобкова 25.11.2013

Юлия, доброго времени суток!

Удалось ли вам приручить эту закладку?

А самый главный мой вопрос: Списание с р/с по какой операции смотрите? Выплата зарплаты?

Jul 25.11.2013

Елена, спасибо Вам, что помогаете разобраться:) Смотрю закладки «списание с расчетного счета» (уплата НДФЛ)

К сожалению, закладку приучит не удалось….Релиз обновила, сейчас конфигурация 3.0.27.7. Перепровела все зарплатные документы. Но после проведения «списание с расчетного счета» (уплата НДФЛ) закладка «расчеты налоговых агентов с бюджетом по НДФЛ» не появилась, а другая закладка «Уплата НДФЛ налоговыми агентами(к распределению)» есть только одна строка с прибавлением суммы платежа 11804=

И так получается по всем дальнейшим платежам НДФЛ:( В результате в регистре накопления по «Уплата НДФЛ налоговыми агентами(к распределению)» одни только плюсы и нечего не минусуется: ((((

Jul 25.11.2013

Списание с расчетного счета – уплата НДФЛ :

НИКОЛАЙ 25.11.2013

Доброй ночи Юлия, а у вас стоит флажок в настройках?

Jul 25.11.2013

Добрый день, Николай:)

В том то и дело, я писала об этом в моем первоначальном вопросе 21.10.13, что закладки не было ВООБЩЕ и я её принудительно из настроек вызвала и галки стоят где нужно… но она не заполняется и мало того после закрытия документа и открытия его вновь – опять исчезает…

Я не могу понять почему и очень прошу помочь мне разобраться, плиииииииииз

Елена Бобкова 25.11.2013

Юлия, добрый день!

Проблема в том. что мы эту закладку рассматриваем в Списании с р/с по выплате зарплаты по ведомости.

Jul 25.11.2013

Добрый день, Еленушка

Я еще раз все просмотрела. Это самое начало видео-урока 7-3 (нумерацию указываю как вебинарах: модуль 8, Глава 7, шаг 7-3 «Оплата налогов и взносов в бюджет») – рассматривается ИМЕННО списание с расчетного счета первая строка по выписке 000-000006 от 14.02.14 на сумму 11804= Оплата НДФЛ (а не списание с р/с выплаты зарплаты). Закладки рассматриваются именно в связи с уплатой НДФЛ – в видео их три, у меня только 2-е закладки, нет «Уплата НДФЛ налоговыми агентами(к распределению)». Поэтому сам регистр заполняется неверно, только плюсуется и ничего не минусуется. Если можете, очень прошу помочь разобраться, пожалуйста…..

Елена Бобкова 25.11.2013

Юлия, добрый вечер!

Вот уж незадача: у меня тоже нет этой закладки в Списании с р/с.

Причем, нет даже возможности добавить ее в «Изменить форму»!

Кроме пп от 14.03.14.

Тоже по две закладки, но у меня 1 – БУ/НУ, а 2 – Уплата НДФЛ НА. Голова кругом:)

Елена Бобкова 25.11.2013

УРАААААА.

Юля, я нашла в чем собака порылась.

Работаю на ноутбуке, экран маленький и не видно все окно документа.

Так вот в Списании ниже Статьи ДДС есть строка Период уплаты налога. У меня он был не корректно заполнен!!

КОгда исправила все выписки, то закладка появилась со всеми строками))))

Посмотрите, может быть у вас тот же косяк?

Jul 26.11.2013

Добрый день, Леночка:)

Спасибо, за ответ:) Оч приятно

Пишу в комментарии ко мне же, потому что не удается напрямую откликнуться на ваш ответ))

У меня тоже УРА .

Но у меня период при этом стоял такой же как в видео. Еще раньше я снимала все с проведения и перепроводила – но это не давало нужного результата. Теперь я опять сняла с проведения все доки, убрала все связи между документами созданными «ввести на основании», после этого зашла в каждый документ и перезаполнила, потом восстановила связи документов… и потерянная закладка появилась:)))))))))))) ИМХО, где-то раньше в моей базе в зарплатно-кадровых документах были исправления, но эти исправления коснулись лишь Б/У и не откорректировали регистры по связанным документам. Поэтому при откате созданных документов регистры смогли перезаполниться…

Леночка, спасибо, за поддержку:)))

Елена Бобкова 26.11.2013

Спасибо, Юлия)))

Интересно, а у вас причина другая!

Anatoly 08.12.2013

Юлия, здравствуйте!

Извините за вторжение, но вопрос важен для меня.

В обсуждениях здесь ниже по текстам Вы пишете от 26.11.2013 в 12:30 о приемах, которыми я еще не владею.

Помогите освоить вот этот важный для меня инструмент – как это у Вас получается:

= убрала все связи между документами созданными «ввести на основании» =

= потом восстановила связи документов =

Пытался найти способ это сделать самому – нечего не получилось.

Научите, пожалуйста! Или пошлите меня – где это можно почитать.

На ИТС (есть доступ) – смотрел – не нашел.

С уважением, Анатолий

Anatoly 08.12.2013

Кнопки «ответить» на мой вопрос – не вижу. Прошу ответить сюда.

Jul 09.12.2013

Добрый день, Анатолий:)

Отвечаю и в МГ, и в Ваш email.

Я думаю, вы делаете, все то же, что и я просто не задумываетесь – что значит «убрать все связи между документами, созданными «ввести на основании».

При открытии документа, созданного на основании, можно увидеть гиперссылку на основании чего был создан документ и «галку». Если снять «галку», то перепроведение основного документа будет сделано корректно. На своем опыте я заметила, что (особенно это касается журналов кадры-зарплата), если были исправления основного документа после создания зависимого документы, то эти исправления «не подхватываются» при обычном групповом перепроведении. Поэтому, когда основной документ будет перепроведен, программа увидит корректировки, и снова можно ставить «галку» и привязывать созданный на основании документ.

Удачи

Елена Бобкова 09.12.2013

Добрый вечер, Юлия!

Что-то у меня тормоза визжат)))

Как вы убираете галку? В структуре подчиненности прямо?

Anatoly 10.12.2013

Юлия, здравствуйте!

Ваши исчерпывающие пояснения помогли мне разобраться в важном для меня вопросе.

Спасибо! Желаю Вам успехов во всем!

С уважением, Анатолий.

Jul 10.12.2013

Всем еще раз доброго дня… ну или ночи :))) у кого как получится :)))

Еленушка, про тормоза – это круто:))) В самой структуре не изменяю, использую её, чтобы определить (если вдруг из памяти стерлось:))) какой документ основной и какой зависимый (например: ведомость на выплату зарплаты и списание с расчетного счета) потом в зависимом «галку» убираю, снимаю с проведения, корректирую, то что нужно в обоих документах, затем опять «выставляю» галку и… Yahooo ))) … все перепровожу…

Возможно, этот момент актуален не во всех релизах, но я с этим столкнулась, и пока все это не проделала, «потерянная» закладка появляться отказывалась…

Справочная / Всё про налоги

Как расшифровать выписку по расчётам с налоговой

Для сверки с налоговой понадобятся два документа:

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Вы можете заказать их через Эльбу — ходить в налоговую не нужно.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН и патенте. А ещё поможет cформировать счета, акты и накладные.

Справка о состоянии расчётов

По справке о состоянии расчётов вы проверите, есть ли вообще долг или переплата.

В первом столбце указано название налога, по которому вы сверяетесь. Информация о долгах и переплатах содержится в столбцах 4 — по налогу, 6 —по пеням, 8 — по штрафам:

- 0 — никто никому не должен, можно вздохнуть спокойно.

- Положительная сумма — у вас переплата.

- Сумма с минусом — вы должны налоговой.

Почему в справке возникает переплата?

- Вы действительно переплатили и теперь можете вернуть эти деньги из налоговой или зачесть как будущие платежи.

- Вы заказали справку до подачи годового отчёта по УСН. В этот момент налоговая ещё не знает, сколько вы должны заплатить. Она поймёт это из декларации за год. До сдачи декларации ежеквартальные авансы по УСН числятся как переплата, а потом налоговая начисляет налог и переплата пропадает. Поэтому переплата в размере авансов по УСН в течение года — ещё не повод бежать в налоговую за возвратом денег.

Если вы увидели в справке непонятные долги или переплаты, понадобится выписка операций по расчётам с бюджетом, чтобы выяснить причину их возникновения.

Выписка операций по расчётам с бюджетом

В отличие от справки выписка показывает не ситуацию на конкретную дату, а историю ваших отношений с налоговой за период. Например, с начала года до сегодняшнего дня.

Как увеличивались или уменьшались долги/переплаты видно в 13 столбце. Положительное число — это переплата, отрицательное — задолженность.

В 13 столбце вы видите долг или переплату по конкретному платежу — только налогу, пене или штрафу. В 14 — общий итог по всем платежам. Ориентироваться лучше именно на 13.

Теперь разберёмся, как эти переплаты и долги формируются.

Данные в 10 столбце идут вам «в минус» — это начисления налоговой. А в 11 наоборот «в плюс» — это ваши оплаты. Строчка за строчкой они формируют итоговую сумму в 13 столбце.

! Если у вас есть долг, первым делом, проверьте, все ли ваши платежи содержатся в выписке. Обнаружили, что платежей не хватает, хотя всё платили вовремя, — берите платёжки об уплате налога и несите в налоговую, чтобы разобраться.

Пример выписки по налогу УСН

Это выписка по налогу УСН. На начало года у предпринимателя была переплата, потом:

- В апреле он платит 6 996₽, итого переплата — 71 805₽.

- 3 мая подаёт декларацию и в выписке появляются начисления, которые уменьшают переплату: 71 805 – 4 017 – 28 062 – 8 190 = 31 536₽.

- Появляется операция с описанием «уменьшено по декларации». Это значит, что основные расходы предприниматель понёс в конце года, поэтому в течение года ему начислили слишком много налога. Теперь его нужно уменьшить, поэтому в выписке появляется «обратное» начисление на 10 995₽. Тот нечастый случай, когда декларация не добавляет обязательств, а наоборот.

- В июле он платит авансовый платёж за полугодие 2018 года и переплата на момент запроса выписки у него — 52 603₽.

Пример выписки по страховым взносам за сотрудников

.jpg)

Это выписка по страховым взносам за сотрудников на обязательное пенсионное страхование. На начало года у предпринимателя переплата на 3 497,14 ₽. Это взносы, которые он заплатил в 2017 году с зарплаты октября и ноября. Сумма стоит и в 11, и в 13 колонках. Потом:

- 9 января он платит 1 697,15 ₽ с декабрьской зарплаты, переплата увеличивается до 5 194,29 ₽ (3 497,14 + 1 697,15). Эту цифру мы видим в 13 столбце.

- 10 января он подаёт расчёт по страховым взносам (РСВ) и в выписке появляются начисления, которые уменьшают переплату до нуля: 5 194, 29 — 1 800 — 1 697,14 — 1 697,15 = 0. В 13 столбце вы тоже увидите ноль.

- Предприниматель заплатил за 4 квартал 2017 года ровно столько, сколько отразил в декларации. На 15 января у него нет ни долгов, ни переплат. В идеале так и должно быть.

Читайте также: