Нужна ли справка 2 ндфл для загранпаспорта

Опубликовано: 26.04.2024

- Справка 2-НДФЛ: информация

- Условия получения справки по форме 2-НДФЛ при помощи «Госуслуг»

- Как зарегистрироваться и подтвердить учетную запись на «Госуслугах»

- Получение справки по форме 2-НДФЛ

- Альтернативный способ получения информации о доходах

Как получить в МФЦ кадастровый паспорт на квартиру

Оформление наследства через МФЦ

Гражданами Российской Федерации систематически совершаются отчисления в бюджет страны в виде подоходного налога. Под этим прямым фискальным отчислением подразумевается сбор, которым облагается вся поступившая денежная масса, рассматриваемая как прибыль. Подоходный налог уплачивается как с заработной платы, так и с выигрыша в лотерее. Если гражданин трудоустроен официально, ответственность за отчисление этого налога в госказну лежит на работодателе. В данном случае на каждого сотрудника оформляется справка в стандарте 2-НДФЛ. Получить этот документ удобно, воспользовавшись онлайн-порталом «Госуслуги».

Документы подтверждающие получение дохода семьи

Получить справку о подтверждении доходов семьи можно в органах социальной защиты. Оформляют бумагу на основании таких данных:

- Справки о доходах родителей;

- Справки о доходах ребенка (если он является студентом или уже работает). В таком случае он должен взять справку о доходах в месте своего официального трудоустройства по аналогичной схеме, что и его родители;

- Документ о составе семьи.

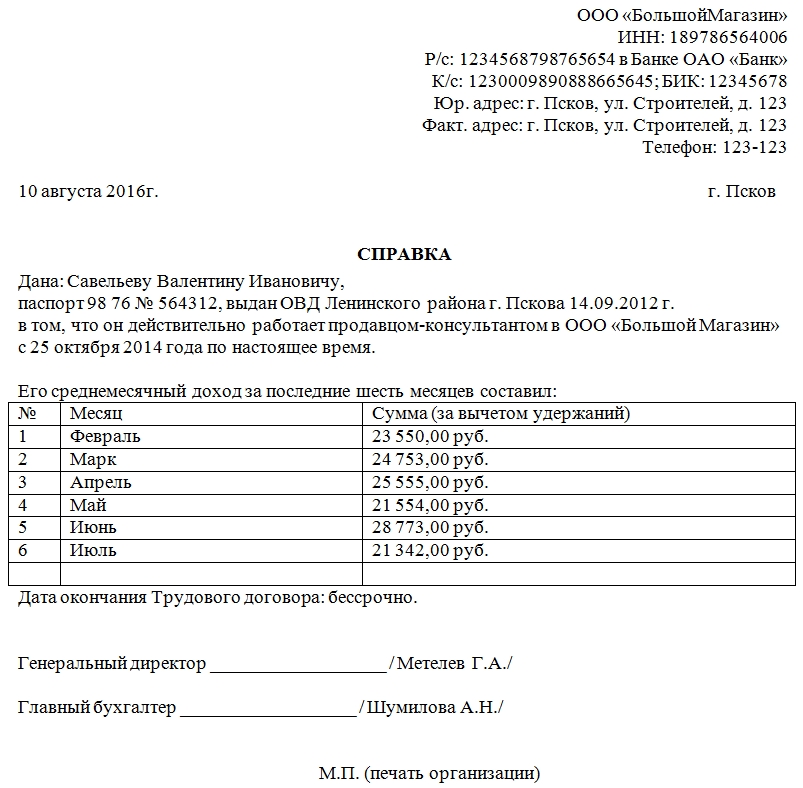

Документы которые подтверждают доходы можно получить по месту своего официального трудоустройства. В справке в обязательном порядке должна быть указана такая информация:

- Должность человека;

- Дата выдачи бумаги;

- Текст примерного содержания: «Справка выдана в компании_____ и подтверждает, что должностной оклад ФИО ______ в месяц равен ____ рублей».

Иные документы о доходах

Существует способ предъявления доходов по форме банка или по форме работодателя. Эта справка включает в себя как «белые», так и «черные» заработки сотрудника.

Такой документ в обязательном порядке содержит реквизиты организации, дату составления справки, сведения о том, когда был принят на работу заемщик, его должность, размер его реальной заработной платы за последние шесть месяцев или год.

Если работы нет, можно обратиться в бухгалтерию по бывшему месту работы и заказать справку там. Правда, расчет доходов в этом случае будет ограничен днем увольнения.

Для того чтобы не терять стаж для пенсию лучше всего состоять на бирже труда. Справку неработающим гражданам выдают на бирже без особых проблем. А также получить документ можно по месту учебы, ведь там платится стипендия.

Хотя следует заметить, что банки осторожничают с такими клиентами, рассматривая их как менее надежных. Результатом в подобной ситуации могут стать более высокие процентные ставки по кредиту.

Справка о доходах семьи

Подтверждение доходов семьи, как единый документ, выдается в органах социальной защиты населения. Эта бумага служит доказательством того, что семья студента является малоимущей. Оформление справки о доходах семьи производится на основании нескольких документов:

Напомним, что для признания семьи малоимущей требуется доказать, что среднемесячный уровень дохода всех членов семьи за последние три месяца не превышает прожиточного минимума. Так как студент является одним из членов семьи, от него также требуется справка о доходах. При этом учитывается получаемая им на текущий момент стипендия.

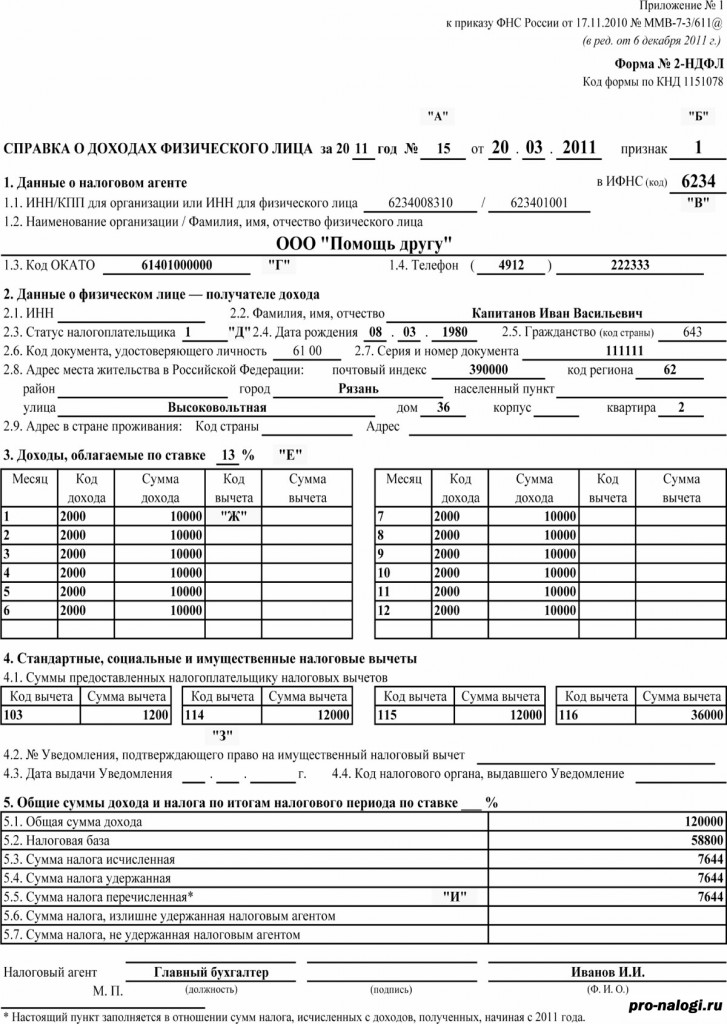

Справка о доходах физического лица (форма 2-НДФЛ)

- Месячный доход работника.

- Начисленная и выплаченная зарплата за период не менее полу года.

- Различные удержания по налогам и страховкам. В том случае, если в справке указана «чистая» оплата труда, в таком случае налоги и страховку можно не указывать.

- Если имеет место быть задолженность по выплатам работнику у организации, необходимо указать размер таковой.

И работа является признаком статуса, социального положения в обществе, а не только способом получать деньги и тратить их с большей или меньшей осознанностью. Разумеется, каждый может работать по желанию. Но всегда при всех условиях работа связана с получением зарплаты, которая называется доходами.

Все коды дохода в справке 2-НДФЛ

Вот полный список кодов 2-НДФЛ, которые, возможно, придется указывать в документе:

Как вы видите, перечень довольно большой, но это не освобождает бухгалтерский отдел от необходимости внимательного ознакомления с ним и выбора именно тех кодов, которые требуются для указания в справке.

Документ 2-НДФЛ позволяет получить кредит в банковском учреждении, предоставляет особые налоговые льготы на учебный, лечебный период, облегчает получение заграничной визы и решает жилищно-ипотечные вопросы.

Справка для пособий в соцзащиту о доходах за 3 месяца образец

Справка для пособий в соцзащиту подписывается руководителем предприятия и главным бухгалтером (бухгалтером). Если главный бухгалтер (бухгалтер) в организации отсутствует, то об этом делается отметка, например, «должность бухгалтера штатным расписанием не предусмотрена».

Важно указывать, какие именно доходы получал работник – была ли это заработная плата или выплачивались пособия, например, по уходу за ребенком, по беременности и родам. При расчете дохода учитываются начисленные суммы, т.е. до вычета НДФЛ. Если сотрудник уплачивает алименты, но они из доходов при расчете исключаются, поэтому в справке на этом тоже акцентируется внимание.

Рекомендуем прочесть: Районный коэффициент для пенсии военнослужащих в тынде

Основная информация о доходности

Основной документ, подтверждающий доход, получают по месту работы. Для этого следует обратиться с письменным заявлением к своему руководителю, в котором указать, что вам необходимо получить от него справку о вашей заработной плате за определенный период времени (этот период вам укажет организация, которая ожидает от вас получения данной информации).

Работодатель имеет право рассматривать ваше заявление в течение трех дней. После этого он обязан представить документ, подтверждающий доход физического лица, за подписью главного бухгалтера.

Обычно срок действия справки не ограничен, но некоторые организации, особенно банки, фиксируют дату ее получения, и если вы задержитесь с предъявлением документа, то вас попросят взять новую справку за новый период получения заработной платы.

Справка о доходах семьи

- заработная плата,

- пособие по беременности и родам (суммы пособия по беременности и родам делятся на количество месяцев, за которые они начислены (получены), и учитываются в доходах семьи за те месяцы, которые приходятся на расчетный период),

- ежемесячное пособие по уходу за ребенком, выплаченное за прошлое время (делится на количество месяцев, за которое оно начислено),

- ежемесячные компенсационные выплаты женщинам, имеющим детей в возрасте до трех лет.

Согласно Порядку расчета среднедушевого дохода семьи для предоставления мер социальной поддержки и дополнительных мер социальной поддержки семьям, имеющим детей, утвержденному постановлением Правительства Санкт-Петербурга от 22.05.2013 № 343, для определения величины среднедушевого дохода семьи, дающего право на предоставление мер социальной поддержки, в доход семьи включаются:

Все коды вычета в справке 2-НДФЛ

Виды вычетов, которые были выплачены сотруднику, в документе 2-НДФЛ отражаются с помощью определенного кода. Они присваиваются индивидуально каждому виду налогового расхода.

Ознакомьтесь с полным списком кодов вычета:

Основные категории вычетов

Выделяют несколько категорий:

- стандартные детские расходы подразумевают наличие определенных кодов, которые зависят от возраста ребенка, места обучения, инвалидности, а также в зависимости от степени родительской связи (родители, опекуны). При предоставлении вычета на ребенка в обязательном порядке учитывается очередность появления детей;

- имущественный вычет включает в себя расходы на строительные работы или покупку жилища, земельного участка, а также целевые займы, необходимые для приобретения жилья;

- социальные расходы налогоплательщика на самостоятельное обучение, обучение близких лиц – брата или сестры. Налогоплательщикам – родителям за обучение детей в возрасте до 24 лет также присваивается особый код расходов. В эту категорию также входят расходы за медицинские услуги для налогоплательщика и его детей;

- профессиональные включают в себя подтверждённые расходы на работы или услуги гражданско-правовой сферы, авторские вознаграждения;

- вычеты по доходам, которые не облагаются в диапазоне определенной стоимости. В этот пункт входит стоимость подарков от организации материальная помощь для работников, ушедших на пенсию, выигрыши и призы, а также единовременная материальная помощь при рождении или усыновлении ребенка.

Справка о доходах ИП (индивидуального предпринимателя)

Других вариантов подтверждения своих доходов у ИП нет, поэтому справка о доходах предпринимателя оформляется исключительно в форме налоговой декларации. При этом к её заполнению предъявляются все требования, что и при сдаче декларации в налоговые органы.

Во многих ситуациях требуется представление документа, подтверждающего доход гражданина. И если у наемного работника с этим трудностей нет – выдать такой документ обязан работодатель. То у индивидуального предпринимателя здесь существует ряд тонкостей. Отметим сразу, справка о доходах ИП в привычном виде не существует, так как законодательство не содержит такого понятия вообще.

Условия получения справки по форме 2-НДФЛ при помощи «Госуслуг»

Своим приравниванием к бумажному аналогу цифровой документ обязан электронно-цифровой подписи. Представленный в электронном формате документ доступен для скачивания, его можно сохранить в оптимальных параметрах, сделать распечатку и предъявить по месту требования. В ряде случаев, при которых вы будете вынуждены представить бумажный вариант, для получения документа придется воспользоваться услугами своего налогового агента или обратиться в налоговую службу, предварительно записавшись на прием на портале «Госуслуги».

Справка по форме 2-НДФЛ, оформленная при помощи информационного ресурса «Госуслуги», выдается гражданам, которые:

- трудоустроены официально;

- зарегистрированы на портале «Госуслуги»;

- прошли подтверждение учетной записи на ЕСИА.

Детские пособия до 18 лет в 2019 году малообеспеченным семьям, Smir24

- свидетельство о разводе и сведения об алиментах, если супруги в разводе;

- справки из детского сада или школы, если ребенок получает какие-то льготы;

- декларация о доходах для ИП;

- копия трудовой книжки для пенсионеров;

- справка из Росреестра и свидетельство о праве собственности на имущество.

Пособия малоимущим семьям делятся на федеральные и региональные, соответственно и выплачиваются они либо из первого бюджета, либо из второго. При этом большинство федеральных выплат индексируется, а размер региональных остается на усмотрение местных властей.

Хочешь детские пособия? Покажи справку о доходах

Рекомендуем прочесть: Пенсии ветеранам боевых действий

— 2 миллиона 147 тысяч человек. В среднем в месяц доплата составляет 4 400 рублей. Но у некоторых пенсионеров эта сумма дотягивает и до восьми тысяч рублей, а у других – 500 рублей в зависимости от льготной категории. Всего на этот год на московскую доплату к пенсии выделено из бюджета 110 миллиардов рублей.

Оформить поздравительную открытку с юбилеем

26 сентября в управлении социальной защиты населения состоялось совещание, на котором подвели итоги проекта «Праздник к вам приходит», в рамках которого за 6 месяцев текущего года на дому поздравлено с юбилейным днем рождения 66 граждан с ограниченными возможностями здоровья, в том числе 20 детей-инвалидов.

28.04.2019 специалисты управления социальной защиты населения администрации Ленинского района в городе Красноярске совместно с депутатом Красноярского городского Совета депутатов Курамшиной Еленой Вячеславовной посетили на дому участников Великой Отечественной войны — Абраменко Ивана Федотовича, Железовского Александра Сергеевича, Каликулин Ивана Викторовича, Бочарова Николая Алексеевича, поздравили ветеранов с приближающимся праздником — Днем Победы, вручили именные поздравительные открытки и наборы шоколадных конфет в связи с празднованием 73-й годовщины Победы в Великой Отечественной войне 1941-1945 годов от временно исполняющего обязанности Губернатора Красноярского края А.В. Усса.

Справка 2-НДФЛ — документ, который часто требуется гражданам для подтверждения доходов. Обычно это нужно для оформления пособий, получения льгот, налоговых вычетов, оформления кредитов. Можно заказать документ через бухгалтерию работодателя, а можно запросить его через Госуслуги.

Заказать справку 2-НДФЛ через Госуслуги можно только на самого себя. На других граждан, даже если они — члены семьи, документ запросить невозможно. Прежде чем приступать к заказу, внимательно изучите важную информацию. Не всем подходит такой вариант получения справки о доходах. Все подробности — на Бробанк.ру.

Важный момент

Если вы планируете заказать 2-НДФЛ через Госуслуги, обратите внимание на то, какую информацию она будет содержать. Далеко не всегда в ней будет то, что вам нужно в данный момент.

Все дело в схеме предоставления данных работодателем. Именно он делает расчет налога с заработка работника, ежемесячно делая вычеты. Но в саму налоговую службу отчеты передаются не сразу.

Справка 2-НДФЛ попадает в Госуслуги путем обмена данных между порталом и Налоговой службой. По факт услугу предоставляет именно ФНС, Госуслуги — просто площадка для получения сведений гражданином.

Работодатели по закону передают сведения о налогах, уплаченных за физическое лицо, только раз в год. То есть сам налог вычитается с каждого поступления на зарплатный счет, а в ФНС информация поступает разом за весь год. Соответственно, и на портал Госуслуг сведения подаются аналогично.

Налоговые агенты, то есть работодатели, отчитываются перед ФНС по итогу прошедшего года. То есть в 2021 году вы можете заказать 2-НДФЛ через Госуслуги или личный кабинет на сайте ФНС только на 2020 год.

Обобщим важную информацию:

- через Госуслуги вы можете заказать 2-НДФЛ за прошедший год. То есть в 2021 году получите информацию за 2020;

- налоговые агенты отчитываются перед ФНС до 1 марта. То есть до 1 марта 2021 года будут переданы сведения за 2020 год;

- сами сведения могут быть доступными гражданину спустя 1-2 месяца после передачи работодателем данных в ФНС;

- если подать запрос на получение справки о доходах до 1 марта 2021 года, в базе данных будет только ваша справка за 2019 год.

Если справка 2-НДФЛ нужна за последние месяцы, лучше воспользоваться другим каналом ее получения — обратиться к работодателю. На Госуслугах вы получите документ только за прошлый год.

Как заказать справку 2-НДФЛ Госуслуги

Если вас устраивает тот факт, что сведения в справке будут отражаться только за прошедший полный год, можете заходить в систему и подавать заявление на предоставление 2-НДФЛ. Процедура предельно простая, состоит из пары шагов.

Чаще всего такой расклад по срокам актуален для граждан, которые занимаются оформлением налогового вычета. Как раз можно оформить вычет за конкретный год или годы, предоставив ФНС справку 2-НДФЛ и сопутствующие документы.

Порядок действий:

1. Заказ возможен только с аккаунта с подтвержденными данными. Заходите в систему, вводите в поиск “”заказать 2 НДФЛ” (именно с пробелом), система тут же выдаст ссылку на страницу оказания услуги:

2. Откроется информация по услуге с ее описанием и стоимостью. Заказ 2-НДФЛ через Госуслуги проводится бесплатно. После ознакомления с информацией нажимаете на кнопку “Получить услугу”:

3. Появится страница, где уже будут внесены данные гражданина, взятые из его аккаунта на Госуслугах. Если необходимо, нужно указать ИНН. Также заявитель выбирает год, за который желает получить справку о доходах. После нажимает кнопку “Подать заявление”.

4. После этого заявление сразу автоматически перенаправляется в ФНС. Все уведомления о ходе заявления будут поступать на указанную гражданином электронную почту, а также дублироваться в личном кабинете. Во вкладке “история” можно просматривать ход обращения.

Обмен информацией проходит оперативно, часто буквально через пару минут появляется информация. Готовая справка 2-НДФЛ появится в личном кабинете на сайте Госуслуг. Ее можно скачать и передать необходимым ведомствам.

Заказ справки 2-НДФЛ через Госуслуги возможен только за 5 последних лет, за каждый год делается отдельный заказ. Если за выбранный год сведений об НДФЛ в базе ФНС нет, в оказании услуги будет отказано — придет соответствующее оповещение.

Если нужна справка за последние месяцы

Часто справка 2-НДФЛ нужна за последний период. Например, за последние 3, 6, 12 месяцев. В этом случае документ, заказанный на портале государственных услуг, будет неактуальным. Например, при оформлении кредита банк просит справку за последние полгода. Если обратиться в соцслужбу за оформлением пособия, там тоже попросят справку за последние месяцы или год.

В этом случае за документом лучше обратиться к работодателю, который и рассчитывает НДФЛ, и платит его за работника, предоставляя отчетность ФНС по итогу года. Как раз у работодателя есть сведения об уплаченном НДФЛ и о заработке сотрудника за любой период, когда он был трудоустроен.

На деле документ заказывается просто, необходимо обратиться в бухгалтерию, составить заявление. У каждой организации свой алгоритм действий. В одной нужно лично обращаться к бухгалтеру, в другой можно подать заявление дистанционно, например, если место работы и бухгалтерия находятся далеко друг от друга.

В зависимости от способа обращения работник получит справку 2-НДФЛ сразу или в течение нескольких дней. Документ простой, бухгалтер просто указывает в программе период, система выдает документ. Остается его распечатать и заверить.

Предварительно узнайте у того, кто запрашивает справку, какой срок ее действия допустим. В одном случае это может быть месяц, в другом — 2 недели.

Если 2-НДФЛ нужна для кредита

Многие банки просят заемщиков предоставить справку о доходах вида 2-НДФЛ за последние полгода. Заказывать ее через Госуслуги неактуально, так как сведения будут неполными — банку нужны именно последние полгода.

Потенциальному заемщику нужно обращаться к работодателю и заказывать этот документ. И лучше сделать это заранее, то есть прийти в банк уже с готовой справкой. Обратите внимание, что при больших запрашиваемых суммах может требоваться дополнительное и копия трудовой книжки, заверенная работодателем.

Многие банки стали принимать в качестве доказательства уровня дохода не только 2-НФДЛ, но и онлайн-выписку со счета в ПФР, которую также можно заказать на Госуслугах. В этом документе отражается, какую сумму за какой месяц работодатель перевел за работника в ПФР. На основании этих данных появляется представление об уровне доходов.

Услуга называется — Извещение о состоянии лицевого счета в ПФР:

Так что, заказ справки 2-НДФЛ через Госуслуги возможен, но далеко не всегда актуален. Лучше запросить документ у работодателя или заказать выписку из ПФР.

ответы на вопрос:

Справка не нужна.

Суд присудил мне выплачивать на несовершеннолетнего ребёнка алименты 24 процента с зарплаты но моя бывшая жена требует на работе справку 2 ндфл (для начисление выплат) так она говорит. Мы ещё пока не развелись может ли жена используя эту справку повесить на меня кредит или сделать ещё что не будь для меня плохого.

ответы на вопрос:

В данной ситуации, на основании решения суда, судебные приставы-исполнители возбуждают исполнительное производство, где предусмотрен ряд мероприятий. В Вашем случае, на основании исполнительного листа направленного в бухгалтерию работодателя, будет высчитываться ежемесячно из всех доходов присужденные 24%.

Теоретически, супруга может сделать много чего нехорошего, если у нее все получится, то это будет практически, все будет зависеть от ее фантазии и возможности.

Требуемая супругой справка ф.2 НДФЛ, в данной ситуации не требуется.

Я работаю вахтой в Москве и мне нужна справка 2-НДФЛ для получения кредита в своем городе, обязаны-ли мне ее выдать.

ответы на вопрос:

Да, в бухгалтерии.

Для выхода на пенсию по списку №2 нужна ли справка уточняющая характер работ или достаточно трудовой книжки.

Уточнение от автора вопроса

Анжела Сергеевна, доброе утро!

Спасибо за разъяснение.

ответы на вопрос:

• Здравствуйте, для оформления льготной пенсии трудовой книжки только не достаточно, нужны собирать справки, подтверждающие о характере работ.

Желаю Вам удачи и всех благ!

Здесь бывает по разному Справку уточняющую характер работ необходимо будет предоставлять только в том случае если у пенсионного фонда на этот счет возникли вопросы.

Анжела Сергеевна, доброе утро!

Спасибо за разъяснение.

ответы на вопрос:

Всегда пожалуйста и очень Рада, что смогли вам помочь в вашем вопросе,

Желаю Вам удачи и всех благ!

Пенсионный фонд при обращении за установлением пенсии на досрочном основание, в соответствии с Федеральным Законом О трудовых пенсиях проверит действительно ли вы были задействованы в полном объёме на работах предусмотренных указанного списком и основание для начисления пенсии досрочно. В отдельных случаях пенсионный фонд может истребовать у работодателя указанные сведения, но если сведения не сохранились, Вам целесообразно, конечно же, запастись справка подтверждающий характер занятости на таких видах работ.

Справку нужно для подтверждения, если ПФ запросит. Часто трудовой и записи в ней достаточно, зависит от конкретной должности. Всего Вам доброго!

Хватит ли срока 6 месяцев работы чтобы предоставить справку 2 НДФЛ в УФМС для получения ВНЖ? Или нужно еще больше поработать?

ответы на вопрос:

Этого вполне хватит.

Хватит, если сумма дохода покрывает 12 прожиточных минимумов в Вашем регионе.

Нужна ли сейчас ксерокопия трудовой книжки для оформления загранпаспорта нового образца на 10 лет?

ответы на вопрос:

Нет, ксерокопия трудовой книжки не требуется.

Вам необходимо знать точную информацию о своей работе, за последние 10 лет, для того, чтобы заполнить заявление на получение заграничного паспорта.

Желаю Вам удачи и всего хорошего!

Из перечня документов, необходимых для оформления загранпаспорта, исключена трудовая книжка или ее копия. Теперь достаточно данные о занятости указать в анкете.

Для получения ВНЖ нужна справка 2 НДФЛ. За какой период времени нужна справка? За год работы или за полгода или меньше?

ответы на вопрос:

Вы должны отчитаться по доходам за целый год, поэтому справка НДФЛ должна быть за год работы

Желаю Вам удачи и всех благ!

Для получения гражданства РФ нужна только справка 2 ндфл или можно другими способами подтвердить наличие средств для проживания?

ответы на вопрос:

Исходя из п. в ст. 13 ФЗ «О гражданстве Российской Федерации», в соответствии с ним Вы должны подтвердить законный источник средств к существованию. Однако его можно и обойти. Согласно «Положения о порядке рассмотрения вопросов гражданства Российской Федерации», утвержденного Указом Президента РФ от 14.11.2002 N 1325, одним из документов, подтверждающих наличие законного источника средств к существованию будет один из следующих документов: — справка о доходах физического лица; — декларация по налогам на доходы физических лиц с отметкой налогового органа; — справка с места работы; — трудовая книжка; — пенсионное удостоверение; — справка органа социальной защиты о получении пособия; — подтверждение получения алиментов; — справка о наличии вклада в кредитном учреждении с указанием номера счета; — свидетельство о праве на наследство; — справка о доходах лица, на иждивении которого находится заявитель; — иной документ, подтверждающий получение доходов от не запрещенной законом деятельности).

НДФЛ наравне с большинством налогов направляется в федеральный бюджет. Далее средства распределяются согласно потребностям по социальным нуждам. Основные направления: здравоохранение, жилищное хозяйство, дороги, экология, безопасность, социальная поддержка.

Что это за налог?

НДФЛ является налогом федерального уровня, деньги поступают в госказну. Аббревиатура означает «Налог на доходы физических лиц». Сумма рассчитывается в процентах от общего дохода гражданина за налоговый период. Правила формирования налога, заполнения стандартизированных форм отчетности и соблюдения обязательств уплаты регламентируются НК РФ.

- 9 % на доход, полученный до 2015 г.;

- 13 % – ведущая ставка для большинства видов дохода (заработная плата, продажа личного имущества, рента и другие вознаграждения);

- 15 % на доход от дивидендов, полученных от компаний РФ физическими лицами, проживающими за рубежом;

- 30 % для нерезидентов;

- 35 % на выигрыши в виде подарков и призов, повышенные доходы от банковских вкладов.

Расчет и отчисление НДФЛ выполняет налоговый агент. Это юридическое или физическое лицо, обязанное по закону или договорным условиям удерживать и перечислять налог в бюджет.

Как уменьшить налоговые выплаты?

Существует льготное освобождение от НДФЛ и вычеты, уменьшающие сумму налога. Последние предоставляются государством в качестве соцподдержки. Вычеты бывают:

- Стандартными. Фиксированные суммы при наличии детей. Вычет на первого ребенка 1 400 руб., на второго 1 400 руб., на третьего 3 000 рублей, на инвалида 12 000 в месяц.

- Имущественными. Предусмотрены в сфере улучшения жилищных условий (покупка недвижимости, отделка и строительство дома). Максимальный размер вычета 260 тыс. рублей. При оформлении ипотечного кредита вычет до 390 тыс. рублей.

- Социальными. Речь о льготах в размере 13 %, предусмотренных для расходов на образование, лечение. Максимальный размер вычета 120 тыс. руб. в год.

- Профессиональными. Касаются изобретателей, авторов, адвокатов, нотариусов, ИП.

ВАЖНО! Налоговые вычеты не выдаются всем желающим из бюджета страны. Человек получает не больше уплаченной суммы налога. Государство возвращает 13 % или полностью освобождает от уплаты НДФЛ.

Что такое справка 2-НДФЛ?

Документ удостоверяет доходы, официально полученные налогоплательщиком. Справка оформляется работодателем, деканатом, на бирже труда (в зависимости от категории гражданина). Бланк справки 2-НДФЛ содержит разделы:

- информацию о работодателе (реквизиты, наименование);

- данные о налогоплательщике;

- месячный доход, облагаемый по ставке 13 %;

- налоговые вычеты с кодами (социальные, стандартные, имущественные);

- расчет по сумме доходов, полагающихся вычетов и удержанных налогов.

Зачем нужна справка 2-НДФЛ?

Справка нужна налоговым агентам, физическим лицам, ИП, пенсионерам и другим категориям по разным причинам.

Налоговым агентам документ нужен как подтверждение исполнения обязательств по удержанию и перечислению НДФЛ в налоговые органы за персонал, который числится в штате.

Физическим лицам, официально трудоустроенным в РФ, справка нужна в качестве подтверждения дохода при оформлении банковского кредита, пособий, пенсии, расчете отпусков и больничных листов.

Индивидуальному предпринимателю 2-НДФЛ требуется в тех же ситуациях, что физическому лицу. Подтвердить доходы ИП может с помощью декларации 3-НДФЛ, в которой не учитывается НДС.

Пенсионерам документ нужен для оформления займов, получения субсидий. Справку выдают только тем, кто получает выплаты из НПФ.

Где её могут потребовать?

Распространенные ситуации, когда нужна справка 2-НДФЛ:

- оформление ипотечного и других кредитов в банке;

- увольнение сотрудника (справку может запросить новый работодатель);

- получение вычетов в налоговой службе;

- трудоустройство (информация из справки нужна бухгалтеру для оценки налоговых вычетов сотрудника);

- оформление пособий в органах социальной защиты;

- оформление детей в школу и детские сады (получение льгот в виде бесплатного питания и др.);

- получение визы и гражданства;

- судебные разбирательства, касающиеся трудовых споров;

- оформление декрета (выплата пособий по уходу за детьми).

Когда 2-НДФЛ не требуется?

Справка требуется в большинстве случаев в качестве подтверждения уровня дохода гражданина РФ, за исключением таких ситуаций:

- за указанный период не было доходов;

- не требуются налоговые вычеты;

- первое трудоустройство;

- оформление на новое место работы с первого дня нового года.

Сколько действует справка?

Срок действия документа зависит от требований запрашивающей инстанции. Сама по себе справка 2-НДФЛ не имеет ограничений по срокам действия, поскольку отражает данные за определенный период, и они не меняются со временем. Остается вопрос, насколько актуальны сведения для конкретной организации.

СПРАВКА! Информация о заработной плате, начисленной сотруднику в минувшем году, а также об уплаченных налогах из 2-НДФЛ переносится в 3-НДФЛ для получения налоговых вычетов. В таком случае действие справки составляет 3 года.

Бухгалтер на предприятии должен уложиться в период, предусмотренный для декларационной кампании.

Банки самостоятельно определяют срок действия 2-НДФЛ. Часто требуют отражение данных об актуальной платежеспособности, поэтому документ должен быть выдан не более 1 месяца назад.

Для получения визы консульские представительства запрашивают справку о доходах без установленных сроков выдачи, но опытные туристы рекомендуют представлять документ, оформленный не более 1 месяца назад.

Как получить справку 2-НДФЛ?

Справка выдается бесплатно в бухгалтерии работодателя. Срок выдачи – в течение 3 дней с момента запроса (ст. 62 ТК РФ). Документ визируется печатью компании и подписью руководителя. Ошибки и исправления не допускаются. Распространенные ошибки в заполнении:

- нет подписи бухгалтера. Выполняется синей ручкой, не перекрывается печатью;

- неверный формат даты. Нужно указывать ДД.ММ.ГГГГ.

- печать не на месте. Положено ставить штамп на участок бланка с пометкой «М. П.».

Если лицо сменило несколько мест трудоустройства, последний работодатель вправе указывать только те доходы, налоги и вычеты, которые связаны с деятельностью на его предприятии.

Разница между 2-НДФЛ и 3-НДФЛ

Основное отличие двух документов в наполнении. 2-НДФЛ отражает информацию о полученных доходах в конкретной компании и удержанном налоге. 3-НДФЛ содержит большее количество страниц, включает все доходы, полученные налогоплательщиком за отчетный период. Первую выдает работодатель, вторую гражданин заполняет и представляет в налоговый орган самостоятельно.

Кто должен уплачивать его самостоятельно?

Ряд категорий граждан должны самостоятельно рассчитывать и уплачивать налог с доходов. В список попадают:

- индивидуальные предприниматели (за себя и сотрудников);

- адвокаты, нотариусы и другие специалисты, ведущие частную практику;

- граждане, получившие доход от продажи недвижимого имущества, бывшего в собственности от 5 лет;

- граждане РФ, сдающие имущество в аренду на территории России и других стран;

- лица, получившие подарок по договору дарения не от близких родственников;

- россияне, получившие вознаграждение в виде денег от физических лиц и юридических (не выступающих налоговыми агентами);

- получатели призов в лотерее, если организатор не является налоговым агентом;

- получатели денежных отчислений от объектов авторского права в качестве наследников;

- держатели депозита в банке, если процентный доход выше ставки ЦБ (на 5 % по рублевым и на 9 % по валютным вкладам).

СПРАВКА! Наследники, получившие и пользующиеся имуществом, не уплачивают НДФЛ. Если унаследованное имущество продано в течение ближайших 5 лет (жилье) или 3 лет (иное), то предстоит уплатить налог.

Кому полагается налоговый вычет?

Вычетом называют сумму доходов налоговых резидентов, с которой по закону можно не платить НДФЛ или вернуть часть удержанного. НК РФ предусматривает 6 налоговых вычетов:

- Стандартный (ст. 218).

- Социальный (ст. 219).

- Инвестиционный (ст. 219).

- Имущественный (ст. 220).

- По сделкам с финансовыми инструментами, ценными бумагами (ст. 220.1).

- Профессиональный (ст. 221).

ВАЖНО! Нерезиденты также могут рассчитывать на налоговые вычеты. Ситуация касается оплаты лечения, покупки квартиры, инвестиций и уплаты за учебу.

Вычет получают в следующем году в налоговых органах (на основании 3-НДФЛ) или в текущем у работодателя (без декларации).

Как рассчитывается налог?

Величина удерживаемого налога зависит от налогооблагаемой базы. НДФЛ высчитывают как произведение ставки налогов и налоговой базы.

Пример. Автомобиль продается спустя 1 год после покупки за 300 тыс. рублей. С полученного дохода продавец должен уплатить 13 % (39 тыс. руб.). Если учесть налоговый вычет на сумму 250 тыс. руб., налогом будет облагаться только сумма в 50 тыс. рублей. При ставке 13 % общая сумма НДФЛ составит 6,5 тыс. руб.

Реформа налогообложения обсуждается, но изменений в 2020 пока нет. Для самостоятельных расчетов удобнее пользоваться онлайн-калькулятором.

Если гражданин – студент

Стипендия, согласно НК РФ (ст. 208), считается доходом. Одновременно существует статья 217 НК РФ, где указываются доходы, не облагающиеся налогом. Пункт 11 освобождает от НДФЛ стипендии учащихся в учреждениях:

- научно-исследовательских;

- высшего и послевузовского профобразования;

- профессионального образования начального и среднего уровня.

СПРАВКА! Стипендии, учрежденные Президентом РФ, благотворительным фондом, региональными властями, не облагаются НДФЛ.

Помимо стипендии, у студента могут быть другие источники дохода. Это фиксированная надбавка из стипендиального фонда, материальная помощь из внебюджетных средств, которые облагаются налогом на доход.

Если гражданин не имеет работы

Россияне, не устроенные официально на работу, не имеют соответствующих записей в трудовой книжке и не оплачивают НДФЛ. Если гражданин не оплачивает взносы в фонды, включая социальное страхование, он утрачивает поддержку от государства в виде начисленной пенсии.

Если гражданин – ИП

Индивидуальный предприниматель, выплачивающий зарплату наемным сотрудникам и привлекающий по договору физических лиц, становится налоговым агентом. Вне зависимости от выбранной для ИП системы налогообложения, агент удерживает и выплачивает НДФЛ с выплаченных средств, отправляет отчетность в виде 2-НДФЛ и 6-НДФЛ.

Если выбрана система ОСНО, доходы индивидуального предпринимателя облагаются НДФЛ, поэтому он обязан уплачивать авансовые платежи и подавать 3-НДФЛ.

Существуют специальные режимы, применение которых освобождает ИП от обязательной уплаты НДФЛ с прибыли, полученной в результате предпринимательской деятельности. В каждом специальном режиме есть исключения, когда избежать налогообложения не получится.

Если гражданин проходит военную службу

Для военных налог рассчитывается с применением стандартных ставок и вычетов, доступных остальным гражданам. Уменьшить налоговую базу военнослужащий может с помощью таких вычетов:

- на детей. Отцу положен вычет по 1 400 руб. на первого и второго ребенка, по 3 000 руб. на третьего и следующих;

- стандартного (3 000 руб.). Ежемесячное снижение суммы доходов предоставляется категориям, перечисленным в ст. 218 НК РФ;

- стандартного (300 руб.). Предусмотрен для ветеранов, побывавших в горячих точках (Афганистан и др.);

- социального. Снизить налогооблагаемую базу военный может за счет больничного на себя и ребенка, оплаты образования детей. Вычеты на лечение и обучение зависят от реальных расходов по этим статьям, но не превышают 50 тыс. рублей;

- имущественного. Если военнослужащий за отчетный период купил недвижимость, ему положен имущественный вычет – 13 % от стоимости объекта.

Лица, нарушающие законодательство в сфере декларирования доходов и уплаты НДФЛ, облагаются штрафами. Несвоевременная сдача декларации – 5 % от суммы налога. Штраф начисляется на каждый месяц просрочки, но не более 30 %. Уклонение от уплаты налога предусматривает штраф 20 % от суммы налога. Детальную информацию по обязанностям налогоплательщика можно получить в бухгалтерии предприятия, у сотрудника ФНС, юриста по налогам.

Налоговая база НДФЛ определяется персонифицировано по каждому из видов дохода с учетом предусмотренных ставок. Все полученные доходы гражданина суммируются, соответствующие вычеты исчисляются, с остатка рассчитывается налог и уплачивается в налоговый орган.

Для того чтобы иностранный гражданин стал россиянином, он прежде всего обязан подтвердить наличие работы и индивидуальной финансовой состоятельности. Одним из документов, положительно характеризующих человека в этом плане, считается справка о доходах для получения гражданства.

Справка, которая будет подтверждать финансовую достаточность иностранца, подаётся одновременно с основным пакетом документов на гражданство.

Как получить гражданство РФ и правильно заполнить заявление узнайте на нашем сайте.

Что это такое и где можно получить

Под этим документом подразумевается справка, подтверждающая наличие у держателя стабильного финансового дохода, получаемого в результате законной деятельности: трудоустройства, предпринимательства либо иных способов, не запрещённых на законодательном уровне.

В ситуации, когда справка нужна для получения гражданства Российской Федерации, она служит не только в качестве доказательства платежеспособности гражданина. В частности, легальный доход характеризует человека как положительного субъекта с точки зрения действующего законодательства.

Тем самым заявитель рассматривается в качестве лица, не склонного к совершению преступления с целью получения финансовой выгоды нелегальными способами, а значит и нарушению режима пребывания в стране иностранных граждан.

Об упрощении получения гражданства РФ узнайте из видео, представленном ниже.

Сделать справку о доходах для получения гражданства нерезидент РФ вправе в бухгалтерии работодателя (если работает официально). Если иностранец занимается предпринимательством, в качестве подтверждения можно использовать документ, полученный в налоговом органе.

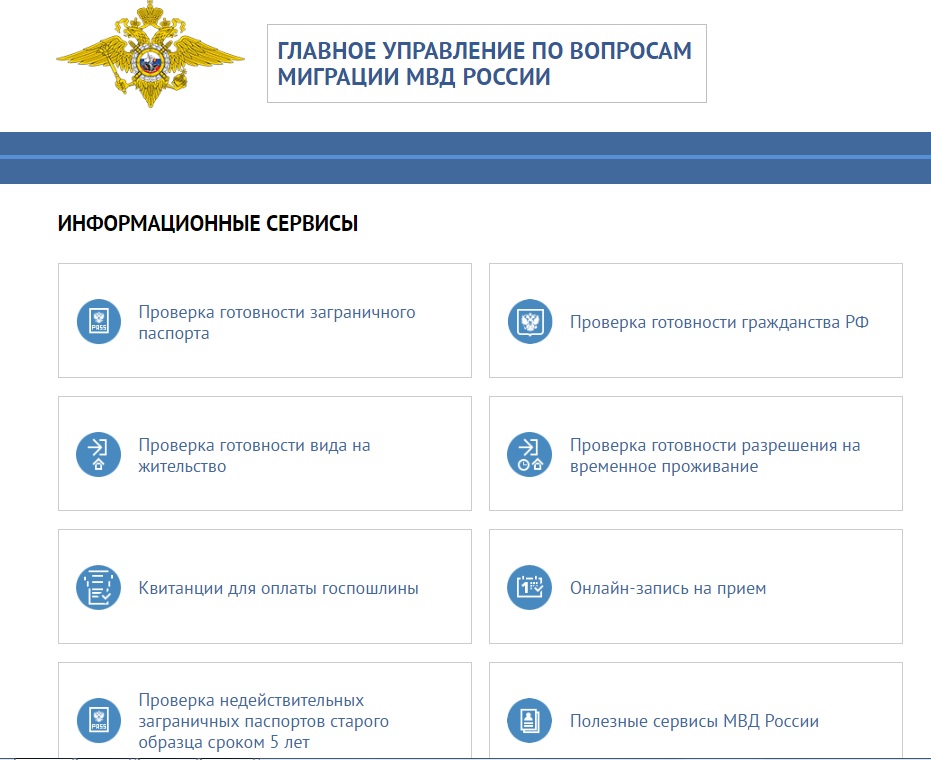

Куда подавать справку о доходах

Законодательство РФ предусматривает два варианта подачи документов на гражданство:

- Посредством личного визита в территориальный орган МВД России, расположенный в районе фактического проживания иностранного лица.

- Через обращение в посольство или дипломатическое представительство РФ для граждан, которые проживают в России непостоянно.

Проверить готовность гражданство можно на Официальном портале ГУВМ МВД России

Важно! Справка, которая будет подтверждать финансовую достаточность иностранца, подаётся одновременно с основным пакетом документов на гражданство.

Кто может быть освобождён от данной процедуры

Условия, относящиеся к иностранным лицам, претендующим на получение российского гражданства, официально прописаны в ФЗ “О гражданстве Российской Федерации”статьи 13, 14.

Прием в гражданство России иностранных граждан и без гражданства происходит в общем (статья 13 Закона) или упрощенном порядках (статья 14 того же Закона).

Последние изменения в законодательстве

17 апреля 2020 года был принят Госдумой и одобрен Советом Федераций ФЗ-134 о внесении изменений в ФЗ-62, существенно упрощающий процедуру получения гражданства: http://publication.pravo.gov.ru/Document/View/0001202004240038?index=0&rangeSize=1. Большинству категорий заявителей теперь не обязательно отказываться от прежнего подданства, соблюдать условие о 5-летнем сроке проживания, представлять справки об источнике и размере дохода, а также присутствовать на Комиссии по носителям русского языка. Поправки вступили в силу 23.07.2020.

Перечень лиц, освобождённых от представления справки

Несмотря на то, что обязанность иностранных граждан представлять справки о доходах утверждена на законодательном уровне, для большинства лиц эта норма отменена. Эти категории иностранных граждан перечислены в статье 14 ФЗ-62:

- лица без гражданства, имевшие гражданство бывшего СССР, которые проживали и проживают в государствах, входивших в состав СССР, и не получили гражданство этих государств.

- родились на территории РСФСР и имели гражданство бывшего СССР;

- состоят не менее трех лет в браке с гражданином России, проживающим на территории России;

- являются нетрудоспособными и имеют дееспособных сына или дочь, достигших возраста восемнадцати лет и являющихся гражданами Российской Федерации;

- имеют ребенка, являющегося гражданином России, – в случае, если другой родитель этого ребенка, являющийся гражданином России, умер, либо решением суда, вступившим в законную силу, признан безвестно отсутствующим, недееспособным или ограниченным в дееспособности, лишен родительских прав или ограничен в родительских правах;

- имеют сына или дочь, достигших возраста восемнадцати лет, являющихся гражданами и решением суда, вступившим в законную силу, признанных недееспособными или ограниченными в дееспособности, – в случае, если другой родитель указанных граждан России, являющийся гражданином России, умер либо решением суда, вступившим в законную силу, признан безвестно отсутствующим, недееспособным или ограниченным в дееспособности, лишен родительских прав или ограничен в родительских правах;

- получили диплом о профессиональном образовании после 01. 07. 2002 г. в России и работают не менее года, обязательное условие – начисление страховых взносов в Пенсионный фонд России;

- являются индивидуальными предпринимателями и осуществляют предпринимательскую деятельность в России непрерывно не менее трех лет в установленных Правительством России видах экономической деятельности. При этом сумма налогов и сборов должна составлять не менее 1 млн. рублей;

- являются инвесторами в течение трех лет в установленных Правительством России видах экономической деятельности, При этом сумма налогов и сборов должна составлять не менее 6 млн. рублей;

- в течение года работают по специальности, включенной в Перечень квалифицированных специалистов;

- имеют хотя бы одного родителя, имеющего гражданство России проживающего на территории России;

- являются гражданами Республики Беларусь, Республики Казахстан, Республики Молдова или Украины;

- имеют справку о признании носителями русского языка;

- временно или постоянно проживающий гражданин состоит в браке с гражданином России, проживающим на территории России, и имеет в этом браке общих детей;

- нетрудоспособные иностранные граждане и лица без гражданства, прибывшие в Россию до 1 июля 2002 года и получившие РВП или вид на жительство в России;

- участники Программы переселения;

- категория граждан, определяемая Президентом России;

- ветераны Великой Отечественной войны, обладавшие гражданством бывшего СССР и живущие в Российской Федерации;

- несовершеннолетние дети и недееспособные лица, являющиеся иностранными гражданами, которые принимаются в гражданство России по родителям или опекунам.

Еще больше полезной информации об упрощении получения гражданства Вы узнаете из видео, представленном ниже.

Величина дохода

Необходимая для заявителя величина дохода законом не оговаривается. Согласно практике последних лет величина заработка иностранца должна быть не меньше размера прожиточного минимума. Если документы подаются в отношении нескольких членов семьи с иждивенцами (несовершеннолетними детьми), то уровень заработка родителей должен покрывать установленную на законодательном уровне сумму для всех членов семьи в совокупном размере.

Полезно знать. Величина прожиточного уровня меняется: в среднем по России в 1 квартале 2019 г. его размер для трудоспособного населения составил 10753 рублей, для несовершеннолетних — 10585. В 1 квартале 2020 г. – 10843, для детей – 10721. В каждом субъекте России региональнные власти устанавливают свой размер прожиточного минимума для населения.

Что касается отдельных сбережений, то минимальная сумма, подтвержденная выпиской из банковского учреждения, должна быть не менее 20 величин прожиточного минимума. Размер ежемесячных процентов по вкладу должен превышать указанный ранее минимальный прожиточный минимум.

Что может служить доказательством дохода

Когда иностранному гражданину для получения гражданства требуется подтверждение дохода, российское законодательство не ограничивает претендентов в представлении вариантов документов. Для доказательства своей финансовой достаточности нерезидент РФ вправе предъявить одну из следующих бумаг:

-

Справку, полученную в бухгалтерии работодателя и подтверждающую факт того, что между гражданином и компанией заключено трудовое соглашение.

Образец справки о доходах

Важно! Если гражданин имеет несколько источников дохода, рекомендуется указывать все. Это увеличит шансы на получение положительного результата.

2-НДФЛ

Подтвердить доходы для гражданства в 2021 году иностранец может, представив справку 2-НДФЛ. Документ будет отражать сведения о легальном заработке работника и сумме налогов, удержанных с его дохода.

Образец справки 2 НДФЛ

Справка выдаётся за отдельный отрезок трудовой деятельности гражданина. Чаще всего она охватывает последние 12 месяцев работы. Оформляется в бухгалтерии работодателя. Вместе с ней прилагается ещё несколько документов:

- Трудовой договор (соглашение), подтверждающий, что иностранец работает в компании, которая функционирует в пределах границ РФ.

- Аналогичный документ, оформленный в отношении супруга (супруги), как и заявитель претендующего(щей) на получение российского гражданства.

Полезно знать. Справка 2-НДФЛ выдается в бухгалтерии компании работодателя по письменному обращению работника в течение трёх рабочих дней после обращения.

3-НДФЛ

В справке 3-НДФЛ отражаются отчёты по уплаченным налогам держателя. Формально она называется налоговой декларацией. Для граждан, официально работающих на предприятиях в пределах границ России и получающих белую заработную плату, размер подоходного налога в бухгалтерии высчитывается автоматически. Таким образом, необходимости самостоятельного заполнения справки 3-НДФЛ нет.

Налоговая декларация по налогу на доходы физических лиц (КНД-1151020). Форма 3-НДФЛ

В случае если иностранный гражданин в отчётный период получил иной доход, требующий официального подтверждения, представить такую справку будет желательно. Это необходимо в случаях:

- Реализации объектов недвижимости: земельного участка, квартиры, дома, дачи, иных объектов.

- Реализации иной собственности, финансовая стоимость которой может оказаться значимой: автомобиля, мотоцикла, драгоценностей, иных предметов, имеющих высокую стоимость.

- Получения дивидендов или их продажи.

- Иных источников, принесших доход и требующих уплаты подоходного налога: выигрыша в лотерее, получения дорогого подарка, регистрации авторского права и др.

- Доходов, получаемых от сданной в аренду недвижимости.

- Владения компанией, ИП, регулярно приносящей доход.

- Адвокатской или нотариальной деятельности.

Обязательным условием представления справки 3-НДФЛ является ситуация, когда заявитель обращался в налоговый орган с вопросом возврата подоходного налога. Российское законодательство допускает использовать такую возможность в нескольких случаях:

- Покупки недвижимости: квартиры, дома, земельного участка в статусе ИЖС.

- Оплаты ипотечного кредита, направленного на приобретение жилой недвижимости.

- Платного обучения (собственного или члена семьи, близкого родственника).

- Платного лечения (своего или члена семьи, близкого родственника).

- Добровольных взносов в Пенсионный фонд РФ.

- Благотворительных отчислений в денежной форме.

Важно! Обязательное представление справки 3-НДФЛ относится к нерезидентам страны, имеющим доходы за пределами России.

Почему возникают проблемы

Возникновение ситуации, когда у претендента на российское гражданство возникают проблемы с подтверждением официального заработка, не является исключением. Статистика показывает, что в 15–20 % всех обращений это является ключевым фактором в получении отрицательного заключения.

Вид на жительство в РФ

Чаще всего это происходит из-за того, что работник трудится нелегально, получая серую заработную плату. При обращении за справкой в бухгалтерию он получает ее только с суммой, указанной в договоре (как правило, она намного меньше величины прожиточного минимума в регионе).

Единственным верным способом в данной ситуации будет перезаключение трудового соглашения с работодателем или поиск легальной работы с белой заработной платой.

Довольно часто миграционные сотрудники выдают отрицательный ответ в связи с наличием иждивенцев. Причина отказа мотивируется заключением, что финансирование жизненных потребностей находящегося на иждивении может закончиться сразу после того, как тот получит гражданство России.

После того как иностранный гражданин получит ВНЖ или РВП, он обязан официально подтверждать свой заработок за истекший год получения нового статуса.

Несоблюдение данного требования может стать причиной аннулирования разрешения и приведёт не только к наложению административной ответственности в виде штрафа, но и более серьёзным последствиям.

Кому могут отказать в гражданстве узнайте из видео, представленном ниже.

Мечты о получении российского гражданства станут недосягаемыми, так как лицо, нарушившее миграционное законодательство, может попасть под депортацию с запретом последующего возвращения. Возможность такого развития событий не исключается и в случае использования подложных справок, подтверждающих несуществующий доход.

Читайте также: