Ндфл с гражданина украины с видом на жительство

Опубликовано: 30.04.2024

Для того чтобы иностранный гражданин стал россиянином, он прежде всего обязан подтвердить наличие работы и индивидуальной финансовой состоятельности. Одним из документов, положительно характеризующих человека в этом плане, считается справка о доходах для получения гражданства.

Справка, которая будет подтверждать финансовую достаточность иностранца, подаётся одновременно с основным пакетом документов на гражданство.

Как получить гражданство РФ и правильно заполнить заявление узнайте на нашем сайте.

Что это такое и где можно получить

Под этим документом подразумевается справка, подтверждающая наличие у держателя стабильного финансового дохода, получаемого в результате законной деятельности: трудоустройства, предпринимательства либо иных способов, не запрещённых на законодательном уровне.

В ситуации, когда справка нужна для получения гражданства Российской Федерации, она служит не только в качестве доказательства платежеспособности гражданина. В частности, легальный доход характеризует человека как положительного субъекта с точки зрения действующего законодательства.

Тем самым заявитель рассматривается в качестве лица, не склонного к совершению преступления с целью получения финансовой выгоды нелегальными способами, а значит и нарушению режима пребывания в стране иностранных граждан.

Об упрощении получения гражданства РФ узнайте из видео, представленном ниже.

Сделать справку о доходах для получения гражданства нерезидент РФ вправе в бухгалтерии работодателя (если работает официально). Если иностранец занимается предпринимательством, в качестве подтверждения можно использовать документ, полученный в налоговом органе.

Куда подавать справку о доходах

Законодательство РФ предусматривает два варианта подачи документов на гражданство:

- Посредством личного визита в территориальный орган МВД России, расположенный в районе фактического проживания иностранного лица.

- Через обращение в посольство или дипломатическое представительство РФ для граждан, которые проживают в России непостоянно.

Проверить готовность гражданство можно на Официальном портале ГУВМ МВД России

Важно! Справка, которая будет подтверждать финансовую достаточность иностранца, подаётся одновременно с основным пакетом документов на гражданство.

Кто может быть освобождён от данной процедуры

Условия, относящиеся к иностранным лицам, претендующим на получение российского гражданства, официально прописаны в ФЗ “О гражданстве Российской Федерации”статьи 13, 14.

Прием в гражданство России иностранных граждан и без гражданства происходит в общем (статья 13 Закона) или упрощенном порядках (статья 14 того же Закона).

Последние изменения в законодательстве

17 апреля 2020 года был принят Госдумой и одобрен Советом Федераций ФЗ-134 о внесении изменений в ФЗ-62, существенно упрощающий процедуру получения гражданства: http://publication.pravo.gov.ru/Document/View/0001202004240038?index=0&rangeSize=1. Большинству категорий заявителей теперь не обязательно отказываться от прежнего подданства, соблюдать условие о 5-летнем сроке проживания, представлять справки об источнике и размере дохода, а также присутствовать на Комиссии по носителям русского языка. Поправки вступили в силу 23.07.2020.

Перечень лиц, освобождённых от представления справки

Несмотря на то, что обязанность иностранных граждан представлять справки о доходах утверждена на законодательном уровне, для большинства лиц эта норма отменена. Эти категории иностранных граждан перечислены в статье 14 ФЗ-62:

- лица без гражданства, имевшие гражданство бывшего СССР, которые проживали и проживают в государствах, входивших в состав СССР, и не получили гражданство этих государств.

- родились на территории РСФСР и имели гражданство бывшего СССР;

- состоят не менее трех лет в браке с гражданином России, проживающим на территории России;

- являются нетрудоспособными и имеют дееспособных сына или дочь, достигших возраста восемнадцати лет и являющихся гражданами Российской Федерации;

- имеют ребенка, являющегося гражданином России, – в случае, если другой родитель этого ребенка, являющийся гражданином России, умер, либо решением суда, вступившим в законную силу, признан безвестно отсутствующим, недееспособным или ограниченным в дееспособности, лишен родительских прав или ограничен в родительских правах;

- имеют сына или дочь, достигших возраста восемнадцати лет, являющихся гражданами и решением суда, вступившим в законную силу, признанных недееспособными или ограниченными в дееспособности, – в случае, если другой родитель указанных граждан России, являющийся гражданином России, умер либо решением суда, вступившим в законную силу, признан безвестно отсутствующим, недееспособным или ограниченным в дееспособности, лишен родительских прав или ограничен в родительских правах;

- получили диплом о профессиональном образовании после 01. 07. 2002 г. в России и работают не менее года, обязательное условие – начисление страховых взносов в Пенсионный фонд России;

- являются индивидуальными предпринимателями и осуществляют предпринимательскую деятельность в России непрерывно не менее трех лет в установленных Правительством России видах экономической деятельности. При этом сумма налогов и сборов должна составлять не менее 1 млн. рублей;

- являются инвесторами в течение трех лет в установленных Правительством России видах экономической деятельности, При этом сумма налогов и сборов должна составлять не менее 6 млн. рублей;

- в течение года работают по специальности, включенной в Перечень квалифицированных специалистов;

- имеют хотя бы одного родителя, имеющего гражданство России проживающего на территории России;

- являются гражданами Республики Беларусь, Республики Казахстан, Республики Молдова или Украины;

- имеют справку о признании носителями русского языка;

- временно или постоянно проживающий гражданин состоит в браке с гражданином России, проживающим на территории России, и имеет в этом браке общих детей;

- нетрудоспособные иностранные граждане и лица без гражданства, прибывшие в Россию до 1 июля 2002 года и получившие РВП или вид на жительство в России;

- участники Программы переселения;

- категория граждан, определяемая Президентом России;

- ветераны Великой Отечественной войны, обладавшие гражданством бывшего СССР и живущие в Российской Федерации;

- несовершеннолетние дети и недееспособные лица, являющиеся иностранными гражданами, которые принимаются в гражданство России по родителям или опекунам.

Еще больше полезной информации об упрощении получения гражданства Вы узнаете из видео, представленном ниже.

Величина дохода

Необходимая для заявителя величина дохода законом не оговаривается. Согласно практике последних лет величина заработка иностранца должна быть не меньше размера прожиточного минимума. Если документы подаются в отношении нескольких членов семьи с иждивенцами (несовершеннолетними детьми), то уровень заработка родителей должен покрывать установленную на законодательном уровне сумму для всех членов семьи в совокупном размере.

Полезно знать. Величина прожиточного уровня меняется: в среднем по России в 1 квартале 2019 г. его размер для трудоспособного населения составил 10753 рублей, для несовершеннолетних — 10585. В 1 квартале 2020 г. – 10843, для детей – 10721. В каждом субъекте России региональнные власти устанавливают свой размер прожиточного минимума для населения.

Что касается отдельных сбережений, то минимальная сумма, подтвержденная выпиской из банковского учреждения, должна быть не менее 20 величин прожиточного минимума. Размер ежемесячных процентов по вкладу должен превышать указанный ранее минимальный прожиточный минимум.

Что может служить доказательством дохода

Когда иностранному гражданину для получения гражданства требуется подтверждение дохода, российское законодательство не ограничивает претендентов в представлении вариантов документов. Для доказательства своей финансовой достаточности нерезидент РФ вправе предъявить одну из следующих бумаг:

-

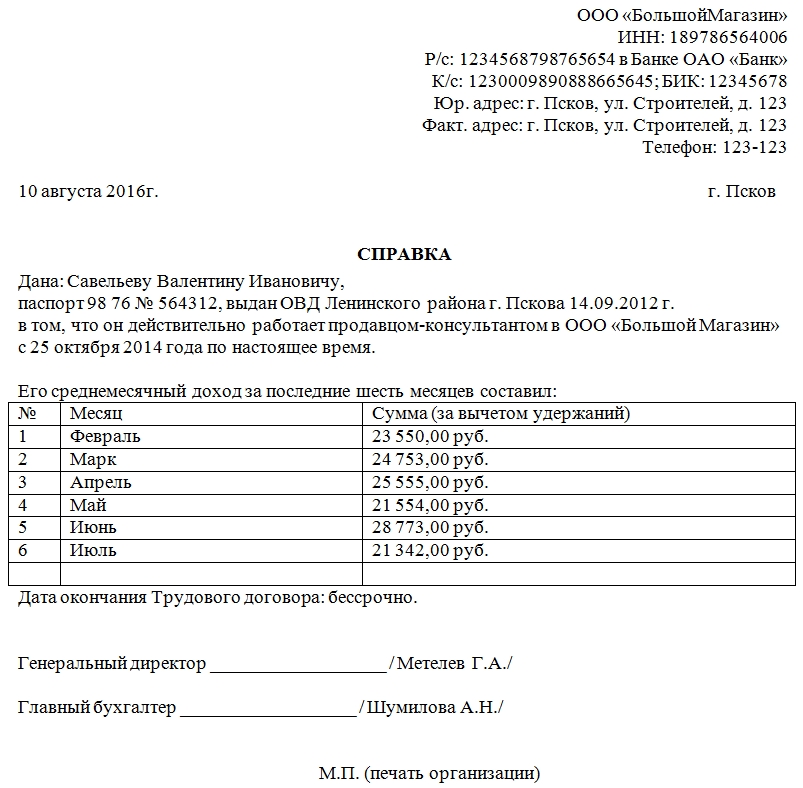

Справку, полученную в бухгалтерии работодателя и подтверждающую факт того, что между гражданином и компанией заключено трудовое соглашение.

Образец справки о доходах

Важно! Если гражданин имеет несколько источников дохода, рекомендуется указывать все. Это увеличит шансы на получение положительного результата.

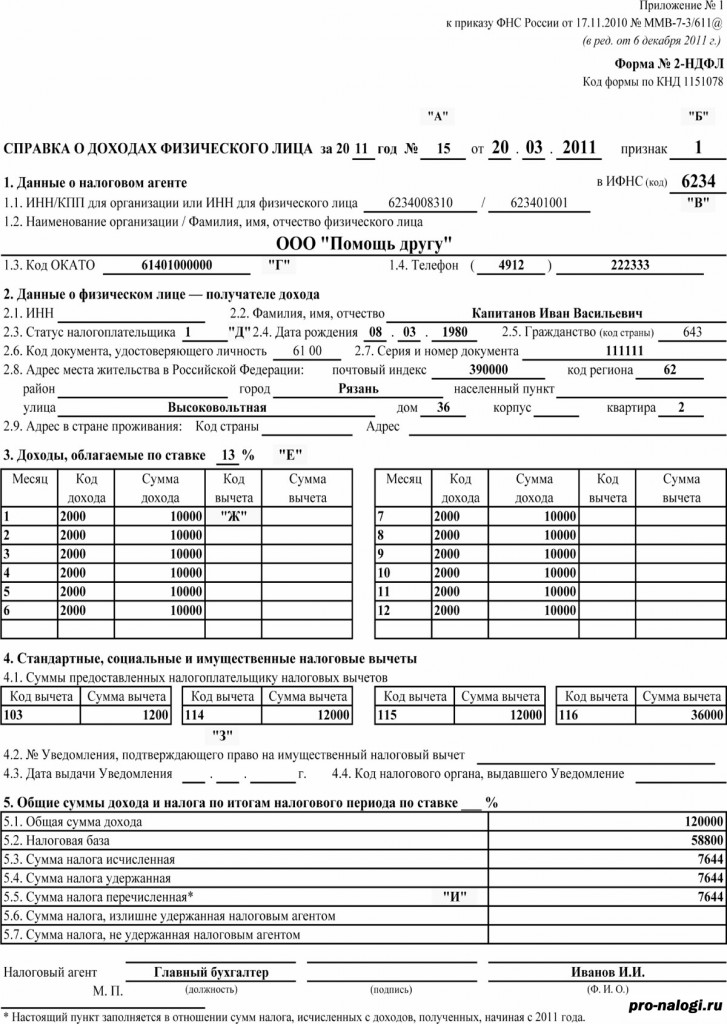

2-НДФЛ

Подтвердить доходы для гражданства в 2021 году иностранец может, представив справку 2-НДФЛ. Документ будет отражать сведения о легальном заработке работника и сумме налогов, удержанных с его дохода.

Образец справки 2 НДФЛ

Справка выдаётся за отдельный отрезок трудовой деятельности гражданина. Чаще всего она охватывает последние 12 месяцев работы. Оформляется в бухгалтерии работодателя. Вместе с ней прилагается ещё несколько документов:

- Трудовой договор (соглашение), подтверждающий, что иностранец работает в компании, которая функционирует в пределах границ РФ.

- Аналогичный документ, оформленный в отношении супруга (супруги), как и заявитель претендующего(щей) на получение российского гражданства.

Полезно знать. Справка 2-НДФЛ выдается в бухгалтерии компании работодателя по письменному обращению работника в течение трёх рабочих дней после обращения.

3-НДФЛ

В справке 3-НДФЛ отражаются отчёты по уплаченным налогам держателя. Формально она называется налоговой декларацией. Для граждан, официально работающих на предприятиях в пределах границ России и получающих белую заработную плату, размер подоходного налога в бухгалтерии высчитывается автоматически. Таким образом, необходимости самостоятельного заполнения справки 3-НДФЛ нет.

Налоговая декларация по налогу на доходы физических лиц (КНД-1151020). Форма 3-НДФЛ

В случае если иностранный гражданин в отчётный период получил иной доход, требующий официального подтверждения, представить такую справку будет желательно. Это необходимо в случаях:

- Реализации объектов недвижимости: земельного участка, квартиры, дома, дачи, иных объектов.

- Реализации иной собственности, финансовая стоимость которой может оказаться значимой: автомобиля, мотоцикла, драгоценностей, иных предметов, имеющих высокую стоимость.

- Получения дивидендов или их продажи.

- Иных источников, принесших доход и требующих уплаты подоходного налога: выигрыша в лотерее, получения дорогого подарка, регистрации авторского права и др.

- Доходов, получаемых от сданной в аренду недвижимости.

- Владения компанией, ИП, регулярно приносящей доход.

- Адвокатской или нотариальной деятельности.

Обязательным условием представления справки 3-НДФЛ является ситуация, когда заявитель обращался в налоговый орган с вопросом возврата подоходного налога. Российское законодательство допускает использовать такую возможность в нескольких случаях:

- Покупки недвижимости: квартиры, дома, земельного участка в статусе ИЖС.

- Оплаты ипотечного кредита, направленного на приобретение жилой недвижимости.

- Платного обучения (собственного или члена семьи, близкого родственника).

- Платного лечения (своего или члена семьи, близкого родственника).

- Добровольных взносов в Пенсионный фонд РФ.

- Благотворительных отчислений в денежной форме.

Важно! Обязательное представление справки 3-НДФЛ относится к нерезидентам страны, имеющим доходы за пределами России.

Почему возникают проблемы

Возникновение ситуации, когда у претендента на российское гражданство возникают проблемы с подтверждением официального заработка, не является исключением. Статистика показывает, что в 15–20 % всех обращений это является ключевым фактором в получении отрицательного заключения.

Вид на жительство в РФ

Чаще всего это происходит из-за того, что работник трудится нелегально, получая серую заработную плату. При обращении за справкой в бухгалтерию он получает ее только с суммой, указанной в договоре (как правило, она намного меньше величины прожиточного минимума в регионе).

Единственным верным способом в данной ситуации будет перезаключение трудового соглашения с работодателем или поиск легальной работы с белой заработной платой.

Довольно часто миграционные сотрудники выдают отрицательный ответ в связи с наличием иждивенцев. Причина отказа мотивируется заключением, что финансирование жизненных потребностей находящегося на иждивении может закончиться сразу после того, как тот получит гражданство России.

После того как иностранный гражданин получит ВНЖ или РВП, он обязан официально подтверждать свой заработок за истекший год получения нового статуса.

Несоблюдение данного требования может стать причиной аннулирования разрешения и приведёт не только к наложению административной ответственности в виде штрафа, но и более серьёзным последствиям.

Кому могут отказать в гражданстве узнайте из видео, представленном ниже.

Мечты о получении российского гражданства станут недосягаемыми, так как лицо, нарушившее миграционное законодательство, может попасть под депортацию с запретом последующего возвращения. Возможность такого развития событий не исключается и в случае использования подложных справок, подтверждающих несуществующий доход.

Иностранцы вправе работать в России и платить налог, но с некоторыми нюансами и ограничениями. У резидентов с ВНЖ, чей правовой статус практически идентичен гражданам страны, также имеются некоторые особенности при налогообложении доходов. Эти нормы озвучены в Налоговом кодексе и ряде других законов. Нарушение правил приводит к серьёзным штрафам.

- Особенности трудоустройства иностранцев с ВНЖ

- Взносы и налоги на сотрудника с ВНЖ

- НДФЛ

- Взнос в ФСС

- Взнос в ПФР

- Взнос в ФФОМС и на страховку от несчастных случаев

- Гражданско-правовой и трудовой договор — есть ли разница в налогах?

- Высококвалифицированные специалисты

- Иностранцы с патентом на работу

- Порядок уплаты налогов и взносов лиц с ВНЖ

- Возможен ли возврат части НДФЛ для лиц с ВНЖ?

- Как платить меньше?

- Что будет, если не платить налоги?

Особенности трудоустройства иностранцев с ВНЖ

В России иностранные граждане с видом на жительство вправе работать без оформления разрешения или специального трудового патента. Они также не привязаны к срокам контракта и могут работать неограниченный период времени. ВНЖ с недавнего времени носит бессрочный формат.

Особенности работы иностранцев в РФ:

- необходимо предоставлять ВНЖ при оформлении;

- ставка налога на доходы отличается в зависимости от наличия статуса налогового резидента или его отсутствия;

- на сотрудника оформляется российская трудовая книжка и карточка учёта;

- ИНН — обязательный для получения и предоставления работодателю документ, свидетельствующий о статусе налогового резидента (до или после оформления на работу);

- компания обязана в течение трёх дней информировать ГУВМ МВД о приёме иностранца.

Если работодатель является принимающей стороной, он обязан уведомить ГУВМ МВД о прибытии иностранного сотрудника.

С иностранцем оформляется обычный трудовой контракт, как и с российским гражданином. По взаимной договорённости соглашение носит срочный / бессрочный характер.

Отдельный случай с иностранцами — высококвалифицированными специалистами (ВКС). Иногда их ВНЖ ограничивается сроками контракта.

Взносы и налоги на сотрудника с ВНЖ

Иностранец обязан платить налоги и сборы, как любой штатный сотрудник. Владелец вида на жительство является налоговым резидентом, если он не покидал РФ в течение 183 дней подряд. Тогда его ставка по НДФЛ не отличается от налогообложения граждан России.

Если имел место выезд из страны и постоянное нахождение сократилось, иностранец переходит в статус нерезидента. Ставка по налогам на доходы повышается. Данные определения зафиксированы в Налоговом кодексе РФ, а также законе о валютном регулировании.

Ниже прописаны ставки по налогообложению резидентов и нерезидентов российского государства. Также указаны прочие взносы, уплачиваемые работодателем в различные государственные организации от лица сотрудника.

Россияне и иностранцы с ВНЖ платят налог на доходы в 13 %. Зарубежные гости без ВНЖ (срок пребывания у них ограничен визой или РВП) платят повышенный налог в 30 %.

Особенности уплаты НДФЛ:

- Налоговым агентом выступает работодатель. Иностранец получает зарплату на карту / на руки уже с вычетом НДФЛ.

- Подавать налоговую декларацию иностранцу с ВНЖ в налоговый орган не нужно. Кроме случаев оформления налогового вычета или получения дополнительного дохода.

В 2021 году иностранцы, получившие иную прибыль (не обозначенную трудовым договором), обязаны подать декларацию до конца апреля. Налог оплачивается до 15 июля 2021 года. Такое правило относится к оплате налога с продажи имущества, получении дохода от сдачи недвижимости в аренду и т. п.

Взнос в ФСС

Иностранцы с ВНЖ платят взносы в соцфонды в том же порядке, что и российские работники. Зарубежные сотрудники вправе претендовать на все виды пособий, в том числе по беременности и родам. Взносы начисляются с оплаты труда.

ВКС с временными контрактами освобождены от выплат на соцстрахование (кроме взносов на случай травматизма).

Платежи взимаются только с работающих лиц. Получающие другой доход на территории РФ взносы в соцфонды не платят.

Тариф страхового взноса установлен в размере:

- 2,9 % для лиц с ВНЖ;

- если статуса резидента нет, то платится взнос в 1,8 %.

У иностранцев есть право на получение пособия по временной нетрудоспособности при условии уплаты за них взносов в ФСС за период не менее полугода.

Взнос в ПФР

На ОПС иностранцы с ВНЖ отдают в 2021 году 22 % от дохода, если они старше 1966 года рождения. Работники младшего возраста оплачивают социальную и накопительную часть пенсии: на страховую идёт 16 %, на накопительную — 6 % от зарплаты.

Такие же правила действуют для иностранцев из стран ЕАЭС (граждан Белоруссии, Армении и т. д.). Имеются ввиду граждане государств, находящихся в международных договорных отношениях с РФ.

За сотрудников ВКС работодатель деньги на счета в ПФР не перечисляет. Взносы с доходов иностранцев без ВНЖ платятся только на страховую часть пенсии.

Взнос в ФФОМС и на страховку от несчастных случаев

Взносы на обязательное медстрахование взимаются по ставке 5,1 % с выплат иностранцам с ВНЖ. Взносы на этот вид страхования не платят ВКС и лица без ВНЖ. Налоговые резиденты оплачивают платежи за страховку на случай внезапного травматизма так же, как и российские граждане.

Гражданско-правовой и трудовой договор — есть ли разница в налогах?

Для обозначения ставки НДФЛ нет разницы работает ли владелец ВНЖ по гражданскому договору о предоставлении услуг или числится в штате компании. Платятся те же 13 % и 30 %, указанные выше для разных категорий проживающих в стране зарубежных гостей.

Однако есть особые группы работающих иностранцев. Для них установлены более низкие требования по налогообложению не зависимо от наличия или отсутствия вида на жительство.

Высококвалифицированные специалисты

ВКС считаются иностранцы с зарплатой от 83,5–167 тысяч рублей и работающие в важных отраслях российской экономики. Обычно это специалисты с большим опытом, делающие карьеру в научной сфере, IT-технологий или отрасли здравоохранения.

ВНЖ им оформляют на срок контракта. ВКС разрешено платить 13 % НДФЛ и не делать большую часть страховых взносов. Правило действует даже для специалистов без ВНЖ.

Иностранцы с патентом на работу

В похожем привилегированном статусе находятся иностранные сотрудники с трудовым патентом. Вне зависимости от того являются они налоговыми резидентами или нет, платить им позволено 13 %.

За период действия патента иностранец платит в 2021 году фиксированную авансовую плату с поправкой на региональные коэффициенты. Взносы на соцстрахование на случай потери трудоспособности / в связи с материнством начисляются по тарифу 1,8 %.

На ОМС взносы с работающих по патенту не берутся, а на страховку от несчастных случаев оформляются по стандартным тарифам для россиян.

Порядок уплаты налогов и взносов лиц с ВНЖ

В большинстве случаев налоговым агентом при уплате налогов является работодатель иностранного гражданина. Оплатой взносов в фонды также занимается компания, а не сам владелец ВНЖ.

Если у иностранца статус ИП / самозанятого, бухгалтерией он занимается сам или при помощи нанятого специалиста. В этом случае он платит налоги в зависимости от выбранного режима налогообложения. Такой же принцип отчётности при наличии у иностранца OOO или АО.

Возможен ли возврат части НДФЛ для лиц с ВНЖ?

Иностранцы с бессрочным ВНЖ и статусом налогового резидента вправе получать налоговые вычет. Возврату подлежит часть денег за обучение, лечение, оформление долгосрочной страховки жизни или при покупке / продаже недвижимости.

Процедура для оформления вычета заключается в подаче декларации о доходах и заявления на вычет через сайт ФНС (предварительно получив доступ в личный кабинет налогоплательщика) или работодателя.

В период пандемии коронавируса самый удобный способ — дистанционный. Следить за уведомлениями налоговой о рассмотрении документов на вычет можно через личный кабинет, где отражается вся информация.

На вычет не способны претендовать лица, проживающие в РФ менее 183 дней в году, ВКС или владельцы трудового патента.

Как платить меньше?

Иностранцам разрешено оформлять статус самозанятого лица, и платить не 13 %, а 4–6 % c получаемого заработка. Налог платится каждый месяц. Ставка зависит от направления реализации товаров / оказания услуг: населению или юрлицам.

Но режим самозанятости возможен только для тех, кто сам производит товары и оказывает услуги (без найма сотрудников). Есть также требования к размеру дохода (не более 2,4 млн рублей в год). Если иностранец зарабатывает больше или имеет в штате сотрудников, требуется оформлять ИП или юрлицо.

Для обозначения себя самозанятыми люди с ВНЖ обращаются в налоговую по месту регистрации или, если есть электронная цифровая подпись, на портал Мой налог: iknpd.nalog.ru.

Что будет, если не платить налоги?

Иностранцы обязаны платить налог на территории России. Если этого не делать, будут взиматься административные штрафы.

При занижении налоговой базы также включаются санкции. Сумма штрафа при попытке занизить НДФЛ составляет 20 % от неуплаченной суммы или 40 %, если налоговикам удастся доказать наличие умысла.

Ответственность наступает и при уплате неполной суммы налога. В особых случаях (при крупной недоплате от 600 тысяч рублей для ИП) административный проступок переквалифицируют в уголовное дело.

Иностранцам, работающим в штате компании беспокоиться не стоит. Работодатель заинтересован в соблюдении законодательства. Он несёт ответственность за подачу отчётности и перечисление налогов и сборов. В случае допущенных нарушений штрафы обращают на организацию.

Однако, если иностранец ИП или самозанятое лицо, то внесением налогов и сборов он занимается самостоятельно. За неподачу налоговой отчётности или неуплату он привлекается к административной или уголовной ответственности.

Иностранцы с ВНЖ вправе легально работать на территории России, платить НДФЛ или налог на профессиональные доходы, оформлять налоговые вычеты и становится самозанятыми лицами.

В большинстве случаев они уравнены в своих правах с гражданами РФ.

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Прием На Работу Украинца С Видом На Жительство В 2021 Году Ндфл». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Далеко не все работодатели знают о том, как на самом должна осуществляться выплата зарплаты иностранному работнику в соответствии с законодательством, многие до сих пор спрашивают, законна ли выплата заработной платы иностранным гражданам наличными или все-таки нужно делать перечисление зарплаты иностранному гражданину на карту. Из нашей статьи вы раз и навсегда узнаете ответ на этот вопрос.

Также важным моментом является ознакомление с должностной инструкцией и обязанностями, ведь именно ими сотрудник будет руководствоваться в процессе трудовой деятельности.

После оформления трудовой договор нужно зарегистрировать в специальном журнале, затем составить приказ о приеме мигранта на работу. Применяется стандартная форма Т-1. Если новых сотрудников несколько, можно использовать форму Т-1а.

Получение разрешения на работу украинцам в России в 2021 году

Таким образом, наниматель, принимающий на работу гражданина Украины, проживавшего на территории Донецкой и Луганской областей, не платит госпошлину и оформляет специальное разрешение в более короткие сроки.

Чтобы оформить РВП для иностранных граждан, нужно подготовить документы и написать заявление. После этого дело будет рассмотрено и вынесено соответственное решение. В целом процедура выдачи разрешения на временное проживание осуществляется по следующей схеме:

- въезд на территорию России;

- постановка на миграционный учет;

- сбор и подача документов на РВП;

- фотографирование и прохождение процедуры дактилоскопии;

- получение РВП и регистрация по месту жительства;

- постановка на учет в налоговой инспекции и получение ИНН;

- ежегодное подтверждение места проживания иностранных граждан.

Если мужчина найдет работу в другом регионе, например, в Санкт-Петербурге, то его НДФЛ станет другим: 1200*1,813*1,83858, итого 4000 рублей.

После начала военного конфликта с Украиной, многие жители этой страны переехали жить в Россию. Здесь им необходимо легализоваться и устроиться на работу.

Налог на доходы работников-иностранцев, не являющихся налоговыми резидентами РФ (то есть фактически находящихся в России менее 183 календарных дней в течение 12-ти следующих подряд месяцев) исчисляется по ставке 30% (п. 2 ст. 207, п. 3 ст. 224 НК РФ).

В течение 5 дней работодатель или кадровик обязаны заполнить трудовую книжку. В ней нужно указать порядковый номер записи, место работы и должность сотрудника, дату приема на работу и реквизиты приказа.

Если у вас трудятся иностранные сотрудники, вы обязаны начислять и уплачивать с их выплат страховые взносы. Порядок уплаты взносов зависит от статуса иностранца и от страны, откуда он прибыл. С 2021 года произошли серьезные изменения в ставках взносов на иностранных работников. О том, что изменилось, читайте в статье журнала «Упрощенка».

Вне зависимости от того, лицо из какой категории будет трудоустроено к российскому нанимателю, на последнего возлагается обязанность по обязательному уведомлению компетентных органов о приёме на работу иностранца или увольнении его.

В каком порядке оформляется ВНЖ

Временно пребывающий иностранный гражданин – это лицо, прибывшее в Россию на основании визы или в порядке, не требующем ее получения, и получившее миграционную карту, но не имеющее вида на жительство или разрешения на временное проживание (ст. 2 Закона № 115-ФЗ).

Это означает, если срок действия любого из вышеуказанных документов истекает в период с 15 марта 2020 года до 15 июня, то документ автоматически будет действовать до 15 июня 2021 года.

Подробнее о ставках НДФЛ, применяемых в 2021 году, читайте . В 2021 году величина страховых взносов, исчисленных с доходов иностранных сотрудников, зависит от миграционного статуса иностранца, а также от лимитов предельной базы по взносам.

Следующий этап – оформление мигранта в штат. При этом сам работник подписывает коллективный договор, документы о соблюдении правил безопасности, документы о пожарном инструктаже, правила трудовой дисциплины и распорядка.

Ип гражданин украины вид на жительство ндфл

На стадии получения ВНЖ они могут оформиться на основании трудового договора. Если же оформлено только РВП, то придётся ждать выделения квоты.

Сложность легализации гражданина Украины зависит от его статуса:

- Временно пребывающие в стране — люди, у которых на руках есть миграционная карта, выданная на границе. Она дает право находиться в России 90 дней из каждых 180. Обычно по ней работают неофициально, причем сотрудникам приходится трудиться вахтовым методом и периодически покидать страну на 3 мес. Исключением станет вариант с приобретением патента на работу: после оформления и периодического продления вы останетесь на территории законно.

- Лица, временно проживающие в стране, имеют на руках РВП. На его основании они трудятся в определенном регионе; покупать дополнительные документы не приходится. Обычно разрешение выдается на 3 года, хотя срок может сокращаться в зависимости от ситуации.

- У постоянно пребывающих в России мигрантов есть вид на жительство. Документ, выдаваемый на 5 лет, позволяет гражданам Украины работать и в других регионах (потребуется уведомить соответствующие службы о переезде).

Часть 1 статьи 15.25 КОАП предусматривает административную ответственность за осуществление валютных операций, расчеты по которым произведены, минуя счета в банках.

Сложность легализации гражданина Украины зависит от его статуса:

- Временно пребывающие в стране — люди, у которых на руках есть миграционная карта, выданная на границе. Она дает право находиться в России 90 дней из каждых 180. Обычно по ней работают неофициально, причем сотрудникам приходится трудиться вахтовым методом и периодически покидать страну на 3 мес. Исключением станет вариант с приобретением патента на работу: после оформления и периодического продления вы останетесь на территории законно.

- Лица, временно проживающие в стране, имеют на руках РВП. На его основании они трудятся в определенном регионе; покупать дополнительные документы не приходится. Обычно разрешение выдается на 3 года, хотя срок может сокращаться в зависимости от ситуации.

- У постоянно пребывающих в России мигрантов есть вид на жительство. Документ, выдаваемый на 5 лет, позволяет гражданам Украины работать и в других регионах (потребуется уведомить соответствующие службы о переезде).

Часть 1 статьи 15.25 КОАП предусматривает административную ответственность за осуществление валютных операций, расчеты по которым произведены, минуя счета в банках.

То есть статус налогового резидента получает любой человек, который живет в стране 183 и больше дней в течение года. Это происходит автоматически и не связано с:

- определенным гражданством;

- наличием права на постоянное или временное проживание;

- документами о предоставлении убежища;

- участием в специальной программе.

Прием на работу гражданина Украины (пошаговая инструкция) в 2020 году

В целом, процедура трудоустройства таких лиц не будет отличаться от приема на работу россиян по трудовому договору, за исключением нескольких дополнительных изменений и особенностей.

Сумма, которую нужно переводить каждый месяц, складывается из трех множителей: основной ставки, коэффициента-дефлятора и коэффициента в регионе.

Исключением являются граждане стран, с которыми есть договоры: например, белорусам и казахам нет необходимости получать РВП перед подачей документов на ВНЖ.

Если вид на жительство систематически не продлевается, иностранец утрачивает право находиться на территории РФ и может быть выдворен за ее пределы в принудительном порядке.

Ежемесячно патент следует продлевать, иначе он потеряет силу. Срок действия — 1 год, переоформить его разрешается 1 раз.

Также иностранным гражданам будет разрешен выезд из РФ на родину без транзитного проезда через другие государства по удостоверяющим личность документам, сроки действия которых истекли в период с 14 марта 2020 года по 15 июня 2021 года.

После окончания всех формальностей, заключается договор найма. При этом обязательно вносить в трудовой договор информацию из ВНЖ и РВП, чтобы исключить любые несоответствия. Договор найма всегда составляется на русском языке, в нем не должно быть ошибок и неточностей, так как это приведет к признанию документа недействительным. В документ вносится дата выдачи РВП и срок его действия.

Прежде чем приехать, украинцы ищут вакансии через Интернет. На этом этапе становится понятно, что пути трудоустройства 2:

- легальный;

- нелегальный.

Причины, по которым мигрант выбирает незаконную трудовую деятельность, просты: он не может или не хочет оформить бумаги. Начальству же вариант выгоден тем, что платить сотруднику придется меньше, а соблюдать ТК в его отношении не нужно. Правда, если факт нелегальной работы станет известен во время очередной проверки, наниматель заплатит штраф. Что касается гражданина Украины, который трудился незаконно, его ждет следующее:

- если он работал в регионах, то ему грозит штраф 2—5 тыс. руб. и депортация из России с запретом въезда на 5 лет;

- для тех, кто трудился в Москве и области либо в Санкт-Петербурге и области, сумма увеличится до 5—7 тыс. руб. с обязательной депортацией и запретом въезда на 5 лет.

Согласно действующему законодательству, иностранный гражданин, который пересек границу Российской Федерации с целью трудоустройства, обязан получить патент не позднее чем через тридцать дней начиная с первого дня его нахождения данной территории.

В течение трех дней работодатель обязан подать письменное уведомление о приеме мигранта на работу в территориальное подразделение УВМ МВД. Отсчет срока начинается со дня, следующего за датой подписания договора.

Его действие распространяется и на россиян. Итак, что нужно для работы в Москве с ВНЖ по Московской области? Алгоритм действий прост: 1. Находите работу.2.

Каждый должен знать свои права, на территории нашей страны много иностранцев, пересекшие границу в безвизовом режиме, в поисках более опаиваемого места работы. По закону, данные граждане обязаны получить патент на работу, денежные средства переводится в счет уплаты налога.

Отказать в трудоустройстве украинцу только из-за его государственной принадлежности, или, наоборот, изъявить желание брать на работу только этих граждан, ни один российский предприниматель не имеет права.

Можно было бы рассчитывать на введение единых алгоритмов, по которым бы рассчитывались все сборы. Но пока этого не произошло.

Субъектами налогообложения являются лица, которые имеют самостоятельный источник дохода. Предметом налогообложения являются материальные и нематериальные блага, стоимость которых можно оценить в денежном эквиваленте.

Зарплата в любом случе на террритории РФ должна выплачиваться в рублях, поэтому валюного контроля не предвидится. Страховые взносы на травматизм — да платятся на основании ст. 5 Закона N 125-ФЗ. Там исключений для иностранных граждан не предусмотрено.

Также от присвоения вида на жительство освобождаются официальные представители компаний, занимающихся поставкой оборудования и иных товаров в России и прибывших сюда для урегулирования рабочих вопросов.

Особенности приема на работу и постановки на учет гражданина Украины в России

Начиная с 1 января, все отчётности будут составляться согласно новым правилам. Предполагается, что передавать информацию предприятия будут каждый квартал. Но при заполнении бумаг требуется сделать разбивку по месяцам. Уже из-за этого многие сомневаются в том, что процедуру упростят.

Чтобы устроиться по патенту, гражданин Украины должен соблюдать инструкцию:

- При въезде на территорию России необходимо указать в миграционной карте, что вы собираетесь работать (графа «Цель визита»). Если выбрать другой вариант, получить патент не удастся: придется покидать государство, снова пересекать границу и заполнять бумагу правильно.

- В течение 7 дней украинец должен обязательно встать на миграционный учет. Этот срок меньше, чем у приезжих из Таджикистана (15 дней), Армении, Казахстана или Киргизии (30 дней), Беларуси (90 дней). Процедурами по оформлению занимается принимающая сторона: гражданин РФ, к которому вы приехали, пригласившая организация, администрация гостиницы. От вас потребуются паспорт с нотариально заверенным переводом и миграционная карта.

- В течение 30 дней от даты въезда подавайте документы на оформление патента. Он даст право трудиться в регионе, где вы его получили. Если у вас есть патент на работу в СПб, устроиться в области не удастся. По каким документам граждане Украины могут получить патент и работать в России? Кроме паспорта с нотариально заверенным переводом, миграционной карты и уведомления о постановке на учет, потребуются заявление, медицинские справки об отсутствии опасных заболеваний и сертификат, подтверждающий владение русским языком. Также необходимы 2 фото на документы, полис ДМС и авансовый платеж (на начало 2020 г. он составляет 3,5 тыс. руб.).

Как принять на работу гражданина Украины с ВНЖ в 2021 году

После окончания всех формальностей, заключается договор найма. При этом обязательно вносить в трудовой договор информацию из ВНЖ и РВП, чтобы исключить любые несоответствия. Договор найма всегда составляется на русском языке, в нем не должно быть ошибок и неточностей, так как это приведет к признанию документа недействительным. В документ вносится дата выдачи РВП и срок его действия.

Граждане Украины теперь не могут пребывать на территории России более 90 суток на протяжении полугода. Для более длительного пребывания, нужно получить разрешение на временное жительство или подавать документы на ВНЖ. Подать документы на вид на жительство можно не сразу, только после того, как украинец проживет законно в России определенный срок времени. А спустя еще 5 лет можно рассчитывать на получение гражданства.

Налогообложение гражданина украины с видом на жительство в 2021 году

N 03-04-06-01/176 Пунктом 2 ст. 207 Кодекса установлено, что налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Так, Законом N 115-ФЗ установлены следующие категории законно находящихся в РФ иностранных граждан в зависимости от их правового положения в Российской Федерации: временно пребывающие, временно проживающие и постоянно проживающие. В соответствии со ст. 2 Закона N 115-ФЗ: — временно проживающий в Российской Федерации иностранный гражданин — лицо, получившее разрешение на временное проживание; — постоянно проживающий в Российской Федерации иностранный гражданин — лицо, получившее вид на жительство.

Налогообложение гражданину украину с внж в 2021 году

Платежи для иностранцев с патентом Чтобы трудоустроиться а территории Российской федерации иностранец, который приехал без визы, должен оформить патент для работы.. За период действия патента мигрант уплачивает фиксированные авансовые платежи по НДФЛ. Их размер для каждого региона различный, к примеру, для Московской области ежемесячная сумма платежа на 2021 год составляла порядка 4634 рубля.

- Обязательное пенсионное, при чем независимо по какому договору они работают, в том числе и ИП

- ОСС по нетрудоспособности и материнству при трудоустройстве по трудовому договору либо гражданско-правового характера, но не для индивидуальных предпринимателей

- ОМС вне зависимости от вида договора, в том числе и предприниматель, но не иностранцы с высокой квалификацией

- ОСС по травматизму при осуществлении работы по трудовому либо ГПХ договору.

Как принять на работу иностранца с ВНЖ в 2021 году

- сотрудники представительств, посольств;

- составы дипломатической миссии;

- работники организаций международного уровня;

- аккредитованные в 2021 на работу в Российской Федерации журналисты;

- граждане зарубежных стран, получающие среднее или высшее учреждение в РФ (кстати, они могут в свободное время работать);

- участники Государственной программы переселения соотечественников, проживающих за границей;

- преподавательский и научный состав, устраивающийся на работу в России;

- официальные представители производимой за границей продукции, поставщики (в случае необходимости установки, наладки оборудования, обслуживания товара по гарантии).

Вид на жительство обязателен для тех иностранных граждан, которые планируют непрерывно и продолжительно проживать в России. Такие документы подтверждают право человека на жизнь внутри страны, получение свобод, гарантий, льгот, беспрепятственное пересечение Государственной границы. Вид на жительство в 2021, выдаваемый ГУВМ (ФМС), у апатридов является еще и документом, удостоверяющим личность.

Налогообложение гражданину украину с внж в 2021 году

Вернуться назад на Вид на жительство 2021Основным документом, который позволяет находиться в законном статусе на российской территории, является вид на жительство. Более того, он представляет собой заключительный этап на пути к гражданству. Получение ВНЖ – процедура непростая, наполненная различными формальностями.

Особый спрос на него сегодня возник среди украинцев, которые, спасаясь от ситуации, сложившейся в их стране, массово пересекают российскую границу. Потому нелишним будет рассмотреть вопрос, на каких условиях украинцам возможно получить ВНЖ в России в 2021 году. Рассматриваемый документ представляет собой удостоверение личности, которое выдается иностранцам или лицам, не имеющим какого-либо гражданства вообще, сроком на 5 лет.

Подавать заявление, однако, следует не позднее 6 месяцев до того момента, как закончится период действия РВП. По этому вопросу следует обращаться в местное отделение миграционной службы. На рассмотрение заявления может уйти от 2 до 6 месяцев.

Для размещения ходатайства документы для ВНЖ в России для украинцев необходимо подготовить в таком комплекте:1. Паспорт и его копия с переводом, нотариально заверенным. 2. Миграционная карта. 3. Справки о доходах за прошлые три месяца.

Описание пошаговой инструкции приема на работу граждан Украины в 2021 году

Компетентным органов является ОВМ (бывший ОФМС) по месту нахождения работодателя. Уведомить нужно письменно, в течение 3-ёх дней после приёма или увольнения. Образец уведомления УФМС о приеме на работу иностранного гражданина можно скачать здесь.

Если украинец не имеет в России ни разрешения на временное проживание, ни вида на жительство, а находится в стране по миграционной карте, то для официального трудоустройства ему необходимо оформить патент.

Вид на жительство для граждан Украины в 2021 году

Из всех легальных статусов, выдаваемых Россией мигрантам, ВНЖ – самый приятный. По нему можно находиться в РФ десятки лет или двигаться дальше – на гражданство. Вид на жительство для граждан Украины оформляется на тех же условиях, что и для остальных мигрантов. Об особенностях процедуры рассказываем дальше в материале.

Если украинец, например, признан носителем русского языка, беженцем, то ему открыта дорога для упрощенной подачи. Упрощенная она потому, что заявление рассматривают не полгода, а быстрее: от 15 дней до 3 месяцев. Кроме того, по некоторым основаниям можно миновать стадию РВП и сразу идти на статус постоянно проживающего.

Ндфл с гражданина украины 2021 с видом на жительство

Прием на работу иностранных граждан с видом на жительство в 2021 году давно был окончательно урегулирован. Но работодатели зачастую все еще стараются оформить какие-либо дополнительные документы, чтобы принять иностранца, при этом перестраховаться от вопросов со стороны ГУВМ (УФМС). Какие права есть у самого принимаемого на должность гражданина и что должен делать будущий работодатель?

Эти лица, как и россияне, обязаны своевременно выплачить все установленные налоги.

Шансов получить вид на жительство нет у тех, кто болен опасными заболеваниями, и кто имеет непогашенную судимость. Для некоторых категорий иностранцев была разработана упрощенная процедура получения постоянного статуса.

Какая ставка ндфл на гражданина украины имеющего вид жительство

Работодатель обязан делать стандартные перечисления по установленному тарифу компании. Кстати, для того чтобы оформить безвизового иностранца внутренним совместителем по другой специальности, ему также потребуется РнР по этой специальности.

Пунктом 2 ст. 207 Кодекса установлено, что налоговыми резидентами признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев. Если на дату выплаты дохода работник будет признан налоговым резидентом Российской Федерации, его доходы от источников в Российской Федерации подлежат налогообложению по ставке 13 процентов.

Нюансы трудоустройства иностранца с видом на жительство в РФ

Не меньшее внимание следует уделить и такому аспекту, как увольнение мигрантов-резидентов. Поскольку оформление на работу с видом на жительство в России сопровождается уведомлением миграционной службы, поставить ведомство в известность придется и тогда, когда трудовые отношения с работником будут расторгнуты. При этом статус мигранта (владелец РВП, ВНЖ, разрешения на работу, статуса ВКС, беженца и т. д.) значения не имеет.

В тоже время работодатель обязуется производить все предусмотренные выплаты в Пенсионный и страховые фонды, в налоговые органы. Иными словами, официальное трудоустройство обеспечивает сотруднику все гарантии и права, регламентированные законом.

Сотрудник с видом на жительство налоги 2021

Страховые взносы с зарплаты Кроме НДФЛ, с заработной платы работодатель обязан начислить и выплатить страховые взносы в ФСС, ПФ и ФФОМС. То есть налоги с зарплаты включают в себя: НДФЛ и взносы в государственные фонды.

Заместитель директора Департамента налоговой и таможенно-тарифной политики С.В.РАЗГУЛИН Рекомендация экспертаЕсли ваш работник фактически находится не менее 183 календарных дней в течение 12 месяцев подряд в РФ, то он считается постоянно проживающим в РФ, с него будет браться 13% НДФД и он имеет право на налоговый вычет на ребенка, т.к. он предоставляется не только российским гражданам, но и иностранцам, а также лицам без гражданства, если они постоянно проживают на территории России. Постоянным считается проживание на территории Российской Федерации не менее 183 дней и 12 месяцев подряд (п.

2 ст. 207 НК РФ). Оно подтверждается видом на жительство (абз. 12 п. 1 ст. 2 Федерального закона от 25 июля 2021 г. № 115-ФЗ).

Юрист профи

8. Если вам нужно уволить иностранного гражданина, издайте соответствующий приказ и ознакомьте с ним иностранца под роспись. Обязательно укажите в трудовой книжке о прекращении трудовых отношений. Иностранец расписывается в карточке работника (Т2), подтверждая возврат трудовой книжки.

Если въезд иностранца на территорию РФ подтверждается визой, то он приехал из страны с визовым режимом. Срок его пребывания равняется сроку действия визы. В случае если у иностранца на руках миграционная карта, то для въезда к нам виза ему не требуется. В этом случае срок его пребывания по общему правилу составляет не более 90 дней. По окончании этих сроков иностранцы обязаны покинуть страну, если сроки не продлены в установленном ст. 5 Федерального закона от 25.07.2021 № 115-ФЗ порядке.

Налогообложение граждан с видом на жительство в рф 2021 году

Вид на жительство налоги по зарплате 2021 Какой порядок налогообложения иностранных граждан Обязательное перечисление взносов в ФСС РФ предусмотрено для иностранцев, которые подписали с работодателем трудовой договор. Данная норма распространяется и на начисление страховых взносов в фонд по несчастным случаям.Обязательно следует учитывать нормы действующих международных соглашений, что в значительной мере может повлиять на порядок начисления и оплаты налогов.

Как удерживается ндфл с иностранных работников в 2021 году В остальном – процедура трудоустройства данных граждан аналогична приеме на работу российских граждан, в том числе, и в вопросе перечня необходимых документов.

Прием на работу гражданина Украины в 2021 году

Оформить сам патент может любой въехавший в Россию на законных основаниях украинец, при условии предоставления в миграционную службу следующего пакета документов в течение первого месяца после въезда на территорию страны:

Наиболее либеральным является действующее российское законодательство относительно трудоустройства граждан Украины, имеющих вид на жительство, оформленный в надлежащем порядке. В данном случае российские законодательные нормативы делают процесс принятия таковых лиц на работу максимально простым как для самого сотрудника, так и для потенциального работодателя. В целом, процедура трудоустройства таких лиц не будет отличаться от приема на работу россиян по трудовому договору, за исключением нескольких дополнительных изменений и особенностей. В частности, к таковым особенностям и отличиям можно отнести следующие характерные стороны трудоустройства:

Вид на Жительство в России для Граждан Украины Налогообложение

Вопрос, резидент или нерезидент иностранец с видом на жительство, волнует большое количество людей, иммигрировавших в Россию. Также этим интересуются и работодатели, ведь от этого зависит ставка налогообложения дохода мигранта, получившего рабочее место. Далее в статье подробно описано: в чем разница между понятиями, что необходимо иностранному гражданину для того, чтобы получить статус, и как ВНЖ влияет на это.

Налоговым резидентом РФ является физическое лицо, которое на дату получения дохода находится на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев (п. 2 ст. 207 НК РФ, Письма Минфина от 01. 09. 2021 N 03-04-05/51258, от 26. 04. 2021 N 03-04-06/6-123). Фактическое время пребывания на территории РФ таких россиян, а также ваших работников-иностранцев подтвердят, например, копия загранпаспорта работника с отметками о пересечении границы, миграционная карта, табель учета рабочего времени, приказы о направлении в командировку, квитанции о проживании в гостинице, проездные билеты и другие документы, подтверждающие нахождение работника в России (Письма ФНС от 06. 09. 2021 N ОА-3-17/4086, Минфина от 13. 01. 2021 N 03-04-05/69536, от 28. 06. 2021 N 03-04-06/6-183). Трудовой договор с иностранным гражданином должен содержать все необходимые сведения и обязательные условия, предусмотренные ст.

Как получить вид на жительство в России гражданину Украины в 2021 году

- зарегистрироваться по месту проживания или пребывания на протяжении 7 дней после выдачи ему документа;

- если иностранец переезжает по другому адресу или в другой регион, на протяжении этого же периода он оформляет новую регистрацию или подает уведомление в ГУВМ МВД по месту пребывания сроком на 90 дней;

- через год переселенец обращается в ФМС (или ОВМ ОМВД), чтобы подтвердить проживание и трудоустройство на территории РФ;

- пролонгировать вид за 2 месяца до его окончания в ГУВМ МВД;

- при желании за год до окончания вида обратиться в управление за получением гражданства.

Для переселенцев из ДНР и ЛНР не предусмотрена упрощенная схема получения вида на жительства или гражданства. Однако они могут подать заявку на РВП, а после и на вид, не по внутреннему украинскому паспорту, а по паспорту, выданному в ДНР или ЛНР. Эти документы признаются в РФ.

Кроме того, для выходцев из Донбасса действует скидка 50% на сдачу экзамена по русскому языку и законодательству РФ во всех учебных центрах, имеющих лицензию.

Ваш компас в мире финансов

Правовая и информационная поддержка для граждан России и Украины

- Бесплатная правовая

- Оказание юридической помощи гражданам

- консультация 8 800 350-23-69 доб. 504 (звонок бесплатный)

Вид на жительство в россии для граждан украины налогообложение

Очевидно, что ставка зависит от длительности проживания иностранца в РФ, то есть является ли он резидентом или нет. Нерезиденты платят НДФЛ по 30-процентной ставке, если срок их проживания в РФ составил меньше 183 дней.

- НДФЛ

- Страховые взносы с зарплаты

- Видео: как платить налоги за иностранцев

- Имущественный налог

- Транспортный налог

- Видео: об оплате имущественного налога иностранцами

- 30 % — для нерезидентов;

- 13 % — с доходов ВКС;

- 13 % — с доходов, полученных участниками Госпрограммы по переселению;

- 13 % — для иностранцев-резидентов.

К примеру, если сотрудник приехал в РФ в июле, то этот срок закончится в июне следующего года. Именно от этого статуса зависит применяемая ставка, а значит и размер НДФЛ — налога на доходы с физических лиц.

НДФЛ с зарплаты НДФЛ — один из главных источников пополнения бюджета страны, его платят все физические лица, получивших доход в РФ. В налогообложении иностранцев есть много нюансов, которые зависят от их миграционного статуса и продолжительности проживания в РФ, а также ряда факторов

- Работник является ВКС или беженцем;

- Мигрант прибыл в безвизовом порядке;

- Иностранец является гражданином одной из стран Евразийского союза.

Обязанность по начислению, удержанию из заработной платы и перечислению налога на доходы иностранных граждан (НДФЛ) в бюджет является обязанностью работодателя, который в этом случае выступает налоговым агентом.

- Кст — кадастровая стоимость земли (можно узнать на сайте Росреестра — rosreestr.ru/wps/portal/);

- Д — размер доли;

- Ст — региональная налоговая ставка (точную цифру по своему региону можно посмотреть по ссылке: nalog.ru/rn77/service/tax/);

- Кв — коэффициент владения (используется только, если владение участком осуществлялось на протяжении неполного года, нежен для корректировки налога).

Начислением земельного и имущественного налогов занимается ФНС, после чего собственник получает уведомление о необходимости уплаты налога с указанием его суммы.

По прошествии семи дней пребывания на российской территории Украинцы должны стать на миграционный учет, который позволит им не покидать данную территорию в течение 90 дней. С января 2017 года произошли изменения в законодательстве, теперь, чтобы получить вид на жительство гражданам Украины, нужно предоставить сертификат о знании русского языка, российской культуры и истории.

- НДФЛ

- Страховые взносы с зарплаты

- Видео: как платить налоги за иностранцев

- Имущественный налог

- Транспортный налог

- Видео: об оплате имущественного налога иностранцами

В России налогообложение иностранцев регламентируется Налоговым кодексом РФ и действующими международными договоренностями. Эти лица, как и россияне, обязаны своевременно выплачить все установленные налоги.

- Страховые взносы и НДФЛ с оплаты труда иностранных работников

- Налоги с сотрудника видом на жительство в россии

- Иностранные работники, в т

- Вид на жительство не подтверждает статус налогового резидента РФ

- Вид на жительство не подтверждает статус налогового резидента РФ

- Какой порядок налогообложения иностранных граждан

- Вид на жительство и налогообложение доходов

- Как в РФ трудоустроиться иностранцу с видом на жительство

Страховые взносы и НДФЛ с оплаты труда иностранных работников 3. Гражданин Украины с видом на жительство в России налоги, Гражданство? Каковы особенности начисления страховых взносов и исчисления НДФЛ с заработной платы иностранцев, имеющих статус беженца в РФ.

При этом период нахождения физического лица в РФ не прерывается на периоды его выезда за пределы страны для краткосрочного (менее шести месяцев) лечения или обучения. Дни нахождения за пределами РФ при подсчете 183 дней независимо от цели выезда не учитываются, за исключением случаев, прямо предусмотренных НК РФ (письма Минфина России от 19.03.2012 N 03-04-05/6-318, от 20.12.2011 N 03-04-06/6-350, от 26.05.2011 N 03-04-06/6-123, УФНС России по г.

- те, кто находится в России, но не имеет разрешения и вида на жительство;

- с разрешением на временное проживание в РФ.

- граждане, имеющие вид на жительство;

Порядок налогообложения иностранцев Работодатель, для трудоустройства иностранца обязан получить разрешение в территориальных органах МВД РФ.Вид на жительство и налогообложение доходов Что такое вид на жительство Вид на жительство — это документ, подтверждающий право иностранного гражданина или лица без гражданства на постоянное проживание в России, а также право на свободный выезд и въезд в страну (п. 1 ст. 2 Федерального закона от 25.07.2002 № 115-ФЗ).

Налогообложение иностранца с видом на жительство

Если доход получен мигрантом не в результате выполнения своих обязанностей, закрепленных в трудовом договоре, а например, после продажи автомобиля, то заявить об этом иностранец должен самостоятельно путем подачи декларации 3-НДФЛ в налоговые структуры. Ставки НДФЛ Законодательство РФ устанавливает фиксированный размер ставок по НДФЛ

- 30 % — для нерезидентов;

- 13 % — с доходов ВКС;

- 13 % — с доходов, полученных участниками Госпрограммы по переселению;

- 13 % — для иностранцев-резидентов.

Очевидно, что ставка зависит от длительности проживания иностранца в РФ, то есть является ли он резидентом или нет. Нерезиденты платят НДФЛ по 30-процентной ставке, если срок их проживания в РФ составил меньше 183 дней.

- НДФЛ

- Страховые взносы с зарплаты

- Видео: как платить налоги за иностранцев

- Имущественный налог

- Транспортный налог

- Видео: об оплате имущественного налога иностранцами

В России налогообложение иностранцев регламентируется Налоговым кодексом РФ и действующими международными договоренностями. Эти лица, как и россияне, обязаны своевременно выплачить все установленные налоги.

- граждане, имеющие вид на жительство;

- те, кто находится в России, но не имеет разрешения и вида на жительство;

- с разрешением на временное проживание в РФ.

к содержанию Порядок налогообложения иностранцев Работодатель, для трудоустройства иностранца обязан получить разрешение в территориальных органах МВД РФ.

В противном случае придется заплатить штраф в размере 1000-2000 руб. Если уполномоченный орган дает добро на выдачу разрешения, необходимо оплатить 3000 руб.

госпошлины за каждого такого работника.

- Взносы в ФСС также начисляются всем иностранцам, кроме ВКС-временно пребывающих.

- Взносы в ФФОМС начисляются на выплаты только иностранцам с РВП и ВНЖ.

- На выплаты беженцам начисления происходит в том же порядке, что и на обычных сотрудников.

- Взносы гражданам Белоруссии, Армении и Казахстана начисляются так же, как и российским работникам, независимо от их статуса. Эти лица признаются застрахованными в системе обязательного пенсионного страхования.

По ВКС из этих стран начисления в ПФ не делаются, только в ФСС и ФФОМС по общим ставкам.

Гражданская принадлежность при продаже дома или квартиры не имеет никакого значения, здесь важно налоговое резидентство, так как с этим связаны ставки по НДФЛ: для резидентов — 13%, для нерезидентов — 30 % от суммы, за которую была продана собственность. Чтобы реализовать недвижимость с меньшими затратами, нужно стать резидентом РФ, то есть прожить в стране на законных основаниях больше 183 дней без перерывов.

По продаже имущества есть один важный момент. Если оно находилось в собственности больше 3 лет, то обязанности по выплате НДФЛ в случае его продажи не возникает. Но это касается только резидентов, нерезиденты оплачивают налог полностью.

При этом нерезиденты не могут воспользоваться налоговыми вычетами, которые предоставляются резидентам РФ. После продажи недвижимости или автомобиля бывший собственник обязан подать в ФНС декларацию по форме 3-НДФЛ и заплатить налог.

Их размер для каждого региона различный, к примеру, для Московской области ежемесячная сумма платежа на 2021 год составляет 5000 рубля. Работодатель также рассчитывает НДФЛ с заработной платы мигранта и уменьшает его размер на сумму авансовых платежей, самостоятельно перечисленную иностранцем.

Страховые взносы с зарплаты Кроме НДФЛ, с заработной платы работодатель обязан начислить и выплатить страховые взносы в ФСС, ПФ и ФФОМС. То есть налоги с зарплаты включают в себя: НДФЛ и взносы в государственные фонды.

Но если в случае с подоходным налогом его сумма удерживается из зарплаты сотрудника, страховые взносы работодатель выплачивает за свой счет.

- Кст — кадастровая стоимость земли (можно узнать на сайте Росреестра — rosreestr.ru/wps/portal/);

- Д — размер доли;

- Ст — региональная налоговая ставка (точную цифру по своему региону можно посмотреть по ссылке: nalog.ru/rn77/service/tax/);

- Кв — коэффициент владения (используется только, если владение участком осуществлялось на протяжении неполного года, нежен для корректировки налога).

Начислением земельного и имущественного налогов занимается ФНС, после чего собственник получает уведомление о необходимости уплаты налога с указанием его суммы. Продажа имущества По налоговому законодательству, иностранцы, как и россияне, обязаны заплатить налог с любых доходов, полученных в РФ, в том числе и с продажи недвижимости, земельных участков, транспортных средств.

Для иностранных граждан находящихся на территории чужого государства законодательством установлена обязательная уплата подоходного налога.

- Группе (наземный, воздушный, водный транспорт);

- Срока пользования;

- Налоговой базы, которая зависит от мощности двигателя, вместимости;

- Типа транспорта (легковой, грузовой, мотоцикл и так далее).

В зависимости от вида транспортного средства и мощности его двигателя, установлены базовые налоговые ставки, но региональные власти могут на свое усмотрение их повышать. Для расчета суммы налога перемножают налоговую ставку и мощность двигателя.

Читайте также: