Как заполнить 3 ндфл на дивиденды иностранных компаний тинькофф

Опубликовано: 24.04.2024

Руководитель направления налогообложения частных клиентов Private Banking в ПАО "Банк Зенит"

специально для ГАРАНТ.РУ

Снижение ставок по депозитам и активное продвижение инвестиционных продуктов привело к значительному притоку частных инвесторов на рынок ценных бумаг. Зарубежные фондовые рынки могут обеспечить большую доходность нежели российский рынок, который часто находится под давлением, что приводит к снижению финансового результата. В отношении некоторых доходов от операций с иностранными ценными бумагами необходимо самостоятельно подавать налоговую декларацию и уплачивать налоги. Об особенностях налогообложения – далее.

Брокерский счет открыт в России, должен ли клиент платить налоги по доходам от операций с ценными бумагами самостоятельно?

В таком случае российский брокер (депозитарий) выступает в роли налогового агента, а значит самостоятельно рассчитает доход и сумму налога и перечислит его в бюджет по большинству операций с ценными бумагами, включая операции с иностранными ценными бумагами. Но есть ситуации, когда клиент должен уплатить налоги самостоятельно:

- сумма налога, рассчитанного брокером (депозитарием) за налоговый период (календарный год) была не полностью перечислена в бюджет РФ. Такие ситуации случаются, когда на счете клиента недостаточно денежных средств в рублях. Например, на брокерском счете хранятся денежные средства только в иностранной валюте, а налоговый агент, напомним, может удержать налог только из денежных средств в рублях (Письмо Минфина России от 2 октября 2014 г. № 03-04-06/495514). Если клиент до 31 января текущего года (для налогообложения за 2020 год) не зачислит на брокерский счет денежные средства в рублях для перечисления налоговым агентом в бюджет, то налоговый агент передаст информацию о сумме неудержанного налога в налоговые органы. В таком случае обязанность по уплате налога ляжет на физическое лицо. Налоговую декларацию по форме 3-НДФЛ при этом подавать не нужно. Налоговый орган пришлет уведомление об уплате налога, который необходимо будет уплатить до 1 декабря 2021 года;

- получены дивиденды по иностранным акциям. В этом случае у физического лица возникает обязанность по декларированию доходов в виде дивидендов самостоятельно, путем подачи налоговой декларации по форме 3-НДФЛ в налоговые органы. Это необходимо сделать до 30 апреля 2021 года. Однако, не всегда будет необходимо уплатить налог с суммы дивидендов в размере 13%, поскольку эмитент акций удерживает налог у источника по ставкам страны, выпустившей акции и при наличии соглашения об избежании двойного налогообложения между странами, налог, уплаченный в иностранном государстве, может быть зачтен против суммы налога, подлежащей уплате в РФ.

ПРИМЕР

Рассмотрим ситуацию на примере получения дивидендов по американским акциям.

Ставка налога у источника при выплате дивидендов в США составляет 30%.

При применении норм соглашения об избежании двойного налогообложения между США и Россией, ставка налога у источника при выплате дивидендов для российских налоговых резидентов будет составлять 10%. Для применения норм соглашения необходимо заполнить специальную форму W-8BEN, подписать ее и передать брокеру. Сделать это необходимо до получения дохода в виде дивидендов. Форма W-8BEN заполняется для каждого брокера, у которого открыт счет.

Если был удержан налог в размере 10%, то по декларации необходимо доплатить условно 3% налога.

Когда же было удержано 30% налога от суммы дохода в виде дивидендов в США, скорее всего, налог в РФ уплачивать не придется. Однако, налоговым органам необходимо заявить сумму полученного дохода и сумму удержанного налога. Если декларация с подтверждением 0 руб. суммы налога к уплате не подана, то обязанность по уплате 13% налога с суммы полученных дивидендов в РФ сохраняется. При этом налог рассчитывается с суммы дивидендов до налогообложения в США.

Что такое двойное налогообложение доходов, и как его избежать?

Двойное налогообложение доходов – это ситуация, при которой две страны имеют право на взыскание налога с одного и того же дохода. Такая ситуация возникает, когда резидент РФ получает доход от источников за рубежом, в частности доход от операций с иностранными ценными бумагами.

Для устранения казуса двойного налогообложения страны заключают соглашения об избежании двойного налогообложения.

Россия заключила соглашения об избежании двойного налогообложения с 84 странами. Соглашения с каждой страной имеет свои особенности, но большинство из них основаны на модельной конвенции ОЭСР.

Базовые принципы налогообложения доходов от ценных бумаг на основании модельной конвенции ОЭСР, следующие:

- доходы от реализации ценных бумаг облагаются только в РФ;

- доходы в виде купонов по облигациям облагаются только в РФ для большинства популярных инвестиционных юрисдикций (например, США, Великобритания, Германия, Швейцария,), иные страны устанавливают пониженную ставку налога от 5 до 15%;

- доходы в виде дивидендов облагаются в стране, являющейся источником доходов по сниженной по соглашению ставке (5%, 10% или 15%, зависит от условий каждого соглашения), но также облагаются и в РФ (при этом применяется механизм зачета налога, уплаченного в иностранном государстве).

Перед приобретением иностранной ценной бумаги рекомендую удостоверится, что соглашение об избежании двойного налогообложения со страной выпуска ценных бумаг ратифицировано документ открыть. В противном случае возникнет двойное налогообложение доходов, которое может повлечь значительное снижение доходности по ценным бумагам. Например, сравним налогообложение купонного дохода по облигации Перу с купоном 7% и облигации Белоруссии с аналогичным купоном (7%).

Соглашение об избежании двойного налогообложения с Белоруссией есть, а вот с Перу такое соглашение не подписано.

Налог с купона от иностранных облигаций для российского налогового резидента будет взыматься РФ и страной происхождения дохода.

В Перу ставка налога на доход для налоговых нерезидентов составляет 30%. В Белоруссии предусмотрена ставка 10% на основании соглашения об избежании двойного налогообложения.

При этом, в случае наличия соглашения работает механизм зачета налога, уплаченного в иностранном государстве, предусмотренный ст. 232 Налогового Кодекса. Таким образом, в Белоруссии будет уплачено 10%, а в РФ будет необходимо доплатить только условно 3%.

А вот по облигациям Перу будет необходимо уплатить 30% подоходного налога Перу и 13% налога на доходы РФ. Налог в РФ будет взыматься с дохода до удержания налога в Перу.

Для более наглядного представления приведем расчеты в таблице:

Страна выпуска облигации

Вложено в пересчете на российские рубли

Ставка купона

Доход за год, руб.

Налог в РФ, %

Налог у источника, %

Ставка по соглашению, %

Сумма налога в РФ, руб.

Сумма налога в стране или по соглашению, руб.

Зачет налога возможен

Сумма чистого дохода, руб.

До конца апреля необходимо подать декларацию о доходах за 2020 год в ФНС. Если вы начинающий инвестор и владеете акциями иностранных компаний, которые в прошлом году выплачивали дивиденды на брокерский счет, эта статья для вас. Особенно для владельцев акций Тинькофф Банка, «Полиметалла», X5 Retail Group и т.д. Сохраняйте себе эту пошаговую инструкцию!

1. Всегда ли нужно самому платить налоги по дивидендам от иностранных компаний?

Если вы резидент РФ и владеете акциями иностранных компаний, по которым получили дивиденды с 1 января по 31 декабря прошлого года, то до 30 апреля обязаны отчитаться об этом доходе в ФНС. Уплатить налог по дивидендам таких компаний следует не позже 15 июля.

Российский брокер не является налоговым агентом по дивидендам, полученным клиентом от иностранных эмитентов, поэтому задекларировать этот доход придется самостоятельно.

2. Какие российские компании зарегистрированы за рубежом?

Чтобы узнать, какие бумаги российские, а какие нет, нужно проверить их ISIN — идентификатор состоит из двух букв и десяти цифр. Буквы указывают на страну — код российских ценных бумаг начинается с префикса RU (или SU). Удобно проверять ISIN ценных бумаг на сайте Московской биржи.

Например, наиболее известные компании первого уровня листинга, зарегистрированные за рубежом и выплачивающие дивиденды:

- Etalon Group PLC (ETLN) зарегистрирована на Кипре, налоговая ставка которого 0%;

- TCS Group Holding PLC (TCSG) также зарегистрирована на Кипре, налоговая ставка — 0%;

- X5 Retail Group (FIVE) зарегистрирована в Нидерландах, налоговая ставка государства – 15%;

- QIWI PLC (QIWI) зарегистрирована на Кипре, налоговая ставка — 0%;

- Polymetal International PLC (POLY) зарегистрирована на Джерси, налоговая ставка – 0%;

- ROS AGRO PLC (AGRO) зарегистрирована на Кипре, налоговая ставка — 0%.

3. Какой налог по таким дивидендам?

Если у вас российский брокер, то дивиденды приходят на брокерский счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране. Дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения.

Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше, то просто отразить дивиденды в декларации.

При отсутствии соглашения дополнительно уплатить нужно будет все 13%.

Если у вас иностранный брокер, посчитать и задекларировать весь НДФЛ по ценным бумагам нужно самостоятельно.

4. Как уплатить налоги по акциям иностранных компаний?

1). Сначала запросите у своего брокера отчет о выплате доходов по ценным бумагам иностранных эмитентов за прошедший год, скачайте его.

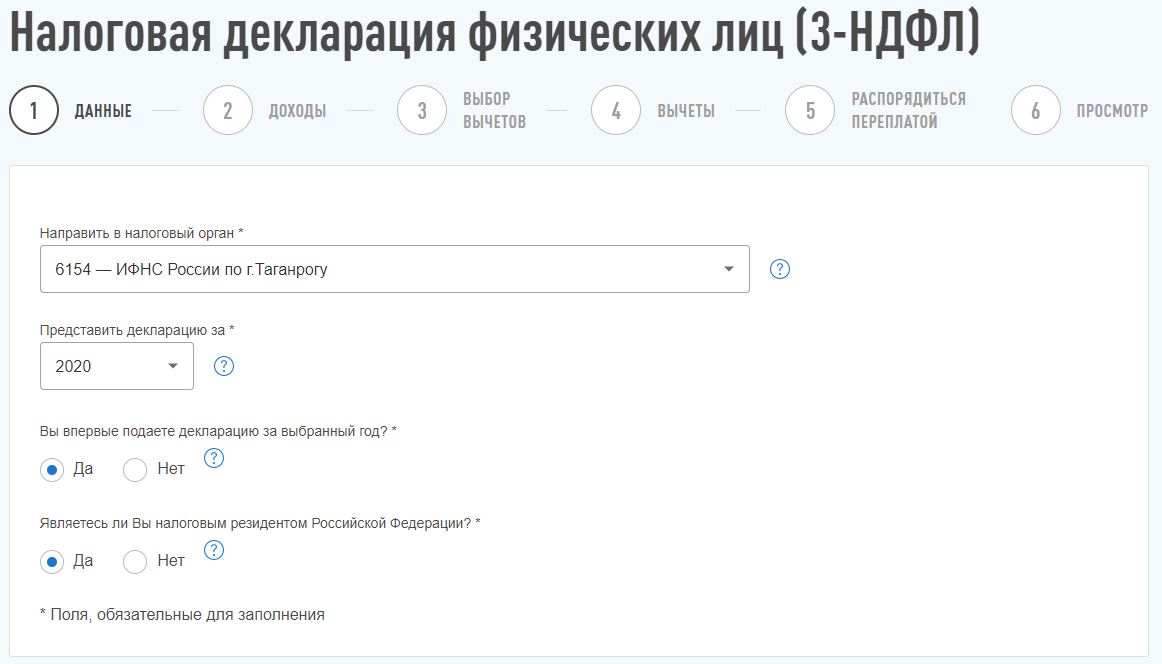

2). Войдите в личный кабинет на сайте ФНС (удобно через портал госуслуг) и перейдите в раздел «Жизненные ситуации».

3). Далее: «Подать декларацию 3-НДФЛ» — «Заполнить онлайн». Заполните соответствующие поля и нажмите «Далее».

4). В следующем пункте перейдите на вкладку «За пределами РФ» и «Добавить источник дохода».

5). Откройте отчет о доходах, который прислал ваш брокер, и заполните таблицу на сайте ФНС:

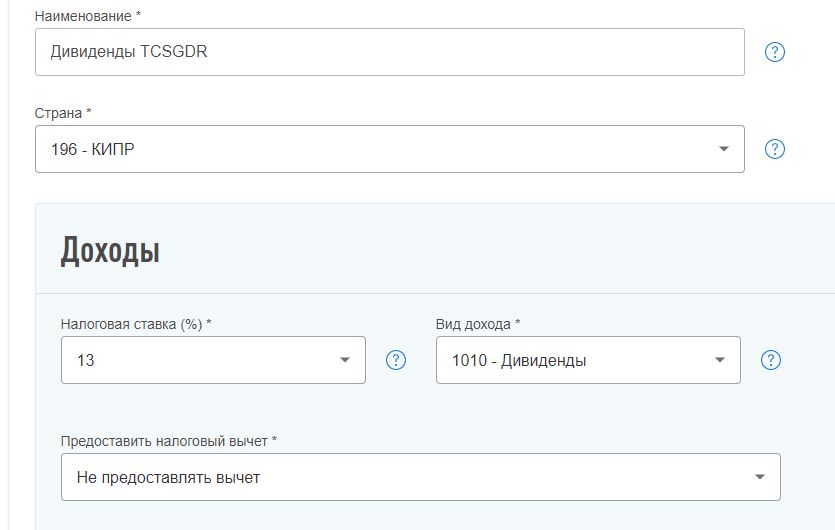

- Наименование источника дохода (например, «Дивиденды TCSGDR»).

- Страна регистрации компании (по бумагам «Тинькофф» — Кипр, код 196).

- Налоговая ставка (13%).

- Вид дохода – код 1010 (дивиденды).

- Не предоставлять налоговый вычет:

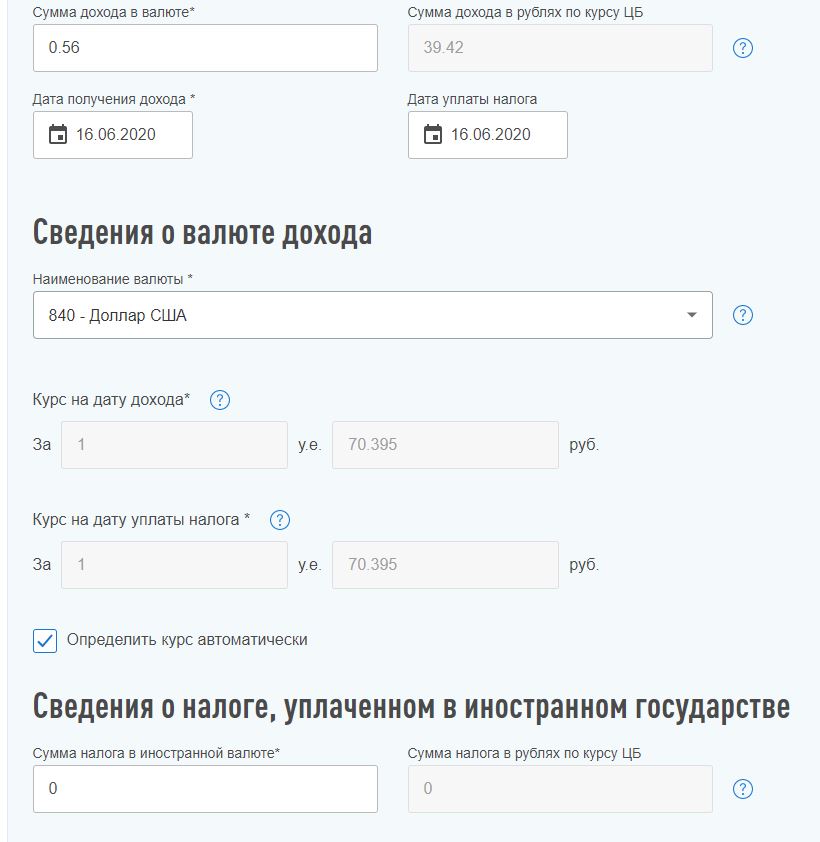

- Сумма дохода в валюте (как правило, дивиденды выплачиваются в долларах, но бывает по-разному и зависит от брокера). Нужна общая сумма полученного дохода на дату выплаты дивидендов – указана в отчете брокера. Количество акций не пишем.

- Дата получения дохода (совпадает с датой уплаты налога) – указана в отчете брокера.

- Наименование валюты (по бумагам «Тинькофф» — доллар США, код 840).

- Курс на дату дохода – поставить галочку в пункте «Определять курс автоматически». В окошке «Сумма дохода в рублях по курсу ЦБ» сразу появится рассчитанная сумма.

- Сумма налога в иностранной валюте (по бумагам «Тинькофф» — на Кипре налоговая ставка 0%, поэтому сумма налога составляет 0 долларов). Информация содержится в отчете брокера.

- Сумма налога в рублях по курсу ЦБ (соответственно – 0 рублей).

6). Нажмите «Добавить источник дохода» и повторите все шаги п. 5. Проделайте это по каждым полученным дивидендам, указанным в отчете брокера.

Таким же образом указываются и дивиденды по акциям американских компаний.

7). Если вы указали все источники доходов, нажмите кнопку «Далее».

8). На этапе «Просмотра» в сформированную декларацию прикрепляем все нужные документы (в том числе отчет брокера, форма 1042-S по акциям американских компаний).

Бонус:

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является.

Если у вас открыт ИИС второго типа («Б»), освобождение от НДФЛ к дивидендам не применяется. НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях.

Налоговые льготы для владельцев ИИС первого типа («А») – это возврат НДФЛ на внесенные на счет средства – до 52 тыс. рублей в год. Освобождение от НДФЛ к дивидендам не применяется.

Помните, что подать декларацию необходимо до 30 апреля текущего года!

У вас уже есть опыт подачи такой декларации для отчета по дивидендам? По всем поступившим доходам отчитываетесь?

В продолжение вебинара Налогообложение зарубежных инвестиций мы подготовили материал о том, как самостоятельно заполнить налоговую декларацию по форме 3-НДФЛ с полученных дивидендов на зарубежных фондовых рынках. Речь пойдет о ценных бумагах, приобретенных на зарубежных рынках через иностранного брокера.

Мы решили рассказать в первую очередь о дивидендах, т.к. эта форма дохода свойственна для большинства держателей зарубежных ценных бумаг – инвесторов и спекулянтов. Даже пассивный инвестор, имеющий в своем портфеле только биржевые фонды - ETF, часто получает дивиденды. Например, в США почти все ETF выплачивают своим пайщикам дивиденды, даже если тип актива не связан с регулярными выплатами (например, бескупонные облигации). Получив дивиденды, налоговую декларацию в России заполнять необходимо, даже если вы не продавали ценные бумаги.

Общий порядок заполнения и сдачи налоговой декларации

Налоговую декларацию по налогу на доходы физических лиц по форме 3-НДФЛ* должны предоставлять налоговые резиденты по полученным дивидендам, как и любым своим доходам. Декларация должна быть подана в срок до 30 апреля следующего года в налоговую инспекцию по месту жительства**. Документы можно подавать лично, по почте или через сервис «личный кабинет налогоплательщика» на сайте www.nalog.ru . Для заполнения декларации рекомендуем использовать специальную программу, подготовленную ФНС, декларация З-НДФЛ (каждый год публикуется новая версия программы) или в личном кабинете налогоплательщика заполнить электронную версию декларации. Заполнение деклараций в специальной программе исключит вероятность допущения ошибок, так как там проводится автоматическая проверка показателей. Также из программы можно распечатать декларацию. Это удобно для тех, кто желает сдавать документы в бумажном виде.

Проверка декларации и прилагающихся к ней документов, подтверждающих правильность расчётов, проводится в течение 3-х месяцев с даты их подачи в налоговый орган. Обязательно указывайте в декларации контакты (действующие номера телефонов), по которым налоговый инспектор может связаться с вами, даже если декларация сдавалась через личный кабинет. Для оперативного решения вопросов, которые могут возникнуть при проверке, или для запроса дополнительных документов, налоговые инспектора связываются практически всегда по телефону.

Также рекомендуем вторые экземпляры деклараций с пакетом документов хранить до момента реализации ценных бумаг или до момента перевода средств от реализации ценных бумаг в российский банк. Желательно иметь живую отметку налогового органа о принятии на самой декларации в виде печати, штампа. Это можно сделать не только при подаче декларации непосредственно в инспекцию, но также после отправки, как по почте, так и через личный кабинет, в любое время при личном посещении инспекции. При подаче через личный кабинет налогоплательщика обязательно распечатывайте все отчеты об отправке и принятии, так как они будут являться подтверждением сдачи, а в случае отправки почтой, сохраняйте опись документов к письму и квитанции об отправке. Эти документы и будут считаться подтверждением сдачи декларации.

* - Примечание, далее по тексту будет указываться как декларация.

** - В соответствии со статьей 11 Налогового кодекса РФ местом жительства физического лица является адрес, по которому физическое лицо зарегистрировано в порядке, установленном законодательством Российской Федерации. При отсутствии у физического лица места жительства на территории Российской Федерации оно может определяться по просьбе этого физического лица по месту его пребывания.

Порядок декларирования дивидендов в декларации

Декларация предоставляется в налоговую инспекцию с пакетом подтверждающих документов. Так, к декларации с заявленными дивидендами должны быть предоставлены следующие документы:

- Копия справки или договора с брокером

- Выписку (отчет) по торговому счету за период или отчет по операциям от иностранного брокера

Могут быть предоставлены дополнительные необязательные документы:

- Налоговый отчет от брокера (копия формы 1042-S)

- Пояснительная записка с разъяснениями

Если документы не переведены на русский язык, то необходимо приложить перевод (необязательно профессиональный, достаточно самостоятельного). Налоговые инспектора могут запросить копию договора с брокером с живыми подписями и печатями.

Особенностью получения дивидендов является то, что большинство дивидендов зачисляются на счет после удержания налога. Не стоит путать этот налог с российским НДФЛ. Удерживаемый налог с дивидендов – это налог, который причитается тому государству, в котором зарегистрирована компания или посредник, выплачивающие дивиденды. Обычно в США удерживается 10% от суммы выплаченного дивиденда, а в России НДФЛ с доходов составляет 13%, поэтому налоговому резиденту РФ необходимо доплатить только 3%. Эта особенность действует в том случае, если в Соглашении об избежании двойного налогообложения об этом указано. Бывают случаи, что удерживаемый налог с доходов превышает 13%, тогда в бюджет РФ платить ничего не нужно, но и не стоит рассчитывать, что разницу можно будет как-то вернуть.

По итогам каждого календарного года налоговые резиденты, проанализировав полученные доходы, например, дивиденды от зарубежных ценных бумаг, должны заполнить самостоятельно декларацию (см.памятку по заполнению в приложении к статье) и подать в налоговый орган до 30 апреля. Важно помнить, что уплатить налог нужно до 15 июля. Поэтому, не дожидаясь окончания проверки декларации, которая проводится по каждой декларации в течение трех месяцев, необходимо на основании поданной декларации своевременно произвести уплату налога. Произвести уплату налога можно также через личный кабинет налогоплательщика.

Пример заполнения декларации

Представим следующую ситуацию:

Иванов И.И. (гражданин и налоговый резидент РФ) владел в течение 2015 года ценными бумагами, приобретенными через иностранного брокера Interactive Brokers (брокер, зарегистрированный в США), по которым были выплачены в конце 2015 года дивиденды в размере 100 $. С дивидендов был удержан налог в размере 10% - 10$ в бюджет США. Необходимо заполнить налоговую декларацию по форме 3-НДФЛ за 2015 год, указав выплаченные дивиденды, учесть удержанный налог и рассчитать необходимую сумму НДФЛ к уплате в бюджет РФ. Заполнение электронной версии декларации производится через личный кабинет налогоплательщика.

Многие боятся связываться с иностранными компаниями, потому что заполнение декларации кажется им сложным процессом. На самом деле процесс уплаты налога с дивидендов иностранных компаний несложный. Сейчас попробую вам подробно об этом рассказать.

Если у вас не подписана форма W8-BEN, то вы платите налог 30% и доплачивать ничего не нужно (хотя подать декларацию 3-НДФЛ все равно придется). Подробно о форме и о том, как платить меньше налогов, можно прочитать по ссылке.

Если же форма подписана и дивиденды приходят с вычетом 10%, то доплатить нужно 3%. Как это сделать? Давайте разбираться.

Шаг №1

Запрашиваем у брокера «Отчет о выплате доходов по ценным бумагам иностранных эмитентов за 2019 год». Сделать это можно в чате приложения брокера. Отчет можно запросить на электронную почту. Затягивать с этим шагом не стоит, так как брокер готовит отчет 15 дней, но, как правило, не укладывается в этот срок.

Дополнение от редакции Тинькофф Инвестиций: «Также одним из подтверждающих документов может выступать форма 1042-S. Брокер Тинькофф Инвестиции направляет своим клиентам ее на электронный адрес, как только к брокеру поступают данные от вышестоящего депозитария».

Шаг №2

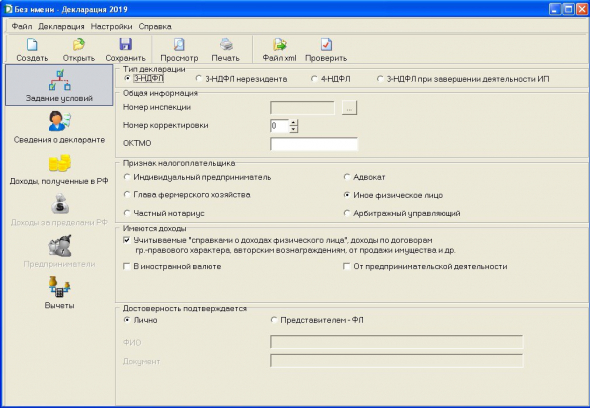

Заполнить декларацию можно как в личном кабинете на сайте налоговой, так и в программе «Декларация 2019». Скачиваем на сайте налоговой. Устанавливаем на компьютер. Открываем.

Заполняем вкладку «Задание условий». По умолчанию выбрана нужная нам форма 3-НДФЛ.

Из выпадающего списка выбираем номер своего УФНС по месту прописки.

Номер корректировки остается ноль, так как мы подаем эту декларацию первый раз за отчетный год.

Свой номер ОКТМО (территориальный классификатор) можно найти на сайте налоговой или просто в интернете.

Признак налогоплательщика — иное физическое лицо.

Раздел «Имеются доходы». Необходимо поставить галочку в строке «В иностранной валюте», при этом у вас активируется вкладка. Если вы хотите получить вычет по ИИС или иной вычет, галочку в строке «Учитываемые «справками …………..» необходимо оставить. Если вы хотите отчитаться только за дивиденды, то галочку необходимо убрать.

Далее переходим во вкладку «Сведения о декларанте». Вводим личные данные.

Если хотите получить вычет, берете у работодателя справку 2-НДФЛ и вводите данные во вкладке «Доходы, полученные в РФ».

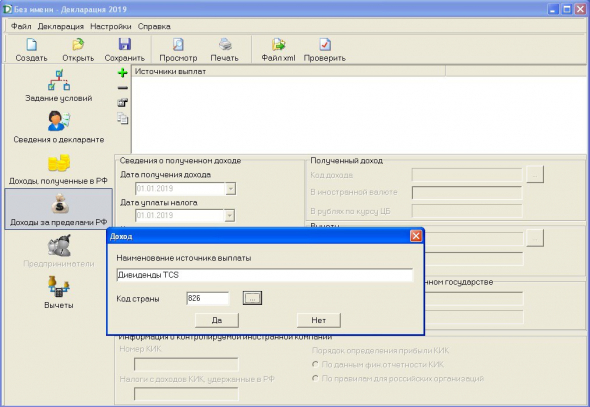

Теперь переходим непосредственно к вводу информации о полученных дивидендах из справки брокера. Переходим во вкладку «Доходы за пределами РФ». Нажимаем кнопку «+» для добавления информации в поле «Источник выплат».

Вводим название компании и выбираем страну регистрации эмитента. Например, TCS. Хоть это и российская компания, но торговля ее акциями проходит на Лондонской бирже, поэтому выбираем Великобританию, код — 826.

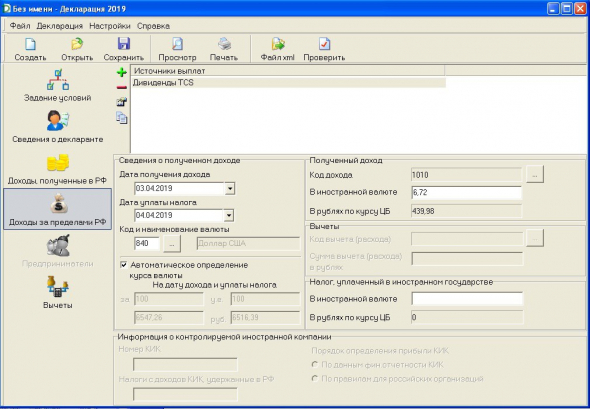

Вносим из справки данные об этой выплате. Дата выплаты (именно выплаты, а не отсечки) и дата уплаты налога совпадают, код валюты — 840 (доллар США), выбираем код дохода (для дивидендов — 1010), вводим сумму выплаты и налог, удержанный в иностранном государстве. В данном случае, при выплате дивидендов TCS, налог не удерживался. Оставляем пустое поле.

Ну вот и всё по дивидендам. Нажимаем «+» для добавления информации и вводим следующую выплату. И так по всей справке.

Если у вас иностранный брокер, который не берет налог при продаже акций, то вам необходимо внести в декларацию сведения о доходе, полученном при продаже акций. Для этого вам необходимо запросить отчет брокера за 2019-й, а также отчет за год, в котором была покупка акции (если не в 2019 году). Нажимаем «+» и добавляем сведения. Но в отличие от сведений о дивидендах код дохода будет 1530, и в поле «Вычеты» ставим код 201 и указываем сумму вычета (сумму покупки акций) в рублях. Курс доллара на дату покупки можно узнать на сайте ЦБ РФ.

Заплатил налоги — спи спокойно.

Автор: Антон Жуков, частный инвестор с пятилетним стажем, владелец телеграм-канала Финансовый грамотей

Мнение автора может не совпадать с мнением редакции Тинькофф Инвестиций

Мы отправим вам письмо со ссылкой

для сброса пароля

Пользователь с такой почтой не зарегистрирован

Войти с этой почтой

- Все события

- Эксперты ВТБ

- Специальный гость

Завершенные события

Новый Фонд ВТБ — Глобальная аллокация: оптимальное решение для ваших долгосрочных инвестиций

Эксперт ВТБ Капитал

Диалог с компанией Северсталь

Начальник управления по коммуникациям и работе с инвесторами

Диалог с компанией Etalon Group

Как инвестировать в зарубежные ценные бумаги с помощью робота-советника в ВТБ Мои Инвестиции

Диалог с компанией «Татнефть»

Помощник Генерального директора по корпоративным финансам ПАО «Татнефть»

Как разобраться в структурных продуктах

Диалог с компанией OR Group

Директор и основной акционер

Чего ждать от рынков в этом квартале

Не пропустите важные подборки

Во что и как можно инвестировать

- Как открыть брокерский счёт

- Что такое акции и как на них заработать

- Что такое облигации

- Что такое дивиденды

- ИИС: как инвестировать и получать гарантированный доход

- Есть свободные 10 000 ₽ ежемесячно — во что инвестировать

- Всё про ОФЗ: как выбрать и заработать

- Как выгодно покупать валюту через брокера

Зачем вообще инвестировать

- Стоит ли начинать инвестировать, если есть кредиты

- Подушка безопасности VS инвестиции

- Калькулятор акций

- Каким будет ваш пассивный доход, если начать инвестировать прямо сейчас

- Калькулятор инфляции

- Зачем каждому нужно инвестировать

- Сколько нужно денег, чтобы начать инвестировать

Если хочется начать, но лень глубоко разбираться

- Как устроен ПИФ и зачем он нужен

- Тест: «Какой вы инвестор»

- Как выбрать ПИФ и управляющую компанию

Что надо знать, чтобы торговать как профи

- IPO: как покупать акции из первых рук

- Два стиля инвестирования: компании роста и дивидендные аристократы

- Маржинальное кредитование: инвестируем чужие деньги — зарабатываем свои

- Как выбрать хорошего брокера

- Трейдер и инвестор: разница

- Какие книги надо прочитать инвестору-новичку: топ-5

- Шорт: как заработать на понижении цены акций

- Как работает биржа

- Что такое ETF и как на них заработать

Будьте в курсе новостей Школы

- Для начинающих

- Курсы

- Играть

- В эфире

- Помощь

- Во что и как можно инвестировать

- Зачем вообще инвестировать

- Если хочется начать, но лень глубоко разбираться

- Лайфхаки инвестора

- Что надо знать, чтобы торговать как профи

- Разбор

- Школа инвестора ВТБ

- Обратная связь

- Политика конфиденциальности

- Ограничение ответственности

На вашу почту отправлено письмо со ссылкой для подтверждения регистрации

Пользователь с такой почтой не зарегистрирован

Согласие на обработку персональных данных

Действуя свободно, своей волей и в своем интересе, а также подтверждая свою дееспособность, физическое лицо дает свое согласие Банку ВТБ (ПАО) (далее — Банк), расположенному по адресу: г. Санкт-Петербург, Дегтярный переулок, д. 11, литер А, на обработку своих персональных данных со следующими условиями:

- Данное Согласие дается на обработку персональных данных, как без использования средств автоматизации, так и с их использованием.

- Согласие дается на обработку следующих моих персональных данных

- ерсональные данные, не являющиеся специальными или биометрическими: фамилия, имя, отчество; адрес электронной почты.

- Цель обработки персональных данных: предоставление информации о продуктах и услугах.

- В ходе обработки с персональными данными будут совершены следующие действия: сбор; запись; систематизация; накопление; хранение; уточнение (обновление, изменение); передача (предоставление, доступ); извлечение; использование; блокирование; удаление; уничтожение.

- Персональные данные обрабатываются до прекращения предоставления информации.

- Согласие может быть отозвано субъектом персональных данных или его представителем путем направления письменного заявления Банку в любое отделение Банка в соответствии с законодательством Российской Федерации

- В случае отзыва субъектом персональных данных или его представителем согласия на обработку персональных данных Банк вправе продолжить обработку персональных данных без согласия субъекта персональных данных при наличии оснований, указанных в пунктах 2 — 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона № 152-ФЗ «О персональных данных» от 27.07.2006 г.

- Настоящее согласие действует все время до момента прекращения обработки персональных данных, указанного в п.6 и п.7 данного Согласия.

Читайте также: