Как проверить ндфл физического

Опубликовано: 29.04.2024

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

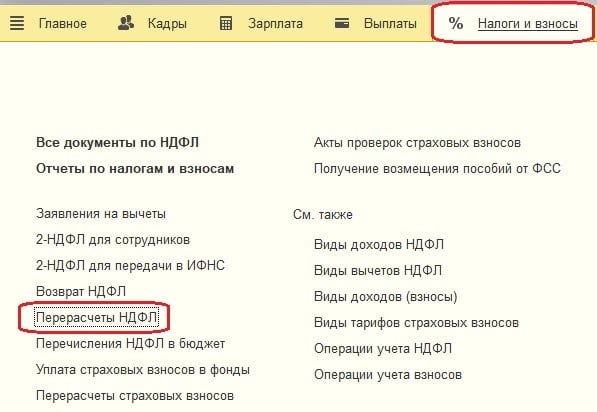

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

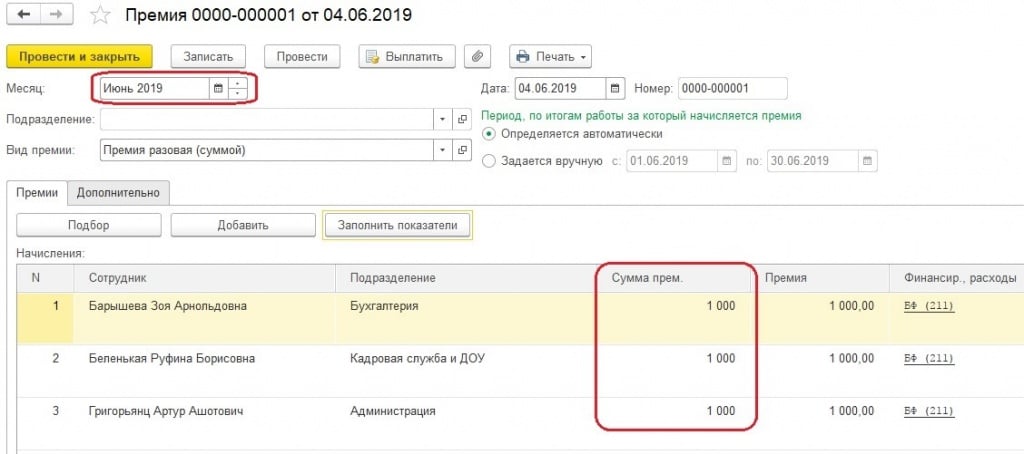

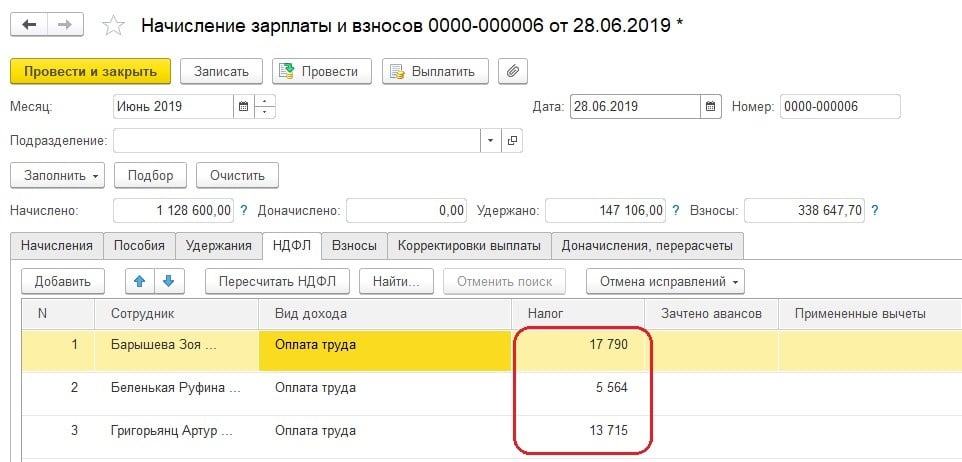

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

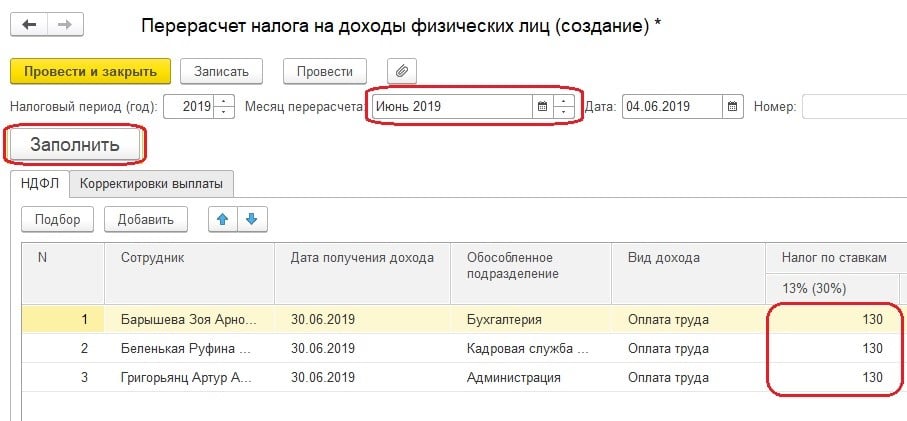

Далее заполним вышеупомянутый документ.

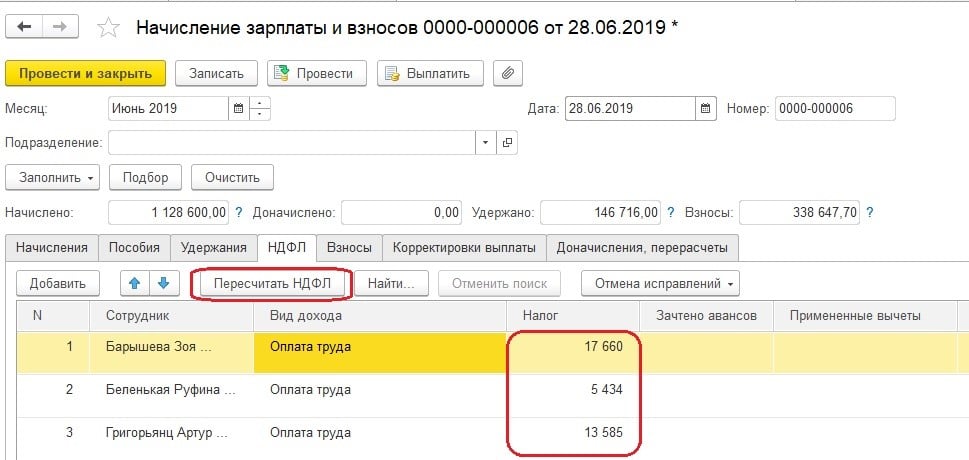

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

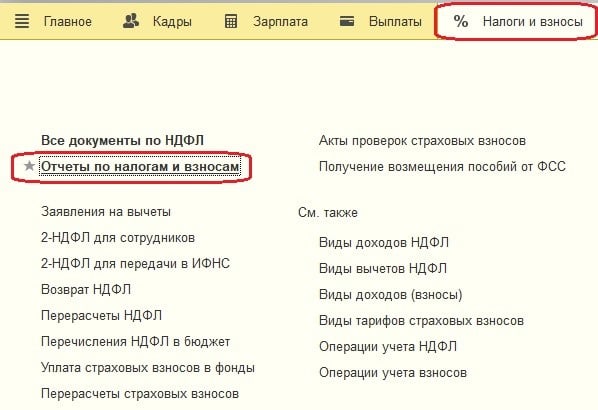

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

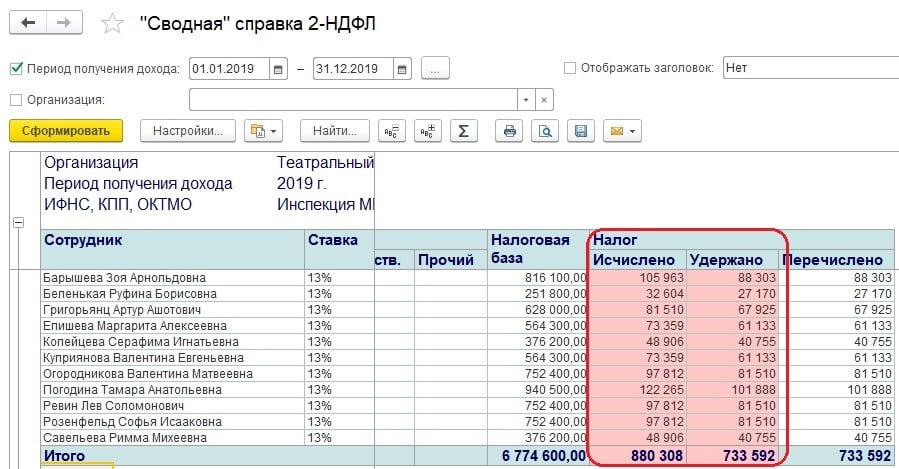

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

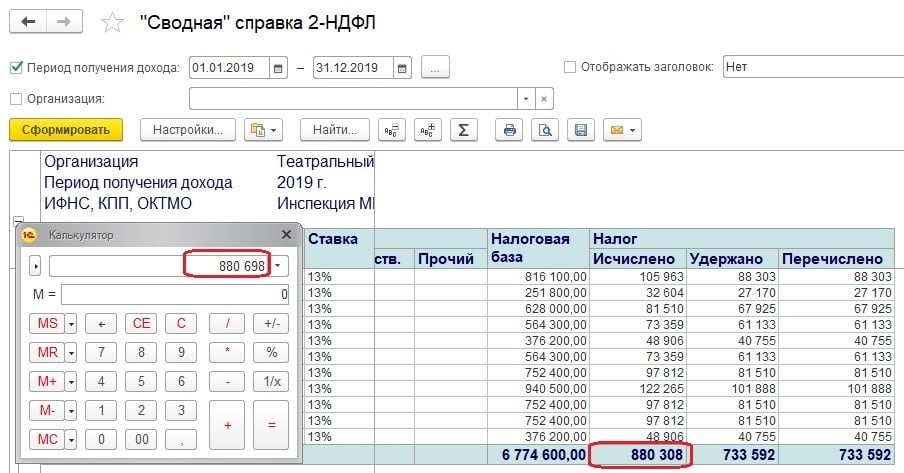

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

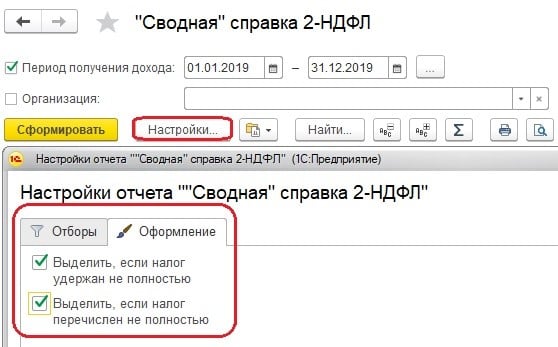

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

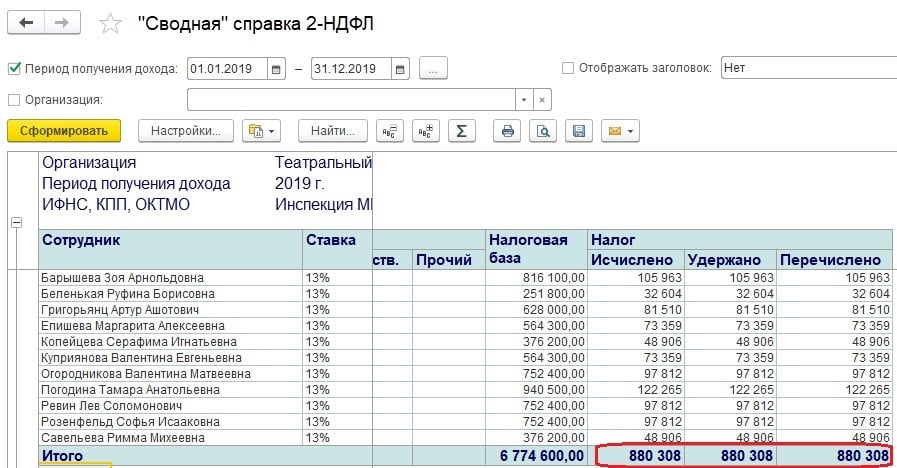

После проведения выплаты, данный отчет будет выглядеть вот так.

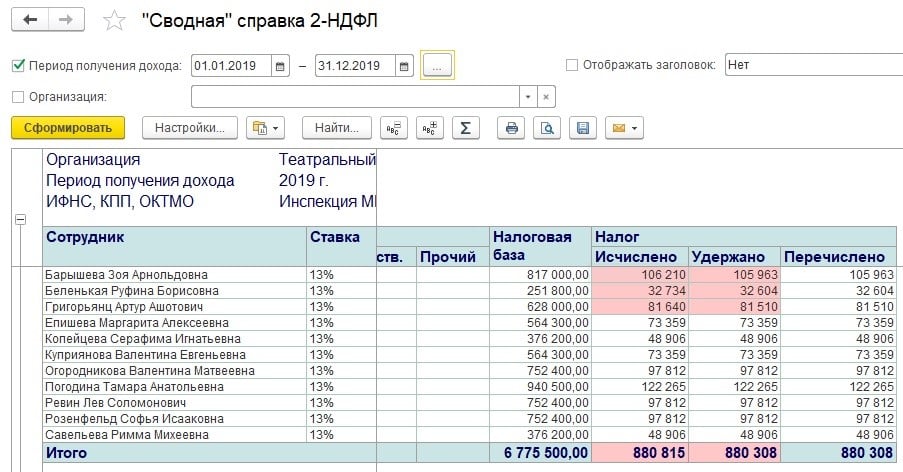

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

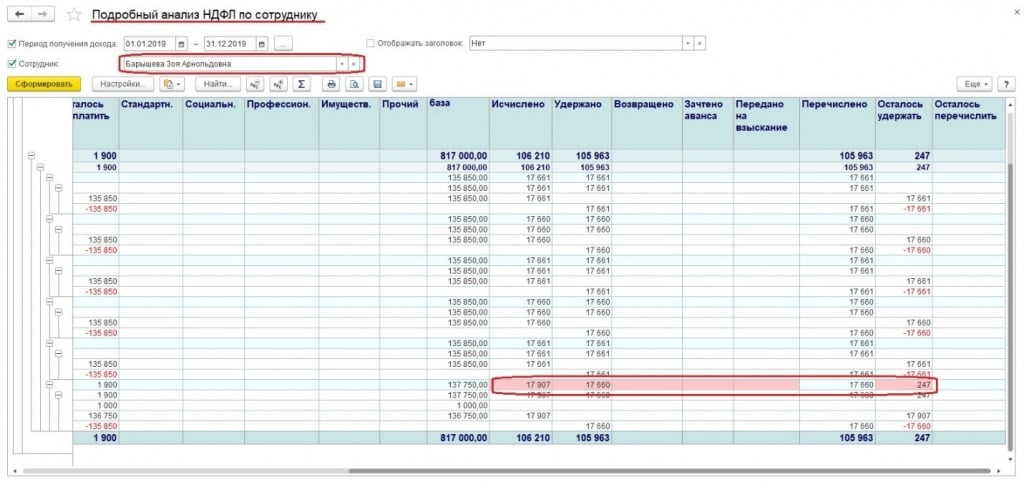

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

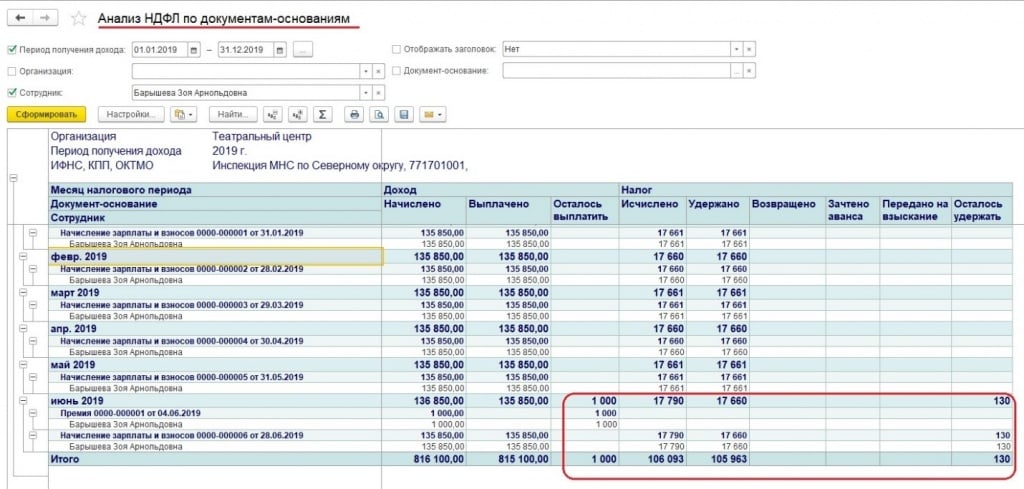

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

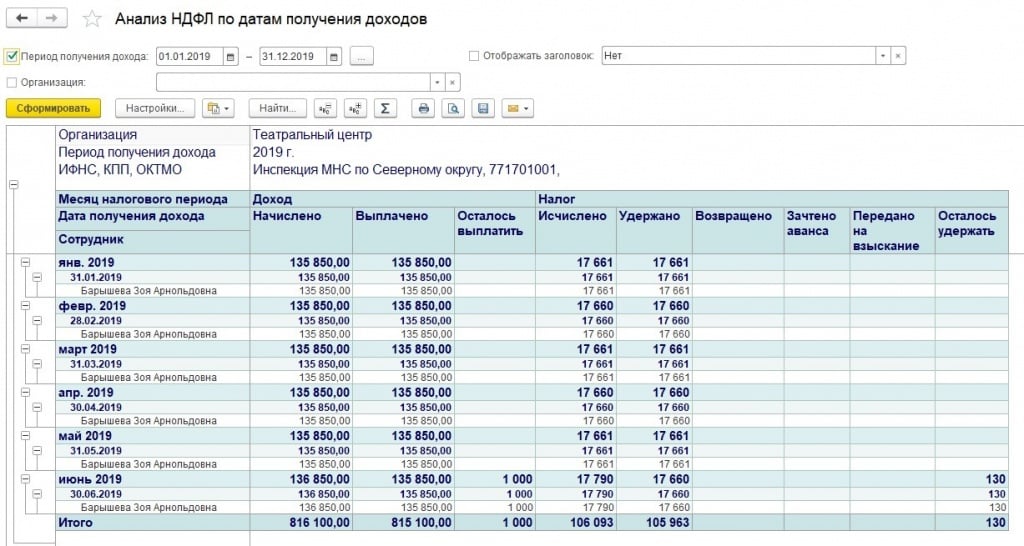

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

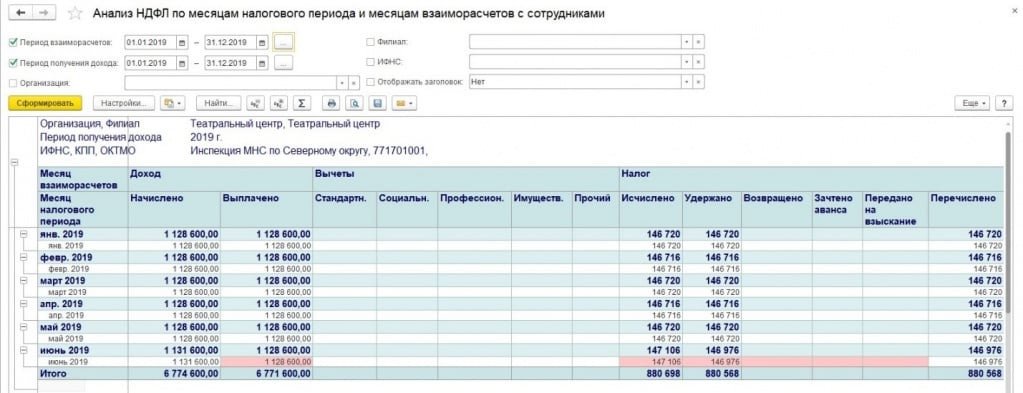

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

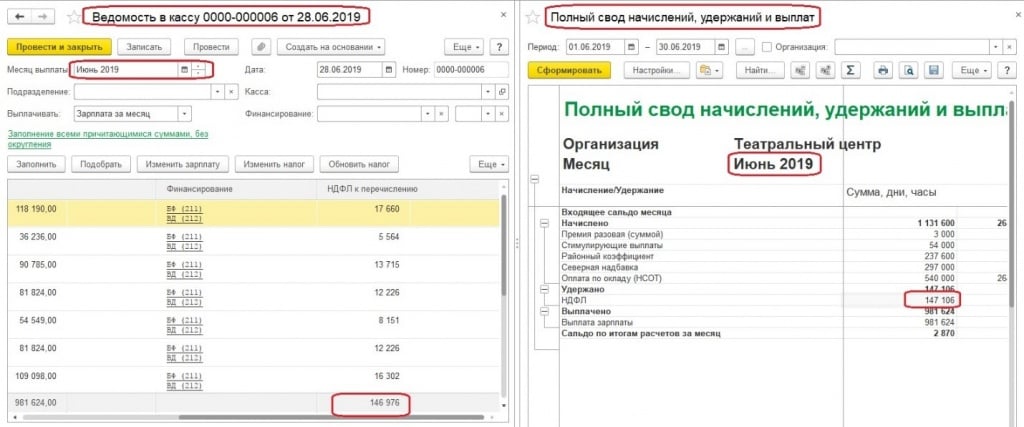

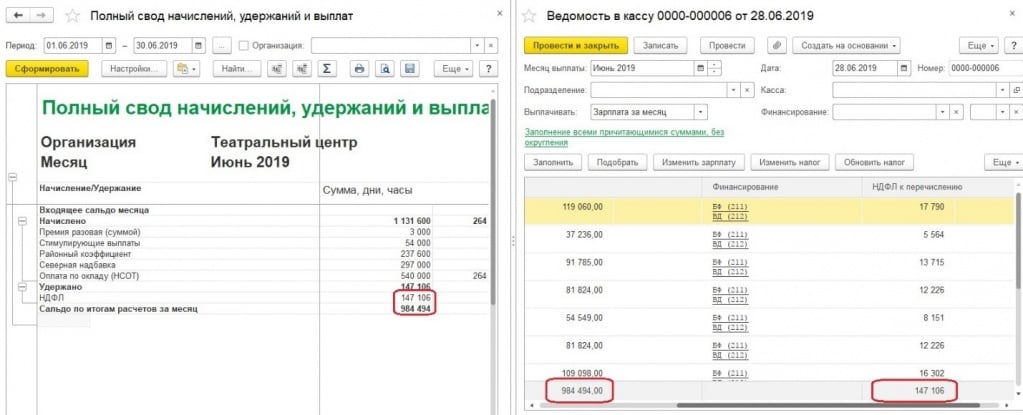

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

Всем известно, что при рассмотрении клиентского запроса на выдачу ссуды банк-кредитор уделяет повышенное внимание оценке платежеспособности заявителя. Для любого кредитно-финансового учреждения основным источником соответствующих данных является официальный документ, удостоверяющий величину действительного заработка заемщика. Российские банки зачастую руководствуются сведениями из справки о доходах гражданина, оформляемой по стандарту 2 НДФЛ. Для банка, выдающего населению кредиты, эта информация считается достоверной и надежной. Однако любую бумагу подобного рода можно подделать. Некоторые заявители порой прибегают к таким мерам, стремясь приукрасить действительность, и обманным путем получить заем. Следует знать, как банки проверяют справку 2 НДФЛ, чтобы избежать мошенничества.

Справка 2-НДФЛ: зачем кредиторы требуют её у заемщиков

Бумага, оформляемая по стандарту 2-НДФЛ, официально подтверждает зарплату (заработок) гражданина. Этот документ составляется работодателем – плательщиком доходов – в строгом соответствии с регламентированными требованиями. Форма этой справки, её структура и содержание характеризуются определенной спецификой, которую необходимо знать как заемщику, так и уполномоченным сотрудникам банка-кредитора.

Чтобы выявить факт подделки 2-НДФЛ на самом раннем этапе изучения, опытному менеджеру кредитной организации достаточно будет визуального анализа этой бумаги.

Может ли банк проверить достоверность предоставленных заемщиком сведений? Безусловно, может. И будет это делать с большой степенью вероятности.

Типичная структура справки по стандарту 2 НДФЛ

Этот документ должен в обязательном порядке содержать следующие сведения:

- Период времени, который охватывается данной справкой.

- Информация о работодателе (юридическом лице, индивидуальном предпринимателе).

- Персональные данные самого работника – физического лица (ФИО гражданина, адрес его регистрации, дата рождения, ИНН-код).

- Сведения о фактическом заработке гражданина с указанием суммы вычета по уплаченным налогам (отображаются в табличной форме).

- Совокупный размер выплаченного физическому лицу дохода.

- Общая величина налога, удержанного с получателя доходов.

- Подпись уполномоченного представителя организации-работодателя, заверенная соответствующей печатью.

Чем справка 2-НДФЛ отличается от формы банка

Подавляющее большинство кредитных учреждений РФ требуют, чтобы заявитель предъявил справку 2-НДФЛ. Все цифры, указанные в ней, считаются официальными сведениями. Между тем многие банки обоснованно предполагают, что реальный заработок заемщика может оказаться больше, чем доход, официально подтвержденный стандартной справкой. Именно поэтому финансовые организации, кредитующие физических лиц, разрешают российским гражданам подтверждать свою платежеспособность документами, составляемыми по форме, утвержденной соответствующим банком.

Справка о заработке, оформляемая по стандартам конкретного финансового учреждения, имеет одну очень важную особенность. Она состоит в том, что работодатель, самостоятельно заполняющий этот документ, вправе указать фактический доход своего работника.

Как проверяется подлинность справки о заработке заемщика

Безусловно, банк-кредитор будет проверять достоверность сведений, указанных в справке о заработке заемщика, оформленной по стандарту 2-НДФЛ. Вопрос о том, проверяет ли банк справку 2 НДФЛ зачастую задают именно те граждане, которые не в состоянии официально подтвердить имеющиеся доходы. Конечно, такой документ можно попытаться купить или подделать, но, как показывает практика многих заявителей, это далеко не идеальный вариант решения проблемы. Как уже говорилось ранее, удостоверить фактический заработок можно бумагой, оформляемой по требованиям конкретного банка-кредитора. Кроме того, многие финансовые учреждения предлагают физическим лицам оформить заем без документального подтверждения своей зарплаты или иных доходов.

Визуальный анализ предоставленной бумаги

Возвращаясь к вопросу о том, как проверить 2 НДФЛ на подлинность, следует отметить ряд важных моментов. Прежде всего, компетентный работник кредитной организации всегда сможет выявить такую подделку визуальным анализом соответствующего документа. Характерными признаками намеренного искажения реальности могут являться допущенные ошибки, явные неточности, неверно указанные коды, а также другие симптомы, очевидные специалисту.

Второй момент – чрезмерно завышенный размер дохода заявителя. Иначе говоря, сомнения могут возникнуть, если сумма заработка, указанная в документе, явно превышает величину среднеотраслевой зарплаты по конкретному региону.

Методы выявления недостоверных сведений о заработке заемщика

Как проверить доходы физических лиц, если имеются сомнения в их искренности и благонадежности? Есть методы выявления поддельных справок, которыми активно пользуются компетентные сотрудники департаментов безопасности в большинстве кредитно-финансовых учреждений:

- Телефонный звонок работодателю гражданина-заемщика с целью уточнения информации, приведенной в справке о заработке. Практика свидетельствует, что эффективность этого метода оставляет желать лучшего.

- Визит представителей банка-кредитора к работодателю заявителя для выявления реального заработка физического лица, претендующего на получение ссуды. Надо отметить, что такой способ проверки данных практикуется достаточно редко. Кроме того, этот метод в настоящее время уже утратил свою целесообразность.

- Проверить официальный доход заявителя ссуды можно по данным Пенсионного фонда РФ (ПФР). Таким методом могут воспользоваться государственные банки или кредитно-финансовые учреждения, в капитале которых определенная доля принадлежит государству. Речь идет о ВТБ, Сбербанке, Россельхозбанке. Проще говоря, выводы делаются на основании проверки реальных отчислений заемщика в ПФР. Недостатком данного способа является несоответствие анализируемых периодов. Данные из ПФР можно получить лишь за минувший год, в то время как документ 2-НДФЛ выдается обычно за последние полгода.

- Еще один способ – воспользоваться регистрационными сведениями онлайн-ресурса налоговой службы о субъектах бизнеса. Этот источник позволяет получить приблизительное представление о том, способен ли конкретный работодатель выплачивать своим сотрудникам такую зарплату.

- Иногда есть возможность проверить информацию о заявителе кредита через сайт госуслуг. Однако это реально лишь в том случае, если такие сведения являются доступными третьим лицам.

- Проверка денежных зачислений, совершенных в пользу заемщика на счет его пластиковой карточки. Это могут быть как поступления зарплаты, так и иные доходы. Если гражданин заинтересован в быстром одобрении и оформлении ссуды, он сам предоставит кредитору банковскую выписку о движениях по карточному счету.

Ответственность заявителя ссуды за предоставление ложных данных

Введение кредитора в заблуждение – опасный путь к получению заемных средств. Можно ли подделать справку 2 НДФЛ, чтобы повысить шансы на одобрение кредитной заявки? В принципе, такая возможность есть. Но если по итогам проведенной проверки станет очевидным факт обмана (подлога), последствия для заявителя будут крайне неблагоприятными.

Попытка оформления ссуды на основании поддельной справки приведет к отказу в выдаче займа и занесению гражданина в список неблагонадежных заемщиков. В конкретный банк уже нельзя будет обратиться за кредитом.

Самый неблагоприятный сценарий развития событий – обращение банка-кредитора в органы охраны правопорядка с заявлением на заемщика, прибегнувшего к подлогу официальной бумаги. Однако, скорее всего, это не приведет к каким-либо серьезным санкциям для неудавшегося получателя ссуды. Будет сложно доказать, что данный гражданин пытался оформить банковский кредит по поддельной справке с целью невозврата финансовому учреждению заемных средств.

Совсем другая ситуация вырисовывается, если выяснится, что заемщик получил ссуду по документу, содержащему ложные сведения, и впоследствии перестал её выплачивать. Это станет реальным основанием для привлечения такого гражданина к ответственности, регламентированной действующим в РФ уголовным законодательством. Речь идет о мошеннических действиях, предусмотренных статьей 165, прописанной в Уголовном Кодексе.

Стоит ли банкам тщательно проверять своих заемщиков

Выгодные условия заимствования, повсеместное снижение процентов, лояльное отношение финансовых учреждений к заявителям ссуды – все это обуславливает доступность банковского кредитования. Между тем подобная экспансия кредитных продуктов вовсе не означает, что банки готовы выдавать займы всем подряд без предварительных проверок.

Крупные кредитные организации, имеющие сильные позиции на своих целевых рынках, аккуратно относятся к рискам. Проверяет ли Сбербанк сведения, предоставляемые гражданами, претендующими на получение кредита? Конечно, проверяет. Как и другие банки, стремящиеся получать прибыль, но не забывающие при этом о возможных угрозах, связанных с кредитованием физических лиц.

Предусмотрено несколько способов подачи налоговой отчетности для физических лиц — лично или через представителя в бумажном виде, почтой или в электронном виде.

Последний способ отправки формы 3-НДФЛ предусматривает подготовку налоговой декларации с помощью личного кабинета налогоплательщика на сайте ФНС — ниже дана пошаговая инструкция, как заполнить и подать отчет электронно, также приведен пример оформления при продаже машины физическим лицом.

- Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

- Как заполнить налоговую декларацию в электронном виде — пошаговая инструкция

- Пример заполнения при продаже автомобиля в 2020 году

Как подать форму 3-НДФЛ через личный кабинет налогоплательщика в 2021 году?

В последнее время популярность набирает именно электронный способ подачи декларации через личный кабинет на сайте ФНС. Это удобно, быстро, просто и не требует обязательного посещения отделения ФНС.

Подавая 3-НДФЛ электронно, налогоплательщик минимизирует возможные ошибки при заполнения налоговой декларации — процесс заполнения очень простой, а также избавляет себя от необходимости поиска актуальной формы отчетности.

У налогоплательщика, желающего подать отчетность через личный кабинет на сайте ФНС, есть возможность пойти двумя путями:

Сроки подачи в 2020 году зависят от причины отправки отчетности физическим лицом:

- при продаже автомобиля, квартиры, иной недвижимости — до 30 апреля 2021 включительно;

- для получения любого вида вычета и возврата налога — в любой время в течение года, следующего за годом, когда произведены расходы;

- для самостоятельной уплаты НДФЛ с полученного дохода — до 30 апреля 2021 включительно;

- для уплаты налога от деятельности ИП, КФХ — аналогично до 30.04.2021.

Как заполнить налоговую декларацию в электронном виде — пошаговая инструкция

- Шаг 1. Перейти на страницу сайта ФНС для входа в личный кабинет налогоплательщика — прямая ссылка.

В личный кабинет можно войти несколькими способами:

- Прийти в любое отделение ФНС с паспортом и оформить регистрационную карту с логином и паролем, которые можно указывать при входе на сайте.

- Примененить квалифицированную электронную подпись, выданную Удостоверяющим центром.

- С помощью подтвержденной учетной записи на госуслугах.

В данном примере воспользуемся способом входа в личный кабинет через госуслуги.

- Шаг 2. Сделать электронную подпись, которая необходима для подписания заполненного бланка декларации.

Нужно нажать на свои ФИО вверху страницы, чтобы перейти в Профиль для изменения настроек.

В открывшемся профиле нужно найти вкладку «Получить ЭП» путем нажатия на стрелку вправо.

Далее выбрать первый пункт «Ключи ЭП хранится в защищенной системе ФНС», это самый простой способ, который и рекомендован ФНС. После выбора данного пункта нужно опуститься чуть ниже и указать пароль, который и будет электронной подписью. Пароль нужно запомнить.

Создание сертификата займет некоторое время, о чем придет сообщение в личный кабинет налогоплательщика. Факт создания электронной подписи можно посмотреть в разделе «Получить ЭП». Чтобы увидеть реквизиты электронной подписи, нужно нажать на ссылку «Просмотреть сертификат» и ввести придуманный пароль. Если пароль будет забыт, можно нажать на ссылку «отозвать сертификат» и сформировать его заново, задав новый пароль.

- Шаг 3. Перейти в раздел «Подать декларацию 3-НДФЛ».

Для этого нужно выбрать на главной странице личного кабинета раздел «Жизненные ситуации» и выбрать пункт «Подать 3-НДФЛ».

|  |

- Шаг 4. Выбрать способ подачи 3-НДФЛ.

Можно подготовить декларацию непосредственно в личном кабинете, можно загрузить уже готовый заполненный бланк в программе «Декларация 2020», сохраненный в формате xml.

Для заполнения 3-НДФЛ в личном кабинете, нужно нажать «Заполнить онлайн».

Если выбрано онлайн заполнение в личном кабинете, то нажимаем «Заполнить онлайн» и выполняем шесть шагов в зависимости от причины заполнения 3-НДФЛ.

Ниже рассмотрим, как заполнить декларацию в личном кабинете онлайн при продаже автомобиля в 2020 году.

Пример заполнения при продаже автомобиля в 2020 году

Если в 2020 году продан автомобиль, и он был в собственности менее 3 лет, то продавец должен заполнить и подать декларацию 3-НДФЛ независимо от того, нужно платить налог с полученного дохода или нет.

Налог платить не нужно, если доходы от продажи машины равны или меньше налогового имущественного вычета (расходы по приобретению данного авто или фиксированная сумма 250 000).

3-НДФЛ нужно сдать в ФНС по месту жительства до 30 апреля 2021, нарушение этого срока приведет к необходимости платить штраф 1000 руб. При этом отчетность все равно подать придется.

Если налог платить нужно, то сделать это можно в срок до 15 июля 2021.

Если автомобиль был в собственности 3 и более лет, то сдавать декларацию не нужно, платить НДФЛ также не требуется.

Исходные данные для примера:

Рассмотрим пример заполнения 3-НДФЛ, если автомобиль был куплен в октябре 2018 за 350 000, а продан в ноябре 2020 года за 360 000.

В этом случае заполнить налоговую декларацию нужно, так как автомобиль был в собственности менее трех лет.

Для подачи 3-НДФЛ находим в «Жизненных ситуациях» раздел «Подать 3-НДФЛ» и выбираем «Заполнить онлайн».

Далее пошагово выполняем следующие действия:

- Шаг 1. Заполнить «Данные».

Если автомобиль продан в 2020 году, а декларация подается в 2021, то указывается год «2020».

Если 3-НДФЛ заполняется впервые в отношении данной машины, то отмечается пункт «ДА». Если налоговая вернула ранее поданную декларацию и налогоплательщик ее изменяет и уточняет, то выбирается «НЕТ» и указывается порядковый номер корректировки.

В последнем пункте налоговые резиденты выбирают «ДА».

После заполнения указанных данных нужно нажать кнопку «Далее».

- Шаг 2. Заполнить «Доходы».

В этом разделе нужно показать доход от продажи автомобиля, для этого нажать на кнопку по центру «Добавить источник дохода».

В качестве источника дохода выступает покупатель автомобиля. После добавления дохода нужно заполнить данные о том лице, которому продана машина. Обычно это физическое лицо, но может быть и организация или ИП. В зависимости от выбранного типа покупателя заполняются соответствующие реквизиты.

В нашем примере авто продан гражданину Лосеву Дмитрию Александровичу за 360 000 руб., поэтому выбирается «физическое лицо», вписывается его ФИО, согласно договору купли-продажи.

Ставку нужно оставить 13%, которая стоит по умолчанию.

Вид дохода — в строке набираем «транспортное средство» или код дохода «1521» и выбираем «Доходы от продажи ТС».

Сумма дохода — указывается цена, по которой продан автомобиль. В нашем примере это 360000.

Предоставить налоговый вычет — выбираем либо вычет в размере расходов на покупку авто (код 903), либо в размере 250 000 (код 906). Второй вариант проще выбрать, если стоимость машины 250 000 или менее рублей, в этом случае сумма вычета подставляется автоматически. Если цена продажи выше, а также сохранился договор о покупке данного транспортного средства, то выбирается код 903 и вносится сумма данных расходов, документально подтвержденных.

В нашем примере выбираем код 903 и вписываем сумму вычета — 350000.

В подразделе «сумма дохода и налога» автоматически проводится расчет налогооблагаемой суммы (цена продажи минус вычет) и НДФЛ, который нужно заплатить. Если доходы равны или ниже вычета, то налог равен нулю.

В нашем примере автомобиль был куплен за 350 000, а продан за 360 000, значит налогооблагаемый доход = 10 000, а сумма налога к уплате 1 300.

После заполнения данного раздела нажимаем кнопку «Далее».

- Шаг 3. Проверить декларацию 3-НДФЛ.

После нажатия на кнопку «далее» в разделе доходов, в разделах «Выбор вычетов», «Вычеты» и «Распорядиться переплатой» нужно нажать «Далее». Данные разделы заполняются в том случае, если налогоплательщик хочет вернуть НДФЛ в связи с правом на различные льготы (например, для получения стандартного вычета, имущественного при покупке квартиры или по ипотеке, социального за лечение и обучение).

Если нужно показать в 3-НДФЛ только продажу автомобиля, то все указанные вкладки можно пропустить.

Во вкладке «Просмотр» необходимо проверить, что правильно указан налог к уплате или его отсутствие. Далее можно посмотреть заполненный бланк декларации 3-НДФЛ, нажав на ссылку «pdf». Открытый файл лучше сохранить на свой компьютер, возможно, в будущем она пригодится.

- Шаг 4. Прикрепить документы, подтверждающие доходы и расходы.

Доход подтверждает договор купли-продажи, где налогоплательщик выступает в роли продавца.

Расходы нужно подтверждать, если выбран вычет 903 — необходимо приложить договор купли-продажи, где налогоплательщик выступает в роли покупателя.

- Шаг 5. Ввести пароль сертификата электронной подписи.

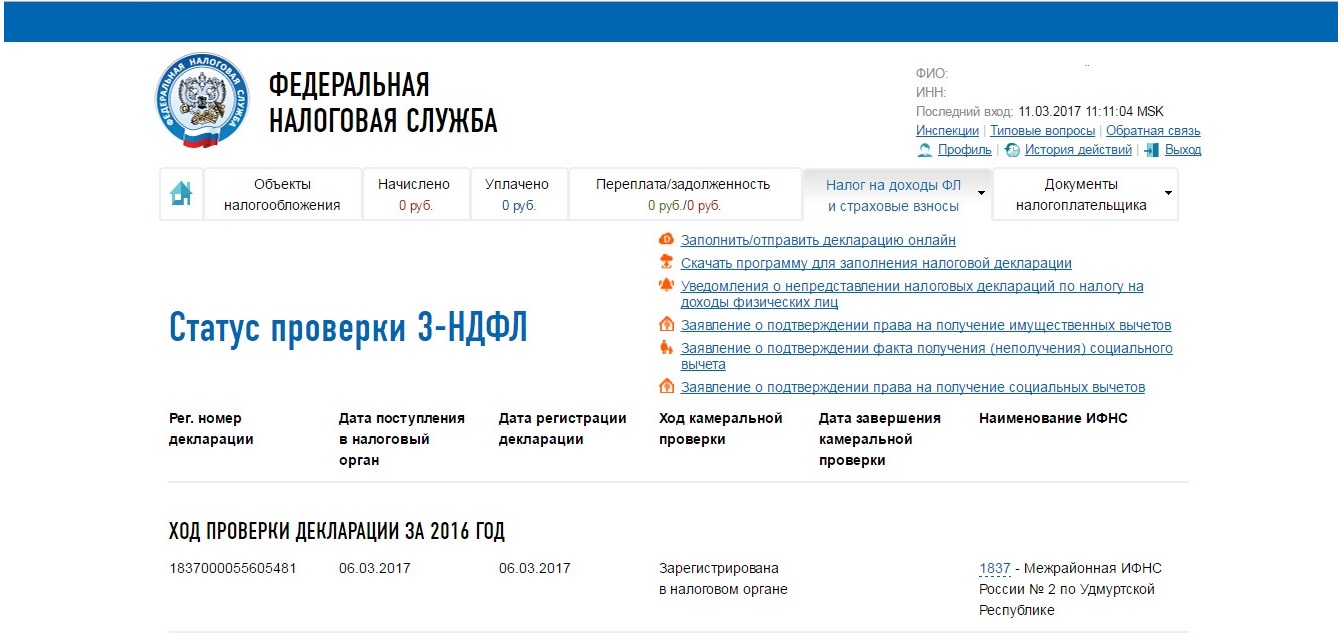

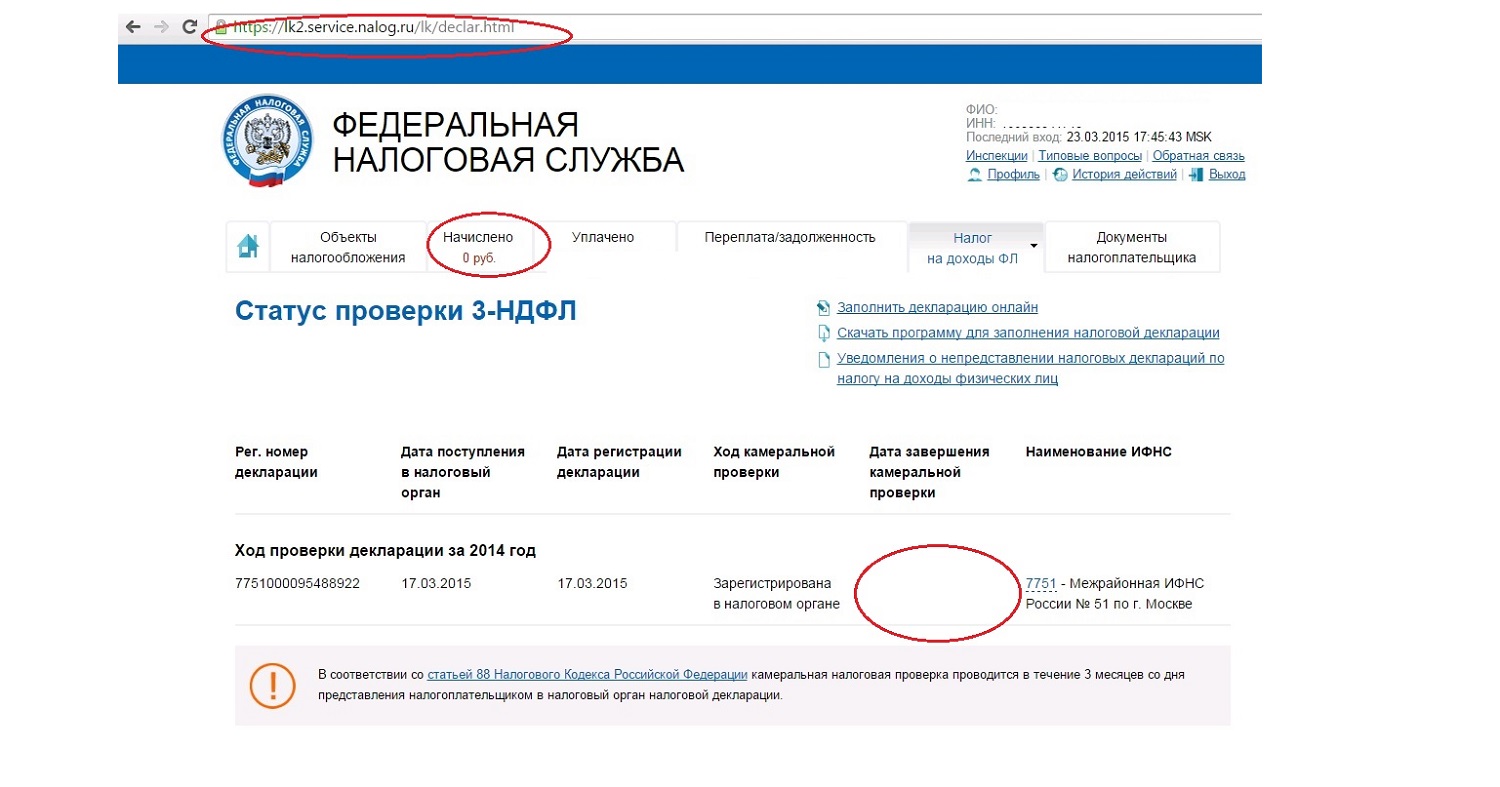

Далее в разделе «Сообщения» в личном кабинете налогоплательщика можно отслеживать процесс взаимодействия налоговиков с декларацией 3-НДФЛ. В течение нескольких дней произойдет регистрация поданной формы, после чего придет сообщение на почту о том, что отчет принят.

Для уплаты налога (если есть такая обязанность) можно зайти на главную страницу личного кабинете, где можно увидеть ссылку на оплату.

На начальном этапе после отправки декларации 3-НДФЛ в личном кабинете налогоплательщика будет статуст «Принято».

Декларация 3-НДФЛ всегда подлежит тщательной и детальной проверке, проводимой сотрудниками контролирующего ведомства. Проверка документов и сведений налогоплательщика, которую осуществляют инспекторы налогового органа, получила название камеральная. Многих жителей России интересует вопрос: сколько дней, месяцев она длится? Согласно действующему законодательству, сроки камеральной проверки 3-НДФЛ, предусмотренные для сотрудника налоговой инспекции, не должны превышать 3 месяцев с момента подачи налогоплательщиком декларации. Это правило, обязательное для исполнения контролирующим ведомством, прописано в п. 1, 2 ст. 88 НК РФ.

Если сотрудники налоговой инспекции установили необходимость проведения камеральной проверки декларации, предоставленной российским гражданином, они не обязаны сообщать о будущем детальном изучении декларации. Проверка начнется только после подачи документа без уведомления налогоплательщика. Действия инспекторов налоговой службы будут зависеть от опечаток, ошибок, несовпадений данных, обнаруженных в предоставленной декларации 3-НДФЛ.

При отсутствии опечаток, ошибок, несовпадений сведений камеральная проверка 3-НДФЛ завершается. Сотрудники контролирующего ведомства не уведомляют физическое лицо, предоставившее декларацию, об окончании проверки.

Если физическое лицо не согласно с ошибками, обнаруженными и указанными по декларации 3-НДФЛ налоговыми инспекторами, оно имеет законное право указать пояснения, подтверждающие определенные пояснения. Эта информация поможет сотрудникам контролирующего ведомства после изучения пояснения прийти к выводу:

- Пояснения налогоплательщика оказались законными и правильными, обнаруженные недочеты в декларации нельзя назвать ошибками. В этом случае декларация считается безошибочной. Камеральная проверка 3-НДФЛ заявления налогоплательщика о полученных доходах заканчивается.

- Пояснения гражданина, подавшего декларацию, нарушают действующие законы налоговой сферы, противоречат им. Тогда сотрудники налоговой службы подготавливают акт камеральной проверки, указывают в нем нарушения, выявленные при изучении заявления налогоплательщика о полученных доходах. Действия инспекторов соответствуют п. 5 ст. 88 Налогового Кодекса.

Что проверяют инспекторы в декларации 3-НДФЛ?

Сотрудники контролирующего ведомства выполняют камеральную проверку на рабочем месте. Это главное ее отличие от выездной проверки. Согласно законодательству установлено, что подачу декларации требуется сделать до 30 апреля года, следующего за отчетным годом. Предоставить декларацию для возврата налога, уже уплаченного в прошедшим году, можно в любой день текущего года.

В период камеральной проверки сотрудники налоговой службы уделяют пристальное внимание следующим факторам:

- Правильность заполнения налогоплательщиком поданного в контролирующее ведомство заявления о полученных доходах.

- Правильное использование в расчетах, предоставленных в декларации, налоговых ставок, льгот, наличие верного вычисления размера налога.

- Соответствие сведений, предоставленных в декларации 3-НДФЛ, показателям других отчетов, предоставленных налогоплательщиком в контролирующее ведомство.

- Законная обоснованность использования налогового вычета, указанного в декларации.

- Предоставление для проверки полного пакета документов.

Какие нужно предпринять действия после составления акта камеральной проверки?

Если сотрудники налоговой инспекции обнаружили в декларации 3-НДФЛ ошибки, искажения информации, нарушающие действующее налоговое законодательство, составили акт об результатах проведения камеральной проверки, российский гражданин может выбрать 2 варианта дальнейшего развития событий:

1. Согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

Налогоплательщику требуется дождаться окончательного решения налоговой службы, принятого по итогам проведенной проверки, осуществить доплату в государственный бюджет выписанного штрафа, рассчитанной пени, нового налога.

2. Не согласиться с указанным мнением работников контролирующего ведомства, их доводами, указанными в акте совершения камеральной проверки.

При выборе указанного пути дальнейшего развития событий налогоплательщику требуется подготовить возражения на полученный акт, составленный по итогам камеральной проверки 3-НДФЛ. Согласно п.6 ст.100 Налогового кодекса для предоставления ответа у российского гражданина есть месяц. Отсчет времени начинается с момента получения акта камеральной проверки декларации 3-НДФЛ.

Руководство контролирующего ведомства внимательно изучит полученный от налогоплательщика материал, подготовит свой ответ на его возражения, комментарии по поводу итогов камеральной проверки, сформирует собственное послепроверочное решение, ссылаясь на ст.101 Налогового Кодекса. Если налогоплательщик не окажется согласным с новыми решением, он сможет его обжаловать в налоговой службе, закрепленной по его региону.

Причина отказа налоговой инспекции в приеме декларации

Многие российские граждане часто при подаче заявлений об полученных доходах сталкиваются с отказом сотрудника контролирующего ведомства принимать декларацию 3-НДФЛ. Решение инспектора может быть обусловлено различными причинами. Поэтому налогоплательщик должен быть осведомлен о негативных ситуациях, способных возникнуть при декларировании доходов, предоставлении документов в налоговую инспекцию.

Все существующие ситуации отказа можно классифицировать на несколько вариантов:

- Принятие документов налогоплательщика осуществляют сотрудники отдела по работе с физическими лицами. Непосредственную камеральную проверка документов, подготовленных для контролирующего ведомства, выполняют специалисты другого отдела. И у них квалификация гораздо выше, чем у работников отдела налогов и вычетов, занимающихся принятием документов у российских граждан, уплативших налог по полученным доходам. Соответственно, нельзя воспринимать слова таких работников налоговой службы окончательными в деле. Часто возникают ситуации, когда сотрудник, принимающий декларацию 3-НДФЛ, утверждает, что у физического лица по закону нет права претендовать на вычет, отсутствуют необходимые документы. Однако проведенная камеральная проверка 3-НДФЛ позволяет сделать вывод, что предоставленная декларация соответствует всем требованиям.

- Основания для непринятия документов у жителя России прописаны в п.28 приказа МинФина. К ним можно отнести:

- Отсутствие документов, позволяющих подтвердить личность гражданина.

- Налогоплательщик предоставил документы другого лица, не имеет документов, позволяющих осуществлять указанное действие. Для предоставления декларации за другого человека на руках должна быть доверенность, заверенная нотариусом. Если предоставляются документы за ребенка, требуется предоставить свидетельство о его рождении.

- Была подана декларация, заполненная не по принятой законодательством форме.

- Заявление о полученных документах было передано в другой налоговый орган. При выборе контролирующего ведомства нужно учитывать его привязку к месту регистрации.

Если сотрудник налоговой службы, не желающий принимать документы, не может аргументировать свои действия указанными пунктами, он должен принять декларацию 3-НДФЛ. Затем отдел камеральных проверок выполнить проверку предоставленных документов, определить наличие в них ошибок, подготовит официальный отказ, указав изменения, которые нужно внести в документы, причину для отказа. Прочие доводы, указанные работником налогового органа нельзя назвать обоснованными и подлежащими к исполнению. Это личное его мнение, основанное на эмоциях, загруженности по работе. Инспектор, который получил документы, не обладает законным правом осуществлять проверку правильности составления декларации.

Для налогоплательщика советы сотрудника, принимающего документа, могут оказаться полезными. Он может указать на совершенные ошибки, неточности, отсутствие требуемых бумаг. Полученная информация поможет избежать отказа специалиста, занимающегося камеральной проверкой, новой подачи бумаг.

При наличии уверенности в правоте рекомендуется добиваться приема принесенных документов. Если сотрудник контролирующего ведомства придерживается другого мнения, не хочет принимать бумаги, можно сделать следующие действия:

- Доказывать законность своих прав, заставить принимающего декларацию инспектора подготовить обоснование отказа в письменной форме. Такое действие не позволит получить письменный отказ, но поможет добиться принятия декларации.

- Выслать документы почтой.

- Создать личный кабинет на сайте налогового учреждения, подать через него декларацию.

Считаете, что налоговая проверяет только организации и индивидуальных предпринимателей? Совершенно напрасно. ФНС контролирует и доходы обычных граждан. Если вы уклоняетесь от уплаты налогов или пытаетесь хитрить со справками о заработной плате, инспекторы это выяснят. Рассказываем, как это работает.

Проверка декларации 3-НДФЛ

Декларация по форме 3-НДФЛ подается в том случае, если вы получаете дополнительный доход, занимаетесь частной практикой или хотите получить налоговый вычет. Последний положен при приобретении недвижимости, оплате обучения и лечения. После подачи декларации проводится ее камеральная проверка — инспектор сверяет полученную информацию с данными общей налоговой базы, чтобы выявить случаи мошенничества.

Например, некоторые граждане подают липовые справки 2-НДФЛ с завышенной заработной платой, чтобы увеличить сумму вычета. Мало кто задумывается, что эта информация также подается работодателем и вносится в федеральную базу ФНС. При обнаружении несоответствий в вычете откажут, а от организации, выдавшей справку, потребуют объяснений. А еще могут назначить выездную налоговую проверку.

Борьба с незаконным предпринимательством

Не секрет, что многие физические лица подрабатывают частным образом. Кто-то сдает квартиру, кто-то дает уроки английского, кто-то выпекает и продает кексы. Это законно, если открыть ИП или декларировать свои доходы. Но многие «бизнесмены» забывают о такой мелочи или думают, что налоговая интересуется только большими торговыми оборотами. Но в УК РФ не указан минимальный размер дохода — достаточно два раза провести однотипные сделки, чтобы стать незаконным предпринимателем.

При рассмотрении спорных ситуаций инспекторы учитывают несколько факторов:

- наличие клиентов, оплативших товары или услуги;

- проведение рекламных акций и выставление образцов;

- регулярные оптовые закупки сырья или товаров;

- заключение договоров аренды в коммерческих зданиях;

- большие обороты по счетам в банках;

- ведение учета по сделкам.

Но чаще всего внимание к нарушителю привлекают недовольные клиенты, неравнодушные соседи или конкуренты. Если проверка подтвердит, что вы ведете нелегальный бизнес, вам грозит доначисление налогов и серьезный штраф. За незаконный доход свыше 1,5 млн рублей предусмотрена уголовная ответственность.

Выездная проверка

В Налоговом кодексе РФ нет запрета на проверку «физиков». Есть только небольшая особенность: согласно Конституции, жилище является неприкосновенным, поэтому вы можете отказаться от проверки на дому. В таком случае инспекторы будут работать по месту нахождения органа ФНС, но вам придется отвезти им все запрошенные документы.

Если вы вели деятельность в качестве индивидуального предпринимателя и уплатили не все налоги, то закрытие ИП не спасет от санкций. ФНС проверит бывшего бизнесмена и начислит штрафы уже физическому лицу.

Осторожно мошенники!

Налоговые инспекторы могут позвонить любому гражданину по телефону, указанному в поданной декларации или заявлении. Такое случается, если вы указали неверные данные, допустили ошибку в реквизитах, не уплатили налоги вовремя или сдали не все документы. Этим пользуются мошенники: они обзванивают людей, требуя сдать декларацию или оплатить накопившиеся пени. Звонок проходит в автоматическом режиме, а в конце сообщения указывается телефонный номер для обратной связи. Человек слышит о немыслимой задолженности, перезванивает, и значительная сумма денег списывается с мобильного баланса.

Как отличить реальный звонок из налоговой от требований мошенников:

Самое важное правило — не игнорировать происходящее и разбираться в ситуации до конца. Возможно, у вас действительно есть задолженность по налогам. Или произошла ошибка, и на вас записали чужую просрочку. Уточните фамилию и должность сотрудника, запишите телефон, по которому с ним можно связаться. Проверьте информацию в личном кабинете налогоплательщика и действуйте по ситуации. Главное — не дожидаться, пока дело передадут в суд и обратиться за помощью к опытному юристу.

Читайте также: