Как в камине сделать корректировку ндфл

Опубликовано: 28.04.2024

Рейтинг: 20

- НДФЛ заполняется исходя из расчетного листка (расчетной ведомости).

- Возможность перечисления НДФЛ выборочно с отпусков, больничных листов, уволенных или договорников ГПХ.

- Возможность заполнения документа по разным ставкам (13%, 30%), исходя из статуса налогоплательщика.

- Обработка учитывает ранее перечисленные суммы НДФЛ.

- Проверка на наличие нулевых строк.

- Возможность перечислить НДФЛ разными документами, без удаления лишних строк.

- Общая сумма налога по документу заполняется автоматически.

Протестировано на конфигурации:

- Зарплата и Управление Персоналом, редакция 2.5 (2.5.130)

Специальные предложения

**залил новые версии обработок

1. Заполнение сумм к перечислению происходит в разрезе организаций (обособленных подразделений), которые указаны в шапке документа "Перечисление НДФЛ". Если физлицо работает в двух организациях, необходимо создать и заполнить два док. перечисления.

2. Док. возврат НДФЛ, делает отрицательные проводки за прошлые периоды. В таком случае, необходимо сделать "Перечисление НДФЛ по всем" (эта обработка вытягивает НДФЛ нарастающим итогом). Отрицательные остатки должны отразиться в документе.

3. Не до конца понял вопрос.

Поясню, как работает "Заполнить НДФЛ по всем"

--- Находим и суммируем весь НАЧИСЛЕННЫЙ НДФЛ (с начало года до конца тек. мес. указанного в док перечисления).

* док. "Корректировка регистров накопления" не учитывается!

--- Аналогично находим и суммируем весь ПЕРЕЧИСЛЕННЫЙ НДФЛ

--- Находим НДФЛ по б/л и отпускам (сначала месяца и до конца месяца, указанного в док перечисления).

--- (НАЧИСЛЕННЫЙ НДФЛ) - (ПЕРЕЧИСЛЕННЫЙ НДФЛ) - (НДФЛ по б/л и отпускам см. ниже. ) = ОСТАТОК НДФЛ к перечислению

Что входит в этот остаток: весь НДФЛ с начало года, кроме НДФЛ б/л и отпусков, у которых дата выплаты дохода след. месяцем

Как сделать

Перерасчет НДФЛ: когда необходим, как отразить в «1С:Предприятии 8»

Доначисление налога

Действующие правила взыскания НДФЛ не менялись. Следовательно, если налоговый агент по каким-либо причинам не удержал НДФЛ из доходов физического лица или удержал налог не полностью, то недостающие суммы нужно взыскать с налогоплательщика. Недоудержан налог может быть по следующим причинам:

Если сотрудник продолжает работать, получать доходы, то после исправления ошибки, перерасчета или смены статуса при очередном расчете НДФЛ в учетных программах системы «1С:Предприятие 8» автоматически начислится и будет удержана недостающая сумма.

Если неуплата налога обнаружится, когда не будет возможности удержать налог (если сотрудник уволился, или окончился налоговый период), то взыскать НДФЛ организация не сможет. В пункте 5 статьи 226 НК РФ говорится, что при невозможности удержать у налогоплательщика исчисленную сумму НДФЛ налоговый агент обязан письменно сообщить налогоплательщику и налоговому органу по месту своего учета об этом и о сумме налога с помощью справки формы 2-НДФЛ, утвержденной приказом ФНС России от 17.11.2010 № ММВ-7-3/611@.

Возврат НДФЛ

Излишне начислен налог может быть по тем же причинам, что и недоначислен.

Общий порядок возврата и зачета излишне уплаченных и взысканных сумм налогов установлен статьями 78 и 79 НК РФ. Новой редакцией пункта 1 статьи 231 НК РФ (вступила в силу с 01.01.2011) уточнены правила возврата НДФЛ физическому лицу, с которого налоговый агент по какой-либо причине излишне удержал налог.

Если причина излишне удержанного налога в изменившемся состоянии вычетов или доходов, то с начала текущего года налоговый агент обязан сообщать физлицу, у которого он ранее излишне удержал налог, о каждом таком факте в течение 10 рабочих дней со дня, когда это стало известно агенту. При этом указывается излишне удержанная сумма НДФЛ. Форма сообщения не регламентирована и может быть произвольной.

Излишне удержанная сумма налога подлежит возврату на основании письменного заявления налогоплательщика (абз. 1 ст. 231 НК РФ). Поэтому рекомендуем налоговым агентам (работодателям) в сообщение включить фразу о необходимости написания такого заявления. Также следует указать, что возврат налогоплательщику излишне удержанной суммы налога возможен только в безналичной форме. Поэтому в заявлении налогоплательщика должен быть указан счет в банке, на который следует перечислить причитающиеся ему денежные средства.

Появившееся в прошлом году в НК РФ требование о своевременном информировании налогоплательщика об имеющейся переплате налога не сопровождается регламентом фиксирования факта обнаружения излишнего удержания НДФЛ из доходов налогоплательщика. Не предусмотрена и ответственность налогового агента за неинформирование налогоплательщика.

Получив от налогоплательщика заявление на возврат излишне удержанной суммы НДФЛ, работодатель решает, за счет каких средств она будет возвращаться. Возврат возможен за счет сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей как по данному налогоплательщику, так и по иным налогоплательщикам, с доходов которых агент производит удержание налога (абз. 3 п. 1 ст. 231 НК РФ). Каким способом осуществить возврат, выбирается исходя из размера возвращаемого налога и установленного срока для его возврата. Налог агент должен вернуть налогоплательщику в течение трех месяцев со дня получения им соответствующего заявления налогоплательщика. Налоговому агенту с начала текущего года законодательно предоставлено право осуществлять возврат излишне уплаченного налога за счет собственных средств, не дожидаясь получения денежных средств от налогового органа (абз. 9 п. 1 ст. 231 НК РФ). Однако Минфин России неоднократно напоминал (письма Минфина России от 11.05.2010 № 03-04-06/9-94, от 25.08.2009 № 03-04-06-01/222),что производить возврат НДФЛ нужно только за счет сумм налога, удержанных с выплат данного физлица.

Если обнаруживается переплата налога на доходы физических лиц, когда сотрудник уже не работает в организации, то налоговый агент сообщает о переплате налога по завершении налогового периода в отчете 2-НДФЛ в налоговый орган и извещает об этом налогоплательщика, а налогоплательщику за возвратом излишне удержанных сумм следует обратиться в налоговую инспекцию по месту жительства.

Пересчет налогов при приобретении статуса резидента РФ

Возникает излишне удержанная сумма НДФЛ и в случае изменения статуса налогоплательщика с нерезидента на резидента РФ. Нерезидент оплачивал НДФЛ по ставке 30 %. После того как физическое лицо признано налоговым резидентом РФ, указанные доходы в соответствии с пунктом 1 статьи 224 НК РФ подлежат налогообложению по ставке 13 %.

До 2011 года такие переплаты подлежали возврату. Изменения законодательства ввели пользователей в заблуждение. Запрет на возврат переплаты НДФЛ, возникшей в связи с изменением статуса налогоплательщика не означает, что не надо пересчитывать налог по ставке 13 % и учитывать переплату при очередных начислениях.

Письма Минфина России от 12.08.2011 № 03-04-08/4-146 и ФНС России от 09.06.2011 № ЕД-4-3/9150 указывают, что налоговый агент осуществляет исчисление, удержание и уплату сумм НДФЛ в бюджетную систему РФ с учетом налогового статуса налогоплательщика, определяемого на каждую дату выплаты дохода. Определив на некоторую дату изменение статуса нерезидента на статус резидента, при расчете НДФЛ учитывает суммы, которые раньше начислились по ставке 30 %.

Пользователям программ системы «1С:Предприятие 8» в этом случае ничего не надо предпринимать. Достаточно указать только смену статуса налогоплательщика и перерасчет будет производиться автоматически при расчете НДФЛ.

Письмо Минфина России от 22.11.2010 № 03-04-06/6-273 указывает на два случая, в которых возврат налога может быть осуществлен только в ИФНС: смена статуса резидента РФ, имущественный вычет.

Если сотрудник обращается к работодателю за предоставлением имущественного налогового вычета не с первого месяца налогового периода, вычет предоставляется начиная с месяца обращения.

Возврат излишне удержанного налога может быть произведен налоговым органом при подаче налогоплательщиком в инспекцию налоговой декларации по итогам налогового периода.

Минфин в своих письмах неоднократно указывает, что те суммы налога, которые были удержаны в установленном порядке до получения обращения налогоплательщика о предоставлении имущественного налогового вычета и соответствующего подтверждения налогового органа, не являются «излишне удержанными».

Однако представители ФНС России в письме от 09.06.2011 № ЕД-4-3/9150 указывают, что возврат излишне удержанного налога при смене статуса резидента РФ может в течении этого налогового периода осуществляться налоговым агентом-работодателем.

В письме Минфина России от 28.09.2011 г. N 03-04-06/6-242 заместитель директора Департамента налоговой и таможенно-тарифной политики С. В. Разгулин отвечает, что указанное выше письмо ФНС является запросом в Минфин России, на который были даны соответствующие разъяснения. А письмо Минфина от 12.08.2011 № 03-04-08/4-146, которое вышло в ответ на запрос ФНС однозначно указывает, что в соответствии с пунктом 1.1 статьи 231 НК РФ, положения которого вступили в силу с 1 января 2011 г., возврат суммы налога на доходы физических лиц налогоплательщику в соответствии с приобретенным им статусом резидента РФ производится налоговым органом, в котором он был поставлен на учет по месту жительства (месту пребывания). Возврат осуществляется при подаче налогоплательщиком налоговой декларации по окончании указанного налогового периода, а также документов, подтверждающих статус налогового резидента Российской Федерации в этом налоговом периоде, в порядке, установленном статьей 78 НК РФ.

Таким образом, в случае приобретения сотрудником организации статуса налогового резидента Российской Федерации возврат суммы налога производится по итогу налогового периода налоговым органом.

Пользователям программ «1С:Предприятие 8» нужно только указать только дату смены статуса налогоплательщика и перерасчет будет производиться автоматически при расчете НДФЛ.

Как в камине сделать перерасчет ндфл

Т.к. у Вас в движениях документа «Начисление по среднему» заполнена закладка «База для НДФЛ», это свидетельствует о том, что для вида дохода, который у Вас задан для начисления, используемого в этом документе, не установлен признак выплаты НДФЛ на дату выплаты дохода.

Для решения сложившейся у Вас ситуации необходимо в справочнике «Виды доходов» для этого вида дохода установить признак расчета НДФЛ на дату выплаты дохода и пересчитать документ «Начисление по среднему».

Обратите внимание. Изменение признака расчета НДФЛ в середине года может привести к тому, что в программе собьется весь учет в разрезе НДФЛ с начала года. Поэтому, данные манипуляции лучше предварительно выполнить на копии информационной базы.

есть одно замечание.

по логике строку 941 надо бы заменить на чтото вроде

Если НачалоДня(Выборка.ДатаВыплаты) <> НачалоДня(Дата) Тогда

тогда не выходило бы ошибки

тоже самое есть в модуле менеджера, но там все правильно т.е.

Если НачалоДня(Выборка.ДатаВыплаты) <> НачалоДня(Дата) Тогда

скажите программистам чтоб исправили пожалуйста.

и вообще, возможно ли, чтоб сразу выбирался документ НДФЛ? в начислении по среднему он выбран.

Уточните, пожалуйста, на какой закладке и в каком поле у Вас выбран документ НДФЛ в документе «Начисление по среднему»? При возможности, проиллюстрируйте, пожалуйста, скриншотом.

На закладке «Печать» можно определить необходимые настройки только для отражения данных в соответствующих печатных формах, которые можно распечатать из документа «Начисление по среднему».

НДФЛ с начислений с «Видом дохода», для которого установлен признак расчета «НДФЛ на дату выплаты» рассчитывается непосредственно в документе «Выплата» (без предварительного расчета в документе «НДФЛ»).

Если данное начисление выплачивается отдельно от зарплаты в документе «Выплата» в «Виде операции» выбирается «Межрасчетная выплата».

Устанавливается «Период», за который происходит выплата и определяются параметры заполнения межрасчетной выплаты: либо «по Документу», либо «по Начислению».

Если способ заполнения «по Документу» выбирается документ, которым производилось начисление.

Если способ заполнения «по Начислению» из списка начислений выбирается нужное начисление и в «Настройках» документа «Выплата» указывается период, в который оно было начислено.

Устанавливается флажок «за вычетом НДФЛ», флажок «из документа» устанавливать не нужно.

В табличную часть подбирается «Сотрудник», при этом автоматически заполняются колонки «Доход» (начисленная сумма всего), «НДФЛ» (НДФЛ рассчитанный в данном документе) и «Сумма» (Доход-НДФЛ).

Устанавливаются флаги «Выплачено» и «Провести НДФЛ».

Если данное начисление выплачивается вместе с зарплатой в «Виде операции» выбирается «Выплата зарплаты» и устанавливается «Период», за который происходит выплата.

В табличную часть подбирается «Сотрудник», при этом автоматически заполняется закладка «Расчет НДФЛ» и заполняются колонки «Доход» (начисленная сумма всего) и «НДФЛ» (НДФЛ рассчитанный в данном документе). На закладке «Выплата» отражается значение «Сумма» (Доход-НДФЛ). На закладке «Удержанный НДФЛ» отражается «Доход» и «Удержанный НДФЛ».

Устанавливаются флаги «Выплачено» и «Провести НДФЛ».

Изменения в расчете НДФЛ с 2016 года в программе Камин:Зарплата 5.0

Федеральным законом от 02.05.2015 № 113-ФЗ с 1 января 2016 года введена обязанность налоговых агентов ежеквартально представлять сведения о доходах, в отношении которых ими был исчислен и удержан НДФЛ. Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

Примечание: при обновлении на актуальные версии программы Камин, флаг Расчитывать НДФЛ при выплате устанавливается автоматически

Затем в настройках справочника Виды доходов (раздел Справочники и классификаторы — Виды доходов) проверить для доходов, которые не относятся к зарплате (например, больничные отпускные) наличие галочки рассчитывать НДФЛ при выплате дохода.

Рассмотрим механизм нового НДФЛ на примере.

Отправим сотрудника Горошко в отпуск.

Выплатим сотруднику заработную плату в межрасчетный период. При установке галочки выплачено, галочка провести НДФЛ ставится автоматически. Снимать ее не рекомендуется.

Так же, если по причине НФДЛ не удерживается можно зайти в закладку настройки и проверить наличие галочки за вычетом НДФЛ.

При этом документ перечисление НДФЛ заполняется с режимом заполнения на основании выплаты и выбираем нашу выплату.

Далее при расчете НДФЛ за месяц мы увидим расчет только зарплатного НДФЛ, но, чтобы проверить себя в расчете виден и наш отпускной НДФЛ.

При заполнении документа Перечисление НДФЛ в конце месяца программа отслеживает, что кусочек НДФЛ уже был перечислен.

При этом важно обратить внимание в закладке настройки на заполнение документа по не перечисленному, а не по удержанному.

Таким же образом обстоят дела и с расчетом больничного листа.

Рассмотрим выплату больничного межрасчетной ведомостью. Заполнить документ можно на основании документа — и указать наш расчет, и на основании — больничный, больничный за счет работодателя.

Вы обратили внимание, что в нашем примере, не смотря на наличие галочки провести НДФЛ (в настройках факт удержания НДФЛ отмечен), сумма НДФЛ отсутствует.

НДФЛ не рассчитался потому, что сумма вычетов у сотрудницы превышает доход в текущем месяце. Этот пример показывает нам как можно использовать еще одно новшество документа, для этого в настройках есть возможность поставить галочку не предоставлять стандартные вычеты, и тогда вычеты будут предоставлены в документе НДФЛ. После данной настройки важно не забыть нажать на кнопку обновить.

При расчете НДФЛ за месяц апрель мы видим так же расчет только зарплатного НДФЛ, НДФЛ больничный показан справочно.

Если выплата не зарплатного дохода происходит вместе с выплатой зарплаты, то в документе выплата будет заполняться окошко расчет НДФЛ.

Вот мы и рассмотрели новые особенности программы Камин при выплате не зарплатных начислений.

С уважением, Тимошенкова Юлия

Специалист — консультант по зарплате Простые решения

Как в камине сделать перерасчет ндфл

«Возврат НДФЛ» в течение года невозможен, такое не предусмотрено Налоговым кодексом.

Но он вам и не нужен, т.к. НДФЛ в течение года считается «нарастающим итогом».

То есть, вам достаточно в апреле установить стандартные вычеты (начиная с апреля), а за январь-март ввести апрелем Корректировку вычетов. После этого при очередном расчёте НДФЛ (в апреле) должны примениться все указанные вычеты.

Здравствуйте!

Мною некорректно был задан вопрос. Попытаюсь более понятно описать ситуацию.

Мы новое ООО. Я начинающий бухгалтер, никогда ранее не сталкивалась с 1С Бухгалтерия и 1С Камин. Купили в апреле 1С Камин 5.0, а до этого все считала в exsel. Поэтому не понятно как правильно все отразить в программе.

Работник принят на работу в январе 2015. Только в марте поняла, что ему не был предоставлен вычет на ребенка. Попросила его написать заявление о предоставлении ему стандартного вычета на ребенка от 01.04.2015, чтобы при расчете зарплаты за март 2015 сразу учесть вычет при расчете НДФЛ.

Если я правильно понимаю, то я должна была также сделать возврат излишне удержанного НДФЛ за январь и февраль 2015.

Вопросы:

1. Надо ли было сотруднику в заявлении писать «прошу сделать перерасчет за январь и февраль»?

2. Как правильно оформить в 1С Камин возврат излишне удержанного НДФЛ, чтобы потом везде все правильно выходило?

Мои действия было такими:

1. Делала документ корректировка, но тогда при расчета зарплаты за март (выплату по результатам месяца я делаю 15 числа следующего месяца) берется двойной НДФЛ

2. Удалила документ корректировка, сделала документ-выплату в апреле на возврат НДФЛ, а в документе перечисление НДФЛ в в столбце «не перечислено» проставила сумму излишне удержанного налога за январь и февраль. По итогам марта начисление вроде сошлось. Но формируя расчетный листок за апрель, в столбце «удержано» отражается мой документ «возврат НДФЛ» (т.к. я его провела 15.04.) и программа «сумму на конец периода (на руки)» считает неправильно (минусует этот возврат НДФЛ, хотя он к выплате за апрель никакого отношения не имеет).

Не знаю даже как правильно все провести в программе. Подскажите, пожалуйста. Буду очень благодарна.

В заявлении сотрудник должен указать предоставление стандартного налогового вычета с 1 января 2015 года.

Ваши действия:

1. Ввести Кадровый документ «Установка и изменение вычетов» с 01 апреля 2015 года, в котором предоставить сотруднику необходимый вычет.

2. Ввести документ Корректировка вычетов апрелем месяцем, в котором указать недопредоставленное количество вычетов, в Вашем случае 3.

3. Рассчитайте документ НДФЛ за апрель месяц. Документ Установка и изменение вычетов и документ Корректировка при расчете будут учтены.

Пишем понятные статьи по 1С вам в помощь

- Все

- В помощь бизнесу

- В помощь ИТ-специалисту

- Статьи по бухгалтерскому и налоговому учету

- Статьи по кадровому учету и заработной плате

Примите участие в бесплатном вебинаре

Штрихкодирование: с чего начать

9 июня, 14:00 МСК

Закажите экспресс-аудит, в рамках которого определим:

- цели и задачи проекта

- границы проекта

Исключим ложные ожидания от 1С:ERP

«Загадочный» документ «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Для чего он, как использовать

Документ предназначен для корректировки вручную данных учета по НДФЛ, страховым взносам и пособий по социальному страхованию. Документ может быть использован для ввода начальных остатков и восстановления учета при внедрении программы.Мы называем данный документ «загадочным», т.к. не многие знают о его существовании, а также о том, как им правильно воспользоваться.

Возможно использование документа для корректировки следующих данных:

- Налог на доходы физических лиц. Учет по НДФЛ ведётся на закладках "НДФЛ: доходы и налоги","НДФЛ по ставке 13%" и «НДФЛ удержанный». Введенные данные отражаются в Налоговых карточках и используются при формировании справок по форме для представления в ИФНС и выдачи на руки сотрудникам, а так же данные отражаются в отчете

- Страховые взносы. Учет по страховым взносам в ПФР, ФОМС и ФСС ведётся на закладке «Страховые взносы». Введенные данные отражаются в индивидуальных карточках учета по страховым взносам и используются в Расчетах по начисленным и уплаченным страховым взносам РСВ-1 и РФ.

- Пособия по социальному страхованию. Учет пособий по социальному страхованию ведётся на закладке «Страховое обеспечение». Введенные данные используются при формировании Расчета по начисленным и уплаченным страховым взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний, а также по расходам на выплату страхового обеспечения (до 2010 года — Расчетные ведомости по средствам ФСС) по форме РФ.

Порядок ввода документа:

Рассмотрим подробнее в каких случаях можно и нужно использовать данный документ в программе «1С: Зарплата и управление персоналом, редакция 2.5» и «1С:Управление производственным предприятием, редакции 1.3».

Для того чтобы открыть список документов, необходимо выбрать пункт меню «Расчет зарплаты по организациям» -> «Налоги и взносы» -> «Корректировка учета по НДФЛ, страховым взносам и ЕСН».

Другой способ ввода этого документа — через общий журнал документов учета НДФЛ и страховых взносов. Найти его можно либо через главное меню, пункт «Расчет зарплаты по организациям» -> «Налоги и взносы» -> «Журнал документов учета НДФЛ и ЕСН», либо на рабочем столе, закладка «Налоги», ссылка «Журнал документов учета НДФЛ, страховых взносов в ПФР, ФСС, ФОМС».

Виды корректировок:

1. Предоставление социального налогового вычета в сумме уплаченных пенсионных взносов по договорам негосударственного пенсионного обеспечения и/или договорам добровольного пенсионного страхования и/или договорам добровольного страхования жизни.

2. Отражение в программе предоставленного вычета по материальной помощи на прошлом месте работы в текущем году. Данные вводятся на двух закладках:

- «НДФЛ: доходы и налоги» — заполняется, чтобы вычет не был повторно принят при расчете НДФЛ;

- «Страховые взносы» — заполняется, чтобы вычет не был повторно принят как необлагаемая сумма при расчете НДФЛ;

3. Корректировка отрицательных сумм страховых взносов в один из ближайших прошлых месяцев текущего отчетного периода, в котором сумма начисленных страховых взносов превышала отрицательные значения страховых взносов, начисленных в последнем месяце работы. Данная корректировка требуется, если размер отпускных, подлежащих удержанию, превысит зарплату за последний месяц работы, итоговая сумма начислений окажется отрицательной и суммы начисленных страховых взносов за этот месяц тоже будут со знаком «минус» (более подробно читайте в статье Исправляем отрицательные суммы страховых взносов при подготовке в ПФР)

4. Отражение суммы компенсации за задержку выплаты зарплаты в программе для включения сумм выплаченной компенсации в базу для начисления страховых взносов . Зарегистрированные таким образом суммы компенсации за задержку выплаты зарплаты будут автоматически учтены при расчете страховых взносов.

В учетных регистрах программы суммы компенсации за задержку выплаты зарплаты не отражаются, в терминах программы данная компенсация не является начислением, для нее не предусмотрен какой-либо вид расчета. Таким образом, настроить обложение страховыми взносами для компенсации за задержку выплаты зарплаты по общему принципу, т.е. указав вид дохода в форме вида расчета, невозможно. Но возможно отразить документом «Корректировка учета по НДФЛ, страховым взносам и ЕСН». Данный документ можно ввести непосредственно из документа Зарплата к выплате организаций по кнопке Действия — Зарегистрировать доходы по компенсации, тогда документ заполниться автоматически или заполнить документ вручную на вкладке страховые взносы.

5. Отражение исчисленного и удержанного НДФЛ доходов физ. лиц от сдачи своего имущества в аренду организации, в которой он работает. Даже если физическое лицо не является сотрудником организации — если организация арендует у него помещение, оборудование или автомобиль — она является его налоговым агентом и обязана ежемесячно уплачивать НДФЛ с доходов, полученных физ.лицом с аренды имущества.

Для этого следует на закладке «НДФЛ: доходы и налоги» добавляем новую строку, выбрать сотрудника из справочника «Физические лица», и это значит, что мы можем не принимать его на работу. Туда же вводим физическое лицо — арендатора, если он не является сотрудником. Выбираем дату дохода, месяц налогового периода и месяц регистрации дохода, код дохода из справочника «Коды доходов НДФЛ».

Для доходов от аренды имущества применяется код дохода 1400 «Доходы, полученные от предоставления в аренду или иного использования имущества (кроме аналогичных доходов от сдачи в аренду любых транспортных средств и средств связи, компьютерных сетей)».

Если в аренду сдается автомобиль или иное транспортное средство, то применяется код дохода 2400 «Доходы, полученные от предоставления в аренду или иного использования любых транспортных средств, включая морские, речные, воздушные суда и автомобильные транспортные средства, в связи с перевозками, доходы, полученные от предоставления в аренду или иного использования трубопроводов, линий электропередачи (ЛЭП), линий оптико-волоконной и (или) беспроводной связи, иных средств связи, включая компьютерные сети».

Вводим сумму дохода и переходим к вкладке «НДФЛ по ставке 13%». Здесь необходимо в табличной части «Исчислено налога» выбрать сотрудника и ввести ему вручную рассчитанную сумму налога. Переходим к закладке «НДФЛ удержанный». На закладке «НДФЛ удержанный» вручную вводим ставку налога и удержанную сумму.

Для документа «Корректировка учета по НДФЛ, страховым взносам и ЕСН» не действуют установленные настройки параметров расчета зарплаты, и даже если стоит флаг «При начислении НДФЛ принимать исчисленный налог к учету как удержанный», для этого документа они не действуют — это документ для ввода ручных исправлений.

Факт перечисления НДФЛ следует отразить документом «Перечисление НДФЛ в бюджет РФ».

Данный документ также позволяет отразить НДФЛ удержанный при отмене использования учетной политики «При начислении НДФЛ принимать исчисленный налог к учету как удержанный» если по каким-либо причинам документ выплаты по сотруднику не отразил удержание НДФЛ за период.

Таковы наиболее часто используемые возможности документа «Корректировка учета по НДФЛ, страховым взносам и ЕСН», документа, который упрощает работу бухгалтера при составлении отчетности.

У Вас остались еще вопросы по программе? Компания СИТЕК возьмет на себя решение задач по 1С: консультации по работе в программе, доработки, обновление 1С и др. услуги оказывают квалифицированные специалисты в минимальные сроки.

Предлагаем Вам ознакомиться с нашими ценами и тарифными планами.

Дата обновления статьи 11.09.2016.

Подпишитесь на нашу рассылку

и получите еще больше статей от экспертов по 1С!

Федеральным законом от 02.05.2015 № 113-ФЗ с 1 января 2016 года введена обязанность налоговых агентов ежеквартально представлять сведения о доходах, в отношении которых ими был исчислен и удержан НДФЛ. Расчет составляется нарастающим итогом за первый квартал, полугодие, девять месяцев и год.

В связи с появлением новой формы 6-НДФЛ появились и новые возможности в программах Камин. Главной особенностью является факт отражения даты получения дохода и перечисления налога. Рассмотрим новые особенности расчета НДФЛ. Чтобы настроить расчет НДФЛ по-новому необходимо в разделе Предприятие - Настройка учета - Расчет зарплаты установить галочку Рассчитывать НФДЛ при выплате.

Примечание: при обновлении на актуальные версии программы Камин, флаг Расчитывать НДФЛ при выплате устанавливается автоматически

Затем в настройках справочника Виды доходов (раздел Справочники и классификаторы — Виды доходов) проверить для доходов, которые не относятся к зарплате (например, больничные отпускные) наличие галочки рассчитывать НДФЛ при выплате дохода.

Рассмотрим механизм нового НДФЛ на примере.

Отправим сотрудника Горошко в отпуск.

Выплатим сотруднику заработную плату в межрасчетный период. При установке галочки выплачено, галочка провести НДФЛ ставится автоматически. Снимать ее не рекомендуется.

Так же, если по причине НФДЛ не удерживается можно зайти в закладку настройки и проверить наличие галочки за вычетом НДФЛ.

При этом документ перечисление НДФЛ заполняется с режимом заполнения на основании выплаты и выбираем нашу выплату.

Далее при расчете НДФЛ за месяц мы увидим расчет только зарплатного НДФЛ, но, чтобы проверить себя в расчете виден и наш отпускной НДФЛ.

При заполнении документа Перечисление НДФЛ в конце месяца программа отслеживает, что кусочек НДФЛ уже был перечислен.

При этом важно обратить внимание в закладке настройки на заполнение документа по не перечисленному, а не по удержанному.

Таким же образом обстоят дела и с расчетом больничного листа.

Сотрудница Давыдова пошла на больничный с по .

Рассмотрим выплату больничного межрасчетной ведомостью. Заполнить документ можно на основании документа — и указать наш расчет, и на основании — больничный, больничный за счет работодателя.

Вы обратили внимание, что в нашем примере, не смотря на наличие галочки провести НДФЛ (в настройках факт удержания НДФЛ отмечен), сумма НДФЛ отсутствует.

НДФЛ не рассчитался потому, что сумма вычетов у сотрудницы превышает доход в текущем месяце. Этот пример показывает нам как можно использовать еще одно новшество документа, для этого в настройках есть возможность поставить галочку не предоставлять стандартные вычеты, и тогда вычеты будут предоставлены в документе НДФЛ. После данной настройки важно не забыть нажать на кнопку обновить.

При расчете НДФЛ за месяц апрель мы видим так же расчет только зарплатного НДФЛ, НДФЛ больничный показан справочно.

Если выплата не зарплатного дохода происходит вместе с выплатой зарплаты, то в документе выплата будет заполняться окошко расчет НДФЛ.

Вот мы и рассмотрели новые особенности программы Камин при выплате не зарплатных начислений.

С уважением, Тимошенкова Юлия

Специалист — консультант по зарплате Простые решения

| В соответствии со ст. 226 НК РФ в 2016 году исчисление и удержание сумм налога (НДФЛ) производится на дату получения дохода. |

Реализуя это требование законодательства, начиная с 2016 года, Для расчетов, в продуктах Камин добавлена возможность рассчитывать НДФЛ при выплате дохода непосредственно в документах «Выплата» («Межрасчетные выплаты» или «Выплата зарплаты»). Для доходов, у которых в справочнике «Виды доходов» установлен флажок «рассчитывать НДФЛ при выплате дохода» (не зарплата), НДФЛ рассчитывается только в документе «Выплата». После выплаты таких доходов расчет НДФЛ не требуется. В документе НДФЛ рассчитывается налог только с доходов, у которых снят флажок «рассчитывать НДФЛ при выплате дохода» (зарплата). Да, пользователям предоставляется возможность рассчитывать налог по старому (раз в месяц, документом «Расчет НДФЛ»). Но мы настойчиво не рекомендуем так делать и снимать галочки «НДФЛ при выплате» в справочнике «Виды доходов», т.к. тогда вы не сможете корректно подготовить отчет 6-НДФЛ, который нам предстоит сдавать за 1 квартал уже в апреле 2016 года. В последующих релизах будут вноситься изменения с целью упрощения работы пользователей и повышения удобства работы с программой!

Как же теперь перечислить НДФЛ в срок и не запутаться?!

Мы предложим алгоритм действий.

Давайте рассмотрим упрощенный практический пример с использованием программы Камин 3.0

В январе у сотрудников были следующие начисления

| Сотрудник | Оплата по окладу (руб.) | Отпускные (руб.) | Больничный (руб.) |

| Иванов | 7000 | 5000 | |

| Петров | 10000 | 3000 | |

| Сидоров | 20000 |

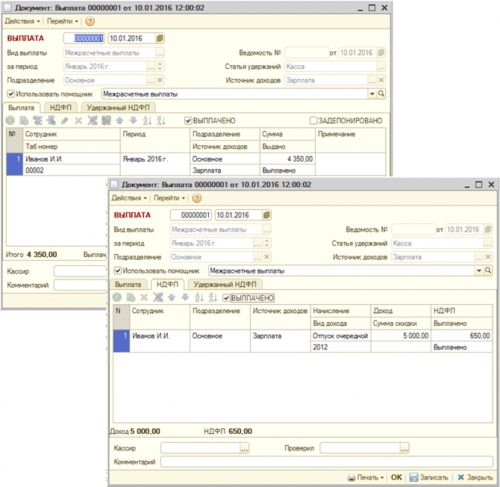

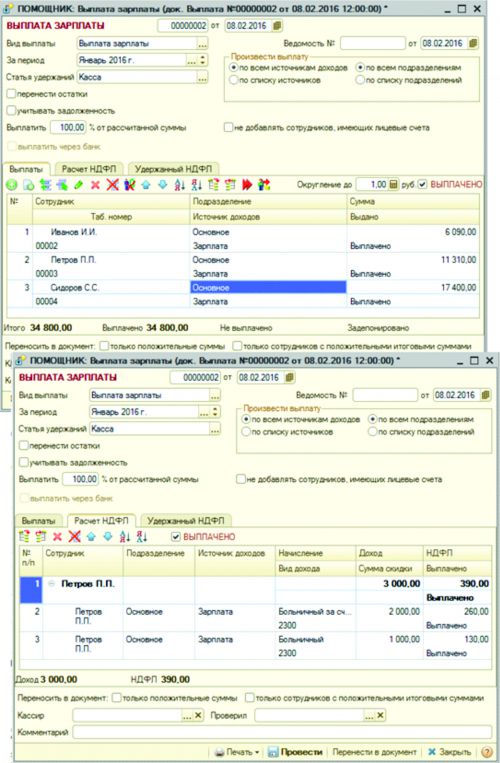

В январе мы рассчитали и выплатили отпускные за три дня до начала отпуска, при этом использовался документ «Межрасчетная выплата». В этом документе и был произведен расчет и удержание сумм НДФЛ по отпускным (рис. 1). (Напомню, НДФЛ по отпускным (больничным) рассчитывается и удерживается в момент получения дохода).

Кроме того, в январе у нас была рассчитана зарплата и НДФЛ по ней. А так же в январе сотрудник принес больничный лист и мы его рассчитали. Выплатим сумму по нему в ближайшую зарплату.

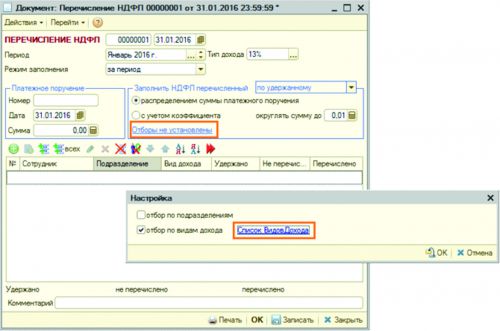

Суммы НДФЛ с выплаченных отпускных (выплаченных больничных) по новому законодательству мы обязаны перечислить в бюджет не позднее последнего числа месяца, в котором были произведены выплаты отпускных (больничных). Т.е. в конце января мы должны будем собрать все суммы НДФЛ по выплаченным в этом месяце отпускным и больничным. Поэтому 31 января мы сделаем документ Перечисление НДФЛ за январь. Но в этот документ у нас не должны попасть суммы рассчитанного зарплатного НДФЛ, потому что зарплату мы будем выплачивать в начале февраля, и налог мы будем удерживать и перечислять не позднее следующего дня после выплаты зарплаты (февраль). Для реализации этого, при заполнении документа Перечисление НДФЛ за январь следует нажать на гиперссылку Отборы не установлены.

В появившемся окне установить галочку «Отбор по видам дохода» и нажать на появившуюся ссылку Список видов дохода (рис. 2).

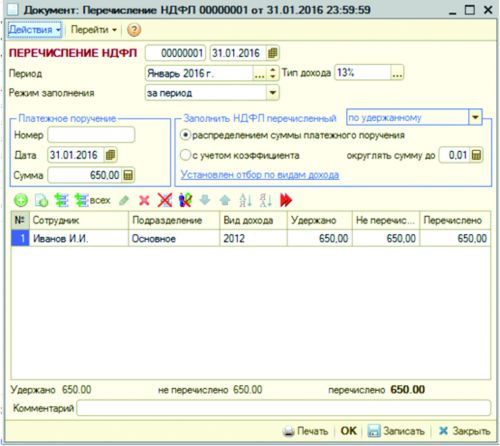

И выбрать коды доходов отпускных - 2012 (больничных - 2300, если таковые были выплачены январем и т.д.). Теперь можно заполнить табличную часть (подбором, либо заполнить ВСЕХ). В нашем случае отпуск был выплачен только Иванову, поэтому НДФЛ к перечислению тоже будет только по отпускным Иванова (рис. 3).

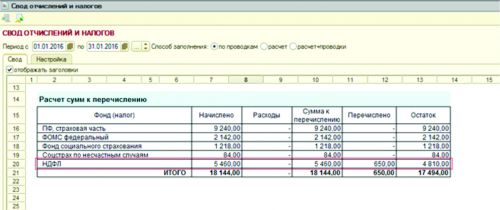

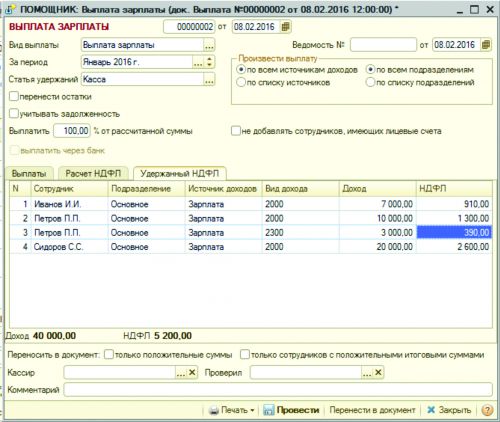

Посмотрим свод отчислений и налогов за январь (рис. 4).

Видим, что в январе месяце был начислен НДФЛ по зарплате и отпуску. При этом перечислен НДФЛ только по отпуску (650 руб.)

Далее начинается февраль.

В начале февраля мы произвели выплату заработной платы за январь и вместе с ней выплатили сумму по больничному листу, который был рассчитан в январе (рис. 5).

Как видно из рис. 5 документом Выплата зарплаты, мы выплатили и сумму по больничному листу, а так же (как и требует закон) рассчитали и удержали НДФЛ по больничному при выплате. Здесь же при выплате удерживаем зарплатный НДФЛ (рис. 6).

Теперь делаем перечисление НДФЛ за январь, при этом в документ к перечислению заполнится только зарплатный НДФЛ, т.к. налог по выплаченным отпускным мы уже перечислили в конце января. А НДФЛ с выплаченных больничных будет налогом за февраль. Чтобы перечислить НДФЛ по больничному листу: либо мы делаем дополнительный документ – перечисление НДФЛ за февраль сейчас (одновременно с перечислением НФДЛ по зарплате). Либо мы делаем этот документ концом февраля и снова собираем в него все НДФЛ по выплаченным больничным и отпускным. Т. обр. у нас ежемесячно будет два документа на перечисление НДФЛ в конце месяца и при выплате зарплаты. И так Вы не нарушите ни трудовое, ни налоговое законодательство.

Это был наш взгляд на расчет и уплату НДФЛ в условиях действующих норм законодательства в программах Камин, и ваше право согласиться с ним или нет. Кроме того, мы всегда открыты для обсуждения в нашей группе

Напоминаем, в последующих релизах будут вноситься изменения с целью упрощения работы пользователей и повышения удобства работы с программой. Мы будем сообщать об этом дополнительно!

Читайте также: