Как доплатить ндфл в этом году в этом году

Опубликовано: 16.05.2024

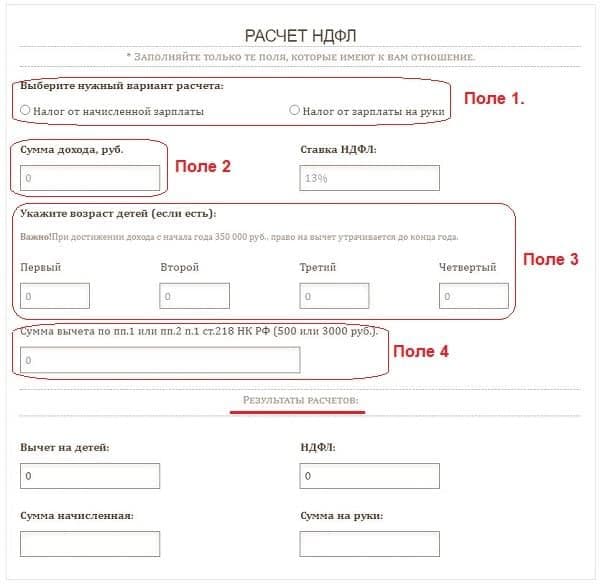

Предлагаем калькулятор, который позволит в онлайн режиме провести расчет НДФЛ с заработной платы с учетом налоговых вычетов на детей. Можно рассчитать размер подоходного налога от начисленного дохода, а также от суммы зарплаты, полученной на руки (выплаченной).

Вычисления выполняются мгновенно без перезагрузки страницы. Для использования формы достаточно заполнить несколько полей. Если есть трудности — воспользуйте пошаговой инструкцией ниже.

- Пошаговая инструкция по использованию онлайн калькулятора НДФЛ

- Примеры расчета налога от заработной платы вычетами на детей в 2021 году

- От начисленной зарплаты

- От суммы на руки

- Как рассчитать — формулы

Пошаговая инструкция по использованию онлайн калькулятора НДФЛ

Чтобы рассчитать размер подоходного налога с заработной платы с помощью представленного калькулятора, нужно выполнить несколько шагов.

Шаг 1

Шаг 2

Шаг 3

Для каждого ребенка внесите возраст — количество полных лет на дату расчета. Если детей нет — поля не трогайте.

Шаг 4

- 500 руб. — применяется по пп. 1 п. 1 ст. 218 НК РФ;

- 3000 руб. — по пп. 2 п. 1 ст. 218 НК РФ.

Ставку менять не нужно, так как к доходу в виде заработной платы резидентов РФ применяется 13%, которая по умолчанию стоит в данном поле.

После внесения указанной информации калькулятор в автоматическом онлайн режиме проведет расчет НДФЛ, а также начисленной суммы зарплаты и подлежащей выдаче на руки.

Примеры расчета налога от заработной платы вычетами на детей в 2021 году

Ниже приведено два примера определения налога с зарплаты исчисленной до налогообложения и выданной на руки.

От начисленной зарплаты

Исходные данные:

Бухгалтер рассчитал заработную плату за март 2021 года — 38 700 руб. У работника трое детей — 2, 8, 15 лет. Определим, сколько нужно выплатить сотруднику, и какой налог перечислить в бюджет.

Как рассчитать НДФЛ, который нужно удержать от начисленной суммы дохода:

Заполняем поля онлайн калькулятора в следующем порядке:

- Выбираем первый вариант расчета.

- Сумма дохода — 38 700.

- Указываем возраст детей — первого 15, второго 8, третьего 2.

Результаты онлайн расчета:

- общий размер вычета = 5 800 (1400 + 1400 + 3000).

- размер удержания = 4 277.

- ЗП на руки = 34 423.

Форма калькулятора в заполненном виде:

От суммы на руки

Исходные данные:

Сотрудник получил на руки 45 200 руб. У него один ребенок 10 лет. Определим, какую сумму дохода ему начислил бухгалтер и сколько налога удержал из зарплаты.

Как рассчитать НДФЛ, который удержан из дохода:

В форму онлайн калькулятора внесем следующие данные:

- Выбираем второй вариант расчета.

- Вносим сумму 45 200.

- Указываем возраст первого ребенка — 10.

Результаты онлайн вычислений:

- вычет = 1400;

- размер удержания = 5 038,94.

- ЗП начисленная = 50 238,94.

Форма калькулятора в заполненном виде:

Как рассчитать — формулы

Можно определить размер подоходного налога без применения онлайн калькулятора. Для этого следует воспользоваться формулами ниже.

Формулы для расчета налоговой суммы от начисленной заработной платы:

НДФЛ = ЗП начисл. * 13%.

ЗП к выдаче = ЗП начисл. — НДФЛ.

Формулы для расчета налоговой суммы от выданной заработной платы:

НДФЛ = ЗП выдан. * 13/113.

ЗП начисленная = ЗП выдан. + НДФЛ.

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

С заработной платы сотрудников платится прямой налог на доходы физических лиц (НДФЛ). Работодатели становятся налоговыми агентами и удерживают подоходный налог с зарплаты, направляя деньги в федеральный бюджет. Расскажем о правилах расчета и перечисления налога, льготах и налоговых вычетах.

С каких доходов платится налог

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Налог платится не только с зарплаты. В налогооблагаемую базу попадают все поощрения, премии и другие дополнительные выплаты, в том числе материальная выгода и доходы, которые работник получил в натуральной форме. Налог рассчитывается так:

- суммируем все доходы сотрудника;

- вычитаем из этой суммы официальные расходы;

- с полученного остатка взимаем налог 13, 15 или 30 %.

От НДФЛ освобождаются некоторые виды доходов, которые перечислены в ст. 217 НК РФ. Это государственные пособия (кроме пособия по безработице), пенсии, вознаграждения донорам, полученные алименты, суммы единовременной помощи и другие выплаты. С 2020 года этот список пополнился компенсациями, отдельно выделена компенсация проезда в отпуск и обратно для работников из районов Крайнего Севера и приравненных к ним местностей.

Процентная ставка подоходного налога в 2021 году

Ставка налога зависит от статуса налогоплательщика: является работник резидентом или нет. Резидентом признается тот, кто более 183 дней легально находится в России и не выезжает за ее пределы в течение этого срока. В 2020 году действовало осбое правило — статус резидента получали и те, кто провел в России от 90 до 182 дней. Иначе налогоплательщик признается нерезидентом. Будьте внимательны: в течение года статус вашего сотрудника может меняться.

Стандартная налоговая ставка для резидентов составляет 13 %, для нерезидентов — 30 %.

Дополнительно ставки налога варьируются в зависимости от вида полученного дохода. Так, зарплата облагается по ставке 13 %, а доход от экономии на процентах или победы в конкурсе (на сумму приза свыше 4 000 рублей) — по ставке 35 %.

Также с 1 января 2021 года появилась новая ставка по НДФЛ — 15 %. Ей облагаются доходы резидентов и нерезидентов, которые превысили 5 млн рублей. То есть часть дохода в пределах 5 млн рублей облагается по ставке 13 % (650 000 рублей), а далее по ставке 15 %.

Повышенная ставка не применяется к доходам резидентов:

- от продажи любого личного имущества (кроме ценных бумаг);

- в виде стоимости имущества (кроме ценных бумаг), полученного в подарок;

- в виде страховых выплат по договорам страхования и пенсионного обеспечения.

Налоговые вычеты

Перед расчетом налога нужно вычесть из суммы доходов налоговые вычеты — льготы, которые предоставляются работникам. Вычеты положены работникам, которые купили квартиру, потратили деньги на обучение или лечение, а также гражданам с детьми и участникам боевых действий. Среди самых популярных вычетов:

- 1400 рублей — стандартный налоговый вычет на первого и второго ребенка и 3000 рублей на третьего и каждого последующего (подробнее о вычетах на детей читайте здесь);

- 500 рублей — стандартный вычет для героев СССР и РФ, участникам ВОВ, блокадникам, инвалидам с детства и инвалидам 1 и 2 группы, а также некоторым другим категориям граждан (если у работника есть право на несколько стандартных вычетов, он может использовать только один, суммировать можно только вычеты на детей);

- имущественный вычет покупателю жилья на территории РФ предоставляется на основании заявления, налоговой декларации и документов, которые подтверждают покупку или уплату процентов по ипотеке. Его можно получить один раз в жизни, а сумма ограничена фактическими затратами или 2 млн рублей при единовременной покупке/строительстве имущества и 3 млн рублей при ипотеке (подробнее см. ст. 220 НК РФ);

- социальный вычет по расходам на обучение или лечение взрослого или ребенка, а также по некоторым другим расходам предоставляется на основании заявления и документов, подтверждающих расходы (подробнее см. ст. 219 НК РФ);

- профессиональные налоговые вычеты получают предприниматели, адвокаты, нотариусы при подтверждении расходов в их предпринимательской или адвокатской деятельности (подробнее см. ст. 221 НК РФ).

Пример. Зарплата сотрудника — 50 000 рублей. Он отец трех несовершеннолетних детей. На первых двух вычет составит 1400 + 1400 = 2800 рублей, на третьего еще 3000 рублей, итого 5800 рублей.

База для исчисления налога составит: 50 000 — 5 800 = 44 200 рублей. С этой суммы необходимо посчитать НДФЛ и перечислить в бюджет.

Расчет и удержание подоходного налога с зарплаты

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Обязанность работодателя — рассчитать, удержать и уплатить налог в бюджет. Порядок действий прописан в ст. 226 НК РФ.

Исчисление налога происходит ежемесячно нарастающим итогом, с зачетом удержанных ранее сумм. Последний день месяца считается днем получения зарплаты (неважно, рабочий это день, выходной или праздничный). В обычном и самом простом случае НДФЛ удерживают один раз в месяц при расчете зарплаты в последний день месяца. Работодатель удерживает рассчитанный налог, только после этого из зарплаты вычитаются другие удержания — алименты, погашение кредита и пр.

Если сумма вычетов превышает налогооблагаемую базу в этом месяце, то по расчетам нарастающим итогом с начала года НДФЛ в месяце может быть нулевым или отрицательным. Тогда излишне удержанный налог можно зачесть в следующем месяце или вернуть работнику по его заявлению. Перенос стандартных и социальных вычетов с одного месяца на другой возможен только в пределах календарного года. А вот излишек имущественных вычетов переносится на новый год, и тогда работник должен написать новое уведомление о праве на вычет.

Перечисление налога

Платите налоги, взносы в несколько кликов в сервисе Контур.Бухгалтерия!

Подоходный налог перечисляют в бюджет в следующие сроки:

- если организация выплачивает зарплату наличными — перечисляем налог в день получения денег в банке;

- если организация выплачивает зарплату безналично — перечисляем налог в день перевода средств на карты сотрудников;

- если организация выплачивает зарплату из других источников (например, из выручки, не снимая деньги с банковского счета) — перечисляем налог на следующий день после выдачи дохода;

- если организация перечисляет материальную выгоду и доходы в натуральной форме — перечисляем налог на следующий день после его удержания.

Иногда подоходный налог в течение месяца перечисляется несколькими платежами из-за разных типов выплат. Удержанный подоходный налог перечисляют по реквизитам той налоговой службы, где организация состоит на учете. Обособленные подразделения перечисляют НДФЛ по реквизитам налоговой, в которой они зарегистрированы.

Граждане, которые платят НДФЛ самостоятельно на основании декларации 3-НДФЛ, перечисляют налог не позднее 15 июля года, следующего за истекшим налоговым периодом.

Штрафы за нарушения по НДФЛ

Действия работодателя должны соответствовать требованиям закона и укладываться в заявленные временные рамки, иначе не избежать штрафов и пеней:

- если работодатель не удержал или не перечислил подоходный налог без законных оснований, его ждет штраф — 20% от суммы неперечисленного налога;

- при уклонении от уплаты НДФЛ в крупных размерах нарушителю может грозить штраф в 100-300 тысяч рублей или штраф в размере зарплаты за 1-2 года, лишение права занимать определенные должности на 3 года и даже арест на 6 месяцев или лишение свободы на срок до 2 лет.

Рассчитывайте НДФЛ автоматически и перечисляйте налог с помощью веб-сервиса Контур.Бухгалтерия. Здесь вы можете легко вести учет, начислять зарплату, формировать и отправлять отчетность, а еще пользоваться поддержкой наших экспертов. Первый месяц работы в сервисе — бесплатен.

Доходы работников облагаются НДФЛ — налогом на доходы физических лиц. Начислять его необходимо с заработной платы, вознаграждений, компенсаций и прочих выплат, например больничного или отпускных. Расскажем о том, как его рассчитать и когда уплатить.

Кратко об НДФЛ

Важно понимать, что уплачивается НДФЛ за счет средств работника, а не работодателя. Последний по отношению к нанятым лицам выступает налоговым агентом по НДФЛ. Это значит, что он должен рассчитать, удержать этот налог из доходов работника и перечислить его в бюджет.

Доходы физических лиц облагаются налогом по нескольким ставкам. К работодателям имеет отношение стандартная ставка 13% для работников, которые являются резидентами России, и 30% — для нерезидентов.

НДФЛ посвящена Глава 23 Налогового кодекса. При исчислении налоговой базы довольно много особенностей, которые зависят от вида дохода. Однако работодатели рассчитывают налог только с тех выплат, которые сами осуществляют в пользу налогоплательщика. Наиболее частыми видами выплат работникам является заработная плата, отпускные, премии, пособия по нетрудоспособности, материальная помощь. Ниже рассмотрим на примерах, как они облагаются НДФЛ.

Оплата труда

Допустим, заработная плата работника составляет 50 000 рублей. Он является резидентом России, поэтому применяется ставка НДФЛ 13%. Его сумма исчисляется так: 50 000 / 100 * 13 = 6 500 рублей.

Таким образом, ситуация с заработной платой и НДФЛ у этого работника такова:

- ему начисляется ЗП в размере 50 000 рублей;

- из этой суммы производится удержание НДФЛ в размере 6 500 рублей;

- на руки работник получает 43 500 рублей (50 00 — 6 500).

Ситуация меняется, если у сотрудника есть дети в возрасте до 18 лет. В таком случае он имеет право на стандартный вычет НДФЛ в сумме 1 400 рублей на каждого из детей. Вычет применяется к налоговой базе, то есть облагаться НДФЛ будет заработная плата, уменьшенная на сумм вычета. Например, если детей двое, налог будет рассчитываться следующим образом: (50 000 — 2 * 1 400) / 100 * 13 = 6 136 рублей.

В итоге получается следующее:

- работнику начисляется заработная плата в размере 50 000 рублей;

- сумма НДФЛ с учетом стандартного вычета составляет 6 136 рублей;

- на руки работник получает 43 864 рублей.

Перечисление в бюджет НДФЛ с доходов в виде заработной платы производится не позднее дня, следующего за ее выплатой.

Отпускные

Отпускные облагаются НДФЛ по стандартным ставкам — 13% и 30% (для нерезидентов).

Бывает, что работник увольняется до того, как успел сходить в отпуск. В этом случае ему выплачивается компенсация за неиспользованные дни отпуска. Эта компенсация также облагается НДФЛ.

Срок уплаты НДФЛ с отпускных или компенсации установлен иной, нежели для заработной платы. Сумму налога нужно перечислить в бюджет в том месяце, когда была произведена выплата. Крайний срок — последний день этого месяца.

Например, работник идет в отпуск 1 июля. По действующим нормам законодательства отпускные нужно выплатить не позднее, чем за 3 дня до отпуска. Соответственно, выплата будет произведена в июне. Значит, НДФЛ нужно перечислить в бюджет не позднее 30 июня.

Рассмотрим расчет НДФЛ с отпускных на примере, данные для которого приведены в следующей таблице.

Таблица. Данные для расчета отпускных и НДФЛ

| Показатель | Значение |

| День выхода в отпуск | 1 июля |

| Размер ЗП работника | 50 000 рублей |

| Расчетный период | июль 2017 — июнь 2018 (12 месяцев) |

| Сумма выплат за расчетный период | 50 000 * 12 = 600 000 рублей |

| Количество дней отпуска | 28 |

| Ставка НДФЛ | 13% |

Отпускные начисляются, исходя из среднедневного заработка и количества дней отпуска. Средний заработок для расчета отпускных исчисляется по формуле: Сумма выплат за расчетный период / 12 месяцев / 29,3 (среднее количество дней в месяце). В нашем примере среднедневной заработок составит: 600 000 / 12 / 29,3 = 1 706,48 рублей.

Подсчитаем отпускные: 1 706,48 * 28 = 47 781,44 рублей.

Рассчитаем сумму НДФЛ с отпускных: 47 781,44 / 100 * 13 = 6 211,59 рублей.

На руки сотрудник перед отпуском получит: 47 781,44 — 6 211,59 = 41 569,85 рублей.

Материальная помощь, премии, иные выплаты

Начнем с премий. Каких-либо преференции в части обложения премий налогом на доходы не предусмотрено. В их отношении действует стандартная ставка 13%. Если премия входит в состав оплаты труда (то есть ЗП = Оклад + Премия), то НДФЛ с этой выплаты уже есть в составе налога, исчисленного с заработной платы. Если премия выплачивается отдельно от ЗП, например, к юбилею или по итогам работы за год, то включается в доход работника на дату получения. В таком случае рассчитать и удержать НДФЛ работодатель должен в тот день, когда выдает премию работнику, а перечислить его в бюджет — не позднее следующего дня.

Что касается материальной помощи, то она не облагается НДФЛ в сумме до 4 000 рублей в год. Все, что выше этой суммы, облагается налогом по ставке 13%. Кроме того, не облагаются НДФЛ суммы единовременной материальной помощи, выданные работнику в особых случаях. Например, для оплаты лечения, в связи со смертью члена семьи, в связи с рождением ребенка и другие. Эти суммы полностью исключаются из базы при расчете НДФЛ.

Пособие по временной нетрудоспособности включается в доход работника, который подлежит обложению налогом. Удержать НДФЛ с больничного необходимо непосредственно при его выплате, а перечислить в бюджет — не позднее последнего дня того месяца, в котором было выплачено это пособие.

Из-за падения ставок по банковским вкладам, россияне, желающие не только сберечь свои накопления, но и приумножить их, все чаще отказываются от размещения средств на депозитах и пробуют себя в роли активных инвесторов. Наиболее привлекательной альтернативой вкладам с точки зрения соотношения риск-доходность являются вложения в облигации. Поговорим подробнее об облигациях и о том, какие налоги и когда придется заплатить с доходов от вложений в долговые обязательства в 2021 году.

Налог на доходы по ОФЗ

Облигации федерального займа (ОФЗ) - один из самых надежных способов вложения денег. Как правило, эти ценные бумаги выбирают консервативные инвесторы, которые предпочитают не самый высокий, но относительно надежный доход по гособлигациям более рискованным инструментам фондового рынка.

До недавнего времени покупка ОФЗ была выгодна и с точки зрения налогообложения. В соответствии с п. 25 ст. 217 НК РФ доходы от выплат купона (процентов) по ОФЗ до конца 2020 года не облагаются НДФЛ. Что собой представляет купонный доход по облигациям, по которому до конца 2020 года действует льгота по НДФЛ, покажем на схеме:

Однако законом от 01.04.2020 № 102-ФЗ пункт 25 ст. 217 НК РФ был исключен из Налогового кодекса с 01.01.2021. Изменения означают, что с 2021 года купоны по ОФЗ с 2021 года будут облагаться по общим правилам, предусмотренным для подобных доходов. Ставка налога с купонов по ОФЗ с 2021 года для резидентов составит 13%, для нерезидентов - 30%.

Специалисты прогнозируют рынку ОФЗ в 2021 году встряску, обусловленную тем, что с него начнут уходить иностранные инвесторы - держатели ОФЗ. Не все готовы платить 30% с дохода в российский бюджет. Доля иностранных инвесторов на рынке ОФЗ составляет между тем довольно внушительные 44–47%. Если даже половина этих ОФЗ поступит на рынок, то их стоимость упадет. Впрочем, этим смогут воспользоваться российские инвесторы, желающие приобрести надежные активы по выгодной цене.

Тем более, что в некоторых случаях российский инвестор, открывший индивидуальный инвестиционный счет (ИИС), сможет вообще избежать уплаты НДФЛ по ОФЗ. Об этом мы поговорим далее.

Налог на доходы от муниципальных облигаций

На муниципальные облигации до конца 2020 года аналогичным образом распространяется освобождение от налогообложения. Но, как и для ОФЗ, с 01.01.2021 льгота по НДФЛ на купонный доход по ст. 217 НК РФ по муниципальным облигациям аннулируется, и налогообложение купонного дохода будет происходить по общим правилам для доходов физлиц, предусмотренных НК РФ: 13% для российских резидентов и 30% для иностранцев.

Доля иностранных инвесторов в этом сегменте рынка российских облигаций заметно ниже. Поэтому сильных колебаний стоимости и спроса по облигациям, выпущенным региональными и местными властями, ждать не стоит.

Важно помнить, что момент приобретения федеральной или муниципальной облигации при этом роли не играет. Как и дата, на которую объявлен расчет по купону. Главным критерием для налогообложения является то, что выплата дохода состоялась в 2021 году.

Пример

Инвестор, налоговый резидент, в 2020 году приобрел облигации, подпадающие под льготу, предусмотренную действующей редакцией ст. 217 НК РФ. Купонный доход выплачивается каждые полгода, в течение 7 дней после указанных дат: 30 июня, 31 декабря.

То есть выплата купона на 31.12.2020 состоится уже в 2021 году. С этой суммы тот, кто выплачивает доход, обязан будет удержать НДФЛ 13%.

Допустим, у инвестора 500 облигаций номиналом 1000 руб. за бумагу, по каждой из которых подлежит выплате 50 руб.

НДФЛ составит: (50 × 500) × 13% = 3 250 руб.

Общая сумма инвестиций: 500 000 руб.

Фактический доход инвестора с инвестиций: 50 × 500 – 3 250 = 21 750 руб. (4,35%).

Налог на доходы от корпоративных облигаций

Купивших российские корпоративные облигации также ждут изменения при получении купона. По правилам, действующим до конца 2020 года, если купон облигации меньше 11%, то налог при его получении не платится. Исключение составляют облигации с купоном свыше 11% (превышает ключевую ставку Центробанка более чем на 5 процентных пунктов). Таким образом, при купоне в 12% с владельца будет удержан НДФЛ по ставке 35% с разницы, то есть с 1%. Но это должна быть облигация с очень высоким риском - таких ставок купона почти нет на рынке.

Со вступлением в силу изменений по закону № 102-ФЗ для резидентов, держателей корпоративных российских облигаций, налог на купонный доход составит 13% со всей суммы купона. В результате будет менее выгодно вкладываться в облигации российских компаний с целью получения купонного дохода.

Налог на доходы от евробондов и прочих иностранных бондов

Налог на облигации с иностранным происхождением в 2021 году по-прежнему существенно не отличается от НДФЛ, уплачиваемого по российским ценным бумагам.

Российские резиденты платят 13% от купонного дохода или разницы между ценой приобретения и продажи.

Важным нюансом при расчете налога на такие облигации до 2021 года и далее является возможность исключить двойное налогообложение. Дело в том, что в некоторых странах удерживается свой аналог налога на доходы. Если у Российской Федерации со страной эмитента есть соглашение об избежании двойного налогообложения в части доходов физлиц, то на уплаченный в другой стране налог можно уменьшить НДФЛ к уплате в РФ.

Пример 1

Российскому инвестору в 2021 году выплачивается купон по облигациям американской компании в размере 2000 долл. США. Курс на дату выплаты - 70 руб. за 1 долл. США.

Согласно законодательству США, при выплате купонного дохода с держателей-нерезидентов автоматически удерживаются 10% налога на доход. То есть фактически россиянин получил:

2000 – (2000 × 10%) = 1 800 долл.

Между США и РФ действует соглашение об избежании двойного налогообложения (от 17.06.1992). Поэтому 10%, удержанные в США, можно зачесть в счет уплаты налога по сделке в России.

Доход всего: 2 000 × 70 = 140 000 руб.

Полная сумма российского НДФЛ: 140 000 × 13% = 18 200 руб.

Сумма уже удержанного налога в США к зачету: 200 × 70 = 14 000 руб.

Доплатить в российский бюджет потребуется: 18 200 – 14 000 = 4 200 руб.

Инвестору - российскому резиденту также не следует забывать и о курсовых разницах, которые могут возникнуть при перепродаже бондов. Доход в виде курсовой разницы является объектом налогообложения российским НДФЛ.

Пример 2

Инвестор купил облигацию за 1000 долл. США в тот момент, когда курс был 60 руб. за 1 долл. США. А продал за те же 1000 долл. США, но курс на дату продажи поднялся до 70 руб. за 1 долл.

Доход инвестора для целей налогообложения в РФ составит:

1000 × 70 - 1000 ×60 = 10 000 руб.

НДФЛ к уплате = 10 000 × 13% = 1 300 руб.

Облигации, приобретенные на ИИС

Индивидуальный инвестиционный счет (ИИС) чем-то похож на банковский вклад. Но на таком счете можно "хранить" еще и ценные бумаги и биржевые финансовые инструменты.

Есть ограничения! Операции по ИИС могут вестись только с ценными бумагами, торгующимися в России. Счет открывается на минимальный срок три года, и внесенные средства не должны сниматься в течение этого срока.

Государство стимулирует работу через ИИС, предоставляя право на налоговые вычеты при исчислении НДФЛ:

Подробнее о порядке получения инвестиционного вычета по НДФЛ и о том, какой вариант вычета выбрать, рассказано в статье "Инвестиционный вычет по НДФЛ для инвестора: как получить и в каком размере".

Данные меры поддержки владельцев ИИС пока остаются неизменными и будут действовать при налогообложении облигаций и в 2021 году.

Пример вычета по НДФЛ по ИИС (тип вычета "А")

Петров О. П. открыл ИИС в 2020 году. В течение года он положил на счет 500 000 руб. На эти средства он приобрел ценные бумаги с доходностью 7% в год. У Петрова есть официальная зарплата, с которой работодатель удерживает НДФЛ 13%. За 2020 год Петров получил на работе 600 000 руб., с которых работодатель удержал НДФЛ.

Посчитаем результат от использования Петровым ИИС с типом вычета "А".

Доход по ИИС (ценным бумагам)

Итого доходность по ИИС

Взнос в 2020 году

Чтобы получить возврат НДФЛ по типу "А", Петрову понадобится сдать в ИФНС:

- декларацию 3-НДФЛ, в которой показан вычет по инвестиционному счету типа "А";

- справку от работодателя о суммах выплаченной зарплаты и удержанном НДФЛ;

- договор об открытии ИИС (он заключается с управляющим или брокером, часто право быть брокером оформляют банки);

- подтверждения о зачислении на ИИС денег (платежные поручения, выписки);

- заявление о возврате НДФЛ с указанием реквизитов, куда вернуть (не на ИИС, на предпочтительный банковский счет).

Важно! Если Петров закроет ИИС до истечения трех лет, полученный ранее по вычету НДФЛ, придется вернуть в бюджет, а также уплатить налог с дохода от ценных бумаг на счете.

Пример вычета по НДФЛ по ИИС (тип Б)

Сидоров А. является самозанятым и не имеет дохода, облагаемого НДФЛ. Свободные средства он решил инвестировать через ИИС. Поскольку у него нет возможности заявлять ежегодный вычет по типу "А", он остановился на варианте вычета "Б".

Допустим, в 2021 году Сидоров внесет на ИИС 200 000 руб., в 2022-м - 300 000 руб., в 2023-м - 300 000 руб. На все средства он планирует приобрести облигации, купон по которым реинвестирует и также зачисляет на ИИС.

Обратите внимание! Возможны два варианта с выплатой дохода: 1) на ИИС с правом снять деньги по истечении трех лет; 2) на личный счет инвестора.

Во втором случае брокер при выплате дохода в 2021 году и далее сразу удержит налог на облигации для физических лиц. Тогда при получении права на вычет НДФЛ понадобится возвращать через брокера.

В 2023 году Сидоров собирается продать все принадлежащие ему облигации и снять с ИИС вырученные средства - моментом для исчисления и удержания НДФЛ является момент получения дохода (средств с ИИС) Сидоровым.

Допустим, что все сложилось так, как запланировано.

Перед закрытием ИИС Сидоров пойдет в ИФНС и возьмет там справку о том, что он не пользовался вычетом типа "А". Эту справку он передаст своему брокеру вместе с поручением закрыть ИИС.

Основываясь на справке от налоговой, брокер не будет как налоговый агент удерживать НДФЛ с любого превышения, которое образовалось на ИИС Сидорова сверх 800 000 руб. (сделанных взносов). Ни поступивший на ИИС купонный доход, ни разница между ценой продажи и ценой покупки облигаций не подпадет под налогообложение.

Важно! Если обстоятельства вынудят Сидорова закрыть ИИС раньше положенного срока, право на вычет НДФЛ он тоже потеряет. Тогда, при закрытии ИИС, брокер удержит налог в пользу бюджета со всех полученных по ИИС доходов. Сидорову будет перечислена сумма за минусом НДФЛ.

О порядке налогообложения доходов от операций на ИИС вы можете узнать из материала "ИИС – нюансы налогообложения". (надо поставить ссылку на эту статью после ее публикации)

Какие еще налоговые льготы могут применяться

С аннулированием льгот при налогообложении купонного дохода с 2021 года никаких налоговых преференций для владельцев облигаций не останется, за исключением вычетов при использовании ИИС.

Любой доход держателя будет облагаться НДФЛ (13% и 30% для резидентов и нерезидентов соответственно).

Напомним, что помимо купонов под обложение налогом подпадает разница между ценой продажи и ценой покупки облигаций (дисконт).

В отношении взимания НДФЛ с дисконта по облигациям изменений не произошло. С 2021 года он как облагался налогом, так и облагается.

Когда инвестору самому нужно отчитываться и уплачивать налог

Все доходы по облигациям можно разделить на полученные от налоговых агентов по законодательству РФ и полученные от лиц, таковыми не являющихся.

Если доход (любой - и купонный, и выручка от продажи) выплачивается резидентом РФ, то этот резидент становится налоговым агентом по НДФЛ. Это значит, что он обязан рассчитать и удержать налог перед выплатой физлицу дохода.

В случае, когда удержание НДФЛ произведено налоговым агентом, а держатель получил сумму сразу за минусом налога, держателю-физлицу самому предпринимать больше ничего не нужно.

Если же плательщиком дохода по ценной бумаге является, например, нерезидент, то у него обязанностей налогового агента по российскому законодательству нет. В такой ситуации резидент-россиянин, получивший доход от операций, обязан задекларировать его в ИФНС, подав декларацию по форме 3-НДФЛ. И разумеется, исчисленный и задекларированный налог нужно перечислить в бюджет.

Декларация 3-НДФЛ по налогу на облигации для физических лиц с 2021 года сдается в те же сроки, что и ранее: не позднее 30 апреля года, следующего за отчетным.

Уплатить получившийся по 3-НДФЛ налог нужно до 15 июля того же года, в котором была подана декларация.

Также инвестору понадобится сдать 3-НДФЛ для получения налогового вычета по ИИС. Мы уже останавливались на этом аспекте в примере. Уточним, что декларироваться для получения вычета нужно обязательно, поскольку предоставление вычета идет только в заявительном порядке. Налоговая инспекция не обязана отслеживать всех инвесторов, чтобы предоставить им вычет.

Сдавать 3-НДФЛ на вычет можно в течение трех лет с года возникновения такого права.

При утрате права на вычеты по ИИС тоже придется сдать декларацию. В ней следует отразить утрату права на уже предоставленные вычеты, сумму налога с дохода по облигациям на ИИС (если она не была удержана налоговым агентом) и сумму к уплате в бюджет, получившуюся в результате.

Декларацию при утрате права на вычеты по ИИС нужно сдавать до 30 апреля и платить по ней налог до 15 июля следующего года (как и в случае с самостоятельным расчетом НДФЛ по облигациям).

Резюме

Изменения в налогообложении облигаций для физических лиц с 2021 года коснулись льгот при расчете НДФЛ с ОФЗ, муниципальных облигаций, а также облигаций, выпущенных различными российскими эмитентами. Все эти льготы отменены с 01.01.2021. При этом общих правил определения налогооблагаемой базы по облигациям и прав на вычет при использовании ИИС изменения не коснулись.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

В предыдущей статье по этой теме ( https://sergeynaumov.com/ndfl-2021-1/ ) уже рассматривались некоторые изменения по НДФЛ, которые вступили в силу с 2021 года. Это обновленный расчет налога с процентов по банковским вкладам и удержание НДФЛ с процентов по всем облигациям.

Посмотрим, какие еще нововведения появились с 2021 года.

1. Ставка НДФЛ 15%

С 1 января 2021 года для налоговых резидентов РФ при расчете НДФЛ вводится 9 отдельных налоговых баз (п. 2.1 ст. 210 НК РФ):

1) По доходам от долевого участия (дивиденды)

2) По доходам в виде выигрышей в азартные игры и лотереи

3) По доходам от операций с ценными бумагами и ПФИ

4) По операциям РЕПО с ценными бумагами

5) По операциям займа с ценными бумагами

6) По доходам участников инвестиционного товарищества

7) По доходам от операций с ценными бумагами и ПФИ на ИИС

8) По доходам в виде прибыли КИК

9) Налоговая база по иным доходам, к которым применятся ставка НДФЛ 13%. В Налоговом кодексе она называется «основная налоговая база» (сюда, например, попадает заработная плата)

Стоит отметить, что по одним доходам налоговой базой является фактически вся сумма полученного дохода (например, по дивидендам). По другим – сумма дохода за минусом налоговых вычетов (заработная плата). По третьим – сумма полученной прибыли, которая подпадает по налогообложение (например, как по доходам от операций с ценными бумагами – полученный доход за минусом понесенных расходов и налоговых вычетов).

Если сумма этих 9 налоговых баз по итогам года меньше или равна 5 млн. руб., то НДФЛ с них составит 13%. Если же сумма 9 налоговых баз по итогам года больше 5 млн. руб., то НДФЛ составит 13% с суммы в 5 млн. руб. (= 650 000 руб.) плюс 15% с суммы, превышающей 5 млн. руб. (п. 1 ст. 224 НК РФ).

Другими словами, к сумме налоговых баз (полученных дивидендов, прибыли по операциям с ценными бумагами и др.), превышающей по итогам года 5 млн. руб., будет доначислено 2% налога.

Суммирование налоговых баз и доначисление налога будет делать сама налоговая инспекция на основании данных от налоговых агентов (работодателя, российских брокеров, банков и др.) и декларации налогоплательщика (например, по счету у зарубежного брокера).

Доплачивать 2% НДФЛ нужно будет по уведомлению, которое поступит из налоговой инспекции. Сделать это нужно будет до 1 декабря года, следующего за годом получения дохода. Таким образом за 2021 год нужно будет уплатить «дополнительный» НДФЛ, если он возникнет, до 1 декабря 2022 года.

При этом есть некоторые доходы, которые не участвуют в суммировании налоговых баз, и НДФЛ с которых в любом случае будет 13%. К ним относятся (п. 1.1 ст. 224 НК РФ):

— доходы от продажи имущества (в т.ч. недвижимости) и/или долей в нем (кроме ценных бумаг);

— доходы в виде стоимости имущества, полученного в порядке дарения (за исключением ценных бумаг);

— доходы в виде страховых выплат по договорам страхования и выплат по пенсионному обеспечению.

Соответственно, наличие таких доходов в любом случае не приведет к необходимости доплачивать НДФЛ по более высокой ставке, т.к. эти доходы учитываются отдельно от всего остального и на них распространяется ставка НДФЛ строго в размере 13%.

В результате, на мой взгляд, нельзя сказать, что введение более высокой ставки НДФЛ серьезно осложнило жизнь всем налогоплательщикам. Возможно, это не очень приятно. С другой стороны, более высокая ставка затронет далеко не всех. Расчет НДФЛ по новой ставке берет на себя сама налоговая инспекция, поэтому от налогоплательщика не потребуется никаких дополнительных действий. Кроме того, как заверяют, эти дополнительные 2% НДФЛ пойдут на лечение детей с тяжелыми заболеваниями.

В свою очередь, изменение правил применения налоговых вычетов с 2021 года оказалось гораздо более «массовым», поскольку коснулось всех налогоплательщиков и инвесторов.

2. Как поменялись правила применения налоговых вычетов с 2021 года

С 1 января 2021 года изменились возможности использования для некоторых налоговых вычетов по НДФЛ. Напомню, что все налоговые вычеты по НДФЛ, по сути, можно поделить на две категории.

Первая – это вычеты, которые применяется для конкретных доходов в конкретных ситуациях. Например, есть инвестиционные налоговые вычеты, которые применяются только при получении доходов от операций с ценными бумагами (трехлетний инвестиционный вычет по сроку владения, индивидуальный инвестиционный счет с типом Б, перенос убытков прошлых лет). Соответственно, эти налоговые вычеты нельзя применить, допустим, при продаже недвижимости.

В свою очередь, при продаже недвижимости можно применить отдельный, имущественный вычет при продаже (уменьшить сумму полученного от продажи имущества дохода на сумму понесенных расходов или, например, на 1 млн. руб. при продаже жилой недвижимости).

При этом была и вторая категория вычетов, которые до 2021 года распространялись на все виды дохода, ставка НДФЛ по которым составляла 13%. Единственным исключением здесь были дивиденды, к которым никакие налоговые вычеты в принципе не применяются. Однако ко всем прочим доходам (заработная плата, прибыль по операциям с ценными бумагами, продажа имущества и др.) можно было применить стандартные вычеты, социальные вычеты (на лечение, обучение и др.), имущественный вычет при покупке/строительстве жилья, вычет на взносы по ИИС (ИИС с типом А) и уменьшить НДФЛ по всем этим доходам.

Однако с 1 января 2021 года правила применения данных налоговых вычетов поменялись.

К примеру, теперь за счет налогового вычета на взносы по ИИС можно вернуть или уменьшить НДФЛ только по «основной» налоговой базе, к которой, в первую очередь, относится заработная плата и, возможно, проценты по банковским вкладам (точного понимания с этим пока нет). При этом с 2021 года за счет вычета на взносы по ИИС, например, нельзя будет вернуть или уменьшить НДФЛ с прибыли от операций с ценным бумагами на обычных брокерских счетах (подробнее про это я писал здесь: https://sergeynaumov.com/iis-2021/ ). Или же за счет ИИС с типом А нельзя будет уменьшить НДФЛ при продаже недвижимости и другого имущества.

Кроме того, стандартные вычеты, социальные вычеты, имущественный вычет при покупке/строительстве жилья с 2021 года также перестали применяться к прибыли от операций с ценными бумагами. За счет этих вычетов в первую очередь можно уменьшить или вернуть НДФЛ, опять-таки, по основной налоговой базе.

Правда, если после такого уменьшения какая-то сумма от этих трех вычетов по итогам года останется неиспользованной, тогда за счет оставшейся суммы можно будет уменьшить НДФЛ от продажи имущества, дарения и дохода в виде страховых выплат и выплат по пенсионному обеспечению. Другими словами, эти вычеты можно будет применить к тем доходам, которые не входят в суммирование 9 налоговых баз для расчета НДФЛ по ставке 15% (но только после того, как они были применены к основной налоговой базе).

В результате к операциям с ценными бумагами с 2021 года можно будет применить только те налоговые вычеты, которые распространяются конкретно на ценные бумаги (трехлетний инвестиционный вычет по сроку владения, индивидуальный инвестиционный счет с типом Б, перенос убытков прошлых лет).

И именно инвесторы без регулярного дохода, с которого удерживается НДФЛ по ставке 13%, выглядят основной пострадавшей стороной от всех этих нововведений. Если раньше они потенциально могли уменьшить возникший НДФЛ за счет использования всех налоговых вычетов, то теперь такой возможности нет.

3. Прочие изменения – социальный вычет, продажа жилья в новостройках, новая форма декларации

1) Новый перечень услуг в рамках социального вычета на лечение и возможные нововведения в отношении вычетов

С 1 января 2021 г. действуют новые перечни медицинских услуг и дорогостоящих видов лечения, расходы на которые учитываются при определении суммы социального налогового вычета за медицинские услуги. Глобальных изменений там не произошло, но были добавлены некоторые пункты, на расходы по которым теперь также можно оформлять налоговые вычеты. К примеру, в перечень дополнительно вошли услуги по медицинской эвакуации.

При этом в течение 2021 года могут произойти более серьезные изменения в отношении социальных вычетов. Возможно, появится социальный налоговый вычет на физкультурно-оздоровительные услуги.

Кроме того, представители ФНС несколько раз заявляли о скором возможном упрощении процедуры получения налоговых вычетов (имущественного вычета при приобретении жилья, инвестиционного налогового вычета на сумму взносов на ИИС (тип А), социальных налоговых вычетов). Планируется, что их можно будет получать без декларации, а просто через заявление в личном кабинете налогоплательщика. При этом должен серьезно уменьшится срок получения денежных средств на банковский счет в рамках возврата НДФЛ по налоговым вычетам. Однако пока это только планы, не имеющие четких сроков реализации.

2) Улучшение условий при продаже жилья в новостройках

Строго говоря, данное изменение вступило в силу еще в конце 2020 года.

Теперь в случае продажи жилья, приобретенного по договору участия в долевом строительстве или по договору об участии в жилищно-строительном кооперативе, минимальный предельный срок владения таким жильем считается с даты полной оплаты стоимости жилья в соответствии с договором.

Ранее срок владения подобным жильем отсчитывался с даты регистрации права собственности. Однако могло пройти несколько лет между полной оплатой стоимости жилья и получением на него документов о праве собственности.

Теперь же весь этот срок будет учитываться в расчете минимального срока владения для того, чтобы не платить НДФЛ и не подавать декларацию при продаже недвижимости.

Напомню, что для недвижимости такой минимальный срок владения составляет 3 года или 5 лет в зависимости от даты приобретения этой недвижимости, способа получения права собственности и того, является ли эта недвижимость единственной или нет. Если владеть недвижимостью больше минимального срока, тогда при ее продаже не нужно будет беспокоиться о подаче декларации и расчете и уплате НДФЛ.

При этом вступившие изменения распространяются на все сделки по продаже недвижимости, начиная с 2019 года. Поэтому, если кто-то за последние два года продавал жилье в новостройках и платил при этом НДФЛ, его можно попытаться вернуть, если срок владения проданной недвижимостью подходит под применение данной нормы (п.2 ст. 217.1 НК РФ).

3) Ежегодная корректировка формы налоговой декларации

Каждый год в форму налоговой декларации 3-НДФЛ вносятся какие-либо точечные изменения. В этот раз форма декларации, которую нужно будет подготовить по итогам 2020 года, была дополнена приложением для заполнения заявления о зачете или возврате суммы излишне уплаченного налога. Раньше для этого приходилось заполнять отдельный документ – заявление на возврат НДФЛ. Теперь же все это делается сразу в рамках декларации и там же, например, можно указать свои банковские реквизиты, на которые налоговая инспекция вернет излишне удержанный НДФЛ.

Подписывайтесь на мой Telegram-канал «Про ETF и пассивные инвестиции» — в нем можно найти статьи, которых нет на сайте

Читайте также:

- 1с корректировка регистров ндфл

- Ндфл что это такое простыми словами

- Задолженность по ндфл в осв

- Талдом заполнение 3 ндфл

- Как взять кредит без официальной работы и ндфл