1с зуп ндфл с аванса

Опубликовано: 29.04.2024

Налог с "межрасчетных" выплат рассчитывается и фиксируется непосредственно документами, которыми такие доходы начисляются:

Исчисление сумм налога производится налоговыми агентами на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ.

В документах, регистрирующих "межрасчетные" выплаты, предоставлена возможность указания предполагаемой даты выплаты дохода.

В общем случае дата фактического получения дохода определяется как день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках (пп. 1 п. 1 ст. 223 НК РФ). В документах с помощью которых начисляются доходы не в виде оплаты труда ("межрасчетные" выплаты) дата получения дохода определяется по дате предполагаемой выплаты дохода (рис. 1), которая указывается в поле Дата выплаты. Дата указывается вручную непосредственно при начислении "межрасчетных" выплат в перечисленных выше документах, однако предусмотрен сервис ее автоматического заполнения.

В документе Отпуск (раздел Зарплата - Отпуска) по умолчанию считается, что отпускные будут выплачены В межрасчетный период. Поле Дата выплаты автоматически заполняется датой, на 3 рабочих дня меньшей даты начала отпуска (рис. 1). При изменении даты начала отпуска, дата выплаты перезаполняется автоматически.

В остальных документах, с помощью которых начисляются "межрасчетные" выплаты (кроме документа Дивиденды, где дата выплаты указывается вручную) в поле Дата выплата указывается по умолчанию дата, следующая за текущей датой компьютера. Если доход предполагается выплатить в другой день, то дата может быть изменена в соответствии с реальной предполагаемой датой выплаты этого дохода.

Рисунок 1.

При необходимости "межрасчетные" выплаты могут быть выплачены вместе с зарплатой или с авансом. Для этого в документах, с помощью которых такие доходы начисляются, в поле Выплата указывается - С зарплатой или С авансом. Для автоматического заполнения даты выплаты в этом случае в настройках учетной политики организации в разделе Выплата зарплаты (раздел Настройка – Предприятие – Организации – закладка Учетная политика и другие настройки – ссылка Бухучет и выплата зарплаты) предусмотрено указание даты выплаты аванса и даты выплаты зарплаты, которые и будут использоваться для автоматической подстановки в документы (рис. 2).

Рисунок 2.

В документах, в которых производится расчет среднего заработка - Больничный лист, Отпуск, Командировка, Оплата дней по уходу за детьми-инвалидами, Увольнение автоматически появляется раздел Удержано (рис. 3), в котором отражаются суммы исчисленного НДФЛ и прочих постоянных удержаний, назначенные для сотрудника и которые учитываются при выплате. Более подробно о расчете НДФЛ и прочих удержаний можно посмотреть, нажав на ссылки Подробнее о расчете НДФЛ и Подробнее о расчете удержаний. Сумма налога определяется нарастающим итогом с начала налогового периода с учетом ранее начисленных сумм налога, кроме того, предоставляются все налоговые вычеты, на которые имеет право сотрудник. Удержания рассчитываются только те, в настройках которых используется показатель Расчетная база.

Рисунок 3.

Рисунок 4.

При проведении документов, с помощью которых начисляются "межрасчетные" выплаты:

Помимо учета исчисленного НДФЛ в программе ведется учет фактически удержанного с сотрудников налога. Налоговые агенты обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате, но с учетом особенностей, установленных п. 4 ст. 226 НК РФ. Так, с 01.01.2016, при выплате налогоплательщику дохода в натуральной форме или получении им дохода в виде материальной выгоды удержание исчисленной суммы налога производится налоговым агентом за счет любых доходов, выплачиваемых налоговым агентом налогоплательщику в денежной форме. При этом удерживаемая сумма налога не может превышать 50% суммы выплачиваемого дохода в денежной форме.

В программе удержание налога производятся при проведении документов выплаты заработной платы: Ведомость в банк, Ведомость в кассу, Ведомость выплаты через раздатчика, Ведомость перечислений на счета. Дата удержания налога в учете будет отражаться датой документа на выплату. Документ на выплату "межрасчетного" дохода можно сразу создать из документа, с помощью которого такой доход был начислен, по кнопке Выплатить (рис. 5). При нажатии на кнопку открывается окно Выплата начисленной зарплаты. В табличной части автоматически отображается ведомость, созданная по документу, которую можно открыть, посмотреть и при необходимости отредактировать. По кнопке Провести и закрыть можно сразу зарегистрировать оплату ведомости. Сумма к выплате заполняется с учетом налога и удержаний, рассчитанных и зафиксированных документом начисления.

Удержанный НДФЛ с доходов начисленные документами Дивиденды и Выплата бывшим сотрудникам фиксируется сразу при проведении данных документов, так как документы на выплату таких доходов отражаются в бухгалтерской программе.

Рисунок 5.

Далее необходимо перечислить налог с "межрасчетных" выплат. В программе также ведется учет перечисленного налога, для отражения в отчетности. Более подробно об этом смотрите в статье Учет перечисленного НДФЛ. Сроки перечисления налога зависят от того, с каких доходов удержан НДФЛ.

Обратите внимание! С 01.01.2016 налоговые агенты обязаны перечислять суммы удержанного налога не позднее дня, следующего за днем выплаты налогоплательщику дохода за исключением некоторых доходов.

Для доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) и в виде оплаты отпусков налоговые агенты обязаны перечислять суммы удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты.

Так как "межрасчетные" доходы, выплачиваются отдельно от зарплаты, то необходимо снять флажок Налог перечислен вместе с зарплатой в документе выплаты, и зарегистрировать факт перечисления налога документом Перечисление НДФЛ в бюджет по ссылке Ввести данные о перечислении НДФЛ (рис. 6) или ввести этот документ отдельно из журнала с одноименным названием (раздел Налоги и взносы - Перечисление НДФЛ в бюджет). При выплате окончательного расчета при увольнении, флажок Налог перечислен вместе с зарплатой снимать не нужно.

Рисунок 6.

Для анализа данных об исчисленном, удержанном, перечисленном НДФЛ и фактически предоставленных физическим лицам налоговых вычетах за любой период можно сформировать отчеты - Анализ НДФЛ по месяцам (раздел Налоги и взносы – Отчеты по налогам и взносам) (рис. 7), "Сводная" справка 2-НДФЛ. Для анализа сумм удержанного и перечисленного налога удобно также использовать отчет Анализ уплаты НДФЛ.

Рисунок 7.

При итоговом расчете зарплаты в конце месяца учитываются ранее исчисленные в этом месяце налоги, удержания зарегистрированные "межрасчетными" документами.

Для анализа сформируем регистр налогового учета по НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам – ссылка Регистр налогового учета по НДФЛ) (рис. 8).

Рисунок 8.

Теперь ТК РФ требует дважды в месяц выплачивать именно зарплату, например, исходя из фактически отработанного в каждом периоде времени. Вслед за этой поправкой вышло несколько разъяснений. Разберемся, нужно ли удерживать НДФЛ с каждой выплаты, которая рассчитывается по факту отработки.

Последняя редакция ст. 136 ТК РФ установила права сотрудников на равномерное получение дохода. Теперь зарплата должна выдаваться не реже чем каждые полмесяца. При этом, определяя сроки ее выдачи, работодатели не могут выйти за пределы 15 календарных дней со дня окончания периода, за который жалованье начислено.

Эти новые правила ТК РФ вступили в конфликт с правилами бухучета, по которым зарплата начисляется раз в месяц, по итогам отработанного периода. А в середине месяца выплачивается «аванс», который зачастую не связан с фактической выработкой. В результате многие бухгалтеры оказались в затруднении: нужно ли теперь каждую выплату рассчитывать именно по факту отработки? А если так, то нужно ли удерживать НДФЛ с каждой выплаты?

Минфин выпустил несколько разъяснений с четким указанием: НДФЛ нужно исчислять и удерживать только один раз в месяц при окончательном расчете с работником (см. письма от 01.02.2017 № 03-04-06/5209 и от 13.04.2017 № 03-04-05/22521). Причем в письме от 01.02.2017 № 03-04-06/5209 сотрудники Минфина отметили, что эти правила остались неизменными и после внесения поправок в ст. 136 ТК РФ, то есть из «аванса» (как бы он ни исчислялся) налог не удерживается. Но затем вышло письмо Минфина от 05.05.2017 № 03-04-06/28037, где сказано, что НДФЛ подлежит удержанию и из выплаты зарплаты за первую половину месяца, что снова привело к сумятице.

В этом письме отмечается, что, по правилам п. 4 ст. 226 НК РФ, исчисленный налог нужно удержать из доходов налогоплательщика при их фактической выплате. А дальше рассматривается ситуация, когда НДФЛ был исчислен с дохода в натуральной форме, или с матвыгоды, то есть когда доход есть, а соответствующей ему денежной выплаты нет. И вот в такой ситуации, говорится в письме, исчисленный ранее налог нужно удержать не только из зарплаты, выплачиваемой при окончательном расчете, но и из «аванса». Ведь последний, по правилам ТК РФ, также является зарплатой, то есть облагаемым НДФЛ доходом (пп. 6 п. 1 ст. 208 НК РФ). И как противопоставление приведен другой пример: из средств, перечисляемых в счет погашения займа, исчисленный ранее НДФЛ удерживать нельзя, так как возвращаемая сумма займа доходом физлица не является. Так что в данном письме речь идет вовсе не об исчислении НДФЛ с «аванса», а об удержании НДФЛ, ранее исчисленного с других доходов.

По ТК всегда зарплата

Как уже упоминалось, ТК требует выплачивать два раза в месяц именно заработную плату. В ст. 129 ТК РФ сказано, что зарплата — это не только та сумма, которую сотрудник получает при окончательном расчете по итогам месяца; сюда входят любые выплаты сотруднику, основанием для начисления которых является выполнение трудовых функций. А значит, для целей трудового законодательства «аванса» по зарплате просто не существует: выплата в середине месяца является именно зарплатой. А раз речь идет о зарплате, то она должна отражать фактически выполненную норму труда, как этого требует ст. 129 ТК РФ.

Но на практике часто это не так: размер выплаты за первую половину месяца определяется расчетным путем как часть от оклада, которую получают все сотрудники, вне зависимости от фактической выработки. Это расхождение между практикой и буквой ТК РФ даже было предметом рассмотрения Роструда, специалисты которого в письмах от 20.05.2011 № 1375-6-1 и от 24.12.2007 № 5277-6-1 подтвердили, что в ТК РФ есть внутреннее противоречие, когда зарплатой называется в том числе и выплата, которая может быть не связана с фактическим трудом. И в этом случае правильнее говорить не о выплате зарплаты, а о выплате части заработной платы.

Однако эти письма были выпущены до внесения поправок в ст. 136 ТК РФ, где теперь установлена прямая связь между датой выплаты зарплаты (а не части зарплаты) и периодом, за который она начислена. То есть законодатель четко требует начисления зарплаты за определенный период. Поэтому пользоваться логикой, изложенной в приведенных выше письмах Роструда, больше нельзя. А значит, компаниям нужно перейти на иной принцип формирования выплат и даже за первую половину месяца выплачивать оклад исходя из фактически отработанного в этом периоде времени.

А в налогах — «аванс»

Согласно ст. 226 НК РФ, налоговый агент должен сначала исчислить сумму НДФЛ (п. 3), потом удержать ее из денег, выплачиваемых физлицу (п. 4), и, наконец, перечислить удержанный налог в бюджет (п. 6). Для каждого из этих действий установлен четкий срок. Так, исчислить сумму НДФЛ нужно на дату фактического получения дохода, определяемую в соответствии со ст. 223 НК РФ. Таким образом, для дохода в виде зарплаты, кроме случаев увольнения сотрудников, такой датой является последний день месяца, за который она начислена.

То есть если сотрудник не увольняется, то в отношении любых сумм, которые в соответствии со ст. 129 ТК РФ относятся к заработной плате, обязанность исчислить НДФЛ возникнет у организации только в последний день месяца. Соответственно, при выплате «аванса» (зарплаты за первую половину месяца) до окончания месяца НДФЛ удерживать не нужно, поскольку он еще не исчислен.

Приведем пример. Предположим, в организации работают три сотрудника: Иванов, Петров и Сидоров. У каждого оклад 50 000 ₽ в месяц. Стандартные вычеты не предоставляются. Зарплата в организации выплачивается 10-го и 25-го числа каждого месяца. На юбилей 12 октября работодатель подарил Иванову телевизор стоимостью 40 000 ₽. С данного дохода в натуральной форме бухгалтер также 12 октября исчислил НДФЛ в сумме 4 680 ₽: (40 000 – 4 000) × 13 %. При выплате «аванса» 25 октября кассир выдаст Петрову и Сидорову по 25 000 ₽ без удержания НДФЛ, а Иванов получит на руки только 20 320 ₽, так как из его выплаты будет удержан НДФЛ с подарка.

А вы правильно составляете отчетность по НДФЛ? Станьте экспертом!

- Пройдите обучение

- Подтвердите свой профессионализм

- Получите диплом

«Аванс» в последний день

Когда «аванс» выплачивается в последний день месяца, дата фактического получения дохода и дата его выплаты совпадают. В этот день у организации — налогового агента одновременно возникают обязанности исчислить НДФЛ и удержать его из дохода, выплачиваемого физлицу в денежной форме (п. 3 и 4 ст. 226 НК РФ; письмо Минфина России от 23.11.2016 № 03-04-06/69181; Определение ВС РФ от 11.05.2016 № 309-КГ16-1804).

Причем налог в данной ситуации нужно исчислить со всей зарплаты за этот месяц, а не только с суммы «аванса», а вот удержать — только в части, пропорциональной выплачиваемому «авансу» (письмо Минфина России от 13.03.1997 № 04-04-06). Сумма налога при этом определяется с учетом правил округления, установленных п. 6 ст. 52 НК РФ.

Приведем пример. Компания начислила заработную плату в сумме 32 389 ₽ за первую половину сентября и выплатила ее 30.09.2017. Зарплата за вторую половину сентября была начислена в сумме 20 611 ₽ и выплачена 14.10.2017. Права на вычеты у сотрудника нет. Организации по состоянию на 30.09.2017 нужно исчислить НДФЛ со всей зарплаты за сентябрь: (32 389 ₽ + 20 611 ₽) × 13 % = 6 890 ₽. Удерживать эту сумму нужно пропорционально выплатам с округлением по общим правилам (до 50 копеек отбрасывается, 50 и более округляется до полного рубля). Поэтому при выплате 30.09.2017 будет удержано 4 211 ₽ (со сроком перечисления 02.10.2017), а при выплате 14.10.2017 — 2 679 ₽ со сроком перечисления 16.10.2017.

Ранний налог

Итак, с правилами удержания НДФЛ мы разобрались: налог с заработной платы, выплачиваемой не в связи с увольнением, исчисляется только в последний день месяца, за который эта зарплата начислена. Соответственно, удержание исчисленного налога производится из любых доходов, выплачиваемых в этот день или позднее. Как поступить, если НДФЛ по ошибке был исчислен и удержан при выплате «аванса» до окончания месяца?

К сожалению, этот вопрос и контролирующие органы, и судебная практика обходят стороной. Хотя в правовых базах легко находятся письма, где указывается на недопустимость перечисления НДФЛ «авансом», до даты фактического получения дохода (письма ФНС России от 29.09.2014 № БС-4-11/19716@ и БС-4-11/19714@, Минфина России от 16.09.2014 № 03-04-06/46268 и от 01.09.2014 № 03-04-06/43711). Но при их изучении выясняется, что там рассмотрена совершенно иная ситуация: в бюджет попадают суммы, которые не были удержаны у физлиц при выплате дохода, что прямо запрещено п. 9 ст. 226 НК РФ. То есть речь в этих письмах идет не о налоге, удержанном с «аванса», а о суммах, которые под видом НДФЛ были перечислены в бюджет еще до того, как работникам вообще были выплачены какие-либо денежные средства.

Поэтому будем опираться исключительно на нормы НК РФ. Есть два варианта.

Вариант первый — вернуть удержанное

Вернуть удержанное до даты фактического получения дохода в виде зарплаты (до последнего дня месяца), а затем на последнее число месяца исчислить НДФЛ и удержать его в дальнейшем при выплате любого дохода этому сотруднику. Тогда формальности ст. 231 НК РФ соблюдать не нужно.

В таком случае работодателя нельзя будет обвинить ни в незаконном неперечислении НДФЛ в бюджет, ни в незаконном удержании из жалованья сотрудника. Ведь, напомним, случаи, когда работодатель вправе производить удержания из зарплаты, исчерпывающим образом поименованы в ст. 137 ТК РФ. А удерживая НДФЛ в ситуации, которая прямо не предусмотрена НК РФ, работодатель нарушает этот порядок, за что может быть привлечен к ответственности по п. 6 ст. 5.27 КоАП РФ.

Обратите внимание, в данном случае порядок возврата НДФЛ, установленный ст. 231 НК РФ, не применяется. До окончания месяца, за который начислена зарплата, удержанную сумму еще в принципе нельзя считать налогом, так как обязанность исчислить НДФЛ еще не возникла. А раз сумма налога не исчислена, то и удержать налог нельзя. Таким образом, до даты фактического получения дохода в виде зарплаты (до последнего дня месяца) удержание, произведенное из промежуточной выплаты, по формальным признакам не может быть квалифицировано именно как НДФЛ. Если успеть вернуть удержанное до даты фактического получения дохода в виде зарплаты (до последнего дня месяца), работодателю не нужно уведомлять работника об излишнем удержании, ждать его заявления и перечислять налог на банковский счет сотрудника.

Вариант второй — перечислить налог в бюджет

Если по каким-то причинам вернуть «НДФЛ с аванса» работнику не получается, тогда нужно перечислить этот налог в бюджет не позднее рабочего дня, следующего за днем удержания. В противном случае организации грозит штраф в размере 20 % от этой суммы по ст. 123 НК РФ.

Сроки для перечисления в бюджет удержанного НДФЛ установлены в п. 6 ст. 226 НК РФ. В данном случае применяется общий срок, так как каких-либо исключений для «досрочного» НДФЛ этой статьей не установлено.

Не получится апеллировать и к тому, что до конца месяца эта сумма налогом не является. Действительно, удержанная сумма обретет статус НДФЛ только тогда, когда наступит последний день месяца. Но на эту дату срок перечисления в бюджет этой суммы уже будет пропущен! Ведь он, согласно п. 4 и 6 ст. 226 НК РФ, отсчитывается именно со дня выплаты денег, из которых был удержан налог. Так что если на следующий рабочий день не перечислить удержанное в бюджет и до конца месяца не вернуть эту сумму работнику, то организация может быть оштрафована.

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

1. Анализ НДФЛ по сотруднику в 1С

При начислении зарплаты и расчете налогов порой надо оформить множество документов, корректировок, выплат. От правильности и сохранения методологической последовательности зависит правильность начислений зарплаты и налогов в 1С.

Чаще всего допущенные ошибки в расчетах зарплаты и налогах 1С видны сразу. Основные сложности возникают при удержании и перечислении НДФЛ, а также при распределении удержанного и перечисленного налога по обособленным подразделениям, по регистрации в налоговом органе.

В связи с большой нагрузкой на работников бухгалтерии, вопросом правильности начисления налога НДФЛ в 1С начинают заниматься при увольнении сотрудника или сдачи отчетности по 2-НДФЛ и 6-НДФЛ.

В таких случаях возникает необходимость провести анализ по НДФЛ.

2. Отчет «Подробный анализ НДФЛ по сотрудникам» в 1С

Наиболее простым инструментом для анализа ошибок является отчет «Подробный анализ НДФЛ по сотруднику», в 1С: «Налоги и взносы → Отчеты по налогам и взносам».

Наиболее частые ошибки при расчете НДФЛ возникают в документах выплаты заработной платы:

· Ведомость в кассу;

· Ведомость в банк;

· Ведомость на счета;

· Ведомость через раздатчика.

Данная ошибка возникает при оформлении документов выплаты «задним числом» или в случае, когда ранее созданный документ проводят после регистрации более поздней выплаты.

3. Применение отчета в 1С Зарплата и Управление Персоналом 8

Налог, который удержан и перечислен, отражаются в отчетах при проведении документов оплаты. На практике, отражение налога иногда происходи не верно.

Как видно в приведенном примере, ошибки и их причины сразу обнаруживаются. Отчет использует все необходимые регистры:

При попытке анализировать большинство отчетов возможны определенные трудности в понимании того, как заполнены поля отчетов в 1С. В этом смысле «Подробный анализ НДФЛ по сотрудникам» выгодно отличается понятностью и простотой.

Ошибку, возникающую при расчете, удержании и перечислении НДФЛ проще всего устранить при восстановлении методологической последовательности документа и/или при использовании функции «Обновить налог» в ведомости на выплату.

Чаще всего этого достаточно, чтобы устранить ошибку в удержании и перечислении налога.

В более сложных случаях следует корректировать НДФЛ в документах начисления.

Если ошибка в начислении налога произошла в текущем периоде, правильней всего будет сделать перерасчет начислений по рассматриваемому сотруднику. После этого перепровести соответствующие выплаты и обязательно обновить налог в этой выплате.

Если ошибка выявлена в прошлом периоде, то возможны несколько вариантов внесения корректировок:

· Исправление документа начислений;

· Корректировка выплаты или Доначисление в документе начисления заработной платы;

· Доначисление, перерасчет отдельным документом, если такая возможность активирована.

· Обязательно нужно проверять правильность начисления и удержания по конкретным сотрудникам при оплате отпускных, а также при увольнении сотрудника.

· регулярно проводить проверку расчетов по НДФЛ важно и по той причине, что от этого зависит заполнение отчета 6-НДФЛ;

· для предупреждения возникновения ошибок не рекомендуется создавать документы выплаты через копирование более ранних документов выплаты;

· если вы осуществляете изменение в каких-либо документах, не забывайте, что требуется переоформление и перепроведение всех более поздних документов;

· вносить изменения в документы предыдущего отчетного периода не рекомендуется (если изменения необходимо внести именно в более ранний отчетный период – необходимо проверить всю отчетность по налогам и, в случае её изменения, сдать корректирующую отчетность.

В рассмотренном примере использовалась стандартная настройка 1С Зарплата и Управление Персоналом 8.

Если по какой-то причине отчет перестает формироваться, следует восстановить стандартные настройки отчета.

Налог на доходы физических лиц (НДФЛ) ‒ это вид прямых налoгов, который исчисляется в процентах от совокупного дохода физического лица у налогового агента, за вычетом подтверждённых документально расходов, в соответствии с действующим налоговым законодательством (ст. 226 НК РФ). Рассмотрим различия между понятиями «срок удержания» и «срок перечисления» налога на доходы физических лиц. Контролировать этот вопрос нужно, так как определена ответственность за нарушение сроков уплаты НДФЛ (ст. 75 НК РФ).

Сроки удержания НДФЛ зависят от вида дохода. Далее перечислим самые распространённые из них.

Заработная плата и все виды премий. Датой получения дохода считается последний день месяца, за который начислили зарплату (п. 2 ст. 223 НК РФ). Датой удержания НДФЛ будет день выплаты зарплаты (п. 4 ст. 226 НК РФ) В этом случае крайний срок уплаты НДФЛ ‒ следующий рабочий день за днём выплаты дохода (п. 6 ст. 226 НК РФ).

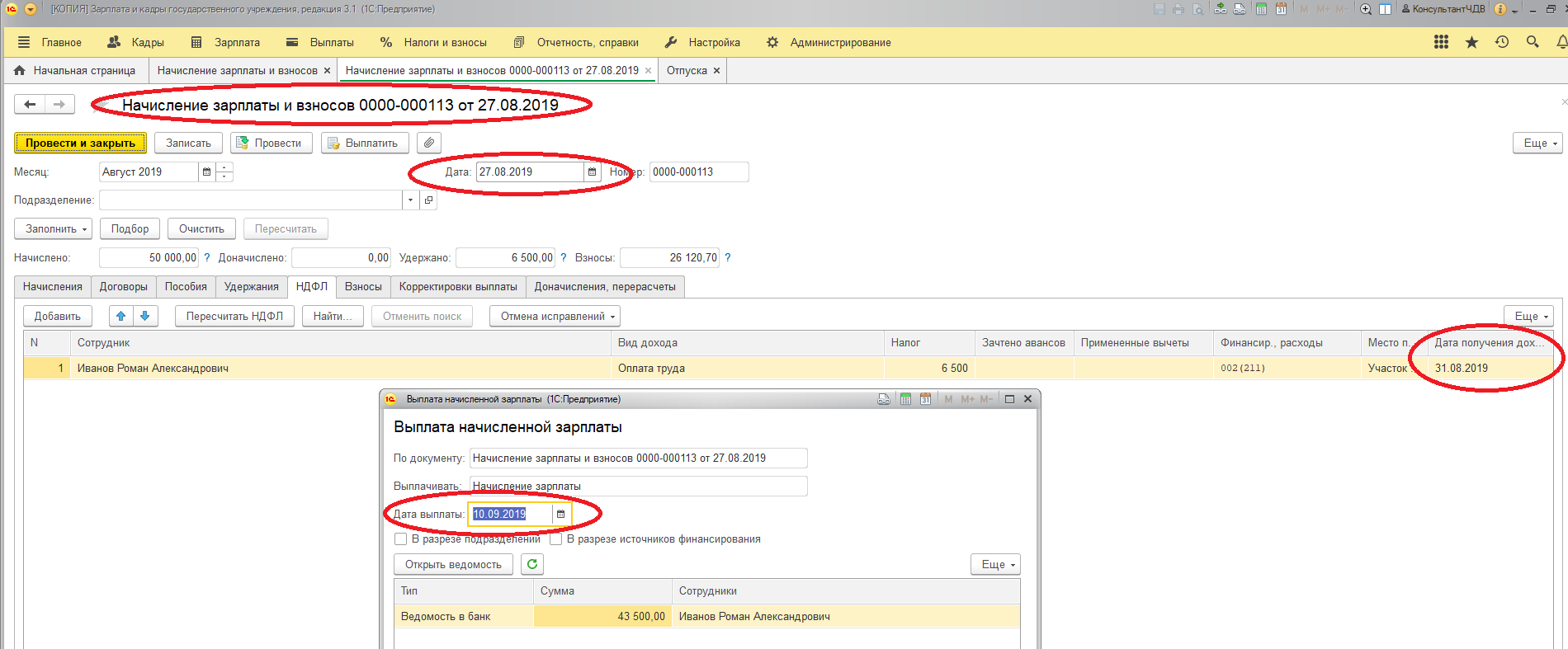

Как показано на рис. 1, при создании документа начисления зарплаты за август от 27.08.2019 дата удержания НДФЛ ‒ это дата получения дохода, а именно 31.08.2019. Выплата заработной платы была произведена 10.09.2019 (вт), соответственно, крайний срок перечисления НДФЛ ‒ 11.09.2019.

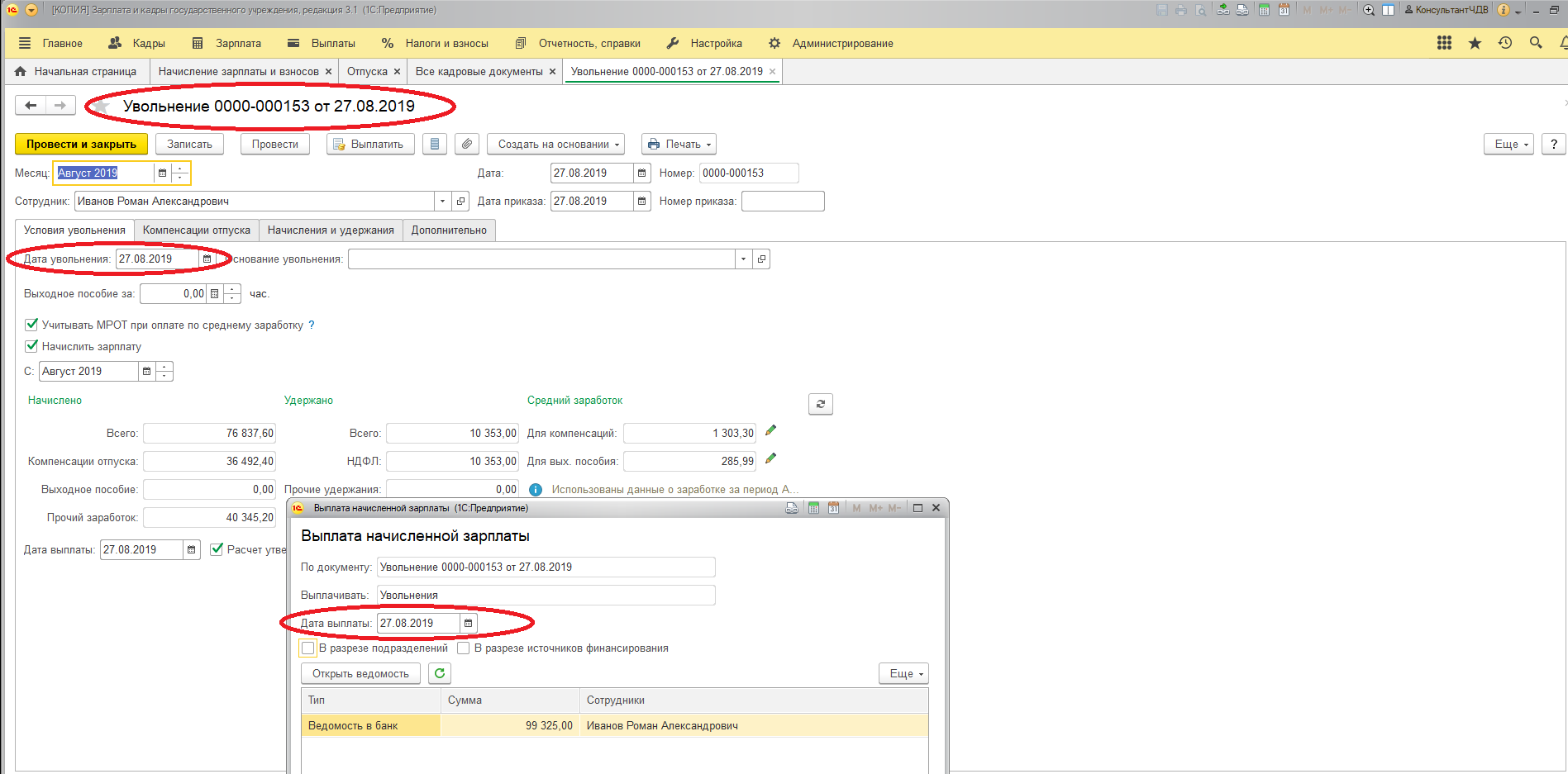

Компенсационные выплаты, связанные с увольнением сотрудника (компенсация за неиспользованный отпуск, выходное пособие и прочее). Датой получения дохода является последний рабочий день (п. 2 ст. 223 НК РФ, ст. 84.1, ст. 140 ТК РФ). Дата удержания НДФЛ – это день расчёта с сотрудником, а именно последний рабочий день (п. 4 ст. 226 НК РФ, ст. 84.1, ст. 140 ТК РФ). Как и в предыдущем случае, крайний срок уплаты НДФЛ ‒ это следующий рабочий день после выплаты (п. 6 ст. 226 НК РФ).

В примере (рис. 2) при увольнении сотрудника 27.08.2019 это же число будет датой получения дохода и удержания НДФЛ. Перечисления необходимо произвести следующим рабочим днём ‒ 28.08.2019.

Материальная помощь (если она превышает 4 000 рублей в год). Датой получения дохода считается последний день месяца, за который её начислили (пп. 1 п. 1 ст. 223 НК РФ). Датой удержания НДФЛ будет день выплаты зарплаты (п. 4 ст. 226 НК РФ). Крайний срок уплаты НДФЛ ‒ следующий рабочий день за днём выплаты денег (п. 6 ст. 226 НК РФ), аналогично с рисунком 1.

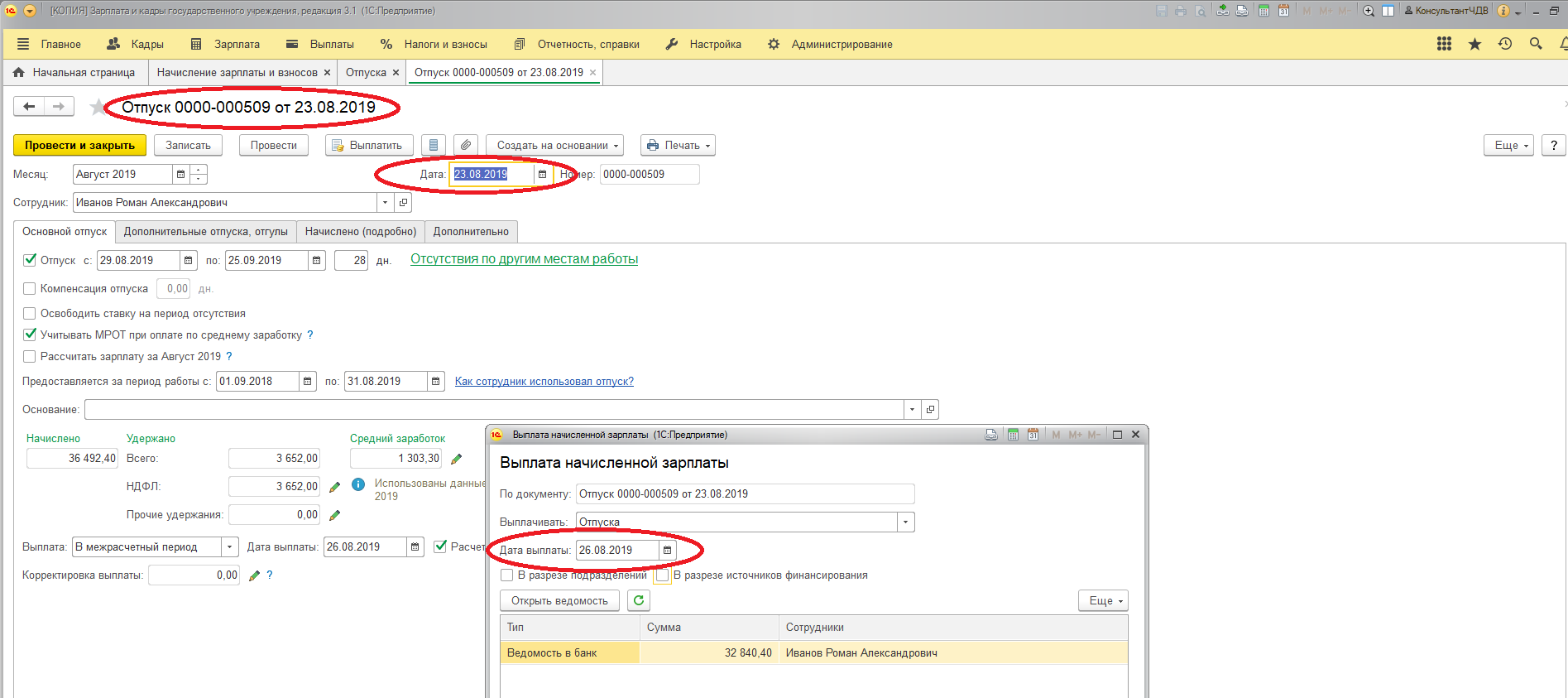

С отпуском и пособием по временной нетрудоспособности за счёт работодателя дела обстоят иначе. Датой получения дохода будет день выплаты отпускных и день выплаты больничного (пп. 1 п. 1 ст. 223 НК РФ). Дата удержания НДФЛ – это день перечисления или выплаты дохода сотруднику (п. 4 ст. 226 НК РФ). Но в этих случаях крайним сроком уплаты НДФЛ будет последний день месяца, в котором произведено перечисление денег (п. 6 ст. 226 НК РФ).

В качестве примера (рис. 3) приведено начисление отпуска документом от 23.08.2019. Здесь дата получения дохода и удержания НДФЛ ‒ 26.08.2019 (день выплаты), а крайний день уплаты НДФЛ будет 2 сентября, так как 31.08.2019, последний день месяца, выпадает на субботу.

Сверхлимитные суточные по командировке и компенсация расходов, которые не подтверждены документально. Датой получения дохода является последний день месяца, в котором утвердили авансовый отчёт по командировочным расходам (пп. 6 п. 1 ст. 223 НК РФ). Удержание НДФЛ будет производиться из первой денежной выплаты после того, как доход был признан (п. 4 ст. 226 НК РФ). Крайний срок уплаты НДФЛ, как и в большинстве случаев, – это следующий рабочий день за днём выплаты денег (п. 6 ст. 226 НК РФ). Аналогичный случай рассмотрен ниже, на рис. 4.

Доходы в натуральной форме. Дата получения дохода ‒ день передачи доходов в натуральной форме (пп. 2 п. 1 ст. 223 НК РФ). Удержание НДФЛ необходимо произвести из первой денежной выплаты после того, как доход был признан (п. 4 ст. 226 НК РФ). Крайним сроком уплаты НДФЛ считается следующий рабочий день после выплаты денег (п. 6 ст. 226 НК РФ).

К примеру, на рисунке 4 выплата произведена 27.08.2019. Крайний срок уплаты НДФЛ ‒ 28.08.2019.

Отдельно обозначим, что существует случай, когда НДФЛ удерживается из аванса. Аванс ‒ заработная плата за первую половину месяца с 1-го по 15-е число. Срок выплаты аванса ‒ с 16-го по последнее число месяца (сроки выплаты аванса должны быть определены внутренними нормативными актами организации). Если аванс выплачен в последний день месяца, НДФЛ необходимо удержать и перечислить в бюджет не позднее рабочего дня, следующего за днём выплаты. Это необходимо сделать потому, что в последний день месяца доход в виде зарплаты уже считается полученным, а, следовательно, перечисление аванса – это уже, по сути, частичная выдача дохода в виде заработной платы (п. п. 4, 6 ст. 226 НК РФ, Письмо Минфина России от 23.11.2016 № 03-04-06/69181, Определение ВС РФ от 11.05.2016 № 309-КГ16-1804). Стоит отдельно подчеркнуть, что в этом случае НДФЛ перечисляется только тогда, когда день выдачи аванса будет именно последним календарным днём, а не последним рабочим днём месяца.

Во всех случаях применимо правило, что если последний день уплаты НДФЛ выпадет на выходной или праздничный день, то уплата налога переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ). Данный случай описан выше, на рисунке 3.

Надеемся, что мы помогли вам разобраться со сроками и порядком удержания НДФЛ на наглядных примерах в программе 1С. Если у вас остались вопросы, закажите бесплатную консультацию на выделенной Линии консультаций 1С «Что делать Консалт». Наши эксперты 1С, специализирующиеся на расчёте зарплаты и кадровом учёте в 1С:Зарплата и управление персоналом 8 и 1С:Зарплата и кадры государственного учреждения 8, вам обязательно помогут разобраться.

Авансом называется предоплату, перечисленную сотруднику в счет будущей зарплаты. Зарплата будет выплачиваться за минусом суммы аванса. В этой инструкции разберем вопрос, как начислить аванс в ЗУП 3.1?

Сразу следует отметить, что существует три различных вида расчета. Первый способ носит название “Расчетом за первую половину месяца”, здесь осуществляется пропорционально количеству отработанных дней. Если выбран данный вариант, то аванс предварительно необходимо начислить. Второй вариант “Фиксированной суммой” и третий вариант “Процентом от тарифа”. В последних двух случаях отработанное время в расчет не берется.

Настрою вашу 1С. Опыт с 2004 года. Подробнее →

Оставьте, пожалуйста, в комментариях интересующие Вас темы, чтобы наши специалисты разобрали их в статьях-инструкциях и в видео-инструкциях.

Первоначально вид начисления в программе устанавливается при оформлении кадровых документов, таких как “Прием на работу”. На закладке “Оплата труда” нас интересует реквизит “Аванс” выбираем один из вышеперечисленных способов. При выборе третьего варианта необходимо также указать процент, по умолчанию программой установлено 40%.

При оформлении через документ “Прием на работу списком”, т.е. в том случае, когда принимаются сразу несколько работников, вид начисления указывается аналогично.

Если для сотрудника уже установлен один из способов, то его также можно изменить и выбрать другой. Сделать это при помощи документа “Изменение аванса” из раздела “Зарплата”. Создаем документ и заполняем необходимые реквизиты.

Указываем организацию и месяц, с которого будет применяться новый способ расчета или другой размер аванса, в том случае если вариант расчета не изменился. При необходимости заполняем подразделение и меняем способ расчета. Далее добавляем сотрудников. По кнопке “Установить размер” устанавливаем значение для всех строк. После чего проводим документ.

Второй вариант для изменения способа расчета. Для этого переходим в раздел “Зарплата” и выбираем пункт “Изменение оплаты сотрудников”. Далее нажимаем “Создать” и указываем операцию “Изменение оплаты труда”. Заполняем реквизиты шапки.

Ставим галочку “Изменить аванс” и выбираем один из способов. Проводим документ. Также возможен третий вариант изменения способа через документ “Кадровый перевод”. Действия по изменению

Далее перейдем начислению. Для варианта “Расчетом за первую половину месяца“ необходимо перейти в раздел “Зарплата” и выбирать пункт “Все начисления”. Далее нажимаем “Создать” и выбираем “Начисление за первую половину месяца”.

Заполняем реквизиты в шапке. Дата расчета “до” программа автоматически подставляет 15ое число. После чего нажимаем “Заполнить”. В документ будут попадать те начисления и удержания, у которых установлена соответствующая галочка.

Также в документе будут рассчитаны удержания и НДФЛ. Следует отметить, что в документ не будут попадать сотрудники, которые имели неявки по больничному листу, отпуску, командировке и прочим отсутствиям. При необходимости данные можно откорректировать вручную. После чего проводим документ.

Если у работника установлен вариант “фиксированной суммой” или “процентом”, то выплату можно осуществлять сразу. Выплату можно осуществлять через банк, на счета или в кассу. Перейдем в раздел “Выплаты” и выберем пункт “Все ведомости на выплату зарплаты”. Далее нажимаем “Создать” и в нашем примере выберем документ “Ведомость на счета”.

Заполняем реквизиты нового документа, в качестве выплаты выбираем “Аванс”. Заполняем табличную часть с сотрудниками.

После чего проводим документ.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

Читайте также: