1с отключить расчет ндфл

Опубликовано: 29.04.2024

Время чтения: 4 мин.

В конфигурации «1С:ЗУП» предусмотрен автоматический расчет удержания при помощи документа «Исполнительный лист». Данный документ автоматически вычитает НДФЛ при расчете суммы удержания из доходов (для алиментов и других удержаний). Например, если работник имеет исполнительный лист - решение суда об удержании процента от заработка по исправительным работам, УФСИН требует удерживать суммы из полной заработной платы до удержания НДФЛ в соответствии со ст. 44 УИК РФ. В данной ситуации в программе необходимо будет произвести настройки.

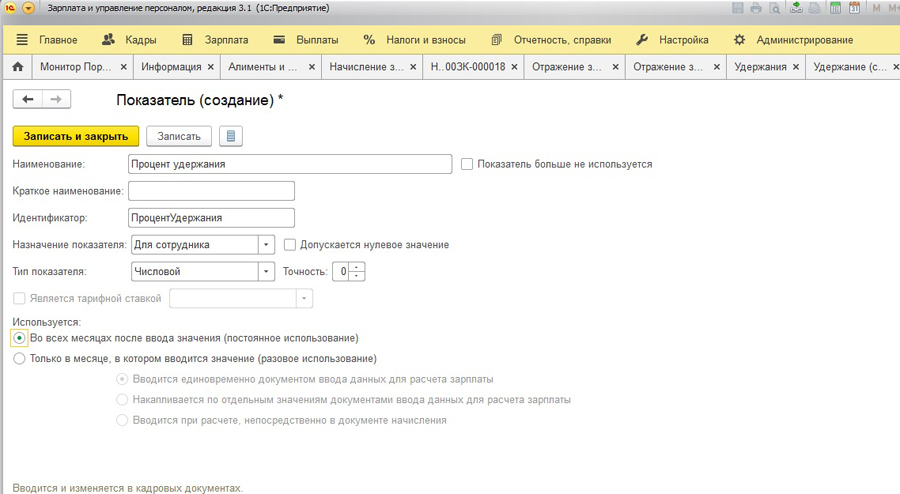

1) Создать новый показатель «Процент удержания»: Настройка – Показатели для расчета зарплаты – Создать.

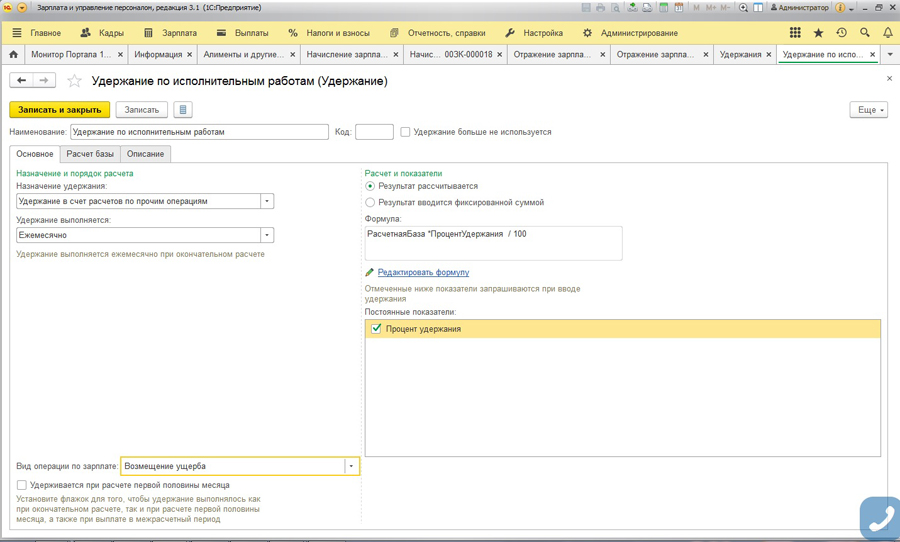

2) Создать новое удержание с видом «Удержание по прочим операциям» (Настройка – Начисления – Создать). В формуле выбираем новый показатель «Процент удержания». Вид операции по зарплате нужно указывать для настройки бухгалтерских проводок при синхронизации.

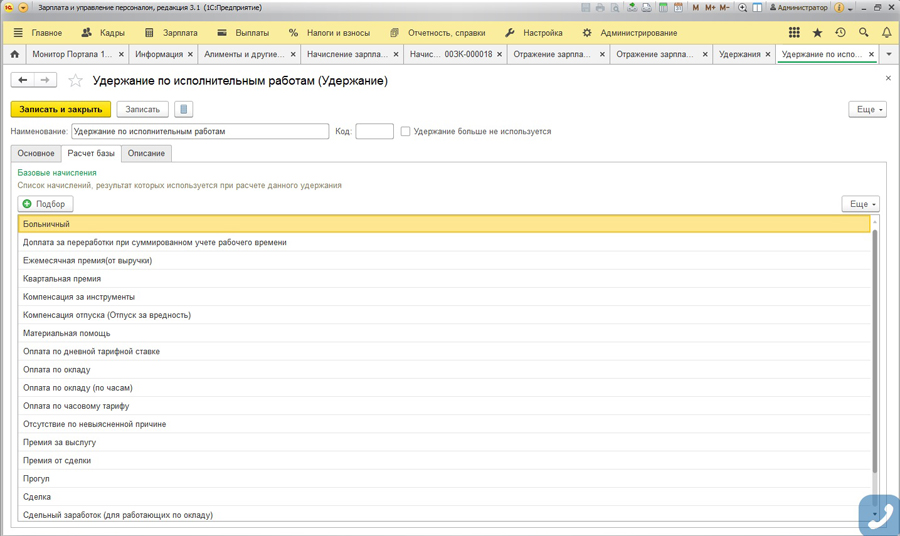

В расчетную базу подбираем все необходимые начисления для расчета.

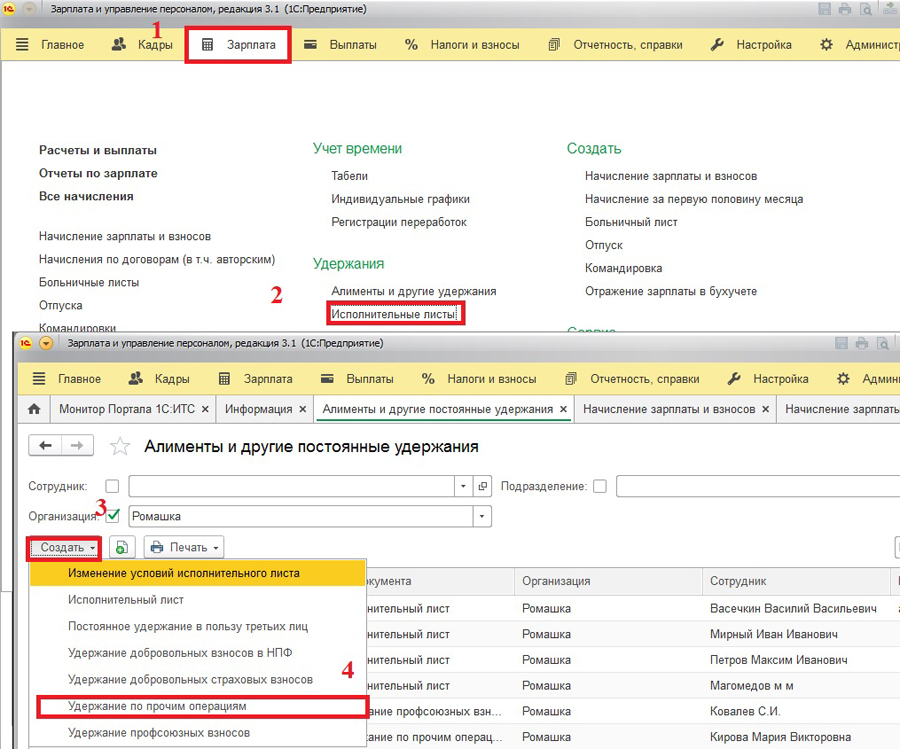

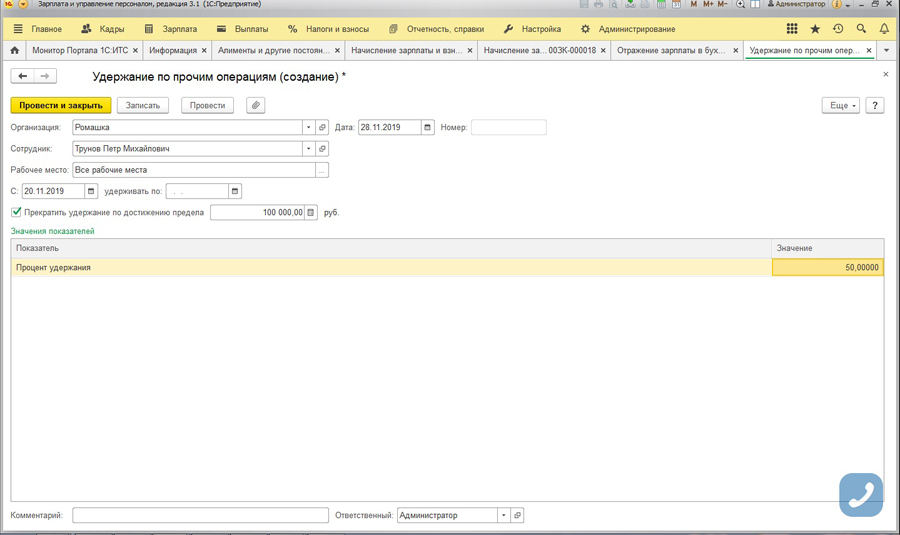

3) Назначение самого удержания будет осуществляться документом «Удержание по прочим операциям» (Зарплата – Удержания – Алименты и прочие удержания – Создать – Удержание по прочим операциям).

В документе, как и в исполнительном листе, есть возможность указать предел, до которого нужно применять удержание, при необходимости можно указать дату прекращения удержания. Если удержание применяется не с начала месяца, то программа пересчитает сумму удержания в соответствии с нормой дней и количеством отработанных дней в месяце.

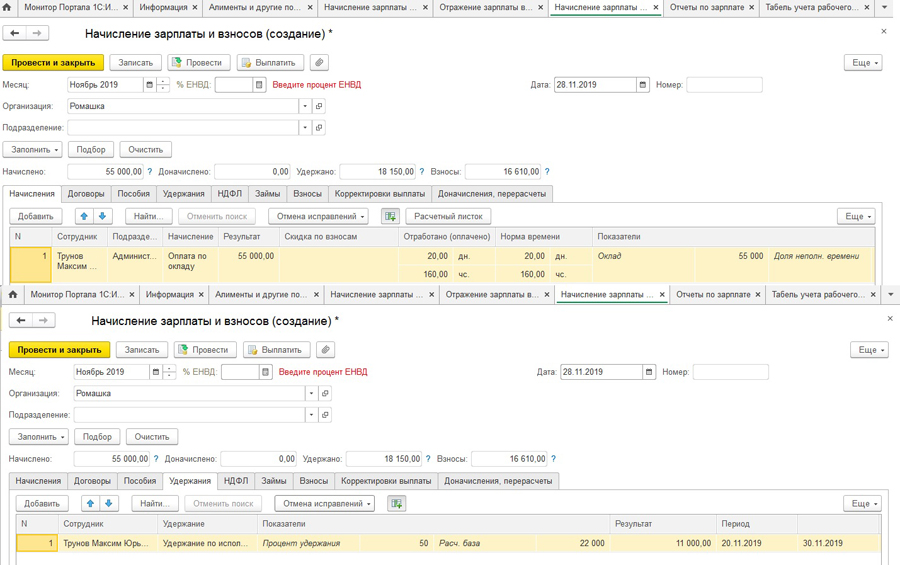

Удержание из заработка сотрудника будет производиться в документе «Начисление зарплаты сотрудникам» в табличной части «Удержания».

Если расшифровать расчет удержания, можно проверить расчетную базу. В нашем примере сотрудник отработал полный месяц, а удержание применяется с 20 ноября, оклад делим на 20 дней (норма в ноябре) * 8 (дни применения удержания за ноябрь), получаем 22000.

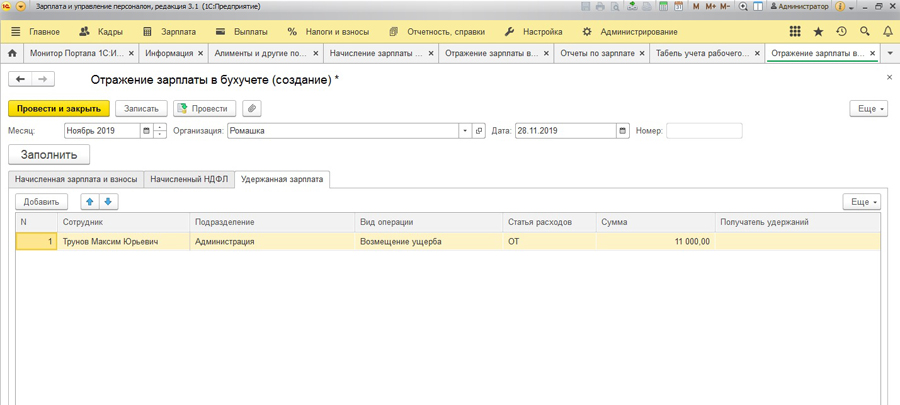

4) При синхронизации в документе «Отражение зарплаты в бухучете» заполняется табличная часть «Удержанная зарплата». Проводки при синхронизации будут зависеть от статьи расходов.

5) Перечисление удержания осуществляется из конфигурации «1С:Бухгалтерия предприятия» документом «Списание со счета».

Кузнецова Александра,

Консультант Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

В этой статье мы рассмотрим работу с НДФЛ в 1С 8.3 Бухгалтерия 3.0 — от настроек до операций и отчетности.

Настройка программы

Налоговые данные

Прежде, чем приступать к расчету НДФЛ, как и к использованию большинства функционала, необходимо произвести его настройку.

Выберите в меню «Главное» пункт «Организации».

Выберите в списке ту организацию, которую нужно настроить, и откройте ее карточку. В форме настройки заполните основные данные и те, которые находятся в подразделе «Налоговая инспекция».

Настройка зарплаты

В меню «Зарплата и кадры» перейдите в пункт «Настройка зарплаты».

В общих настройках укажите, что учет расчетов по зарплате и кадровый учет будут вестись в данной программе. В противном случае остальные настройки у вас просто не отобразятся. Далее нажмите на гиперссылку «Порядок учета зарплаты».

В форме списка выберите строку, соответствующую той организации, настройки которой вы производите. Перед вами откроется соответствующая форма. В нижней ее части выберите пункт «Настройка налогов и отчетов».

В открывшемся окне перейдите в раздел «НДФЛ» и укажите то, как у вас будут применяться данные вычеты.

Далее перейдите в раздел «Страховые взносы» и приведите данные настройки в соответствие.

Теперь перейдем к настройке видов доходов и вычетов, использующихся при начислении НДФЛ. Для этого в меню «Зарплата и кадры» выберите пункт, в который мы заходили ранее – «Настройка зарплаты».

Перейдите в раздел «Классификаторы» и нажмите на гиперссылку «НДФЛ».

Проверьте корректность заполнения открывшихся данных, в особенности вкладки «Виды доходов НДФЛ».

При необходимости вы так же можете настроить перечень начислений и удержаний по заработной плате. Вернитесь на форму настройки зарплаты и в разделе «Расчет зарплаты» выберите соответствующий пункт. Как правило, в типовой поставке конфигурации там уже будут данные.

Операции учета НДФЛ в 1С

НДФЛ начисляется не только на заработную плату, но и на отпуск, больничный и другие доходы, кроме доходов, предусмотренных законодательством (например, пособие по уходу за ребенком).

Рассмотрим НДФЛ в документе «Начисление зарплаты». Он находится на одноименной вкладке данного документа. Так же здесь применяются вычеты. После проведения эти данные попадают в проводки.

Налог удерживается той датой, которой проводится документ. Он не удерживает НДФЛ с прочих доходов, таких как больничные, отпуска, дивиденды. Для этого служит «Операция учета НДФЛ».

В меню «Зарплата и кадры» выберите пункт «Все документы по НДФЛ». В открывшейся форме списка создайте новый документ с видом операции «Операция учета НДФЛ».

Основным регистром налогового учета НДФЛ в 1С 8.3 является регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Отчетность

Самыми часто используемыми отчетными документами по НДФЛ являются: «2-НДФЛ» и «6-НДФЛ». Они находятся в меню «Зарплата и кадры».

Справка 2-НДФЛ необходима только для получения информации и передаче либо сотруднику, либо в ИФНС.

Формирование 6-НДФЛ относится к регламентирующей отчетности и сдается каждый квартал. Заполнение производится автоматически.

Проверка корректности начисления НДФЛ

Если начисленный и удержанный НДФЛ в 1С 8.3 не совпадает, можно найти ошибки универсальным отчетом. В шапке выберите регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» и укажите, что его формирование будет производиться по остаткам и оборотам.

Через меню «Еще» — «Прочее» измените вариант отчета. Настройки можно сделать, какими угодно. В данном примере мы убрали некоторые поля и сделали группировку по физическому лицу.

Данный отчет позволит вам проверить корректность начисления и удержания НДФЛ.

На нашу линию консультаций поступают вопросы от клиентов о том, что в программе 1С:ЗУП ред.3.1 не сходятся суммы исчисленного, удержанного и перечисленного налога НДФЛ. В данной статье рассмотрим, как можно найти эти расхождения.

НДФЛ исчисленный формируется при проведении документов начислений. Например, «Начисление зарплаты и взносов», «Начисление отпуска», «Больничный лист» и т.д. НДФЛ будет удержан в момент выплаты, т.е. при проведении ведомостей на выплату. А отражение перечисления НДФЛ в базе 1С:ЗУП 3.1 может быть сделано двумя способами:

-

Документом Ведомость на выплату зарплаты. Для этого в документе по ссылке «Выплата зарплаты и перечисление НДФЛ» поставьте флаг «Налог перечислен вместе с зарплатой». В поле «Платежный документ» укажите номер и дату платежного поручения по уплате налога. НДФЛ в данном случае будет считаться и удержанным, и перечисленным после проведения документа.

Отчеты по НДФЛ

Данные по НДФЛ в базе можно посмотреть и проанализировать с помощью отчетов. В панели разделов Налоги и взносы – Отчеты по налогам и взносам. Здесь представлено несколько вариантов отчетов по НДФЛ.

Рассмотрим отчет Анализ НДФЛ по месяцам. В этом отчете подробно по сотрудникам в разрезе месяца можно увидеть суммы начисленного дохода, примененные вычеты, и суммы исчисленного, удержанного и перечисленного НДФЛ. В нашем примере суммы налога НДФЛ исчисленного, удержанного и перечисленного за январь 2019 года сходятся. А в феврале сумма исчисленного НДФЛ не сходится с суммами удержанного и перечисленного НДФЛ. По сотруднику Войцеховичу Игорю Борисовичу в феврале 2019 года НДФЛ исчислен в сумме 4550 руб., но не удержан и не перечислен.

Чтобы в отчете вывести документы (регистраторы движений), нужно нажать в правой верхней части отчета кнопку Еще – Прочее – Изменить вариант отчета.

Затем в структуре отчете выделить строку с полем «Сотрудник» и нажать на кнопку «Добавить» и выбрать Новая группировка см. рис.

В реквизите «Поле» указываем «Регистратор», в реквизите «Тип» - «Иерархия». Нажимаем на кнопку «ОК»

В структуре отчета должна появиться новая строка с регистратором.

Нажимаем на кнопку «Завершить редактирование». Заново формируем отчет.

Из отчета видно, что документ-регистратор, для НДФЛ исчисленного по Войцеховичу Игорю Борисовичу, является документ «Начисление зарплаты и взносов». И больше никаких документов по этому сотруднику нет. Соответственно, нужно проверить ведомости на выплату зарплаты за февраль, на предмет того указан ли данный сотрудник в ведомости на выплату. Проверить заполнена ли колонка в ведомости «НДФЛ к перечислению».

Проверяем регистры накопления по НДФЛ

Если все проверки выполнены, но ошибка осталась, то следует проверить регистры накопления: Расчеты налогоплательщиков с бюджетом по НДФЛ и Расчеты налоговых агентов по НДФЛ. Регистры накопления можно открыть через Главное меню -> Все функции. Если команды «Все функции» нет, то для её отображения нужно открыть форму Параметры (Главное меню - Сервис – Параметры). В появившемся окне установить опцию Отображать команду «Все функции» и нажать на кнопку «ОК». Примечание: Опция доступна для пользователей с полными правами.

Теперь можно открыть регистры накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ» и «Расчеты налоговых агентов по НДФЛ».

В регистре накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ» по виду движения «+» - отображается НДФЛ исчисленный, по виду движения «-» - отображается НДФЛ удержанный.

Установим отбор по сотруднику и периоду. На рисунке ниже видно, что за январь 2019 года есть движения с «+» и с «-», соответственно налог исчислен и удержан. А за февраль 2019 года есть движение только с «+».

В регистре накопления «Расчеты налоговых агентов по НДФЛ» отображаются движения по НДФЛ перечисленному. Вид движения «+» появляется при проведении документов по выплате зарплаты, но без установленного флага «Налог перечислен вместе с зарплатой». Вид движения «-» появляется в момент проведения документов по выплате зарплаты с установленным флагом «Налог перечислен вместе с зарплатой», либо в момент проведения документов «Перечисление НДФЛ в бюджет».

Если за февраль перезаполнить документ «Ведомость в банк», то в табличной части появится сотрудник Войцеховский Игорь Борисович. Заполнились суммы в колонках «К выплате» и «НДФЛ к перечислению». Установим флаг «Налог перечислен вместе с зарплатой».

Проверим движения по регистрам накопления. В регистрах накопления появились строки с удержанный и перечисленным НДФЛ.

Теперь в отчете «Анализ НДФЛ по месяцам» сформировались суммы по НДФЛ в колонках «Удержано» и «Перечислено».

Если возникают несоответствия в суммах исчисленного, удержанного и перечисленного НДФЛ, то рекомендую анализировать НДФЛ по отчетам и регистрам накопления.

Система не только для расчета зарплаты: анализ ФОТ, расчет KPI, исчисления налогов и взносов, сдача регламентированной отчетности.

Протестируйте качество нашей работы - первая консультация бесплатно!

Выделенная линия консультаций. Service Desk для контроля задач. Закажите первую услугу бесплатно!

Все организации и ИП, производящие выплаты в пользу своих работников по трудовым договорам, договорам гражданско-правового характера, а также физическим лицам, не являющимся их сотрудниками, должны исчислять налог на доходы физических лиц (НДФЛ) с выплат, удерживать НДФЛ, перечислять НДФЛ в бюджет (выступать в качестве налогового агента) и собирать необходимую отчетность.

Данная статья посвящена реализации функции учета НДФЛ на примере системы 1С ЗУП 8.3.

Для начала работы в системе, а также для дальнейшего корректного учета НДФЛ и автоматического формирования отчетности, необходимо произвести определенные настройки. Начать нужно с введения данных о регистрации организации и обособленных подразделений, если они есть, в налоговом органе (ИФНС), поскольку это очень важно для корректного формирования регламентированной отчетности по НДФЛ.

Рис.1 Настройка

Очень внимательно нужно отнестись к заполнению реквизита «Сведения о регистрации действуют с:» (п.6 рис.1), т.к. некорректное указание даты может привести к невозможности автоматического формирования отчетности по НДФЛ.

Если у компании есть обособленные подразделения, выделенные на отдельный баланс, то организация обязана предоставлять отчетность, а также уплачивать НДФЛ по месту постановки на учет каждого такого обособленного подразделения. Для этого создается отдельная запись в справочнике «Организация» для каждого подразделения, отметить (на шаге 7 рис.1), что это филиал (обособленное подразделение), и заполнить шаги 4-6.

Прочие настройки, влияющие на учет НДФЛ, находятся в «Учетной политике организации».

Рис.2 Учетной политике организации

Настройка удержания НДФЛ при межрасчетных начислениях с авансом:

- Удерживать налог (рекомендовано);

- Указывать в документе необходимость удержания налога при выплате с авансом.

При выборе второго варианта, в документе по проведению командировок в межрасчет можно будет выбрать – нужно ли рассчитывать НДФЛ в межрасчет или сделать это вместе с зарплатой.

Применение стандартных вычетов:

- Нарастающим итогом в течение налогового периода;

- В пределах месячного дохода налогоплательщика.

С точки зрения налогового законодательства корректнее применять вычет нарастающим итогом с начала года. Второй вариант предусмотрен для случаев, когда у сотрудника сумма положенного вычета превышает его доход.

Правила обложения НДФЛ всех доходов физических лиц в системе задаются для справочников «Начисления» и «Сотрудники».

Настройка обложения НДФЛ для различных начислений в системе

Настройку необходимо задавать в каждом виде начисления.

Рис.3 Настройка обложения НДФЛ для различных начислений

Следующая настройка, которая влияет на расчет НДФЛ – это налоговый статус физического лица. Настройка определяет ставку НДФЛ. Согласно законодательству РФ налоговые резиденты обязаны уплачивать 13% от своего дохода, налоговые нерезиденты – 30% Налоговым резидентом считается физическое лицо, которое находилось на территории РФ 183 и более дней в налоговом периоде. ИНН проставляется прямо в карточке работника.

Рис.4 Кадровые настройки

Для граждан РФ по умолчанию устанавливается статус «Резидент». Изменить налоговый статус можно в карточке сотрудника.

Рис.5 Изменить налоговый статус можно в карточке сотрудника

Также налоговым кодексом РФ предусмотрены другие налоговые ставки для определенных видов дохода, например: призы и материальная выгода – 30 и 35%, дивиденды – 13 и 15%, в зависимости от налогового статуса физлица. Эти виды начислений предопределены программой, для них существуют специальные документы, в которых уже прописана правильная ставка НДФЛ.

Рис.6 Призы, подарки, дивиденды

Также на расчет НДФЛ влияют налоговые вычеты. Вычеты заводятся в карточке физлица по ссылке «Налог на доходы» и бывают разных видов. Более подробно об этом читайте в следующей статье.

Рис.7 Налог на доходы

При нажатии на ссылку «Налог на доходы» появится диалоговая форма для ввода параметров, согласно которым производится начисление НДФЛ в 1С.

Рис.8 Налог на доходы

В диалоговой форме ввода параметров, согласно которым будет реализовано начисление НДФЛ в 1С, можно ввести информацию:

- Статус налогоплательщика (резидент, нерезидент, пр.) и дату, с которой он установлен;

- Информацию об уведомлении на авансовые платежи по патентам (номер уведомления, дата уведомления, налоговый период и код ИФНС);

- Доходы с предыдущего места работы;

- Заявления на стандартные налоговые вычеты;

- Уведомления налогового органа о праве на вычет (имущественные и социальные налоговые вычеты);

- В ЗУП порядок учета НДФЛ для начислений производится на закладке «Налоги, взносы, бухучет».

Рис.9 Диалоговая форма ввода параметров

Для начисления указываются:

- Облагается или не облагается данное начисление НДФЛ;

- Код дохода.

Для программы «1С:Бухгалтерия» порядок учета НДФЛ начислений производится непосредственно в карточке начисления.

Для корректного начисления НДФЛ требуется установка всех законодательно регламентированных значений – размеров вычетов по НДФЛ.

Установка законодательно установленных значений для программы 1С:ЗУП производится в режиме «Настройка», команда «Редактирование законодательных значений». Для программы 1С:Бухгалтерия установка значений вычетов по НДФЛ производится в режиме «Администрирование», команда «Параметры учета», ссылка «Настройка зарплаты».

Рис.10 Редактирование законодательных значений

Начисление НДФЛ в 1С 8.3 производится документами «Начисление зарплаты и взносов» (для ЗУП) и «Начисление зарплаты» (для программы 1С Бухгалтерия). После нажатия на кнопку «Заполнить» в табличной части документов можно увидеть суммы начисленного НДФЛ в разрезе сотрудников, видов доходов, мест получения дохода (подразделений) и дат получения дохода.

Кроме того, начисление НДФЛ для работников и физических лиц, получающих доходы от предприятия, может быть проведено другими документами. В рассматриваемых нами программах такими документами являются «Отпуск» и «Увольнение». ЗУП имеет больше функций, чем «Бухгалтерия», поэтому операции по начислению НДФЛ могут быть проведены документами «Разовое начисление», «Премия», «Простой сотрудников», «Командировка», «Материальная помощь», «Оплата дней по уходу за детьми-инвалидами», «Отсутствие с сохранением оплаты», «Увольнение», «Выплата бывшим сотрудникам», «Начисление прочих доходов», «Начисление по договорам», «Дивиденды», «Доход в натуральной форме», «Приз, подарок».

Удержание НДФЛ в 1С 8.3 регистрируется при выплате доходов. В ЗУП для регистрации выплаты доходов используются документы «Ведомость через раздатчика», «Ведомость в банк», «Ведомость в кассу», «Ведомость на счета».

После нажатия на кнопку заполнить, в вышеуказанных документах появится информации о сотрудниках организации, сумме заработной платы к выплате и сумме НДФЛ к перечислению. Сумма зарплаты к выплате определяется как разность между начисленной заработной платы и суммой исчисленного НДФЛ.

Рис.11 Ведомость

В программах 1С 8.3 предусмотрена возможность формирования отчетности по НДФЛ:

- Сведения о доходах физлиц по форме 2-НДФЛ;

- Расчет сумм налога на доходы физлиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ).

Отправка вышеуказанных отчетов в Федеральную налоговую службу прямо из программы возможна при помощи сервиса «1С-Отчетность».

«Клерк» Рубрика 1С

Рассмотрим, как считают налог на доходы физлиц по новым ставкам, показывают его в отчетности и что настроить в базах «1С» — как в «1С:Бухгалтерии 8», так и в «1С:Зарплата и управление персоналом 8».

Как работает прогрессивная шкала НДФЛ

Все мы привыкли к стандартной ставке НДФЛ для резидентов 13%. Еще есть особые тарифы 9, 30 и 35%, а по нерезидентам — 15 и 30%. Все эти ставки по-прежнему действуют, но к ним добавили еще один тариф, повышенный — 15%. Изменения в главу 23 НК РФ внес Федеральный закон от 23.11.2020 № 372-ФЗ.

Новая ставка работает по следующему принципу:

- 13% начисляем с доходов, которые в пределах 5 млн руб. Показатель берем за год;

- 15% — для той части доходов, которая превышает допустимый предел в 5 млн руб. за год.

С какой суммой сравнивать лимит 5 млн руб.?

Доходы, которые нужно брать по резидентам для сравнения с лимитом в 5 млн руб., смотрите в ст. 210 НК РФ.

Основные доходы — это заработная плата и другие стандартные выплаты работникам: отпускные, больничные, матпомощь, вознаграждения по ГПД. Так вот все эти выплаты суммируем и итог уже сравниваем с лимитом. С превышения, если оно есть, платим 15%.

Если есть налоговые вычеты — стандартные, социальные, имущественные, профессиональные (например, по ГПД), к доходу сначала применяем вычеты, а уже потом сравниваем налоговую базу с лимитом 5 млн руб.

От основных доходов отделяем дивиденды.

Например, директор-учредитель получает кроме зарплаты еще и выплаты как участник ООО. Тогда отдельно сравниваем с лимитом дивиденды и отдельно — все остальные выплаты.

По нерезидентам берем доходы, которые физлица получают как:

- высококвалифицированные иностранные специалисты;

- участники госпрограммы по переселению в РФ;

- иностранцы, работающие в Российской Федерации по патенту;

- члены экипажей судов, плавающих под госфлагом РФ;

- иностранные граждане или лица без гражданства, признанные беженцами или получившие временное убежище на территории РФ.

Если физлицо получает доход из нескольких источников, налоговый агент учитывает только свои выплаты. По итогам года налоговая суммирует все доходы (только дивиденды будут отдельно) и при необходимости доначислит налог, направит уведомление физическому лицу на доплату налога.

Как включить прогрессивную шкалу НДФЛ в «1С:БП» и «1С:ЗУП»

Расчет НДФЛ с учетом прогрессивных ставок реализовали как в «1С:Зарплата и управление персоналом 8», ред. 3.1, так и в «1С:Бухгалтерия предприятия 8», ред. 3.

Чтобы с превышения доходом 5 млн руб. программа считала НДФЛ уже по новой ставке 15 %, измените настройки. Действуйте в зависимости от вашей ситуации.

Ситуация 1. Ведем учет в «1С:Зарплата и управление персоналом 8», ред. 3.1

Тогда перейдите в раздел «Настройка» — «Организации» или «Реквизиты организации» и в учетной политике на закладке «НДФЛ» установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале».

Ситуация 2. Ведем учет в «1С:Бухгалтерия предприятия 8», ред. 3.

Здесь установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале» в настройках налогов и отчетов (раздел «Главное» — «Налоги и отчеты» — закладка «НДФЛ»).

Имейте в виду: сразу изменения в программе вы не увидите. Но как только доход одного из физлиц превысит установленный лимит, в расчете НДФЛ появится дополнительная графа «Налог с превышения». А в бухгалтерской конфигурации — новый вид налога в платежном поручении «НДФЛ с доходов свыше предельной величины, исчисленный налоговым агентом».

Как заполнить 6-НДФЛ при больших зарплатах

Если считали НДФЛ по новой ставке, придется заполнить раздел 1 и 2 формы 6-НДФЛ не только со стандартной ставкой 13%, но и со ставкой 15%.

ФНС уже выпустила примеры заполнения формы «шесть» в такой ситуации. Смотрите приложение к письму от 01.12.2020 № БС-4-11/19702@.

Читайте также: