1с бухгалтерия задваивает ндфл

Опубликовано: 26.04.2024

В данной статье я хочу рассмотреть аспекты начисления и удержания НДФЛ в 1С 8.3, а также подготовку отчетности по формам 2-НДФЛ и 6-НДФЛ.

Настройка учета НДФЛ

Настройка регистрации в налоговом органе

Нужно внимательно заполнить все реквизиты.

Настройка учета заработной платы

Данные настройки осуществляются в разделе «Зарплата и кадры» – «Настройка зарплаты».

Зайдем в «Общие настройки» и укажем, что учет ведется в нашей программе, а не во внешней, иначе все разделы, связанные с учетом кадров и зарплаты, не будут доступны:

Далее нажимаем на ссылку «Порядок учета зарплаты».

Получите 267 видеоуроков по 1С бесплатно:

В открывшемся окне нажимаем на ссылку «Настройка отчетов и налогов»:

На закладке «НДФЛ» нужно указать, в каком порядке применяются стандартные вычеты:

На закладке «Страховые взносы» нужно указать, по какому тарифу исчисляются страховые взносы:

Любые начисления физическим лицам производятся по коду дохода. Для этого в программе существует справочник «Виды доходов НДФЛ». Чтобы посмотреть и, при необходимости, скорректировать справочник, нужно вернуться к окну «Настройки зарплаты». Развернем раздел «Классификаторы» и нажмем на ссылку «НДФЛ»:

Откроется окно настроек параметров расчета НДФЛ. На соответствующей закладке находится упомянутый справочник:

Чтобы настроить налогообложение НДФЛ по каждому виду начислений и удержаний, нужно в окне «Настройка зарплаты» развернуть раздел «Расчет зарплаты»:

В большинстве случаев данных настроек для начала учета зарплаты и НДФЛ достаточно. Отмечу только, что справочники могут обновляться при обновлении конфигурации программы в зависимости от изменения законодательства.

Учет НДФЛ в 1С: начисление и удержание

НДФЛ начисляется по каждой сумме фактически полученного дохода отдельно за период (месяц).

Сумма НДФЛ рассчитывается и начисляется такими документами, как «Начисление зарплаты«, «Отпуск«, «Больничный лист» и так далее.

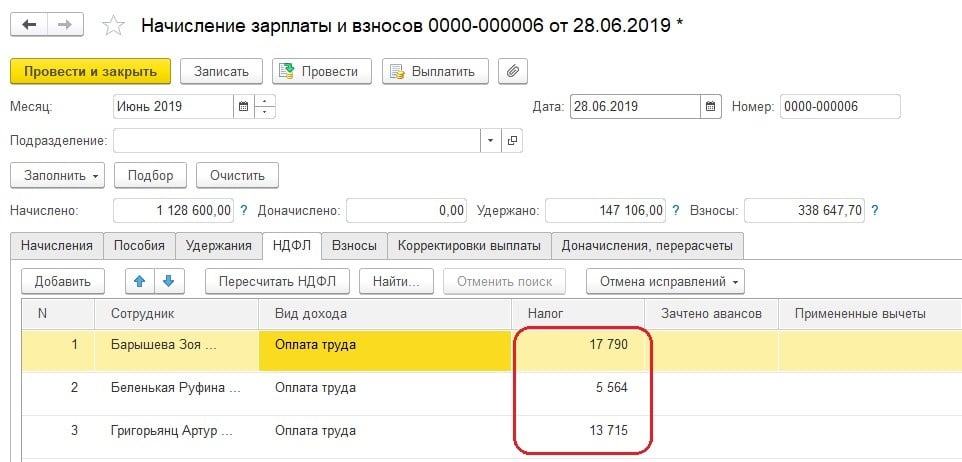

В качестве примера возьмем документ «Начисление зарплаты»:

На закладке «НДФЛ» мы видим рассчитанную сумму налога. После проведения документа создаются следующие проводки по НДФЛ:

Также документ создает записи в регистре «Учет доходов для исчисления НДФЛ», по которому в дальнейшем заполняются формы отчетности:

Фактически удержанный налог с работника отражается в учете при проведении документов:

В отличие от начисления, датой удержания налога является дата проведенного документа.

Отдельно следует рассмотреть документ «Операция учета НДФЛ». Он предусмотрен для расчета НДФЛ с дивидендов, отпускных и прочей материальной выгоды.

Документ создается в меню «Зарплата и кадры» в разделе «НДФЛ», ссылка «Все документы по НДФЛ». В окне со списком документов при нажатии кнопки «Создать» появляется выпадающий список:

Почти все документы, так или иначе затрагивающие НДФЛ, создают записи в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ».

В качестве примера рассмотрим формирование записей регистра налогового учета документом «Списание с расчетного счета».

Добавим документ «Ведомость в банк» (меню «Зарплата и кадры» – ссылка «Ведомости в банк») и на ее основании создадим «Списание с расчетного счета»:

После проведения посмотрим проводки и движения по регистрам, которые сформировал документ:

Формирование отчетности по НДФЛ

Выше я описал основные регистры, которые участвуют при формировании основных отчетов по НДФЛ, а именно:

- Справка 2-НДФЛ (для работников и ИФНС). Формируется в разделе «НДФЛ», меню «Зарплата и кадры»:

В окне со списком документов нажмем кнопку создать и заполним справку по сотруднику:

Документ не формирует проводок и записей в регистры, а служит только для печати.

Отчет относится к регламентированной отчетности. Перейти к его оформлению можно также из раздела «НДФЛ», меню «Зарплата и кадры», либо через меню «Отчеты», раздел «Отчетность 1С», «Регламентированные отчеты».

Пример заполнения второго раздела:

Проверка удержанного и начисленного НДФЛ

Для проверки правильности начисления и уплаты налога в бюджет можно использовать «Универсальный отчет«. Он находится в меню «Отчеты», раздел – «Стандартные отчеты».

Интересовать нас будет регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Откроем отчет и нажмем кнопку «Настройка». Вверху выбираем регистр, по которому будем строить отчет. На первой закладке «Группировки» выберем следующие реквизиты:

После выбора группируемых полей указываем период и нажимаем кнопку «Сформировать». Должен получиться примерно такой отчет:

Здесь мы сразу видим, сколько НДФЛ было начислено и сколько уплачено по каждому сотруднику. При расхождении будет сразу видно, по кому не закрылась сумма. Из отчета можно сразу перейти в документ и скорректировать его.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Занимаясь ведением учета в программах 1С, бухгалтеру нужно вести контроль и сопоставлять фактическую дату получения прибыли с той, которая была зафиксирована в регистре ранее. Для того чтобы избежать рассинхронизации и погрешностей при начислении налогов. Необходимо знать все возможные варианты ошибок, чтобы ликвидировать риски их возникновений.

Исправление начислений

Каждый пользователь конфигурации может собственноручно корректировать даты, но только при условии, если перерасчет на данном этапе является нежелательным или невозможным. Есть возможность выбрать:

- полный перерасчет документа;

- перерасчет налога на доход физических лиц, как отдельной составляющей файла.

В программе 1С: ЗУП можно рассчитывать начисление отпускных. Для этого необходимо указывать:

- имя сотрудника;

- месяц начислений;

- название организации;

- ФИО ответственного пользователя;

- даты начислений (с указанием периода работы).

При расчете отпускных можно изменять дату выплаты. Если изначально было запланировано осуществить выплату 31.01.2020, а по факту отпускные сотрудник получил заблаговременно, 30.01.2020, то дата выплаты в документации начислении отпуска может быть изменена в ручном режиме. Но при этом она автоматически попадет в регистр учета доходов.

При формировании документации на выплату и при выплате отпускных можно отслеживать движение документа по регистру учета налога, фиксирующего удержанный налог по факту. Там будет зафиксирована дата получения дохода 30.01.2020, за счет автоматической синхронизации с регистром учета налога.

Во время воспроизведения выплаты заработной платы тоже система фиксирует удержанный налог. В строке за 31.01.2020 будет знак минус, а в строке 30.01.2020 – плюс.

Кроме того, в форме номер шесть будет добавлено 2 группы строк: с 100 по 140. В первой все будет продублировано, во второй – начислено повторно. Для ликвидации подобных рисков бухгалтеру нужно детально анализировать и сопоставлять даты, указанные в регистрах учета налогов с теми датами, которые обозначены в регистрах учета доходов. Чтобы они совпадали.

Потенциальные риски и распространенные недочеты

В конфигурации 1С: ЗУП версии 3.1 дата поступления прибыли также отображена по двум регистрам: учета доходов и налога. Для примера можно проанализировать файл «Отпуск»:

- в регистре учета доходов отображается дата оплаты из главной формы документации;

- в регистре учета налога – день выплаты, который был зафиксирован в файле «Подробнее о расчете НДФЛ».

При внесении коррективов в дате основной формы документа, система сама меняет также дату в файле «Подробнее о расчете НДФЛ». Необходимо проследить, чтобы даты были идентичными. Разработка 1С: ЗУП самостоятельно отвечает за то, чтобы даты совпадали.

На сегодняшний день ошибки наблюдаются только в документе «Больничный лист». Если он закрывается одновременно с начислением заработной платы, и дата оплаты изменяется, то при таком условии день получения прибыли в файле «Подробнее о расчете НДФЛ» самостоятельно не заменяется. Поэтому рекомендуется контролировать совпадение дат самостоятельно и корректировать возможные погрешности в ручном режиме.

Ошибки в конфигурации 1С: Бухгалтерия 8.3, версия 3.0

В данной программе присутствуют также 2 межрасчетных документа для оформления отпускных и больничных листов. Здесь присутствует дата оплаты и при внесении в ней коррективов, все будет изменено в автоматическом режиме. Также система самостоятельно изменяет дату извлечения прибыли для НДФЛ.

В третьем обновлении конфигурации также стоит контролировать дату, когда был начислен налог. Важно чтобы она следовала раньше даты удержания.

Важную роль это играет при незарплатных доходах. Потому что дата создания документа автоматически будет установлена и как дата начисления налога. Иначе говоря, в обновлении 3.0 дата документации «Отпуск», «Больничный» также играет большую роль.

Потенциальные ошибки в межрасчетной документации в 1С: Зарплата и управление персоналом 8.3, версия 3.0

Для примера можно рассмотреть ситуацию, которая может возникнуть на рабочем предприятии:

- В конфигурации 1С: ЗУП 8.3, 3.1 в документации «Отпуск» предварительная дата оплаты отпускных 28.01.2020.

- В дате документа установлено число 30.01.2020 (после запланированной даты оплаты).

- В итоге система выдаст сбой в датах и не даст провести документ

В итоге система выдаст сбой в датах и не даст провести документ

При условии, что с датой документации все в порядке, и она раньше запланированного дня выплаты средств, то во время формирования протокола тоже все будет в порядке. При этом программа сама определит и зафиксирует налог как удержанный.

Необходимо учитывать, что в конфигурации 1С: Бухгалтерия 3.0 НДФЛ удержанный не может быть отображен в Ведомости. По этой причине создается впечатление, что на экране нет ни единой ошибки и погрешности.

Но если пользователь посмотрит в Регистр, тут сразу же всплывут подводные камни. В связи с чем, рекомендуется при начислении заработной платы контролировать как был зафиксирован удержанный НДФЛ. Кроме того,нужно отслеживать динамику движения Регистра «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Конфигурации «1С» помогают бухгалтерам в автоматическом режиме заполнять необходимые документы и реализовывать выплаты. Но при этом сотрудникам фирм рекомендуется проверять соответствие данных и сопоставлять документы для достижения максимальной точности в составлении отчетных форм.

1С:ЗУП 3.1 – Вопрос-ответ. Почему в месяце начисления может задвоится стандартный вычет на детей по НДФЛ? Отвечает преподаватель Учебного центра

Такое может произойти, если в месяце начисления, помимо дохода по оплате труда (код 2000), был начислен прочий доход, и фактическая дата выплаты этого прочего дохода переходит на следующий месяц. Рассмотрим 2 примера.

1) В организации работает сотрудник, которому предоставляется вычет на одного ребенка 1400р. В январе сотруднику начислен оклад, а так же сотрудник предоставил больничный лист, который будет выплачен с зарплатой в феврале.

При расчете больничного листа в январе программе берет вычет 2800р. Если посмотреть расшифровку НДФЛ, программа указывает что это вычет за январь и февраль.

Почему так происходит?

Все дело в том, что дата фактического получения дохода в виде оплаты труда (код дохода 2000, 2530) – это последний день месяца, за который начислен доход, а для прочих доходов, например отпускных выплат, пособий – дата выплаты. По дате фактического получения дохода определяется месяц налогового периода и налоговый период, в который нужно включать соответствующий доход (как и для справок по форме 2-НДФЛ). Такое разъяснение дает налоговая в письме ФНС России от 01.08.2016 № БС-4-11/13984@.

И так как больничный выплачивается 05 февраля, как указано в документе, у сотрудника уже начислен доход февраля, и поэтому предоставляется вычет за январь и за февраль. И это вовсе не задвоение вычета, это правильное поведение программы, просто в дальнейшем при начислении зарплаты за январь и за февраль программа вычет сотруднику уже не предоставит.

2) В организации работает сотрудник, которому предоставляется вычет на одного ребенка 1400р. В январе сотруднику начислен оклад, а так же разовая премия за производственные достижения.

При начислении зарплаты программа так же предоставляет вычет за январь и за февраль отдельно. Как видно из рисунка, премия выплачивается вместе с зарплатой 05 февраля, и как прочий доход, относится к доходу февраля.

ВАЖНО! Отдельная настройка для премий

Для премии, есть настройка, где организация, опираясь на положение об оплате труда, может настроить премии таким образом, чтоб они учитывались по месяцу начисления.

Датой фактического получения дохода в виде ежемесячной премии, которая входит в систему оплаты труда (например, за производственные результаты), является последний день месяца, за который она начислена. Датой фактического получения дохода для других премий, но также входящих в систему оплаты труда, например, годовая премия, определяется как день их выплаты. Для таких премий соответствует код вида дохода – 2002.

Для правильного отражения даты фактического получения дохода для премий в программе необходимо сделать следующие действия:

1. Для кода дохода 2002 (раздел Налоги и взносы – Виды доходов НДФЛ) установите флажок «Соответствует оплате труда»

2. Для видов начислений премий (раздел Настройка - Начисления) выберите категорию дохода – Оплата труда на закладке Налоги, взносы, бухучет. При такой настройке дата фактического получения премии будет последний день месяца, за который она начислена. Если выбрать категорию дохода – Прочие доходы от трудовой деятельности, дата получения дохода в конечном итоге будет учитываться по дате выплаты премии.

Для эффективной работы в программе 1С:Зарплата и управление персоналом 8 редакции 3.1. рекомендуем пройти курсы 1С по направлению Зарплата и кадры. Учебный центр проводит занятия как для начинающих, так и опытных пользователей 1С.

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

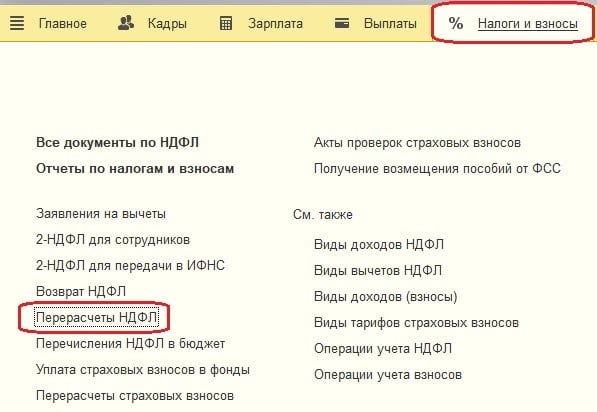

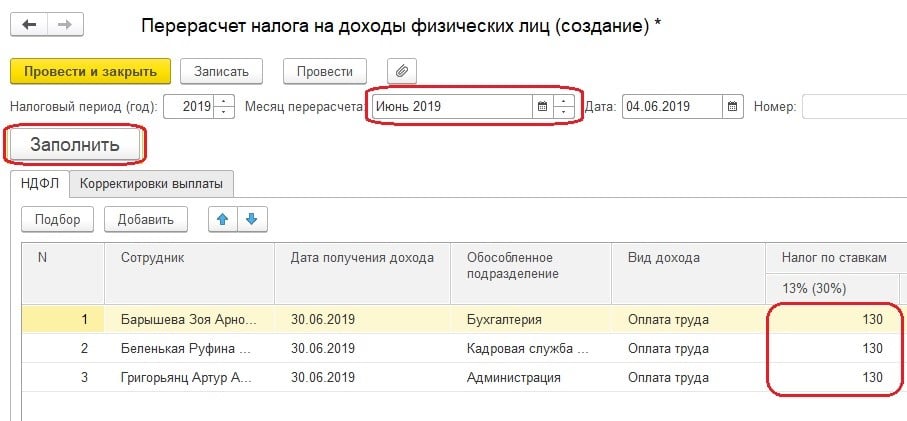

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

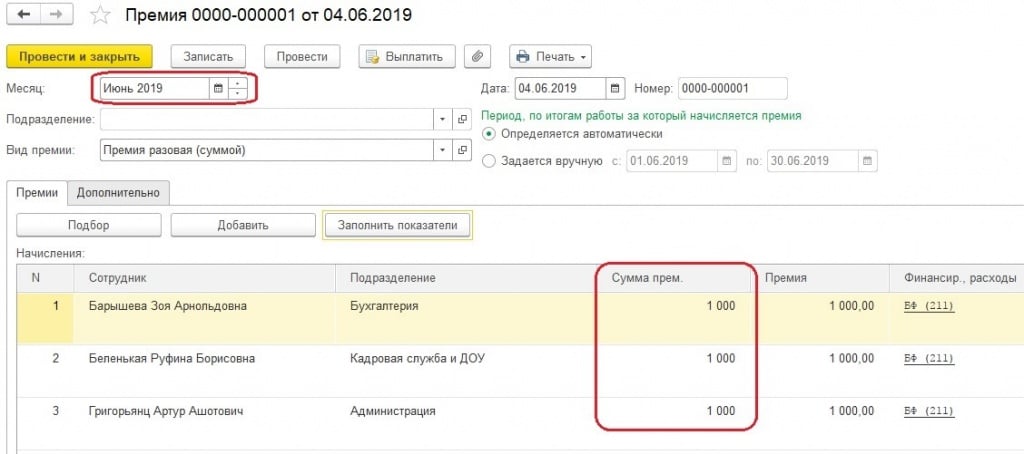

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

Далее заполним вышеупомянутый документ.

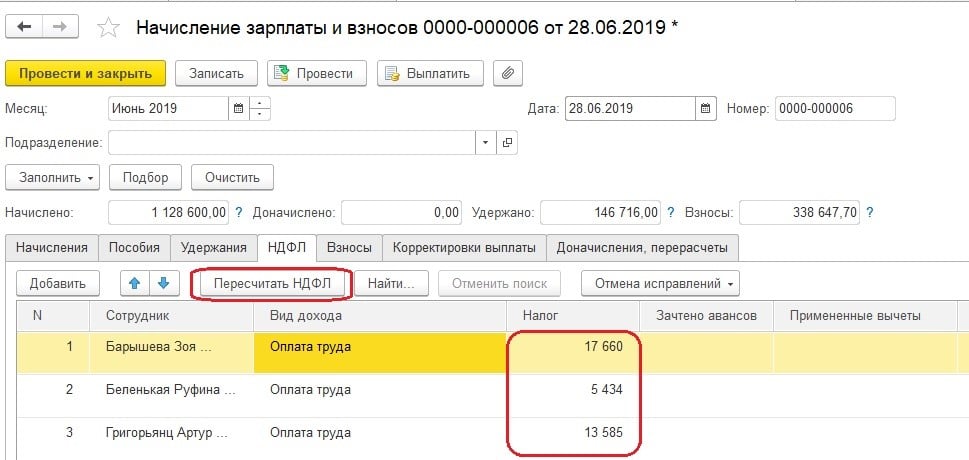

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

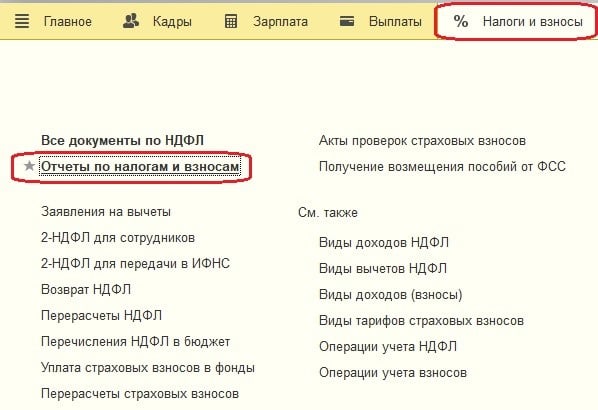

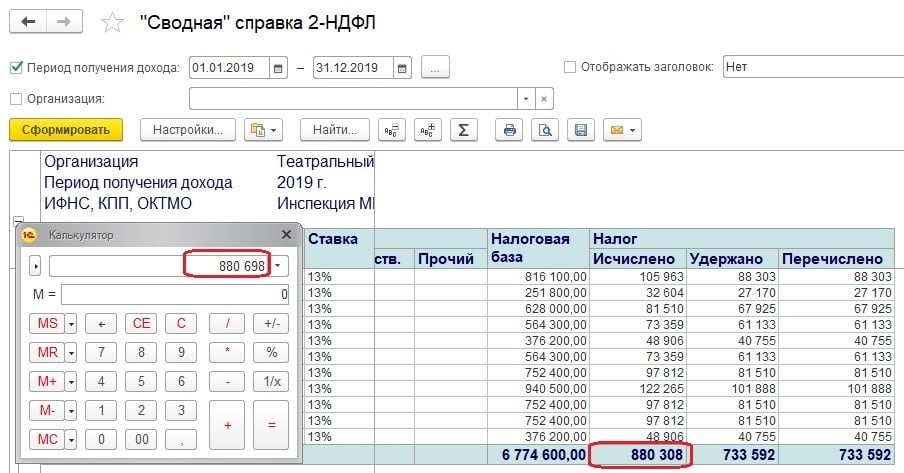

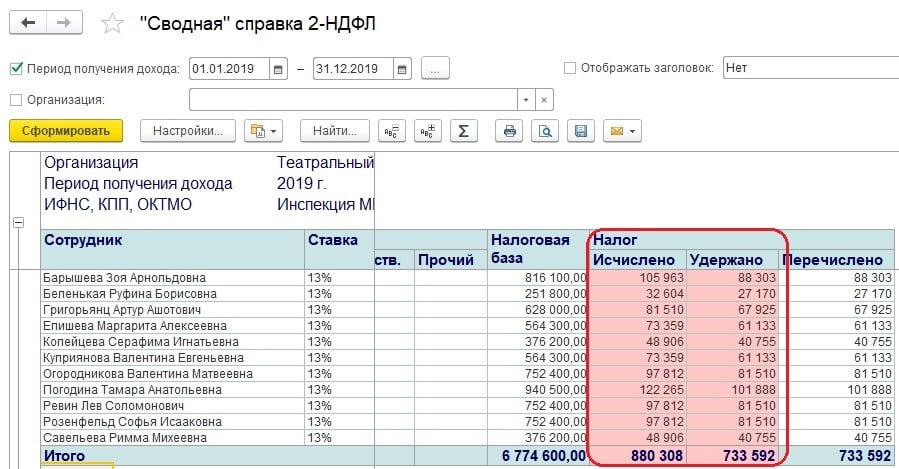

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

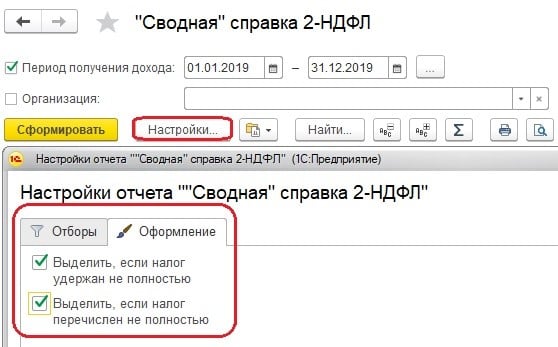

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

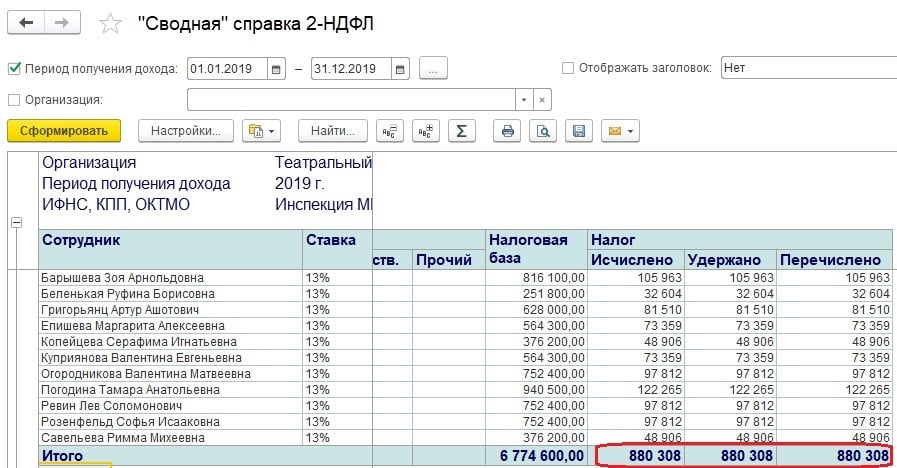

После проведения выплаты, данный отчет будет выглядеть вот так.

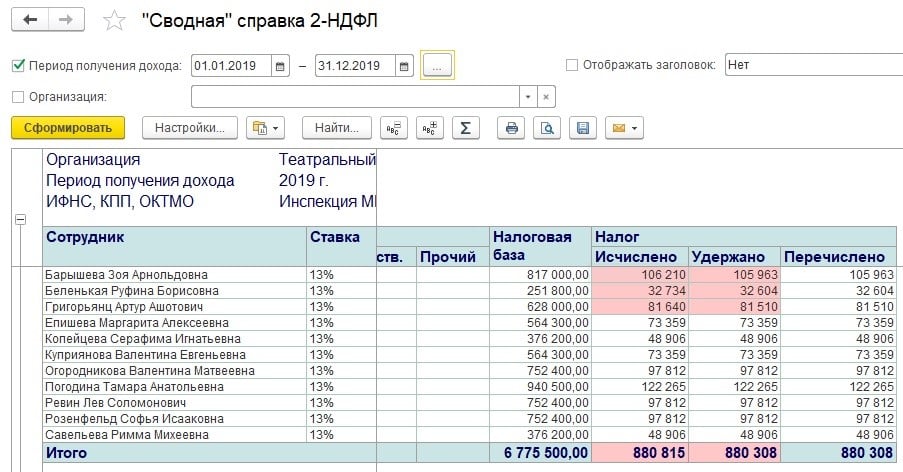

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

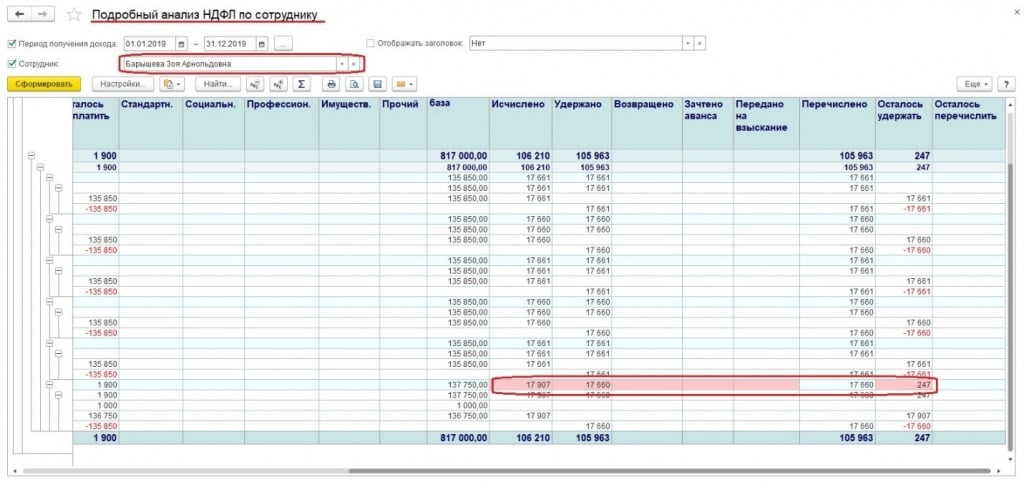

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

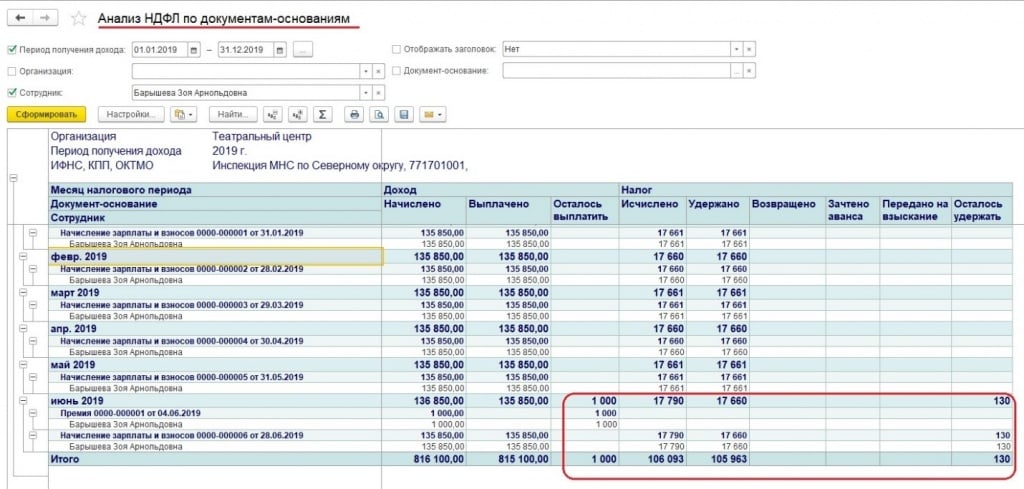

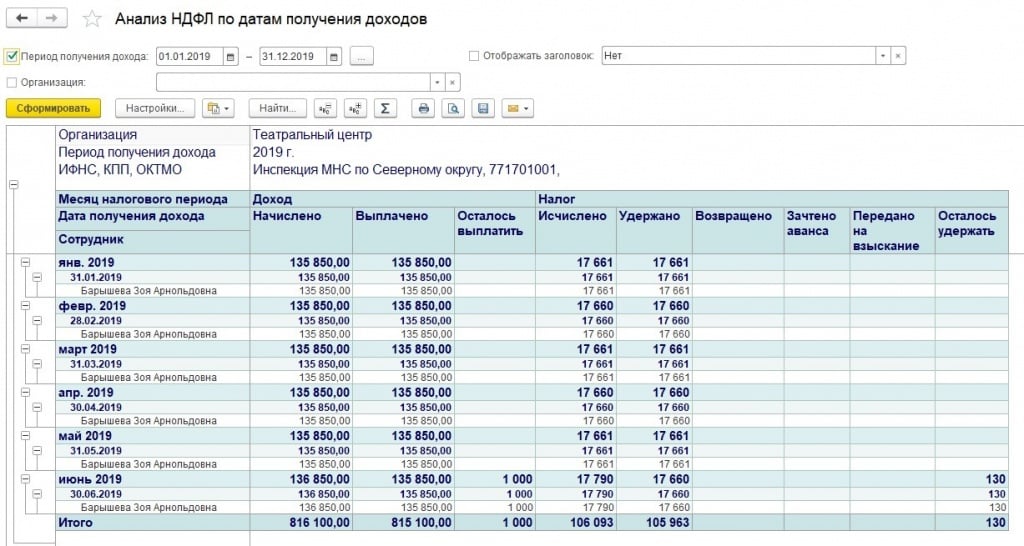

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

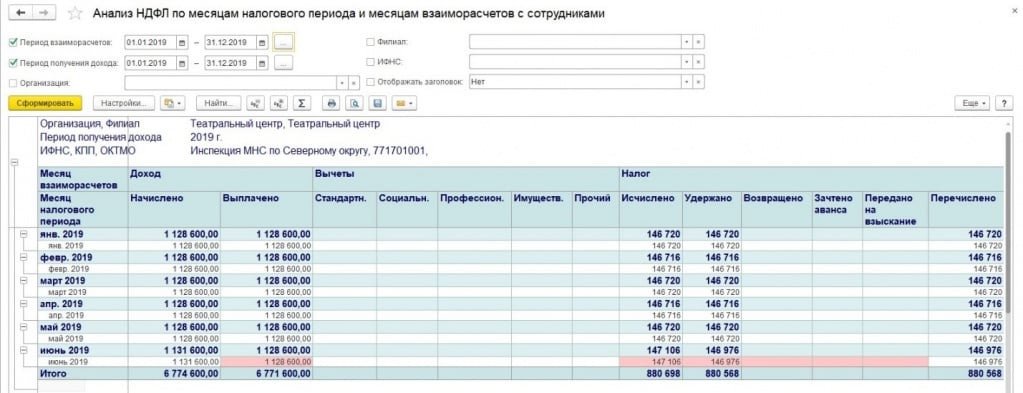

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

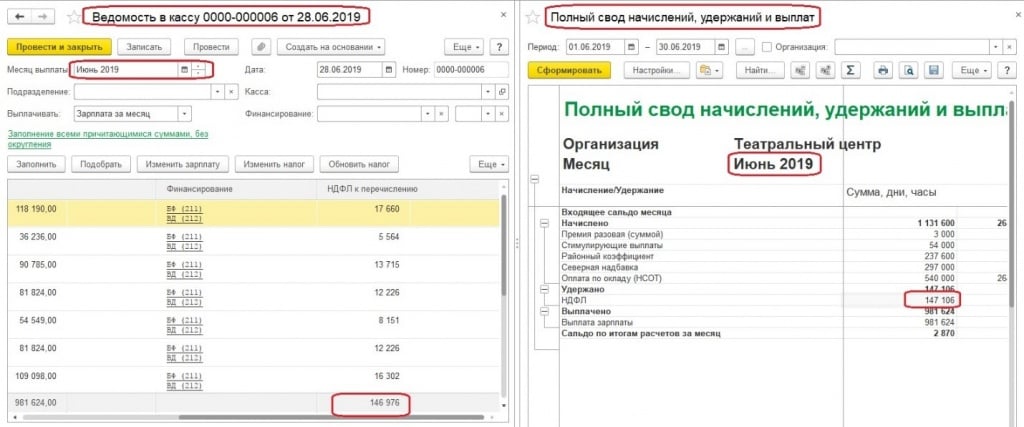

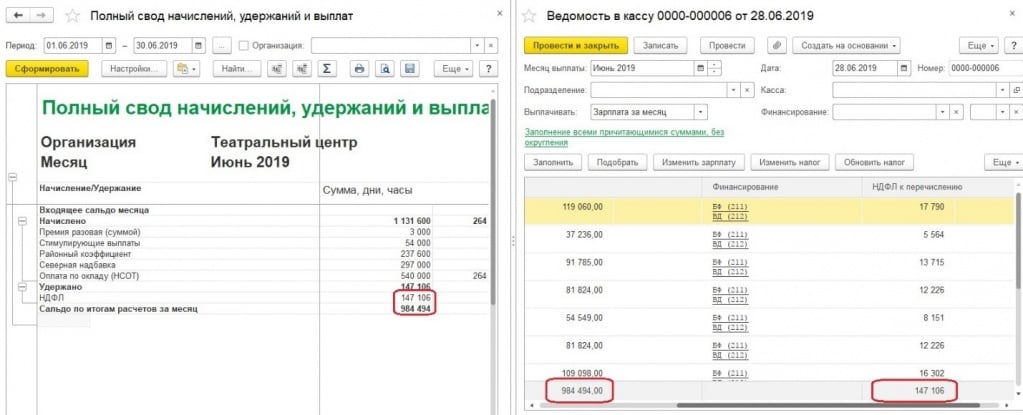

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

В этой статье мы рассмотрим работу с НДФЛ в 1С 8.3 Бухгалтерия 3.0 — от настроек до операций и отчетности.

Настройка программы

Налоговые данные

Прежде, чем приступать к расчету НДФЛ, как и к использованию большинства функционала, необходимо произвести его настройку.

Выберите в меню «Главное» пункт «Организации».

Выберите в списке ту организацию, которую нужно настроить, и откройте ее карточку. В форме настройки заполните основные данные и те, которые находятся в подразделе «Налоговая инспекция».

Настройка зарплаты

В меню «Зарплата и кадры» перейдите в пункт «Настройка зарплаты».

В общих настройках укажите, что учет расчетов по зарплате и кадровый учет будут вестись в данной программе. В противном случае остальные настройки у вас просто не отобразятся. Далее нажмите на гиперссылку «Порядок учета зарплаты».

В форме списка выберите строку, соответствующую той организации, настройки которой вы производите. Перед вами откроется соответствующая форма. В нижней ее части выберите пункт «Настройка налогов и отчетов».

В открывшемся окне перейдите в раздел «НДФЛ» и укажите то, как у вас будут применяться данные вычеты.

Далее перейдите в раздел «Страховые взносы» и приведите данные настройки в соответствие.

Теперь перейдем к настройке видов доходов и вычетов, использующихся при начислении НДФЛ. Для этого в меню «Зарплата и кадры» выберите пункт, в который мы заходили ранее – «Настройка зарплаты».

Перейдите в раздел «Классификаторы» и нажмите на гиперссылку «НДФЛ».

Проверьте корректность заполнения открывшихся данных, в особенности вкладки «Виды доходов НДФЛ».

При необходимости вы так же можете настроить перечень начислений и удержаний по заработной плате. Вернитесь на форму настройки зарплаты и в разделе «Расчет зарплаты» выберите соответствующий пункт. Как правило, в типовой поставке конфигурации там уже будут данные.

Операции учета НДФЛ в 1С

НДФЛ начисляется не только на заработную плату, но и на отпуск, больничный и другие доходы, кроме доходов, предусмотренных законодательством (например, пособие по уходу за ребенком).

Рассмотрим НДФЛ в документе «Начисление зарплаты». Он находится на одноименной вкладке данного документа. Так же здесь применяются вычеты. После проведения эти данные попадают в проводки.

Налог удерживается той датой, которой проводится документ. Он не удерживает НДФЛ с прочих доходов, таких как больничные, отпуска, дивиденды. Для этого служит «Операция учета НДФЛ».

В меню «Зарплата и кадры» выберите пункт «Все документы по НДФЛ». В открывшейся форме списка создайте новый документ с видом операции «Операция учета НДФЛ».

Основным регистром налогового учета НДФЛ в 1С 8.3 является регистр накопления «Расчеты налогоплательщиков с бюджетом по НДФЛ».

Отчетность

Самыми часто используемыми отчетными документами по НДФЛ являются: «2-НДФЛ» и «6-НДФЛ». Они находятся в меню «Зарплата и кадры».

Справка 2-НДФЛ необходима только для получения информации и передаче либо сотруднику, либо в ИФНС.

Формирование 6-НДФЛ относится к регламентирующей отчетности и сдается каждый квартал. Заполнение производится автоматически.

Проверка корректности начисления НДФЛ

Если начисленный и удержанный НДФЛ в 1С 8.3 не совпадает, можно найти ошибки универсальным отчетом. В шапке выберите регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ» и укажите, что его формирование будет производиться по остаткам и оборотам.

Через меню «Еще» — «Прочее» измените вариант отчета. Настройки можно сделать, какими угодно. В данном примере мы убрали некоторые поля и сделали группировку по физическому лицу.

Данный отчет позволит вам проверить корректность начисления и удержания НДФЛ.

Читайте также: