Переход с доходы на енвд

Опубликовано: 24.07.2024

Ситуации, когда ИП и организации решают перейти с одного налогового режима на другой, встречаются не так уж и редко. Как правило, причиной перехода является желание оптимизировать налоговые выплаты, иногда – невозможность использовать ту или иную налоговую систему из-за нарушения условий ее применения. Так или иначе, но порой возникает необходимость срочно, не дожидаясь нового года, перейти на иной налоговой режим, в том числе довольно часто – с ОСНО и «упрощенки» на ЕНВД.

ЕНВД: коротко об особенностях

Единый налог на вмененный доход подразумевает под собой то, что оплата налога здесь происходит не с какого-то конкретного, уже полученного дохода, а с будущей предполагаемой прибыли. Причем налог возможен к применению только по определенным видам деятельности, которые прописаны в ОКУН и ОКВЭД. Каждый регион самостоятельно выбирает из общего перечня те сферы деятельности, для которых ЕНВД возможно к использованию именно на его территории. Таким образом, занимаясь какими-то работами или услугами, подпадающими под ЕНВД в одном административном округе, предприятие или индивидуальный предприниматель не всегда может иметь возможность заниматься ими на тех же условиях в другом.

Переход на ЕНВД в течение года с разных систем налогообложения

Вообще, до 2013 года применение Единого налога было обязательным для некоторых видов деятельности. С 2013 года это правило было отменено и переход на «вмененку» стал делом сугубо добровольным. При этом ИП и организации могут перейти на ЕНВД как с начала нового календарного года, так и (не всегда, в зависимости от обстоятельств) в любое другое время. Важно соблюдать всего лишь одно основное условие, а именно, убедиться в том, что применение ЕНВД в той или иной области деятельности возможно на территории работы организации или ИП.

С ОСНО на «вмененку»: переход в середине года

Переход на Единый налог с ОСНО не требует от желающих приложения каких-то особых усилий – достаточно всего лишь подать в местную налоговую службу соответствующее заявление. Правда, оно должно быть подано не позже чем в пятидневный срок с начала оказания услуг или выполнения работ, подпадающих под «вмененку». Сделать это можно в любое время в течение года – никаких ограничений здесь законодательство не предусматривает.

Поскольку отчетным периодом ЕНВД является квартал, то в первый раз заплатить налог на вмененный доход нужно будет по итогам тех трех квартальных месяцев, в течение которых компания перешла на ЕНВД.

Важно! При переходе на ЕНВД с общего режима в середине года, налоговую базу надо учитывать по итогам фактической продолжительности работы в том месяце, когда организация или ИП был зарегистрирован в налоговой службе как плательщик «вмененки».

При переходе с общего режима на «вменеку» важно соблюсти следующие правила:

- провести процедуру восстановления входного НДС как по основным средствам, так и по всем другим операциям. Учитываться восстановленный НДС должен будет в налоге на прибыль (в строке «прочие расходы»);

- в декларации по налогу на прибыль нужно будет обязательно учесть доходы и расходы, относящиеся к тому периоду, когда ИП или организация еще были на ОСНО. Сделать это нужно путем заполнения и передачи в налоговую службу декларации по налогу за прибыль за тот период, который предшествовал переходному.

Пример восстановления НДС по основным средствам

Остаточная стоимость техники, исходя из данных налогового учета, на июнь оказалась равна 103 тыс. руб. В результате простых вычислений оказывается, что сумма НДС к восстановлению составляет:

23 400 руб. х 103 тыс.руб. : (130 тыс. руб. – 23 400. руб.) = 22 609 руб.

Переход с УСН на ЕНВД в середине года

Бизнесмены, применяющие в качестве основного налогового режима УСН, не имеют права переходить на другие системы налогообложения в середине налогового периода, которым для них является год. Исключения составляют те случаи, когда доходы налогоплательщика по итогам отчетного периода становятся выше 60 миллионов рублей. В таких ситуациях происходит автоматический переход «упрощенца» на ОСНО сразу же после того квартала, в котором данное превышение было зафиксировано. Что касается ЕНВД, то в этом случае, перейти на него налогоплательщики могут только с начала следующего календарного года и никак иначе.

Переход на ЕНВД в середине года при регистрации предприятия или ИП

Вне зависимости от того, в какое время года произошла постановка на государственный учет индивидуального предпринимателя или организации, они могут подать уведомление об использовании ЕНВД в течение пятидневного срока с начала выполнения работ и предоставления услуг, подпадающих под «вмененку». Если же такого уведомления не последует, к налогоплательщику автоматически будет применена общая система налогообложения.

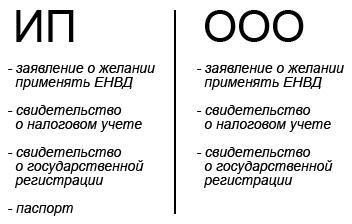

Документы, нужные для перехода на «вмененку»

Чтобы перейти к ЕНВД, заинтересованной стороне необходимо предоставить налоговикам ряд документов.

Если это ИП, то потребуются:

- заявление о желании применять ЕНВД;

- паспорт;

- свидетельства о налоговом учете и гос. регистрации в качестве ИП.

Учредителям ООО для перехода на ЕНВД нужно предоставить:

- заявление о желании применять ЕНВД;

- свидетельства о налоговом учете и гос. регистрации.

Частичный переход на ЕНВД

В некоторых случаях, ИП или организации совмещают сразу две налоговые системы – законодательно это вполне допустимо. Единый налог совмещают с «упрощенкой» и ОСНО, то есть часть видов деятельности, которые осуществляет коммерческая компания, находятся на какой-либо из основных систем налогообложения, часть (исходя из видов деятельности) подпадает под «вмененку». В данном случае, главное правило, которое необходимо соблюдать – вести раздельный учет доходов и расходов. Точно также использовать раздельный учет необходимо, если налогоплательщик применяет ЕНВД сразу по нескольким видам деятельности.

Когда нельзя применять ЕНВД

Ни в какой период и ни при каких условиях невозможен переход к «вмененке», если организация или ИП нарушают следующие условия:

- количество наемного персонала превышает 100 человек;

- иные юридические лица и организации имеют долю в уставном капитале более 25%;

- предприятие является простым товариществом;

- переход ИП на УСН произошел на основе патента;

- налогоплательщик применяет единый сельскохозяйственный налог.

Кроме того, существует большое количество ограничений по применению ЕНВД для бизнесменов непосредственно внутри сферы деятельности. Вот несколько примеров:

- применять ЕНВД не имеют права те автотранспортные предприятия, число транспортных единиц в которых выше 20;

- при розничных продажах, площадь торгового зала не должна быть выше 150 кв.м.;

- в рекламном бизнесе работать с «вмененкой» могут только те компании, которые занимаются размещением или распространением рекламы. Изготовление рекламных конструкций, сдача рекламных площадей в аренду или разработка услуг уже не подходят для ЕНВД;

- применение ЕНВД невозможно, если предприятие или ИП по подпадающим под «вмененку» видам деятельности работают не только с физическими лицами, но и юридическими.

Это еще не весь перечень подобных ограничений. Более подробный список можно найти в Налоговом кодексе РФ. Так что прежде чем переходить на «вмененку» надо обязательно убедиться в том, что и вид деятельности и его условия не противоречат правилам применения ЕНВД в том или ином регионе.

Таким образом, переход на вмененку в середине года возможен только в случае применения организацией или ИП общего налогового режима. С УСН на «вмененку» в течение года перейти невозможно, поэтому, как бы этого ни хотелось, придется дожидаться нового календарного года.

Ксения Корчагина, юрист

С 2021 года единый налог на вмененный доход отменят. Для тех, кто сейчас на ЕНВД рассказываем критерии для перехода, что сделать, чтобы не переплачивать налоги и не усложнять учет, о сроках подачи заявлений. ФНС разрешила выбрать упрощенную систему налогообложения вместо ЕНВД до 1 февраля 2021 года.

Что сделать

- Выбрать систему налогообложения

- Подать заявление в налоговую

- Перерегистрировать кассу

- Выбрать программу для учета

- Перейти с ЕНВД в СБИС

- Частые вопросы

Выбрать систему налогообложения

Не будете ничего делать, после 1 января 2021 года «автоматом» окажетесь на общей системе налогообложения (если ранее не подавали уведомление о переходе на УСН).

На ОСНО розничный магазин ИП каждый месяц будет платить НДС 20%, НДФЛ 13%, сдавать по 4 декларации НДС, декларацию 3-НДФЛ, вести книгу учета доходов и расходов, книгу покупок и продаж. Придется купить в кассу новый фискальный накопитель на 15 месяцев вместо 36-месячного.

Куда переходить с ЕНВД в 2021? ИП на «вмененке» выгоднее перейти на УСН, патент или самозанятость (налог на профессиональный доход). Юрлицо сможет перейти только на УСН.

Мы собрали в таблицу условия перехода и особенности этих систем.

| Система налогообложения | Условия применения | Кому не подходит | Сколько и как платить |

|---|---|---|---|

| Для ООО и ИП | |||

| УСН | До 100 сотрудников. До 150 млн рублей годовой доход. Нет филиалов. | Производителям подакцизных спирта, табака. | 6% с доходов. Или 15% с разницы между доходами и расходами. |

| Для ИП | |||

| Патент | До 15 сотрудников. До 60 млн рублей доход. | Продавцам маркированных лекарств, обуви, шуб, подакцизных товаров. | 6% от потенциального дохода (устанавливается регионом для вида деятельности). |

| Самозанятость | Нет сотрудников До 2,4 млн рублей доход. | Перепродавцам, продавцам маркированных и подакцизных товаров. | 4% с доходов, полученных от физлиц, 6% с доходов, полученных от ИП и организаций. |

УСН выбирается на год, патент можно выкупить на 1 месяц. Патент и УСН можно совмещать. Например, при переходе с ЕНВД купить патент на розницу, а по остальной деятельности применять УСН.

Подать заявление в налоговую

«Вмененку» закрывать не нужно

Заявление о снятии с учета по ЕНВД не требуется. Налоговая автоматически снимет с учета всех «вмененщиков» 31 декабря 2020.

Для применения УСН

Подайте уведомление по форме 26.2-1 в налоговую по месту жительства ИП или нахождения фирмы. Срок подачи заявления при переходе с ЕНВД до 1 февраля 2021.

Как подать уведомление о переходе:

- в СБИС,

- в личном кабинете на nalog.ru,

- почтой заказным письмом.

Форма уведомления одинаковая для ИП и ООО, но заполняется по-разному. Разберем строки, которые вызывают больше всего вопросов.

- Признак налогоплательщика.

Ставим код 2 — переход в связи с отменой ЕНВД. - Получено доходов за 9 месяцев года подачи уведомления и остаточная стоимость основных средств на 1 октября.

ИП не заполняют эти строки.

Фирмы указывают доходы по ОСНО, если они были в 2020. Доходы от ЕНВД учитывать не нужно.

Для патента

Подайте заявление по форме КНД 1150010. Срок подачи заявления до 17 декабря 2020, если хотите применять патент с 1 января 2021. Патент можно купить и потом, подав заявление за 10 рабочих дней до перехода на ЕНВД. Но тогда за время работы без патента придется платить налоги по ОСНО либо УСН.

Заявление подаем в налоговую по месту жительства. Если оформляем патент в регионе, где ИП не зарегистрирован по месту жительства, подаем заявление в любую налоговую этого субъекта.

Как подать заявление на переход с ЕНВД на патент:

- в СБИС,

- в личном кабинете на nalog.ru,

- почтой с описью вложения.

Разберем строки, вызывающие вопросы при заполнении формы.

- Идентификационный код вида предпринимательской деятельности.

Возьмите из первых трех граф специального Классификатора код вида деятельности, который планируете перевести на патент. - Код субъекта РФ места осуществления предпринимательской деятельности.

Можно указать только 1 субъект РФ, на территории которого зарегистрирован ИП. Если патент оформляется на 2 области, тогда нужно 2 заявления. - Код налогового органа по месту осуществления предпринимательской деятельности.

Заполняем, если ИП не состоит на налоговом учете в субъекте, где планирует осуществлять деятельность.

Самозанятость (налог на профессиональный доход)

Чтобы стать самозанятым, зарегистрируйтесь:

Перерегистрировать кассу

Настройте кассу, чтобы чек выбивал правильную систему налогообложения. Если после отмены в чеке будет «ЕНВД» — получите штраф.

Чтобы не настраивать кассу в новогоднюю ночь, сделайте это заранее. Тогда в 2020 касса будет работать на «вмененке», а с 2021 выбивать чеки по новой системе налогообложения.

Если торгуете товарами и переходите с ЕНВД на ОСНО, тогда планируйте покупку фискального накопителя на 15 месяцев и перерегистрацию кассы. Иначе в январе 2021 касса «встанет». Если требуется помощь в перерегистрации кассы — обращайтесь в сервисный центр Тензор.

Выбрать программу для учета

Неважно, на какую систему налогообложения переходите с ЕНВД, в 2021 году придется вести учет и считать доходы, потому что от этого зависит размер налогов к уплате:

- на патенте ведут книгу доходов;

- при УСН — книгу учета доходов и расходов.

Если выберете УСН доходы-расходы, не выкидывайте документы на товары, купленные в 2020 году. Тогда в 2021 сможете взять эти затраты в расходы.

Чтобы все это контролировать, нужен налоговый учет. Настройте его в СБИС.

- Тогда при патенте и УСН доходы не придется вручную заполнять книгу доходов. СБИС учтет чеки вашей кассы и заполнит по ним книгу, напомнит о сроках оплаты налога.

- На УСН доходы-расходы не потребуется отслеживать моменты оплаты и отгрузки для принятия товара в расходы. СБИС учтет это автоматически, посчитает налог к уплате, сформирует декларацию и книгу.

- На ОСНО программа рассчитает и проверит налог на прибыль. И даже если применяете ПБУ 18/02, программа сформирует проводки на разницы между налоговым и бухгалтерским учетом.

СБИС Бухгалтерия для бывших «вмененщиков» со скидкой 50%

До 31 марта 2021 при покупке СБИС Бухгалтерии в комплекте с настройками учета и обучением вы получите лицензию со скидкой:

- для регионов — 5 600 ₽ (сэкономите 2 400 ₽);

- для Москвы — 7 400 ₽ (сэкономите 4 100 ₽);

- для Санкт-Петербурга — 6 400 ₽ (сэкономите 3 100 ₽).

Перейти с ЕНВД в СБИС

Если вы уже работаете в СБИС, добавьте новую систему налогообложения в настройках. Все готово. Начинайте вести учет.

В СБИС переход на новую систему налогообложения пройдет за 2 шага.

- В настройках учетной политики укажите систему налогообложения старую ЕНВД и новую с 01.01.2021.

- Для УСН Доходы-расходы внесите начальные остатки по товарам, материалам, авансам и долгам. А если уже вели учет в СБИС, просто оформите инвентаризацию. Если вели учет в другой системе, остатки можно загрузить из файла Excel.

Поможем перейти на любую систему «под ключ»

Отправим нужные заявления в ФНС, перенастроим кассу, ответим на ваши вопросы.

Даже если вас «автоматом» перевели на ОСНО, настройки учета и кассы все равно потребуются.

Заказать смену системы «под ключ»

Частые вопросы

Я ИП, занимаюсь межобластными грузоперевозками. Вожу грузы Москва-Ярославль-Кострома-Иваново. Сколько патентов покупать, неужели надо во всех регионах?

Патент действует на территории одной области. Для работы в нескольких регионах нужно несколько патентов, но есть исключения.

Достаточно 1 патента, если пункт отправления или доставки груза находится в регионе действия патента. Например, по патенту Москвы спокойно возите грузы до Москвы и из Москвы в любой регион.

Но налоговая требует второй патент или доплату налогов по УСН/ОСНО, если груз попутный, взят и выгружен в других областях, например из Костромы до Иванова.

А если не покупать второй патент?

- Можно платить налоги со стоимости перевозок в других регионах. Возим по патенту Москва-Иваново и платим УСН/ОСНО за перевозки Кострома-Иваново.

- Можно «подстраховаться» и ждать налоговой проверки (камеральной или выездной, у вас или у заказчика перевозки). И только если «поймают», доплатить налоги по УСН/ОСНО, плюс штраф 20% от неуплаченных сумм. Первый патент за это не отберут.

Как «подстраховаться», чтобы работать по 1 патенту в нескольких регионах?

- Покупайте патент в основном регионе присутствия. Где зарегистрирован ИП или нанятые работники, где открыли офис с менеджерами или арендовали автостоянку.

- Пишите в договорах грузоперевозки место заключения – регион, где купили патент. Обычно оно указывается на первом листе договора, рядом с датой.

- Оформляйте иные документы в привязке к территории патента. Укажите на сайте место деятельности – регион патента, в трудовых договорах с работниками. Откройте расчетный счет в местном отделении банка, купите сим-карту в своей области. Храните местные чеки на бензин, СТО.

- Перейдите на УСН. Многие грузоперевозчики выбирают патент и УСН 6% доходы. Чтобы в случае доначисления не платить НДС по ОСНО и не заморачиваться с расходами.

- Если налоговая однажды затребует пояснения, письменно объясните, почему используете один патент: «Оказываю услуги на территории субъекта, в котором получен патент. Договоры на грузоперевозки заключаю на территории этого региона, что соответствует правовой позиции, изложенной в Письмах Минфина от 11.10.19 №03-11-11/78446, от 28.06.19 №03-11-11/47410, от 14.06.19 №03-11-11/43299, от 07.12.20 №03-11-11/106476, от 26.11.20 №03-11-11/103163 и судебной практике». Приложите письма, решение суда, несколько договоров на грузоперевозки с правильным местом оказания услуг.

Как проверить, перевели ли ИП на упрощенную систему налогообложения?

Факт перехода на «упрощенку» подтверждает ваше заявление по форме 26.2-1 с отметкой налоговой (при подаче лично) или квитанцией о приеме (при отправке электронно в СБИС). Если заявление подано до 31 декабря, на УСН вас перевели. Какого-либо документа о переходе налоговая не рассылает.

Может ли ИП на упрощенке стать самозанятым?

Стать самозанятым можно, но придется отказаться от «упрощенки».

Запрещено совмещать налог на профессиональный доход и упрощенную систему налогообложения (Письмо Минфина России от 28.11.19 №03-11-11/92697).

В течение месяца после регистрации в качестве плательщика НПД, подайте в налоговую уведомление об отказе от УСН по форме 26.2-3. Если направите позднее или не сообщите, тогда регистрацию в качестве плательщика НПД аннулируют. С «упрощенки» снимут задним числом, с момента регистрации «самозанятости».

Торгую сигаретами и пивом, был на ЕНВД. Можно ли мне применять ПСН?

На патентной системе налогообложения можно продавать пиво и сигареты. Налоговый кодекс запрещает торговать на патенте лекарствами, обувью, шубами и некоторыми подакцизными товарами: автомобилями, мотоциклами, бензином, дизельным топливом. Пиво и сигареты пока не в списке.

Фирма купила товары в 2020, когда была на ЕНВД. Продаем в 2021 на УСН «Доходы-Расходы». Можно ли включить товар в расходы?

Можно, главное сохраните чеки, товарные накладные, иные документы, подтверждающие покупку. Базу по УСН можно уменьшить:

- на стоимость товаров, закупленных для перепродажи в период применения ЕНВД, а проданных на УСН,

- на стоимость сырья и материалов, которые закуплены в 2020, а использованы в 2021 после отмены «вмененки».

Справочная / ЕНВД

ЕНВД: порядок перехода, сроки отчётности и снятие с учёта

ЕНВД отменён с 2021 года, пользоваться этим режимом больше нельзя. Зато ИП можно перейти на очень похожую патентную систему налогообложения. Читайте о ней в специальной рубрике нашей справочной. У ООО остаётся один вариант — упрощёнка. Понятные статьи-инструкции про УСН — читайте в справочной Эльбы.

Как перейти на ЕНВД

Перевести новый бизнес на ЕНВД можно в любой момент. Для этого в течение 5 дней с начала применения ЕНВД подайте в налоговую заявление:

Подайте заявление в налоговую по месту ведения бизнеса, даже если регистрировали ИП в другом городе. Но есть три исключения, когда нужно обращаться в налоговую по прописке ИП или юр.адресу ООО:

- перевозка пассажиров и грузов

- развозная и разносная розничная торговля (например, торговля с автомобиля или с рук);

- размещение рекламы на транспорте.

В течение 5 дней вас поставят на учёт как плательщика ЕНВД и выдадут подтверждающее уведомление.

А вот перейти на ЕНВД с УСН по одному и тому же бизнесу в середине года не получится. Сделать это можно будет только с начала следующего года.

Когда платить налог и сдавать декларацию по ЕНВД

Платите налог и отчитывайтесь по ЕНВД каждый квартал.

Срок сдачи декларации — до 20 апреля, июля, октября, января.

Срок уплаты налога — до 25 апреля, июля, октября, января.

Сдавайте отчётность в три клика

Эльба рассчитает налог и подготовит отчётность для бизнеса на УСН, ЕНВД и патенте. А ещё поможет cформировать счета, акты и накладные.

Совмещайте ЕНВД с УСН, патентом или ОСНО

ЕНВД можно совмещать с любой другой системой налогообложения.

Распространённая ситуация — вы торгуете через стационарный магазин и через интернет. Для стационарной точки применяете ЕНВД, а интернет-магазин на УСН. В этой ситуации нужно вести раздельный учёт — доходы по УСН учитывать отдельно от доходов на ЕНВД.

Взносы за ИП распределяйте между УСН и ЕНВД или используйте для уменьшения одного из налогов полностью. Следите, чтобы общая сумма к уменьшению не превышала суммы уплаченных страховых взносов.

Даже если вы планируете вести только деятельность на ЕНВД, рекомендуем подать заявление на УСН. ЕНВД подходит только для некоторых бизнесов, поэтому не может применяться отдельно от других систем налогообложения. Если отчитываться только по ЕНВД, есть риск, что налоговая попросит сдать отчёты ещё и по общей системе. К тому же, у вас могут появиться «незапланированные» доходы, например, проценты на остаток по счёту.

Поэтому лучше совмещать ЕНВД с УСН. Если весь бизнес будет на ЕНВД, по УСН можно отчитаться «нулёвками».

Как сняться с ЕНВД

Если вы прекратили вести бизнес, переведённый на ЕНВД, в течение 5 дней подайте заявление о снятии с учёта как плательщика ЕНВД:

Пока вы не сниметесь с учёта, придётся платить налог и отчитываться по ЕНВД — нулевой отчётности на этой системе налогообложения быть не может. Если деятельность на ЕНВД вы не прекращаете, а хотите перевести на другую систему налогообложения, это можно сделать только с начала календарного года. Для этого в течение 5 рабочих дней с начала года нужно подать заявление о снятии с ЕНВД.

Где можно найти бланк заявления о переходе одного вида деятельности ИП с УСН на ЕНВД.

ИП работает сейчас по УСН (доходы-расходы) 15%.

ИП на ОСНО в случае отсутствия деятельности могут предоставить Единую упрощенную налоговую декларацию. Рекомендую согласовать этот момент с налоговой инспекцией.

В Эльбе такая декларация не реализована, так как сервис не поддерживает ОСНО.

Бланк декларации можно взять здесь: https://normativ.kontur.ru/document?moduleId=44&documentId=22865

Добрый день, Денис.

Добавить новый вид деятельности в госреестр лучше сразу, об этом мы рассказали в другой статье → https://e-kontur.ru/enquiry/236.

Перейти на ЕНВД с деятельностью, по которой сейчас применяете УСН, можно будет только с начала 2019 года, подробнее об этом тут → https://e-kontur.ru/enquiry/1302/usn-envd.

Эльба подойдёт для работы как на УСН, так и на ЕНВД. Декларацию ЕНВД с несколькими видами деятельности в Эльбе сделать можно.

Да, верно, сначала отчитайтесь по прошлой системе, УСН, а потом меняйте настройки на ЕНВД.

Нет, автоматически с УСН вас не снимают. Вы начали применять ЕНВД к грузоперевозкам. Доходы от остальной деятельности будут относиться к УСН. Если их нет, просто сдайте нулевую декларацию УСН по итогам года.

Верно, доходов по УСН нет — платить квартальные авансы по УСН тоже не нужно.

Да, схема вполне законна. Менять систему налогообложения по одному и тому же виду деятельности можно именно с нового года. Вот если бы вы закрыли ИП в середине года и открыли заново на другой системе налогообложения, то это бы считалось уходом от налогообложения, так делать нельзя.

Добрый день, Анастасия.

По закону, при применении ЕНВД, начать применять УСН в середине года можно в случае:

- Если деятельность по ЕНВД прекращается и начинается новая деятельность

- Если муниципалитет исключил вид деятельности из разрешенных для применения ЕНВД.

Поскольку про добавление нового вида деятельности ничего не указано, рекомендую вам с этим вопросом обратиться в налоговую и попросить разъяснить этот момент.

Добрый день, Татьяна.

Начать новый бизнес на ЕНВД можно в любой момент. Сменить УСН на ЕНВД по одному и тому же бизнесу в середине года нельзя.

Статья об этом доступна по ссылке → https://e-kontur.ru/enquiry/1302/usn-envd

Позиция наших экспертов такова, что, если вы открываете новый вид деятельности по ЕНВД, за который будете отчитываться в ту же налоговую, заявление подавать не нужно, но можно просто уведомить в свободной форме о новом виде деятельности. Если же налоговая будет другой, то нужно подать в новую налоговую заявление ЕНВД-2.

Также ответ на подобный вопрос есть на форуме наших партнеров БухОнлайн: https://www.buhonline.ru/forum/index?g=posts&t=386251.

Для уверенности рекомендую подробнее уточнить эту информацию в налоговой.

День добрый, Юлия.

Правильно понимаю, что оба вида деятельности у вас по ЕНВД — и аренда имущества, и торговля книгами?

В письме от 18.12.2014 № ГД-4-3/26206 ФНС РФ рекомендует в таком случае подавать заявление о снятии с учета с указанием цифры «4», которая соответствует иной причине снятия.

Код вида прекращенной деятельности и адрес места её осуществления, в свою очередь, можно отразить в приложении к указанному Заявлению.

Патент оформляется на срок от одного месяца до года. Ставка по патенту зависит от вашего региона.

Стоимость патента рассчитывает налоговая сама, когда вы подаете заявление на его получение. Вы также можете выполнить расчет, чтобы понять, сколько потребуется платить. Расчет можно сделать на калькуляторе — https://patent.nalog.ru/

Сроки оплаты патента для ИП и порядок выплат зависят от периода, в течение которого будет действовать патент.

Патент, который действует меньше шести месяцев, оплачивают одной суммой до окончания срока действия.

Патент со сроком действия 6-12 месяцев можно оплатить двумя суммами:

— Размер первого взноса составляет третью часть суммы налога. Он выплачивается в течение 90 дней с момента получения патента.

— Оставшуюся сумму нужно оплатить до окончания срока действия патента.

Отчетности по патенту нет. Вы только платите его стоимость, которую рассчитает налоговая.

На патенте потребуется вести Книгу учета дохода. В налоговую она предоставляется только по требованию инспектора.

С 1 января 2021 года перестал действовать ЕНВД. И теперь у многих бизнесов, которые ранее применяли эту систему налогообложения, но перешли на УСН, возникает много вопросов — про доходы и расходы, а также совмещение режимов.

Главное отличие ЕНВД, так же как и патента, от других режимов налогообложения заключается в том, что они рассчитываются и уплачиваются вне зависимости от того, сколько денег вы заработали.

Если вы не работали, но применяли ЕНВД, то все равно должны были уплатить налог ЕНВД. При этом даже имея большую выручку, платить нужно было только фиксированные взносы. Реальные доходы не влияли ни на ЕНВД, ни на патент.

Другая ситуация обстоит с такими режимами, как УСН и ОСНО. Здесь сумма налога целиком и полностью зависит от того, сколько денег вы заработали. Поэтому важно считать доходы и расходы для правильного определения итоговой суммы налога.

Важно помнить, что бухгалтерский учет должны вести все организации вне зависимости от системы налогообложения. Даже если у вас УСН «доходы», вы обязаны вести бухучет, хотя бы и в упрощенной форме. От бухучета освобождены ИП — им остается только учет по УСН.

Что относится к доходам на УСН

К доходам относится любая предоплата или оплата от клиентов за уже отгруженный товар. Поступление денег на расчетный счет или в кассу уже считается доходом.

- Предоплата. Если вам в конце года пришла большая сумма на счет, а услуги еще не оказаны и даже возможен возврат этой суммы, с этих денег вам придется исчислить налог.

- Штрафы, неустойки. Если вдруг по договорам с контрагентами вы получаете какие-либо штрафы, неустойки, например, за просрочку поставки товара, то это тоже будет считаться доходом для цели расчета налога УСН.

- Проценты. То же касается и получения каких-либо процентов по займу, процентов на остаток по счету — они тоже относятся к доходам.

- Излишки. Если, например, по результатам инвентаризации выяснилось, что у вашего магазина есть излишки запасов, то сумму этих товаров нужно будет признать доходом.

- Денежное выражение выгоды. Доходом на УСН признаются не только деньги, поступающие на счет. Это может быть и денежное выражение тех выгод, которые вы получаете. Например, списанная кредиторская задолженность, когда вам прощают деньги, которые вы были должны.

- Взаимозачет. Если вы кому-то оказываете услуги, а взамен получаете товары, то это тоже будет считаться доходом.

Компании, занимающиеся торговлей и переходящие с ЕНВД на УСН, в основном имеют доходы в виде выручки, которая поступает на расчетный счет по эквайрингу или в кассу. Когда вы получаете деньги по эквайрингу, то сумма к вам на счет поступает за минусом банковской комиссии. Важно помнить о том, что доходом в данном случае признается полная сумма, которую заплатил клиент.

Пример

Товар стоит 100 руб. К вам на счет поступает 99 руб. и 50 коп. То есть банк в качестве комиссии взял 50 коп. Ваши доходы составляют не 99 руб. 50 коп., которые вы получили по факту, а 100 руб., из которых 50 коп. — это расходы.

Что не относится к доходам на УСН

Полный список того, что не является для УСН доходами, указан в ст. 251 НК РФ, в том числе:

- имущество, внесенное в уставный капитал;

- поступления по займам;

- поступления по совмещаемой деятельности (ИП может совмещать УСН с патентом). Доходы по другим видам деятельности, не относящиеся к УСН, не считаются доходами для УСН.

Как учитывать доходы на УСН

День получения доходов — это день, когда эти доходы поступили в компанию. Если сегодня деньги поступили в кассу, то сегодняшний день и будет днем получения доходов. То есть учитывается дата получения денег в кассу, на счет, в момент погашения задолженности иным способом. Так работает кассовый метод учета доходов и расходов.

При выявлении излишков по итогам инвентаризации доходы признаются на момент проведения инвентаризации.

Если вы продаете товар через платежных агентов, то тогда доходы признаются не в тот момент, когда они поступают к вам, а на момент, когда их получает агент. Он предоставляет вам отчет о том, что получил эти деньги и перечислил вам. Признавать доходы нужно на дату этого отчета.

Что относится к расходам на УСН

При учете расходов на «упрощенке» приходится учитывать много нюансов. В ст. 346.16 НК РФ зафиксирован ограниченный список расходов, которые компания может принимать для расчета налога по УСН. В их числе:

- арендные платежи (расходы на аренду помещения);

- материальные расходы (например, если для производства закупаются необходимые материалы);

- расходы на оплату труда;

- расходы на страховые взносы;

- расходы на рекламу;

- расходы на программы для ведения бизнеса (это могут быть расходы на бухгалтерский сервис и т.д.).

Расходы учитывает только бизнес, находящийся на режиме УСН «доходы минус расходы», так как в этом случае расходы влияют на налог. Если вы применяете режим УСН «доходы», то расходы не учитываются.

Что нельзя учесть в расходах на УСН

Нельзя учесть в расходах то, что не указано в ст. 346.16 НК РФ. Например, консультационные услуги, когда в акте выполненных работ указываются «информационно-консультационные услуги».

Также нельзя учесть неустойки за нарушение договорных обязательств.

Момент признания расходов

Для разных видов расходов он определяется по-разному.

Материалы признаются в расходах для целей расчета УСН после того, как они получены по накладной и оплачены поставщику.

Услуги признаются в расходах после того, как эти услуги получены по акту и оплачены поставщику.

Момент признания расходов по товарам более сложный. В данном случае мало получить товар от поставщика, надо его еще оплатить и передать покупателю.

Переходный период: какие детали важно учесть

У многих, кто ранее был на ЕНВД и перешел на УСН, сейчас возникают вопросы по переходному периоду: в какой момент и какие расходы и доходы учитывать?

Учет доходов при переходе с ЕНВД на УСН

В большинстве случаев доходы, относящиеся к прошлым периодам, а именно к 2020 году, не нужно учитывать при расчете налога по УСН.

Есть несколько вариантов получения дохода.

Пример 1

Аванс получен в период применения ЕНВД. Услуги оказаны, то есть выдан акт, в период УСН. Значит, в доходах УСН этот аванс учитывать не нужно, потому что деньги поступили в прошлом году.

Пример 2

Товары отгружены либо услуги оказаны в 2020 году, а клиент оплатил их чуть позже. Случилась постоплата, и деньги до вас дошли только в 2021 году в период применения УСН. Значит, эту сумму доходов по УСН учитывать не нужно, поскольку она относится к предыдущему периоду.

Пример 3

Товары проданы и оплата получена в текущем году. В таком случае это будет доходом для целей расчета налога по УСН.

Учет расходов при переходе с ЕНВД на УСН

В связи с массовым переходом с ЕНВД на УСН правительство пошло на уступки бизнесу и внесло изменения в Налоговый кодекс. Теперь себестоимость тех товаров, которые вы приобрели на режиме ЕНВД, но реализовали на режиме УСН, можно учитывать в расходах вместе с расходами на хранение и транспортировку. Раньше это нельзя было делать.

Чтобы доказать, что товары были приобретены на ЕНВД, достаточно сохранить входящие документы, подтверждающие их покупку. Обычно оплата проходит по расчетному счету, а поступление — по накладной.

Если товар получен при ЕНВД, то есть вы получили его по накладной в момент применения ЕНВД, а перевели за него деньги поставщику и реализовали этот товар в новом году, то это тоже можно учесть в расходах по УСН.

Другое дело, если вы получили товар, реализовали его в период ЕНВД, а оплатили лишь в новом году, то учитывать в расходах уже практически нечего. Оплата произведена позже, но в данном случае вы погасили свою задолженность.

В прошлом году п. 2 ст. 4 Федерального закона от 23.11.2020 № 373-ФЗ внес изменения в Налоговый кодекс, благодаря которым на сумму страховых взносов, которые были начислены по итогу декабря, но уплачены в январе 2021 года, можно уменьшить налог на ЕНВД за IV квартал.

Что нужно знать о льготах по патенту

Для тех, кто вел деятельность исключительно на ЕНВД, введен временный патент, который действует в течение трех месяцев — его можно было начать применять с 1 января 2021 года и нельзя применять позднее 31 марта 2021 года.

Временный патент — это вынужденная мера, связанная с массовым переходом плательщиков ЕНВД на патент. Чтобы бизнес смог воспользоваться льготами по патенту и написать заявление на патент по расширенным позициям, региональным властям надо было успеть внести изменения в законы до окончания 2020 года. При этом правительство понимало, что регионы могут не успеть это сделать. Поэтому и было решено ввести временный патент.

Одна из самых важных льгот по патенту — это расширение его действия: теперь им можно воспользоваться, если площадь торгового зала составляет больше 50 кв.м, но ограничена 150 кв. м. О других изменениях по патенту мы подробно писали ранее.

Если раньше требовалось просто оплатить стоимость патента, то с 2021 года разрешено уменьшать патент на сумму страховых взносов за себя и сотрудников. Для этого нужно подать уведомление по форме, утвержденной Письмом ФНС РФ от 26.01.2021 N СД-4-3/785@.

Если вы хотите работать по патенту, то важно уведомить об этом налоговую за 10 рабочих дней до начала его применения (форма № 26.5-1). Патент приобретается в рамках календарного года.

Совмещение УСН с другими режимами

УСН и ОСНО — базовые режимы, поэтому их совмещать нельзя. Вы можете применять либо одно, либо другое.

Совмещение режимов при двух видах деятельности

У многих предпринимателей, занимающихся двумя видами деятельности, возникает вопрос: можно ли в рамках одной компании розничную торговлю ставить на «упрощенку», а оптовую — на ОСНО? Ответ: нельзя.

Однако у ИП есть дополнительная возможность купить патент по одному из видов деятельности и совмещать УСН и патент.

Совмещение разных режимов возможно, если вы ведете разные виды деятельности. Но в таком случае важно вести раздельный учет доходов и расходов отдельно по патенту и УСН. Это полная аналогия тому, как если бы вы совмещали УСН и ЕНВД. Например, учесть себестоимость товара, который вы покупали на патенте, в УСН нельзя, поскольку эти же товары продаются на патенте.

Нельзя все расходы компании учитывать по УСН и при этом вести еще несколько видов деятельности и приобретать патент. Нужно разделять и доходы, и расходы.

Например, вы ИП, владеете магазином цветов и дополнительно проводите курсы флористики. Расходы на аренду помещения для цветов, их доставку и реализацию нельзя будет учесть в расходах по УСН.

Совмещение УСН и патента по одному виду деятельности

Недопустимо совмещение УСН и патента по одному виду деятельности. Допустим, вы владеете двумя торговыми точками, которые размещены по соседству. Вы хотите торговать молоком по УСН, а мясом — на патенте. Так делать нельзя.

С другой стороны, если торговые точки находятся в разных субъектах РФ — например, в Казани и Челябинске, то совместить УСН и патент можно. В разных субъектах вы можете попасть под разные режимы налогообложения (Письмо Минфина РФ От 24.07.2013 № 03-11-12/29381).

При совмещении УСН и патента важно отслеживать число сотрудников. В общем по ИП число сотрудников не должно превышать 100 человек, в том числе по патенту не более 15 (Письмо Минфина РФ от 20.03.2015 № 03-11-11/15437).

Отслеживание доходов при совмещении режимов

При совмещении ОСНО с патентом нужно отслеживать доходы только в рамках патента — 60 млн руб.

Когда вы совмещаете УСН и патент, то ограничение в 60 млн руб. распространяется в целом на весь ИП. В случае превышения патент обнуляется с начала своего действия.

Где вести учет на новом режиме

В связи с изменениями у бизнеса возникает много вопросов: как вести книгу учета доходов и расходов, как считать доходы и расходы и др. Проблема заключается в том, что фиксировать их нужно по факту: если сегодня поступила выручка, значит вы должны отразить ее в книге как доход. Аналогичная ситуация с расходами.

Такой подход в ведении учета подходит микробизнесам. Но если у вас розничная торговая точка со множеством ежедневных операций, то разумнее выбрать программный продукт, который все посчитает за вас.

Онлайн-бухгалтерия для малого бизнеса сама следит за доходами и расходами. Сервис предупреждает о предстоящей отчетности, дает возможность отследить статус подготовленного отчета.

В онлайн-бухгалтерии можно создавать акты выполненных работ, накладные, работать с отчетами в розничных продажах и настроить начисления и удержания у сотрудников.

Татьяна Евдокимова, ведущий эксперт, Контур.Бухгалтерия

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

«Клерк» Рубрика Налоги, взносы, пошлины

Система налогообложения в виде единого налога на вмененный доход отменена с 1 января 2021 г. Однако прекращение ее применения не означает, что спорные ситуации исчерпаны. Если раньше главной сложностью был выбор режима налогообложения, который заменит ЕНВД, то теперь преобладают вопросы о том, как учитывать доходы и расходы при переходе с ЕНВД на другие системы налогообложения.

Переход с ЕНВД на упрощенную систему налогообложения

Ситуация 1. Доход от продажи товаров, выполнения работ, оказания услуг, приобретенных (выполненных, оказанных) в период применения ЕНВД, получен в период применения УСН

В составе доходов при применении УСН учитываются доходы от реализации (статья 249 НК РФ) и внереализационные доходы (статья 250 НК РФ). Согласно п. 1 ст. 249 НК РФ доходом от реализации признаются выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных.

Согласно п. 1 ст. 346.17 НК РФ, датой получения дохода на УСН признается день поступления денежных средств на расчетный счет или в кассу организации или индивидуального предпринимателя. То есть применяется кассовый метод учета доходов.

Таким образом, в случае перехода с ЕНВД на УСН в налоговую базу по УСН необходимо включать доходы от реализации, поступившие в период применения УСН за товары, реализованные в период применения УСН.

В ситуации, когда товары (работы, услуги) были проданы (выполнены, оказаны) в период применения ЕНВД, а доход от этой реализации получен уже в период применения УСН, такие суммы не включается в налоговую базу по УСН.

Ситуация 2. Аванс в счет реализации товаров поступил на ЕНВД, а сама отгрузка товара произошла уже в период применения УСН

Аналогично с предыдущей ситуацией такой доход относится к системе налогообложения в виде единого налога на вмененный доход, учитывать его в налоговой базе по упрощенной системе налогообложения не нужно.

Иная ситуация возникает в отношении окончательного расчета по такой поставке. Если отгрузка и окончательные расчеты были произведены уже в период применения УСН, то такой доход будет включаться в налоговую базу по УСН.

Ситуация 3. Товары для перепродажи были приобретены на ЕНВД, но реализованы уже в период применения УСН. Можно ли учесть расходы, связанные с приобретением, в налоговой базе по УСН?

Необходимо сразу отметить, что данный вариант касается только упрощенной системы с объектом «доходы, уменьшенные на величину расходов».

Согласно п. 2.2 ст. 346.25 НК РФ, налогоплательщики, применявшие ЕНВД до перехода на УСН, вправе учесть осуществленные до перехода на УСН расходы, связанные с приобретением товаров для дальнейшей реализации. Напомним, что учитывать такие расходы в налоговой базе можно по мере реализации товаров (пп. 2 п. 1 ст. 346.17 НК РФ).

Для учета расходов на УСН с объектом «доходы, уменьшенные на величину расходов» обязательно наличие первичных документов, подтверждающих произведенные расходы.

Остальные расходы, непосредственно связанные с реализацией указанных товаров (например, хранение, обслуживание и транспортировка), при применении УСН учитываются в том периоде, в котором была произведена их фактическая оплата после перехода на эту систему налогообложения.

Ситуация 4. Основные средства и нематериальные активы использовались в деятельности, облагаемой ЕНВД. Можно ли учесть их остаточную стоимость в расходах при переходе на УСН?

Необходимо сразу отметить, что данная ситуация рассматривается только для упрощенной системы с объектом «доходы, уменьшенные на величину расходов».

В случае перехода с ЕНВД на УСН остаточная стоимость ОС и НМА будет определяться как разница между ценой приобретения (создания) ОС и НМА и суммой амортизации, начисленной в соответствии с законодательством о бухгалтерском учете в период применения ЕНВД (п. 2.1 ст. 346.25 Налогового кодекса).

Таким образом, остаточная стоимость ОС и НМА включается в налоговую базу в составе расходов на УСН равными долями за отчетные периоды. Порядок установлен пп. 3 п. 3 ст. 346.16 НК РФ (табл. 1).

Таблица 1. Порядок учета в расходах ОС и НМА

Срок полезного использования ОС и НМА

Порядок учета в расходах

до 3-х лет включительно

в течение первого календарного года применения УСН

от 3-х до 15 лет включительно

в течение 1-го календарного года — 50%

2-го календарного года — 30%

3-го календарного года — 20%

в течение первых 10 лет применения УСН

Переход с ЕНВД на общую систему налогообложения

Ситуация 1. Доход от продажи товаров, выполнения работ, оказания услуг, приобретенных (выполненных, оказанных) в период применения ЕНВД, получен в период применения ОСН

При применении общей системы налогообложения по налогу на прибыль можно выбрать метод признания доходов и расходов: кассовый метод или метод начисления.

Для применения кассового метода выручка от реализации товаров (работ, услуг) в среднем за предыдущие четыре квартала не должна превышать 1 000 000 руб. за каждый квартал (п. 1 ст. 273 НК РФ). Выручка для расчетов применяется без учета налога на добавленную стоимость. При применении кассового метода доходы учитываются в налоговой базе при их фактическом поступлении на расчетный счет, в кассу.

В остальных случаях налогоплательщик применяет метод начисления. Это означает, что доходы учитываются в базе в том периоде, в котором произошла передача права собственности на товары, результатов выполненных работ, оказание услуг. Дата фактического получения денежных средств при таком методе не имеет значения.

Таким образом, независимо от применяемого метода признания доходов и расходов на общей системе налогообложения (кассовый метод или метод начисления), доходы от реализации товаров на ЕНВД, фактические полученные в период применения ОСН, в налоговой базе по налогу на прибыль не учитываются.

Ситуация 2. В период применения ЕНВД получен аванс (оплата, частичная оплата в счет предстоящих поставок товаров). Учитывается ли последующий доход от реализации этих товаров в налоговой базе по налогу на прибыль?

При применении метода начисления по налогу на прибыль не учитываются в составе доходов выручка, которая получена в порядке предварительной оплаты (пп. 1 п. 1 ст. 251 НК РФ).

Следовательно, при применении метода начисления аванс в счет предстоящей реализации товаров (работ, услуг) не включается в налоговую базу по налогу на прибыль. Однако при отгрузке этих товаров уже в период применения ОСН выручка будет включаться в состав доходов при методе начисления.

При применении кассового метода в такой ситуации аванс, полученный в период применения ЕНВД, в базу по налогу на прибыль не включается.

Ситуация 3. Товары для перепродажи были приобретены на ЕНВД, но реализованы уже в период применения ОСН. Можно ли учесть расходы, связанные с приобретением, в налоговой базе по налогу на прибыль?

Порядок учета расходов по налогу на прибыль предусмотрен статьей 268 НК РФ. В пп. 3 п. 1 ст. 268 НК указано, что налогоплательщик вправе уменьшить доходы на стоимость приобретения проданных товаров одним из следующих методов оценки покупных товаров:

- по стоимости первых по времени приобретения (ФИФО);

- по средней стоимости;

- по стоимости единицы товара.

Выбранный метод признания расходов необходимо прописать в учетной политике организации для целей налогообложения.

Следовательно, стоимость остатков товаров, не реализованных в период применения ЕНВД, может быть учтена в составе расходов по налогу на прибыль в период применения ОСН.

Ситуация 4. Как исчислять НДС при переходе с ЕНВД на ОСН с 01.01.2021?

Согласно п. 1 ст. 146 НК РФ в указанной ситуации налогоплательщик становится плательщиком налога на добавленную стоимость с 01.01.2021, то есть у него возникает обязанность по исчислению НДС.

Если аванс в счет предстоящих поставок получен в период применения ЕНВД в срок до 31.12.2020, а отгрузка будет производиться уже после 01.01.2021, то НДС с такого аванса не начисляется. Однако на стоимость самой отгрузки, которая будет осуществляться в период с 01.01.2021, НДС необходимо начислять в общем порядке.

Ситуация 5. Можно ли получить вычеты по НДС при переходе с ЕНВД на ОСН?

В случае, когда у налогоплательщика имеются остатки нереализованного товара, приобретенного в период применения системы налогообложения в виде единого налога на вмененный доход, НДС по таким товарам может быть принят к вычету в порядке, предусмотренном ст. 172 НК РФ. Важно, чтобы эти товары использовались в операциях, облагаемых налогом на добавленную стоимость. Право на вычет возникает в период, когда осуществлен переход с ЕНВД на ОСН, то есть начиная с I квартала 2021 г.

Возможность получения вычета по НДС по основным средствам будет зависеть от того, в какой период ОС было введено в эксплуатацию.

Если основное средство было приобретено и введено в эксплуатацию в период применения ЕНВД, то вычет сумм налога на добавленную стоимость по остаточной стоимости таких объектов после перехода на общую систему налогообложения НК РФ не предусмотрен.

Если основное средство было приобретено в период применения ЕНВД, а введено в эксплуатацию уже в период применения ОСН, то суммы НДС принимаются к вычету в соответствии со статьей 172 НК РФ. Обязательное условие — основное средство должно использоваться в деятельности, облагаемой НДС. Право на вычет НДС возникает с I квартала 2021 г.

Разъяснения по всем рассмотренным выше вопросам были выпущены Федеральной налоговой службой до 2021 г., а значит, налогоплательщики могли учесть их при принятии решения о переходе на тот или иной режим.

Читайте также: