Енвд кассовый аппарат 2019

Опубликовано: 29.04.2024

Изменения, внесенные в 2016 году в законодательный акт № 54-ФЗ (далее Порядок), обязали владельцев коммерческих структур приобрести кассы с функцией онлайн-обмена данными с ФНС. При помощи новых устройств большинство субъектов хозяйствования на общей, упрощенной налоговых системах и специальных режимах налогообложения автоматизировали бизнес еще в 2017-2018 гг. Кроме льготных категорий бизнесменов, указанных в статье 2 Порядка, которые получили полное освобождение от работы с онлайн-кассами. Завершающий этап перехода на ККМ нового образца приходится на начало второго полугодия 2019 года.

В статье мы расскажем о структурах, которые уплачивают в бюджет единый налог: опишем этапы их перехода на ККТ; рассмотрим виды деятельности для ЕНВД, которые начнут работать с кассами с 2019 года.

Кто на ЕНВД использует кассы с 2017-2018 гг

Поправки, внесенные государством в Порядок работы с кассовыми аппаратами, позволяют улучшить налоговый контроль над доходами субъектов хозяйствования:

- вывести «из тени» владельцев некоторых сфер бизнеса;

- предоставить сотрудникам ФНС информацию об операциях в онлайн-режиме;

- отследить правильность начисления налогов в любое удобное для инспектора время.

Также нововведения помогают владельцам малого, среднего и крупного бизнеса наладить учет операций, установить контроль над работой магазинов, автоматизировать торговые процессы.

Вышеперечисленными преимуществами в 2017-2018 гг. воспользовались ИП и компании на ЕНВД, которые:

- работали с техникой старого образца (с ЭКЛЗ) до момента перехода на новые устройства;

- реализуют подакцизную продукцию;

- заняты в сфере ритейла и приняли на работу сотрудников;

- владеют торговыми автоматами (кроме механических устройств, принимающих исключительно отечественные монеты) и имеют штатных работников;

- продают товары, услуги через онлайн-магазины и принимают оплату через карту или другое ЭСП с его предъявлением, наличными, по банковской квитанции, через Яндекс.Деньги и другие электронные системы;

- предоставляют услуги в области общепита и оформили отношения с работниками трудовыми договорами.

Коммерческие структуры, которые оказывают услуги и работают на едином налоге, получили отсрочку до 2 полугодия 2019 года. Некоторые субъекты хозяйствования полностью освобождены от применения ККМ. Об этих категориях мы расскажем ниже.

Переход на кассы для ЕНВД с 2019 года

Со 2 полугодия 2019 года онлайн-кассами начнут пользоваться субъекты хозяйствования на ЕНВД, которые заняты в таких сферах (статья 7 290-ФЗ):

- Оказание бытовых услуг из перечня, одобренного Росстандартом.

- Лечение животных, уход за ними и оказание других ветеринарных услуг.

- Транспортировка людей и грузов при наличии у владельца бизнеса не более 20 единиц техники, задействованной в перевозках.

- Обеспечение сохранности автомобилей и мотоциклов на стоянках.

- Сдача в аренду торговых объектов: стационарных мест вне торговых залов, точек передвижной торговли.

- Предоставление во временное пользование стоянок и земель для размещения на них объектов ритейла и общепита.

- Сдача в аренду общепитовских объектов без залов для работы с клиентами.

- Ритейл и услуги в области общепита на площади до 150 кв. м или при использовании объектов без торговых залов и залов для работы с посетителями.

- Размещение наружной рекламы на специальных конструкциях или транспорте.

- Оказание услуг гостиничного характера на совокупной площади до 500 кв. м.

Владельцы бизнеса, оказывающие услуги из пункта 8, работают без новых ККТ до 01.07.2019 года в случае отсутствия подписанных трудовых договоров. Если в штат принимается сотрудник, тогда такие ИП и компании обязаны в течение месяца приобрести, установить и зарегистрировать ККМ с функцией онлайн-обмена информацией с налоговой.

Также установка ККТ переносится на 2019 год для СТО и автомоек.

Льготы для ЕНВД: освобождение от работы с кассами

Некоторые объекты и категории бизнесменов на ЕНВД могут постоянно работать без кассы. Они перечислены в статье 2 Порядка работы с ККТ, а именно:

- Киоски по продаже печатных изданий и других товаров из списка, одобренного территориальным органом власти, при условии, что выручка от реализации газет и журналов составляет не менее 50 % от общего товарооборота. Учет реализации по обоим видам продукции ведется раздельно.

- Пункты приема тары из стекла и утильсырья, кроме лома черных и цветных металлов, драгоценностей из камней, золота, платины, серебра и прочих драгметаллов.

- Киоски с мороженым и разливными безалкогольными напитками, водой.

- Обувные мастерские.

- Художники и другие народные мастера, которые реализуют свои работы.

- Религиозные организации, которые проводят обряды или реализуют предметы культа в специально отведенных для этого местах.

- Аптеки, размещенные в сельских фельдшерских пунктах, при отсутствии на территории населенного пункта других объектов по реализации лекарственных средств.

- Страховые компании при получении страховщиком денег от населения. При этом поступление средств в кассу такой компании оформляется фискальным документом, распечатанным на ККТ.

- Организации и предприниматели, которые работают в труднодоступных областях. Список таких территорий утверждается федеральным органом власти. Из перечня в обязательном порядке исключаются ПГТ, районные центры и города.

- Бизнесмены, которые сдают в аренду собственное жилье.

Подпишись на наш канал в Яндекс Дзен - Онлайн-касса!

Получай первым горячие новости и лайфхаки!

Также устройства нового образца не используют субъекты хозяйствования, которые ведут деятельность в таких областях:

- кредитование;

- реализация товаров и услуг через механические торговые автоматы, которые принимают исключительно отечественные монеты;

- торговля акциями и другими ценными бумагами;

- организация питания учащихся и сотрудников школ и других подобных заведений в течение учебного года;

- реализация в салоне общественного транспорта проездных билетов;

- оказание услуг няни и сиделки;

- реализация молока в разлив;

- продажа вразвал овощей, фруктов, дынь и арбузов по сезону;

- производство мелких металлических деталей и ключей;

- розничная и разносная торговля;

- реализация рыбы, кваса, масла из автомобилей со специальными резервуарами;

- перемещение багажа на вокзалах и в аэропортах;

- вспашка приусадебных территорий и обработка дров.

1. Задай вопрос нашему специалисту в конце статьи.

2. Получи подробную консультацию и полное описание нюансов!

3. Или найди уже готовый ответ в комментариях наших читателей.

Льготы не распространяются на владельцев бизнеса, которые используют автоматические устройства для расчетов (кроме субъектов, продающих разливную воду для питья) и реализуют подакцизную продукцию.

Субъекты хозяйствования на ЕНВД, ведущие деятельность вдали от линий связи, работают на стандартных кассах с фискальным накопителем, но не передают информацию об операциях в налоговую в онлайн-режиме.

-

Содержание

54-ФЗ вносит корректировки в работу практически всех сфер предпринимательской деятельности. На использование ККТ нового поколения переходят даже те организации, в которых кассовая техника не использовалась в принципе. Онлайн-кассы для ИП и ООО на ЕНВД в 2018 году так же актуальны, как и для других систем налогообложения. Хотя использование ККТ для этого режима налогообложения понятие знакомое скорее теоретически, с июля 2018 года у ИП и ООО на ЕНВД появится возможность практической работы с онлайн-кассами.

Индивидуальные предприниматели на ЕНВД нужно установить онлайн-кассу, если есть сотрудники, то в 2018 году, без сотрудников в 2019. ИП, оказывающие услуги населению, выдающие БСО, независимо от количества сотрудников в 2019 г.

Основной функцией кассы нового поколения является контроль уровня выручки, получаемой владельцами бизнеса. Таким образом Федеральная налоговая служба планирует сократить количество предприятий, уклоняющихся от уплаты налогов. У владельцев бизнеса может возникнуть вопрос, зачем вообще нужна онлайн-касса предприятию на ЕНВД, ведь эта система налогообложения подразумевает фиксированную сумму выплат в бюджет РФ вне зависимости от суммы дохода. Установка онлайн-касс для ИП и ООО на ЕНВД в 2018-2019 гг. больше пользы несет для потребителя. Дело в том, что помимо функции контроля онлайн-кассы так же выполняют роль инструмента для защиты прав потребителя.

-

Каждая операция по кассе, будь то продажа или возврат:

Соответственно, если оказанная услуга или проданный товар по факту окажутся ненадлежащего качества, потребителю будет гораздо проще доказать факт оказания ему услуги или же покупки им товара.

-

Так же, в чеке будет указываться специальный QR-код, с помощью которого потребитель может:

Что такое онлайн-касса

-

Онлайн-касса состоит из:

-

Для кого подходит

Сроки перехода на онлайн-кассы

Кто должен перейти на новые кассы с 1 июля 2018 г.

ООО и ИП на ЕНВД обязаны перейти на онлайн-кассы в июле 2018 года. Данное требование распространяется на организации, сфера деятельности которых квалифицируется как розничная торговля и общепит. Причем для организации общественного питания, это распространяется при наличии наёмного персонала, в противном случае предприятие подходит под условия отсрочки, о которых поговорим ниже.

Еще одной сферой деятельности, в которой будет необходимо использование ККМ нового поколения с 01.07.2018 будут продажи через вендинговые автоматы, в случае, если имеются трудовые договора с нанятыми сотрудниками.

Кто должен перейти на новые кассы с 1 июля 2019 года

Что касается отсрочки в установке онлайн-касс владельцами ИП и ООО на ЕНВД до 01.07.2019, для некоторых видов предпринимательской деятельности она остается доступной:

- Во-первых, от установки онлайн-кассы в 2018 г. освобождаются ИП и ООО на ЕНВД не работающие в сфере розничных продаж и общепита;

- Следующая категория бизнеса, получившая привилегию в виде отсрочки установки новых касс, это предприятия занимающиеся розничной торговлей и общепитом, в том случае, если в организации работает сам предприниматель, без участия нанятых по трудовым договорам работников;

- Вендинг так же попадает под условия отсрочки. Обязательным условием является отсутствие наёмных работников;

- Если организация или же индивидуальный предприниматель оказывает услуги населению, отсрочка тоже будет актуальна.

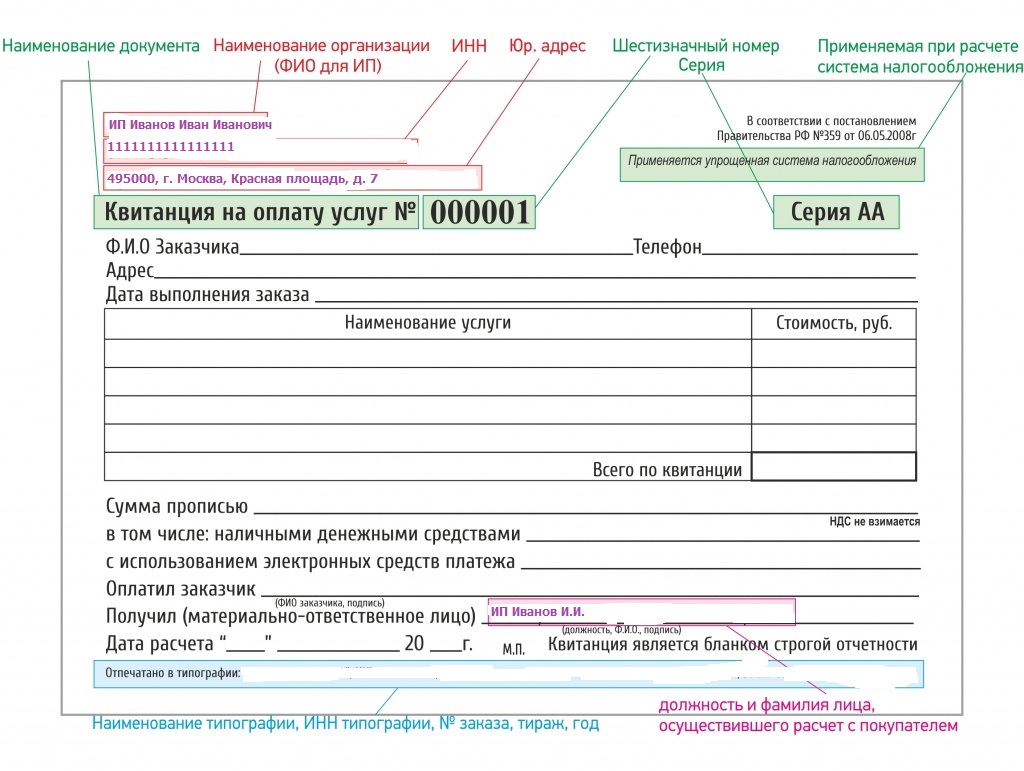

Стоит отметить, что даже в случае попадания под условия отсрочки, бизнесмены будут обязаны выдавать покупателям бланки строгой отчетности.

Сроки перехода на кассы нового поколения при розничной торговле пивом

Изначально, в момент введения 54-ФЗ продавцы пива должны были осуществить переход на онлайн-кассы ещё в марте 2017 года. Позже (31.07.2017) были внесены поправки в существующее законодательство, согласно которым сроки переместили на 01.07.2018. Произошло это в связи с тем, что торговля пивом контролируется двумя законами 54-ФЗ и 171-ФЗ. В вопросе перехода на онлайн-кассы 54-ФЗ оказался главнее.

Какие изменения затронут формат бланков строгой отчетности

Прежде всего, стоит разобраться с тем, что это такое. По своей сути БСО – это документ, подтверждающий факт оплаты покупки. При определенных условиях они могут заменять обычные чеки. Например, БСО обязаны были выдавать предприятия, которые согласно законодательству РФ могли не использовать кассовую технику в работе.

-

Печатались бланки двумя способами:

Введение 54-ФЗ повлечет за собой не только модернизацию ККМ, но и изменения в бланках строгой отчетности. Разберем, что именно изменится в формате документов:

- Прежде всего, БСО теперь будут формироваться специальным устройством, в законодательстве обозначенным как «автоматизированная система для бланков строгой отчетности»;

- Старые «типографские» использовать в работе запрещено;

- Следующее изменение – это перевод БСО в электронный формат. Точнее, не полный перевод, а обязательное наличие возможности их формирования в электронном виде. Эта функция вводится для того, чтобы предприниматель мог отправлять данный документ посредством SMS-сообщений или на e-mail;

- Реквизиты чека и БСО будут идентичны;

- Устройство для печати бланков будет квалифицированно как ККТ.

Согласно закону от 27.11.2017 № 337-ФЗ переход на обновленный формат документа должен быть произведен до 01.07.2019 г. (исключением здесь являются только организации общественного питания с наёмными работниками).

Для кого кассы отменили полностью

В вопросе установки онлайн-касс для ИП и ООО на ЕНВД в 2018-2019 гг. есть и свои исключения. К организациям и ИП, полностью освобожденным от установки онлайн-касс, относятся:

- Фирмы, специализирующиеся на реставрации и изготовлении обуви;

- Изготовление мелких металлических изделий (галантереи);

- Предмет продажи изготовлен собственноручно предпринимателем или же является изделием художественного промысла;

- Сдача жилья, принадлежащего арендодателю на праве собственности;

- Киоски, осуществляющие продажу газет и журналов;

- Продажа мороженого;

- Напитки, продающиеся посредством розлива;

- Продажа продукции «в разнос»;

- Сезонные фрукты/овощи, в том числе бахчевые;

- Аптечные пункты, находящиеся в здании больницы, при условии, что больница находится в населенном пункте, в котором отдельно стоящие аптеки не предусмотрены. Например, это может быть небольшая деревня, в которой есть фельдшерский пункт. В здании фельдшерского пункта, в свою очередь, расположена небольшая аптека. Кроме этой аптеки фармацевтических точек в деревне нет. В этом случае владелец аптеки может не устанавливать онлайн-кассу, но только при условии, что он не продает подакцизные товары;

- Еще одним пунктом, требующим пояснений, будет отсутствие необходимости устанавливать онлайн-кассу в труднодоступной местности. «Труднодоступной» местность может называться только после того, как ей было присвоено это звание субъектом власти РФ. Но, если бизнесмен торгует подакцизными товарами, он обязан приобрести и установить онлайн-кассу, независимо от того, труднодоступная местность или нет. В этом случае, касса будет работать в автономном режиме.

Не стоит забывать, что даже если предприниматель освобожден от необходимости установки онлайн-кассы, он обязан выдавать бланки строгой отчетности.

Штрафы за работу без ККМ для ИП и ООО на ЕНВД

Повторное совершение правонарушения ведет к приостановлению деятельности или дисквалификации сроком до 2-х лет.

Требования к чеку

Согласно требованиям 54-ФЗ чек должен содержать следующую информацию:

- Название организации, в которой были оказаны услуги или приобретен товар. ИНН предприятия, выдавшей чек;;

- Данные работника кассы;

- Дата и точное время проведения расчетов;

- Номер смены

- Наименование проводимой операции;

- Наименование товаров

- НДС

- Форма расчета;

- Номер чека;

- Код ККТ в налоговой;

- Номер устройства для накопления и отправки фискальных данных;

- Наименование ОФД;

- Адрес сайта, на котором покупатель может получить электронную версию документа, если такая необходимость появилась после того, как он покинул место расчета.

- Адрес эл.почты, на которую будет отправлен чек.

У предпринимателя должна быть возможность как печати бумажной версии чека, так и отправки его посредством sms-сообщений или же на предоставленный e-mail.

Федеральный закон №54 по онлайн-кассам

«Для включения ФН в реестр фискальных накопителей его изготовитель представляет в уполномоченный орган на бумажном носителе или в форме электронного документа заявление о соответствии модели фискального накопителя требованиям законодательства Российской Федерации о применении ККТ (далее — заявление о соответствии модели ФН)…» Ст. 3, п. 3, 54-ФЗ

Каждый производитель фискальных накопителей обязан передавать информацию о ФН в ФНС, соответственно, каждый ФН должен проходить регистрацию. Если ФН отсутствует в реестре, он не может быть использован.

Налоговые вычеты

Одной из положительных сторон перехода предприятий на онлайн-кассы является предоставление владельцам бизнеса налогового вычета. Сумма этой выплаты будет не выше 18 000 рублей на каждую онлайн-кассу.

-

Для того, чтобы выплата была произведена, необходимо соблюсти следующие условия:

- кассовая техника на которую планируется получить налоговый вычет числится в гос. реестре ККТ;

- устройство прошло процедуру регистрации в ФНС.

- система налогообложения — ЕНВД

Важным нюансом для бизнесменов является необходимость поставить кассу на учет в первые дни после покупки. Дело в том, что в момент расчета выплат время от момента покупки и до регистрации кассовой техники учитываться не будет.

Владельцы организаций, в которых переход на новые кассы согласно 54-ФЗ запланирован на период с 01.02.2017 по 01.07.2018 г. могут оформить вычет только на 2018 год. Если же переход запланирован с 01.02.2017 по 01.07.2019 г. у бизнесмена есть возможность получить вычет за 2018-2019 гг.

Какой кассовый аппарат выбрать?

ККТ необходимо выбирать исходя из размеров бизнеса, проходимости точки, необходимых функций и т.д. То есть к моменту покупки устройства бизнесмену нужно четко понимать, какой именно аппарат ему нужен. Проведение подобной аналитики позволит значительно сэкономить средства и исключить возможность неэффективного приобретения.

Решение 1: Для магазинов с небольшим количеством покупателей

Для магазина с количеством продаж до 50 в день подойдет Атол 30Ф – самый популярный, бюджетный и надежный фискальный регистратор. Подключается к управляющему устройству (компьютер, ноутбук, планшет, смартфон) с установленным кассовым ПО. Для полноценной автоматизации продаж и учета в розничном магазине в дополнение к АТОЛ 30Ф рекомендуем вам сервис Бизнес.Ру и программу Бизнес.Ру Касса.

Атол 30Ф

- Соответствует 54-ФЗ

- Для магазинов со средним количеством чеков до 50 шт./день

- Скорость печати 50 мм/сек

- Ширина ленты – 44/58 мм

- Совместима с любым из зарегистрированных ОФД;

от 15 400 рублей

-

Для небольших магазинов

-

Что включено:

- Кассиров неограниченно

- 1 пользователь товароучетной программы

- 1 касса (фиск. регистратор)

Решение 2: Для курьеров и выездной торговли

Атол 15Ф подходит для курьеров. Подключается через смартфон или планшет, имеет компактные размеры. Программное обеспечение здесь предлагается «Розница Лайт», разработанная специально для выездной торговли.

- Соответствует 54-ФЗ

- ФН установлен в корпусе на 15 мес.

- Печать QR-кода

- Скорость печати 50 мм/с

- Ширина бумаги 58 мм

от 17 900 рублей

-

Что включено:

- Кассиров неограниченно

- 1 пользователь товароучетной программы

- 1 касса (фиск. регистратор)

Решение 3: Для магазинов со средним количеством покупателей и для небольших сетей

Атол 50Ф подходит для средних розничных точек со средним количеством чеков до 100 шт/день. У него более быстрая скорость печати и есть автоотрезчик. Для товароучетной программы кассы подойдет тариф «Проф», чтобы вести профессиональный торговый и складской учет.

- Соответствует 54-ФЗ

- ФН установлен в корпусе

- Печать QR-кода

- Скорость печати – 100 мм/с

- Ширина ленты – 44/58 мм

- Автоотрезчик

от 23 500 рублей

-

Для средних магазинов

-

Что включено:

- Кассиров неограниченно

- 1 пользователь товароучетной программы

- 1 касса (фиск. регистратор)

Дополнительные расходы

-

К дополнительным расходам, которые понесет предприниматель в связи с переходом на использование онлайн-касс, относятся:

Далее владелец бизнеса пополняет список по своему усмотрению. В перечень можно включить такое доп. оборудование, как, например, весы, денежный ящик для кассы и т.д. Итоговая сумма в каждом конкретном случае будет зависеть от количества оборудования, его функций и производителя.

Как перейти на онлайн-кассу

Для того чтобы перейти ИП или ООО на ЕНВД на онлайн-кассу в 2018 г. понадобится собственно сама онлайн-касса. Далее, по желанию, бизнесмен может приобрести дополнительное оборудование в виде банковского pos-терминала, сканера штрих-кодов и т.д.

-

Алгоритм перехода следующий:

Последние новости. Законопроект об отсрочке применения ККТ для ЕНВД до 2021

Согласно законопроектам № 110014-7 и № 130388-7 находящимся на рассмотрении в государственной думе отсрочка до 2021 г. может быть предоставлена:

- предпринимателям, работающим в сфере оказания услуг (есть исключения);

- организациям ранее не использовавшим ККТ в работе;

- предприятиям, использующим торговые автоматы как инструмент продаж;

- вмененщикам (ИП и ООО на ЕНВД)

На существующий момент выше описанный законопроект не прошел.

Вопрос-ответ

У меня точка общепита на ЕНВД, когда мне переходить на онлайн ККМ?

В зависимости от того, есть ли в Вашей организации наёмные работники. Если таковых нет, переход нужно осуществить до 1.07.2019 года. Если же наёмные работники присутствуют, перейти на онлайн-кассу необходимо было до 01.07.2018 г.

Нужна ли онлайн-касса для грузоперевозок на ЕНВД?

Установку онлайн-кассы для организации на ЕНВД, оказывающей услуги грузоперевозок необходимо произвести до 1 июля 2019 года.

Для маленького магазина розничной торговли на ЕНВД какой срок перехода на онлайн-ККМ?

Срок перехода в этом случае 01.07.2018 г. при наличие у Вас есть сотрудники, без сотрудников с 01.07.2019 г.

В какой срок необходимо установить ККМ для парикмахерской, если у нас ИП на ЕНВД

Онлайн-кассу нужно установить до 01.07.2019 г.

Нужен ли автосервису на ЕНВД кассовый аппарат

Да, нужен. Установить его необходимо до 01.07.2019 г.

Клинике ветеринарных услуг с сотрудниками, когда переходить на онлайн ККТ. У нас ИП на ЕНВД

Переход на онлайн-кассу нужно осуществить до 01.07.2019 г.

ЕНВД – это льготный налоговый режим, на котором долгое время не применялась контрольно-кассовая техника. Дело в том, что для расчета налога на этом режиме реальный доход не учитывается, поэтому ФНС не вела контроль выручки вмененщиков. Однако сейчас онлайн кассы для ИП на ЕНВД стали обязательны, за некоторым исключением. Что касается организаций на вмененке, то они уже обязаны применять ККТ в полном объеме.

Виды деятельности на ЕНВД

Перед тем, как разобраться в вопросе, когда нужны кассовые аппараты для ИП в 2019 году на вмененке, расскажем про виды деятельности этого режима. Применяется ЕНВД только для некоторых направлений бизнеса. Это розничная торговля и общепит, а также разные услуги: бытовые, ветеринарные, перевозки и др.

Полный перечень разрешенных видов деятельности для ЕНВД прописан в статье 346.29 Налогового кодекса. Кроме того, на этом режиме действуют ограничения по площади торгового зала или зала обслуживания посетителей общепита – не более 150 кв. метров в обоих случаях. Ограничена также численность работников – не более 100 человек.

В такие лимиты вписывается большинство торговых точек и заведений общественного питания. Поэтому неудивительно, что применяют ЕНВД больше половины предприятий розничной торговли и общепита.

Часто выбирают вмененку ИП без работников на автоперевозках и для оказания бытовых услуг. Исчисленный налог в этом случае уменьшается на всю сумму страховых взносов, которые предприниматель платит за себя. В результате часто оказывается, что платить налог вообще не надо, потому что он уменьшается до нуля.

А дополнительным преимуществом ЕНВД, как мы уже отметили, была возможность работать без кассы. Вместо кассового чека при продаже товаров выдавался товарный чек, и только по просьбе покупателя. Для подтверждения оплаты услуг выписывался бланк строгой отчетности – БСО. Но теперь эту льготу по кассам отменили, да и сам режим ЕНВД будет действовать только до 2021 года.

Когда на ЕНВД стали применять кассы

Онлайн кассы для ИП на ЕНВД вводили поэтапно, в зависимости от вида деятельности. Сначала обязанность применять кассовые аппараты установили для розничной торговли и общественного питания. Имело значение и наличие работников на ЕНВД.

Если предприниматель торговал или оказывал услуги общепита с помощью наемного персонала, то онлайн касса требовалась уже с 1 июля 2018 года. Если же эти виды деятельности осуществлялись самостоятельно, то крайний срок установки ККТ истекал 1 июля 2019 года.

Предполагалось, что с этой же даты установить кассовые аппараты обяжут и всех остальных плательщиков ЕНВД, которые занимались услугами и перевозками. Однако в последний момент депутаты решили продлить действие отсрочки от ККТ для ИП без работников на всех системах налогообложения, если они:

- оказывают услуги;

- выполняют работы;

- продают товары собственного изготовления.

Обратите внимание, что речь идет только об отсрочке до 1 июля 2021 года, поэтому нельзя говорить, что кассы для этой категории бизнесменов отменили.

Кто может получить вычет за кассу

Когда сфера применения ККТ только начала расширяться, Правительство РФ пообещало, что касса для малого бизнеса обойдется практически даром, потому что расходы за нее компенсируют.

Но на практике все оказалось несколько иначе. Во-первых, право на вычет получили только индивидуальные предприниматели на ЕНВД и ПСН. Во-вторых, вычет — это не возврат денег, потраченных на ККТ, а только возможность уменьшить налог на вмененный доход или стоимость патента. Но если исчисленный налог небольшой, то и компенсировать полностью затраты (максимум 18 000 рублей за одну кассу) не получится.

А самое главное, что право на вычет истекает в этом году, последний раз его можно заявить в декларации за 4 квартал 2019 года. Перенести неиспользованный остаток вычета на 2020 год уже нельзя. Получается, что многие ИП на ЕНВД своей льготой в полной мере не воспользовались.

Когда на ЕНВД можно работать без кассы

Тем не менее, закон «О ККТ» предусматривает ряд ситуаций, когда кассовые аппараты можно вообще не применять. Причем эти послабления не зависят от налогового режима ИП или организации.

Эти исключения перечислены в статье 2 закона 22.05.2003 N 54-ФЗ и не относятся к популярным видам деятельности:

- разносная торговля с рук или ручных тележек, кроме товаров, которые требуют определенных условий хранения и продажи или подлежат обязательной маркировке;

- продажа газет и журналов, а также сопутствующих товаров в газетных киосках;

- торговля в киосках мороженым, а также безалкогольными напитками, молоком и питьевой водой в розлив;

- торговля квасом, молоком, растительным маслом, живой рыбой, керосином из автоцистерн;

- сезонная торговля вразвал овощами;

- торговля на розничных рынках, ярмарках, в выставочных комплексах, если торговое место не обеспечивает сохранность товаров (за исключением товаров, перечисленных в распоряжении Правительства от 14 апреля 2017 г. N 698-р);

- реализация изделий народных художественных промыслов их изготовителями;

- некоторые бытовые услуги (вспашка огородов, ремонт и окраска обуви, уход за детьми, больными, престарелыми и инвалидами, распиловка дров, услуги носильщиков).

Кому еще можно работать без кассы? Если ваш покупатель (клиент) – юридическое лицо или ИП, то при расчетах с ним можно не выдавать кассовый чек, но только при условии, что оплата перечисляется с одного расчетного счета на другой. А при оплате наличными или картой ККТ нужна даже при расчетах с такими партнерами.

Проблема в том, что виды деятельности на ЕНВД ориентированы в основном на потребителей-физлиц. То есть в рамках розницы вы ничего не можете продать покупателю-юрлицу или ИП, потому что такая реализация относится уже к оптовой торговле. То же самое относится к большинству услуг на ЕНВД, ведь бытовые услуги оказываются населению, а не бизнесу.

Воспользоваться возможностью провести платеж через расчетный счет без кассы можно только для перевозок, размещения рекламы, СТО, аренды торговых мест и земельных участков для торговых объектов.

Как подтверждать факт оплаты при освобождении от ККТ

Итак, мы выяснили, что в большинстве случае касса для ЕНВД нужна. В этом случае для подтверждения оплаты покупателю или клиенту выдают кассовый чек. А что делать тем ИП без работников, которые получили отсрочку от ККТ? Какой документ должны выдавать они?

На сайте ФНС мы нашли такой ответ: «Следует отметить, что с 01.07.2019 по 01.07.2021 индивидуальным предпринимателям, не имеющим работников (с которыми заключены трудовые договоры), при реализации товаров собственного производства, а также выполнении работ и оказании услуг законодательством Российской Федерации о применении ККТ предоставлено право не применять контрольно-кассовую технику при расчетах за такие товары, работы, услуги. Другими словами, такие индивидуальные предприниматели могут в указанный период не применять ККТ и выдавать БСО, соответствующие требованиям Постановления Правительства РФ от 06.05.2008 № 359».

Однако такой ответ не описывает случаи, когда оплата за услуги производится на расчетный счет ИП или онлайн. Ведь личного контакта с клиентом в этом случае нет и передать ему бумажный БСО невозможно. Кроме того, странным выглядит совет выдавать БСО при продаже товаров собственного производства, потому что бланк строгой отчетности предназначен только для оплаты услуг. Рекомендуем нашим пользователям в таких ситуациях обращаться за разъяснением в свою ИФНС.

Итоги

И еще раз кратко о том, нужен ли кассовый аппарат для ИП на вмененке:

- Для ИП на ЕНВД в 2019 году кассовый аппарат обязателен, если вы занимаетесь розничной торговлей или общепитом. Наличие или отсутствие работников по этим видам деятельности уже не имеет значения.

- Если у вас есть право на вычет за кассу, то последний раз вы сможете заявить его в декларации за 4 квартал 2019 года.

- Отсрочка до 2021 действует только для ИП без работников, которые оказывают услуги, выполняют работы или продают товары собственного производства. Но если такой предприниматель наймет работников на ЕНВД, ему придется установить кассу.

- Индивидуальные предприниматели без работников, которые получили отсрочку до 1 июля 2021 года, могут выписывать бумажный БСО при получении оплаты наличными/картой от физлица за оказанные услуги или выполненные работы.

- Не применять контрольно-кассовую технику можно на всех системах налогообложения, если вы попадаете под исключения, перечисленные в статье 2 закона 22.05.2003 N 54-ФЗ. Кроме того, кассовый чек не выдается при расчетах ИП и организаций между собой, если оплата производится с одного расчетного счета на другой.

Согласно закону 54‑ФЗ, практически весь бизнес уже перешел на новую систему работы с применением онлайн-касс. Нужен ли кассовый аппарат для ИП на «вмененке», какие кассы применять и какие выгоды можно извлечь? Эти темы беспокоят многих предпринимателей, еще не установивших новое оборудование. Разберемся со всеми вопросами по порядку.

Нужен ли кассовый аппарат «вмененщикам» в 2020 году

Законом для каждой категории предпринимателей, в том числе и для ИП на ЕНВД, были установлены сроки перехода на новые кассовые аппараты, чтобы снизить нагрузку на налоговую и не создать дефицит кассовой техники:

- До 1 июля 2018 года приобрести и зарегистрировать новую ККТ должны были все «вмененщики», имеющие в штате хотя бы одного сотрудника.

- До 1 июля 2019 года кассовое оборудование установили индивидуальные предприниматели без наемных сотрудников, а также ведущих торговлю через вендинговые автоматы.

Последние изменения 54-ФЗ разрешили ИП на ЕНВД работать без кассового аппарата до 1 июля 2021 года в том случае, если они не имеют в штате сотрудников и продают товары своего производства, выполняют работы или оказывают услуги. Это значит, что работать без кассы в 2020 году могут шиномонтажники, автоэлектрики, фотографы, мастера по пошиву одежды или ремонту одежды и обуви, няни, репетиторы и прочие ИП, работающие самостоятельно без оформления подсобных работников.

От использования касс освобождены:

- Торговцы на рынках, в киосках, с цистерн и тележек, религиозные объединения, мастерские по ремонту обуви и другие (полный список видов деятельности указан в п.2 ст. 2 54 ФЗ)

- Индивидуальные предприниматели в труднодоступных и отдаленных местностях. Перечень таких областей определяет местное правительство.

Без ОФД могут работать:

Предприниматели в местностях, отдаленных от сетей связи (не путать с труднодоступными). В этом случае можно использовать ККТ без интернета – в автономном режиме, так как физически не могут подключиться к ОФД. Список отдаленных от сетей связи мест также определяет правительство региона.

Запрет на маркировку для ИП на ЕНВД

По ФЗ-325 с 1 января 2020 нельзя применять ЕНВД и ПСН при продаже маркированных лекарств, обуви, изделий из натурального меха. Это значит, что «вмененщикам» и предпринимателям на патенте придется либо прекратить продажу этих групп товаров, либо перейти на УСН или ОСНО.

Впрочем, рано или поздно, отказаться от ЕНВД все равно придется, поскольку в 2021 году режим прекратит свое существование.

Три шага для перехода на онлайн-кассы

- Приобрести ККТ из реестра ФНС

- Получить электронную подпись для регистрации кассы

- Зарегистрировать кассовый аппарат в ФНС и ОФД

На нашем сайте опубликована подробная инструкция по переходу для компаний на ЕНВД.

Стоимость перехода на 54‑ФЗ

Минимум, на который придется потратиться:

- договор со СБИС ОФД от 2 500 руб. в год;

- электронная подпись УЦ Тензор от 700 руб.;

- кассовый аппарат с фискальным накопителем:

- автономная касса – от 6 250 руб.;

- касса с платежным терминалом для оплаты картой – от 24 300 руб.;

- POS-терминал – от 11 900 руб.;

- фискальный регистратор – от 8 900 руб. (средняя стоимость кассового компьютера 12 000 руб.)

Выгоднее покупать оборудование комплектом – фискальный регистратор и кассовый компьютер выйдут от 24 490 руб. Комплекты со сканером штрихкода будут немного дороже.

Кроме контрольного кассового аппарата вам потребуется товароучетная система, чтобы получать аналитику по выручке и среднему чеку, контролировать открытие и закрытие смен.

Как сократить расходы на ККТ

Фискальный накопитель на 36 или на 13 месяцев

Чтобы уменьшить затраты на кассовое оборудование для предпринимателей на ЕНВД, государство разрешило им менять фискальные накопители раз в три года, а не раз в год, как делают на ОСНО.

Однако сэкономить смогут не все. В ряде случаев накопитель на 13 месяцев нужен даже на «вмененке»:

- при совмещении ЕНВД и ОСНО;

- для компаний в местностях без связи, о которых говорилось выше;

- при сезонном или временном характере работы. Закон не уточняет, какая именно работа считается сезонной, так что ФНС позволяет налогоплательщикам решать это самим.

Специальные акции банков

Ряд крупных банков предлагает малому и среднему бизнесу возместить затраты на приобретение контрольно‑кассовой техники при покупке пакета своих услуг. Воспользоваться предложением могут те, кто еще только планирует покупку кассы, и те, кто уже ее приобрел.

Выбор онлайн-кассы

Видов кассовой техники много, они отличаются по цене и функциям. Какую ККМ купить предпринимателям на ЕНВД? Зависит от бизнеса. Для небольших торговых точек, курьеров, рекламных и транспортных услуг подходит автономная онлайн‑касса. Она легкая, переносная, но медленная и не рассчитана на постоянный поток клиентов.

Время чтения: 10 минут

Нет времени читать? Оставьте почту — пришлём ссылку на статью.

Предприниматели, которые используют наличку в расчётах с юрлицами или принимают оплату от физлиц в любой форме, обязаны проводить все платежи через онлайн-кассу. Но есть исключения. Всё зависит от вида бизнеса, налогового режима и региона, где предприниматель работает. Рассказываем, кому и когда нужна онлайн-касса, а кто может работать без неё.

Для какого бизнеса касса не нужна

Список видов бизнеса, для которых не нужна касса — в п. 2 ст. 2 закона 54-ФЗ. Но если у предпринимателя есть хотя бы один подакцизный товар, он не сможет воспользоваться льготой (п. 8 ст. 2 закона 54-ФЗ).

Торговля газетами и журналами. В киосках можно продавать и другие товары, но газет и журналов в товарообороте должно быть не меньше половины. Продавать что угодно нельзя — только товары из списка, утверждённого местными властями.

Торговля ценными бумагами.

Продажа пищи в общеобразовательных заведениях. Кассу не требуют в столовых яслей, детских садов, школ, колледжей и лицеев — везде, где дети получают общее образование. Для техникумов, училищ, вузов и других заведений, где получают профессию, кассы нужны.

Торговля на рынках, ярмарках и выставочных комплексах. Без кассы можно торговать только на улице и только если у вас нет непродовольственных товаров из списка налоговой. В крытом помещении или товарами из списка можно торговать только через кассу.

Торговля «с рук». Когда торгуют с тележкой, корзинкой или другим приспособлением, на котором лежат товары. Например, развозные обеды на рынках, торговля мелочёвкой в вагоне метро или продажа вареников пассажирам, когда междугородный поезд несколько минут стоит на промежуточной станции.

Торговля в киосках. Только если в них продают безалкогольные напитки, питьевую воду и квас. Ещё без кассы можно торговать мороженым.

Торговля товарами из автоцистерн. Без кассы можно продавать квас, молоко, растительное масло, живую рыбу и керосин.

Сезонная торговля «вразвал». Без кассы можно продавать вразвал овощи, фрукты, бахчевые культуры и картофель. Например, рассыпанные прямо на земле дыни и арбузы, которые осенью продают вдоль автомобильных трасс.

Торговля изделиями народных художественных промыслов. Касса не нужна, только если человек продаёт свои изделия. Если он закупил их у народных умельцев для продажи, касса нужна.

Выдача кредитов и займов. Только если они не идут на оплату товара или услуги. Если клиент покупает что-то в кредит, это считается безналичным платежом, который нужно проводить через кассу.

Приём стеклопосуды и утильсырья для переработки. Принимать металлы, лом и драгоценные камни без кассы нельзя.

Сдача предпринимателем своего жилья в аренду. Без кассы ИП могут сдавать в аренду только свои квартиры, дома и жилые участки. Риелторы должны установить онлайн-кассы.

Ремонт обуви. Окраска тоже относится к ремонту.

Изготовление и ремонт ключей и металлической галантереи.

Услуги сиделок и нянь.

Услуги государственных и муниципальных библиотек.

Вспашка огородов и распиловка дров.

Услуги носильщиков. На любых вокзалах и в портах.

В каких регионах можно без кассы

Если ИП работает в труднодоступной местности, кассу можно не устанавливать. Это малонаселённые территории, куда часто не ходит транспорт. Города, районные центры и посёлки городского типа к ним точно не относятся. Список труднодоступных местностей составляют и утверждают региональные власти (п. 3 ст. 2 закона 54-ФЗ).

Но если у предпринимателя есть хотя бы один подакцизный товар, он не сможет воспользоваться льготой (п. 8 ст. 2 закона 54-ФЗ).

В каких регионах касса нужна, но можно работать автономно

Если ИП работает в местности с нестабильной связью, кассу нужно установить, но можно не отправлять данные в налоговую по интернету. Это города и сёла, где живут меньше 10 тысяч человек (приказ Минтранса). Список населённых пунктов с нестабильной связью составляют региональные власти (п. 7 ст. 2 закона 54-ФЗ).

ИП на ОСНО и УСН

Если ИП использует в расчётах с юрлицами наличку или получает оплату от физлиц в любой форме и при этом занимается бизнесом, который не попал в список исключений, он должен использовать кассу с 1 июля 2017 года.

ИП на ЕСХН

Если ИП использует в расчётах с юрлицами наличку или получает оплату от физлиц в любой форме, он должен использовать кассу с 1 июля 2017 года.

ИП на ЕНВД

Если ИП использует в расчётах с юрлицами наличку или получает оплату от физлиц в любой форме, и при этом занимается бизнесом, который не попал в список исключений, он должен использовать кассу:

- в торговле или общепите с сотрудниками — с 1 июля 2018 года;

- в торговле или общепите без сотрудников — с 1 июля 2019 года;

- в сфере услуг — с 1 июля 2019 года.

ИП на патенте

С 1 июля 2018 года касса нужна предпринимателем в торговле и общепите с работниками.

С 1 июля 2019 года касса нужна предпринимателям в торговле и общепите без работников и тем, кто оказывает услуги (п 2.1 ст. 2 закона 54-ФЗ):

- занимается парикмахерским бизнесом и косметологией (пп. 3 п.2 ст. 346.43 НК РФ);

- ремонтирует бытовую технику и часы (пп. 6);

- занимается авто- и мотосервисом (пп. 9);

- перевозит грузы и пассажиров на машинах (пп.10, 11);

- лечит животных (пп. 18);

- проводит спортивные занятия (пп. 28);

- перевозит грузы и пассажиров по воде (пп. 32, 33) ;

- занимается охотой (пп. 37);

- торгует медпрепаратами или медицинскими услугами (пп. 38);

- занимается прокатом (пп. 40);

- торгует в магазинах площадью до 50 м² или в киосках (пп. 45, 46);

- кормит людей в помещениях площадью до 50 м² или без зала обслуживания (пп. 47, 48);

- производит молоко (пп. 53);

- занимается рыбной ловлей (пп. 56);

- ремонтирует компьютеры (пп. 63).

Остальным предпринимателям на патенте касса не нужна.

Отсрочку продлили, но не всем

В интернете появилась информация, что для ИП без наёмных сотрудников онлайн-кассы отменили — это не так. Отсрочку продлили до 1 июля 2021 года только для предпринимателей, которые продают товары своего производства, выполняют работы или оказывают услуги. Так сказано в ст. 2 закона №129-ФЗ . Для тех, кто перепродаёт товары, ничего не изменилось — им нужно установить кассы до 1 июля 2019 года.

Вендинг

ИП на вендинге должны использовать кассу:

- если есть сотрудники с трудовыми договорами — с 1 июля 2018 года;

- если сотрудников нет — с 1 июля 2019 года.

Как сэкономить на онлайн-кассе

В 2019 году ИП на ЕНВД и ПСН в торговле и общепите без работников или на услугах могут получить налоговый вычет — по 18 000 ₽ за каждую кассу. На эту сумму можно уменьшить налог. Так предприниматель вернёт расходы на кассу, фискальный накопитель, программное обеспечение и настройку техники. Чтобы получить налоговый вычет, нужно зарегистрировать кассу до 1 июля 2019. Те, кто опоздает, потеряют право на налоговый вычет (п. 2.2 ст. 346.32 НК РФ).

Что будет, если работать без кассы

За работу без кассы предпринимателя оштрафуют: заберут до половины платежей мимо кассы, но не меньше 10 000 ₽.

Если предприниматель продолжит работать без кассы после того, как его оштрафовали, и проведёт мимо кассы 1 000 000 ₽, его бизнес закроют на срок до 90 дней (п. 2 и 3 ст. 14.5 КоАП РФ).

Как избежать штрафа за работу без кассы

Писать в налоговую после регистрации кассы — обязательно. Если предприниматель установит кассу, но не пробьёт чек коррекции или забудет написать в налоговую, его оштрафуют, как только найдут нарушение.

Памятка

Касса не нужна ИП, которые:

- работают только с ИП и ООО по безналу;

- работают в местности с населением до 10 тысяч человек, которая попала в список отдаленных и труднодоступных;

- занимаются бизнесом, который освободили от онлайн-касс, независимо от налогового режима.

ИП на УСН, ОСНО и ЕСХН, которые не попали в список исключений, должны устанавливать онлайн-кассы, но в разные сроки.

Большую часть ИП на ПСН освободили от онлайн-касс, но не всех — некоторым видам бизнеса касса нужна.

Некоторые ИП на ЕНВД И ПСН могут вернуть деньги за онлайн-кассу — по 18 000 ₽ за каждую. Для этого нужно успеть подключиться до 1 июля 2019 года.

Пройдите тест и узнайте, нужна ли вам онлайн-касса:

Читайте также: