3 енвд декларация 3 квартал

Опубликовано: 14.05.2024

![]()

«Клерк» Рубрика ЕНВД

Все ближе окончание квартала и пора готовится к сдаче отчетности. В этой статье рассматривается пример заполнения декларации ИП с наёмными работниками.

За 3 квартал 2019 г. сдается декларация, утвержденная приказом ФНС № ММВ-7-3/414@ от 26.06.2018 г.

Состоит декларация из трех разделов и титульного листа. При этом разделов 2 в декларации может быть несколько, если у ИП несколько видов деятельности или несколько мест ведения деятельности. Если ИП планирует заявить вычет на покупку ККТ, он заполняет еще один раздел, четвертый. Если вычет не заявляется, то пустой раздел 4 сдавать не надо.

Все правила заполнения декларации изложены в Порядке заполнения декларации, который можно найти в разделе Бланки.

В примере рассчитан налог по деятельности «бытовые услуги», причем деятельность началась не с начала июля. В первом месяце у ИП был один работник, во втором и третьем – два. Помните, что сам ИП при бытовых услугах тоже учитывается в физ.показателе.

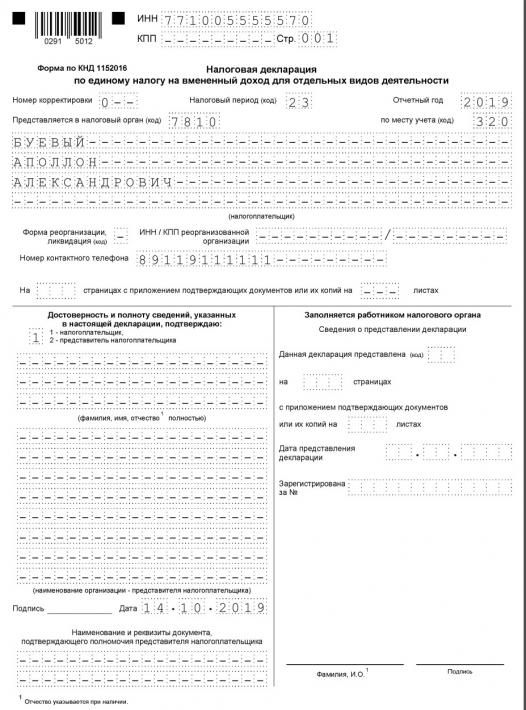

Титульный лист

При представлении первичной декларации в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. 3 кварталу соответствует период 23.

В поле «по месту учета» ставятся коды из Приложения 3 Порядка. У ИП выбор кода зависит от того, стоит ли он на учете как плательщик ЕНВД по месту ведения деятельности или по месту жительства ИП. По месту жительства ИП встают на учет при пассажирских и грузоперевозках, развозной и разносной торговле, а также размещении рекламы на транспорте.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество (при его наличии) предпринимателя.

Ниже идут поля, заполняемые только организациями, в них предприниматели ставят прочерки.

Поскольку никакие документы к декларации не прикладываются, соответствующее поле тоже прочеркивается.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю» фамилию ИП указывать не надо, если он сам подписывает декларацию. Если декларацию подписывает доверенное лицо предпринимателя, то указывается ФИО представителя (либо название организации-представителя). Обратите внимание, что доверенное лицо должно иметь нотариально заверенную доверенность.

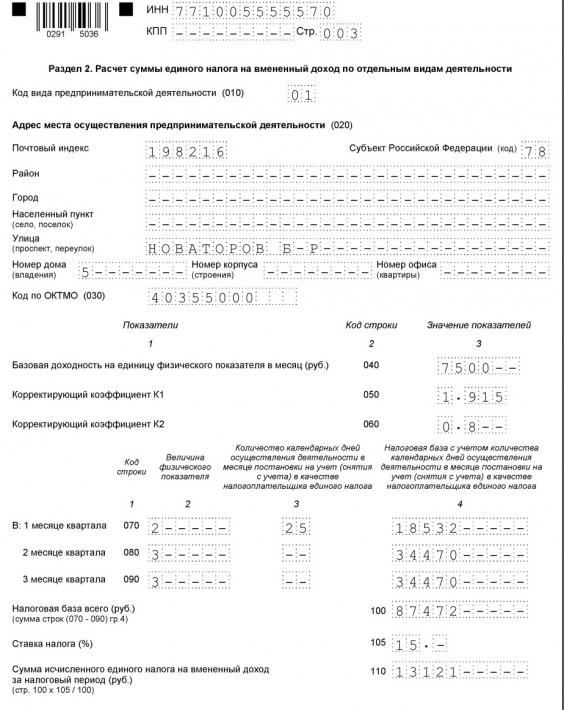

Раздел 2

Код вида предпринимательской деятельности выбирается из Приложения 5 к Порядку заполнения декларации.

В строке 020 указывается адрес места осуществления предпринимательской деятельности, а в строке 030 ОКТМО, соответствующий адресу. Адреса заполняются в соответствии с классификатором адресов, поэтому в образце декларации не написан город Санкт-Петербург, он указывается кодом 78, т.к. сам по себе субъект РФ.

В строке 040 указывается базовая доходность на единицу физического показателя в месяц по соответствующему виду предпринимательской деятельности. Найти её можно в пункте 3 ст.346.29 НК. По бытовым услугам базовая доходность составляет 7500 руб.

В строке 050 указывается коэффициент-дефлятор. В 2018 году он составляет 1,915.

В строке 060 указывается коэффициент К2, найти его можно в нормативном акте, которым введен налог ЕНВД на территории конкретного города или района. Иногда К2 состоит из различных подкоэффициентов, перемножив которые и получается коэффициент для расчета налога. Учтите, что К2 не может быть больше единицы, если после перемножения получается цифра больше, значит К2 равен 1.

Значение коэффициента К2 округляется до 3 знака после запятой. В случае, если коэффициент К2 не установлен, он равняется единице.В приведенном примере во втором месяце показатель изменился, поэтому указан новый – 3. При этом неважно, в какой день месяца показатель изменился, все равно указывается новый.В графе 4 указывается налоговая база за каждый календарный месяц налогового периода (произведение значений показателей по кодам 040, 050, 060 и 070 (080, 090)).

В строке 100 указывается сумма строк 070-090 по графе 4, а в строке 110 исчисленный налог (строка 100 х 15%).

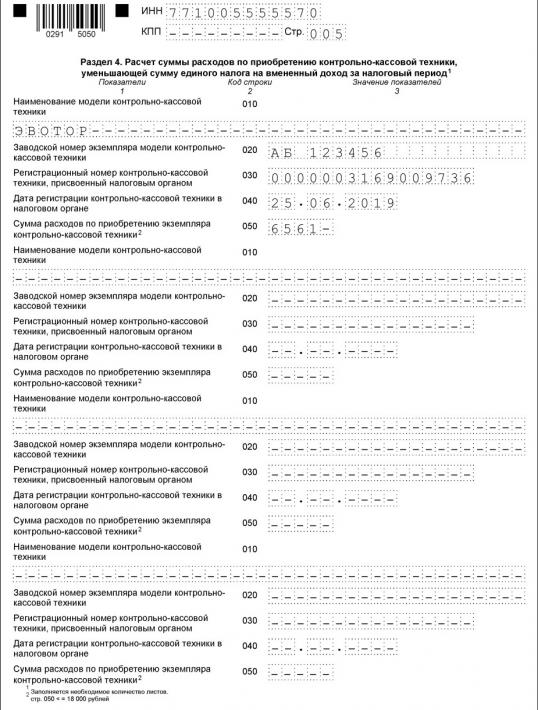

Раздел 4

Листов у этого раздела может быть столько, сколько потребуется.

Напомним, что вычет можно получить в размере 18 000 рублей на одну единицу ККТ. Если, к примеру, ИП приобрел два экземпляра ККТ, стоимостью 16 000 руб. и 21 000 руб., то он вправе уменьшить сумму налога на 16 000 руб. и 18 000 руб. (в сумме 34 000 руб.). В расходы на покупку ККТ можно включать не только стоимость техники и фискального накопителя, но и стоимость необходимого программного обеспечения, выполнение сопутствующих работ и оказание услуг (например, по настройке ККТ).

В 2019 году право на вычет имеют те ИП, которые обязаны были начать применять кассовую технику не позднее 1 июля 2019 года. Если обязанность наступила раньше (1 июля 2018 года), то заявлять вычет в этом году уже нельзя.

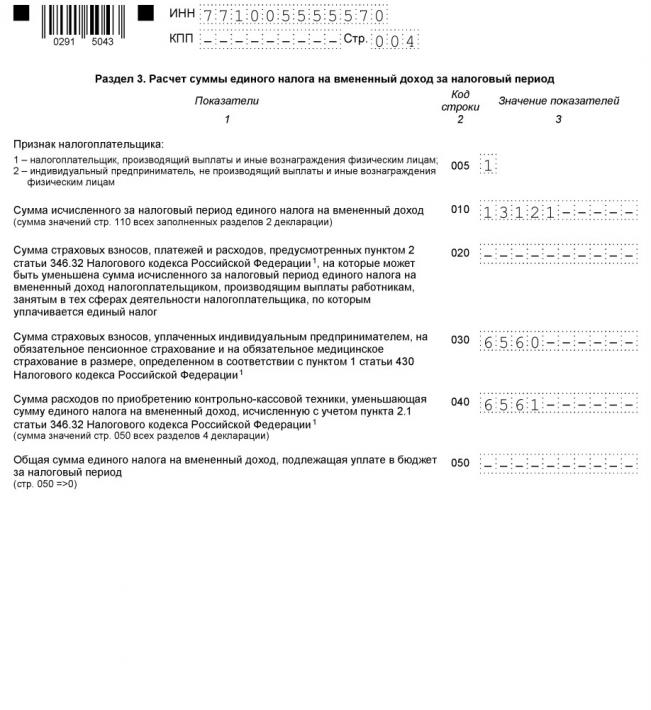

Раздел 3

В строке 010 указываются суммы строк 110 всех разделов 2. У нас он один, поэтому суммировать нечего.

Строку 020 ИП, производящие выплаты физическим лицам. В строке указывается сумма страховых взносов в ПФ, ФОМС и ФСС за работников, уплаченная в текущем периоде. Так же в этой строке указываются расходы, на которые может быть уменьшен налог (оплата больничных за счет работодателя, добровольное личное страхование работников.

Строку 030 заполняют ИП, уплатившие пенсионные и медицинские взносы за себя в отчетном квартале. Если сумма взносов более половины суммы исчисленного налога в строке 010, то ставится только часть её. Т.е. та, на которую будет уменьшен налог

Пример: Наш ИП Буевый уплатил в 3 квартале взносов за себя на сумму 9 060 рублей. Однако в строке 030 стоит только 6 560 руб., потому что налог можно уменьшить не более, чем на 50%.В строке 040 указывается сумма расходов на покупку ККТ, т.е. сумма всех строк 050 из раздела 4. При этом, у ИП с работниками нет ограничений на уменьшение налога. Т.е. налог может быть уменьшен вплоть до нуля. Алгоритм расчета у таких ИП следующий – сначала вычитаем из начисленного налога взносы за работников, потом за самого ИП. Такое уменьшение происходит в пределах 50% от налога, указанного в строке 010. Потом уже высчитывается, сколько вычета на ККТ «влезет» в уменьшение налога. Связано это с тем, что остаток вычета можно перенести на следующий квартал. А вот взносы перенести на другой квартал не получится.

Сумма налога, подлежащая уплате за налоговый период, указывается в строке 050.

ИП, производящие выплаты физлицам, рассчитывают её по формуле стр.050 = стр.010 – стр.020 – стр. 030 – стр.040. При этом при этом разность значений показателей строк 010 и (020 + 030) не может быть меньше, чем 50% от строки 010. При этом строка 050 не может быть меньше нуля.

ИП, не производящие выплат физлицам, рассчитывают налог по формуле стр.050 = стр.010 – стр.030 – стр.040. При этом строка 050 не может быть менее нуля.

В нашем примере налог к уплате у ИП отсутствует.

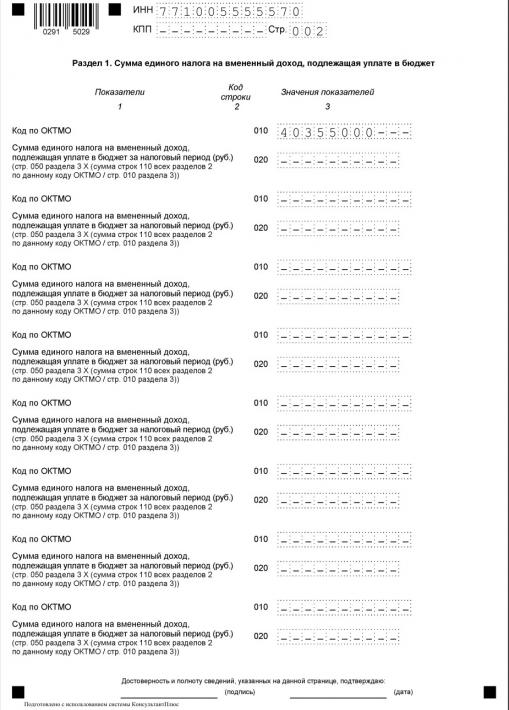

Раздел 1

Если ОКТМО несколько, то налог по каждому коду определяется как произведение значения показателя по строке 040 раздела 3 и результата от соотношения общей суммы значений показателей по строкам 110 всех заполненных листов раздела 2 и с указанным кодом по ОКТМО к значению показателя по строке 010 раздела 3. Т.е. по формуле стр.020 = стр.040 х (сумма стр. 110 всех разделов 2 по данному ОКТМО/стр.010).

Помните, что если декларация сдается представителем ИП, то на него должна быть оформлена нотариально заверенная доверенность.

- Кто должен отчитаться по единому налогу на вмененный доход за 3 квартал 2020 года

- Как и в какие сроки нужно передать отчет налоговикам

- Как происходит заполнение декларации

- Итоги

Кто должен отчитаться по единому налогу на вмененный доход за 3 квартал 2020 года

Рассчитать единый налог на вмененный доход и отчитаться по нему перед контролерами нужно тем хозяйствующим субъектам, которые встали на учет в налоговом органе в качестве плательщиков указанного налога на основании поданного заявления.

ОБРАТИТЕ ВНИМАНИЕ! Стать плательщиком ЕНВД Налоговый кодекс разрешает только тем юридическим и физическим лицам, которые осуществляют определенные виды деятельности (все они перечислены в п. 2 ст. 346.26 НК РФ) и не подпадают под ограничения, прописанные в пп. 2.1, 2.2 ст. 346.26 НК РФ.

Спецрежим ЕНВД характеризуется тем, что при исчислении налога полученные доходы не учитываются, в расчет берется лишь доход, который хозсубъект мог бы получить при определенных условиях — так называемый вмененный доход. Поэтому у плательщиков ЕНВД нулевых деклараций быть не может.

Для расчета вмененного дохода задействуются физический показатель и базовая доходность — в Налоговом кодексе в гл. 26.3 подробно охарактеризованы данные показатели. Также в этой главе приведены все основные понятия и их определения, необходимые для понимания сущности данного налога.

Как и в какие сроки нужно передать отчет налоговикам

В текущем году за 3 квартал декларацию по ЕНВД налогоплательщики должны успеть передать в налоговую инспекцию до 20 октября. Это рабочий день, поэтому никаких переносов не будет.

Передать декларацию по ЕНВД за 3 квартал 2020 года инспектору можно одним из следующих способов:

- лично (или через уполномоченного представителя, но тогда понадобится доверенность на лицо, сдающее отчет);

- Почтой России — при этом придется составить опись вложения с работником почтовой службы;

- по телекоммуникационным каналам связи— это самый современный вид сдачи отчетности в контролирующие органы.

В первом и втором случаях декларация сдается на бумажном носителе. Третий случай предполагает сдачу электронной версии отчета.

Опаздывать с подачей декларации нельзя, ведь это чревато санкциями со стороны налоговой службы.

Подробнее об этом читайте здесь.

Как происходит заполнение декларации

Форма декларации и принципы ее заполнения изложены в приказе ФНС России от 26.06.2018 № ММВ-7-3/414@. Отчет состоит:

- из титульного листа — приводятся данные налогоплательщика и налогового органа, куда подается декларация, указываются налоговый период и год;

- раздела 1 — отражается сумма налога, подлежащая уплате в бюджет, с соответствующим кодом ОКТМО;

- раздела 2 — проставляется адрес, по которому осуществляется вмененная деятельность, и указываются все необходимые значения для вычисления налога, такие как базовая доходность на единицу физпоказателей, коэффициенты К1 и К2, величина физпоказателя, количество дней, проведенных на вмененке в каждом месяце отчетного квартала, ставка налога (в общем случае она составляет 15%); на основании всего вышеперечисленного рассчитывается налоговая база — вмененный доход — и затем уже сам налог;

- раздела 3, предназначенного для отражения вычетов, на которые законодательство разрешает уменьшать налог к уплате;

- раздела 4, в котором отображаются вычеты на приобретение кассовой техники.

Внимание! Подсказка от "КонсультантПлюс":

Заполнять декларацию рекомендуем в следующей последовательности: вначале титульный лист, потом разд. 2, затем разд. 4, разд. 3 и, наконец, разд. 1.

Почему именно такая очередность, а не по порядку, смотрите в К+.Итоги

Декларацию по единому налогу на вмененный доход должны сдать все плательщики ЕНВД, зарегистрированные в качестве таковых в налоговых органах на основании заявления. Сдать декларацию за 3 квартал нужно до 20 октября текущего года. Опаздывать с ней не стоит, поскольку контролеры обязательно накажут за непредставление отчета в срок.

Плательщики ЕНВД в 2019 году по окончании каждого квартала сдают налоговую декларацию, чтобы отчитаться перед ФНС России об использовании данного спецрежима. Рассказываем, как заполнить этот отчёт по ЕНВД за 3 квартал 2019, чтобы избежать претензий со стороны контролёров.

Сроки и правила сдачи декларации по ЕНВД

В 2019 году действует форма декларации, утвержденная приказом ФНС России № ММВ-7-3/414. Срок её сдачи – 20-е число месяца, который идёт за отчетным кварталом. 20 октября 2019 года – это воскресенье. Значит, последний день сдачи декларации ЕНВД за 3 квартал 2019 года – 21 октября включительно.

При заполнении декларации по ЕНВД за 3 кв. 2019 придерживайтесь следующих правил:

- Все суммы указывают только в рублях: 50 и более копеек округляют до полного рубля.

- Декларацию можно подготовить вручную или на компьютере. При ручном заполнении используют шариковую черную ручку. При машинном заполнении устанавливают шрифт Courier New 16-18 размера. Используют только ЗАГЛАВНЫЕ буквы.

- Для каждого знака (цифра, буква, скобка) предназначена только одна своя клетка.

- Все листы должны быть заполнены с одной стороны. Исправления в бланке недопустимы.

Что указывают в декларации ЕНВД

Расчет вмененного налога основан на базовой доходности того или иного вида деятельности. Каждый регион самостоятельно устанавливает:

- перечень деятельности, подпадающей под ЕНВД;

- базовую доходность;

- ставку налога.

Общая сумма налога зависит от физических показателей бизнеса. Например, для парикмахерской это будет количество работников, для такси – количество посадочных мест, для грузовых перевозок – количество автомобилей.

К1 – коэффициент-дефлятор. В 2019 году он для всех равен 1,915.

К2 – каждый регион устанавливает индивидуально.

Алгоритм заполнения декларации ЕНВД

Чтобы исключить ошибки в расчете при заполнении декларации, рекомендуем придерживаться нашего порядка заполнения:

- Оформляем титульный лист.

- В Разделе № 2 рассчитываем налог для каждого вида деятельности.

- Заполняем Раздел № 3 с учетом вычетов на контрольно-кассовую технику (ККТ) и страховых взносов.

- Полученные данные вносим в раздел № 1.

- Если есть вычет по ККТ, заполняем раздел № 4.

Пример заполнения декларации по ЕНВД за 3 квартал 2019 года

В качестве примера заполним декларацию для ИП Фролова А.С., который открыл 3 обувных мастерских в городе Голицыно Одинцовского района Московской области. Данный ИП зарегистрирован в качестве плательщика ЕНВД в МИФНС России № 22.

В этом муниципальном образовании для плательщиков ЕНВД установлены следующие параметры:

- ОКТМО – 46641104001;

- ставка единого налога – 15 %;

- базовая доходность – 7500 руб. на каждый физический показатель (количество работников);

- К1 – 1,915 (установлен приказом Минэкономразвития РФ № 595 от 30.10.2018).

- К2 – 0,8 (установлен решением муниципального Совета депутатов № 5/3 от 18.11.2005).

В 3-м квартале 2019 года ИП Фроловым за работников были перечислены страховые взносы и пособие по больничному за счет работодателя в сумме 6700 рублей.

Бесплатно скачать образец заполнения декларации по ЕНВД за 3 кв. 2019 можно по прямой ссылке здесь.

Как заполнить титульный лист декларации ЕНВД

На титульном листе декларации указывают регистрационные данные налогоплательщика и период, за который сдаёте отчет. Код налогового периода зависит от квартала, за который подаёте декларацию. Для 3-го квартала это будет «23».

Далее указывают код налогового органа, куда будет подана декларация. Если неизвестен, его можно уточнить на сайте ФНС – по адресу регистрации ИП.

Код места учета налогоплательщика зависит от того, где налогоплательщик ведет свою деятельность: по месту регистрации – ставим «214», подаете отчетность по месту ведения деятельности – ставим «320».

Как заполнить Раздел 1 декларации ЕНВД

Данный раздел является итоговым, его заполняют в последнюю очередь.

Сумму налога к уплате из расчетов (строка 050 из Раздела 3 по каждому виду деятельности) переносят в строки 020 Раздела 1 в соответствии с кодом муниципального образования (ОКТМО), на территории которого налогоплательщик ведет деятельность.

Как заполнить Раздел 2 декларации ЕНВД

Раздел 2 отдельно заполняют для каждого вида деятельности, облагаемого вмененным налогом. В нашем примере налогоплательщик оказывает услуги по ремонту обуви, поэтому заполняем Раздел 2 только для этого вида деятельности.

Чтобы определить налоговую базу за месяц, необходимо базовую доходность, умножить на физический показатель (количество работников) и на коэффициенты К1 и К2:

7500 руб. х 3 работника х 1,915 (К1) х 0,8 (К2) = 34 470 руб.

Полученный размер налоговой базы умножаем на ставку налога (в нашем примере это 15%):

34 470 рублей х 3 месяца (период работы) х 15 % = 15 511,5 рублей.

Полученную сумму округляем до целых рублей – 15 512 рублей. Так мы получили сумму исчисленного ЕНВД, который имеем право уменьшить на суммы уплаченных страховых взносов и сделанных выплат.

Как заполнить Раздел 3 декларации ЕНВД

В разделе 3 декларации необходимо проставить признак налогоплательщика. Если у вас есть наемные работники – ставьте код «1». А в строке 020 укажите сумму, перечисленную в 3-м квартале в рамках страховых взносов и больничных листов.

Предприниматели, которые работают без сотрудников, указывают код «2». Они также могут уменьшить исчисленный ЕНВД на взносы в ПФР и ФОМС (строка 030), уплаченные за себя в отчетном периоде.

Из суммы исчисленного ЕНВД вычтите взносы, указанные в строках 020 и 030. Если вы ИП без сотрудников и вам положен вычет по ККТ, укажите его в строке 040.

В нашем примере вычета по ККТ у ИП нет, взносы за себя в 3-м квартале не платились, поэтому расчет налога к уплате выглядит так:

15 512 рублей – 6700 рублей = 8812 рублей.

Перспективы ЕНВД в 2020-2021 годах

По статистике, более 20% налогоплательщиков используют ЕНВД в качестве основного режима налогообложения. Его основное преимущество – возможность определить налоговую нагрузку уже на старте бизнеса.

Известно, что с 1 января 2021 года ЕНВД будет официально запрещен для использования, и предпринимателям уже сейчас стоит задуматься о выборе альтернативы. Ведь тех, кто не сможет использовать патентную систему (ПСН), ждет серьезное увеличение налоговой нагрузки.

Представители бизнеса выступают за разработку новой системы расчета налога, которая сможет заменить ЕНВД. Мы следим за изменениями по это теме, и будем информировать вас по мере поступления новостей.

Декларацию по ЕНВД налогоплательщики сдают четыре раза в год по итогам квартала. В статье расскажем о сроках сдачи декларации, изменениях на 2020 год, о расчете налога и заполнении декларации, штрафах и нулевках.

Содержание статьи:

Последнюю декларацию по ЕНВД нужно сдать по итогам 4 квартала 2020 года. С 1 января 2021 вмененку отменят по всей стране. Выберите новый налоговый режим с помощью нашего бесплатного калькулятора. Если вы собираетесь переходить с ЕНВД на другой налоговый режим, прочитайте нашу статью — мы собрали в ней ответы на самые популярные вопросы по системам налогообложения. Не нашли ответа на свой вопрос? Задайте его в комментариях, обязательно ответим.

Способы сдачи декларации

Возможны три способа сдачи отчета:

- его сдает в налоговую непосредственно сам руководитель фирмы, или его официально доверенное лицо, или индивидуальный предприниматель;

- на почту заказным письмом (стандартно для таких документов должно быть уведомление и опись вложения);

- в электронном виде через интернет: с помощью сервиса ФНС или оператора ЭДО.

Переходите с ЕНВД? Подключите Контур.Бухгалтерию

Скидка 45% в ноябре: 7 590 р. вместо

13 800 р.за год работы

Сроки и место сдачи декларации по ЕНВД

Сдавать ЕНВД нужно до 20-го числа месяца, который идет за последним месяцем отчетного квартала.Отчет за 1 квартал 2020 года — до 20 апреля 2020 (20 число приходится на субботу, поэтому срок сместился на понедельник 22-го).

Отчет за 2 квартал 2020 года — до 20 июля 2020.

Отчет за 3 квартал 2020 года — до 20 октября 2020.

Отчет за 4 квартал 2020 года — до 20 января 2021.

Уплатить налог на вмененный доход надо до 25 числа месяца, следующего за отчетным кварталом.

Декларацию по ЕНВД сдают в налоговую по месту регистрации бизнеса или по месту фактического нахождения. Например, у частных грузоперевозчиков рабочее место постоянно перемещается.

В бухгалтерском календаре от Контур.Бухгалтерии вы можете посмотреть, какие налоги нужно уплатить в текущем месяце и прочитать, как это сделать.

Декларация по ЕНВД с 1 января 2020 года

Еще в 2017 году в декларации появился раздел № 3 с расчетом страховых взносов, уменьшающих налог. Помните, что компаниям нельзя уменьшать сумму более чем наполовину, однако ИП без сотрудников могут даже обнулить налог и совсем его не платить.

Чтобы ИП могли отразить в декларации налоговый вычет за покупку онлайн-кассы, налоговики разработали новую форму отчетности. Ее утвердил приказ ФНС от 26 июня 2018 г. N ММВ-7-3/414@.

Тратить много времени на изучение новой формы не придется. Бланк остался прежним, но пополнился дополнительным разделом. Раздел 4 ввели для отражения расходов на покупку, установку и настройку онлайн-ККТ предпринимателями. Напомним, что 1 июля 2019 года окончился переход на онлайн-кассы, поэтому в обновлении формы есть необходимость. При покупке кассовой техники в этом разделе нужно отразить:

- наименование модели приобретенной кассы;

- заводской номер кассы;

- регистрационный номер, полученный от налоговой;

- дата регистрации кассы в инспекции;

- расходы на покупку, установку и настройку — к вычету можно принять расходы в сумме не более 18 000 рублей на одну кассу.

Декларация по ЕНВД за 1 квартал

Отчетный период по вмененному налогу — квартал. Поэтому уже в апреле 2020 года надо снова сдавать отчет. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В 2020 году 20 апреля приходится на понедельник, поэтому срок не переносится. Заплатить налог надо не позже 25 апреля.

Имейте в виду, что даже если вы не покупали онлайн-кассу и у вас нет возможности применить вычет — вы обязаны использовать новый бланк отчетности. Не забывайте, что с 2020 года действуют повышенные коэффициенты дефляторы, К1 равен 2,005, а значение К2 уточните в местной налоговой.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 21 для первого квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 51.

Декларация по ЕНВД за 2 квартал

Второй отчет в 2020 году подготовьте за период апрель-июнь. Общепринятый срок сдачи — 20-е число месяца, следующего за отчетным кварталом. В этом году 20 июля выпадает на понедельник, поэтому срок не переносится. Сдать декларацию можно в электронной или бумажной форме. На бумаге отчет можно отнести в налоговую лично, передать с представителем или отправит по почте. Заплатить налог надо до 25 июля.

Не забывайте применять новый коэффициент дефлятор К1, который равен 2,005 в этом году. Новые значения К2 спросите в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 22 для второго квартала. При реорганизации или ликвидации организации во втором квартале укажите код периода 54.

Декларация по ЕНВД за 3 квартал

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 23 для третьего квартала. При реорганизации или ликвидации организации в третьем квартале укажите код периода 55.

Декларация по ЕНВД за 4 квартал

Не забывайте применять коэффициент дефлятор К1, который равен 2,005 в этом году. Значения К2 уточните в местной ИФНС.

На титульном листе укажите в поле отчетный год — 2020, а в коде налогового периода — 24 для четвертого квартала. При реорганизации или ликвидации организации в четвертом квартале укажите код периода 56.

Из каких разделов состоит ЕНВД

Декларация по ЕНВД состоит из титульного листа и четырех разделов. ИП на ЕНВД, которые желают получить вычет на кассу должны заполнить все разделы.

На всех листах декларации, указываются ИНН и КПП компании. Если организация одновременно состоит на учете по месту расположения обособленного подразделения (филиала) и по тому месту, где она ведет деятельность, облагаемую налогом на вмененный доход, то в декларации нужно указать КПП, присвоенный компании как плательщику этого налога, а не КПП филиала.

В титульном листе не произошло изменений. Его нужно заполнить по старым правилам. Указать основную информацию о бизнесе: название или ФИО, налоговый период, отчетный код, код по месту представления, каким ОКВЭД соответствует ваш бизнес и т.п.

Первый раздел обычно заполняют в последнюю очередь. Он отражает обязательства по уплате ЕНВД в бюджет.

Во втором разделе нужно рассчитать сумму налога. Второй раздел заполняется отдельно для каждого вида деятельности и по каждому ОКТМО. Укажите в разделе 2 адрес работы, код ЕНВД, базовую доходность и коэффициенты К1 и К2. По строкам 070-090 укажите величину физического показателя по месяцам квартала. Укажите ставку налога 15% (или меньше, если в вашем регионе введены льготы) и рассчитайте налог за квартал.

В третьем разделе указывается финансовая информация по бизнесу, страховые взносы. Тут нужно объединить сведения из второго и четвертого раздела, чтобы подсчитать итоговую сумму налога. Сначала налог уменьшается на страховые взносы, а затем на вычет за покупку кассы.

Четвертый раздел нужно заполнить для каждой единицы ККТ, приобретенной для работы на ЕНВД. Сумма расходов на приобретение экземпляра ККТ принимается к вычету и указывается в строке 040 Раздела 3.

Как рассчитать ЕНВД

Для расчета налога используется следующая формула:

Сумма налога = Налоговая база × Налоговая ставка.

Для расчета налоговой базы (суммы вмененного дохода) используется следующая формула:

Вмененный доход за месяц = Базовая доходность × К1 × К2 × Физический показатель

Базовая доходность определяется по типу бизнеса согласно п. 3 ст. 346.29 НК РФ. Там же можно найти физические показатели по ЕНВД.

Физический показатель зависит от вида деятельности. Если вы оказываете бытовые услуги и являетесь ИП, то ваш физический показатель — это сотрудники. А для предпринимателя на своем автобусе, который перевозит пассажиров, физический показатель — это посадочные места в авто. Соответственно, налоговая база будет другой.

Что касается корректировочных коэффициентов-дефляторов К1 и К2, то их можно посмотреть в Приказе от 30.10.2018 № 595 (K1) и в решении местного органа власти по месту регистрации бизнеса (K2). К1 с 2020 года увеличился до 2,005.

Нулевая декларация по ЕНВД

Даже если компания/ИП не вели никакой деятельности в отчетном квартале, сдавать пустую (нулевую) ЕНВД не стоит. Налог вам все равно начислят, но за последний период, когда была ненулевая отчетность.

Дело в том, что налог рассчитывается на основе физического показателя, а не фактического дохода. Отсутствие физических показателей — повод сняться с учета, а не отказываться от уплаты налога. Даже если плательщик какое-то время не работал по ЕНВД, он должен сдать декларацию с указанием суммы налога, исчисленной на основе физического показателя и нормы доходности.

Штраф за декларацию ЕНВД 2020

Согласно п 1. ст. 80 НК РФ, плательщики ЕНВД должны сдавать отчет по налогу каждый квартал, то есть четыре раза в год. Если декларацию за 1 квартал 2020 года сдать позднее 20 апреля 2020, то, согласно ст. 119 НК РФ, организация может получить штраф в размере 5 % от суммы налога. Штраф — 5 % от не уплаченной вовремя суммы ЕНВД на основании налоговой декларации за каждый полный/неполный месяц со дня, в который нужно было эту декларацию представить.

Пример: налогоплательщик сдал декларацию за 1 квартал 2020года на три дня позже. Сумма к уплате по декларации — 30 000 рублей. Тогда штраф будет 1 500 рублей.

Минимальное значение штрафа — 1 000 рублей, максимальное — 30 % от всей суммы налога. Ответственность за несвоевременную сдачу «вмененной» декларации для ИП и директоров: штраф в размере 300–500 рублей.

Готовьте и подавайте ЕНВД через интернет в онлайн-сервисе Контур.Бухгалтерия. Декларация формируется автоматически на основе вашего учета и проходит проверку перед отправкой. Избавьтесь от рутины, сдавайте отчеты и пользуйтесь поддержкой экспертов нашего сервиса. Первые две недели работы бесплатно. Для новых ООО подарок — 3 бесплатных месяца работы и отправки отчетности.

В 2020 году в связи с эпидемией коронавируса Правительство РФ перенесло сроки уплаты налогов и сдачи отчетности для наиболее пострадавших отраслей и предприятий. Отчитываться по налогам, в том числе по ЕНВД, в 2020 году можно в новые сроки. Сроки уплаты налога также изменены.

Когда сдавать декларации по ЕНВД в 2020 году

Налоговый период по ЕНВД – квартал. Отчитаться по налогу нужно до 20 числа месяца следующего за окончанием квартала. Если срок представления декларации выпадает на выходной, нерабочий или праздничный день, дату сдачи отчета можно перенести на ближайший следующий рабочий день.

По срокам, установленным НК РФ, декларацию по ЕНВД в 2020 году нужно сдать:

- за I квартал – не позднее 20 апреля 2020;

- за II квартал — не позднее 20 июля 2020;

- за III квартал — не позднее 20 октября 2020;

- за IV квартал — не позднее 20 января 2021.

Постановлением Правительства РФ от 2 апреля 2020 года № 409 сроки представления налоговых деклараций, последний день сдачи которых приходится на март-май 2020 года, для пострадавших от COVID-19 отраслей, продлили на 3 месяца.

Наиболее пострадавшие в результате распространения новой коронавирусной инфекции отрасли экономики утверждены по ОКВЭД постановлениями Правительства РФ от 3 апреля 2020 года № 434, от 10 апреля 2020 года № 479 и от 18 апреля 2020 года № 540. Всего их 11 групп.

Согласно постановлению последний день сдачи декларации по ЕНВД за I квартал — 20 июля 2020 года.

Сроки сдачи отчетности за второй и последующий кварталы 2020 года остаются прежними.

Как видим, по сроку 20 июля нужно будет представить сразу две «вмененные» декларации – за I и II кварталы 2020 года.

«Вмененщики», продолжающие работу в нерабочий период (указ Президента РФ от 2 апреля 2020 г. № 239), сдают декларацию по ЕНВД за I квартал в обычные сроки — до 20 апреля.

Когда платить ЕНВД в 2020 году

Согласно НК РФ дата перечисления ЕНВД — не позднее 25 числа месяца, следующего за отчетным кварталом. Если день уплаты выпадает на выходной или праздничный день, перечислить налог можно на следующие рабочий день.

«Стандартные» сроки уплаты ЕНВД в 2020 году приходятся:

- за I квартал – на 27 апреля 2020 (25-е - суббота, выходной);

- за II квартал — на 27 июля 2020 (25-е – суббота, выходной);

- за III квартал – на 26 октября 2020 (25 число – воскресенье, выходной);

- за IV квартал – на 25 января 2020.

Постановление Правительства № 409 скорректировало не только сроки сдачи отчетности, но и срок уплаты ЕНВД для «вмененщиков» из наиболее пострадавших отраслей.

Согласно постановлению ЕНВД за I квартал нужно заплатить не позднее 26 октября 2020 года, за II квартал – не позднее 25 ноября 2020 года.

Сроки уплаты налога за III и IV кварталы 2020 года остаются прежними.

«Вмененщики», продолжающие работу в нерабочий период, платят ЕНВД за I квартал по старым правилам — до 27 апреля.

«Вменещики», которые не относятся к кризисной отрасли и не работают в апреле, платят ЕНВД за I квартал до 6 мая.

Чтобы не запутаться в сроках уплаты ЕНВД в 2020 году, мы свели их в таблицу.

Таблица. Уплата ЕНВД в 2020 году

Налоговый период Срок уплаты для фирм или ИП, работающих в период с 25 марта по 30 апреля Срок уплаты для фирм или ИП, не работащих в период с 25 марта по 30 апреля Срок уплаты для фирм или ИП, относящихся к пострадавшим от коронавируса отраслям I квартал 2020 27 апреля 6 мая 26 октября II квартал 2020 27 июля 27 июля 25 ноября III квартал 2020 26 октября 26 октября 26 октября IV квартал 2020 25 января 2021 25 января 2021 25 января 2021 Обратите внимание, что по сроку 26 октября придется заплатить ЕНВД и за I, и за III квартал 2020 года.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: