Заполнение налогового расчета по налогу на имущество

Опубликовано: 12.05.2024

В 2020 году государство освободило пострадавшие субъекты МСП от уплаты налога на имущество за II квартал 2020 года и перенесло сроки уплаты авансов. У бухгалтеров сразу появились вопросы: как заполнять в декларации расчет авансовых платежей, какую категорию налогоплательщика указывать, какая из налоговых льгот подойдет. Все эти вопросы закрывает новая форма декларации, которую нужно сдать по итогам 2020 года.

- Что сдаём

- Когда и куда сдаём

- Что облагаем

- Какие разделы декларации заполняем

- Нужно ли сдавать нулевые декларации по налогу на имущество

- Что изменилось в 2020 году

- Как заполнить декларацию по налогу на имущество за 2020 год: соблюдаем контрольные соотношения

Что сдаём

В 2021 году сдаём декларацию по налогу на имущество организаций за 2020 год на новом бланке. Форма по КНД 1152026 утверждена Приказом ФНС России от 14.08.2019 № СА-7-21/405@ в ред. Приказа ФНС от 09.12.2020 № КИ-7-21/889@.

Если организация освобождена от платежей по налогу на имущество за II квартал, но сдаёт декларацию в 2020 году при ликвидации или реорганизации, нужно применять старую форму (Приказ ФНС России от 14.08.2019 № СА-7-21-405@). Мы рассказывали, как отразить в ней освобождение от уплаты налогов.

Когда и куда сдаём

Срок сдачи декларации по налогу на имущество — не позднее 30 марта 2021 года.

В общем случае сдаём годовую декларацию в инспекцию по месту нахождения недвижимости (п. 1 ст. 386 НК РФ). Узнать адрес и реквизиты налоговой можно на сайте ФНС.

- Если у компании есть обособленное подразделение и на его балансе находится облагаемое налогом имущество, то декларация сдаётся в инспекцию, где зарегистрировано подразделение. В декларации указывается ОКТМО местности, где находится подразделение.

- Если недвижимость располагается не там, где находятся головной офис и подразделения с выделенными отдельными балансами, то по местонахождению такой недвижимости сдаются отдельные отчеты. В отчетах отражается ОКТМО по месту нахождения недвижимости.

- Крупнейшие налогоплательщики отчитываются по месту учета, в свою межрегиональную (межрайонную) инспекцию, но с КПП и кодом налогового органа по месту нахождения имущества.

По объектам недвижимости, которые расположены на территориях, подведомственным разным налоговым органам, можно сдавать единую декларацию. Инспекцию выберите самостоятельно. Для этого нужно до 1 марта года, в котором будет сдана декларация, подать Уведомление по форме (Приказ ФНС РФ от 19.06.2019 N ММВ-7-21/311@).

Что облагаем

Недвижимое имущество, отраженное на балансе как основное средство, если налоговая база по ней определяется как среднегодовая стоимость. Среди прочего (неочевидные случаи) обложения налогом:

- недвижимость передана другим лицам во временное владение, пользование, распоряжение;

- передана в доверительное управление (кроме ПИФ);

- внесена в совместную деятельность;

- получена по концессионному соглашению;

- получена вами как управляющей компанией ПИФ.

Также налогом облагается недвижимость, которая находится в России и принадлежит организации на праве собственности, хозяйственного ведения, получена по концессионному соглашению, если налоговая база в её отношении определяется как кадастровая стоимость.

Объектом налогообложения не является любое движимое имущество, а также недвижимость вроде земли и водоёмов, перечисленная в п. 4 ст. 374 НК РФ.

Не облагаем налогом, но отражаем в декларации как льготное:

- имущество, используемое в основной деятельности религиозных организаций, организаций уголовно-исполнительной системы, фармацевтических или общественных организаций инвалидов;

- имущество протезно-ортопедических предприятий, коллегий адвокатов, адвокатских бюро, юридических консультаций, управляющих компаний и участников проекта «Сколково», ИНТЦ, участников, резидентов или управляющих особых экономических зон;

- федеральные автодороги, вновь вводимая энергоэффективная недвижимость, недвижимость для добычи углеводородов

Полный список федеральных льгот — в ст. 381 НК РФ. Каждый регион может самостоятельно решать, какие льготы вводить на своей территории, кто и по какому имуществу сможет их применять (ст. 372 НК РФ). Чтобы узнать, какие льготы действуют в вашем регионе, обратитесь в инспекцию или посмотрите на официальном сайте ФНС.

Какие разделы декларации заполняем

Декларацию сдавайте в следующем составе:

- Титульный лист и раздел 1 — всегда, когда подаем декларацию;

- Разделы 2 и 2.1 — если есть имущество, облагаемое налогом по среднегодовой стоимости;

- Раздел 3 — если есть имущество, облагаемое налогом по кадастровой стоимости.

- Раздел 4 — если на балансе головной организации или обособленных подразделений есть движимые основные средства с остаточной стоимостью больше нуля.

Мы рекомендуем заполнять декларацию в последовательности: Титульный лист → Раздел 3 → Раздел 2 → Раздел 2.1 → Раздел 1 → Раздел 4.

Нужно ли сдавать нулевые декларации по налогу на имущество

Если у вас есть объекты налогообложения, но итоговая сумма налога равна нулю, декларацию нужно сдать. В этом случае вы являетесь плательщиком налога и должны отчитаться, несмотря на то, что налог нулевой.

Такое бывает в двух случаях:

- Ваша недвижимость полностью самортизирована, её остаточная стоимость равна нулю. При этом она облагается налогом по среднегодовой стоимости.

- Вся ваша недвижимость освобождена от налога по федеральным или региональным льготам.

Когда у организации совсем нет недвижимости, признаваемой объектом налогообложения, она не является налогоплательщиком и не должна сдавать декларацию.

Что изменилось в 2020 году

Для декларации по налогу на имущество за 2020 год утверждена новая форма (Приказ ФНС России от 28.07.2020 № ЕД-7-21/475@). Этим же приказом ФНС обновила порядок заполнения и электронный формат декларации.

Раздел 1 — появились две новые строки

Строка 005 «Признак налогоплательщика». Нужно проставить код от 1 до 3:

- «1» — если организация платит авансовые платежи позже на основании постановления Правительства от 02.04.2020 № 409;

- «2» — если организация платит авансовые платежи позже на основании региональных законов;

- «3» — если организация платит авансы вовремя.

Строка 007 «Признак СЗПК». Это строка только для организаций, заключивших соглашение о защите и поощрении капиталовложений (СЗПК). Поставьте один из кодов:

- «1», если налог (авансовые платежи) рассчитан по объектам недвижимости, связанным с исполнением СЗПК;

- «2», если объекты недвижимости не связаны с СЗПК.

Разделы 2 и 3 — новая строка, коды льготы и имущества

Новая строка 002 «Признак СЗПК» нужна только для организаций с соглашением по капиталовложениям. Проставьте в строке «1», если недвижимость связана с исполнением СЗПК, «2» — если не связана. Для каждого признака нужен отдельный раздел 2 и раздел 3.

Утвердили новые коды федеральных и региональных льгот, связанных с коронавирусом:

- 2010501 и 2010505 — для малых и средних предприятий;

- 2010502 и 2010506 — для социально ориентированных некоммерческих организаций;

- 2010503 и 2010507 — для некоммерческих организаций, наиболее пострадавших от коронавируса;

- 2010504 и 2010508 — для централизованных религиозных организаций.

Ввели специальный код для имущества участников СЭЗ — «14». Его применяют для недвижимости Крыма и Севастополя. Код указывайте в строке 001, и для каждого кода составляйте свой раздел 2.

Раздел 4 — новый раздел со сведениями о движимом имуществе

С 1 января 2021 года в силу вступили поправки к НК РФ, в соответствии с которыми в декларацию по налогу на имущество нужно включать сведения о движимом имуществе. Специально для этого ФНС добавила в форму декларации новый раздел 4 «Сведения о среднегодовой стоимости объектов движимого имущества, учтённых на балансе организации в качестве объектов основных средств». Его надо заполнить уже в декларации за 2020 год, если у компании на балансе есть такие основные средства.

Среднегодовую стоимость имущества нужно указать по каждому региону. Здесь же отражается стоимость такого имущества, числящегося за обособленным подразделением, которое имеет отдельный баланс.

На данный момент четвертый раздел носит справочный характер, так как движимое имущество по-прежнему не является объектом налогообложения. Но есть вероятность, что в будущем их снова начнут облагать налогом, правда, Минфин обещает снизить ставки.

Как заполнить декларацию по налогу на имущество за 2020 год: соблюдаем контрольные соотношения

Новые контрольные соотношения к декларации по налогу на имущество за 2020 год утверждены письмом ФНС России от 30.09.2020 N БС-4-21/15947@.

Основное внутридокументное соотношение осталось прежним. Сумма налога, исчисленная к уплате по итогам налогового периода и отраженная в строке 021 раздела 1, должна быть равна сумме значений, указанных в строках 260 всех разделов 2 и в строках 130 всех разделов 3, имеющих соответствующие коды по ОКТМО и КБК и соответствующий признак по строке 002. Его нарушение говорит о том, что сумма налога к уплате исчислена неправильно.

Все изменения касаются новых кодов льгот и имущества. Вот все обновленные контрольные соотношения:

- Если в строке 230 раздела 2 указан один из новых кодов федеральных и региональных налоговых льгот, введенных в связи с коронавирусом, то сумма налоговой льготы в строке 240 не должна быть меньше или равна нулю. Нарушение этого соотношения говорит о завышении суммы налога.

- Если в строке 001 раздела 2 указан один из следующих кодов имущества: 01, 02, 03, 05, 07, 08, 09, 10 или 14, то есть два варианта:

Сумма налога за налоговый период (ст. 220) – Сумма налоговой льготы, уменьшающей налог (ст. 240) ≥ 0. В этом случае исчисленная сумма налога к уплате (ст. 260) должна быть равна разнице строк 220 и 240.

Сумма налога за налоговый период (ст. 220) – Сумма налоговой льготы, уменьшающей налог (ст. 240) публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

«Клерк» Рубрика Декларация по налогу на имущество

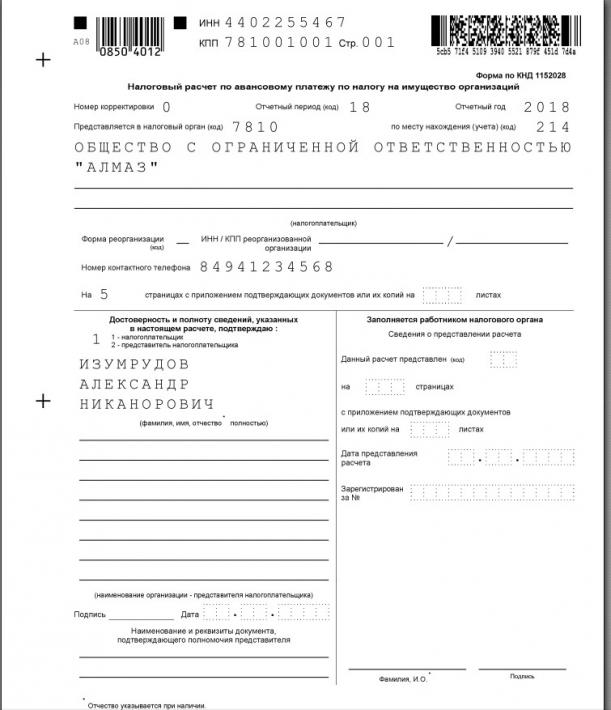

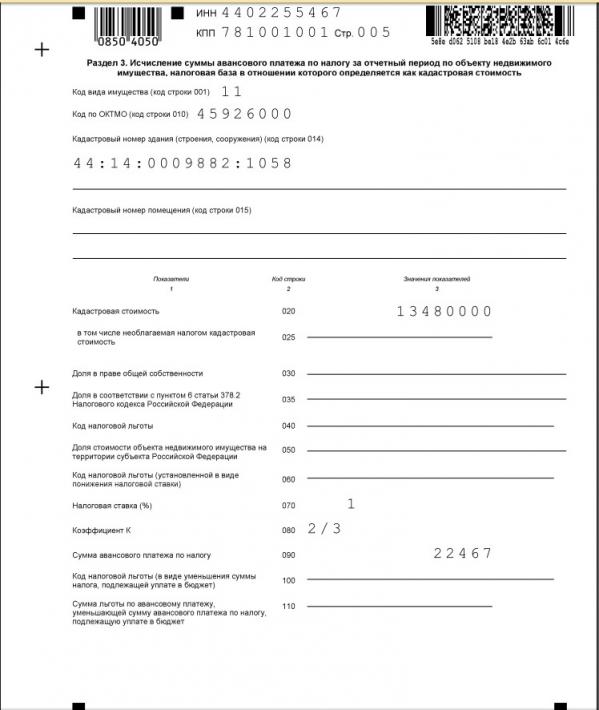

Подходит время квартальной отчетности. Сдать расчет по авансовому платежу по налогу на имущество за 3 квартал 2018 года надо не позднее 30 октября.

В этой статье мы расскажем о том, как заполнять расчет российской организации.

Кто должен представить Расчет

Не являются объектом налогообложения в 2018 году объекты основных средств, включенные в первую или во вторую амортизационную группу в соответствии с Классификатором ОС. Таким образом, если у организации имеется только имущество, отнесенное к первой или второй группе ОС, она не обязана сдавать расчеты и декларацию по налогу на имущество.

Обратите вниманиеРегиональные законодатели могут не устанавливать отчетные периоды и тогда расчеты по авансам сдавать не надо. Загляните в региональный закон о налоге на имущество организаций.

По какой форме сдавать расчет и какие разделы

Титульный лист, разделы 1 и 2 представляются всеми организациями. Раздел 2.1. включается в отчет только если на 1 октября 2018 года у организации есть хоть один объект недвижимого имущества, облагаемый налогом по среднегодовой стоимости. Раздел 3 необходимо сдавать только если у организации есть недвижимость, облагаемая налогом, исчисленным от кадастровой стоимости.

- Титульный лист;

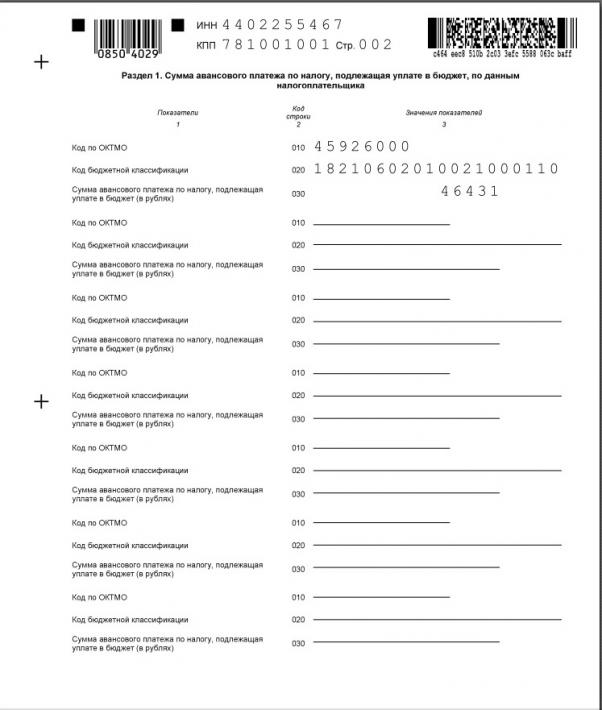

- раздел 1 «Сумма авансового платежа по налогу, подлежащая уплате в бюджет, по данным налогоплательщика»;

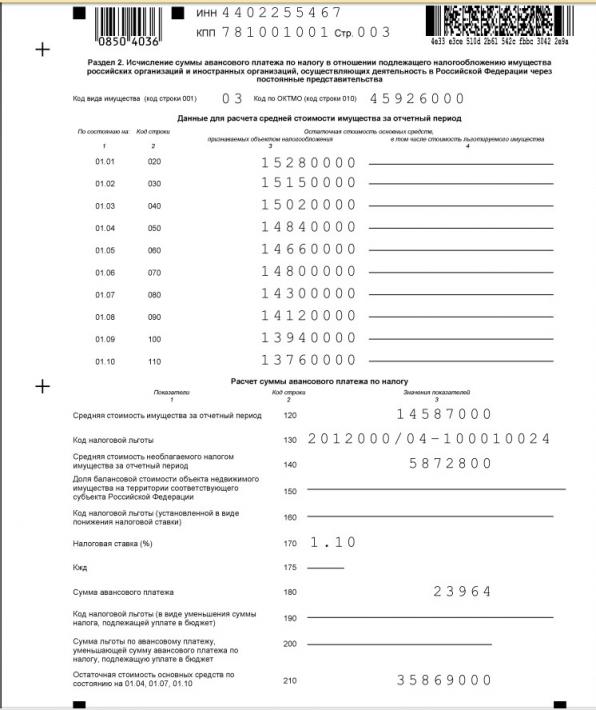

- раздел 2 «Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства»;

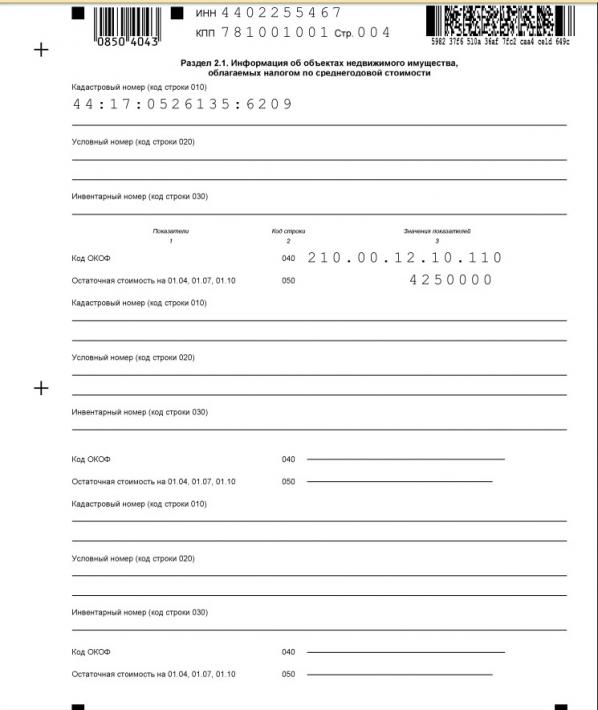

- раздел 2.1 «Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости»;

- раздел 3 «Исчисление суммы авансового платежа по налогу за отчетный период по объекту недвижимого имущества, налоговая база в отношении которого определяется как кадастровая стоимость».

Общие требования

Все значения стоимостных показателей расчета указываются в полных рублях. Значения показателей менее 50 коп отбрасываются, а 50 коп и более округляются до полного рубля

Не допускается двусторонняя печать расчета на бумажном носителе и скрепление листов, приводящее к порче бумажного носителя. Так что учтите, что степлер лучше не использовать, лучше обойтись обычной канцелярской скрепкой.

Титульный лист

Расчет подписывается руководителем организации или иным лицом, имеющим право действовать от имени организации без доверенности. Если же отчет будет подписывать представитель по доверенности, данные этой доверенности должны быть указаны на титульном листе.

- Если вы сдаете первичную декларацию, то в поле номер корректировки указываете 0—;

- При представлении первичного расчета в поле «Номер корректировки» проставляется «0—», уточненного расчета — номер корректировки (например, «1—»);

- Отчетный период (код)» — код отчетного периода — 18;

- В поле «Отчетный год» — 2018;

- В поле «Код налогового органа» указывается код из документов о постановке на учет организации или обособленного подразделения. Обычно (но не всегда!) это первые четыре цифры КПП;

- Поле «по месту нахождения (учета)(код)» заполняется на основании Приложения № 3 к Порядку заполнения формы. Самые распространенные коды — 214 (по месту нахождения организации) и 221 (по месту обособленного подразделения, имеющего отдельный баланс);

- Полное наименование организации указывается в соответствии с наименованием, указанным в учредительном документе. Т.е. сокращение «ООО» недопустимо, надо писать Общество с ограниченной ответственностью;

- Номер контактного телефона налогоплательщика должен состоять из кода страны, кода населенного пункта, номера телефона без знаков и пробелов.

Раздел 2

Раздел 2 заполняется по имуществу, по которому налоговая база определяется как среднегодовая стоимость.

Если в регионе по налогу установлены разные ставки, то заполняется несколько разделов 2. Кроме того, несколько разделов может быть потому, что применяется несколько налоговых льгот.

По строке 001 указывается код вида имущества из Приложения 5 к Порядку заполнения расчета. В основном указывается код 03, он применяется для большинства видов имущества.

В строке 010 указывается код ОКТМО, по которому будет уплачиваться налог.

Остаточная стоимость основных средств отражается в строках 020 — 110графы 3.

Остаточную стоимость льготируемого имущества указывается в строках 020 — 110 графы 4. Если льгот нет, то ставится прочерк.

В строке 120 отражается среднегодовая стоимость имущества. Рассчитывается она просто — складываете значения строк 020-110 графы 3 и делите на 10.

Код льготы по налогу на имущество организаций указывается в строке 130. Он состоит из двух частей. Однако если код льготы 2012400 или 2012500, то поле 130 не заполняется. Эти коды указываются в других строках.

Если все же поле нужно заполнить, то в первой части нужно указать код льготы из Приложения № 6 к Порядку заполнения расчета. Во второй части указывается статья, пункт и подпункт регионального закона, которым льгота установлена.

Много вопросов возникает по движимому имуществу, приобретенному до 1 января 2013 года и которое ранее льготировалось. С 1 января 2018 года право устанавливать льготы было передано регионам. И оформили эти льготы в региональных законах по-разному. Четыре варианта заполнения раздела 2 вы можете найти в статье Расчет по налогу на имущество: отражаем движимое имущество по-новому.

Средняя стоимость не облагаемого налогом имущества за отчетный период (строка 140) рассчитывается как среднее арифметическое показателей графы 4.

Если организация применяет льготу с кодом 2012400 (снижение ставки налога), то заполняется поле 160. Порядок заполнения такой же, как и у строки 130.

Ставка налога указывается в строке 170.

Кжд (строка 175) заполняется только в отношении железнодорожных путей общего пользования и сооружений, являющихся их неотъемлемой частью, впервые принятых на учет в качестве основных средств начиная с 1 января 2017 г.

Сумма авансового платежа отражается в строке 180. Расчет суммы простой: (строки 120-140 раздела 2) х (строку 170) х ¼.

Если организация льготу в виде уменьшения суммы налога, нужно заполнить строки 190 и 200. В строке 190 указывается код налоговой льготы 2012500, а также номер, пункт и подпункт статьи закона субъекта РФ, которым установлена льгота (по аналогии со строкой 130). Сумма, на которую уменьшается авансовый платеж, отражается по строке 200.

В строке 210 указывается остаточная стоимость всех основных средств на 1 октября 2018 г. за исключением имущества, не подлежащего налогообложению по пп. 1 — 7 п. 4 ст. 374 НК РФ (пп. 13 п. 5.3 Порядка). Поскольку основные средства, включенные в первую или вторую амортизационную группу в соответствии с Классификацией ОС, не являются объектом налогообложения в соответствии с пп. 8 п. 4 ст. 374 НК РФ, их стоимость в строке 210 учитывается.

Раздел 2.1

Обратите внимание, что в разделе указываются только объекты, находящиеся на балансе организации на 1 октября. Если объект выбыл до этой даты, он не указывается.

В отношении каждого объекта недвижимости нужно заполнить строки 010 — 050:

- кадастровый номер объекта (если он присвоен) — в строке 010;

- условный номер объекта (при наличии) в соответствии с ЕГРН — в строке 020;

- инвентарный номер объекта (если он есть и если не заполнены строки 010 и 020) — в строке 030.

- код ОКОФ в соответствии с Общероссийским классификатором основных фондов — в строке 040;

- остаточная стоимость объекта по состоянию на первое число месяца, следующего за отчетным периодом — в строке 050.

Раздел 3

В строке 001 указывается код вида имущества, в соответствии с приложением № 5 к Порядку заполнения расчета.

В строке 010 — ОКТМО, по которому уплачивается налог.

- «11» — для имущества, включенного в перечень объектов, налог по которым рассчитывается по кадастровой стоимости (например, административные, торговые здания);

- «13» — для жилой недвижимости, не учитываемой на балансе в качестве ОС;

- «12» — для недвижимости иностранной организации, налог по которой рассчитывается по кадастровой стоимости, за исключением объектов с кодами 11 и 13.

В строке 014 — кадастровый номер здания (сооружения).

В строке 015 — кадастровый номер помещения, если по нему проведен кадастровый учет.

В строке 020 — Кадастровая стоимость объекта недвижимости, исходя из которой рассчитывается авансовый платеж, определяется на 1 января налогового периода. Если объект является помещением, стоимость которого не определена, то показатель строки 020 рассчитывается, исходя из кадастровой стоимости всего здания и доли площади помещения, приведенной в сроке 035.

В этой строке указывается вся кадастровая стоимость, включая необлагаемую часть.

По строке 025 из строки 020 выделяется необлагаемая налогом кадастровая стоимость.

Строка 030 заполняется только в случае нахождения объекта в общей собственности. В ней указывается доля в праве на этот объект в виде дроби.

В строке 035 указывается доля площади помещения в общей площади здания. Она заполняется, если не определена кадастровая стоимость помещения, а стоимость всего здания — известна.

В строке 040 указывается код налоговой льготы (по аналогии со строкой 130 раздела 2).

Строка 050 заполняется, если облагаемый объект расположен на территории нескольких субъектов РФ. Тогда в поле заносится доля кадастровой стоимости, которая относится к части объекта, находящейся в данном регионе. Такие ситуации — редкость, поэтому обычно поле не заполняется.

В строке 060 — код налоговой льготы в виде пониженной ставки налога.

Налоговая ставка отражается по строке 070.

Коэффициент К (строка 080) заполняется, если в течение отчетного периода возникло или прекратилось право собственности на объект недвижимого имущества. Коэффициент представляет собой дробь: в числителе — количество полных месяцев в отчетном периоде, в течение которых объект находился в собственности, в знаменателе — число месяцев в отчетном периоде.

Сумма авансового платежа указывается в строке 090. В общем случае она рассчитывается по формуле: (строка 020 — строка 025) х ¼ х строка 070/100

Если право собственности на объект возникло или прекратилось в течение отчетного периода, полученное значение умножается на коэффициент К (строка 080).

Если организация применяет льготу в виде уменьшения суммы налога, необходимо заполнить строки 100 и 110. Код налоговой льготы 2012500, а также реквизиты нормы закона субъекта РФ, которым она установлена, отражаются в строке 100. Сумму, на которую уменьшается авансовый платеж, нужно указать в строке 110.

Раздел 1

Раздел состоит из нескольких однотипных блоков. Количество заполняемых блоков равняется количество ОКТМО, по которым исчислен налог по данному расчету.

Чтобы посчитать авансовый платеж по строке 030, необходимо суммировать авансовые платежи с соответствующим кодом по ОКТМО на основании показателей всех разд. 2 и 3.

Отчет готов к отправке в налоговую инспекцию. Обратите внимание, что если вы не уложитесь в срок сдачи и представите его позже, оштрафовать вашу организацию смогут только на 200 рублей (п. 1 ст. 126 НК РФ). Поскольку это не декларация, а именно расчет авансовых платежей.

Некоторые налоговые платежи предусматривают внесение средств не только по итогам года, но и ежеквартально, с тем, чтобы в конце отчётного года доплатить только недостающую сумму. Такие внесения средств называются авансовыми. Налог на имущество организаций предусматривает как раз авансовую форму проплаты.

Рассмотрим, кто именно должен оформлять и вносить эти платежи, как правильно производить расчеты, в чем заключаются тонкости самой процедуры.

Законодательные аспекты налога на имущество

Анализируемый налог относятся к компетенции главы 30 Налогового Кодекса Российской Федерации. Имущественные активы входят в налоговую базу согласно условиям, задекларированным в ст. 374 НК РФ. П. 4. этой статьи оглашает перечень объектов, по которым платить данный налог не нужно. Ст. 381 НК РФ рассматривает определенные виды деятельности, которые не предусматривают взимание с предпринимателя этого налога.

В целом, российские организации, а также иностранные, имеющие представительство в РФ, обязаны платить налог на имущество, находящееся на их балансе, движимое, оприходованное ранее 2013 года, и/либо недвижимое. Некоторые категории организаций являются льготниками.

Данный налог является региональным, это значит, что субъекты Российской Федерации могут самостоятельно снижать установленную Правительством налоговую ставку в 2,2%.

СПРАВКА! Если предприниматель хочет узнать налоговую ставку своего региона, он может обратиться к официальному сайту ФНС, где содержится справочная информация о различных ставках и льготах, в том числе и по налогу на имущество.

Кто будет производить и сдавать расчет

Согласно законодательству РФ, плательщиками имущественного налога являются те организации, в отношении которых соблюдены три условия:

- владение на правах собственности, временно, по доверенности или по совместительству недвижимостью и/или движимым имуществом, внесенном на баланс до 2013 года, не входящим в состав 1 и 2 группы амортизации;

- бухгалтерский учет данных имущественных активов ведется по счетам 01 «Основные средства» или 03 «доходные вложения в материальные ценности»;

- все эти активы предусмотрены соответствующей статьей НК (ст. 374) и не входят в перечень исключений.

ВНИМАНИЕ! Конкретным лицом в организации, ответственным за расчет и своевременную уплату имущественного налога, является учредитель доверительного управления (ст. 378 НК РФ).

Кому можно не беспокоиться насчет имущественного налога

Некоторые субъекты предпринимательства законодательно освобождены от обязанности вносить имущественный налог. К ним относятся следующие группы бизнесменов.

- Организации, на чьих балансовых счетах отсутствуют основные средства, могущие быть признанными объектами имущественного налога.

- Имущество организации связано с нефтедобычей на месторождениях, находящихся в море.

- Имущество индивидуальных предпринимателей и физических лиц.

Правила расчета имущественного налога

Налоговой базой является балансовая стоимость имущества, подлежащего учету по налогообложению. Во внимание принимается среднегодовое значение остаточной стоимости, которое сначала нужно вычислить согласно закрепленной в нормативных актах организации процедуре.

Чтоб узнать остаточную стоимость, нужно из первоначальной балансовой оценки вычесть величину амортизации.

СТ.ост. = СТ.перв. – Аначисл.

- СТ.ост. – суммарная остаточная стоимость имущественных активов, подлежащих налогообложению;

- СТ.перв. – первоначальная балансовая стоимость активов;

- Аначисл. – начисленная амортизация.

А для вычисления среднегодовой стоимости нужно знать остаток на 1 число месяца, а также финальную стоимость на конец года. Для этого применяется следующий принцип:

СТ.ср.-год. = (СТ.нач.1 + СТ.нач.2 + … + СТ.нач.12 + СТ.фин.) / 13

- СТ.нач.1-12 – остаточная стоимость имущества на 1 число каждого месяца;

- СТ.фин. – остаточная стоимость на 31 число последнего месяца года.

Затем налоговую базу нужно умножить на принятую в регионе налоговую ставку и на 100%.

Сдача расчетов авансовых платежей

Подача ежеквартальных деклараций по авансовым платежам имущественного налога является обязанностью всех его плательщиков (ст. 386 НК РФ). При этом не имеет значения, какая стоимость у декларируемого имущества, она может быть даже нулевой – подавать расчеты все равно нужно (письмо ФНС РФ от 08 февраля 2010 года № 3-3-05/128).

Если объект налогообложения учитывается не по остаточной, а по кадастровой стоимости, расчеты авансовых платежей по налогу за него сдаются на общих основаниях.

Сдавать расчеты нужно в налоговый орган по месту регистрации, а если объект учитывается по кадастровой стоимости – то в налоговую по месту нахождения таких объектов.

Правильное оформление расчетов

ФНС РФ разработало специальную форму для сдачи расчетов квартальных платежей по имущественному налогу (утверждена Приказом ФНС от 24.11.2011 г. № ММВ-7-11/895). Согласно этому приказу, это можно делать и в электронном виде, а для организаций с большой численностью персонала это требование обязательно.

ОБРАТИТЕ ВНИМАНИЕ! Если в организации числится более 100 человек персонала за отчетный год, сдавать расчеты в бумажной форме нельзя, такие документы не будут считаться сданными, и организация будет оштрафована (п. 3 ст. 80 НК РФ).

Заполнение формы предусматривает внесение следующих данных.

На титульном листе должны значиться:

- реквизиты фирмы;

- код корректировки (первичный это или уточненный документ);

- код отчетного периода и год;

- код отделения налоговой (ищите на сайте ФНС);

- полное название фирмы;

- код ОКВЭД;

- контактный телефон;

- количество страниц в расчете;

- число листов приложений (если они есть);

- дата предоставления;

- подпись ответственного лица.

Раздел 1 – обоснование суммы, вносимой в бюджет в качестве авансового платежа по имущественному налогу.

Раздел 2 – расчет имущественного налога по объектам, отражаемым по балансовой стоимости (отдельно по каждой категории активов).

Раздел 3 – расчет имущественного налога по объектам, отражаемым по кадастровой стоимости.Не пропускайте сроков сдачи

Отчетный период по данному налогу составляет квартал.

- Для объектов с отраженной балансовой стоимостью время идет «по нарастающей» – за 1 квартал, за полугодие, за 9 месяцев.

- Для имущества с кадастровой стоимостью расчеты производятся поквартально.

Сдать расчеты и внести аванс необходимо не позже 30 дней первого месяца следующего квартала. В случае совпадения с праздничным или выходным днем разрешается сдать расчет в ближайший рабочий день.

Опоздание по срокам чревато штрафом: 200 руб. за каждый отчет, не предоставленный вовремя, а если нарушены сроки по требованию налоговой, организация может быть оштрафована на 300-500 руб.

ВАЖНО! Расчет авансового платежа – это не налоговая декларация, поэтому ответственность за несвоевременную подачу происходит не по 119 статье НК РФ, а по п. 1 ст. 126 НК РФ и ч. 1 ст. 15.6 КоАП РФ. Декларация по имущественному налогу сдается только по итогам года.

В конце отчетного года нужно рассчитать годовой платеж и вычесть из него сумму, уже уплаченную в качестве авансовых платежей. Именно это число и будет фигурировать в годовой налоговой декларации.

Пример расчета авансовых платежей

На балансе ООО «Металл-сервис» имеется оборудование, остаточная стоимость которого на 1 января 2018 года равна 90 000 руб. Каждый месяц оборудование амортизируется на 3 000 руб. Налоговая ставка является максимальной. Рассчитаем авансовый платеж за 1 квартал.

В конце января 2018 остаточная стоимость оборудования составит 90 000 – 3 000 = 87 000 руб., в конце февраля 2018 года – 87 000 – 3000 = 84 000 руб., а в начале марта – 84 000 – 3000 = 81 000 руб. Найдем среденеквартальную стоимость актива, которая и будет налоговой базой: (90 000 + 87 000 + 84 000 + 81 000) / 4 = 85 500 руб.

Умножаем полученную налоговую базу на ставку 2,2 и находим процент: 85 500 х 2,2/100 = 1881 руб. Эта сумма составит авансовый платеж по оборудованию ООО «Металл-сервис» за 1 квартал.

Контур.Бухгалтерия — 14 дней бесплатно!

Дружелюбный, простой и функциональный онлайн-сервис для малого предприятия. Понятно директору, удобно бухгалтеру!

За последние годы правилах уплаты налога на имущество появились некоторые новшества. Изменилась форма декларации, скорректирован порядок расчета налога по кадастровой стоимости и появились новые основания, по которым её можно изменить. Мы расскажем о ставках налога, льготах, отчетности и штрафах по налогу на имущество в 2020 и 2021 году.

Как изменится налог на имущество в 2021 году

В 2020 году приняли несколько законов, которые повлияли на порядок налогообложения имущественным налогом. Среди изменений можно выделить следующие:

- Обновили форму декларации по налогу на имущество — новый бланк нужно использовать уже для отчетности за 2020 год (Приказ ФНС России от 28.07.2020 № ЕД-7-21/475@ ). В новой форме учтены коронавирусные льготы, а также добавлены особые строи для организаций, заключивших соглашение о защите и поощрении капиталовложений.

- Появились новые коды федеральных и региональных льгот, связанные с коронавирусом.

- Больше неважно, учтена ли недвижимость как основное средство, налог платить все равно придется, если регион не решит иначе.

- Увеличен список недвижимости, которая облагается налогом по кадастровой стоимости. Теперь это все объекты, которые облагаются налогом на имущество физлиц. К старым объектам добавились жилые помещения, гаражи, машино-места, объекты незавершенного строительства, жилые строения, садовые дома, хозяйственные строения или сооружения на участках для личного хозяйства или ИЖС.

- Бухгалтерам больше не нужно сдавать авансовые расчеты по налогу, их отменили с 1 января 2020 года.

- Декларацию по налогу можно сдавать централизованно. Если налогоплательщик стоит на учете одновременно в нескольких налоговых органах по месту нахождения его имущества, то он имеет право сдавать декларацию в одну из инспекций по своему выбору.

С каких объектов платят налог на имущество в 2021 году

С какого имущества организации платят налог? Главный признак такого имущества — оно относится к недвижимости. В перечень недвижимого имущества попадают:

- здания, строения, сооружения, садовые дома, хозяйственные сооружения;

- объекты незавершенного строительства;

- гаражи, машино-места;

- жилые и нежилые помещения с неотделимыми улучшениями;

- предприятие, единый недвижимый комплекс;

- воздушные суда, морские суда и суда внутреннего плавания, зарегистрированные в установленном порядке.

Еще с 2019 года чиновники отменили налогообложение движимого имущества. Чтобы разобраться, какое имущество относится к движимому, а какое нет, ознакомьтесь со статьей 130 ГК РФ. Все объекты, которые не отнесены к недвижимости, признаются движимым имуществом, включая деньги и ценные бумаги. Кроме того, Минфин обращает внимание на то, что об объекте имущества должна быть запись в ЕГРН или наличие оснований, подтверждающих невозможность перемещения объекта без значительного ущерба. При этом записи в ЕГРН может и не быть, суды признают недвижимостью даже незарегистрированные объекты.

Еще один признак — учет на балансе в качестве основных средств. Это касается объектов недвижимости, облагаемых налогом по среднегодовой стоимости, и прописано в п. 1 ст. 374 НК РФ. Основное средство должно отвечать ряду условий:

- его планируют использовать в производстве, сдавать в аренду или применять для управленческих целей;

- его планируют использовать более года;

- его не планируют перепродавать с целью извлечения прибыли;

- объект может приносить экономический доход.

Такое имущество переводится на бухгалтерский счет 01 «Основные средства» и подлежит налогообложению, даже если объект находится во временном или совместном пользовании. Также компании платят налог по кадастровой стоимости с жилых помещений и домов, которые не отражены в составе основных средств (для этого должны быть выполнены дополнительные условия, о которых мы расскажем ниже). Недвижимость, учтенная на счете 03 «Доходные вложения в материальные ценности», тоже облагается налогом.

В правилах уплаты налога на имущество есть свои тонкости: если основное средство используется, его стоимость включают в налоговую базу. Это делается, даже если средство еще не введено в эксплуатацию, не переведено на счет 01 и на объект не зарегистрированы права. Важно, чтобы при этом налоговая база определялась как кадстровая стоимость. Оборудование к установке, отраженное на счете 07, не облагается налогом.

Кроме того, НК РФ теперь устанавливает налог с кадастровой стоимости в отношении объектов, которые подпадают под налог на имущество для физлиц. Это касается и организаций на спецрежимах.

Под налог не подпадает имущество, которое перечислено в п. 4 ст. 374 НК РФ: земельные участки, культурные объекты, ледоколы, космические корабли и объекты, включенные в первую и вторую амортизационную группу по Классификатору ОС.

Льготы при уплате налога на имущество в 2021 году

Для некоторых видов организаций применяются льготы, освобождающие от уплаты налога на имущество (см. статью 381 НК РФ):

- организация входит в свободную экономическую зону, принадлежит к религиозной сфере или уголовно-исполнительной системе;

- «сколковцы», протезно-ортопедические предприятия, адвокатские и юридические консультации, государственных научные центры, управляющие компании инновационных НТЦ;

- управляющие компании, участники, резиденты различных экономических зон;

- производители фармацевтической продукции, общественные организации инвалидов.

Также от налога освобождены некоторые виды недвижимости: федеральные автодороги общего пользования, Б/у энергоэффективная недвижимость, недвижимость для добычи углеводородов.

Регионы могут устанавливать собственные льготы, уменьшать ставки и освобождать от уплаты налога (п. 2 ст. 372 НК РФ). В 2020 году дополнительные льготы могли получить арендодатели, которые дали отсрочку по арендным платежам своим арендаторам. Льгота заключается в уменьшении суммы налога. Уточняйте данные по льготам и ставкам в своем регионе на официальном сайте налоговой службы.

В связи с распространением COVID-19 ряд организаций освободили от уплаты налога и авансовых платежей за период владения недвижимостью с 1 апреля по 30 июня 2020 года.

Система рассчитает налог, подготовит платежку

« Бухгалтерия — удобная программа. Спасибо разработчикам. С Контуром работаю уже давно. И кадры удобно вести, никогда ничего не упустишь в начислении заработной платы. Налоги сами рассчитываются. Отчеты все вовремя попадают к адресату. Все обновляется в ногу со временем. Мне очень нравится, все удобно. А когда бывает что-то непонятно, можно позвонить — и вам всегда придут на помощь. Еще раз спасибо разработчикам » .Наталия Аббасова, бухгалтер, ст. Вешенская, Ростовская обл.

Как рассчитать налог на имущество в 2021 году

За предпринимателей налог рассчитывает налоговая служба и присылает им уведомление на уплату. Организации должны рассчитать налог самостоятельно. В бухгалтерском веб-сервисе Контур.Бухгалтерия вы можете сделать это автоматически.

- Сначала нужно разобраться, какое имущество из имеющегося облагается налогом.

- Далее, следует проверить, имеет ли организация право на льготы — данные о льготах содержатся в региональных законах.

- Выяснить базу для исчисления налога.

- Выяснить налоговые ставки, установленные в регионе.

- Исчислить налог к уплате в бюджет.

Базой для исчисления налога на имущество может быть среднегодовая стоимость недвижимости или кадастровая стоимость. Отчего это зависит, разберем далее.

По среднегодовой стоимости

По среднегодовой стоимости облагается недвижимость, которая:

- не облагается по кадастровой стоимости в соответствии с региональным законодательством;

- принадлежит организации на праве собственности, хозяйственного ведения или оперативного управления;

- принята к учету в составе основных средств и отражена на счетах 01 или 03.

Недвижимость, которая получена по концессионному соглашению и отражена на забалансовых счетах тоже облагается налогом по среднегодовой стоимости.

Авансовые платежи по налогу уплачиваются ежеквартально. Расчет за квартал ведется согласно следующей формуле:

Налог на имущество по среднегодовой стоимости = Средняя за отчетный период стоимость ОС × Ставка налога / 4

Например, для расчета авансового платежа за первый квартал нужно сложить остаточную стоимость недвижимости на 1 января, 1 февраля, 1 марта и 1 апреля. Полученный результат делится на 4. Для расчета по итогам года порядок аналогичный.

Обособленные подразделения платят налог по ставке того региона, где зарегистрировано подразделение. Если недвижимость расположена не по месту регистрации головной организации или подразделения, то налог рассчитывают по ставке того региона, где недвижимость находится.

Пример расчета налога на имущество по среднегодовой стоимости

Налоговая база вычисляется сложением показателей остаточной стоимости каждого объекта на первое число каждого месяца и на последний день расчетного периода. Налоговая база амортизированных объектов — нулевая, но объекты включают в отчет.

Остаточная стоимость объекта ОС:

- 1 января — 150 000 рублей

- 1 февраля — 145 000 рублей

- 1 марта — 140 000 рублей

- 1 апреля — 135 000 рублей

- 1 мая — 130 000 рублей

- 1 июня — 125 000 рублей

- 1 июля — 120 000 рублей

- 1 августа — 115 000 рублей

- 1 сентября — 110 000 рублей

- 1 октября — 105 000 рублей

- 1 ноября — 100 000 рублей

- 1 декабря — 95 000 рублей

- 31 декабря — 90 000 рублей

Авансовый платеж за 1 квартал

Налоговая база = (150 000 + 145 000 + 140 000 + 135 000) / 4 = 142 500 рублей

Платеж = 142 500 × 2,2% / 4 = 783,75 рублейАвансовый платеж за полугодие

Налоговая база = (150 000 + … +125 000 + 120 000) / 7 = 135 000 рублей

Платеж = 135 000 × 2,2% / 4 = 742,5 рублейАвансовый платеж за 9 месяцев

Налоговая база = (150 000 + … + 105 000) / 10 = 127 500 рублей

Платеж = 127 500 × 2,2% / 4 = 701,25 рублейДоплата налога за год

Налоговая база = (150 000 + … + 90 000) / 13 = 120 000 рублей

Платеж = 120 000 × 2,2% – (783,75 + 742,5 + 701,25) = 412,5 рублей

По кадастровой стоимости

Многие компании рассчитывают налог по кадастровой стоимости. Власти должны предупредить организации и опубликовать список имущества для уплаты налога по кадастровой стоимости до 1 января на официальном сайте региона. Закрытый перечень объектов недвижимости, облагаемой по кадастровой стоимости, дан в статье 378.2 НК РФ.

Всего есть четыре обязательных условия для налогообложения недвижимости по кадастровой стоимости:

- недвижимость находится на территории РФ;

- недвижимость принадлежит организации на праве собственности, хозяйственного ведения или получена по концессионному соглашению;

- кадастровая стоимость недвижимости определена регионом;

- в регионе утвержден порядок налогообложения недвижимости и прописаны конкретные виды имущества из статьи 378.2 НК РФ, на которые он распространяется.

Если объект в законе не прописан, то он облагается налогом по среднегодовой стоимости. Если же вид объектов указан в законе, но по нему не определена кадастровая стоимость, то налог тоже платится со среднегодовой стоимости.

Порядок бухучета недвижимости для кадастрового налога не имеет значения. Она может числиться как в составе ОС, так и в составе оборотных активов или за балансом.

Налоговая база в данном случае — кадастровая стоимость недвижимости, указанная в ЕГРН на 1 января года, за который рассчитывается платеж. По каждому объекту база определяется отдельно.

Отчетными периодами для налога на имущество, исчисленного по кадастровой стоимости, являются 1 квартал, 2 квартал и 3 квартал. Налог считайте по формуле:

Налог на имущество по кадастровой стоимости = Кадастровая стоимость имущества на 1 января × Ставка налога

Если в вашем регионе предусмотрены авансовые платежи, то квартальный платеж равен четверти суммы налога. При расчете итогового платежа за год просто отнимите перечисленные авансовые платежи от полученной суммы.

Пример расчета налога на имущество по кадастровой стоимости

ООО «Воздушный Шар» владеет торговым центром, который облагается налогом на имущество по кадастровой стоимости. На 1 января 2021 года его кадастровая стоимость составила 120 000 000 рублей. Ставка налога на имущество в регионе — 2 %.

Авансовый платеж за I квартал = 120 000 000 × 2 % / 4 = 600 000 рублей;

Авансовый платеж за II квартал = 120 000 000 × 2 % / 4 = 600 000 рублей;

Авансовый платеж за III квартал = 120 000 000 × 2 % / 4 = 600 000 рублей;

Налог к уплате по итогам года = 120 000 000 × 2 % – 1 800 0000 = 600 000 рублей.

Особенности расчета налога и авансовых платежей

В некоторых случаях формула для расчета налога меняется. Особенности могут быть при получении льгот, наличии данных о кадастровой стоимости только по всему зданию, покупке или продаже недвижимости в середине года или изменении кадастровой стоимости. Рассмотрим их все:

1. На недвижимость распространяется льгота. Льгота может быть предоставлена в виде необлагаемой части кадастровой стоимости или уменьшения налога. В первом случае нужно вычесть из кадастровой стоимости, утвержденной на 1 января в ЕГРН, необлагаемую часть кадастровой стоимости и рассчитать налог с остатка. Во втором случае — отнять сумму льготы от рассчитанного по стандартной формуле налога.

2. Кадастровая стоимость определена только для здания, а вы владеете помещением. Считайте налог за год и авансовые платежи в обычном порядке. Чтобы определить налоговую базу, найдите кадастровую стоимость своего помещения пропорционально его площади в здании целиком.

3. Недвижимость купили или продали в середине года. Воспользуйтесь коэффициентом владения (п. 5 ст. 382 НК РФ). Он показывает соотношение количества месяцев, в которых вы владели недвижимостью, к общему числу месяцев в году или квартале.

4. Кадастровую стоимость пересмотрели в середине года. Если характеристики объекта изменились и его стоимость была пересмотрена, скорректируйте налог и авансовые платежи (п. 5.1 ст. 382 НК РФ). Корректировочный коэффициент показывает соотношение числа месяцев, в которых действовала старая стоимость, к общему числу месяцев.

5. Власти в середине года исключили объект из перечня имущества для уплаты налога по кадастровой стоимости. Пересчитайте налог с начала года по среднегодовой стоимости.

Отчетность по налогу на имущество организаций

По авансовым платежам больше не нужно сдавать ежеквартальные расчеты, остался только отчет по итогам года — декларация по налогу на имущество. С 2021 года изменяется форма декларации, она утверждена Приказом ФНС России от 28.07.2020 № ЕД-7-21/475@.

В новой форме изменения незначительные. В первом разделе добавилась строка «Признак налогоплательщика» в которой надо указать, перенесены ли в организации даты авансовых платежей и по какой причине. Также добавлена строка для организаций , заключивших соглашение о защите и поощрении капиталовложений (СЗПК). Для раздела 2 утвердили новые коды федеральных и региональных льгот, связанных с коронавирусом.

Декларация по налогу на имущество за 2020 год сдается до 30 марта 2021 года, с учетом переноса.

Сдавайте отчетность по имуществу в налоговую по месту нахождения имущества. Если налогоплательщик стоит на учете одновременно в нескольких налоговых органах по месту нахождения его имущества, то он имеет право сдавать декларацию в одну из инспекций по своему выбору. За непредставление декларации в срок предусмотрен штраф по ст. 119 НК РФ, ст. 15.5 КоАП РФ.

Попробуйте легко и быстро подготовить расчет по налогу на имущество в онлайн-сервисе Контур.Бухгалтерия. В конце года сформируйте и отправьте через Контур.Бухгалтерию отчет по налогу на имущество и другие налоговые декларации и отчеты в фонды.

ФНС России дала рекомендации по заполнению декларации и расчета по авансовому платежу по налогу на имущество организаций, формы которых утверждены приказом ФНС России от 31.03.2017 № ММВ-7-21/271@.

1. Представление одной декларации (одного расчета по авансовому платежу) по налогу на имущество организаций.

Организация обязана отчитываться по налогу на имущество (ст. 386 НК РФ):

- по своему местонахождению;

- по местонахождению ее обособленных подразделений, имеющих отдельный баланс;

- по местонахождению объектов недвижимости, находящихся вне местонахождения организации и указанных подразделений.

Организация, имеющая обособленные подразделения, вправе сдавать одну декларацию (один расчет по авансовому платежу) в одну налоговую инспекцию по своему выбору, если:

- организация и ее подразделения расположены в одном субъекте РФ;

- законодательством этого субъекта РФ предусмотрено зачисление налога в региональный бюджет без направления по нормативам суммы налога в бюджеты муниципальных образований;

- имущество облагается налогом по среднегодовой стоимости.

Чтобы отчитываться централизованно, нужно ежегодно, до завершения года согласовывать такой порядок с УФНС по субъекту РФ, на территории которого находится выбранная инспекция. После чего в течение налогового периода (календарного года) сменить выбранную налоговую инспекцию нельзя (письма ФНС России от 13.09.2017 № БС-4-21/18242@, от 06.04.2016 № БС-4-11/5944@). Если же организация обратилась за согласованием до завершения года, но 30-дневный срок ответа на него до 31 декабря не истек, то проводить согласование можно в начале нового календарного года.

В расчетах по авансовому платежу и в декларации нужно указывать ОКТМО территории, подведомственной инспекции, в которую сдается отчетность.

Централизованный способ сдачи отчетности неприменим, если организация платит налог по (подп. 1 – 4 п. 1 ст. 378.2 НК РФ):

- административно-деловым и торговым центрам;

- нежилым помещениям;

- жилым домам и жилым помещениям, которые не отражены в бухгалтерском учете в качестве основных средств.

По этим объектам налоговая база определяется как их кадастровая стоимость, и отчитываться по ним по налогу на имущество организаций нужно в инспекции по их местонахождению.

2. Заполнение строк 010 – 030 раздела 2.1 декларации и расчета по налогу на имущество организаций.

В действующих формах налоговой отчетности в разделе 2.1 “Информация об объектах недвижимого имущества, облагаемых налогом по среднегодовой стоимости” в каждом блоке строк с кодами 010 – 050 указываются:

- по строке 010 – кадастровый номер объекта недвижимости (при наличии);

- по строке 020 – условный номер объекта недвижимости (при наличии) в соответствии со сведениями Единого государственного реестра недвижимости;

- по строке 030, заполняемой в случае отсутствия информации о кадастровом или об условном номере объекта – инвентарный номер объекта недвижимости (при наличии);

- по строке 040 “Код ОКОФ” – код объекта недвижимости в соответствии с Общероссийским классификатором основных фондов;

- по строке 050 – остаточная стоимость объекта недвижимости по состоянию на:

— 1 апреля – в случае заполнения раздела 2.1 расчета по авансовому платежу за I квартал;

— 1 июля – в случае заполнения раздела 2.1 расчета по авансовому платежу за полугодие (II квартал);

— 1 октября – в случае заполнения раздела 2.1 расчета по авансовому платежу за девять месяцев (III квартал);

По строке 030 расчета по авансовому платежу и декларации по налогу на имущество организаций в качестве инвентарного номера может заполняться номер, присвоенный объекту:

- в соответствии с Методическими указаниями по бухгалтерскому учету основных средств, утвержденными приказом Минфина России от 13.10.2003 № 91н;

- органами технической инвентаризации при проведении технического учета, технической инвентаризации – например, в соответствии с приказом Минэкономразвития России от 17.08.2006 № 244, с приказом Госстроя России от 26.08.2003 № 322, с приказом Госстроя России от 29.12.2000 № 308.

Аналогичные разъяснения ФНС России уже давала в письмах от 16.01.2018 № БС-4-21/530@, от 03.07.2017 № БС-4-21/12769@.

3. Заполнение строки 040 раздела 2.1 декларации и расчета по авансовому платежу по налогу на имущество организаций.

По строке 040 “Код ОКОФ” раздела 2.1 декларации и расчета указывают код объекта недвижимости в соответствии с Общероссийским классификатором основных фондов.

С 01.01.2017 был отменен Общероссийский классификатор основных фондов ОК 013-94, утвержденный постановлением Госстандарта РФ от 26.12.1994 № 359 (далее – ОКОФ ОК 013-94), и применяется Общероссийский классификатор основных фондов ОК 013-2014 (СНС 2008), принятый и введенный в действие приказом Росстандарта от 12.12.2014 № 2018-ст.

В связи с этим возникает вопрос: как заполнить строку 040 раздела 2.1 декларации или расчета по налогу на имущество, если основному средству присвоен девятизначный код по ОКОФ ОК 013-94?

По мнению ФНС России, следует применять правила пункта 2.4 Порядка заполнения налоговой декларации по налогу на имущество организаций, утвержденного приказом ФНС России от 31.03.2017 № ММВ-7-21/271@ (далее – Порядок) – заполнять строку 040 слева направо, начиная с первого (левого) знакоместа.

4. Заполнение строки 050 раздела 2.1 декларации и расчета по налогу на имущество организаций в случае учета нескольких объектов недвижимости в качестве одного инвентарного объекта.

Инвентарным объектом основных средств признаются, в том числе, несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, предназначенные для выполнения определенной работы и выполняющих свои функции только в составе комплекса, а не самостоятельно (п. 6 ПБУ 6/01 “Учет основных средств”, утвержденного приказом Минфина России от 30.03.2001 № 26н).

Кадастровые номера могут быть присвоены каждому из объектов недвижимости, отраженных в одной инвентарной карточке как один инвентарный объект – с общей первоначальной стоимостью. В этом случае организации следует заполнять несколько блоков строк 010–050, указав в каждом кадастровый номер объекта недвижимости и соответствующую остаточную стоимость в строке 050 каждого блока строк.

Рассчитывать остаточную стоимость каждого из объектов недвижимости, отраженных в одной инвентарной карточке с общей первоначальной стоимостью, ФНС России рекомендует исходя из доли площади каждого объекта в суммарной площади всех объектов, учтенных в инвентарной карточке, умноженной на общую остаточную стоимость всех учтенных в инвентарной карточке объектов по данным бухгалтерского учета.

5. Отражение кодов налоговых льгот, действие которых продлено на 2018 год субъектами РФ.

Организации могут не платить налог на имущество в отношении:

- вновь вводимых энергоэффективных объектов – в течение трех лет с момента ввода их в эксплуатацию (п. 21 ст. 381 НК РФ). По данному основанию освобождаются от налога на имущество организаций только товары и жилые объекты;

- движимого имущества, принятого на учет в качестве основного средства с 01.01.2013 не в результате реорганизации (ликвидации) и не от взаимозависимого лица (п. 25 ст. 381 НК РФ).

С 01.01.2018 данные налоговые льготы действует только в тех субъектах РФ, где их установили региональные власти (п. 1 ст. 381.1 НК РФ).

Причем по движимым основным средствам, отнесенным к инновационному высокоэффективному оборудованию, если с даты их выпуска прошло не более трех лет, субъекты РФ могут установить дополнительные налоговые льготы вплоть до полного освобождения от налогообложения (п. 2 ст. 381.1 НК РФ).

По строке 160 раздела 2 декларации указывается составной показатель:

- в первой части – код налоговой льготы в соответствии с приложением № 6 к Порядку;

- во второй части, заполняемой при указании в первой части кода льготы 2012000 * – статья, пункт и подпункт в законе субъекта РФ, в соответствии с которым предоставлена льгота. Для каждого показателя отведено по четыре знакоместа, поле заполняется слева направо, если показатель имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями.

Данный порядок заполнения применяется в случаях, когда в субъекте РФ продлено действие налоговых льгот по пунктам 21 и 25 статьи 381 Налогового кодекса РФ. Так же заполняется и строка 130 расчета по авансовому платежу.

* Налоговые льготы по налогу, устанавливаемые законами субъектов РФ, за исключением налоговых льгот в виде понижения ставки для отдельной категории налогоплательщиков и в виде уменьшения суммы налога, подлежащей уплате в бюджет.

Обратите внимание: в связи с передачей льгот по пунктам 21 и 25 статьи 381 Налогового кодекса РФ в ведение субъектов РФ нельзя применять для обозначения этих льгот коды:

- 2010337 – в отношении вновь вводимых объектов, имеющих высокую энергетическую эффективность, в соответствии с перечнем из приложения к постановлению Правительства РФ от 17.06.2015 № 600;

- 2010338 – в отношении вновь вводимых объектов, имеющих высокий класс энергетической эффективности, в соответствии с перечнем из приложения к постановлению Правительства РФ от 31.12.2009 № 1222;

- 2010257 – по движимому имуществу, принятому на учет в качестве основного средства с 01.01.2013 не в результате реорганизации (ликвидации) и не от взаимозависимого лица.

По налоговым льготам, установленным законом субъекта РФ в виде:

- понижения ставки налога для отдельной категории налогоплательщиков (код льготы 2012400);

- уменьшения суммы налога к уплате в бюджет (код льготы 2012500).

Заполнять строку 130 расчета по авансовому платежу и строку 160 декларации по налогу на имущество не нужно.

6. Отражение кодов налоговых льгот в виде понижения налоговых ставок.

Законом субъекта РФ может быть установлена пониженная ставка по налогу на имущество для какой-либо категории налогоплательщиков. В этом случае по строке 200 раздела 2 декларации или по строке 160 раздела 2 расчета по авансовому платежу по налогу на имущество организаций указывается составной показатель:

- в первой части – код налоговой льготы 2012400;

- во второй части – статья, пункт и подпункт в законе субъекта РФ, в соответствии с которым предоставлена льгота. Для каждого показателя отведено по четыре знакоместа, поле заполняется слева направо, если показатель имеет меньше четырех знаков, свободные знакоместа слева от значения заполняются нулями.

Если организация не относится к налогоплательщикам, для которых установлена льгота по налогу в виде понижения ставки, она ставит прочерк по этой строке.

Кроме того, по строке 210 раздела 2 декларации или по строке 170 раздела 2 расчета по авансовому платежу по налогу на имущество организаций отражается пониженная налоговая ставка, установленная субъектом РФ.

Эксперт по налогообложению Б.Л. Сваин Эксперт “НА” И.С. Сергеева

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: