За последние 5 лет количество выездных налоговых проверок

Опубликовано: 30.04.2024

Пока рано подводить итоги работы налоговых органов за 2020 год. Но на основании данных за 9 месяцев текущего года уже сейчас можно на «языке цифр» обрисовать истинную картину налогового контроля — 2020.

1. Камеральные проверки

По стране

За 9 месяцев 2020 года по России в целом проведено 46,1 млн. проверок, из них результативных — 1, 7 млн. проверок с доначислениями на общую сумму (налог, пени, штраф) 26, 1 млрд.руб. (в т.ч. налоги — 15, 5 млрд. руб.).

За аналогичный период 2019 года налоговыми органами было проведено — 47, 2 млн. проверок, из них результативных — 1,8 млн. с доначислениями (налог, пени, штраф) 27,3 млрд. руб. (налоги — 15,7 млрд. руб.).

По России в целом доначисления на 1 камеральную проверку (за 9 мес.2020 года) составили 15,3 тыс.руб. (налог, пени, штраф). За аналогичный период 2019 года на 1 камеральную проверку по РФ приходилось — 15,4 тыс. руб. (налог, пени, штраф).

Москва

За 9 месяцев 2020 года по Москве проведено всего 5,7 млн. проверок, из которых результативных — 0,2 млн. руб. проверок на общую сумму доначислений (налог, пени, штраф) 4,6 млрд. руб. (в т.ч. налогов — 2,5 млрд. руб.).

За аналогичный период 2019 года по Москве было проведено 5, 7 млн. проверок всего, результативных — 0,2 млн. руб. проверки с доначислениями (налог, пени, штраф) в сумме почти 6 млрд. руб. (в т.ч. налогов — 3, 5 млрд. руб.).

Общее количество проверок, а также результативных в 2019 и 2020 году совпадает:

Что касается суммы доначислений по Москве на 1 камеральную проверку за 9 мес.2020 года, то ее размер — 22,9 тыс.руб. (налог, пени, штраф), а в 2019 году (за 9 мес.) этот показатель составлял — 30.7 тыс. руб. на 1 проверку.

Результативность 1 камеральной проверки в 2020 году, по сравнению с 2019 годом снизилась на 7,8 тыс. руб. (на 9,5%).

2. Выездные проверки

По РФ в целом

За 9 месяцев 2020 года проведено по России всего 4 017 проверок, из них результативных — 3 878 проверок на общую сумму доначислений (налог, пени, штраф) 126,3 млрд. руб. (из них налогов — 87,7 млрд. руб.), или в среднем 32,6 млн.руб. (в т.ч. налогов — 22,6 млн. руб.) доначислений на 1 проверку.

В 2019 году за 9 месяцев проведено 6 949 проверок, из них результативных — 6 728 на общую сумму доначислений (налог, пени, штраф) 249,7 млрд. руб. (из них налогов — 176 млрд. руб.), или в среднем 37,1 млн. руб. (в т.ч. налогов — 26,2 млн. руб.) доначислений на 1 проверку.

В 2019 году доначислений на 1 выездную проверку было больше на 4,5 млн. руб. Снижение количества выездных проверок и общих доначислений вполне объяснимо, т.к. во II квартале 2020 года действовал мораторий на выездной контроль (постановления Правительства от 02.04.2020 года № 409, от 30.05.2020 года № 792).

Москва

За 9 месяцев 2020 года по Москве проведено всего — 736 проверок, из них результативных — 698 проверок на общую сумму доначислений (налог, пени, штраф) 29,8 млрд. руб. (из них налогов — 20,5 млрд. руб.).

В 2019 году за 9 месяцев в Москве проведено 1 155 проверок, из них результативных — 1 086 на общую сумму доначислений (налог, пени, штраф) 36,3 млрд. руб. (из них налогов — 25, 8 млрд. руб.)

По Москве средние доначисления на 1 выездную проверку за 9 мес. 2020 года составили 42,7 млн.руб. (налог, пени, штраф), а в 2019 — 33,4 млн.руб.

Таким образом, за 9 месяцев 2020 года средняя сумма доначислений по московским выездным проверкам увеличилась с 33,4 млн. руб. до 42,7 млн. руб., т.е. на 28%. Мораторий и пандемия не мешают инспекторам ставить свои рекорды по доначислениям.

3. Споры по ст. 54.1 НК РФ

ФНС России не один год констатирует свой успех в судебных делах. Так, в 2019 году 85,4 % дел по налоговым спорам рассмотрены судами в пользу налоговых органов (в 2018 году — 82,6%.). Итогов 2020 года пока нет, но с учетом практики можно смело предположить, что они будут мало отличаться от предыдущих лет.

Наметившиеся еще в 2019 году рост количества решений с применением знаменитой статьи 54.1 НК РФ и расхождение в подходах судов и налоговой службы к ее применению способствуют увеличению количества обращений налогоплательщиков за судебной защитой от налоговых претензий. Так, по состоянию на 06.11.2020 года было вынесено 862 решения с применением ст. 54.1 НК РФ, из них 683 налогоплательщики оспаривали в судебном порядке, т.е почти 80% решений. Итоги обжалований решений инспекций неутешительны: только 2,5% требований удовлетворено в полном объеме (24 решения) и 6,4% — удовлетворены частично (44 решения).

Тем не менее, хочется радоваться этим победам и надеяться на изменение картины на более радужную для налогоплательщиков. Тем более, что в текущем году отмечены новые подходы судов к некоторым нюансам применения ст. 54.1 НК РФ. Например, суды соглашаются с возможностью налоговой реконструкции действительных обязательств компании, когда реальность расходов не оспаривается, но сделки не соответствуют положениям ст.54.1 НК РФ, наметились правила оценки судами проявления налогоплательщиками коммерческой осмотрительности при выборе контрагентов (например, Определение ВС РФ от 14.05.2020 № 305-ЭС19-27597, Определение ВС РФ от 28.05.2020 № 305-ЭС19-16064, Постановления АС Западно — Сибирского округа от 02.07.2020 Ф04-611/2020, от 22.10.2020 по делу № А27-14675/2019, АС Московского округа от 11.09.2020 № А76-25957/2018).

Кстати, ФНС скоро выпустит в свет Обзор судебной практики с рекомендациями для налоговых органов по применению положений столь «скользкой» статьи Налогового кодекса и хочется верить, что некоторые правила игры станут более понятными для компаний и возможно, формализма и перегибов «на местах» будет гораздо меньше.

4. «Добровольное» уточнение налоговых обязательств

Приоритетной в деятельности налоговых органов становится именно аналитическая, превентивная работа.

Курс ФНС на развитее и совершенствование методов побуждения налогоплательщиков к добровольному исполнению налоговых обязательств явно дает неплохие результаты, так:

за 8 месяцев 2020 года поступления по аналитической работе достигли 64 млрд.руб., из них 48 % были уплачены вне рамок налоговых проверок — плательщики уточнились добровольно;

в Московской области за 9 месяцев 2020 года сумма поступивших в бюджет платежей по результатам контрольно-аналитической работы составила 5,9 млрд. руб., что на 23,3% выше аналогичного показателя прошлого года. Налогоплательщики увеличили свои налоговые обязательства на 7,1 млрд. руб., уменьшили сумму убытка, заявленного в целях налогообложения, на 4,2 млрд. руб. и уменьшили сумму заявленного к возмещению НДС на 1,2 млрд. руб.;

в Санкт-Петербурге сумма дополнительных поступлений по результатам контрольно-аналитической работы за 9 месяцев 2020 года составила 8 млрд. руб., что в 2,6 раза больше, чем за аналогичный период 2019 года.

5. Послаблений в сборе налогов не будет!

В июле был опубликован проект Плана деятельности Минфина РФ на 2020-2025 годы: собрать налогов не менее 99 %.

К такому показателю обещают идти плавно. Так, в 2020 году план собираемости — 98,72%, в 2021 — 98,79%, 2022 — 98,86% и в 2023 — 98,93%.

Похоже, это еще один «звонок», свидетельствующий об усилении налогового контроля, а значит, бизнесу пора всерьез задуматься о порядке в учете и отчетности в своих компаниях и принять срочные меры по снижению налоговых рисков.

6. Налоговые преступления

За 9 месяцев 2020 года в суд направлено 695 уголовных дел о налоговых преступлениях. За время следствия по ним возмещено недоимки на сумму почти 20 млрд.руб. Такие данные озвучил председатель Следственного комитета РФ Александр Бастрыкин на оперативном совещании с руководителями подразделений центрального аппарата и региональных отделений ведомства (Xисточник — Российская газета — Федеральный выпуск. 2020. № 239 (8293)).

В 2019 году за неуплату налогов было осужден 541 чел., причем 47 из них получили реальный срок лишения свободы.

Даже не имея данных за весь 2020 год, вполне можно предположить, что количество дел по налоговым преступлениям будет не ниже уровня прошлого года.

Цифры говорят сами за себя, не требуя излишних комментарий. Они дают «пищу» для размышлений о серьезности последствий налоговых «оптимизаций» и ошибок, поскольку «на кону» может оказаться весь бизнес и личная свобода.

Чтобы не стать участниками налоговой статистики по доначислениям рекомендуем постоянно держать под контролем налоговый учет компании. В этом может помочь проведение системного комплексного аудита в компании «Правовест Аудит», предоставляющего поддержку аудиторов, налоговых консультантов и юристов, а также дополнительную страховку в случае доначисления налогов за проверенный аудиторами период.

За последние 5 лет в России число выездных налоговых проверок сократилось почти в 2,5 раза, но только две из ста проверок обходятся без штрафов. При этом число выездных проверок малых предприятий составляет менее одной проверки на 4000 хозяйствующих субъектов. Средние и крупные предприятия проверяются намного чаще, так как размеры доначислений по ним могут быть гораздо выше.

Казалось бы, быстрыми темпами снижается число выездных налоговых проверок, но количество камеральных проверок также стремительно растет, а их в 5,8 тыс. раз больше. Получается, что налоговики предпочитают сократить число выездов для проверок на местах и все чаще вызывают налогоплательщиков на проведение камеральных проверок в налоговую инспекцию.

В планах налоговых служб на 2019 год провести 15 тыс. налоговых проверок и повысить эффективность каждой из них до 25 млн. руб., что означает дальнейшее ужесточение налогового контроля за деятельностью крупных и средних предприятий.

2018 год продемонстрировал рекордный за последние годы прирост налоговых поступлений, сравнимый с показателями посткризисного 2011 года. За прошлый год в консолидированный бюджет РФ поступило 21,3 трлн. руб., что на 23% выше показателей 2017 года.

Всего за период с 2014 года рост поступлений налогов составил 68,3%, в то же время номинальный ВВП (в действующих ценах) увеличился всего на 31,4%. Понятно, что данный прирост налоговых платежей нельзя объяснить лишь положительными сдвигами в экономике.

Как часто проводятся налоговые проверки в действительности?

С 2010 года налоговые поступления возросли почти в 2,8 раза, в том числе на 68,3% только за прошедшие пять лет. Количество выездных налоговых проверок за последние 10 лет, в свою очередь, сократилось почти в 4 раза.

Число выездных проверок физических лиц, индивидуальных предпринимателей с 2010 года также существенно сократилось.

Основываясь на приведенных выше данных, ФНС заявляет о сокращении числа выездных налоговых проверок, как продолжающейся тенденции на снижение административного давления на налогоплательщиков, при также этом отмечается, что выездной налоговой проверкой охвачено всего 0,18% организаций и индивидуальных предпринимателей. То есть лишь 2 из 1 тысячи налогоплательщиков сталкиваются с выездной налоговой проверкой.

Означает ли это, что налоговое администрирование налогоплательщиков действительно снизилось, и в России стало комфортней вести бизнес?

Общее количество зарегистрированных в налоговых органах налогоплательщиков (организаций и индивидуальных предпринимателей) превышает 8,5 млн. единиц. Поэтому охват всех налогоплательщиков выездным налоговым контролем практически невозможен. Для принятия решения о проведении выездной налоговой проверки используется риск-ориентированный подход. Например, в качестве сигнального критерия для проведения выездной налоговой проверки может быть уровень налоговой нагрузки ниже среднерыночного для предприятий данной отрасли. Предполагается, что уже в 2020 году риск-ориентированный подход будет определять до 90% всех выездных налоговых проверок.

Если в 2010 году 11,5 предприятий из тысячи подпадали под выездную налоговую проверку, то в 2018 году - всего 3 предприятия из 1000. Охват индивидуальных предпринимателей выездными проверками намного ниже, так в 2014 году проводилось 2 проверки на 1000 предпринимателей, то в 2018 году проводится уже 3 проверки на 10 000 предпринимателей.

С учетом огромного числа индивидуальных предпринимателей среднее число налоговых проверок на бизнес составляет 1,8 на 1000 хозяйствующих субъектов.

Наименьшее число выездных налоговых проверок приходится на субъекты предпринимательства, использующие специальные налоговые режимы (ЕНВД, УСНО, ЕСХН, патентную систему). Например, по итогам 2018 года было проведено всего 1303 выездные налоговые проверки среди этой категории, что на 48% меньше, чем в 2017 году, когда было проведено 2,5 тысячи выездных налоговых проверок.

Получается, что если в 2017 году проверялся один из 2000 налогоплательщиков, использующих специальный режим налогообложения, то в 2018 году – всего один из 4000 субъектов малого предпринимательства этой категории.

Помимо выездных налоговых проверок налоговая инспекция широко применяет и камеральные проверки, для которых налогоплательщика вызывают в местную налоговую инспекцию с требованием предоставить документы, подтверждающие правильность исчисления и уплаты налогов за тот налоговый период, который охватывает декларация.

Как показывают данные, представленные на рисунке выше, число камеральный проверок уменьшалось лишь до 2015 года. С 2016 года количество камеральных проверок неуклонно растет, что на практике в значительной степени компенсирует сокращение числа выездных налоговых проверок. Всего за 2018 год было проведено 67,9 млн. камеральных налоговых проверок, что на 21,5% больше показателя 2017 года.

Охват камеральными налоговыми проверками организаций и индивидуальных предпринимателей с 2016 года непрерывно увеличивается и в 2018 году 12,6 хозяйствующих субъектов из 100 привлекаются для проведения камеральной налоговой проверки.

Проведенный анализ показывает, что налоговые инспекторы стали гораздо чаще вызывать предпринимателей для проверки, чем выезжать и проверять их деятельность на месте. Проведение выездной проверки означает, что с вероятностью 98% по ее результатам будут доначислены налоги, штрафы и пени. Поэтому говорить, о смягчении налогового администрирования бизнеса пока не приходится.

Насколько повысилась эффективности налоговых проверок?

Практика показывает, что результативность выездных налоговых проверок остается очень высокой, и в среднем лишь две проверки из ста заканчиваются без доначислений и штрафов. У предпринимателей создается вполне оправданное впечатление, что инспекторы выискивают любые малейшие неточности, чтобы применить санкции и «оправдать» проводимую выездную проверку. Хотя большинство действующих в России организаций и индивидуальных предпринимателей стараются быть добросовестными налогоплательщиками и рассчитывают на справедливость налоговых претензий.

Некоторые крупные налогоплательщики, стремясь избавиться от налоговых проверок, предоставляют онлайн-доступ к своим информационным системам, а налоговая служба получает возможность непрерывного мониторинга полноты и своевременности уплаты налогов в бюджет. К налоговому мониторингу сегодня уже присоединились 44 организации, которые обеспечивают 12,5% поступлений федерального бюджета.

Часть налогоплательщиков пытается снизить налоговые риски, привлекая независимых аудиторов и самостоятельно выявляя ошибки в налоговых расчетах. Так, через подачу уточняющих деклараций налогоплательщиками в 2018 году было внесено всего 80 млрд. рублей, что составляет около трети всех доначислений налогов.

По результатам выездных и камеральных налоговых проверок в бюджетную систему РФ было начислено 363 млрд. руб., что на 7,9 млрд. руб. (или на 2,1%) меньше, чем в 2017 году. В эту сумму входят как доначисления налогов, штрафы и пени, а также другие платежи с которыми сталкивается налогоплательщик в случае нарушения валютного законодательства, правил осуществления наличных расчетов или порядка использования ККМ, При этом, 84,7% всех доначислений, включая пени, штрафы (т.е. 308 млрд. руб.), приходится на результат выездных налоговых проверок.

Несмотря на то, что за период с 2010 года сумма доначислений налогов сократилась более чем на 30%, снижение количества выездных налоговых проверок повысило эффективность отдельной налоговой проверки.

Эффективность камеральных налоговых проверок намного ниже и составляет чуть более 5%, хотя при их проведении инспектор имеет возможность выявить основные способы ухода от налогов, необоснованные вычеты и другие нарушения. Но все равно 95% камеральных налоговых проверок проводятся безрезультатно, а их количество постоянно увеличивается, что приводит к росту трат времени налогоплательщиков на их прохождение. Размеры доначислений по камеральным налоговым проверкам также сокращаются, и к 2018 году они упали до 600 руб. с 1 камеральной налоговой проверки в среднем.

Снижение среднего размера доначислений по результатам одной камеральной налоговой проверки обусловлено, прежде всего ростом числа таких проверок бизнеса.

Таким образом, тенденцией текущего реформирования системы налогового контроля является максимальное сокращение количества выездных налоговых проверок наряду с увеличением камеральных, а также организацией прямого онлайн-мониторинга налогоплательщиков.

Например, с 2020 года ФНС планирует отменить сдачу налоговых деклараций субъектами малого предпринимательства, использующими УСН и уплачивающими налог по ставке 6% от выручки, при условии подключения налогоплательщика к онлайн-кассе для мониторинга поступающей выручки.

Какое влияние оказывают суммы налоговых доначислений ФНС на уровень налоговой нагрузки на российский бизнес?

За период с 2018 года поступления по налогу на прибыль увеличились в 2,31 раза, а по НДС - в 2,72 раза. Наибольший прирост поступлений показали налог на добычу полезных ископаемых и акцизы, которые за 2010-2018 гг. выросли в 4,36 и в 3,38 раза соответственно.

Структура налоговых поступлений в консолидированный бюджет РФ за последние 5 лет также существенно изменилась.

Увеличилась доля НДПИ в налоговых поступлениях благодаря росту налоговой нагрузки на добывающие компании, которые обеспечивают почти 37% всех налоговых поступлений. Доля налога на прибыль в консолидированном бюджете РФ занимает чуть меньше 20%, однако доначисления существенно возросли, благодаря качественному анализу экономической обоснованности и целесообразности расходов, который проводится налоговыми органами.

Важнейшими бюджетообразующими налогами также являются косвенные налоги: НДС и акцизы, поступления по которым составляют почти 35% налоговых доходов консолидированного бюджета.

Тенденция роста налоговых поступлений продолжается и в текущем году, так за 1 квартал 2019 года в консолидированный бюджет РФ поступило 5,2 трлн. руб., из них:

- 1,1 трлн (прирост на 14,1%) - налог на прибыль;

- 1,1 трлн (увеличение на 11%) – НДС;

- 1,48 трлн (рост на 15,8%) – НДПИ;

- 0,81 трлн (рост 7,8%) – НДФЛ.

Общая величина налоговой нагрузки на бизнес определяется отношением суммы налоговых начислений к ВВП (в текущих ценах).

Текущий уровень налоговой нагрузки на российских бизнес составляет 19,9% к ВВП, это достаточно высокий показатель при этом следует отметить, что из года в год уровень налоговой нагрузки существенно возрастает. Наиболее налогоемкой является добыча полезных ископаемых. Уровень налоговой нагрузки предприятий, добывающих углеводородное сырье, достигает 45%. Проводимый налоговый маневр способен повысить этот уровень до 50%. Высоким уровнем налоговой нагрузки, составляющим более 28%, обладает производство пищевых продуктов (включая напитки и табак). В структуре налоговых расходов этой отрасли наибольший удельный вес занимают акцизы и НДС.

Операции с недвижимым имуществом, аренда и риэлторские услуги имеют уровень налоговой нагрузки более 21%.

Налоговые доначисления в структуре ВВП снижаются, благодаря росту собираемости налогов, выходу бизнеса из серых схем. Налоговая нагрузка бизнеса 2018 года за счет доначислений увеличилась лишь на 0,2 процентных пункта и составила 20,1%.

Как часто обжалуются результаты налоговых проверок и произведенные доначисления налогов?

Налоговые споры стали сложнее, ФНС, которая раньше расследовала лишь банальные схемы вывода денег через фирмы-однодневки, сегодня больше уделяет внимания экономическому смыслу операций, деловым целям сделки и поиску новых схем ухода от налогов. Лазеек становится меньше, бизнес все больше выходит из тени и легализуется, а использование фирм-однодневок уходит в прошлое, их сегодня меньше 5% от числа действующих предприятий.

Наиболее частыми причинами налоговых споров является получение необоснованной налоговой выгоды, вывод доходов из-под налогообложения через использование трансграничных сделок, дробление бизнеса, а также по порядок исчисления НДПИ и другие. В 2018 году от налоговых органов в арбитражные суды поступило 4 338 исков.

В рамках досудебного урегулирования налоговых споров в 2018 году количество поступивших жалоб сократилось на 16% по сравнению с 2017 годом, а оспариваемая в них сумма снизилась на 6%. При этом 30% поступивших жалоб были удовлетворены на основании обоснованных претензий налогоплательщиков. Досудебное урегулирование налоговых споров позволило сократить количество обращений налогоплательщиков в суды.

В 2018 году количество проверок, результаты которых были признаны недействительными, составило 448 единиц, что составляет 0,67% выездных проверок, в т.ч.:

- по решению суда – 258 проверок, что меньше показателя 2017 года на 38,4%, когда были признаны недействительными итоги 419 проверок;

- в рамках досудебного урегулирования налоговых споров недействительными признаны 190 проверок, в то время как в 2017 году – 419.

Основными причинами признания результатов налоговых проверок недействительными являются различия в толкованиях отдельных норм налогового законодательства судом и налоговым органом. По этой причине недействительными были признаны 57,6% от общего числа.

Таким образом, даже ужесточение налогового администрирования путем увеличения числа камеральных налоговых проверок и наложения взысканий на налогоплательщиков через суд не способно обеспечить существенный рост количества доначислений. Для руководителей предприятий, нарушающих налоговое законодательство и обязательные требования, для юридических лиц и индивидуальных предпринимателей предусматриваются меры административного воздействия.

Насколько ужесточились административные меры воздействия на налогоплательщиков?

Помимо налоговых доначислений, ФНС по результатам проведенных проверок было выявлено 98,3 тыс. правонарушений. Дела об административных правонарушениях были возбуждены по результатам 43 тыс. налоговых проверок, административные наказания были наложены по результатам 46,7 тыс. проверок.

Сумма наложенных за 2018 год административных штрафов составила 1,9 млрд. руб., что на 35% выше показателя 2017 года (1,4 млрд. рублей), в том числе:

- на должностных лиц – 87 млн. руб.;

- на ИП – 232,2 млн. руб;

- на юридических лиц – 1,6 млрд. руб.

Средняя сумма наложенного административного штрафа в 2018 году составила 29,9 тыс. руб., в том числе:

- на должностных лиц – 4,6 тыс. руб.;

- на ИП – 20,3 млн. руб;

- на юридических лиц – 47,4 млрд. руб.

ФНС, используя имеющиеся в распоряжении приемы налогового администрирования, пытается обеспечить выход бизнеса из тени и рост налоговых поступлений. Но эффект от замораживания ставок основных налогов, расширения налоговых льгот существенно нивелируется усилением налогового администрирования. Проведенный анализ показал, что 98% выездных проверок оканчиваются наложением санкций на налогоплательщиков, которые могут отстоять в суде лишь 0,67% от общего количества накладываемых взысканий.

Если объективно посмотреть на статистику проведения ВНП в 2019 году, нельзя не отметить: проверок стало не просто меньше, а значительно меньше: за 4 года, с момента запуска АСК НДС-2 их количество сократилось с 29,3 тыс. до 9 тыс.:

Более, того, вслед за снижением количества ВНП, сократилось и выявление налоговых преступлений (в 2 раза), а вместе с ними и разрыв между выявленными преступлениями (зарегистрированными) и расследуемыми (по которым возбуждены уголовные дела), и хотя данных по приговорам Судебный департамент ВС не предоставил, можно с уверенностью сказать, что их роста не произошло:

Постановление ВС РФ № 48 от 26.11.2019 г. «О практике применения судами уголовного законодательства об ответственности за налоговые преступления» не сделало срок привлечения к уголовной ответственности бесконечным (моментом окончания преступления, предусмотренного статьей 198 или статьей 199 УК РФ, следует считать фактическую неуплату налогов, сборов, страховых взносов в срок, установленный законодательством о налогах и сборах). В феврале Госдума приняла в первом чтении законопроект Президента фактически существенно повышающий размер налоговой недоимки при которой наступает уголовная ответственность[1], например с 15 млн. по ч. 2 ст. 199 УК РФ, до 45 млн. р.

[1] Полный текст проекта Федерального закона N 871811-7 со всеми планируемыми изменениями - (https://sozd.duma.gov.ru/bill/871811-7)

В пояснительной записке к законопроекту было указано, что проект федерального закона направлен на дальнейшее формирование условий для создания благоприятного делового климата в стране и сокращение рисков ведения предпринимательской деятельности.

Но за благостной картиной осталась другая статистика: рост поступлений в бюджет НДС на 19% и налога на прибыль на 18,3% - не следствие роста экономики на 19% и даже не эффект от повышения НДС, а в том числе результат поданных уточненных налоговых деклараций, который из квартала в квартал растет в 1,5 раза и более чем в 3 раза превышает доначисления по результатам камеральных налоговых проверок.

Проще говоря, весь бизнес на ОСН постоянно подает «уточненки», в результате комиссий по мобилизации налоговой базы, круглых столов по побуждению уточнения налоговых обязательств и других «понятийных» мероприятий налогового контроля, проведение и результаты которых по мнению судов не возможно обжаловать поскольку по своей правовой природе указанные акты являются процессуальными документами, фиксирующими результаты заседания комиссии, носят информационный характер, возможность самостоятельного обжалования в судебном порядке таких актов действующим арбитражным процессуальным законодательством не предусмотрена. (Постановление АС Московского округа от 31.10.2019 по делу № А41-394/2019).

Конечно, комиссия по легализации лучше, чем ВНП, но претензии налоговиков относительно разрывов по НДС во втором и следующих звеньях – повсеместны.

А вот так выглядит арбитражная практика по ст.54.1 НК РФ с сайта http://ras.arbitr.ru, скриншот сделать за произвольный период, можно было выбрать и другой, от этого ничего бы не изменилось:

Все решения приняты в пользу налогового органа. Справедливости ради, надо отметить, что в большинстве случаев разрыв по НДС и использование спорных контрагентов происходит в первом звене, но все же статистика показательна.

По делам о дроблении бизнеса, статистика такая же: за 2 месяца 2020 года 16 решений судов первой инстанции, из которых в пользу налогоплательщика только одно. Кстати, комиссии по легализации стали проводиться и по дроблению тоже: одинаковые ip, ИП-бывшие сотрудники, дробление сетей, разделение НДС-ных и безНДС-ных потоков и т.д. все чаще являются причинами побуждения налогоплательщиков перейти на ОСН. Более того, признаки дробления бизнеса и риски предъявления налоговых претензий имеют все группы компаний с совокупной выручкой более 150 млн. р., при этом большинство этих рисков можно предотвратить.

Впереди бизнес ожидает еще нехорошее стечение сразу нескольких факторов:

1. обвал рубля и падение цен на нефть

2. продолжающееся снижение покупательской способности населения

3. коронавирус с реальными рисками и эмоциональными переживаниями

4. грядущие проблемы бюджета

5. премьер-налоговик профессиональный опыт которого прежде всего - собирать деньги, а не зарабатывать их

7. рост неопределенности, препятствующий инвестированию и развитию.

В этой ситуации можно занять выжидательную позицию и дождаться приглашения на комиссию по легализации, на которой сказать будет нечего или сразу получить ВНП за грехи нынешние и прошлые (бюджет будут наполнять любыми способами!), можно подождать и без разумного структурирования бизнеса потерять всю маржу, можно повысить цены с риском остаться без заказчиков, а можно увидеть в сложной ситуации и возможности.

Цель семинара «Бизнес в эпоху перемен» , который пройдет 15-16 апреля 2020 года в Санкт-Петербурге – дать конкретные взвешенные решения для оптимизации и развития бизнеса, налоговой и корпоративной безопасности в условиях усиления налогового контроля. Для тех, кто боится вирусов – есть онлайн-трансляция, остальным выдадим маски. Просто и правда, нет уже времени и возможности, для бездействия, совсем нет.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

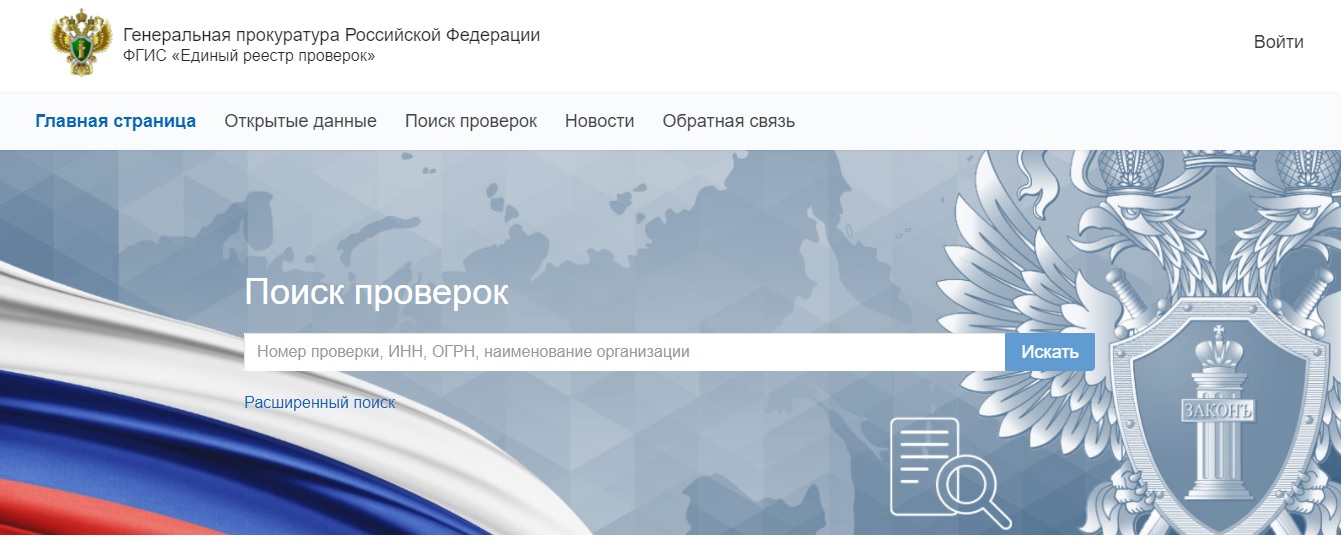

Актуальный ежегодный график планов проверок

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

Чтобы снизить риски доначисления налогов и штрафов

Налоговые инспекторы могут организовать выездную проверку — приехать в офис частной компании и изучить ее документы на месте.

Кроме того налоговая устраивает камеральные проверки, то есть проверяет отчетность налогоплательщиков в своем офисе.

Цель во всех случаях одна — убедиться, что налогоплательщик верно исчисляет налоги, ничего не скрывает, вовремя платит все положенные суммы.

Когда может приехать налоговая

Инспекторы могут приехать в компанию в любое время по разным основаниям.

Плановая проверка. Общепризнанных плановых или внеплановых выездных проверок не существует. Налоговая не составляет сводный план проверок, как другие государственные органы, и не публикует его на своем сайте. То есть инспекторы не предупреждают о своем приходе.

Но внутренний план, по которому будет идти работа проверяющих в следующем году, налоговая составляет. Происходит это так.

В конце года управление ФНС составляет список налогоплательщиков по критериям риска совершения налоговых правонарушений — о них расскажем чуть ниже, — как претендентов на выездную проверку. Список составляют на основании данных АИС «Налог-3» — программы, в которой есть вся информация о налогоплательщиках, например, какие банковские счета у них открыты, какую выручку они получили, сколько налогов уплатили.

Положения об автоматизированной информационной системе Федеральной налоговой службы — АИС «Налог-3» PDF, 87,9 МБ

Этот список спускают в территориальные налоговые органы, и уже там в отделах предпроверочного анализа начинают проводить мониторинг компании, запрашивать у нее документы, изучать, как она ведет свою деятельность. Если предпроверочный анализ показал, что да, компания, скорее всего, утаивает налоги и есть перспектива их взыскания, налоговики начинают с ней работать.

Как могут привлечь к проверке

Сначала компанию пытаются привлечь в добровольно-принудительном порядке уточнить свои налоговые обязательства. Вызывают руководителя на комиссию рабочей группы, которую формируют в ИФНС, и вменяют ему применение схемы ухода от уплаты налогов.

Рабочая группа требует предоставить уточнения с пояснениями и доплату налогов. При этом грозят тем, что если компания этого не сделает, то налоговики организуют выездную проверку.

Сейчас это стандартный сценарий: вызов на комиссию — добровольная уплата. Если нет, то выездная налоговая проверка.

Другие поводы для выездной проверки — это:

- Истечение даты, до которой компании нужно было устранить нарушения по предписанию налоговой.

- Распоряжение прокурора на проведение проверки.

- Реорганизация или ликвидация, которую затеяла компания. Причем инспектор может приехать, даже если последняя проверка была совсем недавно, например полгода назад.

Повторная выездная проверка бывает в двух случаях:

- Чтобы проконтролировать инспектора, который провел проверку. Контроль проводит должностное лицо из вышестоящего налогового органа. Например, районная налоговая насчитала один миллион недоимки. А УФНС по региону показалось, что это как-то мало, не иначе коррупция. Тогда она распоряжается провести повторную выездную проверку.

- Чтобы проверить уточненку за тот период, который относился к выездной проверке. Уточненка — это декларация, которая исправляет ошибки в уже поданной декларации. Иногда уточненка может уменьшать сумму налога. Тогда ее могут проверить повторно. Например, налогоплательщик указал, что 3 года назад был неучтенный расход, поэтому налог на прибыль был переплачен. До подачи уточненки ИФНС уже провела выездную проверку периода, к которому относится изначальная декларация. Инспекторы приедут еще раз, чтобы проверить, что оно действительно было так.

Какие есть критерии риска

Выше мы упоминали критерии риска совершения налоговых правонарушений. Его понятие раскрыто в концепции планирования выездных налоговых проверок, которую разработала ФНС для своих работников.

В концепции перечислены 12 ситуаций. Если компания подходит под одну из них, она обязательно попадет в поле зрения налоговой.

Когда и кому грозит налоговая проверка

| Ситуация | Что означает | Кого касается |

|---|---|---|

| Низкая налоговая нагрузка | ФНС на основе данных Росстата посчитала, сколько примерно налогов обязаны платить компании в разных отраслях. Например, для тех, кто занимается строительством, налоговая нагрузка составляет 11,9% от оборота. Если по декларации инспектор видит, что строительная компания платит меньше 12% от оборота, это может послужить сигналом для проведения проверки | Всех организаций и ИП |

| Постоянные убытки | Налоговики считают, что если компания в течение двух и больше лет приносит только убытки, то продолжать деятельность подозрительно. Скорее всего, она скрывает доходы | Всех организаций и ИП |

| Значительная сумма вычета по НДС | Если компания хочет вернуть 89% уплаченного НДС или даже больше — есть вероятность, что по этой схеме фирма уклоняется от уплаты НДС | Организаций и ИП на ОСНО |

| Расходы растут быстрее доходов | Налоговую смутит опережающий рост расходов над доходами. Например, если расходы выросли в 2 раза, а выручка не изменилась | Организаций и ИП на ОСНО, на УСН с объектом «Доходы минус расходы» |

| Низкая зарплата работников | Росстат дает информацию о средней зарплате по отраслям в регионе. Если компании платят своим работникам меньше средней зарплаты, это привлечет внимание | Всех организаций и ИП |

| Неоднократное приближение к предельным значениям (менее 5%) | Чтобы применять налоговые спецрежимы, компании и ИП обязаны соблюдать некоторые ограничения. Например, на патенте нельзя нанимать больше 15 человек. Если в компании постоянно меняется число работников — то 13, то 14 — налоговая может заподозрить занижение показателей, чтобы компания не потеряла право на использование спецрежима | Организаций и ИП на УСН, а также ИП на ПСН или НПД |

| Расходы почти равны доходам | Если предприниматель заявляет, что у него расходы почти такие же, как и доходы. А если к тому же ИП оформляет вычет НДФЛ 83% и больше, налоговая заподозрит неладное | ИП на ОСНО |

| Работа построена на сотрудничестве с посредниками | Налоговая посчитает сомнительной деятельность фирмы, если она работает только с посредниками через цепочку контрагентов. Например, закупает сырье и материалы не напрямую у поставщика, а через нескольких посредников, в результате чего цена значительно возрастает в сравнении со среднерыночной | Всех организаций и ИП |

| Компания не предоставляет документы или пояснения по запросу налоговой | Если налоговая потребовала объяснить ошибки или противоречия в декларациях, а компания это проигнорировала, ФНС устроит выездную проверку | Всех организаций и ИП |

| «Миграция» между налоговыми органами | Компании, которые с момента регистрации 2 раза или больше снялись с учета в одной ИФНС и встали на учет в другой, также привлекут внимание инспекторов | Всех организаций |

| Низкий уровень рентабельности | Рентабельность продаж и активов по отраслям перечислена в той же концепции. Если по данным бухгалтерского учета выходит, что рентабельность компании меньше на 10% от нормы, налоговые инспекторы, возможно, приедут с проверкой. | Организаций на ОСНО |

| Деятельность с высоким налоговым риском | Это касается работы с фирмами-однодневками. Если компания выберет недобросовестного контрагента, налоговая заподозрит в необоснованном получении налоговой выгоды | Всех организаций и ИП |

Как подготовиться к приезду налоговой

Итак, инспекторы не предупреждают о своем скором приходе, составление плана работы с налогоплательщиками — это «внутренняя кухня» налоговиков.

Поэтому, чтобы приезд налоговиков не стал неприятным сюрпризом с доначислениями и штрафами, следите, чтобы ваша компания не совпала с критериями риска, и постоянно проверяйте свои документы. Как вариант можно периодически приглашать аудитора, чтобы убедиться, что все в порядке.

Подготовьте к проверке документы и предупредите команду

Проверяйте первичные документы. Это договоры, счета на оплату, кассовые чеки, счета-фактуры, товарные накладные. Они должны быть оформлены по всем проведенным сделкам, содержать все реквизиты, подписи и печати.

Проявляйте должную осмотрительность. Помимо первичных документов стоит обратить внимание на проявление должной осмотрительности. Для этого у предпринимателя должно быть положение о работе с контрагентами и досье на каждого из них, включая распечатки с сервисов nalog.ru.

Поговорите с работниками. Особенно, когда инспекторы уже приехали. Помните, что у налоговых органов сейчас достаточно большой круг полномочий, и к проверке они могут подключить полицию. Поэтому есть смысл дополнительно поговорить с работниками и подготовить их к проверке, чтобы они могли при необходимости рассказать о финансово-хозяйственной деятельности компании и контрагентах.

Предупредите контрагентов. Если есть возможность, стоит предупредить основных контрагентов, чтобы при проведении встречных проверок они могли подтвердить все операции. Также рекомендуем проверить электронную почту и компьютеры сотрудников и удалить неоднозначную информацию.

Общайтесь только с полномочными инспекторами. Впускать на свою территорию нужно только тех проверяющих, которые указаны в решении о выездной налоговой проверке. Посторонних лиц быть не должно.

Как подготовить документы

К налоговой проверке нужно быть готовым всегда. Поэтому работайте по этому чек-листу :

- Проверить наличие всей бумажной и электронной первички, убедиться, что в них заполнены все обязательные реквизиты.

- Если есть сомнения в реальности проведенных сделок, лучше убрать эти расходы или подготовить по ним убедительное экономическое обоснование.

- Проверить все взаиморасчеты с покупателями и поставщиками, нет ли зависших долгов. Это источник для доначислений налогов и повод признать сделку недействительной.

- Провести самоаудит налоговых рисков: соответствует ли уровень зарплат среднеотраслевым, есть ли убыточные сделки, есть ли высокие и необоснованные затраты, соответствует ли уровень налоговой нагрузки и рентабельности данным ФНС.

- Определить линию защиты своих интересов и подготовить свою базу доказательств, чтобы быть убедительными.

Как проходит выездная проверка

Перед проверкой инспекторы должны отдать компании решение о проведении проверки. В законе не сказано, в какие сроки это нужно сделать, поэтому налоговики могут приехать, вручить документ и сразу приступить к проверке.

Еще в решении указывают, по каким налогам и за какие периоды будет проверка. Ориентируйтесь на этот документ — инспектор может запрашивать документы только по налогам и по периодам, указанным в решении. По другим периодам и налогам проверку проводить он не может.

Отчетность смотрят по налогам, которые платил бизнес в течение трех лет до года проверки. Например, в 2020 году инспекторы могут проверять документы по налогам за 2017, 2018 и 2019 годы. Документы за 2020 год инспекторы тоже могут проверить — за закрытые отчетные периоды.

Проверка уточненной декларации с выездом в офис компании проводится, если ее подали именно в период выездной проверки. Инспекторы будут проверять документы, оформленные именно за тот период, за который налогоплательщик представил уточненку.

Если инспектору недостаточно информации из документов, он добывает ее другими способами: проводит инвентаризацию, осматривает помещения, допрашивает сотрудников. На все это у него есть полномочия.

Как долго длится проверка

Выездная проверка длится два месяца начиная с дня вынесения решения до дня, когда инспектор составит справку о проведенной проверке. Срок могут продлить до 4 или даже до 6 месяцев. Вот список причин, по которым так могут сделать:

Продлевать ли проверку, решает вышестоящий налоговый орган. Например, с проверкой приехали инспекторы ИФНС, они не уложились в двухмесячный срок и хотят продлить его. Дать ли им еще время для проверки, решать будет УФНС по субъекту РФ.

Выездную проверку могут приостановить на срок до 6 месяцев, чтобы:

- Получить информацию у контрагентов. Например, инспектор хочет убедиться, что ООО, которое он проверяет, действительно отвез груз для заказчика на другой конец страны.

- Получить информацию от иностранных государственных органов.

- Провести экспертизу.

- Перевести на русский язык документы, представленные налогоплательщиком на иностранном языке.

Приостановка отличается от продления проверки тем, что все процедуры прекращаются: инспекторы уходят из офиса, не могут никого допрашивать и требовать документы и т. д.

Получается, что компанию, у которой большой документооборот и множество контрагентов, могут проверять целый год.

Чем заканчивается выездная проверка

В последний день проверки инспектор составляет справку. С этого момента проверка считается законченной.

Затем в течение двух месяцев инспектор составляет акт налоговой проверки, где указывает:

- Факты нарушения налогового законодательства или отсутствие таких нарушений.

- Сколько нужно доплатить в бюджет — недоимка, пени, и в какие сроки это нужно сделать.

Акт вручают налогоплательщику под подпись. Если предприниматель не согласен с тем, что написано в акте, он может подать возражение по адресу налогового органа, составившего акт. Сделать это можно в течение месяца со дня получения акта.

Читайте также: