Возврат налога за обучение и лечение одновременно

Опубликовано: 07.05.2024

Как вы все уже знаете - с помощью налоговых вычетов мы можем вернуть свой уплаченный налог на доход (НДФЛ) .

Здесь же я расскажу вам о самом популярном налоговом вычете - социальный налоговый вычет.

Он положен всем, кто платил подоходный налог (НДФЛ) и позволяет вернуть 13% от суммы вычета обратно.

Обратиться за социальным вычетом можно только в следующих случаях:

1. Вы осуществили благотворительность

В этом случае вы имеете право на стандартный налоговый вычет в размере всей суммы вашей благотворительности, но не более 25% от вашего годового дохода.

Данный вычет полагается только в том случае, если пожертвования были осуществлены в пользу следующих организаций (ст. 219 НК РФ):

- благотворительные организации;

- социально-ориентированные некоммерческие организациии;

- некоммерческие организации, осуществляющие деятельность в области науки, культуры, физической культуры и спорта, образования, просвещения, здравоохранения, защиты прав и свобод человека и гражданина, социальной и правовой поддержки и защиты граждан, содействия защите граждан от чрезвычайных ситуаций, охраны окружающей среды и защиты животных;

- религиозные организации;

- некоммерческие организации, в случае перечисления им денег на формирование или пополнение целевого капитала

Пожертвования, сделанные в адрес другого физического лица не дают права налогового вычета.

2. Вы оплатили обучение

Право на социальный вычет у вас имеется если:

- Вы оплатили свое собственное обучение не зависимо от формы обучения;

- Вы оплатили очное обучение своих детей, усыновленных детей, подопечных, братьев, сестер до 24 лет.

Вычет предоставляется только в случае оплаты обучения в организациях, осуществляющих образовательную деятельность.

При этом, если вы оплатили за обучение:

- В образовательной организации, то у неё должна быть лицензия на осуществление образовательной деятельности;

- В образовательной иностранной организации, то у неё должен быть документ, подтверждающий статус организации, осуществляющей образовательную деятельность;

- У ИП, у которого в штате есть наемные работники образования, то у данного ИП также должна быть образовательная лицензия;

- У ИП, который непосредственно сам обучает, без наёмных работников, то лицензия не нужна, достаточно записи в ЕГРИП о том, что он осуществляет услугу образования.

3 Вы оплатили медицинские услуги (лечение и т.п.), приобрели полис ДМС или купили какие-либо лекарственные препараты

Получить данный социальный вычет можно, если ваши расходы были:

на самого себя, супруга, родителей, детей и подопечных.

Медицинские услуги

Данный вычет предоставляется на медицинские услуги, которые есть в определённом перечне:

Данный вычет делится на два вида:

- обычные медицинские услуги;

- дорогостоящее лечение.

В случае дорогостоящего лечения отсутствуют все лимиты на его получение. То есть он даётся на всю сумму расходов, но, конечно же, не больше суммы вашего уплаченного НДФЛ за год.

Обычное же лечение входит в общий лимит всех социальных вычетов, о нем ниже.

А также, для получения вычета, организация в которой вы оплатили услуги, должна имеет лицензию на осуществление медицинских услуг.

Полис добровольного медицинского страхования

Здесь всё проще, для получения вычета нужно:

- чтобы у страховой организации, продавшей вам полис, была соответствующая лицензия;

- в вашем договоре со страховой компанией указано, что по нему будут оплачиваться только медицинские услуги;

- клиника, которая будет оказывать вам медицинские услуги имеет российскую лицензию.

Покупка медикаментов

С 2019 года вычет предоставляется на покупку любых лекарственных препаратов (даже зеленку).

Условия для получения вычета:

- Лекарства выписал вам лечащий врач на рецепте особой формы - 107-1/у;

- Рецепт выписывается в двух экземплярах - для аптеки и для налоговой;

- На рецепте для налоговой должно быть написано « для налоговых органов РФ, ИНН пациента».

- Рецепт заверен подписью врача, личной печатью и печатью больницы.

- У вас есть кассовый и товарный чеки с аптеки.

4 Делали взносы на негосударственное пенсионное обеспечение, добровольное пенсионное страхование и добровольное страхование жизни

Вычет предоставляется если вы делаете взносы на себя, на супругу, родителей, детей или подопечных.

В случае с добровольным страхованием жизни имеется условие - договор должен быть заключён на срок более 5 лет.

5 Делали дополнительные страховые взносы на накопительную часть трудовой пенсии

В данном случае для получения социального вычета, можно делать взносы только на себя самого.

6 Прошли независимую оценку своей квалификации

Данный вычет также можно получить только за себя.

Социальные вычеты: лимит

За год можно применить общую сумму социальных вычетов не более чем на 120 000 рублей. То есть максимальная сумма вашего НДФЛ возможная к возврату при применении социальных вычетов - 15 600 рублей.

В данный лимит не входят вычет на обучение детей и вычет на дорогостоящее лечение. Эти вычеты рассчитываются вне лимита.

Ну и конечно же нельзя получить больше, чем сумма уплаченного вами НДФЛ за расчётный год.

Как получить вычет?

Социальные вычеты можно получить двумя способами:

- Через налоговую;

- Через работодателя.

Через налоговую вычеты оформляются за прошедший год

То есть если вы лечились в 2020 году, то вычет вы получите только в 2021.

При личном обращении либо посредством электронной подачи через личный кабинет.

Через работодателя вычет можно начать получать сразу

Если пойдёте этим путём, то вычет вам будет предоставлен в виде освобождения от уплаты НДФЛ. Таким образом получится своеобразная временная надбавка к зарплате, начиная с того месяца, в котором вы обратились к своему работодателю.

Чтобы получать социальные вычеты у работодателя, необходимо собрать пакет документов, подтверждающий ваши расходы и на его основании получить в налоговой специальное уведомление. А уже затем, отдать это уведомление работодателю.

Вместе с тем, не все социальные вычеты можно получить у работодателя.

Вычет на расходы на благотворительность и вычет на независимую оценку своей квалификации можно получить только через налоговую.

ВАЖНО

Вычет предоставляется на основании документов, подтверждающих фактическую оплату расходов.

- Все чеки и квитанции должны быть на имя того, кто планирует получать вычет.

По данным Федеральной налоговой службы, почти 200 миллиардов рублей заявлено россиянами на возврат из бюджета в 2019 году. Если вы официально оформлены на работе и платите государству 13% подоходного налога, то тоже можете вернуть часть уплаченных налогов. Это называется налоговый вычет.

Расскажем, как получить налоговый вычет за обучение, что учесть при оформлении документов и как не попасться на удочку недобросовестных посредников.

Что такое налоговый вычет за обучение и какой у него срок давности

Возвращение части расходов за обучение (и лечение) относится к социальному налоговому вычету. Его можно получить за учебу в вузе, образовательных центрах, автошколе, а также на курсах повышения квалификации или иностранных языков. При этом не имеет значения, происходило ли обучение в государственных или частных, российских или иностранных образовательных заведениях. Если человек хочет вернуть деньги за собственную учебу, форма обучения не имеет значения: очная, очно-заочная, заочная или дистанционная.

Образовательная лицензия или документ, подтверждающий статус образовательного учреждения, — обязательное условие для получения вычета.

Получить вычет можно в течение трех лет после оплаты обучения. Важна именно дата оплаты, а не период обучения. Например, в 2020 году можно вернуть деньги за 2017, 2018 и 2019 годы.

Обращаться за получением налогового вычета допускается одновременно по нескольким категориям в рамках одного года. Например, за лечение, обучение, покупку или продажу жилья.

Кто может получить налоговый вычет за обучение

- Любой гражданин РФ, который официально трудоустроен и платит НДФЛ.

- Вышеуказанный гражданин, который оплатил обучение своих детей, братьев и сестер в возрасте до 24 лет.

Обязательные условия: обучение вышеуказанных родственников происходило по очной форме; договор и платежные документы за обучение оформлены на того, кто претендует на возврат денег. - Иностранный гражданин, который проживает на территории России более 183 дней в году и платит подоходный налог.

Нельзя получить вычет, если:

- используется упрощенная система налогообложения (УСН) или единый налог на вмененный доход (ЕНВД);

- обучение оплачивается средствами материнского капитала.

Сколько можно вернуть

Получить можно 13% от стоимости обучения, но не более:

- 15 600 рублей в год за собственное обучение или обучение братьев и сестер;

- 6500 рублей в год за обучение каждого ребенка.

Ежегодный совокупный лимит социального вычета равен 120 000 рублей. При оплате обучения детей максимальная сумма — 50 000 рублей на каждого ребенка.

Чтобы вернуть больше денег, за дорогое обучение выгоднее платить по частям, не более чем за год.

- Вышеуказанные лимиты включают в себя и другие социальные вычеты: на оплату лечения (своего и членов семьи, кроме дорогостоящего), пенсионного обеспечения, а также расходы на благотворительность и независимую оценку квалификации.

- Нельзя вернуть больше денег, чем уплачено подоходного налога за год. Если заплатили налогов меньше, то сможете вернуть только то, что заплатили.

- Если за конкретный год социальный налоговый вычет не может быть использован полностью, остаток вычета сгорает.

- Если обучение происходило в официальном заграничном учреждении, будут возвращены расходы только на получение знаний. Затраты на проезд к месту обучения, проживание и питание предъявлять не нужно.

Редактор Нетологии. Разобралась, как получить налоговый вычет и сохранить нервные клетки

Примеры расчета

Обучение до 120 000 рублей

В 2018 году Сергей Бирюза оплатил свое онлайн-обучение в Нетологии в размере 40 000 рублей.

В 2018 году Сергей зарабатывал 60 000 рублей в месяц и заплатил 93 600 рублей подоходного налога за год.

Согласно закону, за обучение можно вернуть 40 000 * 13% = 5200 рублей.

Поскольку Сергей заплатил в казну более 5200 рублей и сумма расходов для вычета меньше 120 000 рублей, то в 2019 году Сергей получил всю положенную сумму 5200 рублей.

Обучение и лечение на сумму свыше 120 000 рублей

В 2019 году Дмитрий Петров прошел обучение, которое обошлось ему в 120 000 рублей, а также ему пришлось подлечиться на сумму 30 000 рублей.

Официальная ежемесячная зарплата Дмитрия — 80 000 рублей. За год сумма НДФЛ составит 124 800 рублей.

Общая сумма социальных затрат составила 150 000 рублей, но для возврата учитывается только 120 000 рублей за год. И вернуть Петров сможет только 15 600 рублей — официальный лимит. Поскольку сумма подоходного налога с лихвой перекрывает положенный вычет, Дмитрий получит все 15 600 рублей. Подать документы в налоговую Петров сможет в 2020 году.

Длительное и короткое обучение

Обучение в вузе длится несколько лет. Выгоднее платить не сразу за весь срок обучения, а этапами → за каждый год можно будет вернуть 13% от 120 000 тысяч рублей, а не один раз.

Для коротких сроков этот принцип также подходит. Например, если годовое обучение стоит 200 тысяч рублей, то лучше платить по семестрам: в сентябре и в январе следующего календарного года.

- Если сразу оплатить за два семестра, то вернуть можно будет только 13% от 120 000 → 15 600 рублей.

- Если же оплатить один семестр в одном календарном году, а второй семестр — в другом, то вернуть можно будет 13% от 100 тысяч рублей два раза → 26 000 рублей.

В современной России уже мало кто удивляется повсеместному платному образованию, а также коммерческим медицинским услугам. Однако, гражданам со стороны государства по данному виду затрат предоставляются определенные льготы. Например, они могут получить социальный вычет на лечение и на обучение по НДФЛ, частично вернув потраченные деньги. Разберемся, какие лица на это имеют право, на какую сумму оформляется возврат, а также как происходит сам процесс.

Что такое социальный вычет?

Под социальными налоговыми вычетами принято понимать определенную сумму денег, которую можно вернуть от части уплаченного НДФЛ или за счет которой снизить начисленный размер налогов по следующим видам затрат (219 –ая статья НК РФ):

- На получение образования или иного вида обучения;

- На приобретение медицинских препаратов, а также само лечение;

- Благотворительность;

- По коммерческому пенсионному обеспечению, а также добровольному страхованию;

- Накопительную долю трудовой пенсии;

Таким образом, граждане, потратившиеся на услуги по лечению, медицинскому страхованию и обучению могут получить единовременный возврат денежных средств или на время перестать уплачивать из заработной платы налог на доход.

Сумма социальных вычетов.

Как и с имущественным вычетом воспользоваться льготой по социальным направлениям можно лишь в определенных рамках. За них принимается лимит по затратам, с которых можно получить вычет.

Максимальный социальный вычет может быть получен в следующих объемах:

- 15 600 рублей – на свое обучение, а также сестры и брата от затрат 120 000;

- 6 500 рублей – на обучение детей с расходами 50 000 (за каждого ребенка);

- 15 600 рублей — на лечение, а также на приобретение лекарственных средств с затрат в 120 000;

Стоит отметить, что траты на свое обучение и лечение учитываются в совокупности, а не как отдельные статьи расходов при расчете размера социального вычета. Иначе говоря, израсходовав 120 тысяч на лечение и еще столько же на образование, возвращаемая сумма не составит 31 200 рублей. Получится вернуть только 15 600.

Как это работает?

Например, гражданин официально трудоустроен по договору в некое ООО. Его «белая» зарплата составляет 50 000 рублей, с которой работодатель удерживает и перечисляет в бюджет 13%. Таким образом, на руки он получает 43 500, а 6 500 каждый месяц уходит государству в качестве налога. Как следствие, за 12 месяцев от его имени в госбюджет будет перечислено 78 000. Этой суммы достаточно, чтобы в следующем году получить социальный вычет в полном размере.

В текущем году, гражданин решил пройти долгосрочные курсы повышения квалификации длительностью 18 месяцев. Их стоимость составляет 90 000 в год. Итого ему диплом обойдется в 135 000 рублей. В свою очередь, лицо подает документы и до начала обучения должен произвести оплату за год или полностью. И здесь возможны два сценария:

1. Если вносится сумма за все обучение сразу, то она превышает максимально допустимую сумму затрат в год по данному виду вычета (135 > 120). Поэтому в последующем году, собрав все необходимые документы гражданин сможет вернуть только сумму со 120 тысяч (15 600).

2. Если оплата вносится поэтапно:

- 90 000 за первый год;

- 45 000 за оставшийся период (6 месяцев следующего года);

То гражданин сможет оформить вычет за расходы на обучение в каждом году. За первый он получит 11 700 (возврат с 90 000). А вот за второй еще 5 850 (от 45 000). Как видно общая сумма вычета составит 17 550. Только оформлять его придется два раза в каждом следующем году за расходным. Или один раз после всех произведенных оплат, но не позднее 3 лет с года первой оплаты.

Подводя итог примера, при оплате многолетнего обучения лучше делать это поэтапно. Тогда за весь срок учебы можно будет оформить вычет за каждую из уплаченных сумм в году. И его размер будет, естественно, выше.

Коды социальных вычетов.

| Вычет | Код |

| За собственное обучение, сестры, брата | 320 |

| За обучение детей | 321 |

| На лечение (медицинские услуги) | 324 |

| Добровольное страхование себя и членов семьи | 325 |

| Дорогостоящее лечение | 326 |

| Негосударственное пенсионное обеспечение | 327 |

| Расходы по накопительной пенсии | 328 |

Кто имеет право на социальный вычет?

Социальные налоговые вычеты предоставляются физическим лицам, которые имеют официальное трудоустройство и уплачивают от доходов в бюджет 13 % (НДФЛ) самостоятельно или через удержания работодателя. За обучение детей вычет получают их родители или опекуны, оплачивающие данную услугу. При этом фактические расходы должны подтверждаться документами, а организация, оказывающая услуги, должна обладать соответствующей лицензией.

Условия для получения льготы за обучение следующие:

- Может оплачиваться любой формы собственное обучение;

- Вернуть деньги за детей можно только по очной форме и до достижения ими 24 лет;

- За опекаемого ребенка можно вернуть НДФЛ также только по очной форме обучения и до их совершеннолетия (18 лет) и до 24 лет после завершения попечительства;

- Вычет за братьев и сестер также возможен по очной форме до достижения ими 24 летнего возраста.

Вместе с тем, допускается учеба в заведениях такого типа:

- Детский сад;

- Школа;

- ВУЗ;

- Учебный центр;

- Автошкола;

- Иные центры дополнительного образования.

Чтобы получить социальный вычет на лечение, гражданин может оплатить:

- Мед услуги себе, детям (до 18), родителям, а также мужу (жене);

- Дорогостоящие мед услуги себе и тем же категориям родственников;

- Лекарственные препараты по назначению врача для семьи и себя самого;

- ДМС для любого члена семьи.

Документы для социального вычета на лечение и обучение.

Перечень предоставляемой в ФНС документации будет зависеть от типа расходов налогоплательщика.

Если социальный вычет оформляется по расходам на лечение, то потребуются:

- Паспорт заявителя;

- Заполненная декларация по образцу 3НДФЛ. Как правило, для ее оформления используется справка о доходах от работодателя (2НДФЛ);

- Соглашение на оказание мед услуг с лечебным учреждением;

- Справка с проставленным кодом 1 от мед учреждения о произведенной оплате;

- Лицензия организации, оказавшей услуги;

Если в справке или договоре имеются реквизиты медицинской компании, то лицензию для нее предоставлять не обязательно.

Если налогоплательщик планирует получить социальный вычет за обучение, то необходимы:

- Паспорт;

- Составленная форма декларации 3НДФЛ;

- Заявление на возврат;

- Документы об оплате обучения;

- Соглашение с учреждением по образованию с приложениями, если имеются;

- Лицензия или аналогичный документ, если в договоре нет реквизитов компании;

- Форма 2 НДФЛ;

Если оформляется социальный вычет на обучение ребенка, сестры или брата (до 24 лет) дополнительно понадобятся:

- Подтверждение об очной форме обучения в виде справки, если это не прописано в самом договоре;

- Свидетельство о рождении (для детей);

- Если ребенок подопечный, то предоставляется подтверждение его попечительства и опекунства;

- Родство с сестрой, а также братом потребуется подтвердить соответствующим документом.

Как получить социальный вычет на обучение или на лечение?

С 2019 года граждане могут получить социальный вычет на лечение или на обучение двумя способами – у своего работодателя или в налоговой инспекции.

Если вычет оформляется в ФНС, то налогоплательщику предстоит:

- Заполнить с использованием компьютера или на бумаге декларацию 3НДФЛ;

- Собрать вышеперечисленные необходимые документы (копии) по каждому виду вычета;

- Предоставить декларацию с документами в ФНС по месту проживания.

При личном обращении в инспекцию заявителю необходимо при себе иметь оригиналы предоставляемых документов для их проверки, а также сверки сотрудником налоговой службы.

Если вычет получается по месту работы, то процесс выглядит так:

- Подготавливается комплект обязательных документов для подтверждения права на социальный вычет;

- Оформляется заявление на уведомление от ФНС о праве на соцвычет;

- Документы с заявлением передаются в отделение налоговой по месту жительства;

- После 30 дней с момента подачи в инспекции получается уведомление;

- Полученный документ передается по месту трудоустройства своему работодателю.

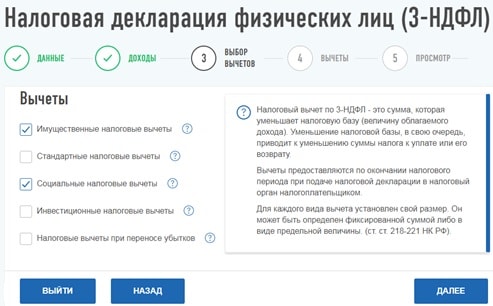

Чтобы сэкономить личное время гражданин для оформления социального налогового вычета может воспользоваться личным кабинетом на сайте налоговой (lkfl2.nalog.ru). В свою очередь, последовательность процедуры следующая:

Стоит отметить, что документы рассматриваются продолжительное время, как и перечисление средств. С дня подачи до поступления денег проходит, как правило, около 4 месяцев. Если в документах выявлены недостатки, то заявитель получит соответствующее уведомление.

Как правильно подать документы в ФНС на возмещение НДФЛ? Накопились квитанции по детскому садику, за кружки, за лечение в стоматологии ребенка и меня. Какие документы нужны, как они должны быть оформлены и существуют ли сроки для возмещения?

Порядок предоставления социальных налоговых вычетов по НДФЛ установлен ст. 219 НК РФ.

В соответствии с п.п. 2 п. 1 ст. 219 НК РФ при определении налоговой базы по НДФЛ налогоплательщик имеет право на получение социального налогового вычета в сумме, уплаченной им в налоговом периоде за обучение своих детей в возрасте до 24 лет по очной форме обучения в образовательных учреждениях, – в размере фактически произведенных расходов на обучение, но не более 50 000 рублей на каждого ребенка в общей сумме на обоих родителей.

Указанный социальный налоговый вычет предоставляется при наличии у образовательного учреждения соответствующей лицензии или иного документа, который подтверждает статус учебного заведения, а также представлении налогоплательщиком документов, подтверждающих его фактические расходы за обучение.

То есть условием предоставления налогоплательщику-родителю указанного вычета является наличие платежных документов, свидетельствующих о том, что расходы на обучение ребенка были понесены именно им.

По мнению ФНС РФ, подтверждающими документами, в частности, могут являться:

– договор или иной документ с образовательным учреждением (имеющим лицензию на оказание соответствующих образовательных услуг) на обучение в этом учреждении;

– справка из образовательного учреждения, подтверждающая, что ребенок действительно обучался в соответствующем налоговом периоде;

– платежные документы, подтверждающие плату за обучение (квитанции к приходным кассовым ордерам, чеки контрольно-кассовой техники, платежные поручения, банковские выписки и иные документы) (письмо от 10.11.2009 г. № 3-5-04/1652).

Ст. 219 НК РФ не предусмотрено в данном случае представление Справки о доходах физического лица по форме 2-НДФЛ.

Минфин РФ требует также представить копию лицензии, подтверждающей статус образовательного (учебного) заведения, если в договоре на обучение отсутствует ссылка на лицензию.

П. 1 ст. 12 Закона РФ от 10.07.1992 г. № 3266-1 «Об образовании», действовавшим до 2013 года, установлено, что образовательным является учреждение, осуществляющее образовательный процесс, то есть реализующее одну или несколько образовательных программ и (или) обеспечивающее содержание и воспитание обучающихся, воспитанников.

Согласно п.п. 1 и 8 п. 4 ст. 12 Закона № 3266-1 дошкольные учреждения (детский сад) и учреждения дополнительного образования (спортивная секция, развивающие кружки) относятся к образовательным учреждениям.

Таким образом, указывает Минфин РФ, при определении налоговой базы по НДФЛ налогоплательщик-родитель вправе воспользоваться социальным налоговым вычетом в сумме, уплаченной им за обучение своего ребенка в указанных образовательных учреждениях (письма от 09.06.2011 г. № 03-04-05/5-414, от 23.06.2008 г. № 03-04-05-01/214).

Однако в Вашем случае нужно учитывать следующую позицию чиновников.

Предоставление образовательных услуг согласно программе образовательного учреждения является лишь одним из пунктов договора, предусматривающих условия пребывания ребенка в группе отдела дошкольного воспитания и включающих, в том числе, обеспечение охраны жизни ребенка, его сбалансированного питания, медицинского наблюдения, создание условий для разностороннего развития ребенка, дополнительные услуги психолога, логопеда, учителя английского языка, бронирование места (за плату) в случае отсутствия ребенка в детском саду и т.п.

При этом в договоре установлена плата за содержание ребенка в детском саду в целом, а сумма стоимости предоставляемых образовательных услуг отдельно не указана.

Поэтому, уверена ФНС РФ, при определении размера полагающегося налогоплательщику социального налогового вычета должны учитываться его фактические расходы на обучение ребенка.

Иные расходы налогоплательщика, связанные с пребыванием ребенка в дошкольном учреждении, при определении размера вычета не учитываются (письмо от 09.02.2009 г. № 3-5-03/124@).

Минфин РФ также утверждает, что при определении размера полагающегося налогоплательщику социального налогового вычета должны учитываться его фактические расходы на обучение ребенка.

Иные расходы налогоплательщика, связанные с пребыванием ребенка в дошкольном учреждении, при определении размера вычета не учитываются (письмо от 09.06.2011 г. № 03-04-05/5-414).

Кстати, если документы на обучение ребенка оформлены на одного из супругов, другой супруг вправе получить социальный налоговый вычет по расходам на обучение ребенка при наличии у него в налоговом периоде доходов, облагаемых НДФЛ по ставке 13%.

Как считает ФНС РФ, если оплата расходов за обучение ребенка была произведена за счет общей собственности супругов, оба супруга могут считаться участвующими в расходах по оплате обучения ребенка.

То, что при внесении платежа по договору в платежных документах в качестве плательщика указывается один из супругов, не изменяет того обстоятельства, что эти расходы являются общими расходами супругов и, соответственно, оба супруга могут претендовать на получение социального налогового вычета (письмо от 13.03.2012 г. № ЕД-4-3/4202@).

Согласно п.п. 3 п. 1 ст. 219 НК РФ при определении размера налоговой базы по НДФЛ налогоплательщик имеет право на получение социальных налоговых вычетов в сумме, уплаченной налогоплательщиком в налоговом периоде за услуги по лечению, предоставленные ему медицинскими учреждениями РФ, а также уплаченной налогоплательщиком за услуги по лечению супруга (супруги), своих родителей и (или) своих детей в возрасте до 18 лет в медицинских учреждениях РФ (в соответствии с перечнем медицинских услуг, утверждаемым Правительством РФ), а также в размере стоимости медикаментов (в соответствии с перечнем лекарственных средств, утверждаемым Правительством РФ), назначенных им лечащим врачом, приобретаемых налогоплательщиками за счет собственных средств.

Общая сумма социального налогового вычета принимается в сумме фактически произведенных расходов с учетом ограничения, установленного п. 2 ст. 219 НК РФ.

Социальные налоговые вычеты, указанные в п.п. 2-5 п. 1 ст. 219 НК РФ (за исключением расходов на обучение детей налогоплательщика и расходов на дорогостоящее лечение), предоставляются в размере, в совокупности не превышающем 120 000 рублей в налоговом периоде (п. 2 ст. 219 НК РФ).

По дорогостоящим видам лечения в медицинских учреждениях РФ сумма налогового вычета принимается в размере фактически произведенных расходов.

Социальный налоговый вычет в сумме оплаты стоимости лечения предоставляется налогоплательщику НДФЛ при наличии у медицинского учреждения соответствующей лицензии, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на лечение и приобретение медикаментов.

НК РФ не установлен конкретный перечень документов, подтверждающих право налогоплательщика НДФЛ на социальный налоговый вычет.

Минфин в письме от 01.11.2012 г. № 03-04-05/10-1239 сообщил, что в этих целях налогоплательщик представляет в налоговый орган:

– справку об оплате медицинских услуг, форма которой и порядок выдачи налогоплательщикам утверждены приказом МНС РФ и Минздрава РФ от 25.07.2001 г. № 289/БГ-3-04/256.

Выдача справки об оплате медицинских услуг с целью получения социального налогового вычета по затратам на лечение входит в компетенцию медицинских учреждений, оказывающих медицинские услуги;

– кассовый чек, квитанцию к приходному кассовому ордеру, выписку банка или иные платежные документы, подтверждающие факт уплаты денежных средств за оказанные медицинские услуги.

В некоторых случаях при предоставлении социального налогового вычета по дорогостоящим видам лечения в составе расходов по указанным видам лечения учитывается стоимость оплаченных налогоплательщиком необходимых дорогостоящих расходных медицинских материалов, если сама медицинская организация таковыми не располагает и соответствующим договором с медицинской организацией предусмотрено их приобретение за счет средств пациента.

Основанием для получения социального налогового вычета по таким расходам может являться указание на приобретение вышеназванных материалов в справке об оплате медицинских услуг или в представленном выписном эпикризе (истории болезни) либо в договоре с медицинской организацией.

Если налогоплательщиком оплачены медикаменты или услуги по лечению своего ребенка в возрасте до 18 лет, то нужно представить копию свидетельства о рождении ребенка.

В отношении расходов на приобретение медикаментов помимо Справки по форме 2-НДФЛ и платежных документов следует также представить рецептурный бланк по форме № 148-1/у88, утвержденной приказом Минздравсоцразвития РФ от 12.02.2007 г. № 110.

Согласно Порядку выписывания лекарственных средств, назначенных лечащим врачом налогоплательщику и приобретенных им за счет собственных средств, размер стоимости которых учитывается при определении суммы социального налогового вычета, утвержденному приказом Минздрава РФ и МНС РФ от 25.07.2001 г. № 289/БГ-3-04/256, при назначении лечащим врачом лекарственных средств, входящих в Перечень лекарственных средств…, лекарственные средства выписываются врачом на рецептурных бланках по утвержденной форме.

На экземпляре рецепта, предназначенного для представления в налоговые органы, лечащий врач в центре рецептурного бланка проставляет штамп «Для налоговых органов Российской Федерации, ИНН налогоплательщика», рецепт заверяется подписью и личной печатью врача, печатью учреждения здравоохранения.

Таким образом, для подтверждения Вашего права на социальный налоговый вычет в отношении сумм, уплаченных за приобретенные медикаменты, недостаточно иметь только платежные документы.

Если же медикаменты были приобретены не по назначению врача, то получить вычет в размере сумм, потраченных на покупку таких лекарственных средств, невозможно.

Социальные налоговые вычеты на обучение и лечение предоставляются при подаче налоговой декларации по форме 3-НДФЛ в налоговый орган налогоплательщиком по окончании налогового периода.

В соответствии с Порядком заполнения формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), утвержденным приказом ФНС РФ от 10.11.2011 г. № ММВ-7-3/760@, обязательному заполнению всеми налогоплательщиками, представляющими декларацию, подлежат Титульный лист и Раздел 6 «Суммы налога, подлежащие уплате (доплате) в бюджет / возврату из бюджета».

Для расчета социальных налоговых вычетов, установленных ст. 219 НК РФ, используется Лист Ж2 «Расчет социальных налоговых вычетов».

В п. 1 Листа Ж2 налогоплательщик производит расчет сумм социальных налоговых вычетов, установленных ст. 219 НК РФ (за исключением социальных налоговых вычетов, в отношении которых применяются ограничения, установленные п. 2 ст. 219 НК РФ).

В п.п. 1.2 – суммы социального налогового вычета, предоставляемого в соответствии с п.п. 2 п. 1 ст. 219 НК РФ, в сумме, уплаченной налогоплательщиком в налоговом периоде за обучение детей по очной форме обучения в образовательных учреждениях.

Значение данного показателя не должно превышать 50 000 руб. на каждого ребенка на обоих родителей, опекуна, попечителя.

В п.п. 1.3 – суммы социального налогового вычета, предоставляемого в соответствии с абз. 4 п.п. 3 п. 1 ст. 219 НК РФ, по дорогостоящим видам лечения в медицинских учреждениях РФ в размере фактически произведенных расходов.

В п.п. 1.4 – определяется итоговое значение по п. 1 Листа Ж2 путем суммирования значений п.п. 1.2 и 1.3.

В п. 2 Листа Ж2 производится расчет сумм социальных налоговых вычетов, установленных ст. 219 НК РФ, в отношении которых применяются ограничения, установленные п. 2 ст. 219 НК РФ.

В п.п. 2.2 – суммы социального налогового вычета, предоставляемого в соответствии с абз. 1 п.п. 3 п. 1 ст. 219 НК РФ, в сумме, уплаченной налогоплательщиком в налоговом периоде за оплату лечения и приобретение медикаментов, за исключением расходов по дорогостоящему лечению.

В п.п. 2.7 определяется итоговая сумма социальных налоговых вычетов по п. 2 Листа Ж2 (данная сумма значений не должна превышать 120 000 руб.).

В п. 3 Листа Ж2 производится расчет итоговой суммы социальных налоговых вычетов, которая определяется путем суммирования значений п.п. 1.4 и 2.7 Листа Ж2.

Как указал Минфин РФ в письме от 31.05.2011 г. № 03-04-05/7-388, сумма примененного социального налогового вычета не может превышать сумму полученного в данном налоговом периоде дохода, облагаемого по ставке 13%.

Перенос остатка неиспользованного социального налогового вычета в одном налоговом периоде на последующие налоговые периоды НК РФ не предусмотрен.

Согласно ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату по письменному заявлению налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

Причем заявление о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы.

Заявление на возврат излишне уплаченного НДФЛ составляется в произвольной форме.

Главное – указать реквизиты счета, на который Вам будет перечислена излишне удержанная сумма НДФЛ.

Социальный налоговый вычет, сумма в 2018 году. Получение налогового вычета, документы

В ушедшем году вы учились в автошколе или на курсах иностранных языков. Платите за частный детский сад или за обучение детей в вузе. Потратились на лекарства и обследования в частной клинике. Лечили зубы за деньги. А может, купили полисы ДМС на всю семью. Вы можете вернуть часть своих расходов — 13% от ваших затрат. Максимальный налоговый вычет, который можно получать каждый год, составляет 15 600 руб. Как получить эти деньги, рассказывает Светлана Шишкина, консультант проекта Минфина по финансовой грамотности, автор блога о личных финансах.

Чтобы получить такую сумму, нужно потратить на лечение и обучение 120 тыс. руб. за год. А для некоторых видов дорогостоящего лечения размер вычета и вовсе не ограничен.

Подавать на налоговый вычет можно каждый год, начиная с первого рабочего дня налоговой инспекции в январе. Для этого нужно запросить на работе справку 2-НДФЛ, собрать документы, подтверждающие расходы, — чеки и справки, подготовить декларацию и подать заявление на вычет.

Есть общее правило получения вычета: нужно где-то работать и получать "белую" зарплату. Безработные, мамы в декрете, индивидуальные предприниматели на упрощенке, вмененке или патенте, а также пенсионеры и студенты вычет не получают. Но родители могут получить возврат налога за детей, супруги — друг за друга, и даже родные братья и сестры могут возвращать излишне уплаченные налоги за своих близких. Конечно, для этого нужно правильно оформить все документы.

Постараюсь разобрать наиболее частые вопросы, которые возникают в связи с налоговыми вычетами.

15 600 можно получить за лечение и еще 15 600 за обучение?

Нет, 15 600 — это максимальная сумма налогового вычета в год, который может получить один человек, сложив все расходы и на лечение, и на обучение. Как свое, так и близких родственников (если заявляет вычет за них). Сюда же входят вычеты за расходы на благотворительность и добровольные взносы на собственную пенсию.

При этом если есть, чем подтвердить расходы, налоговый вычет могут получить все члены семьи, каждый за себя, ограничений нет.

Получить налоговый вычет можно за обучение и лечение только в государственных учреждениях?

Для получения вычета не имеет значения, частные клинику, образовательное учреждение вы посещали — или государственные. Для образовательных учреждений важно, чтобы была лицензия на образовательную деятельность. Лучше, если ее номер будет указан в договоре. А если его не указали, то понадобится копия самой лицензии.

По медицинским расходам список документов для налогового вычета шире. Кроме договора с клиникой понадобятся копии рецептов, справки о том, что вам действительно необходимо было купить те или иные лекарства за свой счет, и другие бумаги, которые подтвердят ваше право на вычет.

Муж может получать налоговый вычет за жену, если она не работает?

По медицинским расходам — да. По расходам на обучение — нет. Вычет с медицинских расходов оформляется, если вы оплачивали собственное лечение, лечение жены/мужа, своих несовершеннолетних детей или родителей-пенсионеров. При этом договор должен быть составлен на ваше имя, а не на имя того, чье лечение вы оплачиваете. Платежные документы тоже должны быть на ваше имя.

По расходам на обучение вычет можно получить за себя, своих детей и за родных брата или сестру. А за супруга или родителей — нельзя. Если получаете за себя, то форма обучения может быть любой. Если за детей или братьев/сестер — то только очной, причем обучаемый должен быть младше 24 лет, а родство — полнородным, по матери или отцу. Как и с медицинскими расходами, в идеале, все документы должны быть оформлены на того, кто будет заявлять вычет.

Лайфхак с братьями и сестрами очень интересный. Часто бывает так, что старшие дети уже работают, причем получают белую зарплату. А родители, которые оплачивают обучение младших детей, не имеют дохода, с которого уплачивался бы НДФЛ. Если правильно оформить все документы, можно получать налоговый вычет в течение всего срока обучения младших.

Если расходы были больше, чем 120 тысяч, можно ли перенести неиспользованный остаток вычета на следующий год?

Нет. Поэтому, если расходы большие, например, такие, как оплата за обучение в вузе, лучше разбивать их на периоды: полгода, год. Тогда выгода от возврата налогов будет больше.

Что такое дорогостоящее лечение?

Есть специальный Перечень медицинских услуг и медикаментов, которые считаются дорогостоящими. Обычно это какие-то операции, а также расходные материалы и лекарства, которые необходимы при таком лечении. К дорогостоящему лечению, за которое можно получить неограниченный вычет, относится и ЭКО (экстракорпоральное оплодотворение).

То есть если операция и расходники к ней обошлись, например, в 500 тыс. руб., ваш вычет составит 65 тыс. руб. Для получения такого вычета нужна справка из медицинского учреждения о том, что оно не располагает указанными медикаментами (расходными материалами), и их приобретение предусмотрено договором на лечение за счёт пациента (или того, кто оплачивает лечение). Кроме того, нужна "Справка об оплате медицинских услуг для представления в налоговые органы", в которой стоит код 2.

Если вы проходите комплексное лечение, часть которого может быть отнесена к дорогостоящему, а часть нет, важно оформлять все разными справками. И следить за тем, чтобы правильно проставлялись коды 1 (не дорогостоящее) и 2 (дорогостоящее).

А если обучение оплачено материнским капиталом?

К сожалению, в этом случае вычет не положен.

Декларацию надо подавать каждый год?

Не обязательно. Можно собирать все справки 2-НДФЛ и все чеки. И подавать на вычет раз в три года. Так в 2018 году можно будет получить налоговые вычеты за 2015, 2016 и 2017 годы. Совокупно до 46 500 руб. Главное не пропустить сроки! Если расходам больше трех лет, вычет уже не получится оформить.

Я подал документы на налоговый вычет. Когда ждать возврата налога?

У налоговой инспекции есть три месяца, чтобы проверить ваши документы и принять решение о вычете. После так называемой камеральной проверки в течение месяца вы получите возврат налога на ваш счет. Иногда проверка проходит быстрее, соответственно, раньше перечисляют и деньги.

А в налоговую идти обязательно?

Не обязательно. Можно получать вычеты через работодателя. Но тогда вам не выдадут всю сумму на руки. Вам просто будут платить увеличенную зарплату (без вычитания из нее 13% подоходного налога) — до того момента, пока не будет перечислен весь вычет.

Читайте также: