В налоговом учете не списываются материалы в 1с

Опубликовано: 14.05.2024

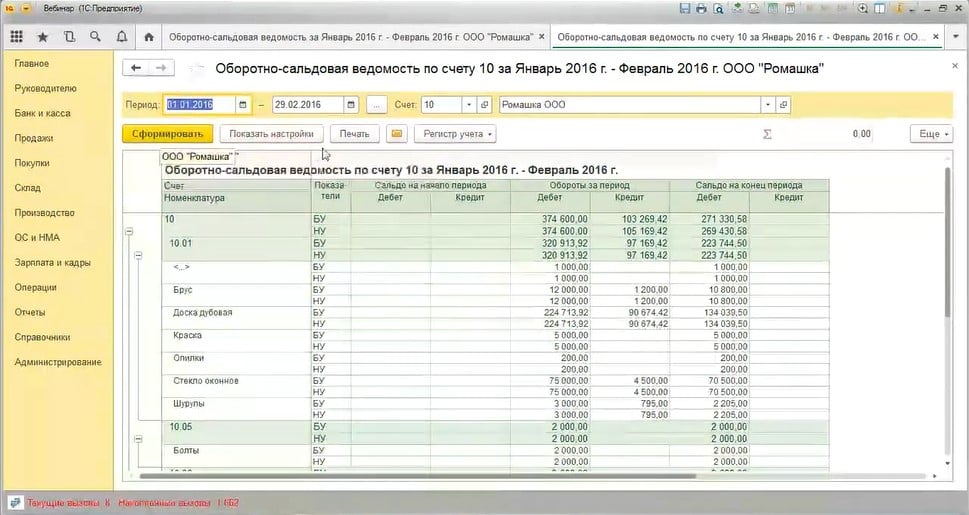

Формируем оборотно-сальдовую ведомость по счёту 10. На первый взгляд кажется, что все хорошо – никакой «красноты» в отчете нет.

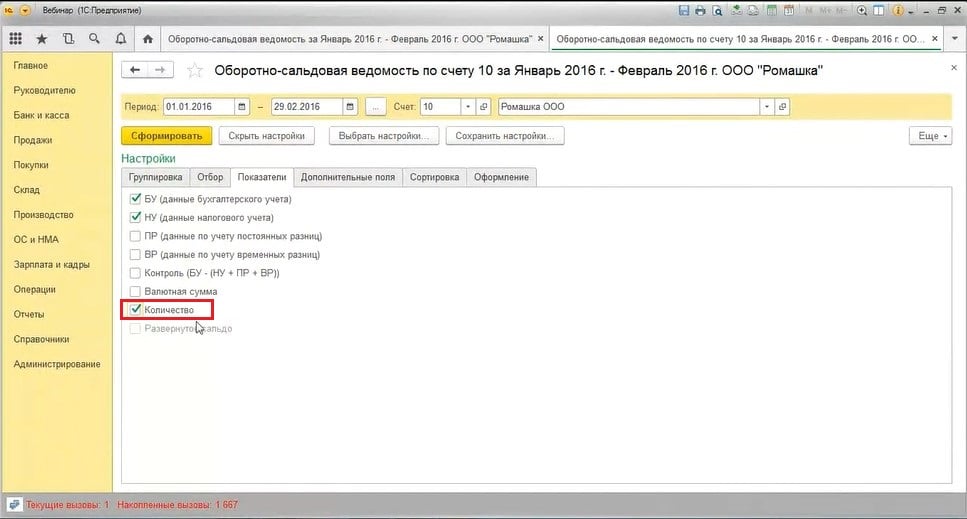

Но в настоящее время в отчете мы видим только суммовые данные бухгалтерского и налогового учета (по налогу на прибыль). Здесь нужно обязательно добавить еще одну настройку. Вне зависимости от того, на какой системе налогообложения находится ваша организация, стоит проставить галочку «Количество» на вкладке «Показатели» в настройках отчета.

Также мы настраиваем оборотно-сальдовую ведомость и по счёту 41, и по счёту 43 – нам важно, кроме бухгалтерского и налогового учёта, видеть ещё и количество.

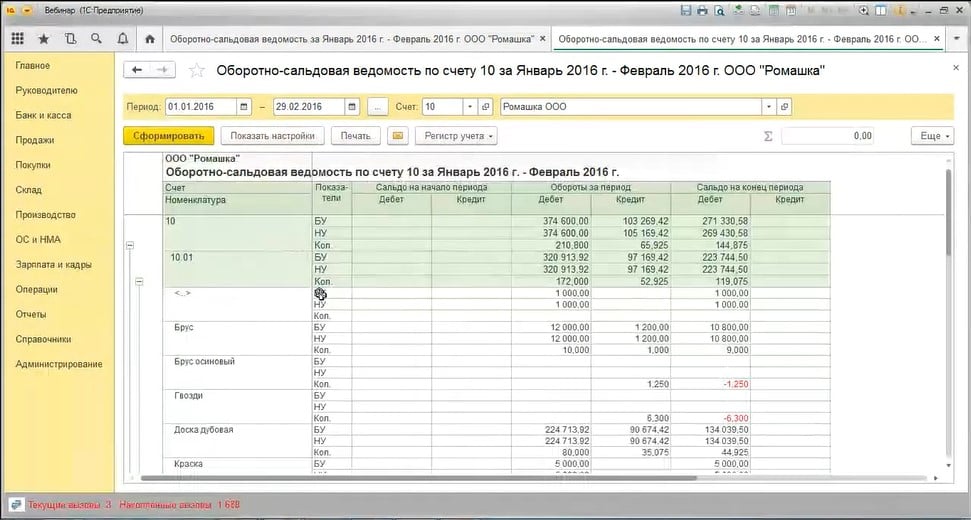

Снова сформируем отчет с этой настройкой.

Теперь в отчете уже не все в порядке:

- мы сразу видим отрицательный остаток;

- суммовое сальдо без количества;

- количественный остаток без суммы.

Это всё, конечно же, ошибки, причины у которых могут быть различные – о них мы поговорим чуть позже.

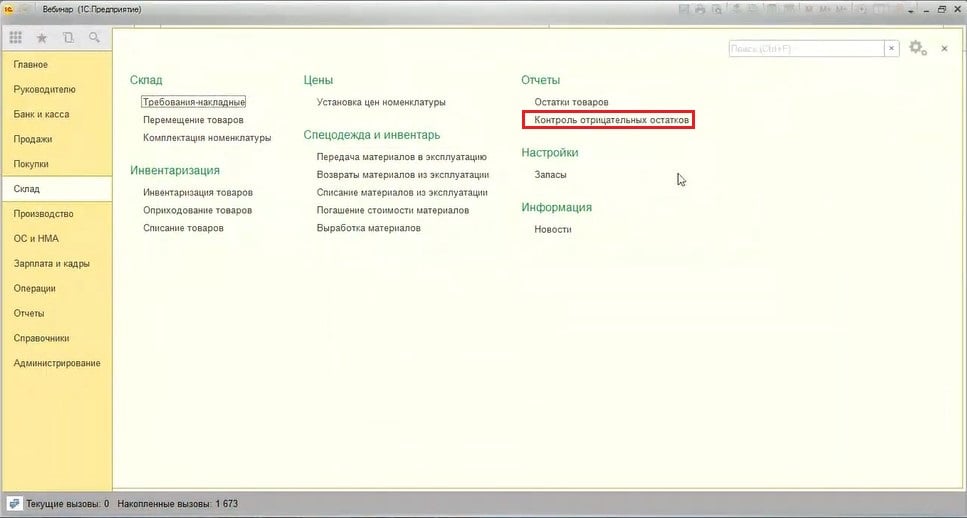

Как мы еще можем обнаружить подобные ошибки, если оборотно-сальдовая ведомость для нас неудобна? Например, при большом количестве номенклатурных позиций.

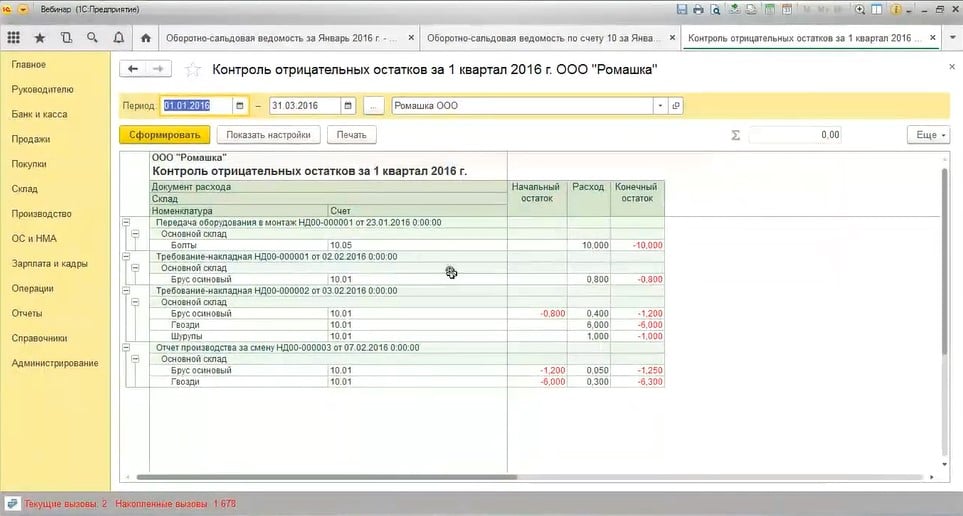

В этом случае можно сформировать специальный отчёт, который называется «Контроль отрицательных остатков». Находится данный отчёт в разделе «Склад».

В этом отчёте мы видим все позиции с отрицательным остатком с указанием счетов учета. А также узнаем, после проведения какого документа получился такой остаток.

Какие причины могут привести к данной ситуации?

Например, есть документ списания или реализации номенклатуры, но нет поступления. Почему нет поступления:

- при вводе одного из документов (поступления или списания) ошиблись и выбрали не ту номенклатуру, которую нужно было;

- на момент проведения документа списания поступление было, но оно было введено неверной датой, которую позже изменили;

- поступление было введено ошибочно, и его удалили уже после списание номенклатуры и т.д.

То есть причин большое разнообразие. Необходимо в каждой ситуации эту причину выявить и решить проблему: либо убрать документ списания, либо изменить номенклатуру, либо ввести документ поступления, если он всё-таки должен быть. После устранения ошибок цепочка движения номенклатуры закроется, и у нас появится ясная правильная картина.

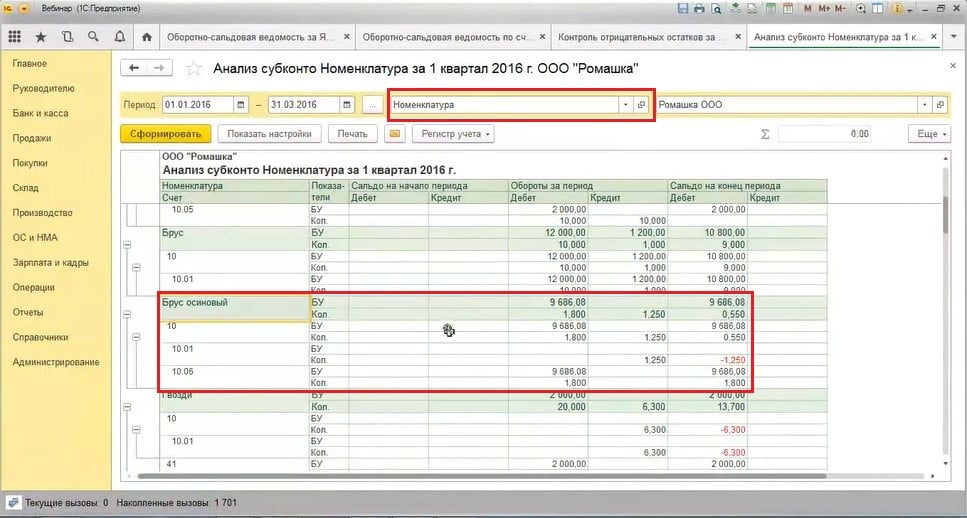

Еще может быть другая причина: поступление ТМЦ на один счёт, а списание с другого. По оборотно-сальдовой ведомости в этой ситуации мы причин не увидим, по контрольной ведомости тоже заметим лишь ошибки. Поэтому нужно сформировать ещё один отчёт «Анализ субконто». Раз мы говорим о материалах, товарах – нам нужно анализировать номенклатуру. Выбираем поле «Номенклатура» и формируем отчёт «Анализ субконто».

Итак, мы видим, что поступление материала «Брус осиновый» всё-таки было, но на счёт 10.06, а списали его с 10.01. Это довольно распространённая ошибка, особенно на 10 счёте, где субсчетов много: при поступлении посчитали, что это прочий материал, потом списали, думая, что он числится на 10.01. В итоге получился отрицательный количественный остаток.

Если после исправления и проведения одного из документов мы видим, что сумма при списании не появилась, нужно перепровести второй документ или сделать групповое перепроведение после исправления всех подобных ошибок.

Курсы 1С 8.3 » Статьи про 1С 8.3 » Обучение 1С 8.2 Бухгалтерия 2.0 » Учет материалов, не учитываемых в целях налогообложения в 1С 8.2

Рассмотрим пошагово как отразить поступление и списание материалов, не учитываемых в целях налогообложения в программе 1С 8.2 Бухгалтерия на примере.

Поступление и списание материалов, не принимаемых к налоговому учету в 1С 8.2

Допустим, ЗАО «ПК Шторкин Дом» приобретает и списывает на затраты кофе в зернах. Необходимо:

- Изучить теоретический вопрос, связанный с использованием материалов в непроизводственных целях (не с целью извлечения дохода);

- Проверить заполнение и провести документы, связанные с приобретением материалов для непроизводственных целей и списанием «входного» НДС по ним;

- Выполнить Операцию №1 по списанию материалов на общехозяйственные расходы по БУ и на расходы не учитываемые для целей налогообложения прибыли по НУ;

- Провести регламентный документ «Закрытие месяца» за январь – март;

- Проверить проводки, формируемые документом «Расчет налога на прибыль»;

- Определить разницы в соответствии с ПБУ 18/02;

- Сформировать регистры налогового учета;

- Заполнить декларацию по налогу на прибыль за I квартал.

Для того, чтобы получить правильное движение по счетам налогового учета в 1С 8.2, необходимо проверить в базе данных заполнение документов и осуществить их проведение:

- по поступлению материалов от ООО ” Бруно” на сумму 3 245 руб. от 01.02.2012г.;

- по списанию входного НДС от 31.03.2012г., предъявленного ООО ” Бруно”;

- Закрытие месяца за период январь – март 2013г.

Параметры для выполнения операции №1:

Шаг 1. Поступление материалов, не принимаемых к налоговому учету

Особенности заполнения закладки Счет затрат в документе «Требование-накладная»:

- В строчке Счет затрат указывается счет, на котором накапливаются общехозяйственные расходы. В нашем примере – это счет 26 «Общехозяйственные расходы»;

- В субконто Подразделение затрат указывается подразделение, в котором списываются на расходы материалы;

- В субконто Статьи затрат указывается вид расхода. В нашем примере – это Материальные расходы (не учит. в НУ):

Шаг 2. Проводки при поступлении материалов, не учитываемых в целях налогообложения

Проводки, формируемые документом «Требование-накладная» в 1С 8.2:

- По бухгалтерскому учету расходы по материалам учитываются в составе общехозяйственных расходов в дебете счета 26 «Общехозяйственные расходы»: Дт 26 Кт 10.01 сумма 2 750,00 руб.;

- По налоговому учету расходы по материалам не учитываются в составе расходов. Формируется проводка по дебету забалансового счета НЕ.01.9 «Другие выплаты»: Дт НЕ.01.9 сумма 2 750,00 руб.;

- По ПБУ 18/02 в момент списания материалов по БУ по дебету счета 26 по статье «Материальные расходы (не учит. в НУ)» будут признаваться расходы, в то время как по налоговому учету расходы не будут признаваться. В результате возникает постоянная положительная разница, так как в БУ в расходы включаем, а в НУ не включаем: Дт 26 сумма 2 750,00 руб. – признак ПР:

Шаг 3. Расчет налога на прибыль с учетом ПБУ 18/02

При расчете постоянного налогового обязательства постоянная положительная разница не приводит к уменьшению налога на прибыль как в текущем отчетном периоде, так и в последующих периодах, поэтому рассчитывается Постоянное налоговое обязательство (ПНО) по формуле:

Проводки, формируемые документом «Расчет налога на прибыль»:

Проверим расчет Постоянного налогового обязательства (ПНО):

- Постоянная положительная разница составила 2 750,00 руб.;

- Ставка налога на прибыль – 20%;

- ПНО = 2 750,00 * 20% = 550,00 руб.

- Расчет постоянного налогового обязательства произведен правильно.

Шаг 4. Списание НДС

Особенности заполнения закладки Счет списания НДС в документе «Списание НДС»:

- В строчке Счет – вводим счет 91.02 «Прочие расходы»;

- В строчке Прочие доходы и расходы – указываем статью затрат из справочника Прочие доходы и расходы. Необходимо! В справочнике по статье затрат Списание НДС (не учит. в НУ) снять флажок Принятие к НУ.

- Тогда данный расход не будет учитываться в целях налогообложения прибыли:

Шаг 5. Проводки, формируемые документом «Списание НДС»

В связи с тем, что НДС списан в состав расходов, не учитываемых для целей налогообложения, то возникают разницы:

- По бухгалтерскому учету отражение прочих расходов по БУ по счету 91.02 «Прочие расходы» оформляется проводкой: Дт 91.02 Кт 19.01 сумма 495,00 руб. (сумма «входного» НДС).

- По налоговому учету расходы по НУ не отражаются, формируется проводка по дебету счета НЕ.03 «Внереализационные расходы, не учитываемые в целях налогообложения»: Кт НЕ.03 сумма 495,00 руб.;

- По ПБУ 18/02 по БУ отражены расходы по списанию НДС, а по НУ нет отражения расходов, поэтому возникает Постоянная положительная разница: Дт 91.02 сумма 495,00 руб. – Проводка по признаку ПР (сумма списанного «входного» НДС):

Шаг 6. Расчет налога на прибыль с учетом ПБУ 18/02

При расчете постоянного налогового обязательства Постоянная положительная разница не приводит к уменьшению налога на прибыль как в текущем отчетном периоде, так и в последующих периодах, поэтому рассчитывается Постоянное налоговое обязательство (ПНО) по формуле:

Проводки, формируемые документом «Расчет налога на прибыль»:

Проверим расчет Постоянного налогового обязательства (ПНО):

- Постоянная положительная разница составила 495,00 руб. при списании НДС;

- Ставка налога на прибыль – 20%;

- ПНО = 495,00 * 20% = 99,00руб.

- Расчет постоянного налогового обязательства произведен правильно.

Шаг 7. Отражение в регистрах налогового учета

Отражение в регистре учета хозяйственных операций

В момент отражения операции Приобретения материалов – документ Поступление товаров и услуг, в 1С 8.2 формируются записи в регистре Регистр учета операций приобретения имущества, работ, услуг, прав.

Отражение в регистре сбора информации о наличии и движении объектов налогового учета

В момент отражения операции Приобретения материалов – документ Поступление товаров и услуг, в 1С 8.2 формируются записи в регистре Регистр учета операций по движению дебиторской и кредиторской задолженности.

В момент отражения операции списания материалов – документ Требование-накладная, в 1С 8.2 формирует записи в регистре Регистр учета стоимости материалов, списанных в отчетном периоде, в котором отражается факт списания материалов.

Отражение в регистре формирования отчетных данных

Регистры, в которых накапливается информация для заполнения декларации не заполняются. Данные для заполнения декларации отсутствуют.

Как списать материалы в «1С» правильно, чтобы не нарушать ход текущей деятельности и обеспечить возможность составления месячной отчетности? Принципы работы независимо от характера ТМЦ, участвующих в обороте, одинаковы. Они меняются лишь в рамках разрешенных государством вариантов.

Методологические указания

Для бухучета процесс регламентируется ПБУ 5/01 «Учет материально-производственных запасов». В налоговом — статьей 254 НК России. Их соблюдают как работающие в штате бухгалтера, так и специалисты со стороны. Несоблюдение законодательства приводит к серьезным штрафным санкциям. Поэтому и функционал программы подчинен этим законодательным принципам. Все утвержденные унифицированные бланки документации загружены в систему и доступны для распечатки. Но пользователю также придется закрепить здесь и удобную для него формулу расчетов, одобренную законом.

Выбирать документ надо исходя из специфики ситуации:

- когда вы отдаете что-то в эксплуатацию приходится пользоваться формой «Требование-накладная» (ТМЦ здесь разнообразны: канцелярия, автомобильные запчасти, строительные детали и пр.);

- когда требуется избавиться от отсутствующего имущества (несмотря на присутствие позиции в базе) либо ставшего негодным, используем «Списание товаров»;

- давальческое сырье передается документально в переработку.

Как списывать материалы в «1С 8 3»: таблица подводок

Ответственному лицу организации предстоит установить в учетной политике подходящий метод работы по списыванию (как для бухучета, так и налоговой). Чтобы упростить себе задачу, выбирают единый для обеих ситуаций способ. Часто бухгалтеры пользуются таким вариантом, как средняя себестоимость. Методика по себестоимостной оценке за единицу актуальна для тех предприятий, где выпускаемые экземпляры уникальны (как украшения).

Какие проводки представлены

удаление позиций с основного производства

для дополнительных производственных нужд

на расходы общепроизводственного характера

на общее хозяйственное использование

на затраты для реализации готовой продукции

выбытие на дарственной основе

при повреждении, краже и т.п. ТМЦ

при их утрате из-за стихийных бедствий

Нельзя сказать, что все описанные операции одинаковы по частоте их исполнения. Но, чтобы проводить любую из них, следует обратить внимание на описанный далее вопрос.

Хотите внедрить «Магазин 15»?

Получите всю необходимую информацию у специалиста.

Настраиваем параметры учетной политики

Проведение операционных действий требует выбрать заранее метод, по которому будут осуществляться запланированные процедуры. Он определяется в УП. В программе нужно зайти во вкладку «Главное», а затем в поле «Настройки» — «Учетн.политика». Здесь отмечаем альтернативу по оцениванию МПЗ: по среднему значению или по ФИФО.

Стоит учесть особенности при списании материалов и как списывать с 10 счета в «1С»:

- Компании, работа на которых ведется общережимно, вправе выбирать любой оценочный способ (из указанных выше). Но если им необходимо оценивать по стоимости единицы, то проставляется галка напротив FIFO. Для организаций, действующих по «упрощенке», это тоже подходит. Если упрощенная схема действует в пределах 15%, то выбор альтернативной вариации будет закрыт. Следует строго выбирать именно ФИФО.

- Среднестоимостная оценка обязательна для сырья, принимаемого на переработку. Об этом информационная функция специально оповещает персонал.

Как производится операция

Это зависит от характеристик самого имущества, а также назначения их использования (то есть конечной точки поступления). Принципиально во всех обстоятельствах предстоит заходить через одно главное меню. Причем имеются разные пути открытия подходящего окна для заполнения информации в системе и проведения нужной документации.

По требованию-накладной

В этой ситуации придется заполнять и проводить документ с аналогичным наименованием. Отыскать его можно через «Склад» или «Производство/Выпуск продукции».

Как делать списание ТМЦ материалов в производство в «1С 8: бухгалтерия»

Когда методика по списыванию запрограммирована, стоимость отпущенного просчитывается автоматом. Выше описывалось два пути для раскрытия требуемой формы. В любом случае откроется журнал создаваемых ранее файлов. Старые экземпляры поддаются редактированию и копированию. Создать новое с нуля можно с помощью соответствующей кнопки.

Новая накладная потребует выбрать откуда будет происходить отпускание материального имущества. Все позиции выбираются при помощи кнопок «Добавить» или «Подбор». Последняя открывает номенклатурный перечень с имеющимся для отгрузки остатком (т. е. наличествующим в складских помещениях).

Нужная по номенклатуре позиция находится по наименованию. Двухразовый щелчок мышки ведет к открытию диалогового окошка. Здесь проставляется количественный показатель. Нажимая «Ок», переносим ТМЦ в требующемся (и доступном) количестве в перечень отобранных позиций.

Выбранные пункты заносятся в требование-накладную при нажатии на «Перенести в документ». После заполнения документации проставляем растратные реквизиты с переходом во вкладку «Счет затрат». Здесь указываем: счет, подразделение, номенклатурная категория и затратные статьи. У каждого поля есть стрелочка вниз, при нажатии которой выпадает окно с альтернативами на выбор. Пропуск параметров недопустим. Даже если система не сигнализирует об этом в момент создания отдельного файла, то закрытие месяца станет затруднительным. Тогда исполнить регламентные закрывающие процедуры так просто не получится.

Третья закладка про заказчика прорабатывается исключительно при принятии ТМЦ от него же. По итогу нажимается «Провести и закрыть». Документальные проводки проверяются через кнопку «Дт/Кт». Перед человеком открывается табличка с информацией по дате создания док-та, а также столбцы дебет, кредит и сумма. Распечатка доступна в двух вариациях: произвольная форма требования-накладной (без указывания расценок) либо стандартизированная М-11.

Передача давальческого сырья

Рассмотрим, каким документом списать материалы в программе в «1С» и сделать списание правильно в данном контексте.

В чем заключается отличие от предыдущего типа операций:

- Компания-давалец передает заготовки исполняющей договорные условия организации.

- Несмотря на это, числиться имущество будет на счете первого лица.

- Перерабатывающее предприятие записывает полученные ценности за пределы баланса.

- По окончании взаимодействия оно передает давальцу-заказчику изготовленный продукт с актом выполненных работ.

- Давалец после приемки списывает использованные заготовки в качестве затрат, а неиспользованный остаток принимает обратно на основной счет.

Как это учитывать? Для начала нужно зайти в подраздел «Производство-Передача в переработку». Здесь мы работаем в двух подразделах.

При заполнении таблицы разрешается делать это по спецификации, если такой параметр предварительно задан.

Как всегда, табличную область разрешается заполнять по кнопке «Добавить» или «Подбор». Материальные объекты остаются на балансе давальца, но номер субсчета меняется на 10. Печатать готовый док-т можно в нескольких форматах, но чаще выбирается именно М-15.

По завершении цикла взаимодействия двух лиц заполняется документ по оприходованию. В нем есть несколько вкладок. Продукция на 43 счет заносится по запланированным расценкам. В конце месячного срока происходит пересчет до реальной стоимости (по факту).

Добавляемые позиции позволяется заполнить по остаточным данным со счета 10.7 или по спецификациям.

Обязательно прописываем затраты на оказанные вам услуги по переделке/обработке давальческого сырья и НДС-счет.

Неиспользованные имущественные позиции вбиваются на клавиатуре или через «Заполнить». Для автоматического проставления счетов учета надо сформировать разнообразные номенклатурные категории.

Как списать материалы в «1С» с длительным циклом использования

Единовременное оприходывание некоторых ТМЦ недопустимо, если период их пользования превышает год. Например, это хозяйственные принадлежности, специализированная одежда и прочее. Отпускать их разрешено в производственный цикл через док-т «Передача в эксплуатацию». Он открывается через вкладку «Склад». Дальше заходим в раздел «Спецодежда и инвентарь». Здесь перечислены подкатегории на выбор.

Перед работником опять же предстает журнал вводимых прежде документов. Можно работать с ними или создавать новые. Нажимаем на соответствующую кнопку и отмечаем параметр о складировании. Мы видим три закладки. Добавление искомых позиций осуществляется аналогичным способом: через «Добавить» либо «Подбор».

Придется уточнить следующую информацию по номенклатурной характеристике:

- количество;

- название физлица;

- назначение использования;

- учетный счет.

Можно использовать имеющиеся в базе сведения. По третьей категории (из списка выше) можно вписывать первичные данные, но они должны соответствовать утвержденной УП предприятия. Как в «1С 8» правильно списать материалы в производство и на затраты иного рода, а также провести коррекцию? Работать последовательно и изучать выпадающие в окнах подкатегории и альтернативы.

Стоимостное погашение производится в программе так:

- линейным начислением амортизации;

- единовременно при передаче на эксплуатирование;

- пропорционально объему отпущенной продукции.

Требуется обязательно отражать предпочтительный способ программного расходования. Так информация будет корректно отображаться и на счетах по бухучету. Опять же отдельные регламентируемые действия не будут произведены в автоматическом режиме, если эта рекомендация останется без внимания. И по окончании всех подобных действий нажимаем «записать и закрыть». Док-т после этого считается проведенным. После проводки сумма ТМЦ погашается и переносится на счета производственных растрат. Либо погашение делается в равных долях на протяжении всего эксплуатационного срока. Чтобы отображалось начисление амортизации, также надо совершить такую операцию. Она проходит автоматом по закрытию месяца или ее можно открывать или создавать через журнал в разделе «Склад».

Отчет по списанию МПЗ материалов из эксплуатации в «1С 3: бухгалтерия» и УПП представлен обычно в различных формах. Здесь доступна распечатка в следующих вариациях на выбор: унифицированный формат М-11, ведомость учета МБ-7.

Когда денежная ценность погашается, они переносятся «за баланс» на счета МЦ01/02/03. Если матценности возвращены физлицом, которому они давались на время, то это оформляется возвратом из временного эксплуатирования/

Если же ТМЦ полностью изношены, то требуется их устранение с забалансовых бухсчетов или с учетных (при неполной амортизации). Производится это документом «Списание материалов из эксплуатации». Для распечатки формируется стандартизированный и требующийся предприятиям бланк МБ-8 (утвержденный на государственном уровне).

Для корректного отражения себестоимостной оценки всего списанного имущества делается вмешательство «Корректировка стоимости номенклатуры». Далее автоматом произведется корректирование цифр по отпущенным на производство пунктам (если верно задать параметры).

Старший аудитор ООО "Сибирская Юридическая Компания-Аудит"

специально для ГАРАНТ.РУ

Данный вопрос часто встает перед организациями торговли и вроде как неоднократно обсуждался специалистами в этой области, но почему-то не теряет своей актуальности. В процессе деятельности организации часто возникают ситуации, когда товары теряют свои потребительские качества или внешний вид, ломаются, портятся в процессе хранения, демонстрации в качестве выставочного образца и т.д. В этом случает перед организацией встает задача списания таких товаров в расходы, так как дальнейшая реализация невозможна, так как нет спроса на такой товар. Бухгалтер при отражении операций по списанию товаров задается вопросом – как корректно такие операции отразить в налоговом учете, восстанавливать или нет НДС, ранее предъявленный к вычету.

В бухгалтерском учете особых проблем бухгалтер не испытывает при отражении списания товара. Здесь важно правильно документально оформить операции по списанию путем составления первичных документов, которые могут быть организацией разработаны самостоятельно и утверждены учетной политикой вместе с описанием процесса списания товара. При разработке документов необходимо учитывать требования п. 2 ст. 9 Федерального закона от 6 декабря 2011 г. № 402-ФЗ "О бухгалтерском учете", согласно которому обязательными реквизитами первичного документа являются, в частности, наименование документа, дата его составления, наименование организации, составившей документ, содержание факта хозяйственной жизни, величина натурального и (или) денежного измерения факта хозяйственной жизни с указанием единиц измерения, наименование должности и подпись с указанием фамилии и инициалов лица, совершившего сделку, операцию и ответственного за ее оформление, либо наименование должности лица, ответственного за оформление свершившегося события.

Можно для оформления списания товара использовать рекомендуемую Росстатом форму Акта о списании товаров (ТОРГ-16) (Постановление Госкомстата РФ от 25 декабря 1998 г. № 132 "Об утверждении унифицированных форм первичной учетной документации по учету торговых операций").

ФОРМЫ

Перед составлением акта о списании товара факт того, что товар был испорчен, каким-то образом поврежден, фиксируется в Акт о порче, бое, ломе товарно-материальных ценностей (ТОРГ-15). Оба акта составляются комиссией, в которую входит как представитель администрации организации, материально-ответственное лицо так и другие специалисты, которые могут определить степень того, насколько испорчены товары. Документы утверждаются руководителем организации после того как акты подписаны всеми членами комиссии.

Как правило, списанию товаров предшествует их инвентаризация, в результате которой выявляются товары, пришедшие в негодность, их недостача, порча и т. д. В п. 27 приказа Минфина России от 29 июля 1998 г. № 34н "Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации" указаны случаи, когда проведение инвентаризации необходимо. В частности, одной из причин является выявление фактов хищения, злоупотребления или порчи имущества, случаи стихийного бедствия, пожара или других чрезвычайных ситуаций, вызванных экстремальными условиями.

Из акта о порче, бое и ломе товарно-материальных ценностей (форма № ТОРГ-15) видно, что не всегда товар полностью испорчен, может быть, что товар еще рано списывать, так как он может быть продан организацией по сниженной цене в виду того, что частично потерял потребительские свойства или имеет огрехи во внешнем виде. В этом случае в бухгалтерском учете нормативные документы (п. 25 Положения по бухгалтерскому учету "Учет материально-производственных запасов" ПБУ 5/01", утв. приказом Минфина России от 9 июня 2001 г. № 44н, п. 20 Методических указаний по бухгалтерскому учету материально-производственных запасов, утв. приказом Минфина России от 28 декабря 2001 г. № 119н) требуют от нас создать резерв под снижение стоимости (обесценение) товара, который представляет разницу между рыночной ценой товара на текущий момент времени, то есть ценой, по которой товар может быть продан, и той ценой, по которой он отражен в учете. При этом в отчетности стоимость товара отражается за минусом созданного резерва, тем самым стоимость активов показывается в отчетности по той стоимости, по которой они могут быть реализованы на дату составления отчетности, то есть реальной оценке стоимости.

Порядок документального оформления резерва под снижение стоимости товара и порядок его формирования организация должна описать в своей учетной политике. Это может быть также ссылка в учетной политике на отдельно сформированный документ в виде утверждаемой методики по формированию резерва, так как причин снижения стоимости товара может быть разное множество: не только снижение потребительских свойств, внешнего вида, поломка и т. д., но и, например, изменении конъюнктуры рынка, и их необходимо охватить и подробно описать во внутреннем документе. При дальнейшей реализации товара по цене ниже его себестоимости будет восстанавливаться ранее созданный под его обесценение резерв.

Резерв под снижение (обесценение) стоимости товара создается только в бухгалтерском учете, в налоговом учете он не создается и на расходы в целях исчисления налога на прибыль не влияет. В налоговом учете при отражении операций по списанию товаров, пришедших в негодность и не подлежащих дальнейшей реализации, у бухгалтера есть другой важный аспект, который вызывает вопросы и сомнения – нужно ли восстановить НДС по списываемым товарам, в том числе списываемым по причине их утраты (по причине, например, естественной убыли, кражи, произошедшего пожара, затопления и т.д.), можно ли себестоимость списываемых товаров принять в расходы в целях исчисления налога на прибыль.

Что касается принятия в расходы, то возможность включения в расходы зависит от причины списания товара. Согласно ст. 252 Налогового кодекса расходы в целях исчисления налога на прибыль должны быть связаны с доходами, быть обоснованными (экономически оправданными, оценка которых выражена в денежной форме) и документально подтвержденными. Документальное подтверждение здесь напрямую связано с теми же документами, которые организация предусмотрела для целей бухгалтерского учета. Ничего иного изобретать не нужно.

Так, при списании товара по причине истечения срока годности, его стоимость и расходы, связанные с утилизаций такого товара, можно включить в прочие расходы в целях исчисления налога на прибыль, что подтверждено письмом Минфина России от 23 августа 2017 г. № 03-03-06/1/53901, письмо Минфина России от 15 марта 2018 г. № 03-03-06/1/15834. Товары, которые испорчены или повреждены по причине аварии, пожара и другого стихийного бедствия, также можно списать и стоимость их принять в расходы, но они должны быть подтверждены справкой компетентного органа – Государственной противопожарной службы МЧС России, протоколом осмотра места происшествия и актом о пожаре, которым устанавливается причина возгорания. Этот момент отражен, в частности, в письме Минфина России от 17 октября 2017 г. № 03-07-11/67464. Но здесь есть один тонкий момент.

Товары могут быть испорчены по вине работника организации, и тогда их стоимость подлежит списанию за счет виновных лиц, если они добровольно признали свою вину и согласны возместить стоимость испорченного товара или же вступило в силу решение суда о взыскании ущерба с работника.

Для списания товаров, испортившихся по естественным причинам, установлены нормы естественной убыли, в пределах которых в материальные расходы в целях исчисления налога на прибыль, может быть включена стоимость списанных товаров, поврежденных в процессе транспортировки, хранения, с учетом климатических и сезонных факторов и т.д. (письмо Минфина России от 6 июля 2015 г. № 03-03-06/1/38849).

На практике есть ситуации, когда стоимость списываемых товаров может формировать рекламные расходы. Так, согласно, абз. 4 п. 4 ст. 264 НК РФ предусмотрено, что в составе ненормируемых расходов на рекламу могут быть учтены, в частности, расходы на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании. Следовательно, если товары использовались в качестве выставочного образца, то из стоимости при списании или сумма резерва под обесценение отнесена будет к ненормируемым рекламным расходам.

Относительно необходимости восстанавливать НДС, мы знаем, что причины, по которым требуется восстанавливать НДС, поименованы в ст. 170 НК РФ. В подавляющем большинстве случаев, судебная практика исходит из того, что данная статья кодекса содержит исчерпывающий перечень случаев, когда НДС требует восстановления.

Например, вот что сказал Суд в Решении ВАС РФ от 19 мая 2011 г. № 3943/11: Законодательство о налогах и сборах не содержит норм, обязывающих налогоплательщика при списании товаров по истечении срока годности восстанавливать суммы НДС, ранее правомерно принятую к вычету. В том числе, не является основанием для восстановления сумм налога в бюджет списание (уничтожение) товарно-материальных ценностей в связи с их утратой, порчей, недостачей, браком.

В вышеупомянутом письме Минфина России от 15 марта 2018 г. № 03-03-06/1/15834 рассмотрен, в том числе, и вопрос восстановлении НДС при выбытии имущества по причине, не связанной с реализацией и сделано следующее заключение: "по вопросу восстановления НДС при выбытии имущества по причине, не связанной с реализацией, рекомендуем руководствоваться п. 10 постановления Пленума Высшего Арбитражного Суда Российской Федерации от 30 мая 2014 г. № 33 "О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость" и письмом ФНС России от 21 мая 2015 г. № ГД-4-3/8627@".

Что же нам сказал Пленум ВАС РФ в п. 10 указанного выше документа? В этом пункте даны разъяснения, в соответствии с которыми при выбытии (списании) имущества в результате наступления событий, не зависящих от воли налогоплательщика (утрата имущества по причине порчи, боя, хищения, стихийного бедствия и т.п.), объекта налогообложения по НДС не возникает. Однако если в ходе судебного разбирательства установлен факт выбытия имущества, но не подтверждено, что оно выбыло в результате наступления событий, не зависящих от воли налогоплательщика, у последнего возникает обязанность исчислить НДС по правилам п. 2 ст. 154 НК РФ, предусмотренным для случаев безвозмездной реализации имущества.

Эта же позиция подтверждена в письме ФНС России от 21 мая 2015 г. № ГД-4-3/8627@, в котором рассмотрена ситуация о необходимости восстановить НДС при выбытии имущества в результате пожара. Контролирующие органы подтвердили, что такой обязанности у налогоплательщика не возникает.

Но! В письме ФНС России от 26 ноября 2013 г. №ГД-4-3/21097, направленного вместе с письмом Минфина России 7 ноября 2013 г. № 03-01-13/01/47571 "О формировании единой правоприменительной практики" сказано, что в случае, когда письменные разъяснения Минфина России (рекомендации, разъяснения ФНС России) по вопросам применения законодательства РФ о налогах и сборах не согласуются с решениями, постановлениями, информационными письмами ВАС РФ, а также решениями, постановлениями, письмами ВС РФ, налоговые органы, начиная со дня размещения в полном объеме указанных актов и писем судов на их официальных сайтах в Интернете либо со дня их официального опубликования в установленном порядке, при реализации своих полномочий руководствуются указанными актами и письмами судов.

Таким образом, если организация списала товар по причине истечения срока годности, в результате пожара, затопления, брака, потери потребительских свойств, внешнего вида (то есть морального или физического износа), в результате хищения или недостачи, у нее нет оснований восстанавливать ранее возмещенный НДС к уплате в бюджет. И если налоговые органы при проверке будут на этом настаивать, у организации есть все шансы отстоять свою позицию в суде.

Можно рекомендовать организации во избежание в будущем рисков возникновения спора воспользоваться свои правом на получение письменного ответа на запрос, направленного в адрес компетентных органов в соответствии с подп. 2 п. 1 ст. 21 НК РФ.

Нет времени читать?

Приходилось ли вам сталкиваться с ситуацией, когда не проводится документ «Требование-накладная» или проводки формируются с нулевой суммой? Смоделируем типичную ситуацию, с которой может столкнуться бухгалтер – и пошагово разберем возможные причины ошибки.

Создадим документ «Требование-накладная» и в табличной части «Материалы» укажем:

- Какао порошок, количество 1000, счет учета 10.01

- Молоко цельное, количество 200, счет учета 10.01

- Сахар, количество 500, счет учета 10.01.

Ошибка 1: отсутствие материалов на складе и время проведения накладной

При проведении документа появляется сообщение об отсутствии (нехватке) материалов на складе. И если мы уверены в обратном, тогда отправляемся на поиски ошибок в программе: в этой статье рассмотрим три наиболее частые из них.

Но прежде всего хотелось бы обратить внимание на один важный нюанс для тех, кто следует нашему примеру: в программе могут быть установлены настройки, которые не позволяют производить списание материалов при их отсутствии на складе. И поэтому программа данный документ не проводит и выводит ошибки!

Однако возможен и другой вариант. Если мы перейдем в раздел «Администрирование» – «Проведение документов», то мы можем установить настройку «Разрешить списание запасов при отсутствии остатков по данным учета».

После изменения этой настройки документ у нас проведется – и эта ситуация будет одной из самых опасных. При таких настройках программа не сообщит ни об одной ошибке, но если мы зайдем в проводки, то увидим, что движения сформированы без суммовой оценки. Обратите на это внимание прежде чем решить, какая из настроек является для вас наиболее удобной.

Далее предлагаю разобраться, по каким причинам не удается провести документ «Требование-накладная». Для удобства будем пользоваться отчетом «Анализ субконто».

Сформируем данный отчет, укажем субконто «Номенклатура». Далее нажимаем «Показать настройки» и на закладке «Отбор» выбираем интересующую нас номенклатуру.

Казалось бы, все хорошо. Количество у нас есть, стоимость тоже, но списание происходит без суммы.

Если мы развернем данный отчет двойным щелчком мыши по ресурсному полю «Обороты», мы увидим, что время, указанное для документа «Требование-накладная», раньше, чем время документа «Поступление (акт, накладная)».

Давайте установим время документа «Требование-накладная» на конец дня и перепроведем. Заходим в проводки документа и видим, что произошло списание суммы номенклатуры.

При установке времени обратите внимание на следующую настройку. Перейдем в раздел «Администрирование» – «Проведение документов». Здесь мы видим настройку «Время документов устанавливать автоматически». Если ее установить, то программа автоматически будет распределять все документы в течение дня самым оптимальным образом. Например, всем документам «Поступления (акты, накладные)» устанавливается время 07:00, а все документы списания будут проведены более поздним временем. Нужно учесть, что время документов, которые были созданы до установки этой настройки, изменено не будет.

Ошибка 2: разница в поступлении и списании

Вторая ошибка связана с номенклатурой «Молоко цельное». Открываем отчет «Анализ субконто» с установленными настройками по интересующей нас номенклатуре. Благодаря отчету мы увидим вторую ошибку: поступление номенклатуры отражено на счете 41.01 «Товары на складах», а вот списание происходит со счета 10.01 «Сырье и материалы». Здесь нужно разобраться, где была допущена ошибка. Если это товар, то списывать его нужно, как товар. Если это материал – то как материал. Если ошибка была совершена при поступлении, то существует два выхода:

- Если ошибка была совершена в текущем отчетном периоде, то можно просто зайти в документ «Поступление (акт, накладная)» и изменить реквизит табличной части «Счет учета» на 10.01 «Сырье и материалы».

- Если ошибка была совершена ранее, тогда воспользуемся документом «Перемещение товаров» в разделе «Склад».

После исправления ошибки препроводим документ «Требование-накладная». Заходим в проводки и видим, что по номенклатуре «Молоко цельное» также произошло списание суммы.

Ошибка 3: задвоение номенклатур

Переходим к третьей строчке. Здесь ситуация будет другой, при вводе номенклатуры у нас выводится две строчки с одинаковым именем, но разным кодом. Это указывает, что в базе произошло задвоение номенклатурных позиций.

Если сформируем отчет «Анализ субконто», то увидим, что пытаемся списать не ту номенклатуру. Решается это очень просто. В документе «Требование-накладная» выбираем верную номенклатуру, препроводим и открываем проводки для того, чтобы убедиться, что списания прошло успешно.

И еще один важный момент, который поможет вам избежать некоторые ошибки при списании материалов: при оформлении списания материалов я советую пользоваться кнопкой «Подбор» вместо кнопки «Добавить». В открывшейся форме можно установить переключатель в положение «Только остатки», и на экране будут видны только те номенклатурные позиции, по которым есть остатки.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Автор: Владислав Дицков,

Системный инженер

Читайте также: