Учредитель иностранное юридическое лицо особенности налогообложения

Опубликовано: 14.05.2024

Иностранные организации, желающие осуществлять коммерческую деятельность на территории РФ, имеют право открывать там свои филиалы. Первым шагом должна быть регистрация иностранных юридических лиц.

Общие данные

С начала 2015 года регистрация филиала осуществляется МИФНС РФ. Для аккредитации иностранное юридическое лицо обязуется предоставить перечень справок и оплатить государственную пошлину.

Такая форма бизнеса именуется ООО с иностранными инвестициями.

Если ООО создано юридическим лицом, то оно характеризуется как фирма со 100% иностранными вложениями. Если ООО создается физическим лицом, то оно характеризуется как предприятие с долевыми инвестициями.

Принципиальное отличие при регистрации ООО иностранцем заключается в предоставлении дополнительного пакета справок.

Схема организации предприятий с иностранными инвестициями в России

Процедура регистрации филиала юридическим лицом зарубежной фирмы на территории Российской Федерации предполагает прохождение 2 этапов:

- Аккредитация в ГРП при Минюсте РФ.

- Постановка на учёт в налоговой и внебюджетных фондах по месту нахождения в России.

Аккредитация ГРП при Минюсте РФ

Получив разрешение на деятельность в России, имея на руках свидетельство о внесении в госреестр, филиал обязуется подать документы на утверждение образца печати.

Срок аккредитации представительства 12–36 месяцев. Срок аккредитации филиала зарубежной фирмы 1–5 лет.

По желанию руководства фирмы срок продляется. Для этого руководитель должен обратиться в соответствующий орган с письменным заявлением. Сделать это нужно за 30 суток до окончания срока. К заявлению прикрепляется ежегодный отчет.

Все справки, предоставляемые иностранным предприятием, необходимо перевести на государственный язык. Затем каждый документ заверяется апостилем.

Длительность процедуры – 30 суток. В зависимости от обстоятельств, этот срок может быть сокращен.

Доля иностранного капитала в предприятиях России

Постановка на учет

Документы следует подавать в налоговый орган по месту нахождения. ИНН присваивается в течение 5 рабочих дней. Одновременно представительству иностранного предприятия выдается свидетельство о постановке на учет.

Далее филиал или представительство действует следующим образом:

- Получает документ с присвоенным кодом статистики.

- Встает на учет в ПФ.

- Встает на учет в фонд соцстрахования.

После этого организации выдается извещение, в котором указывается регистрационный номер.

Размер госпошлины за аккредитацию филиала иностранного юридического лица на территории РФ составляет 119,0 тыс. рублей.

Важные условия

Российским законодательством предусматривается целый ряд ограничений. Они относятся к определенным видам деятельности, осуществляемым лицами, которые не являются российскими резидентами.

Доля иностранных инвестиций в уставном капитале страховых компаний России

Строго запрещается деятельность в следующих областях:

- ремонт милитаристической техники;

- утилизация милитаристической техники;

- издательство с миллионным тиражом;

- крупная телетрансляция;

- работа с применением радиоактивных веществ.

А также имеется ограничение на долю ООО в участии банковской и страховой деятельности.

Аренда сельскохозяйственных земель разрешена в том случае, если объем вклада иностранных инвестиций более, чем 50%.

В иных отраслях лимит не предусмотрен.

Особенности налогообложения

Основные ограничения, предусмотренные данным методом налогообложения, представлены в табличке.

| Общая 12-месячная сумма дохода компании | До 60 млн. рублей. |

| Количество наемных служащих | 50 человек. |

| Объем единого налога | 2% от общей суммы налога – для плательщиков НДС, 4% от прибыли для фирм, не оплачивающих НДС. |

Под доходом иностранного предприятия на территории РФ понимается любой вид прибыли, включающий в себя сочетание доходов от разнообразных филиалов, отделений и представительств. Они скапливаются на протяжении отчетного срока, в виде наличных и безналичных средств.

Документы, необходимые для регистрации фирмы с иностранным учредителем, представлены в табличке.

Дополнительно могут потребоваться справки о локализации подразделения на российской территории. Почти всегда предоставляется письмо-гарантия плюс ксерокопия договора аренды. И также можно приложить к основному пакету документов ксерокопию свидетельства о праве собственности.

В качестве дополнения к основному пакету документов для регистрации филиала иностранного юридического лица зарубежным физическим лицом предоставляется справка из посольства. Ее можно заменить бизнес-сертификатом.

Российская сторона обязуется предоставить:

- Документ, регистрирующий юридическое лицо.

- Бухгалтерский баланс.

- Протокол о создании юридического лица.

- Справку из реестра акционеров.

- Учредительный договор.

- Протокол о назначении гендиректора.

- Свидетельство о постановке на учет в налоговой инспекции.

- Свидетельство о присвоении ОГРН.

- Коды статистики.

- Свидетельства о том, как регистрируются изменения в реестре юридических лиц.

Образец свидетельства о постановки на учет иностранного аккредитованного филиала

Этапы процедуры

Регистрировать дочернюю организацию предстоит поэтапно. Все этапы представлены в табличке.

В заявке обязательно указывается место проживания в стране учредителя ООО, а также размер уставного капитала, складочного капитала, уставного фонда, паевого фонда. Информация о месте проживания на российской территории не пишется.

Перед подачей заявление нужно утвердить в торгово-промышленной палате.

Утверждается страничка, на которой указывается количество иностранных лиц, работающих на российской территории.

Если иностранное лицо не может приехать в Россию, документы заверяются в российском консульстве на территории его страны.

Если пакет документов соответствует всем критериям, то получить готовую документацию о создании филиала можно через 7 суток. После этого филиал может начинать свою деятельность.

Каковы сроки

Информация о сроках по каждому из этапов представлена в табличке.

| Этап | Срок |

| Подача заявления в ФНС. | 25 дней. |

| Изготовление печати подразделения. | 24 часа. |

| Постановка на учет зарубежного подразделения в статистическом регистре Росстата. | 24 часа. |

| Постановление на учет зарубежного подразделения в ИФНС. | 10 суток. |

| Постановление на учет зарубежного подразделения в ПФ и иных внебюджетных фондах. | 7 суток. |

| Открытие расчетного счета. | 3–5 суток. |

О чем важно помнить

Некоторые затруднения при подаче документов возникают на фоне того, что справки, предоставленные иностранной стороной, не соответствуют нормам, принятым в соответствии с российским законодательством.

Причины трудностей для иностранных компаний в России

По этой причине лицам, желающим создать филиал фирмы на территории РФ, необходимо придерживаться следующих правил:

- Все документы должны заверяться у квалифицированного нотариуса, имеющего право на ведение деятельности на российской территории.

- Допускается предоставление справок-аналогов. Они должны содержать все сведения, предусмотренные законом РФ. Если информация отсутствует, в соответствующей графе бланка ставится прочерк.

- Данные в заявление вносятся на основании переведенной, а не оригинальной документации.

Требование о проживании иностранного учредителя ООО на российской территории не является обязательным.

Оно актуально только в том случае, если иностранец собирается лично руководить дочерним подразделением.

Если в иностранной компании имеется только 1 акционер, то такая организация не может быть со 100% зарубежным инвестированием «дочки» в России.

Для учреждения нужно оформить разрешение иностранной фирме о создании ООО на российской территории.

Не следует путать это разрешение с решением ООО о создании. Это 2 разных документа, они понадобятся оба.

Но также потребуется предоставить свидетельство инкорпорации и доверенность на представление интересов организации в налоговом органе.

Валюта или рубли

Уставной капитал ООО должен измеряться в той валюте, которая действует на территории страны, где создан филиал. В данном случае это российские рубли.

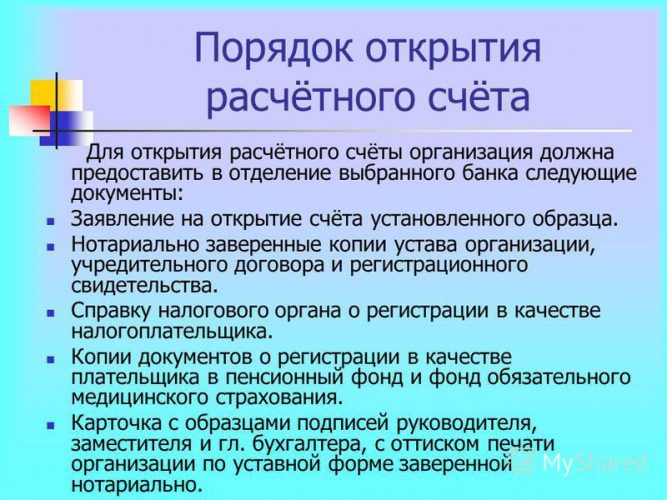

Порядок открытия расчетного счета для юридического лица

Если все выплаты осуществляются за счет иностранных вложений, возникает необходимость в открытии валютного счета. При этом зарубежные средства, поступая на такой счет, будут конвертироваться в российскую валюту и переводиться на рублевый счет.

В дальнейшем с рублевого счета оплачивается доля в уставном капитале фирмы.

Этот способ является самым толерантным в отношении зарубежных предпринимателей, желающих выйти на российский рынок.

Отсутствие учредителя на российской территории

Очень часто иностранцы, желающие выйти на российский рынок, отказываются приезжать на территорию нашего государства. В этом случае иностранная фирма имеет право работать в России при помощи своих партнеров.

Главным требованием для партнеров является наличие российского гражданства. Выступить с заявлением о регистрации ООО, в соответствии с российским законодательством, разрешается любому из учредителей.

Этот способ лучше всего подходит иностранцам, поскольку создание дочерней фирмы проходит быстро и беспроблемно.

А также возможно заочное создание ООО, без выезда иностранного учредителя на российскую территорию. В этом случае подготовка бумаг полностью ложится на плечи регистрационной компании. Готовая документация отправляется в страну, где находится глава фирмы.

После их получения он действует следующим образом:

- подписывает все присланные документы;

- заверяет заявление в нотариальной конторе;

- высылает оформленные бумаги обратно в Россию.

Прибывшая документация переводится на русский, еще раз заверяется в нотариальной конторе и подается в налоговую инспекцию.

Дополнительные расходы

К дополнительным расходам следует отнести:

- оплату услуг российского нотариуса;

- перевод иностранной документации;

- подготовку бумаг для консульства;

- легализацию документации в консульстве.

Цены зависят как от российского региона, так и от политики конкретной нотариальной конторы.

В настоящее время особенно остро встал вопрос о включении организации в Реестр субъектов МСП, поскольку это дает дополнительные налоговые и финансовые преимущества в непростой кризисный период. Мы расскажем, как организации с участием иностранных юридических лиц могут быть включены в Реестр СМСП, а также какие преимущества есть у субъектов малого и среднего предпринимательства.

«Правовест Аудит» оказывает услугу по подтверждению критериев для включения Общества с ограниченной ответственностью с участием иностранных организаций в Реестр субъектов малого и среднего предпринимательства (Реестр СМСП). Услуга заключается в подтверждении соответствия участников ООО-иностранных юридических лиц критериям, установленным Законом (по доходу и среднесписочной численности) и направлении данных сведений в ФНС в целях включения в Реестр СМСП.

Особенности отнесения организаций с иностранным капиталом к субъектам МСП

К субъектам малого и среднего предпринимательства относятся организации и ИП, отнесенные в соответствии с условиями Федерального закона от 24.07.2007 N 209-ФЗ (далее — Закон 209-ФЗ), к малым предприятиям, в том числе к микропредприятиям, и средним предприятиям, сведения о которых внесены в единый реестр субъектов малого и среднего предпринимательства (п.1 ст.3 Закона 209-ФЗ).

Аудиторская компания может помочь Обществу с ограниченной ответственностью, участниками которого являются иностранные юридические лица, подтвердить соответствие критериям для включения его в Реестр CМСП. Акционерным обществам для получения такой услуги следует обратиться к держателям реестров акционеров этих АО, которые в свою очередь вправе привлечь аудиторскую организацию для подтверждения критериев иностранных акционеров-юридических лиц.

Критерии организаций с участием иностранных юридических лиц, при выполнении которых они могут быть включены в Реестр СМСП представлены в Таблице 1.

Таблица 1. Условия отнесения организаций с участием иностранных лиц к субъектам МСП.

Внимание! Не распространяется на иностранных участников хозяйственного общества, государство постоянного местонахождения которого включено в «черный» перечень офшоров (утверждаемый в соответствии с пп. 1 п. 3 ст. 284 НК РФ перечень государств и территорий, предоставляющих льготный налоговый режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций — утв. Приказом Минфина РФ от 13 ноября 2007 г. N 108н).

российская организация может быть отнесена к субъектам малого или среднего предпринимательства независимо от суммарной доли участия таких иностранных юридических лиц при условии выполнения остальных критериев отнесения к субъектам малого или среднего предпринимательства.

- доход за предшествующий год не более 800 млн руб.,

и среднесписочная численность до 100 чел.

- доход за предшествующий календарный год не более 2 млрд руб.,

среднесписочная численность — не более 250 чел.

Численность и доход иностранных участников ПОДТВЕРЖДАЕТСЯ:

Порядок подтверждения дохода и численности иностранных участников ООО

Услуга по подтверждению аудиторской организацией соответствия участников ООО-иностранных юридических лиц критериям, установленным Законом № 209-ФЗ для включения российской организации в Реестр СМСП (по численности и доходу) носит заявительный характер и оказывается аудиторскими организациями на возмездной основе. Как уже говорилось, АО с участием иностранного капитала для получения такой услуги следует обратиться к держателю реестра.

Порядок оказания услуги ООО приведен в Таблице 2.

Таблица 2. Порядок оказания услуги по подтверждению численности и дохода иностранных участников ООО.

Что требуется от претендента?

- Отчетность иностранного юридического лица за год, предшествующий дате включения в реестр МСП, представленная соответствующим иностранным юридическим лицом в налоговый орган страны, где учреждено соответствующее иностранное юридическое лицо, и содержащая сведения о доходах и среднесписочной численности работник, содержащая апостиль;

- Перевод указанной отчетности на русский язык в установленном порядке;

- Регистрационные и учредительные документы, подтверждающие правоспособность иностранного юридического лица

- Регистрационные и учредительные документы, российской организации (субъекта МСП)

Возможно потребуются и другие документы, например,

В срок представления — с 1 по 5 число каждого месяца указанный перечень в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, с использованием официального интернет-сайта ФНС России, аудиторская организация направляет в ФНС России.

Сведения представляются ежемесячно в форме электронных документов, подписанных усиленной квалифицированной электронной подписью, с использованием официального сайта ФНС России в сети «Интернет» через Личный кабинет.

Льготы для субъектов малого и среднего бизнеса

У субъектов МСП немало финансовых и налоговых льгот, они могут применять упрощенные правила учета и т.п. Перечислим основные:

- Организации, которые относятся к субъектам МСП, могут вести бухучет в упрощенной форме (кроме организаций, подлежащих обязательному аудиту).

- Субъекты МСП и ИП имеют право вести кассовые операции в упрощенном порядке и не устанавливать лимит кассы.

- Надзорные каникулы для субъектов МСП (запрет на проведение плановых неналоговых проверок) продлены до конца 2020 года. Внеплановые неналоговые проверки, а также проверки от ФНС по-прежнему могут проводиться в любое время.

- Региональные и местные власти в субъектах РФ могут заключать с представителями субъектов МСП бизнеса договоры аренды зданий и помещений на льготных условиях в течение 5 лет, а также предоставлять арендаторам преимущественное право выкупа такого имущества.

- При получении банковского кредита субъекты МСП могут обратиться в гарантийные организации для получения государственной гарантии.

- Льготы субъектам СМП и индивидуальным предпринимателям в виде прямой финансовой поддержки, например, субсидий:

- на возмещение части затрат по договорам лизинга;

- на возмещение части затрат на уплату процентов по кредитам и займам;

- на возмещение части затрат, связанных с участием в конгрессно-выставочных мероприятиях;

- для начинающих предпринимателей (до 500 тысяч рублей). и другие в каждом конкретном случае.

Многие субъекты малого и среднего бизнеса получили финансовые льготы и налоговые преференции, связанные с коронавирусом:

- Прямая безвозмездная помощь из бюджета в сумме 12 130 руб. в месяц на каждого сотрудника (пострадавшие отрасли)

- Пониженные тарифы страховых взносов в размере 15 процентов с выплат, превышающих федеральный МРОТ (все СМСП)

- Отсрочка по уплате налогов и взносов (для пострадавших отраслей)

- Беспроцентный кредит на выплату зарплаты (для пострадавших отраслей)

- Кредитные каникулы (для пострадавших отраслей)

- Льготные кредиты малому и среднему бизнесу (все СМСП, а также самозанятые, которые работают в отраслях, перечисленных приложении № 1 к Правилам, утвержденным постановлением Правительства от 30.12.2018 № 1764)

- Отсрочка арендной платы по договорам аренды недвижимого имущества (пострадавшие отрасли) Правительства (для пострадавших отраслей) — Распоряжение Правительства РФ от 19.03.2020 № 670-р и другие.

Сколько стоит услуга?

Стоимость проверки иностранных участников/акционеров компаний на соответствие критериям, установленным Законом № 209-ФЗ и представление таких сведений в ФНС РФ для включения организации в реестр субъектов МСП:

1. Что открывать: филиал, представительство иностранной компании или ООО с иностранным участием? Отличия, плюсы и минусы.

При ведении иностранной компанией деятельности на территории РФ необходимо определить, приводит ли эта деятельность к образованию постоянного представительства или нет.

Решение этого вопроса необходимо для правильного исчисления налогов на территории РФ. Понятие «постоянное представительство» имеет в налоговом законодательстве специальное значение, отличное от гражданско-правового термина «представительство юридического лица», определяемого ст. 55 ГК РФ. Это понятие, не имея организационно-правового значения, устанавливает налоговый статус иностранной организации.

Если деятельность иностранной компании образует постоянное представительство, то у нее возникают налоговые обязательства в соответствии с законодательством РФ: доходы иностранной организации, полученные через представительство, образованного на территории РФ облагаются налогами в РФ.

Если деятельность иностранной компании не образует постоянного представительства на территории РФ, то налогом на прибыль облагаются только доходы компании, полученные от источников на территории РФ. Компания не несет обязанностей по исчислению и уплате НДС (налог определяется и удерживается налоговыми агентами), а также налога на имущество (за исключением объектов недвижимого имущества).

Оценка компании, как образующей или не образующей постоянное представительство зависит от того, какая деятельность осуществляется на территории РФ и от документального оформления ведения этой деятельности.

Понятие «постоянное представительство» иностранной компании установлено п. 2 ст. 306 НК РФ, которой предусмотрено, что под постоянным представительством иностранной организации в РФ для целей налогообложения прибыли, понимается любое обособленное подразделение или иное место деятельности этой организации, через которое организация регулярно осуществляет предпринимательскую деятельность на территории РФ, связанную с продажей товаров, проведением работ по строительству и монтажу, оказанием услуг. Исключением является деятельность подготовительного и вспомогательного характера.

- Иностранная компания зарегистрировала представительство на территории РФ. При этом компания решила, что если представительство не получает оплаты от покупателей и не заключает договоров, то постоянное представительство не образуется.

- Однако в штате представительства заявлена официально должность «менеджер по продажам».

- Сотрудники представительства ведут переписку по эл. почте касательно исполнения конкретных сделок (то есть ведут деятельность, направленную на получение дохода).

- При таких условиях представительство иностранной компании может быть признано постоянным представительством в целях налогообложения.

Иностранные компании могут присутствовать в РФ в форме представительства иностранного юридического лица или в форме филиала иностранного юридического лица. Предполагается, что представительство не осуществляет коммерческой деятельности и занимается только обслуживанием головной компании, является неким маркетинговым подразделением на территории РФ. Тогда как филиал — структура, которая занимается коммерческой деятельности, заключает коммерческие договоры и исполняет на территории РФ — это уже коммерческое подразделение иностранного юридического лица на территории РФ, которое является самостоятельным плательщиком налогов в РФ, т.е. то самое «постоянное представительство».

Особо обращаем внимание, что в любой организационно-правовой форме может возникнуть «постоянное представительство» для целей налогообложения с момента ведения коммерческой деятельности.

Также необходимо учитывать, что существует такое понятие как «зависимый агент». Наличие зависимого агента на территории РФ приводит к образованию «постоянного представительства».

Зависимый агент — это юридическое или физическое лицо, которое представляет интересы иностранной организации в РФ. При этом зависимый агент:

- Действует от имени иностранной организации на основании договора. Полномочия зависимого агента могут быть оформлены доверенностью либо договором поручения, агентирования и т.д.

- Имеет и регулярно использует полномочия на заключение от имени организации контрактов или согласование их существенных условий (например, цены, сроков, объемов поставок).

- Своими действиями создает правовые последствия для иностранной организации.

- Не является обычным посредником (т.е. деятельность от имени иностранной организации не является его основной деятельностью).

Поэтому, при принятии решения об организационно-правовой форме присутствия иностранной компании в РФ, необходимо исходить из планируемой деятельности.

2. Какую деятельность могут вести филиал и представительство иностранной компании?

Иностранные компании могут вести деятельность на территории России в форме представительств, в форме филиалов и в форме российской компании с иностранным капиталом.

Деятельность иностранного представительства на территории РФ предполагает, что иностранная компания открывает некое маркетинговое подразделение, которое занимается продвижением продукции или услуг иностранной компании, осуществляя некоммерческую деятельности, направленную на изучение рынка, разработку системы ценообразования, прогнозирование продаж, эффективное взаимодействие с клиентами и поддержку связи с ними. Представительство не заключает самостоятельно контракты, а ищет клиентов и передает информацию о них головному иностранному офису, который, в свою очередь, заключает контракты и исполняет их.

Открытие филиала позволяет осуществлять продажу работ и услуг в России от имени обособленного подразделения иностранной компании, т.е. заключать контракты и исполнять их, получая прибыль в России. Деятельность филиала значительно шире, чем представительства.

В силу несовершенства законодательства мы не рекомендуем использовать форму филиала при ведении торговой деятельности и получения товаров для продажи от головной компании. Сложности возникают на этапе ввоза товара и признания себестоимости товара в расходах: возможны налоговые претензии и споры.

Филиал иностранной компании, зарегистрированный в РФ, является частью этой иностранной компании — обособленным подразделением. Товар, который приходит от головного офиса не считается приобретенным филиалом товаром. Эта операция внутреннего перемещения внутри юридического лица. Это перемещение не является реализацией/приобретением, товар двигался с одного склада юридического лица на другой, и, право собственности на него как принадлежало иностранному юридическому лицу, так и осталось принадлежать, только поменялся ответственный сотрудник/лицо за сохранность товара. Из этого следует вопросы о выборе таможенной процедуры ввоза товара, уплате таможенного НДС и принятии его к вычету. Также считаем, что филиал находится в зоне риска в части признания расходов, т.к. фактически расходы по приобретению товара неслись головной компанией. Данный вопрос должен регулироваться глобальной учетной политикой иностранной компании, из которой будет явно следовать какие расходы и в какой стране учитываются.

В ситуациях ведения торговой деятельности иностранной компанией на территории РФ мы рекомендуем нашим клиентам работать по схеме учреждения иностранной компанией на территории РФ российского юридического лица.

3. Можно ли создать обособленное подразделение филиала иностранной организации?

Филиал иностранной компании не может иметь обособленного подразделения, т.к. он сам является обособленным подразделением иностранной компании. И если иностранная компания планирует вести деятельность в другом регионе РФ, то необходимо проходит процедуру регистрации еще одного филиала.

4. Какие налоги должно платить представительство (филиал) иностранной компании?

Так как представительство (филиал) иностранной организации для целей налогообложения входит в понятие «организации», используемое в НК РФ, то, следовательно, оно признается налогоплательщиком по большинству видов налогов.

Так, в соответствии с нормами НК РФ представительство зарубежной компании признается плательщиком налога на прибыль, НДС, налога на имущество организаций и некоторых других.

Налог на прибыль

Отметим, что в соответствии с п.1 ст. 307 НК РФ объектом обложения налогом на прибыль для иностранных организаций, осуществляющих деятельность в Российской Федерации через «постоянное представительство», признается доход, полученный иностранной организацией в результате осуществления деятельности на территории Российской Федерации через ее постоянное представительство, уменьшенный на величину произведенных этим постоянным представительством расходов, определяемых с учетом положений п. 4 ст. 307 НК РФ.

В соответствии с требованиями законодательства иностранная компания обязана предоставлять:

- Декларацию по налогу на прибыль иностранной организации. Если имеются расходы при отсутствующих доходах, то в декларации необходимо отразить убыток. Согласно п. 1 ст. 252 НК РФ налогоплательщик вправе уменьшить полученные доходы на сумму произведенных расходов. При этом расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных в ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

- Годовой отчет о деятельности в РФ (утвержден Приказом МНС России от 16.01.2004 N БГ-3-23/19). Годовой отчет представляется в срок не позднее 28 марта года, следующего за истекшим налоговым периодом.

Подача декларации и годового отчета производится независимо от того, ведет ли представительство предпринимательскую деятельность или нет.

Иностранные организации, осуществляющие предпринимательскую деятельность, приводящую к образованию постоянного представительства, заполняют разделы 2-9 декларации.

Иностранные организации, деятельность которых не приводит к образованию постоянного представительства в РФ, заполняются разделы 2-3 декларации.

Иностранные организации, так же как и российские компании, признаются налогоплательщиками НДС, самостоятельно уплачивающими налог, как и любая российская компания в порядке, определенном гл. 21 НК РФ.

У представительства (филиала), независимо от того осуществляет оно предпринимательскую деятельность на территории РФ или нет, возникает обязанность представлять декларацию по НДС.

Отчетность, связанная с выплатой заработной платы

Представительство обязано начислять и уплачивать страховые взносы и предоставлять отчетность по страховым взносам по месту учета представительства в качестве страхователя.

Иностранные представительства в обязательном порядке удерживают НДФЛ при выплате дохода физическим лицами и представляют расчет по форме 6-НДФЛ и справки по форме 2-НДФЛ на каждого сотрудника.

Кроме того, в Пенсионный фонд ежемесячно подаются сведения о работающих сотрудниках (СЗВ-М).

Налог на имущество

Если у представительства иностранной организации есть на балансе имущество, признаваемое объектом налогообложения налогом на имущество, то у него возникает обязанность предоставлять декларацию по данному налогу.

Транспортный и земельный налог

Декларации по транспортному и земельному налогу подаются только если иностранное представительство имеет в собственности транспортное средство и земельный участок.

Отчетность в Росстат

Если иностранное представительство попадет в выборку Росстата, то возникает необходимость подавать те отчеты, о которых уведомит Росстат.

5. Как вести бухгалтерский учет представительства (филиала) иностранной компании?

Представительство или филиал иностранной организации нельзя рассматривать как российское юридическое лицо, т.к. оно является составной частью иностранного юридического лица, образованного в соответствии с нормами законодательства иностранного государства.

Заметим, что на данный момент ни одним нормативным документом по бухгалтерскому учету не предусмотрена обязанность составления представительством иностранной организации бухгалтерской отчетности.

Если иностранное представительство или филиал будет вести учет доходов и расходов (и иных объектов налогообложения) в соответствии с налоговым законодательством, то оно может отказаться от ведения бухгалтерского учета и сдачи бухгалтерского баланса в ИФНС. Однако ничего не мешает иностранной компании вести учет в стандартной 1С с целью отражения операций и контроля за деятельность.

При ведении учета необходимо учитывать, что для обобщения информации обо всех видах расчетов с головной компанией можно использовать счет 79 «Внутрихозяйственные расчеты».

Филиал или представительство может отражать убыток, получаемый в результате деятельности в РФ, а может все осуществленные расходы передать головному офису для формирования у него финансового результата. В любом случае отчетность головного офиса должна включать в себя все показатели деятельности представительства иностранной компании в РФ.

Бухгалтерский учет можно и нужно выстраивать таким образом, чтобы иметь возможность предоставления отчетов в головной офис. Зачастую формы этих отчетов имеют особенности стандартов учета страны нахождения головного офиса.

С помощью программистов можно доработать программу или написать обработку, которая позволит формировать эти отчеты автоматическим образом.

При ведении учета филиалов и представительств мы обязательно прорабатываем этот вопрос и ведем учет таким образом, чтобы предоставлять максимальную информацию по операциям головной компании.

6. Учетная политика представительства (филиала) иностранной компании

Филиалы и представительства иностранных организаций, находящиеся на территории РФ, могут формировать бухгалтерскую учетную политику в соответствии со стандартами российского бухгалтерского учета, либо исходя из правил, установленных в стране нахождения иностранной организации, если последние не противоречат Международным стандартам финансовой отчетности.

Если филиал ведет коммерческую деятельности и получает доходы на территории РФ, то составление налоговой учетной политики обязательно в соответствии с налоговым законодательством РФ.

7. Какая налоговая регистрирует иностранные представительств и филиалы, а в какую подается отчетность?

Для регистрации филиалов и представительств иностранных компаний по всей России документы подаются в Межрегиональную ИФНС № 47. Отчетность сдается по месту нахождения представительств или филиала иностранной компании.

Юридический центр не делает разницы между учредителями резидентами и нерезидентами РФ. Если в состав учредителей будущей фирмы входят иностранные граждане, стоимость регистрации формы из-за этого не изменится.

Документы, на основании которых осуществляется регистрация ООО, включают заявление формы Р11001, Устав общества, протоколы собрания учредителей или решение участника, квитанцию об уплате пошлины, письмо, гарантирующее получение адреса месторасположения. Помощь в подготовке регистрационных форм осуществляет юридический центр, имеющий опыт оформления организаций с нерезидентами в качестве учредителей.

Пакеты услуг по регистрации ООО с учредителем иностранцем

Отдельно оплачиваются:

- государственная пошлина в размере 4 000 руб. (при электронной подаче не оплачивается)

- заверение документов у нотариуса в размере 1 300 руб.

- 1 000 руб. нотариальное заверение доверенности (при самостоятельной подаче документов не оплачивается)

- дополнительный учредитель в ООО (оплачивается при количестве более двух человек) - 1 000 руб.

Учредитель – физическое лицо

Иностранный подданный при открытии юридического лица должен удостоверить личность. Паспорт или иной документ, представленный нерезидентом в ИФНС, должен быть переведен русский язык. Оформляется регистрация ООО с учредителем нерезидентом при представлении нотариально удостоверенного документа. Лица без постоянного места проживания в РФ предоставляют документ о подтверждении адреса в другом государстве.

Учредитель – иностранная компания

Иностранное юридическое лицо, выступающее учредителем российского ООО, представляет в ИФНС выписку из реестра предприятий иностранного государства. Документ должен быть подтвержден в консульстве или заверен апостилем. Производится регистрация ООО в Москве при подаче форм с переводом, заверенным нотариально.

При отсутствии возможности иностранного подданного лично присутствовать при открытии общества регистрация ООО с учредителем нерезидентом в Москве производится без его участия. Обращение в юридический центр обеспечит оформление ООО на основании доверенности.

Компания производит обмен документами, взаимодействие с нотариусами и представление документов в ИФНС. Благодаря грамотным и оперативным действиям юристов регистрация ООО с учредителем иностранцем производится в краткие сроки, без необходимости повторной подачи документов.

Зарегистрировать предприятие как ООО может не только гражданин Российской Федерации, но и лицо с иностранным гражданством и нерезидент страны. Для такой формы организации бизнеса существует еще одно лояльное условие – учредитель может даже не проживать на территории РФ, если управлять компанией будут другие лица.

Какие документы нужны иностранному гражданину для регистрации предприятия?

Перечень бумаг указан в законе РФ «О регистрации юридических лиц и ИП», который действует с 2001 года и в текущем году получил новую редакцию. Список документов следующий:

- Решение о создании ООО (протокол, если учредитель является юридическим лицом).

- Устав ООО.

- Гарантийное письмо от арендодателей.

- Специальная форма для регистрации.

К этому списку стоит добавить документы, которые подтвердят личность учредителей и сведения о проживании на территории другого государства. Данная информация должна иметь документальное подтверждение, что иногда может вызывать определенные сложности, поскольку не во всех государствах имеется регистрация по месту проживания. Если учредителем выступает не физическое лицо-иностранец, а зарубежная организация, вместо удостоверения личности нужно предоставить выписку из торговых реестров их родного государства.

Бланки для регистрации ООО иностранцами

Для этих целей существует специальная регистрационная форма Р 11001. В этом бланке указывается место жительства иностранного гражданина, в его родном государстве, информация о проживании в нашей стране обычно не запрашивается. Форма документов разных государств может значительно отличаться. Это может вызвать непонимание, что и куда нужно подать и где получить интересующую информацию. Что нужно понимать:

- Подаваемые документы должны содержать те же сведения, что и их русские аналоги.

- Информация в регистрационный бланк заносится исходя из оригиналов документов.

- Нельзя оставлять незаполненные места в форме. Если сведений нет, стоит поставить прочерки.

- Все документы необходимо перевести на русский язык и легализировать их.

Как добиться легализации иностранных документов

Существует два законных способа легализации документов:

- использование апостиля;

- заверение в консульстве.

Что такое апостиль?

Представляет собой штамп специального образца, может быть использован для подтверждения подлинности бумаг. Язык, который используется – французский. Апостиль применяют в странах, которые ранее принимали участие в Гаагской конвенции, и подписали соглашение. Сюда входят 135 стран. Проставлением апостиля на документах в Российской Федерации занимается министерство юстиции.

Граждане государств, которые не входят в Гаагскую конвенцию, могут прибегнуть к заверке документов в консульстве. По сути это проставление подписи консула того государства, к которому принадлежит иностранное лицо.

Для завершения процедуры легализации нужно перевести документы на русский. Перевод необходимо заверить в нотариальной конторе. Сделать это может любой практикующий нотариус.

Формирование уставного капитала ООО

Первое требование для регистрации ООО – уставной капитал. Если учредитель – иностранный гражданин, и не является резидентом России, формирование уставного капитала имеет некоторые особенности.

Для начала нужно открыть два банковских счета на территории РФ. Первый будет в иностранной валюте, второй – в рублевой. Все денежные средства, которые войдут в капитал ООО поступят на валютный счет, а уже оттуда произойдет конвертация в рубли и поступление на второй счет.

Возможен вариант, при котором участник организации может внести свою часть не в деньгах, а в виде имущества. Тогда стоит, прежде всего, оценить стоимость этого имущества, итог оценивания отразить в акте, после чего можно передать на баланс компании. Все данные должны быть зафиксированы в акте передачи. Доля иностранного лица для уставного капитала подобного общества должна быть больше 50%.

Как мы работаем

Бесплатная консультация и заключение договора

Передача копий необходимых документов по электронной почте, курьером или непосредственно в офисе

Мы готовим все необходимые документы в течение 1 дня

Заверение документов у нотариуса в удобное для Вас время. Без очереди

Мы самостоятельно подаем и получаем документы во все инстанции

Вы получаете на руки оригиналы готовых документов

Проблема: Общество с ограниченной ответственностью, имеющее среднесписочную численность до 100 человек, и доход до 800 млн руб. не находит себя в едином реестре субъектов малого и среднего предпринимательства, возможно это связано с тем, что 100 % участник Общества немецкая компания.

Может ли Общество быть субъектом малого или среднего предпринимательства и если да, то, что необходимо сделать, чтобы быть внесенным с реестр субъектов малого и среднего предпринимательства.

Решение: Общество может быть субъектом малого или среднего предпринимательства, при условии подтверждения, что доход иностранного юридического лица, являющегося единственным участником Общества за предшествующий календарный год не должен превышать 2 млрд руб., а среднесписочная численность составлять не более 250 человек.

Если Общество заинтересовано во включении сведений о нем в единый реестр субъектов малого и среднего предпринимательства, ему необходимо заключить с аудиторской организацией договор об оказании соответствующей аудиторской услуги. При этом Общество должно предъявить аудиторской организации отчетность своего иностранного участника за предыдущий год, представленную в налоговый орган страны, где учреждено данное юридическое лицо (т.е. в рассматриваемом случае – в налоговый орган Федеративной Республики Германии).

Обоснование: Критерии для юридических лиц, согласно которым они могут быть отнесены к субъектам малого и среднего предпринимательства, приведены в ст. 4 Федерального закона от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее – Закон № 209-ФЗ). Для отнесения к субъектам малого или среднего предпринимательства должны быть одновременно соблюдены критерии, указанные в п. 1, п. 2 и п. 3 ч. 1.1. ст. 4 Закона № 209-ФЗ.

Пунктом 3 ч. 1.1 ст. 4 Закона № 209-ФЗ предъявляются требования к доходу Общества за предшествующий календарный год, который определяется в порядке, установленном законодательством Российской Федерации о налогах и сборах, суммируется по всем осуществляемым видам деятельности и применяется по всем налоговым режимам, не должен превышать предельные значения, установленные Правительством Российской Федерации для каждой категории субъектов малого и среднего предпринимательства.

На 2019 год Постановлением Правительства РФ от 04.04.2016 № 265 «О предельных значениях дохода, полученного от осуществления предпринимательской деятельности, для каждой категории субъектов малого и среднего предпринимательства» установлены следующие предельные значения дохода:

- для микропредприятий - 120 млн рублей;

- для малых предприятий - 800 млн рублей;

- для средних предприятий - 2 млрд рублей.

Пунктом 2 ч. 1.1 ст. 4 Закона № 209-ФЗ предъявляются требования к среднесписочной численность работников Общества за предшествующий календарный год. Она не должна превышать:

а) до 100 человек для малых предприятий (среди малых предприятий выделяются микропредприятия - до 15 человек);

б) от 101 до 250 человек для средних предприятий.

Пунктом 2 ч. 1.1 ст. 4 Закона № 209-ФЗ предъявляются требования к участникам Общества.

До 01.12.2018 условием отнесения общества с ограниченной ответственностью к субъекту малого и среднего предпринимательства, являлось, в частности, условие о том, что суммарная доля участия иностранных юридических лиц в уставном капитале общества с ограниченной ответственностью не должна превышать 49 %.

Но в соответствии с изменениями, внесенными в Закон № 209-ФЗ Федеральным законом от 03.08.2018 № 313-ФЗ «О внесении изменений в Федеральный закон «О развитии малого и среднего предпринимательства в Российской Федерации», Общество может быть отнесено к субъектам малого или среднего предпринимательства независимо от суммарной доли участия таких иностранных юридических лиц, если доходы и среднесписочная численность учредителей – иностранных юридических лиц соответствуют критериям средних предприятий, при условии выполнения Обществом остальных критериев отнесения к субъектам малого или среднего предпринимательства (абз. 2 пп. «а» п. 1 ч. 1.1 ст. 4 Закона № 209-ФЗ»).

То есть, доход иностранного юридического лица, являющегося единственным участником Общества за предшествующий календарный год не должен превышать 2 млрд руб., а среднесписочная численность составлять не более 250 человек.

Согласно п. 1 ч. 6.2 ст. 4.1 Закона № 209-ФЗ соответствие критериям по среднесписочной численности и доходу иностранных учредителей подтверждаться на основе заключения аудиторской организации.

Ежегодно с 1 по 5 июля аудиторские организации, сведения о которых по состоянию на 1 июля текущего календарного года внесены в контрольный экземпляр реестра аудиторов и аудиторских организаций, будут представлять в ФНС России перечень ООО, которые созданы до 1 декабря года, предшествующего текущему календарному году, и участниками которых являются иностранные юридические лица, соответствующие по состоянию на 1 января текущего календарного года указанным выше условиям. Указанный перечень аудиторские организации формируют по результатам сопоставления ими сведений отчетности, поданной иностранным лицом в налоговый орган страны, где учреждено это лицо.

С учетом вышеизложенного сведения о доходах и среднесписочной численности иностранных учредителей российской организации представляются в ФНС России ежегодно с 1 по 5 июля текущего года в ФНС России аудиторской организацией.

Таким образом, на текущий момент Общество не может являться субъектом малого или среднего предпринимательства если 100 % доли участия в уставном капитале общества с ограниченной ответственностью составляет иностранное юридическое лицо, и если отнесение данной иностранной компании к субъектам средних предприятий не подтверждено в порядке, установленном действующим законодательством.

То есть если Общество заинтересовано во включении сведений о нем в единый реестр субъектов малого и среднего предпринимательства, оно вправе заключить с аудиторской организацией договор об оказании соответствующей аудиторской услуги. При этом Общество должно предъявить аудиторской организации отчетность своего иностранного участника за предыдущий, представленную в налоговый орган страны, где учреждено данное юридическое лицо (т.е. в рассматриваемом случае – в налоговый орган Федеративной Республики Германии).

По результатам оказания данной услуги аудиторская организация формирует перечень Обществ с ограниченной ответственностью, которые созданы до 1 декабря года, предшествующего текущему календарному году, и участниками которых являются иностранные юридические лица, соответствующие описанному выше критерию. Указанный перечень в форме электронного документа, подписанного усиленной квалифицированной электронной подписью, с использованием официального интернет-сайта ФНС России аудиторская организация направляет в ФНС России, после чего данные об Обществе будут внесены в единый реестр субъектов малого и среднего предпринимательства, что будет свидетельствовать о присвоении ему статуса субъекта малого предпринимательства.

Читайте также: