Тно в налоговой это

Опубликовано: 29.04.2024

Прием и обслуживание налогоплательщиков будет осуществляться с 15.06.2020 в большинстве налоговых инспекций с соблюдением рекомендаций Роспотребнадзора исключительно по предварительной записи.

Записаться на примем можно с 01.06.2020 посредством интерактивного сервиса "Онлайн-запись на прием в инспекцию" на сайте ФНС России или через Единый контакт-центр по единому номеру телефона 8 (800) 222-22-22.

Решение о личном приеме граждан должностными лицами будет приниматься руководителем ТНО исходя из сложившейся эпидемиологической ситуации в регионе по предварительной записи с направлением обращения и изложением сути вопроса.

В целях профилактики новой коронавирусной инфекции на рабочих местах в налоговых инспекциях рекомендовано обеспечить влажную уборку дезинфицирующими средствами и проветривание помещений каждые 2 часа. Также, в частности, при ведении приема сотрудники инспекций должны быть обеспечены средствами индивидуальной защиты (маски, перчатки) и средствами дезинфекции.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 29 мая 2020 г. N БС-4-19/8895@

ОБ ОРГАНИЗАЦИИ

РАБОТЫ С НАЛОГОПЛАТЕЛЬЩИКАМИ ПОСЛЕ 01.06.2020

Федеральная налоговая служба, в целях организации работы с налогоплательщиками в территориальных налоговых органах (далее - ТНО), поручает следующее:

1) с 01.06.2020 по 11.06.2020 включительно приостановить личный прием и обслуживание налогоплательщиков в ТНО;

2) с 15.06.2020 организовать прием и обслуживание налогоплательщиков в ТНО исключительно по предварительной записи посредством интерактивного сервиса ФНС России "Онлайн-запись на прием в инспекцию" (далее - сервис) с учетом рекомендаций Роспотребнадзора.

С 01.06.2020 сервис централизованно доступен налогоплательщикам для осуществления предварительной записи самостоятельно через официальный сайт ФНС России (https://order.nalog.ru/) или через Единый Контакт-центр ФНС России по единому номеру телефона 8 (800) 222-22-22.

Исключение составляют следующие ТНО:

- УФНС России по Республике Дагестан;

- УФНС России по Республике Ингушетия;

- УФНС России по Республике Северная Осетия - Алания;

- УФНС России по Забайкальскому краю;

- ТНО, в которых введен режим карантина в связи с выявленными случаями заболевания среди сотрудников (до снятия режима карантина).

Обслуживание налогоплательщиков в ТОРМах возобновляется (приостанавливается) по решению руководителя УФНС России по субъекту Российской Федерации;

3) решение о возобновлении личного приема граждан должностными лицами, проводимого в соответствии со статьей 13 Федерального закона от 02.05.2006 N 59-ФЗ "О порядке рассмотрения обращений граждан Российской Федерации", принимается руководителем ТНО исходя из сложившейся эпидемиологической ситуации в регионе. При этом личный прием заявителей осуществляется только по предварительной записи путем направления обращения с изложением сути вопроса в адрес ТНО посредством интернет-сервиса "Обратиться ФНС России", почтовым отправлением либо с использованием бокса для приема корреспонденции, установленного непосредственно в ТНО.

Работу общественных приемных возобновить после полной отмены ограничений, установленных в регионе;

4) осуществлять ежедневный мониторинг эпидемиологической обстановки в субъекте Российской Федерации.

При ухудшении эпидемиологической обстановки или возникновении новых подтвержденных случаев заражения среди сотрудников ТНО и введения режима карантина руководитель УФНС России по субъекту Российской Федерации (и.о. руководителя) обязан организовать:

- незамедлительное исполнение предписаний Роспотребнадзора, касающихся организации деятельности и обеспечении безопасности сотрудников в данной ситуации;

- приостановление личного приема и обслуживания налогоплательщиков и возможности осуществления записи на личный прием посредством сервиса в ТНО;

- информирование налогоплательщиков, записавшихся на прием и обслуживание, о невозможности осуществления приема в выбранный интервал времени, с предложением воспользоваться электронными сервисами ФНС России и услугами Единого Контакт-центра ФНС России для получения интересующей информации;

- доведение указанной информации до Оперативного штаба ФНС России, Управления интерактивных сервисов ФНС России, ФКУ "Налог-Сервис" ФНС России;

5) соблюдать рекомендации Роспотребнадзора для работодателей по профилактике новой коронавирусной инфекции на рабочих местах;

- влажную уборку дезинфицирующими средствами, включая обработку столов, стульев, стендов, а также пишущих принадлежностей, в местах проведения личного приема налогоплательщиков каждые 2 часа;

- размещение в местах приема налогоплательщиков стендов/памяток по мерам профилактики распространения новой коронавирусной инфекции;

- ежедневную обработку дезинфицирующими средствами в служебных помещениях налогового органа, в т.ч. дезинфекцию дверных ручек, выключателей, поручней, перил, контактных поверхностей (столов и стульев работников, оргтехники), мест общего пользования (с кратностью обработки каждые 2 часа) - лифтов, комнат приема пищи, отдыха, санузлов и т.п.;

- регулярное (каждые 2 часа) проветривание помещений, принятие мер при наличии возможности по обеспечению помещений, где может одновременно находиться значительное число сотрудников налогового органа (холлы, служебные залы, столовые и другие), оборудованием для обеззараживания воздуха;

- обеспечение сотрудников, осуществляющих прием налогоплательщиков (при ведении указанного приема), средствами индивидуальной защиты (маски, перчатки) и дезинфекции.

Интервал для проведения указанных мероприятий (каждые 2 часа) установлен централизованно в административной зоне сервиса.

В дополнение к изложенному ФНС России рекомендует прием всей корреспонденции, поступившей в ТНО на бумажном носителе от налогоплательщиков лично, вести через бокс для приема входящей корреспонденции (письмо ФНС России от 20.03.2020 N БС-4-19/4884@), разместив возле указанных боксов рекомендации налогоплательщикам в части указания на документах (на конвертах в случае представления документов большого объема) номера контактного телефона для дистанционного решения возможных вопросов. В случае записи налогоплательщика на личный прием для сдачи документов на бумажном носителе посредством сервиса, необходимо осуществить прием документов в установленном порядке сотрудником ТНО.

Вместе с тем ФНС России сообщает о необходимости размещения при входе в ТНО информации об осуществлении приема и обслуживания налогоплательщиков исключительно по предварительной записи, а также о необходимости соблюдения налогоплательщиками правил ношения средств индивидуальной защиты, предписанных решением высшего должностного лица (руководителем высшего исполнительного органа государственной власти) субъекта Российской Федерации по предупреждению распространения новой коронавирусной инфекции и указаний органа Роспотребнадзора в субъекте Российской Федерации.

На основании изложенного ФНС России поручает незамедлительно организовать информирование налогоплательщиков об изменениях в работе территориальных налоговых органов всеми доступными способами, а также довести настоящее письмо до подведомственных ТНО для обеспечения его исполнения.

Новый налоговый режим НПД, введенный с 1 января 2019 года в качестве эксперимента в 4 регионах России, заставил выйти из тени фрилансеров, самозанятых граждан, арендодателей, людей, работающих неофициально и получающих зарплату в конвертах. К тому же эта налоговая система оказалась привлекательной для индивидуальных предпринимателей. Ведь она освобождает от необходимости сдавать отчетность, уплачивать обременительные страховые взносы во внебюджетные фонды и снижает налоговую ставку до 4-6%, что позволяет повысить прибыльность малого бизнеса. Если эксперимент окажется удачным, то новая система будет запущена на территории всей России. Именно поэтому стоит заранее подготовиться к грядущим нововведениям и знать все, что нас ждет впереди.

Читайте статью далее и вы узнаете:

- что это;

- для кого подходит;

- какие предусмотрены льготы и процентные ставки;

- как налогоплательщику встать на учет;

- как самозанятым гражданам формировать чеки онлайн и обойтись без интернет-кассы;

- нужна ли отчетность;

- как ИП перейти на режим для самозанятых;

- какие предусмотрены штрафы в случае неуплаты сборов.

Краткое содержание статьи

Специальный режим налогообложения для самозанятых — что это?

Под самозанятостью подразумевается получение необходимого для жизни заработка за выполненную работу напрямую от клиента, в отличие от наемной работы. Существуют лица, не являющиеся частными предпринимателями, но способные выполнять без задействования сотрудников для иного физического лица работы, связанные с персональными, домашними и прочими потребностями. Например, гувернантки, садовники, репетиторы и др. являются самозанятыми лицами.

Согласно закону (статья 83 НК РФ), такие граждане должны встать на учет. Для этого самозанятой должен подать в ФНС соответствующий запрос. Эта процедура происходит в самовольном порядке и не считается обязательной. Постановка на учет в ИФНС необходима для льготных выплат по НДФЛ.

Расшифровка

НПД расшифровывается как налог на профессиональный доход. Такой режим действует для самозанятых лиц, получаемых прибыль при использовании имущества и выполнении работ, не имеющих при этом работодателя и нанимаемых сотрудников.

География действия льготного спецрежима

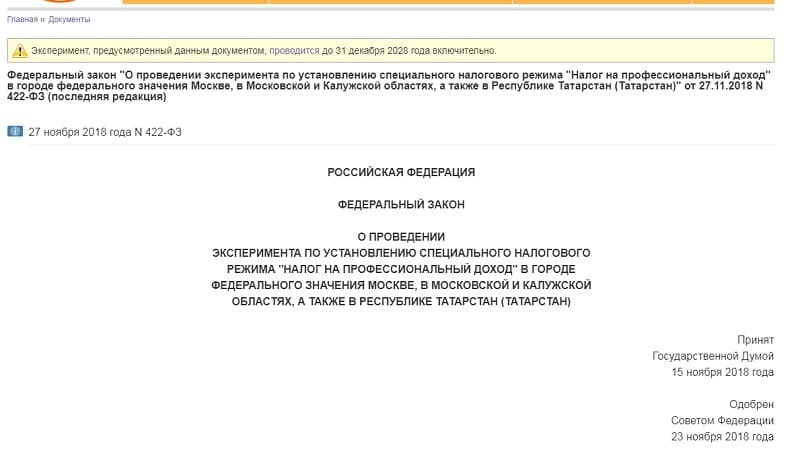

Льготная система налогообложения для самозанятых граждан введена законодательным актом No422-ФЗ от 27.11.18 года в виде 10-летнего эксперимента. Новый спецрежим охватил такие регионах РФ, как:

- Москва и МО.

- Респ. Татарстан.

- Калужская область.

Важно! В 2019 году в список были включены еще 19 регионов:

- Санкт-Петербург;

- Ленинградская область;

- Республика Татарстан;

- Воронежская обл.;

- Волгоградская обл.;

- Нижегородская обл.;

- Новосибирская обл;

- Омская;

- Ростовская;

- Самарская обл.;

- Сахалинская обл.;

- Свердловская обл.;

- Тюменская обл.;

- Челябинская обл.;

- Красноярский край;

- Пермский край;

- Ненецкий АО;

- Ханты-Мансийский АО — Югра;

- Ямало-Ненецкий автономный округ;

- Респ. Башкортостан.

Важно! По заявлению Министерства Финансов, с 1 июля 2020 года новый спецрежим для самозанятых начнет действовать на территории всей РФ, где закон примут местные органы власти.

Сроки ввода экспериментального налогового режима

Эксперимент по внедрению льготного режима будет продолжаться в ближайшее десятилетие, а именно с 1.01.19 по 31.12.28 года. Законом закреплен мораторий на внесение поправок относительно величины налоговой ставки и максимального уровня заработка, до которого может применятся система.

Последние новости

Минфин России анонсировал планы по увеличению территории действия пилотного проекта и добавлении к тестовым регионам еще 13 субъектов. Среди них: Чеченская республика, Крым, Алтайский край. В ведомстве поясняют, что большая часть субъектов сами обратились с просьбой к правительству о включении их в пилотный проект. При этом не исключено, что уже с 1 января 2020 года НПД будет введен на территории всей страны. Напомним, что на конец июня в приложении «Мой налог» уже зарегистрировались свыше 114 тысяч граждан. О возможном увеличении количества регионов, на территории которых будет действовать новый режим налогообложения стало известно из заявления заместителя председателя Совета Федерации Евгения Бушмина. Он сообщил, что со дня принятия нового закону в палату поступили обращения от других субъектов страны, желающих ввести у себя подобного рода эксперимент.

Кто признается налогоплательщиком?

Систему налогобложения на профдеятельность с учетом Закона No 422-ФЗ могут применять лица при выполнении ряда требований:

- быть индивидуальным или частным предпринимателем;

- не иметь работодателя;

- иметь ежегодную прибыль не больше 2 400 000 рублей (средний ежемесячный доход – до 200 тыс. рублей);

- вести деятельность в любом регионе РФ, в пределах которого действует эксперимент. В статье 4 Закона No 422-ФЗ определены граждане, считающиеся налогоплательщиками и отражен закрытый перечень лиц, не имеющих возможности использовать новый спецрежим.

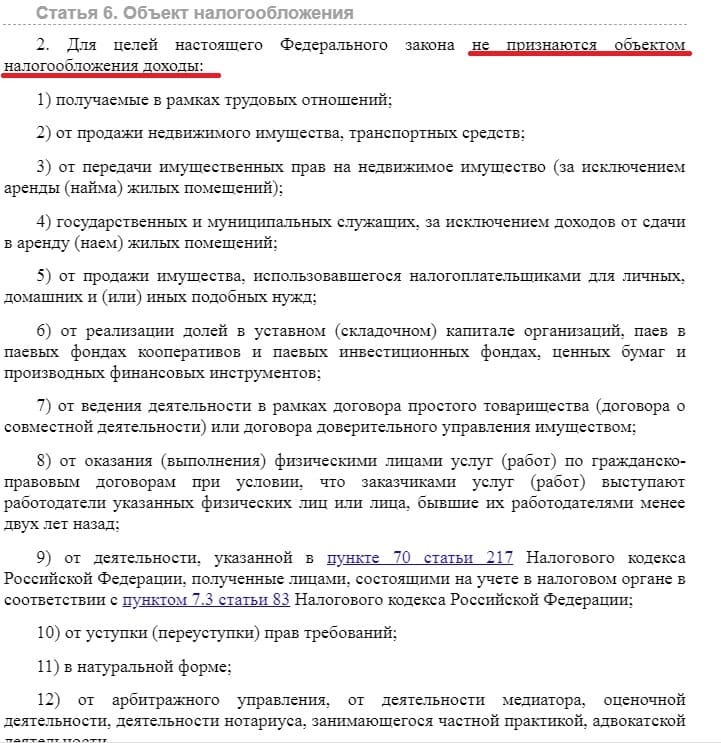

В статье 6 того же законодательного акта размещен список источников заработка, которые не могут быть признаны объектами налогообложения. Список также является закрытым.

В чем выгода: какие предусмотрены льготные ставки?

В ст. 10 соответствующего закона приведены такие ставки:

- 4% — если доход получен от физлиц;

- 6% — если вам платят ИП и юрлица.

Сравним расходы по спецрежиму для самозанятых с другими налоговыми схемами.

К примеру, если физлицо от дохода в размере 30000 рублей уплатило бы платежей в 3 разных налоговых режимах:

- НДФЛ (13%) — 3900 руб.

- ИП на УСН (доходы минус расходы, 15%) — 4500 руб.

- НПД — 1200 руб.

Финансовая выгода нового режима очевидна. Однако нет никаких гарантий, что в будущем после окончания эксперимента налоговые ставки не будет повышены.

Льготы для налогоплательщиков

Какие же льготы имеют плательщики налога для самозанятых?

Физлица не платят:

- НДФЛ с тех источников заработка, которые подпадают под условия НПД;

- НДС (за исключением налога при импорте товаров на территорию РФ);

- установленные страховые платежи.

ИП, действующие в лице налогоплательщиков НПД, не являются плательщиками фиксированных страховых платежей. Остальные особые налоговые режимы подразумевают уплату страховых платежей, даже если нет прибыли. Если прибыль отсутствует на протяжении налогового периода, то нет каких-либо минимальных обязательных платежей. При этом самозанятые являются полноправными участниками системы ОМС и вправе рассчитывать на оплату больничных листов.

На каких условиях можно получить налоговый вычет?

Самозанятые могут рассчитывать на понижение величины налога на сумму налогового вычета, который должен находится в пределах 10 000 руб.

Виды деятельности

Пункт 2 статья 4 закона No422-ФЗ отражает список профессиональных работ, на которые не распространяется НПД. По закону, переход на новый режим не возможен для частных предпринимателей, занимающихся:

- продажей либо производством подакцизной продукции;

- добычей либо продажей природных богатств;

- доставкой продукции и осуществлением расчетов, представляя интересы третьего лица;

- предпринимательством от имени третьего лица по комиссионному договору.

Как встать на учет по новому спецрежиму?

Согласно закону, чтобы встать на учет физлицу или частному предпринимателю для уплаты налоговых отчислений на профдеятельность можно воспользоваться приложением для мобильных устройств «Мой налог» или веб-версией личного кабинета.

Встать на учет также можно, обратившись за помощью в специализированную кредитную компанию, которая отвечает за обмен информацией с ФНС. К Примеру, это можно сделать через Сбербанк.Онлайн. Для этого достаточно в личном кабинете найти сервис «Свое дело» в разделе «Госуслуги» и пройти простую процедуру регистрации.

Личный кабинет в приложении «Мой налог»

«Мой налог» — проверенное онлайн-приложение для мобильных устройств от ФНС для лиц, уплачивающих НПД. Его можно устанавливать на такие мобильные платформы, как Android и iOS. Приложение позволяет быстро пройти процедуру регистрации и продолжать работу на особом льготном режиме – НПД, который также именуют экспериментальным спецрежимом.

В ЛК плательщика можно:

Оформление чека самозанятому

Самозанятым не обязательно использовать интернет-кассу. Но чек необходимо создать через личный кабинет налогоплательщика «Мой налог» либо же через альтернативный Интернет-ресурс. Также чек можно создать в банковском учреждении либо у оператора интернет-площадки. ФНС России предоставляет перечень таких кредитных учреждений и операторов.

Чек может иметь как бумажный, так и электронный вид. При прямом контакте с заказчиком, чек отдается при оплате. Если реализация товаров происходит удаленно, то чек нужно предоставить до 9 числа месяца, следующего после оплаты. Если чек имеет электронную форму, то его можно выслать на мобильный телефон, электронную почту либо же предоставить возможность клиенту считать его при помощи QR-кода. Чек в бумажном виде отдается сразу. Чек создается тогда, когда покупатель произвел оплату. Для этого необходимо через мобильное приложение либо его интернет-ресурс перейти в раздел «Новая продажа». В предложенных полях внести необходимую информацию (цена, название услуги и т.п.).

Что должен отражать чек самозанятого (пункт 6 статья 14 Закон No 422-ФЗ)?

В чеке самозанятого должна отражаться следующая информация:

- наименование документа;

- фамилия, имя и отчество самозанятого, ИНН;

- обозначение специального режима;

- название продукции, оказываемых услуг либо предоставляемых работ;

- сумма;

- ИНН клиента, в случае если это ИП либо юрлицо;

- ИНН оператора веб-площадки либо кредитной организации, если они принимают участие в приеме платежа;

- QR-код.

- Название предприятий из п.10;

- Идентификационный номер чека, который присваивает ФНС на момент создания чека.

Вот так выглядит пример чека, сформированного самозанятым гражданином:

С какой даты ступает в силу?

Использовать спецрежим самозанятые граждане вправе с 1.01.19 года. Начать выплачивать налог на профдоход физлицо может в любое время, не обязательно с 1.01.19 года. Налоговым периодом, за который следует рассчитывать отчисления в госбюджет, признается календарный месяц. Если перейти на новый спецрежим с середины или конца месяца, то 1-й отчетный период настанет со дня, когда физлицу пришло подтверждение о переходе на новую систему.

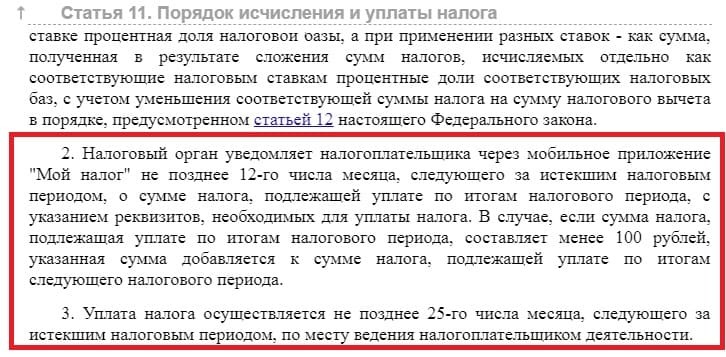

Порядок уплаты налоговых сборов

Служба ФНС через сервис «Мой налог» информирует самозанятых граждан о необходимости уплатить сборы и сообщает сумму к оплате. Уведомление появляется не позже 12 числа месяца, следующего за отчетным периодом. В нем также указываются реквизиты для перечисления платежа. Перечислить деньги налогоплательщик обязан до 25-го числа календарного месяца.

Сумма налога определяется по следующей формуле:

НПД = полученный профессиональный доход * налоговая ставка

где ставка равна 4% или 6%, в зависимости от того с кем работает самозанятый (с физическими или юрлицами).

А как быть со взносами в Пенсионный фонд?

Особенность спецрежима — это освобождение от обязанности уплачивать страховые взносы. Это касается и физлиц, и ИП, Для налогоплательщиков уплата взносов в пенсионный и другие внебюджетные фонд осуществляется в добровольном порядке. При этом размер платежей определяется налогоплательщиком самостоятельно. Эта сумма будет учтена при формировании будущей пенсии. Законодательство не предусмотрено привязки к обязательным суммам взносов, которые уплачивают работодатели за своих работников и предприниматели за себя.

Как ИП перейти на НПД?

Как сказано в п. 3 ст. 15 Закона №422-ФЗ, ИП на спецрежиме для самозанятых могут начать уплачивать налог в общем порядке – с учетом действующего закона. Чтобы перейти на новую систему бизнесмену придется отказаться от имеющегося спецрежима и запросить статус самозанятого.

- Первым шагом при госрегистрации в качестве плательщика НПД считается проверка выполнения всех условий этого режима (годовая прибыль не должна превышать 2 400 000 рублей, нет наемных сотрудников и официального трудоустройства по Трудовому кодексу Российской Федерации, осуществляемая деятельность соответствует списку, определенному пунктом 2 ст. 4 действующего закона).

- Затем нужно загрузить на мобильное устройство и запустить сервис «Мой налог».

- После чего потребуется пройти процедуру регистрации в лице плательщика нового налога. Создание личного кабинета в приложении — достаточно простая процедура и не потребует много времени (нужно иметь рядом паспортные данные и идентификационный номер налогоплательщика).

- На протяжении 6 рабочих суток фискальные органы обрабатывают заявку, после чего предприниматель получает ответ, присвоили ли ему статус плательщика НПД либо в запросе отказано.

- В 30-дневный срок после прохождения процедуры госрегистрации нужно отказаться от иных режимов налогообложения, составив соответствующее заявление.

Законодательство

Особенности использования новой системы налогообложения самозанятыми отражены в ФЗ-422 «О проведении эксперимента по введению налогового льготного режима «НПД», в ранее упомянутых 4 регионах России. Закон принят в ноябре прошлого года. Уплата нового налога производится до 25 числа каждого месяца, следующего за прошедшим отчетным периодом. Налог уплачивается по месту осуществления предпринимателем своей деятельности.

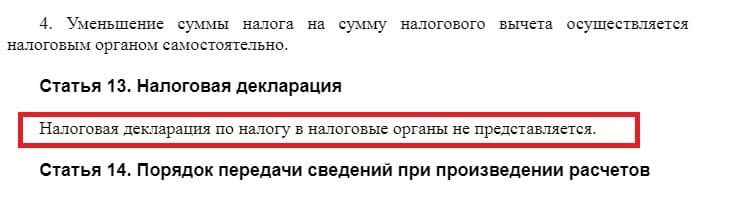

Нужно ли предоставлять отчетность?

Нет надобности оформлять декларацию и направлять ее в ФНС. Все доходы и отчисления фиксируются в приложении «Мой налог» и заменяют другие формы отчетности.

Неуплата налога: ответственность и денежное наказание

НК РФ отражает положения, содержащие ответственность, которую несут налогоплательщики. В случае нарушения правил и сроков передачи в налоговую службу информации о проведенном расчете касаемо получения прибыли от производства или продажи продукции (оказания услуг или выполненных работ), которые выступают объектом налогообложения НПД, предполагается выписать штраф размером в 20% от имеющейся прибыли . Если подобного рода нарушение повторилось в течение полугода, то величина штрафных санкций будет приравнена к сумме полученного дохода. Несовершеннолетние граждане, которые осуществляют профессиональную деятельность, также обязуются выплачивать налог на профдоход.

Сегодня в фокус внимания попал специальный вид обложения, рассчитанный на самозанятых лиц. Рассмотрим налог на профессиональный доход (НПД): что это такое, что дает, кому подходит, какие ограничения предполагает, как его правильно использовать, и другие моменты. Максимум подробностей, чтобы вы могли поставить его себе на службу.

Внедрен он был в 2019-м году, поначалу в экспериментальном порядке, для четырех регионов: для Москвы, МО, Республики Татарстан и Калужской области. Но уже к 2021-му он стал действовать по всей территории России, поэтому можно с уверенностью сказать, что нововведение прижилось и оказалось востребованным и актуальным. По сути, это инструмент, который применяют не просто по желанию, а с охотой, добиваясь с его помощью личных выгод.

Что такое НПД

Это не какой-то налог, дополнительно взимаемый с профессионалов (как могло показаться из названия), а новый режим обложения, причем специальный, то есть льготный, рассчитанный на самозанятых лиц. Добровольно переходящие на него граждане освобождаются от НДФЛ и не оплачивают ставку в 13%.

Согласно 2-й статье ФЗ № 422, утвержденного 27 ноября 2018-го, воспользоваться такой возможностью могут те, кто получает:

-

доход от деятельности, осуществляемой без работодателя и без привлечения наемных сотрудников (с заключением соответствующих контрактов);

прибыль от использования какого-либо ценного имущества.

На практике его плательщики – это как рядовые физлица, так и ИП, но есть нюансы. Так, они вправе параллельно работать по договору, но строго в другой сфере – не в той, по которой считаются самозанятыми. При этом им запрещено оказывать услуги тем заказчикам, в штате которых они официально числились менее 2 лет назад. Такие ограничения предусмотрены законом именно для того, чтобы предотвратить массовые увольнения, чтобы этой возможностью пользовались не поголовно, а только те, на кого она была изначально рассчитана.

Продолжая рассматривать НПД – что это такое, какими особенностями обладает, что дает, как применять – будет уместно сравнить его с другими типами и инструментами, для понимания общей картины. Больше всего он похож на режим «УСН Доходы», хотя все равно обладает рядом ограничений. Давайте посмотрим на разницу, она представлена в таблице ниже.

Годовая прибыль, руб.

до 2 400 000 рублей

Количество нанятых по договорам (трудовые, ГПХ) работников

ни одного, брать их в штат нельзя

Можно ли заниматься торговлей

да, нет никаких запретов по сфере

нет, только оказывать услуги и/или реализовывать продукцию своего изготовления

Лимиты в отношении УСН изменились, как раз с 2021 года, теперь они бывают еще и повышенными, но и ставки у них тогда другие – 8% для только доходов и 20% для схемы «прибыль минус расходы».

Хотите внедрить «Склад 15»?

Получите всю необходимую информацию у специалиста.

Страховые взносы для плательщиков

Именно они являются той причиной, по которой самозанятые лица еще массово не зарегистрировались в качестве ИП. Для людей, выполняющих нерегулярные заказы или работающих сдельно, сумма в 40 874 рубля ежемесячно является значительной или даже неподъемной. Причем перечислять ее нужно именно регулярно, также и в тех случаях, когда бизнес простаивает, и сделки по купле-продаже не проводятся.

А теперь представьте, что это не основное поприще предпринимателя, а лишь дополнительное, приносящее 50-100 000 руб. в квартал. Разве рационально вычитать 10-20 000 из этого и так скромного объема денег?

Согласно новым правилам, при переходе на НПД с 2021-го не придется осуществлять страховые взносы не только обычным гражданам, но и ИП. Правда, и стаж при этом идти тоже не будет, а заботиться о пенсии как-то нужно.

По этой схеме предполагается, что те, кто не захотят жить в старости на одно только социальное пособие, будут делать соответствующие отчисления добровольно. Сейчас их размер для ОСП составляет 32 448 руб. за отчетный период, но со временем данная сумма будет только увеличиваться. Внимание, эти же люди будут получать медицинское обслуживание (при необходимости), ведь взносы на ОМС будут автоматически направляться из предоставленных ими денег.

Налоговая ставка НПД

В большинстве случаев NPD (расшифровка и смысл которого не меняется из-за названия, просто часто встречается и англоязычная аббревиатура) предусматривает один из двух вариантов отчислений, в зависимости от лиц, получающих товары или услуги от плательщика:

- 4%, если это рядовые граждане РФ;

- 6% — для ИП или компании различных ОПФ.

Текущим законодательством предусмотрено, что данные цифры не будут повышаться вплоть до 2028 года, а уже упомянутый предел прибыли в 2 400 000 не станут уменьшать.

Также есть нюансы в виде вычета для плательщиков при определенных обстоятельствах. Сумма его достигает 10 000 руб., причем:

- если доход получен в результате сделок с физлицами, 4% снижаются до 3%;

- если от взаимодействия с ИП или организациями, 6% превращаются в 4%.

И так вплоть до исчерпания десяти тысяч; происходит это автоматически, беспокоиться лично и подписывать или подавать какие-то дополнительные документы не требуется. Если за год не удастся израсходовать все 10 000, остаток будет перенесен на последующий расчетный период. На практике получается, что на первом миллионе прибылей ставка составляет 3%.

Что дает данный режим

Оплата именно налога на профессиональный доход (НПД) обладает целым рядом преимуществ, если сравнивать его с другими льготами. Это такие плюсы:

- Быстрый и удобный переход – регистрация происходит через интернет, не нужно ехать ни в какие офисы, и в личном кабинете есть все необходимые функции и инструменты.

- Работа без лишней отчетности и ведения кассы – декларации вообще не требуется сдавать, это существенно экономит время и силы.

- Самостоятельно рассчитывать общую сумму к погашению не понадобится – за ее калькуляцию ответственна ФНС.

- Чеки создаются прямо в мобильном приложении – их легко сразу, в 1 клик, перенаправлять заказчикам.

- Ставки довольно низкие – напоминаем, они составляют 4% для физлиц и 6% для ИП и юрлиц, и это выгодно.

- Предусмотрен налоговый вычет – и даже 10 тысяч рублей оказываются хорошим подспорьем, особенно на начальных этапах развития бизнеса.

Кто вправе пользоваться этим режимом

На практике налог на профессию могут платить как физические лица, так и индивидуальные предприниматели, решившие самозанимать свою деятельность, то есть работающие без заключения трудового договора и найма подчиненных, а также развивающиеся в предусмотренной законом сфере. И да, воспользоваться им могут не все желающие, а только те, кто соответствует определенным условиям, к рассмотрению которых мы переходим.

Ограничение по области деятельности

Если вы будете сдавать жилье в аренду, продавать товары собственного изготовления, предоставлять услуги в удаленном формате или водить такси, то сможете получать пониженные ставки и все остальные вышеперечисленные преимущества. Но вы потеряете это право, если совершите крупную сделку себе в плюс (продадите квартиру или машину) или начнете реализовывать чью-то продукцию. Для этих ниш актуальны другие, не специальные режимы.

Лимит по доходам

Облагаться по профессиональному налогу вы сможете только тогда, когда объем ежегодной прибыли не превышает 2 400 000 рублей. В ином случае вы будете признаны слишком успешными для льгот.

Ограничение по региону

Первоначально пользоваться этой схемой могли только те ИП и граждане, которые работали в одной из 4 зон «эксперимента», то есть в Республике Татарстан, Москве, МО или Калужской области. Для этого им не нужно было, чтобы адрес их регистрации или фактическое нахождение совпадали с местом осуществления деятельности, а последнее даже можно было менять – единожды за год.

Но с 2021-го NPD стал доступен для всех россиян без исключения, так что данный лимит перестал быть актуальным.

Кому подходит такой режим налогообложения

Использовать НПД с выгодой для себя стоит лицам, которые:

- работают дистанционно, в том числе и через электронные площадки;

- продают товары собственного изготовления;

- сдают в аренду квартиру как на длительный срок, так и посуточно;

- перевозят пассажиров и/или грузы, включая опасные;

- оказывают на дому косметические услуги;

- проводят фотосессии и видеосъемку;

- выполняют ремонт и строительство частных объектов;

- предоставляют юридические консультации, ведут бухгалтерию;

- организовывают праздники, корпоративы и другие мероприятия.

А также те, кто занят в любых иных сферах, соответствующих условиям, прописанным в ФЗ № 422 от 27 ноября 2018 года.

Какие платежи заменяет собой налог на профессиональную деятельность

- НДФЛ для рядовых граждан, а ИП, кроме того, после перехода на этот режим перестают вносить еще и НДС, кроме случаев импорта продукции в Россию;

Также удобно, что при этом отсутствуют минимальные, обязательные и какие-либо подобные отчисления для тех, кто не получает прибыли за отчетный период. Но бесплатную медпомощь при необходимости предоставят.

Как стать плательщиком НПД

Нужно лишь зарегистрироваться – в приложении «Мой налог», без утомительного заполнения бумаг, личного посещения офиса инспекции и проверки. Подтвердить личность при этом можно одним из следующих способов:

- предоставить скан-копию паспорта и фото, сделанное прямо на смартфон;

- войти через учетную запись Единого портала госуслуг;

- использовать ИНН и пароль, по которым открывается личный кабинет на портале nalog.ru.

Кроме того, можно обратиться в один из уполномоченных банков, хотя интернет-вариант гораздо удобнее и быстрее, ведь потребует буквально несколько минут вашего времени.

Как иностранцам использовать НПД

Собирающийся работать в России или уже развивающий свой бизнес гражданин другого государства наверняка неплохо подкован в области обложения. Потому вам не составит труда рассказать этому человеку о преимуществах налога на профессиональный доход (что это такое, почему его выгодно применять и так далее). Но учтите, что перейти на данный режим вправе не все, а лишь резиденты Казахстана, Беларуси, Армении и Киргизии, то есть участниц ЕАЭС.

Желающему тоже нужно пройти регистрацию – через личный кабинет или мобильное приложение, – но подтвердить свою личность он может только паролем и ИНН. Если они пока не получены, для исправления ситуации достаточно обратиться в любую инспекцию – на учет поставят тут же, и индивидуальный номер присвоят без промедлений.

После успешной авторизации все функции режима будут доступны в полном объеме.

Как рассчитать сумму отчислений

Проводить какую-либо калькуляцию вообще не требуется, и это удобно. Изменение ставок, использование вычета, контроль лимитов и другие моменты автоматизированы. Необходимо лишь:

После второго шага вы узнаете, сколько денег нужно отдать, после третьего сможете это сделать наиболее подходящим для себя способом.

Прием и обслуживание налогоплательщиков будет осуществляться с 15.06.2020 в большинстве налоговых инспекций с соблюдением рекомендаций Роспотребнадзора исключительно по предварительной записи.

Записаться на примем можно с 01.06.2020 посредством интерактивного сервиса "Онлайн-запись на прием в инспекцию" на сайте ФНС России или через Единый контакт-центр по единому номеру телефона 8 (800) 222-22-22.

Решение о личном приеме граждан должностными лицами будет приниматься руководителем ТНО исходя из сложившейся эпидемиологической ситуации в регионе по предварительной записи с направлением обращения и изложением сути вопроса.

В целях профилактики новой коронавирусной инфекции на рабочих местах в налоговых инспекциях рекомендовано обеспечить влажную уборку дезинфицирующими средствами и проветривание помещений каждые 2 часа. Также, в частности, при ведении приема сотрудники инспекций должны быть обеспечены средствами индивидуальной защиты (маски, перчатки) и средствами дезинфекции.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 29 мая 2020 г. N БС-4-19/8895@

ОБ ОРГАНИЗАЦИИ

РАБОТЫ С НАЛОГОПЛАТЕЛЬЩИКАМИ ПОСЛЕ 01.06.2020

Федеральная налоговая служба, в целях организации работы с налогоплательщиками в территориальных налоговых органах (далее - ТНО), поручает следующее:

1) с 01.06.2020 по 11.06.2020 включительно приостановить личный прием и обслуживание налогоплательщиков в ТНО;

2) с 15.06.2020 организовать прием и обслуживание налогоплательщиков в ТНО исключительно по предварительной записи посредством интерактивного сервиса ФНС России "Онлайн-запись на прием в инспекцию" (далее - сервис) с учетом рекомендаций Роспотребнадзора.

С 01.06.2020 сервис централизованно доступен налогоплательщикам для осуществления предварительной записи самостоятельно через официальный сайт ФНС России (https://order.nalog.ru/) или через Единый Контакт-центр ФНС России по единому номеру телефона 8 (800) 222-22-22.

Исключение составляют следующие ТНО:

- УФНС России по Республике Дагестан;

- УФНС России по Республике Ингушетия;

- УФНС России по Республике Северная Осетия - Алания;

- УФНС России по Забайкальскому краю;

- ТНО, в которых введен режим карантина в связи с выявленными случаями заболевания среди сотрудников (до снятия режима карантина).

Обслуживание налогоплательщиков в ТОРМах возобновляется (приостанавливается) по решению руководителя УФНС России по субъекту Российской Федерации;

3) решение о возобновлении личного приема граждан должностными лицами, проводимого в соответствии со статьей 13 Федерального закона от 02.05.2006 N 59-ФЗ "О порядке рассмотрения обращений граждан Российской Федерации", принимается руководителем ТНО исходя из сложившейся эпидемиологической ситуации в регионе. При этом личный прием заявителей осуществляется только по предварительной записи путем направления обращения с изложением сути вопроса в адрес ТНО посредством интернет-сервиса "Обратиться ФНС России", почтовым отправлением либо с использованием бокса для приема корреспонденции, установленного непосредственно в ТНО.

Работу общественных приемных возобновить после полной отмены ограничений, установленных в регионе;

4) осуществлять ежедневный мониторинг эпидемиологической обстановки в субъекте Российской Федерации.

При ухудшении эпидемиологической обстановки или возникновении новых подтвержденных случаев заражения среди сотрудников ТНО и введения режима карантина руководитель УФНС России по субъекту Российской Федерации (и.о. руководителя) обязан организовать:

- незамедлительное исполнение предписаний Роспотребнадзора, касающихся организации деятельности и обеспечении безопасности сотрудников в данной ситуации;

- приостановление личного приема и обслуживания налогоплательщиков и возможности осуществления записи на личный прием посредством сервиса в ТНО;

- информирование налогоплательщиков, записавшихся на прием и обслуживание, о невозможности осуществления приема в выбранный интервал времени, с предложением воспользоваться электронными сервисами ФНС России и услугами Единого Контакт-центра ФНС России для получения интересующей информации;

- доведение указанной информации до Оперативного штаба ФНС России, Управления интерактивных сервисов ФНС России, ФКУ "Налог-Сервис" ФНС России;

5) соблюдать рекомендации Роспотребнадзора для работодателей по профилактике новой коронавирусной инфекции на рабочих местах;

- влажную уборку дезинфицирующими средствами, включая обработку столов, стульев, стендов, а также пишущих принадлежностей, в местах проведения личного приема налогоплательщиков каждые 2 часа;

- размещение в местах приема налогоплательщиков стендов/памяток по мерам профилактики распространения новой коронавирусной инфекции;

- ежедневную обработку дезинфицирующими средствами в служебных помещениях налогового органа, в т.ч. дезинфекцию дверных ручек, выключателей, поручней, перил, контактных поверхностей (столов и стульев работников, оргтехники), мест общего пользования (с кратностью обработки каждые 2 часа) - лифтов, комнат приема пищи, отдыха, санузлов и т.п.;

- регулярное (каждые 2 часа) проветривание помещений, принятие мер при наличии возможности по обеспечению помещений, где может одновременно находиться значительное число сотрудников налогового органа (холлы, служебные залы, столовые и другие), оборудованием для обеззараживания воздуха;

- обеспечение сотрудников, осуществляющих прием налогоплательщиков (при ведении указанного приема), средствами индивидуальной защиты (маски, перчатки) и дезинфекции.

Интервал для проведения указанных мероприятий (каждые 2 часа) установлен централизованно в административной зоне сервиса.

В дополнение к изложенному ФНС России рекомендует прием всей корреспонденции, поступившей в ТНО на бумажном носителе от налогоплательщиков лично, вести через бокс для приема входящей корреспонденции (письмо ФНС России от 20.03.2020 N БС-4-19/4884@), разместив возле указанных боксов рекомендации налогоплательщикам в части указания на документах (на конвертах в случае представления документов большого объема) номера контактного телефона для дистанционного решения возможных вопросов. В случае записи налогоплательщика на личный прием для сдачи документов на бумажном носителе посредством сервиса, необходимо осуществить прием документов в установленном порядке сотрудником ТНО.

Вместе с тем ФНС России сообщает о необходимости размещения при входе в ТНО информации об осуществлении приема и обслуживания налогоплательщиков исключительно по предварительной записи, а также о необходимости соблюдения налогоплательщиками правил ношения средств индивидуальной защиты, предписанных решением высшего должностного лица (руководителем высшего исполнительного органа государственной власти) субъекта Российской Федерации по предупреждению распространения новой коронавирусной инфекции и указаний органа Роспотребнадзора в субъекте Российской Федерации.

На основании изложенного ФНС России поручает незамедлительно организовать информирование налогоплательщиков об изменениях в работе территориальных налоговых органов всеми доступными способами, а также довести настоящее письмо до подведомственных ТНО для обеспечения его исполнения.

ИНН: 5504156038, Адрес: Омская обл, г Омск, Центральный округ, ул 2-я Линия, д 61, оф 28В

Сводка

Организация ОБЩЕСТВО С ОГРАНИЧЕННОЙ ОТВЕТСТВЕННОСТЬЮ "ТНО" из г Омск по которой в сервисе Выписка Налог можно получить выписку с эцп или проверить организацию на надежность и платежеспособность, имеет реквизиты для проверки в нашей базе фирм ИНН 5504156038, ОГРН 1185543026228 и официальный офис компании находится по адресу Омская обл, г Омск, Центральный округ, ул 2-я Линия, д 61, оф 28В. Так же можно узнать данные о регистрации в налоговой инспекции и дату создания компании, сведения о постановке в ПФР и ФСС, прибыль организации и бухгалтерский баланс ООО "ТНО" по данным Росстата, аффилированные лица ООО, ФИО директора и учредителей и их участия в управлении сторонними компаниями, реквизиты фирмы, фактический адрес местонахождения учредителя, основной вид деятельности и дополнительные коды ОКВЭД. С данными для проверки организации по ИНН и информации о ООО "ТНО" можно ознакомиться ниже или сразу заказать платную выписку в форме документа pdf с электронной подписью на вашу почту.

Надежность

Организация ООО "ТНО" с ИНН 5504156038 ОГРН 1185543026228 в Омская обл имеет статус в реестре: Действующая и эти данные компании актуальны на 2020-03-25. Фирма с ИНН 5504156038 зарегистрированная в налоговой 1970-01-01 имеет ВЫСОКУЮ надежность и стабильность и НИЗКИЙ риск закрытия и/или банкротства. Это основано на текущем рабочем статусе организации и возрасте работы, статусах участников в управлении компании, финансовой отчетности фирмы, должной осмотрительности (ДО), среднесписочном составе и выполненных проверках налоговых органов, судебных делах и актуальных данных ФСПП. Данные для проверки компании на ее надежность и информацию о ООО "ТНО" можно заказав платную выписку в формате файла pdf с электронной подписью на вашу почту.

Выручка

Данные по выручке компании ООО "ТНО" имеющей актуальный ИНН 5504156038 и соответствующий ОГРН 1185543026228 основаны на результатах бухгалтерского баланса 2019-2020 г.г. предоставленного в профиле компании и существующих судебных претензиях со стороны других контрагентов к фирме. Исторические данные по Прибыли и Убыткам, Доходам и Расходам содержатся в секции Финансовых показателей организации и присутствуют только в платной части базы Выписка Налог и актуальны на дату 2021-05-18, имеют требуемую цифровую подпись и являются официальными данными налоговых органов Омская обл, г Омск . Актуальные данные по финансовой отчетности ООО "ТНО" и ее подразделений, уплаченных налогах, отчислениях на амортизацию и ФОТ, можно заказать недорого в формате pdf с достоверной цифровой подписью на вашу почту.

Проверки

Данные о налоговых проверках и других контрольных мероприятиях налогового органа Омская обл: выездной проверке, камеральной и встречной проверках по организации ООО "ТНО" можно узнать в платном формате выписки в сервисе Выписка Налог. Информацию по другим принятым мерам для налогового мониторинга и контроля налоговой, проводимыми инспекторами и проверяющими государственных служб по фирме, имеющей ИНН 5504156038 и действующий ОГРН 1185543026228 возможна при обращении в онлайн поддержку нашего сервиса.

Контакты

Актуальные контакты организации ООО "ТНО", кроме адреса официального адреса регистрации компании Омская обл, г Омск, Центральный округ, ул 2-я Линия, д 61, оф 28В не предоставляет. Такие данные, как телефонов офиса, рабочий email и web-сайт компании, реальное расположение офиса организации мы сможем сформировать в платной версии отчета сервиса Выписка Налог в заверенном цифровой подписью формате, на электронную почту заказа выписки.

Генеральный директор

Действующим генеральным директор юридического лица ООО "ТНО" является Тюрина Наталья Олеговна. Статус и должность управляющего организацией - ДИРЕКТОР. Адрес регистрации компании и расположение управляющего органа можно узнать на вкладке выше Контакты или запросить платную выписку по компании из реестра фирм в сервисе Vypiska-Nalog.com

Информацию по судебным разбирательствам по месту нахождения организации и имеющей ИНН 5504156038 и номер ОГРН 1185543026228 в регионе регулирующих органов судебной и исполнительной власти Омская обл возможно получить только в платной версии базы реестра организаций с предоставлением электронной выписки на почту заказчика.

Отзывы

Реквизиты

Для удобства использования нашего сервиса Выписка Налог в бизнес процессах компаний, мы предоставляем данные организации ООО "ТНО" в виде реквизитов компании в удобном формате вставки в документы при заключении договоров и проверки контрагентов. Формат ниже содержит основные сведения об организации, банковские реквизиты и актуальные данные по фактическому адресу просим уточнять у компаний при заключений сделок.

Читайте также: