Таможенная пошлина в пакистане

Опубликовано: 30.04.2024

31.12.2019 16:30 , обновлено 25.03.2021 15:49

Пожалуй, главной (и самой неприятной) темой начала 2020 года в сфере онлайн-шопинга для жителей России является снижение беспошлинного порога ввоза товаров для личного пользования. Подавляющее большинство российских шопоголиков, годами закупавшихся на торговых площадках AliExpress и eBay, а также в крупных и мелких зарубежных интернет-магазинах, ни разу не уплачивали таможенную пошлину. Львиная доля покупок входила в действовавший беспошлинный лимит, сниженный в 2019 году с 1000 до 500 евро в месяц, но всё ещё достаточный для того, чтоб о нём не задумываться. Отследить превышение этого лимита сотрудникам таможни было сложно, кроме очевидных случаев заказа единичных дорогих товаров.

Что случилось?

С 1 января 2020 года на территории Евразийского экономического союза (Республика Армения, Республика Беларусь, Республика Казахстан, Кыргызская Республика и Российская Федерация) начали действовать новые стоимостные, весовые и количественные нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях на таможенную территорию Союза. Максимально допустимым беспошлинным порогом стала стоимость международного почтового отправления 200 евро при весе брутто 31 кг; превышение любого из этих двух параметров приведёт к обложению почтового отправления таможенной пошлиной. Фраза «максимально допустимым» означает, что страны ЕАЭС вправе устанавливать собственные лимиты, которые могут быть ниже, но не выше установленных для территории Союза. Таким правом уже воспользовались, в частности, в Республике Беларусь, где без уплаты пошлины можно ввозить товары стоимостью не выше 22 евро и весом не более 10 кг.

Нормы ввоза товаров установлены решением Евразийской экономической комиссии от 20 декабря 2017 года № 107 «Об отдельных вопросах, связанных с товарами для личного пользования», а затем скорректированы решением от 1 ноября 2018 года № 91.

Несмотря на то, что в конце 2019 года в информационное пространство неоднократно вбрасывались суждения о необходимости дальнейшего снижения беспошлинного порога, с 1 января 2020 года на территории Российской Федерации действуют нормы ввоза товаров для личного пользования, определённые решением ЕАЭС — 200 евро и 31 кг; эти нормы продолжают действовать и в 2021 году.

Что изменилось?

В течение 2019 года житель России был вправе без уплаты таможенной пошлины ввезти из-за рубежа в виде почтовых отправлений за один календарный месяц товары на общую сумму не более 500 евро общим весом не более 31 кг. С начала 2020 года месячный лимит больше не действует, а новый лимит — 200 евро и 31 кг — применяется к каждой посылке.

С одной стороны, российским шопоголикам (а также пресловутым «барыгам» на онлайн-барахолках) несказанно повезло: теперь можно, в частности, десятками закупать бюджетные смартфоны, не беспокоясь о пошлине. С другой стороны, пострадали покупатели с более высокими запросами: заказ на AliExpress флагманского устройства чреват прохождением квеста по уплате пошлины и расставанием с парой тысяч рублей.

Как рассчитать таможенную пошлину?

Как уже сказано выше, нормы беспошлинного ввоза включают два критерия: стоимостной и весовой. При превышении хотя бы одного из этих двух лимитов начисляется пошлина. Месячных норм больше нет: можно заказывать товар за товаром, лишь бы продавец или торговая площадка (из благих, разумеется, побуждений) не решили объединить посылки.

Весовой критерий применительно к почтовым отправлениям — сущая экзотика. Почти вся посылочная масса, рассылаемая онлайн-магазинами, представляет собой мелкие пакеты (это не уничижительная характеристика, а один из видов почтовых отправлений), вес брутто которых по действующим почтовым нормам не должен превышать 2 кг. По этой причине мелкий пакет может превысить только стоимостную таможенную норму.

Начисление пошлины производится от величины превышения нормы. Например, для товара стоимостью 250 евро пошлина начисляется от суммы 50 евро. Для посылки весом 33 кг пошлина начисляется за 2 кг превышения веса. Важно понимать, что даже в случае превышения сразу двух лимитов, пошлина начисляется только по одному — наибольшему — значению суммы, а не суммируется.

Ставка таможенной пошлины согласно решению ЕЭК от 20 декабря 2017 года № 107 составляет «15 процентов от стоимости, но не менее 2 евро за 1 кг веса брутто международного почтового отправления в части превышения стоимостной и (или) весовой норм». Если в дело вступает ФТС (например, таможенник усомнился в декларированной стоимости товара и… угадал), за оформление таможенной пошлины взымается дополнительный фиксированный таможенный сбор — 250 рублей.

, где P — совокупная стоимость всех товаров в почтовом отправлении, евро; W — вес брутто почтового отправления, кг; R — курс евро по отношению к рублю, установленный ЦБ РФ; C — сумма таможенного платежа, рубли.

Рассчитаем размер таможенной пошлины для товара из примера, приведённого выше.

- пошлина за превышение стоимостной нормы: (250 - 200) * 0,15 = 7,5 евро.

- пошлина за превышение весовой нормы: (33 - 31) * 2 = 4 евро.

Наибольшая сумма — за превышение стоимостной нормы, следовательно, именно её следует уплатить в качестве таможенной пошлины для данного товара.

Таким образом, получателю посылки из нашего примера придётся уплатить таможенную пошлину в размере 7,5 евро в рублях по текущему курсу ЦБ РФ и, возможно, таможенный сбор в размере 250 рублей.

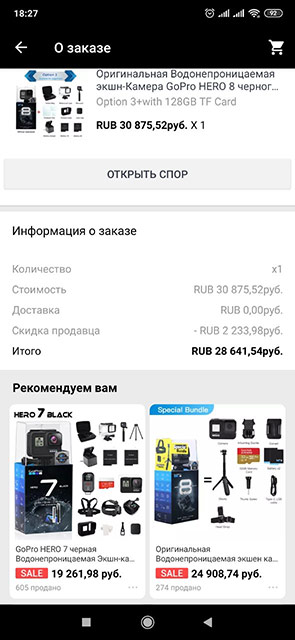

Таможенная пошлина начисляется сотрудниками таможенной службы на основе внутренних инструкций. Стоимость товара может быть получена ФТС как из таможенной декларации (форма CN22), так и непосредственно от магазина (да-да, популярные магазины и торговые площадки «сливают» информацию о заказах почтовым, налоговым и таможенным службам). В спорных случаях от получателя почтового отправления может потребоваться представление в таможенную службу инвойса или скриншота страницы интернет-заказа, а также информации об его оплате (чек или выписка из онлайн-банка). Как правило, это происходит, если у таможенника возникает подозрение, что продавец занизил в декларации стоимость товара.

Калькулятор таможенной пошлины

, который мы подготовили для простого и быстрого расчёта суммы таможенной пошлины, позволяет получить результат на основе исторических данных о курсах валют и введённых пользователем данных.

Калькулятор (пока) не учитывает весовой лимит, который не актуален для подавляющего большинства посылок, поскольку их вес не превышает 31 кг и укладывается в беспошлинную норму. Результат расчёта может незначительно отличаться от реально начисленной пошлины из-за разницы в алгоритмах расчёта нашей версии калькулятора и информационных систем ФТС и Почты России (например, они могут получить данные на следующий день после покупки и выполнить расчёт по другому курсу евро).

Для расчёта величины таможенной пошлины, начисляемой для посылки, следует указать все относящиеся к ней товары, даже если они приобретались отдельными заказами, но продавец отправил их одной посылкой. Цену товара следует указывать в валюте заказа, а не в валюте источника оплаты (банковская карта, электронный кошелёк и т.п.).

При покупке смартфона на AliExpress самый дешёвый вариант ищите на сервисе сравнения цен на смартфоны, содержащем не только актуальные цены, но также скидки, купоны и промокоды магазинов (в том числе, «секретные»).

Как оплатить таможенную пошлину?

В зависимости от того, какой службой доставляется почтовое отправление, и оказывает ли эта служба услуги таможенного оформления, получателю отправления по указанным контактным данным может быть направлено таможенное уведомление с уже рассчитанной суммой таможенной пошлины и инструкцией по её оплате. Оплату необходимо произвести согласно инструкции.

Многие курьерские службы берут на себя процесс оплаты таможенной пошлины, позволяя внести необходимую сумму в личном кабинете пользователя на своём сайте. Это сильно упрощает жизнь не только пользователям, но и самим курьерским службам — если пользователю дать шанс «накосячить», он непременно им воспользуется, но винить будет, конечно же, не себя.

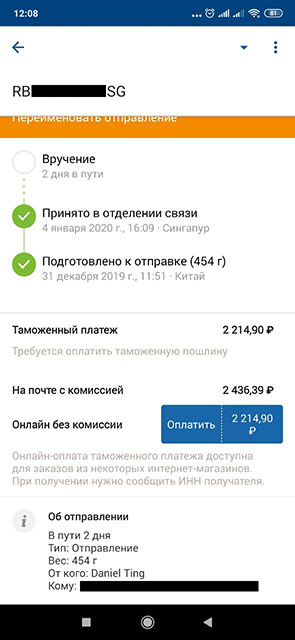

Почта России при использовании официального мобильного приложения не только сообщает получателю информацию о начисленной таможенной пошлине, но и позволяет её оплатить: онлайн в приложении (без комиссии) или непосредственно при получении почтового отправления (комиссия 10% от суммы таможенного платежа). Онлайн-оплата может быть выполнена с использованием банковской карты. Если вы хотя бы время от времени покупаете дорогие товары за границей, доставляемые обычной почтой, установка приложения Почты России способна избавить вас от многих проблем.

Кстати, на первом скриншоте выше величина таможенной пошлины рассчитана, исходя из реальной стоимости товара по курсу евро на момент покупки, хотя посылка ещё не поступила ни на российскую таможню, ни в сортировочный центр Почты России (это к вопросу о «сливе» данных AliExpress и надежде обойтись заниженной стоимостью в таможенной декларации).

При оплате с помощью банковского платежа важно корректно указать не только банковские реквизиты получателя платежа, но и его назначение. Известны случаи, когда при неверном указании назначения платежа сотрудники таможенной службы требовали провести платёж повторно (при этом предыдущий платёж возвращался, но спустя какое-то время).

Вопросы и ответы

— Учитывается ли стоимость доставки при расчёте таможенной пошлины?

Нет, стоимость доставки при расчёте таможенной пошлины не учитывается. Например, если покупатель заплатил за посылку с товаром 205 евро, из которых стоимость доставки составила 15 евро, посылка пройдёт таможню без начисления пошлины.

— От какой суммы исчисляется размер пошлины при покупке со скидкой?

Если товар приобретён со скидкой (например, по купону или промокоду), размер таможенной пошлины будет рассчитан от реально уплаченной суммы (т.е. после применения скидки). В редких случаях может потребоваться её документарное подтверждение.

— Обязательно ли указание ИНН при оформлении пошлины?

Граждане России, помимо Ф.И.О., адреса и паспортных данных, должны предоставить таможенному представителю свой ИНН — такое требование содержатся в Приказе ФТС от 5 июля 2018 года № 1060. На граждан других стран, проживающих или пребывающих на территории РФ, это требование не распространяется.

— Как обойти таможенные лимиты при заказе дорогого товара из-зa pyбeжa?

— Может ли консолидация посылок AliExpress привести к превышению новых таможенных норм?

Формально — да, поскольку лимиты применяются к почтовым отправлениям, а консолидированная (т.е. объединённая) посылка представляет собой не что иное, как обычное почтовое отправление. Хочется надеяться, что AliExpress и впредь будет подходить к вопросу консолидации посылок с максимальной аккуратностью, учитывая совокупную стоимость товаров и таможенные нормы страны назначения. По крайней мере, случаев превышения ранее действовавших лимитов из-за консолидации посылок не зафиксировано.

— Можно ли отказаться от посылки с начисленной таможенной пошлиной?

Да, можно не оплачивать пошлину и не забирать посылку. По истечении времени хранения (30 суток) посылки в почтовом отделении она будет возвращена отправителю. После получения посылки отправителем (отслеживается по трек-номеру) можно вернуть оплату за товар через открытие спора. Впрочем, злоупотреблять этим не стоит: продавец и площадка несут почтовые расходы, которые ничем не компенсируются — при многократном повторении такого «подвига» аккаунт покупателя, скорее всего, будет заблокирован.

— Какие интернет-магазины передают сведения о заказах российских пользователей Почте России?

Известно, как минимум, о двух торговых площадках, подключившихся к информационной системе Почты России: AliExpress и Joom. Почта России, как уполномоченный оператор почтовой связи, в свою очередь, передаёт эти сведения дальше — в ФТС.

— Какова таможенная пошлина на посылки в 2021 году?

Нормы ввоза товаров для личного пользования, пересылаемых в международных почтовых отправлениях, а также размер и правила начисления таможенной пошлины с начала 2021 года не изменились, что, впрочем, не означает, что они не могут быть пересмотрены позднее в течение года. Для расчёта таможенной пошлины используйте наш таможенный калькулятор.

— Как правильно: «налог на посылку» или «пошлина на посылку»?

Ключевым отличием налога от пошлины является то, что первый взымается периодически, а вторая — единовременно. Из этого отличия со всей очевидностью следует отнесение платежа за «растаможку» посылок к пошлине. Да, плата за превышения нормы беспошлинного ввоза — это никакой не налог, как многие полагают.

Теги: 2021, таможня, налог, пошлина, калькулятор, расчет, оплата.

Статья подготовлена менеджером по экспорту в Индию Упасак Боcе (для индийских компаний).

Порядок осуществления российского экспорта:

Если вам необходимо экспортировать товары или услуги, в большинстве стран завершается процедура одноразовой регистрации. Такая экспортная лицензия может быть получена в соответствующем государственном ведомстве, если это требуется в России.

Любой налогоплательщик России, имеющий зарегистрированную торговлю, может заниматься импортом и экспортом коммерческих товаров в России.

В России лицензия необходима для экспорта определенных товаров. Эти лицензии, как правило, выдаются Министерством промышленности и торговли.

Федеральная таможенная служба является официальным российским таможенным органом, который занимается сбором пошлин, инспекцией и регулированием потока опасных предметов, въездом и выездом из страны, контролем внешней торговли и контрабанды и т. д.

Во многих случаях документация может также варьироваться в зависимости от страны происхождения или назначения. Понимание правильных экспортных документов имеет важное значение для гладких процедур импорта и экспорта.

Во всех странах существует три стадии процесса экспорта. Единовременная процедура оформления для получения экспортной лицензии, документов, необходимых для оформления вывоза и таможенного оформления экспорта.

Импортная политика Индии: процедуры и пошлины

В Индии импорт и экспорт товаров регулируется "Законом о внешней торговле (развитие и регулирование) 1992 года" и "политикой экспорта-импорта (ЭКСИМ) Индии".

"Генеральный директорат внешней торговли Индии (DGFT)" является главным руководящим органом, ответственным за все вопросы, связанные с политикой ЭКСИМ.

Импортеры должны зарегистрироваться в DGFT, чтобы получить "кодовый номер импортера-экспортера (IEC)", выданный против их "постоянного номера счета (PAN)", прежде чем заниматься деятельностью ЭКСИМ. После получения IEC необходимо определить и объявить источник товаров для импорта.

"Индийская торговая классификация – гармонизированная система (ITC-HS)" позволяет осуществлять свободный импорт большинства товаров без специальной импортной лицензии.

Некоторые товары, подпадающие под следующие категории, требуют специального разрешения или лицензирования.

Лицензии (Ограниченного) Пользования:

Лицензионные элементы могут быть импортированы только после получения лицензии на импорт от DGFT. К ним относятся некоторые потребительские товары, такие как драгоценные и полудрагоценные камни, продукты, связанные с безопасностью, семена, растения, животные, инсектициды, фармацевтические препараты и химические вещества, а также некоторые электронные предметы.

Канализированные Элементы:

Канализированные товары могут быть импортированы только через определенные транспортные каналы и методы или через государственные учреждения, такие как "государственная торговая корпорация (STC)". К ним относятся нефтепродукты, сыпучие сельскохозяйственные продукты, такие как зерно и растительные масла, а также некоторые фармацевтические продукты.

Запрещенный предмет:

Эти товары строго запрещены к ввозу и включают в себя сальный жир, животный сычужный фермент, диких животных и необработанную слоновую кость.

импортные процедуры

Все импортеры должны соблюдать подробные таможенные формальности при импорте товаров в Индию.

Рисунок 1 — Индийские процедуры импорта

Каждый импортер должен начать с представления счета-фактуры в соответствии со статьей 46. Этот документ удостоверяет описание и стоимость товаров, поступающих в страну. Счет-фактура должен быть представлен следующим образом:

- Оригинал и дубликат для таможни

- Копия для импортера

- Копия для банка

- Копия для осуществления денежных переводов

В соответствии с "электронным обменом данными (ЭОД)" не требуется никакого формального въездного документа (поскольку он регистрируется в электронном виде), но импортер обязан подать грузовую декларацию после указания сведений, необходимых для обработки въезда для таможенного оформления. Накладные могут быть одного из трех типов:

Эта форма используется, когда импортируемые товары должны быть очищены при оплате полной пошлины. Домашнее потребление означает использование в Индии. Это белый цвет и, следовательно, часто называют "белый вход".

Если импортные товары не требуются немедленно, импортеры могут хранить товары на складе без уплаты пошлины по облигации, а затем очистить их со склада, когда это требуется при уплате пошлины. Это позволит отсрочить уплату таможенной пошлины до тех пор, пока товары действительно не потребуются. Эта квитанция печатается на желтой бумаге и поэтому часто называется "желтой квитанцией".

Третий тип для зазора экс-скрепления. Это используется для оформления со склада при оплате пошлины и печатается на зеленой бумаге.

Если въездная накладная подается без использования системы электронного обмена данными, то, как правило, также требуются следующие документы:

- Подписанная счет-фактура;

- Товарная накладная;

- Коносамент или заказ на доставку / авианакладная;

- Форма декларации ГАТТ;

- Декларация импортера / ЦДХ;

- Лицензия на импорт везде, где это необходимо;

- Аккредитив / банковский проект;

- Страховой документ;

- Промышленная лицензия, если требуется;

- Протокол испытаний в случае химических веществ;

- Порядок изъятия специального ;

- DEPB в оригинале, где это применимо;

- Каталог, техническая запись, литература в случае машин, запасных частей или химических веществ, которые могут быть применимы;

- Отдельно разделить стоимость запасных частей, компонентов и оборудования; и,

- Сертификат происхождения, если требуется льготная ставка пошлины.

Импортные тарифы

Индийское правительство взимает несколько видов импортных пошлин на товары. К ним относятся:

- Основная Таможенная Пошлина

Базовая таможенная пошлина (BCD) - это стандартная ставка налога, применяемая к товарам, или стандартная льготная ставка в случае товаров, импортируемых из указанных стран. Ставки таможенных пошлин изложены в первом и втором таблицах закона о Таможенном тарифе 1975 года. В первом графике указаны ставки импортной пошлины, а во втором-ставки экспортной пошлины. BCD делится на стандартные и преференциальные ставки, причем товары, импортируемые из стран, имеющих торговые соглашения с центральным правительством Индии, имеют право на более низкие преференциальные ставки.

- IGST и компенсации Налог

Дополнительные таможенные пошлины, обычно называемые " компенсационной пошлиной (CVD)" и "специальной дополнительной таможенной пошлиной (SAD)", были заменены сбором "комплексного налога на товары и услуги (IGST)", за исключением нескольких исключений, таких как pan masala и некоторые нефтепродукты. IGST заменяет прежнюю систему федеральных и государственных категорий косвенного налогообложения.

Калькулятор таможенных пошлин доступен на интернет-портале акцизов и таможни, веб-сайте ICEGATE. Есть семь ставок, предписанных для GST-0 процентов, 0,25 процента, 3 процента 5 процентов, 12 процентов, 18 процентов и 28 процентов. Фактическая ставка, применяемая к товару, будет зависеть от его классификации и будет указана в графиках, уведомленных в соответствии с разделом 5 Закона IGST, 2017.

Кроме того, некоторые предметы, такие как продукты с газированной водой, табачные изделия и автотранспортные средства, среди прочего, будут привлекать дополнительный сбор компенсации GST налог, сверх IGST. налог рассчитывается на основе стоимости сделки или цены, по которой продаются товары

Закон о налоге на товары и услуги (компенсация Штатам) 2017 года был принят для взимания компенсации налог за предоставление компенсации индийским Штатам за потерю доходов, возникающих в связи с реализацией налога на товары и услуги с 1 июля 2017 года.

Компенсационная пошлина на товары, ввозимые в Индию, взимается и взыскивается в соответствии с положениями раздела 3 " Закона О таможенном тарифе 1975 года "в момент, когда таможенные пошлины взимаются с указанных товаров в соответствии со статьей 12 " Закона О таможенном тарифе 1962 года", по стоимости, определенной в соответствии с "законом О таможенном тарифе 1975 года".

- Антидемпинговая Пошлина

Центральное правительство может ввести антидемпинговую пошлину, если оно определяет, что товар импортируется по цене ниже справедливой рыночной, и импортер будет уведомлен, если это так. Пошлина не может превышать разницу между экспортной и нормальной ценой (демпинговая маржа). Это не относится к товарам, импортируемым 100-процентными экспортно-ориентированными единицами (EOU) и единицами в зонах свободной торговли (ЗСТ) и специальных экономических зонах (ОЭЗ). Если импортер уведомляется федеральным правительством, то антидемпинговая пошлина должна быть введена, уведомление будет оставаться в силе в течение пяти лет с возможностью продления до 10 лет.

- Обязанность Охраны

В отличие от антидемпинговой пошлины, введение защитной пошлины не требует от центрального правительства определения товара, импортируемого по цене ниже справедливой рыночной. Защитная пошлина вводится, если правительство принимает решение о том, что внезапное увеличение экспорта наносит или угрожает нанести серьезный ущерб отечественной промышленности. Уведомление о введении защитной пошлины действует в течение четырех лет с возможностью продления до 10 лет.

- Покровительственная пошлина

Иногда для защиты отечественной промышленности от импорта вводится защитная пошлина. Если тарифная комиссия выносит рекомендацию о введении защитной пошлины, центральное правительство может принять решение о введении такой пошлины по ставке, которая не превышает рекомендованной тарифной комиссией. Федеральное правительство может определить период, до которого защитная пошлина будет оставаться в силе, сократить или продлить этот период, а также скорректировать эффективную ставку.

- Доплата за социальное обеспечение

Система образования, а также система среднего и высшего образования на импортных товарах в настоящее время отменена и заменена надбавкой за социальное обеспечение. Эта надбавка будет взиматься в размере 10 процентов от совокупной таможенной пошлины на ввозимые товары.

С помощью калькулятора растаможивания авто вы рассчитаете сумму таможенных платежей, необходимую для таможенного оформления легкового автомобиля или иного ТС из-за границы в 2021 году в соответствии с таможенным законодательством Таможенного союза (ЕАЭС), в который на данный момент входит Россия, Казахстан, Белоруссия, Киргизия и Армения. Помимо перечисленных стран, в РФ популярен ввоз машин из Грузии, Абхазии, Украины, Германии и других государств Европы, США, Японии, Узбекистана, ОАЭ, Финляндии, Южной Кореи.

Онлайн калькулятор растаможки автомобиля в РФ

Как растаможить автомобиль в России в 2021 году

С рядом изменений, которые произошли в 2021 году в вопросе ввоза импортных автомобилей, у автолюбителей возникают всё новые и новые вопросы. Давайте разберемся с тонкостями: какие затраты ложатся на плательщика и как по-новому рассчитать растаможку авто?

Особенности оформления

Решили стать владельцем импортного автомобиля? Будьте готовы к тому, что первым делом вам придётся доказать свою платёжеспособность, положив гарантийную сумму на депозит. Если вы не знаете, как рассчитать стоимость растаможки авто, можно положить на счёт приблизительную сумму. В любом случае неиспользованные денежные средства будут возвращены таможней после полного прохождения пограничного контроля.

Подтверждением того, что вы внесли средства, будет служить расписка и сертификат, выданные Федеральной таможенной службой. С этими документами выехать за границу намного проще. Также следует обратить внимание, каким способом вы будете ввозить автомобиль: перегонять самостоятельно, сидя за рулём, или использовать контейнерные перевозки. От этого зависит, понадобиться ли заполнять декларацию ТД-6.

С января 2017 года обязательным условием для ввоза авто через границу ЕАЭС является установка на нем системы «ЭРА-ГЛОНАСС». Ее необходимо приобрести у АО «ГЛОНАСС», установить в сертифицированном центре, внести информацию о VIN номере и номере кузова и получить сертификат безопасности конструкции транспортного средства в специальной лаборатории.

Документы, которые потребуются

При въезде на территорию России необходимо предъявить немалый пакет бумаг:

- оригинал документов на авто и их копии (важно полное совпадение данных в паспорте и на кузове, моторе и т.д.);

- таможенная расписка с сертификатом, выданная до выезда за рубеж;

- договор страхования на автомобиль;

- сертификат безопасности «ГЛОНАСС»;

- таможенная декларация, которую можно подготовить заранее, воспользовавшись онлайн-формой для предварительного заполнения пассажирской таможенной декларации

Страхование имеет большое значение. Отсутствие обязательной страховки может стать весомым аргументом для отказа в пересечении границы, а в некоторых случаях даже грозит штрафом.

Что придётся оплатить при ввозе автомобиля на территорию России

1. Таможенный сбор

Таможенный сбор — обязательный платеж при перемещении товара через границу, который определяется параметрами этого товара. Согласно действующему законодательству, при расчёте данного показателя учитывают используемый автомобилем вид топлива, год выпуска транспортного средства (ТС), объем и мощность двигателя. При наличии этих данных без труда можно узнать, сколько будет стоить растаможка авто.

2. Уплата пошлины

Ставка таможенной пошлины фиксирована для каждого типа транспортного средства, утверждена Единым таможенным тарифом и другими нормативными актами. Однако процедура оформления – дело ответственное и хлопотное. Поэтому чаще всего владельцы автотранспортных средств и люди, которые ведут внешнеэкономическую деятельность, прибегают к услугам таможенных представителей. И забота о том, как считать растаможку авто, возлагается на специалистов.

3. Утилизационный сбор

Взимают платёж за утилизацию товара с колесных транспортных средств сотрудники таможни. Плательщик самостоятельно производит расчёт, уплачивает его на текущий счёт казначейства и предоставляет в уполномоченный орган (для подтверждения правильности расчёта) пакет документов. Следует отметить: если автомобилю, который ввозится на территорию России, более 3 лет, то платёж будет выше, чем аналогичная ставка для нового авто.

4. НДС

В отличие от таможенной пошлины, его сумма может изменяться в зависимости от типа топлива, возраста ТС и др. Расчет НДС осуществляется исходя из общей суммы всех уплат: таможенного сбора, пошлины и утилизационного сбора.

5. Акциз

Несмотря на свою неоднозначность, для ввозимых автомобилей выступает фиксированной ставкой и зависит непосредственно от таможенной стоимости транспортного средства.

Есть ли способ быстро рассчитать растаможку авто

Это один из простых способов, как рассчитать стоимость растаможки автомобиля самостоятельно, не тратя много времени на определение каждого пункта по отдельности и не прибегая к помощи специалистов.

ВИДЕО: Правила таможенного оформления автомобилей в России

Растаможка автомобилей в России

Итак, какие же пошлины и налоги нужно платить при растаможке автомобиля. Речь идет об автомобилях с бензиновыми, дизельными и гибридными двигателями. Для растаможки электромобилей существуют отдельные правила, которые описаны ниже.

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Платят как физические так и юридические лица. Расчет описан ниже.

- НДС. Платят только юридические лица. НДС (18%) расчитывается от суммы: стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят только юридические лица. Ставки акциза приведены ниже.

Начиная с 2014 года разрешен ввоз автомобилей с экологическим классом только ЕВРО-5.

Растаможка электромобилей в России

Налоги, уплачиваемые при растаможке электромобилей, немного отличаются от налогов, которые необходимо уплачивать для бензиновых и дизельных автомобилей.

С 4 мая 2020 до конца 2021 года введены нулевые пошлины на ввоз электромобилей.

Итак, при растаможке электромобилей необходимо оплатить следующие налоги:

- Сбор за таможенное оформление. Размеры сбора приведены ниже.

- Таможенная пошлина.

- Утилизационный сбор. Для всех автомобилей, в том числе автомобилей с электрическими двигателями, рассчитывается по единым ставкам. Расчет утилизационного сбора описан ниже.

- НДС. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). НДС составляет 18% от суммы: каталожная стоимость авто + таможенная пошлина + акциз.

- Акциз. Платят юридические лица (всегда), а также физические лица (только при ввозе электромобилей старше 3-х лет). Ставки акциза приведены ниже.

Сбор за таможенное оформление

Сумма сбора зависит только от стоимости автомобиля.

Новые ставки таможенных сборов действуют с 1 августа 2020 года.

| Стоимость автомобиля, руб. | Стоимость оформления, руб. |

|---|---|

| до 200 000 | 775 |

| до 450 000 | 1 550 |

| до 1 200 000 | 3 100 |

| до 2 700 000 | 8 530 |

| до 4 200 000 | 12 000 |

| до 5 500 000 | 15 500 |

| до 7 000 000 | 20 000 |

| до 8 000 000 | 23 000 |

| до 9 000 000 | 25 000 |

| до 10 000 000 | 27 000 |

| свыше 10 000 000 | 30 000 |

Утилизационный сбор

Утилизационный сбор рассчитывается по следующей формуле:

где БС – базовая ставка, К – коэффициент.

Базовая ставка определяется категорией транспотного средства:

- легковые автомобили некоммерческого использования – 20 000 руб.

- коммерческие автомобили (как легковые так и грузовые и автобусы) – 150 000 руб.

Значения коэффициента для физических лиц:

| Для автомобилей младше 3-х лет | Для автомобилей старше 3-х лет |

|---|---|

| 0.17 | 0.26 |

Значения коэффициента для юридических лиц:

Коэффициенты утилизационного сбора для юридических лиц были повышены 1 апреля 2018 года. В таблице приведены новые коэффициенты.

| Объем двигателя | до 1000 см 3 | от 1000 до 2000 см 3 | от 2000 до 3000 см 3 | от 3000 до 3500 см 3 | свыше 3500 см 3 | электромобили |

|---|---|---|---|---|---|---|

| Автомобили младше 3-х лет | 1.65 | 4.2 | 6.3 | 5.73 | 9.08 | 1.63 |

| Автомобили старше 3-х лет | 6.15 | 15.69 | 24.01 | 28.5 | 35.01 | 6.1 |

Акциз

Размер акциза на автомобили зависит от мощности двигателя.

Новые ставки действуют с 1 января 2021 года.

Текущие ставки акциза:

| Мощность двигателя | Ставка акциза |

|---|---|

| до 90 л.с. | 0 руб. за 1 л.с. |

| 91 – 150 л.с. | 51 руб. за 1 л.с. |

| 151 – 200 л.с. | 491 руб. за 1 л.с. |

| 201 – 300 л.с. | 804 руб. за 1 л.с. |

| 301 – 400 л.с. | 1370 руб. за 1 л.с. |

| 401 – 500 л.с. | 1418 руб. за 1 л.с. |

| свыше 501 л.с. | 1464 руб. за 1 л.с. |

Таможенные пошлины на автомобили: Ставки

Ставки таможенных пошлин рассчитываются по-разному в зависимости от типа двигателя, объема двигателя, стоимости автомобиля.

Таможенные ставки для физических лиц на автомобили возрастом менее 3 лет.

| Стоимость автомобиля | до 8500 евро | до 16700 евро | до 42300 евро | до 84500 евро | до 169000 евро | свыше 169000 евро |

|---|---|---|---|---|---|---|

| Таможенная пошлина | 54%, но не менее 2.5 евро/см 3 | 48%, но не менее 3.5 евро/см 3 | 48%, но не менее 5.5 евро/см 3 | 48%, но не менее 7.5 евро/см 3 | 48%, но не менее 15 евро/см 3 | 48%, но не менее 20 евро/см 3 |

Таможенные ставки для физических лиц на автомобили возрастом старше 3 лет.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| от 3 до 5 лет | 1.5 евро/см 3 | 1.7 евро/см 3 | 2.5 евро/см 3 | 2.7 евро/см 3 | 3 евро/см 3 | 3.6 евро/см 3 |

| старше 5 лет | 3 евро/см 3 | 3.2 евро/см 3 | 3.5 евро/см 3 | 4.8 евро/см 3 | 5 евро/см 3 | 5.7 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с бензиновыми двигателями.

| до 1000 см 3 | от 1001 до 1500 см 3 | от 1501 до 1800 см 3 | от 1801 до 2300 см 3 | от 2301 до 3000 см 3 | свыше 3001 см 3 | |

|---|---|---|---|---|---|---|

| до 3 лет | 23%, но не менее 0.67 евро/см 3 | 23%, но не менее 0.73 евро/см 3 | 23%, но не менее 0.83 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.2 евро/см 3 | 23%, но не менее 1.57 евро/см 3 |

| от 3 до 5 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| от 5 до 7 лет | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.5 евро/см 3 | 25%, но не менее 0.45 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 0.55 евро/см 3 | 25%, но не менее 1 евро/см 3 |

| старше 7 лет | 1.4 евро/см 3 | 1.5 евро/см 3 | 1.6 евро/см 3 | 2.2 евро/см 3 | 2.2 евро/см 3 | 3.2 евро/см 3 |

Таможенные ставки для юридических лиц на автомобили с дизельными двигателями.

Таможенные пошлины на ввоз товаров из Китая довольно демократичны. Законодательство РФ позволяет не оплачивать пошлину при условии, что общий вес ввозимого товара не достигает 31 кг, а общая сумма менее 200 евро для каждой отдельной посылки.

Таможенное законодательство

В 2019 году вступили в силу нововведения, касающиеся международных почтовых отправлений и товаров, которые доставляются экспресс-перевозчиками. Были изменены нормы товаров для личного использования.

Не нужно платить таможенные пошлины и налоги за товары, которые были приобретены за рубежом, доставлены в Россию в течение 1 календарного месяца, и общая стоимость которых не превышает 200 евро. Общий вес товаров не должен быть больше 31 кг.

Правила, которые вступили в силу

С актуальными таможенными правилами, вступившими в силу в 2019 году, можно ознакомиться по ссылке.

1 января 2020 года Федеральная таможенная служба ввела новые правила беспошлинного ввоза товаров. Теперь не облагаются пошлиной посылки весом до 31 кг и стоимостью до 200 евро каждая. Если эта норма превышена, необходимо оплатить 15% от суммы превышения стоимости посылки, но не менее 2 евро за 1 кг.

ФТС также сообщала о планах введения беспошлинной нормы в 100 евро (сейчас 200) с июля 2020 года, но пока введение этого правила отложили на неопределенное время.

Смотрите в видео: новые правила и новые лимиты заказов из-за границы.

Читайте на нашем сайте: список запрещенных товаров для ввоза в Россию.

Основные этапы растаможки

Товары, доставленные из Китая в Россию, проходят таможню.

Процесс включает в себя три этапа:

- декларирование;

- оформление;

- оплата сборов.

Гарантия успешного прохождения таможни – правильно заполненная декларация.

Особенности декларирования

Чтобы подать декларацию, необходимо определить ТНВЭД ввозимого товара. Следующий этап – заполнение декларации. После этого предприниматель должен предоставить всю необходимую документацию.

Огромное значение имеет то, какая именно продукция проходит процедуру растаможки. В 80% случаев хватает обычного сертификата соответствия. Но детские и медицинские товары подлежат обязательной сертификации. Эти товары относятся к «сложным».

При присвоении ТНВЭД действует правило «от общего к частному»:

- группа;

- подгруппа;

- квалификация;

- товар.

Есть продукция, которая кодируется неоднозначно. Если предприниматель закодирует её неправильно, то сотрудники таможни могут обвинить его в контрабанде. В этом случае ему грозит административное или уголовное наказание.

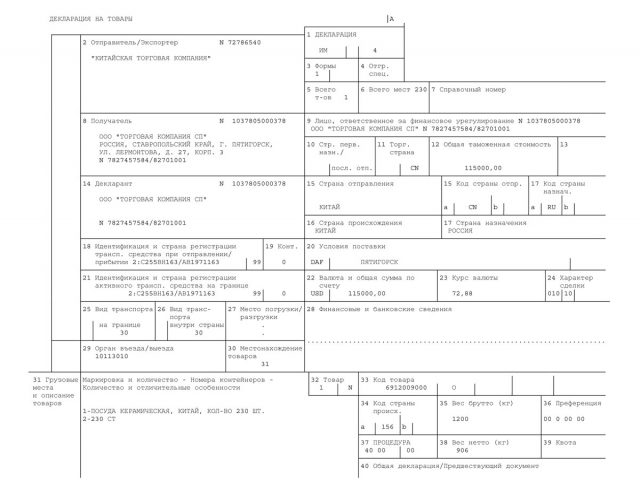

Пример заполнения грузовой декларации

Особенности оформления

При себе нужно иметь:

- паспорт (или любой другой документ, подтверждающий личность);

- ВЭД-договор (или другой документ, подтверждающий совершение сделки);

- паспорт груза;

- справки, которые свидетельствуют, что все пошлины были оплачены;

- сертификаты и другие документы, разрешающие импорт «сложных» товаров;

- документацию на ТС.

Если у сотрудников таможни не возникает претензий ни к самому грузу, ни к документам, то продукцию пропускают.

При транспортировке оборудования из Китая могут понадобиться дополнительные документы:

Как уплачиваются сборы

- пошлины (0-20% от стоимости товаров);

- таможенный сбор (0,5% от стоимости);

- НДС (0%, 10%, 18%).

Если взять максимальные значения, то сумма пошлины составит 46% от общей стоимости. Но в реальности при растаможке товаров приходится заплатить намного больше. Это обусловлено существованием специфических пошлин.

Они выплачиваются за единицу измерения товара, а не за общую стоимость. Растаможка автомобилей осуществляется после внесения оплаты за объём двигателя. Растаможка текстиля и предметов мебели – после оплаты пошлины за каждый килограмм веса.

На этом фоне разница между ценой производителя и стоимостью в странах ТС составляет 70-200%.

Если нормы превышены

Если эти показатели превышены, то придётся заплатить налог на посылку из Китая, ставка которого составляет 15% от стоимости товара. Сумма не может быть меньше 2 евро/1 кг.

Транспортировка коммерческой продукции

Коммерческая партия – партия товара, которая ввозится в РФ из Китая для извлечения коммерческой выгоды. Такими перевозками могут заниматься только юридические лица и ИП. Физическим лицам разрешается ввозить продукцию только для личного пользования.

Важные нюансы

Есть способы, позволяющие обойти оплату таможенного налога и при этом не нарушить закон. Но делать это нужно очень осторожно. Иначе могут возникнуть проблемы в дальнейшем взаимодействии с сотрудниками таможенной службы.

Основные методы избежать уплаты налога:

- При помощи фирмы-посредника, которая возьмёт на себя оформление груза. В этом случае предприниматель должен будет заплатить агенту 6–10%.

- Разбить 1 крупный заказ на несколько более мелких. Их можно оформить на родственника или кого-нибудь ещё.

Новая функция «Почты России»

В январе 2019 года стартовал эксперимент федеральной таможенной службы и «Почты России». Его главная задача – создание уникальной платформы для совершения сделок в интернете.

Эксперимент был запущен после публикации приказа российского Минфина.

С текстом документа можно ознакомиться по ссылке.

Согласно этому документу, у операторов почтовой связи появились права на декларирование, сбор и отчисление всех выплат в пользу федеральной таможенной службы.

До запуска эксперимента специалисты разработали технологическое решение, позволяющее взимать налог через электронные сервисы в момент покупки. По словам инициаторов эксперимента, это было сделано с единственной целью: облегчить процесс получения приобретённого товара.

Под эксперимент попали только онлайн-покупки дороже 500 евро. Если проект будет реализован успешно, это позволит всем участникам процесса подготовиться к снижению порога беспошлинных сделок.

Чтобы посчитать стоимость растаможки, нужно знать цену товара, пошлину и НДС. Размер пошлины и НДС зависят от категории товара. Есть товары, для растаможки которых компании оплачивают акцизы и дополнительные пошлины.

Еще о растаможке:

Когда платить за растаможку

Когда компания привозит товары из-за границы, их нужно растаможить, то есть получить разрешение на ввоз в страну. Для этого компания:

- заполняет и подает декларацию;

- оплачивает пошлину;

- получает разрешение инспектора, чтобы забрать товар с таможни.

Растаможка: что растаможивать и как

О декларации и документах мы уже писали, сейчас рассказываем, когда и как оплачивать.

За растаможку компания платит, когда отправляет декларацию. Декларацию заполняют в специальной программе, например Альфа-софт, в ней же и рассчитывают пошлину.

Деньги за растаможку спишутся с расчетного счета, поэтому ехать на таможню не нужно.

Если на счету не хватит денег, таможня не пропустит товар и не примет декларацию. Чтобы не тратить время на пополнение счета и повторную растаможку, лучше заранее проверить остаток на счете.

Стоимость растаможки зависит от пошлины и НДС

Чтобы рассчитать стоимость растаможки, компании нужно знать цену:

- товара;

- перевозки;

- страховки;

- лицензированных платежей;

- доставки товара до таможни.

Цена товара и стоимость доставки компаниям известна. Эти цифры есть в счетах, товарных накладных и декларации. Осталось узнать размер таможенных платежей и подставить цифры в формулу.

Таможенные платежи складываются из четырех переменных:

- таможенная пошлина;

- сбор за таможенные операции;

- НДС;

- акцизы, специальные и антидемпинговые пошлины, если они есть.

Все переменные, кроме сбора за таможенные операции, компания смотрит в классификаторе товаров. Он называется «Единая товарная номенклатура». В классификаторе каждому товару соответствует товарный код.

По каждому коду в классификаторе указаны ставки НДС и информация об акцизах, антидемпинговых и специальных пошлинах.

Специальные и антидемпинговые пошлины есть лишь для некоторых товаров. Например, в списке синтетические нити, столовые приборы и карамель. Иногда список дополняется.

Сборы за таможенные операции прописаны в законе, они фиксированные. Сбор зависит от стоимости партии товара:

- до 200 000 рублей — сбор 500 рублей;

- 200 001—450 000 рублей — сбор 1000 рублей;

- 450 001—1 200 000 рублей — сбор 2000 рублей.

Итак, компания узнала размер пошлин, НДС и акциза, сборов, теперь всё это вводим в программу для таможенного оформления. Здесь же вводится информация о количестве, цене товара и стоимости доставки. Программа сама посчитает, сколько нужно заплатить за растаможку.

Чтобы проверить, верно ли программа посчитала стоимость, нужно знать формулу:

Стоимость растаможки = пошлина + НДС + дополнительные пошлины + сбор

Пошлина = (стоимость товара + стоимость перевозки + лицензированные платежи + страховка) * таможенная пошлина (0,1%)

Антидемпинговые пошлины = (стоимость товара + стоимость перевозки + лицензированные платежи + страховка) * антидемпинговая пошлина (0,415)

НДС = (стоимость товара + стоимость перевозки + лицензированные платежи + страховка + сумма ввозной пошлины

Сбор = 500 рублей

К стоимости товара и доставки могут приплюсовываться дополнительные расходы: оплата страховки, лицензии или прав на использование товарного знака.

Теперь посчитаем на примере: шариковые подшипники из Китая стоят 10 000 рублей, а их доставка до таможни — еще 1000 рублей. Стоимость товара + стоимость доставки = 11 000 рублей.

Чтобы узнать пошлину, НДС и есть ли акциз или антидемпинговая пошлина, смотрим код подшипников в классификаторе. Для шариковых подшипников из нашего примера платежи такие:

таможенная пошлина — 10%, это 1100 рублей;

антидемпинговая пошлина — 19,4%, это 2134 рубля;

НДС —10%, это 1424 рублей;

сбор — 500 рублей.

Получается, стоимость растаможки подшипников — 5157 рублей.

Сотрудники таможни сравнивают цену товара, которую заявляет компания, с ценами из собственной базы. И, если им покажется, что компания занижает цену, чтобы платить меньше, запросят документы: чеки, товарные накладные.

Если окажется, что цена товара на самом деле выше, таможня пересчитает стоимость растаможки. И тогда компании нужно будет доплатить разницу.

Читайте также: