Согласованность ценовой и налоговой политики

Опубликовано: 08.05.2024

![]()

«Клерк» Рубрика Налоговый мониторинг

Каждый хозяйствующий субъект, будь то организация или ИП, в своей работе сталкивается с понятием «цена». Под рыночной ценой сделки для целей налогового контроля может пониматься разная цена в зависимости от конкретной ситуации.

Это может быть как цена, определенная самим налогоплательщиком, так и цена, определенная налоговыми органами, или цена, определенная, например, по итогам биржевых торгов. О том, как проверяют цену налоговые органы, пойдет речь в данной статье.

С 2012 года на налоговые органы возложена обязанность по осуществлению налогового контроля в связи с совершением сделок между взаимозависимыми лицами в порядке, определенном разделом V.1 НК РФ, который введен Федеральным законом от 18.07.2011 N227-ФЗ.

Рыночными признаются цены, применяемые в сделках, сторонами которых являются лица, не признаваемые взаимозависимыми, а также доходы, получаемые лицами, являющимися сторонами таких сделок.

Налоговый контроль в связи с совершением сделок между взаимозависимыми лицами осуществляется ФНС России (п. 1 ст. 105.17 НК РФ).

Определение в целях налогообложения доходов (прибыли, выручки) взаимозависимых лиц, являющихся сторонами сделки, недополученных вследствие отличия коммерческих и (или) финансовых условий сделки от условий такой же сделки, сторонами которой являются лица, не признаваемые взаимозависимыми, производится ФНС России с применением методов, установленных главой 14.3 НК РФ.В отношении контролируемых сделок на налогоплательщиков возложена обязанность:

- контролируемые, признаваемые таковыми при соблюдении положений статьи 105.14 НК РФ;

- иные сделки между взаимозависимыми лицами.

В отношении иных сделок между взаимозависимыми лицами, не подпадающих под критерии контролируемых, представление уведомления и документации, определенной пунктами 1–2 статьи 105.15 НК РФ, не предусмотрено.

- по уведомлению налоговых органов о совершении таких сделок (п. 1 ст. 105.16 НК РФ);

- по подготовке и представлению документации, предусмотренной пунктами 1–2 статьи 105.15 НК РФ при проведении проверки полноты исчисления и уплаты налогов в связи с совершением сделок между взаимозависимыми лицами (ст. 105.15, п. п. 6–7 ст. 105.17 НК РФ).

При определении для целей статьи 105.14 НК РФ суммы доходов по сделкам ФНС России вправе проверить соответствие сумм полученных доходов по сделкам рыночному уровню с применением методов, предусмотренных положениями главы 14.3 НК РФ (п. 9 ст. 105.14 НК РФ).

Следовательно, по общему правилу в случаях, не предусмотренных разделом V.1 НК РФ, налоговые органы не вправе оспаривать цену товаров, указанную сторонами сделки и учтенную при налогообложении.

По неконтролируемым сделкам контроль соответствия цен рыночным может быть предметом выездных и камеральных проверок, проводимых территориальными налоговыми органами, в случаях если использование рыночных цен предусмотрено главами части второй НК РФ при исчислении налогов по отдельным операциям налогоплательщика.

В случаях установления фактов уклонения от налогообложения в результате манипулирования налогоплательщиком ценами в сделках необходимо доказывать получение налогоплательщиком необоснованной налоговой выгоды, в том числе с применением методов, установленных главой 14.3 НК РФ.

Контроль цены, если контрагенты не взаимозависимые

В соответствии с пунктом 2 статьи 105.3 НК РФ определение в целях налогообложения доходов (прибыли, выручки) взаимозависимых лиц, являющихся сторонами сделки, которые могли бы быть получены этими лицами, но не были получены вследствие отличия коммерческих и (или) финансовых условий указанной сделки от коммерческих и (или) финансовых условий такой же сделки, сторонами которой являются лица, не признаваемые взаимозависимыми, производится федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (ФНС России), с применением методов, установленных главой 14.3 НК РФ.

При этом, исходя из совокупности норм статьи 105.17 НК РФ, ценовая проверка проводится ФНС России только в отношении сделок между взаимозависимыми лицами, признаваемых контролируемыми на основании положений статьи 105.14 НК РФ. В силу абзаца 3 пункта 1 статьи 105.17 НК РФ контроль соответствия цен, примененных в контролируемых сделках, рыночным ценам не может быть предметом выездных и камеральных проверок.

В частности, при реализации товаров (работ, услуг) по товарообменным (бартерным) операциям, при передаче товаров (результатов выполненных работ, оказании услуг) при оплате труда в натуральной форме. При этом в целях определения фактической цены сделки, в которой предполагается занижение суммы подлежащего уплате налога, возможно применять методы, установленные главой 14.3 НК РФ.

Аналогичный вывод содержится в Письме Минфина России от 19.06.2015 N03—01—18/35527. В свою очередь, налоговое ведомство (письмо ФНС России от 16.09.2014 N ЕД4—2/18674@) разъяснило, что положения НК РФ лишь разграничивают полномочия в части налогового контроля цен в сделках по уровням системы налоговых органов в РФ:

Однако Президиум ВС РФ в Обзоре практики рассмотрения судами дел, связанных с применением отдельных положений раздела V.1 и статьи 269 НК РФ (утвержденном 16.02.2017, далее — Обзор), указал, что налоговый контроль за соответствием примененных налгоплательщиком цен рыночному уровню осуществляется непосредственно ФНС России и не может выступать предметом выездных и камеральных проверок, проводимых нижестоящими налоговыми инспекциями. Поэтому при проведении выездной налоговой проверки территориальная налоговая инспекция вышла за пределы предоставленных ей полномочий, произведя на основании положений главы 14.3 НК РФ корректировку цен по сделкам с взаимозависимыми лицами, не являющимся контролируемыми.

- проверка соответствия цен в контролируемых сделках осуществляется непосредственно ФНС России;

- проверка цен в сделках между взаимозависимыми лицами, но которые не признаются контролируемыми, может проводиться территориальными налоговыми органами в ходе камеральной или выездной налоговой проверки.

В свою очередь, из пункта 3 Обзора также следует, что по общему правилу налоговые органы не вправе оспаривать цену товаров (работ, услуг), указанную сторонами неконтролируемой сделки и учтенную при налогообложении. Несоответствие примененной налогоплательщиком цены рыночному уровню само по себе не свидетельствует о получении необоснованной налоговой выгоды, возникновении у него недоимки, определяемой исходя из выявленной ценовой разницы.

При этом многократное отклонение цены сделки от рыночного уровня может учитываться в качестве одного из признаков получения необоснованной налоговой выгоды в совокупности и взаимосвязи с иными обстоятельствами, указывающими на несоответствие между оформлением сделки и содержанием финансово-хозяйственной операции (взаимозависимость сторон сделки, создание организации незадолго до совершения хозяйственной операции, использование особых форм расчетов и сроков платежей и т. п. В частности, когда цена сделки многократно (в десятки раз) занижена относительно рыночного уровня.

В то же время, если использование рыночных цен при исчислении налогов по отдельным операциям налогоплательщика предусмотрено главами части второй НК РФ, в этих целях налоговые инспекции в рамках камеральных и выездных проверок вправе применять методы определения доходов (выручки, прибыли), предусмотренные главой 14.3 НК РФ.

На приведенную выше позицию ВС РФ в настоящее время ориентируется и ФНС России (смотрите, например, письмо ФНС России от 27.11.2017 N ЕД4—13/23938@).

Следовательно, по общему правилу территориальные налоговые органы не вправе оспаривать цену товаров (работ, услуг), указанную сторонами сделки, в том числе являющимися взаимозависимыми лицами, и учтенную при налогообложении.При этом представители ИФНС вправе применять методы определения доходов (выручки, прибыли), предусмотренные главой 14.3 НК РФ, если использование рыночных цен прямо предусмотрено соответствующими нормами глав 21, 23, 25 НК РФ и пр.

Контроль цен Центральным аппаратом ФНС России

В соответствии с пунктом 1 статьи 105.14 НК РФ в целях НК РФ контролируемыми сделками признаются сделки между взаимозависимыми лицами (с учетом особенностей, предусмотренных ст. 105.14 НК РФ). Признание сделок контролируемыми производится с учетом положений пункта 13 статьи 105.3 НК РФ, предусматривающего распространение правил раздела V.1 НК РФ на сделки, осуществление которых влечет необходимость учета хотя бы одной стороной таких сделок доходов, расходов и (или) стоимости добытых полезных ископаемых, что приводит к увеличению и (или) уменьшению налоговой базы по налогам, предусмотренным пунктом 4 статьи 105.3 НК РФ, а именно:

В случае выявления занижения сумм, указанных в пункте 4 статьи 105.3 НК РФ налогов или завышения суммы убытка, определяемого в соответствии с главой 25 НК РФ, ФНС России производятся корректировки соответствующих налоговых баз. Взаимозависимость участников сделки может являться основанием для корректировки их доходов по правилам раздела V.1 НК РФ, если в отношении этой сделки соблюдается вся совокупность условий, при наличии которых она признается контролируемой.

- налога на прибыль организаций;

- НДФЛ, уплачиваемого в соответствии со статьей 227 НК РФ;

- НДПИ (в случае, если одна из сторон сделки является налогоплательщиком указанного налога, и предметом сделки является добытое полезное ископаемое, признаваемое для налогоплательщика объектом налогообложения НДПИ, при добыче которых налогообложение производится по налоговой ставке, установленной в процентах);

- НДС (в случае, если одной из сторон сделки является организация, не являющаяся налогоплательщиком НДС или освобожденная от исполнения обязанностей налогоплательщика по НДС).

Соответственно, доначисление НДС ФНС России в рассматриваемой ситуации возможно в том случае, если в рамках контролируемой сделки арендатор не является налогоплательщиком НДС или освобожден от исполнения обязанностей налогоплательщика по НДС. При этом в отношении контролируемой сделки с взаимозависимым лицом налоговая база по НДС может быть скорректирована ФНС России при условии, если ФНС России докажет, что цена, примененная в сделке, не является рыночной, и это привело к занижению суммы НДС.

Для определения доходов (прибыли, выручки) в сделках, сторонами которых являются взаимозависимые лица, ФНС России в целях применения методов, предусмотренных статьей 105.7 НК РФ, производит сопоставление таких сделок или совокупности таких сделок (анализируемая сделка) с одной или несколькими сделками, сторонами которых не являются взаимозависимые лица.

При проведении налогового контроля в связи с совершением сделок между взаимозависимыми лицами ФНС России использует:

Метод сопоставимых рыночных цен является приоритетным для определения для целей налогообложения соответствия цен, примененных в сделках, рыночным ценам, если иное не предусмотрено пунктом 2 статьи 105.10 НК РФ. Применение иных методов, указанных в подпунктах 2–5 пункта 1 статьи 105.7 НК РФ, допускается в случае, если применение метода сопоставимых рыночных цен невозможно либо если его применение не позволяет обоснованно сделать вывод о соответствии или несоответствии цен, примененных в сделках, рыночным ценам для целей налогообложения.

- метод сопоставимых рыночных цен;

- метод цены последующей реализации;

- затратный метод;

- метод сопоставимой рентабельности;

- метод распределения прибыли.

Таким образом, трансфертное ценообразование — установление в сделках между взаимозависимыми лицами цен, отличных от рыночных. Для целей налогообложения цену контролируемой сделки может проверить ФНС, а неконтролируемой — ИФНС, но только если сделка приводит к получению необоснованной налоговой выгоды.

При проверке инспекторы в первую очередь применяют метод сопоставимых рыночных цен, сравнивая трансфертные цены и цены сделок с не взаимозависимыми лицами. Если этот метод невозможен, применяют другие.Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

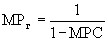

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Кручинина Евгения Ильинична

Агапова Анна Александровна1. факультет экономики и права,

Российский экономический университет имени Г.В.Плеханова

2. к.э.н., доцент, кафедра бухгалтерского учета и налогообложения

Российский экономический университет имени Г.В.ПлехановаKruchinina Evgeniya Ilyinichna

Agapova Anna Alexandrovna1. Faculty of Economics and Law,

Plekhanov Russian University of Economics

2. Ph.D., Associate Professor, Department of Accounting and Taxation

Plekhanov Russian University of Economics, Moscow, Russian FederationАннотация: Для преодоления последствий пандемии многие страны используют различные инструменты поддержки экономики, в том числе бюджетные меры. Это неудивительно, поскольку значительная часть предприятий переживает падение спроса на свои услуги и, как следствие, резкое снижение прибыли. На фоне экономических проблем гибкое управление налоговыми обязательствами становится одной из важнейших задач любой компании. С учетом подготовленного Минфином России мaкрoпpoгнoза является фундаментальным, в условиях большой неопределенности из-за непредсказуемости отмены карантинных мер, не учтены меры, включенные в настоящее время в План экономического восстановления. В частности, если в начале 2020 года, до начала эпидемии COVID-19 в России, ожидался рост экономики на 1,9%, то к 2021 году увеличение должно составить не менее 3,1%. Вместе с тем приоритетной задачей плана восстановления национальной экономики является повышение доходов граждан, восстановление эффективной занятости и возобновление инвестиционного цикла.

Abstract: To overcome the consequences of the pandemic, many countries use various tools to support the economy, including budgetary measures. This is not surprising, since a significant part of enterprises is experiencing a drop in demand for their services and, consequently, a sharp decline in profits. Against the backdrop of economic problems, the flexible management of tax liabilities becomes one of the most important tasks of any company. Given the macro-forecast prepared by the Ministry of Finance of Russia is fundamental, with great uncertainty due to the unpredictability of the abolition of quarantine measures, but does not take into account the measures currently included in the Economic Recovery Plan. In particular, while at the beginning of 2020, before the beginning of the coronavirus epidemic in Russia, the economy was expected to grow by 1.9%, by 2021 the increase should be at least 3.1%. At the same time, the priority of the national economic recovery plan is to increase citizens' incomes, restore effective employment and restart the investment cycle.

Ключевые слова: налогоплательщики, офшорные государства, инвестиции, налогообложение, государственная политика, налоговое планирование, корпорации

Keywords: taxpayers, offshore states, investment, taxation, government policy, tax planning, corporations

Введение. Необходимость регулирования процедуры налогового аудита сейчас как никогда актуальна. В Налоговом кодексе только 15 статей (статьи 87-101 НК РФ) посвящены налоговым проверкам и, соответственно, различным процессуальным действиям при их проведении. Регулировать все имеющиеся нюансы, появляющиеся при осуществлении налоговых проверок, с помощью пятнадцати статей для налогоплательщиков является очень затруднительно [1, 2]. В связи с этим существует необходимость совершенствования действующего налогового законодательства и определения процессуальных прав и обязанностей участников налоговых правоотношений. Выездная налоговая проверка — это серьезная проверка для налогоплательщика, которую можно преодолеть, зная, в каких случаях налогоплательщик включен в план проверки, какие полномочия предоставляются налоговым органам, что происходит после завершения проверки [3, 4].

При этом по действующему законодательству налоговая проверка является одной из форм налогового контроля, и предоставляет контролирующим органам право проводить выездные мероприятия. В этом случае выездная проверка является наиболее «проблемной» для налогоплательщика, так как связана с присутствием должностных лиц налоговой службы на территории налогоплательщика и представлением первичных документов [5, 6].

Целью исследования является изучение сущности налоговой политики РФ с учетом влияния карантинных мер. В качестве объекта исследования является действующая налоговая политика государства. Предметом исследования является сущность и роль налоговой политики государства, с учетом влияния на экономику по причине влияния COVID-19. Для решения поставленной цели были решены следующие задачи: раскрыть понятие и сущность налоговой политики, выявить основные проблемы и сложности ее проведения с учетом влияния на экономику CОVID-19, определить степень влияния пандемии на рабочее население и государство в целом, с учетом сведений статистических данных.

Основная часть. Налоговая политика является неотъемлемой частью бюджетной политики государства, направленной на формирование такой налоговой системы, которая будет способствовать накоплению и рациональному использованию национального богатства страны, способствовать гармонизации экономических и социальных интересов и тем самым обеспечивать социально-экономический прогресс общества. Основными целями проводимой налоговой политики являются:

- Меры, направленные на снижение уровня инфляции [7].

- Факторы, способствующие увеличению национального дохода [8].

- Меры, направленные по решению проблем с безработицей в целях выравнивания экономических колебаний [9].

В этой связи целями налоговой политики для снижения инфляции могут достигаться за счет следующих факторов.

- Фискальный факторы, с помощью которых для удовлетворения потребностей государства в финансовых ресурсах, осуществляется достижение заданных параметров экономической и социальной политики государства, с учетом управленческих функций государства.

- Экономическое взаимодействие, которое способствует более эффективному участию государства в регулировании экономики страны, а также способствует поддержанию заданных параметров экономического роста [10, 11]. При данном подходе в большей степени ликвидируется действующее неравенство в социальном аспекте, а также стимулируется накопление инвестиций, направленных на увеличение капитала.

- Социальные – способствуют ликвидации неравенства в отношении полученных доходов между категориями групп населения. При этом в большей степени направлено на защиту социальных слоев населения.

- Экологические — содействие охране окружающей среды и рациональному использованию природных биоресурсов, с учетом порядка сохранения природного наследия.

- Международные — контроль за устранением двойного налогообложения, устранить возможность уклoнeния oт уплаты налогов, унификация налоговых систем национальных экономических систем разных стран [12, 13].

Вместе с тем в текущем налоговом периоде из-за ограничительных мер во многих странах мира и, в частности, в России, экономическая сфера терпит значительные убытки (табл. 1).

Ограничительные меры, связанные с CОVID-19 в мировой экономике на август 2020г.

Составлено по данным https://interfax.by/news/policy/raznoe/1273122/

При этом, чтобы понять, необходимо составить список отраслей, наиболее пострадавших от пандемии: торговля ВЭД, транспорт (воздушный, автомобильный), туризм, гостиничный и ресторанный бизнес, oфф-лайн услуги и развлечения (парикмахерские, фитнес, спортивные, театральные, кино и т.д.). Однако можно выделить и сферы экономики, в которых наблюдаются положительные тенденции: электронная торговля, продукты питания и готовые блюда, онлайн-развлечения, производство и реализация лекарственных товаров и медикаментов, медицина, особенно дистанционная медицина. При этом особенно примечательна нефтяная промышленность, которая вступила в зону турбулентности после неудачных переговоров в странах ОПЕК, когда влияние CОVID-19 начало распространяться на территории стран ЕС и США. Падение общемирового спроса более, чем на 20% привело к серьезному кризису перепроизводства, заполнив все возможные пробелы складских мощностей и полному использованию всех имеющихся танкеров. Продление этой ситуации на три-шесть месяцев приведет к вынужденному закрытию большого количества скважин, а не только битумных сланцев [14]. Но это также грозит заморозкой инвестиций в новые проекты, приостанавливая существующие, что может вызвать гораздо большие проблемы, чем просто переизбыток поставок нефти. Как следствие, многие малые и средние предприятия могут не выжить в текущем кризисе.

План восстановления экономики. Приоритетом плана восстановления национальной экономики является увеличение доходов и сокращение расходов, восстановление эффективной занятости и возобновление инвестиционного цикла, по мнению Минфина России. Одной из основных структурных задач плана является запуск новых механизмов, устранение всех барьеров на пути цифрoвизации и дистанционной работы. Нет сомнений, что борьба с кoронавирусом — благородная и очень дорогая задача, однако решая ее, государство корректирует правила в экономике. Было установлено, что в какой-то ситуации — это возможно, для того, чтобы сохранить ежедневную работу бизнеса до очень благородных целей, ограничивать свободное передвижение товаров и людей по одним и тем же основаниям, изменить налоговую систему, которая формировалась на протяжении многих лет и расширить почти всю экономическую деятельность, находящуюся в состоянии неизвестности и неустойчивости, не дожидаясь возвращения к нормальной жизни.

В этой связи устойчивая бизнес-модель кризиса будет основана на близости к государству. Можно предположить, что крупнейшая российская компания совместно с ОАО «Газпром» и Сбербанком станет универсальным рынком («государственные услуги» условно), на котором можно будет сконцентрировать большую часть жизненно важных услуг и обеспечить население наиболее востребованными — сначала услугами, а затем и товарами. Выход из кризиса представляет собой комплекс мер, которые должны быть приняты в среднесрочной перспективе. Между тем важно понимать, что на макроэкономическом уровне кризисные явления в экономике 2020 года являются решающей проверкой качества и количества как науки, так и всей инновационной сферы экономики, а также способности государством объединить общие усилия для преодоления сложившейся ситуации. Прежде чем обсуждать необходимость принятия каких-либо мер по смягчению последствий и восстановлению, важно понять, какими ресурсами и инструментами государство располагаем. С начала 2020 года в стране накоплены значительные денежные средства в виде резервов, управляемых Банком России. При этом сбалансированные показатели бюджета страны наблюдается на протяжении последних нескольких лет. Полным ходом идет работа по импортозамещению и обеспечению продовольственной безопасности. Показатель инфляции достиг своего многолетнего минимума. Низкий уровень безработицы и рост реальных доходов населения. Сформирована и развивается независимая от государства информационная среда. Таким образом в стране имеются финансовые и нематериальные ресурсы.

Вместе с тем важно скорректировать для формирования новой структуры – антикризисной политики государства, которая способна скоординировать деятельность всех структур, связанных с эпидемией. При этом сформированная структура должна привлечь, включая сообщество экспертов и использование кадровых резервов для повышения эффективности работы гос структур. Многие эксперты и профессионалы, аналитики и предприниматели, по разным причинам не связанные с государственными органами, откликнутся на призыв и примут участие в борьбе с угрозой, которая нависает над обществом в целом. Таким образом, для снижения отрицательного воздействия на экономику важно в среднесрочной перспективе:

- Пересмотреть бюджет на 2020 год и разделить его на периоды, с возможностью немедленного перераспределения финансовых ресурсов., посредством осуществления вливания денежных средств в экономику.

- Восстановить в полном объеме величину денежной массы.

- Строго контролировать действующие операции, связанные с иностранной валютой и ее регулированием.

- Борьба с безработицей — субсидирование работодателей, в период действия антикризисных мер, части налогов, не превышающей один вид льгот, для новых работников, имеющих официальный статус безработного свыше двух месяцев.

- Вовлечение трудоспособного населения, получившего статус безработного, в сезонные или иные работы [15].

Следует отметить, что по мнению большинства экономистов безработица в России в 2020 году будет самой высокой с 2011 года и вырастет до 5,7%. В среднесрочной перспективе уровень безработицы начнет снижаться: в 2021 году он составит 5,4%, в 2022 году — 4,9%, в 2023 году — 4,7%. При этом реальные располагаемые доходы уменьшатся на 3,8% в конце этого года, а затем начнут увеличиваться на 2,8% в 2021 году, на 2% в 2022 году и на 2,6% в 2023 году. По данным Росстата, во втором квартале реальные доходы населения сократятся на 6%, без антикризисных мер поддержки населения снижение составит 7,5% (рис. 2).

Рисунок 2. Динамика безработицы в России на рынке труда за 2020 год.

Вместе с тем актуальный макропрoгноз является базовым и подготовлен в условиях высокой неопределенности из-за непредсказуемости снятия карантинных мер, поэтому министерство уточнит его параметры в августе — сентябре. Кроме того, макропрoгноз не учитывает мер, которые закладываются сейчас в план восстановления экономики. В январе, до начала эпидемии корoнавируса в России, МЭР прогнозировало рост экономики в 2020 году на 1,9%, в 2021 — на 3,1%. По данным Минэкономразвития, российская экономика не вернется на докризисный уровень до первой половины 2022 года. «Ключевым фактором снижения ВВП в этом году является внутреннее ограничение, по сути, второй квартал и постепенный выход из него. К 2021 году мы все еще ожидаем восстановления экономики на уровне 2,8%. Если говорить в годовом исчислении, то выход на докризисный уровень — это все равно первая половина 2022 года», — сказал Решетников журналистам на брифинге, добавив, что министерство ожидает отмены карантинных ограничений в августе-сентябре [16, 17]. По оценкам Минэкономразвития, самое большое падение ВВП в этом году ожидается во втором квартале, когда из-за карантина экономика замедлилась — на 9,5% по сравнению с предыдущим годом. Ожидается, что в третьем и четвертом кварталах падение замедлится до 6,3% и 5,2% соответственно. Отмечено, что с ослаблением карантинных ограничений активная фаза восстановления начнется в четвертом квартале и продолжится в 2021 году. В последующие годы рост российской экономики составит 2,8% в 2021 году, 3% в 2022 году и 3,1% в 2023 году (табл. 3).

Численность и состав рабочей силы в субъектах Российской Федерации.

Составлено по данным http://news.sarbc.ru/main/2019/07/29/235674.html

Поскольку в первом полугодии 2020 года стало ясно, что обычные способы не работают, на данный момент государство применяет ряд налоговых мер для минимизации уровня безработицы, в частности, к ним отнесены:

- снижение ставок страховых взносов. Совокупная ставка взносом на социальное страхование малых и средних предприятий снижена с 30 до 15%. Сниженная ставка применяется к той части заработной платы работника, которая превышает минимальную заработную плату за календарный месяц [18, 19].

- Отдельные категории плательщиков вправе уплачивать ежемесячные авансовые платежи по НДФЛ с апреля до конца 2020 года на основе фактически полученной прибыли. Соответствующий подход должен быть изложен в учетной политике и доведен до сведения налогового органа.

- Введен особый порядок налогообложения федеральных субсидий для малых и средних предприятий, субсидии, освобождаемых от НДФЛ. Величина расходов, понесенных в связи с субсидиями, не учитываются при расчете налога на прибыль.

- Поощрительные надбавки к определенным специальным условиям труда и дoпoлнитeльнaя нагрузка для работников медицины, оказывающих квалификационную и качественную помощь в связи с повышенной заболеваемостью СОVID-19, освобождаются от НДФЛ.

- С апреля 2020 года был разработан третий пакет мер по поддержке экономики и бизнеса в условиях пандемии СОVID-19, в частности, предусмотрены дополнительные условия для таких категорий организаций по получению задержки или выплате [20].

Заключение. В соответствии с поставленной целью в исследовании были решены следующие задачи: раскрыто понятие и сущность налоговой политики в том числе в условиях влияния CОVID-19, выявлены основные проблемы в экономике. С учетом подготовленного Минфином России мaкрoпpoгнoза является фундаментальным, в условиях большой неопределенности из-за непредсказуемости отмены карантинных мер, однако не учтены меры, включенные в настоящее время в План экономического восстановления. В январе, до начала эпидемии кoрoнaвируca в России, ожидался рост экономики на 1,9% в 2021 году — 3,1% в 2020 году. Определено, что задачи плана восстановления национальной экономики России в ближайшее время будут представлены правительству сотрудниками министерства экономического развития.

Следовательно, приоритетной задачей плана восстановления национальной экономики является повышение доходов граждан, восстановление эффективной занятости и возобновление инвестиционного цикла. Одной из основных структурных задач плана является запуск новых механизмов, устранение всех барьеров на пути оцифровки и дистанционной работы. Очевидно, что экономика имеет больший запас прочности, чем это может показаться в один из моментов 2020 года.

Еще в древние времена между людьми начали складываться экономические отношения. Изначально их хозяйственная деятельность сопровождалась способом обмена товара, услуги и другой продукции. Но с появлением в экономике единого эквивалента повлияло на увеличение экономических операций. В основном начала развиваться частная собственность – это ремесло и землевладение. Кардинальные изменения в экономике произошли после революции в промышленной деятельности.

После этого начал появляться машинный труд, который не только поспособствовал увеличение объемов продукции, но и конкретно поменял социальное положение населения. Производители начали больше ориентироваться на потребности людей в продукции, их спрос, объемы потребления постепенно увеличивались.

С тех пор начали возникать проблемы в экономике, и без научного подхода, невозможно было наладить стабильность и эффективность деятельности. Появление экономической теории позволило найти методы для удовлетворения потребностей населения даже несмотря на ограниченное количество ресурсов для производственной деятельности.

Экономика делится на два основных направления – это микроэкономика и макроэкономика. Микроэкономика как наука, занимается изучением структур отдельных экономических субъектов. Также она рассматривает основные показатели деятельности государства, к числу которых можно отнести ВВП, хозяйственные циклы, процесс инфляции, уровень незанятости населения, а также внешние и внутренние факторы оказывающие влияние на экономический уровень и стабильность государства.

Не нашли что искали?

Просто напиши и мы поможем

Основными целями макроэкономики являются:

- обеспечение относительно нормальных условий для стабильности роста экономики;

- формирование методов и идей для повышения жизненного уровня граждан;

- обеспечение стабильности ценовой политики и предотвращение процесса инфляции;

- обеспечение нужного уровня занятости населения и борьба с безработицей;

- создание конкурентоспособности государства международного уровня.

Что такое фискальная политика?

Регулирование экономики государства предусмотрено фискальной политикой, при этом используя приемы управления бюджетом государства, а также некоторые инструменты, в виде налогообложения, трансфертов и государственных закупок.

Основная задача фискальной политики – это подавление циклов бизнеса и обеспечение стабильности экономики государства. Оптимальное распределение денежных средств и ресурсов внутри хозяйства позволит стабилизировать спрос на продукцию. Кроме этого, если власти страны влияли на спрос, то ей необходимо создать баланс в хозяйственной сфере деятельности. Фискальная политика влияет на совокупное предложение и тем самым обеспечивает условия, чтобы вся производственная продукция пользовалась спросом и удовлетворяла потребности населения. Но достичь такого уровня можно стабильность государственного бюджета, от которого зависит цена на продукцию.

Поэтому можно выделить основные цели фискальной политики, к которым относятся следующие:

- Обеспечение стабильного роста экономики;

- Создание нормальных условий предпринимательской деятельности и максимально обеспечить занятость населения;

- Создать стабильность ценовой политики, и стабилизировать процесс инфляции.

Но все же могут использоваться иные методы, к примеру, оказывать влияние на деловую активность. Этого можно достичь средством государственных закупок, трансфертов или налогов.

Государственная система налогов занимается сбором обязательных платежей с граждан и субъектов хозяйственной деятельности, независимо от форм собственности. Это выглядит как особый механизм, который работает с целью обеспечения эффективной работы государственного аппарата и поддерживает социальную жизнь населения. Трансферты в фискальной политике – это выплаты в пользу мало бюджетных организаций или оказание других услуг на безвозмездной основе. Что касается государственных закупок, то они выступают в качестве особенного заказа со стороны руководства страны для обеспечения потребностей государства.

Как фискальная политика влияет на предложение?

Влияние фискальной политики в основном сосредоточено на спросе, но все же есть определенные инструменты, с помощью которых можно воздействовать на предложение. Подобные действия нужны для поддержки относительно нормального баланса хозяйственной деятельности национального уровня. К основным действующим инструментам можно отнести трансферты и налогообложение.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Когда налоговая ставка уменьшается, а государственные трансферты увеличиваются, то экономика в государстве выходит на стабильный уровень, тем самым сокращается безработица. В итоге увеличивается занятость населения и расходы. По мнению многих субъектов предпринимательской деятельности, налогообложение воспринимается как дополнительные расходы. Компании сокращают объемы производства, поскольку весомая часть прибыли уходит на уплату обязательных платежей. Впоследствии этого уменьшается предложение.

Предложение в экономической теории строится на рассуждениях о том, что есть приемлемая ставка налога из-за которой, поступления денежных средств, в государственную казну будут максимальными. В случае увеличения налоговой ставки, деловая активность снизиться и также уменьшится предложение. Таким образом, в случае возникновения спада или застоя в экономики, было предложено уменьшать налоговую ставку, для поддержания производства и сдерживания процесса инфляции.

C 1 января 2012 года вместо статей 20 и 40 НК начал действовать раздел V.1 «Взаимозависимые лица. Общие положения о ценах и налогообложении. Налоговый контроль…». В связи со спецификой данной сферы правоприменения на предприятиях ей уделяется мало внимания. Безусловно, основные правила должны знать юристы при заключении договоров. Их мы и попытались изложить ниже.

Начнем с того, что проверяться могут сделки только между взаимозависимыми лицами. Закон определяет, что если нет взаимозависимости между сторонами договора, то цена договора является рыночной, какой бы она ни была, и ее контроль налоговым органом проводиться не может. Корректировка же цены налоговым органом и, как следствие, доначисление налогов возможны, если указание нерыночной цены послужило основанием для занижения суммы налогов или завышения суммы убытка, учитываемого для налогообложения по налогу на прибыль.

Сейчас налоговый кодекс и судебная практика выделяют два основания для проверки цены сделки взаимозависимых лиц, которые можно различить разве только с помощью арбитражной практики. Это проверка цен контролируемых сделок, перечень которых приведен в ст. 105.14 НК, и проверка цен в сделках, не являющихся контролируемыми и совершенными с целью получения необоснованной налоговой выгоды (с существенным и выраженным многократным отклонением уровня цены).

Контролируемые и «приравненные» сделки.

Надо сказать, что весь раздел V.1 кодекса «заточен» под категорию «контролируемых сделок», о чем говорит структура раздела, частое упоминание о возможности осуществления контроля только центральным аппаратом ФНС. В Определении от 1.12.2016 г. N 308-КГ16-10862 Верховный суд, анализируя положения пунктов 1,2,4 статьи 105.3 Налогового кодекса, указал, что взаимозависимость участников сделки, повлиявшая на размер доходов (расходов, прибыли), учитываемых налогоплательщиком в целях налогообложения, является основанием для определения налоговой базы исходя из рыночных цен в порядке, установленном разделом V.1 Налогового кодекса, если такая сделка признается контролируемой согласно статье 105.14 Налогового кодекса. И при этом добавил, что, по сравнению с ранее действующей 40 статьей НК, нормы раздела V.1 кодекса предельно сократили круг проверяющих органов, наделенных полномочиями по контролю цен, применяемых в сделках между взаимозависимыми лицами, ограничили сферу проведения такого контроля исключительным перечнем сделок, отвечающих определенным в законе критериям (контролируемые сделки).

Ст. 105.14. к контролируемым сделкам между взаимозависимыми лицами - российскими организациями, относит сделки, где есть хотя бы одно из нижеприведенных оснований: - цена сделок за календарный год более 1 млрд; - одной из сторон договора является льготник по налогам, в частности, резидент особых эконом зон, участник проекта «Сколково», региональных инвестпроектов (и сумма дохода по договорам между ними за год свыше 60 млн в год); - одной из сторон является «спецрежимник» по налогу на добычу полезных ископаемых (и сумма дохода по договорам между ними свыше 60 млн в год), единому сельхозналогу, ЕНВД (и сумма поступлений по договорам между ними свыше 100 млн в год); - некоторые иные менее значимые основания. И все это по сделкам, совершенным в рамках облагаемой таким налогом деятельности.

П.4 ст.105.14 НК еще больше ограничивает круг контролируемых сделок и выводит из него еще ряд сделок, например, по предоставлению поручительств (гарантий) юридическими лицами (кроме банков, и только если стороны – российские компании); по предоставлению беспроцентных займов как раз между взаимозависимыми лицами.

Налоговый кодекс к взаимозависимым контролируемым сделкам приравнивает и ряд других сделок (п.1 ст.105.14 НК): - совокупность сделок, где в качестве стороны или посредника присутствует невзаимозависимое лицо, которое имеет только одну функцию в этих сделках – организует реализацию товаров/работ/услуг между двумя взаимозависимыми лицами, не берет на себя никаких рисков и не использует какие-либо активы для реализации сделок; - внешнеторговые сделки (по нефтяным товарам, металлам и драгметаллам, минудобрениям — сумма поступлений по ним за год более 60 млн рублей); - сделки, одной из сторон которых является лицо-резидент оффшора по утвержденному перечню таких территорий (и сумма доходов по ним за год более 60 млн рублей).

Проверкой указанных контролируемых и приравненных к ним сделок может заниматься исключительно центральный аппарат ФНС России. Эти сделки не могут выступать основанием проведения выездной или камеральной проверок.

Таким образом, многие сделки хотя и совершаются взаимозависимыми лицами, контролю со стороны налоговых органов не подлежат.

Сделки с необоснованной налоговой выгодой

Сделки, не являющиеся контролируемыми и совершенные с целью получения необоснованной налоговой выгоды: с существенным и выраженным многократным отклонением примененной цены от рыночной. Именно так их индивидуализирует сложившаяся судебная практика.

Основание для их выделения – п.3 Обзора практики ВС РФ рассмотрения дел, связанных с применением отдельных положений раздела V.1 и статьи 269 НК РФ от 16.02.2017 года. В указанном определении Верховный суд отметил, что многократное отклонение цены сделки от рыночного уровня цен может являться одним из признаков получения необоснованной налоговой выгоды и только в совокупности и взаимосвязи с другими признаками, порочащими деловую цель сделки, например такими как: взаимозависимость сторон, создание организации незадолго до соответствующей операции, особые формы расчетов, нестандартные сроки платежей и т.п.

Понятие многократности отклонения цены практика четко не расшифровывает, но, например, в том же деле Верховный суд усмотрел многократность при отклонении цены в 10 раз от уровня рыночной цены. Судебная практика арбитражных судов округов указывает, что проверку сделок с необоснованной налоговой выгодой могут проводить территориальные налоговые органы в ходе камеральных или выездных налоговых проверок (см. Постановление АС Северо-Кавказского округа от 9.03.2017 года по делу № А22-1409/2016).

Кто они, взаимозависимые лица?

Случаи взаимозависимости четко определены в НК: это участие лица в организации свыше 25 % (причем участие может быть как прямым, так и косвенным), при этом взаимозависимыми будут и сами организации – через участвующее в них лицо (если в каждой участие также свыше 25 процентов); это близкие родственники; это подчиненные по должностному положению сотрудники; единоличный исполнительный орган и организация; организации, где более 50 процентов совета директоров или коллегиального исполнительного органа составляют вместе с взаимозависимыми лицами одни и те же люди; организации, в которых одно и то же лицо избрало исполнительный орган либо более 50 % состава коллегиального исполнительного органа или совета директоров.

В Налоговом кодексе имеются и другие возможности признания лиц взаимозависимыми, не только когда они аффилированы, являются дочерними и зависимыми организациями. Такая возможность предоставлена исключительно суду по так называемым «иным основаниям» (п.7 ст.105.1 НК), когда формально нет юридических признаков взаимозависимости, однако отношения между этими лицами содержательно (фактически) указывают на возможность иного лица определять решения, принимаемые налогоплательщиком (п.4 Обзора практики Верховного суда от 16.02.2017 года).

Судебная налоговая практика выработала обширный перечень случаев установления иной зависимости при наличии нескольких оснований: одни и те же лица представляют интересы разных организаций, сотрудники работают в организации на разных должностях, взаимодействуют с банком, получают ТМЦ; совпадают адреса регистрации организаций и счета открыты в одном и том же банке, одна организация (физическое лицо) получает выручку от реализации за другое лицо, совпадают контрагенты, работы по договору фактически выполняет сам заказчик и т.д. (см., например, Постановление 19ААС от 6.03.2017 года по делу № А36-2394/2016).

Методы определения нерыночности цены договора.

Итак, допустим, взаимозависимость установлена, договор подходит под признаки подконтрольного, или имеет место многократное отклонение цены договора от рынка, и проявляются иные признаки получения необоснованной налоговый выгоды. Как же налоговая может вычислить рыночную цену сделки?

В налоговом кодексе в ст.105.7 закреплен весь арсенал способов для определения доходов (прибыли, выручки) для налогообложения: метод сопоставимых рыночных цен, метод цены последующей реализации, затратный, метод сопоставимой рентабельности, метод распределения прибыли. Кодекс определил как первостепенный метод – метод сопоставимых рыночных цен. Применение же других методов допустимо в случае доказанности, что приоритетный метод невозможно было применить либо если его применение не позволяет сделать обоснованный вывод о соответствии или несоответствии цены проверяемой сделки рыночным ценам.

Примечательно, что, как разъяснил Верховный суд в Обзоре практики Верховного суда от 16.02.2017 года (п.6 Обзора), такие же методы при ценообразовании может и должен использовать и сам налогоплательщик. При этом если он использовал какой-либо из указанных методов, то налоговый орган при проверке также должен применить именно этот метод, если не докажет, что с помощью избранного метода сопоставить коммерческие и финансовые условия сделки с однородными сделками невозможно (ст.105.17 НК).

В опровержение применения налоговым органом избранного метода контроля и определенной им цены сделки налогоплательщик вправе приводить доказательства, что неполучение им рассчитанного данным методом дохода не являлось следствием взаимозависимости сторон проверяемой сделки, а имело иные экономические причины, или что вменяемая налогоплательщику налоговая выгода была учтена в целях налогообложения для совершения других операций и т.п. (п.11 ст. 105.7 НК, п.6 Обзора практики Верховного суда от 16.02.2017 года).

Понятно, что для целей использования в проверке метода сопоставимых рыночных цен налоговый орган на практике использует отчет об оценке. Верховный суд в п.7 Обзора практики Верховного суда от 16.02.2017 года разъяснил, что использовать отчет об оценке можно в качестве источника информации о сопоставимых сделках между невзаимозависимыми лицами, если нет сведений о сопоставимых сделках, совершенных самим налогоплательщиком с невзаимозависимыми лицами, и отсутствуют или являются недостаточными иные официальные источники сведений о сопоставимых сделках. Также отчет оценщика может быть применен вместо всех методов определения доходов, если налогоплательщиком совершена разовая сделка, а указанные методы не позволяют определить соответствие цены сделки рыночному уровню цен.

Таким образом, вопрос ценообразования и финансовых условий сделки между взаимозависимыми лицами при совершении сделки должен быть детально проработан, цена сделки не должна многократно отличаться от уровня рыночных цен на сопутствующие товары / работы / услуги. Во избежание налоговых споров перед совершением сделки целесообразно заказать отчет об оценке, в котором оценщик применит один или несколько методов проверки цены по ст.105.7 НК.

Читайте также: