Снижение налоговых поступлений в бюджет

Опубликовано: 15.05.2024

Актуальность данной темы связана с понижением налоговой базы и снижением поступлений налогов в региональный и местные бюджеты.

Целью данной работы проанализировать налоговую базу и поступления налогов в Региональный и Местный бюджеты.

1. Увеличить уровень поступлений налогов и сборов в бюджеты,

2. Увеличение налогооблагаемой базы.

По данным полученным в ИФНС России по Приморскому краю Первомайского района, города Владивостока поступления налогов и сборов в региональный и местный бюджеты значительно сократились.

Для начала проанализируем поступления в краевой бюджет в 2012 году.

Поступления налогов, сборов в Федеральный бюджет за период с января по декабрь 2012 года составили 530 783 тыс. руб. За 12 месяцев 2011 года поступления составили 538 724 тыс. руб. Уменьшение поступлений в федеральный бюджет (разница между 12 месяцами 2012 года и 12 месяцами 2011 года) составила 7 941 тыс. руб.

Основной рост поступлений в федеральный бюджет за 12 месяцев 2012 года приходится на налог на прибыль, зачисляемый в федеральный бюджет, по данному налогу перечислено 28 349 тыс. руб. [3].

По налогу на добавленную стоимость за 12 месяцев 2012 года поступило 488 401 тыс. руб., это на 2,7 % (13 457 тыс. руб.) меньше поступлений чем в 2011 году.

Основными доходообразующими статьями краевого бюджета РФ стали:

– Налога на доходы физических лиц (НДФЛ) поступило в бюджет 571 194 тыс. руб. – это (43 % от доходной части краевого бюджета бюджета).

Рост поступлений за счет изменения норматива отчислений в бюджет КБ с 01.01.2012 плюс 5 % (Закон Приморского края от 05.12.2011 № 858-КЗ) и изменение в Бюджетный Кодекс (ст. 2 Федеральный закон от 30.11.2011 № 361-ФЗ). Норматив с 01.01.2012 в Краевой бюджет составляет – 75 %. [1].

– Налога на прибыль (НП), зачисляемого в краевой бюджет, поступило 261 110 тыс. руб. – это (20 % от общей суммы поступивших платежей в краевой бюджет Приморского края).

– Наблюдается значительный рост поступление единого налога, по упрощённой системе налогообложения (УСН) за 12 месяцев 2012 года – рост составил на 54 359 тыс. руб. Рост по Единому налогу, по за 12 месяцев 2012 г. Наблюдается значительный рост поступлений единого налога, по упрощенной системе налогообложения (УСН) на 54 359 тыс. руб. Рост поступлений произошёл за счет увеличения числа налогоплательщиков (Которые находятся на Упрощённой системе налогообложения).

Так же проанализируем поступления в краевой бюджет в 2013 году.

Поступления налогов, сборов в Федеральный бюджет за период с января по декабрь 2013 года составили 503 938 тыс. руб. За 12 месяцев 2012 года поступления составили 530 785 тыс. руб. Уменьшение поступлений в федеральный бюджет (разница между 12 месяцами 2013 года и 12 месяцами 2012 года) составила 26 847 тыс. руб.

– Поступления по Налогу на прибыль организаций (НП) в федеральный бюджет за 12 месяцев 2013 года составили 35 777 тыс. руб.

– Поступления по налогу на добавленную стоимость (НДС)за 12 месяцев 2013 года составило 451 334 – это на 37 067 тыс. руб. (на 8 %) меньше поступлений за 12 месяцев 2012 года. НДС Беларусь за 12 месяцев 2013 года поступлений 8 967 тыс. руб., что на 4 472 тыс. руб. (99 %) больше поступлений чем за 12 месяцев 2012 года.

– Сбор за пользование водными биологическими ресурсами за 12 месяцев 2013 года поступлений составило 3 035 тыс. руб., что на 448 тыс. руб. (13 %) меньше поступлений чем за 12 месяцев 2012 года.

На снижение поступлений повлияло уменьшение выделенных квот на вылов биологических ресурсов на 2013 год.

Основными доходообразующими статьями краевого бюджета РФ стали:

Структура поступлений в бюджет Приморского края:

– Налога на доходы физических лиц (НДФЛ) поступило в краевой бюджет 612 227 тыс. руб. – это (38 % от доходной части бюджета). Рост налога на доходы физических лиц составил 41 033 тыс. руб. (по отношению к 12 месяцам 2012 года).

– Налога на прибыль (НП), зачисляемого в краевой бюджет Приморского края, поступило 234 052 тыс. – это (14 % от общей суммы поступивших платежей в краевой бюджет), снижение налога на прибыль составило 27 059 тыс. руб. (по отношению к 12 месяцам 2012).

– Поступление налога, взимаемый в связи с применением упрощённой системой налогообложения за 12 месяцев 2013 года на 1 447 тыс. руб. больше, чем за 12 месяцев 2012 года (12 месяцев 2013 года – 254 704 тыс. руб., а за 12 месяцев 2012 года 253 257 тыс. руб.).

– Налог на имущество организаций. За период с января по декабрь 2013 года в бюджет поступило 449 973 тыс. руб.,- это (27 % от общей суммы поступивших платежей в краевой бюджет), рост составил 286 055 тыс. руб. по отношению к 12 месяцам 2012 года.

Проанализируем поступления в краевой бюджет в 2014 году.

Поступления налогов, сборов в Федеральный бюджет за период с января по декабрь 2014 года составили 535 456 тыс. руб., поступления за 12 месяцев 2013 года составили 503 938 тыс. руб. Рост поступлений в федеральный бюджет (разница между 12 месяцами 2013 года и 12 месяцами 2012 года) составила 31 518 тыс. руб.

– Поступления по Налогу на прибыль организаций (НП) в федеральный бюджет за 12 месяцев 2014 года составили 75 711 тыс. руб., что на 39 934 тыс. руб. (211,6 %) больше чем поступления в 2013 году.

– Поступления по налогу на добавленную стоимость (НДС)за 12 месяцев 2014 года составило 421 696 – это на 29 365 тыс. руб. (на 6,5 %) меньше поступлений за 12 месяцев 2013 года. НДС Беларусь за 12 месяцев 2014 года поступлений 8 755 тыс. руб., что на 212 тыс. руб. (2,4 %) больше поступлений чем за 12 месяцев 2013 года.

– Сбор за пользование водными биологическими ресурсами за 12 месяцев 2014 года поступлений составило 3 519 тыс. руб., что на 483 тыс. руб. (15,9 %) меньше поступлений чем за 12 месяцев 2013 года.

Поступления согласно предоставленных налогоплательщиками сведений о полученных лицензиях по объектам ВБР.

Наблюдается значительный рост поступлений по Налогу на доходы физических лиц (НДФЛ). За 12 месяцев 2014 года поступило налога в сумме 20 142 тыс. руб.

Рост поступлений в связи с изменением с 01.01.2014 года процента отчислений НДФЛ (КБК 1821010204001) в ФБ 50 %.

Основными доходообразующими статьями краевого бюджета РФ стали:

– Налога на доходы физических лиц (НДФЛ) поступило в краевой бюджет 710 151 тыс. руб. – это (38,13 % % от доходной части бюджета). Рост налога на доходы физических лиц составил 98 258 тыс. руб. (16,1 %), (по отношению к 12 месяцам 2013 года). Рост поступлений за счет изменения процента отчислений в КБ с 01.01.2014 года с 70 % (в 2013 году) до 78.4281 % (в 2014 году). В сопоставимых показателях отклонение составляет 24 585 тыс. руб. или 103.6 %.

– Налога на прибыль (НП), зачисляемого в краевой бюджет Приморского края, поступило 294 217 тыс. – это (27 % от общей суммы поступивших платежей в краевой бюджет), рост налога на прибыль составило 60 165 тыс. руб. (по отношению к 12 месяцам 2013).

– Поступление налога, взимаемый в связи с применением упрощённой системой налогообложения за 12 месяцев 2013 года на 26 293 тыс. руб. больше, чем за 12 месяцев 2013 года (за 12 месяцев 2014 года – 280 997 тыс. руб., а за 12 месяцев 2013 года 254 704 тыс. руб.).

– Налог на имущество организаций. За период с января по декабрь 2014 года в бюджет поступило 458 3493 тыс. руб., – это (24,61 % от общей суммы поступивших платежей в краевой бюджет), рост составил 8 376 тыс. руб. по отношению к 12 месяцам 2013 года.

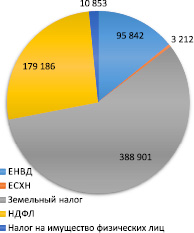

Рис. 1. Структура поступлений налогов и сборов в бюджет Приморского края в 2014 году

Так же проанализируем поступления налогов в местный бюджет в 2012 году.

В местный бюджет г. Владивостока за 12 месяцев 2012 года мобилизовано налогов и сборов на 100 048 тыс. руб. больше по отношению к 12 месяцам 2011 года (за 12 месяцев 2012 года в бюджет поступило – 691 940 тыс. руб., а за 12 месяцев 2011 года поступило – 591 892 тыс. руб.).

Рис. 2. Структура поступлений налогов и сборов в бюджет города Владивостока в 2012 году

Рост доходной части местного бюджета г. Владивостока за 12 месяцев 2012 года по отношению к 12 месяцем 2011 года составил 16,9 % [4].

– За 12 месяцев 2012 года в городской бюджет основной рост поступлений составил земельный налог. За 4 квартала (12 месяцев) 2012 года перечислено земельного налога 388 901 тыс. руб. (56 % дохода городского бюджета) – это на 95 701 тыс. руб., больше, чем поступления за 4 квартал (12 месяцев) 2011 года (293 200 тыс. руб.).

– Налог на доходы физических лиц (НДФЛ), распределяемого в местный бюджет г. Владивостока, поступило 179 186 тыс. руб. за 12 месяцев 2012 года – это на 16 879 тыс. руб. меньше перечислений налогоплательщиками, за 12 месяцев 2011 г. в местный бюджет г. Владивостока поступления составили 196 095 тыс. руб.

Поступления НДФЛ в городской бюджет г. Владивостока по итогам 12 месяцев 2012 года составляют 26 % от общей суммы поступлений в бюджет города.

Снижение поступлений за счет изменения норматива отчислений в бюджет ГБ с 01.01.2012 минус 5 % (Закон Приморского края от 05.12.2011 № 858-КЗ) и изменение в Бюджетный Кодекс (ст. 2 Федеральный закон от 30.11.2011 № 361-ФЗ). Норматив с 01.01.2012 в ГБ – 25 %.

Рис. 3. Структура поступлений налогов и сборов в бюджет города Владивостока в 2013 году

Рис. 4. Структура поступлений налогов и сборов в бюджет города Владивостока в 2014 году

– Поступления по Единому налогу на вмененный доход (ЕНВД) для отдельных видов деятельности составили 95 842 тыс. руб. (14 % от общей суммы поступивших платежей) в городской бюджет г. Владивостока. Рост с предшествующим периодом, (12 месяцев 2011 года) составил 11 593 тыс. руб. (13,8 %)

Отклонение за счет изменения процента отчисления в ГБ с 01.01.2011 года с 90 % на 100 % по КБК начиная с периодов 2011 года. В январе–марте 2011 года перечисляли налог по итогам 2010 года, т.е. распределение было 90 %.

Проанализируем поступления налогов в местный бюджет в 2013 году.

В местный бюджет г. Владивостока за 12 месяцев 2013 года мобилизовано налогов и сборов на 36 726 тыс. руб. больше по отношению к 12 месяцам 2012 года (за 12 месяцев 2013 года в бюджет поступило – 728 647 тыс. руб., а за 12 месяцев 2012 года поступило – 691 921 тыс. руб.).

Рост поступлений за 12 месяцев 2013 года в городской бюджет г. Владивостока наблюдается по Земельному налогу.

– За 12 месяцев 2013 года в городской бюджет г. Владивостока основной рост поступлений составил земельный налог. За 4 квартала (12 месяцев) 2013 года перечислено земельного налога 393 138 тыс. руб. (56 % дохода городского бюджета) – это на 4 237 тыс. руб. больше, чем поступления за 4 квартал (12 месяцев) 2011 года (293 200 тыс. руб.).

– Налог на доходы физических лиц (НДФЛ), распределяемого в местный бюджет г. Владивостока за 12 месяцев 2013 года, поступило 195 897 тыс. руб. за 12 месяцев 2012 года – это на 16 711 тыс. руб. больше перечислений налогоплательщиками, за 12 месяцев 2012 г. в местный бюджет г. Владивостока поступления составили 179 186 тыс. руб.

– Поступления по Единому налогу на вмененный доход (ЕНВД) для отдельных видов деятельности составили 102 683 тыс. руб. (14 % от общей суммы поступивших платежей) в городской бюджет г. Владивостока. Рост с предшествующим периодом, (12 месяцев 2012 года) составил 6 841 тыс. руб. (107,1 %).

Проанализируем поступления налогов в местный бюджет в 2014 году.

В местный бюджет г. Владивостока за 12 месяцев 2014 года мобилизовано налогов и сборов на 56 337 тыс. руб. меньше по отношению к 12 месяцам 2013 года (за 12 месяцев 2014 года в бюджет поступило – 668 032 тыс. руб., а за 12 месяцев 2013 года поступило – 724 369 тыс. руб.).

– Снижение поступлений за 12 месяцев 2014 года в городской бюджет наблюдается по Земельному налогу. За 12 месяцев 2014 года в городской бюджет г. Владивостока основной рост поступлений составил земельный налог. За 4 квартала (12 месяцев) 2013 года перечислено земельного налога 333 507 тыс. руб. (49,92 % дохода городского бюджета) – это на 59 631 тыс. руб. меньше, чем поступления за 4 квартал (12 месяцев) 2013 года (393 138 тыс. руб.).

– Налог на доходы физических лиц (НДФЛ), распределяемого в местный бюджет г. Владивостока за 12 месяцев 2014 года, поступило 190 641 тыс. руб. по сравнению с 12 месяцами 2013 года – это на 5 256 тыс. руб. меньше перечислений налогоплательщиками, за 12 месяцев 2013 г. в местный бюджет г. Владивостока поступления составили 195 897 тыс. руб.

– Поступления по Единому налогу на вмененный доход (ЕНВД) для отдельных видов деятельности составили 104 485 тыс. руб. (15,64 % от общей суммы поступивших платежей) в городской бюджет г. Владивостока. Рост по сравнению с предшествующим периодом, (12 месяцев 2013 года) составил 1 776 тыс. руб. (1,7 %).

Снижение поступлений в 2014 году в городской бюджет наблюдается по Единому сельскохозяйственному налогу. Так, за 12 месяцев 2014 год перечислено данного налога 4 475 тыс. руб., что на 2 276 тыс. руб. меньше перечислений за 12 месяцев 2013 года (6 751 тыс. руб.) [5].

Вывод: ИФНС России следует обратить внимание на собираемость налогов и сборов:

– усовершенствовать систему ответственности за налоговые правонарушения.

– ужесточение налогового контроля по собираемости налога на доходы, в первую очередь с тех лиц, у кого доход превышает средний уровень;

– повышение эффективности деятельности органов налогового контроля. [2].

Подводя итог, можно сказать, что система налогообложения Российской Федерации не совершенна, так как недостаточно эффективный контроль за сбором налогов. Налогоплательщики(предприятия) скрывают свои доходы, и с каждым годом количество недобросовестных налогоплательщиков растет, что сказывается на налогооблагаемой базе и поступлений налогов и сборов в бюджеты страны.

Бухгалтер может не только учитывать факты хозяйственной жизни компании, но и помогать директору планировать работу. Кому как не бухгалтеру знать, с какими налоговыми рисками может столкнуться бизнес и где подстелить соломки? В помощь вам — мнение экономистов и налоговых юристов о том, как налоговое администрирование может измениться в ближайшие годы.

Эксперты:

Виктор Иваницкий, партнёр ООО «Аудиторская группа «Капитал», кандидат экономических наук, магистр права, аттестованный аудитор

Максим Марамыгин, доктор экономических наук, профессор, директор Института финансов и права УрГЭУ

Дмитрий Желнин, управляющий партнёр Mitsan Consulting

Михаил Кобрин, экономист, эксперт в области экономической безопасности

Марина Удалова, юрист налоговой практики юридической фирмы «Клифф»

Налоговые ставки

Главный тренд — «обеление» экономики

Эксперты в один голос утверждают, что ставки налогов в ближайшее время, скорее всего, не вырастут. Как отмечает Михаил Кобрин, у государства несколько путей пополнения бюджета. Можно повышать существующие налоги и вводить новые, а можно выводить на свет теневые доходы. «Последние нововведения — ввод онлайн-касс, маркировки, расчёт части налогов на стороне ФНС — говорят о том, что государство выбрало второй вариант», — заключил эксперт.

Рост налоговых поступлений подкрепляет эту гипотезу. По данным ФНС, за 9 месяцев 2019 года в среднем по России за выездную проверку инспекторы доначисляют 36 млн рублей — против 22 млн за аналогичный период 2018 года. Параллельно, как отмечается в Проекте итогового доклада ФНС за 2019 год, растут поступления по результатам аналитической работы, без выездных проверок: в 2019 году бюджет получил таким образом в 1,7 раза больше, чем в 2018 году.

Соотносится это и со стратегией развития ФНС, где говорится про «совершенствование аналитических инструментов налогового контроля», что позволит налоговым органам выявлять «сокрытую налоговую базу». Объявленный Даниилом Егоровым, новым главой ФНС, тренд на «обеление экономики» — вода на ту же мельницу.

По отдельным налогам, впрочем, все не так однозначно.

НДС: ставка не вырастет, но льготы могут отменить

Ставка НДС увеличилась до 20 % в прошлом году и в ближайшее время вряд ли вырастет ещё. Как отмечает Марина Удалова, такая мера обеспечила значительное пополнение бюджета и помогла достичь поставленных целей, в том числе финансирования нацпроектов.

Дополнительно налог вряд ли поднимут, а вот отмена льгот вероятна: «В рамках реформации ЕСН уже лишены льгот по НДС сельхозпроизводители, а в ближайшее время мы будем наблюдать “сворачивание” ЕНВД», — заключил эксперт.

В дальнейшем нельзя исключать, что НДС частично заменят другим налогом, который будет проще администрировать, считает Михаил Кобрин. Сторонники этого сценария предлагают вернуть налог с продаж, который действовал в России в 1991 и 2002–2004 годах.

НДФЛ: прогрессивную шкалу пока не введут

Об этом говорит Минфин в письме от 30.12.2019 № 03-04-05/103357. В 1992–2000 годах прогрессивная шкала применялась и показала свою неэффективность: компании и работники стремились скрыть свои реальные доходы, чтобы снизить налоговую нагрузку, и администрировать такую систему было крайне сложно. Единая ставка налога учитывает интересы и бюджета, и бизнеса, и в 2021–2022 годах этот подход сохранится (см. «Основные направления бюджетной, налоговой и таможенно-тарифной политики Российской Федерации на 2020 год и на плановый период 2021 и 2022 годов»).

«Для повышения налогового давления на население уже использован налог на имущество физлиц, ужесточается контроль за денежными переводами населения. Пока государство будет использовать этот ресурс для пополнения бюджета», — заключает Максим Марамыгин, доктор экономических наук, профессор, директор Института финансов и права УрГЭУ.

Земельный налог: пока ставка не увеличится

Как полагает Дмитрий Желнин, тому есть две причины. Во-первых, пока власти заняты не изменением ставок, а инвентаризацией всего недвижимого имущества страны. Это должно увеличить налогооблагаемую базу за счёт неучтённых пока зданий, сооружений и земельных участков. Во-вторых, пока не завершён переход с уплаты имущественных налогов по балансовой стоимости на уплату по кадастровой стоимости, ставки, скорее всего, не повысят, — объяснил эксперт.

Страховые взносы могут снизить

В правительстве обсуждают возможность снизить страховые взносы с 30 до 23–25 %. Об этом писали «Ведомости» в публикации от 10 февраля 2020 года. Но, как считает Виктор Иваницкий, радоваться преждевременно.

«Это очень маленькое снижение. Давайте посчитаем (дальше цифры с учётом округления). Чтобы выдать 100 рублей зарплаты, надо начислить 115 рублей (с учётом того, что придётся удержать НДФЛ 13 %). Если ставка страховых взносов 30 %, затраты на начисление зарплаты и уплату страховых взносов составят 149 рублей. Так как перед тем, как понести эти расходы, придется заплатить НДС 20 %, то для выдачи на руки 100 рублей нужна добавленная стоимость 179 рублей. Если все те же расчёты провести со ставкой страховых взносов 23 %, мы получим цифру 170 рублей. Итого затраты бизнеса на выплату на руки 100 рублей зарплаты сократятся на 5,4 %. Это слишком мало для вывода неофициальных доходов из тени. А если вспомнить, что до 2011 года ставка страховых взносов для “спецрежимников” была 14 %, то поводов для радости не остаётся вовсе», — заключил Виктор Иваницкий.

Направления налогового администрирования

Итак, эксперты сходятся во мнении, что в ближайшие годы ФНС займётся не повышением налогов, а на взысканием существующих. Каким образом это будет сделано и кто рискует в первую очередь?

Виктор Иваницкий проанализировал арбитражную практику и определил, что становилось поводом для судебных разбирательств в последнее время. Не исключено, что в 2020–2022 годах эти векторы сохранятся.

До августа 2017 года ФНС делала упор на «проблемных контрагентов». В августе 2017 года выходит письмо ФНС России от 11.08.2017 № СА-4-7/15895@ с обзором арбитражной практики по дроблению бизнеса. Понятно, что такого рода споры были и раньше, а общие подходы к их разрешению были сформулированы еще в Постановлении Пленума ВАС от 12.10.2006 № 53.

Трендом 2018–2019 гг. стали споры по налогу на имущество. Значимый судебный акт — Определение ВС РФ от 12.07.2019 № 307-ЭС19-5241.

Пристальное внимание налоговая уделяет и взаимодействию с иностранными компаниями (концепция «фактического права на доход», ненужные посредники, контроль за ценой сделок для целей налогообложения).

Наконец, самый большой блок арбитражных дел касается взаимоотношений с поставщиками и подрядчиками. Бизнесу приходится доказывать три обстоятельства:

- «Физическую» реальность сделки — факт того, что товары поставлены, работы выполнены, а услуги оказаны (п. 1. ст. 54.1 НК РФ);

- «Исполнительскую» реальность сделки — факт того, что товары поставлены, работы выполнены, услуги оказаны именно контрагентом, который назван в первичных документах (пп.2. п. 2. ст. 54.1 НК РФ);

- Должную осмотрительность при выборе контрагента (п. 10 Постановления Пленума ВАС от 12.10.2006 № 53, который коррелирует с пп. 2. п. 2. ст. 54.1 НК РФ).

По второму пункту — «исполнительской» реальности сделки — судебная практика неоднозначна. Формально, если доказана «физическая» реальность сделки, но не доказано, что она была исполнена именно стороной сделки, в вычетах по НДС и возможности признать расходы по налогу на прибыль могут отказать (письмо Минфина РФ от 13.12.2019 № 01-03-11/97904, письма ФНС от 11.10. 2019 № ЕД-4-1/20922@, от 16.08.2017 № СА-4-7/16152@, от 31.10.2017 № ЕД-4-9/22123@).

Но иногда в такой ситуации суды позволяют учесть расходы по налогу на прибыль расчётным путём (Решение АС КО от 25.09.2019 по делу № А27-17275/2019, от 21.10.2019 по делу № А27-18448/2019, Постановление АС УО от 23.01.2020 по делу № А50-17644/2019).

Что ещё возьмут под контроль

Всё больше процессов оказывается в фокусе внимания госорганов. Маркировка позволяет прослеживать весь путь товара от производителя до потребителя, благодаря онлайн-кассам как на ладони все продажи. Продукцию животного происхождения контролируют через «Меркурий» и — в порядке эксперимента — через тот же Честный ЗНАК. Мы спросили экспертов, что ещё может оказаться под контролем.

Звонки и переписка

Не исключено, что скоро ФНС сможет запрашивать у сотовых операторов детализацию по счетам абонентов. Показательное разбирательство идёт сейчас, в начале 2020 года.

Напомним: Межрайонная инспекция по крупнейшим налогоплательщикам № 7 потребовала, чтобы операторы сообщили налоговым органам информацию о звонках их абонентов. Операторы — а дело коснулось «большой тройки»: «Вымпелкома», МТС и «МегаФона» — отказались предоставить данные. Налоговая выставила штраф. Операторы не согласились с таким решением и пошли в суд. В суде первой инстанции они проиграли (ПАО МТС — дело А40-272873/19-75-4881, ПАО «Вымпелком — Коммуникации» — дело № А40-272737/2019, ПАО «Мегафон» — дело А40-272978/19).

Как напоминает Виктор Иваницкий, по Конституции каждый имеет право на тайну переписки, телефонных переговоров, почтовых, телеграфных и иных сообщений (в ч. 2. ст. 23 Конституции РФ). Ограничивать это право можно только по решению суда. При этом тайной телефонных переговоров считаются любые сведения, которые передаются и хранятся с помощью телефонной аппаратуры, включая данные о входящих и исходящих звонках (Определения Конституционного Суда РФ от 02.10.2003 № 345-О и от 21.10.2008 № 528-О-О).

Скорее всего, полагает эксперт, сотовые операторы будут обжаловать решения суда первой инстанции. Войдёт ли истребование таких данных в практику, покажет время. Если это случится, ФНС сможет использовать эти данные, чтобы доказывать связь компании с проблемными контрагентами и подконтрольность лиц, которые формально не взаимозависимы, отмечает Виктор Иваницкий. Также эта информация поможет налоговым органам доказать, что физлицо занимается предпринимательской деятельностью и не платит налоги или что компания умышленно уходит от уплаты налогов, заключая сделки, не имеющие экономического смысла, добавляет Максим Марамыгин. Наконец, эти данные могут послужить доказательством сокрытия трудовых отношений, считает Михаил Кобрин.

Земельные участки

Дмитрий Желнин напомнил, что с 2020 года Росреестр обязан информировать ФНС о нарушениях в использовании земельных участков. Это напрямую связано с налогообложением.

Например, земли сельхозназначения облагаются налогом по ставке не более 0,3 % от стоимости. Если земельный надзор Росреестра выявит, что участок не используется или используется не по назначению, он сообщит об этом в налоговую, а она начислит налог по максимальной ставке — 1,5 %.

Такая же ситуация и с участками для индивидуального жилищного строительства (ИЖС). По НК РФ, они облагаются по льготной ставке. И если собственник участка ИЖС использует его в коммерческих целях, то есть построил на нём магазин, СТО или шиномонтаж, ФНС может пересчитать налог по максимальной ставке.

Не исключено, что в будущем ФНС и Росреестр объединятся, полагает Дмитрий Желнин. В пользу такого сценария, по мнению эксперта, говорят два факта. Во-первых, система кадастрового учёта и система работы фискальных органов строились при непосредственном участии нынешнего премьер-министра России Михаила Мишустина. Во-вторых, Росреестр выведен из-под ведения Министерства экономического развития и подчинен напрямую Правительству.

В этом случае, объясняет Дмитрий Желнин, налоговые органы смогут не только начислять земельный и имущественный налог, но и регистрировать права на недвижимое имущество. А это упростит инвентаризацию объектов недвижимости и сделает прозрачнее администрирование налогов.

Что ждёт «физиков»: НПД и контроль доходов

У физлиц будет все меньше возможностей зарабатывать, не платя налоги. С одной стороны, расширяется эксперимент с самозанятыми. С другой стороны, ФНС всё жестче контролирует тех, кто получает регулярный доход, но не регистрируется как ИП или плательщик налога на профессиональный доход.

Виктор Иваницкий отмечает, что тренд на переквалификацию доходов физлиц в доходы от предпринимательской деятельности обозначился ещё в конце 2017 года. (обобщение судебной практики см. в письме ФНС от 07.05.2019 № СА-4-7/8614).

Но теперь подходы ФНС могут измениться: Даниил Егоров, новый глава ФНС, считает одной из своих задач на ближайшее время создание реестра домохозяйств (см. «Ведомости» от 19 января 2020 года). Означает ли это, что ФНС станет отслеживать источники доходов семей и как именно, покажет время.

Контролировать доходы граждан налоговые органы теоретически могут через банки. Уже сейчас банки отслеживают операции физлиц, но в категорию сомнительных попадают только крупные и регулярные переводы (ст. 6 Федерального закона от 07.08.2001 № 115-ФЗ). Также банк может заблокировать счёт или расторгнуть договор, если посчитает, что человек использует личный счёт в бизнес-целях: это считается нарушением режима счёта (п. 2.2 Инструкции ЦБ РФ от 30.05.2014 № 153-И). Однако пока это чревато только сложностями с банком, а не с ФНС. Как ситуация будет развиваться дальше?

Обрабатывать подобные сигналы от банков вручную налоговые органы вряд ли будут, полагает Михаил Кобрин. Вероятнее, что появится автоматизированная система, которая позволит банкам и ФНС отслеживать операции, выдающие в обычном физлице предпринимателя — по аналогии с алгоритмами, которые сейчас используют банки для выполнения требований 115-ФЗ.

Вероятным такой сценарий считает и Максим Марамыгин. «Контроль за денежными переводами физлиц будет ужесточаться, так как именно в этом власть видит способ пополнения госбюджета. Население — единственный реальный источник роста налоговых сборов», — отметил эксперт.

В то же время ФНС даёт возможность легализоваться тем, кто получает регулярный доход не в найме, но не хочет регистрировать ИП из-за высоких налогов и отчётности. Это самозанятость, или налог на профессиональный доход.

Эксперимент запустили в 2019 году в 4 регионах России, с 1 января к ним присоединились ещё 19 регионов. А с 1 июля 2020 года эксперимент могут распространить на всю территорию страны: об этом говорится на сайте Минфина и в проекте итогового доклада ФНС за 2019 год.

Максим Марамыгин считает, что постепенно для тех, кто ведёт бизнес без привлечения наёмных работников, преимущества НПД станут очевидны, и они начнут выходить из тени. Пока по сравнению с другими налоговыми режимами самозанятость выгодно выделяется.

Налоговые поступления в консолидированный бюджет в 2020 г. без учета государственных внебюджетных фондов сократились до 21,01 трлн руб., или на 7,6%, сообщили в пресс-службе Федеральной налоговой службы (ФНС) по итогам заседания расширенной коллегии ведомства.

«В консолидированный бюджет Российской Федерации поступило 21,01 трлн руб., что на 7,6% меньше 2019 года», — говорится в сообщении ведомства. В ФНС пояснили, что в федеральный бюджет в прошлом году собрали 10,98 трлн руб. (на 12,9% меньше, чем в прошлом году), а в консолидированные бюджеты субъектов 10,03 трлн руб. (на 0,9% меньше).

В то же время поступления в консолидированный бюджет без учета налога на добычу полезных ископаемых (НДПИ) в 2020 г. составили 17,2 трлн руб. и увеличились на 2,6 %, в том числе за счет эффективности налогового администрирования. От налога на добавленную стоимость бюджет получил на 0,3% больше средств, чем в 2019 г. (4,27 трлн руб.), а от налога на доход физических лиц — на 7,5% больше чем в прошлом году (4,25 трлн руб.). «Прирост НДФЛ на 4 п.п. превышает темп роста фонда заработной платы», — отметили в ФНС.

Поступления от налога на прибыль сократились на 11,6% — до 4,02 трлн руб.

Налоговой службе расширяют полномочия по контролю над сделками

В целом с учетом отчислений в Пенсионный фонд России, Фонд социального страхования, Фонд обязательного медицинского страхования и другие внебюджетные государственные фонды налоговые поступления в бюджет достигли в 2020 г. 28 трлн руб. «В государственные внебюджетные фонды поступило 7,2 трлн рублей, что на 2,3% больше уровня 2019 года», — отметили в ФНС.

В середине января замглавы Минфина Алексей Сазанов заявил, что ресурсов для существенного снижения налоговой нагрузки в России пока нет. Он добавил, что властям стоит провести оценку эффективности уже предоставленных налоговых льгот, в первую очередь, тех, что носят инвестиционный характер, а также обратить внимание на обложение цифровых услуг.

В сентябре ФНС отчитывалась о росте собираемости налогов в России в течение трех последних лет: в 2018 г. в бюджеты всех уровней собрали 21,3 трлн руб. налогов, в 2019 г. – 22,7 трлн, что на 6,6% больше. В январе 2021 г. вступили в силу новые налоги, в частности, налог на доходы физических лиц (НДФЛ) на заработок свыше 5 млн руб. в год повысился до 15%, также стали облагаться налогом проценты по вкладам физлиц, если вклад превышает 1 млн руб. При этом проценты с зарплатных счетов не будут облагаться налогом.

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Хотите скрыть рекламу? Оформите подписку и читайте, не отвлекаясь

Наши проекты

- Спорт

- HBR Россия

- Как потратить

- Ведомости&

- Карьера

- Конференции

- Практика

Контакты

Рассылки «Ведомостей» — получайте главные деловые новости на почту

Ведомости в Facebook

Ведомости в Twitter

Ведомости в Telegram

Ведомости в Instagram

Ведомости в Flipboard

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Любое использование материалов допускается только при соблюдении правил перепечатки и при наличии гиперссылки на vedomosti.ru

Все права защищены © АО Бизнес Ньюс Медиа, 1999—2021

Решение Федеральной службы по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) от 27 ноября 2020 г. ЭЛ № ФС 77-79546

Учредитель: АО «Бизнес Ньюс Медиа»

И.о. главного редактора: Казьмина Ирина Сергеевна

Рекламно-информационное приложение к газете «Ведомости». Зарегистрировано Федеральной службой по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор) за номером ПИ № ФС 77 – 77720 от 17 января 2020 г.

Сайт использует IP адреса, cookie и данные геолокации Пользователей сайта, условия использования содержатся в Политике по защите персональных данных

Ведущий консультант Департамента развития комплексных решений Компании БФТ

• Время чтения: 5 минут

Понравилась статья? Поделитесь!

Проблема повышения доходов бюджетов сегодня особенно актуальна. С какими проблемами сталкиваются органы местного самоуправления и какие пути повышения доходов бюджета наиболее эффективны рассказывает ведущий консультант Департамента развития комплексных решений Компании БФТ Юлия Кулагина.

Решение задач по повышению доходной части бюджетов на протяжении многих лет является одной из приоритетной для всех уровней власти, и в том числе, для органов местного самоуправления. Как известно, одним из основных источников пополнения доходов бюджетов муниципалитетов, являются налоговые и неналоговые доходы от использования имущества. От того, насколько эффективно муниципалитеты распоряжаются принадлежащим им земельно-имущественным ресурсом, во многом зависит общая картина эффективности работы местной власти в указанном направлении.

ВОЗНИКАЮЩИЕ ПРОБЛЕМЫ

Говоря о теме повышения доходной части бюджетов, нельзя не сказать о том, что на пути достижения цели по увеличению доходов, местной власти приходится сталкиваться с большими трудностями. Так, в части пополнения доходной части бюджетов от неналоговых источников, возникают проблемы, связанные со сбором платежей от переданного в аренду имущества, в том числе земельных участков. Прежде всего, это связано со снижением доходов организаций и физических лиц, возникших на фоне непростой экономической ситуации в стране. Однако не только указанная проблематика является главной, в вопросе низкого исполнения арендных обязательств. К сожалению, не все арендаторы имеют высокую дисциплинированность по выполнению принятых на себя обязательств, и зачастую допускают систематические просрочки платежей, предпочитая за счет сумм, которые необходимо внести в виде аренды, решать свои внутрихозяйственные вопросы. В свою очередь, и структуры, ответственные за собираемость арендных платежей, не редко способствуют неплательщикам. Отсутствие системного подхода к взиманию арендных платежей, не применение инструмента штрафных санкций в отношении неплательщиков, неэффективное использование муниципального имущества, а также отсутствие четко выстроенной модели управления имеющимися ресурсами - и это далеко не полный перечень тех причин, которые способствуют снижению собираемости доходов бюджетов.

Проблема слабой налоговой дисциплины является одной из ключевых, при определении причин низкой собираемости земельного налога и налога на имущество. Как и в случае низкой собираемости арендных платежей, ухудшение финансовой состоятельности налогоплательщиков на фоне общей сложной финансовой ситуации в стране является одной из главной причин снижения собираемости налогов в местные бюджеты. Представляется, что плохое качество кадастровой оценки недвижимости и результаты ее оспаривания, являются еще одним из значимых негативных факторов, отрицательно отражающемся на состоянии собираемости налогов муниципалитетами. В данном случае речь идет о том, что по итогам неверно определенной кадастровой стоимости объектов недвижимости органами, органы местного самоуправления некорректно формируют прогнозы налоговых поступлений, а в дальнейшем после оспаривания результатов кадастровой оценки заинтересованными лицами, осуществляют возврат их бюджетов излишне полученные суммы в виде налогов. И как показывает общероссийская практика, такие суммы зачастую бывают весьма значительными и крайне негативно отражаются на бюджетах. Также среди причин снижения налоговых поступлений можно выделить и такую как сокрытие правообладателями сведений об объектах налогообложения. В качестве примера таких случаев можно указать: отказ от оформления в установленном порядке прав на возведенные объекты недвижимости, не осуществление постановки на кадастровый учет земельных участков и др.

Последняя из причин, которую хотелось бы отразить в настоящей статье, является причина потери сведений в отношении объектов налогообложения при межведомственной взаимодействии между налоговой и кадастровой службами. Практика одного из регионов показала, что такие потери сведений могут составлять чуть ли не до одной трети общего годового размера доходов бюджета от налоговых поступлений. Происходит это из-за несогласованности действия служб и не эффективного электронного взаимодействия.

Приведенный анализ причин, способствующих снижению доходов местных бюджетов от использования имущества ставит под собой цель не только квалифицировать такие причины, но и предложить некоторые меры по их устранению.

ПУТИ ПОВЫШЕНИЯ ДОХОДНОСТИ БЮДЖЕТА

В отношении снижения задолженности по неналоговым доходам в виде арендной платы, эффективным инструментом может служить автоматизация реестров обязательств, таких как: договоров аренды земельных участков, объектов движимого и недвижимого имущества договоров, найма квартир и прочих. Данный инструмент позволит определить четкую картину прогнозируемых доходов от использования имущества, своевременно принимать меры по недопущению образования задолженностей, выстроить четкую организацию работы с арендаторами.

Систематизация подхода по организации работы с задолженностью по обязательствам перед муниципалитетами, дифференциация мер контроля за использованием имущества, правом распоряжения, которыми наделены органы местного самоуправления, применение инструмента всех правовых мер к неплательщикам арендной платы на постоянной основе, усиление мер муниципального контроля за использованием имущества и в том числе земельных участков, вовлечение в оборот неэффективно используемых земель и имущества, оптимизация работы с бесхозяйным имуществом - это лишь часть комплекса мер, который может позволить значительно повысить доходную часть местных бюджетов.

В отношении повышения поступлений от налоговых поступлений свою эффективность смогут показать такие мероприятия как повышение налоговой дисциплины, в том числе путем проведения на уровне муниципалитетов межведомственных комиссий по организации индивидуальной работы с организациями, имеющими задолженность по налоговым платежам перед городскими бюджетами, проводить массовую разъяснительную работу среди населения и прочее. Решение непростой ситуации с низким качеством кадастровой оценки земель возможно в том числе за счет изменения подхода такой оценки, что в настоящее время проводится на государственном уровне. В целях решения проблем по выявлению скрытых налогоплательщиками сведений об объектах налогообложения и потери данных, при межведомственном взаимодействии возможным эффективным способом устранения таких проблем, является проведение мониторинга сведений об объектах недвижимости на территории муниципальных образований.

Проведение перечисленных мер позволит:

- Получить достоверную информации о налогооблагаемой базе.

- Организовать мероприятия по мобилизации выявленного налогового потенциала.

- Получить инструмент для осуществления учета объектов недвижимости, контроля и мониторинга процессов устранения выявленных проблем и несоответствий на базе системы мониторинга и инвентаризации объектов недвижимости.

Компания БФТ предлагает комплекс решений устранения вышеперечисленных причин низкой собираемости налоговых и неналоговых доходов бюджетов за счет:

- Программного комплекса SAUMI/SAUMI-WEB - автоматизированной системы управления государственной и муниципальной собственностью с возможностью адаптации к требованиям регионального и местного законодательства, обеспечивающей повышение эффективности и качества управления земельно-имущественным комплексом.

- Комплексного решения по повышению налоговых и неналоговых доходов бюджетов.

- Методического сопровождения процессов оптимизации повышения доходной части бюджетов за счет налоговых и неналоговых источников.

В условиях существенного снижения бюджетных доходов по сравнению с теми, что ожидались до пандемии, Минфин России предложил программу так называемой мобилизации доходов стоимостью более 1,8 трлн руб. за три года — 2021-й и плановый период 2022–2023 годов. Программа включает в себя ряд непопулярных мер: пересмотр некоторых льгот нефтегазового сектора, повышение акцизов на табачную продукцию и уже объявленные переход к прогрессивной шкале подоходного налога и введение НДФЛ на депозиты и проценты.

Совокупный эффект этих изменений в законодательство и нормативные правовые акты для доходов бюджета в 2021 году составит 513,8 млрд руб., в 2022 году — 656 млрд и в 2023 году — 664,6 млрд, следует из проекта пояснительной записки к бюджету на 2021–2023 годы. Документ есть в распоряжении РБК, его подлинность подтвердил источник, близкий к правительству. РБК направил запрос в Минфин России.

В среду, 16 сентября, пакет бюджетных документов рассмотрят на заседании правительства, анонсировал премьер Михаил Мишустин. До конца сентября проект трехлетнего бюджета должен быть внесен в Госдуму.

Переходный 2021 год

Общие доходы бюджета на 2021 год планируются в размере 18,76 трлн руб. — меньше, чем и в 2018-м, и 2019 годах. Без мобилизационных поступлений они были бы еще ниже. Но именно мобилизационные поступления во многом позволят государству потратить больше денег в 2021 году, даже по сравнению с докризисным планом. Общие расходы федерального бюджета в 2021 году составят 21,5 трлн руб. (изначально бюджетом на 2020–2022 годы закладывались расходы в 2021 году в размере 21,2 трлн руб.). Годом бюджетной консолидации станет 2022-й, когда будет восстановлено нормальное бюджетное правило и расходы составят 21,9 трлн руб. (меньше, чем планировалось в прошлом году).

Бюджетное правило ограничивает общий уровень расходов суммой базовых нефтегазовых доходов (при цене нефти Urals $43,2 за баррель), ненефтегазовых доходов, расходов на обслуживание госдолга и дополнительного компонента, в норме составляющего 0,59 трлн руб. Но Минфин уже объявил в начале сентября, что временно, только на 2021 год, этот компонент увеличат до 1,46 трлн руб., что позволит нарастить расходы по сравнению с уровнем, предписанным бюджетным правилом.

Что включает мобилизация доходов

Мобилизационные доходы, запланированные Минфином, включают:

- модификацию параметров режима налога на дополнительный доход (НДД) от добычи углеводородов;

- пересмотр параметров ряда льгот в нефтегазовом секторе;

- взимание налога 15% (вместо прежних 5–10%) на доходы в виде дивидендов и процентов, перечисляемых из России в пользу нерезидентов (соответствующие поправки Россия уже внесла в соглашения с Кипром и Мальтой);

- применение ставки НДФЛ 15% (а не 13%) к части дохода физических лиц, превышающей 5 млн руб. в год;

- введение НДФЛ на доходы с депозитов и вложений в облигации;

- индексация ставки акциза на табачную продукцию выше уровня инфляции в 2021 году;

- повышение ставок платы за пользование природными ресурсами.

Минфин впервые указал, что за счет увеличения поступлений налога на прибыль организаций благодаря поправкам в ряд соглашений об избежании двойного налогообложения с другими государствами он планирует собрать 139,7 млрд руб. в 2021 году. Поступление в федеральный бюджет части НДФЛ от обложения доходов с депозитов и вложений в облигации принесет 100 млрд руб. начиная с 2022 года.

Кроме того, Минфин предлагает скорректировать определение базовых нефтегазовых доходов, от которых зависят предельные расходы бюджета, в 2021 году. Согласно обычной практике, базовые нефтегазовые доходы на очередной год должны были считаться исходя из свежего макропрогноза Минэкономразвития. В этом прогнозе отражено сокращение Россией добычи и экспорта нефти в результате весенней сделки ОПЕК+. Соответственно, в таком случае базовые нефтегазовые доходы оказались бы меньше, что негативно повлияло бы и на уровень расходов по бюджетному правилу. Минфин решил учитывать в прогнозе поступления базовых нефтегазовых доходов в 2021 году ожидаемые объемы добычи и переработки нефти и экспорта топливно-энергетических товаров без учета снижения в рамках сделки ОПЕК+.

Читайте также: