Штаты в америке свободные от налогов для благотворительных организаций

Опубликовано: 26.04.2024

Налоговая система США, пожалуй, наиболее проработанная и сложная нало говая система мира. Она состоит из двух уровней: федерального и уровня штата. Кроме того, законодательство предусматривает большое количество организационно-правовых форм юрлица.

Налогообложение отдельных штатов удобно для международного налогового планирования. Хотя в США нет офшоров в классическом понимании, при детальной проработке схемы включение в нее американской компании приведет к налоговой экономии.

Доходы S-корпораций облагаются налогом на прибыль только на уровне акционеров или участников

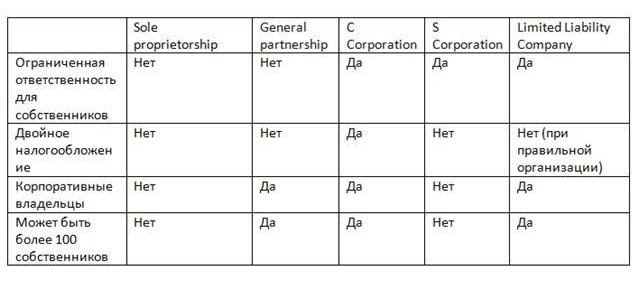

ВИДЫ АМЕРИКАНСКИХ КОМПАНИЙ

Наиболее распространенными организационно-правовыми формами ведения бизнеса в США являются:

• частный предприниматель (Sole Pro-prietorship);

• товарищество (Partnership);

• корпорация (Corporation);

• компания с ограниченной ответственностью (Limited Liability Compa-ny, LLC).

Частный предприниматель единолично владеет и управляет своим бизнесом и неограниченно отвечает по долгам и обязательствам всем своим имуществом.

Товарищество может быть создано в виде одной из четырех различных форм: простое товарищество (General Partnership), ограниченное товарищество (Limited Partnership), товарищество с ограниченной ответственностью (Li-mited Liability Partnership) и ограниченное товарищество с ограниченной ответственностью (Limited Liability Limi-ted Partnership).

В частности, все участники простого товарищества несут неограниченную ответственность по долгам и обязательствам компании. А вот в состав ограниченного товарищества могут входить товарищи, как несущие ответственность по обязательствам в пределах своего вклада (Limited Partners), так и отвечающие по долгам неограниченно (General Partners). Причем участие в управлении товариществом принимают лишь вторые.

Корпорации в США учреждаются акционерами в соответствии с корпоративным законодательством штата и регистрируются в реестре компаний штата. Ответственность по долгам и обязательствам корпорации ограничена вкладами акционеров в ее уставный капитал.

Минимального размера уставного капитала для корпораций не предусмотрено. Корпорации бывают открытого и закрытого типа. Акции открытой корпорации, если не существует ограничений в уставных документах, разрешено продавать третьим лицам без согласия собрания акционеров.

Компании с ограниченной ответственностью фактически совмещают в себе черты корпорации и товарищества. Их деятельность регулируется учредительным соглашением, заключенным участниками при создании LLC. Все учредители несут ограниченную ответственность по обязательствам компании. Участниками LLC, число которых не ограничено, могут быть физические и юридические лица, резиденты и нерезиденты США.

ФЕДЕРАЛЬНОЕ НАЛОГООБЛОЖЕНИЕ

На федеральном уровне налогообложение регулируется Кодексом внутренних доходов от 22.10.86 (Internal Revenue Code of 1986, IRC, 26 USC).

Деятельность налоговых служб на уровне штатов, имеющих сложную структуру, регулируют отдельные документы. Законодательство на уровне штатов настолько сложное, что даже не включено в программу большинства юридических вузов США.

Таким образом, при использовании США в международном планировании не следует забывать про прецедентную правовую систему этой страны и особенности законодательства разных штатов.

В США взимается налог на «избыток» нераспределенной прибыли по ставке 15 процентов

Налог на прибыль. Основную налоговую нагрузку на большинство американских компаний дает налог на прибыль (Income Tax, IT). Его плательщиками являются налоговые резиденты США, а также иностранные организации (Foreign Corporations), осуществляющие здесь свою деятельность или получающие доходы от источников в Соединенных Штатах. Для целей исчисления налога на прибыль корпорации могут иметь один из двух статусов: C-корпорация или S-корпорация.

С-корпорации признаются плательщиками налога на прибыль. Фактически доходы таких организаций облагаются дважды: на уровне самой корпорации и на уровне акционеров, то есть при выплате дивидендов.

S-корпорации, так называемые прозрачные корпорации, могут не являться плательщиками налога на прибыль. Их доходы облагаются только на уровне акционеров (участников, товарищей).

По умолчанию все корпорации при регистрации имеют статус С-корпораций. Чтобы компания получила статус S-корпорации, необходимо подать уведомление в налоговую инспекцию. При этом в общем случае акционерами такой корпорации могут быть только физические лица - резиденты США и их количество не должно превышать 100. А вот товарищества и LLC могут самостоятельно выбирать порядок налогообложения.

Ставка налога зависит от размера налогооблагаемой прибыли корпорации (см. таблицу «Ставки налога на прибыль в США»). Эти же ставки используются и для налогообложения доходов иностранных организаций, ведущих деятельность на территории США.

При выплате доходов иностранным организациям американская компания удерживает налог на прибыль у источника по единой ставке 30 процентов. В таблице «Правила взимания налога на прибыль у источника» приведен порядок исчисления налога у источника в том или ином случае.

К примеру, если американская корпорация использует по лицензионному соглашению торговую марку за пределами США, при перечислении роялти в пользу владельца этой торговой марки налог у источника удерживаться не будет.

Также правила взимания налога у источника могут изменяться в зависимости от соглашений об избежании двойного налогообложения.

В общем случае налогооблагаемая прибыль исчисляется корпорациями методом начисления. При этом к вычету принимаются документально обоснованные и оправданные расходы.

Однако к процессу вычисления налоговой базы следует подходить очень внимательно, поскольку существует множество частных правил, которые не позволяют определенным видам расходов уменьшать налоговую базу (или уменьшать, но не в полном объеме). Кроме того, есть правила, в соответствии с которыми требуется увеличивать доходную часть на суммы вмененных доходов.

Свои особенности в налогообложение прибыли вносят правила трансфертного ценообразования (Transfer Pricing Regime, TPR). В частности, если инспекция выявляет несоответствие рыночному уровню доходов по сделкам с взаимозависимыми лицами, она имеет право пересчитать налоговую базу.

Интересно, что в США есть так называемый дополнительный налог на нераспределенную прибыль (Accumulated Earnings Tax, AET). Если по итогам отчетного периода инспекторы посчитают, что у корпорации нераспределенной прибыли больше, чем того требует коммерческая деятельность, то они могут доначислить налог на «избыток» нераспределенной прибыли в размере 15 процентов. Размер прибыли, которую компания может не распределять, не опасаясь претензий со стороны проверяющих, составляет 250 тыс. долл. США.

Другие налоги. Кодекс внутренних доходов предусматривает следующие основные отчисления в бюджет:

• зарплатные налоги: отчисления на социальное страхование (Federal Insurance Contribution), в фонд занятости (Federal Unemployment Tax) и фонд медицинского обслуживания (Medicare);

• налоги на недвижимость и дарение (Estate and Gift Taxes);

• акцизы (Excise Taxes).

Единых ставок по этим налогам нет, они зависят от множества факторов.

НАЛОГООБЛОЖЕНИЕ УРОВНЯ ШТАТА

Основными налогами, взимаемыми на уровне штата, являются налог на прибыль штата (State Income Tax), налог с продаж (Sales Tax) и государственная пошлина (Franchise Tax).

Компания обязана платить налоги в штате, если свою деятельность она ведет непосредственно там. Не существует единого правила определения места ведения деятельности. На практике его определяют по месту фактического присутствия, размещения сотрудников компании, расположения недвижимого имущества (офиса, склада и т. д.). Но поскольку единых правил нет, то местное налоговое управление может вносить свои коррективы в определение места ведения деятельности.

Это иногда приводит к тому, что доходы компании, осуществляющей деятельность в нескольких штатах, облагаются налогами несколько раз, иначе говоря, фактически возникает двойное налогообложение.

Ставка налога на прибыль штата, как правило, находится в диапазоне от 1 до 12 процентов. Некоторые штаты применяют нулевую ставку Налог на прибыль штата. Этим налогом облагается прибыль, полученная от ведения деятельности на его территории. В большинстве штатов расчет налоговой базы начинается с суммы прибыли, исчисленной для целей налогообложения федеральным налогом на прибыль, и далее к ней применяются правила исчисления, специфичные для каждого штата.

Ставка налога в каждом штате установлена своя; как правило, она находится в диапазоне от 1 до 12 процентов. Некоторые штаты применяют нулевую ставку (к примеру, Невада, Вашингтон, Вайоминг, Техас).

Порядок расчета суммы налога при ведении деятельности только в одном штате достаточно прост. Сложности возникают, если деятельность ведется одновременно в нескольких штатах. В этом случае общая прибыль делится между штатами и иногда по достаточно сложным формулам, что может приводить к спорам не только между налоговыми органами и налогоплательщиком, но и между налоговыми органами нескольких штатов.

Налог с продаж. Фактически этот налог уплачивается в бюджет конечным продавцом лишь при продаже товаров в розницу (retail sale). Перепродажа товара от одной компании к другой или его приобретение для производственных нужд налогом не облагаются. Также налогом не облагается продажа недвижимости. Большинство штатов достаточно широко трактуют термин «продажа в розницу», включая в это определение, в частности, продажу в кредит, trade-in и товарообмен. В ряде штатов налогом с продаж облагаются не только товары, но и услуги.

Ставка налога с продаж устанавливается штатом и находится в пределах от 3 до 7 процентов. Она может варьироваться в зависимости от вида деятельности и реализуемых товаров. Продажа некоторых товаров (например, одежды или продуктов питания) может освобождаться от налогообложения.

Государственная пошлина. Это фиксированная сумма, которую каждый год взимает конкретный штат за право компании быть зарегистрированной в реестре этого штата. Она уплачивается ежегодно. Сумма пошлины зависит от штата. Так, для штата Делавэр, популярного у российских бизнесменов, сумма пошлины варьируется от 35 тыс. до 165 тыс. долл. США.

Отсутствие налогового номера США у контрагента российской компании может привести к конфликту с налоговыми органами в РФ

ПРАКТИКА ИСПОЛЬЗОВАНИЯ КОМПАНИЙ, ЗАРЕГИСТРИРОВАННЫХ В США

В силу сложности налогового законодательства США и наличия большого числа особенностей не существует каких-то типовых схем работы с американскими компаниями в международном налоговом планировании. Ситуация с каждой компанией является уникальной, и ее необходимо рассматривать отдельно.

На текущий момент наиболее распространенной практикой является использование в международном налоговом планировании Limited Liability Company в варианте, когда компания прозрачна для налогообложения (то есть вида S-корпорации). В этом случае, если все участники LLC являются нерезидентами США и компания не осуществляет деятельность на территории этой страны, налогообложения американскими налогами не возникает (однако следует учитывать возможность возникновения налогообложения LLC по месту ведения деятельности участниками, к примеру через образование постоянного представительства).

В таком варианте LLC используется, как правило, для ведения торговой деятельности по купле-продаже. В частности, американская компания приобретает товар за пределами США, а потом реализует его конечному покупателю, находящемуся за рубежом, при этом сам товарный поток идет напрямую от первоначального продавца конечному покупателю, минуя американскую фирму.

Однако при этом не получится поставить на налоговый учет организацию, в состав которой не входит ни один участник, уже имеющий регистрацию в налоговой инспекции. Соответственно компания не получит налоговый номер SSN/ITIN/EIN. А его отсутствие однозначно приведет к отказу американских банков открыть расчетный счет такой компании. Иностранные банки также иногда запрашивают эти номера при открытии счета.

Особо подчеркнем, что отсутствие налогового номера США у контрагента российской компании может привести к конфликту и с налоговыми органами в РФ. При проверке сделок с подобными организациями отечественные налоговики неоднократно пытались доказать фиктивность сделки на том основании, что LLC фактически не существует.

Минусом прозрачной американской LLC, учрежденной нерезидентами, также является невозможность применить в отношении ее соглашение об избежании двойного налогообложения между Россией и США. Обычно это справедливо и в отношении аналогичных соглашений США с другими странами, ведь LLC, состоящая исключительно из нерезидентов США, сама не считается налоговым резидентом США.

Во-первых, при создании прозрачной компании в форме LLC, работающей без уплаты налогов США, можно получить регистрацию по форме SS-4, в том случае если один из учредителей (индивидуальный предприниматель либо организация) уже имеет регистрацию по данной форме.

Во-вторых, фирма, зарегистрированная в США и не подлежащая налогообложению по американским законам, имеет возможность аккумулировать «излишние» денежные средства работающего холдинга и осуществлять операции по трансфертному ценообразованию. В частности, являясь дочерней компанией или учредителем российской организации, LLC может передавать компании в РФ денежные средства, которые не облагаются российским налогом на прибыль в соответствии с пунктом 11 статьи 251 НК РФ.

Что же касается использования в международном налоговом планировании американских С-корпораций, являющихся резидентами США для целей соглашений об избежании двойного налогообложения, то эта практика не получила значительного распространения. В первую очередь это связано с жесткостью налоговой системы и налоговой политики США.

Прецедентное право - это правовая система, в которой основным источником права признаются решения высших судебных инстанций (судебные прецеденты), имеющие обязательную силу. То есть решения судов определенных инстанций распространяются не только на рассмотренную судом ситуацию, как в России, но и на все аналогичные случаи.

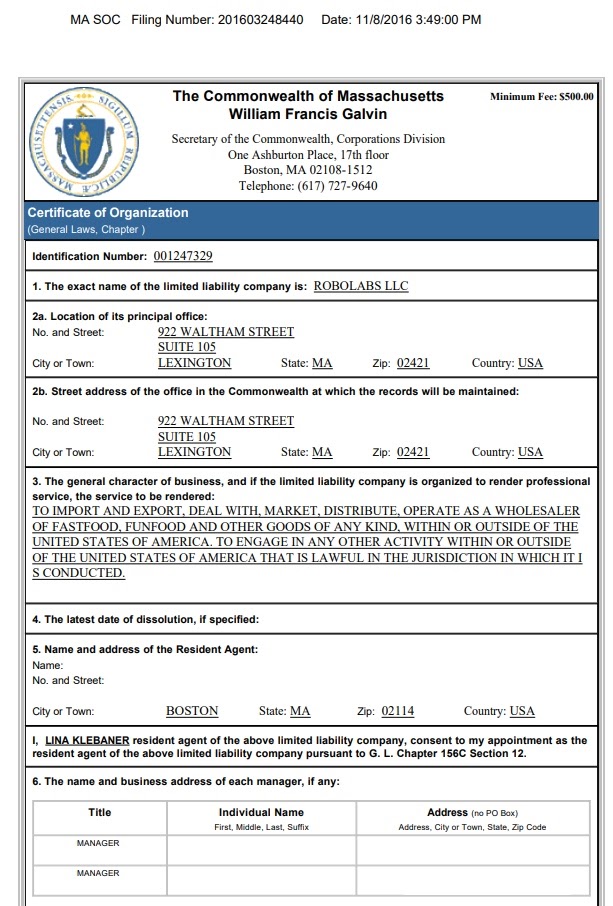

Компания «Деловая Русь» продает оборудование для кафе и ресторанов. В 2016 году владелец компании решил открыть представительство в США и отправил менеджера по развитию Артема Медведева запустить американский филиал.

Я расспросил Артема, как иностранцу начать свое дело в США: зарегистрировать компанию, снять офис, нанять персонал и сколько денег необходимо потратить на старте.

Чтобы заниматься бизнесом в США, необязательно иметь американское гражданство или Green Card — вид на жительство. Компанию можно открыть даже по туристической визе, ее выдают на три года. Но надо помнить, что обладатель такой визы может находиться на территории страны не более 180 дней. Через полгода нужно выехать из страны, чтобы продлить срок легального пребывания еще на 180 дней.

Американское представительство зарегистрировал сын директора — в то время он учился в Массачусетском университете, поэтому воспользовались его студенческой визой. И Артем по туристической визе поехал в США развивать новое отделение.

Чтобы начать работать, нужно выбрать тип организации, название, штат, зарегистрироваться у секретаря штата и открыть счет в банке.

Выбрать тип компании. В США существует пять основных типов компаний:

- Sole Proprietorship — индивидуальный предприниматель.

- Partnership — партнерство.

- C Corporation — корпорация. Тип компании лучше всего подходит для привлечения инвестиций в стартапах.

- S Corporation — корпорация, которая не планирует привлекать инвестиции.

- Limited Liability Company — общество с ограниченной ответственностью. Это один из самых распространенных вариантов в США, и «Деловая Русь» выбрала статус LLC.

В США работать по foreign qualification — распространенная практика. Например, многие IT-стартапы регистрируют компанию в штате Делавэр, где более четкое корпоративное законодательство. В этом штате практически нет запретов на виды деятельности, и бизнес регистрируют без бюрократических проволочек. Но налоги нужно платить по фактическому месту нахождения: если зарегистрировали компанию в Делавэре, а работаете в Калифорнии, придется платить калифорнийские налоги.

Зарегистрироваться у секретаря штата и в налоговой. Необходимо заполнить форму регистрации на сайте генерального секретаря штата и заплатить пошлину от 85 до 115 $, в зависимости от штата.

Через 1—3 дня организацию зарегистрируют в налоговой и присвоят EIN (Employer Identification Number) — Идентификационный номер работодателя.

Заказать чековую книжку. Чеками можно оплатить все, поэтому при открытии счета лучше сразу заказать чековую книжку. Чаще всего, в первый раз ее выпускают бесплатно, потом — за плату.

Чтобы оплатить товар чеком, в бланке пишут сумму, вид услуги или товара. Подписывают документ и отправляют почтой. Почта в США надежная, ничего не теряет. В России чеки надо заполнять очень четко: без помарок, каждая строка строго регламентируется — никакой самодеятельности. В США все проще. Артем заполнил штук 20 чеков с ошибками — вписывал адресата, пока банковский клерк не объяснил, что адресат можно не указывать.

Получить водительское удостоверение. В США почти все можно сделать по Driving License — водительским правам: открыть бизнес, получить доверенность, арендовать офис, купить машину или недвижимость для предприятия. Поэтому водительское удостоверение носит статус ID (Identity Document) — Идентификационного документа, удостоверяющего личность. Паспорт американцы показывают, когда проходят таможню, чтобы вылететь за границу.

Если открываете бизнес в США, обзаведитесь местными правами. В отличие от РФ, получить их можно в любом МФЦ: достаточно сдать документы — загранпаспорт, заявку по форме I-94 для туриста, подтверждение места жительства, уплатить пошлину от 10 до 40 $ в зависимости от штата, сфотографироваться и сдать тест на остроту зрения. Уже на этом этапе можно получить удостоверение. Водить по нему еще нельзя, но в качестве ID использовать можно. Туристу права выдают на полгода, это связано с разрешенным сроком пребывания.

Очень непривычно, что можно прийти «просто спросить, как получить права», и тут же их получить.

Именно по такой скан-копии я купил и поставил на учет корпоративный грузовик. Повторюсь, у нас даже печати нет, поэтому документ заверен только рукописной подписью директора.

Арендовать помещение. Стоимость аренды сильно зависит от района. Даже в центре можно дешево снять склад или офис, но это будут здания застройки сороковых — пятидесятых годов прошлого века, и всегда — гетто.

Договоры на аренду подписывают на длительный срок — от 3 до 8 лет. В документе сразу указывают, что арендная ставка ежегодно увеличивается на 3%. К арендной ставке сверху добавляют sales tax — налог на продажу — аналог российского НДС. В магазинах так же: если на ценнике за хлеб стоит 1 $, то на кассе цена будет выше. В каждом штате своя налоговая ставка — от 0 до 9,5%.

Например, аренда склада в 2350 квадратных футов или 218 кв. м и офиса в 150 квадратных футов или 14 кв. м стоит 2025 $. В эту цену входит оплата за места общего пользования на складе, но не входит sales tax. Во Флориде, где расположен офис, sales tax — 6,7%, поэтому за аренду компания платит 2160,68 $ в месяц.

Набрать персонал. Высокую зарплату в США платят только квалифицированным сотрудникам и в IT-индустрии. Зарплата CEO — генерального директора в торговой компании составляет примерно 25—40 $ в час. Много вакансий с низкими ставками 10—13 $ в час. Сотрудников часто устраивают part time — на полставки, или принимают на работу удаленных сотрудников. Например, в IT-компании может работать 15–20 программистов из России или Беларуси и 1–2 продажника в офисе.

В вакансии указывают зарплату за год, а выплачивают деньги каждую пятницу исходя из почасовой ставки. Рассчитать ставку просто — годовую зарплату нужно разделить на 2000. Объясним на примере: допустим, открыта вакансия техника с годовым доходом 40 000 $. В году сотрудник проработает 50 рабочих недель по 40 часов. Чтобы узнать почасовую ставку, 40 000 ÷ 2000 = 20 $ в час.

Помимо оклада, могут платить проценты с продаж, комиссионные, агентские, бонусы, опционы и соцпакет, куда входит страховка на работника и членов его семьи, софинансирование частного пенсионного счета по программе 401к.

Чтобы сократить расходы на персонал, бизнесмены максимально автоматизируют рабочие процессы, переходят на аутсорсинг и аутстаффинг.

Автоматизировать работу с клиентами. Чтобы работать с клиентами, на американский компьютер установили российскую CRM «Битрикс». Она в 10 раз дешевле американского аналога — HubSpot. За «Битрикс» Артем платит 65 000 ₽ в год, но не все функции работают, как ему хотелось бы. У американской CRM свой недостаток — функционал на английском, поэтому невозможно адекватно наладить работу всех подразделений головного офиса.

Подключить телефон и интернет. В каждом арендованном помещении уже есть провайдер, поэтому надо спросить у лендлорда — владельца здания, к какой сети можно подключиться.

Я не знал об американских порядках и чуть не подключил коммерческий тариф на выделенный интернет-канал за 500 $ в месяц. Оказалось, что в здании уже есть сеть, в итоге за интернет и телефонную связь я плачу 120 $ в месяц. Плюс налог 6,7%, но минус 15% по купону. Скидочные купоны тут есть на все, надо искать и не стыдиться просить скидки.

Мой сотовый телефон подключен к AT&T. Сначала тариф стоил 70 $ в месяц, но когда я собрался перейти к другому оператору, мне в 1,5 раза снизили тариф. Теперь я плачу по 45 $ в месяц.

Конкуренция среди сотовых операторов высокая, поэтому они борются за каждого клиента. Например, если подписать годовой контракт, можно получить 1–3 месяца связи в подарок. Особенно популярны скидки при замене телефона на «Черную пятницу»: сдаешь в магазин старую трубку по системе trade-in и получаешь скидку 45% на новый смартфон. Оператор сразу продает телефоны, запрограммированные только под его симки, и за это дарит какое-то количество месяцев общения. Скидки всегда приурочены к какой-нибудь дате: «Черная пятница», Рождество, День независимости, Labour day — День труда.

Застраховать сотрудников. В Америке очень высоко ценят жизнь человека, отсюда высокая цена страховок. Чаще всего работодатель оплачивает медицинскую страховку сотрудникам с полным рабочим днем.

Кроме этого, работников складов и производственных помещений страхуют personal injury — от увечий, полученных на территории работодателя, а само помещение — property damage — от ущерба зданию и сооружению. Эта обязанность прописана в договоре аренды. Например, по договору аренды американское представительство оплачивает страховой полис personal injury с покрытием 300 000 $ и property damage — 50 000 $. Еще оформлена страховка имущества от стихийных бедствий и незаконного проникновения. Суммарная стоимость полисов от 800 $ в год: чем дольше работаешь без страховых случаев, тем дешевле обходится страховка.

- Государственный подоходный налог

- Налог на имущество

- Налог с продаж

- Налог на использование

- Налог на стоимость земли

- Уровни государственного налога

- v

- т

- е

Законы США о некоммерческих организациях относятся к налогообложению, особым проблемам организации, не имеющей прибыли в качестве основной мотивации, и предотвращению благотворительного мошенничества. Некоторые некоммерческие организации можно в общих чертах назвать «благотворительными», например Американский Красный Крест. Некоторые из них предназначены исключительно для личной выгоды членов - например, загородные клубы или ассоциации кондоминиумов. Другие попадают где-то посередине - например, профсоюзы, торговые палаты или кооперативные электрические компании. Каждый представляет уникальные юридические вопросы.

СОДЕРЖАНИЕ

- 1 Налогообложение

- 1.1 Федеральные налоги

- 1.2 Разные требования на уровне штата и федеральном уровне

- 2 Организация

- 3 Деловая этика в некоммерческих организациях

- 4 Предотвращение благотворительного мошенничества

- 5 См. Также

- 6 Ссылки

- 7 Внешние ссылки

Налогообложение

Если организация должна претендовать на статус освобожденной от налогов, (а) устав организации - если это некоммерческая корпорация - или (б) трастовый документ - если траст - или (в) устав - если ассоциация - должен указать, что никакая часть его активов не должна приносить пользу людям, которые являются членами, директорами, должностными лицами или агентами (его принципалами). Также организация должна иметь законную благотворительную цель, т.е. организация должна быть создана для поддержки образовательной, религиозной или благотворительной деятельности. Эти элементы не означают, что организация не может платить сотрудникам или подрядчикам за работу или услуги, которые они оказывают организации. Это ограничение означает, что до тех пор, пока организация действует в рамках своих целей, освобожденных от налога, и поддерживает пожертвования или использует любые избыточные доходы для дальнейшего развития своей деятельности, она не будет облагаться налогом Налоговой службой.

Такой излишек - то есть какая-либо часть его дохода, оставшаяся после оплаты его операционных расходов, - которая может считаться аналогичной «прибыли», должна быть потрачена на благотворительные или общественные цели, для которых она была организована, а не выплачивается в качестве дивидендов или выгоды любому, кто связан с ее управлением или организацией.

Федеральные налоги

Организация должна не только соответствовать требованиям государства, в котором она организована, для некоммерческих организаций, но также должна соответствовать сложным правилам IRS . Эти правила используются не только для определения того, освобождена ли организация от налога в соответствии с деятельностью организации как некоммерческой организации. Если организация цель одна из описанных в § 501 (с) (3) из Налогового кодекса , он может подать заявление на получение постановив , что пожертвования на него не облагаются налогом на лиц или хозяйствующих субъектов , которые делают их. Сама организация будет освобождена от налогообложения до тех пор, пока не будет заниматься несвязанной коммерческой деятельностью. Такие организации затем должны заполнить форму 990 .

Кроме того, IRS ввело промежуточные санкции, если члены организации будут заниматься практикой, которая может принести чрезмерную пользу любому из членов организации (или должностных лиц, директоров и т. Д.), Вместо отмены льготного статуса организации (что было единственным вариантом, доступным ранее. принятие промежуточных санкций) IRS теперь может наложить штраф на организацию за участие в транзакции, которая привела к частной закупке или частной выгоде. См. Статью о промежуточных санкциях для получения более подробной информации.

Разные требования на уровне штата и федеральном уровне

Законы штата созданы для инициирования некоммерческого процесса, который требуется Налоговой службой (IRS) для подачи заявки на получение статуса некоммерческой организации. В некоторых штатах отсутствуют законы, требующие от некоммерческих организаций, не получивших разрешения на освобождение от уплаты федерального налога, изменить вид своей деятельности на получение прибыли. Ясно, что https://www.usa.gov/start-nonprofit заявляет, что некоммерческие законы Соединенных Штатов касаются налогообложения, а не только деятельности, приносящей пользу общественности. В большинстве штатов для подачи заявления на освобождение от уплаты налогов штата требуется одобрение федерального освобождения от уплаты налогов в виде «письма о решении». Чтобы стать некоммерческой организацией, необходимо подать заявку на получение статуса освобожденного от налогов. Если в штатах не требуется «письмо с указанием» от IRS для предоставления освобождения от уплаты налога на некоммерческие организации на уровне штата, претендующим на статус некоммерческой организации без этого федерального разрешения, то они фактически нарушают федеральные законы США о некоммерческих организациях. Многие законодатели штатов не осведомлены об этих фактах и поэтому не осознают, что они не соблюдают.

Организация

Как правило, некоммерческие организации и лица, работающие с некоммерческими организациями, должны соблюдать все те же законы, которые применяются к коммерческим предприятиям. Существуют исключения для налогов (указанные выше) и некоторые исключения, связанные с проблемами Первой поправки , указанные ниже. Директора и должностные лица некоммерческих организаций несут фидуциарные обязанности перед некоммерческой организацией и ее бенефициарами, аналогичные обязанностям директоров и должностных лиц коммерческих корпораций. Некоммерческие организации могут нести субсидиарную ответственность за травмы, причиненные их сотрудниками или волонтерами третьим сторонам, например, в результате дорожно-транспортных происшествий. По этой причине для любой некоммерческой организации целесообразно получить страхование ответственности . Некоммерческие организации, у которых есть оплачиваемый персонал, должны соблюдать законы о минимальной заработной плате и требования большинства штатов о страховании компенсации работникам .

Церкви и религиозные некоммерческие организации представляют собой что-то вроде особого случая, потому что Первая поправка к Конституции США запрещает правительству издавать закон, "уважающий установление религии", а также запрещает "запрещать свободное исповедание этих религий [то есть вероисповедания]". ]. " Первоначально Первая поправка связала только федеральное правительство США, но, будучи инкорпорированной 14-й поправкой, также связывает государственные и местные органы власти. В соответствии с Законом о восстановлении свободы вероисповедания многие общеприменимые государственные законы, касающиеся занятости, зонирования и т.п., смягчены для церквей.

Точно так же некоторые некоммерческие организации, как частные организации, не подпадают под действие антидискриминационных законов, которые могут применяться к аналогичным организациям, обслуживающим население с целью получения прибыли.

Благотворительные некоммерческие организации сталкиваются со многими из тех же проблем корпоративного управления, что и крупные публичные корпорации. По сути, проблемы возникают из-за « агентской проблемы » - того факта, что руководство, контролирующее благотворительность, обязательно отличается от людей, которым благотворительная организация призвана приносить пользу. В некоммерческой корпорации «агентская проблема» даже сложнее, чем в коммерческом секторе, потому что управление некоммерческой организацией даже теоретически не подлежит исключению со стороны благотворительных бенефициаров. Совет директоров большинства благотворительных организаций является бессрочным, и новые члены выбираются голосованием существующих членов.

Деловая этика в некоммерческих организациях

Перед некоммерческими организациями стоят те же сложные задачи, что и в любом другом бизнесе. Организации должны поддерживать имидж, и они делают это, управляя взаимоотношениями с заинтересованными сторонами и удерживая доноров, особенно во время изменений окружающей среды. Согласно Журналу деловой этики, при этом важно знать, какие заинтересованные стороны действительно имеют значение для разработки эффективной стратегии маркетинга взаимоотношений.

Маркетинговые стратегии в некоммерческих организациях отличаются от коммерческих. Например, некоммерческие организации часто преследуют несколько нефинансовых маркетинговых целей; они продвигают социальные перемены, которые Liao et al. (2001) упоминается как «социальная ориентация»; и они привлекают больше общественного внимания, как положительного, так и отрицательного, чем средний бизнес (Шапиро, 1973). Таким образом, больше обращаясь к общественному мнению.

Перед тем, как сформулировать новую маркетинговую стратегию, необходимо решить две основные задачи. Эти фундаментальные стратегии:

• Разработайте строгий подход к определению и согласованию основных характеристик заинтересованных сторон в организации.

• Проверять текущие маркетинговые практики каждой из этих заинтересованных сторон и оценивать их способность приносить желаемый результат.

Предотвращение благотворительного мошенничества

В Соединенных Штатах предотвращение благотворительного мошенничества в основном является функцией правительств штатов, и законы сильно различаются от штата к штату. Примерно в 45 штатах действуют законы, регулирующие деятельность благотворительных организаций, и для сбора пожертвований требуется регистрация.

Журнал деловой этики сообщает, что потери от мошенничества сказываются не только на небольших местных благотворительных организациях, возглавляемых волонтерами, но и на крупных, хорошо известных благотворительных организациях с тысячами сотрудников. Примеры включают в себя кражу на 1,5 миллиона долларов сотрудниками онкологического центра Memorial Sloan-Kettering, 43 миллиона долларов ненадлежащих выплат получателям грантов в Глобальном фонде и списание пожертвований на 26 миллионов долларов в Нью-Йоркском университете из-за мошенничества инвестиционного менеджера.

Многие благотворительные организации предпочитают тихо разбираться со случаями мошенничества, поскольку публичное раскрытие информации может быть дорогостоящим. Помимо прямых затрат на перенаправленные активы, раскрытие мошенничества может привести к потере благотворительной организацией будущих пожертвований или волонтеров. Более того, другие благотворительные организации и общество в целом могут пострадать от побочных эффектов снижения доверия к некоммерческому сектору в целом (Bradley 2015).

Налоговая система Америки считается одной из самых эффективных в мире. При этом на практике, налогообложение в США является довольно сложным и многогранным процессом. Наряду с доходами, которые облагаются по стандартным ставкам, существуют и доходы, облагаемые дважды (например, дивиденды по акциям), а также доходы, вовсе не подлежащие обложению (доход от покупки ценных бумаг, эмитированных местными органами власти).

Содержание

- Система налогообложения США

- Какие налоги платят фирмы

- Налог на прибыль в США (Corporate Income Tax)

- Налог с продаж (Sales Tax)

- Подоходный налог (Income Tax)

- Отчисления на социальное и медицинское обеспечение

- Налог с лиц, работающих на себя (Self-Employment Tax)

- Налог на дивиденды

- Налоги на недвижимость

- Налог на подарки (Gift Tax)

Система налогообложения в США

Система имеет несколько уровней: федеральный, региональный, местный. Перечень налогов на каждом из них свой, при этом некоторые взимаются параллельно в несколько бюджетов.

Ниже представлены наиболее распространенные виды налогов США:

| На федеральном уровне | На региональном уровне | Города и муниципалитеты |

| На доходы физических лиц | На доходы физических лиц | На прибыль |

| На прибыль | На прибыль | На наследство и дарение |

| Акцизные и таможенные сборы | С продаж | Лицензионные сборы |

| На наследство и дарение | Акцизы | Экологический |

| На прирост капитала | На транспорт | На транспорт |

| Отчисления в фонд соц. страхования | На прирост капитала | |

| На недвижимость |

Все уровни госуправления полностью обособлены. Федеральное правительство не вмешивается в налоговые дела штата, региона, муниципалитета. Региональные законодательные органы могут принять решение о введении на подотчетной территории лишь тех налогов, которые не противоречат федеральному законодательству. А местные власти могут устанавливать только разрешенные штатом сборы.

Какие налоги платят фирмы

К основным налогам, уплачиваемым компаниями, относятся:

| корпоративный налог на прибыль; |

| налог с продаж; |

| налог на недвижимость; |

| налог на прирост капитала; |

Региональные и местные власти могут взимать налоги на: прирост капитала, на нераспределенную прибыль, на имущество, на добычу полезных ископаемых, экологический и др.

Кроме того, каждая компания, выступающая в качестве работодателя, обязана зарегистрироваться на всех уровнях госуправления и платить отчисления с фонда заработной платы - в региональный и федеральный фонды безработицы.

Разные типы компаний уплачивают в США разные виды налогов, а также имеют право на различные вычеты и льготы. Поэтому, особенно на этапе планирования открытия бизнеса, важно досконально разобраться в механизме налогообложения.

Налог на прибыль в США (Corporate Income Tax)

Корпоративный налог на прибыль, подлежащий к уплате юридическим лицом, напрямую зависит от его организационно-правовой формы.

С точки зрения налогообложения стоит отдельно выделить такие типы компаний как:

| Корпорации, которые бывают в виде C-корпораций и S-корпораций; |

| LLC - Limited Liability Company (аналог российского общества с ограниченной ответственностью). |

S-Corporation не уплачивает налог на прибыль от своего имени, доходы или убытки деятельности разделены между участниками корпорации, на которых возлагается обязанность по уплате налогов.

С-Corporation уплачивают Corporate Income Tax от своего имени. Федеральный налог для корпораций рассчитывается по ставке 21%. Помимо этого каждый штат может устанавливать собственные ставки: где-то он не взимается вообще (Делавэр), а в Айове составляет 12%.

У корпорации облагаются абсолютно все доходы, что были получены во всех странах мира. Однако из этого правила есть исключения в зависимости от наличия налоговых соглашений США с другими странами.

Базой обложения служит чистая прибыль, которая определяется как разница между всеми поступлениями и суммой разрешенных законодательством расходов, понесенных компанией за отчетный период. При этом в отношении корпораций налог охватывает не только полученную юридическим лицом чистую прибыль, но и распределенную прибыль, т.е. акционеры обязаны также уплатить налог на прибыль с полученных дивидендов.

Механизм корпоративного налогообложения LLC может быть различным: они могут облагаться как корпорация, уплачивая Corporate Income Tax, или как партнерство, распределяя полученный доход между участниками.

Если у Вас возникли вопросы относительно налогооблагаемой базы, ставок, сроков подачи или заполнения налоговой отчетности по Income Tax, обратитесь за помощь к профессиональным налоговым консультантам.

| Компания American Corporate Services, Inc. уже почти 30 лет оказывает различные налоговые услуги. Опытные CPA-специалисты и налоговые адвокаты готовы оказать как консультативную поддержку по отдельным вопросам корпоративного налогообложения, так и взять на себя весь комплекс работ по минимизации налогообложения и заполнению налоговой декларации. |

Налог с продаж (Sales Tax)

В 2019 году Sale Tax присутствовал в 38 штатах. Максимальный размер ставки составлял 10,02%, 5 штатов вовсе его не взимали (Аляска, Орегон, Делавер, Монтана, Нью-Хемпшир).

Налог с продаж в США, представляющий аналог российского НДС, существует на региональном и местном уровнях. Плательщиком является покупатель товара, но перечисляет в бюджет Sale Tax продавец товара.

Широкий перечень товаров освобожден от налогообложения: рецептурные лекарственные средства, продукты питания, сельскохозяйственные товары и т.д.

Подоходный налог (Income Tax)

Любые доходы физического лица подлежат налогообложению. Подоходный налог в Америке (Income Tax) охватывает доходы:

В 43 штатах имеется Income Tax с физических лиц. Максимальная ставка достигает 13,3% (в Калифорнии), минимальная находится на уровне 2,9% (в Северной Дакоте).

Связанные с трудоустройством (зарплата, премии, компенсационные выплаты, бонусы),

От владения капиталом и имуществом (проценты, дивиденды, аренда),

Связанные с приростом капитала (при продаже недвижимости, земельных участков, корпоративных прав),

Самозанятых лиц (при самостоятельной предпринимательской деятельности).

Налогооблагаемая база корректируется на сумму разрешенных вычетов и льгот (затраты на повышение квалификации, на медицинское обслуживание, в связи с переездом в новую местность, расходы на благотворительность, зачёт для престарелых лиц и инвалидов и др.)

После этого следует определение необлагаемого минимума. Он зависит от семейного (социального) статуса плательщика (например, холостой резидент или состоящий в браке, общая декларация от супругов или две отдельные, вдова (вдовец) с ребенком, основной кормилец семьи и т.д.). Так, для одиноких лиц до 65 лет такой минимум равен 12,2 тыс. дол. в год; для супругов, которые совместно подают декларацию, это уже 24,4 тыс. дол. и т.д.

Далее определяется ставка (на федеральном уровне она является прогрессивной). Например, для неженатого молодого человека с доходом в 75000 долларов налог на доход в США будет высчитываться по ставке в 22%.

В повседневной жизни самостоятельными вычислениями редко пользуются, есть специальные таблицы, программы и консультации специалистов.

Income Tax можно уплачивать двумя способами: работодатель удерживает его сумму до выплаты зарплаты или работник получает полную зарплату, а налог платит сам в течение года.

Отчисления на социальное и медицинское обеспечение

Кроме подоходного налога с заработной платы все резиденты уплачивают:

Social Security Tax, полная ставка которого составляет 12,4% от фонда заработной платы, он перечисляется в социальный фонд;

Medicare, полная ставка которого составляет 2,9% от фонда заработной платы, он перечисляется в медицинский фонд.

Половину этих отчислений (6,2% Social Security Tax и 1,45% Medicare) уплачивает работодатель, оставшуюся половину – сам работник.

При этом существует ряд особенностей при исчислении данных платежей. Например, работодатели обязаны удерживать и перечислять дополнительный налог на медицинскую помощь в размере 0,9%, если заработная плата работника в течение календарного года превышает 200 тыс. долларов.

В 2020 году базовый лимит заработной платы составляет $137700.

При расчете Social Security Tax надо иметь в виду существование базового лимита заработной платы. Это максимальная сумма, которая облагается налогом за текущий год. Это означает, что вся сумма зарплаты сверх этой цифры не подлежит обложению социальным налогом.

С одной стороны, никому не хочется уплачивать излишнюю сумму налогов, с другой стороны, недоплата грозит серьезными последствиями, в том числе уголовными. Поэтому все применяемые вычеты и льготы должны быть законодательно обоснованы и выверены.

| Лицензированные налоговые специалисты American Corporate Services готовы предоставить персональные консультации обладателям сложных зачетов и вычетов, людям, не владеющим английским языком, а также всем, кто сомневается в правильности заполнения налоговой декларации. Мы окажем помощь в составлении отчетности, рассчитаем сумму к уплате и поможем легально минимизировать налоги в США. |

Налог с лиц, работающих на себя (Self-Employment Tax)

Налог на самозанятость - это налог на социальное обеспечение и медицинскую помощь, уплачиваемый работающими не по найму лицами. Сюда относятся фрилансеры, владельцы мелкого бизнеса, независимые подрядчики.

Каждый работающий не по найму человек, заработная плата которого превышает 400 долларов, должен уплачивать Self-Employment Tax.

Главными составляющими являются отчисления на социальное обеспечение (Social Security) и программу Medicare. Общая ставка составляет - 15,3% (из них - 12,4% идет в фонд социального обеспечения и 2,9% - в фонд программы «Медикеэ»).

Налог на дивиденды

Дивиденды, полученные в США, подлежат налогообложению. Они могут облагаться в рамках декларации по Income Tax, т.е. как часть дохода. Налоговая ставка составляет до 37% в зависимости от общей суммы валового дохода и от семейного статуса налогоплательщика.

Однако есть вариант налогообложения дивидендов по пониженным ставкам. Это возможно только в случаях, когда речь идет о квалифицированных дивидендах (сюда относятся, например, дивиденды компаний, акции которых свободно обращаются на крупных американских биржах). Ставка налога составит 0, 15 или 20% в зависимости от размера дохода.

Отдельно стоит рассмотреть ситуацию, когда дивиденды выплачиваются не в традиционной форме (в виде денежных средств), а путем дополнительного выпуска акций. В таком случае у акционера есть два пути: продать дополнительные акции или оставить их в расчете на рост котировок. При продаже нужно будет уплатить налог на доход или на прирост активов. А вот в случае, если акции будут присоединены к портфелю ценных бумаг, они не будут облагаться вовсе.

Налоги на недвижимость

Налог на недвижимость в США предусмотрен на уровне штатов и местных муниципалитетов. Говоря о налогах на недвижимое имущество, часто подразумевают несколько связанных между собой налогов.

Property Transfer Tax платит продавец после передачи покупателю документов на владение собственностью. Сумма исчисляется по оценочной стоимости продаваемого имущества.

Property Tax уплачивают ежегодно на всё недвижимое имущество (в том числе земельные участки), находящееся во владении. Каждый штат сам определяет его ставку.

Capital Gain Tax - фактически, это налог на прирост капитала, но он напрямую связан с недвижимостью. Уплачивается при продаже имущества, налогооблагаемой базой является разница между ценой недвижимого объекта при его покупке и ценой последующей продажи.

Отдельно стоит недвижимость, получаемая в порядке наследования или дарения. В этом случае ставки зависят не только от оценочной стоимости, но и от степени родства лиц, между которыми переходит право собственности на имущество.

В США существует огромное количество различных форм отчетности и налоговых деклараций, касающихся владения недвижимостью или перехода права собственности на нее. Ставки этих налогов весьма отличаются от штата к штату.

| Налоговые эксперты American Corporate Services готовы проконсультировать Вас по вопросам правильности заполнения или взять на себя составление всех необходимых деклараций по налогам на недвижимость, обеспечив полное соответствие требованиям IRS. |

Налог на подарки (Gift Tax)

Безвозмездная передача имущества (денежные средства, акции, доли в компании, недвижимость) может облагаться налогом на подарки.

Ставка может доходить до 40%. Однако в подавляющем большинстве случаев платить налог на дарение не придется. Главное – правильно воспользоваться льготами, предусмотренными налоговым законодательством. Ежегодный необлагаемый минимум составляет 15 тыс. долларов. Т.е. на эту сумму человек в течение года может делать подарки совершенно любому лицу.

Но даже если подарок одному лицу составит более этой суммы, это совсем не значит, что налог надо будет уплачивать. Законодательством предусмотрен еще одна необлагаемая сумма в течение всей жизни – 11,4 млн. долларов (по состоянию на 2019 год). Поэтому на подаренные, к примеру, 50 тыс. долларов надо будет заполнить декларацию, но превышение в 35 тыс. долларов может пойти в зачет в пожизненный лимит.

Минимизация налогообложения в США возможна лишь в случае досконального знания законодательства, а также его правоприменительной практики. Именно поэтому в Америке широко распространено налоговое консультирование. Не стоит пренебрегать консультацией налогового адвоката, особенно на этапе планирования переезда в Соединенные Штаты или открытия бизнеса в этой стране.

Данная статья носит исключительно ознакомительную цель и не является консультацией по индивидуальным вопросам. Для реализации конкретных решений предлагаем обратиться к нашим опытным налоговым адвокатам и CPA.

Евгений Смирнов

Сравнение налогов в Америке и России

В России на медстраховку наемного работника бизнесмен отчисляет 5,1% от оклада, в США – более чем втрое меньше – 1,45%.

Система налогообложения бизнеса в США представляет собой сложный комплекс правовых норм, собранных в главном фискальном законе страны – «Кодексе внутренних доходов США». Согласно закону, все юридические лица и частные предприниматели, зарегистрированные на территории США, обязаны платить налоги. Американская фискальная система предусматривает 3 уровня налогообложения:

- федеральные налоги;

- налоги штатов;

- местные налоги.

Федеральное налогообложение малого бизнеса и корпораций одинаково во всех штатах. Но муниципальные налоги и налоги штатов устанавливаются местными властями и не должны противоречить федеральному законодательству. Для США нормальным явлением есть то, что жители одних штатов платят меньше налогов и сборов, чем, к примеру, жители Нью-Йорка, где действуют одни из самых высоких ставок.

Как правило, более высокие местные налоги объясняются повышенной экономической привлекательностью конкретного региона. Налоги для организаций, зарегистрированных в Нью-Йорке, выше, однако в этом штате покупательная способность населения тоже выше, а значит и доходы местных компаний превышают среднестатистический уровень. Учитывая то, что основным фискальным принципом США является справедливое распределение налогового бремени среди компаний с низкими и высокими доходами, такое положение вещей воспринимается как рациональное и не подвергается критике. Богатые платят больше – бедные пользуются налоговыми льготами.

Налогообложение физических и юридических лиц

Базовыми налогами, связанными с предпринимательской деятельностью, в США являются:

- подоходный налог;

- налог на прибыль корпораций.

Рассмотрим каждый из них отдельно.

Подоходный налог

Подоходный налог – один из наиболее весомых источников фискальных поступлений в федеральный бюджет США. Этот налог уплачивается всеми гражданами, которые живут и получают доход на территории страны, в том числе индивидуальными предпринимателями. Налог рассчитывается в процентном соотношении к сумме валового дохода, который включает все доходы, полученные лицом за конкретный период. Если говорить в контексте индивидуального предпринимательства, то в базу налогообложения включается:

- доход от предпринимательской деятельности;

- доход от ценных бумаг;

- доходы, полученные из других источников.

База налогообложения может быть снижена за счет разрешенных льгот и деловых издержек на получение дохода. К последним могут быть отнесены издержки на покупку и обслуживание капитальных активов, таких как земля, недвижимость, оборудование, а также текущие производственные расходы. После вычета разрешенных льгот и деловых издержек, остается сумма, которая именуется чистым доходом плательщика.

Налоговая база может быть дополнительно уменьшена за счет необлагаемого налогом минимального дохода, который для разных категорий граждан варьируется в зависимости от семейного и социального статуса (одинокие люди, главы семей с иждивенцами, супружеские пары, пожилые люди, инвалиды). Из базы налогообложения также вычитаются благотворительные взносы, уплаченные местные налоги и налоги штата, алименты, проценты по ипотеке и т. п. После всех вычетов остается так называемый налогооблагаемый доход.

Ставка федерального подоходного налога в США составляет от 15 до 39%, в зависимости от размера прибыли. К примеру, компания, годовой доход которой не превышает 50 000 долларов, платит федеральный подоходный налог в размере 15%. Юридические лица, чей годовой доход составляет от 100 000 до 335 000 долларов, платят налог в размере 22 250 долларов + 39% от каждого доллара свыше 100 000. В то же время компании с годовым доходом от 18 333 333 долларов платят корпоративных подоходный налог в размере 35%. Такая система обеспечивает справедливое налогообложение малого бизнеса и, так называемых «локомотивов» американской экономики.

Фискальное законодательство США, если говорить о подоходном налоге, предусматривает множество льгот и возможностей снизить базу налогообложения. Этот механизм сложный и направлен на справедливое перераспределение фискальной нагрузки между более платежеспособными и менее платежеспособными налогоплательщиками. Подоходный налог относится к федеральным налогам, но может также взиматься в отдельных административно-территориальных единицах, однако в гораздо меньшем объеме, чем на федеральном уровне.

Фактически, налог на малый бизнес представлен в США именно подоходным налогом. Индивидуальный предприниматель как самозанятое лицо также должен производить дополнительные отчисления в фонды социального страхования – то, что за наемных работников делают работодатели.

Налог на доходы корпораций

Корпоративный налог уплачивается американскими компаниями со всех доходов, полученных как в пределах страны, так и заграницей. Учитывая то, что международные корпорации вынуждены также платить налоги в тех странах, в которых ведут свой бизнес, фискальная система США предусматривает механизм защиты от двойного налогообложения. Компании-плательщику возмещаются налоги, уплаченные за границей, в лимитах установленной налоговой ставки.

Налог на доходы корпораций взимается и на федеральном уровне, и на уровне штатов. Уплата налога осуществляется вместе с предоставлением годового отчета, крайний срок подачи которого – 15 марта следующего за отчетным года.

Корпорация, зарегистрированная в США, должна встать на налоговый учет в федеральную фискальную службу Internal Revenue Service. Важно понимать, что под категорию «корпорация» попадает далеко не каждое юридическое лицо.

В американской фискальной практике юридические лица разделяются на такие категории, как товарищества (partnership) и корпорации (corporation). Товарищества являются аналогом российских обществ с ограниченной ответственностью и не являются плательщиками налога на доходы корпораций. Участники товарищества (аналог – учредители) распределяют между собой доход компании и каждый по отдельности уплачивают подоходный налог.

Что касается корпораций, то юридические лица этой организационной формы уплачивают налог на доход корпораций, фискальной базой для которого является прибыль компании. В то же время доходы акционеров, распределенные в качестве дивидендов, также подлежат налогообложению. Являясь частными лицами, акционеры (каждый по отдельности) декларируют свой доход в виде дивидендов и уплачивают подоходный налог.

Ставка налога на прибыль в Америке не является фиксированной для всех. Налог на доходы корпораций предусматривает льготный режим для отдельных плательщиков. Так, в законе предусмотрено два варианта налогообложения корпораций, относящихся к категории малого или среднего бизнеса. Корпорации-плательщики делятся на две категории: S-корпорации и C-корпорации.

Для того чтобы воспользоваться налоговым режимом, предусмотренным для S-корпораций, юридическое лицо должно соответствовать следующим критериям:

- являться американской компанией;

- иметь в составе акционеров не более 35 граждан США или резидентов;

- все акционеры-резиденты должны соответствовать параметрам, описанным в подглаве «S»;

- не являться филиалом другой корпорации;

- эмитировать только один тип акций и не являться владельцем более 80% акций другой компании;

- не являться банком, страховой компанией, кредитной или строительной организацией.

Если корпорация не соответствует всем вышеперечисленным условиям, тогда её доходы подлежат налогообложению в соответствии с режимом «С». Базой налогообложения для таких компаний выступает валовая выручка от такой деятельности, как:

- продажа товаров и услуг;

- получение дивидендов;

- получение рентных платежей;

- продажа ценных бумаг;

- другая коммерческая деятельность.

При этом база налогообложения уменьшается на сумму предусмотренных законом скидок, которые могут быть обычными и специальными. К обычным скидкам относятся:

- выплата заработной платы работникам;

- налоги местного уровня и уровня штата;

- платежи в фонд соцстрахования;

- рентные платежи;

- издержки на ремонт и амортизацию;

- издержки на научно-исследовательскую деятельность;

- рекламные расходы;

- выплаты процентов за пользование кредитными средствами;

- безнадежные долги.

К специальным скидкам относятся:

- расходы на некоторые виды деятельности компаний, которые государство признает социально-необходимыми и стратегически важными;

- издержки на мероприятия и технологии, связанные с охраной природы;

- чистые операционные убытки.

Также в налоговую базу не включается от 85 до 100% от суммы полученных дивидендов, что тоже является специальной скидкой.

Налог на доходы корпораций рассчитывается на чистую прибыль за вычетом предусмотренных законом льгот. Важно то, что в первые 3 года своей деятельности корпорации освобождаются от уплаты этого налога, и только с 4-го года налоги взимаются на федеральном, штатном и местном уровнях.

Налогообложение нерезидентов

Если юридическое лицо было зарегистрировано согласно законодательству США, тогда оно является налоговым резидентом. Прибыль компаний-резидентов облагается налогом для юрлиц вне зависимости от того, получена ли прибыль на территории США или за её пределами. Если головная компания-резидент имеет дочерние подразделения в других странах, которые возвращают прибыль головной компании, то эта прибыль в обязательном порядке подлежит налогообложению.

Налогообложение нерезидентов США осуществляется по следующему принципу. Если иностранная компания получает прибыль в результате ведения предпринимательской деятельности на территории США, то эта прибыль подлежит налогообложению. При этом налогом облагается прибыль от любой финансовой или торговой деятельности. Так же как и американские компании, нерезиденты имеют право на ряд налоговых скидок, предусмотренных законом.

Налогообложение пассивных доходов

Среди американских компаний довольно распространенной практикой является владение одной компанией акциями других компаний. В этом случае юридическое лицо-владелец акций, получая дивиденды, обязано заплатить с них налоги. Поскольку общий налог включает федеральный налог и налог штата, то конечная ставка разнится в зависимости от места регистрации налогоплательщика.

Также в США практикуется налог на прирост капитала. Доходы, получаемые от прироста капитала, в обязательном порядке включаются в прибыль и подлежат налогообложению. В процессе расчета размера дохода от прироста капитала учитываются также капитализационные убытки. Это позволяет американским компаниям использовать убыточную деятельность для того, чтобы уменьшать базу налогообложения в последующих отчетных периодах. Согласно закону, делать это можно в течение 20 лет.

НДС в США

Многих предпринимателей, особенно выходцев с постсоветского пространства, интересует, сколько процентов составляет НДС в Америке. Сразу надо отметить – НДС в США на федеральном уровне не применяется. Тем не менее, в США существует некий аналог НДС на уровне штатов и называется он налогом с продаж. Ставка этого налога зависит от таких параметров, как:

- Штат. Каждая территориальная единица устанавливает свой налог с продаж в зависимости от экономической специфики региона.

- Товар. Как правило, редкая продукция, которая не распространена широко, облагается в США большим налогом с продаж, чем популярные товары широкого потребления.

- Производитель. Импортная продукция, как правило, облагается налогом с продаж по более высокой ставке.

Отличием налога с продаж от привычного НДС заключается в том, что он не включается в стоимость товара и платится покупателем отдельно, в размере, предусмотренном законодательством конкретного штата.

Сравнительная таблица налогов США и РФ

Ниже приведена сравнительная таблица, по которой можно в общих чертах понять, чем принципиально отличаются системы налогообложения в США и РФ.

Самые низкие налоги в США

Для того чтобы определить наиболее привлекательные с точки зрения налогообложения американские штаты, предлагаем ознакомиться с нижеприведенной таблицей. В качестве критериев привлекательности были выбраны такие параметры:

Выводы

Налоговая система США построена на простых и понятных принципах справедливого распределения доходов. Тем не менее, сама система сложная, и чтобы разобраться в специфике налогообложения конкретной компании, необходим тщательный анализ фискального законодательства, поскольку налогоплательщики в США дифференцируются по множеству принципов.

Основным источником налоговых поступлений в бюджет страны является федеральный налог США. Налоги штатов и муниципальные налоги могут сильно отличаться. Для индивидуальных предпринимателей и компаний, не являющихся корпорациями, основу налогового бремени составляет подоходный налог. Корпорации платят налог на прибыль, размер которого зависит от многих факторов.

Налог на прибыль в США в 2018 году признан одним из самых высоких в мире. Но благоприятная бизнес-среда дает возможность компаниям выстраивать эффективные и прибыльные бизнес-модели, даже с учетом жесткой фискальной политики.

Читайте также: