Сбербанк налоговый вычет инвестиционный счет в чем подвох

Опубликовано: 07.05.2024

Государство хочет привлечь больше денег в экономику, поэтому поддерживает частных инвесторов. Так появилась государственная программа налогового вычета, с помощью которой вы можете заработать.

Есть два типа налоговых вычетов по ИИС, можно выбрать только один.

Налоговый вычет на взнос (тип «А»):

Каждый год вы можете возвращать 13% от суммы, которую внесли на ИИС. Максимум — 52 000 рублей. Такой тип подойдёт тем, у кого есть стабильный доход, облагаемый НДФЛ.

Налоговый вычет на доход от инвестиций (тип «Б»):

Этот тип подойдёт инвесторам, которые активно торгуют на бирже. ИИС они могут использовать для того, чтобы не платить 13% от дохода по инвестициям.

Чтобы получить налоговый вычет, нужно подать декларацию 3-НДФЛ в налоговую инспекцию. Это можно сделать несколькими способами:

Самый простой способ — подать декларацию и заявление на сайте Федеральной налоговой службы.

Как это сделать:

- Справка о доходах по форме 2-НДФЛ

- Подтверждение зачисления средств на ИИС

- Если вы перевели деньги с банковского счёта, нужно платёжное поручение от банка.

- Если вы вносили наличные на ИИС, нужен приходной кассовый ордер.

Этот документ налоговая служба запрашивает, чтобы зафиксировать сумму, по которой начислять вычет 13%.

- Договор на ведение счёта

Требования к документам:

- Формат — jpeg.

- Сканы или фотографии должны быть хорошего качества, каждая буква — понятна.

- Документы — не больше 20 Мб.

- Оригиналы должны быть на руках: инспекция в любой момент может устроить внеплановую проверку.

Зарегистрируйтесь на сайте Федеральной налоговой службы

Логин — это ваш ИИН. За паролем придётся сходить в инспекцию федеральной налоговой службы (ИФНС). Лучше обратиться в ИФНС по месту жительства: вам нужно будет показать сотруднику свой паспорт, ИИН — и он выдаст пароль.

Если у вас есть учётная запись на сайте Госуслуг, то можно использовать логин и пароль от этого портала.

Сделайте электронную неквалифицированную подпись

Электронную подпись (ЭП) нужно сделать, чтобы подписать налоговую декларацию. ЭП сгенерируйте прямо на сайте ФНС, но использовать её можно только при работе с налоговой службой.

Как сделать электронную подпись на сайте ФНС:

«Главная» → «Профиль» → «Получить ЭП» → Выберете вариант хранения ЭП (ваш компьютер или защищённое хранилище ФНС) → Укажите свой ИНН, СНИЛС и т.д. → Установите пароль, с помощью которого будете ставить подпись.

Электронная подпись будет доступна в течение дня.

Если вы заранее не позаботились о создании электронной подписи, сервис попросит сгенерировать её автоматически при заполнении налоговой декларации.

Заполните декларацию 3-НДФЛ

Декларацию нужно сдавать за каждый год в отдельности и по актуальной на тот год форме. К декларации прилагаются документы, которые вы подготовили заранее (первый пункт инструкции).

Как найти декларацию 3-НДФЛ на сайте ФНС:

«Главная» → «Жизненные ситуации» → «Подать декларацию 3-НДФЛ»

Как заполнить декларацию 3-НДФЛ:

1. Выберете год, за который заполняете декларацию;

2. Введите данные о себе;

3. Выберете пункт «Доход от источников РФ»;

4. Отметьте «Инвестиционный налоговый вычет»;

5. Заполните данные о доходах (можно загрузить из тех данных, которые уже работодатель отдал налоговой, тогда нужно нажать на кнопку «Заполнить из справки»);

6. Укажите сумму, которую внесли на ИИС;

7. Введите пароль от цифровой подписи;

8. Подтвердите декларацию и отправьте её.

Отправьте заявление на возврат вычета

Форму заявления нужно скачать в личном кабинете на сайте nalog.ru в разделе «Документы налогоплательщика». Здесь вы указываете банковские реквизиты счёта, на который будет перечислен налоговый вычет.

Когда в разделе появится информация о сумме переплаты налогов в разделе «Мои налоги», нужно будет нажать на кнопку «Распорядиться».

Примерно через 4 месяца к вам придут деньги: налоговая будет проверять документы 3 месяца, ещё 1 месяц уйдёт на перечисление денег на счёт.

Получите от ИФНС справку о том, что вы не заключали другие договоры на ведение ИИС.

Чтобы получить указанные справки, нужно написать заявление в налоговой по месту жительства. Обычно их делают в течение 30 дней.

Эти справки нужно передать своему брокеру.

После закрытия ИИС брокер выплатит вам всю сумму дохода от операций с ценными бумагами, не удерживая от неё 13% на НДФЛ.

- отчёт брокера по вашим сделкам на ИИС,

- выписка по счёту (стейтмент) или другие документы, подтверждающие совершение операций на ИИС.

Заполните налоговую декларацию 3-НДФЛ.

Как это сделать, мы рассказали выше, в инструкции «Как получить налоговый вычет на взнос по ИИС».

Отнесите документы в ИФНС.

Документы нужно предоставить ИФНС по вашему месту жительства.

- Один человек может открыть только один ИИС.

- Чтобы получить налоговый вычет, нельзя выводить деньги со счёта в течение трёх лет.

- ИИС могут открыть только граждане РФ старше 18 лет.

- На ИИС можно купить инструменты, которые есть на российских биржах: акции, ETF, фьючерсы, опционы и т.д.

- Взносы можно делать только в рублях.

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

В линейке Сбера есть разные продукты, по которым клиенты могут получать стабильный пассивный доход. Один из таких продуктов – индивидуальные инвестиционные счета, которые в отличие от классических депозитов приносят доход не только в виде процента, но и дают право на государственную поддержку в виде налогового вычета.

Что такое индивидуальный инвестиционный счет

Работать на бирже можно по-разному – кто-то имеет прямой доступ к финансовому рынку, другим остаются брокерские счета. Один из видов брокерских счетов – индивидуальные инвестиционные счета (ИИС). Они появились относительно недавно (2015 год) и предназначены для прямых инвестиций на бирже. В программе принимает участие государство, которое мотивирует население делать инвестиции в обмен на налоговые льготы.

Эксперимент был внедрен для того, чтобы дать гражданам альтернативу депозитам, процентный доход по которым зачастую способен лишь покрывать инфляцию. Также эти счета оказывают существенную поддержку отечественному фондовому рынку.

Планируя получать пассивный доход от биржевых инвестиций, клиенты должны учитывать ряд особенностей и ограничений:

- Гражданин может открыть только один счет.

- В год на ИИС можно вложить не более 1 000 000 рублей.

- Воспользоваться налоговыми льготами можно по двум типам вычета.

- Частично выводить деньги без потери права на вычет нельзя. Доход можно оставить на счете или снять.

- После открытия ИИС деньги на него можно вносить в любой момент.

Биржа – это не вклад, и доход не гарантируется государством. Планируя зарабатывать на инвестициях, нужно понимать – финансовый результат от таких операций формируется с учетом риска и рыночной конъюнктуры:

- клиент приобретает акции или облигации по низкой стоимости;

- держит бумаги до подходящего момента;

- продает акции по более высокой цене.

Одно из ключевых преимуществ ИИС – возможность для держателей получать доход сразу из 2 источников – с биржи (инвестиции) и от государства (возврат уплаченного ранее НДФЛ).

Какие стратегии предлагает Сбербанк

Действующим и новым клиентам Сбербанк предлагает две программы инвестиционных стратегий с минимальным взносом от 10 000 рублей:

- Накопительная . Прогноз доходности варьируется в диапазоне от 7 до 9% годовых. Для инвестиций предложены облигации крупнейших российских компаний и ОФЗ. Клиенты, оформившие ИИС, будут зарабатывать на процентных выплатах по таким акциям.

- Российские акции . Доходность стратегии зависит от ситуации на финансовом рынке. Для инвестиций предложены акции крупных российских компаний, обладающие перспективами роста, по которым выплачивают высокие дивиденды. Клиенты могут заработать на дивидендах и на росте стоимости акций.

На официальном сайте Сбербанка можно найти калькулятор ИИС, где доступен расчет ориентировочной доходности от инвестиций. Величина пассивного дохода будет напрямую зависеть от суммы взносов. На этот показатель окажут влияние и другие факторы: периодичность пополнения ИИС, величина взносов, уровень дохода физического лица (с которого возвращается уплаченный НДФЛ).

Но указанные в калькуляторе цифры – ориентировочные, они возможны лишь при условии грамотного распоряжения финансами, эффективной инвестиционной деятельности.

Какие условия предлагает Сбербанк

Кредитная организация предоставляет возможность делать инвестиции в ценные бумаги на бирже не только действующим, но и новым клиентам. Участвовать в программе могут только те налогоплательщики, которые имеют российское гражданство и статус налогового резидента РФ.

В соответствии со ст. 207 НК резидентами признаются лица, которые в течение 2020 года находятся на территории России 90 – 182 календарных дня, и состоят на учете в ФНС.

Инвестиционные счета Сбербанк открывает на следующих условиях:

- Взносы принимаются только в российских рублях.

- Инвестиции делаются на срок от 3 лет, в течение которых запрещено снимать деньги.

- Минимальный взнос через Сбербанк Онлайн составляет от 10 000 руб., через мобильный банкинг от 50 000 руб., через офис банка от 90 000 руб.

- Дополнительные взносы, в течение одного календарного года доступны при сумме от 10 000 руб., но не более 1 000 000 рублей. Все средства сверх установленного лимита будут автоматически возвращены клиенту на его текущий счет.

- Физическое лицо самостоятельно может выбрать тип налогового вычета (запрещено совмещение). Началом трехлетнего срока для получения вычета является дата поступления первого взноса на инвестиционный счет клиента.

- По истечении 3 лет клиент выводит деньги или продлевает счет еще на такой же срок.

Чтобы начать инвестировать, физическому лицу нужно:

- открыть ИИС в Сбербанке и внести на него деньги;

- выбрать стратегию. Например, если клиент планирует самостоятельно приобретать ценные бумаги, то его счет будет активным. Пассивная стратегия предусматривает передачу полномочий делать инвестиции управляющей компании.

Размер дохода будет зависеть от типа ценных бумаг, в которые клиент делает инвестиции. Например, ОФЗ способны принести до 10% годовых прибыли, ценные бумаги с высокой степенью риска свыше 20%, акции российских компаний с минимальными рисками дают возможность заработать в год от 15% до 20%.

Как открыть ИИС

Открыть счет для инвестиций клиент Сбербанка может самостоятельно, в отделении кредитной организации или на ее официальном сайте. Процедура напоминает оформление депозита, для проведения которой от физического лица потребуется предъявить паспорт, ИНН, СНИЛС. Деньги можно вносить на счет не только в день открытия, но и в течение года. В любой момент он может продать свои ценные бумаги, валюту, после чего вывести средства. В такой ситуации клиент утрачивает право на налоговые льготы, а если он ими уже воспользовался, то придется вернуть вычет государству и заплатить пеню.

Также для открытия счета клиент может обратиться напрямую к брокеру, заключив с ним договор на обслуживание. Оформить ИИС таким способом возможно в офисе или онлайн.

Для начала инвестиционной деятельности нужно купить ценные бумаги на Московской бирже, или иностранную валюту (при условии взноса на ИИС средств в рублях). Клиент может вложить деньги в акции российских компаний, корпоративные, муниципальные облигации, БПИФы, ETF. Все внесенные на инвестиционные счета деньги не страхуются и не защищаются государством также как банковские вклады.

Их сохранность будет гарантирована клиенту уже после приобретения ценных бумаг, так как они автоматически перемещаются в специальный депозитарий. В этом случае клиент не понесет убытков даже при банкротстве его брокера, так как он в любой момент переведет свои активы к другому специалисту.

Государство не защищает ИИС, поэтому при наступлении страхового случая клиентам не будет возмещаться ущерб как по классическим вкладам, по которым предусмотрена компенсация в размере 1 400 000 руб. (открытым в одном банке). Именно поэтому россияне предпочитают оформлять счета в крупных банках, одним из которых и является Сбербанк. Открыть ИИС в этом банке клиент может разными способами:

- В отделении:

- клиент обращается к менеджеру кредитной организации;

- заполняет анкету;

- вносит в нее персональные данные, дает согласие на их обработку;

- изучает предложенные инвестиционные программы, подбирает для себя максимально выгодный тариф;

- заключает договор;

- после получения извещения от Сбербанка об открытии ИИС переводит деньги на инвестиционный счет.

- Через мобильное приложение, в разделе «управление активами».

- В офисе брокера.

- Через интернет-банкинг, в личном кабинете. Клиент может проводить все финансовые операции дистанционно, при условии наличия действующей учетной записи на портале Госуслуги.

Какую комиссию платит клиент

С клиентов, открывших ИИС, Сбербанк будет удерживать комиссию за операции:

Со следующего года вступает в силу "налог на депозиты". Одним из первых подсуетился Сбер, который настойчиво предлагает банковские продукты, по которым и налог якобы платить не надо, и прибыль высокая. В чём подвох — разобрался Лайф.

Фото © ТАСС / Дмитрий Серебряков

За последнее время ставки по вкладам в крупнейших российских банках снизились на 3–4% и достигли минимальных уровней за всю историю постсоветской России. Очевидно, что такое падение не прибавило банкам клиентов, тем более что с будущего года вступает в силу и закон о налоге, который придётся платить с крупного депозитного дохода.

Но если не пользоваться банковским вкладом, то как сохранить свои деньги? Не откладывать же их "под подушку" — это рискованно, да и такой способ хранения сбережений не имеет смысла, так как инфляция медленно, но верно съедает накопления. Во многих отделениях Сбера менеджеры придумали выход и вовсю предлагают взамен вкладов "специальные инвестиционные продукты", которые якобы и доходные, и налог с них платить не надо!

Фото © ТАСС / "Ведомости" / Евгений Разумный

Установка менеджерам, судя по всему, идёт "сверху", ведь о том, что главной целью новой трёхлетней стратегии Сбербанка является обучение россиян инвестициям, ещё в конце ноября говорил первый зампред правления Сбербанка Александр Ведяхин. Опасения сберменеджера понятны, ведь, согласно отчётности по МСФО на 1 октября 2020 года, клиенты-физлица держали в его банке на обычных счетах 5,2 трлн руб., а на срочных депозитах — 10,6 трлн руб. Очевидно, что Сбер явно не горит желанием получить отток клиентов, поэтому он и прилагает значительные усилия по навязыванию "новых продуктов".

С 1 января оплачивать работу будут по-новому. Что ждёт сотрудников

Таковыми при ближайшем рассмотрении оказываются всего лишь программы инвестиционного или накопительного страхования жизни (НСЖ и ИСЖ). По таким договорам менеджеры обещают доходность в районе 8,15% годовых. И без налога. Неужели правда?

Если вы клюнули на рекламу, прежде всего менеджеры в отделениях Сбера вам расскажут и покажут на заранее подготовленных примерах, что, оформив договор страхования жизни (ИСЖ), можно получить вычет по налогу на доходы физических лиц (НДФЛ), и это чистая правда. Однако чуть позже, при внимательном прочтении документов, предложенных к подписанию, выяснится, что такой договор придётся заключить сроком на пять или более лет, а суммы, которые по договору надо переводить страховщику, должны составлять не менее 120 000 рублей в год. И, если все условия соблюдены, тогда ежегодно вам будут возвращать 15 600 рублей ранее уплаченного налога. Только, понятно, не Сбер будет возвращать, а государство.

Эта льгота называется "социальный налоговый вычет", её ввело государство, чтобы мотивировать россиян заключать договоры страхования. Налог с такого "дохода", понятно, платить не надо.

Фото © ТАСС / "Ведомости" / Максим Стулов

Умалчивает Сбербанк здесь сразу о нескольких вещах. Во-первых, такой вычет с вложенной суммы можно получить только один раз, между тем разместить её придётся минимум на пять и более лет. Но будет ли, собственно, доход, за исключением выплаты от государства? Тут, конечно, самое интересное: кроме налогового вычета от государства, никакого реального дохода Сбер отнюдь не гарантирует: это же не вклад, а инвестиция. Так что, если на словах менеджеры Сбера могут наобещать золотые горы, письменный договор подобных гарантий содержать не будет. А по данным Центробанка, 32 процента "вкладчиков", у которых в 2020 году заканчивалось действие полисов ИСЖ, не заработали ни копейки, так как управляющие фонды показали нулевую или вообще отрицательную доходность.

Во-вторых, претендовать на вычет могут далеко не все. Если гражданин получает зарплату "в конверте", то он не платит налогов, а значит, и налоговые вычеты ему не положены. И, в-третьих, социальный налоговый вычет государство предоставляет не только с купленных полисов страхования, но и с затрат на лечение и образование. Сумма эта (120 тысяч рублей) ограничена, и, получив вычет, клюнув на уловку Сбера, гражданин лишается возможности получить вычет после прохождения платного образования или лечения. Да и получить эту льготу не так уж просто и быстро: необходимо правильно заполнить декларацию и дождаться её проверки в ФНС. Если всё составлено правильно, деньги в лучшем случае придут только через четыре месяца.

Доходность или надёжность

Жестокий аванс. Как банки обманывают на новогодних спецпредложениях

Как показывает отчётность Сбербанка по РСБУ только за октябрь 2020 года, средства розничных клиентов в Сбербанке сократились на 0,6% — до 13,07 трлн руб., — в других банках тоже наблюдается отток средств, но там нет такого количества клиентов. В Сбербанке, по данным на 1 ноября, активных клиентов, то есть тех, у кого регулярно проходят операции по счетам, — 98,2 млн человек.

Очевидно, что Сбер позиционирует себя как один из самых надёжных банков и само собой он продолжит прилагать усилия, чтобы сохранить в своём управлении деньги, уже доверенные ему россиянами, но пока нет никаких предпосылок того, что депозитные продукты станут для него приоритетными, а значит, отток средств граждан даже из такого надёжного банка неизбежен.

Тем более, как показала практика, те россияне, кто не потратил все свои сбережения в период разгула пандемии CoViD-19, при нынешних ставках не испытывают никакого оптимизма ни по поводу депозитов, ни по поводу предлагаемых в Сбере и других банках ИИС и ИСЖ.

Фото © ТАСС / Дмитрий Серебряков

Некоторые состоятельные граждане отваживаются переводить свои деньги из банков в акции и облигации (по данным Мосбиржи, за первое полугодие 2020 года объём операций вырос в 2,5 раза по сравнению с аналогичным периодом 2019 года), с начала года торговать акциями и облигациями начало порядка 1,35 млн россиян. Другие вкладывают остатки сбережений или в приобретение любой недвижимости (срабатывает привычка, что в прошлые годы цена метра не обесценивалась, а росла), или в прочие "растущие" в этом году активы: валюту, драгметаллы или даже крипту.

Впрочем, значительно большее число россиян вообще уже не верит ни в какие высоко- или низкорискованные способы получить доход по своим мизерным сбережениям. Согласно данным Росстата, на начало октября 2020 года пятая часть всех накоплений россиян (это примерно 6 трлн рублей) хранится вне кредитных или каких-либо ещё учреждений в виде наличных денег.

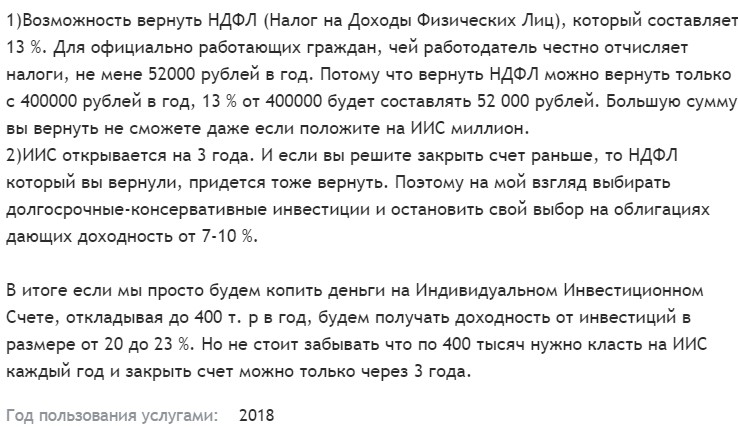

ИИС (индивидуальные инвестиционные счета) привлекают консервативных и начинающих инвесторов относительно высокой (для консервативного инвестирования) доходностью в 18-25% и низкими рисками. На первый взгляд, вложение в ИИС выглядит гораздо привлекательнее любого банковского вклада и неопытные инвесторы зачастую ведутся на рекламные кампании, не проводя расчетов и не изучая условия детально и сталкиваются с разными неприятными особенностями, которые не сразу бывают очевидны. В статье рассмотрим ИИС отзывы вкладчиков 2020, достоинства и недостатки ИИС, а также истинную доходность, проанализировав все детали системы инвестирования.

- ИИС отзывы вкладчиков

- ИИС в Сбербанке отзывы

- Минусы и плюсы по мнению клиентов

- Стоит ли открывать ИИС

ИИС отзывы вкладчиков

Уровень риска ИИС находится примерно на уровне банковского вклада, но с большей доходностью и более сложной системой инвестирования. В отличие от вклада, где вы просто кладете деньги и на время забываете о них, в ИИС предлагается два способа получения дохода:

- первый — это возврат налогового вычета в размере 13%,

- второй — доход с финансовых инструментов, требующий большего участия вкладчика. Чаще всего выбирают вложение в облигации — доходность по ним составит 7-8% в год. Наиболее надежными считаются государственные облигации федерального займа.

- Сколько можно заработать на акциях

- Сколько нужно акций, чтобы безбедно жить на дивиденды

- Как купить акции Газпрома и получать дивиденды

В случае инвестирования по формуле «консервативные облигации (корпоративные или государственные)+ вычет» в сумме мы имеем 20-21% годовых, при минимальных рисках потерять деньги.

ИИС Сбербанк отзывы

Для получения вычета по НДФЛ есть ряд условий — сумма вычета не должна превышать 52000 руб. в год. Это говорит о том, что бессмысленно вложение суммы выше 400000 руб. 13% с суммы превышения начисляться не будет.

Другое обязательное условие для получения данного вида налогового вычета — наличие постоянной официальной работы. Компания должна регулярно производить отчисления за сотрудника в налоговую. Именно НДФЛ удержанный и перечисленный с вашей заработной платы работодателем вы можете получить обратно. Потому ИИС подходит далеко не каждой категории граждан.

Без прибыли с налогового вычета остается лишь прибыль по торговле инструментами, а в случае с консервативными облигациями это 7%, практически равные доходности по банковскому вкладу. Но вклады подлежат обязательному страхованию, в отличие от инвестиционных счетов, потому без возможности получения вычета инвестирование через ИИС в облигации нецелесообразно. Об этом часто умалчивают сотрудники банков пытаясь убедить клиента открыть индивидуальный инвестиционный счет. Но не все так безнадежно. При отсутствии официальной заработной платы можно заработать на ИИС, вложив деньги в ценные бумаги российских и зарубежных компаний.

При детальном рассмотрении выясняются и другие особенности — рекламируемая доходность 20-21% оказывается завышенной. В действительности такая доходность выходит только за 1-ый год, а за последующие два она меньше. Реальная средняя доходность за 3 года составляет не больше 10-13% вместо обещанных 20-21%.

Например, если открыть ИИС и внести на счет 400000 руб., которые вложить в облигации со средней годовой доходностью 8%, то общая доходность за год с учетом вычета по НДФЛ составит 84000 руб. или 21%. Если реинвестировать полученный доход без дополнительных пополнений, то доход за 2 год будет уже 10,26%, а за 3-ий – 9,21%.

| Год | Сумма на ИИС, руб. | Доходность 8% | Вычет 13% | Доход | Доходность за год,% |

| 1 | 400000 | 32000 | 52000 | 84000 | 21,00 |

| 2 | 484000 | 38720 | 10920 | 49640 | 10,26 |

| 3 | 533640 | 42691,2 | 6453,2 | 49144,4 | 9,21 |

| Итого | 533640 | 113411,2 | 69373,2 | 182784,4 | 13,49 |

Общая доходность по вложенным средствам за 3 года по данным расчета из таблицы составит 13,49% годовых.

Работники банка по понятным причинам не акцентируют внимание на таких особенностях, а сами инвесторы не всегда могут или хотят разобраться прежде чем инвестировать.

- Куда вложить 100000 руб., чтобы заработать 35-80% годовых

- Реальные примеры пассивного дохода

Но и это еще не все — долю доходности съедают комиссии брокера и налог на полученную прибыль.

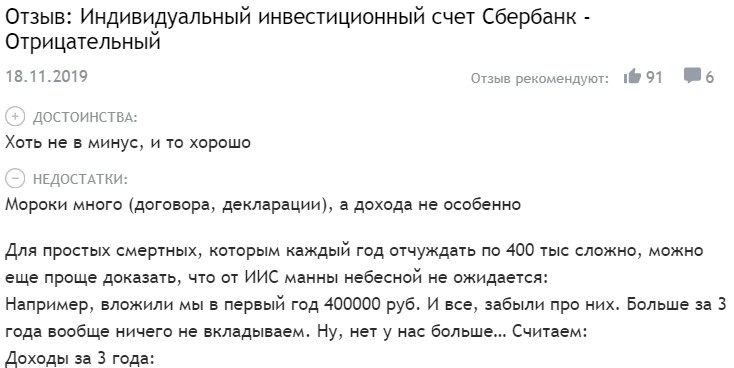

ИИС счет отзывы

Если вы думаете, что так поступают только в Сбербанке, то ошибаетесь. Почитайте отзывы про Тинькофф Инвестиции.

За открытие счета брокерская компания возьмет с вас 1% и еще 1% за его ведение при выборе доверительного управления. Комиссии за ввод и вывод средств за заключение сделок составят еще 0,5-1%. Прибавим сюда НДФЛ с инвестиционного дохода — 13% и получим реальную годовую доходность 9,09% вместо рекламируемых 20-21%.

В случае досрочного снятия средств с ИИС вы теряете вычет и доходность будет еще грустнее — около 6-7% годовых.

Также есть категория начинающих инвесторов, которые в силу неосведомленности или по каким-то другим причинам зарабатывают на ИИС лишь на получении вычета по НДФЛ. Они просто вносят на ИИС три года подряд по 400000 руб. Это позволяет им получать 52000 руб. ежегодно, не покупая инвестиционных инструментов, тем самым упуская возможность заработать больше.

| Год | Сумма на ИИС, руб. | Вычет 13% | Итого доход | Доходность за год,% |

| 1 | 400000 | 52000 | 52000 | 13,00 |

| 2 | 800000 | 52000 | 52000 | 6,50 |

| 3 | 1200000 | 52000 | 52000 | 4,33 |

| Итого | 1200000 | 156000 | 156000 | 7,94 |

В итоге имеют максимум 8% годовых за три года, хотя разумнее было вложить деньги на обычный брокерский счет и купить российские дивидендные акции со средней доходностью 8-10% и потенциалом роста стоимости до 35% в год.

ИИС минусы

Таким образом, выделим недостатки ИИС:

- Доступность налогового вычета только определенной категории граждан с официальным местом работы.

- Отсутствие государственного страхования вложенных средств.

- Несоответствие заявленной и реальной доходности. Налоговый вычет в размере 13% выплачивается на вносимую сумму разово, а за последующие 2 года нет.

- Возможность снять средства ранее трех лет без потери дохода отсутствует. А без выплаты вычета доход с ИИС выглядит совсем непривлекательно. Возможность получить налоговый вычет для многих является определяющим фактором, по которым они выбирают ИИС.

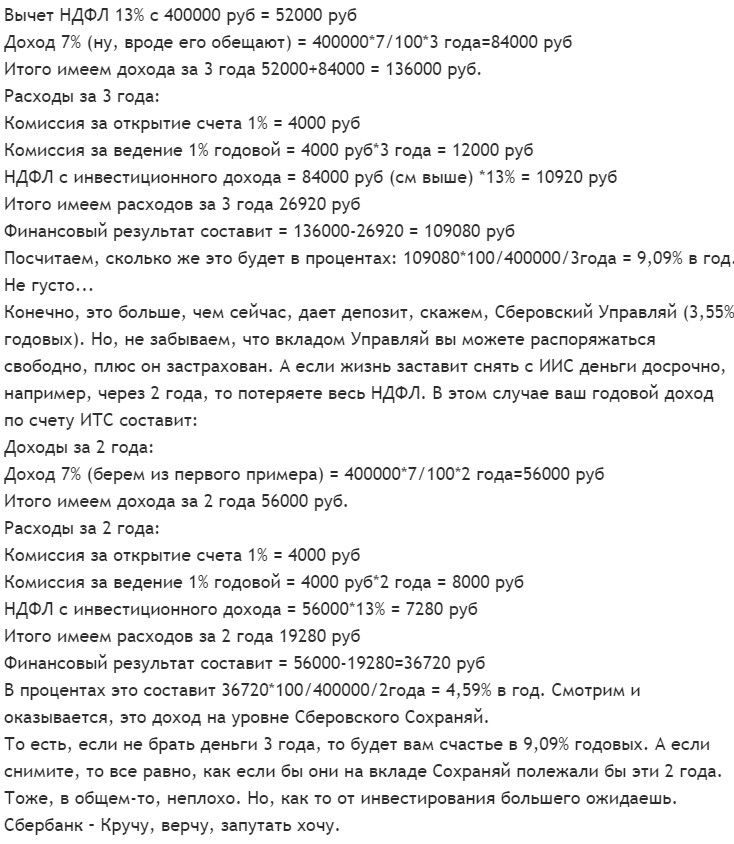

- Брокерские комиссии съедают часть дохода. Причем не всегда брокеры действуют честно. Например, однажды вам могут не предупреждая сменить тариф, о чем станет известно после обнаружения списаний со счета.

Все вышеописанное подтверждается отзывами и недовольством клиентов, открывших ИИС.

Индивидуальный инвестиционный счет отзывы

Стоит избегать открытия ИИС в «Сбербанк — управление активами» – это абсолютно разные организации. Данная компания предоставляет торговлю только ПИФами и по факту приносит нулевую или даже отрицательную доходность.

Стоит ли открывать ИИС

Каждый решает сам, насколько ему подходит инвестирование в ИИС, но выделю несколько рекомендаций для принятия решения:

Самая оптимальная формула получения дохода с ИИС для начинающих или консервативных инвесторов — «ИИС + покупка облигаций (лучше ОФЗ) + налоговый вычет». Для инвесторов, готовых к большему риску и доходности, облигации лучше заменить на акции.

ИИС отзывы вкладчиков показывают, что при правильном подходе инвестиции через ИИС могут приносить до 10-13% годовых. Однако важно не торопиться и осмотрительно выбрать брокера (надежный банк) и вносить на индивидуальный инвестиционный счет только те денежные средства, которые вам не понадобятся в течение последующих 3 лет. Иначе риски потери большей части заработанного возрастают многократно.

Если вы инвестируете деньги в ценные бумаги на брокерском счете, то получаете определенный доход. А если инвестируете деньги на индивидуальном инвестиционном счете, то увеличите доход сразу на 13 %. Давайте разбираться, как это сделать.

Что нужно знать об ИИС в 2020 году

Индивидуальный инвестиционный счет (ИИС) открывают у биржевого брокера или доверительного управляющего. Разница в способе управления счетом: в первом случае — самостоятельное управление, во втором — доверительное. Инвестировать через брокера выгоднее — меньше процент комиссии.

Есть два типа ИИС:

- тип А — вычет на взносы;

- тип Б — вычет на доход.

Подробно о каждом типе ИИС и особенности получения вычета по нему разберем ниже. Но выбрать можно только один тип счета.

- минимальный срок существования ИИС — 3 года;

- открывать ИИС можно только у одного брокера;

- максимальный взнос на ИИС — 1 млн. рублей в год.

- вывод денег с ИИС — закрытие ИИС.

Пример 1:

В 2019 году вы открыли ИИС и внесли 400 тыс. рублей. В 2020 году подали декларацию, и вернули налог — 52 тыс. рублей (13%*400 тыс. рублей). В этом же году решили вывести с ИИС — 452 тыс. рублей. В таком случае, вам придется вернуть в налоговую полученный ранее налог — 52 тыс. рублей.

Пример 2:

Вы открыли в 2018 году ИИС в управляющей компании. А в 2019 году узнали, что можно открыть ИИС у брокера и не платить дорогие комиссии за управление счетом. Но второй ИИС открыть не получится, пока не закроете первый или не переведете ценные бумаги от управляющей компании к брокеру.

Кто может получить вычет по ИИС

Открыть ИИС могут только налоговые резиденты РФ. По закону это лица, фактически находящиеся в Российской Федерации от 90 до 182 календарных дней включительно в течение периода с 1 января по 31 декабря 2020 года, (Федеральный закон от 31.07.2020 № 265-ФЗ). ИИС предусмотрен как для физический лиц, так и для индивидуальных предпринимателей на общем режиме налогообложения. Главное условие — наличие официального дохода, облагаемого налогом по ставке 13 % (НДФЛ).

Вы получите вычет по ИИС, если:

- не получаете официальную зарплату, но в течение года платили НДФЛ со сдачи квартиры в аренду;

- занимаетесь активной торговлей на фондовом рынке (брокер уплачивает НДФЛ со сделок купли-продажи ценных бумаг). Но помните, что с дивидендов вы не получите налоговый вычет.

Вычет типа А — на взносы

Максимальный взнос на ИИС, с которого государство вернет 13 % НДФЛ — 400 тыс. рублей в год. Вы получите на свой счет не больше 52 тыс. рублей (400 тыс. рублей*13%). Если работодатель уплатил за вас НФДЛ более 52 тыс. рублей в год, то вернете налог в максимальном размере. Вернуть НДФЛ можно за три прошлых года. Если доходы позволяют, то хоть каждый год возвращайте 52 тыс. рублей и реинвестируйте деньги дальше. Вот как это работает.

Пример 1:

Вы открыли ИИС и внесли деньги в 2019 год. Подать декларацию на вычет нужно до 2022 года. Если подадите позднее, то вычет не получите. В 2020 году — получите вычет за 2019 год, в 2021 году — вычет за 2020 год, в 2022 году — вычет за 2021 год.

Пример 2:

Вы открыли ИИС в 2020 году. В декабре 2022 года завели на счет 400 тыс. рублей. В январе 2023 года заявили вычет с максимальной суммы взноса — 400 тыс. рублей, и закрыли ИИС, чтобы вывести деньги обратно. В течение трех месяцев (срок камеральной проверки) вам на счет вернут налог — 52 тыс. рублей. В таком случае, вам не придется ждать 3 года, чтобы вывести деньги.

Пример 3:

В 2020 году внесли на ИИС — 500 тыс. рублей и купили на них ценные бумаги. За 2020 год работодатель уплатил за вас НДФЛ — 60 тыс. рублей. В 2021 году подаете декларацию на вычет. Максимальная сумма вычета — 400 тыс. рублей. Сумма уплаченного НДФЛ (60 тыс. рублей) позволяет вернуть на счет налог — 52 тыс. рублей (400 тыс. руб. * 13 %).

В декабре 2021 года заводите снова деньги на ИИС — 252 тыс. рублей (52 тыс. рублей — возврат налога и 200 тыс. рублей — свои средства). За 2021 год работодатель уплатил за вас НДФЛ — 50 тыс. рублей. В январе 2022 году подаете декларацию на вычет. Сумма уплаченного НДФЛ (50 тыс. рублей) позволяет вернуть 32 760 рублей (252 тыс. рублей * 13 %). В дальнейшем полученную сумму можете дальше реинвестировать на ИИС и получать налоговые вычеты.

Вычет типа Б — на доходы

По итогам года брокер (налоговый агент) уплачивает с ваших операций 13% НДФЛ. Такой процент существенно снижает доходность инвестиционного портфеля.

Получить вычет типа Б можно только при закрытии ИИС — когда пройдет 3 года. Если к окончанию срока ИИС ваш портфель показывает положительный финансовый результат (прибыль от продаж ценных бумаг превышает убытки), то вы можете не платить 13 % НДФЛ (п. 4 ст. 219.1 НК РФ).

Имейте в виду, не весь доход подлежит освобождению от НДФЛ. Освобождаются от налога доходы от продажи ценных бумаг, валютной переоценки и купоны. Дивиденды и корпоративные облигации, выпущенные после 1 января 2017 года (если купонный доход превышает ставку рефинансирования ЦБ, увеличенную на пять пунктов) не освобождаются от уплаты налогов (письмо Минфина России от 23.06.2017 № 03-04-06/39694).

Пример:

В 2017 году вы купили ценные бумаги на 500 тыс. рублей, в 2018 году — на 700 тыс. рублей, в 2019 году — 800 тыс. рублей. В 2020 году (за 3 года) зафиксированы прибыльные сделки на 700 тыс. рублей, убыточные позиции — 40 тыс. рублей. Финансовый результат за 3 года — 660 тыс. рублей (700 тыс. рублей — 40 тыс. рублей). В 2020 году брокер удержал и уплатил с вас 85 800 рублей (660 тыс. рублей * 13 %). В декабре вы применили вычет по типу В. Таким образом, вы получите доход от ценных бумаг — 574 200 тыс. рублей (660 000-85 800) и возврат налога — 85 800 рублей.

Какой тип ИИС выбрать: тип А или тип Б

Вычет по типу А подойдет вам, если:

- есть налогооблагаемый доход по ставке 13 %;

- вы консервативный инвестор (вкладываете деньги в государственные и корпоративные облигации);

- хотите ежегодно получать налоговый вычет.

Вычет по типу Б подойдет вам, если:

- отсутствует налогооблагаемый доход по ставке 13 %;

- активно торгуете на фондовом рынке.

Самый популярный вычет — типа А. Даже неопытные инвесторы могу увеличить доходность своего портфеля на 13 %.

Документы для оформления вычета по ИИС

Документы для налогового вычета на взнос (тип А):

- справка 2-НДФЛ за год (в котором появилось право на вычет);

- копия договора на ведение ИИС или договор о брокерском обслуживании (взять у брокера или управляющей компании);

- брокерский отчет о движении средств на ИИС или платежные поручения из банка (копия);

- заявление о возврате (указать реквизиты своего банковского счета)

Документы для налогового вычета на доходы (тип Б):

Если получать вычет через брокера или управляющую компанию, то:

- справка из налоговой инспекции, подтверждающая, что ранее не пользовались правом на получение вычета на взносы (тип А).

Если получать вычет через налоговую инспекцию:

- декларация 3-НДФЛ;

- справка 2-НДФЛ от брокера или управляющей компании;

- заявление о возврате (указать реквизиты своего банковского счета).

Как быстро и недорого оформить вычет

В процессе сбора документов для налоговой, вы не раз пожалеете, что взялись за это дело. Что точно повергнет вас в глубокое отчаяние, так это заполнение налоговой декларации. И в этой непростой ситуации специалисты компании Верните.налог помогут как можно скорее вернуть ваши деньги.

Меньше чем за 24 часа вас проконсультируют по вычетам, заполнят декларацию, подготовят и подадут документы в налоговую. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

В ходе проверки налоговая инспекция может ошибиться в размере вычета. Мы полностью берем на себя общение с налоговой инспекцией: будем следить за своевременной выплатой, звонить, оформлять жалобы и защищать ваши права согласно НК РФ. Пакет «Премиум» предлагает полное сопровождение проверки с момента подачи и до получения денег на ваш счет. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.

Читайте также: