Роль налоговой системы в повышении эффективности национальной экономики реферат

Опубликовано: 16.05.2024

Налоговая система ориентирована на решение фискально-перераспределительных задач, на обеспечение финансовыми ресурсами доходной части бюджета путем изъятия денег у предприятий, предпринимателей, населения. Также налоги должны способствовать формированию стимулов в развитии и улучшении производственной деятельности. Предприятия не должны испытывать налоговый пресс, который мешает производству нормально функционировать.

На рис. 18 представлены основные принципы налогообложения.

Для рассмотрения налоговой политики государства, даже в самом общем виде, необходимо ввести понятия налоговой базы и налоговой ставки. Налоговая база – это сумма денежных доходов или имущества, подлежащая налогообложению. Налоговая ставка – процент от налоговой базы, изымаемый в качестве налога того или иного вида.

Выделяют следующие виды налогообложения:

- пропорциональное, при котором налоговая ставка составляет неизменный процент от налоговой базы;

- прогрессивное, при котором налоговая ставка растет по мере увеличения налоговой базы;

- приростно-прогрессивное, при котором налог по более высокой ставке взимается не со всей суммы дохода/стоимости имущества, а с его прироста;

- регрессивное налогообложение, при котором налоговая ставка снижается по мере увеличения налоговой базы.

Государство, для которого налоги являются основным источником доходов бюджета, должно тщательно выбирать налоговые ставки и налоговые базы различных налогов. Если налоговые ставки или базы слишком малы, то в федеральный бюджет поступает мало средств, в результате уменьшаются возможности влияния государства на экономику. Если же налоговые ставки/базы слишком велики, то это приводит к снижению деловой активности (снижению совокупного спроса, производства и, следовательно, совокупного предложения товаров, безработице, снижению доходов населения и бизнес-сектора) и, следовательно, опять же к уменьшению налоговых поступлений в бюджет.

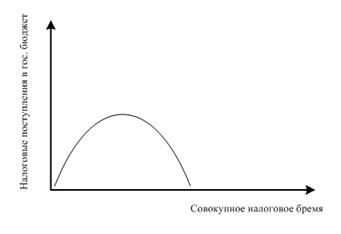

Таким образом, перед государством стоит очень сложная задача – установить такие налоговые ставки и налоговые базы различных налогов, чтобы, с одной стороны, обеспечить приток средств в государственный бюджет, а с другой стороны, - высокую деловую активность в стране. Американский экономист Лаффер (советник Р. Рейгана при проведении налоговой реформы) доказал, что если по оси абсцисс отложить совокупную налоговую ставку (процент от доходов, изымаемый при уплате всех видов налогов), а по оси ординат – налоговые поступления в бюджет, то связь между ними будет иметь вид параболы, которая получила название кривой Лаффера (см. рис. 13).

Рис. 13. Кривая Лаффера.

Налоговые поступления в бюджет

Кривая Лаффера показывает, что при повышении налоговых ставок до определенной величины (вершина параболы - в среднем, от 40 до 60% налоговой базы), происходит рост налоговых поступлений в бюджет. Однако при дальнейшем увеличении налоговых ставок наблюдается снижение налоговых поступлений в бюджет из-за утаивания налогов или перерегистрации юридических лиц в налоговых гаванях (оффшорах) – странах или регионах с хорошим налоговым климатом, то есть с низким налоговым бременем. Более того, если совокупная налоговая ставка (которая также называется совокупным налоговым бременем и исчисляется в процентах от суммы доходов физических и юридических лиц в стране) превышает 40 – 60%, то это чревато не только снижением доходов госбюджета, но и стагфляцией – одновременно наблюдающимися спадом производства и инфляцией.

Для того чтобы обеспечить приток средств в государственный бюджет и не подорвать основы экономического роста, налоговая политика должна соответствовать следующим требованиям:

- Налоговые ставки на доходы юридических лиц должны быть минимальными.

- Налоговые ставки должны соответствовать целям, которые ставит государство в экономической сфере.

- Государство не должно допускать двойного налогообложения, при котором один и тот же доход подвергается налогообложению дважды или даже более. Например, возможна ситуация, при которой юридическое лицо получает доход, платит с него налог, затем платит налог на прибыль (которая является частью дохода юрлица); затем из прибыли (допустим, это юрлицо – АО) АО выплачивает дивиденды акционерам (которые должны заплатит налог на доход физлица). Здесь один и тот же доход (правда, с каждым разом все в меньшей части) трижды подвергается налогообложению. Чаще всего двойное налогообложение сводят к налогообложению одного и того же дохода разными странами, однако это зауженная трактовка данного явления. И если двойного налогообложения второго типа стараются избегать, заключая международные соглашения об исключении двойного налогообложения, то двойное налогообложение в широкой трактовке встречается часто.

- Должно быть минимизировано вмешательство в частную жизнь и/или бизнес налогоплательщика.

- Налоговая система должна быть простой и ясной.

Билет № 25

дискреционная и недискреционная налогово-бюджетная политика

Налогово-бюджетная политика (фискальная политика) — один из важнейших (наряду с денежно-кредитной политикой) методов осуществления государственной экономической политики. Она предполагает манипулирование государственными расходами и налогами в целях осуществления макроэкономической стабилизации. Различают дискреционную и недискреционную политику государства. Дискреционная политика — это целенаправленное принятие определенных мер для стимулирования экономики в период спада и сдерживания экономики в период бума.Недискреционная политика (автоматическая политика, политика использования встроенных стабилизаторов) — это принятие и законодательное закрепление каких-либо мер, которые в дальнейшем действуют без специального вмешательства государства. Дискреционная налогово-бюджетная политика — сознательное манипулирование государственными расходами и налогами в целях осуществления макроэкономической стабилизации. Различают дискреционную стимулирующую и дискреционную сдерживающую налогово-бюджетную политику. Дискреционная стимулирующая налогово-бюджетная политикапредполагает рост государственных расходов и снижение налоговых ставок. Дискреционная сдерживающая налогово-бюджетная политика предполагает снижение государственных расходов и рост ставок налогов. Дискреционная стимулирующая налогово-бюджетная политика будет сопровождаться ростом дефицита государственного бюджета, т.е. накапливающимся превышением расходов над доходами. Она проводится в целях борьбы со спадами, с безработицей и сопровождается увеличением денежной массы или ростом процентных ставок. Таким образом, осуществление дискреционной налогово-бюжетной политики осложняется трудностью правильного выбора момента для ее реализации, точного осознания того, на каком участке кривой совокупного предложения находится экономика. Эти проблемы в какой-то степени может сгладить недискреционная (автоматическая) налогово-бюджетная политика, которую еще называют политикой встроенной стабильности. Автоматическая налогово-бюджетная политика — это автоматические изменения в уровне налоговых поступлений, которые не зависят от принятия решений правительством. Хороший пример автоматической налогово-бюджетной политики — прогрессивные (и даже пропорциональные) налоги. В случае спада доходы падают, но снижаются и налоги, а это немного стимулирует экономику к росту. В случае подъема, «перегрева» доходы растут, но растут и налоги, а это немного сдерживает дальнейший подъем, чреватый кризисом перепроизводства. Конечно, встроенные стабилизаторы не всесильны, они не могут решить все проблемы, но этот вид политики успешно выполняет роль амортизатора в экономике и дополняет мероприятия дискреционного характера. В целом можно сказать, что бюджетный дефицит выступает в качестве стимула развития экономики, а бюджетные профициты — в качестве сдерживающего элемента.

Билет № 26

Бюджетный федерализм

Бюджетный федерализм — система государственного финансирования общественно-значимых услуг в стране с многоуровневой бюджетной системой, основанная на децентрализации бюджетно-налоговых прав и полномочий между участниками.

Понятие бюджетного федерализма впервые ввели американские ученые, понимая под ним автономное функционирование бюджетов отдельных уровней власти и бюджетные взаимоотношения, основанные на четко сформулированных нормах.

Существуют две основныемодели бюджетного федерализма:децентрализованная и кооперативная.

Особенностямидецентрализованной модели (Канада, США, Великобритания, Япония) являются следующие:

- региональные власти получают высокую степень финансовой самостоятел ьности;

- финансовым обеспечением независимости и самостоятельности является право регионов (штатов и т.п.) устанавливать собственные налоги или определять порядок налогообложения;

- четкое разделение и закрепление соответствующих налогов и доходов за каждым уровнем бюджетной системы. Как правило, налоговыми источниками центрального бюджета являются подоходные налоги физических и юридических лиц, таможенное налогообложение. Налоговыми источниками региональных и местных бюджетов выступают налоги на товары и услуги, имущество, земельные участки (второстепенные налоги);

- центральное правительство не контролирует бюджетную деятельность региональных органов и безразлично относится к проблеме горизонтальных дисбалансов;

- система бюджетного выравнивания развита слабо. Как правило, федеральные средства предоставляются в виде целевых перечислений на финансирование конкретных программ;

- центральное правительство снимает с себя ответственность по долгам региональных правительств и не отвечает за дефицит их бюджетов. Региональные правительства самостоятельно изыскивают средства для погашения дефицита бюджета.

Кооперативная модель бюджетного федерализма получила в настоящее время более широкое распространение в мировой практике. Она существует в большинстве европейских стран и характеризуется следующими основными чертами:

- широким участием региональных властей в перераспределении национального дохода;

- наличием собственных и регулирующих налогов и доходов для каждого уровня бюджетной системы;

- введением местных ставок к федеральным и территориальным налогам;

- повышенной ответственностью центра за состояние региональных финансов (дефицит бюджета, наличие долга);

- ограничение самостоятельности региональных властей в вопросах внешних заимствований. Как правило, внешними заимствованиями могут заниматься только органы федеральной власти, тогда как региональные власти — внутренними заимствованиями;

- наличие развитого механизма перераспределения денежных средств между уровнями бюджетной системы через субсидии, дотации, субвенции и т.п.

Кооперативная модель, как правило, используется там, где существуют весьма значительные различия в уровнях бюджетной обеспеченности разных регионов. Поэтому именно для кооперативной модели большое значение приобретает вертикальное выравнивание за счет дотаций, субсидий, субвенций. Широко используется при этом деление всех доходов на собственные и регулирующие.

Содержание бюджетного федерализма определяется следующими аспектами:

- законодательное разграничение расходных полномочий между всеми уровнями власти;

- законодательное обеспечение всех уровней власти фискальными ресурсами в объеме, необходимом для, реализации возложенных на них полномочий;

- сглаживание вертикальных и горизонтальных балансов в бюджетной системе для достижения определенных стандартов потребления общественных услуг на территории страны.

Билет № 27

Денежно-кредитное ГРЭ

Автор работы: Пользователь скрыл имя, 10 Марта 2012 в 15:47, курсовая работа

Краткое описание

Государственное регулирование экономики и международных экономических отношений имеет важное значение для экономического и социального развития страны. При этом, осуществляя данное регулирование государство использует широкий набор средств и методов воздействия на экономику таких, как бюджет, кредитно-денежная политика, экономическое законодательство и, конечно же, налоги.

Содержание

Введение 3

Глава I Налоги и их роль в экономике 4

1.1 Понятие и сущность налогов. 4

1.2 Функции налогов 8

1.3 Виды налогов 12

1.4 Принципы налогообложения 18

1.5 Тяжесть налогообложения. Кривая Лаффера. 23

1.6 Переложение налогового бремени 25

Глава II Бюджетно-налоговая политика.

Налоги и потребительский спрос. 28

2.1 Понятие бюджетно-налоговой политики 28

2.2 Налоги и потребительский спрос. 29

2.3 Налоговая политика 30

Заключение 37

Список использованной литературы

Прикрепленные файлы: 1 файл

Налоги.docx

Российская Открытая Академия Транспорта

При Московском Государственном Университете Путей Сообщения

Кафедра Экономической теории

По экономической теории

На тему: Роль налогов в национальной экономике

Студент II курса з/о

Шифр: 0810n/ ГМУ-1080

Глава I Налоги и их роль в экономике 4

1.1 Понятие и сущность налогов. 4

1.2 Функции налогов 8

1.3 Виды налогов 12

1.4 Принципы налогообложения 18

1.5 Тяжесть налогообложения. Кривая Лаффера. 23

1.6 Переложение налогового бремени 25

Глава II Бюджетно-налоговая политика.

Налоги и потребительский спрос. 28

2.1 Понятие бюджетно-налоговой политики 28

2.2 Налоги и потребительский спрос. 29

2.3 Налоговая политика 30

Список использованной литературы 38

Введение

В обеспечении нормального функционирования любой современной экономической системы важная роль принадлежит государству. Государство на протяжении всей истории своего существования наряду с задачами поддержания порядка, законности, организации национальной обороны, выполняло определенные функции в сфере экономики. Государственное регулирование экономики имеет долгую историю - даже в период раннего капитализма в Европе существовал централизованный контроль над ценами, качеством товаров и услуг, процентными ставками и внешней торговлей. В современных условиях любое государство осуществляет регулирование национальной экономики, с различной степенью государственного вмешательства в экономику.

Государственное регулирование экономики и международных экономических отношений имеет важное значение для экономического и социального развития страны. При этом, осуществляя данное регулирование государство использует широкий набор средств и методов воздействия на экономику таких, как бюджет, кредитно-денежная политика, экономическое законодательство и, конечно же, налоги.

Налоги являются важной ''кровеносной артерией'' финансово-бюджетной системы. Очевидно также то, что они имеют огромное значение в развитии и регулировании международных экономических отношений.

Вопросу о сущности налогов, построению системы налогообложения и

роли налогов в регулировании международно-экономических отношений и посвящена данная работа.

Глава I Налоги и их роль в экономике

1.1 Понятие и сущность налогов.

Очевидно, что любому государству для выполнения своих функций необходимы фонды денежных средств. Очевидно также, что источником этих финансовых ресурсов могут быть только средства, которые правительство собирает со своих "подданных" в виде физических и юридических лиц. Эти обязательные сборы, осуществляемые государством на основе государственного законодательства, и есть налоги.

В понимании налогов важное значение имеют два аспекта:

- Во-первых, налог – это объективная экономическая категория, ее

- Во-вторых, существует конкретная видимая правовая форма

проявления внутренней сущности налогов в процессе их использования в реальной экономической жизни (с субъективной стороны).

Налоги как экономическая категория являются исходными и основным понятием, определяющим главные, сущностные черты налогов. Объективная сущность налогов не зависит от конкретной экономической действительности, она определяется лишь факторами, вызвавшими появление этой категории.

Налог как экономическая категория выражает денежные отношения между государством, с одной стороны, и физическими и юридическими лицами, с другой стороны, возникающие в процессе вторичного распределения (перераспределения) вновь созданной стоимости ВНП и отчуждения части ее стоимости в распоряжение государства в обязательном порядке.

Субъективная сторона налогов (их виды, уровень ставок и т.п.) определяется внешней средой, в которой функционируют налоги. Особенно важное значение здесь имеют: уровень социально-экономического развития страны, тип государственного устройства, традиции и т.д. Установление налогов производится путем принятия налогового законодательства, определяющего понятие налогов, а также сборов, приравненных к налоговым платежам. Нормативное определение налога содержится в Налоговом кодексе РФ (ч.1, ст.8):

«1. Под налогом понимается обязательный, индивидуальный безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

2. Под сбором понимается обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в интересах плательщиков сборов госорганами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий»

Налоговые отношения структурно входят в систему финансовых отношений, но как особый их вид имеют отличительные признаки, присущие именно налогам. Это обязательность, безвозмездность, безэквивалентность. 1

Как известно, налоги появились с разделением общества на классы и возникновением государства, как "взносы граждан, необходимые для содержания . публичной власти . " 2 . Исходя из этого, минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, - чем больше функций возложено на государство, тем больше оно должно собирать налогов.

Налоги – это обязательные и безэквивалентные платежи, уплачиваемые налогоплательщиками в бюджет соответствующего уровня и государственные внебюджетные фонды на основании федеральных законов о налогах и актах законодательных органов субъектов Российской Федерации, а также по решению органом местного самоуправления в соответствии с их компетентностью.

Проще говоря можно сказать что:

Налоги — это обязательные платежи, взимаемые государством с юридических и физических лиц. Обязанность граждан платить законно установленные налоги закреплена в ст. 57 Конституции Российская Федерация.

Основными категориями в налоговом законодательстве являются понятия объекта налогообложения и налоговой ставки. Объектом налогообложения называется имущество, на стоимость которого начисляется налог. Налоговая ставка представляет собой размер налога на единицу обложения.

Кроме того, являясь фактором перераспределения национального дохода, налоги призваны:

а) гасить возникающие “сбои” в системе распределения;

б) заинтересовывать ( или незаинтересовывать ) людей в развитии той или иной формы деятельности.

Налоговая система - совокупность предусмотренных налогов и обязательных платежей, взимаемых в государстве. Она базируется на соответствующих законодательных актах государства, которыми устанавливаются конкретные методы построения и взимания налогов, т.е. определяются элементы налога.

К ним относятся:

1) объект налога - это доходы, стоимость отдельных товаров, отдельные виды деятельности, операции с ценными бумагами, пользование ценными ресурсами, имущество юридических и физических лиц и другие объекты, установленные законодательными актами.

2) субъект налога - это налогоплательщик, то есть физическое или юридическое лицо;

3) источник налога - т.е. доход из которого выплачивается налог;

4) ставка налога - величина налога с единицы объекта налога;

5) налоговая льгота - полное или частичное освобождение плательщика от налога.

Налоги могут взиматься следующими способами:

1) кадастровый - (от слова кадастр - таблица, справочник) когда объект налога дифференцирован на группы по определенному признаку. Перечень этих групп и их признаки заносится в специальные справочники. Для каждой группы установлена индивидуальная ставка налога. Такой метод характерен тем, что величина налога не зависит от доходности объекта.

Примером такого налога может служить налог на владельцев транспортных средств. Он взимается по установленной ставке от мощности транспортного средства, не зависимо от того, используется это транспортное средство или простаивает.

2) на основе декларации

Декларация - документ, в котором плательщик налога приводит расчет дохода и налога с него. Характерной чертой такого метода является то, что выплата налога производится после получения дохода и лицом получающим доход.

Примером может служить налог на прибыль.

Этот налог вносится лицом выплачивающим доход. Поэтому оплата налога производится до получения дохода, причем получатель дохода получает его уменьшенным на сумму налога.

Например, подоходный налог с физических лиц. Этот налог выплачивается предприятием или организацией, на которой работает физическое лицо. Т.е. до выплаты, например, заработной платы из нее вычитается сумма налога и перечисляется в бюджет. Остальная сумма выплачивается работнику.

Существуют два вида налоговой системы: шедулярная и глобальная.

В шедулярной налоговой системе весь доход, получаемый налогоплательщиком, делится на части - шедулы. Каждая из этих частей облагается налогом особым образом. Для разных шедул могут быть установлены различные ставки, льготы и другие элементы налога, перечисленные выше.

В глобальной налоговой системе все доходы физических и юридических лиц облагаются одинаково. Такая система облегчает расчет налогов и упрощает планирование финансового результата для предпринимателей.

Глобальная налоговая система широко применяется в Западных государствах.

Налоги представляют собой обязательные платежи, взимаемые органами государственной власти с физических и юридических лиц и поступающие в федеральный и местные бюджеты. Налоги классифицируются по уровням взимания — федеральные, региональные, местные. В зависимости от вида налогообложения налоги бывают прямые (подоходный, на прибыль и т.п.), а также косвенные, ведущие к увеличению цены товара, услуги.

При переходе к рынку вводятся следующие принципы налогообложения: обязанность уплаты налогов; удобство и простота налоговой системы; гибкость налоговой системы в меняющихся условиях хозяйствования; дифференциация налоговых ставок для различных категорий плательщиков; недопущение двойного налогообложения.

В различных государствах подоходному налогу отводится разная роль в реализации перечисленных требований к налоговой системе. В США, где преобладает индивидуальное предпринимательство, ставка подоходного налога в 70-е годы достигала 70%, в 1998 г. — 40%. В странах Европы, где распространены социалистические идеи, он не был значительным для населения со средними доходами, но применялось высокое налогообложение предпринимателей[10].

В последние годы во всех странах мира все большее распространение получают косвенные налоги, поскольку изъятие денежных средств у потребителя происходит добровольно и в соответствии с уровнем его потребностей. НДС, налог с продаж, акцизы, таможенные пошлины и другие косвенные налоги в странах ЕС достигают 50—60%, а в США, Канаде, Японии — 20—30%, поскольку там существует негативное отношение к уравнительным принципам в хозяйственном механизме.

Налоги составляют преобладающую долю доходной части государственного бюджета стран с рыночной экономикой. Удельный вес всех налоговых поступлений в валовом национальном продукте составлял в 1995 г.: в США — 30%, Японии — 31, Великобритании — 37, Канаде — 37, Германии — 38, Италии - 40, во Франции — 44, в Швеции — 61%.

В РФ современная налоговая система начала формироваться в 1992 г. практически с нуля. В основном налоги обслуживают бюджетную систему, и выбранная в России модель налогообложения во многом копирует системы, действующие в развитых странах Европы, где большое значение придается косвенным налогам и прежде всего налогу на добавления стоимость. В конце 90-х годов косвенные налоги в РФ превышал-68% от всех налоговых поступлений, а налоги на доходы юридических лиц свыше 17%, подоходный налог с физических лиц-12,5%. По оценкам практически всех специалистов, действовавшая до 2000 г. в РФ система налогообложения не обеспечивала наполнение бюджета, не стимулировала развитие сектора нефинансовых предприятий. Формирование новой налоговой системы в настоящее время в полном разгаре. До 2002 г. в России действовал очень высокий порог ставки налога на прибыль: 35% — для предприятий, 43% — для банков. Поскольку государство жестко регламентирует порядок формирования издержек, то реально этот налог превышал 50% валовой прибыли, что предопределяет сокрытие предприятиями фактической прибыли. По оценке некоторых экономистов, в России в отдельных отраслях изымается 90% прибыли предприятий. В 1998 г., по данным бухгалтерской отчетности, число убыточных предприятий в РФ достигало 53,2%; в 1999 г. — 40,5; а по итогам 2000 г. — 41,6%. Это обусловило принятие в 2001 г. ставки налога на прибыль в размере 24%, и он стал одним из самых небольших в Европе.

В России в 90-е годы в налогообложении было много льгот, направленных в основном на решение конъюнктурных задач. Предоставление их редко отвечало функциональным потребностям экономики страны. Так, льготы по налогообложению малых предприятий гораздо эффективнее были в конце 80-х — начале 90-х годов[11]. НДС в отечественной экономике составляет свыше четверти всех доходов бюджетной системы, а с учетом других косвенных налогов они дают еще большую долю, ведущую к завышению цены. С 2001 г. НДС стал полностью уходить в федеральный бюджет.

Налоги в рыночной экономике наполняют бюджет и экономическими методами стимулируют развитие национального хозяйства в заданном направлении. Недобор налогов в РФ на 30—35% от потенциально возможной налогооблагаемой базы стал обычным явлением. Федеральные органы управления после 1992 г., когда из-за гиперинфляции фактические поступления в бюджет на 6,7% превысили запланированные (профицит), не смогут спрогнозировать ожидаемые доходы. После 1999 г. правительство регулярно собирает налогов больше, чем планируется в бюджете. Некоторые экономисты называют это явление существованием параллельного бюджета, когда доходы собираются не по закону о бюджете, а в соответствии с текущими целями правительства. Спад производства, сокращение размера ВВП объективно вели к неуплате ведущих налогов — НДС и налога на прибыль. Правительство несвоевременно оплачивало взятые на себя обязательства по государственному заказу, что также вело к невыполнению налоговых платежей. Взаимные неплатежи, недоимки, а также сокращение наличных расчетов, массовые уклонения от чрезмерно высокого налогообложения привели отечественную налоговую систему к тяжелейшему кризису.

Радикальным решением проблемы наполнения бюджета стала новая налоговая система, формирование которой началось осенью 1997г. с принятием Закона «Об основах налоговой реформы в РФ». Для регулирования национальной экономики необходимо внедрение в практику всех методов, форм инструментов денежной, финансовой и налоговой систем, и только тогда можно будет ожидать позитивных изменений.

Заключение

Налоговые системы в ведущих странах Запада сейчас достигли, возможно, пика своего развития. В прошлом налоги бывали и более высокими, и более многочисленными, но никогда в истории они не составляли столь мощную и всеобъемлющую структуру. В отличие от тех времен, когда налоги определялись по числу дымовых труб в доме или по головам скота, сейчас в правилах исчисления и уплаты налогов нельзя разобраться без специальной подготовки.

Налоговые органы практически всех стран вооружились мощными компьютерами и содержат специальные службы налоговых расследований, сторону налогоплательщиков представляют высококвалифицированные юристы и бухгалтеры, разрабатывающие особые схемы и целые программы минимизации налогов и обхода налоговых законов. На той и другой стороне трудятся сотни тысяч специалистов и экспертов, которые занимаются только налогами. Налога стали одним из основных предметов международных споров, нередко главной мотивацией для принятия важнейших решений в финансовой политике компаний и даже смыслом и основой существования некоторых государств.

Все это, конечно, выходит далеко за пределы здравого смысла. У мирового сообщества сегодня и так достаточно проблем в сфере экономики, финансов, экологии, которые требуют особого внимания, чтобы не растрачивать ресурсы столь малопроизводительным образом. И в общем-то сейчас обе противостоящие стороны — налоговые органы и налогоплательщики — одинаково сходятся на том, что современные налоговые системы нуждаются в резком и радикальном упрощении, а налоговые ставки — в уменьшении и упорядочении. Как пишет консультант Всемирного банка, профессор Нью-Йоркского университета Р. Нетцер, существующая налоговая система "и для Запада не вполне хороша . В США, например, она вызывает такие потери, которые равны примерно половине всех налоговых поступлений". Иногда думают, что главными противниками упрощения налоговой системы являются налоговые консультанты, получающие за свои советы огромные деньги, но на самом деле они могли бы зарабатывать эти деньги в более полезных сферах финансового планирования, таких как рационализация инвестиций, сокращение расходов, оптимизация финансовых потоков компаний и др.

На Западе сейчас обсуждается ряд интересных проектов упрощения системы налогообложения вплоть до перехода к системе единого налога на расходы, при которой обложению будут подвергаться только потребительские расходы граждан, а все виды накоплений и инвестиций (и граждан, и предприятий) получат полную свободу от налогов как общественно полезные и поддерживаемые государством. Однако на пути этих проектов еще остается слишком много препятствий как административно-технического, так и психологического характера. Что же касается снижения налоговых ставок, то эти процессы идут практически во всех странах (может быть, за исключением России), и страны, наиболее "продвинутые" в этом направлении, добиваются наибольших успехов в экономическом и социальном развитии.

Если же говорить об условиях международной конкуренции, то сейчас на мировом рынке особые преимущества имеют те страны, которые проводят рациональную и сдержанную налоговую политику. Эти страны наиболее успешно продают свои товары и услуги на мировом рынке за счет снижения доли налогового компонента в издержках их производства; они привлекают значительную долю международных инвестиций, поскольку инвесторы принимают свои решения, не в последнюю очередь ориентируясь на размер налоговых ставок; в них ускоренно формируется широкий класс состоятельных собственников, что является основой для благосостояния страны, ее политической и экономической стабильности.

В данном контексте можно говорить о появлении такого параметра при оценке позиции страны на мировом рынке, как налоговая конкурентоспособность. Анализ достижений стран, лидирующих на мировом рынке по этому показателю, показывает, что большинство из них решило (или решают) следующие основные задачи:

• установление налоговых ставок на уровне ниже среднемировых, отказ от прогрессивной системы налогообложения для основной массы получателей доходов;

• установление таких правил расчета налогооблагаемой базы, при которых инвестиции в производство и производительное накопление граждан и предприятий фактически полностью освобождаются от налогообложения;

• создание благоприятного отношения (на деле под прикрытием публичных нападок) к существованию оффшорных зон и центров вблизи территории (или даже внутри) страны, где национальные капиталы могут "отстаиваться" и накапливаться без налоговых урезаний и изъятий. Россия пока отстает от других стран по этому параметру. Достаточным доказательством является постоянный отток национального капитала за рубеж и низкий встречный приток иностранного капитала (причем основная доля иностранных капиталов используется в спекулятивных операциях на фондовом рынке). В результате своей налоговой политики Россия не только теряет позиции на мировом рынке, но и фактически блокирует создание нормальных рыночных отношений в собственной экономике. Западные налоговые механизмы, перенесенные на российскую почву, теряют эффективность и проявляют себя негативным образом. Тот же профессор Р. Нетцер указывает, что Россия в отличие от стран Запада "не может себе позволить терять огромную долю своего валового продукта из-за плохой (заимствованной на Западе) налоговой системы".

Дело в том, что на Западе действует уже сложившаяся рыночная экономика с прочными демократическими традициями, а в России только начинается процесс ее формирования и пока нет ее важнейшей основы — многочисленного среднего класса. В России пока отсутствуют условия, которые на протяжении многих лет определяют развитие системы налогообложения в западных странах. Среди этих условий можно выделить, например, следующие:

• надежная банковская система и широкое применение безналичных расчетов (лицо, снимающее в банке или кладущее на депозит крупную сумму наличных денег и тем более рассчитывающееся наличными по крупной сделке, автоматически привлекает внимание как потенциальный нарушитель налоговых законов);

• выработанная веками законопослушность населения;

• массовое распространение компьютеров;

• отработанная система взыскания долгов, включая процедуру банкротства;

• разумные и соответствующие социально-экономическим условиям налоговые ставки.

Следует также учитывать, что на Западе средний предприниматель не платит "налогов" в пользу криминальных структур, а в России практически каждое предприятие вынуждено нести такие расходы (платить рэкетирам либо оплачивать услуги охранных фирм).

Наконец, не следует забывать о тесной взаимосвязи налогов и бюджетной политики. В демократической стране правительство всегда имеет ровно столько денег, сколько выделяет ему парламент, утверждающий налоговые законы. Но и парламент может предписать правительству только те расходы, которые покрываются поступлениями от утвержденных налогов. В результате достигается необходимая сбалансированность налоговой и бюджетной политики. Общество платит только те налоги, которые оно само же и утверждает (в лице своих представителей в парламенте). В России отдельным слоям общества проще вовсе не платить налоги, чем добиваться защиты своих интересов через изменение налогового законодательства.

В западном опыте создания и функционирования эффективной налоговой системы немало ценного и полезного. Но при его использовании необходимо принимать во внимание и объективные условия, в которых создается и развивается налоговая система, и конкретное состояние экономики в каждой стране, и уровень накопленных богатств, и даже психологические установки и традиции населения.

Список использованной литературы

1. Налоговый кодекс РФ. Часть 1-2,М.:ПРОСПЕКТ, 2006г.

2. Горский И.В., Налоги в рыночной экономике: Учебник: - М.: Анкил, 2003г.

3. Злобина Л.А., Стажкова М.М., Оптимизация налогообложения экономического субъекта: Учебник: - М.: Академический проект, 2003г.

4. Князев В.Г., Пансков В.Г., Налоговая система России: Учебное пособие: - М.: Российская экономическая академия, 2005г.

5. Кугаенко А.А., Белянин М.П., Теория налогообложения: Учебник: - М.: Вузовская книга, 2006г.

6. Миляков Н.В., Налоги и налогообложение: Учебник: - М.:ИНФРА-М, 2004г.

7. Минаев Б.А., Налог на добавленную стоимость. Приложение к журналу «Налоговый вестник». М., 2004г.

8. Окунева Л.П., Налоги и налогообложение в России: Учебник: - М.:Финстатинформ, 2002г.

9. Пансков В.Г., Налоги и налогообложение в РФ: Учебник: - М.: Международный центр финансово-экономического развития, 2005г.

10. Пансков В.Г., Комментарий к Налоговому кодексу РФ. Издание четвертое, дополненное. М.: Финансы и статистика, 2006г.

11. Подпорин Ю.В., Налог на прибыль. Исчисление, уплата, ответственность. Приложение к журналу «Налоговый вестник». М., 2005г.

12. Стиглиц Д.Ю., Экономика государственного сектора: Учебник: - М.:ИНФРА-М, 2003г.

13. Толкушин А.В., Налоги и налогообложение. Энциклопедический словарь: - М.: Юристъ, 2001г.

14. Черник Д.Г., Налоги и налогообложение: Учебник: - М.: ИНФРА-М,2006г.

15. Шаталов С.Д., Развитие налоговой системы России: проблемы, пути решения и перспективы: Учебник: - М.: МЦФЭР, 2004г.

16. Юткина Т.Ф., Налоги и налогообложение: Учебник: - М.: ИНФРА-М, 2005г.

17. Налоги и налогообложение / Под ред. Романовского М.В., Врублевской О.В..СПб: Питер, 2005г.

18. Налоги и налогообложение / Под ред. Русаковой И.Г., Кашпна В.А. М.: ЮНИТИ, 2003г.

19. Налоги / Под ред. Черника Д.Г. М.: ЮНИТИ, 2003г.

20. Федеральные налоги. Порядок исчисления и уплаты, отчетность. М.: Изд-во «Главбух», 1998г.

[1] Налоговый кодекс РФ.Часть 1-2,М.:ПРОСПЕКТ,2006г

[2] Пансков В.Г.,Налоги и налогообложение в РФ:Учебник:-М.:Международный центр финансово-экономического развития,2005г.,стр.106

[3] Миляков Н.В., Налоги и налогообложение:Учебник:-М.:ИНФРА-М,2004г.,стр.68

[4] Пансков В.Г.,Налоги и налогообложение в РФ:Учебник:-М.:Международный центр финансово-экономического развития,2005г.,стр.132

[5] Налоги и налогообложение/Под ред. Романовского М.В., Врублевской О.В..СПб.:Питер,2005г.,стр.96

[6] Налоги и налогообложение/Под ред. Романовского М.В., Врублевской О.В..СПб.:Питер,2005г.,стр.169

[7] Кугаенко А.А., Белянин М.П., Теория налогообложения:Учебник:-М.:Вузовская книга,2006г.,стр.211

[8] Окунева Л.П., Налоги и налогообложение в России:Учебник:-М.:Финстатинформ,2002г.,стр.254

[9] Князев В.Г., Пансков В.Г., Налоговая система России:Учебное пособие:-М.:Российская экономическая академия,2005г.,стр.168

[10] Налоги/Под ред. Черника Д.Г..М.:ЮНИТИ,2003г.,стр.89

[11] Шаталов С.Д., Развитие налоговой системы России: проблемы, пути решения и перспективы:Учебник:-М.:МЦФЭР,2004г.,стр.196

Налоги представляют собой обязательные платежи, взимаемые органами государственной власти с физических и юридических лиц и поступающие в федеральный и местные бюджеты. Налоговая система ориентирована на решение фискально-перераспределительных задач, на обеспечение финансовыми ресурсами доходной части бюджета путем изъятия денег у предприятий, предпринимателей, населения.

В странах со значительным периодом функционирования рыночной экономики эмпирически определена верхняя граница налога на прибыль в 50%. Налоги на этом уровне и выше ведут, по оценкам западных специалистов, к свертыванию производства, и оптимальным может быть размер в 30-35%. Поскольку этот прямой налог не способствует амортизационным накоплениям, ведет к снижению инвестиций, инноваций, то во многих странах Европы на практике величина данного налога не превышает 10%. В различных государствах подоходному налогу отводится разная роль в реализации вышеперечисленных требований к налоговой системе.

В США, где преобладает индивидуальное предпринимательство, ставка подоходного налога в 70-е гг. достигала 70%, в 1998 г. – 40%. В странах Европы, где распространены социалистические идеи, он не был значительным для населения со средними доходами, но применялось высокое налогообложение предпринимателей. В РФ подоходный налог сейчас 13%.

В последние годы во всех странах мира все большее распространение получают косвенные налоги, поскольку изъятие денежных средств у потребителя происходит добровольно и в соответствии с уровнем его потребностей. НДС, налог с продаж, акцизы, таможенные пошлины и другие косвенные налоги в странах ЕС достигают 50-60%, а в США, Канаде, Японии – 20-30%, поскольку там существует негативное отношение к уравнительным принципам в хозяйственном механизме.

Налоги составляют преобладающую долю доходной части государственного бюджета стран с рыночной экономикой. Удельный вес всех налоговых поступлений в валовом национальном продукте составлял в 1995 г.: в США – 30%, Японии – 31, Великобритании – 37, Канаде – 37, в Германии – 38, Италии – 40, во Франции – 44, в Швеции – 61% 13>>>.

Современная налоговая система РФ начала формироваться в 1992 г. практически с нуля. В рыночной экономике налоги играют качественно новую, чем было раньше в России, роль в функционировании субъектов хозяйствования, повышаются требования ко всем лицам – и физическим, и юридическим.

В основном налоги обслуживают бюджетную систему, и выбранная в России модель налогообложения во многом копирует системы, действующие в развитых странах Европы, где большое значение придается косвенным налогам, и, прежде всего налогу на добавленную стоимость. В конце 90-х годов косвенные налоги в РФ превышали 68% от всех налоговых поступлений, а налоги на доходы юридических лиц свыше 17%, подоходный налог с физических лиц – 12,5%.

Действовавшая до 2000 г. в РФ система налогообложения, по оценке практически всех специалистов, не обеспечивала наполнение бюджета, не стимулировала развития сектора нефинансовых предприятий, не ориентировала на изъятие сверхприбылей у наиболее богатых лиц. По всей видимости, короткий период формирования данной системы, а также реализация отдельными слоями общества частных задач не позволили избежать "перегибов" в российском налогообложении.

Формирование новой налоговой системы в настоящее время в полном разгаре. До 2002 г. в России действовал очень высокий порог ставки налога на прибыль: 35% – для предприятий, 43% – для банков. Поскольку государство жестко регламентирует порядок формирования издержек, например, нормирует платежи за кредиты, расходы на рекламу и другие, то в реальности этот налог превышал 50% валовой прибыли, что предопределяет дальнейшее распространение "черного нала", сокрытие предприятиями фактической прибыли. По оценке некоторых экономистов, в России в отдельных отраслях изымается 90% прибыли предприятий.

Это обусловило принятие в 2001 г. ставки налога на прибыль в размере 24%, и он стал одним из самых небольших в Европе.

В России в 90-е гг. в налогообложении было много льгот, направленных, в основном, на решение конъюнктурных задач. Предоставление их редко отвечало функциональным потребностям экономики страны. Так, льготы по налогообложению малых предприятий гораздо эффективнее были в конце 80-х – начале 90-х гг. НДС в отечественной экономике составляет свыше четверти всех доходов бюджетной системы, а с учетом других косвенных налогов они дают еще большую долю, ведущую к завышению цены. С 2001 г. НДС полностью уходит в федеральный бюджет.

С 1998-1999 гг. правительство пытается поднять значение акцизов на ликероводочную и табачную продукцию в формировании госбюджета и бюджетов субъектов РФ. Введение с 2001 г. единой ставки подоходного налога в размере 13% вне зависимости от доходов физического лица, уменьшение различных льгот уже в первом полугодии 2001 г. привели к увеличению сбора подоходных налогов.

До 2001 г. налоговые поступления делились примерно пополам между центром и субъектами РФ, но при этом на федеральном уровне преобладали косвенные налоги, а на уровне субъектов – прямые. В 2001 г. 63% налогов стало уходить федеральным властям, что вызвало резко негативную реакцию глав регионов. В бюджете на 2003 г. соотношение налоговых поступлений центру и территориям сформировалось с учетом мнения последних, но нарастает тенденция централизации налоговых поступлений в федеральном бюджете.

Налоги в рыночной экономике наполняют бюджет и экономическими методами стимулируют развитие национального хозяйства в заданном направлении. Недобор налогов в РФ на 30-35% от потенциально возможной налогооблагаемой базы стал обычным явлением. Федеральные органы управления после 1992 г., когда из-за гиперинфляции фактические поступления в бюджет на 6,7% превысили запланированные (профицит), не смогут спрогнозировать ожидаемые доходы.

Радикальным решением проблемы наполнения бюджета стала новая налоговая система, формирование которой началось осенью 1997 г. с принятием Закона "Об основах налоговой реформы в Российской Федерации", а в следующем году – первой части Налогового кодекса. Но кризис 1998 г. приостановил эти реформы, и только с 2000 г. первая часть Налогового кодекса и Бюджетный кодекс начали действовать в полной мере. Вторая часть Налогового кодекса, хотя и не в полной мере, вступила в действие с 2001 г.

Для государственного регулирования национальной экономики необходимо внедрение в практическую деятельность всех методов, форм и инструментов денежной, финансовой, кредитной и налоговой систем, и только тогда можно будет ожидать позитивных изменений в российской действительности.

Автор работы: Пользователь скрыл имя, 17 Февраля 2013 в 10:02, курсовая работа

Описание работы

Одной из важных экономических целей любого государства является достижение непрерывного и устойчивого экономического роста или лучше, экономического развития общества, потому что растущая экономика обладает большой способностью удовлетворять новые потребности и решать социально-экономические проблемы как внутри страны, так и на международном уровне.

Содержание работы

Введение……………………………………………………………………………. 3

1.Теоритические основы налоговой политики…………………………………….5

1.1 Сущность, цели, принципы налоговой политики………………………5

Инструменты налоговой политики……………………………………….

1.3 Задачи налоговой политики…………………………………………….12

2.Влияние налоговой политики на экономическое развитие в России…………16

2.1 Роль налоговой политики в экономике………………………………16

2.2 Воздействие налоговой нагрузки на экономический рост……………21

3. Налоговая политика Российской Федерации………………………………….35

3.1 Анализ современной налоговой политики……………………………..35

3.2 Основные направления совершенствования налоговой системы РФ на 2013год – 2015 год…………………………………………………………..38

Заключение………………………………………………………………………….40

Список литературы…………………………………………………………………42

Файлы: 1 файл

Курсовая.docx

Роль налоговой ставки для осуществления государственной политики состоит в возможности использования различных ставок налогов: пропорциональных, прогрессивных, регрессивных. Особенно существенное значение имеют прогрессивные и регрессивные ставки, с помощью которых регулируется не только уровень доходов различных категорий налогоплательщиков, но и формирование доходов бюджетов различных уровней.

Наряду с налоговой ставкой эффективным средством реализации налоговой политики являются также налоговые льготы. Это связано с те, что соответствующим категориям физических и юридических лиц, отвечающим установленным требованиям, может быть предоставлено полное или частичное освобождение от налогообложения.

С помощью налоговых льгот во многих странах поощряются создание малых предприятий, привлечение иностранного капитала, научно технологические разработки, имеющие фундаментальное значение для дальнейшего развития экономики, экологические проекты, стимулируется создание новых высокотехнологичных импортозамещающих производств, способствующих выпуску конкурентоспособной продукции для мирового рынка. Отдельные налоговые льготы преследуют целью смягчение последствий экономических и финансовых кризисов.

В то же время налоговыми льготами пользуются далеко не все предприятия из тех, что имеют право на такие льготы. Проведенный анкетный опрос специалистов управленческого звена инновационных предприятий (приложение А) и учитывая опрос проведенный Торгово-промышленной палатой, нацеленный на выяснение эффективности существующих налоговых льгот, показал, что только около четверти опрошенных оценили эффективность введенных мер, как высокую. Большинство же признало меры низкоэффективными, обосновав это тем, что введенные льготы касаются очень узких сегментов инновационной деятельности и не могут оказать значительного влияния на усиление инновационной составляющей в деятельности инновационных предприятий.

Важным элементом налогового механизма являются налоговые санкции. Они, с одной стороны, являются инструментом в руках государства, нацеленным на обеспечение безусловного выполнения налогоплательщиком налоговых обязательств, с другой – нацеливают налогоплательщика на использование более эффективных форм хозяйствования. Налоговые санкции представляют собой косвенную форму использования налогового механизма, так как непосредственно не воздействуют на эффективность хозяйствования. Кроме того, их действенность определяется эффективностью работы контролирующих органов.

Формирование налоговой базы также является серьезным инструментом налоговой политики государства, поскольку от этого зависит увеличение или уменьшение налоговых обязательств различных категорий налогоплательщиков. Это создает дополнительные стимулы или, наоборот, ограничения для расширения производства и инвестиционных проектов и соответствующего роста (снижения) экономического развития.

Инструменты налоговой политики разнообразны, но лишь их грамотное использование может помочь в развитии экономики. И для того, чтобы оценить степень воздействия того или иного инструмента, существуют специальные математические расчёты.

Таким образом, увеличение с каждым годом поступлений в консолидированный бюджет РФ, формируемых за счет налоговых платежей субъектов с применением специальных налоговых режимов, свидетельствует о повышении уровня их привлекательности.

1.3 Задачи налоговой политики

Цели и задачи налоговой политики могут различаться в зависимости от конкретного исторического периода и от конкретных обстоятельств и социально-экономических условий каждой страны. В прошлом налоги использовались главным образом в фискальных целях – как средства сбора средств на содержание государственного аппарата и армии. В современном периоде налоги широко используются как средство реализации и поддержки общей социально-экономической политики. Хотя основной эффект налогообложения реализуется вне сферы налоговых отношений (важно не то, как собираются налоги, а то, как и на какие цели расходуются налоговые поступления), современные налоги уже только по факту высокого уровня налоговых изъятий неизбежно должны оказывать заметное влияние на социально-экономические процессы в отдельных странах и в мире в целом. При этом такое влияние может быть позитивным и негативным, и этот результат целиком зависит от того, насколько цели и задачи налоговой политики соответствуют целям и задачам проводимой в данной стране общей социально-экономической политики. 2

Итак, содержание и цели налоговой политики обусловлены макроэкономическими задачами государства на каждом этапе развития страны. Разрабатывая конкретные направления налоговой политики государство должно обеспечить решение: 3

1. Экономических задач, таких как стимулирование экономического роста, преодоления инфляционных процессов, снижение дефицита бюджета, сбалансирование размеров бюджетов разных уровней и др.;

2. Социальных задач; обеспечение занятости населения, стимулирования роста доходов и уровня жизни населения, перераспределение национального дохода в интересах наименее защищенных слоев населения;

3. Задачи оптимизации налоговых изъятий, т.е. достижения паритета между общественными, корпоративными и личными интересами в области налогообложения.

Конституция Российской Федерации (п. «б» ч.1 ст.114) закрепила принцип единой финансовой политики. Налоговая политика является составной частью финансовой политики и инструментом государственного регулирования социально- экономических процессов в обществе. В первом случае посредством налогового механизма государство регулирует формирование собственных средств хозяйствующих субъектов (прибыль, амортизация), своих централизованных фондов финансовых ресурсов и доходов населения. Здесь реализуется фискальная (распределительная) функция налогов. 4

Выделяют следующие цели такой функции налогов:

- сглаживание колебаний экономического цикла;

- обеспечение устойчивого экономического роста;

- достижение высокого уровня занятости при умеренных темпах инфляции.

Во втором случае налоги используются в качестве инструмента воздействия на условия и факторы общественного воспроизводства. В этом качестве налоги реализуют свою регулирующую функцию и формируют, таким образом, механизм налогового регулирования экономики. Инструментами механизма налогового регулирования являются отдельные категории плательщиков, освобождаемые от уплаты налога (сбора), и элементы налога - объект налогообложения, налоговая база, ставка налога. 5

Также, налоги выполняют социальную функцию, предполагающую поддержание социального равновесия посредством уменьшения разрыва между доходами различных социальных групп населения. Для реализации данной функции используются прогрессивное налогообложение, освобождение от уплаты налогов наименее социально защищенных экономических субъектов, необложение налогами некоторых социально значимых товаров и услуг, а также повышенное налогообложение предметов роскоши. 6

Но в налоговой политике государства реализуются две из трех функций налога: фискальная (распределительная) и регулирующая – с ее стимулирующей и сдерживающей подфункциями. Фискально-распределительная функция выражается в уровне налогового бремени экономики, который определяется долей валового внутреннего продукта, изымаемой в бюджетную систему посредством действующей системы налогообложения. Регулирующая функция проявляется через механизм налоговых льгот и освобождений, специальных налоговых режимов, призванных способствовать предпринимательской и трудовой активности граждан, инвестиционной и инновационной активности хозяйствующих субъектов. 7

Таким образом, разрабатываемая государством, налоговая стратегия преследует следующие задачи:

- фискальные - повышение доходов государства;

- экономические - обеспечение экономического роста, ослабление цикличности производства, ликвидация диспропорций в развитии, преодоление инфляционных процессов;

- социальные - перераспределение налогов в интересах определенных социальных групп путем стимулирования роста прибыли и недопущения падения доходов населения;

- международные - укрепление экономических связей с другими странами, преодоление неблагоприятных условий для платежного баланса.

Полученную налоговую экономию следует рассматривать как потенциальный дополнительный источник экономического роста, проявляющийся через потребление (дополнительный потребительский спрос) и увеличение инвестиций в основной капитал, и как фактор стимулирования совокупного спроса и расширения валового внутреннего продукта.

- Влияние налоговой политики на экономическое развитие в России

- Роль налоговой политики в экономике

Государство может воздействовать на ход экономической жизни, лишь располагая определенными денежными средствами. Их должны предоставить все заинтересованные в выполнении функций государства стороны - граждане и юридические лица. Для этого и существует система налогов, т.е. обязательных платежей государству.

С помощью налоговой системы государство активно вмешивается в “работу” рынка, регулирует развитие производства, способствуя ускоренному росту одних отраслей или форм собственности и “ухудшению” других.

В современном государстве для мобилизации средств в бюджет применяется сложная система налогов, включающая до 40-50 различных их видов.

Через налогообложение формируются фонды, за счет которых государство:

- Финансирует некоторые расходы на простое и расширенное воспроизводство в народном хозяйстве;

- Финансирует социальные программы - пенсионного и социального обеспечения, образования, здравоохранения и др.;

- Обеспечивает свою оборону и безопасность;

- Содержит законодательные, исполнительные и судебные органы государственной власти и управления;

- Предоставляет кредиты и безвозмездную помощь другим странам.

Это первая и основная функция налогов - служить источником средств для государственной казны: государственного бюджета и других денежных фондов государства.

Вторая функция налогов в рыночной экономике - служить средством поддержания и развития рыночной конкуренции. Основным принципом, исходя из которого, строится система налогообложения товаропроизводителей, является принцип его равной тяжести. Он реализуется, как правило, с помощью равных налоговых ставок. Все предприятия, независимо от форм собственности, ставятся в одинаковые условия изъятия дохода или прибыли.

Третья функция налогов в рыночной экономике - быть средством облегчения жизни малообеспеченных слоев населения. С этой целью система налогообложения граждан строится, как правило, по прогрессивной шкале, в которой получатели больших доходов вносят налог по более высоким ставкам, а получатели меньших доходов - по более низким. Нередко устанавливаются не облагаемый налогом минимум доходов, льготы на детей и других иждивенцев.

Государство в странах с рыночной экономикой облагает налогами две группы субъектов, получающих доходы: предприятия (юридических лиц) и граждан (физических лиц). Главные объекты налогообложения: прибыль (доход) предприятий, добавленная в процессе производства стоимость, оборот товаров и услуг, доходы граждан и имущество. Крупными обязательными платежами предприятий являются отчисления, предназначенные на выплату пенсий и пособий по линии социального страхования. Удельный вес других видов налогов и платежей в общей сумме поступлений государству незначителен.

Налоги играют решающую роль в процессе перераспределения внутреннего валового продукта и национального дохода страны. Государство формирует свои доходы и целенаправленно воздействует на экономику.

Главным направлением налоговой политики в конечном итоге является обеспечение экономического роста. Именно с экономическим ростом связываются показатели развития производства и его эффективности, возможности повышения материального уровня и качества жизни.

Основой фискальной политики государства являются следующие положения.

Рост государственных расходов увеличивает совокупный спрос и, следовательно, ведет к расширению объема выпуска продукции, увеличению доходов, снижению безработицы. Однако, все это справедливо только в том случае, если прирост государственных расходов финансируется не за счет увеличения налоговых платежей, а источником роста государственных расходов является сознательно планируемый бюджетный дефицит.

Снижение государственных расходов вызывает обратную реакцию: падение производства и доходов, рост безработицы. Влияние государственных расходов на равновесный ВНП было рассмотрено в теме 22. Здесь лишь напомним, что изменение государственных расходов отражается на величине ВНП с мультипликационным эффектом и что мультипликатор государственных расходов равен 1/ MPS.

Рассмотрим, как изменится потребление (С), если правительство взимает:

аккордные налоги, не зависящие от уровня доходов.

налоги, величина которых зависит от уровня дохода.

Читайте также: