Развитие имущественных налогов в россии

Опубликовано: 29.04.2024

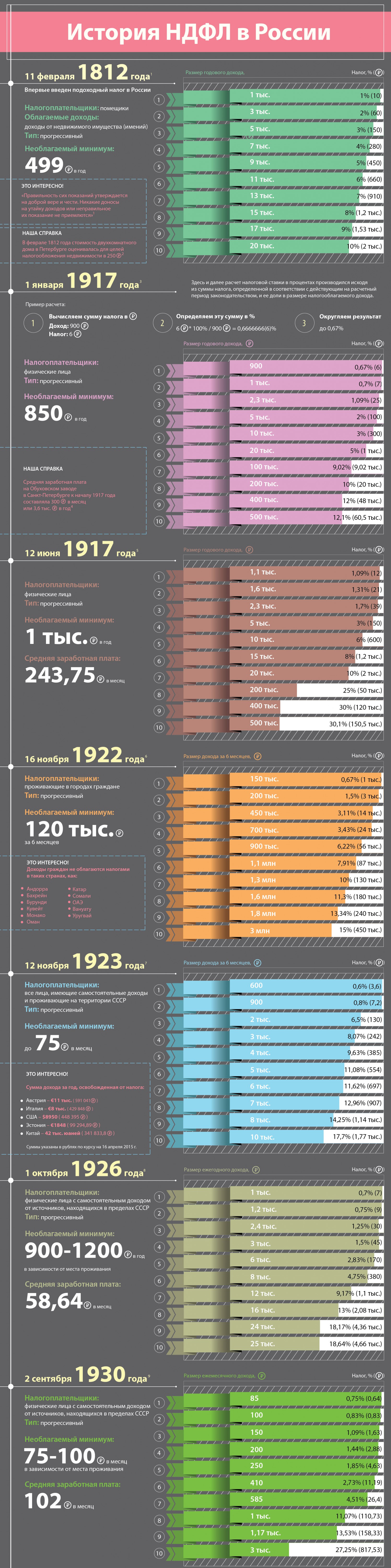

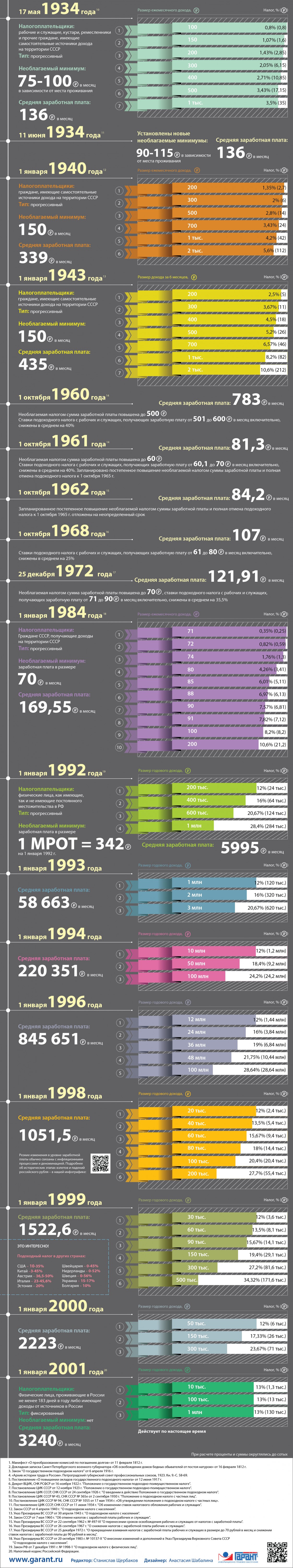

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

Понятие имущественного налога

Современная налоговая система - сложный и многогранный механизм, решающий важнейшие общегосударственные задачи, регулирующий развитие экономики страны, деятельность отдельных субъектов хозяйствования и граждан. Формирование этой системы России, начавшееся в 1998 году, было предопределено всем ходом развития экономических отношений в стране, несовершенством прежней налоговой системы и политикой руководства страны, направленной на либерализацию экономики.

Помимо идеологических условий на формирование налоговой системы оказало влияние специфическое федеративное устройство российского государства, которое подразумевает хозяйственную самостоятельность и относительную экономическую независимость региональных и местных органов власти, требующее формирования собственных источников дохода. В связи с этим одним из основных методов формирования источников доходов оказались региональные и местные налоги.

Современная актуальность проблем развития налогообложения имущества обусловлена необходимостью рационализации и оптимизации пользования как землей так и созданной на ней инфраструктурой в форме тех или иных объектов имущества.

Налоги на имущество, обладая достоинствами прямых налогов, имеют большой регулирующий и фискальный потенциал, поступления от них могут стать основой формирования государственных и местных бюджетов. Преимуществом данного вида налога является высокая степень стабильности налоговой базы в течение налогового периода и независимость от результатов финансово-хозяйственной деятельности.

Предметом как экономических, так и правовых, в том числе и налоговых, отношений является не вещь сама по себе, а взаимоотношения по поводу этой вещи. Прежде всего, отношения собственности, которые в свою очередь определяют отношения распределения обмена и потребления.

Экономическая теория объединяет эти отношения в комплекс прав по использованию имущества:

- право владения, т.е. право исключительного физического контроля над имуществом;

- право пользования, т.е. право применения полезных свойств имущества для себя;

- право управления - право решать кто и как будет обеспечивать использование имущества;

- право на доход - право обладать результатами от использования имущества;

- право суверена - т.е. право на отчуждение, потребление, изменение или уничтожение имущества;

- право на безопасность;

- право на передачу в наследство;

- право на бессрочность обладания;

- запрет на пользование способом, наносящим вред внешней среде;

- право на ответственность в виде взыскания блага в уплату долга

- право на остаточный характер, т.е. право на существование процедур и институтов, обеспечивающих восстановление нарушенных полномочий.

При этом право собственности понимается как санкционированные обществом (законом, традициями, обычаями, распоряжениями) поведенческие отношения между людьми, которые возникают в связи с осуществлением благ и касаются их использования.

Таким образом, имущество как вещь (ресурс) есть единство материального объекта и совокупности прав на него.

Имущество является одним из наиболее стабильных объектов налогообложения по сравнению с другими объектами (доход, добавленная стоимость), обложение имущества стимулируют более эффективное его использование; его труднее скрыть от налогообложения.

Кроме того, налогообложение имущества является естественным дополнением подоходного налогообложения, включая в объекты обложения капитализированный доход, созданный в прошлые периоды времени. Имущественные налоги являются составной частью налоговой системы большинства стран мира, занимая достаточно весомое место в общегосударственных доходах.

При введении поимущественного налога на территории Российской Федерации преследовались следующие основополагающие цели: создать у предприятий заинтересованность в реализации излишнего, неиспользуемого имущества; стимулировать эффективное использование имущества, находящегося на балансе предприятия.

То есть, для финансов этот налог выполняет стимулирующую и контрольную функцию, а при пополнении бюджетов федерации и местных бюджетов – фискальную функцию.

Действующий в настоящее время в России порядок налогообложения имущества организаций подвергается серьезной критике.

Использование в качестве налоговой базы по налогу на имущество физических лиц инвентаризационной стоимости, сложность и многообразие системы льгот, несовершенство процедур расчета и порядка уплаты по налогу, приводят к снижению собираемости, создают сложности при взаимоотношениях налогоплательщиков и налоговых органов.

В 2000-х годах Правительство вернулось к системе экономического среднесрочного планирования. В связи с этим возникла необходимость систематизировать и дальнейшее развитие налоговой системы.

В этих целях периодически осуществляется анализ развития налоговой системы РФ. В частности считается что в ближайшие годы налоговая политика, с одной стороны, будет направлена на противодействие негативным эффектам экономического кризиса, а с другой стороны – на создание условий для восстановления положительных темпов экономического роста. В этой связи важнейшим фактором проводимой налоговой политики будет являться необходимость поддержания сбалансированности бюджетной системы и стимулирования инновационной активности. Создание стимулов для инновационной активности налогоплательщиков, а также поддержка инноваций и модернизации в Российской Федерации, будут основными целями налоговой политики в среднесрочной перспективе.

В рамках планирования дальнейшего развития налоговой системы РФ в ближайшие годы предусматривались следующие основные направления:

- Совершенствование налога на прибыль организаций.

- Совершенствование налога на добавленную стоимость.

- Совершенствование акцизного налогообложения.

- Совершенствование налога на доходы физических лиц.

- Введение налога на недвижимость взамен действующих земельного налога и налога на имущества физических лиц.

- Совершенствование налога на добычу полезных ископаемых.

- Совершенствование налогообложения в рамках специальных налоговых режимов.

- Совершенствование налогового администрирования.

- Урегулирование вопросов налогообложения организаций, осуществляющих строительство транспортной, коммунальной и социальной инфраструктуры, а также инженерных сетей.

- Отмена единого социального налога.

- Совершенствование государственной пошлины.

- Совершенствование транспортного налога.

- Совершенствование налога на имущество организаций.

Для рассматриваемой темы наиболее интересными будет знакомство с деятельностью по совершенствованию налога на доходы физических лиц, налога на имущество организаций и планов по введению единого налога на недвижимость.

В отношении налога на доходы физических лиц в последнее время были внесены следующие изменения.

Прежде всего было упрощено декларирование доходов физическими лицами позволяющее не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения), а также доходы, при получении которых налог полностью удержан налоговыми агентами, если это не препятствует получению налогоплательщиком налоговых вычетов.

Данные изменения по сути означают изменение формы предоставления освобождения от налогообложения доходов, получаемых физическими лицами, от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, находившихся в собственности налогоплательщика три года и более, а также при продаже иного имущества, находившегося в собственности налогоплательщика три года и более.

Ранее, до внесения указанных изменений, при продаже такого имущества налогоплательщику предоставлялся имущественный налоговый для получения которого налогоплательщики были обязаны представить не только налоговую декларацию, но и заявление на предоставление имущественного налогового вычета.

Таким образом, внесенные изменения позволили налогоплательщикам, получившим доход от реализации в 2009 году имущества, которое находилось в их собственности более трех лет (например, автомобили, квартиры, иное имущество) не представлять налоговую декларацию.

В отношении налога на имущество организаций вопрос о совершенствовании пока что находится в стадии законопроекта о внесении изменений в статью 376 НК РФ, предусматривающего временное (до 2025 года) уменьшение налоговой базы на сумму законченных капитальных вложений на строительство, реконструкцию и (или) модернизацию вводимых, реконструируемых и (или) модернизируемых судоходных гидротехнических сооружений, расположенных на внутренних водных путях Российской Федерации, портовых гидротехнических сооружений, сооружений инфраструктуры воздушного транспорта (за исключением системы централизованной заправки самолетов, космодрома), учтенных в балансовой стоимости данных объектов.

Бюджетными посланиями Президента Российской Федерации за2010 г. было предусмотрено введение налога на недвижимость взамен действующих земельного налога и налога на имущество физических лиц. Учитывая сложность этой реформы, прошедший период был потрачен на подготовку введения единого налога на недвижимость.

В частности были оптимизированы процедуры кадастрового учета и оценочной деятельности. В частности был утвержден федеральный стандарт оценки «Цель оценки и виды стоимости (ФСО № 2)», которым введено понятие кадастровой стоимости объекта недвижимости, и раскрывается цель оценки, предполагаемое использование результата оценки.

Было реализовано и продолжает осуществляться информационное наполнение кадастра объектов недвижимости, в том числе перенос сведений из Государственного земельного кадастра и данных бюро технической инвентаризации.

В целях формирования государственного кадастра недвижимости уже был принят федеральный закон, который регулирует отношения, возникающие в связи с ведением государственного кадастра недвижимости, осуществлением кадастрового учета недвижимого имущества и кадастровой деятельности.

Однако законодательно так и остались не урегулированными вопросы, связанные с определением кадастровой стоимости объектов недвижимости, порядком проведения государственной кадастровой оценки объектов недвижимости. Кроме того, требуется принятие уже внесенного проекта федерального закона, устанавливающего общие принципы проведения кадастровой оценки объектов недвижимости и требования к оценщикам, привлекаемым к государственной кадастровой оценке объектов недвижимости, а также определяющего порядок утверждения результатов кадастровой оценки и досудебного урегулирования споров о результатах проведения государственной кадастровой оценки объектов недвижимости.

Согласно Основных направлений налоговой политики на 2011 год и на плановый период 2012 и 2013 годов внесение изменений в законодательство о налогах и сборах планируется по следующим направлениям.

- Налоговое стимулирование инновационной деятельности.

- Налог на прибыль организаций.

- Налог на добавленную стоимость.

- Акцизное налогообложение.

- Введение налога на недвижимость.

- Налогообложение имущества (в том числе земельных участков).

- Налог на добычу полезных ископаемых.

- Водный налог.

- Налогообложение в рамках специальных налоговых режимов.

- Налоговое администрирование.

- Создание налоговых условий для деятельности по добыче полезных ископаемых на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации.

Некоторые из этих направлений реформирования в той или иной степени затрагивают имущественное налогообложение.

В частности, налоговое стимулирование инновационной деятельности предполагает освобождение от имущественных налогов инновационных компаний или отдельных видов имущества, используемых для проведения НИОКР, а также ускоренную амортизацию для отдельных видов оборудования, используемых в инновационной деятельности.

Наиболее масштабным изменением в части имущественного налогообложения предполагается введение налога на недвижимость. Для введения налога на недвижимость необходимо формирование государственного кадастра недвижимости, а также формирование порядка определения налоговой базы, в качестве которой должна выступать кадастровая стоимость объектов недвижимости. Частично эти действия уже осуществлены Правительством РФ. В пилотных регионах отработан порядок проведения массовой кадастровой оценки недвижимости. Помимо массовой кадастровой оценки введение налога на недвижимость повлечет за собой определение объектов и субъектов налогообложения налогом на недвижимость, и определение порядка предоставления сведений о ценах сделок на недвижимое имущество для целей кадастровой (массовой) оценки из Единого государственного реестра прав на недвижимое имущество и сделок с ним.

Также некоторые не столь масштабные изменения могут затронуть налогообложение земельных участков отнесенных к землям сельскохозяйственного назначения, в частности связанные с распространенным фактом их использования с нарушением требований в области охраны и использования земель. Это может послужить поводом для увеличения налоговой ставки.

Исходя из анализа тенденций развития системы имущественного налогообложения в РФ можно предположить две основных тенденции развития.

С одной стороны окончание процесса массовой кадастровой оценки и доработки процедуры кадастрового учета объектов недвижимости позволит ввести единый имущественный налог как на землю, так и на иное недвижимое имущество.

С другой стороны ведение льготных режимов в части имущественного налогообложения станет серьезным рычагом влияния на инновационную деятельность в пределах РФ, как в результате оптимизации механизмов расчета амортизации, так и путем прямого сокращения налоговых ставок.

На современном этапе развития налоговой системы России, наблюдается тенденция к увеличению видов налогов, более подробной регламентации прав и обязанностей субъектов налогового права при их реализации. Налог на имущество организаций занимает одно из важных мест в системе имущественного налогообложения России и вызывает определенный интерес в свете возможных изменений в порядке расчета и уплаты данного налога на основе зарубежного опыта, а также изменений, ожидаемых в области замены налога на имущество юридических и физических лиц, а также земельного налога на налог на недвижимость.

Налог на имущество организаций является основным налогом субъектов Российской Федерации, поэтому он, наряду с налогом на прибыль, налогом на добавленную стоимость, другими видами налогов, обеспечивающими основные поступления в бюджеты различных уровней, требует особого подхода при его рассмотрении.

Введение налога на имущество:

– задачи, связанные с освобождением от неиспользуемого имущества для организаций и предприятий;

– финансовые показатели, которые обеспечивают бюджеты регионов для определенных расходов.

На самом деле, данный налог сложно обозначить как налог, приносящий доходы. Возможно, это связано с произвольной, часто расширительной трактовкой терминологии закона, что приводит к грубым ошибкам и налоговым правонарушениям.

Налог на имущество организаций устанавливается Налоговым кодексом и законами субъектов Российской Федерации, и с момента введения в действие обязателен к уплате на территории соответствующего субъекта Российской Федерации.

Устанавливая налог, законодательные (представительные) органы субъектов Российской Федерации определяют налоговую ставку, порядок и сроки уплаты налога, форму отчетности по налогу. Так же при установлении этого налога, могу быть установлены льготы, которые тоже учитываются при уплате налога.

Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 процента (ст. 380 НК РФ).

Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения. Плательщиками налога являются организации, которые имеют в собственности имущество, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ. Объектом налога на имущество являются движимое и недвижимое имущество, оно может находиться как в собственности у предприятия, а также может быть под временным владением.

Так же плательщиками данного налога, могут быть иностранные банки, российские банки, которую осуществляют свою деятельность, имеющие свою имущественную недвижимость в экономической зоне РФ. Для иностранных банков, осуществляющих деятельность на территории Российской Федерации через постоянные представительства, в качестве объекта налогообложения выступают объекты движимого и недвижимого имущества, относящиеся к основным средствам.

Налоговая база по налогу на имущество организаций (в том числе банков) устанавливается как среднегодовая стоимость имущества, определяемая исходя из его остаточной стоимости.

В отношении объектов недвижимого имущества иностранных организаций, не осуществляющих деятельность на территории Российской Федерации, в качестве налоговой базы признается инвентаризационная стоимость указанных объектов по данным органов технической инвентаризации.

Налоговым периодом является календарный год, отчетными – квартал, полугодие и девять месяцев календарного года.

Льготы по налогу на имущество – это освобождение отдельных категорий налогоплательщиков от уплаты налога, полностью либо частично. Лица, которым могут быть предоставлены льготы являются юридические и физические лица. Налоговые льготы могут быть предоставлены как по одному, так и по нескольким налогам и сборам. Налогоплательщики имеют право отказаться от данной привилегии, либо могут приостановить процесс предоставления льгот на один или несколько налоговых периодов. Ст.381 НК РФ установлены налоговые льготы по уплате налога на имущество организаций.

Установление дифференцированных размеров налоговых ставок по отдельным категориям как имущества, так и налогоплательщиков отнесено к компетенции органов субъектов Российской Федерации.

Несомненно, что налог на имущество может значительно увеличить налоговую нагрузку предприятия, особенно если существенную часть его имущества составляют дорогостоящие основные средства или нематериальные активы.

Однако большинством льгот по налогу на имущество, установленных законодательством, могут воспользоваться лишь фирмы, которые занимаются специфическими видами деятельности. Несмотря на все это, актуальным является процесс оптимизации налогообложения. Начало этому берет налоговое планирование и подразумевает в этом целостную разработку ситуационных схем оптимизации налоговых платежей и организацию системы налогообложения для своевременного анализа налоговых последствий различных управленческих решений.

При этом, налоговая оптимизация может быть как перспективной, еще ее называют стратегической, так и по отдельным операциям. Многие налогоплательщики путают налоговую оптимизацию с уклонением от уплаты налогов, что не следует делать, потому что это совершенно разные вещи.

Уклонение от уплаты налогов – это нелегальный путь уменьшения налоговых обязательств, основанный на уголовно наказуемом сознательном использовании методов сокрытия учета доходов и имущества от налоговых органов, а также искажения бухгалтерской и налоговой отчетности.

Налоговое же планирование заключается в разработке и внедрении различных законных схем снижения налоговых отчислений, за счет применения методов стратегического планирования финансово-хозяйственной деятельности предприятия.

В условиях жестокой фискальной политики российского государства на фоне продолжающего экономического кризиса и сокращения материального производства налоговое планирование позволяет предприятию выжить.

Под налоговым планированием понимаются способы выбора «оптимального» сочетания построения правовых форм отношений и возможных вариантов их интерпретации в рамках действующего налогового законодательства.

Не может быть оспорено и право каждого субъекта предпринимательской деятельности выбирать любые предусмотренные законом правовые формы хозяйственной деятельности таким образом, чтобы обеспечить наиболее приемлемый для данного предприятия режим налогообложения и оптимальный уровень налоговых платежей.

Планирование налоговых платежей в рамках налогового планирования позволит предприятиям более эффективно управлять имеющимися ресурсами.

Задача налогового планирования – организация системы налогообложения для достижения максимального финансового результата при минимальных затратах. Комплексное налоговое планирование является частью финансового планирования на предприятии.

Оптимизация налогообложения предприятия, разработка отдельных схем минимизации налогов применительно к конкретному виду деятельности или определенной организационно-правовой форме позволит сократить налоговые платежи и освобожденные средства можно инвестировать, например, в развитие бизнеса.

Эффективность приобретает налоговое планирование на этапе, когда формируется организация бизнеса, так как наилучшим методом является изначально грамотный подход определения организационно-правовой формы предприятия, места регистрации и ее организационной структуры. Организация налогового планирования в процессе функционирования предприятия необходима при оформлении договорных отношений с поставщиками и заказчиками, осуществлении хозяйственных операций и т. д. Налоговое планирование является неотъемлемой частью процесса создания, реорганизации, ликвидации предприятия, преобразования, слияния и т. п.

Проблема оценки недвижимости, как основной части механизма формирования налогооблагаемой базы налога на объекты недвижимого имущества, в настоящее время стоит особенно остро и обсуждается на всех уровнях власти. Существующая сейчас методика расчета инвентаризационной стоимости имущества дает в результате цифры, не соответствующие действительности, отличающиеся в десятки и более раз от ценовых показателей рынка недвижимости, необходимость замены инвентаризационной стоимости на рыночную цену при определении налоговой базы налога на объекты недвижимого имущества напрашивается сама собой. Недопустимо существование в разных регионах России разных методологий оценки недвижимости для целей налогообложения, дробящих единое экономическое пространство и вносящих путаницу в деятельность налоговых органов. При таком ходе дел будет невозможно объективно оценивать результаты работы механизма имущественного налогообложения. Будет невозможна работа уполномоченных оценщиков в других регионах. Модель оценки недвижимости должна быть установлена на федеральном уровне с законодательным закреплением в соответствующем федеральном законе. Внедрение повсеместно единых стандартов оценки позволит создать единую систему оценки на всей территории РФ на основе рыночных показателей. Этому будет способствовать создание единого кадастра объектов недвижимого имущества, объединяющего в себе информацию об объектах недвижимости и земельных участках. Кадастр должен содержать достоверную, полную и детальную информацию об объекте недвижимого имущества и его собственнике.

Кроме того, чтобы новый налог заработал, нельзя забывать и еще об очень важном моменте – пока что в России нет точного представления о количестве объектов, потенциально подпадающих под налог. Каждый год налоговые инспекции выявляют сотни строений, прошедших техническую инвентаризацию и незарегистрированных в БТИ. Громадное количество зданий вообще не имеет инвентаризационной стоимости. Такая ситуация сложилась в результате отсутствия в стране организации, способной создать единую систему учета и оценки недвижимости. Корректирующая оценка недвижимости в целях налогообложения может проводиться как ежегодно, так и с определенной периодичностью. Одним из путей реализации государственного контроля является путь выполнения контрольной функции налогов на имущество, которая состоит в том, что появляется возможность количественного отражения налоговых поступлений и их сопоставления с потребностями региональных и местных властей в финансовых ресурсах. Контрольная функция налогов состоит в возможности качественного отражения налоговых поступлений и их сопоставления с потребностями государства в финансовых ресурсах.

Налоговая оптимизация по какому-либо налогу – это, в сущности, решение математической задачи.

На первом этапе определяется сущность этого налога, то есть определяются все условия, при которых возникает обязанность уплачивать этот налог. После этого определяются направления, по которым возможно уменьшение налога либо назначение определенных льгот.

Далее , исходя из этих направлений, рассматриваются все способы (применение договоров, учетной политики, разных категорий налогоплательщиков, льгот, разных ставок по налогу и т.д.), по которым возможна оптимизация налога.

Итогом этой работы является выбор только тех способов оптимизации, которые позволяют уменьшить совокупное налогообложение налогоплательщика в зависимости от принятой им стратегии.

Налог на имущество является одним из самых проблемных для налогоплательщика обременений, и сложность его оптимизации заключается в том, что он является «прямым» налогом, то есть обложение им не предусматривает возможности уменьшения его на суммы каких-либо вычетов.

В сущности, очевидно, что данный налог является достаточно высоким. Так, организация, обладающая основными средствами на сумму 100 млн. рублей обязана (если не брать в расчет амортизацию) уплачивать по большинству субъектов РФ 2,2 млн. рублей в год с данного имущества.

При этом отягощает данный налог и тот факт, что он взыскивается и с транспортных средств, что не вполне справедливо по отношению к налогоплательщику, уплачивающему с них еще и транспортный налог. По сути, это двойное налогообложение одних и тех же объектов налогового учета.

В связи с изложенным, оптимизация данного налога является на сегодняшний день единственным эффективным способом его снижения.

Имущество организаций облагается налогом в зависимости от того, является оно недвижимостью или нет. Этот критерий не имеет однозначного толкования, из-за этого на практике возникает большое количество гражданско-правовых и налоговых споров. Какие цели ставил законодатель, освобождая движимое имущество организаций от налога? Как можно решить проблему с определением объектов налогообложения?

С 2019 года компании освобождены от уплаты налога на движимое имущество (п. 1 ст. 374 НК РФ). Таким образом законодатель предложил определять имущество, которое облагается налогом, используя классификацию из ГК РФ.

Ст. 130 ГК РФ относит к недвижимым вещам землю и объекты, которые имеют прочную связь с землей. На практике критерий разделения вещей на движимые и недвижимые вызывает много споров даже в сфере гражданских правоотношений.

Споры о том, какие объекты в принципе являются объектами прав

Не все объекты, которые имеют прочную связь с землей, имеют самостоятельное значение. Если у объекта отсутствует собственное хозяйственное назначение, он является составной частью или свойством земельного участка, то такой объект не признается объектом гражданских прав.

Например, суды не признавали объектами прав:

- мелиоративную систему (Постановление Президиума ВАС РФ от 17.01.2012 № 4777/08),

- ограждение (Постановление Президиума ВАС РФ от 24.09.2013 № 1160/13),

- земляную насыпь — результат работ по подсыпке грунта (Постановление Президиума ВАС РФ от 26.01.2010 № 11052/09),

- асфальтовую площадку и газон (Определение ВС РФ от 10.06.2016 № 304-КГ16-761, Определение ВС РФ от 30.09.2015 № 303-ЭС15-5520),

- футбольное поле (Постановление Президиума ВАС РФ от 28.06.2013 № 17085/12).

Однако в некоторых случаях суды приходили к противоположным выводам. Например, в одном раннем деле Президиум ВАС РФ признал недвижимостью открытую автостоянку с твердым покрытием для 100 грузовых автомобилей, имеющую песчаную подушку, щебеночную подготовку и слой бетона (Постановление Президиума ВАС РФ от 16.12.2008 № 9626/08). Главный аргумент: без этого покрытия участок нельзя использовать как автостоянку, а значит покрытие имело собственное хозяйственное назначение.

На заметку

Эту проблему можно было бы решить, закрепив в законе принцип единого объекта недвижимости (земельного участка и построек на нем), при котором единственной недвижимой вещью является земельный участок (исключение делается только для помещений, которые также остаются недвижимыми вещами). Тогда подобные объекты сразу признавали бы составными частями земельного участка, без споров о том, являются ли они самостоятельной недвижимой вещью.

Споры о строениях, которые можно перемещать

Критерий прочной связи с землей означает, что вещь невозможно переместить без несоразмерного ущерба ее назначению (ст. 130 ГК РФ).

Современный уровень техники позволяет передвигать здания и сооружения, однако это не делает такие объекты движимыми вещами. Здесь проявляется дополнительный критерий недвижимости – перемещение такого объекта не соответствует обычному режиму его использования. Правда, есть еще и сборно-разборные ангары, к основным опциям которых относится как раз их перемещение без существенных затрат.

Например, споры возникали по поводу квалификации:

- стационарной холодильной камеры (Постановление Президиума ВАС РФ от 12.10.1999 № 2061/99),

- модульного торгового павильона (Постановление Президиума ВАС РФ от 24.01.2012 № 12576/11),

- торгового сооружения (Постановление Президиума ВАС РФ от 04.09.2012 № 3809/12).

Суды и участники оборота нередко квалифицируют объект, основываясь не на норме закона, а на собственном восприятии его свойств. Например, в подобных спорах нередко большое внимание уделяют качеству и основательности фундамента. Кроме того, на первый план могут выходить не физические характеристики объекта, а экономическая целесообразность перемещения.

Споры о квалификации линейных объектов

Трубопроводы, линии электропередачи, линейно-кабельные сооружения и другие подобные объекты можно демонтировать, разобрать и собрать на новом месте, и после переноса они будут соответствовать своему назначению. Правда, это все равно не делает такие объекты движимыми вещами.

С одной стороны, здесь работает уже упомянутый критерий экономической целесообразности. Расходы на демонтаж и перемещение сетей на новое место будут превышать затраты на новое строительство аналогичных сетей. Но дальше необходимо разбираться:

- имеют ли линейные сооружения самостоятельное хозяйственное значение?

- могут ли они в обороте выступать в качестве отдельной вещи?

В некоторых случаях суды не признают линейные объекты самостоятельной вещью и определяют их как составную часть других вещей, с которыми они технологически связаны, например, межцеховой трубопровод (Постановление АС Уральского округа от 27.05.2016 № А47-5430/2015).

Но если это самостоятельная вещь (магистральный трубопровод, ЛЭП), то это все-таки недвижимость.

Проблемы квалификации вещей в качестве недвижимости в налоговых спорах

Проблемы, связанные с гражданско-правовой квалификацией объектов в качестве недвижимости, закономерно порождают сложности при определении объекта налогообложения.

ПРИМЕР ИЗ ПРАКТИКИ

Компания приобрела и приняла к учету в качестве отдельных объектов основных средств здание цеха, трансформаторную подстанцию, а также установленные в здании объекты:

- оборудование линии по производству древесных гранул,

- поперечный транспортер подачи щепы,

- поперечный транспортер подачи щепы и опилок,

- поперечный транспортер подачи коры,

- автоматическую систему защиты от пожаров и пылевых взрывов.

Налоговики считали, что все эти объекты относятся к недвижимому имуществу — зданию и его составным частям. А значит все облагаются налогом на имущество организации.

Суды согласились с выводами налоговиков, однако ВС РФ занял иную позицию.

Он указал, что машины и оборудование, выступавшие движимым имуществом при их приобретении и правомерно принятые на учет в качестве отдельных инвентарных объектов, исключаются из объекта налогообложения по налогу на имущество организации.

Сам по себе факт монтажа оборудования в специально возведенном для его эксплуатации здании, даже если последующий демонтаж и перемещение оборудования потребуют несения дополнительных затрат и частичной ликвидации здания, не означает, что назначением оборудования становится обслуживание здания.

Это знаковое дело, в котором ВС РФ прямо исключил оборудование из понятия недвижимости в налоговых целях. При этом он не стал применять критерии недвижимости, а использовал правила бухгалтерского учета.

В спорах о налогообложении линейных объектов суды в целом применяют подходы, выработанные в гражданско-правовых спорах:

- стоимость линейных сооружений формирует налоговую базу, если они признаются в качестве самостоятельных недвижимых вещей, а также составных частей объектов недвижимости (зданий, сооружений);

- если линейные сооружения являются составной частью оборудования (движимых вещей), то их стоимость не учитывается при налогообложении.

ПРИМЕР ИЗ ПРАКТИКИ

ВС РФ отнес технологические трубопроводы и газоходы к недвижимости, поскольку они:

- проектировались как объекты капитального строительства, объединенные единым технологическим процессом (назначением) с установкой прокаливания кокса,

- смонтированы на специально возведенном фундаменте (эстакадах), наличие которого обеспечивает прочную связь с землей,

- по своей конструкции не предназначены для последующей разборки, перемещения и сборки на новом месте,

- перемещение объектов нанесет несоразмерный ущерб их назначению, целостности конструкции, предусмотренной проектной документацией.

Обратите внимание: апелляция в этом деле пришла к противоположным выводам, отметив сборно-разборный характер сооружений и возможность перемещать их на новое место при сохранении эксплуатационных качеств.

Обе позиции спорные, особенно с учетом того, что термин «объект капитального строительства», которые использовали кассация и ВС РФ, относится к градостроительному законодательству и не может подменять собой понятие «недвижимая вещь».

Еще один спорный момент связан с таким критерием недвижимости, как наличие фундамента, который часто используется на практике.

ПРИМЕР ИЗ ПРАКТИКИ

Завод, определяя налоговую базу по налогу на имущество, разделил трансформаторную подстанцию на две составляющих:

- здание (строение на железобетонном фундаменте со стенами из железобетона), и

- трансформаторы.

Завод заплатил налоги только на здание, поскольку считал трансформаторы движимым имуществом. Их можно без ущерба извлечь из подстанции и эксплуатировать самостоятельно вне здания.

Однако суды не согласились с этим доводом завода и посчитали трансформаторы недвижимостью, которая имеет прочную связь с землей, поскольку они:

- сооружены на монолитном железобетонном фундаменте,

- соединены подземными коммуникациями со снабжающими объектами (кабельными электролиниями, проложенными в подземных траншеях).

Подобные проблемы вообще не должны возникать в налоговых спорах. Если развивать логику законодателя и судов, получается, что стоимость объекта учитывается или не учитывается при исчислении налога на имущество в зависимости от характера его монтажа. Можно ли назвать такой критерий корректным?

Как правильно определить объект налогообложения по налогу на имущество организации?

Возможны несколько вариантов решения сложившейся проблемы.

- Изменить практику применения действующей нормы.

Сама по себе норма п. 1 ст. 374 НК РФ уже сейчас позволяет уйти от гражданско-правовых критериев недвижимости и применять правила бухгалтерского учета. Именно этот подход применил ВС РФ в Определении от 12.07.2019 № 307-ЭС19-5241 по делу № А05-879/2018, исключив машины и оборудование из налогооблагаемых объектов.

- Исключить из действующей нормы критерий недвижимости и использовать категории градостроительного законодательства.

В ст. 374 НК РФ можно указать, что налогообложению подлежат не объекты недвижимости, а объекты капитального строительства: здания и сооружения, за исключением замощений, асфальтовых, бетонных покрытий и иных элементов благоустройства земельных участков. Таким образом будут использоваться категории не гражданского, а градостроительного законодательства. Это решение не идеальное, но все-таки более определенное, чем текущее регулирование.

- Полностью изменить норму и облагать имущество организации налогом в зависимости от даты его создания/производства.

В 2019 году движимое имущество организаций исключили из числа объектов налогообложения для того, чтобы стимулировать компании инвестировать в средства производства, модернизировать их, приобретать новые и развивать существующие, а также повышать на них спрос (Постановлении КС РФ от 21.12.2018 № 47-П). Однако средства достижения этой цели оказались спорными.

Добиться поставленной цели можно было бы, не разделяя объекты налогообложения на движимые и недвижимые, а освободив от налогообложения объекты, которые недавно построили/произвели или модернизировали, например, в пределах 5 лет. Речь идет в том числе о зданиях.

Разграничить ставки налога или сроки применения льготы можно было бы по сферам экономики. Еще можно было бы не применять освобождение от налогообложения для объектов, приносящих рентный доход.

Подготовлено по материалам статьи Виктора Бациева «Что такое «недвижимость» и есть ли у этой категории собственное налоговое прочтение?», опубликованной в Сборнике статей «Проблемы гражданского права в судебной практике и законодательстве», посвященном юбилею профессора В.В. Витрянского

- 1

- 2

- 3

- 4

- 5

В статье рассмотрена история становления и развития налога на имущество экономических субъектов, начало которого приходится на принятие в 1991 г. закона о налоговой системе России

Современная налоговая системы в России была установлена в октябре-декабре 1991 г, когда были принят Закон Российской Федерации от 27 декабря 1991 г. № 2118-1 «Об основах налоговой системы в Российской Федерации» [1].

До налоговой реформы 1992 г обложение имущества хозяйствующих субъектов в советской России также присутствовало и осуществлялось в виде уплаты в государственный бюджет за основные производственные фонды и запасы сверх норм собственных оборотных средств. Данная плата была введена в середине 60-х годов в ходе хозяйственной реформы СССР и являлась непосредственным предшественником современного налога на имущество [2].

Первый этап развития налога на имущество организаций начался в период формирования налоговой системы РФ. Так, налог на имущество юридических лиц был введен лишь в 1992 г. Карбушев Г.К отмечает, что по аналогии с налогом на имущество в других странах, налог рассматривался как источник доходов бюджетов региональных и местных уровней, однако за 23 года существования какой-нибудь заметного фискального значения в бюджетной системе налог на имущество организаций так и не сыграл [3].

На территории РФ основные принципы взимания налога на имущество хозяйствующих субъектов были определены Законом РФ 13.12.1991 №2030-1 «О налоге на имущество предприятий» [4]. Нематериальные активы, основные средства, запасы и стоимость затрат, которые находились на балансе налогоплательщика, признавались объектами налогообложения, а налоговой базой служила среднегодовая стоимость имущества налогоплательщика. Ставка налога была оговорена в размере двух процентов от налогооблагаемой базы. Для исчисления базы налогообложения данные исчислялись на 1-е число каждого квартала, которые также являлись отчетными периодами.

На рисунке приведены основные элементы налога на имущество предприятий, который существовал в то время.

Рисунок – Основные элементы налога на имущество, действовавшего в соответствии

с Законом «О налоге на имущество предприятий» до принятия НК РФ

Крутякова Т.Л. полагает, что одной из основных целей введения налога на имущество предприятий являлось повышение заинтересованности у налогоплательщиков в реализации неиспользуемого имущества [5]. Тем не менее, в последствие налог на прибыль свел на нет данную роль налога на имущество. По мнению Панскова В.Г., организациям стало невыгодно реализовывать свои активы, поскольку за их наличие они платили всего 2% от стоимости имущества, а в случае их продажи предприятия были вынуждены платить налог на прибыль по ставке, значительно более высокой [6].

Выполнению возложенных на этот налог назначений препятствовали и другие сложности налогообложения имущества юридических лиц, в частности, неадекватная рыночной стоимости бухгалтерская стоимость основных средств России, отмечает Парыгина В.А.. Переоценка основных фондов России осуществлялась несколько раз в 1991-1997 гг. Но при этом применялись индексные методы, и реальная рыночная оценка того, чем владели государство и предприятия, не удалось. Между тем рыночную стоимость активов в условиях перехода к рыночной экономике необходимо знать не только для целей налогообложения имущества, но и, например, для осуществления различных сделок с имуществом [7].

Существенным недостатком, по мнению Пятшевой Е.Н., закона «О налоге на имущество предприятий» являлось множество льгот по налогу, что ослабляло важнейший принцип справедливости налогообложения – равнозначная налоговая ответственность за равные объекты обложения [8].

Второй этап развития налога на имущество организаций начался с принятием 30 главы Налогового кодекса, которая была введена Федеральным законом от 11.11.2003 г. №139-ФЗ [9]. Глава 30 НК РФ значительно изменила порядок расчета налоговой базы и взимания налога в части объекта налогообложения. Изменилось и само название – вместо налога на имущество предприятий налог стал называться налогом на имущество организаций.

С 01.01.2004 г введена в действие 30 глава НК РФ, которая регламентирует порядок применения налога на имущество организаций. К сожалению, отмеченные выше недостатки, свойственные налогу на имущество не устранены. Повышение ставки налога, значительное сокращение льгот по нему призваны усилить его фискальную функцию, тогда как его регулирующая (стимулирующая, экономическая) функция по-прежнему не используются в полной мере.

Парыгина В. А. отмечает, что все элементы налога на имущество организаций было реорганизованы: детализирован состав налогоплательщиков, трансформирован объект налогообложения, что привело к значительному сокращению налоговой базы, изменен порядок расчета среднегодовой стоимости имущества [7]. Теперь для того, чтобы стать налогоплательщиком, хозяйствующему субъекту необходимо иметь статус юридического лица и имущество на территории РФ.

Максимальная ставка налога увеличилась до 2,2% (вместо 2%), однако налог по-прежнему является региональным налогом, и только субъекты РФ имеют право определять окончательный размер ставки налога. Налоговые льготы были резко сокращены, однако и в части льгот окончательное решение принимает субъект РФ: льготный список может быть расширен в законах субъекта о налоге на имущество организаций [2].

Нововведения по налогу на имущество организаций в 2005-2013 гг. лишь незначительно корректировали налог. Например, с 1 января 2013 г налогом на имущество стало облагаться только движимое имущество. Самым главным новшеством в отношении налога на имущество является его отмена в отношении всего движимого имущества, поставленного на баланс, начиная с 1 января 2013 г. Эти изменения закреплены законом 202-ФЗ от 29.11.12 г. и коснулись большого количества российских налогоплательщиков. Движимое имущество, принятое на учет организации до 01.01.2013 г, продолжает облагаться налогом [10]. В связи с этим у налогоплательщиков возникла необходимость вести раздельный налоговый учет движимого и недвижимого имущества.

Третий этап реформирования налога на имущество организаций связан с поэтапным переходом к единому налогу на недвижимость. Первые упоминания о налоге на недвижимость возникли во время налоговой реформы 2002-2003 гг., которая предполагала замену налога на имущество предприятий и земельного налога налогом на недвижимость, что отмечено в статье ученых Анисимова С.А., Остапенко В.В. и Погорелко И.А. [11].

2 ноября 2013 г Президент России подписал Федеральный закон № 307-ФЗ. Данный документ предусматривает, что с 1 января 2014 г налоговая база по налогу в отношении ряда объектов будет определяться исходя из их кадастровой стоимости, а не балансовой, как ранее. В отношении прочего имущества налоговая база будет определяться по-прежнему как среднегодовая стоимость основных средств, признаваемых объектами налогообложения [12]. Следовательно, 2014 г следует считать началом третьего этапа реформирования налога на имущество организаций, который продолжается по сей день.

Таким образом, с 2014 г субъекты РФ могут не только предусматривать дополнительные налоговые льготы, но и принципы определения налоговой базы в отношении отдельных объектов недвижимости. Данное дополнение напрямую связано с изменениями, внесенными в статью 375 НК РФ: если раньше налоговая база определялась исключительно как среднегодовая стоимость активов, признаваемых объектами налогообложения, то с 2014 г, в отношении отдельных объектов недвижимости, налоговая база рассчитывается на основе их кадастровой стоимости [13].

Объекты, для которых при расчете нужно брать кадастровую стоимость, указаны в ст.378.2 гл.30 НК РФ, к ним относится:

– торговые центры;

– административно-деловые центры;

– нежилая недвижимость, в которой располагаются офисы, точки бытового обслуживания, общепита и торговые точки;

– недвижимость иностранных предприятий, не имеющих постоянного представительства в России [14].

В статью 381 НК РФ с 1 января 2015 года добавлен пункт 25 уточняющий, что освобождаются от налогообложения налогом на имущество организации в отношении движимого имущества, принятого с 1 января 2013 года на учет в качестве основных средств (таблица).

Таблица - Включение движимого имущества в налогооблагаемую базу по налогу на имущество организаций с 1 января 2015 года

В общем случае налоговая база по налогу вычисляется как среднегодовая стоимость основных средств, признаваемых объектами налогообложения (ст. 375 Налогового кодекса РФ). В настоящее время, все движимое имущество, принятие на учет после 1 января 2013 г., не является объектом налогообложения. Движимое имущество 1-2 амортизационной группы, принятое на учет до 1 января 2013 г. также не является объектом налогообложения. А вот движимое имущество 3-10 амортизационной группы, принятое на учет до 1 января 2013 г., все еще входит в состав объектов, облагаемых налогом на имущество [15].

Для исчисления налога определяют среднегодовую стоимость имущества, а для расчета авансовых платежей по налогу – среднюю стоимость имущества. Налоговая база определяется как кадастровая стоимость имущества, утвержденная в установленном порядке, в отношении некоторых видов недвижимого имущества, признаваемых объектом налогообложения [16].

Налоговым периодом по налогу на имущество организаций является календарный год, а отчетными периодами признаются I квартал, полугодие и 9 месяцев календарного года. При этом субъекты РФ при установлении элементов налога отчетные периоды вправе не устанавливать (ст. 379 НК РФ) [14].

Ставку налога на имущество устанавливают региональные власти. При этом в отношении объектов имущества, налоговая база по которым определяется как среднегодовая стоимость, она не может превышать 2,2 процента (п. 1 ст. 380 НК РФ). Если налоговые ставки региональными властями не определены, налог рассчитывается по ставкам, указанным в ст. 380 НК РФ [14].

В отношении недвижимого имущества с установленной кадастровой стоимостью ставка не должна превышать 2% в 2016 г. и последующие годы, что установлено подп. 1.1 п. 1 ст. 380 НК РФ [14].

Таким образом, история налогообложения налогом на имущество организаций в России насчитывает три этапа. Первый этап начался в период формирования налоговой системы РФ и продлился до введения в действие главы 30 НК РФ в 2004 г. Второй этап завершился в 2014 г, когда в некоторых региона РФ налог на имущество начал взиматься не с балансовой стоимости, а с кадастровой. Характерными особенностями первых двух этапов является низкая фискальная значимость налога: особенности определения налогооблагаемой базы не позволяли налогу занять соответствующее место в налоговых доходах бюджетов субъектов РФ. На третьем этапе начался постепенный переход к налогу на недвижимость, налогооблагаемая база по которому определяется как кадастровая стоимость.

Литература:

1. Закон РФ от 27.12.1991 №2118-1 «Об основах налоговой системы в Российской Федерации» (ред. от 11.11.2003) (утратил силу).

2. Теория и история налогообложения: учебник / под редакцией Майбурова И. А. – М.: Юнити-Дана. – 2014. - 422 с.

3. Карбушев Г.К. Совершенствование налогообложения имущества организаций // ЭКО. – 2015. - № 7. – с. 23-30.

4. Закон РФ от 13.12.1991 №2030-1 «О налоге на имущество предприятий» (ред. от 06.06.2003) (утратил силу).

5. Крутякова Т.Л. Налог на имущество: изменения продолжаются // Новая бухгалтерия. – 2014. - № 12. – с. 15-22.

6. Пансков В.Г. Налоги и налогообложение в Российской Федерации. – М.: Книжный мир, 2012. – 245с.

7. Парыгина В. А. Понятие, история и функции налогообложения имущества // Современное право. – 2015. - № 10. – с. 3-8.

8. Пятшева Е. Н. Тенденции развития системы имущественного налогообложения организаций в Российской Федерации // Вестник Российский Государственный Гуманитарный Университет. – 2014. - №21. – с. 157-167.

9. Федеральный закон «О внесении дополнения в часть вторую Налогового кодекса Российской Федерации и внесении изменения и дополнения в статью 20 Закона Российской Федерации «Об основах налоговой системы в Российской Федерации», а также о признании утратившими силу актов законодательства Российской Федерации в части налогов и сборов» от 11.11.2003 №139-ФЗ.

10. Налог на имущество организаций: расчет, уплата и изменения 2016 года // Профессия бухгалтер. – Режим доступа: http://blog.ksio.ru/buch/nalogi/raschet-na-imuschestvo.

11. Анисимов С. А., Остапенко В. В., Погорелко И. А. Проблемы прогнозирования налоговых доходов // Аудит и финансовый анализ. – Режим доступа: http://www.auditfin.com/fin/2003/1/fin_2003_01_rus_01_04_Anisimov/fin_2003_01_rus_01_04_Anisimov.asp.

12. Практический комментарий основных изменений налогового законодательства с 2014 года // КонсультантПлюc. – Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_155268/7a7446c6bb140b76d08867abdb12226fc95e31c6/.

13. Власова М.А. Раздельный учет: движимое и недвижимое имущество в целях налогообложения по налогу на имущество // Финансовые и бухгалтерские консультации. – 2014. - № 4. – с. 24-32.

14. Налоговый кодекс РФ (Часть 2) от 05.08.2000 №117-Ф3 (ред. от 15.02.2016).

15. Стародубцева И. Новый порядок обложения налогом на имущество движимых объектов // Новая бухгалтерия. – Режим доступа: https://www.eg-online.ru/article/273059/.

16. Налог на имущество в 2014 году // Главбух. – Режим доступа: http://www.glavbukh.ru/art/31545-nalog-na-imushchestvo-v-2014-godu.

Статья подготовлена Зачетным Александром для участия клиента в студенческой конференции

Читайте также: