Пропал налоговый учет в 1с

Опубликовано: 14.05.2024

Рассмотрим, как обнаружить ошибки по налогу на прибыль, начиная с основ, утверждаемых в Учетной политике 1С: Бухгалтерия 8 редакция 3.0, как выручка попадает в строки 011, 012, 013 Листа 02 Приложения 1 в программе. В справочнике есть «Номенклатура» и есть «Номенклатурные группы».

Рисунок 1.

«Номенклатура» находится в перечне «Товары и услуги», где, например, в перечне «Продукции», идет наименование готовой продукции или материалов.

Рисунок 2.

Что касается «Номенклатурной группы» в программе – это виды работ, виды услуг, виды товаров, которые производит либо реализует организация. То есть то, чем занимается организация. Это обобщённое понятие, аккумулирующее затраты и выручку в разрезе видов продукции, товаров, услуг. Сюда же относится вид деятельности как оптовая и розничная торговля.

Рисунок 3.

Необходимо понять разницу между понятиями «Номенклатура» и «Номенклатурные группы», так как они являются базовыми для понимания того, какие настройки нужно сделать в Учетной политике на закладке «Налог на прибыль».

В Учетной политике по гиперссылке «Номенклатурные группы реализации продукции, услуг» определяются виды ТРУ собственного производства, то есть то, что непосредственно производится организацией.

Рисунок 4.

По гиперссылке «Номенклатурные группы реализации продукции, услуг» необходимо прописать «Номенклатурные группы», которые организация производит непосредственно.

Рисунок 5.

В строку 012 Приложения №1 к Листу 02 ДНП попадает сумма выручки от реализации покупных товаров, то есть оборот по Кт 90.01.1 «Выручка от продаж по деятельности с ОСНО» по НУ.

- В строчку 012 Приложения №1 к Листу 02 попадает выручка по номенклатурным группам, которые не вошли в перечень «Номенклатурные группы реализации продукции, услуг» в Учетной политике.

- В 011 строчку Приложения №1 к Листу 02 ДНП попадает выручка по тем номенклатурным группам, которые отражены на гиперссылке «Номенклатурные группы реализации продукции, услуг».

- В 013 строчку Приложения №1 к Листу 02 ДНП попадает выручка от реализации имущественных прав, если по Кт 91.01 указана статья «Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг».

Важно определить каким образом будет отражена выручка в налоговой декларации по налогу на прибыль, так как выручка напрямую соотносится с расходами в декларации. Налоговая служба делает камеральную проверку ДНП и смотрит, если есть выручка от реализации покупных товаров по 012 строке, то должны быть прямые расходы по списанию товаров в Приложении № 2 к листу 02 по строке 020.

Идет условное согласование: если есть прямые расходы, то должна быть и выручка от реализации покупных товаров. Если выручки нет, а прямые расходы есть, тогда ФНС выставляет требование о пояснении.

Рисунок 6.

Методы определения прямых расходов производства в НУ в программе

Прямые расходы относятся к расходам в момент реализации продукции, работ, услуг, в стоимости которых они учтены. Прямые расходы отражаются в ДНП в листе 02 Приложения № 2 по строке 010, 020 и 030, а далее идут косвенные и внереализационные расходы.

Стоит отметить, что в программе при отражении расходов по 20 счету не значит, что они попадут в прямые расходы. В НУ все зависит от настроек в Учетной политике.

Как прямые расходы попадают в строку 010 Листа 02 Приложения 2

В программе состав прямых расходов определяется в Учетной политике на закладке «Налог на прибыль», по гиперссылке «Методы определения прямых расходов производства в НУ».

Те виды расходов, которые указаны по данной гиперссылке будут попадать в ДНП в составе прямых расходов по строчке 010 Приложения 2 Листа 02 ДНП.

Рисунок 7.

Таким образом, чтобы прямые расходы попали в 010 строчку Приложения 2 Листа 02, их необходимо определить в «Методах определения прямых расходов производства в НУ» и списать в состав расходов по дебету счета 90.02.

Рисунок 8.

Прямые расходы отличаются от косвенных расходов тем, что расходы включаются в состав прямых расходов в момент реализации ТРУ. Если реализация готовой продукции не произошла, то прямых расходов в ДНП не будет.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС - за III квартал 2015 года; по налогу на прибыль - за 9 месяцев 2015 года и за 2015 год.

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступленияс видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документа Корректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью - Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Порядок заполнения табличной части Услуги и регистрации исправленной версии документа Счет-фактура полученный не отличается от порядка, описанного в Примере 1 в статье "Исправление ошибки отчетного года в 1С:Бухгалтерии 8".

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы - например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

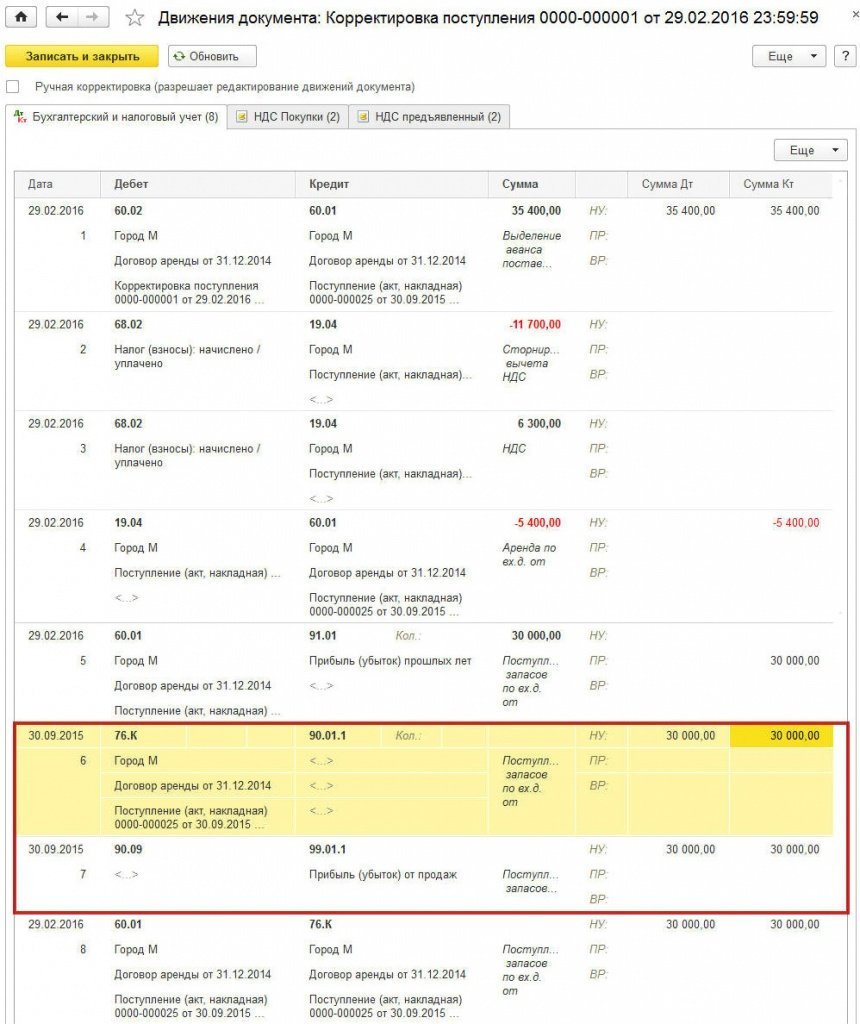

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье "Исправление ошибки отчетного года в 1С:Бухгалтерии 8", так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 - это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

• вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

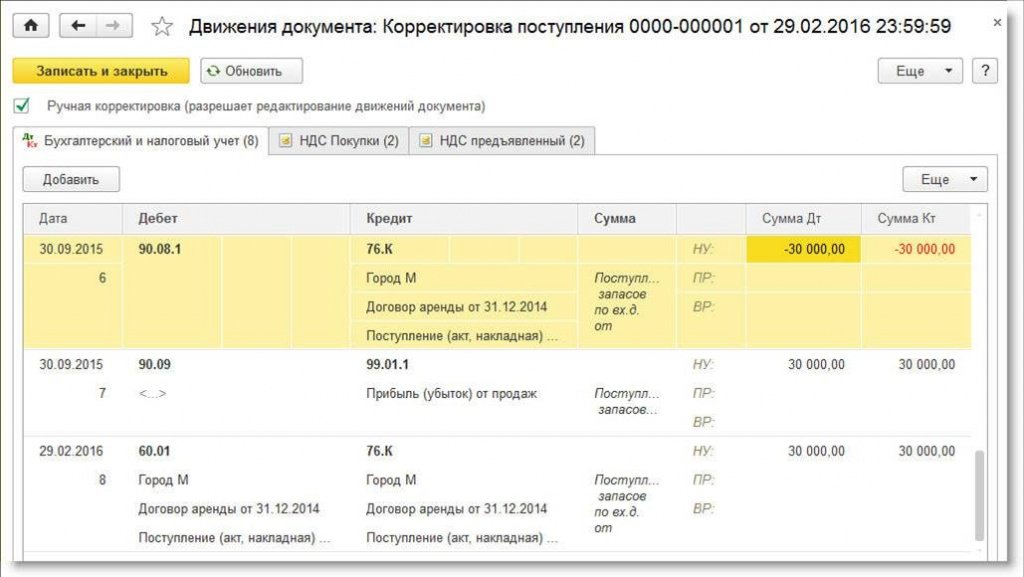

• вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операциюРеформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

О ключевом правиле соотношения сумм проводки (БУ = НУ + ПР + ВР) см. в статье «Поддержка требований ПБУ18/02 "Учет расчетов по налогу на прибыль"» в разделе «Технологическая поддержка прикладных решений».

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

Дебет 99.02.1 Кредит 68.04.2 - на сумму 6 000 руб.

Одновременно с этим нужно распределить налог к уплате по уровням бюджета:

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет - на сумму 600 руб.; Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Региональный бюджет - на сумму 5 400 руб.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль(раздел Отчеты) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы - это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету "Учет расчетов по налогу на прибыль организаций" ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки - в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступления формируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

- Если посчитать финансовый результат деятельности только с позиций бухучета:

- С позиции налогового кодекса ситуация выглядит несколько иначе:

- БУ и НУ – отражение в 1С

Автоматизация бухгалтерского и налогового учета, включая подготовку обязательной отчетности

Автоматизация бухгалтерского и налогового учета, включая подготовку обязательной отчетности

Типовое внедрение - бесплатно при покупке программы у нас. Дополнительные настройки. Проектное внедрение.

В данной статье мы рассмотрим вопросы отличия данных бухгалтерского и налогового учета, порядок их отражения в 1С 8.3 на примере конфигурации «1С:Бухгалтерия предприятия» и настройки программы, которые позволят вести налоговый учет максимально эффективно.

Бухгалтерский учет (БУ) представляет собой довольно привычный (на протяжении уже нескольких сотен лет) способ ведения учета и отражения фактов хозяйственной деятельности на бухгалтерских счетах по принципу двойной записи, когда каждая операция проводится по дебету одного счета и кредиту другого. Оборотно-сальдовая ведомость по счетам часто используется для анализа деятельности предприятия. Итогом правильного ведения бухгалтерского учета является корректно составленный баланс.

Понятие о налоговом учете (НУ) сформировалось в российской практике ведения учета сравнительно недавно и связано с появлением ПБУ 18/02, а также главы 25 налогового кодекса (НК). Учет этих положений позволяет правильно сформировать налог на прибыль. Зачастую при упоминании налогового учета имеют в виду разницу в порядке отражения расходов (реже доходов) для целей исчисления налога на прибыль между суммой, которую можно учесть согласно НК, и суммой, которая проходит по счетам бухгалтерского учета текущего периода. Итогом правильного ведения налогового учета является корректно заполненная декларация на прибыль (справедливо для фирм на общем режиме).

Если бы не существовало налогового учета, то прибыль (убыток) считалось по простой формуле «Доходы минус Расходы». Сейчас полученную в результате таких расчетов сумму называют «бухгалтерской прибылью», которая часто не совпадает с налогооблагаемой прибылью из-за ограничений, указанных в налоговом кодексе. Для отражения таких разниц в учете используют ПБУ 18/02. В небольших организация, ведущих несложный учет, где не возникает разница между бухгалтерским и налоговым учетом, бухгалтерская прибыль будет совпадать с налогооблагаемой.

Рассмотрим следующий пример, для организации на общем режиме.

Если посчитать финансовый результат деятельности только с позиций бухучета:

Выручка за месяц составила 100 000 рублей. Были следующие расходы:

- Расходы на обучение сотрудников в сумме 4 000 руб.;

- Введена в эксплуатацию спецодежда балансовой стоимостью 1 800 руб., на срок 18 месяцев. В месяце ввода амортизация не начисляется, а начиная со следующего, должна начисляться в сумме 100 руб. в месяц;

- Введено в прошлом месяце основное средство балансовой стоимостью 480 000 руб., срок службы 4 года. Начиная с текущего месяца, начинает начисляться амортизация 10 000 руб. в месяц.

Для учебных целей другие расходы и доходы опустим, а в следующих месяцах покажем выручку 100 000 руб. По расходам покажем различия БУ и НУ по уже проведенным операциям.

Организация должна получить следующий финансовый итог деятельности в бухгалтерском учете:

Уплата налогов является прямой обязанностью всех налогоплательщиков перед государством. Расчет суммы налога, подлежащего к уплате, зависит от того, какая система налогообложения применяется в организации. В данной статье мы рассмотрим расчет налога на прибыль.

Первым делом необходимо определить налоговую базу. Она составляет разницу между доходами и расходами организации. В данном случае в расчете можно использовать не все виды доходов и расходов. Некоторые из них попросту не облагаются налогом.

Касательно бухгалтерского учета в программе 1С существует равенство:

В данном случае под БУ подразумевается сумма по бухучету, которая состоит из части, отраженной по налоговому учету, а так же постоянной и временной разниц. Такая ситуация возникает из-за того, что не все суммы подлежат отражению в налоговом учете. Получается, что в бухгалтерском учете какая-то сумма может быть больше, чем в НУ. В результате возникают постоянные и временные разницы.

Предварительная настройка программы

Для расчета налога на прибыль организации применяют особое положение бухучета – ПБУ 18/02. Несмотря на всю кажущуюся сложность, именно он позволяет учитывать разницы между бухучетом и налоговым учетом.

На практике достаточно часто встречается, когда одна сумма в бухучете отразилась полностью, а в налоговый пошла лишь часть, либо вообще ничего. Для связки НУ и БУ и существует данное положение.

Программа 1С:Бухгалтерия поддерживает применение ПБУ 18/02. Включить его использование можно непосредственно в учетной политике вашей организации, как изображено на рисунке ниже.

С пользовательской точки зрения в плане ввода информации ничего не изменяется. Бухгалтеру не придутся дополнительно вносить какие-либо данные. Достаточно правильно настроить программу.

С точки зрения отчетности и внутренних расчетов изменения уже будут существеннее. В таком случае отчетность, например, оборотка, будет содержать детальную информацию о формировании налоговой базы. К ней относятся, например, данные по расчету налога на прибыль (68.04.02), 77 счет и т. д.

Если вам необходимо рассчитывать налог на прибыль, настоятельно рекомендуется уточнить в программе, что ПБУ 18 будет применяться.

Налоговый учет в 1С

Как было сказано ранее, не все доходы и расходы должны учитываться при расчете налога на прибыль. Эта информация указывается в плане счетов. На рисунке ниже видно, что у счета 90.04 не стоит флажка в колонке НУ, а у 90.07.1 флаг установлен.

В таком случае, если движение будет осуществлено на ДТ 90.04, в налоговом учете по дебету будет числиться ноль. Если счет кредита будет с установленным флагом НУ, то его сумма будет отражена в налоговом учете по кредиту соответственно.

Таким образом, как по дебету, так и по кредиту в налоговом учете суммы могут различаться, могут быть одинаковыми. Так же часто встречаются случаи, когда некая сумма не отражена в налоговом учете вообще.

На рисунке ниже видно, что суммы во всех трех движениях отражены как по дебету, так и по кредиту. Это следует из того, что в счетах 90.08.1 и 26 установлены флаги отражения в налоговом учете.

Обратите внимание, что на рисунке выше кроме полей НУ так же присутствуют поля ПР и ВР. Об этих ризницах и велась речь ранее. Сумма всех строк одного движения (НУ, ПР, ВР) должна совпадать с суммой по бухучету, которая отражена в колонке «Сумма».

Сам расчет налога на прибыль можно произвести автоматически при помощи обработки закрытия месяца, которая находится в разделе «Операции». Расчет производится одноименной регламентной операцией, расположенной в четвертом разделе.

Анализ состояния НУ по налогу на прибыль

Конечно же, большинство расчетов, влияющих на правильность вычисления налога на прибыль производятся программой автоматически, но бывают случаи ошибочных ситуаций. Разобраться с ними поможет специальный отчет, производящий анализ учета.

На главной форме отчета указывается период, за который мы хотим проанализировать данные и организацию. В схеме отчета показаны различные разделы, в которых сгруппированы данные. Перейти в любой из них можно нажав левой кнопкой мыши.

На рисунке ниже показано, что мы зашли в раздел «Расходы по обычным видам деятельности». Блок с амортизацией выделился красным, что означает невыполнение правила БУ = НУ + ПР + ВР.

Перейдя в подраздел с амортизацией, нами был получен отчет, в котором показано, в каком документе и на какую сумму произошла ошибка в равенстве.

Обратите внимание на галку в надстройке «По документам». Именно она позволяет видеть в отчете ссылки на документы, в которых программа нашла ошибочные данные.

Исчез бухгалтер! Что делать?

«Бухгалтер исчез, а все документы и база были у него!»— примерно с такой формулировкой клиенты приходят к нам на восстановление учета. Часто паника вызвана целым комплексом проблем: скоро сдача очередной отчетности, из ИФНС пришло требование, а бухгалтер перестал отвечать на звонки.

Чаще всего бухгалтер пропадает накануне грядущей налоговой проверки, сдачи годового баланса, перед отчётным периодом, а иногда — после получения грозных писем из налоговой, ареста расчетного счета. Помимо поиска нового бухгалтера, решения управленческих задач, перед руководителем возникает комплекс проблем: от уплаты штрафов за несданную отчетность до полного восстановления учета и всех первичных документов.

Что делать, если пропал бухгалтер?

Главное — знать, как поступать и как обезопасить себя от дополнительных проблем и штрафов. Если такая ситуация уже произошла, для вас — наша статья с инструкцией по применению. В первую очередь важно не поддаваться приступам паники и действовать пошагово:

1. Найдите другие контакты этого бухгалтера

Попробуйте связаться с пропавшим бухгалтером по всем имеющимся в вашем распоряжении контактам: телефон родственников, домашний адрес, общие знакомые, соцсети. Не исключено, что у бухгалтера уважительные причины пропуска работы: например, сложилась непредвиденная ситуация, в результате которой человек попал в больницу.

2. Проверьте наличие денег в кассе и на расчетном счете

Обязательно произведите проверку наличия денег в кассе и на расчетных счетах компании. Если денежные средства и/или ценные документы украдены — обратитесь с заявлением в правоохранительные органы.

3. Проверьте наличие ключей доступа в банк и для сдачи отчетности

- Если есть основания не доверять «сбежавшему» бухгалтеру — сразу поменяйте пароль для входа в банк-клиент (или заблокируйте тот логин, которым пользовался бухгалтер).

- Если утерян сертификат ключей электронной подписи для доступа в банк-клиент, руководителю нужно лично обратиться в банк с заявлением о переиздании сертификата.

- Утеряна электронная подпись компании для сдачи отчетности в электронной форме — сразу обратитесь к вашему поставщику услуг (Калуга-Астрал, СБИС/Тензор, Контур, Такском и т.д.) с заявлением о компрометации ключей и аннулированием электронной подписи. Возможно, сертификат придется перевыпустить.

- Необходимо также восстановить доступ к системе сдачи электронной отчетности вашей компании, которой пользовался бухгалтер.

4. Проверьте наличие и целостность бухгалтерской базы данных

По наличию бухгалтерского программного обеспечения (ПО) и базы данных учета (БД) разделим ситуации на три типа, которые помогут определить «масштаб бедствия»:

Доступно ПО и БД

Если бухгалтер работал на вашем ПК, необходимо получить доступ к своей бухгалтерской базе/базам данных (1С).

Зайдите в программу, вместе с экспертом (бухгалтером или аудитором, которому доверяете) посмотрите в Журнале операций даты последних проводок, оцените полноту ведения учета и соответствие фактам хозяйственной деятельности компании, проверьте на предмет умышленного искажения учетных данных.

Есть БД, нет ПО

Если бухгалтер использовал свой компьютер и лично приобретенное ПО, в котором вел ваш бухгалтерский и налоговый учет, — запросите выгрузку базы данных, которая является интеллектуальной собственностью вашей компании (например, 1Cv8.1cd — файл, где находится информационная база в формате 1С:Предприятие). Для дальнейшей работы с базой потребуется приобрести соответствующее ПО.

Обратитесь к IT-специалистам, которые помогут правильно произвести загрузку (экспорт) данных в ваше ПО.

Нет ни ПО, ни БД

Если ПО и базы данных нет, или она по какой-то причине повреждена, либо загрузка невозможна, необходимо будет восстанавливать бухгалтерский учет с нуля, так как в конце года у вас возникнет необходимость формирования и сдачи бухгалтерского баланса, который формируется на основании первичных документов за полный календарный год.

При наличии базу данных желательно передать на проверку квалифицированному профессионалу, а лучше заказать аудит бухгалтерского и налогового учета у независимой бухгалтерской компании.

![]()

Почему бухгалтер не отдает базу?

Когда бухгалтер понимает, что дела клиента запущены, то в силу низкой квалификации он может просто исчезнуть, не передавая клиенту рабочей базы. Таких бухгалтеров отыскать потом довольно сложно, так как они чаще всего не закрепляют отношения договором. Самое неприятное в этой ситуации — отсутствие у компании учетной бухгалтерской базы 1С.

ТОП-5 причин не отдавать базу:

- Бухгалтер боится передать базу, так как в ней видны неаккуратность ведения учета и присутствуют ошибки;

- Бухгалтер ведет учет своих клиентов в одной базе. Отдать данные по конкретному клиенту не может, а разделять базы не умеет;

- Намеренно удерживает у себя базу данных как залог оплаты за свою работу;

- Учет ведется в программе, формат данных которой не совместим с общепринятой 1С, все данные приходится переносить вручную;

- Учет не велся вообще, базы нет.

В нашей практике был случай: клиент узнал, что предыдущий бухгалтер, которой он платил целый год, вообще не вела базу, а отчеты по компании составляла в MS Excel. При налоговой проверке отсутствие бухучета, конечно, «всплыло».

5. Проверьте наличие бухгалтерской и кадровой документации

Если бухгалтеру ранее передавались, а ныне отсутствуют первичные документы, договоры — необходимо составить реестры пропавших бумаг. В Акте об утрате документов зафиксируйте максимально подробную опись недостающих документов, трудовой книжки и зарплатных ведомостей, причины пропажи. Вы можете подать заявление о хищении в правоохранительные органы для возбуждения административного (или уголовного) дела. В полиции получите справку, подтверждающую принятие вашего заявления, — она понадобится для предоставления в ИФНС, так вы сможете избежать санкций за несвоевременную сдачу отчетности.

6. Cверки с фондами и налоговой

Каким бы профессионалом не был сбежавший бухгалтер, перепроверьте все периоды, в течение которых он вел бухгалтерию. Для этого руководитель компании может написать в налоговую инспекцию запрос копий сданной отчетности компании за последние три полных года, «в связи с утерей документов».

- Проведите сверку расчетов с ФНС, ПФР: есть ли задолженность по налогам и взносам, переплаты в прошлых периодах?

- Запросите у банка архивную выписку за период деятельности;

- По выписке установите контрагентов и запросите у них дубликаты документов, акты сверок;

- Если начислялась заработная плата — восстановите информацию по кадрам и начислениям.

Чем раньше руководство компании будет осведомлено о долгах перед контрагентами и фондами, тем меньше у компании риск потерять положительную деловую репутацию и попасть под штрафные санкции. Без системного представления о финансовой составляющей своего бизнеса руководитель утрачивает контроль не только над денежной динамикой и активами компании, но и над отношениями с контрагентами.

Важно помнить, что в отсутствии работника, на которого возложены обязанности главного бухгалтера, ответственность несет сам руководитель (см. Федеральный закон № 129-ФЗ «О бухгалтерском учете»). В частности, он отвечает за организацию налогового, бухгалтерского учета, своевременность, правильность начисления и уплаты налогов.

Проверьте свой бухучет

6 советов: как минимизировать потери в будущем

Чтобы минимизировать потери в ситуации с исчезновением бухгалтера, ведите внутренний контроль деятельности бухгалтерии. В крупных организациях для таких целей создаются подразделения внутреннего аудита и службы безопасности, разрабатываются мероприятия по выявлению и предотвращению хищений. В небольших компаниях функцию контролера, как правило, выполняет сам руководитель.

Основная причина негативных ситуаций с пропавшим «приходящим» бухгалтером — безоговорочное доверие своему бухгалтеру. Другие причины — это нежелание руководителя заниматься всем, что связано с бухгалтерией и отсутствие знания у руководителя, КАК контролировать своего бухгалтера.

Цель всех превентивных мероприятий — показать бухгалтеру, что вы следите за его работой и вникаете в процесс. Это многократно снижает риск ввода вас в заблуждение по вопросам бухучета, сдачи отчетности. Не стесняйтесь проверять работу бухгалтера, данные профилактические меры позволят также составить объективную картину о его профессионализме и эффективности:

Заключите договор с бухгалтером

Возможно, поначалу предпринимателю выгоднее работать с бухгалтером, который приезжает в офис пару раз в месяц, забирает первичные документы, привозит отчетность. Тогда не поленитесь заключить с таким бухгалтером хотя бы гражданско-правовой договор, в котором формализован порядок обмена документами и ответственность. Иначе фактически получается, что сторонний вашей организации человек отвечает за взятые им документы, а за исполнение своих обязанностей — только своим честным словом и добросовестностью. Организуйте дальнейшее взаимодействие: попросите бухгалтера составить таблицу-график сдачи отчетности на текущий календарный год.

Впоследствии можно будет оформить сотрудника по ТК РФ — обязанности главного бухгалтера будут закреплены трудовым договором и должностной инструкцией.

Проверяйте банковскую выписку

Будет неплохо, если у руководителя предприятия на своем рабочем месте будет возможность самостоятельно получать банковские выписки по всем расчетным счетам из системы электронных платежей типа «Банк-Клиент».

При больших оборотах в бизнесе просите бухгалтера расшифровывать вам каждую строчку в банковской выписке. Если что-то покажется странным, просите подтверждающие документы. Особо обращайте внимание на суммы, снимаемые на выплату зарплаты, командировочные или хозяйственные нужды.

Храните у себя резервные копии бухгалтерской базы

Договоритесь с бухгалтером, что вы забираете себе архивную копию не реже 1 раза в квартал, после сдачи отчетности. Наиболее современный способ — хранить базу 1С в «облаке». Пусть ваша база и ее резервные копии лежат в облаке, там вы всегда сможете ее посмотреть сами или показать аудитору, не ставя в известность своего текущего бухгалтера.

Контролируйте наличные

Периодически (например, раз в месяц) просите бухгалтера показать Кассовую книгу, Журнал регистрации приходных и расходных кассовых документов. Обращайте внимание на суммы и даты в документах. Посмотрите, кому выдавались подотчетные средства, с какой целью, какие суммы. Совпадают ли записи в ваших приходно-расходных кассовых документах и кассовой книге с реальными расходами и доходами предприятия? Проконтролируйте остаток по кассе.

Если наличные средства снимаются по чековой книжке, то рекомендация простая: не отдавайте бухгалтеру чековую книжку с заранее подписанными и заверенными печатью листами.

Если в компании используется корпоративная карта — к ней можно подключить лимит расходования и защиту списания по смс-паролю.

Следите за порядком в документообороте

Признаки беспорядочного документооборота в компании:

1) документы хранятся россыпью, а не сформированными по группам учета;

2) в архиве присутствуют ксерокопии финансовых документов, без оригинальных подписей и синих печатей;

3) отсутствуют архивы за прошлые годы: бумаги за истекшие периоды не заархивированы, не прошиты и не опечатаны.

Если это применимо к вашей компании, установите сроки наведения порядка. Выписывайте главному бухгалтеру премию за своевременное архивирование, дайте ему рычаги административного/материального воздействия на подчиненных.

Выборочно проверяйте остатки на складе

Контролируйте склад не по фактическому наличию на нем товара, а по данным учета. Будет полезно запросить у бухгалтера отчет «Контроль отрицательных остатков» (есть ли не оприходованный бухгалтерией товар, отрицательные остатки?), ведомость движения товаров. Соответствуют ли единицы измерения и количество товара в приходных документах — расходным, а также тем, что указаны в отчетах об остатках и в ведомостях движений товаров?

Что не следует доверять бухгалтеру?

Контроль — это прямая директива известного принципа «Доверяй — и проверяй». Но для того чтобы свести к минимуму негативные последствия от не вовремя «пропавшего» бухгалтера, нужно соблюдать элементарные правила информационной и финансовой безопасности.

Ключи от клиент-банка

Чтобы контролировать деньги на счете, ограничьте или усложните процедуру их снятия и перевода:

- Если расчетный счет подключен к клиент-банку, необходима двухфакторная система подтверждения платежей. Как вариант, закажите два ключа с подписями: основной (право первой подписи) — для руководителя, второй («технический») — для бухгалтера. В этом случае бухгалтер отслеживает поступления на расчетный счет, создает платежи, а руководитель — проверяет и подписывает платежи своим ключом;

- Если ваш учет ведет бухгалтер на аутсорсинге, закажите ему в банке логин с правом доступа «только для чтения», чтобы он мог оперативно выгружать банковские выписки и загружать платежные поручения в банк;

- Если ключ электронной подписи хранится на токене или флешке, не оставляйте носитель в компьютере, храните в сейфе под замком. Телефон, на который приходят подтвержающие СМС от банка, держите при себе.

Свою бухгалтерскую базу

Пусть ваша база 1С будет у вас в руках. Способы оставить себе базу:

- Ежеквартально забирать выгрузку базы после составления и сдачи бухгалтером отчетности;

- Хранить базу на своем сервере, а бухгалтеру организовать к ней удаленный доступ;

- Бухгалтерская база «в облаке», на удаленных серверах. В режиме 24/7 и бухгалтер, и руководитель имеют доступ к базе, при этом администрирование, обновление, резервные копии выполняются вовремя.

Весь объем первичных документов

Не отдавайте бухгалтеру «на удаленке» всю стопку оригиналов первички, чтобы не возникало непредвиденных ситуаций: утеря или случайная порча, угроза шантажа и пропажа документов вместе с бухгалтером. Хранение первичных документов является обязанностью предприятия, а некоторые виды дел — например, ведомости начисленной заработной платы — имеют длительные сроки хранения и несут важную информацию, которая может быть затребована в любое время действующими или бывшими работниками, контролирующими органами.

Поэтому лучше передавать бухгалтеру на обработку скан-копии, а оригиналы руководителю оставлять себе. Хранение в сканированном виде позволит проверить, какие конкретно документы отправлялись бухгалтеру на обработку.

А если все-таки передаете бухгалтеру на обработку оригиналы «первички» — составьте наиболее удобный график документооборота, чтобы все архивы хранились в организации, а в обработке находилась только малая часть документов. При передаче комплекта каждый раз составляйте передаточный акт/опись документов.

Отчетность и документы, подтверждающие сдачу отчетности

Возьмите за правило раз в квартал запрашивать и получать копии сданной бухгалтером отчетности с отметкой о сдаче (квитанцией о приеме). В случае пропажи бухгалтера не потребуется оперативно восстанавливать отчетность в налоговой, все копии у вас будут на руках. По этим сканам вы всегда сможете проверить, все ли сдано в срок, какие суммы фигурируют в отчетности.

Учредительные документы, печать организации

Не передавайте оригиналы учредительной документации и основную печать организации бухгалтеру, храните у себя. Дело в том, что без учредительных документов руководителю не произвести ни одно регистрационное действие у нотариуса.

Предупрежден — значит, вооружен информацией. Желаем, чтобы такие ситуации не случались с вами, а если и случались — то с наименьшими потерями. Берегите свой бизнес!

Читайте также: