Проблема координации кредитно денежной и бюджетно налоговой политики

Опубликовано: 02.05.2024

2015-03-20

1367

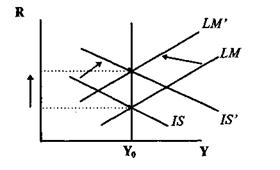

"Выпрямление" кривой LM, как правило, фискальной и монетарной предполагает скоординированные действия политики ЦБ и правительства, так как кривая LM становится вертикальной при очень высоких ставках процента, которые сопровождаются минимизацией спекулятивного спроса на деньги и сохранением, по существу, только трансакционного спроса на деньги. Такое значительное повышение процентных ставок может быть достигнуто при долговом финансировании бюджетного дефицита в сочетании с ограничительной кредитно-денежной политикой ЦБ (рис. 13.5).

Рис. 13.5. Долговое финансирование бюджетного дефицита в сочетании с ограничительной кредитно-денежной политикой

Описанный курс политики оказывается наиболее эффективным в ситуациях, когда снижение уровня инфляции становится первоочередной целью макроэкономического регулирования.

Опыт многих стран свидетельствует, что заслуживает доверия политика ЦБ, которая обеспечивает низкий стабильный темп роста денежной массы. Однако такая политика несовместима с фискальной политикой правительства, ориентированной на значительный дефицит госбюджета. Эта несовместимость объясняется ограниченными возможностями долгового финансирования бюджетного дефицита и неизбежным усилением инфляционного давления даже в случае стабилизации темпа роста денежной массы. В условиях быстрого роста государственного долга экономические агенты не поверят обещанию ЦБ придерживаться низкого темпа роста денежной массы, а недоверие неизбежно дестабилизирует общую макроэкономическую ситуацию. Поэтому систематический контроль правительства за динамикой бюджетного дефицита является необходимым условием успешного проведения Центральным банком антиинфляционной денежной политики.

В переходных экономиках, в том числе и в российской, выбор оптимального сочетания курсов бюджетно-налоговой и кредитно-денежной политики затрудняется рядом специфических обстоятельств. Во-первых, нередко отсутствует необходимый опыт макроэкономического регулирования вообще и опыт координации действий правительства и ЦБ, в частности. Во-вторых, объективно сложная проблема укрепления доверия к экономической политике правительства и ЦБ еще более усложняется в ситуации экономической нестабильности и недоверия к отдельным официальным лицам. В-третьих, нередко отсутствуют необходимые социальные условия для обеспечения успешного антиинфляционного сдерживания ценой увеличения безработицы. Например, отсутствие в России развитой инфраструктуры рынка труда, которая позволила бы вытесненным из производства работникам быстро получить новые профессии и новые рабочие места, делает социально рискованным проведение жесткой антиинфляционной политики по методике "шоковой терапии".

Сочетание указанных обстоятельств приводит к преобладанию произвольной макроэкономической политики правительства и ЦБ, которая не способствует укреплению доверия и препятствует рационализации экономических ожиданий. Однако, некоторые меры экономической политики, — например, установление валютного коридора — позволяют думать о том, что правительство и ЦБ начинают процесс "обучения" экономических агентов формам рационального поведения. В пользу вывода о возможном движении в сторону рационализации ожиданий свидетельствует и обилие макроэкономической информации в периодической печати, а также появление в структуре частных фирм специальных аналитических подразделений, призванных давать обоснованные, "рациональные" прогнозы будущего состояния экономики, исходя из которых негосударственный сектор будет принимать экономические решения.

В то же время, на фоне негибкости рынка труда усиливается тенденция к "жесткости" заработной платы и цен, корректировки которых значительно расходятся по времени. Снижение уровня инфляции и стабилизация доли бюджетного дефицита в ВВП России частично достигаются путем "задержек" в выплате заработной платы и накопления отсроченных платежей, а также активного долгового финансирования бюджетных расходов. В этой ситуации эффекты антиинфляционной политики вряд ли могут оказаться долговременными.

Денежно-кредитная и бюджетно-налоговая политика государства призваны регулировать макроэкономическую ситуацию в стране. При помощи этих рычагов влияния происходит борьба с инфляцией, регулирование устойчивости банковского сектора, поддержка отдельных секторов производства и т. д.

Виды бюджета![бюджетно-налоговая политика государства]()

Бюджетно-налоговая политика государства помогает сбалансировать государственный бюджет. Он утверждается парламентом, а исполнительная власть обязана в точности его исполнить. Термин "государственный бюджет" понимается как совокупный план расходов и доходов государства. Существует три его категории в зависимости от экономической ситуации:

- профицитный (доходы выше расходов);

- сбалансированный (равны нулю);

- дефицитный (доходы ниже расходов).

Правительство любой страны стремится к тому, чтобы бюджет был сбалансированным. Одним из инструментов для достижения этой задачи и служит бюджетно-налоговая политика государства, а достигается цель через регулирование налогообложения. Более подробно об этом - далее.

Бюджетно-налоговая политика государства: цели и задачи

Данный политический инструмент влияния на экономику призван сглаживать циклы колебания. Отсюда цели можно выделить следующие:

- стабильное экономическое развитие всей макроэкономики в целом;

- максимальная занятость трудоспособного населения;

- баланс в показателях между инфляцией, доходами населения и уровнем цен.

Инструменты бюджетно-налоговой политики

Основными источниками государственного бюджета являются налоги. Они и есть главный инструмент данной политики. Но, кроме налогов, к ним также относятся акцизные сборы, лицензирование, трансферты, государственные закупки и гранды. Следовательно, существует регулятор расходов и доходов. К доходам, естественно, относятся акцизные сборы, лицензирования, налоги. Их снижение стимулирует деловую активность той или иной отрасли, но уменьшает поступления в казну. Это негативно может отразиться на социальных выплатах населению. Это заработные платы бюджетникам (учителя, врачи, армия, полиция), а также пенсии по старости, нетрудоспособности и т. д. Рост же налогов сдерживает производство и, наоборот, наполняет бюджет. Снижение трансфертов и выдача грандов также сохранят казну. Но сохранение или увеличение бюджета за счет завышенных налоговых ставок - негативное явление. Оно лишь приносит плоды на первых налоговых поступлениях. На долгосрочной перспективе это сказывается отрицательно, так как падает производство, растет безработица, а с ней возрастает и нагрузка на бюджет.

Что такое кейнсианство

Бюджетно-налоговая (фискальная) политика государства, по мнению многих экономистов, является наиболее действующим инструментом влияния на экономику. В отличие, например, от монетарной или кредитно-денежной. Это направление в экономической науке получило название "кейнсианство" от фамилии известного экономиста Дж. М. Кейса. Аргумент их в том, что все инструменты данной политики влияют на экономическую ситуацию.

Пример влияния на экономику

Пример - влияние государственных закупок на поведения игроков рынка. Допустим, государство дополнительно закупило товаров на сумму в миллиард. Напомним, что товаром является не то, что можно физически потрогать. К этой категории можно отнести рост фонда заработной платы работникам бюджетной сферы, что достигается путем увеличения объема их деятельности. Через открытие дополнительных вакансий врачам, например. Далее этот миллиард попадает в экономику, увеличивая на эту же сумму доход продавцов (врачи в этом примере также выступают как продавцы). Этот миллиард подразделяется на потребление и сбережение. Естественно, часть этой суммы останется у рыночных игроков на сохранении, тем самым увеличив общее сбережение. Но психологический эффект, по мнению Кейнса, заключается в том, что люди увеличивают доход по мере роста расхода. Но пропорционально коэффициенты разные. Таким образом, с увеличением, например, дохода на 20 процентов расходы увеличиваются на гораздо меньшую сумму.

Виды бюджетно-налоговой политики государства

В первую очередь они зависят от фазы цикла экономического развития. Их два. При фазе рецессии, или падении, экономических показателей применяют стимулирующую политику. Но не всегда только спад губителен для страны. Иногда быстрый подъем, связанный с резким изменением макроэномической ситуации, может способствовать негативному развитию в будущем. В качестве примера можно привести резкое падение российской валюты в два раза в 2014-2015 гг. Обесценивание рубля негативно сказалось лишь на российских производителях, которые закупали товары в долларах. Это привело к наплыву покупателей из ближнего зарубежья, которые буквально сметали «подешевевшие» для них в два раза товары. Внешне произошел громадный подъем продаж, но все понимали, что это после распродажи всех товаров на складе негативно отразится на экономике. Чтобы предотвратить подобные ситуации, применяют сдерживающую фискальную политику.

Стимулирующая политика

Направление бюджетно-налоговой политики государства при стимулировании ориентировано на увеличение деловой активности и роста продаж. А также на снижение уровня безработицы. Это достигается путем снижение налогов, полной их отмены в определенной отрасли или регионе, а также увеличения государственных закупок некоторых товаров и услуг.

Сдерживающая политика

Бюджетно-налоговая политика государства при сдерживающей модели поведения направлена, наоборот, на удержании развития. Дело в том, что иногда происходит бум в определенной отрасли. Пример с обесцениваем валюты далеко не единственный. Взять хотя бы тот же бум строительного рынка в России в 2000-х. Он привел к сильному дисбалансу в экономике. Это разогнало уровень инфляции. Пострадали работники других сфер. Например, все бюджетники, средняя зарплата которых сильно отстала по стране. Для предотвращения подобных ситуаций и нужны инструменты сдерживания. Увеличение налогов в определенной сфере, сокращение государственных заказов и закупок и являются такими рычагами влияния.

Способы воздействия на экономику

Выделяют также основные направления бюджетно-налоговой политики государства по способу воздействия на экономику:

- дискреционная фискальная политика;

- автоматическая фискальная политика.

Первая является сознательным изменением исполнительной власти объема закупок, налогов для стабилизации.

Автоматическая фискальная политика

Уже встроена в систему и работает автономно. К ее инструментам относятся подоходные налоги, налоги на прибыль, косвенные налоги, пособия по безработице, пенсии.

Интересный факт: в США к автоматической фискальной политике относятся пособия фермерам. В России же это единичные субсидирования, зависящие от воли исполнительных властей, которые при недостатке бюджета урезают помощь сельскому хозяйству.

Бюджетно-налоговая политика государства очень эффективна при прогрессирующей шкале налогообложения. Тогда уменьшаются дисбаланс и перегибы в экономической и социальной сферах. Яркий пример - Швеция, которая до автоматизма довела такую систему. Там предприятия и граждане, имеющие низкий уровень прибыли и дохода, освобождаются от налогов. Кроме того, некоторые из них даже получают поддержку и субсидирование. А те корпорации, которые имеют сверхдоходы, облагаются налогами, которые иногда переходят отметку в 50 процентов. Все это ведет с снижению социальной дифференциации и, следовательно, к сниженной опасности революционных событий и волнений.

Единая налоговая ставка на все отрасли производства, наоборот, увеличивает дисбаланс в экономике, приводит к увеличению дифференциации общества. Это отражается не только на политическом положении, приводя к росту оппозиции, но и снижает покупательскую способность граждан. Так как малая часть предпринимателей, удерживающих большую часть доходов страны, неизбежно выводит свои капиталы из экономики, снижая денежный фонд. Возобновление недостатка ликвидной валюты приводит к неизбежному росту эмиссии денег, что приводит к высокому уровню инфляции. Маховик раскручивается до полного коллапса экономики. Итог – дефолт и полный крах всех сфер общественной жизни.

Что касается пособий по безработице, пенсии, субсидий малообеспеченным гражданам, то они полностью зависят от состояния экономики. От того, насколько эффективно собираются налоги. Поэтому нужно грамотно подходить к этому вопросу. При повышении налогов многие предприятия могут не выдержать нагрузки. Это приводит к их закрытию. Пополняется армия безработных и малообеспеченных граждан, а предприятие перестает уплачивать налоги. Но и их низкий уровень приводит к дефициту бюджета. Тем самым ощущается нехватка денег для социальной защиты нетрудоспособного населения.

В развитых странах экономика лишь на одну треть регулируется за счет встроенных стабилизаторов. Остальное – при помощи дискреционной фискальной политики.

Таким образом, можно сделать вывод, что для успешного функционирование всей экономической системы нужна грамотная финансовая политика государства. Бюджетная налоговая является ключевым инструментом для решения этой задачи.

Раздел II. МАКРОЭКОНОМИКА

Глава 31. Выбор моделей макроэкономической политики

Противоречивость целей макроэкономического регулирования и проблема координации курсов бюджетно-налоговой и кредитно-денежной политики

При стабилизации темпа изменения денежной массы ЦБ устанавливает на каждый год определенный уровень ее прироста и с помощью операций на открытом рынке, дисконтной политики или изменения нормы резервирования поддерживает стабильное денежное предложение. При такой политике кривая LM имеет положительный наклон: так как предложение денег стабильно, то более высокому уровню выпуска Y 2 соответствует более высокая ставка процента R 2 (рис. 31.1).

Этот курс ЦБ оказывается эффективным при относительно стабильной скорости обращения денег.

При стабилизации процентной ставки ЦБ изменяет денежное предложение с помощью указанных инструментов таким образом, чтобы фактическая среднерыночная ставка процента приблизилась к избранному целевому ориентиру. Этот курс позволяет относительно сократить эффект вытеснения частных инвестиций, сопровождающий стимулирующую фискальную политику.

В то же время стабилизация ставки процента позволяет относительно стабилизировать динамику валютного курса, так как при прочих равных условиях между этими переменными наблюдается положительная функциональная зависимость.

Стабилизация ставки процента графически может изображаться в виде горизонтальной кривой LM, «зафиксированной» на уровне целевого ориентира R 0 (рис. 31.2).

Если правительство и ЦБ успешно координируют свои действия, то стабилизация ставки процента может быть достигнута при традиционных наклонах кривых IS и LM и их скоординированных сдвигах (рис. 31.3):

Антиинфляционный потенциал курса на стабилизацию темпов изменения денежной массы выше, чем курса на стабилизацию рыночной ставки процента, однако в первом случае не удается избежать эффекта вытеснения.

Курс на стабилизацию номинального ВВП обладает наибольшим антиинфляционным потенциалом, хотя практическая реализация такой политики осложняется тем, что ВВП изменяется со значительным временным лагом к любым мерам. Этот курс предполагает «фиксацию» вертикальной кривой LM на уровне избранного ориентира Y 0 (рис. 31.4).

Если фактический номинальный ВВП оказывается выше заданного, то ЦБ с помощью мер кредитно-денежной политики снижает денежное предложение, что сопровождается снижением занятости и выпуска. Если фактический ВВП ниже заданного уровня, то ЦБ проводит кредитно-денежную экспансию. Колебания уровня занятости при такой политике могут оказаться значительными, хотя в более долгом периоде стабилизация выпуска предполагает и стабилизацию уровня безработицы.

«Выпрямление» кривой LM, как правило, предполагает скоординированные действия ЦБ и правительства, так как кривая LM становится вертикальной при очень высоких ставках процента, которые сопровождаются минимизацией спекулятивного спроса на деньги и сохранением, по существу, только трансакционного спроса на деньги. Такое значительное повышение процентных ставок может быть достигнуто при долговом финансировании бюджетного дефицита в сочетании с ограничительной кредитно-денежной политикой ЦБ (рис. 31.5).

Описанный курс политики оказывается наиболее эффективным в ситуациях, когда снижение уровня инфляции становится первоочередной целью макроэкономического регулирования.

Опыт многих стран свидетельствует, что заслуживает доверия политика ЦБ, которая обеспечивает низкий стабильный темп роста денежной массы. Однако такая политика несовместима с фискальной политикой правительства, ориентированной на значительный дефицит госбюджета. Эта несовместимость объясняется ограниченными возможностями долгового финансирования бюджетного дефицита и неизбежным усилением инфляционного давления даже в случае стабилизации темпа роста денежной массы. В условиях быстрого роста государственного долга экономические агенты не поверят обещанию ЦБ придерживаться низкого темпа роста денежной массы, а недоверие неизбежно дестабилизирует общую макроэкономическую ситуацию. Поэтому систематический контроль правительства за динамикой бюджетного дефицита является необходимым условием успешного проведения Центральным Банком антиинфляционной денежной политики.

Возможные "твердые курсы" бюджетно-налоговой политики правительства могут включать:

а) государственный бюджет, который балансируется ежегодно;

б) государственный бюджет, балансируемый в более долгом периоде на циклической и функциональной основе.

Курс правительства на ежегодно балансируемый государственный бюджет:

- снижает степень "встроенной" стабильности экономики;

- вызывает частые колебания налоговых ставок, которые снижают инвестиционную активность;

- относительно уменьшает доходы сегодняшнего поколения в пользу будущего.

Поскольку курс на ежегодно сбалансированный бюджет связан со значительными издержками, постольку бюджеты большинства стран балансируются в более долгосрочной перспективе. При этом в качестве целевых ориентиров фискальной политики, ограничивающих свободу действий правительства и направляющих ее на поддержание определенных количественных соотношений, могут выступать:

- снижение общего объема государственного долга;

- стабилизация соотношения долг/ВВП;

выравнивание темпов роста государственных расходов и темпов роста ВВП;

- равенство или превышение чистого объема инвестиций над чистым объемом государственного долга.

Указанные целевые ориентиры сдерживают "аппетиты" ведомств расходующих государственный бюджет, которые вынуждены соотносить свои требования новых бюджетных ресурсов с этими ограничениями. Без подобных ограничений динамика фактического дефицита государственного бюджета может оказаться трудноуправляемой.

Возможные "твёрдые курсы" денежно–кредитной политики Центрального банка включает:

а) поддержание стабильного темпа изменения денежной массы;

б) стабилизацию рыночной ставки процента;

в) стабилизацию номинального ВНП.

При стабилизации темпа изменения денежной массы ЦБ устанавливает на каждый год определенный уровень ее прироста и с помощью операций на открытом рынке, дисконтной политики или изменения нормы резервирования поддерживает стабильное денежное предложение. При такой политике кривая LM имеет положительный наклон: так как предложение денег стабильно, то более высокому уровню выпуска Y2 соответствует более высокая ставка процента R2 (см. рис. 11.1). Этот курс Центрального (национального) банка оказывается эффективным при относительно стабильной скорости обращения денег.

При стабилизации процентной ставки Центральный банк изменяет денежное предложение с помощью указанных инструментов таким образом, чтобы фактическая среднерыночная ставка процента приблизилась к избранному целевому ориентиру. Этот курс позволяет относительно сократить эффект вытеснения частных инвестиций, сопровождающий стимулирующую фискальную политику. В то же время стабилизация ставки процента позволяет относительно стабилизировать динамику валютного курса, так как, при прочих равных условиях, между этими переменными наблюдается положительная функциональная зависимость.

Стабилизация ставки процента графически может изображаться в виде горизонтальной кривой LM, "зафиксированной" на уровне целевого ориентира R0 (см. рис. 11.2).

Если правительство и Центральный банк успешно координируют свои действия, то стабилизация ставки процента может быть достигнута при традиционных наклонах кривых IS и LM и их скоординированных сдвигах (см. рис. 11.3).

Антиинфляционный потенциал курса на стабилизацию темпов изменения денежной массы более высокий, чем курса на стабилизацию рыночной ставки процента, однако в первом случае не удается избежать эффекта вытеснения.

Курс на стабилизацию номинального ВНП обладает наибольшим антиинфляционным потенциалом, хотя практическая реализация такой политики осложняется тем, что ВНП изменяется со значительным временным лагом к любым мерам. Этот курс предполагает "фиксацию" вертикальной кривой LM на уровне избранного ориентира Y0 (см. рис. 11.4).

Если фактический номинальный ВНП оказывается выше заданного, то Центральный банк с помощью мер денежно-кредитной политики снижает денежное предложение, что сопровождается снижением занятости и объема выпуска продукции. Если фактический ВНП ниже заданного уровня, то Центральный банк проводит денежно–кредитную экспансию. Колебания уровня занятости при такой политике могут оказаться значительными, хотя в более долгом периоде стабилизация выпуска предполагает и стабилизацию уровня безработицы.

"Выпрямление" кривой LM, как правило, предполагает скоординированные действия Центрального банка и правительства, так как кривая LM становится вертикальной при очень высоких ставках процента, которые сопровождаются минимизацией спекулятивного спроса на деньги и сохранением, по существу, только трансакционного спроса на деньги. Такое значительное повышение процентных ставок может быть достигнуто при долговом финансировании бюджетного дефицита в сочетании с ограничительной денежно–кредитной политикой Центрального банка (см. рис. 11.5).

Описанный курс государственной политики оказывается наиболее эффективным в ситуациях, когда снижение уровня инфляции становится первоочередной целью макроэкономического регулирования.

Опыт многих стран свидетельствует, что заслуживает доверия политика Центрального банка, которая обеспечивает низкий стабильный темп роста денежной массы. Однако такая политика несовместима с фискальной политикой правительства, ориентированной на значительный дефицит госбюджета. Эта несовместимость объясняется ограниченными возможностями долгового финансирования бюджетного дефицита и неизбежным усилением инфляционного давления даже в случае стабилизации темпа роста денежной массы. В условиях быстрого роста государственного долга экономические агенты не поверят обещанию Центрального банка придерживаться низкого темпа роста денежной массы, а недоверие неизбежно дестабилизирует общую макроэкономическую ситуацию. Поэтому систематический контроль правительства за динамикой бюджетного дефицита является необходимым условием успешного проведения Центральным банком антиинфляционной денежной политики.

В переходных экономиках выбор оптимального сочетания курсов бюджетно-налоговой и денежно–кредитной политики затрудняется рядом специфических обстоятельств. Во–первых, нередко отсутствует необходимый опыт макроэкономического регулирования вообще, и опыт координации действий правительства и Центрального банка – в частности. Во–вторых, объективно сложная проблема укрепления доверия к экономической политике правительства и Центральный банк еще более усложняется в ситуации экономической нестабильности и недоверия к отдельным официальным лицам. В–третьих, нередко отсутствуют необходимые социальные условия для обеспечения успешного антиинфляционного сдерживания ценой увеличения безработицы. Например, отсутствие в Беларуси развитой инфраструктуры рынка труда, которая позволила бы "вытесненным" из производства работникам быстро получить новые профессии и новые рабочие места, делает социально рискованным проведение жесткой антиинфляционной политики по методике "шоковой терапии".

Сочетание указанных обстоятельств приводит к преобладанию произвольной макроэкономической политики правительства и Центрального банка, которая не способствует укреплению доверия и препятствует рационализации экономических ожиданий. Однако, некоторые меры экономической политики, – например, установление валютного коридора – позволяют думать о том, что правительство и Центральный банк начинают "прививать" экономическим агентам формы рационального поведения. В пользу вывода о возможном движении в сторону рационализации ожиданий свидетельствует и обилие макроэкономической информации в периодической печати, а также появление в структуре частных фирм специальных аналитических подразделений, призванных давать обоснованные, "рациональные" прогнозы будущего состояния экономики, исходя из которых негосударственный сектор будет принимать экономические решения.

а) государственный бюджет, балансируемый ежегодно;

б) государственный бюджет, балансируемый в более долгом периоде:

- на циклической основе;

- на функциональной основе.

Курс правительства на ежегодно балансируемый государственный бюджет:

а) снижает степень “встроенной” стабильности экономики;

б) вызывает частые колебания налоговых ставок, которые снижают инвестиционную активность;

в) относительно уменьшает доходы сегодняшнего поколения в пользу будущего.

” Данные за 2000-2001 гг.

С поправкой на изменения, связанные со стабилизацией обменного курса. 11 Исключая продажи активов.

41 Данные бюджетной статистики.

■’ Данные статистики национального дохода (с исключением операций по социальному обеспечению).

Ь! Операции по социальному обеспечению исключены.

Поскольку курс на ежегодно сбалансированный бюджет связан со значительными издержками, постольку бюджеты большинства стран балансируются в более долгосрочной перспективе. При этом в качестве целевых ориентиров фискальной политики, ограничивающих свободу действий правительства и направляющих ее на поддержание определенных количественных соотношений, могут выступать следующие:

- снижение общего объема государственного долга;

-стабилизация соотношения долг/ВВП1;

- выравнивание темпов роста государственных расходов и темпов роста ВВП;

- равенство или превышение чистого объема инвестиций над чистым объемом государственного долга.

Указанные целевые ориентиры сдерживают “аппетиты” расходующих государственных ведомств, которые вынуждены соотносить свои требования новых бюджетных ресурсов с этими ограничениями, без которых динамика фактического дефицита государственного бюджета может оказаться трудноуправляемой. Некоторые возможные “твердые курсы” кредитно-денежной политики Центрального Банка:

1) поддержание стабильного темпа изменения денежной массы;

2) стабилизация рыночной ставки процента;

3) стабилизация номинального ВВП;

4) стабилизация номинального валютного курса.

При стабилизации темпа изменения денежной массы ЦБ устанавливает на каждый год определенный уровень ее прироста и с помощью операций на открытом рынке, дисконтной политики или изменения нормы резервирования поддерживает стабильное денежное предложение2. При такой политике кривая 1^М имеет положительный наклон: так как предложение денег стабильно, то более высокому уровню выпуска У72 соответствует более высокая ставка процента (см.

1 Подробнее об этом см. гл. 17 ‘‘Бюджетный дефицит и управление государственным долгом”, а также Приложение 1.

При стабилизации процентной ставки ЦБ изменяет денежное предложение с помощью указанных инструментов таким образом, чтобы фактическая среднерыночная ставка процента приблизилась к избранному целевому ориентиру. Этот курс позволяет относительно сократить эффект вытеснения частных инвестиций, сопровождающий стимулирующую фискальную политику. В то же время стабилизация ставки процента позволяет относительно стабилизировать динамику валютного курса, так как, при прочих равных условиях, между этими переменными наблюдается положительная функциональная зависимость[48].

Стабилизация ставки процента графически может изображаться в виде горизонтальной кривой £Л/, “зафиксированной” на уровне целевого ориентира (см. рис. 12.3).

| 1*0 |

Если правительство и ЦБ успешно координируют свои действия, то стабилизация ставки процента может быть достигнута при традиционных наклонах кривых 1Б и ЬМ и их скоординированных сдвигах (см. рис. 12.4).

| ЬМ’ |

| Рис. 12.4 |

|

Антиинфляционный потенциал курса на стабилизацию темпов изменения денежной массы более высокий, чем курса на стабилизацию рыночной ставки процента, однако в первом случае не удается избежать эффекта вытеснения.

Если фактический номинальный ВВП оказывается выше заданного, то ЦБ с помощью мер кредитно-денежной политики снижает денежное предложение, что сопровождается снижением занятости и выпуска. Если фактический ВВП ниже заданного уровня, то ЦБ проводит кредитно-денежную экспансию. Колебания уровня занятости при такой политике могут оказаться значительными, хотя в более долгом периоде стабилизация выпуска предполагает и стабилизацию уровня безработицы.

“Выпрямление” кривой ЕЛ/. как правило, предполагает скоординированные действия ЦБ и правительства, так как кривая ЕЛ/ становится вертикальной при очень высоких ставках процента, которые сопровождаются минимизацией спекулятивного спроса на деньги и сохранением, по существу, только трансакционного спроса на деньги. Такое значительное повышение процентных ставок может быть достигнуто при долговом финансировании бюджетного дефицита в сочетании с ограничительной кредитно-денежной политикой ЦБ (см. рис. 12.6).

Описанный курс политики оказывается наиболее эффективным в ситуациях, когда снижение уровня инфляции становится первоочередной целью макроэкономического регулирования.

Опыт многих стран свидетельствует, что заслуживает доверия политика ЦБ, которая обеспечивает низкий стабильный темп роста денежной массы. Однако такая политика несовместима с фискальной политикой правительства, ориентированной на значительный дефицит госбюджета.

В переходных экономиках, в том числе и в российской, выбор оптимального сочетания курсов бюджетно-налоговой и кредитно-денежной политики затрудняется рядом специфических обстоятельств. Во-первых, нередко отсутствует необходимый опыт макроэкономического регулирования вообще и опыт координации действий правительства и ЦБ- в частности. Во-вторых, объективно сложная проблема укрепления доверия к экономической политике правительства и ЦБ еще более усложняется в ситуации экономической нестабильности и недоверия к отдельным официальным лицам. В-третьих, нередко отсутствуют необходимые социальные условия для обеспечения успешного антиинфляционного сдерживания ценой увеличения безработицы. Например, отсутствие в России развитой инфраструктуры рынка труда, которая позволила бы вытесненным из производства работникам быстро получить новые профессии и новые рабочие места, делает социально рискованным проведение жесткой антиинфляционной политики по методике “шоковой терапии”.

Сочетание указанных обстоятельств приводит к преобладанию произвольной макроэкономической политики правительства и ЦБ, которая не способствует укреплению доверия и препятствует рационализации экономических ожиданий. Однако некоторые меры экономической политики - например, установление валютного коридора - позволяют думать о том, что правительство и ЦБ начинают процесс “обучения” экономических агентов формам рационального поведения. В пользу вывода о возможном движении в сторону рационализации ожиданий свидетельствует и обилие макроэкономической информации в периодической печати, а также появление в структуре частных фирм специальных аналитических подразделений, призванных давать обоснованные, “рациональные” прогнозы будущего состояния экономики, исходя из которых негосударственный сектор будет принимать экономические решения.

В то же время на фоне негибкости рынка труда усиливается тенденция к “жесткости” заработной платы и цен, корректировки которых значительно расходятся по времени. Снижение уровня инфляции и стабилизация доли бюджетного дефицита в ВВП России частично достигается путем “задержек” в выплате заработной платы и накопления отсроченных платежей, а также активного долгового финансирования бюджетных расходов. В этой ситуации эффекты антиинфляционной политики вряд ли могут оказаться долговременными.

Существенные сложности практического осуществления макроэкономической политики связаны с необходимостью координации «твердых курсов» правительства и Центрального Банка. Так, например, в странах с переходной экономикой финансирование значительных бюджетных дефицитов неинфляционными методами было практически невозможным, в особенности на начальном этапе трансформации. Поэтому монетизация бюджетного дефицита использовалась фактически повсеместно (см. табл. 12.2).

| Источник: From Plan to Market. World Development Report 1996. - The World Bank, 1996, p. 37. |

чительные выгоды от инфляционного налога, в особенности в России, где в 1992- 1993 годах доход от монетизации дефицита (сеньораж) превысил 16% ВВП, практически сравнявшись с общей величиной поступлений в государственный бюджет. В странах ЦВЕ этот показатель был несколько ниже - в Венгрии и Польше он составлял 5-6% ВВП в 1990-1992 гг. Впоследствии сеньораж в переходных экономиках, лидирующих на пути реформ, стабилизировался на «нормальном» уровне - около 1,5% ВВП. Это послужило серьезным фактором укрепления доверия к стабилизационным стратегиям правительства и ЦБ, позволив этим экономикам в 1993-2000 гг. выйти на траекторию устойчивого роста.

Внутренний временной лаг Внешний временной лаг Индекс опережающих индикаторов

Активная и пассивная макроэкономическая политика Правила (“твердые курсы”) макроэкономической политики Свобода действий в макроэкономической политике Некомпетентность в макроэкономической политике Политический бизнес-цикл

Непоследовательность макроэкономической политики Доверие к политике правительства и Центрального Банка

Читайте также: