Повышение предельных налоговых ставок способствует увеличению встроенной стабильности

Опубликовано: 15.05.2024

Налоговая система и ее принципы. Как писал Бенджамин Франклин, «в жизни нет ничего неизбежного, кроме смерти и налогов». Налог – это принудительное изъятие государством у домохозяйств и фирм определенной суммы денег не в обмен на товары и услуги (безо всякого встречного удовлетворения).

Налоги появляются с возникновением государства, поскольку представляют собой основной источник доходов государства. Государство должно иметь средства для выполнения своих функций, основными из которых являются:

1) определение правил ведения экономической деятельности – «правил игры» (антимонопольное законодательство, поддержание развития частного сектора экономики, защита прав собственности, свободы конкуренции, защита прав потребителей и др.);

2) поддержание экономической стабильности (борьба с инфляцией и безработицей, обеспечение экономического роста);

3) производство общественных благ (обеспечение безопасности, правопорядка, образования, здравоохранения, развития фундаментальной науки);

4) социальная политика (социальное обеспечение малоимущих за счет перераспределения доходов, выплата пенсий, стипендий, пособий по безработице и т. д.);

5) борьба с отрицательными внешними эффектами (экологическая безопасность и др.).

Средствами для оплаты расходов государства в первую очередь выступают налоги. Поскольку услугами государства (которые, разумеется, не могут предоставляться бесплатно) пользуются все члены общества, то государство собирает плату за эти услуги со всех граждан страны. Таким образом, налоги представляют собой основной инструмент перераспределения доходов между членами общества и имеют целью уменьшение неравенства в доходах.

Налоговая система включает в себя: а) субъект налогообложения (кто должен платить налог); б) объект налогообложения (что облагается налогом); в) налоговые ставки (процент, по которому рассчитывается сумма налога).

Величина, с которой выплачивается налог, называется налогооблагаемой базой. Чтобы рассчитать сумму налога (T), следует величину налогооблагаемой базы (BT) умножить на налоговую ставку (t):

Принципы налогообложения были сформулированы еще Адамом Смитом в его великом произведении «Исследование о природе и причинах богатства народов», опубликованном в 1776 г. По мнению Смита, налоговая система должна быть, во-первых, справедливой (она не должна обогащать богатых и делать нищими бедных); во-вторых, понятной (налогоплательщик должен знать, за что он платит тот или иной налог и почему именно он); в-третьих, удобной (налоги должны взиматься тогда и таким образом, когда и каким образом это удобно налогоплательщику, а не налогосборщику); в-четвертых, недорогой (сумма налоговых поступлений должна существенно превышать расходы по сбору налогов).

В основу современной налоговой системы положены принципы справедливости и эффективности. Налоговая система должна обеспечивать эффективное распределение и использование ресурсов на микроуровне (уровне отдельного производителя). Справедливость должна быть вертикальной (это означает, что люди, получающие разные доходы, должны платить неодинаковые налоги) и горизонтальной (подразумевающей, что люди с равными доходами должны платить равные налоги).

Виды налогов. Различают два основных вида налогов: прямые и косвенные. Прямой налог – это налог на определенную денежную сумму (доход, наследство, денежную оценку имущества и т. п.). К прямым налогам относятся подоходный налог, налог на прибыль, налог на наследство, налог на имущество, налог с владельцев транспортных средств и др. Особенностью прямого налога является то, что налогоплательщик и налогоноситель – это один и тот же агент.

Косвенный налог – это часть цены товара или услуги. Поскольку данный налог входит в стоимость покупок, то он носит неявный характер. Косвенный налог может быть включен в цену товара либо как фиксированная сумма, либо как процент от цены. К косвенным налогам относятся налог на добавленную стоимость – НДС (этот налог имеет наибольший вес в налоговой системе России), налог с оборота, налог с продаж, акцизный налог (подакцизными товарами являются сигареты, алкогольные напитки, автомобили, ювелирные изделия, меха), таможенная пошлина (включаемая в цену импортных товаров).

Особенностью косвенного налога является то, что налогоплательщик и налогоноситель – разные агенты. Налогоплательщиком является покупатель товара или услуги (именно он оплачивает налог при покупке), а налогоносителем – фирма, которая произвела этот товар или услугу (она выплачивает налог государству).

В развитых странах две трети налоговых поступлений составляют прямые налоги, а в развивающихся странах и странах с переходной экономикой аналогичную долю налоговых поступлений составляют косвенные налоги. Это связано с тем, что косвенные налоги собирать легче и объем налоговых поступлений в этом случае зависит от цен товаров и услуг, а не от доходов экономических агентов (которые они по возможности, если позволяет налоговая система, пытаются укрыть от налогообложения). По этой же причине государству выгоднее использовать косвенные, а не прямые налоги в период инфляции. Это позволяет минимизировать потерю реальной стоимости налоговых поступлений в условиях обесценения денег.

В зависимости от того, как устанавливается налоговая ставка, различают три типа налогообложения: 1) пропорциональный налог; 2) прогрессивный налог; 3) регрессивный налог.

При пропорциональном налоге налоговая ставка не зависит от величины дохода, поэтому сумма налога пропорциональна величине дохода. Прямые налоги (за исключением подоходного налога и в некоторых странах налога на прибыль) являются пропорциональными. С точки зрения способа установления налоговой ставки пропорциональными налогами выступают также косвенные налоги.

Пропорциональный налог

При прогрессивном налоге налоговая ставка увеличивается по мере роста величины дохода и уменьшается по мере сокращения величины дохода. Пример прогрессивного налога – подоходный налог. Такая система налогообложения в максимальной степени способствует перераспределению доходов, однако она вряд ли содействует повышению эффективности производства.

Прогрессивный налог

При регрессивном налоге налоговая ставка увеличивается по мере сокращения дохода и уменьшается по мере роста дохода.

Регрессивный налог

В явном виде регрессивная система налогообложения в современных условиях не наблюдается – прямых регрессивных налогов нет. Однако все косвенные налоги с точки зрения доли, которую они занимают в доходе покупателя (а не с точки зрения установления ставки налога), являются регрессивными, причем чем выше ставка налога, тем в большей степени регрессивным он является.

Наиболее регрессивный характер имеют акцизные налоги. Поскольку косвенный налог – это часть цены товара, то в зависимости от величины дохода покупателя доля этой суммы в его доходе будет тем больше, чем меньше доход, и тем меньше, чем больше доход. Например, если акцизный налог на пачку сигарет составляет 10 руб., то доля этой суммы в бюджете покупателя, имеющего доход 1000 руб., равна 0,1 %, а в бюджете покупателя, имеющего доход 5000 руб. – лишь 0,05 %.

В макроэкономике налоги также делятся на автономные и подоходные. Автономные (или аккордные) налоги (?Т) – это налоги, которые не зависят от уровня дохода. Подоходные налоги зависят от уровня дохода, их величина определяется по формуле: tY, где t – налоговая ставка, Y – совокупный доход (национальный доход или валовой внутренний продукт).

Сумма налоговых поступлений (налоговая функция) равна

Различают среднюю и предельную ставки налога. Средняя ставка налога – это отношение налоговой суммы к величине дохода:

tср = (Т / Y) ? 100 %.

Предельная ставка налога – это величина прироста налоговой суммы на каждую дополнительную единицу увеличения дохода (она показывает, на сколько увеличивается сумма налога при росте дохода на единицу).

Предположим, что в экономике действует прогрессивная система налогообложения и доход до 50 тыс. долл. облагается налогом по ставке 20 %, а свыше 50 тыс. долл. – по ставке 50 %. Если человек получает 60 тыс. долл. дохода, то он выплачивает сумму налога, равную 15 тыс. долл. (50 ? 0,2 + 10 ? 0,5 = 10 + 5 = 15), т. е. 10 тыс. долл. с суммы в 50 тыс. долл. и 5 тыс. долл. с суммы, превышающей 50 тыс. долл., т. е. с 10 тыс. долл. Средняя ставка налога будет равна 15 / 60 = 0,25, или 25 %, а предельная ставка налога равна 5 / 10 = 0,5, или 50 %.

Соотношение средней и предельной налоговых ставок позволяет определить систему налогообложения: а) при прогрессивной системе налогообложения предельная ставка налога больше средней; б) при пропорциональной системе налогообложения средняя и предельная ставки налога равны; в) при регрессивной системе налогообложения предельная ставка налога меньше средней.

Ставка процента (t), которая используется в формуле макроэкономической налоговой функции, представляет собой предельную налоговую ставку, и величина налоговой суммы рассчитывается по отношению к приросту величины валового внутреннего продукта или национального дохода.

Воздействие налогов на экономику. Налоги оказывают влияние как на совокупный спрос, так и на совокупное предложение.

1. Совокупный спрос. Налоги воздействуют на два основных компонента совокупного спроса – потребительские расходы и инвестиционные расходы и поэтому оказывают косвенное влияние на совокупный спрос.

Рост налогов ведет к снижению и потребительских (поскольку сокращается располагаемый доход), и инвестиционных расходов (поскольку сокращается величина прибыли фирм после выплаты налогов, часть которой служит источником чистых инвестиций) и, следовательно, к сокращению совокупного спроса (рис. 10.1, б). И наоборот, снижение налогов увеличивает совокупный спрос (рис. 10.1, а).

Рис. 10.1. Воздействие изменения налогов на совокупный спрос:

а) снижение налогов; б) рост налогов

Снижение налогов ведет к сдвигу кривой AD вправо (от AD1 до AD2), что обусловливает рост реального ВВП (от Y1 до Y*). Следовательно, эта мера может использоваться для стабилизации экономики и борьбы с циклической безработицей в период спада, стимулируя деловую активность и уровень занятости. Однако одновременно с ростом ВВП снижение налогов обусловливает и рост уровня цен (от Р1 до Р2) и вследствие этого является проинфляционной мерой (провоцирует инфляцию). Поэтому в период бума (инфляционного разрыва), когда экономика «перегрета», в качестве антиинфляционной меры, инструмента снижения деловой активности и стабилизации экономики может использоваться увеличение налогов (рис. 10.1, б).

2. Совокупное предложение. Поскольку фирмы рассматривают налоги как издержки, то рост налогов ведет к сокращению совокупного предложения, а уменьшение налогов – к росту деловой активности и объема производства. Опыт подробного изучения воздействия налогов на совокупное предложение принадлежит экономическому советнику президента США Р. Рейгана, американскому экономисту, одному из основоположников концепции экономической теории предложения Артуру Лафферу. Лаффер построил гипотетическую кривую (рис. 10.2), с помощью которой показал воздействие изменения ставки налога на общую величину налоговых поступлений в государственный бюджет. (Гипотетической эта кривая называется потому, что свои выводы Лаффер делал не на основе анализа статистических данных, а на основе гипотезы, т. е. логических рассуждений и теоретического умозаключения.) В своем анализе Лаффер исходил из налоговой функции: Т = tY, т. е. рассматривал воздействие изменения ставки подоходного налога на уровень деловой активности и величину налоговых поступлений.

Рис. 10.2. Кривая Лаффера

Лаффер показал, что существует оптимальная ставка налога (tопт), при которой налоговые поступления максимальны (Тmax). Если увеличить ставку налога (например, до t1), то уровень деловой активности снизится и налоговые поступления сократятся (до Т1) вследствие уменьшения налогооблагаемой базы. Поэтому в целях борьбы со стагфляцией (одновременным спадом производства и инфляцией) Лаффер в начале 1980-х гг. предложил такую меру, как снижение ставки налога (и на доходы экономических агентов, и на прибыль корпораций). По его мысли, ставки подоходных налогов, существовавшие в американской экономике, превышали оптимальную величину, поэтому экономика находилась на «плохой стороне» кривой (точка А). Снижение ставок подоходного налога (от t1 до tопт), по его мнению, должно было послужить стимулом повышения деловой активности (т. е. роста совокупного предложения), что одновременно позволило бы решить две проблемы: во-первых, преодолеть стагфляцию и, во-вторых, увеличить (в результате роста налогооблагаемой базы) налоговые поступления в бюджет, который находился в состоянии хронического дефицита. При этом Лаффер исходил из предположения, что в отличие от воздействия снижения налогов на совокупный спрос, увеличивающего объем производства, но провоцирующего инфляцию (рис. 10.1, а), влияние снижения налогов на совокупное предложение имеет антиинфляционный характер. Рост производства (от Y1 до Y *) сочетается в этом случае со снижением уровня цен (от Р1 до Р2) (рис. 10.3) и поэтому может служить средством борьбы со стагфляцией.

Рис. 10.3. Воздействие снижения налогов на совокупное предложение

Таким образом, налоги являются не только основным источником доходов государства, но и важным инструментом стабилизации экономики.

Внутренний долг - это отношение между гражданами данной страны, при его возврате нет прямой потери товаров и услуг. Внешний же долг — это долг в иностранной валюте, и его погашение происходит фактически путем передачи товаров другой стране. Для того чтобы рассчитаться с внешним долгом, страна должна сокращать импорт и увеличивать экспорт товаров, при этом валютная выручка от экспорта идет не на цели развития, а на погашение долга, что замедляет темпы роста, снижает уровень жизни.

Кризис внешней задолженности — невозможность государством выполнить в установленные сроки и полном объеме свои долговые обязательства.

Однако даже в случае наступления такого кризиса государства стремятся как минимум сокращать внешнюю задолженность.

Механизмы сокращения внешней задолженности:

- выкуп долга — предоставление стране-должнику возможности выкупить свои долговые обязательства на вторичном рынке ценных бумаг, при этом:

- выкуп осуществляется за наличные средства со скидкой с номинальной цены в пользу должника;

- обмен долга на акционерный капитал (своп) предоставление иностранным банкам возможности обменивать долговые обязательства данной страны на акции ее промышленных корпораций, при этом:

- иностранные небанковские организации получают возможность перекупать эти долговые обязательства на вторичном рынке ценных бумаг со скидкой при условии финансирования прямых инвестиций или покупки отечественных финансовых активов из этих средств;

- иностранный инвестор получает долю в капитале данной страны, а ее внешняя задолженность при этом уменьшается;

- замена существующих долговых обязательств новыми обязательствами (в национальной или иностранной валюте), при этом ставка процента по новым ценным бумагам может быть ниже, чем по старым, при сохранении номинальной стоимости облигаций.

Беднейшим странам-должникам предоставляется выбор одного из вариантов помощи со стороны официальных кредиторов (членов Парижского клуба):

- частичное аннулирование долга;

- дальнейшее продление сроков долговых обязательств;

- снижение ставок процента по обслуживанию долга.

КОНТРОЛЬНЫЕ ЗАДАНИЯ

I. Верны ли следующие утверждения?

1.1. Увеличение государственных расходов приводит к сдвигу кривой совокупного спроса вправо, а линии планируемых расходов вниз.

1.2. Повышение предельных налоговых ставок способствует увеличению встроенной стабильности экономики, но препятствует экономическому росту.

1.3. В условиях полной занятости увеличение государственных расходов сопровождается 100%-ным эффектом вытеснения.

1.4. Динамика дефицита государственного бюджета не связана с изменениями величины чистого экспорта.

1.5. Если правительство увеличивает социальные трансферты, то в

экономике «срабатывает» мультипликатор налогов.

1.6. Величина мультипликатора сбалансированного бюджета равна сумме мультипликатора налогов и мультипликатора государственных расходов.

1.7. Если правительство повышает налоги, то в краткосрочном периоде уровень инфляции может снизиться, а в долгосрочном — увеличиться.

1.8. Если правительство финансирует свои расходы за счет выпуска государственных займов, то среднерыночная ставка процента будет уменьшаться.

1.9. Структурный дефицит государственного бюджета является результатом действия встроенных стабилизаторов экономики.

1.10. Долговое финансирование бюджетного дефицита всегда является более желательным, чем эмиссионное.

Ответы:

1.1) Нет; 1.2) Да; 1.3) Да; 1.4) Нет; 1.5) Да;1.6) Нет;1.7) Да;1.8) Нет;1.9) Нет;1.10) Нет.

2.Выберите правильный ответ:

2.1. Экономика описана следующими данными: Потребительские расходы С= -100 + 0,8Yd; инвестиции I=200; государственные расходы G = 800; налоговая ставка t = 0,2. Если правительство примет решение балансировать государственный бюджет путем увеличения налоговых ставок и сокращения государственных расходов, то:

а) ВВП превысит 2500;

б) ВВП окажется ниже 2500;

в) ВВП составит 2500;

г) для прогноза динамики ВВП недостаточно данных;

д) все вышеперечисленное неверно.

2.2. Эффект вытеснения возникает в том случае, когда:

а) увеличение правительством налогов снижает располагаемый доход и расходы в частном секторе экономики;

б) снижение правительством подоходных налогов вызывает повышение процентных ставок, и чувствительные к ним расходы в частном секторе сокращаются;

в) сокращение государственных трансфертов вызывает вынужденное сокращение потребительских расходов;

г) правительство переходит от долгового финансирования бюджетного дефицита к его монетизации;

д) правительство вводит лимиты на наличность;

е) увеличение Центральным банком денежного предложения увеличивает процентные ставки, и чувствительные к ним расходы в частном секторе снижаются.

2.3. Что из нижеперечисленного неверно?

а) налоговая реформа предполагает снижение налоговых ставок в сочетании с расширением налоговой базы и выравниванием налогового бремени между различными категориями налогоплательщиков;

б) высокие коэффициенты обслуживания государственного долга относительно ограничивают возможности снижения налоговых ставок;

в) снижение налоговых ставок может сопровождаться эффектом вытеснения;

г) снижение налоговых ставок исключает возможность повышения уровня инфляции;

д) снижение налоговых ставок может вызвать сокращение налоговых доходов бюджета.

2.4. Если экономика достигла уровня полной занятости ресурсов и при этом объем государственных расходов превышает объем налоговых поступлений в бюджет, то:

а) эффект вытеснения снижается;

б) возрастает структурная безработица;

в) возникает первичный бюджетный дефицит;

г) снижается уровень инфляции;

д) возникает долговой кризис;

е) возникает структурный дефицит госбюджета.

2.5. Предположим, что индекс опережающих индикаторов снижается. В этом случае можно ожидать всего нижеперечисленного, за исключением:

а) роста безработицы;

б) снижения налоговых поступлений в бюджет;

в) спада производства;

г) сокращения уровня бюджетного дефицита;

д) стабилизации уровня инфляции;

е) ответы г) и д) верны.

2.6. Монетизация бюджетного дефицита может привести:

а) к росту эффекта вытеснения;

б) к снижению уровня налоговых поступлений в бюджет;

в) к повышению уровня процентных ставок и валютного курса;

г) к отмене лимитов на наличность;

д) к сокращению объема квазифискальных операций; е) ответы г) или д) в зависимости от величины бюджетного дефицита.

2.7. Показатель долгового бремени Долг/ВВП увеличивается, если:

а) снижается фактический дефицит госбюджета;

б) снижается доля структурного бюджетного излишка в ВВП;

в) снижается темп роста занятости и выпуска;

г) возрастает номинальная ставка процента;

д) возрастает ожидаемая инфляция;

е) все предыдущие ответы неверны, так как этот показатель зависит от величины циклического бюджетного дефицита.

2.8. Если правительство предполагает увеличить налоги на 20, то, чтобы уровень выпуска остался неизменным, государственные закупки следует:

а) увеличить более чем на 20;

б) увеличить на 20;

в) увеличить менее чем на 20;

г) уменьшить на 20;

д) уменьшить менее чем на 20.

2.9.Экономика описана следующими данными:

Автономное потребление равно 200; предельная склонность к сбережению равна 0,1; ставка налогообложения t = 0,2; инвестиции составляют 50, а государственные расходы равны 30. Фактический уровень безработицы превышает естественный на 2%, а коэффициент чувствительности колебаний ВВП к динамике циклической безработицы равен 3. Какое из нижеследующих утверждений окажется неверным в данной ситуации?

а) правительству необходимо проводить антиинфляционную политику и сокращать инфляционный разрыв;

б) правительству необходимо преодолевать рецессионный разрыв путем увеличения государственных расходов;

в) необходимое для стабилизации приращение государственных расходов окажется примерно в 3,5 раза меньше, чем величина разрыва;

г) если правительство увеличит свои расходы на всю величину разрыва, то в экономике возникнет инфляционный бум;

д) равновесный уровень выпуска составляет 1000.

Ответы:

1)6; 2)6; 3) г; 4)е; 5)е;6)6;7) в;8) в; 9) а.

Задачи:

1. Экономика описана следующими данными: Предельная склонность к потреблению равна 0,75; фактический объем выпуска составляет 2000. В целях стабилизации экономики правительство сокращает государственные закупки на 50 и увеличивает налоги на 20. Рассчитайте величину потенциального ВВП.

Ответ: 1740

2. Предположим, что объем государственных закупок составляет 700; налоговые поступления в бюджет Т= 0,4 Y; государственные трансферты F = 0,3 Y; уровень цен Р = 1. Государственный долг равен 1500, а процентная ставка R = 0,1. Фактический объем выпуска составляет 2500, а потенциальный ВВП равен 3000. Каков в этом случае структурный дефицит государственного бюджета?

3. Экономика описана следующими данными:

Величина чистого экспорта составляет (-30). Налоговые поступления в бюджет равны 40. Величина потребления составляет 250, а объем выпуска равен 500. Общий объем национальных сбережений (как суммы сбережений остального мира, государственного и частного сектора) составляет 220. Рассчитайте сальдо государственного бюджета. Имеет ли место дефицит бюджета или излишек?

Ответ: Дефицит госбюджета равен 20;

4. Экономика описана следующими данными: Естественный уровень безработицы равен 7%, а фактический составляет 10%. Объем потенциального ВВП составляет 3000, а коэффициент чувствительности ВВП к динамике циклической безработицы равен 3. Предельная склонность к потреблению равна 0,9. Какую политику государственных расходов должно проводить правительство для стабилизации экономики? Рассчитайте, как изменится величина государственных расходов.

Ответ: Правительство должно увеличить государственные расходы на 27

5. Экономика описана следующими данными: Величина государственных расходов составляет 800; налоговые поступления в государственный бюджет равны 200; государственные трансферты равны 100; потребление составляет 2300; чистый экспорт равен (-200); общий дефицит госбюджета равен 800. Какова в этом случае величина бюджетных выплат по обслуживанию государственного долга?

Литература:

1. Бункина М.С., Семенов В.А. Макроэкономика (основы экономической политики). Учебник. М.: ДИСС, 1997.

2. Государственное регулирование экономики. / Под ред. Кушлина В. И. 2-е издание. М.: РАГС, 2002.

3. Ивашковский С.И. Макроэкономика. Учебник. М.: Дело, 2000.

4. Архангельский В.Н. Рыночные трансформации в России. М.: РАГС, 2005

14. ДЕНЕЖНО-КРЕДИТНАЯ СИСТЕМА И МОНЕТАРНАЯ ПОЛИТИКА ГОСУДАРСТВА

Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

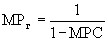

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,

где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Сеньораж. Эффект вытеснения. Проблемы увеличения налоговых поступлений в государственный бюджет

Наибольший стабилизационный эффект бюджетного излишка связан с его полным изъятием, препятствующим выплате процентов по государственному долгу, увеличению социальных трансфертов или финансированию каких-либо других государственных расходов за счет этих средств.

Степень стабилизационного воздействия бюджетного дефицита зависит от способа его финансирования.

Способы финансирования дефицита госбюджета:

кредитно-денежная эмиссия (монетизация);

увеличение налоговых поступлений в госбюджет.

В случае монетизации дефицита нередко возникает сеньо- раж доход государства ог печатания денег. Сеньораж возникает на фоне превышения темпа роста денежной массы над темпом роста реального ВВП, что приводит к повышению среднего уровня цен. В результате все экономические агенты платят своеобразный инфляционный налог, и часть их доходов перераспреде-ляется в пользу государства через возросшие цены.

В условиях повышения уровня инфляции возникает эффект Оливера-Танзи - сознательное затягивание налогоплательщиками сроков внесения налоговых отчислений в государственный бюджет. Нарастание инфляционного напряжения создает экономические стимулы для "откладывания" уплаты налогов, так как за время "затяжки" происходит обесценивание денег, в результате которого выигрывает налогоплательщик.

Монетизация дефицита госбюджета может не сопровождаться непосредственно эмиссией наличности, а осуществляться в других формах, например в виде расширения кредитов Центрального банка государственным предприятиям по льготным ставкам процента или в форме отсроченных платежей. В последнем случае правительство покупает товары и услуги, не оплачивая их в срок. Если закупки осуществляются в частном секторе, то производители заранее увеличивают цены, чтобы застраховаться от возможных неплатежей. Это дает толчок к повышению общего уровня цен и уровня инфляции.

Если отсроченные платежи накапливаются в отношении предприятий государственного сектора, то эти дефициты нередко непосредственно финансируются Центральным банком или же накапливаются, увеличивая общий дефицит госбюджета. Поэтому, хотя отсроченные платежи, в отличие от монетизации, официально считаются неинфляционным способом финансирования бюджетного дефицита, на практике это разделение оказывается весьма условным.

Если дефицит госбюджета финансируется с помощью выпуска государственных займов, то увеличивается средняя рыночная ставка процента, что приводит к снижению инвестиций в частном секторе, падению чистого экспорта и частично - к снижению потребительских расходов. В итоге возникает эффект вы-теснения, который значительно ослабляет стимулирующий эффект фискальной полигики.

Долговое финансирование бюджетного дефицита1 нередко рассматривается как антиинфляционная альтернатива монетизации дефицита. Однако долговой способ финансирования не устраняет уг-розы роста инфляции, а только создает временную отсрочку для этого роста, что является характерным для многих переходных экономик, в том числе и для российской. Если облигации государственного займа размещаются среди населения и коммерческих банков, то инфляционное напряжение окажется слабее, чем при их размещении непосредственно в Центральном Банке.

В случае обязательного (принудительного) размещения государственных облигаций во внебюджетных фондах под низкие (и даже отрицательные) процентные ставки долговое финансирование бюджетного дефицита превращается, по существу, в механизм дополнительного налогообложения.

Проблема увеличения налоговых поступлений в государственный бюджет выходит за рамки собственно финансирования бюджетного дефицита, так как разрешается в долгосрочной перспективе на базе комплексной налоговой реформы, нацеленной на снижение ставок и расширение базы налогообложения. В кратко-срочном периоде снижение налоговых ставок сопровождается, во- первых, снижением степени встроенной стабильности экономики; во-вторых, ростом эффекта вытеснения негосударственного сектора на фоне повышения процентных ставок, которое возникает как реакция денежного рынка на сопровождающее экономи-ческое оживление повышение спроса на деньги при их неизменном (в целях ограничения уровня инфляции) предложении; в-тре- тьих, возможным увеличением бюджетного дефицита из-за одновременного снижения ставок налогообложения и налоговых поступлений в бюджет в соответствии с закономерностью, описываемой кривой Лаффера.3

Более подробно о государственном долге см. гл. 17 "Бюджетный дефицит и управление государственным долгом", а также Приложение 1.

Подробный анализ типов финансирования бюджетного дефицита см. в кн.: Агапова Т.А. Бюджетно-налоговое регулирование в переходной экономике: макроэкономический аспект. - М., 1998.

Подробнее об этом см. гл. 10 "Совокупное предложение и кривая Филлип-са. Политика стимулирования предложения".

Глава 6. Бюджетно-налоговая политика

Ни один из способов финансирования дефицита государственного бюджета не имеет абсолютных преимуществ перед осталь-ными и не является полностью неинфляционным.

Фискальная политика (бюджетно-налоговая политика) Мультипликатор государственных расходов Мультипликатор налогов (налоговый мультипликатор) Мультииликатор сбалансированного бюджета Предельная налоговая ставка

Дефицит государственного бюджета (бюджетный дефицит)

Дискреционная фискальная политика

Недискреционная фискальная политика

Чистые налоговые поступления в бюджет

Встроенные (автоматические) стабилизаторы экономики

Циклический дефицит госбюджета

Структурный дефицит госбюджета

Инфляционное и неинфляционное финансирование дефицита госбюджета Монетизация дефицита Сеньораж

Долговое финансирование Эффект вытеснения Налоговая реформа Кривая Лаффера Эффект Оливера-Танзи

Вопросы для обсуждения

а) При прочих равных условиях повышение налогов и государственных расходов на одинаковую величину может привести к росту ВВП.

б) Введение прогрессивного налога на личный доход не отражается на величине мультипликатора.

в) Дефицит государственного бюджета не связан с размерами чистого экспорта.

г) Бюджетно-налоговая политика проводится только в целях снижения уровня безработицы и инфляции.

д) Циклический дефицит госбюджета возникает в результате антициклической политики государства, направленной на стимулирование экономического роста.

е) Снижение предельных налоговых ставок уменьшает встроенную стабильность экономики.

ж) Встроенные стабилизаторы экономики увеличивают размеры государственных расходов.

з) Если экономика достигла уровня полной занятости ресурсов при превышении уровня государственных расходов над налоговыми поступлениями, то возникает структурный де-фицит госбюджета.

Государственный бюджет объединяет государственные закупки товаров и услуг и трансфертные платежи в общую категорию государственных расходов. Почему при выборе инструментов фискальной политики необходимо проводить различие между го-сударственными закупками и трансфертами?

Какой из нижеперечисленных индикаторов следует расценивать как основной критерий эффективности бюджетно-налоговой политики правительства (ответ аргументируйте):

а) размер фактического дефицита или излишка государствен-ного бюджета;

б) размер бюджетного излишка или дефицита при полной занятости ресурсов;

в) уровень личного подоходного налога;

г) величина инфляционного воздействия встроенных стабилизаторов в экономике с полной занятостью ресурсов.

Какие из нижеперечисленных мер будут способствовать усилению краткосрочного и долгосрочного инфляционного напря-жения в экономике:

а) правительство повышает налоги;

б) правительство увеличивает расходы и финансирует бюджетный дефицит за счет выпуска государственных займов;

в) Центральный банк осуществляет финансирование правительственных социальных программ по льготным ставкам процента;

г) Государственное казначейство выпускает в обращение казначейские билеты.

Задачи и решения

1. Экономика описана следующими данными:

С = 20 + 0,8 (У - Т + F) (потребление);

/ = 60 (инвестиции); Т - 40 (налоги); F = 10 (трансферты); G - 30 (государственные расходы).

а) Рассчитайте равновесный уровень дохода.

б) Правительство увеличивает расходы до 40 в целях сти му- лирования экономики:

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

какова величина мультипликатора госрасходов?

как изменится сальдо госбюджета?

в) Правительство увеличивает налоги с 40 до 50 (при уровне госрасходов G - 30):

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

какова величина мультипликатора налогов?

как изменится сальдо госбюджета?

г) Правительство одновременно увеличивает госрасходы с 30 до 40 и налоги с 40 до 50:

что происходит с кривой планируемых расходов?

как изменится равновесный уровень дохода?

что происходит с эффектом мультипликатора?

как изменится сальдо госбюджета?

а) Для расчета равновесного уровня дохода подставим числовые значения С, А Т, F, G в основное макроэкономическое тождество и решим его относительно У:

У =20 + 0,8 (У 40 + 10)+ 60 + 30.

После алгебраических преобразований получаем: У = 430 => это первоначальное равновесие (точка А).

б) При увеличении госрасходов на 10 (с 30 до 40) кривая планируемых расходов сдвинется вверх на 10 (см. рис. 6.4): 134

Изменение равновесного уровня дохода при перемещении из точки А в точку В составит:

AY — AG - т^—г = 10 • -—= 50.

В точке В равновесный уровень дохода возрос до 480. Мультипликатор госрасходов равен: = 5.

1-0,8 До проведения фискальной экспансии госбюджет был сбалан сирован:

После проведения фискальной экспансии возник бюджетный дефицит в размере 10, так как госрасходы увеличились на 10, а налоговые поступления не изменились.

в) При увеличении налогов на 10 (с 40 до 50) кривая планируемых расходов сдвинется вниз на величину -АТх МРС -

ДУ = -ДГ- —= -10--^ = -40. 1-6

1-0,8 Экономика переместится из точки А в точку В, где равновес ный объем производства составит 390. 135

Глава б. Бюджетно-налоговая политика

Мультипликатор налогов равен После проведения налоговой рестрикции возник бюджетный излишек в размере 10, так как величина госрасходов и трансфертов по-прежнему равна 40, а налоговые поступления увеличились до 50.

г) При одновременном увеличении госрасходов с 30 до 40 и налогов с 40 до 50 кривая планируемых расходов переместится вверх на 2, так как воздействие бюджетной экспансии на совокупный спрос относительно сильнее, чем нало-говое сдерживание (см. рис. 6.6):

Равновесие переместится из точки А в точку В, причем равновесный уровень дохода в соответствии с мультипликатором сбалансированного бюджета также увеличится на 10 до 440. Это можно проверить с помощью расчета:

У = 20 + 0,8 (У- 50 + 10) + 60 + 40;

В экономике появился эффект мультипликатора сбалансированного бюджета, равный единице:

1 -b 1 — 1 — 0,8 1-0,8" "

При проведении такой политики бюджет останется, как и первоначально, сбалансированным:

2. Предположим, что государственные закупки равны 500, налоговая функция имеет вид Т = 0,4 У, функция трансфертов F - 0,2 У, уровень цен Р = 1. Федеральный долг D - 1000 при ставке процента R- 0,1. Реальный объем производства равен 2000, а потенциальный составляет 2500.

а) Является ли сальдо госбюджета положительным или от-рицательным?

б) Какова величина структурного дефицита госбюджета?

в) Какова величина циклического дефицита госбюджета?

а) Сальдо государственного бюджета может быть рассчитано путем сопоставления расходной и доходной частей:

Расходы бюджета - госзакупки (G) + трансферты (F) + +расходы по обслуживанию государственного долга (DxR) = 500 + 0,2x2000 + 0,1x1000 = 500 + 400 + 100 = 1000.

Доходы бюджета = налоговые поступления

(Т) = 0,4x2000 = 800.

Фактический дефицит бюджета - 1000 - 800 - 200.

б) Структурный дефицит может быть рассчитан путем подстановки в расчеты потенциального объема выпуска вместо фактического:

Структурный дефицит - = 500 + 0,2x2500 + 0,1x1000 - 0,4x2500 = 100.

в) Циклический дефицит госбюджета — фактический дефицит структурный дефицит — 200 - 100 - 100.

Глава 6. Бюджетно-налоговая политыка

3- Допустим, что первоначально госбюджет сбалансирован и в экономике действует система пропорционального налогообложения. Если автономные инвестиции возрастают, то, при прочих равных условиях, увеличится равновесный уровень дохода и возникает бюджетный дефицит.

Правильным ответом является отрицательный, то есть б). При указанных условиях модель бюджета имеет вид t У -G ,

где / - налоговая ставка, Т общие налоговые поступления в бюджет, G - расходы бюджета.

При увеличении автономных инвестиций возрастают совокупные расходы и доход, причем с эффектом мультипликатора. Рост совокупного дохода У приводит к росту налоговых поступлений в бюджет t • У и возникает бюджетный излишек. При этом величина бюджетного излишка окажется тем более значительной, чем сильнее снижаются на подъеме экономики бюджетные расходы G из- за автоматического сокращения пособий по безработице.

Если экономика находится в состоянии равновесия, то можно утверждать, что:

а) государственный бюджет сбалансирован;

б) бюджеты всех уровней должны быть сбалансированы;

в) потребительские расходы должны быть равны инвестициям;

г) любое увеличение потребительских расходов приведет к инфляционному разрыву;

д) доходы фирм должны быть равны валовым инвестициям;

е) все предыдущие ответы неверны.

Воздействие бюджетного излишка на равновесный уровень ВВП оказывается, по существу, таким же, как:

а) сокращение сбережений;

б) увеличение инвестиций;

в) увеличение потребления;

г) увеличение сбережений.

Некоторые корпорации выплачивают дивиденды в неизменном размере во всех фазах экономического цикла. Это действует на экономическую конъюнктуру:

а) как фактор увеличения амплитуды циклических колебаний;

в) как встроенный (автоматический) стабилизатор;

г) неопределенным образом, в зависимости от факторов, вызвавших циклические колебания.

Рост государственных расходов увеличивает реальный ВВП только в том случае, если:

а) госрасходы направляются на закупки товаров и услуг, а не на оплату чиновников;

б) госрасходы сопровождаются увеличением предложения денег;

в) госрасходы не вытесняют равновеликого объема расходов в негосударственном секторе;

г) госрасходы финансируются за счет выпуска государственных займов.

Изменение уровня цен:

а) не отражается на результатах фискальной политики;

б) усиливает эффект фискальных мер;

в) практически отсутствует при проведении фискальной политики;

г) увеличивает эффекты мультипликатора госрасходов и налогов;

д) снижает действенность мер фискальной политики.

Экономика находится в состоянии равновесия, причем пре-дельная склонность к сбережению равна 0,25, а предельная склонность к импорту равна нулю. Как изменится равновесный уровень выпуска, если правительство увеличит свои закупки на 2 млрд руб., не изменяя при этом налоговые поступления:

а) возрастет на 6 млрд руб.;

б) возрастет на 4 млрд руб.;

в) возрастет на 8 млрд руб.;

г) возрастет на 2 млрд руб.

Экономика находится в равновесии в условиях полной занятости ресурсов. Правительство предполагает увеличить госзакупки на сумму 10 млрд руб. и одновременно увеличить налоги,

Глава 6. Бюджетно-налоговая политика

избежав при этом повышения уровня инфляции (т.е. сохранив прежний уровень равновесного ВВП). Чему равно предполагаемое увеличение налогов:

б) более 10 млрд руб.;

в) менее 10 млрд руб., но не нулю;

д) для поддержания полной занятости налоги должны быть уменьшены.

Предположим, что бюджетный излишек представлен как:

где BS - бюджетный излишек; t - налоговая ставка; У - доход;

G - расходы бюджета.

В этом случае увеличение государственных расходов на 100 вызовет:

а) снижение бюджетного излишка на 100;

б) увеличение бюджетного излишка на 100;

в) снижение бюджетного излишка меньше чем 100;

г) нельзя сказать ничего определенного о возможных изменениях величины бюджетного излишка.

Правительство предполагает увеличить госрасходы на 15 млрд руб. в экономике с полной занятостью ресурсов. Равновесный уровень дохода составляет 500 млрд руб., предельная склонность к потреблению равна 0,75, чистые налоговые поступления в гос-бюджет автономны. На сколько необходимо увеличить чистые налоговые поступления в бюджет для того, чтобы избежать избыточного роста совокупного спроса и поддержать стабильность уровня цен:

а) на 25 млрд руб.;

б) на 20 млрд руб.;

в) на 30 млрд руб.;

г) на 35 млрд руб.

Известно, что предельная склонность к сбережению составляет 0,25 и в экономике функционирует система 20%-ного пропорционального налогообложения доходов. К каким изменениям в ве-личине равновесного уровня выпуска приведут соответственно:

увеличение госрасходов на 10 млн руб.; увеличение автономных налогов на 15 млн руб.; снижение трансфертов на 10 млн руб.?

а) В результате роста госрасходов равновесный доход уве-личится на 25 млн руб.; он снизится на 28,125 млн руб. в результате повышения налогов и на 18,75 млн руб. - в результате снижения трансфертов.

б) В результате роста госрасходов равновесный доход увеличится на 28,125 млн руб.; он снизится на 25 млн руб. в результате снижения трансфертов и на 18,75 млн руб. - в результате повышения налогов.

в) В результате роста госрасходов равновесный доход увели-чится на 18,75 млн руб.; в результате снижения трансфертов он возрастет на 25 млн руб.; в результате повышения налогов равновесный доход снизится на 28,125 млн руб..

г) В результате роста госрасходов равновесный доход увеличится на 25 млн руб.; он снизится на 18,75 млн руб. в результате повышения налогов и на 28,125 млн руб.

в результате снижения трансфертов.

Рекомендуемая учебная литература

Мэнкъю Н.Г. Макроэкономика. Гл. 9.

Макконнелл К, Брю С. Экономикс. Гл. 8, 14.

Дорнбуш Р., Фишер С. Макроэкономика. Гл. 3, §4-7; гл. 5; гл. 16,

Фишер С., Дорнбуш Р., Шмалензи Р. Экономика. Гл. 28.

Долан Э. Макроэкономика. Гл. 7.

Долан Э., Кемпбелл К., Кемпбелл Р. Деньги, банковское дело и денежно-кредитная политика. Гл. 18.

Линвуд Т. Гайгер. Макроэкономическая теория и переходная экономика. Гл. 5, 7.

Хейне Я. Экономический образ мышления. Гл. 18, 19.

17.5. Сущность и задачи фискальной политики

Фискальная, или бюджетно-налоговая, политика— это совокупность средств и мероприятий государства, направленных на изменение порядка государственных расходов, налогообложения, предоставления льгот, субсидий, трансфертных платежей. Она проводится с целью аккумулирования финансовых ресурсов и воздействия на достижение макроэкономической стабильности, перераспределение ресурсов и доходов, обеспечение полной занятости, производство неинфляционного продукта, а в сочетании с мерами кредитно-денежной политики оказывает влияние на чистый экспорт (импорт) товаров и услуг.

Основными инструментами налогово-бюджетной политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения. Бюджетные регуляторы — это уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетная классификация статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика основывается на решениях правительства, которое, манипулируя налоговыми ставками или структурой налогообложения, уровнем государственных расходов, воздействует на формирование совокупного спроса и совокупного предложения, реальный объем национального продукта, уровни занятости, инфляции и цен.

Автоматическая бюджетно-налоговая политика, обусловленная возможностью автоматических изменений уровня государственных расходов и налоговых поступлений при перемене экономических условий, формируется независимо от решений правительства. Это политика встроенных стабилизаторов — механизмов, работающих в режиме саморегулирования и компенсирующих изменения в общем объеме и структуре плановых затрат и инвестиций. Встроенные стабилизаторы могут повышать дефицит государственного бюджета (или сокращать его положительное сальдо) в период спада и увеличивать положительное сальдо (или уменьшать дефицит) в период инфляции без принятия специальных решений со стороны правительства. К встроенным стабилизаторам относятся: налоги, пособия по безработице, социальные выплаты, которые служат для ослабления реакции экономической системы на изменения объема производства товаров и услуг, уровня цен и процентных ставок. Ведущая роль здесь принадлежит налогам.

Действие встроенных стабилизаторов объясняется следующим образом. В период спада растет безработица и автоматически увеличиваются расходы бюджета на выплату социальных пособий, следовательно, растут доходы населения и совокупный спрос. В период подъема складывается противоположная ситуация.

Правительства проводят дискреционную, так называемую стабилизационную, фискальную политику, которая в зависимости от фазы экономического цикла может быть сдерживающей или стимулирующей (дефицитной).

Сдерживающая фискальная политика проводится на этапе экономического подъема с целью преодоления инфляции, вызванной избыточным спросом. Она направлена на ограничение деловой активности, уменьшение реального объема ВНП по сравнению с его потенциальным уровнем. Механизм реализации сдерживающей политики предполагает увеличение чистых налогов (разность между доходом правительства, полученным от взимания налогов, и правительственными трансфертными платежами) или их рост в сочетании с уменьшением правительственных расходов (закупок и заказов), что компенсирует ожидаемое оживление совокупного спроса в частном секторе экономики.

Стимулирующая (дефицитная) фискальная политика осуществляется в период спада производства при значительном уровне безработицы посредством мероприятий, направленных на снижение чистых налогов или на сочетание снижения чистых налогов с увеличением государственных расходов.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

Мультипликатор государственных расходов МР, равный отношению 1/(1 — МРС), где МРС— предельная склонность к потреблению, показывает приращение ВНП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и росту совокупного спроса, цен, расширению объема производства и совокупного предложения, а в результате — к повышению реального ВВП. Их снижение также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций, что, в свою очередь, способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов МРн— это отношение величины смещения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле МРн = МРг — 1.

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение величины национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению:

![]()

Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление — одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВНП, то при сокращении налогов только одна часть сэкономленных доходов семейных хозяйств идет на потребление, поскольку другая уходитjia сбережения.

Выбор правительством форм и методов осуществления стабилизационной фискальной политики зависит от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной системой выделяются две такие модели — неокейнсианская и неоклассическая.

Дж. Кейнс особое значение придавал недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие наличия функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьируется пропорционально величине чистого национального продукта (ЧНП), следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменыпе- ние) размеров налоговых поступлений и возникающих бюджетных дефицитов и излишков (рис. 17.1).

Как показано на рис. 17.1, размер автоматически возникающих бюджетных дефицитов и излишков, а следовательно, и встроенная стабильность зависят от восприимчивости изменений в налогах к изменениям величины ЧНП. Если налоговые поступления энергично изменяются вслед за изменением ЧНП, то наклон ли

Рис. 17.1. Встроенная стабильность: Т — налоговые поступления; G— государственные расходы

нии Т будет крутым, а вертикальное расстояние между Т и G, т. е. дефицит государственного бюджета, или его избыток,— большим. При незначительных изменениях налоговых поступлений наклон будет пологим, элементы встроенной стабильности незначительными.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге — вызывает понижение ЧНП и занятости. Следствием этого становится замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию бюджетного излишка.

Таким образом, в кейнсианской теории основным показателем фискальной политики является изменение бюджетной позиции, т. е. величины дефицита или излишка федерального бюджета.

Неоклассическая модель налогового регулирования основывается на теории “экономики предложения”, представители которой обосновали вывод, что одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого они использовали бюджетную концепцию А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то сокращаются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, а следовательно, снижаются и общие налоговые поступления. Уменьшение предельных налоговых ставок вызывает противоположный эффект.

Анализ последствий снижения налогов для государственных финансов осуществляется на основе кривой Лаффера. Считая, что налоговые поступления являются продуктом налоговой ставки и налоговой базы, Лаффер проследил графическую взаимосвязь между ними (рис. 17.2) и пришел к выводу, что эффект воздействия изменения норм обложения на бюджетные поступления зависит от величины эластичности выпуска продукции по налоговой ставке. Когда ее величина достигает —1, налоговые поступления начинают сокращаться. Таким образом, по мере роста норм обложения от 0 до 100% поступления в государственный бюджет будут расти от 0 до некоторого максимального уровня, а затем вновь начнут снижаться до 0 в связи с тем, что более высокие налоговые ставки сдерживают экономическую активность и сокращают налоговую базу.

Кривая Лаффера не устанавливала количественных критериев, они были разработаны позднее. Определено, что все налоговые изъятия из прибыли не должны превышать ее половины, так как в противном случае нарушается действие производственно-стиму- лирующей функции налога и он начинает оказывать дестабилизирующее влияние на экономическую деятельность. Оптимальным считается налоговое изъятие 1/3 прибыли, или 30—40 % ее величины.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов (их снижения как средства проведения антициклической политики, повышения в годы оживления с целью сдерживания деловой активности), а неоклассики — на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

Для определения эффективности фискальной политики используются различные показатели.

Уровень (норма) налогообложения выступает общим количественным показателем деятельности государства в сфере налогообложения. Он исчисляется как отношение суммы налоговых поступлений к величине ВВП или национального дохода. Данный показатель не является нормативным и различается в зависимости от специфики государства. Но при его увязке с уровнем душевого дохода норму налогообложения можно использовать для оценки меры жесткости налоговой политики. Так, по результатам корре- ляционно-регрессивного анализа данных по 82 странам, в государствах с уровнем дохода на душу населения менее 1000 дол. США “теоретический” уровень налогового давления должен составлять не более 30 % к ВВП.

Практическая значимость оценки налогового потенциала, перспектив роста уровня налогообложения состоит в том, что она является одним из показателей возможности увеличения объема мобилизуемых внутренних финансовых ресурсов, критерием для определения платежеспособности государства.

Кроме того, для определения уровня налоговой нагрузки на микро- и макроуровнях используются следующие показатели:

• предельная налоговая ставка (отношение абсолютных изменений сумм доходов, поступивших в бюджет, и абсолютного изменения ВВП);

• эластичность совокупных налоговых поступлений по доходу (коэффициент эластичности, показывающий степень оживления доходов);

• налоговый мультипликатор и индекс концентрации, отражающие степень контроля государства;

• уровень централизации финансовых ресурсов.

Средством достижения целей фискальной политики является бюджетно-налоговый механизм, который включает совокупность различных организационно-правовых форм и методов, используемых государством для реализации стабилизационной политики, а также ее институциональное оформление.

Правительства в зависимости от экономических условий и этапа развития национальной экономики выбирают формы бюджетно-налогового воздействия, которые подразделяются на прямые и косвенные.

Прямая форма регулирования предполагает использование в основном инструментов бюджетного регулирования, среди которых — субсидии, субвенции, дотации отдельным предприятиям и отраслям, регионам; целевые кредиты; государственные закупки товаров и услуг; государственные инвестиции.

Косвенная форма регулирования основывается на сочетании бюджетных и налоговых регуляторов, с помощью которых государство может воздействовать на финансовые возможности производителей, размеры платежеспособного спроса, инвестиции, расходы предприятий, инфляционные процессы, бюджетный дефицит, государственный долг и др. Среди косвенных форм регулирования — налоги и налоговые льготы, взносы в фонды социального страхования, государственные займы и др.

Правительства с целью реализации стабилизационной политики, оказания стимулирующего или сдерживающего воздействия на экономику используют многообразные методы бюджетного регулирования:

• налоги и налоговые льготы;

• прямое бюджетное финансирование общегосударственных программ (природоохранных, инвестиционных, приватизации, развития топливно-энергетического комплекса, создания новых рабочих мест, финансирования фундаментальных научных исследований и др.);

• субсидирование некоторых отраслей, предприятий, хозяйств для выравнивания экономических условий хозяйствования;

• субсидирование цен (льготные тарифы на электроэнергию и воду для отдельных районов и др.);

• выдачу беспроцентных и льготных кредитов в виде займов под низкий процент, долгосрочных займов, дотаций по кредитам, а также гарантий банковских ссуд для фермерских хозяйств, венчурных фирм, предприятий, проводящих конверсию;

• создание за счет бюджетных ресурсов особых фондов и резервов для предотвращения диспропорций в развитии экономики, поддержания предприятий и др. (стабилизационные фонды, материальные резервы, фонд непредвиденных расходов);

в предоставление государственных инвестиций отсталым регионам, используемым для размещения предприятий национализированных отраслей, строительства производственных зданий широкого назначения;

• введение надбавок за каждое вновь созданное рабочее место с целью поощрения создания новых высокотехнологичных пройз- водств, а также надбавок к инвестициям для поощрения вложений в отсталые регионы;

• социальное регулирование для обеспечения социальных гарантий через распределение бюджетной части национального дохода на развитие социальной сферы, создание социально-культурных учреждений, оказание помощи отдельным слоям населения (пособия, пенсии, индексация доходов);

• экологические сборы, используемые на охрану окружающей среды;

• оказание помощи (технической, в размещении рекламы, реализации продукции, экспорте) частным предприятиям.

Правительства используют также огромный арсенал методов налогового регулирования экономики на микро- и макроуровне, среди которых выделяются:

• в методы, связанные с видами, ставками, структурой налогов (введение новых или повышение ставок действующих налогов; манипулирование величиной ставок налогов на определенной территории или в определенный промежуток времени; изменение структуры налогов; использование прогрессивной системы налогообложения; дифференциация ставок налогов по отраслям и видам производств; использование разнообразных систем подоходного обложения корпораций);

• методы, связанные с льготами и скидками, в том числе поощряющими деловую активность, стимулирующими миграцию капитала, развитие экспортного производства, предпринимательства, научных исследований и др. (льготы и скидки на личные доходы налогоплательщиков; система ускоренной амортизации; инвестиционный налоговый кредит; льготы отдельным отраслям и компаниям; скидки на прибыль малого бизнеса и убыточных предприятий; вычеты из налоговой базы расходов на научные исследования; льготы при обложении доходов от прироста капитала; льготы, стимулирующие частные инвестиции в акции, а также предприятиям, создающим рабочие места, иностранным инвесторам в оффшорных зонах, налоговых гаванях и др.);

• методы, связанные с гармонизацией и унификацией национальных налоговых систем (согласование налоговых законодательств, унификация ставок по ведущим видам налогов, структур налогообложения, механизмов изъятия налогов, состава налогооблагаемых доходов).

Вопросы и задания для самопроверки

1. Какова роль финансовой системы в рыночной экономике?

2. Каковы функции и структура бюджетной системы?

3. В чем суть понятия “бюджетный федерализм” и каковы формы его проявления?

4. В чем состоит экономическая сущность налогов и каковы их функции?

5. Назовите преимущества и недостатки прямых и косвенных налогов.

6. В чем отличие между “структурным” и “циклическим” дефицитом государственного бюджета?

7. Объясните взаимосвязь бюджетного дефицита и государственного долга.

8. В чем состоит содержание фискальной политики и каковы инструменты ее осуществления?

Основные категории и понятия

1. Финансы.

2. Финансовая система.

3. Бюджет.

4. Бюджетная система.

5. Бюджетная классификация.

6. Бюджетное устройство.

7. Консолидированный бюджет.

8. Бюджетный федерализм.

9. Государственный бюджет.

10. Бюджетный дефицит.

11. Государственный долг.

12. Налоги.

13. Налоговая система.

14. Бюджетно-налоговая (фискальная) политика.

15. Бюджетно-налоговый механизм.

Читайте также: