Понятие и основные элементы налогового контроля презентация

Опубликовано: 30.04.2024

Описание презентации по отдельным слайдам:

Налоговая система РФ

Налог - обязательный, индивидуально-без-возмездный платёж, взимаемый с организа-ций и граждан в форме отчуждения принад-лежащих им на праве собственности денеж-ных средств, в целях финансирования обес-печения деятельности государства (п. 2 ст. 8 НК РФ). Сбор - обязательный взнос, взимаемый с ор-ганизаций и физических лиц, уплата которо-го является одним из условий совершения в отношении плательщиков сборов госоргана-ми, органами местного самоуправления юри-дически значимых действий, включая пре-доставление определённых прав на выдачу разрешений (лицензий) (п. 2 ст. 8 НК РФ).

Необходимость налогов: Налоги в результате изъятия становятся собственностью государства и исполь-зуются им для выполнения политиче-ских, экономических, внешнеэкономиче-ских, оборонных, социальных и других функций. С помощью налогов государство дости-гает относительного равновесия между общественными потребностями и ресур-сами для их удовлетворения.

Функции налогов: Фискальная; Регулирующая; Стимулирующая; Распределительная; Контрольная.

Фискальная функция проявляется в обеспечении государства финансовыми ресурсами, необходимы-ми для осуществления его деятельности. Это основная функция, характерная для всех государств на различных этапах развития. Посредством её образуется центральный денежный фонд государст-ва. С развитием рыночных отношений значение фискальной функции возрас-тает.

Регулирующая функция Государственное регулирование осуществляется в двух основных направлениях: регулирование рыночных, товарно-денежных отношений. регулирование развития народного хо-зяйства, общественного производства в условиях, когда основным объективным экономическим законом, действующем в обществе, является закон стоимости.

Стимулирующая функция С помощью налогов, льгот и санкций государство стимулирует технический процесс и социально-экономическую деятельность приоритетных для государства направлений, увеличивает число рабочих мест.

Распределительная (пере- распределительная) функция Посредством налогов в бюджете концент-рируются средства, направляемые затем на решение народно-хозяйственных проб-лем, как производственных, так и социаль-ных, финансирование крупных межотрас-левых, комплексных целевых программ – научно-технических, экономических и др. Перераспределительная функция налоговой системы носит ярко выраженный социальный характер.

Контрольная функция способствует количественному и качест-венному отражению хода распредели-тельного процесса, позволяет контроли-ровать полноту и своевременность налоговых поступлений в бюджет и в конечном счёте позволяет определить необходимость реформирования налоговой системы.

Налоговый механизм представляет собой совокупность организационно-правовых форм, методов и форм государственного управления налогообложением через систему различных надстроечных инструментов (налоговых ставок, налоговых льгот, способов обложения).

Внутреннюю структуру налогового механизма можно выразить схемой: Налоговый механизм Налоговое планирование и прогнозирование Управление налогообложением и налоговый контроль Налоговое регулирование

Налоговое планирование и прогнозирование это оценка хозяйственно-воспроизвод-ственных ситуаций за истекший период, оценка перспектив хозяйственного раз-вития и на основе этого выработка кон-цепции налогообложения, законодатель-ное закрепление процедуры налогообло-жения и утверждение бюджета по налогам. Налоговое прогнозирование – определе-ние экономически обоснованного разме-ра поступлений налогов, подлежащих уплате конкретным налогоплательщиком.

Налоговое регулирование обеспечивает экономическое воздей-ствие на инвестиционные процессы, обновление технологий в отраслях, балансирование бюджета, саморегули-рование внутри отчислений. Система налогового регулирования представляет собой комплекс меропри-ятий по обеспечению текущего процесса маневрирования финансовыми ресурса-ми в рамках налоговой системы.

Управление налогообложением и налоговый контроль осуществляются аппаратом специалистов с помощью особых приёмов и методов, в том числе налоговых стимулов, имеющих две стороны – льготы и санкции. Налоговый контроль осуществляется за правильностью отчисления, своевремен-ностью и полнотой поступления налогов и платежей в бюджет и внебюджетные фон-ды от юридических и физических лиц. Контроль налоговых органов начинается с постановки налогоплательщиков на учёт в налоговых органах.

Основные элементы налога объект; субъект; источник налога; ставка налога; налоговая льгота; срок уплаты; налоговый оклад и др.

объект налога – имущество или доход, подлежащие обложению, измеримые количественно, которые служат базой для исчисления налога; субъект – налогоплательщик, т.е. физиче-ское или юридическое лицо, которое обя-зано в соответствие с законодательством уплатить налог; источник налога – доход, из которого вы-плачивается налог; ставка налога – важный элемент налога, который определяет величину налога на единицу обложения (денежная единица дохода, единица земельной площади, единица измерения товара и т.д.);

налоговая льгота – полное или частичное освобождение плательщика от налога; срок уплаты – срок, в который должен быть уплачен налог и который оговарива-ется в законодательстве, а за его наруше-ние, независимо от вины налогоплатель-щика, взимается пеня в зависимости от просроченного срока; налоговый оклад представляет собой сумму налога, уплачиваемую налогопла-тельщиком с одного объекта обложения.

Классификация налогов и сборов По объекту налогообложения существующие налоговые платежи и сборы можно разделить на виды: налоги с доходов (выручки, прибыли, заработной платы); налоги с имущества (предприятий и граждан); налоги с определенных видов операций, сделок и деятельности (налог на опера-ции с ценными бумагами, лицензионные сборы).

По механизму формирования налоги подразделяются на прямые и косвенные. Прямые налоги – это налоги на доходы и имущество: налог на доходы физических лиц (НДФЛ) и налог на прибыль организа-ций; на социальное страхование и фонд заработной платы и рабочую силу (так называемые социальные налоги,взносы); поимущественные налоги, в том числе налоги на собственность, включая землю и другую недвижимость и др. Они взимаются с конкретного физиче-ского и юридического лица.

Косвенные налоги – налоги на товары и услуги: налог на добавленную стоимость (НДС); акцизы (налоги, прямо включаемые в цену товара или услугу); на сделки с недвижимостью и ценными бумагами и др. Они частично или полностью переносятся на цену товара или услуги.

Налоговая система это совокупность налогов, пошлин и сбо-ров, установленных государством и взи-маемых с целью создания центрального общегосударственного фонда финансо-вых ресурсов, а также совокупность прин-ципов, способов, форм и методов их взимания.

Элементы налоговой системы: совокупность налогов и сборов; налоговое законодательство; формы осуществления налогового контроля; принципы построения налоговой системы.

Виды налогов Федеральные налоги и сборы, порядок их зачисления в бюджет или внебюджет-ный фонд, размеры их ставок, объекты налогообложения, плательщики налогов, налоговые льготы устанавливаются законодательными актами Российской Федерации в соответствии с действую-щим Налоговым кодексом и взимаются на всей ее территории. К ним относят: налог на прибыль организаций, НДС, НДФЛ, страховые взносы и др.

Региональные налоги устанавливаются законодательными актами субъектов РФ в соответствии с НК РФ и действуют на территории соответствующих субъектов РФ. К ним относят: налог на имущество организаций, транспортный налог, единый налог на вменённый доход, налог на игорный бизнес. Виды налогов

Местные налоги вводятся в действие и прекращают действовать на территориях муниципальных образований в соответ-ствии с Налоговым кодексом и норма-тивными правовыми актами представи-тельных органов муниципальных обра-зований о налогах. К ним относят: земельный налог, налог на имущество физических лиц. Виды налогов

- Все материалы

- Статьи

- Научные работы

- Видеоуроки

- Презентации

- Конспекты

- Тесты

- Рабочие программы

- Другие методич. материалы

- Рожкова Наталья ВикторовнаНаписать 18572 09.12.2015

Номер материала: ДВ-243320

- Другое

- Презентации

- Свидетельство каждому участнику

- Скидка на курсы для всех участников

-

09.12.2015 9550

-

09.12.2015 2735

-

09.12.2015 340

-

09.12.2015 806

-

09.12.2015 730

-

09.12.2015 426

-

09.12.2015 804

Не нашли то что искали?

Вам будут интересны эти курсы:

Оставьте свой комментарий

Подарочные сертификаты

Ответственность за разрешение любых спорных моментов, касающихся самих материалов и их содержания, берут на себя пользователи, разместившие материал на сайте. Однако администрация сайта готова оказать всяческую поддержку в решении любых вопросов, связанных с работой и содержанием сайта. Если Вы заметили, что на данном сайте незаконно используются материалы, сообщите об этом администрации сайта через форму обратной связи.

Все материалы, размещенные на сайте, созданы авторами сайта либо размещены пользователями сайта и представлены на сайте исключительно для ознакомления. Авторские права на материалы принадлежат их законным авторам. Частичное или полное копирование материалов сайта без письменного разрешения администрации сайта запрещено! Мнение администрации может не совпадать с точкой зрения авторов.

Слайд 1

Слайд 2

Слайд 3

Слайд 4

Слайд 5

Слайд 6

Слайд 7

Слайд 8

Слайд 9

Слайд 10

Слайд 11

Слайд 12

Слайд 13

Слайд 14

Слайд 15

Слайд 16

Презентацию на тему "Налоговый контроль и налоговая ответственность" можно скачать абсолютно бесплатно на нашем сайте. Предмет проекта: Право. Красочные слайды и иллюстрации помогут вам заинтересовать своих одноклассников или аудиторию. Для просмотра содержимого воспользуйтесь плеером, или если вы хотите скачать доклад - нажмите на соответствующий текст под плеером. Презентация содержит 16 слайд(ов).

Слайды презентации

Тема 3. Налоговый контроль и налоговая ответственность

1. Налоговый контроль. 2. Налоговая ответственность

1. Налоговый контроль

это комплекс установленных налоговым законодательством мероприятий, осуществляемых налоговыми органами с целью регистрации всех налогоплательщиков (или налоговых агентов) в налоговых органах

Виды налоговых проверок

Первичная Повторная Выездная Камеральная Выборочная Фронтальная

Ограничения при проведении выездной проверки

Выездная налоговая проверка не может продолжаться более 2 месяцев. Указанный срок может быть продлен до 4 месяцев, а в исключительных случаях - до 6 месяцев

В рамках выездной налоговой проверки может быть проверен период, не превышающий 3 календарных лет, предшествующих году, в котором вынесено решение о проведении проверки

Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период

Налоговые органы не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года

Не применяются по отношению к повторным проверкам

Основания продления срока проведения выездной налоговой проверки до 4 и (или) 6 месяцев

Проведение проверок налогоплательщика, отнесенного к категории крупнейших

Получение в ходе проведения выездной налоговой проверки информации от правоохранительных, контролирующих органов либо из иных источников, свидетельствующей о наличии у налогоплательщика, плательщика сбора, налогового агента нарушений законодательства о налогах и сборах и требующей дополнительной проверки

Наличие форс-мажорных обстоятельств (затопление, наводнение, пожар и т.п.) на территории, где проводится проверка

Проведение проверок организаций, имеющих в своем составе несколько обособленных подразделений

Непредставление налогоплательщиком, плательщиком сбора, налоговым агентом в течение 10 дней со дня вручения требования документов, необходимых для проведения выездной налоговой проверки

Иные обстоятельства. При этом в данном случае необходимость и сроки продления выездной (налоговой проверки определяются исходя из длительности проверяемого периода, объемов проверяемых и анализируемых документов, количества налогов и сборов, по которым назначена проверка, количества осуществляемых проверяемым лицом видов деятельности, разветвленности организационно-хозяйственной структуры проверяемого лица, сложности технологических процессов и других обстоятельств

Процессуальные действия в ходе выездной налоговой проверки

Осмотр помещений и территорий (ст. 92)

Истребование документов (ст. 93)

Выемка документов и предметов (ст. 94)

Экспертиза (ст. 95) Участники Свидетели (ст.90) Понятые (ст.98) Переводчики (ст.97) Эксперты (ст.95) Специалисты (ст.96)

Акт налоговой проверки

Рассмотрение материалов проверки. Вынесение решения

2 месяца 15 дней

Производство по делу о налоговом правонарушении

2. Налоговая ответственность

Налоговым правонарушением признается виновно совершенное противоправное (в нарушение законодательства о налогах и сборах) деяние (действие или бездействие) налогоплательщика, налогового агента и иных лиц, за которое Налоговым Кодексом РФ установлена ответственность

Обстоятельства, исключающие привлечение лица к ответственности за совершение налогового правонарушения (ст. 109 НК РФ)

отсутствие события налогового правонарушения

совершение деяния, содержащего признаки налогового правонарушения, физическим лицом, не достигшим к моменту совершения деяния 16-летнего возраста

истечение сроков давности привлечения к ответственности за совершение налогового правонарушения

отсутствие вины лица в совершении налогового правонарушения

Обстоятельства, исключающие ВИНУ лица в совершении налогового правонарушения

стихийные бедствия или другие чрезвычайные и непреодолимые обстоятельства

состояние, при котором это лицо не могло отдавать себе отчета в своих действиях или руководить ими вследствие болезненного состояния

выполнение налогоплательщиком письменных разъяснений о порядке исчисления, уплаты налога или по иным вопросам применения законодательства о налогах и сборах

иные обстоятельства, которые могут быть признаны судом или налоговым органом, рассматривающим дело, исключающими вину лица в совершении налогового правонарушения

Обстоятельства, смягчающие налоговую ответственность

Обстоятельства, отягчающие налоговую ответственность

стечения тяжелых личных или семейных обстоятельств;

тяжелое материальное положение физического лица

влияние угрозы или принуждения либо материальная, служебная или иная зависимость

совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение

Размер штрафа уменьшается не менее чем в 2 раза

размер штрафа увеличивается на 100 процентов

Составы налоговых правонарушений

Статья 116. Нарушение порядка постановки на учет в налоговом органе

Статья 118. Нарушение срока представления сведений об открытии и закрытии счета в банке

Статья 119. Непредставление налоговой декларации

Статья 119.1. Нарушение установленного способа представления налоговой декларации (расчета)

Статья 120. Грубое нарушение правил учета доходов и расходов и объектов налогообложения

Статья 122. Неуплата или неполная уплата сумм налога (сбора)

Статья 123. Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению налогов

Статья 125. Несоблюдение порядка владения, пользования и (или) распоряжения имуществом, на которое наложен арест или в отношении которого налоговым органом приняты обеспечительные меры в виде залога

Статья 126. Непредставление налоговому органу сведений, необходимых для осуществления налогового контроля

Статья 128. Ответственность свидетеля

Статья 129. Отказ эксперта, переводчика или специалиста от участия в проведении налоговой проверки, дача заведомо ложного заключения или осуществление заведомо ложного перевода

Статья 129.1. Неправомерное несообщение сведений налоговому органу

Статья 129.2. Нарушение порядка регистрации объектов игорного бизнеса

Налоговый контроль – часть финансового контроля государства, представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности налогоплательщиков и плательщиков сборов.

Просмотр содержимого документа

«Презентационный материал на тему: "Налоговый контроль"»

Налоговый контроль – часть финансового контроля государства, представляет собой специальный способ обеспечения законности в налоговом праве и осуществляется на всех стадиях финансово-хозяйственной деятельности налогоплательщиков и плательщиков сборов.

- Самые актуальные и полезные ПРЕЗЕНТАЦИИ ПО ЮРИСПРУДЕНЦИИ для студентов и не только.

- Объектами налогового контроля являются движение денежных средств в процессе аккумулирования публичных денежных фондов, а также материальные, трудовые и иные ресурсы налогоплательщиков.

- Предметом налогового контроля выступают валютные и кассовые операции, сметы предприятий, налоговые декларации, использование налоговых льгот, бухгалтерская документация и т. д.

Субъектами налогового контроля являются:

- налоговые органы (ФНС, ТК);

- органы государственных внебюджетных фондов (в широком смысле).

Отдельными контрольными полномочиями относительно сферы налогообложения обладают Счетная палата РФ и Министерство финансов РФ.

Подконтрольными субъектами выступают организации и физические лица, на которых возложена обязанность уплачивать законно установленные налоги и сборы.

- обеспечение экономической безопасности государства при формировании публичных централизованных и децентрализованных денежных фондов;

- обеспечение надлежащего контроля за формированием государственных доходов и рациональным их использованием;

- улучшение взаимодействия и координации деятельности контрольных органов в Российской Федерации;

- проверка выполнения финансовых обязательств перед государством и муниципальными образованиями со стороны организаций и физических лиц;

- проверка целевого использования налоговых льгот;

- пресечение и предупреждение правонарушений в налоговой сфере.

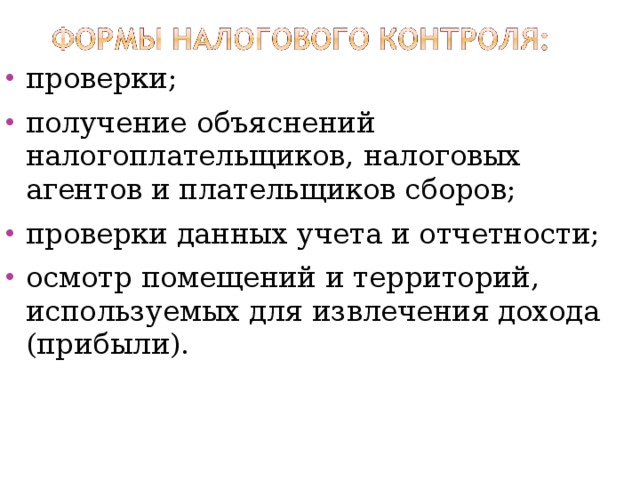

- Форма налогового контроля — это способ конкретного выражения и организации контрольных действий.

- проверки;

- получение объяснений налогоплательщиков, налоговых агентов и плательщиков сборов;

- проверки данных учета и отчетности;

- осмотр помещений и территорий, используемых для извлечения дохода (прибыли).

- По времени проведения:

- предварительный ; текущий; последующий.

- предварительный ;

- текущий;

- последующий.

- В зависимости от субъектов контроль:

- ФНС ; таможенных органов ; органов государственных внебюджетных фондов .

- ФНС ;

- таможенных органов ;

- органов государственных внебюджетных фондов .

- В зависимости от места проведения выделяют налоговый контроль:

- выездной ; камеральный .

- выездной ;

- камеральный .

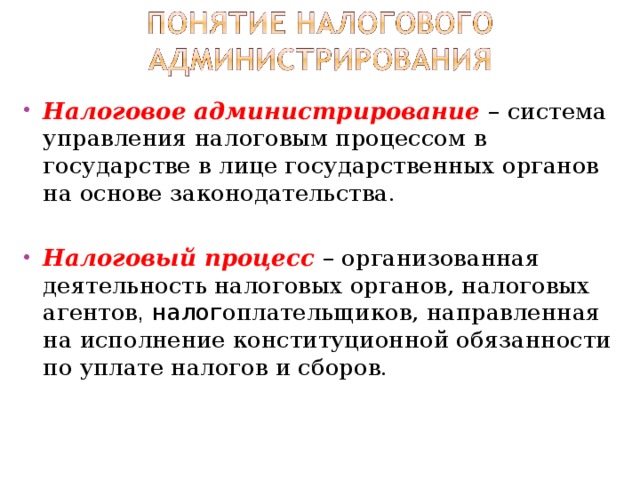

- Налоговое администрирование – система управления налоговым процессом в государстве в лице государственных органов на основе законодательства.

- Налоговый процесс – организованная деятельность налоговых органов, налоговых агентов , налог оплательщиков, направленная на исполнение конституционной обязанности по уплате налогов и сборов.

- система и структура налоговых органов;

- сбор, обработка, проверка налоговой отчетности;

- порядок предоставления налоговых льгот;

- ответственность за налоговые правонарушения;

- ведение налоговой статистики;

- налоговое регулирование и т.п.

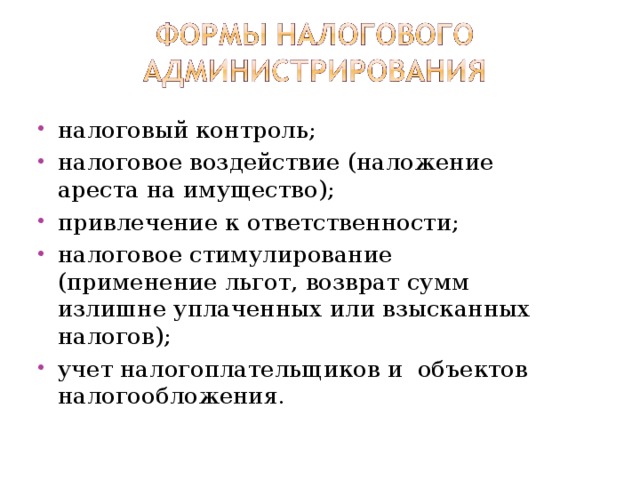

- налоговый контроль;

- налоговое воздействие (наложение ареста на имущество);

- привлечение к ответственности;

- налоговое стимулирование (применение льгот, возврат сумм излишне уплаченных или взысканных налогов);

- учет налогоплательщиков и объектов налогообложения.

Налоговое администрирование имеет целью обеспечить:

- социально-экономическую стабильность общества и государства;

- бесперебойное финансирование процесса государственного и муниципального управления;

- правопорядок, соблюдение налогового законодательства.

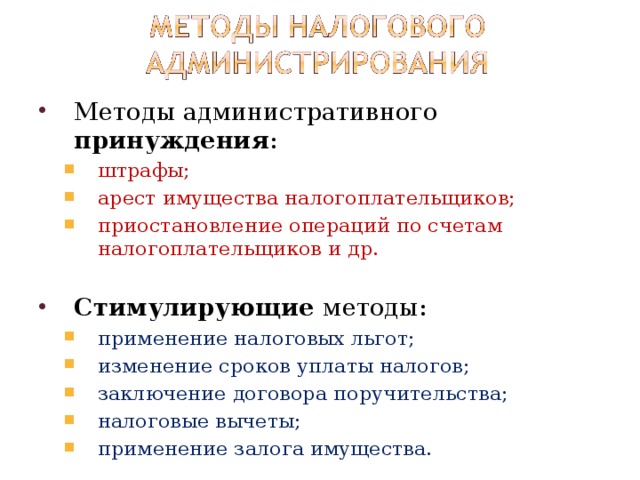

- Методы административного принуждения :

- штрафы; арест имущества налогоплательщиков; приостановление операций по счетам налогоплательщиков и др.

- штрафы;

- арест имущества налогоплательщиков;

- приостановление операций по счетам налогоплательщиков и др.

- Стимулирующие методы:

- применение налоговых льгот; изменение сроков уплаты налогов; заключение договора поручительства; налоговые вычеты; применение залога имущества.

- применение налоговых льгот;

- изменение сроков уплаты налогов;

- заключение договора поручительства;

- налоговые вычеты;

- применение залога имущества.

- Методы регулирования :

- налоговый учет; налоговые проверки (выездные и камеральные).

- налоговый учет;

- налоговые проверки (выездные и камеральные).

Налоги. Виды и функции налогов

Налоги. Виды и функции налогов. Налоговая система в РФ

Понятие «налоги» Функции налогов

Понятие «налоги»

Функции налогов

Виды налогов

Способы взимания налогов

Элементы налога

Налоговая политика в РФ

Налоги – это обязательные платежи, взимаемые государством с физических и юридических лиц в бюджет соответствующего уровня, в размерах, порядке и на условиях, установленных государством

Налоги – это обязательные платежи, взимаемые государством с физических и юридических лиц в бюджет соответствующего уровня, в размерах, порядке и на условиях, установленных государством.

Налоги – обязательные безвозмездные платежи, взимаемые с организаций и людей в целях обеспечения деятельности государства.

Признаки налогов безвозмездный характер, то есть субъект не получает взамен ничего обязательность индивидуальность направленность в госбюджет

безвозмездный характер, то есть субъект не получает взамен ничего

обязательность

индивидуальность

направленность в госбюджет

Фискальная (пополнение бюджета)

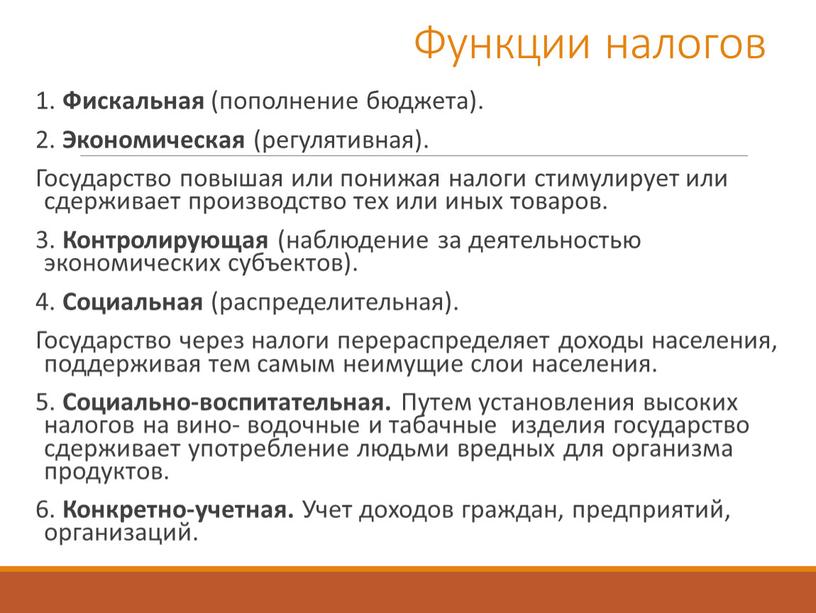

1. Фискальная (пополнение бюджета).

2. Экономическая (регулятивная).

Государство повышая или понижая налоги стимулирует или сдерживает производство тех или иных товаров.

3. Контролирующая (наблюдение за деятельностью экономических субъектов).

4. Социальная (распределительная).

Государство через налоги перераспределяет доходы населения, поддерживая тем самым неимущие слои населения.

5. Социально-воспитательная. Путем установления высоких налогов на вино- водочные и табачные изделия государство сдерживает употребление людьми вредных для организма продуктов.

6. Конкретно-учетная. Учет доходов граждан, предприятий, организаций.

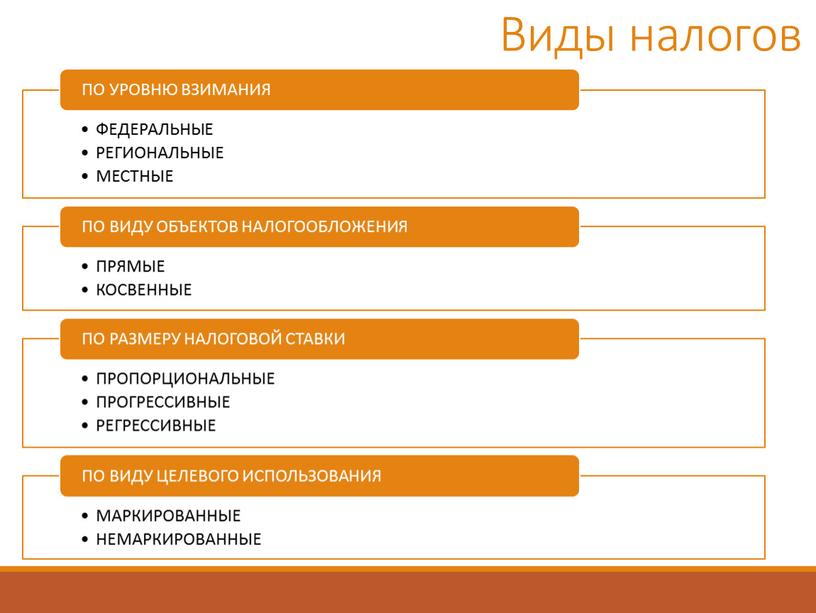

Виды налогов

Федеральные — поступают в федеральный госбюджет налог на прибыль налог на добавленную стоимость акцизы – налог на товары, которые не являются товарами первой необходимости, но…

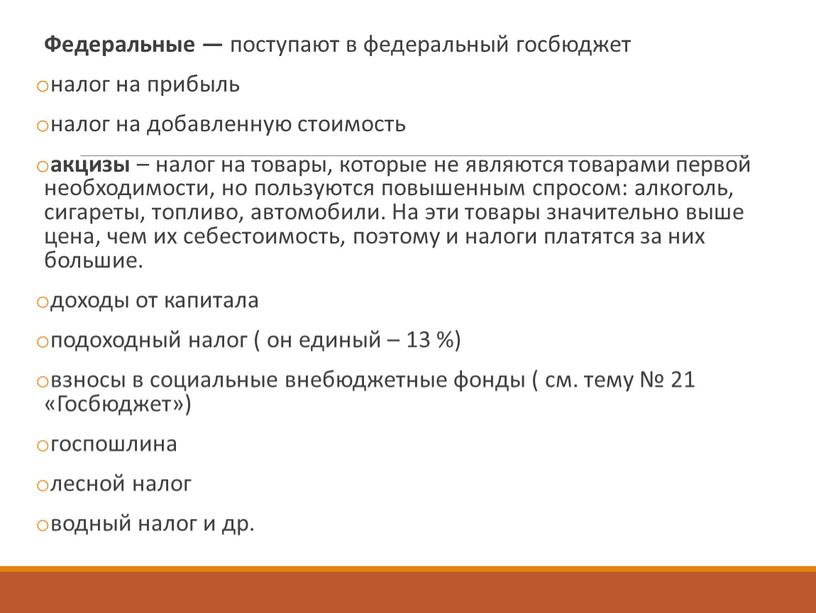

Федеральные — поступают в федеральный госбюджет

налог на прибыль

налог на добавленную стоимость

акцизы – налог на товары, которые не являются товарами первой необходимости, но пользуются повышенным спросом: алкоголь, сигареты, топливо, автомобили. На эти товары значительно выше цена, чем их себестоимость, поэтому и налоги платятся за них большие.

доходы от капитала

подоходный налог ( он единый – 13 %)

взносы в социальные внебюджетные фонды ( см. тему № 21 «Госбюджет»)

госпошлина

лесной налог

водный налог и др.

Региональные налоги – поступают в бюджеты субъектов

Региональные налоги – поступают в бюджеты субъектов Федерации:

налог на имущество организаций

дорожный налог

транспортный налог

налог с продаж и др.

Местные налоги — поступают в бюджеты муниципалитетов: налог на имущество физических лиц земельный налог налог на рекламу налог на наследование на дарение и др

Местные налоги — поступают в бюджеты муниципалитетов:

налог на имущество физических лиц

земельный налог

налог на рекламу

налог на наследование

на дарение и др.

Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др

Прямые — взимаются с дохода или имущества (подоходный, налог на прибыль и др., налогоплательщик оплачивает их по квитанции или налог высчитывается с зарплаты — подоходный)

Косвенные – взимаются в виде надбавок к цене товаров и услуг (акцизные сборы, налог с продаж, на добавленную стоимость и др.; налогоплательщик не платит налог по квитанции, он платит за завышенную цену товара, а предприниматель получает больше прибыли — отсюда и больше налогов, то есть покупатель не прямо, а косвенно выплачивает налог)

Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые (например, подоходный налог для всех одинаков- 13 %

Пропорциональные налоги – их ставка не завит от величины облагаемого дохода, они всегда одинаковые (например, подоходный налог для всех одинаков- 13 %., не зависит от того, какая у человека зарплата).

Прогрессивные налоги – их ставка прямо пропорциональна уровню дохода: чем выше доход — тем выше налог и наоборот( например, налог с доходов)

Регрессивные налоги – процентная ставка обратно пропорциональна уровню дохода: чем выше доход — тем ниже ставка и наоборот .Такие налоги используются редко, в тех случаях, когда государство хочет стимулировать развитие производства определённых товаров. (Например, государство заинтересовано в увеличении производства мяса, поэтому, чем больше этого продукта произведёт предприниматель, тем ниже будет его налоговая ставка.)

Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др

Маркированные — направлены на целевое использование ( например, дорожные налоги- на ремонт и строительство дорог, налоги в пенсионный фонд и др.)

Немаркированные – данные налоги расходуются по усмотрению органов власти.

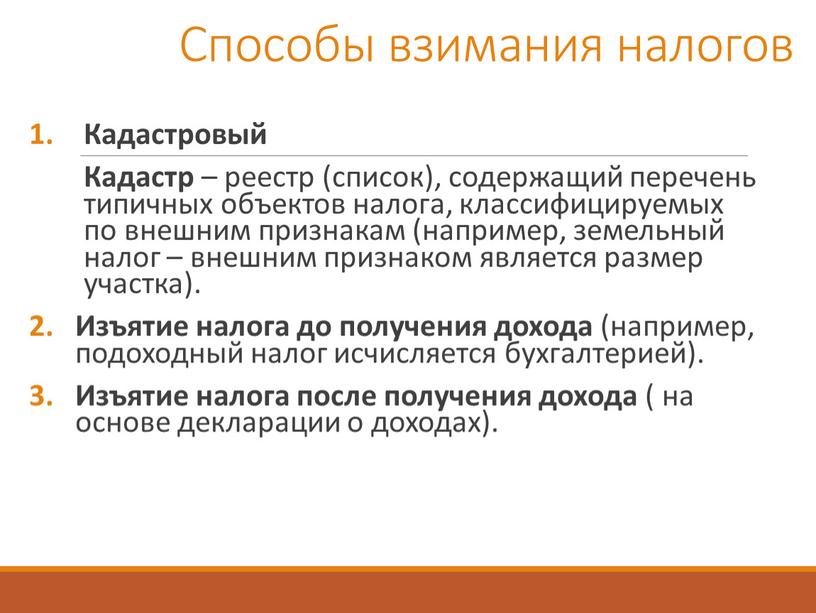

Способы взимания налогов Кадастровый

Способы взимания налогов

Кадастровый

Кадастр – реестр (список), содержащий перечень типичных объектов налога, классифицируемых по внешним признакам (например, земельный налог – внешним признаком является размер участка).

Изъятие налога до получения дохода (например, подоходный налог исчисляется бухгалтерией).

Изъятие налога после получения дохода ( на основе декларации о доходах).

Налоги — обязательные платежи, безвозмездные, носят обязательный характер

Налоги — обязательные платежи, безвозмездные, носят обязательный характер.

Сборы — это платежи за определённую государственную услугу, то есть пошлины. Такая плата носит единовременный характер и носит добровольный характер ( например, госпошлина за техосмотр автомобиля, таможенные пошлины за перевозку товаров и др.).

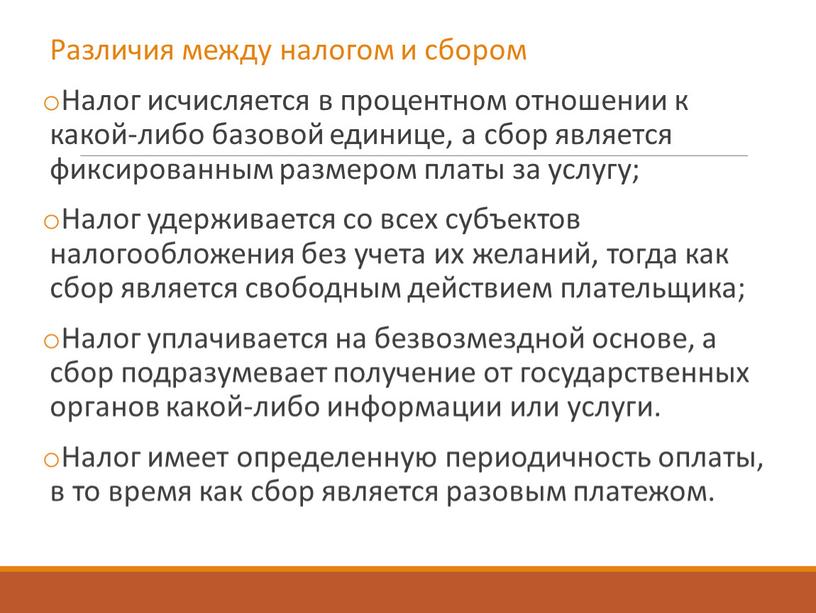

Различия между налогом и сбором

Различия между налогом и сбором

Налог исчисляется в процентном отношении к какой-либо базовой единице, а сбор является фиксированным размером платы за услугу;

Налог удерживается со всех субъектов налогообложения без учета их желаний, тогда как сбор является свободным действием плательщика;

Налог уплачивается на безвозмездной основе, а сбор подразумевает получение от государственных органов какой-либо информации или услуги.

Налог имеет определенную периодичность оплаты, в то время как сбор является разовым платежом.

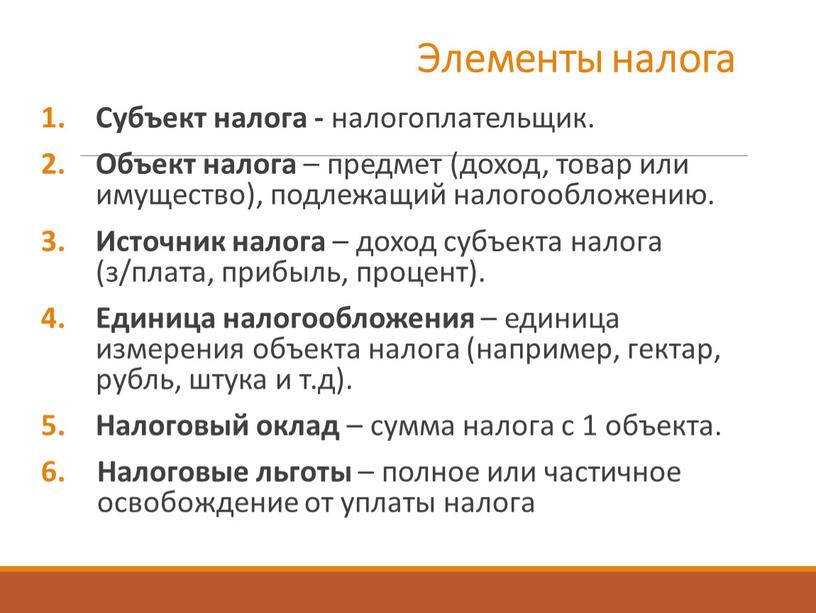

Элементы налога Субъект налога - налогоплательщик

Субъект налога - налогоплательщик.

Объект налога – предмет (доход, товар или имущество), подлежащий налогообложению.

Источник налога – доход субъекта налога (з/плата, прибыль, процент).

Единица налогообложения – единица измерения объекта налога (например, гектар, рубль, штука и т.д).

Налоговый оклад – сумма налога с 1 объекта.

Налоговые льготы – полное или частичное освобождение от уплаты налога

Налоговая ставка – величина налога на единицу налогообложения

Налоговая ставка – величина налога на единицу налогообложения.

В %

Определенная сумма

на единицу налогообложения

Определенный процент

от единицы налогообложения

Элементы налога

Налоговая политика в РФ Для сбора налогов и контроля правильности их уплаты в

Налоговая политика в РФ

Для сбора налогов и контроля правильности их уплаты в России сформирована налоговая система.

Налоговая система включает в себя:

законодательно установленные налоги

источники их уплаты

объекты налогообложения

ставки налогов

регулярность налогообложения

совокупность органов, осуществляющих сбор налогов (Федеральная налоговая служба).

Налоговая система в РФ начала свое формирование с 1992 года. За это время принят Налоговый кодекс РФ, создано свыше 1150 налоговых инспекций.

2015-07-21

1653

Налогоплательщик, обладая имуществом на праве собственности или другом вещном праве, всегда стремится защитить свой частный имущественный интерес от налоговых изъятий. Естественное желание налогоплательщика уменьшить размер налоговых платежей затрагивает имущественный интерес другой стороны налоговых правоотношений - государства. В такой ситуации государство, защищая публичные интересы в налоговых отношениях, вынуждено выработать специальный механизм взаимодействия с каждым конкретным налогоплательщиком, который в конечном счете обеспечил бы надлежащее поведение каждого лица по исполнению им налоговой обязанности.

Очевидно, что для охраны своих имущественных интересов в налоговой сфере государство должно, во-первых, создать специальный государственный орган или органы и наделить их соответствующими властными полномочиями по отношению к лицам, обязанным уплачивать налоги и сборы; во-вторых, законодательным путем установить порядок, формы и методы осуществления деятельности созданных органов на поведение обязанных лиц, обеспечивающие в совокупности не только надлежащее поведение налогоплательщиков, но и поступление налоговых изъятий в соответствующий бюджет. При этом государство путем законодательного регулирования системы взаимоотношений уполномоченных органов и налогоплательщиков должно обеспечить определенный баланс публичного и частного интересов, учитывая конституционные ограничения на вмешательство в экономическую деятельность субъектов налоговых правоотношений в условиях рыночной экономики.

Формируя особый организационно-правовой механизм взаимоотношений с обязанными лицами, государство определяет основные элементы этого механизма: субъекты, объект, методы, формы, порядок и характер деятельности уполномоченных органов. Указанный механизм представляет собой не что иное, как налоговый контроль, который осуществляется созданными государством уполномоченными органами, прежде всего налоговыми органами. Таким образом, налоговый контроль можно определить как особый организационно-правовой механизм, представляющий собой систему взаимосвязанных элементов, посредством которого обеспечивается надлежащее поведение обязанных лиц по уплате налогов и сборов, а также исследование и установление оснований для осуществления принудительных налоговых изъятий и применения мер ответственности за совершение налоговых правонарушений.

Основными элементами налогового контроля являются:

Ш субъект налогового контроля (уполномоченный контролирующий орган);

Ш объект контроля;

Ш формы и методы контроля;

Ш порядок осуществления налогового контроля;

Ш мероприятия налогового контроля;

Ш направления налогового контроля;

Ш техника и технология налогового контроля;

Ш категории должностных лиц (кадры) налогового контроля;

Ш периодичность и глубина налогового контроля;

Весь перечисленный комплекс элементов налогового контроля является предметом налогового правового регулирования.

Налоговый контроль как особый организационно-правовой механизм можно понимать как в широком, так и в узком смысле. В широком смысле налоговый контроль охватывает все сферы деятельности уполномоченных органов, включая осуществление налогового учета, налоговых проверок и другое, а также все сферы деятельности контролируемых субъектов, связанные с уплатой налогов и сборок (учет объектов налогообложения, соблюдение сроков и порядка уплаты налогов и сборов, порядок представления налоговой отчетности и т.д.). В узком смысле под налоговым контролем понимается только проведение налоговых проверок уполномоченными органами.

Взаимодействие государства в лице своих уполномоченных органов с налогоплательщиками, плательщиками сборов или налоговыми агентами при осуществлении налогового контроля происходит в рамках возникающих при этом организационных налоговых правоотношений - контрольных налоговых правоотношений. При этом для контрольных налоговых правоотношений характерно то, что они являются по существу управленческими правоотношениями, которые в конечном итоге призваны обеспечить надлежащую реализацию других общественных отношений - налоговых правоотношений имущественного характера, связанных с осуществлением налоговых изъятий. Контрольные налоговые правоотношения имеют административно-правовую природу, поэтому им свойственны характерные для административно-правовых отношений признаки, такие, как государственно-властный характер контрольного налогового правоотношения; обязательным субъектом подобных правоотношений является уполномоченный орган; ответственность в случае нарушения правовых норм наступает перед государством и т.д.

Как и любое другое правоотношение, контрольное налоговое правоотношение содержит в своем составе следующие элементы:

Субъектов контрольного налогового правоотношения можно разделить на две основные группы: контролирующие субъекты, т.е. налоговые и другие органы, олицетворяющие государство и реализующие его интересы, с одной стороны, и субъекты, подверженные контролю, - контролируемые субъекты, защищающие в ходе контрольных налоговых правоотношений свои частные интересы, с другой стороны. Контролирующими субъектами являются налоговые и таможенные органы. Контролируемыми субъектами являются налогоплательщики и плательщики сборов, а также налоговые агенты и банки. Особенно важно подчеркнуть, что обязанная сторона - контролируемый субъект находится лишь в функциональной зависимости от властного субъекта - контролирующего орган и организационно ему не подчинена. Поскольку контрольные налоговые правоотношения затрагивают интересы контролируемых субъектов, являющихся не только организациями, но и физическими лицами, осуществление налогового контроля приобретает особую социальную значимость.

Содержание контрольного налогового правоотношения всегда определяется комплексом прав и обязанностей субъектов данного правоотношения. При этом в контрольном налоговом правоотношении базовым является положение, когда праву уполномоченной стороны проверять соблюдение своевременности, правильности и полноты уплаты налогов и сборов и выполнения установленных налоговых обязанностей корреспондирует обязанность другой стороны - подконтрольного субъекта создавать для этого необходимые условия и выполнять требования уполномоченного органа. В свою очередь подконтрольный субъект вправе требовать от уполномоченного органа, чтобы последний осуществлял свою деятельность в рамках своих законодательно установленных полномочий. В данном контексте можно выделить контрольные полномочия контролирующих субъектов и корреспондирующие им права и обязанности контролируемых субъектов.

Как было отмечено выше, контрольные налоговые правоотношения являются организационными налоговыми правоотношениями, непосредственно направленными на обеспечение налоговых правоотношений имущественного характера. Реализация такого контрольного налогового правоотношения осуществляется в строго установленном Налоговым кодексом порядке с одновременным определением прав и обязанностей каждого лица, участвующего в осуществлении отдельных контрольных мероприятий. Таким образом, можно говорить о том, что Налоговый кодекс устанавливает процессуальную форму осуществления контрольных налоговых правоотношений. Традиционно в теории права объектом процессуального правоотношения признается материальное правоотношение, ради обеспечения которого и складывается процессуальное правоотношение. Придерживаясь данного положения, можно установить, что объектом контрольного налогового правоотношения является непосредственная деятельность (действия или бездействие) проверяемой организации или физического лица, связанная с уплатой налогов и сборов. В частности, уполномоченными органами в ходе реализации мероприятий налогового контроля устанавливается:

1) правильность ведения обязанными лицами бухгалтерского учета доходов, расходов, объектов налогообложения;

2) проверка правильности исчисления сумм налогов и сборов;

3) проверка своевременности уплаты сумм налогов и сборов;

4) правильность ведения банковских операций, связанных с уплатой налогов и сборов;

5) выявление обстоятельств, способствующих совершению нарушений налогового законодательства.

При осуществлении мероприятий налогового контроля уполномоченные органы руководствуются принципами законности, планирования мероприятий налогового контроля, принципом соблюдения налоговой тайны (специального режима доступа к сведениям о налогоплательщиках, плательщиках сборов и налоговых агентах, полученным должностными лицами уполномоченных контрольных органов); принципом последовательности проведения мероприятий налогового контроля и документального фиксирования установленных фактов, действий и событий; принципом недопустимости причинения ущерба проверяемой организации или физическому лицу при проведении налогового контроля.

Читайте также:

- Как получить консультацию в налоговой инспекции

- Землевладельцы получившие от ордынских ханов охранные грамоты и не платившие налоги

- Добровольное ограничение экспорта предусматривает введение экспортной пошлины экспортером

- Для уменьшения масштабов уклонения от уплаты налогов требуется

- Структура налоговых органов реферат