Подоходный налог в китае

Опубликовано: 07.05.2024

2020-04-09

Согласно закону Китая об индивидуальном подоходном налоге (IIT), с физического лица взимаются налоги по следующим видам доходов:

- Доход получаемый от занятости (зарплата);

- Вознаграждение за оказание услуг;

- Авторский доход;

- Лицензионный доход;

- Доход от бизнеса;

- Дивиденды от вложений (вклады, бумаги и т.д.);

- Рентный доход (от сдачи в аренду чего-либо);

- Доход получаемый в результате передачи имущества;

- Случайный доход.

Ниже рассмотрим виды ставок и налоговых вычетов на категории доходов.

Налоговые ставки на индивидуальный доход физических лиц в Китае (категории 1-4)

Для резидентов Китая, доходы по пунктам (см. выше) 1-4 группируется, как «совокупный доход», для ежегодного расчета. Доходы получаемые с других категорий, рассчитываются по отдельным ставкам, ежемесячно, либо на основе транзакций. А также, для постоянных жителей предусмотрен больший перечень (см., в конце статьи) налоговых вычетов (послаблений) в зависимости от социального статуса.

(По новому закону, проживая в Китае более 183 дней в году, вы становитесь налоговым резидентом страны со всеми имеющимися правами)

Для нерезидентов Китая, получаемые по вышеупомянутым категориям доходы облагаются налогом ежемесячно, либо по данным транзакций.

В упрощенном виде используя таблицу 1, налог рассчитывается примерно так:

Налогооблагаемых доход х Налоговая ставка — Быстрый вычет = Сумма налога.

Более детальный пример, будет дальше в статье.

Таблица 1. Прогрессивные налоговые ставки на доход физических лиц

| Ежемесячный доход, для налогообложения | Налоговая ставка | Быстрый вычет |

| 0 — 3 000 ¥ | 3% | |

| 3 001 ¥ — 12 000 ¥ | 10% | -210 ¥ |

| 12 001 ¥ — 25 000 ¥ | 20% | -1 410 ¥ |

| 25 001 ¥ — 35 000 ¥ | 25% | -2 660 ¥ |

| 35 001 ¥ — 55 000 ¥ | 30% | -4 410 ¥ |

| 55 001 ¥ — 80 000 ¥ | 35% | -7 160 ¥ |

| Более 80 000 ¥ | 45% | -1 5160 ¥ |

Воспользуйтесь конвертером валют, для перевода в эквивалент понятной вам денежной единицы, например в российский рубль

Бизнес налог (категория 5)

Ставки на выплачиваемый доход, для юридических лиц.

Таблица 2

| Годовой налогооблагаемый доход | Налоговая ставка |

| 0 — 30 000 ¥ | 5% |

| 30 001 ¥ — 90 000 ¥ | 10% |

| 90 001 ¥ — 300 000 ¥ | 20% |

| 300 001 ¥ — 500 000 ¥ | 30% |

| Более 500 000 ¥ | 35% |

Налоговые ставки на другие доходы (категории 6-9)

На остальные категории доходов (дивиденды, рента, продажа имущества и случайный доход), определена фиксированная ставка имеющая размер 20%)

Как рассчитать налог?

Формула расчета для физического лица, следующая:

Валовой доход — Социальное обеспечение (если имеется) — Стандартный вычет — Дополнительные вычеты х Ставка налога — Быстрый вычет = Сумма налога.

Небольшая справка

- Размер социального обеспечения зависит от области в которой вы проживаете;

- Стандартный вычет, всегда равен 5000 ¥ в месяц, как для резидентов, так и для нерезидентов;

- Быстрый вычет — это определенная сумма в конкретной категории, которая не облагается налогом;

- О дополнительных вычетах можно прочесть в конце статьи.

Пример расчета налога на доход, используя таблицу 1:

Допустим вы живете один в Шанхае (где не нужно вносить социальное обеспечение) и ваш единственный ежемесячный валовой доход 11 500 юаней (1 630 USD).

- 11 500 — 5 000 (стандартный вычет) = 6 500;

- 3 000 х 3% (первая ставка) = 90;

- 3 500 х 10% (вторая ставка) — 210 (быстрый вычет) = 140;

- 90 + 140 = 230 ¥.

Итого с валовой зарплаты 11 500 ¥ (1 630 USD), вам следует заплатить сумму налога в размере 230 юаней (32 USD).

Налоговый год в Китае начинается с 1 января, подать ежегодную заявку резидент может до 31 марта следующего года.

Для тех кому проблематично высчитывать налог самостоятельно, есть онлайн калькулятор на английском языке

Некоторые из существующих вычетов от совокупного дохода резидентов

Стандартный, базовый вычет

На 01.01.2019, размер стандартного отчисление, для резидентов, составляет 60 тыс. ¥ в год (это 5 000 ¥ в месяц)

Дополнительные вычеты

- Детское образование — 1 тыс., на одного ребенка в месяц;

- Дальнейшее образование — 400 в месяц, в зависимости от типа образования;

- Ипотека — 1000 в месяц;

- Расходы на аренду — от 800 до 1 500 в месяц, зависит от географии;

- Уход за престарелыми — до 2 тыс., в месяц.

Вычеты для нерезидентов

Для нерезидентов, согласно закону IIT в Китае, допускается только стандартный, базовый вычет в размере 5 000 ¥.

Благотворительные взносы

Физическое лицо, делающее благотворительные взносы в отечественные квалифицированные фонды, имеет право на вычет до 30% от налогооблагаемого дохода, любого вида.

Рента

Установленные вычеты, для налогооблагаемого дохода от аренды:

- Получаемая ежемесячная сумма, не более 4 000 ¥ — вычет 800 ¥;

- Получаемая ежемесячная сумма, более 4 000 ¥ — вычет 20% от валового дохода.

Источники данных, китайские и английские ресурсы:

Налоговые платежи являются главным источником дохода государственной казны Китайской Народной Республики. И это вовсе не удивительно, ведь на территории этой страны проживает более одного миллиарда человек. В 2021 году по прогнозам экспертов, общее количество населения приблизится к полутора миллиардам. В стране не существует понятия теневой экономики, и все граждане Китая ежемесячно выплачивают налоговые сборы.

Платить налоги в 2021 году обязаны не только лица, имеющие гражданство Китая, но и мигранты, работающие на её территории, на протяжении определённого срока.

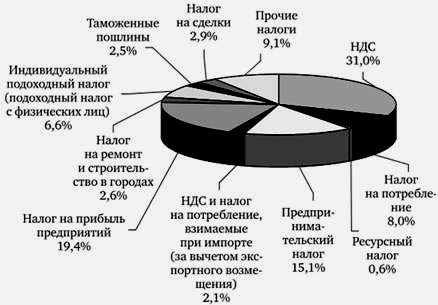

Классификация налогов

Система налогообложения в Китае состоит из трёх основных категорий налоговых выплат:

График структуры налоговой системы в Китае

- Центральных.

- Совместных.

- Местных.

Бизнес-налог

Одним из общеобязательных отчислений в налоговую систему является бизнес-налог. Он представляет собой выплаты на осуществление хозяйственной деятельности. Такой налог выплачивается лишь предприятиями с иностранными инвестициями. Единой ставки бизнес-налога не существует. Размер выплаты напрямую зависит от рода деятельности предприятия.

Бизнес-налоги в Китае оплачиваются ежемесячно. Так, если организация занимается транспортом, то она обязана заплатить 3 процента от общей месячной прибыли.

Если основной деятельностью организации является строительные или инженерные работы, то налог в 2021 году будет равняться 3 процентам. При предоставлении финансовых услуг, предприятию необходимо будет отчислить в государственный бюджет около 8 процентов. Если организация занимается телекоммуникациями, культурной или спортивной деятельностью, то размер налога равен 3 процентам.

При предоставлении различного рода услуг, продажи недвижимого имущества и приобретении нематериальных активов, размер налога составит 5 процентов. Если организация является представителем индустрии развлечений, то она обязана ежемесячно выплачивать от 5 до 20 процентов от своего дохода.

Налог на прибыль предприятия

Этот налог должны платить все иностранные компании и предприятия, которые осуществляют свою деятельность на территории Китая, и соответственно получают прибыль от осуществляемой деятельности. Он является ежегодным, то есть вносить налог необходимо лишь один раз в году. Налоговая ставка разнится в зависимости от места регистрации компании. Если предприятие официально зарегистрировано на территории Китайской Народной Республики, то его владельцы обязаны платить 30 процентов от ежегодной прибыли.

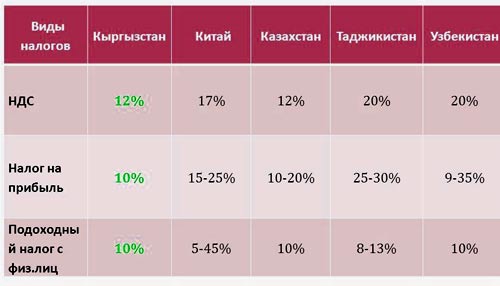

Таблица сравнения китайского налога на прибыль с другими государствами

Если организация работает в КНР, но зарегистрирована в другой стране, ставка сокращается до 20 процентов в год.

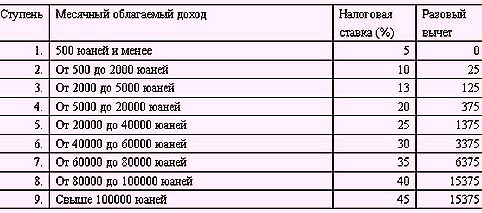

Подоходный налог

Подоходный налог оплачивается исключительно физическими лицами, то есть людьми, которые не занимаются предпринимательской деятельностью, а устроились работать в Китае по найму. Этот налог удерживается непосредственно с заработной платы. Его размер напрямую зависит от уровня оплаты труда.

Если человек получает менее 4000 китайских юаней (620 долларов), то человек освобождается от выплаты налога. Если размер его заработной платы в 2021 году превысит этот показатель, но будет менее 4500 юаней, то налогоплательщик обязан платить 5 процентов от общей суммы своей зарплаты.

При окладе от 4500 до 6000 юаней, ставка налога возрастает до 10 процентов. Если заработной платой является сумма в пределах от 6000 до 9000 юаней, то человек обязан отчислить в государственный бюджет 15 процентов.

Размер подоходного налога в Китае

Двадцать процентов отчисляется тогда, когда зарплата человека выше 9000 юаней, но ниже 24 000 юаней. Если оклад превышает эту сумму, но является меньше 44 000 юаней, то налогоплательщик платит 25 процентов.

30 процентов платится лишь в том случае, если заработная плата китайца находится в диапазоне от 44 000 до 64 000 юаней. При размере дохода от 64 000 до 84 000 юаней, человек обязуется отчислять в государственный бюджет около 35 процентов ежемесячно. Налоговая ставка в 40 процентов платится при зарплате от 84 000 до 100 000 юаней в месяц. Если ежемесячный доход более 100 000 тысяч, то резидент Китая платит 45 процентов.

НДС и потребительский налог

Основными составляющими налоговой системы являются потребительский налог и НДС.

Налог на добавленную стоимость, именуемый НДС, взимается исключительно при продаже товаров различных групп и некоторых услуг. Процентная ставка этого налога равна 17 процентам. Потребительский налог платится исключительно при приобретении товаров, требующих специальной лицензии. К ним относятся сигареты, алкогольная продукция и другие. Ставка потребительского налога напрямую зависит от вида товара. В среднем она составляет от 3 до 50 процентов.

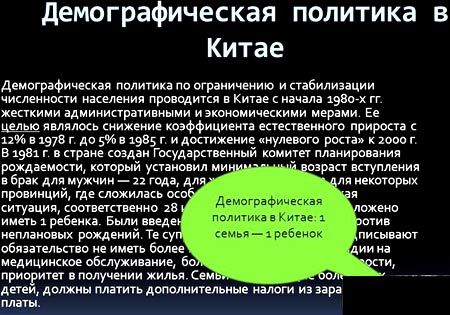

Налог на детей

Китай является самой населённой страной мира. Поэтому правительством этой республики в 1979 году был принят закон, регулирующий количество детей в семьях. Суть законодательного проекта заключалась в том, что с 1979 года, гражданам Поднебесной запрещалось иметь более одного ребёнка в семье.

Закон был направлен на ограничение рождаемости детей. Правительство тем самым пыталось урегулировать уровень демографии. Вовсе неудивительно, что население Китая приняло законопроект весьма нерадостно. Хотя большинство резидентов Поднебесной и перестали рожать детей, некоторые не повиновались этому закону.

За нарушение закона, то есть рождение второго ребёнка, на гражданина Китая накладывался штраф. За последние годы, проанализировав демографическую ситуацию в стране, правительство всё же пришло к выводу, что принятый ранее закон весьма сильно ограничивает китайцев.

В законопроект внесли поправки, и в 2021 году резидентам Китая разрешено иметь двоих детей. Если в китайской семье рождается третий ребёнок, то его родители обязаны за него заплатить налог в размере 3500 долларов. На количество «разрешаемых» детей не влияет, являются ли супруги в официальном браке или родителями – одиночками. Единственное условие: второго ребёнка могут заводить лишь те люди, которые являются единственным ребёнком у своих родителей.

Например: если в семье два взрослых ребёнка, то каждый из них имеет право лишь на одного ребёнка. Но если в семье один сын (дочь), то они имеют право иметь двоих детей. Но если человеку можно иметь всего одного ребёнка, то при рождении второго он также обязан заплатить штраф.

Оплата налогов иностранцами

Не каждый иностранный гражданин должен платить налоги в Китае. Если мигрант пребывает в стране менее трёх месяцев – он не облагается налогами.

Если гражданин государства, у которого с Китайской Народной Республикой заключен договор о двойном налогообложении, пребывает на территории КНР менее 180 дней, то мигрант не обязан платить налоговые взносы.

Если мигрант пребывает в Китайской Народной Республике более трёх месяцев (или 180 дней) но менее 360 дней и является трудоустроенным, то он обязан заплатить налог. Если срок пребывания мигранта более 360 дней, но менее пяти лет, то на иностранного представителя распространяется обязанность выплачивать в государственный бюджет Китая подоходный налог. Размер налога зависит от ежемесячного дохода.

Если мигрант проживает в Китайской Народной Республике более пяти лет, то он обязан платить налог не только со своей зарплаты, которую получает на территории Китая, но и со своей общей прибыли. Это только в тех случаях, если иностранец имеет прибыль в другой стране, помимо КНР.

Налоги для иностранцев в КНР

Другие налоги

Помимо вышеперечисленных налогов, граждане и нерезиденты Китайской Народной Республики обязаны платить и налог на недвижимость. Но налог платится исключительно с продажи имущества. Размер колеблется от 3 до 5 процентов от общей стоимости недвижимости.

Сельскохозяйственный налог оплачивается фермерами и сельскохозяйственными организациями, которые занимаются производством сельскохозяйственной продукции. В среднем представители этой отрасли оплачивают 15 процентов от своего дохода.

Размер напрямую зависит от дохода фермеров и предприятий. Если годовой доход равняется сумме менее 5 тыс. юаней, то фермер обязан выплачивать 5 процентов. Если доход выше этого показателя, но менее 10 000 юаней, то фермер выплачивает ежегодно 10 процентов. При доходе от 10 000 до 30 000, ежегодная налоговая ставка возрастает до 20 процентов.

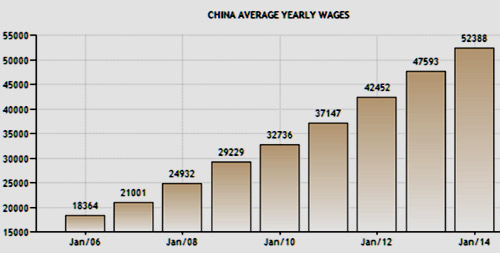

График роста средней зарплаты в Китае

От 30 000 до 50 000 юаней налог составляет 30 процентов. При доходе от 50 000 юаней, фермеры оплачивают 35 процентов. Налог, именуемый гербовым сбором, оплачивается всеми людьми, которые осуществляют оформление документации, связанной с приобретением, продажей, передачей, передвижением и разрешениями. Налоговая ставка напрямую зависит от типа документа. В среднем она колеблется от 0.3 -0.4 процента.

Налог за использование автомобильных номеров платят исключительно владельцы авто. Это налог платится один раз в три месяца. Его размер от 15 до 80 юаней. За номера грузовика потребуется заплатить от 4 до 15 юаней за каждую тонну. Тоннаж определяется по общему весу автомобиля. Так, если грузовик весит 10 тонн, то его владельцу потребуется заплатить около 50 юаней в квартал.

Если гражданин Китайской Народной Республики сдаёт в аренду собственную недвижимостью, обязан заплатить налог в размере 12 процентов.

Нарушение налогового законодательства

Система налогообложения в Китае является весьма «прозрачной». В этой стране не принято уклоняться от уплаты налоговых сборов. Но если такое случается, то на нарушителя накладывается штраф, в размере пятикратной суммы неуплаченного налога.

Случаи исключения

Существуют некоторые виды доходов, которые не подлежат обложению подоходным налогом. Это:

- Премии.

- Денежные награды.

- Надбавки к основной зарплате.

- Страховые выплаты, которые выплачивались пострадавшим особам.

- Вознаграждения военных.

- Пенсия.

- Пособия.

Устройство китайкой налоговой системы

Налоговая система КНР является весьма слаженной и стабильной. За последние годы налоговая система не переживала серьёзных изменений, вносились лишь незначительные коррективы в те или иные законопроекты. В среднем гражданин Китая ежемесячно выплачивает около 25 процентов налогов из своей заработной платы.

Бизнес услуги в Китае

Отправьте заявку сейчас!

Вы получите бесплатную консультацию от наших экспертов и персональное предложение.

Вопрос: Какие налоговые ставки и как оплачивается НДФЛ в Китае?

Ответ: Компания, зарегистрированная в Китае, или представительство иностранной компании в Китае обязаны удерживать из зарплаты своих сотрудников и уплачивать в бюджет подоходный налог с доходов физических лиц, выплачиваемых им в виде заработной платы и премий по работе.

31 августа 2018 г. на 13-ой сессии Постоянного Комитета Всекитайского собрания народных представителей (ПК ВСНП) были приняты изменения в Законе КНР об НДФЛ.

Ставка НДФЛ в Китае в 2020 году

Согласно данному закону (включая изменения) доходы от зарплаты и жалования, в сумме превышающей нижеуказанные налоговые вычеты, облагаются налогом по прогрессивной ставке от 3 до 45% в следующем порядке:

Таблица ставок подоходного налога с заработной платы физических лиц в Китае (согласно новому Закону КНР об НДФЛ от 2018 г.)

Налоговые вычеты в НДФЛ в Китае

Законодательством Китая предусмотрены минимальная сумма ежемесячного дохода, которая не подлежат обложению подоходным налогом с физических лиц: необлагаемый налогом минимум, согласно изменениям внесенным в Закон КНР об НДФЛ в 2018 г., установлен в размере 5000 юаней КНР ежемесячно. Данный минимум (основной налоговый вычет) является теперь одинаковым и для иностранных и для китайских граждан (для сравнения, ранее этот вычет составлял для китайских граждан — 3500 юаней КНР, для иностранных граждан — 4800 юаней в месяц ежемесячно). Помимо данной установленной суммы к обычным налоговым вычетам также относятся взносы в обязательное социальное страхование в той части, которая оплачивается за физлицо, и взносы в жилищный фонд в части физлица.

Примечание: это для китайских граждан, так как для иностранных граждан взносы в жилищный фонд не являются обязательными. Также, в соответствии с новыми изменениями, налоговые резиденты Китая, начиная с 2019 года, имеют право предъявить к дополнительным вычетам из налогооблагаемого дохода: официальные расходы на образование детей в Китае, аренду жилья, медицинские расходы на лечение тяжелых заболеваний, расходы по выплате процентов по ипотеке, официальные расходы на уход за пожилыми.

Примечание: на текущий момент (2020 год) все указанные изменения вступили в силу.

Формула расчёта НДФЛ в Китае

(( ЕЖЕМЕСЯЧНЫЙ ДОХОД ОТ ЗАРАБОТНОЙ ПЛАТЫ (см. 1-ый столбец в таблице выше) — МИНУС 5000 ЮАНЕЙ КНР — МИНУС СОЦСТРАХ В ЧАСТИ ФИЗЛИЦА) * УМНОЖАЕМ НА СТАВКУ НДФЛ) — МИНУС ВЫЧИТАЕМАЯ СУММА (см. таблицу выше) = НДФЛ

Примечание: на руки сотрудник получает заработную плату за вычетом соцстрахования в части физлица и за вычетом НДФЛ.

Пример расчета подоходного налога с физлиц (НДФЛ) в Китае (без учета вычета на соцстрахование)

| налоговая база (заработная плата до уплаты НДФЛ), юани КНР | налоговый вычет, юани КНР | ставка налога (%) | вычитаемая сумма (сокращ. формула расчета суммы подох. налога) | сумма НДФЛ, юани КНР |

| 2100 | 5000 | 3% | 0 | 0 |

| 5000 | 5000 | 3% | 0 | 0 |

| 6000 | 5000 | 3% | 0 | 30 |

| 9000 | 5000 | 10% | 210 | 190 |

| 12000 | 5000 | 10% | 210 | 490 |

| 20000 | 5000 | 20% | 1410 | 1590 |

| 25000 | 5000 | 20% | 1410 | 2590 |

| 35000 | 5000 | 25% | 2660 | 4840 |

| 45000 | 5000 | 30% | 4410 | 7590 |

Примечание: в 2018 году в Гуанчжоу минимальный размер ежемесячной заработной платы установлен в размере 2100 юаней КНР.

Таким образом, заработная плата и жалование сотрудников предприятий с иностранными инвестициями облагается подоходным налогом с физических лиц в сумме, превышающей ежемесячный необлагаемый минимум и после всех вычетов.

Помимо подоходного налога компания обязана оплачивать обязательные страховые платежи за китайских сотрудников – в целом, ориентировочно от 1300 юаней КНР на одного сотрудника в месяц.

Примечание: фактическая оплата НДФЛ также является практически обязательным требованием при продлении визовых рабочих документов (разрешение на проживание) иностранных сотрудников в Китае (на примере города Гуанчжоу), исходя из этого можно рекомендовать ставить размер заработной платы выше необлагаемого минимума. Помимо факты уплаты НДФЛ, миграционные органы Китая также смотрят на результаты деятельности самого предприятия-работодателя, так чтобы его деятельность не была убыточной и чтобы были уплачены налоги.

Налоговое резидентство физлиц в Китае:

Согласно новому Закону об НДФЛ КНР налоговыми резидентами Китая является граждане Китая (которые платят НДФЛ в Китае вне зависимости от места получения дохода и времени проживания в Китае), а также иностранные граждане, которые проживают на территории Китая в общей совокупности не менее 183 дней в календарном году (в период с 1 января по 31 декабря). Налоговые резиденты, проживающие постоянно в течение 6 лет на территории Китая, оплачивают НДФЛ со всех доходов, полученных в Китае и по всему миру (часть налога, оплаченная за рубежом, может быть вычтена из НДФЛ, оплачиваемого в Китае, если между странами существуют соглашения об избежании двойного налогообложения).

Вне зависимости от срока нахождения иностранного лица в Китае (даже если лицо не является налоговым резидентом Китая, то есть проживает менее 183 дней в году здесь), данное лицо обязано уплатить НДФЛ, если источник дохода находится в Китае.

Основное различие между оплатой НДФЛ лицом, которое является налоговым резидентом, и которое таковым не является, состоит в том, что налоговые резиденты имеют право на дополнительные вычеты (не только 5 000 юаней КНР), такие как расходы на образование детей, аренду жилья и т.п. Неналоговые резиденты могут вычесть только основной вычет 5 000 юаней КНР из дохода за месяц.

- Назад

- Вперед

За более подробной информацией обращайтесь к нашим специалистам по электронной почте: Адрес электронной почты защищен от спам-ботов. Для просмотра адреса в вашем браузере должен быть включен Javascript. , по wechat/whatsapp: +8618818840053.

Высокий уровень экономического развития Китайской Народной Республики связан с регулярными налоговыми платежами, которые поступают в государственную казну. Правительство страны, проведя ряд реформ, избавилось от понятия теневая экономика. Граждане КНР и иностранцы платят налоги, освободиться от них мигранты не могут.

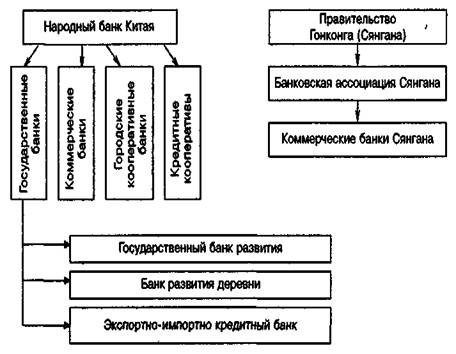

Система налогообложения в Китае

Налоговая система отличается сбалансированностью, что обеспечивает высокие позиции Китая в мировом ВВП. Система обложения состоит из трех уровней:

- Центральный – это таможенные сборы, НДС от проводимых таможенных операций, налоги на бизнес, хозяйственную, финансовую, банковскую и торговую деятельность, госпредприятия.

- Совместный – все виды НДС, кроме таможенного, бизнес-налоги, поступления от ценных и банковских бумаг, страхования.

- Местный – налог на прибыль и недвижимость, гербовый сбор, подоходный с граждан страны.

Радикальное реформирование системы происходило в 1994 г. После этого изменения вносятся точечно.

Сбором налогов управляет Главное государственное налоговое управление, в подчинении которого находятся центральная и местная подсистемы налогов.

Какие налоги платят в Китае – виды

Платят китайцы и нерезиденты страны немало налогов. Общее их число составляет 25 видов, разделенные на группы:

- С оборота. Размер определяется объемом проданной продукции.

- Ресурсные – использование госземли.

- На прибыль – платят физлица, китайские и иностранные компании.

- Целевые – за пользование с/х землями, вложение средств в проекты, за проживание в мегаполисах и крупных населенных пунктах.

- Недвижимость и имущество.

- Пользование автомобилем и водным транспортом.

- Передача имущества.

- Доходы от ведения сельскохозяйственной деятельности.

- Таможенные сборы за экспортные и импортные операции.

Есть и уникальные налоги – добычу сырой нефти, железной руды, газа, природных ископаемых. Налог на нефть не взимается, когда ее используют для восстановления скважин.

Налоги в Китае для физических лиц

Физлица платят сборы на доходы, которые получены на территории Китая и из-за границы. Налоговая ставка определяется видом дохода:

- Работа по найму, которая приносит человеку зарплату, оклад, премии, бонусы, субсидии, компенсации, прибыль с дохода предприятия. Ставка варьируется от 3% до 45%, в зависимости от размера зарплаты (т.н. прогрессивная шкала налогообложения).

- Проценты, дивиденды, роялти, сдача недвижимости в аренду – 20%.

- Индивидуальные торгово-промышленные хозяйства и доходы от ведения деятельности по контракту подряда – от 5 до 35%.

С доходов, которые возникают в работе по найму, налог удерживают работодатели. Налог с роялти, процент взимает налоговый агент. Остальные виды налогов физлица платят самостоятельно.

Подоходный налог (прогрессивный)

Существует размер заработной платы, когда китаец платит всего 5% от суммы дохода. Так, если человек получает меньше 825 долл. США, то они платят 5%, если оклад доходит до 1000 долл. США, то ставка повышается до 10%. Заработок в размере 1350 долл. повышает ставку подоходного налога до 15%.

Другие тарифы указаны ниже:

- От 5 тыс. до 20 тыс. юаней – 20%.

- От 20 тыс. до 40 тыс. юаней – 25%.

- От 40 тыс. до 60 тыс. – 30%.

- От 60 тыс. до 80 тыс. юаней – 35%.

- От 80 тыс. до 100 тыс. юаней – 40%.

- Больше 100 тыс. юаней – 45 %.

Для каждой суммы месячного заработка есть своя сумма разовых отчислений.

Подобная прогрессивная система налогообложения позволяет равномерно распределять доходы по стране.

Налогом не облагается заработная плата, которая меньше 750 долл. США.

Отчисления на пенсию

В Китае существует накопительная пенсионная система, которая формируется за счет отчислений работодателя и работающего. Размер сборов равен 28%: из них 8% платит работник, а 20% – работодатель.

Государственная пенсия положена только людям, которые проработали на местную экономику не меньше 15 лет.

Налоги в Китае для бизнеса

Этот сбор идет в государственную казну в процессе ведения хозяйственной деятельности. Платят предприятия, которые созданы за счет иностранных вложений. Единой ставки нет, поскольку учитывается характер работы компании или фирмы.

Платится каждый месяц. Виды выплат:

- Предприятия, занимающиеся транспортом, выплачивают 3% от прибыли.

- Строительство и инженерные работы – 3%.

- Финансовые услуги – почти 8%.

- Спортивная деятельность, культурная работа, телекоммуникации – 3%.

- Услуги, продажа недвижимости и покупка нематериальных активов – 5%.

- Развлечения – от 5% до 20%.

Подоходный налог в Китае для иностранцев

Все нерезиденты в республике обязаны платить налоги. При найме на работу все иностранные граждане заключают договор о двойном налогообложении в Китае. Размер сборов зависит от периода проживания в стране:

- Меньше 180 дней – никаких налогов платить не надо. Для этого между страной, откуда приехал мигрант, и КНР должен быть заключен договор о двойном налогообложении.

- От 180 до 360 дней – вносят в казну налог для физических лиц.

- От 1 года до 5 лет – индивидуальный подоходный налог со всех поступлений, полученных на территории Китайской Народной Республики.

- От 5 лет – надо отчислять сборы с прибыли и зарплаты.

Иностранцы декларируют свои доходы путем подачи декларации в налоговую, но только если сумма заработанных средств больше 120 тыс. юаней (около 17,5 тыс. долл. США). Отчисления надо делать со всего размера заработной платы. Исключение – доход, который тратится на аренду жилья, командировку и обучение в школе.

Иностранцы должны платить налог на недвижимость – от 3% до 5%. Сборы за ведение фермерства или с/х зависит от отрасли и доходов предприятий. Средний размер составляет 15%.

Иностранные компании получают большие размеры налоговых льгот от государства, что стимулирует дополнительные потоки финансов в казну. Льготное налоговое законодательство разработаны и для иностранных ученых.

Размер НДС в Китае

Налог на добавленную стоимость применяется к продаже товаров, предоставлению услуг по обработке и ремонту, импорту товаров в Китай. Ставки зависят от размера выручки, от продаж, типа товара, типа сектора экономики.

Ставка налога составляет 16% (снижена в мае 2018 года). Другие ставки:

- Ставка для малых налогоплательщиков – 3%.

- Льготная ставка для обычных налогоплательщиков – 13%.

- Реализация средств б/у – 2%, но нельзя вычитывать входной НДС.

- Реализация товаров, которые были получены по итогам комплексного использования ресурсов – 0%.

- Экспорт товаров также налогами не облагается.

Когда реализуются определенные услуг на территории Китая, то взимается особый вид НДС, который называется предпринимательский налог. Его размер варьируется от 3% до 50% от доходов. Платиться этот вид налога только при наличии специальной лицензии, которая нужна на продажу сигарет и алкоголя.

Нарушение налогового законодательства – последствия

Уклоняться в Китае от выплаты налогов не рекомендуется, поскольку нарушитель попадает под серьезную сумму штрафа. Сумма составляет пятикратную сумму невыплаченного налога.

Кроме того, налоговые органы имеют право забрать лицензии у предприятий и бизнесменов, забирать средства. Если иностранец сомневается в правильности выплаты налогов, лучше сходить в налоговый орган за консультацией, чтобы потом не платить штрафы за нарушение законодательства.

| Данный налог является совместным налогом, распределяемым между центральным и местным правительствами. | Уплата данного налога регулируется управлениями по местным налогам. |

Взимание налога на доходы физических лиц в настоящее время регулируется Законом КНР «О налоге на доходы физических лиц» в редакции от 31.08.2018 и Нормами и правилами применения Закона КНР «О налоге на доходы физических лиц» в редакции от 18.12.2018 (последние изменения в данных документах вступили в силу с 01.01.2019).

Плательщиками налога на доходы физических лиц являются следующие физические лица:

- Граждане КНР или иностранные граждане, постоянно проживающие на территории КНР 183 и более дней в году. Данные лица должны выплачивать налог на доходы физических лиц в отношении дохода, полученного на территории КНР и из-за рубежа. Следует заметить, что в соответствии со ст.6 Подробных правил применения Закона КНР «О налоге на доходы физических лиц» иностранные граждане, проживающие в КНР в течение от 1 до 5 лет, освобождены от уплаты налога на доходы, полученные за рубежом. Данные доходы подлежат декларированию и уплате налога начиная с шестого года проживания в КНР в случае если иностранный гражданин в течение данного года не потерял статус налогового резидента в КНР.

- Иностранные граждане, не являющиеся налоговыми резидентами КНР и находящиеся в КНР менее 1 года. Данные лица выплачивают налог на доходы физических лиц в отношении дохода, полученного на территории КНР.

Вне зависимости от места фактической выплаты, к доходам, полученным на территории КНР относятся:

- доход, полученный в результате предоставления на территории КНР трудовых услуг в соответствии в связи с наймом на работу, приемом на должность, соглашением и др.

- доход, полученный в результате сдачи в аренду имущества для использования арендатором на территории КНР;

- доход, полученный от передачи (продажи) недвижимого имущества, прав пользования землей или иного имущества на территории КНР

- доход, полученный от разрешения на использование на территории КНР патентных прав;

- доход в виде дивидендов, процентов и роялти, полученных от компаний, предприятий, иных экономических организаций или физических лиц из КНР

Налог на доходы физических лиц применяется к различным видам доходов, в отношении которых действует различная применяемая ставка налога. Законом выделяется различный порядок налогообложения следующих видов доходов физического лица:

- оплата труда

- доход от индивидуальной предпринимательской деятельности и подряда

- гонорары

- доход от предоставления трудовых услуг

- доход от предоставления права использования патентных прав (роялти), аренды имущества

- доход от передачи имущества

- доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею, прочие виды дохода

Оплата труда

Оплата труда (полученная заработная плата, оклад, премии, годовые бонусы, участие в прибыли предприятия, субсидии и компенсации и иные виды дохода, полученные в результате найма на работу или занятия должности) облагается по прогрессивной шкале ставок от 3% до 45% за вычетом минимального необлагаемого налогом минимума. В настоящее время сумма минимального необлагаемого налогом минимума для граждан КНР и граждан иностранного государства составляет 5 000 юаней.

Таким образом, формула расчета налогооблагаемого дохода за месяц выглядит следующим образом:

Налогооблагаемый доход за месяц = размер оплаты труда за месяц — необлагаемый налогом минимум

Формула расчета НДФЛ к уплате:

Сумма НДФЛ к выплате = налогооблагаемый доход за месяц Х Применяемая ставка налога

Ставки НДФЛ в отношении оплаты труда:

| Сумма налогооблагаемого дохода (в месяц) | Ставка налога |

| менее 3 000 юаней | 3% |

| от 3 001 до 12 000 юаней | 10% |

| от 12 001 до 25 000 юаней | 20% |

| от 25 001 до 35 000 юаней | 25% |

| от 35 001 до 55 000 юаней | 30% |

| от 55 001 до 80 000 юаней | 35% |

| 80 001 юаней и выше | 45% |

Чтобы рассчитать сумму налога на доходы физических лиц, можно воспользоваться таблицей для расчета налога, содержащей т.н. «суммы для быстрого исчисления». Ниже приведены таблица сумм быстрого исчисления и соответствующая формула расчета НДФЛ:

| Сумма налогооблагаемого дохода (в месяц) | Ставка налога | Сумма для быстрого исчисления (юани) |

| менее 3 000 юаней | 3% | 0 |

| от 3 001 до 12 000 юаней | 10% | 2 520 |

| от 12 001 до 25 000 юаней | 20% | 16 920 |

| от 25 001 до 35 000 юаней | 25% | 31 920 |

| от 35 001 до 55 000 юаней | 30% | 52 920 |

| от 55 001 до 80 000 юаней | 35% | 85 920 |

| 80 001 юаней и выше | 45% | 181 920 |

Ставка налога

Формула расчета НДФЛ к уплате с использованием суммы для быстрого исчисления:

Сумма НДФЛ к выплате = налогооблагаемый доход за месяц Х применяемая ставка налога — вычитаемая сумма для быстрого исчисления

Доход от индивидуальной предпринимательской деятельности и подряда

Доход от индивидуальной предпринимательской деятельности и подряда облагается по прогрессивной шкале ставок от 5% до 35%.

Гонорары

Гонорары (доход физического лица от публикации в книгах и периодических изданиях) подлежат налогообложению по ставке в размере 20% на сумму гонорара, после производится вычет 30% от суммы налога к выплате.

В случае если сумма гонорара не превышает 4 000 юаней, применяется единоразовый вычет в размере 800 юаней; в случае если сумма гонорара более 4 000 юаней, вычитается 20% от полученного гонорара.

Доход от предоставления трудовых услуг

Доход от предоставления трудовых услуг (доход, полученный физическим лицом в сфере проектирования, монтажа, медицины, юридических и бухгалтерских услуг, консультационных услуг, рекламы, перевода, аудио- и видеозаписи, технических, посреднических, агентских услуг и др.) подлежит налогообложению по ставке в размере 20% на сумму дохода.

В случае если сумма дохода не превышает 4 000 юаней, применяется вычет в размере 800 юаней.В случае если единовременная сумма дохода составляет более 4 000 юаней, из суммы вычитается 20% от полученного дохода.

В случае если сумма дохода от единовременного оказания трудовых услуг завышена, допускается довзыскание НДФЛ с учетом отдельно установленных требований налогового законодательства.

Доход от предоставления права использования патентных прав (роялти), аренды имущества

Доход от предоставления права использования патентных прав (роялти), аренды подлежит налогообложению по ставке в размере 20% на сумму дохода.

В случае если сумма дохода от предоставления права использования патентных прав, аренды имущества не превышает 4 000 юаней, применяется единоразовый вычет в размере 800 юаней; в случае если сумма дохода более 4 000 юаней, из суммы вычитается 20% от полученного дохода.

Доход от передачи имущества

Доход от передачи имущества подлежит налогообложению по ставке в размере 20% на сумму дохода.

Налогооблагаемой суммой дохода при передаче имущества считается разность полученного дохода и первоначальной стоимости приобретения имущества, включая рационально обоснованные расходы.

Доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею, прочие виды дохода

Доход от дивидендов, процентов, распределений прибыли, выигрышей в лотерею и прочих видов дохода подлежит налогообложению по ставке в размере 20% на сумму дохода. При расчете налогооблагаемой суммы данных видов дохода единовременный вычет не применяется.

Освобождение от уплаты НДФЛ

В отношении следующих видов доходов НДФЛ не взимается:

- Премии за достижения в сфере науки, образования, техники, культуры, здравоохранения, спорта, охраны окружающей среды, присужденные народными правительствами не ниже провинциального уровня, министерствами (ведомствами) Государственного Совета КНР, подразделением Народно-освободительной армии КНР не ниже уровня дивизии, а также иностранными и международными организациями.

- Доход от процентов по ценным бумагам государственного займа и другим ценным бумагам, выпущенным государством.

- Субсидии и компенсации, выплачиваемые государством в едином порядке.

- Пособия по социальному обеспечению, пособия по потере кормильца, материальная помощь пострадавшим от бедствий.

- Страховые возмещения.

- Подъемные пособия, пособия при уходе в отставку или демобилизации кадровых служащих и рядовых военнослужащих вооруженных сил.

- Пособия на переезд, пенсии, материальная помощь, выплачиваемые государством в едином порядке кадровым работникам, рабочим и служащим.

- Доходы дипломатических представителей, консульских работников и других сотрудников иностранных посольств и консульских служб в Китае, на которых в соответствии с законодательством КНР распространяется льготный налоговый режим.

- Доходы, освобождаемые от налогообложения согласно международным соглашениям, одним из участников которых является правительство КНР, и в соответствии с подписанными им соглашениями.

Сроки уплаты налога

Компании обязаны удерживать из зарплаты своих работников и уплачивать в бюджет налог на доходы физических лиц, выплачиваемых работникам, поскольку при регистрации в налоговых органах компании получают статус налогового агента. Периодичность уплаты налога на доходы физических лиц – ежемесячная. Налог подлежит перечислению в течение 15 дней с окончания предыдущего месяца.

НДФЛ на доходы от индивидуальной предпринимательской деятельности и подряда и доходы от трудовых услуг предварительно перечисляется ежемесячно в течение 15 дней после окончания месяца. После окончания налогового года в течение 3 месяцев производится окончательный расчет суммы налога и доплачивается или возвращается излишне уплаченная сумма налога.

Читайте также: