Подарки до 4000 рублей налогообложение

Опубликовано: 04.05.2024

Обложение подарков страховыми взносами и НДФЛ неоднозначно. Все зависит о того, по какому поводу производится вручение ценного подарка работнику.

НДФЛ с подарков

Ценный подарок, врученный сотруднику является его доходом в натуральной форме и облагается НДФЛ. При этом налог на подарок надо уплачивать только с суммы стоимости, превышающей 4000 рублей (п. 28 ст. 217 НК РФ).

Если же придерживаться позиции, что ценный подарок – это стимулирующая выплата (т. е. считать его оплатой труда в натуральной форме), опять возникает спорный момент. По нашему мнению, в таком случае неудержание НДФЛ со всей суммы (в т. ч. и 4000 руб.) неправомерно.

В части обложения подарков страховыми взносами в ПФР, ФСС и ФФОМС России ситуация неоднозначна. По общему правилу объектом обложения признаются выплаты и иные вознаграждения, начисляемые компаниями в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг (ст. 7 Федерального закона от 24.07.2009 № 212-ФЗ (далее – Закон № 212-ФЗ)). Соответственно, и сумма дохода по ценному подарку полностью облагается страховыми взносами, в том числе и взносами на травматизм.

Что касается страховых взносов на подарки, врученные в честь праздника, то согласно позиции ФАС Северо-Западного и Западно-Сибирского округов (пост. ФАС СЗО от 20.02.2014 № Ф07-184/14, ФАС ЗСО от 08.05.2013 № Ф04-1405/13) их стоимость не учитывается при расчете базы по страховым взносам. Судьи указали, что такая передача осуществляется на основании гражданско-правовых сделок, предметом которых является переход права собственности. Она непосредственно не связана с выполнением работниками трудовых обязанностей, не является стимулирующей или компенсирующей выплатой, имеет разовый и необязательный характер. Стоимость подарков определяется вне зависимости от стажа сотрудника и результатов его работы.

Таким образом, при вручении ценного подарка работнику в честь праздника компания должна оформитьдоговор дарения в письменном виде. В этом случае при передаче подарка у нее не возникает объекта обложения страховыми взносами (ч. 3 ст. 7 Закона № 212-ФЗ; письма Минздравсоцразвития России от 12.08.2010 № 2622-19, от 19.05.2010 № 1239-19, от 07.05.2010 № 10-4/325233-19).

Отметим, что согласно гражданскому законодательству (п. 2 ст. 574 ГК РФ) договор дарения движимого имущества должен быть совершен в письменной форме, если стоимость подарка превышает 3000 рублей. Однако в Законе № 212-ФЗ нет указания на это ограничение, поэтому стоимость подарка в данном случае не имеет значения.

В качестве письменного договора дарения можно использовать документы, в которых отражена воля обеих сторон (см. образец).

Образец договора дарения при вручении ценного подарка работнику в честь праздника

Предлагаем вашему вниманию таблицу, которая кратко описывает, как необходимо учитывать налог на прибыль, НДС, НДФЛ и страховые взносы на подарки.

Налоги и страховые взносы с подарков

Учет расходов на подарки

Приведем пример учета расходов на ценные подарки для работников.

В марте 2016 г. компания на основании положения о премировании (возможность выплаты премий в соответствии с положением о премировании предусмотрена трудовыми договорами) преподнесла менеджеру Мироновой М. А. ценный подарок – мультиварку за успехи в работе, в частности, за заключение ряда крупных контрактов. Стоимость подарка – 4720 руб. (включая НДС – 720 руб.). Кроме того, в июле Миронова М. А. отмечает свой день рождения. В честь данного события компания подарила ей вазу стоимостью 1180 руб. (включая НДС – 180 руб.).

В марте 2016 г. бухгалтер сделает следующие проводки:

ДЕБЕТ 41 КРЕДИТ 60 – 4720 руб. – оприходована приобретенная у поставщика мультиварка. НДС включается в стоимость товара (п. 4 ст. 170 НК РФ);

ДЕБЕТ 73 КРЕДИТ 41 – 4720 руб. – вручен подарок за трудовые достижения;

ДЕБЕТ 26 КРЕДИТ 73 – 4720 руб. – стоимость подарка за трудовые достижения учтена в расходах;

ДЕБЕТ 70 КРЕДИТ 68 субсчет "НДФЛ" – 613,6 руб. (4720 руб. х 13%) – удержан НДФЛ с подарка (при выплате зарплаты работнику);

ДЕБЕТ 26 КРЕДИТ 69 – 1425,44 руб. (4720 руб. х 30,2%) – начислены страховые взносы в ПФР, ФСС, ФФОМС России, а также на "травматизм" (0,2%);

ДЕБЕТ 41 КРЕДИТ 60 – 1000 руб. (1180 руб. – 180 руб.) – оприходована приобретенная у поставщика ваза;

ДЕБЕТ 19 КРЕДИТ 60 – 180 руб. – учтен НДС с приобретения вазы;

ДЕБЕТ 68 субсчет "НДС" КРЕДИТ 19 – 180 руб. – НДС принят к вычету;

ДЕБЕТ 91 субсчет "Расходы" КРЕДИТ 41 – 1000 руб. – вручен подарок работнику ко дню рождения;

ДЕБЕТ 91 субсчет "Расходы" КРЕДИТ 68 субсчет "НДС" – 180 руб. (1000 руб. x 18%) – начислен НДС со стоимости подарка ко дню рождения.

Так как расходы на подарок сотруднице в честь дня рождения не относятся к производственной деятельности компании и соответственно являются экономически необоснованными, в налоговом учете стоимость подарка не отражается, а в бухгалтерском учете списывается на прочие расходы. Вследствие этого возникает постоянная разница между налоговым и бухгалтерским учетом.

ДЕБЕТ 99 КРЕДИТ 68 субсчет "Налог на прибыль" – 200 руб. (1000 руб. х 20%) – отражена сумма ПНО по стоимости подарка ко дню рождения.

Эльвира Канбекова, старший бухгалтер компании Acsour

В некоторых случаях при дарении подарков у организаций и физлиц возникают обязанности по исчислению и уплате НДФЛ. Рассказываем, кто и в каком порядке должен платить налог с подарков, и в каких случаях подаренное имущество освобождается от налогообложения.

Налогообложение подарков, полученных от организаций

В соответствии с п. 2 ст. 572 ГК РФ подарком признается безвозмездно переданная в собственность физлица вещь либо имущественное право. На стороне дарителей могут выступать в том числе организации и ИП, которые могут дарить подарки, например, своим работникам, клиентам и потенциальным покупателям.

Причем в ряде случаев дарение подарков влечет возникновение обязанностей налогового агента по НДФЛ и необходимость уплаты налога со стоимости переданного подарка.

По закону при определении налоговой базы по НФДЛ учитываются все доходы физлица, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды.

Доходом признается экономическая выгода в денежной или натуральной форме, учитываемая в случае возможности ее оценки и в той мере, в которой такую выгоду можно оценить (ст. 41 НК РФ). Подарки в этом смысле исключением не являются.

Вместе с тем далеко не все подарки являются объектом налогообложения по НДФЛ. Так, не облагаются налогом подарки, поступающие физлицам от организаций и ИП, чья стоимость не превышает 4 000 рублей (п. 28 ст. 217 НК РФ). С таких подарков НДФЛ не платится.

При этом стоимость подарка в размере, превышающем установленное ограничение в 4 000 рублей, подлежит обложению налогом в общеустановленном порядке. То есть, если организация дарит физлицу больше 4 000 рублей, то с суммы превышения необходимо исчислить и заплатить в бюджет НДФЛ.

Причем пороговое значение в 4 000 рублей считается за налоговый период, то есть за целый год. Это значит, что сувенирная продукция, стоимостью до 4 000 рублей, единоразово подаренная клиентам или возможным покупателям, не облагается налогом. При дарении подобных подарков у организации не возникает обязанности по исчислению, удержанию и уплате НДФЛ.

Если же организация подарит сотруднице 2 000 рублей, скажем, к 8 марта, а на Новый год (в этом же году) подарит ей же еще 4 000 рублей, то НДФЛ с полученных подарков в этом случае придется заплатить.

Но налог в размере 13% будет исчисляться не с совокупной величины подарков (2 000 + 4 000), а именно с суммы, которая превышает величину в 4 000 рублей. Иными словами, в данном случае организация-даритель должна будет заплатить в бюджет НДФЛ в размере 260 рублей (2 000 х 13%).

Уплата налога с подарков от организаций

Срок уплаты налога - не позднее дня, следующего за днем вручения подарка в денежной форме.

Но если подарок стоимостью свыше 4 000 рублей вручается организацией в натуральной форме (например, в виде сувениров, украшений, дорогих букетов и т.д.), налог должен быть удержан в день выплаты ближайшей зарплаты (п. 4 ст. 226 НК РФ).

В том случае, если организация по каким-либо причинам не смогла удержать и перечислить НДФЛ со стоимости подарка свыше 4 000 рублей, то полученный таким образом доход декларирует и уплачивает НДФЛ уже сам одаряемый, а не организация-даритель.

Это возможно, в частности, в тех случаях, когда организация подарила физлицу дорогостоящий подарок, но впоследствии никаких выплат (зарплаты, премии и т.д.) в течение налогового периода в его пользу так и не произвела.

В таких ситуациях организация должна будет письменно уведомить ИФНС и самого налогоплательщика о невозможности удержания НДФЛ и сумме налога, подлежащего уплате с врученного подарка.

Для этого в ИФНС и физлицу направляется справка 2-НДФЛ с признаком 2. Срок направления такой справки - не позднее 1 марта года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства (п. 5 ст. 226 НК РФ).

Если до окончания налогового периода организация все же выплатит налогоплательщику какие-либо денежные средства, она обязана будет произвести из них удержание налога с учетом не удержанных ранее сумм. После окончания налогового периода и письменного сообщения о невозможности удержать НДФЛ обязанность по уплате возлагается на физлицо (письмо ФНС от 22.08.2014 № СА-4-7/16692).

То есть, направив справку 2-НДФЛ с признаком 2, организация освобождается от обязанностей налогового агента в части удержания и уплаты НДФЛ с врученного физлицу подарка. НДФЛ будет уплачивать уже сам налогоплательщик, получивший подарок, на основании уведомления, которое ему вышлет ИФНС. При этом физлицо должно будет уплатить НДФЛ не позднее 15 июля года, который идет за годом получения подарка (п. 4 ст. 228 НК РФ).

Учет подарков в составе расходов

Если к самому факту дарения организациями подарков налоговики относятся снисходительно, поскольку законодательство не запрещает такое дарение, то с возможностью учета стоимости подарков в расходах организации все обстоит гораздо сложнее.

Дело в том, что в соответствии с действующими правилами расходами в целях налогообложения прибыли признаются обоснованные (экономически оправданные) и документально подтвержденные затраты, произведенные для осуществления деятельности, направленной на получение дохода (ст. 252 НК РФ).

При этом НК РФ прямо устанавливает правило, согласно которому при определении налоговой базы по налогу на прибыль организаций нельзя учитывать расходы в виде безвозмездно переданного имущества и расходов, связанных с такой передачей (п. 16 ст. 270 НК РФ).

Поскольку дарение подарков как раз и является безвозмездной передачей имущества, то с позиции проверяющих затраты на приобретение этих подарков не могут включаться в налоговую базу по налогу на прибыль организаций (письмо Минфина от 18.09.2017 № 03-03-06/1/59819). Причем это правило справедливо не только для ОСНО, но и для УСН.

Вместе с тем организация все же может на свой страх и риск отнести подарочные затраты к представительским, рекламным расходам и расходам на оплату труда. При этом расходы на подарки должны быть должным образом подтверждены и обоснованы.

Например, организация в рекламных целях может презентовать своим клиентам, потенциальным покупателям и партнерам фирменную сувенирную продукцию.

Чтобы учесть стоимость такой продукции в составе рекламных расходов, у организации должны быть не только первичные документы на приобретение такой продукции, но и документ, подтверждающий, что эта продукция использовалась именно в рамках рекламного мероприятия (письмо ФНС от 08.05.2014 № ГД-4-3/8852).

То есть организация должна доказать, что подаренные сувениры вручаются потенциальным покупателям и партнерам не просто так, а именно с целью увеличения клиентской базы и, как следствие, получения доходов.

Что касается подарков, вручаемых своим сотрудникам, то они в целях уменьшения налогооблагаемой прибыли должны быть непосредственно связаны с производственной деятельностью работников, а еще лучше – являться составной частью заработной платы.

При этом такие подарки в качестве стимулирующих выплат необходимо прописать в локальных нормативных актах или в положении о премировании (постановление Арбитражного суда Уральского округа от 17.12.2014 № А50-2698/2014).

Но в любом случае организация должна быть готова к тому, что свою правоту предстоит отстаивать в судебном порядке, поскольку налоговики, как правило, не считают затраты на подарки экономически оправданными расходами.

Если организация желает избежать возможного доначисления налогов и судебных разбирательств с налоговиками, то вручение подарков следует производить за счет чистой прибыли. То есть уже после уплаты налога и без учета стоимости подарков в составе расходов.

НДС с подарков

При дарении подарков как сотрудникам организации, так и ее клиентам происходит безвозмездная передача в собственность физлица какого-либо имущества или имущественного права (ст. 572 ГК РФ).

В свою очередь объектом налогообложения НДС признаются операции по реализации товаров, работ и услуг на территории РФ (пп. 1 п. 1 ст. 146 НК РФ). Причем под реализацией в указанной норме подразумевается в том числе и передача права собственности на товары, работы и услуги на безвозмездной основе.

Таким образом, товары, безвозмездно переданные работникам или клиентам (потенциальным клиентам) организации в качестве подарков, являются объектом налогообложения НДС на общих началах.

При этом налоговая база по данным операциям определяется в соответствии с п. 1 ст. 154 НК РФ. То есть исходя из рыночной (покупной) стоимости подарков с учетом акцизов (для подакцизных товаров) и без включения в них налога на добавленную стоимость.

В свою очередь рыночная стоимость приобретенных организацией подарков может быть подтверждена на основании счетов-фактур или товарных накладных от поставщиков (письмо Минфина от 04.10.2012 № 03-07-11/402).

В то же самое время суммы НДС, предъявленные организации-дарителю при приобретении подарков, разрешается заявить к вычету (постановление Президиума ВАС РФ от 25.06.13 № 1001/13).

Налогообложение подарков от физлиц

Обязанность по уплате НДФЛ со стоимости подарков, полученных от других физлиц, будет зависеть от того, какое именно имущество выступает в качестве подарка и кто является дарителем.

При налогообложении подарков, получаемых от физлиц, применяется правило, установленное в соответствии с п. 18.1 ст. 217 НК РФ. Согласно данной норме, доходы в денежной и натуральной форме, получаемые от физлиц в порядке дарения, освобождаются от НДФЛ, за исключением случаев дарения недвижимого имущества, транспортных средств, акций, долей и паев.

При этом согласно абз. 2 п. 18.1 ст. 217 НК РФ доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи или близкими родственниками.

Однако это не означает, что в целях освобождения от уплаты НДФЛ одаряемый и даритель непременно должны являться членами семьи или близкими родственниками.

Как поясняла ФНС в письме от 10.07.2012 № ЕД-4-3/11325@, условие о родстве и семейных отношениях касается только случаев, когда предметом договора дарения является недвижимое имущество, транспортные средства, акции, доли и паи.

Доходы же в виде иного имущества и имущественных прав, не относящихся к указанному списку, полученные по договору дарения, не подлежат налогообложению НДФЛ независимо от того, являются ли даритель и одаряемый членами семьи или близкими родственниками.

Таким образом, с денег, получаемых в подарок от другого физлица, в любом случае не нужно платить НДФЛ. Способ получения денег (наличными или зачислением на банковскую карту) значения также не имеет.

На родство дарителя и одарямого налоговики обращают внимание только тогда, когда речь идет о таких подарках, как, например, недвижимость или автомобили. При этом близкое родство определяется в соответствии с нормами семейного законодательства.

Напомним, близкими родственниками в указанных целях признаются супруги, родители и дети, усыновители и усыновленные, дедушки, бабушки и внуки, полнородные и неполнородные братья и сестры (ст. 14 СК РФ).

Дарение автомобилей и квартир между указанными родственниками не образует базу для налогообложения НДФЛ. Но если дарение происходит, скажем, между тетей и ее племянниками или двоюродными/троюродными братьями и сестрами, то с полученных квартир и автомобилей потребуется уплатить НДФЛ в общеустановленном порядке.

Подарок облагается НДФЛ в зависимости от того, кто и какой подарок вам подарил. Самостоятельно уплатить НДФЛ потребуется при получении в дар недвижимости, транспортных средств, акций, долей или паев от физических лиц, не являющихся членами семьи или близкими родственниками, или на основании налогового уведомления. Если подарок вручает работодатель, то он должен за вас рассчитать и удержать НДФЛ.

1. Налогообложение дохода в виде подарка в зависимости от дарителя

При определении налоговой базы по НДФЛ учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды. В свою очередь, доходом признается экономическая выгода в денежной или натуральной форме. Таким образом, подарок соответствует характеристикам дохода для целей налогообложения НДФЛ (п. 1 ст. 41, п. 1 ст. 210 НК РФ).

1.1. Исчисление и уплата НДФЛ с подарка, полученного от работодателя

По общему правилу в этом случае у вас не возникает налоговых обязанностей. Работодатель как налоговый агент должен за вас рассчитать НДФЛ со стоимости подарка и удержать налог из ваших доходов. Например, из зарплаты (ст. 24, п. п. 1, 2, 4 ст. 226 НК РФ).

Если по каким-либо причинам работодатель не сможет удержать у вас налог, то он должен сообщить об этом вам и в налоговый орган не позднее 1 марта следующего года. Это должно быть сделано и в случае, если сумма налога от стоимости подарка будет превышать 50% от суммы вашего дохода, из которого налог должен быть удержан. В сообщении о невозможности удержать налог по форме 2-НДФЛ в том числе указывается сумма дохода, с которого не удержан налог, и сумма неудержанного налога (ст. 216, п. п. 4, 5 ст. 226 НК РФ).

В этом случае в отношении дохода в виде подарка, полученного начиная с 2016 г., подавать декларацию вам не требуется, а налог уплачивается на основании налогового уведомления, направляемого налоговым органом (пп. 4 п. 1, п. п. 2, 6, 7 ст. 228, п. 1 ст. 229 НК РФ; ч. 8 ст. 4 Закона от 29.12.2015 N 396-ФЗ).

Следует учитывать, что подарки от организаций и индивидуальных предпринимателей (в том числе работодателей) общей стоимостью до 4 000 руб. за налоговый период (календарный год) не облагаются НДФЛ. Поэтому если вы получили за налоговый период подарки меньшей стоимостью, то уплачивать налог не нужно (ст. 216, п. 28 ст. 217 НК РФ).

Если подарки, полученные от работодателя за календарный год, стоят больше 4 000 руб., то при расчете налога стоимость подарков уменьшается на эту сумму. Налог рассчитывается по формуле:

НДФЛ = (стоимость подарков - 4 000 руб.) x ставка налога.

Если вы фактически находитесь в Российской Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев, то вы являетесь налоговым резидентом РФ (п. 2 ст. 207 НК РФ).

В налоговом периоде 2020 г. налоговым резидентом признается также физлицо, фактически находившееся в Российской Федерации от 90 до 182 календарных дней включительно в течение периода с 01.01.2020 по 31.12.2020, в случае представления им не позднее 30.04.2021 в налоговый орган соответствующего заявления (п. 2.2 ст. 207 НК РФ; ч. 3 ст. 2 Закона от 31.07.2020 N 265-ФЗ; Письмо ФНС России от 28.09.2020 N ВД-4-17/15732).

Налоговая ставка для резидентов составляет 13%, для нерезидентов - 30% (п. п. 1.1, 3 ст. 224 НК РФ).

Пример. Расчет налога с подарка, полученного от работодателя

Работодатель подарил Иванову М.А. подарок стоимостью 20 000 руб.

В таком случае, если работник является налоговым резидентом РФ, сумма НДФЛ к уплате составит 2 080 руб. ((20 000 руб. - 4 000 руб.) x 13%).

1.2. Освобождение от налогообложения подарков, полученных от членов семьи или близких родственников

Любые подарки от членов семьи или близких родственников не облагаются НДФЛ.

Членами семьи и близкими родственниками признаются: супруги, родители и дети (в том числе усыновители и усыновленные), дедушки, бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры (п. 18.1 ст. 217 НК РФ; ст. 2, абз. 3 ст. 14 СК РФ).

1.3. Налогообложение подарков, полученных от физических лиц, не являющихся членами семьи или близкими родственниками

Подарки от физических лиц, не являющихся членами семьи или близкими родственниками, облагаются НДФЛ, только если подарены (п. 18.1 ст. 217 НК РФ):

- недвижимое имущество;

- транспортное средство;

- акции, доли, паи.

Иные подарки, как в денежной, так и в натуральной формах, налогом не облагаются.

Пример. Расчет налога с подарка, полученного от физлица, не являющегося родственником

Иванов М.А. получил по договору дарения квартиру от Петровой И.В., не являющейся ему родственницей. Стоимость квартиры составляет 3 000 000 руб. Сумма налога составит 390 000 руб. (3 000 000 руб. x 13%).

2. Сроки представления налоговой декларации и уплаты НДФЛ с подарков

Если вы должны самостоятельно уплатить налог, то вам нужно:

- рассчитать его сумму (за исключением случая, когда налог рассчитан и указан работодателем в сообщении по форме 2-НДФЛ), заполнить и представить в налоговый орган налоговую декларацию;

- уплатить НДФЛ в бюджет.

Срок подачи декларации - не позднее 30 апреля года, следующего за годом получения подарка. Декларация представляется в налоговую инспекцию по месту вашего жительства (п. п. 3, 4 ст. 80, п. 1 ст. 83, п. 3 ст. 228, п. 1 ст. 229 НК РФ):

а) в бумажной форме:

- непосредственно в налоговый орган или через МФЦ (лично или через представителя);

- почтовым отправлением с описью вложения;

б) в электронной форме, в том числе через Единый портал госуслуг или личный кабинет налогоплательщика.

Обратите внимание! В связи с коронавирусной инфекцией порядок предоставления услуг налоговыми органами и МФЦ может быть изменен. Порядок работы рекомендуем предварительно уточнить. В большинстве налоговых органов прием и обслуживание в операционных залах ведутся без предварительной записи. При этом рекомендуется бесконтактное взаимодействие с налоговыми органами, в частности посредством онлайн-сервисов (п. 1 Указа Президента РФ от 11.05.2020 N 316; п. 3 Постановления Губернатора МО от 18.09.2020 N 414-ПГ; Письмо ФНС России от 30.06.2020 N БС-4-19/10549@; Информация ФНС России от 03.07.2020).

Вы вправе приложить к декларации документы, подтверждающие получение дохода по договору дарения, например соответствующий договор (Письмо УФНС России по г. Москве от 25.02.2011 N 20-14/4/017413@).

Примечание. Заполнить декларацию можно с помощью бесплатной программы на сайте ФНС России.

Уплатить налог нужно не позднее 15 июля года, следующего за годом получения подарка. Реквизиты для уплаты налога вы можете уточнить в своей налоговой инспекции (пп. 6 п. 1 ст. 32, п. 4 ст. 228 НК РФ).

Если подарок получен, например, от работодателя, который исчислил налоговую базу и сумму НДФЛ, но не удержал налог и сообщил об этом в налоговый орган, декларацию вам подавать не нужно. НДФЛ подлежит уплате на основании налогового уведомления, которое вам направит налоговый орган. Срок его уплаты - не позднее 1 декабря года, следующего за истекшим годом (п. 7 ст. 6.1, ст. 216, пп. 4 п. 1, п. п. 6, 7 ст. 228, п. 1 ст. 229 НК РФ).

Примечание. Вы можете добровольно перечислить единый налоговый платеж в счет предстоящей оплаты имущественных налогов, а также НДФЛ, подлежащего уплате на основании уведомления (п. 1 ст. 45.1, п. 6 ст. 228 НК РФ).

"Электронный журнал "Азбука права", актуально на 01.02.2021

Другие материалы журнала "Азбука права" ищите в системе КонсультантПлюс.

Наиболее популярные материалы "Азбуки права" доступны в мобильном приложении КонсультантПлюс: Студент.

«Клерк» Рубрика НДФЛ

Как правильно оформить подарок, а также в каких случаях подарок должен облагаться страховыми взносами, а в каких нет.

Что такое подарок?

Подарки, которые выдаются сотрудникам, можно разделить на два вида:

- Подарок, который не связан с вознаграждением сотрудника за его трудовые заслуги.

- Подарок как поощрение за труд.

Документальное оформление

- дату и место составления;

- реквизиты работодателя (полное наименование, юридический адрес, номер банковского счета);

- данные сотрудника (ФИО, должность, подразделение, ИНН);

- подписи сторон.

- предмет дарения;

- форму подарка (материальная форма подарка, денежная, право собственности);

- стоимость подарка (цена приобретения);

- дату вручения подарка;

- информацию о безвозмездности передаваемой стоимости;

- основания вручения подарка (день рождения, календарные праздники).

НДФЛ с подарков

Доход, который отражается в виде выдачи подарка сотруднику отражается с кодом дохода 2720 «Стоимость подарков», а к стоимости, которая не облагается налогом применяется код вычета 501 «Вычет из стоимости подарков, полученных от организации и индивидуальных предпринимателей». Для некоторой категории лиц, например, ветеранам, труженикам тыла, сумма подарка, которая не подлежит обложению налогом на доходы физических лиц, составляет 10 000 руб., в этом случает применяется код вычета 507.

Страховые взносы со стоимости подарков

Если при вручении подарка сотруднику был заключен договор дарения, предметом которого является переход права собственности, то в этом случае сумма подарка не является объектом исчисления страховых взносов. По мнению контролирующих органов, чтобы не начислять страховые взносы на подарок, стоимость которого больше чем 3000 руб., с работником необходимо заключить договор дарения в письменной форме.

Для того чтобы избежать возможных споров и претензий со сторон контролирующих органов, работодателю необходимо заранее оформить подарок в следующем порядке:

- акт дарения совершен на основании договора дарения;

- в тексте договора дарения указывается, что работодатель передает работнику имущество в собственность на безвозмездной основе;

- вручение подарка носит несистематический характер.

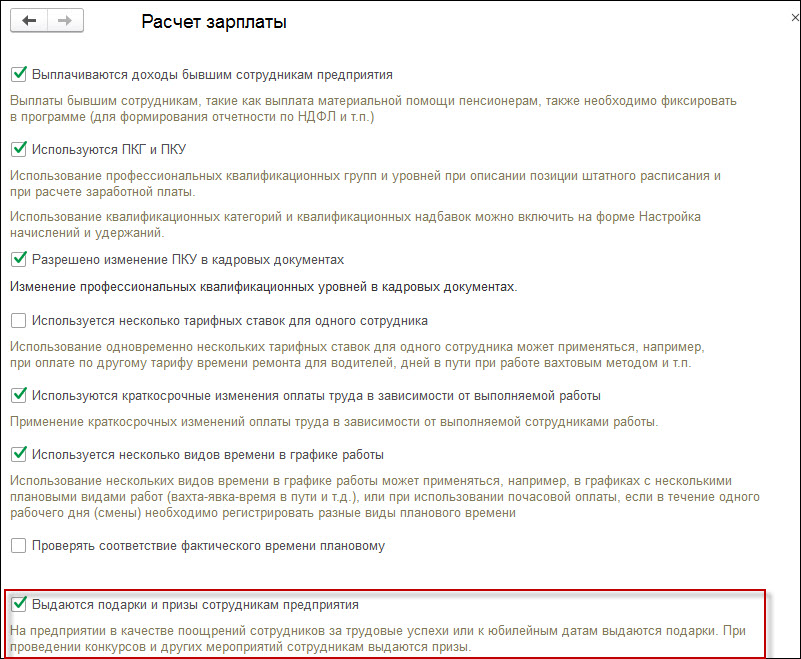

Отражение в программе

После этого появится доступ к документу «Приз, подарок» в разделе «Зарплата». Именно этот документ регистрирует выдачу сотрудникам неденежных подарков с целью исчисления налога и страховых взносов с их стоимости.

В документе обязательными реквизитами являются:

- месяц, в котором происходит выдача подарка;

- организация, от лица которой будет выдан подарок;

- переключатель «Подарок» установлен по умолчанию, но можно выбрать и второй вариант «Приз, выигрыш в конкурсе»;

- дата выдачи — это дата фактического получения дохода в виде стоимости подарка;

- в разделе «Взносы» устанавливается флаг «Подарок (приз) предусмотрен коллективным договором», если необходимо начислить страховые взносы со стоимости подарка. В этом случае доход регистрируется как доход, целиком облагаемый страховыми взносами. При этом страховые взносы рассчитываются документом «Начисление зарплаты и взносов» (раздел «Зарплата» — «Начисление зарплаты и взносов»).

- в табличной части документа заполнение происходит по кнопке «Добавить» или по кнопке «Подбор списком сотрудников» (заполняется сотрудник, сумма дохода, коды вычета. если стоимость подарка более 4000 руб., сумма вычета и сумма налога).

- в поле «Мотив поощрения» можно указать причину выдачи подарка.

Каждый рядовой сотрудник компании хорошо знаком с практикой, когда по особо памятным дням его собственной жизни, а также в жизни коллектива ему и его коллегам руководство организации дарит подарки. Они могут быть совершенно разными – или деньги вручат, или картину настенную, или сертификат подарочный. В данном случае, это не так важно, ибо за любым вознаграждением должен стоять строгий бухгалтерский учет и налогообложение.

Отечественный бизнес, в особенности крупный, взял курс на «обеление» собственной репутации. Тех, кому платили «серую» зарплату, постепенно начинают переводить на условия, полностью соответствующие ТК РФ. Дело в том, что у юридических лиц с «наличкой» становится все больше и больше проблем. Соответственно, просто так взять и купить 50 букетов цветов к 8 марта может и не получиться. Следовательно, остается вариант с оплатой по безналу. А операции по нему могут, как всегда, вызывать вопросы у ФНС.

Все это говорит нам о том, что неплохо было бы ознакомиться еще раз с ГК, ТК и НК РФ с целью освежить в памяти правила учета и налогообложения подарков сотрудникам. Приглашаем узнать, как это делается:

образец приказа о выдаче подарков

Виды подарков

В одной из наших предыдущих заметок мы писали о том, что такое премия и в какой форме она может быть выплачена. На деле с подарками получается то же самое. Следовательно, их можно, условно говоря, разделить на два вида:

Подарки, выраженные в материальной форме.

В зависимости от того, по какому поводу производится вознаграждение сотрудника, можно провести еще одно деление:

Вознаграждение за выполнение или перевыполнение производственных планов. Другими словами, отблагодарить работника за его труд;

Подарки, врученные сотрудникам в честь некоего общего для группы работников события (Международный женский день, День защитника отечества, Новый год и т.д.);

Персональные подарки сотрудникам за достижения, не связанные с его непосредственной трудовой деятельностью (рождение ребенка, свадьба, день рождения и т.д).

Исходя из этого, можно сделать предварительный вывод, что в каждой конкретной ситуации юридическая основа для дарения будет отличаться от следующей. Предположим, есть некий главных инженер Виктор Иванович, который проработал на заводе более 30 лет. В очередной юбилей его трудоустройства генеральный директор завода дарит ему наручные часы с гравировкой. Можно сказать, что мы имеем дело с материальным подарком, приуроченным к памятной дате, напрямую относящейся к трудовой деятельности (выслуге лет).

Также, если некой Людмиле Петровне, а также ее коллегам будут вручены букеты цветов и конверты с деньгами по случаю Международного женского дня, то это будет считаться материально-денежным подарком, не относящимся к трудовой деятельности работниц.

В общем, различных вариантов здесь может быть достаточно много. Для бухгалтера очень важно правильно расценить очередное дарение, чтобы это корректно зафиксировать в рабочей документации.

Нормативная база

Если мы говорим с вами о документальном подтверждении закупки материальных подарков, а также выдачу денежных средств, то не лишним будет и сказать о нормативной базе, в которой данный регламент как раз и прописывается. В частности, пункт 1 статьи 572 ГК РФ определяет, кем с точки зрения законодательства, является даритель и одариваемый. Также в этой же статье сказано и о том, что документальным подтверждением акта о передаче материальных ценностей от одного лица другому будет являться заключенный между сторонами договор дарения. Сложно себе представить, чтобы за букеты цветов девушки и женщины расписывались в договорах… Так, по идее, и должно быть.

Однако пункт 2 статьи 574 ГК РФ извещает о том, что договор дарения можно и не заключать, но только в том случае, если номинальная стоимость подарка не превышает сумму, равную 3000 рублей. В противном случае, без бумаги будет уже не обойтись.

И все же, если букеты цветов или какие-то другие подарки для группы сотрудников будут стоить дороже 3000 рублей, есть возможность сократить бюрократические процедуры до минимума, заключив с сотрудниками так называемый «коллективный договор» (статья 154 ГК РФ). В этом случае, не потребуется составлять отдельный документ для каждого работника, а будет достаточно всем поставить подпись в одной бумаге.

В то же время, процесс дарения подарков, основой для которых являются трудовые подвиги коллектива или одного отдельно взятого сотрудника, регулируются уже не Гражданским, а Трудовым кодексом. В нашей статье, посвященной премиям сотрудников, мы рассказывали о том, как, зачем и почему руководство премирует отличившихся специалистов. В рамках же текущей статьи материальный или денежный подарок за производственные успехи можно причислить к премии (статья 191 ТК РФ).

Налогообложение

Разумеется, если и подарки разные, то и налоги с них в отдельных случаях придется платить тоже по-разному. Наиболее наглядно это отражено в нашей таблице:

Помимо всего прочего, есть еще один интересный нюанс, который должен знать каждый работник и его работодатель. Согласно текущему законодательству не облагаются НДФЛ подарки, эквивалентные стоимости 4000 рублей, полученные в течение одного календарного года. Но, может получиться так, что сотрудник получит еще несколько вознаграждений по какому-либо поводу. В этом случае, НДФЛ будет облагаться только та часть дохода, которая превысит сумму в 4000 рублей.

В качестве примера: Алиса Геннадьевна получила от своего директора в честь дня рождения 10 января электрический чайник, стоимостью 2900 рублей. Далее в июле этого же года директор подарил ей сумму, равную 10000 рублей в качестве подарка в честь дня бракосочетания, а ближе к Новому году она получила еще один презент в виде стеклянной елочной игрушки, стоимостью в 1600 рублей. Получается, что в течение всего года общая сумма подарков составила 14500 рублей. Чтобы корректно определить базу НДФЛ, необходимо от этой суммы отнять необлагаемую налогом сумму и получится нужное значение.

Проводки

Купить подарки – хорошо, подарить их – еще лучше, но ведь и данные операции необходимо отразить в учете. Мы подготовили для вас развернутую таблицу проводок на примере подарка, стоимость которого оценивается в 5900 рублей. Предположим, речь идет о наручных часах:

Но ведь далеко не всегда директора дарят своим подчиненным какие-то вещи. Гораздо чаще они ограничиваются деньгами в конверте. Представим себе, что вместо часов за 5900 рублей руководитель вручает своему подчиненному эту же сумму, но только деньгами. Проводки будут выглядеть следующим образом:

C точки зрения бухучета, подарить деньги гораздо легче, нежели сделать вещественный, материальный подарок. Однако если говорить в целом, и та, и другая операция достаточно просты по своей сути.

Надеемся, дорогие друзья, что наша статья оказалась для Вас полезной!

Читайте также: