По исходным данным выбрать наиболее целесообразный вариант налогообложения по упрощенной системе

Опубликовано: 16.05.2024

От выбора системы налогообложения зависит размер налогов, график сдачи отчетности и даже способ ведения бухгалтерского учета. Расскажем, как выбрать налоговый режим, оптимальный для вашей организации.

Ведите бухгалтерский учет ООО и сдавайте всю отчетность в ФНС, ПФР, ФСС и Росстат через Контур.Бухгалтерию. Для новых ООО — дарим 3 месяца отчетности в подарок!

Как выбрать систему налогообложения для ООО на видео

Общая система налогообложения

Если при регистрации ООО (или в установленные сроки после нее) вы не подали уведомление о применении одного из специальных режимов, новому ООО автоматически назначат общую систему налогообложения (ОСНО).

Организации, применяющие ОСНО, платят общие налоги и сдают по ним отчетность:

Объект налогообложения — движимое и недвижимое имущество организации (с 01.01.2019 движимое имущество больше не будет облагаться налогом). Ставка налога устанавливается субъектом РФ, но не превышает 2,2%.

Платится с разницы между доходами и расходами. Ставка — 20%: 3% перечисляется в федеральный бюджет, 17% — в региональный. Регионы имеют право снизить ставку для некоторых компаний до 12,5%.

В общем случае НДС облагается выручка от реализации. Ставка налога с 2019 года вырастет до 20 % (по льготным видам товаров и услуг ставка останется — 10% и даже 0%). Сумма налога уменьшается на НДС, включенный в расчеты с поставщиками.

Основной плюс: работающим с НДС крупным организациям выгоднее работать с поставщиками, которые тоже платят НДС. Тогда между вами и конкурентом, применяющим УСН, крупный заказчик выберет вас — при равных условиях.

В остальном для небольшого начинающего бизнеса ОСНО, как правило, невыгодна и сложна:

- ФНС предъявляет строгие требования к отчетности по НДС;

- расчет налогов непрост, особенно НДС;

- много отчетов, которые приходится часто готовить;

- налоговая нагрузка при ОСН выше, чем на других режимах.

Если ваше ООО не оказывает услуг большим фирмам и не имеет огромных масштабов, для него больше подойдет другой режим налогообложения.

Упрощенная система налогообложения

Ведите бухгалтерский учет ООО и сдавайте всю отчетность в ФНС, ПФР, ФСС и Росстат через Контур.Бухгалтерию. Для новых ООО — дарим 3 месяца отчетности в подарок!

Упрощенная система налогообложения (УСН) — специальный налоговый режим для организаций малого и среднего бизнеса. Его цель — снизить налоговую нагрузку и упростить ведение учета:

![]()

платите один налог вместо трех;- перечисляйте налог один раз в квартал;

- готовьте и сдавайте отчетность один раз в год.

Особенность всех спецрежимов в том, что на них может встать не каждый желающий. Для применения УСН есть ограничения:

- по виду деятельности: УСН не могут применять банки, страховые компании, нотариусы, инвестиционные и негосударственные пенсионные фонды и ряд других организаций. Нельзя применять УСН компаниям с филиалами и представительствами.

- меньше 100 сотрудников;

- доля участия других юрлиц не больше 25%;

- доходы за 9 месяцев не превышают 112,5 млн рублей;

- остаточная стоимость ОС не более 150 млн рублей.

У УСН есть два варианта объекта налогообложения. Для конкретной организации можно выбрать наиболее выгодный вариант:

- ставка до 6%, объект налогообложения — доходы,

- ставка до 15%, объект налогообложения — доходы, уменьшенные на величину расходов.

Ставка по налогу может снижаться регионами в зависимости от вида деятельности: от 1 до 6% для УСН «Доходы» и от 5 до 15% для УСН «Доходы минус расходы».

И в том, и в другом случае величину налога можно дополнительно уменьшить на сумму отчислений в ПФР и ФСС. Для организаций сумма вычета не может превышать половины налога к уплате. Уменьшить налог можно на страховые взносы, уплаченные за сотрудников.

Пример. ООО «Чеширский кот» за месяц заработало 1 000 000 рублей и потратило 500 000 рублей.

В случае применения УСН «Доходы, 6%» налог составит 1 000 000 * 6% = 60 000 рублей.

Если ООО выбрало вариант «Доходы минус расходы» и в регионе действует обычная (не льготная) ставка 15%, налог составит (1 000 000 — 500 000) * 15% = 75 000 рублей.

Расчеты показывают

- Если расходы организации меньше 60% от доходов (или расходы сложно подтвердить документами), то выгоднее первый вариант (доходы по ставке 6%).

- Если расходы превышают 60% от дохода (и при этом удовлетворяют требованиям, приведенным в ст. 346.16 гл. 26.2 налогового кодекса), то оптимален второй вариант (доходы минус расходы, 15%).

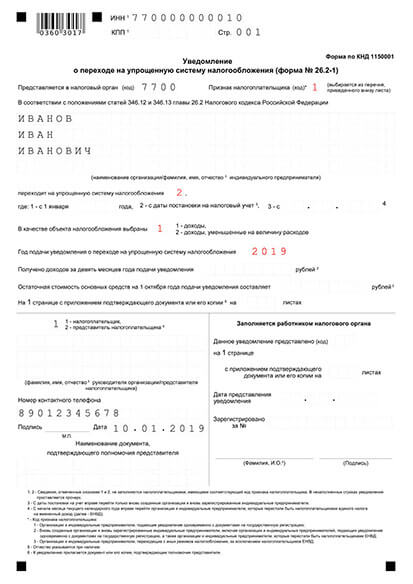

Нельзя применять две ставки одновременно или чередовать их в рамках года. Выберите одну из них и подайте уведомление по форме 26.2-1 (в двух экземплярах) при регистрации ООО или в течение 30 дней после регистрации.

Можно изменить систему налогообложения на следующий год, подав уведомление до 31 декабря текущего года.

Ведите бухгалтерский учет ООО и сдавайте всю отчетность в ФНС, ПФР, ФСС и Росстат через Контур.Бухгалтерию. Для новых ООО — дарим 3 месяца отчетности в подарок!

Единый налог на вмененный доход (ЕНВД) — еще один специальный режим налогообложения. Как и при УСН, здесь вместо налога на прибыль, налога на имущество и НДС платится единый налог. Его размер зависит не от реально полученного дохода, а от других показателей: вида деятельности, размера торговых площадей и т п.

Применять ЕНВД можно по определенным видам деятельности. Наиболее распространенные среди них: розничная торговля, общественное питание и бытовые услуги.

Учет по каждому виду деятельности, облагаемому ЕНВД, ведется отдельно — и от других видов деятельности на ЕНВД, и от других режимов налогообложения.

Прежде всего, режим ЕНВД должен быть введен на территории региона, например, в Москве он не действует. Для применения ЕНВД тоже есть ограничения:

- меньше 100 сотрудников;

- доля участия других юрлиц не больше 25%;

- деятельность не по договору доверительного управления или простого товарищества;

- налогоплательщик не относится к крупнейшим;

- общепит не относится к учреждению здравоохранения, образования или социального обеспечения;

- не сдаются в аренду АЗС.

Формула для расчета ЕНВД

ЕНВД = Базовая доходность по виду деятельности (единый показатель для РФ) * Фактический показатель (например, размер торговой площади) * Коэффициент 1 (единый для всей РФ) * Коэффициент 2 (устанавливается администрацией города) * Ставка налога 15%.

Пример. Магазин «Горячие новости» площадью 40 кв. м.

торгует газетами и журналами в центральной части Екатеринбурга. Рассчитаем ЕНВД по этому виду деятельности для данного ООО в 2018 году:

ЕНВД = 1800 руб. (базовая доходность для розничной торговли)

* 40 кв. м. (фактический показатель — площадь магазина)

* 1.868 (единый коэффициент дефлятор для всех регионов в 2018 году)

* 0.8 (коэффициент, установленный администрацией г. Екатеринбурга для торговли газетами и журналами в центральной части города)

* 15% = 16 140 рублей.

Налоговые декларации по ЕНВД представляются в налоговый орган по итогам каждого квартала. Налог тоже уплачивается ежеквартально.

Перейти на ЕНВД с общей системы налогообложения можно с любой даты, а с УСН — только с начала года.

Единый сельскохозяйственный налог (ЕСХН) по расчету похож на УСН. Этот режим налогообложения предназначен для организаций, у которых доход на 70% и больше состоит из доходов от сельскохозяйственного производства.

Преимущества ЕСХН те же, что и у других специальных режимов:

- простота расчета налогов и сдачи отчетности,

- пониженная налоговая нагрузка.

Недостатки тоже типичные: ограничения по видам деятельности, масштабам организации и другим показателям.

Ставка ЕСХН — 6% с доходов, уменьшенных на расходы. Если вы занимаетесь сельским хозяйством, то ЕСХН наверняка окажется наиболее выгодным режимом для вас, так как сумма налога к уплате будет значительно ниже, чем на ОСНО или УСН.

Совмещение налоговых режимов

Ведите бухгалтерский учет ООО и сдавайте всю отчетность в ФНС, ПФР, ФСС и Росстат через Контур.Бухгалтерию. Для новых ООО — дарим 3 месяца отчетности в подарок!

Если организация занимается двумя или более видами деятельности, то государство дает ей право совмещать несколько налоговых режимов. Например, розничный магазин-пекарня, работающий на ЕНВД и производящий булочки собственного производства, может совмещать ЕНВД и УСН.

Организации могут совмещать ЕНВД с УСН, ОСНО или ЕСХН.

Ответ на вопрос, стоит ли совмещать налоговые режимы, зависит от того, как это поможет снизить налоговую нагрузку. Нередко такой вариант оказывается выгоднее, чем работа на одной системе. Но совмещение режимов значительно усложняет учет. По каждому режиму придется отдельно учитывать доходы и расходы, разделять имущество и персонал, а также готовить и сдавать в два раза больше отчетов.

Налог на профессиональный доход для ООО

С 2019 года в качестве пилотного проекта запустят новый налоговый режим для самозанятых — налог на профессиональный доход. Этот режим должен помочь всем желающим легализовать свои доходы с минимальными потерями. Пока налог будет действовать только в четырех регионах: Москве и Московской области, Калужской области и Татарстане.

Ставка налога для самозанятых:

- 4% — для работающих с физлицами;

- 6% — для работающих с юрлицами и ИП.

Самозанятым совсем не придется покупать кассы, сдавать налоговые и считать налоги, все платежи рассчитываются автоматически. Но, к сожалению, для организаций любой формы, будь то ООО или АО, этот режим недоступен. На него могут перейти только ИП и физлица.

Ведите бухгалтерский учет ООО и сдавайте всю отчетность в ФНС, ПФР, ФСС и Росстат через Контур.Бухгалтерию.

Рассмотрим 2 варианта расчета единого налога по упрощенной системе налогообложения для малого бизнеса.

1 вариант – организация в качестве объекта налогообложения выбирает доходы, т.е. выручку без НДС.

1) Рассчитываем налоговую базу по единому налогу по 1 варианту:

НБ1 = Доходы (Выручка от реализации продукции, работ, услуг без учета НДС)

2) Рассчитываем сумму единого налога:

2 вариант – организация в качестве объекта налогообложения выбирает доходы, уменьшенные на величину расходов (т.е. прибыль).

1) Рассчитываем налоговую базу по единому налогу по 2 варианту:

НБ2 = Доходы – Расходы

Доходы и расходы формируются так же, как доходы и расходы по налогу на прибыль организаций.

2) Рассчитываем сумму единого налога:

ЕН2 = НБ2 ´ 15% = (Доходы – Расходы) ´ 15%

3.2. Методические указания к выполнению практической работы по расчету единого налога на вмененный доход (ЕНВД):

1) Рассчитываем налоговую базу ЕНВД, т.е. вмененный доход (ВД):

- N объектов – физический показатель, характеризующий данный вид деятельности;

- БД – условная месячная доходность в стоимостном выражении на единицу измерения физического показателя (руб.).

Так как налоговым периодом ЕНВД является квартал, то БД (базовую доходность) необходимо умножить на 3 (в квартале 3 месяца).

Для определения физического показателя и базовой доходности необходимо воспользоваться налоговым кодексом РФ, часть II, 26.3, ст. 346.29, п.3.

- К1 – устанавливаемый на календарный год коэффициент-дефлятор (на 2012 г. – 1,259);

- К2 – корректирующий коэффициент базовой доходности (от 0,005 до 1,0).

2) Рассчитываем сумму ЕНВД:

Примеры

Пример № 1. ЗАО«Мир» занимается розничной торговлей. Показатели организации за 9 месяцев составили:

- доходы от реализации товаров (без учета НДС) – 10000000 руб.;

- внереализационные доходы – 40000 руб.;

- расходы на производство и реализацию товаров – 5500000 руб.

Выбрать наиболее целесообразный вариант расчета единого налога по упрощенной системе налогообложения для малого бизнеса.

Рассмотрим 1 вариант, если организация в качестве объекта налогообложения выбирает доходы, т.е. выручку без НДС:

1) налоговая база единого налога:

НБ1 = 10040000 руб.

2) сумму единого налога:

ЕН1= 10040000 ´ 6% = 602400 руб.

Рассмотрим 2 вариант, если организация в качестве объекта налогообложения выбирает доходы, уменьшенные на величину расходов (т.е. прибыль):

1) налоговая база единого налога

НБ2 = 10040000 – 5500000 = 4540000 руб.

2) сумму единого налога:

ЕН2= 4540000 ´ 15% = 681000 руб.

Вывод: ЗАО«Мир» в качестве объекта налогообложения выбирает доходы, т.к. сумма единого налога с доходов меньше, чем с прибыли.

Пример № 2 . Салон – парикмахерская «Золотой Локон» оказывает населению парикмахерские услуги. Количество работников парикмахерской составляет - 3 человека. Рассчитать сумму единого налога на вмененный доход. Значение коэффициентов (условные): К1 = 1,259; К2 = 0,3.

1.Базовая доходность для данного вида деятельности составляет 7500 рублей на 1 работника.

2.Расчет вмененного дохода:

ВД = 3 ´ 3 ´ 7500´ 1,259 ´ 0,3 = 25495 руб.

ЕНВД= 25495 ´ 15% = 3824 руб.

Задания

Рассчитать сумму единого налога по упрощенной системе налогообложения.

5. Исходные данные

Объектом налогообложения выбраны доходы, уменьшенные на величину расходов при условии: выручка от продажи продукции 10500600 руб., расходы, связанные с производством и реализацией продукции 7640300 руб., проценты за пользование кредитами 21000 руб.

Задача № 1 . По исходным данным выбрать наиболее целесообразный вариант налогообложения по упрощенной системе налогообложения при условии: выручка от продажи продукции 12250000 руб., материальные затраты 56320000 руб., заработная плата 2134500 руб., амортизация 891300 руб., прочие расходы, связанные с производством продукции 235600 руб.

Задача № 2 . По исходным данным рассчитать сумму единого налога на вмененный доход для магазина розничной торговли с площадью торгового зала 105 кв. м К2 = 0.87

Задача № 3 . По исходным данным рассчитать сумму единого налога на вмененный доход для организации, занимающейся грузовыми автоперевозками, если количество автомобилей 15 , К2 = 0,91.

Задача № 4 . Рассчитать сумму единого налога на вмененный доход для малого предприятия, оказывающего бытовые услуги (прачечная) с численностью персонала 8 человек, К2 = 0,89.

Содержание отчета

1. Название работы.

4. Формулы расчета.

5. Таблицы результатов расчета.

6. Необходимые расчеты.

7. Анализ результатов расчета.

8. Вывод по работе.

7. Контрольные вопросы

1. Кто является налогоплательщиком ЕНВД?

2. Что является объектом налогообложения ЕНВД?

3. Укажите налоговый период ЕНВД.

4. Перечислите виды деятельности для применения ЕНВД.

5. Как рассчитывается налоговая база по ЕНВД?

6. Кто имеет право на применение упрощенной системы налогообложения?

7. Замену уплаты каких налогов предусматривает применение упрощенной системы налогообложения?

8. Кто не вправе применять упрощенную систему налогообложения?

9. Что является объектом налогообложения при упрощенной системе налогообложения?

10. Укажите сроки уплаты единого налога по упрощенной системе налогообложения.

11. Укажите налоговые ставки по ЕНВД и ЕН по упрощенной системе налогообложения.

12. Как рассчитывается сумма ЕНВД?

Литература

1) Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

2) Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

3) Федеральный Закон от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации.

5) www. consultant.ru.

Практическая работа № 7

Тема: Определение налоговой базы и расчет суммы налога на имущество организаций

(по теме 2.2. «Региональные и местные налоги»)

1. Цель работы: закрепить теоретические знания практическими навыками по расчёту налога на имущество организаций и научиться рассчитывать сумму налога на имущество организаций.

2. Оборудование, аппаратура, материалы: электронный калькулятор, Налоговый Кодекс Российской Федерации Части 1 и 2.

Пояснения к практической работе

5.1. Методические указания к выполнению практической работы по расчету налога на имущество организаций:

Налоговая база на имущество организаций равна = Средняя стоимость имущества за налоговый (отчетный период).

Налог на имущество организаций можно рассчитывать двумя способами.

1 способ – расчет налога на имущество организаций за год.

1) Расчет налоговой базы.

При определении налоговой базы имущество учитывается по его остаточной стоимости:

ОС01.01 + ОС01.02 + ОС01.03 + ОС01.04 + ОС01.05 + ОС01.06 + ОС01.07 + ОС01.08 + ОС01.09 + ОС01.10 + ОС01.11 + ОС01.12 + ОС01.01 от след. года

2) Расчет налога на имущество организаций за год:

Н им. за год = СС имущества за год ´ 2,2%

2 способ – расчет налога на имущество организаций авансовыми платежами.

1) Средняя стоимость имущества за квартал = ОС01.01 + ОС01.02 + ОС01.03 + ОС01.04

Н им. за квартал = Ср имущ. ´ Налоговая ставка

Авансовый платеж1 = Н имущество за квартал

2) Сред. с-сть имущества за полугодие = ОС01.01 + ОС01.02 + ОС01.03 + ОС01.04 + ОС01.05 + ОС01.06 + ОС01.07

Н им. за полугодие = СС имущества за полугодие ´ 2,2%

Авансовый платеж2 = Н имущество за полугодие

3) Средняя стоимость имущества за 9 месяцев = ОС01.01 + ОС01.02 + ОС01.03 + ОС01.04 + …+ ОС01.10

Н им. за 9 месяцев = СС имущества за 9 месяцев ´ 2,2%

Авансовый платеж3 = Н имущество за 9 месяцев

4) Средняя стоимость имущества за год = ОС01.01 + ОС01.02 + ОС01.03 + ОС01.04 + … + ОС01.01 след. год

Н им. за год = СС имущества за год ´ 2,2%

Пример. Рассчитать сумму налога на имущество организаций и авансовый платеж за 1 квартал и первое полугодие.

Остаточная стоимость имущества ООО «Вектор»:

На 01 января – 6230100 руб;

На 01 февраля – 7210000 руб.;

На 01 марта – 7189900 руб.;

На 01 апреля – 7169800 руб;

На 01 мая – 7299700 руб.;

На 01 июня – 7275600 руб.;

На 01 июля – 7251500 руб.

За 1 квартал:

Средняя стоимость имущества за квартал = 6230100 + 7210000+ 7189900 + 7169800 = 6949950 руб.

Н им. за квартал = 6949950 ´ 2,2 % = 152899 руб.

Авансовый платеж1 = 152899 = 38225 руб.

За первое полугодие:

Средняя ст-сть имущ. за первое полугодие = 6230100 + 7210000+ 7189900 + 7169800 + 7299700+7275600+7251600 = 7089514 руб.

Н им. полугодие= 7089514 ´ 2,2 % = 155969 руб.

Авансовый платеж2= 152899 = 38992 руб.

6. Задания

По исходным данным рассчитать:

а) сумму налога на имущество организации за текущий год

б) сумму квартальных авансовых платежей

7. Исходные данные

Дата Счет 01 Основные средства Счет 02 Износ

1.01 5400900 250600

1.02 5400900 290600

1.03 5400900 340600

1.04 5409000 380600

1.05 5400900 420600

1.06 4800700 300700

1.07 4800700 335700

1.08 4800700 370700

1.09 6800300 450200

1.10 6800300 510200

1.11 6800300 570200

1.12 6800300 630200

1.01 6800300 690200

Задача № 1 . Рассчитать сумму налога на имущество организаций и сумму авансового платежа во 2-м квартале текущего года при условии, что стоимость налогооблагаемого имущества составила: на 01.01 - 853090 руб.; на 01.02 – 890500 руб.; на 01.03 – 875460 руб.; на 01.04 – 1234600 руб.; на 01.05 – 1200350; на 01.06 – 1170600 руб.; на 01.07 – 1113900 руб.

Задача № 2 . Рассчитать сумму налога на имущество организаций и сумму авансового платежа в 1-ом квартале текущего года при условии, что стоимость налогооблагаемого имущества составила: на 01.01 – 1680900 руб.; на 01.02 – 1603480 руб.; на 01.03 – 1524390 руб.; на 01.04 – 1476500 руб.

Задача № 3 .

1. Рассчитать суммы авансовых платежей по налогу на имущество организаций за I, II, III кварталы.

2. Рассчитать сумму платежа по налогу на имущество организаций за год.

Средняя стоимость имущества ЗАО «Вини-Пятачок», облагаемого налогом на имущество организаций, составляет, ты сруб.:

| I квартал | II квартал | III квартал | год | |

| Средняя стоимость | 1700 | 1800 | 2400 | 2200 |

6. Содержание отчета:

15.Таблицы результатов расчета.

17.Анализ результатов расчета.

18.Вывод по работе.

7. Контрольные вопросы

1. Кто является плательщиком налога на имущество организаций?

2. Что является объектом налогообложения налога на имущество организаций?

3. Укажите налоговый период налога на имущество организаций.

4. Как рассчитывается среднегодовая стоимость имущества?

5. Укажите льготы по налогу на имущество.

6. Укажите порядок расчета авансовых платежей по налогу на имущество организаций.

7. 7.Укажите сроки уплаты налога на имущество организаций.

8. 8.Что является налоговой базой по налогу на имущество организаций?

9. Укажите налоговую ставку налога на имущество организаций.

Литература

4. Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

5. Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

7. www. consultant.ru.

Практическая работа № 8

Универсального режима налогообложения, подходящего для всех ИП не существует: стабильность и размер дохода заметно влияют на выгоду от разных налоговых систем. При стабильном доходе, например, подойдут режимы с фиксированными платежами: ЕНВД и ПСН. Однако применять их могут не все коммерсанты, у каждой системы свои ограничения, в том числе — региональные. Проще всего выбирать производителям сельхозпродукции: для них предусмотрен спецрежим, ориентированный именно на аграрную сферу: ЕСХН. Упрощенная система считается наиболее удобным вариантом для ИП, но сумма налога на упрощенке напрямую зависит от доходов, а при больших оборотах это невыгодно. В некоторых случаях неизбежна общая система, хоть она и предусматривает наиболее серьезную налоговую нагрузку. Дело в том, что контрагент, применяющий любой спецрежим, очень невыгоден плательщикам НДС. Поэтому некоторым ИП приходится оставаться на общей системе, чтобы не терять партнеров.

1. Какие существуют системы налогообложения

Индивидуальный предприниматель может выбрать один из следующих налоговых режимов:

- Единый налог на вмененный доход (ЕНВД): применяется для ограниченного круга видов деятельности, привязан к физическому показателю и базовой доходности, которую устанавливает государство;

- Патентная система налогообложения (ПСН): предусмотрена для определенных видов деятельности, в основном - услуг, оплачивается на период от месяца до года;

- Упрощенная система налогообложения (УСН): не зависит от вида деятельности, налоги общего режима заменяются единым налогом, рассчитываемым от дохода;

- Единый сельскохозяйственный налог (ЕСХН): разрешен только для производителей сельхозпродукции, зависит от доходов;

- Общая система налогообложения (ОСНО): режим, применяемый по умолчанию всеми предпринимателями и организациями, заключается в уплате НДС, налога на прибыль, НДФЛ, налога на имущество и ведении полной налоговой и бухгалтерской отчетности. Дает право на вычет НДС.

2. Режимы с фиксированными платежами

Два специальных налоговых спецрежимов из доступных для ИП не зависят от полученного дохода, поскольку налоги по ним уплачиваются в форме фиксированных платежей: ЕНВД и ПСН. Такой вариант может быть выгодным для бизнеса, приносящего стабильный доход, а также если планируется увеличение оборота и у вас нет желания платить больше налогов.

2.1. ЕНВД

ЕНВД - Единый налог на вмененный доход. Его ещё иногда называют "вменёнкой".

Суть этого режима налогообложения в том, что вне зависимости от вашего дохода вы платите единый налог. Этот налог рассчитывается от базовой доходности — суммы предполагаемого дохода, установленного для вашего вида деятельности. В каждом регионе свой список видов деятельности, по которым можно применять этот спецрежим, а также свой региональный коэффициент, влияющий на размер налога.

Кому подходит:

- розничная торговля;

- общепит;

- оказание рекламных услуг;

- перевозки грузов и пассажиров;

- услуги ремонта;

- бытовые услуги;

- ветеринары;

- риэлторы и пр.

В каких случаях нельзя применять:

- Если в вашем регионе ЕНВД не установлен для ваших видов деятельности;

- При участии в договоре простого товарищества;

- При наличии более 100 наемных сотрудников;

- При автопарке более 20 единиц;

- С торговой площадью более 150 кв.м.;

- При применении ЕСХН;

- При работе в области медицины или соцобеспечения.

Как рассчитывается:

Для расчета ЕНВД применяется следующая формула:

- БД (базовая доходность) х ФП (физический показатель) х К1 х К2 х 15%

- Налоговая ставка: 15%

- Базовая доходность: устанавливается для каждого вида деятельности в Налоговом кодексе РФ.

- Физический показатель: площадь торгового помещение, количество работников, торговая площадь или площадь стоянки, количество посадочных мест и т.п.

- К1: коэффициент-дефлятор, в в 2021 году равен 2,009.

- К2: региональный коэффициент, его размер можно уточнить в инспекции по месту ведения деятельности на ЕНВД.

Кроме единого налога ИП платит страховые платежи за себя, а также налоги и платежи за всех работников (НДФЛ, взносы в ФСС, ФОМС, ПФР).

Рассмотрим расчет ЕНВД для небольшого магазина

- Базовая доходность для розничной торговли - 1800 руб. за кв.м.

- Физический показатель - площадь магазина: 40 кв.м.

- К1 - 2,009 (в 2021 году)

- К2 - 1 (для Нижнего Новгорода и торговой площади до 70 м2)

- Сумма налога:1800х40х1,915х1х15%=20684руб.

Как перейти:

Подайте уведомление по форме 2-ЕНВД в течение 5 дней с начала ведения деятельности, подпадающей под этот налоговый режим.

2.2. Патент

ПСН - Патентная система налогообложения. Патентная система налогообложения предусмотрена исключительно для предпринимателей с относительно небольшим оборотом, штатом до 15 человек и применяется только в отношении определённых видов деятельности. Предполагает собой получение патента, заменяющего собой уплату налога на получаемые предпринимателем доходы на определённый срок, но не более 12 месяцев.

Стоимость патента не зависит от реально полученного дохода, но выручку все же нужно подсчитывать, чтобы проконтролировать, не превышен ли у вас лимит доходов. Налог, уплачиваемый на патенте, называют профессиональным. Он рассчитывается от базовой доходности по вашему виду деятельности. ПСН можно комбинировать с другими режимами налогообложения.

Кому подходит:

- бытовые услуги;

- парикмахерские;

- фотографы;

- мелкое производство;

- сезонный бизнес;

- краткосрочные проекты;

- новые направления деятельности, вызывающие сомнения в рентабельности.

В каких случаях нельзя применять:

- Наемных работников более 15;

- Годовой доход более 60 млн.;

- В вашем регионе не предусмотрен патент для нужного вида деятельности.

Как рассчитывается:

Для расчета используется следующая формула: БД (базовая доходность) / (12 * К1 * 6%)

- Базовая доходность: для каждого вида деятельности устанавливается устанавливается правительством и региональными властями

- 12: количество месяцев в году

- К1: количество месяцев, на которые вы приобретаете патент

- Ставка профессионального налога: 6%

Кроме профессионального налога индивидуальный предприниматель платит обязательные взносы в ПФР, ФСС и ФОМС за себя и всех своих нанятых работников.

Рассмотрим расчет ПСН для небольшой студии

- Базовая доходность: 100 000 рублей

- Патент покупается на 12 месяцев

- Сумма налога:100000/12х12х6%=11574 руб.

Как перейти:

Подайте заявление по форме N 26.5-1 о переходе на ПСН за 10 дней до начала деятельности, по которой планируете применять этот режим. Учтите, что патент будет действовать только по тем показателям, которые вы указали в заявлении. То есть, если вы, например, открыли парикмахерскую и приобрели патент на год, а через три месяца открыли еще один салон, на него патент уже не будет распространяться. В таком случае либо вторая и все последующие единицы (новые работники, офисы и т.п.) работают на другом режиме, либо нужно оплатить для них отдельный патент. Патентов может быть несколько как по одному виду деятельности, так и по разным.

Если вы утратили право на применение ПСН (превысили лимит доходов, например), перейти на этот режим можно будет только с начала следующего года.

3. Режимы с налогами, зависящими от дохода

Остальные налоговые режимы, доступные ИП, предполагают расчет налогов от суммы полученного дохода. Если вы не уверены в наличии или стабильности доходов, имеет смысл начать с одной из этих систем налогообложения.

3.1. УСН

УСН - Упрощённая система налогообложения. Иногда называют "упрощёнкой".

Поскольку УСН не привязана ни к региону, ни к виду деятельности, ее называют наиболее универсальным режимом для ИП. Суть этой системы в том, что вместо налогов общей системы (НДС, налог на имущество, НДФЛ и пр.) вы платите единый налог. Есть два варианта объектов налогообложения: доходы или доходы минус расходы.

Упрощёнку нельзя совмещать с общим режимом или ЕСХН, но можно применять одновременно с ЕНВД или патентом (по разным видам деятельности).

Кому подходит:

- Для тех, у кого не стабильный доход;

- Для тех кому нельзя применять ЕНВД и патент;

- Для тех, кому не запрещено применение упрощенки (ограничение по доходам, количеству сотрудников и т.д.).

В каких случаях нельзя применять:

- Работа в банковской сфере и на рынке ценных бумаг;

- Для страховых компаний;

- Для пенсионных и инвестиционных фондов;

- В работе ломбардов;

- При выпуске подакцизных товаров;

- Для работы в сфере добычи полезных ископаемых;

- Для игорного бизнеса;

- Частнопрактикующим нотариусам;

- При количестве наемного персонала более 100;

- При стоимости основных средств более 150 000 000 руб.;

- Для предпринимателей с годовым доходом более 150 000 000 руб.

Как рассчитывается:

Есть два вариант расчета единого налога на УСН, в зависимости от объекта налогообложения.

- "Доходы": ставка налога составит 6% от всей суммы доходов. Его имеет смысл выбирать, если у вас немного расходов или их сложно подтвердить документально. Чтобы рассчитать сумму единого налога нужно увеличить всю сумму выручки на 6% и из получившегося результата вычесть сумму страховых взносов за себя (100%) и за работников (50%). Налоговую отчетность подавать не нужно, достаточно вести учет, чтобы отслеживать, соблюдайте ли вы лимит выручки.

- "Доходы минус расходы": ставка единого налога будет 15%. Вам подойдет такой объект, если расходов много и вы можете их обосновать. Для расчета суммы налога нужно от всей полученной выручки отнять сумму документально подтвержденных расходов, умножить полученный результат на 15% и отнять от него сумму всех уплаченных страховых взносов (за себя и за работников). Если по итогам года вы остались в убытке, то при этом объекте налогообложения достаточно заплатить минимальный налог — 1% от валовой выручки. Его сумма уменьшается на уплаченные за год авансовые платежи.

Рассмотрим расчет УСН для небольшого предприятия

- Доходы: 5 000 000 рублей

- Расходы: 2 730 000

- Сумма взносов за себя - 36238 руб.

- Сумма взносов за работников - 172476 руб.

- Сумма налога "Доходы" (6%): 5000000х6% - 36238 - (172476х50%) = 177 524 руб.

- Сумма налога "Доходы минус расходы" (15%): (5000000 - 2730000)х15% - 36238 - (172476х50%) = 218 024 руб.

Кроме единого налога на упрощенке нужно платить все обязательные взносы в ПФР, ФСС и ФОМС за себя и своих работников.

Подайте уведомление при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на упрощенку с начала следующего года.

Подготовить уведомление о переходе на УСН автоматически

Заявление для перехода на УСН (форма №26.2-1) в момент регистрации - Создать заявление

3.2. ЕСХН

Единый сельскохозяйственный налог — это узконаправленный спецрежим для производителей сельхозпродукции, а также бизнесменов, оказывающих услуги таким производителям. Для перехода на него доход от деятельности в аграрной сфере должен составлять не менее 70%. Бухгалтерскую отчетность на этом режиме вести не нужно, достаточно книги доходов и расходов.

ЕСХН нельзя применять одновременно с упрощенкой и общим режимом налогообложения.

Кому подойдет:

- производство, продажа и переработка продукции растениеводства,

- животноводческие хозяйства,

- лесное и сельское хозяйства,

- производство и продажа рыбы и других водных биологических ресурсов.

В каких случаях нельзя применять:

- Если доля выручки по не сельскохоозяйственным статьям выше 30%.

Как рассчитать:

Ставка единого налога на ЕСХН составляет 6%. Раньше ставка была фиксированной, но с 2019 года каждый регион может устанавливать свою, а 6% - это максимальная ставка. Так в Кемеровской области фермеры на ЕСХН платят по ставке 3% до 2021 года. В Московской области действует нулевая ставка ЕСХН поэтому налоги платить не нужно, только заполнять и подавать нулевые декларации. Для расчета налога нужно вычесть из суммы выручки понесенные расходы и умножить получившийся результат на налоговую ставку.

Рассмотрим расчет ЕСХН для фермерского хозяйства (для общего случая с 6%).

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- (2800000-1730000)*6% = 64200руб.

Кроме единого налога на ЕСХН предприниматель платит обязательные взносы за своих работников.

Как перейти:

Для перехода на ЕСХН нужно подать уведомление по форме № 26.1-1. Сделать этом можно при регистрации ИП или в течение 30 дней после нее. Если этот срок пропущен, можно перейти на налоговый режим с начала следующего года, подав уведомление до конца текущего года.

3.3. ОСНО

По умолчанию все предприниматели работают именно на общей системе, она не привязана ни к виду деятельности, ни к физическим показателям бизнеса. По сравнению с упрощёнными налоговыми режимами, налоговая нагрузка на ОСНО более серьезная, кроме того, этот режим требует грамотного бухгалтерского и налогового учета. Для его применения нет ограничений по виду деятельности, количеству работников, годовому обороту или стоимости основных средств.

Общий режим можно совмещать с патентом или ЕНВД.

Кому подойдет:

- предпринимателям с большим годовым оборотом,

- бизнесу с большим количеством контрагентов-плательщиков НДС,

- предпринимателям, планирующим крупные приобретения и нуждающимся в вычете НДС.

В каких случаях нельзя применять:

В законе нет ограничений по применению общего режима, он не привязан ни к сумме оборотов, ни к количеству работников и другим характеристикам бизнеса. Однако его нецелесообразно применять, если у вас нестабильный или не очень большой доход. Кроме того, для работы на общем режиме придется нанимать бухгалтера, что не всегда оправдано.

Какие налоги и взносы уплачиваются:

- НДС (от 0 до 20% — в зависимости от вида деятельности и товара),

- налог на имущество (от 0 до 2%, в зависимости от категории имущества),

- взносы за себя и работников в ПФР, ФСС и ФОМС,

- НДФЛ. Ставка НДФЛ — 13%, чтобы рассчитать сумму налога нужно от полученного дохода отнять сумму профессионального вычета, налоговых вычетов и уже внесенных авансовых платежей. Профессиональный вычет - это документально подтвержденные расходы, но, если нет возможности их подтвердить, предприниматель вправе вычесть 20% дохода.

Во всех подтверждённых тратах ИП с НДС вы можете предъявить его ФНС к вычету из суммы уплачиваемого вами НДС. НДС вычисляется от полной суммы дохода, а не от разницы между доходами и расходами. Налог на прибыль НДФЛ считается от разницы дохода до вычета НДС и подтверждённых расходов.

Рассмотрим расчет ОСНО с НДС 20%.

- Доходы: 2 800 000 рублей

- Расходы: 1 730 000

- НДС к вычету: 36 000

- (2800000)*20% - 36000 + (2800000-1730000)*0,13% = 663100руб.

Как видите, применять ОСНО целесообразно, если у вас много контрагентов, которые работают с НДС или при больших и стабильных оборотах, которые не позволяют вам выбрать один из упрощённых режимов налогообложения.

Как перейти:

После регистрации ИП вы автоматически работаете на ОСНО, если не подали уведомление о переходе на другой режим. Чтобы перейти со основного режима на какой-то другой нужно подать в налоговую уведомление о применении какого-то другого вида налога.

«Клерк» Рубрика УСН

Действующее законодательство допускает возможность перехода на упрощенную систему налогообложения только с начала нового года. При этом все желающие перейти на «упрощенку» должны принять решение и подать заявление в налоговую инспекцию в период с 1 октября по 30 ноября. Но, прежде чем подать заявление, фирма или предприниматель должны самостоятельно выбрать объект налогообложения. Это довольно ответственный момент, так как выбранный вариант нельзя изменить в течение всего срока применения упрощенной системы.

Алексей ВОЛКОВ

Аудитор, к. э. н.

Объектом налогообложения признаются доходы или доходы, уменьшенные на величину расходов (ст. 346.14 НК РФ). Выбор объекта налогообложения влияет на величину ставки единого налога. Так, если объектом налогообложения являются доходы (вариант А) , налоговая ставка по единому налогу устанавливается в размере 6%. Если же объектом налогообложения являются доходы, уменьшенные на расходы (вариант Б) , то ставка единого налога составляет уже 15% (ст. 346.20 НК РФ).

До принятия Федерального закона от 07.07.03 № 117-ФЗ «О внесении изменений и дополнений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации, а также о признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации» предполагалось, что вариант А налогоплательщики смогут применять только до 1 января 2005 года. Сейчас это установлено статьей 6 Федерального закона от 24.07.02 № 104-ФЗ. Но эта статья утратит силу с 1 января 2004 года. Об этом сказано в абзаце 13 статьи 9 и статье 10 Федерального закона № 117-ФЗ.

Какой же объект налогообложения выгоднее? Все, кто столкнулся с таким вопросом, для получения ответа могут воспользоваться методикой, описанной в этой статье.

Но в ряде случаев на выбор объекта налогообложения влияют и суммы выплат в пользу работников (далее – фонд оплаты труда (ФОТ)). Так, при выборе варианта А (объект налогообложения – доходы) доля единого налога в доходах будет зависеть от суммы ФОТ. Объясняется это тем, что в соответствии с пунктом 3 статьи 346.21 НК РФ налогоплательщики могут уменьшать сумму исчисленного за налоговый (отчетный) период единого налога на следующие показатели:

- сумму страховых взносов на обязательное пенсионное страхование (не более, чем на 50%);

- сумму пособий по временной нетрудоспособности, выплаченные работникам.

Таким образом, проанализировав плановые показатели рентабельности, ФОТ и сумм пособий по временной нетрудоспособности, можно выбрать один из вариантов объекта налогообложения. Наиболее оптимальным вариантом будет считаться тот, при котором доля единого налога в доходах при заданных плановых показателях и прочих равных условиях будет наименьшим.

Когда налогоплательщик принимает решение, что объектом налогообложения будут доходы, то доля единого налога сразу известна – 6% от доходов. Примем этот показатель за точку отсчета. А какую же долю от доходов при разных уровнях рентабельности будет составлять единый налог, если выбрать объект налогообложения по варианту Б – доходы уменьшенные на величину расходов?

Чтобы ответить на этот вопрос, можно произвести расчет по следующей формуле:

Н = (Р х 15%) х 100% , где Н – доля единого налога от доходов предприятия; Р – планируемая рентабельность; 15% – ставка единого налога (по варианту Б).

Результаты расчетов при разных уровнях рентабельности приведены в табл. 1

Таблица 1

40

6

Как показывают расчеты, при отсутствии выплат по временной нетрудоспособности выгоднее применять:

- вариант А - при рентабельности выше 40%;

- вариант Б - при рентабельности ниже 20%.

Пример 1 ООО «Василиса» за январь-сентябрь 2003 года получило доходы в сумме 7 000 000 руб. (без НДС и НсП). Расходы общества, определенные в соответствии со статьёй 346.16 НК РФ, составили 3 850 000 руб. Уровень рентабельности за этот период составил 45% ((7 000 000 руб.– 3 850 000 руб.) : 7 000 000 руб.). Такой уровень рентабельности общество планирует поддерживать и при переходе на «упрощенку».Если общество выберет объектом налогообложения доходы (вариант А), то сумма единого налога составит 420 000 руб. (7 000 000 руб. х 6%). Если будет принято решение платить единый налог с разницы между доходами и расходами (вариант Б), то сумма налога будет равна 472 500 руб. ((7 000 000 руб. – 3 850 000 руб.) х 15%). Эта сумма больше, чем сумма налога, исчисленного с доходов по ставке 6%. Поэтому обществу целесообразно выбрать объектом налогообложения доходы (вариант А).

Конец примера

Пример 2 Воспользуемся частично условиями примера 1. Предположим, что при той же сумме доходов расходы ООО «Василиса» составили 5 950 000 руб. Разница между доходами и расходами составила 1 050 000 руб. (7 000 000 – 5 950 000). Уровень рентабельности – 15% (1 050 000 руб. : 7 000 000 руб.).При выборе варианта А (объект налогообложения - доходы) единый налог будет составлять 420 000 руб. (7 000 000 руб. х 6%), а при варианте Б (объект налогообложения – разница между доходами и расходами) – 157 500 руб. (1 050 000 руб. х 15%). Экономически более выгодным является вариант Б.

Конец примера

Если же налогоплательщик выплачивает работникам пособия по временной нетрудоспособности, то влияние этого показателя нужно учитывать при рентабельности в пределах от 0 до 40%. Рассмотрим влияние ФОТ и пособий по временной нетрудоспособности на выбор объекта налогообложения.

Расчет произведем по следующей формуле:

Д ФОТ = (Д ПВ : 14%) х 100%, где Д ФОТ - доля ФОТ в доходе налогоплательщика;

14% – ставка «пенсионных» взносов; Д ПВ - доля «пенсионных» взносов в доходе (%).

При этом Д ПВ = 6% - Д ЕН , где 6% – ставка единого налога (по варианту А); Д ЕН - доля единого налога в доходе (%).

Результаты расчетов приведены в табл. 2

Доля страховых взносов в доходе (Д ПВ ) (налоговый вычет)(%) Практическая работа № 6

Тема: Расчет сумм налогов по специальным налоговым режимам

(по теме 2.1. «Федеральные налоги»)

Цель работы: закрепить теоретические знания практическими навыками по расчёту единого налога по упрощенной системе налогообложения, ЕНВД и научиться рассчитывать сумму единого налога по упрощенной системе налогообложения и сумму ЕНВД.

Оборудование, аппаратура, материалы: э лектронный калькулятор, Налоговый Кодекс Российской Федерации Части 1 и 2, мультимедийное оборудование.

Пояснения к практической работе

3.1. Методические указания к выполнению практической работы по расчету единого налога по упрощенной системе налогообложения для малого бизнеса

Рассмотрим 2 варианта расчета единого налога по упрощенной системе налогообложения для малого бизнеса.

1 вариант – организация в качестве объекта налогообложения выбирает доходы, т.е. выручку без НДС.

1) Рассчитываем налоговую базу по единому налогу по 1 варианту:

НБ 1 = Доходы (Выручка от реализации продукции, работ, услуг без учета НДС)

2) Рассчитываем сумму единого налога:

2 вариант – организация в качестве объекта налогообложения выбирает доходы, уменьшенные на величину расходов (т.е. прибыль).

1) Рассчитываем налоговую базу по единому налогу по 2 варианту:

НБ 2 = Доходы – Расходы

Доходы и расходы формируются так же, как доходы и расходы по налогу на прибыль организаций.

2) Рассчитываем сумму единого налога:

ЕН 2 = НБ 2 ´ 15% = (Доходы – Расходы) ´ 15%

Методические указания к выполнению практической работы по расчету единого налога на вмененный доход (ЕНВД):

Рассчитываем налоговую базу ЕНВД, т.е. вмененный доход (ВД):

ВД = 3 ´ N объектов ´ БД ´ К 1 ´ К 2 , где

- N объектов – физический показатель, характеризующий данный вид деятельности;

- БД – условная месячная доходность в стоимостном выражении на единицу измерения физического показателя (руб.).

Так как налоговым периодом ЕНВД является квартал, то БД (базовую доходность) необходимо умножить на 3 (в квартале 3 месяца).

Для определения физического показателя и базовой доходности необходимо воспользоваться налоговым кодексом РФ, часть II , 26.3, ст. 346.29, п.3.

- К 1 – устанавливаемый на календарный год коэффициент-дефлятор (на 2012 г. – 1,259);

- К 2 – корректирующий коэффициент базовой доходности (от 0,005 до 1,0).

2) Рассчитываем сумму ЕНВД:

Пример № 1. ЗАО «Мир» занимается розничной торговлей. Показатели организации за 9 месяцев составили:

- доходы от реализации товаров (без учета НДС) – 10000000 руб.;

- внереализационные доходы – 40000 руб.;

- расходы на производство и реализацию товаров – 5500000 руб.

Выбрать наиболее целесообразный вариант расчета единого налога по упрощенной системе налогообложения для малого бизнеса.

Рассмотрим 1 вариант, если организация в качестве объекта налогообложения выбирает доходы, т.е. выручку без НДС:

1) налоговая база единого налога:

НБ 1 = 10040000 руб.

2) сумму единого налога:

ЕН 1 = 10040000 ´ 6% = 602400 руб.

Рассмотрим 2 вариант, если организация в качестве объекта налогообложения выбирает доходы, уменьшенные на величину расходов (т.е. прибыль):

1) налоговая база единого налога

НБ 2 = 10040000 – 5500000 = 4540000 руб.

2) сумму единого налога:

ЕН 2 = 4540000 ´ 15% = 681000 руб.

Вывод : ЗАО «Мир» в качестве объекта налогообложения выбирает доходы, т.к. сумма единого налога с доходов меньше, чем с прибыли.

Пример № 2 . Салон – парикмахерская «Золотой Локон» оказывает населению парикмахерские услуги. Количество работников парикмахерской составляет - 3 человека. Рассчитать сумму единого налога на вмененный доход. Значение коэффициентов (условные): К1 = 1,259; К2 = 0,3.

1.Базовая доходность для данного вида деятельности составляет 7500 рублей на 1 работника.

2.Расчет вмененного дохода:

ВД = 3 ´ 3 ´ 7500´ 1,259 ´ 0,3 = 25495 руб.

ЕНВД= 25495 ´ 15% = 3824 руб.

Рассчитать сумму единого налога по упрощенной системе налогообложения.

Исходные данные

Объектом налогообложения выбраны доходы, уменьшенные на величину расходов при условии: выручка от продажи продукции 10500600 руб., расходы, связанные с производством и реализацией продукции 7640300 руб., проценты за пользование кредитами 21000 руб.

Задача № 1 . По исходным данным выбрать наиболее целесообразный вариант налогообложения по упрощенной системе налогообложения при условии: выручка от продажи продукции 12250000 руб., материальные затраты 56320000 руб., заработная плата 2134500 руб., амортизация 891300 руб., прочие расходы, связанные с производством продукции 235600 руб.

Задача № 2 . По исходным данным рассчитать сумму единого налога на вмененный доход для магазина розничной торговли с площадью торгового зала 105 кв. м К2 = 0.87

Задача № 3 . По исходным данным рассчитать сумму единого налога на вмененный доход для организации, занимающейся грузовыми автоперевозками, если количество автомобилей 15 , К2 = 0,91.

Задача № 4 . Рассчитать сумму единого налога на вмененный доход для малого предприятия, оказывающего бытовые услуги (прачечная) с численностью персонала 8 человек, К2 = 0,89.

6. Содержание отчета

1. Название работы.

4. Формулы расчета.

5. Таблицы результатов расчета.

6. Необходимые расчеты.

7. Анализ результатов расчета.

8. Вывод по работе.

7. Контрольные вопросы

Кто является налогоплательщиком ЕНВД?

Что является объектом налогообложения ЕНВД?

Укажите налоговый период ЕНВД.

Перечислите виды деятельности для применения ЕНВД.

Как рассчитывается налоговая база по ЕНВД?

Кто имеет право на применение упрощенной системы налогообложения?

Замену уплаты каких налогов предусматривает применение упрощенной системы налогообложения?

Кто не вправе применять упрощенную систему налогообложения?

Что является объектом налогообложения при упрощенной системе налогообложения?

Укажите сроки уплаты единого налога по упрощенной системе налогообложения.

Укажите налоговые ставки по ЕНВД и ЕН по упрощенной системе налогообложения.

Как рассчитывается сумма ЕНВД?

8. Литература

Налоговый Кодекс Российской Федерации, Части первая и вторая, М.: ООО «Рид Групп», 2011.

Скворцов О.В. Налоги и налогообложение. Практикум: учебное пособие, М.: Издательский центр «Академия», 2009.

Федеральный Закон от 25.06.2012 № 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации.

Читайте также:

- Понятие самостоятельности исполнения обязанности по уплате налога и сбора

- Баланс с печатью налоговой

- В таджикистане ввели налог на ношение бороды

- Что творится в налоговой службе 2020

- Уплата налога и авансовых платежей по налогу производится по месту нахождения организации