Пенсионный налог в испании

Опубликовано: 02.05.2024

Поделитесь статьей

Подоходный налог в Испании взимается с доходов физических лиц, при этом налогообложение резидентов и нерезидентов происходит по-разному. Общая информация о налогообложении иностранцев в Испании представлена в статье «Налоги в Испании: памятка для иностранцев». В то время как резиденты Испании платят налог на доходы физических лиц – Impuesto sobre la Renta de las Personas Físicas (сокращенно – IRPF), нерезиденты являются плательщиками совершенно иного налога – налога на доходы нерезидентов – Impuesto sobre la Renta de No Residentes (сокращенно – IRNR).

И если резиденты Испании обязаны отчитываться по любым доходам, полученным в любой точке мира, то нерезиденты отчитываются лишь по доходам, полученным на территории Испании.

Также необходимо помнить, что резиденты Испании обязаны ежегодно декларировать имущество, находящееся за пределами Испании, оценочная стоимость которого превышает 50 тыс. евро. Сокрытие данных или представление недостоверных сведений чревато крупными штрафами.

Подоходный налог в Испании для резидентов

Подоходный налог в Испании обязаны платить физические лица, работающие по найму, либо не работающие, но получающие пассивный доход от сдачи недвижимости в аренду, дивидендов, процентов и т.п., а также индивидуальные предприниматели и предприниматели-профессионалы, состоящие в профессиональных коллегиях (адвокаты, архитекторы, инженеры и т.д.).

Налоговая кампания проходит ежегодно с апреля по июнь. В это время происходит подача налоговых деклараций и окончательный расчет по налогу. По итогам годовой декларации налогоплательщику может быть доначислена сумма налога к уплате в бюджет, либо наоборот, сумма к возврату.

Какой подоходный налог в Испании платят резиденты?

Подоходный налог в Испании для резидентов начисляется по прогрессивной шкале. Ставки налога представляют собой сумму государственной и региональной квот. Т.е. часть собранных средств угодит в госбюджет, а часть – в бюджет автономии. При этом каждая автономия вправе устанавливать собственные квоты, а также вводить дополнительные льготы и вычеты.

В Каталонии минимальная ставка налога составляет 21,50%, а максимальная – 48% (для доходов свыше 175 тыс. евро).

Так выглядит прогрессивная шкала подоходного налога в Каталонии:

а) Государственная квота.

| Налогооблагаемая база (до, евро) | Фиксированная квота налога, евро | Остаток налогооблагаемой базы (до, евро) | Государственная ставка налога, % |

|---|---|---|---|

| 0,00 | 0,00 | 12.450,00 | 9,50 |

| 12.450,00 | 1.182,75 | 7.750,00 | 12,00 |

| 20.200,00 | 2.112,75 | 15.000,00 | 15,00 |

| 35.200,00 | 4.362,75 | 24.800,00 | 18,50 |

| 60.000,00 | 8.950,75 | И более | 22,50 |

б) Квота автономии.

| Налогооблагаемая база (до, евро) | Фиксированная квота налога, евро | Остаток налогооблагаемой базы (до, евро) | Ставка по налогу в Каталонии, % |

|---|---|---|---|

| 0,00 | 0,00 | 17.707,20 | 12,00 |

| 17.707,20 | 2.124,86 | 15.300,00 | 14,00 |

| 33.007,20 | 4.266,86 | 20.400,00 | 18,50 |

| 53.407,20 | 8.040,86 | 66.593,00 | 21,50 |

| 20.000,20 | 22.358,36 | 55.000,00 | 23,50 |

| 175.000,20 | 35.283,36 | И более | 25,50 |

Если источником дохода являются дивиденды от участия в уставных капиталах компаний, то подоходный налог рассчитывается следующим образом:

- При доходе до тыс. евро – по ставке 19%

- При доходе от 6 до 50 тыс. евро – по ставке 21%

- При доходе свыше 50 тыс. евро – по ставке 23%

Подоходный налог в Испании для резидентов: льготы и вычеты

Начнем с того, что далеко не все физические лица-резиденты обязаны подавать годовую налоговую декларацию. При невысоком уровне дохода подача декларации является добровольной.

Если имеется один единственный работодатель, и сумма годового дохода от работы на него составляет менее 22 тыс. евро, то декларацию подавать необязательно. То же самое происходит, если работодателей несколько, но доход, полученный от работы на второго и последующих, не превысил 1,5 тыс. евро. Если же превысил, то декларацию следует подавать лишь в случае получения общего годового дохода в сумме более 12 тыс. евро. Если источником дохода является недвижимость в Испании, то декларация подается тогда, когда сумма дохода превышает 1 тыс. евро.

При расчете налога учитываются различные необлагаемые минимумы, льготы и вычеты. Необлагаемый персональный минимум составляет 5,55 тыс. евро. На ребенка, находящегося на иждивении родителей, можно получить налоговый вычет до 2,4 тыс. евро. Также существует ряд льгот для лиц старше 65 лет или имеющих степень инвалидности.

Законодательство Испании закрепляет за налогоплательщиками право подачи индивидуальной или совместной декларации. Т.е. может подаваться одна декларация на семью, а может – несколько индивидуальных. Каждый налогоплательщик и каждая семья вправе выбирать самостоятельно, какой вариант подачи им более выгоден.

Декларация подоходного налога в Испании

В самом начале налоговой кампании налоговая служба Испании дает гражданам возможность скачать с официального сайта и ознакомиться с черновиками деклараций.

Если налогоплательщик согласен со всеми полученными данными, он может подтвердить декларацию в электронном виде. В случае возникновения вопросов необходимо обратиться к асессору – специалисту по бухгалтерскому и налоговому учету.

Подоходный налог в Испании для нерезидентов

Как мы отметили выше, нерезиденты обязаны отчитываться лишь по доходам, полученным на территории Испании. К ним можно отнести прибыль, полученную от перепродажи недвижимости, доход от арендного бизнеса, т.е. сдачи недвижимости в аренду, проценты по депозитам, дивиденды и т.п.

Кроме того, всем нерезидентам, владеющим недвижимостью на территории Испании, вменяется доход от нее, даже если в действительности она ни цента дохода не приносит. Т.е. сама факт владения является основанием для начисления налога. В этом случае расчет налога ведется от кадастровой стоимости недвижимости: берутся 2% от стоимости, и к полученной сумме применяется ставка 19 или 24% в зависимости от гражданства нерезидента. Неуплата налога влечет начисление пени.

Общая ставка подоходного налога в Испании для нерезидентов составляет 19% для граждан ЕС, Норвегии и Исландии, и 24% для граждан других стран.

Дивиденды и проценты по банковским депозитам и иным финансовым активам, а также доход от перепродажи ценных бумаг облагаются по общей ставке 19%.

Нерезиденты подают декларацию один раз в год за исключением случаев, когда недвижимость сдается в аренду. При получении дохода от аренды подача деклараций должна быть ежеквартальной. При этом граждане ЕС вправе рассчитывать налог от нетто-дохода (т.е. сумма полученной арендной платы может быть уменьшена на сумму расходов, связанных с содержанием недвижимости), в то время как граждане других стран всегда платят налог с брутто-дохода. Наиболее полную информацию о налогообложении собственников недвижимости вы можете получить в статье «Налоги на недвижимость в Испании».

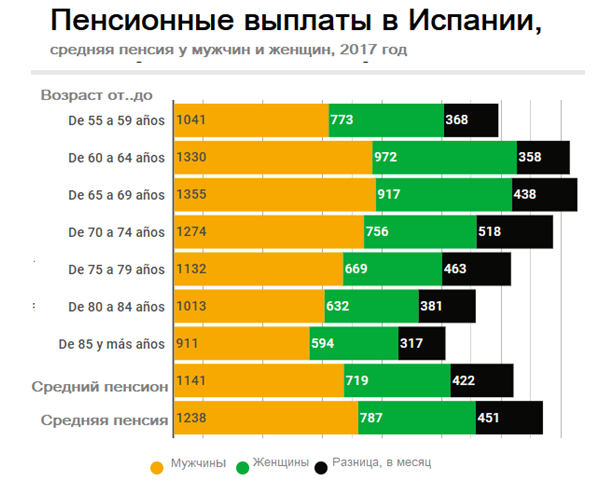

Пенсии в Испании намного выше, чем в нашей стране. По достижению соответствующего возраста люди получают суммы, позволяющие им прожить свою старость в спокойствии и достатке. Этого удалось достичь благодаря надежной пенсионной системе, обеспечивающей граждан. Но в последние годы возникают определенные проблемы. Чтобы их решить внесли определенные изменения в сроки получения выплат.

Возраст выхода на пенсию

Бесплатно по России

Продолжительность жизни в Испании достигает до 80 лет. Испанцам полагаются выплаты в возрасте 67 лет с 2018 года. Повышение привело к волнам протеста по стране, так как раньше пенсии получали с 65 лет, это касается и мужчин и женщин.

Условия жизни испанских пенсионеров одни из лучших среди европейских стран. Но из-за больших выплат в пенсионном фонде стало не хватать денег. Поэтому возраст выхода на отдых пришлось повышать.

Выплаты гражданам начисляются дважды в год: в июне и декабре. Благодаря достаточно внушительным размерам пособий от государства, у людей пожилого пенсионного возраста в Испании есть возможность обеспечить свои потребности и даже путешествовать по миру.

Сегодня Испания страдает от демографического кризиса. Это значит, что рождаемость снизилась, а пожилых людей стало гораздо больше, чем трудоспособного населения. Данная ситуация очень серьезная. Впоследствии она может привести к дефициту денежных средств для выплат пенсий пожилым людям. Поэтому, чтобы избежать подобных проблем, правительство Испании было вынуждено повысить пенсионный возраст до 67 лет вместо прежних 65.

Кому положен срочный выход

Законодательство страны предусматривает несколько ситуаций, когда деньги от государства начинают начислять раньше срока.

Это возможно, если:

- Трудовой стаж был получен до 1967 года.

- Гражданин имеет стаж в 30 лет.

- Если право на специальную пенсию раньше установленного возраста.

- Гражданин осуществлял добровольные перечисления денег на счет пенсионного фонда.

- Трудовая деятельность осуществлялась в опасных условиях или человек контактировал по роду своей деятельности с опасными веществами.

- Гражданин трудился на морском флоте, в горнодобывающей отрасли, на шахтах или поездах.

- Человек работал тореадором, трудился в сельском хозяйстве, на газовых и нефтяных платформах.

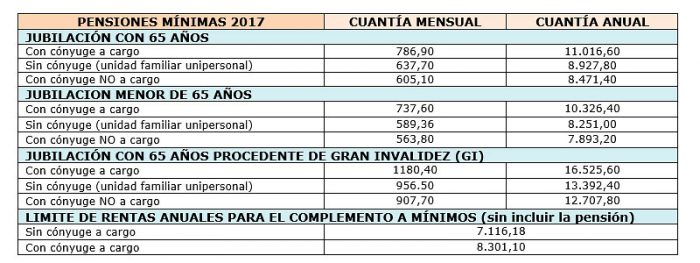

Сумма пенсионных выплат в Испании

Размер пенсий для граждан отличаются в зависимости от того, кем работал человек и сколько зарабатывал. Важную роль играют и условия трудовой деятельности.

Размер выплат таков:

- Минимальная сумма составляет 636 евро.

- Средняя выплата в 2019 году составляет 908 евро.

- Максимальные выплаты составляют 2567 евро.

Чем больше человек проработал официально, тем выше будет сумма обеспечения. Если человек проработал четверть века, то размеры пенсии будут больше на 2% от установленной законодательством суммы. Для стажа выше 25 и до 37 лет положены выплаты на 2,75% больше. Трудовая деятельность в течение 37 лет оплачивается на 4% больше от суммы, которая полагается всем остальным.

Какие доплаты существуют

Гражданам полагаются не только пенсии в связи с преклонным возрастом.

Они имеют право и на другие выплаты:

- Если есть физические дефекты и присвоен статус инвалида, то человек получает пособие в размере 948 евро. Это помогает ему обеспечить свои потребности и продолжать лечение.

- Дополнительные выплаты пенсионерам-инвалидам. Кроме основной пенсии по старости, они получают дополнительно 316 евро каждый месяц.

- Пособие в случае потери кормильца. Ее размер составляет 648 евро.

Эти виды денежной помощи предназначены для улучшения условий существования социально незащищенных слоев населения и освобождения рабочих мест для молодого поколения.

Отличия пенсий в разных областях Испании

Сколько будет получать человек, напрямую зависит от того, какой был оклад его должности. На сумму выплат влияет и тот факт, в каком регионе проживает и трудится человек.

| Регион | Размер пенсии в евро |

| Наварра | 1047,91 |

| Астурия | 1077,69 |

| Мадрид | 1080,00 |

| Страна Басков | 1133,00 |

| Эстремадура | 761,00 |

| Галисия | 771,34 |

| Мурсия | 803,52 |

| Андалусия | 821,40 |

| Валенсия | 841,70 |

| Канарские острова | 842,71 |

| Кастилия-Ла-Манча | 843,43 |

| Балеарские острова | 844,04 |

| Риоха | 887,31 |

| Кастилия и Леон | 897,96 |

| Каталония | 948,15 |

| Кантабрия | 958,53 |

| Арагон | 958,92 |

Что получают бывшие безработные на пенсии

Если человек является гражданином страны, но ему не удалось наработать необходимый стаж, государство не оставляет в беде и назначает выплаты. Таким категориям населения требуется помощь государства. Ее размеры колеблются в пределах 458-1375 евро в месяц. На этот вид пенсии могут рассчитывать люди, доход которых не достигает установленного минимума. Выплачивают пособие в течение 10 лет.

Льготы для пенсионеров

Испанские пенсионеры редко испытывают финансовые трудности. Это связано с достойным обеспечением, позволяющим не только полностью обеспечить себя, а и путешествовать в другие страны и отдыхать на курортах.

Кроме этого, людям полагаются разнообразные льготы:

- Их бесплатно лечат в больницах. Не нужно оплачивать анализы и осмотр врача, обследование. Также предоставляется скидка в размере 90% на большинство лекарственных средств.

- Можно бесплатно или со скидкой ездить в общественном транспорте. Для путешествий на многих видах транспорта можно покупать билеты со скидкой в 50-90%.

Также пожилым гражданам можно купить билет на киносеанс по сниженной цене. Есть возможность бесплатного посещения государственных музеев. Многие испанские пенсионеры уделяют много внимания самообразованию, поэтому, если человек хочет получить образование, он может получить его по сниженной цене.

Пенсионеры скрашивают свой досуг изучением различных дисциплин. За весь курс обучения пожилому гражданину необходимо заплатить не более 300 евро. По желанию можно посещать спортивные секции по стоимости на половину ниже, чем для остальных.

Предоставляются и скидки на покупки. Многие торговые центры предлагают оформление специальных карт для покупки продуктов и других товаров без налога. Также предлагаются разнообразные скидочные карты.

Выплаты для иностранных резидентов, в частности для россиян

Благодаря мягкому климату и благоприятным условиям жизни все больше людей предпочитают переезжать в прибережные районы. На территории страны можно встретить не только немцев и британцев, а россиян. Из России эмигрантов меньше, так как необходимы специальные сбережения ведь на российскую пенсию прожить не удастся.

Но для россиян есть шанс обеспечить себя и в чужой стране. Это связано с тем, что Россия и Испания в феврале 1996 года заключила договор о социальном обеспечении. Такое же соглашение было составлено и с Украиной. У русских есть возможность получить пенсионные выплаты в месте проживания.

Легче всего процесс оформления предстоит для мигрантов, которые законно работают в стране и зарегистрировались в специальном реестре. По отношению к ним применяются те же условия, что и для испанских граждан.

У граждан России есть возможность получить выплаты с учетом лет, проработанных ими на родине. Если размер трудового стажа не менее 15 лет, из которых хотя бы один год был проработан в Испании, то можно получить приличную сумму. Иностранцам в этом случаях выплачивают 7805 евро в год. При более высоком стаже размеры государственной помощи будут выше.

Для россиян, проживающих в Испании, но которые успели проработать на территории России, существует возможность оформления государственной помощи два раза. Сначала по достижению соответствующего возраста оформляется российская пенсия. Для этого направляют заявление и документы в ПФР.

Когда человеку исполняется столько лет, сколько указано в законодательстве для получения пенсии, можно провести оформление государственной помощи по трудовому стажу или социальную пенсию. Если человеку назначена и российская пенсия, то испанскую начисляют с вычетом этой суммы.

Пожилым людям, достигшим возраста в 67 лет, но не получившим трудового стажа, полагаются специальные пособия, составляющие 5,5-16,5 тыс. евро в год.

Чтобы получить право на социальную помощь, необходимо легально прожить в стране не менее 10 лет в любой период в возрасте от 16 до 67 лет. При этом доход должен быть не выше прожиточного минимума, устанавливаемого каждый год.

Пожилые испанцы отличаются оптимизмом и жизнелюбием. Возможно, этому способствует мягкий климат страны, достойные пенсионные выплаты, разнообразные льготы.

Заключение

Испания включена в список стран, которые имеют наиболее достойную пенсию и пригодные условия для жизни населения. После завершения трудовой деятельности граждане ведут активный образ жизни. Многие из них не работают, посвящают время путешествиям, хобби, общению с близкими людьми. Уровень жизни в стране достаточно высокий. У испанских пенсионеров меньше хлопот, чем у российских.

Поэтому они тратят время на развитие личности, обогащение внутреннего мира, получение новых знаний. Достойная пенсия освобождает их от забот о пропитании и оплате коммунальных услуг. Поэтому остается достаточно времени для саморазвития и заботы о себе и близких.

Полезное видео

Еще больше информации в видео:

Как и в других странах мира, в Испании действует система налогов на доходы для физических лиц. К таковым относится наёмная работа, предпринимательская деятельность, владение движимым и недвижимым имуществом, а также операции по его покупке, продаже и аренде. Для каждого вида действует прогрессивная шкала ставок и ряд льгот и вычетов, с помощью которых можно значительно уменьшить платежи. Правильное определение налогового статуса является, пожалуй, ключевым этапом в планировании финансовых операций, не говоря уже о том, что оно просто необходимо для избежания штрафов со стороны фискальных служб.

Какие налоги в Испании платят физические лица

Законодательством предусмотрена разная процедура при наличии и отсутствии у человека налоговой резиденции. Резиденты выплачивают так называемый Impuesto sobre la Renta de las Personas Fisicas (IRPF), который взимается со средств, заработанных ими в любом государстве. Нерезиденты обязаны выплачивать Impuesto sobre la Renta de No Residentes (IRNR), который касается только их сбережений в Королевстве. Подоходный налог приносит около 40% средств в бюджет и выплачивается всеми сообществами Испании, хотя в зонах с особым экономическим режимом (Канарские острова, Сеута и Мелилья, Наварра) действует серия льгот. В свою очередь, бизнесмены обязаны ежегодно подавать две декларации: как физическое и юридическое лицо. Стоит подчеркнуть, что испанцы довольно исправно уплачивают необходимые сборы, так как утаивание или предоставление неполной информации ведет к штрафным санкциям. Также активно применяется система вычетов, что способствует снижению налогооблагаемой базы, а в некоторых случаях и ставки.

ТИПЫ ДОХОДОВ

Все поступления, подлежащие налогообложению, делятся на 5 общих групп:

- оплата труда наемного работника;

- пенсии и пособия;

- имущество, движимое и недвижимое (банковские депозиты, авторские права и роялти, аренда бизнеса и жилья);

- владение недвижимостью (в том числе, неиспользуемой и не арендуемой);

- предпринимательская деятельность (за основу берется чистая прибыль);

- иные источники, не связанные с имущественными операциями (лотерея, казино, премии и прочее).

Таким образом, налог на доходы физических лиц, резидентов и нерезидентов в Испании выплачивается гражданами, работающими по рабочему договору, за свой счет, а также лицами, имеющими пассивный приход (дивидендная доходность, аренда) и специалистами, входящими в профорганизации (архитектурные, адвокатские, медицинские коллегии и союзы). Ставка является прогрессивной и устанавливается на двух уровнях – федеральном и местном, то есть, половина собирается централизованно, другие 50% – муниципалитетами (например, Каталония имеет самый высокий процент сбора, Мадрид – один из самых низких).

Доход от трудовой деятельности

Помимо заработной платы, обложению налогом в Испании подлежат пенсии и пособия, гонорары членов совета директоров компании, зарегистрированной в стране, так же как работников международных рейсов и госорганов (кроме постоянной работы за рубежом).

В налогооблагаемую базу не входит возмещение транспортных расходов для сотрудников, а также средства, потраченные на обучение новым технологиям вне рабочего времени. Подлежат пересчету и выплаты для определенных категорий работников, например, старше 65 лет, кардинально поменявших место жительство из-за трудоустройства на официальной бирже труда, с ограниченной трудоспособностью и т.д. На нерегулярный приток средств менее 300 000 евро/год распространяется 40%-ная скидка. Рассчитывая, какой налог придется платить в Испании на зарплату, не стоит забывать о действующей системе вариантов возврата денег.

Доход от недвижимого и движимого имущества

Сюда относятся поступления от любого типа недвижимости, сдачи ее в аренду, в том числе туристическую, и от передачи прав пользования. Для расчета выплат во внимание берутся суммы, поступившие от покупателей, арендаторов, субарендаторов и т.д., без учета НДС. Под вычет попадают расходы, направленные, чтобы получать прибыли, например, проценты за пользование займом, затраты на содержание и управление, долги бывшего владельца, амортизация. Если арендуется жилье, то владелец-налогоплательщик при декларировании может запросить 60%-ную скидку.

В эту категорию нужно также включить доход, полученный от дивидендов, премий, процентов от займов, аренды бизнеса, индустриальной собственности и ресурсов (не вовлеченных в эконом.деятельность); от авторских прав и т.д. При обложении дивидендов первые 1.500€ освобождаются от выплат; на нерегулярные поступления распространяется 40%-ная скидка.

Доход от экономической деятельности

Налогом для физических лиц в Испании облагаются все средства, предполагающие для их получения организацию производства и/или управление персоналом за свой счет. Сюда же относится арендный бизнес, если он подразумевает найм как минимум одного сотрудника на полную ставку и открытие офиса для управления объектами.

Для расчета этого вида выплат предусмотрено два метода: прямой счет, где нетто-сумма является разницей между объемами поступлений и расходов, и плановый. При этом методе в некоторых ситуациях налогооблагаемая база может быть снижена (если чистый годовой приход меньше 5 000000 евро, штат сотрудников меньше 25 человек и т.д.). Кроме того, к нерегулярной выручке за период, превышающий два года, применяется 40%-ный дисконт.

Прочие виды дохода

Стоит упомянуть также важность следования программе международной прозрачности, согласно которой налогоплательщик должен непременно включать в декларацию поступления от своей компании-нерезидента. К условиям для выплат в этой ситуации относится владение заявителем минимум 50% доли уставного капитала и фондов и пропорциональное количество голосов на собрании акционеров.

Подоходный налог в Испании для резидентов

НДФЛ рассчитывается по прогрессивной шкале, то есть, чем выше налогооблагаемая база, тем больше платеж. Важно отметить, что ставки применяются не к годовому доходу, а к каждой из его составляющих, а при продаже недвижимости под обложение попадает полученная прибыль, а не цена объекта. При этом процентная доля складывается из квот, введенных на федеральном и региональном уровне.

Параметры на 2019 год выглядят так:

Доходная база, облагаемая IRPF 2019

Как уже отмечалось выше, резиденты в Испании выплачивают специальный налог IRPF. Кто же попадает под критерии налоговой резиденции? Такой статус присваивается автоматически при соответствии человека одному из пунктов:

- длительное пребывание в испанских границах (минимум 183 календарных дней);

- сосредоточение в стране экономических или жизненных интересов (бизнес, семья).

ОСНОВНЫЕ ПОЛОЖЕНИЯ ПО IRPF

Налогоплательщики

Каждый заявитель должен иметь персональный идентификатор – номер NIF, который у нерезидентов идентичен идентификационному коду иностранца, NIE, выдаваемому в отделении полиции или в испанском консульстве на родине. Номер нужен для осуществления многочисленных операций, в том числе для заполнения декларации и проведения платежей по ней.

Регулярно выплачивать налог на доход в Испании обязаны не только предприниматели, но и частные лица, что может стать неприятным сюрпризом для многих иностранцев. Между тем достаточно своевременной уплаты и подачи отчетности, чтобы избежать любых неприятностей, тем более, для нерезидентов есть возможность сделать это в электронном виде, а также ряд скидок и вычетов. Кроме того, те, кто не проживает в стране постоянно, могут прибегнуть к довольно распространенной услуге налогового представителя.

Обязательное декларирование

Декларация физических лиц за прошлый отчетный год подается ежегодно с апреля по июнь. Последний срок предоставления отчета для выплаты испанского подоходного налога – 27 июня текущего года. Отчетность нерезидентов ведется в течение всего года и зависит от сроков произведенных операций.

Индивидуальный или совместный способ подачи

Согласно закону, члены одной семьи (супруги, дети) могут подавать общую декларацию, пользуясь при этом некоторыми послаблениями. В совместном отчете необходимо перечислить доходы всех членов семьи, включая освобожденных от налогового бремени. Каждый волен выбирать для себя более удобный способ, однако чаще всего имеет смысл подавать вместе, если трудится только один из супругов. Так, возврат денег за покупку основного жилья засчитывается единожды и распространяется только на имущественные сделки, произведенные до 01.01.2013. С другой стороны, при совместной подаче применяется вычет 3.400 € и немалые скидки на нетрудоспособных родственников.

Компенсация между супругами

Если по результатам всех подсчетов НДФЛ в Испании у одного из супругов выходит сумма к оплате, а у другого – право на возврат, будет произведен взаимозачет. Для его реализации необходимо выполнение нескольких условий:

- Наличие свидетельства о состоянии в законном браке.

- Одновременная подача деклараций.

- Неучастие в программе компенсаций ФНС.

- Отсутствие задолженностей у обоих супругов.

Уплата налога

Налоговая кампания проводится ежегодно с апреля по июнь, на каждый этап дается определенное время (запрос черновика, коррективы, подтверждение, оплата). Если в итоге подсчетов система выдаст сумму к уплате, нужно произвести платеж (иногда позволяется разбить на два этапа), если же расчеты привели к необходимости возврата, то налогоплательщику будет начислена часть средств.

Льготы и вычеты

Освобождаются от декларирования граждане, имеющие небольшой доход (менее 22 000 €/год от одного работодателя или менее 1,5 тыс. евро от работы на второго и последующих). При превышении этого лимита следует декларировать средства, только если общая сумма превысила 12 000 €. Если речь идет о недвижимости, то налогом облагаются только поступления свыше 1000 евро.

Размер фискального бремени можно значительно уменьшить, так как законодательство предусматривает целый ряд поблажек. Так, не взимаются платежи с ежегодной базы в 5.550 €, которая может дополнительно меняться при наличии членов семьи, находящихся на иждивении, степени трудоспособности т.д. (вычет на детей младше 3 лет, а также нетрудоспособных и пожилых родственников может составить до 1.200 € в год). Также в налогооблагаемый список не включены стипендии, выходные пособия, пожертвования, компенсации жертвам терактов, пособия для ВИЧ-больных. Каждый регион вправе назначать свою льготную систему, при этом скидки по разным направлениям суммируются, а не исключают друг друга.

Подоходный налог в Испании для нерезидентов

Иностранцы, не обладающие налоговой резиденцией, должны осуществлять платежи в казну по поступлениям, полученным на испанской территории, например, от аренды жилья, прихода с банковских депозитов и т.д. При этом доходной считается даже та недвижимость, которая не приносит реальной прибыли, то есть, владения ей достаточно для уплаты сбора. За базу расчета берется 2% от кадастра, стандартная ставка IRNR составляет 19% для граждан ЕС и 24% для остальных иностранцев.

Декларация подается ежегодно (ежеквартально при аренде), при этом европейцы уплачивают сбор с учетом расходов на содержание объекта, все остальные – по стандартной схеме.

НАЛОГОВЫЙ ВЫЧЕТ ЗА ДВОЙНОЕ МЕЖДУНАРОДНОЕ НАЛОГООБЛОЖЕНИЕ

Согласно соглашению «Об избежании двойного налогообложения», подписанному правительствами РФ и Испании, все сомнения по определению налогового статуса иностранца решаются при поэтапном применении следующих условий:

- Вы являетесь налоговым резидентом той страны, где находится Ваше основное место жительства.

- Если постоянное жилье есть в нескольких местах, то Вы считаетесь резидентом того государства, где расположен центр Ваших жизненных и экономических интересов (семья, свое дело).

- Если у Вас нет постоянного жилья ни в одной из стран и невозможно достоверно определить центр интересов, то резиденция будет там, где Вы обычно проживаете.

- Наконец, если Вы проводите одинаковое количество времени в обоих государствах (или ни в одном из них), то за базу резиденции будет взято гражданство.

Таким образом, чтобы понять, какой налог на доходы физлиц придется платить в Испании, самое главное – определиться, относитесь ли Вы к налоговым резидентам или нерезидентам. Согласно закону если иностранный гражданин прожил в стране большую часть года (не менее 183 календарных дней), он признается ее фискальным резидентом, что влечет к обязательству по выплатам от средств, полученных в любой точке мира. Если же иностранец остается резидентом на родине, то облагаются только его денежные поступления на испанской территории.

Вместо заключения

Всем, кто собирается покупать недвижимость, открывать фирму или перебираться в Испанию на ПМЖ, рано или поздно придется разбираться в нюансах местной фискальной системы. Помочь в этом может профессиональный налоговый консультант, который проведет через весь лабиринт законов и норм, поможет заполнить декларацию с самой выгодной для клиента точки зрения и снизить потери.

Специалисты Barcelona Realty Group будут рады предоставить квалифицированную консультацию по всем вопросам налогообложения физических лиц, резидентов и нерезидентов, абсолютно конфиденциально и в кратчайшие сроки. Чтобы заказать нашу услугу финансового сопровождения, звоните: +7 965 404-45-55.

Барселона: изменения на рынке аренды жилья

Ипотека в Испании: четыре документа на пути к получению ипотеки в Каталонии

Для людей, принимающих решение о переезде в Испанию, мы решили сделать обзор налоговой системы этой страны. В первой части мы расскажем о налогообложении физических лиц. Во второй, которую опубликуем чуть позже, про налоги в корпоративном секторе.

Налогообложение физических лиц в Испании

Физические лица, налоговые резиденты Испании, обязаны уплачивать ряд налогов, основными из которых являются:

- налог на доходы;

- налог на недвижимое имущество;

- налог на наследование;

- отчисления на социальное обеспечение.

Основные факты и ставки по налогам для физических лиц

| Налог на доходы | Прогрессивная ставка, 19%-45% (до 48% в некоторых регионах) |

| Налоговая база | доходы в любой точке мира |

| Налог на прирост капитала | 19% / 21% / 23% |

| Соглашения об избежании двойного налогообложения | Есть |

| Финансовый год | Совпадает с календарным |

| Срок подачи декларации | до 30 июня следующего года |

| Налоги, удерживаемые у источника (для нерезидентов): | |

| – дивиденды | 19% |

| – проценты | 19% / 24% |

| – роялти | 19% |

| Налог на имущество/богатство (patrimonio) | Прогрессивная ставка, 0,2% до 2,5% (может меняться в зависимости от региона) |

| Налог на недвижимое имущество | до 1,1% — городская недвижимость, до 0,9% — сельская недвижимость, от кадастровой стоимости |

| Отчисления на социальное обеспечение | 6,35% (часть, которая уплачивается работником) |

| Налог на наследство и дарение | от 7,65% до 34% (может меняться в зависимости от региона) |

Налоговое резидентство

Физическое лицо становится налоговым резидентом, если:

- находилось на территории Испании 183 дня или более в календарном году, или

- в Испании находятся экономические интересы этого лица, осуществляется профессиональная деятельность, или

- в Испании проживают жена и дети указанного лица.

Доходы налогового резидента во всем мире подлежат налогообложению в Испании. Доходы нерезидентов облагаются налогом только в том случае, если они получены из источников в Испании.

Налогооблагаемый доход и ставки налога на доходы

Доходы, облагаемые налогом

Как уже говорилось, налогом облагается доходы резидентов от источников по всему миру. Однако, при выполнении ряда условий, до 60100 евро в год в виде заработной платы, получаемой резидентом Испании за рубежом, могут не облагаться налогом на доходы.

Нерезиденты освобождаются от самостоятельной уплаты налога на доходы от источников в Испании, если налог был должным образом удержан у источника выплаты.

К налогооблагаемым относятся все типы доходов, такие как заработная плата, доходы от бизнеса или профессиональной деятельности, дивиденды, проценты, роялти, доходы от аренды или продажи недвижимого имущества. Однако, доходы от продажи основного жилья могут, при определенных обстоятельствах, освобождаться от налога.

Доходы за пределами Испании включаются в налогооблагаемую базу до удержания из них зарубежных налогов, однако на сумму таких уплаченных за рубежом налогов может быть предоставлен налоговый вычет.

Выходные пособия, долгосрочные бонусы, некоторые опционы на покупку акций работодателя или другие доходы, полученные за период, превышающий два года (так называемые «нерегулярные доходы»), могут быть уменьшены на 30% процентов для целей налогообложения.

Налоговые льготы и вычеты

Определенные расходы вычитаются из каждого типа доходов. Разрешено уменьшение доходов на сумму отчислений на социальное страхование. Возможны вычеты в связи с покупкой или арендой основного жилья, если такая покупка/аренда была до января 2013 года.

Льготы по различным личным и семейным обстоятельствам предоставляются, в основном, в виде вычетов из налогооблагаемого дохода. Такие льготы доступны только для налогоплательщиков-резидентов.

Ставки налога

Налог на доходы физических лиц налоговых резидентов Испании имеет прогрессивную ставку. С 1 января 2016 года установлены следующие ставки:

| Сумма дохода | Ставка |

| 0,00 – 12.450,00 | 19% |

| 12.450,00 – 20.200,00 | 24% |

| 20.200,00 – 34.000,00 | 30% |

| 34.000,00 – 60.000,00 | 37% |

| свыше 60.000,00 | 45% |

В некоторых регионах, например Каталонии, максимальная ставка может составлять 48% вместо 45%.

Инвестиционные доходы, такие как дивиденды, проценты, прирост капитала, получаемые налоговыми резидентами Испании, также облагаются по прогрессивной ставке:

- 19% уплачивается с первых 6000 евро таких доходов;

- 21% уплачивается с суммы от 6000 до 50000 евро;

- 23% уплачивается с суммы, превышающей 50000 евро.

Нерезиденты уплачивают налог на доходы от источников в Испании по следующим ставкам:

- 19% — ставка для граждан стран, входящих в ЕС;

- 24% — для всех остальных.

Доходы физического лица, приехавшего на работу и приобретающего статус налогового резидента Испании, могут облагаться налогом как доходы нерезидента в течение 6 лет. В таком случае по ставке 24% облагаются все валовые доходы такого лица (вычеты и льготы не предусмотрены) в пределах 600000 евро, свыше 600000 евро — по ставке 45%. Такая схема налогообложения может применяться по желанию физического лица при выполнении им следующих условий:

- до прибытия в и Испанию такое лицо не было налоговым резидентом Испании не менее 10 лет;

- такое лицо прибыло для работы по трудовому контракту (за исключением спортсменов) или для осуществления функций управления в компании;

- такое лицо не должно получать доходы, рассматриваемые как полученные через постоянное представительство на территории Испании.

Эта опция может быть интересна для физических лиц, имеющих значительные доходы. В ряде случаев это поможет избежать необходимости уплаты налога по высокой прогрессивной ставке, указанной в таблице выше.

Налог на наследство и дарение

Налог на наследство и дарение уплачивают наследователи и одаряемые, являющиеся налоговыми резидентами, а также нерезиденты по активам, которые расположены в Испании (например, недвижимости). Ставка налога варьируется от 7,65% до 34%, зависит от суммы и от степени родства. Автономные области могут самостоятельно повышать или понижать ставки налога.

Налог на имущество/богатство (patrimonio)

Этот налог был введен в разгар кризиса как временная мера, но так и не был отменен — по результатам 2016 года он должен быть уплачен в 2017 году, .

Налог уплачивается и резидентами, и нерезидентами. Налогом облагаются активы — недвижимость, денежные средства в банках и на депозитах, ценные бумаги, транспортные средства, предметы роскоши. Резиденты уплачивают налог от стоимости активов по всему миру, нерезиденты — только по активам в Испании. Предусмотрены вычеты — 1 миллион евро для резидентов, 700 тысяч евро для нерезидентов. Ставка налога прогрессивная, от 0,2% до 2,5%, однако, может меняться в зависимости от региона. Например, в Мадриде указанный налог не взимается вовсе.

Налог на недвижимое имущество

Владелец должен уплачивать до 1,1% от кадастровой стоимости городской недвижимости и до 0,9% для сельской недвижимости.

Налог на переход прав на недвижимое имущество

Налогом со ставкой от 4% до 10% процентов, в зависимости от региона, облагается стоимость сделки купли-продажи на вторичном рынке жилой недвижимости. По определенной шкале ставок облагаются и сделки аренды жилой недвижимости.

Отчисления на социальное страхование

Отчисления должны совершать и работник, и работодатель. Обычная ставка для работодателя — 29,9%, ставка может меняться в зависимости от вида деятельности. Работник уплачивает 6,35%, причем максимальная база, которая не всегда равна заработной плате и от которой производятся отчисления, в 2016 году составила 3642 евро.

Обязательство декларировать активы за рубежом

Налоговые резиденты обязаны декларировать свои зарубежные активы, такие как счета, акции, недвижимое имущество. Серьезные штрафы, от 10000 евро, предусмотрены за нарушения, связанные с декларированием.

Кроме того, стоимость незадекларированных активов рассматривается как доход физического лица и облагается соответствующим налогом.

Другие налоги

Акционеры компаний уплачивают налог в размере 1% при ликвидации компании или уменьшении уставного капитала.

Физические лица уплачивают специальный налог на выигрыши, ставка которого составляет 20%. Налогом облагаются выигрыши в лотереи и игры, суммы которых превышают 2500 евро.

Порядок уплаты

Налоговый период для налога на доходы физических лиц — календарный год.

Налоговые резиденты подают декларацию и уплачивают налог на доходы с апреля по июль года, следующего за отчетным. Минимальный порог по заработной плате из одного источника, после которого возникает необходимость подавать декларацию составляет 22000 евро. При этом если доходы поступают из двух и более источников, минимальный порог составляет 12000 евро.

Супруги могут подавать как совместную, так и раздельные декларации.

По доходам из источников в Испании, например от аренды или по вмененному доходу от владения испанской недвижимостью, нерезиденты должны подавать декларацию по форме 210. Срок подачи такой декларации зависит типа полученного дохода.

Заключение

В заключение хотелось бы добавить, что данный обзор является весьма поверхностным и составлен с целью дать лишь общее представление об испанской системе налогов для физических лиц. Мы в Испанском Бюро считаем, что лучше уже на стадии принятия решения о переезде в Испанию на ПМЖ подумать о предстоящих изменениях и возможных последствиях. Ведь в новой стране хочется быть законопослушным, а знание некоторых основ местного налогообложения поможет избежать ошибок и лишних расходов в будущем.

Испания – одна из стран Европейского Союза с наивысшим коэффициентом замещения пенсии. Напомним, что коэффициентом замещения пенсии называется тот процент от средней заработной платы человека, который он получает в виде пенсионного пособия по достижению пенсионного возраста. В Испании коэффициент замещения колеблется от 50 до 100%. В среднем он равен 80%.

Пример: средняя заработная плата резидента Испании до выхода его на пенсию была 3 000 евро. Это означает, что человек на пенсии будет получать 2400 евро при условии, что к нему применяется коэффициент замещения 80%.

Виды пенсий

В Испании пенсионеры получают такие виды пенсионных выплат, как:

- Обычная пенсия. Она начисляется на основании трудового стажа и возраста. Выплачивается из государственного фонда социального страхования. Бюджет фонда формируется на основании отчислений трудоспособного населения Испанского Королевства. Ежемесячно трудящиеся отчисляют налог на социальное страхование в размере 6.35% от своей заработной платы.

- Пенсия по потере трудоспособности. Данные выплаты имеют право получать дети, рождённые инвалидами, и люди, которые в процессе получения травм получили какую-нибудь группу инвалидности.

- Пенсия по потере кормильца. Данный вид пенсионного пособия выплачивается детям или супругам умерших мужчин.

Кроме этого существует ещё социальная и частная пенсия. Частная пенсия подразумевает под собой ежемесячное отчисление резидентом Испании в фонд определённой суммы.

По достижению пенсионного возраста деньги возвращаются человеку в виде прибавки к основной пенсии.

Условия выхода на пенсию

Выплата пенсий в Испании регулируется законодательным актом «О социальном обеспечении». Согласно этому закону получать пенсию по старости имеют право резиденты старше 67 лет и имеющие минимум 15 лет рабочего стажа на территории Испании.

Досрочный выход

Досрочный выход на пенсию возможен только в том случае, если человек имеет рабочий стаж не меньше 30 лет в этом королевстве. Но если за этот период резидент Испании увольнялся по собственному желанию или стоял на бирже труда больше 6 месяцев подряд, то его пенсия снижается на 7%.

В связи с большим количеством пенсионеров по отношению к работающему населению правительство Испании приняло решение поднять пенсионный возраст до 67 лет

Досрочно выйти на пенсию (в 60 лет) имеют право граждане этого государства, которые работали до 1.01.1967. Выйти на пенсию в возрасте до 65 лет можно только в том случае, если рабочий стаж человека больше 38 лет и 6 месяцев, и он всё это время производил взносы в социальный фонд страхования.

Где можно найти работу в Испании, смотрите здесь.

О видах пенсии в Испании у нас есть информативный ролик

Кому можно выйти на пенсию раньше

Другие категории людей, имеющие право на досрочный выход на пенсию:

- Люди, работа которых была связана с вредными веществами и опасными условиями труда.

- Работники морского флота.

- Сотрудники горнодобывающей отрасли.

- Шахтёры.

- Работники железнодорожной сферы.

- Работники сельскохозяйственной отрасли.

- Тореадоры.

- Работники газовых и нефтяных платформ.

Размер пенсий

Минимальная пенсия в Испанском Королевстве равна 636 евро, а максимальная – 2567 евро. Средняя пенсия в Испании в 2021 году равна 987 евро.

Размер пенсий в Испании

Размер пенсии в Испании зависит от стажа работы, получаемого оклада и условий труда. Чем больше у человека рабочего стажа, тем больше у него будет пенсия. Если человек отработал официально больше 25 лет, то его пенсия автоматически увеличивается на 2% от установленной суммы. При рабочем стаже от 25 до 37 лет резидент Испанского Королевства может рассчитывать на повышение в размере 2.75%. Если стаж работы больше 37 лет, то пенсия увеличивается на 4%.

Надбавки к пенсии

Помимо пенсии по старости, человек может получать такие виды пенсионные пособий:

- По инвалидности. Калекам и людям, получившим любую группу инвалидности, присваивается пенсия в размере 948 евро. Пенсионеры-инвалиды получают надбавку к своей пенсии по старости в размере 316 евро в месяц.

- По потере кормильца. Размер пенсии в Испании составляет 648 евро.

О пенсии в Испании смотрите видео

Пенсия по автономиям

Известно, что размер пенсии напрямую зависит от заработной платы пенсионера, которую он получал ещё до выхода на пенсию. А заработная плата в свою очередь зависит не только от специальности, но и от региона, в котором живёт и трудится человек. Поэтому можно сделать вывод, что на размер пенсионных выплат также влияет и регион.

Таблица: размеры пенсий по разным автономиям Королевства.

| Автономия | Размер пенсии в месяц (выражено в евро) |

| Наварра | 1047.91 |

| Астурия | 1077.69 |

| Мадрид | 1080.00 |

| Страна Басков | 1133.00 |

| Эстремадура | 761.00 |

| Галисия | 771.34 |

| Мурсия | 803.52 |

| Андалусия | 821.40 |

| Валенсия | 841.70 |

| Канарские острова | 842.71 |

| Кастилия-Ла-Манча | 843.43 |

| Балеарские острова | 844.04 |

| Риоха | 887.31 |

| Кастилия и Леон | 897.96 |

| Каталония | 948.15 |

| Кантабрия | 958.53 |

| Арагон | 958.92 |

Предложения о работе в некоторых городах Испании:

Пенсия безработным

Граждане Испании, которые живут на территории этой страны, но не имеют рабочего стажа, также имеют право претендовать на получение пенсионного пособия. Для такой категории населения предусмотрена социальная пенсия в Испании.

Размер социальной пенсии колеблется от 458 до 1375 евро в месяц.

Получить её имеют право люди, которые живут в Испанском Королевстве с 16 по 67 лет на протяжении не меньше 10 лет. У таких людей должен быть доход ниже прожиточного минимума (645 евро).

Пенсия для россиян

С 1996 все выходцы из Российской Федерации, которые официально работают на территории Испанского Королевства, имеют право претендовать на получение испанской пенсии.

Требования к русским, желающим получать пенсию в Испании:

- Общий стаж работы не меньше 15 лет.

- Рабочий стаж на территории Испании не меньше 1 года. Иногда одного года работы может быть и не достаточно для получения пенсии, поэтому эту информацию стоит узнавать в пенсионном фонде.

При соблюдении таких условий резидент Испании имеет право претендовать на испанскую пенсию в размере 650 евро ежемесячно. Если стаж работы непосредственно на территории Испании будет больше, то человек будет получать более высокие пенсионные выплаты.

Как получать пенсию в Испании гражданину РФ

Граждане России могут оформить себе пенсию 2 раза. Первый раз пенсия оформляется непосредственно в Российской Федерации, а второй раз в Испании по достижению человеком 67 лет.

Пример: Россиянин проработал в России 12 лет и 4 года в Испании. Он имеет право сначала оформить себе в 60 лет (для женщин в 55 лет) пенсию в России и через 7 лет пенсию в Испании. При оформлении пенсии в Испанском Королевстве российская пенсия ему больше не будет выплачиваться. Но здесь есть один важный нюанс. Когда человек начнёт оформлять пенсию в Испании, то вся сумма, выплачиваемая ему в России, будет удержана.

Для оформления пенсионных выплат в Испанском Королевстве человеку понадобится подать такие документы, как:

- Заявление установленной формы.

- Выписка из Пенсионного Фонда Российской Федерации. В документе должен указываться общий стаж работы и размер пенсии.

- Трудовая книжка.

- ВНЖ в Испании. Напомним, официально трудоустроиться на длительное время в Испании нельзя без вида на жительство.

Вид на жительство в Испании

Все документы переводятся на испанский язык и заверяются у нотариуса. Процесс оформления длится до 6 месяцев.

Проблемы в стране и реформы

На сегодняшний день в Испании наблюдается демографический кризис, то есть резко снизилась рождаемость, а количество людей преклонного возраста только увеличивается. Такая ситуация указывает на то, что через 15–25 лет количество трудоспособного населения не может обеспечить в нужном количестве приток денежных средств для выплаты пенсий людям преклонного возраста. Это означает, что страна будет испытывать дефицит государственного бюджета.

На сегодня в Испанском Королевстве проживает 7,8 млн людей, возрастом старше 65 лет и всего 7 миллионов детей в возрасте до 14 лет. Поэтому правительство государства приняло решение относительно увеличения пенсионного возраста с 65 лет до 67 лет.

Льготы на пенсии

Пенсионеры в Испании редко испытывают материальные трудности. Во-первых, у них весьма немаленькие пенсионные пособия, позволяющие не только себя обеспечивать, но и посещать другие страны. Во-вторых, для людей преклонного возраста предоставляется масса льгот, таких как:

- Бесплатное медицинское обслуживание. Это касается не только походов к врачу и сдачи анализов. Многие льготники получают необходимые им медикаменты со скидкой в 90%.

- Бесплатный или льготный проезд в общественном транспорте. На многих видах транспорта для пенсионеров предусмотрены скидки от 50 до 90% от общей стоимости билета на проезд.

- Скидки в размере от 10 до 50% на посещение кинотеатра.

- Бесплатный или льготный вход в музеи. Зачастую бесплатно можно посетить только государственные музеи, вроде «Reina Sofía» в Мадриде или «Museo Nacional de Arte de Cataluña».

Как рассчитывается размер пенсии в Испании

Жизнь пенсионеров в Испании

Испания входит в топ-10 стран, наиболее пригодных для жизни на пенсии. Пенсионеры в Испании ведут активный образ жизни. Многие из них увольняются с работы, посвящая свободное время путешествиям, хобби или помощи близким. Жизнь в Испании находится на достаточно высоком уровне.

Досуг испанских стариков очень разнообразен. По всей стране существуют центры, предлагающие пожилым людям интересно провести время. В этих центрах пенсионеры изучают математику и информатику, занимаются гимнастикой или танцами, вышивают или шьют, занимаются хоровым пением или практикуют навыки изготовления фарфоровой или глиняной посуды.

Актуальные цены на продукты в Испании – об этом следующее видео

Читайте также: